Если компания решает использовать подарочные сертификаты в рекламных целях, то бухгалтеру необходимо знать, как учитывать подарочный сертификат в бухгалтерском учете и какие налоги нужно заплатить при его передаче контрагенту? О нюансах учета таких операций и пойдет речь в статье.

Что такое подарочный сертификат?

Законодательство не содержит разъяснения такого понятия как «подарочный сертификат». Поэтому обратимся к Письмам Минфина РФ от 25.04.2011 № 03-03-06/1/268 и УФНС РФ по г. Москве от 22.10.2009 № 17-15/110609, где найдем следующее определение:

Подарочный сертификат — это документ, удостоверяющий право его обладателя (держателя) приобрести у лица, выпустившего сертификат, товары, работы или услуги на сумму, равную номинальной стоимости этого сертификата.

Организация, как правило, раздает подарочные сертификаты покупателям, деловым партнерам или иным контрагентам в рамках проводимых рекламных акций и подобных мероприятий с целью:

- рекламы собственного товара или продукции;

- вручения подарков.

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер». Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы.

Бухгалтерский учет подарочных сертификатов

Если организация заказывает изготовление подарочных сертификатов определенного номинала у специализированной организации (например, типографии), то поступление и выбытие подарочных сертификатов в бухгалтерском учете отражается следующими бухгалтерскими проводками:

Д 44 К 60 (76) — отражены расходы на изготовление подарочных сертификатов (без НДС)

Д 19 К 60 (76) — учтен НДС

Д 006 — оприходованы подарочные сертификаты

При вручении подарочных сертификатов происходит их выбытие:

К 006 — выбытие подарочных сертификатов

Д 91.2 К 68.2 — начислен НДС с безвозмездной передачи подарочных сертификатов

Подарочные сертификаты учитываются на забалансовом счете 006 «Бланки строгой отчетности», в условной оценке или в сумме фактических затрат на их изготовление (без учета НДС). Поскольку расходы на изготовление подарочных сертификатов напрямую связаны с реализацией товаров, для бухгалтерского учета таких расходов используется счет 44 «Издержки обращения», согласно п. 2 и п. 5 ПБУ 10/99.

Вручение подарочного сертификата покупателям, расценивается контролирующими органами, как безвозмездная передача имущества, которая является объектом налогообложения НДС. В связи с этим, при передаче подарочного сертификата необходимо начислить НДС.

Если организация приобретает подарочные сертификаты определенного номинала у сторонних торговых организаций, то поступление и выбытие подарочных сертификатов в бухгалтерском учете отражается следующими бухгалтерскими проводками:

Д 50.3 К 60 (76) — оприходованы подарочные сертификаты

Д 19 К 60 (76) — учтен НДС

В данном случае, подарочные сертификаты могут относиться к денежным документам и учитываться на счете 50.3 «Денежные документы» в сумме фактических затрат на их приобретение (без учета НДС), поскольку такие сертификаты представляют собой право требования и приобретения определенных товаров (услуг).

Также, подарочные сертификаты, приобретенные у сторонних торговых организаций, могут учитываться на счете 10 «Материалы» в сумме фактических затрат на их приобретение (без учета НДС). Выбранный организацией способ необходимо закрепить в учетной политике.

Д 10 К 60 (76) — оприходованы подарочные сертификаты

Д 19 К 60 (76) — учтен НДС

Выбытие при раздаче подарочных сертификатов, соответственно, отражается:

Д 91.2 (44) К 50.3 (10) — списаны подарочные сертификаты

Д 91.2 К 68.2 — начислен НДС с безвозмездной передачи подарочных сертификатов

Налоговый учет подарочных сертификатов

Безвозмездная раздача подарочных сертификатов клиентам или покупателям при проведении рекламной акции, либо при вручении в качестве подарка, относится к рекламным расходам организации.

При распространении собственных подарочных сертификатов, очевидно, что на подарочном сертификате отображается логотип организации. Такие подарочные сертификаты полностью соответствуют определению рекламы в ст. 3 Федерального закона от 13.03.2006 № 38-ФЗ и поэтому считаются рекламой.

Аналогичный подход применяется и при безвозмездной раздаче, в качестве подарков и призов, подарочных сертификатов сторонних торговых организаций.

Прибыль

Для целей налогообложения прибыли расходы на подарочные сертификаты учитываются в качестве нормируемых рекламных расходов, в пределах 1% от выручки. Согласно разъяснениям, приведенным в Письме Минфина РФ от 10.03.2017 № 03-07-11/13704, если подарочные сертификаты вручаются покупателям в рамках проведения рекламной акции, то стоимость указанных призов (сертификатов) учитывается на основании п. 4 ст. 264 НК РФ в размере, не превышающем 1% выручки от реализации, определяемой в соответствии со ст. 249 НК РФ.

Выручка, для целей нормирования рекламных расходов, определяется без учета суммы НДС и акцизов. Как следует из положений ст. 248 НК РФ, при определении доходов из них исключаются суммы налогов, предъявленные покупателю товаров (работ, услуг, имущественных прав). При определении выручки от реализации, для расчета норматива расходов на рекламу, в нее не включаются внереализационные доходы (Письма Минфина РФ от 21.04.2014 № 03-03-06/1/18216, от 23.12.2016 № 03-03-06/77417, от 22.04.2015 № 03-03-06/22913).

НДС

Бесплатная передача подарочных сертификатов, проводимая в рамках рекламных мероприятий или акций, подпадает под действие п. 1 ст. 39 НК РФ, так как происходит передача права собственности и квалифицируется в качестве безвозмездной реализации, так как у получающей стороны не возникает встречных обязательств по оплате в любом виде. Такое мнение выражено в Письмах Минфина РФ от 20.07.2017 № 03-07-11/46167, от 19.10.2010 № 03-03-06/1/653.

Объектом обложения НДС признаются операции по реализации товаров (работ, услуг), в том числе на безвозмездной основе (п. 1 ст. 146 НК РФ). В этом случае налоговая база по НДС определяется исходя из цены приобретения (себестоимости) подарочного сертификата. То есть, на дату передачи подарочного сертификата покупателю, деловому партнеру или любому иному контрагенту, организация обязана начислить на его стоимость НДС. При этом, входной НДС, уплаченный поставщикам при приобретении подарочных сертификатов, принимается к вычету в общеустановленном порядке.

Пример

Торговая организация «Альфа», применяющая ОСНО, для проведения рекламной акции среди покупателей, приобретает у гипермаркета «М.Видео» 30 штук подарочных сертификатов (карт) номиналом 1 000 рублей каждый.

Бухгалтер «Альфы» сделает следующие проводки:

Д 60 (76) К 51 — 30 000 — оплачены подарочные сертификаты

Д 50.3 (10) К 60 (76) — 25 423,73 — оприходованы подарочные сертификаты

Д 19 К 60 (76) — 4 576,27 — учтен НДС

Д 68.2 К 19 — 4 576,27 — НДС принят к вычету

Д 91.2 (44) К 50.3 (10) — 25 423,73 — переданы подарочные сертификаты покупателям

Д 91.2 К 68.2 — 4 576,27 — начислен НДС при передаче подарочных сертификатов

УСН

Затраты на приобретение подарочных сертификатов для проведения рекламных мероприятий и акций учитываются организациями, применяющими УСН, в составе расходов на рекламу, согласно пп. 20 п. 1 ст. 346.16 НК РФ. Расходы на рекламу при УСН учитываются в порядке, предусмотренном для исчисления налога на прибыль (п. 2 ст. 346.16 НК РФ), то есть, расходы на рекламу учитываются в размере, не превышающем 1% выручки от реализации. Организации, применяющие УСН, нормируют рекламные расходы, исходя из оплаченной выручки (Письмо Минфина РФ от 11.02.2015 № 03-11-06/2/5832).

Документальное оформление подарочных сертификатов

Расходы организации по приобретению и дальнейшей передаче подарочных сертификатов покупателям, деловым партнерам или иным контрагентам в рамках проводимых рекламных акций, лучше всего подтвердить следующими документами:

1. Приказ руководителя организации на приобретение подарочных сертификатов для дальнейшей раздачи их покупателям (в рамках проводимого рекламного мероприятия или акции)

2. Договор на приобретение подарочных сертификатов

3. Накладная на получение подарочных сертификатов

4. Смета расходов на мероприятие, в ходе которого происходит раздача подарочных сертификатов покупателям, утвержденная приказом руководителя

5. Программа самого мероприятия или акции

Подарочным сертификатом признается документ, удостоверяющий право его держателя приобрести у лица, выпустившего сертификат, товары, работы или услуги на сумму, равную номиналу сертификата (письмо Минфина России от 25 апреля 2011 г. № 03-03-06/1/268). Сам сертификат товаром не является. Значит, денежные средства, полученные организацией при продаже сертификата, признаются предоплатой.

Бухгалтерский и налоговый учет сертификатов

В бухгалтерском учете расходы по изготовлению сертификатов учитываются на счете 10«Материалы» и списываются на затраты по мере продаж.

Кроме того, учет сертификатов и их движение отражаются у турфирмы на забалансовом счете 006«Бланки строгой отчетности». Возникновение связанных с выдачей сертификатов обязательств учитывается по дебету счета 009 «Обеспечения обязательств и платежей выданные», а погашение – по кредиту этого счета.

Расходы на изготовление подарочных сертификатов турфирма, применяющая общую систему налогообложения, вправе включить в прочие на основании подпункта 49 пункта 1 статьи 264 Налогового кодекса РФ. Ведь перечень расходов, учитываемых в целях налогообложения, является открытым.

При «упрощенке» услуги сторонней организации по изготовлению сертификатов можно учесть как стоимость работ (услуг) производственного характера в составе материальных трат (подп. 5 п. 1 ст. 346.16 и подп. 1 п. 2 ст. 346.17 Налогового кодекса РФ). Следует отметить, что если сертификаты реализуются турфирмой в рамках агентского договора, то и их изготовление не должно входить в собственные расходы турфирмы. Чтобы учитывать такие расходы, условиями договора с принципалом должно быть установлено, что турфирма-агент осуществляет их за свой счет.

Продажа сертификатов

В бухгалтерском учете получение платы за сертификаты от заказчика не является для туристической организации выручкой, так как с продажей сертификатов право собственности на туристские услуги заказчику не переходит, то есть не соблюдаются условия, предусмотренные пунктом 12 ПБУ 9/99 «Доходы организации».

В налоговом учете турфирмы, применяющей общую систему налогообложения, продажу подарочного сертификата следует рассматривать как получение предоплаты за туристские услуги, которые будут приобретаться в будущем с помощью этого сертификата (письмо Минфина России от 25 апреля 2011 г. № 03-03-06/1/268). Поскольку продажа подарочного сертификата является получением предоплаты, турфирма при расчете налога на прибыль не включает в доходы суммы, поступившие от продажи сертификатов (подп. 1 п. 1 ст. 251 Налогового кодекса РФ). Если держатель сертификата в течение срока его действия не успевает предъявить документ для обмена на услуги, сумма предоплаты, полученная турфирмой, признается безвозмездно полученным имуществом и включается во внереализационные доходы согласно пункту 8 статьи 250 Налогового кодекса РФ (письмо Минфина России № 03-03-06/1/268).

В соответствии с пунктом 1 статьи 154 Налогового кодекса РФ налоговая база по НДС определяется с учетом предоплаты. Так как продажа сертификата является получением предварительной оплаты за турпродукт, туристическая фирма должна исчислить с полученной суммы «авансовый» НДС.

Бывает, что туристическая компания оказывает услуги по реализации турпродукта по агентскому договору с туроператором.

Тогда базой для расчета НДС является сумма агентского вознаграждения, а также иные доходы, получаемые по условиям договора (подп. 1 п. 1 ст. 146, п. 1 ст. 156 Налогового кодекса РФ, письмо Минфина России от 12 мая 2011 г. № 03-07-11/122). НДС с полученного авансом вознаграждения исчисляется с применением расчетной ставки 18/118 на дату получения предоплаты (абз. 2 п. 1 ст. 154, п. 4 ст. 164, подп. 2 п. 1 ст. 167 Налогового кодекса РФ).

Согласно пункту 1 статьи 346.17 Налогового кодекса РФ, при «упрощенке» доходы учитываются кассовым методом, то есть включаются в налоговую базу в день получения денежных средств. Поэтому предоплату, полученную на момент реализации сертификатов, турфирма обязана считать облагаемым доходом. Доходом организации-агента является сумма вознаграждения (п. 1.1 ст. 346.15, подп. 9 п. 1 ст. 251 Налогового кодекса РФ). Если агент получил деньги, а вознаграждение посредника еще неизвестно, то всю полученную сумму следует признать доходом (письмо Минфина России от 28 марта 2011 г. № 03-11-06/2/41). После того как его вознаграждение будет определено, он сможет в графе 4 раздела 1 книги учета доходов и расходов скорректировать доходы (сделать сторно). Против сторнирования расходов в книге учета доходов и расходов финансисты не возражают (письмо от 29 января 2010 г. № 03-11-06/2/11). В письме речь идет о расходах, но по аналогии можно сторнировать и доходы.

ПРИМЕР 1

Турфирма ООО «Омега» работает на «упрощенке» с объектом «доходы минус расходы». Она заказала в типографии 30 сертификатов и заплатила за их изготовление 3000 руб. (НДС не облагается). Из типографии турфирма получила 20 сертификатов номиналом 80 000 руб. и 10 сертификатов номиналом 100 000 руб. Все они были переданы корпоративному клиенту.

Бухгалтер турфирмы отразит данную операцию в учете следующими проводками:

ДЕБЕТ 60 КРЕДИТ 51

– 3000 руб. – перечислен аванс за сертификаты;

ДЕБЕТ 006 субсчет «Подарочные сертификаты»

– 30 руб. (1 руб/шт. х 30 шт.) – отражены на забалансовом счете 30 сертификатов в условной оценке 1 руб.;

ДЕБЕТ 10 КРЕДИТ 60

– 3000 руб. – оприходованы бланки сертификатов, полученных из типографии;

ДЕБЕТ 51

КРЕДИТ 62 субсчет «Заказчик»

– 2 600 000 руб. (80 000 руб. х 20 шт. + 100 000 руб. х 10 шт.) – оплачены сертификаты заказчиком;

ДЕБЕТ 009

– 2 600 000 руб. – приняты к забалансовому учету сертификаты;

ДЕБЕТ 26 КРЕДИТ 10

– 3000 руб. – списана на расходы стоимость изготовления бланков сертификатов;

КРЕДИТ 006 субсчет «Подарочные сертификаты»

– 30 руб. – списаны сертификаты с забаланса при передаче клиенту.

Так как вознаграждение турагента на момент продажи сертификатов неизвестно, бухгалтер отразил в книге учета доходов и расходов в графе 4 «доходы, учитываемые при исчислении налоговой базы» сумму в размере полученной оплаты за сертификаты – 2 600 000 руб.

Реализация услуг в обмен на подарочные сертификаты

Подарочные сертификаты продают и получают в оплату турпродукта как туроператоры, так и турагенты. При заключении с организациями, оказывающими туристские услуги, договоров возмездного оказания услуг и реализации турпродукта по таким же договорам доход туроператора в бухгалтерском учете признается на дату подписания акта приемки-сдачи оказанных услуг (п. 5, 6,12 ПБУ 9/99).

В налоговом учете при общем режиме налогообложения доход от реализации также отражается на дату подписания акта. Это следует из пунктов 1 и 3 статьи 271 Налогового кодекса РФ.

При оказании посреднических услуг доходом является агентское вознаграждение. Такие доходы учитываются в бухгалтерском и налоговом учете турфирмы на дату утверждения отчета агента принципалом в сумме, предусмотренной агентским договором (п. 2, 5, 6 и 12 ПБУ 9/99, п. 1, 3 ст. 271 Налогового кодекса РФ). С отраженных в учете доходов следует исчислить НДС. Одновременно налог с аванса следует принять к вычету.

ПРИМЕР 2

Воспользуемся условиями примера 1.

Турист предъявил турфирме ООО «Омега» сертификат номиналом 100 000 руб. за турпродукт стоимостью 110 000 руб.

10 000 руб. предъявитель сертификата доплатил в кассу фирмы.

В учете турфирмы бухгалтер отразит:

ДЕБЕТ 62 субсчет «Заказчик»

КРЕДИТ 62 субсчет «Турист»

– 100 000 руб. – предъявлен сертификат туристом для оплаты турпродукта;

КРЕДИТ 009

– 100 000 руб. – списано с забалансового учета обязательство по сертификату;

ДЕБЕТ 50

КРЕДИТ 62 субсчет «Турист»

– 10 000 руб. – получена доплата за турпродукт;

ДЕБЕТ 76 КРЕДИТ 51

– 99 000 руб. – перечислены денежные средства туроператору (за вычетом агентского вознаграждения);

ДЕБЕТ 62 субсчет «Турист»

КРЕДИТ 76

– 110 000 руб. – реализован турпродукт;

ДЕБЕТ 76

КРЕДИТ 90 субсчет «Выручка»

– 11 000 руб. – отражено агентское вознаграждение на дату утверждения отчета.

В книге учета доходов и расходов бухгалтер отразил:

- в графе 4 «доходы, учитываемые при исчислении налоговой базы» – сумму в размере агентского вознаграждения, удержанного туристической фирмой при оплате клиентом туристского продукта стоимостью 110 000 руб., – 11 000 руб.;

- в графе 4 «доходы, учитываемые при исчислении налоговой базы» – сторно на стоимость сертификата – 100 000 руб.

ПРИМЕР 3

Еще раз воспользуемся условиями примера 1.

Но допустим, что предъявитель сертификата стоимостью 80 000 руб. выбрал турпродукт по цене 76 000 руб. Часть предоплаты осталась неиспользованной.

По условиям договора с заказчиком не использованная туристом стоимость сертификата турфирмой не возвращается. В учете будет отражено:

ДЕБЕТ 62 субсчет «Заказчик»

КРЕДИТ 62 субсчет «Турист»

– 80 000 руб. – предъявлен заказчиком турпродукта сертификат;

КРЕДИТ 009

– 80 000 руб. – списано с забалансового учета обязательство по сертификату;

ДЕБЕТ 62 субсчет «Турист»

КРЕДИТ 76

– 76 000 руб. – реализован турпродукт;

ДЕБЕТ 62 субсчет «Турист»

КРЕДИТ 91 субсчет «Прочие доходы»

– 4000 руб. – получен дополнительный доход;

ДЕБЕТ 76

КРЕДИТ 90 субсчет «Выручка»

– 7600 руб. – отражено агентское вознаграждение;

ДЕБЕТ 76 КРЕДИТ 51

– 68 400 руб. – перечислены денежные средства туроператору (за вычетом агентского вознаграждения).

В книге учета доходов и расходов (в графе 4) бухгалтер отразил:

- вознаграждение, удержанное турфирмой при оплате турпродукта, – 7600 руб.;

- дополнительную выгоду – 4000 руб.

- сторно на стоимость предъявленного сертификата – 80 000 руб.

Важно запомнить

В тот момент, когда клиент оплачивает подарочный сертификат, турфирма получает аванс, а не выручку за услуги. И только когда сертификат будет «отоварен», можно говорить о реализации туруслуги.

Подарочный сертификат в рознице: учет и налогообложение

30.09.2013

Подарочный сертификат широко распространен в розничной торговле и сфере услуг. Сертификаты приобретают в качестве подарка близким, работникам организации или партнерам. Для компаний-продавцов он гарантирует получение дохода на указанную в нем сумму. Учет операций по движению сертификата требует особого внимания от бухгалтеров. В статье Л.П. Фомичева, аттестованный аудитор СРО НП «ИПАР» и Минфина России, рассказывает, как правильно квалифицировать возникающие доходы и расходы, исчислить налоги и применить кассовую технику.

Содержание

- Что такое подарочный сертификат

- Бухгалтерский учет при применении общей системы налогообложения

- Оформляем внутренние документы, регламентирующие выпуск и обращение

- Вопросы налогообложения

- Если продавец применяет «упрощенку»

- Применение контрольно-кассовой техники

Что такое подарочный сертификат

Что такое подарочный сертификат знает практически каждый. Это пластиковая карточка определеного номинала, которую можно приобрести в магазине, к примеру, в парфюмерном, или в салоне красоты в подарок близкому человеку. Впоследствии одариваемый сможет обменять эту карточку на товар или услугу. Однако в российском праве такое понятие как «подарочный сертификат» до сих пор не легализовано. В переводе с латыни sertifico означает «удостоверяю». На деле так и есть: красочная пластиковая карточка удостоверяет право лица, ее предъявившего, приобрести любые товары в магазине на указанную сумму.

Иными словами, он подтверждает обязательство торговой организации передать в будущем предъявителю документа товары на определенную сумму без уплаты денежных средств. Таким образом, деньги, уплаченные когда-то за cертификат, засчитываются в счет оплаты выбранного предъявителем сертификата товара. Если выбор покупателя оказывается дороже, производится доплата.

Предложение о продаже подарочных сертификатов организацией розничной торговли считают публичной офертой.

Приобретение сертификата означает принятие покупателем оферты (акцепт), всех указанных в нем условий

(п. 1 ст. 432,

п. 1 ст. 433 ГК РФ,

абз. 2

п. 1 ст. 435,

п. 2 ст. 437,

п. 1 ст. 438 ГК РФ).

Правила обращения подарочного сертификата обычно изложены в самом документе либо в договоре. Обмен сертификата на деньги, как правило, не допускается. Эту информацию указывают либо в самом подарочном сертификате, либо продавец об этом предупреждает при покупке такого документа.

Обычно в подарочном сертификате оговаривается срок, в течение которого можно получить у продавца товары. Истечение срока действия сертификата влечет его погашение без выплаты денежной суммы. То есть, денежная сумма, уплаченная за сертификат, остается у продавца и не подлежит возврату покупателю.

Ряд специалистов рассматривают подарочный сертификат как разновидность предварительного договора, по которому продавец обязуется в течение определенного срока заключить с третьим лицом (предъявителем сертификата) договор розничной купли-продажи на сумму, обозначенную в сертификате. Уплаченные за него денежные средства рассматривают как получение предварительной оплаты или аванса. Такая трактовка наиболее полно соответствует экономической сущности отношений между продавцом и покупателем подарочного сертификата.

Однако сходство с предварительной оплатой не является 100-процентым. Объясним почему: аванс возможен уже в рамках заключенного договора. То есть, в тот момент, когда стороны оговорили все существенные условия. В случае розничной купли-продажи должны быть определены предмет договора, то есть, сам товар и его цена.

В ситуации приобретения сертификата ни товар, ни его цена заранее не известны. Зафиксирована только общая сумма сделки — стоимость сертификата, да и та может измениться (предъявитель карты может взять товар меньшей или большей стоимости).

Есть еще один нюанс. Если покупка сертификата приравнивается к выдаче аванса, то на каком основании эмитент подарочного сертификата может отказать его предъявителю в возврате денег в случае, когда сертификат не был использован до истечения срока его действия? Или части суммы, если товар был приобретен на меньшую сумму? И в той и в другой ситуации у организации возникает неосновательное обогащение

(ст. 1102 ГК РФ).

А организация, получившая такое обогащение, обязана его вернуть.

На практике же компании, продающие подарочные сертификаты, этого не делают.

Более того, эмитенты, выпускающие подарочные сертификаты, прямо оговаривают, что возврат денег не возможен ни в случае окончания периода действия карты, ни в ситуации когда его стоимость израсходована не полностью.

Кроме того, магазины обычно устанавливают еще ряд ограничений, связанных с использованием сертификатов.Так, не допускается обмен подарочного сертификата на деньги.

Кроме того, утраченный или испорченный сертификат не восстанавливается.

Как видим, гипотеза о том, что выдача сертификата по своей правовой природе идентична получению аванса, имеет существенные недостатки. Тем не менее, именно ее лучше использовать в работе. Причина в том, что подобной точки зрения в отношении подарочных сертификатов придерживается Минфин России (письмо

от 25.04.2011 № 03-03-06/1/268).

Следовательно, эта позиция наименее рискованна, так как не вызовет споров с проверяющими.

Финансисты считают, что подарочный сертификат — это документ, удостоверяющий право держателя сертификата приобрести у лица, выпустившего сертификат, товары на сумму, равную номинальной стоимости сертификата. Следовательно, деньги, полученные в момент продажи подарочного сертификата нужно квалифицировать как предварительную оплату товаров, приобретаемых в будущем.

Оформляем внутренние документы, регламентирующие выпуск и обращение

Правила обращения подарочных карт организация, их выпускающая, может установить сама. От этих правил и будет зависеть учет сертификатов. Продавец в своих внутренних актах может указать, какими именно будут сертификаты, на каких условиях они будут продаваться, а в дальнейшем — погашаться. Обычно разрабатывается и утверждается соответствующее положение, в котором подробно регламентируются все процессы.

В положении устанавливается форма, в которой будут выпущены сертификаты, их реквизиты (наименование, серия, номер, сумма, срок действия, перечень мест, где сертификаты могут быть погашены); механизмы защиты от подделки; способ распространения; варианты обмена сертификатов на товары и др. Необходимо указать, на какие товары (работы, услуги) или их группы будут выпущены сертификаты.

Также должны быть отражены вводимые ограничения на обращение сертификатов, например, по сроку действия, по ассортименту и т. д.

Вопросы, касающиеся правил обращения сертификатов, представляют интерес и для приобретающего их покупателя.

В этой связи, будет нелишним, если продавец при продаже сертификата оформит письменный документ, из которого следует, что покупатель не только ознакомлен, но и согласен с данными правилами.

Бухгалтерский учет при применении общей системы налогообложения

Учет подарочных сертификатов можно разделить на этапы (стадии): изготовление, продажа, обмен (погашение) сертификатов на товары, погашение непредъявленных к погашению сертификатов. Рассмотрим особенности бухгалтерского учета подарочных сертификатов, в случае если организация применяет общую систему налогообложения (ОСНО).

Выпуск подарочных карт

Сертификат может быть выполнен как на бумажном бланке, изготовленном типографским способом, так и в виде пластиковой карты с защитным кодом. Последняя наиболее распространена, поскольку ее труднее подделать. Отличительными признаками сертификата часто выступают: серийный номер, ключ, скетч-панель (у пластиковой карты), номинал, код погашения, статус, срок действия.

Изготовление подарочных карт, как правило, поручается специализированной организации.Расходы по их изготовлению относятся к расходам по обычным видам деятельности, поскольку связаны с приобретением и продажей товаров. Они отражаются по дебету счета 44 «Расходы на продажу»

(п.п. 2

и

5 ПБУ 10/99

«Расходы организации», утв. приказом Минфина России

от 06.05.1999 № 33н)

в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками». НДС принимается к вычету в момент оприходования бланков.

Обычно подарочные карты имеют номер и номинал, то есть отвечают признакам бланков строгой отчетности (БСО). БСО учитываются за балансом на счете 006 «Бланки строгой отчетности» в условной оценке (в сумме фактических затрат на их изготовление без учета НДС или 1 руб.).

Внутреннее перемещение бланков строгой отчетности оформляется первичными учетными документами. Поступление подарочных карт можно оформить с помощью приходного ордера по форме № М-4 с указанием номеров (серий) карт.

Выдавать сертификаты под отчет материально ответственным лицам можно на основании требования-накладной (форма № М-11), где указывать их номера. Перечисленные формы документов утверждены Постановлением Госкомстата России

от 30.10.1997 № 71а.

Передача бланков материально ответственному лицу, например кассиру, отражается в книге по их учету, где производятся записи в аналитическом учете по счету 006. На нем можно вести аналитику — субсчета «БСО на хранении», «БСО у материально ответственного лица», «Использованные БСО».

Реализация подарочных сертификатов

На дату продажи сертификата его бланк списывается со счета 006.

Полученная от покупателя при продаже подарочного сертификата предоплата (аванс) за товары не является в бухгалтерском учете доходом (абз. 4, 5

п. 3,

п. 12 ПБУ 9/99

«Доходы организации», утв. приказом Минфина России

от 06.05.1999 № 32н).

Данная сумма в соответствии с

Инструкцией

по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России

от 31.10.2000 № 94н,

учитывается обособленно в составе кредиторской задолженности на счете 62 «Расчеты с покупателями и заказчиками», субсчет «Авансы полученные».

Обмен сертификата на товары

В момент выдачи товара или оказания услуги подарочный сертификат погашается. Отоваренные подарочные карты лучше погасить: надрезать, надорвать либо поставить на них штамп «Погашено».

Лучше хранить погашенные сертификаты вместе с кассовыми документами: в совокупности они подтвердят оплату товара.

Передача товара в обмен на сертификат является реализацией. Выручка от их реализации включается в состав доходов от обычных видов деятельности

(п.п. 5,

6.1,

12 ПБУ 9/99,

утв. приказом Минфина России от 06.05.1999 № 32н).

Одновременно списывается себестоимость проданных товаров.

Поскольку ранее при продаже сертификата была признана предоплата, следует зачесть ранее полученную предоплату в счет оплаты проданного товара. Соответственно, следует исчислить НДС с продажной цены товара и принять к вычету НДС, исчисленный ранее с предоплаты.

Если стоимость товара выше номинала, держатель сертификата доплачивает разницу в цене. Доплата признается выручкой с начислением НДС.

Сертификат не предъявлен в срок

Для срочных сертификатов момент погашения может наступить по истечении срока их действия, в случае, когда держатели не явились за товаром в указанный в сертификате срок.

В этом случае следует оформить решение организации о списании полученных авансов в состав прочих доходов. Также в состав прочих расходов необходимо списать НДС, уплаченный в бюджет с полученных авансов.

В бухгалтерском учете делаются записи:

- Дебет 62 «Расчеты с покупателями и заказчиками»

Кредит 91 «Прочие доходы и расходы» - — стоимость сертификата списана в доходы;

- Дебет 91 «Прочие доходы и расходы»

Кредит 76 «Расчеты с разными дебеторами и кредиторами», субсчет «НДС с полученных авансов» - — НДС, уплаченный при продаже сертификата, списан в состав внереализационных расходов.

Оформляем внутренние документы, регламентирующие выпуск и обращение

Правила обращения подарочных карт организация, их выпускающая, может установить сама. От этих правил и будет зависеть учет сертификатов. Продавец в своих внутренних актах может указать, какими именно будут сертификаты, на каких условиях они будут продаваться, а в дальнейшем — погашаться. Обычно разрабатывается и утверждается соответствующее положение, в котором подробно регламентируются все процессы.

В положении устанавливается форма, в которой будут выпущены сертификаты, их реквизиты (наименование, серия, номер, сумма, срок действия, перечень мест, где сертификаты могут быть погашены); механизмы защиты от подделки; способ распространения; варианты обмена сертификатов на товары и др. Необходимо указать, на какие товары (работы, услуги) или их группы будут выпущены сертификаты.

Также должны быть отражены вводимые ограничения на обращение сертификатов, например, по сроку действия, по ассортименту и т. д.

Вопросы, касающиеся правил обращения сертификатов, представляют интерес и для приобретающего их покупателя.

В этой связи, будет нелишним, если продавец при продаже сертификата оформит письменный документ, из которого следует, что покупатель не только ознакомлен, но и согласен с данными правилами.

Вопросы налогообложения

Налог на добавленную стоимость (НДС)

Денежные средства, уплаченные за подарочный сертификат, являются предоплатой за товар. С суммы поступившего аванса продавец должен уплатить НДС в общем порядке

(п. 1 ст. 154,

пп. 2 п. 1 ст. 167 НК РФ).

НДС исчисляется по расчетной ставке 18/118 от стоимости сертификата, если продаваемый товар облагается по общей ставке 18 процентов

(п.п. 3

и

4 ст. 164 НК РФ).

Соответственно, если реализация товара облагается по ставке 10 процентов, следует исчислять аванс по ставке 10/110.

При оплате товара сертификатом НДС исчисляется по операции реализации товара (абз. 6

п. 1 ст. 154,

п. 14 ст. 167 НК РФ),

а сумма налога, начисленного с предоплаты, принимается к вычету

(п. 8 ст. 171,

п. 6 ст. 172 НК РФ)

в части, приходящейся на стоимость реализованного товара.

Если покупатель в течение срока действия сертификата не предъявил его в оплату товара, то кредиторская задолженность (аванс полученный) следует списать со счета 62 «Расчеты с покупателями и заказчиками», субсчет «Авансы полученные».

Ранее уплаченный бюджету с аванса НДС уже никогда не возместит. Дело в том, что

Налоговым кодексом РФ

предусмотрено два случая принятия к вычету НДС, исчисленного и уплаченного в бюджет с полученной предоплаты:

- если в счет полученной предоплаты отгружены товары

(п. 8 ст. 171,

п. 6 ст. 172 НК РФ); - если договор с покупателем (заказчиком) изменен или расторгнут, и соответствующая предоплата ему возвращена

(п. 5 ст. 171,

п. 4 ст. 172 НК РФ).

Таким образом, при списании продавцом по истечении срока действия сертификата сумм невостребованной кредиторской задолженности, образовавшейся по суммам авансовых платежей, полученных в счет предстоящих поставок товаров и не возвращенных покупателю, отсутствуют основания для принятия к вычету сумм НДС, исчисленных и уплаченных им в бюджет с сумм авансовых платежей.

Этот налог следует списать с соответствующих счетов учета (например, 76 АВ «НДС по авансам и предоплатам») на счета учета прочих расходов (счет 91-2).

Может ли организация отнести НДС с предоплаты к налоговым расходам в целях исчисления налога на прибыль организаций? Минфин России считает, что нет (см. письма

от 07.12.2012 № 03-03-06/1/635,

от 10.02.2010 № 03-03-06/1/58).

Он указывает, что кредиторская задолженность, списанная в связи с истечением срока исковой давности или по иным основаниям

(п. 18 ст. 250 НК РФ)

для целей исчисления налога на прибыль признается внереализационным доходом. А

подпункт 2 пункта 1 статьи 248 НК РФ

(регламентирующий порядок определения доходов) гласит, что при определении доходов из них исключаются суммы налогов, предъявленные налогоплательщиком покупателю товаров (работ, услуг, имущественных прав). Однако по мнению Минфина России в составе расходов авансовый НДС не признается в силу прямого запрета, установленного в

пункте 19 статьи 270 НК РФ.

В нем указано, что при налогообложении прибыли не учитываются расходы в виде сумм налогов, предъявленных в соответствии с

НК РФ

налогоплательщиком покупателю (приобретателю) товаров. Таким образом, когда в связи с истечением срока обращения сертификата списывается кредиторская задолженность, образовавшаяся из сумм авансовых платежей, полученных в счет предстоящих поставок товаров и не возвращенных покупателю, НДС, по мнению финансового ведомства, не учитывается при исчислении налога на прибыль ни в составе доходов, ни в составе расходов.

При этом Минфин, не учитывает, что по правилам

подпункта 1 пункта 1 статьи 264 НК РФ

в состав прочих расходов включаются суммы налогов, начисленные в установленном законодательством РФ порядке, за исключением названных в

статье 270 НК РФ,

в частности, в

пункте 19 статьи 270 НК РФ.

Но НДС с авансов покупателю не предъявлялся. Поэтому мнение Минфина России спорно.

Судебная практика также содержит примеры, в которых арбитры приходят к выводу, что НДС с невозвращенного аванса можно учесть в составе расходов для целей исчисления налога на прибыль (см. постановления ФАС Северо-Западного округа

от 24.10.2011 № А42-9052/2010,

ФАС Московского округа

от 19.03.2012 № А40-75954/11-115-241

и др.). Но, к сожалению, обобщить доводы, приводимые судьями в разных решениях, не представляется возможным. По всей видимости, по причине отсутствия в законодательстве четко установленных правил учета НДС при списании по истечении срока исковой давности кредиторской задолженности по авансам.

Таким образом, списывая кредиторскую задолженность, образовавшуюся по авансовым платежам, компания-продавец может учесть ее в составе прочих расходов на основании

подпункта 1 пункта 1 статьи 264 НК РФ

или в составе внереализационных расходов на основании

подпункта 20 пункта 1 статьи 265 НК РФ.

Но, нужно понимать, что подобные расходы, возможно, придется отстаивать в спорах с налоговиками.

Указанные налоговые риски менеджеры компаний-эмитентов подарочных сертификатов должны учитывать при реализации маркетинговой политики компании и внедрении таких форм продаж, как подарочные сертификаты.

Налог на прибыль организаций

Затраты на изготовление подарочного сертификата компания-эмитент вправе признать для целей налогообложения прибыли в составе прочих расходов

(пп. 49 п. 1 ст. 264 НК РФ).

Они относятся к косвенным расходам и, соответственно, списываются в уменьшение полученных доходов единовременно в месяце их осуществления (абз. 2, 3

ст. 320 НК РФ).

При продаже подарочного сертификата у продавца, применяющего метод начисления, сумма предоплаты не признается доходом

(пп. 1 п. 1 ст. 251 НК РФ).

На дату реализации товаров предъявителю сертификата выручка (за вычетом НДС) признается доходом от реализации

(п. 1 ст. 248,

п. 1,

2 ст. 249,

п. 3 ст. 271 НК РФ,

письмо Минфина России

от 25.04.2011 № 03-03-06/1/268).

Указанный доход для целей налогообложения прибыли уменьшается на стоимость приобретения реализованных товаров

(пп. 3 п. 1 ст. 268 НК РФ).

Если стоимость приобретаемого товара выше номинала сертификата и покупатель осуществляет доплату, то сумма доплаты, внесенная в кассу, является доходом от реализации

(п. 1 ст. 248,

ст. 249,

п. 3 ст. 271 НК РФ).

Если продавец сертификата для исчисления налогооблагаемой прибыли применяет кассовый метод учета доходов и расходов, то налогооблагаемый доход возникает у него в момент продажи сертификата, т. е. получения аванса

(п. 2 ст. 273 НК РФ).

Если получение аванса и передача товара покупателю приходятся на разные месяцы, то в бухгалтерском учете возникает вычитаемая временная разница (ВВР) и отражается отложенный налоговый актив (ОНА)

(п.п. 11,

14 ПБУ 18/02

«Учет расчетов по налогу на прибыль организаций»,

утв. приказом минфина России от 19.11.2002 № 114н).

При передаче товара покупателю данные ВВР и ОНА погашаются

(п. 17 ПБУ 18/02).

Когда стоимость реализованных товаров превышает стоимость сертификата, сумма доплаты учитывается в доходах от реализации

(ст. 249 НК РФ).

Если по истечении оговоренного сторонами срока покупатель так и не предъявил подарочный сертификат, сумма предварительной оплаты, полученная продавцом, для целей налогообложения прибыли считается безвозмездно полученным имуществом и учитывается в соответствии с

пунктом 8 статьи 250 НК РФ.

О проблемах учета НДС, списываемого в расходы при списании кредиторской задолженности, мы говорили выше.

Если продавец применяет «упрощенку»

Особенностью упрощенной системы налогообложения (УСН) является кассовый метод учета доходов и расходов для целей исчисления единого налога.

Упрощенцы, которые отвечают критериям малого и среднего предпринимательства (в

п. 1 ст. 4 Федерального закона от 24.07.2007 № 209-ФЗ

«О развитии малого и среднего предпринимательства в Российской Федерации»), могут вести бухгалтерский учет в упрощенном виде.

Особенности бухгалтерского учета и составления отчетности такими субъектами установлены Типовыми рекомендациями по организации бухгалтерского учета для субъектов малого предпринимательства, утв. приказом Минфина России

от 21.12.1998 № 64н,

и Информацией № ПЗ-З/2010 «Об упрощенной системе бухгалтерского учета и бухгалтерской отчетности для субъектов малого предпринимательства», выпущенной Минфином России 11.06.2009.

Малое предприятие может составлять бухгалтерскую отчетность в сокращенном объеме

(подп. «а» п. 6 приказа Минфина России от 02.07.2010 № 66н

«О формах бухгалтерской отчетности организаций» в редакции приказа

от 04.12.2012 № 154н).

Особенности бухгалтерского и налогового учета подарочных сертификатов в рознице при применении продавцом упрощенной системы налогообложения представлены в таблице 1.

Таблица 1 Бухгалтерский и налоговый учет операций по движению подарочных сертификатов при применении продавцом УСН

|

№ п/п |

Операция |

Бухгалтерский учет |

Налоговый учет |

|

1 |

Выпуск подарочных карт |

Стоимость изготовления карт в бухучете можете учесть на счете 10 «Материалы». При этом следует отражать все реквизиты карты — номер, серию и т. п. для контроля и проведения инвентаризации. Расходы со счета 10 можно списывать по мере продажи карт. Если расходы на выпуск карт несущественны, можно отнести сразу расходы на издержки как расходы на продажу. В этом случае дальнейшее движение подарочных карт можно отражать на забалансовом счете 006 «Бланки строгой отчетности» в условной оценке, скажем, по 1 руб. за штуку. Выбранный способ учета карт рекомендуем отразить в бухгалтерской учетной политике. |

При объекте налогообложения «доходы минус расходы», услуги сторонней организации по изготовлению подарочных сертификатов можно учесть как работы (услуги) производственного характера и отнести их стоимость на материальные расходы после оплаты |

|

2 |

Продажа карты покупателю |

Сумму, полученную при продаже подарочной карты, следует учесть как предоплату на счете 62 «Расчеты с покупателями и заказчиками». В зависимости от выбранного способа учета карт, при учете на счете 006, следует списать выданную карту. Если она учитывается на счете 10 «Материалы», нужно списать ее стоимость на расходы. |

В день продажи карты следует признать доход в размере суммы, полученной за карту |

|

3 |

Отоваривание подарочных карт |

После продажи товаров следует признать выручку и списать на расходы себестоимость товаров |

При объекте налогообложения «доходы минус расходы», когда держатель подарочной карты обменяет ее на товар, в налоговом учете можно списать покупную стоимость передаваемых товаров в расходы. Но при условии, что товары прежде были оплачены поставщику Если держатель карты выберет товар, цена которого превышает номинал карты, то доплату включают в доходы на дату получения денежных средств. |

Применение контрольно-кассовой техники

Продавая товары за наличный расчет, налогоплательщики должны применять контрольно-кассовую технику (ККТ), включенную в Государственный реестр

(п. 1 ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ

«О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт», далее —

Закон № 54-ФЗ).

Это общее правило. Из него есть исключения.

Так, организации и индивидуальные предприниматели, применяющие ЕНВД и осуществляющие виды деятельности, установленные

пунктом 2 статьи 346.26 НК РФ,

могут не применять ККТ, если по требованию покупателя в момент оплаты будет выдан документ (например, товарный чек, квитанция), подтверждающий прием денежных средств

(п. 2.1 ст. 2 Закона № 54-ФЗ).

Кроме того, с 1 января 2013 года предприниматели, применяющие патентную систему налогообложения, вправе не применять контрольно-кассовую технику (см. письмо ФНС России

от 18.02.2013 № АС-4-2/2696@).

Обратите внимание: организации на ЕНВД, реализующие в розницу алкогольную продукцию (за исключением пива) в городских поселениях, обязаны применять ККТ в соответствии с абзацем 1

пункта 6 статьи 16 Федерального закона от 22.11.1995 № 171-ФЗ.

Подробнее — см. письмо Минэкономразвития России

от 06.12.2010 № Д05-4486.

Если торговая организация не относится к вышеперечисленным исключениям, то она должна применять ККТ в случае получения предоплаты наличными денежными средствами, в том числе при реализации подарочных сертификатов (письмо Минфина России

от 25.04.2011 № 03-03-06/1/268).

При оплате товара подарочным сертификатом также необходимо пробивать чек ККТ, но по отдельной секции, суммы по которой не учитываются как внесение наличных. Ведь такая оплата, по сути, ничем не отличается от оплаты товара платежной картой. И в том, и в другом случае предоплаченные денежные средства списываются в оплату товара.

Разница лишь в том, что при оплате платежной картой предоплаченные денежные средства списываются со счета покупателя в банке, а при оплате подарочным сертификатом — с внутреннего учетного счета магазина, на котором «хранятся» денежные средства, полученные за сертификат.

Когда стоимость товара превышает номинал подарочного сертификата, пробивается два кассовых чека: один — на стоимость подарочного сертификата (как отмечалось выше), другой — на сумму разницы между номиналом подарочного сертификата и стоимостью приобретаемого товара, которую покупатель уплачивает наличными денежными средствами (или платежной картой).

Данные рекомендации приведены в письме УФНС России по г. Москве

от 17.09.2010 № 17-15-098018.

Подробнее о применении ККТ читайте в Справочнике «Контрольно-кассовая техника» раздела «Юридическая поддержка» на ИТС:

http://its.1c.ru/db/kkt#content:1:1.

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Правовая основа подарочного сертификата

Всё больше магазинов и предприятий сферы услуг и развлечений предлагают сертификаты на любой вкус и кошелек. Когда не можешь определиться с выбором подарка близким, сертификат — отличный выход.

Подарочный сертификат — это карточка из пластика или плотного картона, которой в течение определенного времени можно полностью или частично оплатить покупку в выпустившем карту магазине.

Действующее законодательство не содержит термина «подарочный сертификат». Поэтому, исходя из налогового и гражданского права, сертификаты рассматривают либо как предоплату за предстоящие покупки, либо как опционный договор.

И действительно, с одной стороны, покупатель карты вносит аванс за будущие покупки, с другой — установленные магазином правила продажи сертификатов, как правило, не позволяют вернуть этот аванс, что с точки зрения ГК РФ является необоснованным обогащением эмитента карты. Более того, воспользоваться картой можно только в течение определенного времени. Просроченная карта «сгорает», ею нельзя ни оплатить покупки, ни вернуть деньги. Приобретая сертификат, покупатель соглашается с выдвинутыми продавцом условиями его продажи.

Учет подарочных сертификатов у продавца

Хотя с точки зрения гражданско-правовых отношений оплата сертификата является акцептом предложенных продавцом условий, для целей бухгалтерского и налогового учета подарочных сертификатов их продажу следует рассматривать как аванс от покупателя. Такое мнение было высказано Верховным судом в определении от 25.12.2014 по делу № 305-КГ14-1498. Финансисты придерживаются аналогичной позиции (письма Минфина от 25.04.2011 № 03-03-06/1/268, от 08.02.2019 № 03-03-06/3/7605).

В связи с этим при организации учета подарочных сертификатов целесообразно исходить из этой точки зрения.

У продавца бухгалтерский учет подарочных сертификатов будет включать несколько этапов:

- Изготовление сертификата. При этом бланки могут быть изготовлены сторонней организацией или собственными силами.

- Продажа сертификата.

- Реализация товаров (работ, услуг) в обмен на сертификат и погашение неиспользованных сертификатов.

Разберем подробно порядок учета на каждом этапе.

Расходы на изготовление подарочных сертификатов

Расходы на выпуск подарочных карт направлены на получение дохода и признаются расходами по обычным видам деятельности (п. 5 ПБУ 10/99). Такие расходы отражаются на счете 44 «Расходы на продажу» в периоде возникновения. Если привлекаются подрядчики, счет 44 корреспондирует со счетом 60 или 76. При производстве собственными силами — со счетами затрат, на которых собраны понесенные на выпуск сертификатов расходы (материалы, зарплата). В конце месяца счет 44 закрывается на счет 90 в обычном порядке.

Для контроля за движением готовых карт используется забалансовый счет 006 «Бланки строгой отчетности». Стоимостная оценка определяется учетной политикой предприятия и может быть условной, например 1 руб., или соответствовать реальным затратам на выпуск.

Посмотрите, как отражается принятие к учету подарочных сертификатов проводками:

Тот же подход используется при расчете налога на прибыль: расходы на изготовление — косвенные расходы, уменьшающие налогооблагаемую базу (п. 1 ст. 252, подп. 49, п. 1 ст. 264 НК РФ). Фирмы на УСН (с объектом «доходы минус расходы») могут учесть произведенные затраты после их оплаты в составе материальных расходов (подп. 5 п. 1 ст. 346.16, подп. 1 п. 2 ст. 346.17 НК РФ).

Право на вычет входящего НДС возникает в момент принятия к учету услуг по выпуску карт.

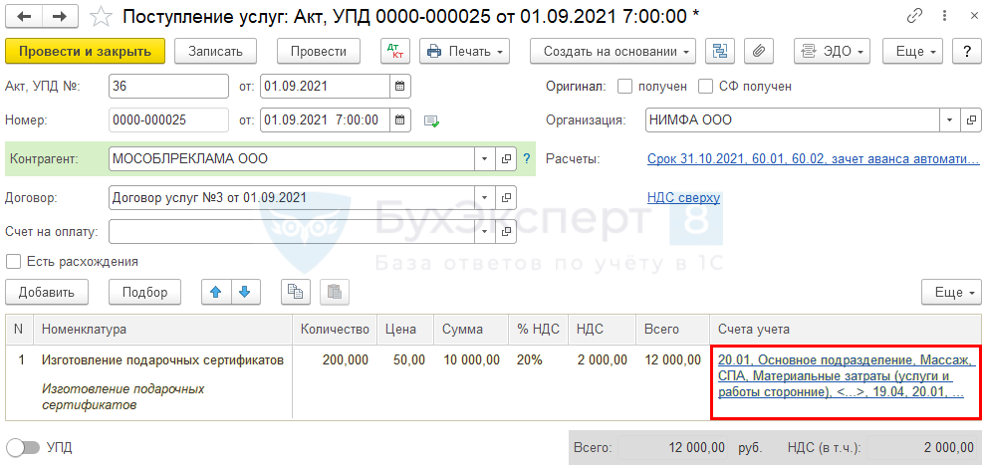

В «1С» специальный функционал для учета затрат на выпуск карт не предусмотрен. Услуги сторонних организаций регистрируются документом «Поступление (акты, накладные)»:

Затраты на собственное производство формируются через начисление зарплаты, требования-накладные и пр.

Оприходование бланков на забалансовый счет производится ручной операцией:

Продажа подарочных сертификатов: учет и налоги

Как уже говорилось выше, продажу подарочных сертификатов в бухгалтерском учете следует квалифицировать как поступление предоплаты и отражать по кредиту счета 62. Одновременно происходит списание бланков с забалансового счета.

Поскольку полученные авансы при расчете налогооблагаемой прибыли не учитываются (подп. 1 п. 1 ст. 251 НК РФ), деньги, поступившие за карты, прибыль не увеличивают. Но в состав налоговой базы по НДС эти суммы включаются. Расчет НДС производится по ставке 20/120.

Предприятия, применяющие кассовый метод, в том числе плательщики на УСН, должны учесть в составе доходов полученную за подарочные карты оплату (п. 1 ст. 346.17 НК РФ).

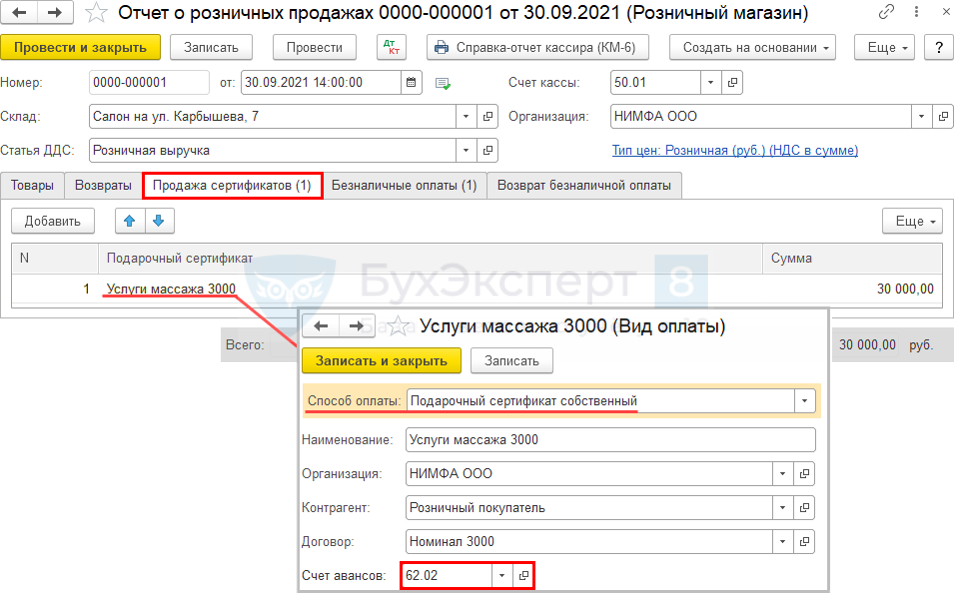

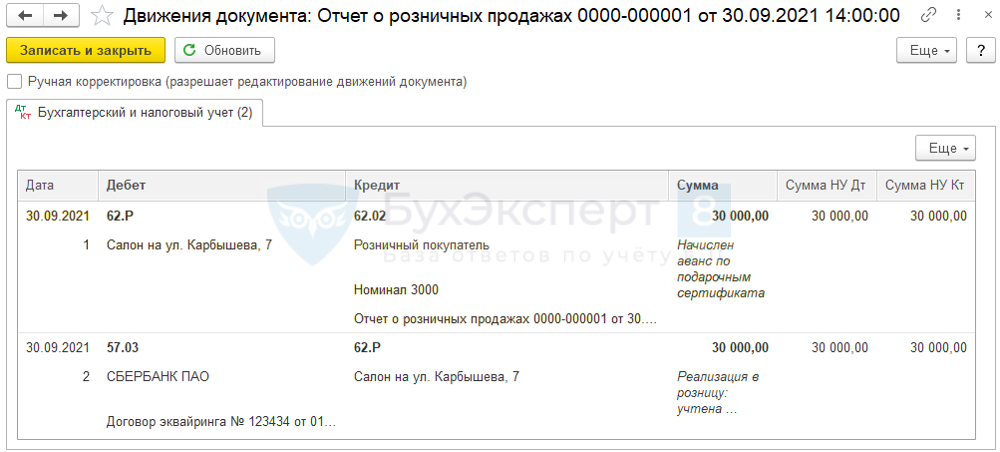

Рассмотрим, как реализован учет подарочных сертификатов в 1С Бухгалтерия 8.3 на этапе их продажи.

Если вы ведете учет подарочных сертификатов в УТ 10.3 или 11 с последующей выгрузкой данных в «1С:Бухгалтерия», порядок действий может быть иным, в данной статье он не рассматривается. Для настройки учета подарочных карт в «1С:Управление торговлей» воспользуйтесь видео в начале статьи.

Продажа подарочных сертификатов в «1С»

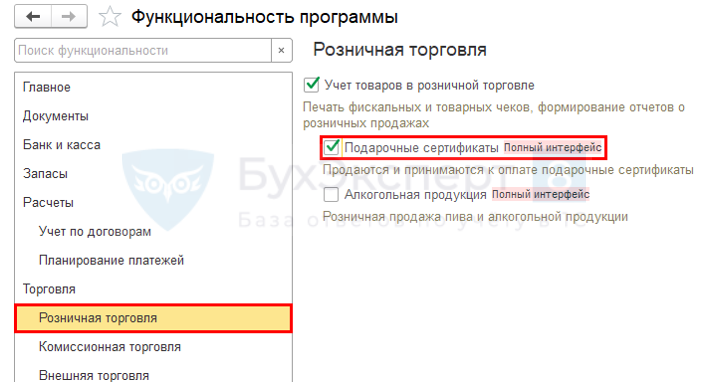

Прежде всего необходимо произвести необходимые настройки программы:

В разделе «Торговля» находим подраздел «Розничная торговля» и отмечаем «галочкой» «Подарочные сертификаты»

Теперь можно приступать к учету продаж сертификатов. Для этого используется «Отчет о розничных продажах» из раздела «Продажи»:

В отчете заходим на вкладку «Продажа сертификатов» и нажимаем «Добавить»:

Создаем новый вид оплаты. В качестве контрагента используем обезличенного розничного покупателя, привязав к нему виртуальный договор «Розничная продажа»:

Подставляем в табличную часть отчета созданный сертификат и указываем общую сумму продаж. В нашем примере продано 5 карт номиналом 5 000 руб. на сумму 25 000 руб.

Проводим документ. Программа сформировала необходимую проводку:

Одновременно надо сделать ручную операцию на списание со счета 006 проданных сертификатов.

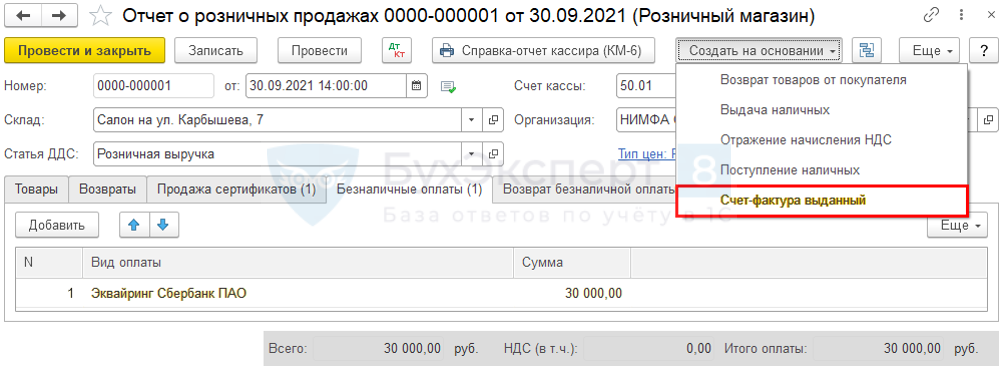

Плательщики НДС на основании созданного отчета о розничных продажах формируют счет-фактуру на аванс:

Оплата товаров подарочными сертификатами

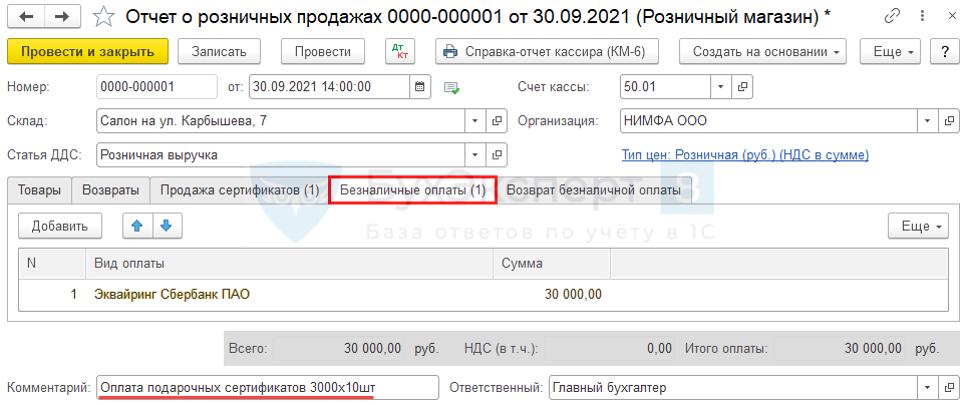

В момент продажи товара в обмен на подарочную карту необходимо отразить выручку, начислить НДС с реализации, списать на расходы себестоимость товаров, произвести зачет предоплаты и предъявить к вычету ранее уплаченный НДС с авансов.

На этом шаге учета подарочных сертификатов в розничной торговле проводки будут следующими:

Налоговый учет в компаниях на ОСНО идентичен бухгалтерскому: в доход включается полученная выручка в размере продажной цены товара (без НДС), в расход — его себестоимость.

Налоговая база в организациях на УСН формируется иначе:

При организации учета подарочных сертификатов в 1С 8.3 придется вновь воспользоваться документом «Отчет о розничных продажах». На вкладке «Товары» вводим информацию о проданном товаре:

Заполняем вкладку «Безналичные оплаты» данными о предъявленном подарочном сертификате:

В нашем примере покупатель купил принтер за 9 000 руб., 5 000 руб. оплатил сертификатом, оставшиеся 4 000 руб. доплатил наличными. «1С» сформировала все необходимые проводки:

Если номинал сертификата превышает стоимость покупки, то в графе «Сумма» на вкладке «Безналичные оплаты» ставится стоимость покупки:

Вычет НДС с авансов по зачтенным в счет оплаты сертификатам программа отразит в учете при закрытии месяца через документ «Формирование книги покупок». Для этого надо заполнить вкладку «Полученные авансы».

В нашем примере сертификатами оплачены товары на сумму 9 000 руб. (5 000 руб. за принтер и 4 000 руб. за миксер), в том числе НДС — 1 500 руб. НДС принят к вычету:

Погашение неиспользованных подарочных сертификатов: учет

Обычно условия продажи подарочных карт предусматривают, что, если стоимость покупки меньше номинала сертификата или он не был отоварен в течение срока действия, неиспользованная сумма не подлежит возврату покупателю. В такой ситуации «сгоревшая» сумма признается доходом продавца и отражается на счете 91.

Ст. 171, 172 НК РФ не позволяют предъявить к вычету НДС со списанных авансов, поскольку в этом случае не происходит ни возврата предоплаты покупателю в связи с изменением или расторжением договора, ни отгрузки товара в счет предоплаты. Поэтому НДС, относящийся к неотоваренной подарочной карте, списывается на расходы в момент ее погашения.

Списание задолженности по «сгоревшему» сертификату отражается проводками:

Погашение неиспользованных подарочных сертификатов: налоги

П. 18 ст. 250 НК РФ обязывает плательщиков налога на прибыль включить списанную задолженность во внереализационные доходы. У предприятий на УСН списанная сумма не увеличивает налоговую базу, поскольку стоимость сертификата была полностью включена в доходы при его продаже.

Выше уже упоминалось, что НДС по списанным «сгоревшим» сертификатам нельзя предъявить к вычету. При этом, по мнению Минфина (письмо от 07.12.2012 № 03-03-06/1/635), подп. 14 п. 1 ст. 265 и п. 19 ст. 270 НК РФ делают невозможным уменьшение налогооблагаемой прибыли на сумму НДС со списанных авансов.

То есть финансисты считают, что НДС, уплаченный при продаже сертификатов, нельзя ни вернуть из бюджета, ни учесть в расходах при налогообложении прибыли.

Но есть и альтернативные точки зрения:

- Минфин ничего не говорит о включении в доходы суммы НДС по списанным авансам. При этом подп. 2 п. 1 ст. 248 НК РФ установлено, что в состав доходов не включаются предъявленные покупателю налоги. Это позволяет сделать вывод о том, что при расчете налога на прибыль НДС со списанных авансов не учитывается ни в доходах, ни в расходах.

- Суды неоднократно подтверждали право налогоплательщиков учесть в расходах НДС со списанных авансов, если при списании налог был учтен в доходах (постановление АС Центрального округа от 19.03.2015 № Ф10-343/2015, постановление АС Дальневосточного округа от 04.03.2015 № Ф03-518/2015 и др.).

Придерживаться позиции Минфина или идти на риск споров с проверяющими, решать организации.

Погашение неиспользованных подарочных сертификатов в «1С»

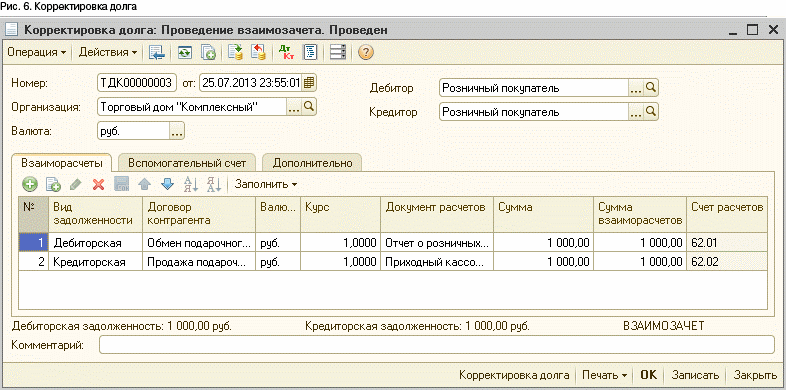

В «1С» для списания долга используется документ «Корректировка долга»:

В соответствующих полях указываем, что хотим списать полученный аванс; выбираем виртуального розничного покупателя и нажимаем кнопку «Заполнить»:

Программа автоматически подставит в форму всю имеющуюся задолженность перед выбранным контрагентом. В нашем случае мы хотим списать неиспользованную покупателем миксера стоимость сертификата (1 000 руб.), поэтому исправляем сумму вручную.

Заполняем вкладку «Счет списания»:

После проведения документа в учете сформируются проводки:

Списание НДС осуществляется при помощи одноименного документа из раздела «Регламентные операции НДС»:

При нажатии кнопки «Заполнить» на вкладке «Авансы полученные» таблица заполнится автоматически:

Далее надо заполнить вкладку «Счет списания»:

После проведения документа программа сформирует нужные проводки:

Учет подарочных сертификатов у покупателя

Нередко компании приобретают подарочные карты, чтобы поздравить сотрудников или контрагентов. Учет купленных сертификатов удобно вести на счете 50.03 «Денежные документы». Также допустимо использовать счет 10 «Материалы» или счет 76. Выбор порядка учета следует закрепить в учетной политике.

Выдача сертификатов признается безвозмездной реализацией и отражается на счете 91. Учесть стоимость подаренных сертификатов при налогообложении прибыли нельзя. При этом дарение является облагаемой НДС операцией, что дает налогоплательщику право заявить к вычету входящий НДС, предъявленный эмитентом сертификатов.

Учет подарочных сертификатов в бухгалтерии покупателя отражается проводками:

Если стоимость подарочной карты больше 4 000 руб., с суммы превышения надо исчислить НДФЛ. При невозможности удержать налог у одаряемого необходимо сообщить об этом в ФНС. Страховыми взносами подарки не облагаются.

Для учета купленных сертификатов в «1С:Бухгалтерия» нет специальных инструментов. Можно воспользоваться блоком «Денежные документы».

Заполняем обе вкладки документа:

При необходимости дополняем номенклатуру денежных документов:

Результат проведения документа:

Выдача карты оформляется соответствующим расходным документом:

Как видим, этот способ не предполагает учета входящего НДС. Чтобы иметь возможность принять НДС к вычету, можно оприходовать карты посредством документа «Поступление»:

С последующим списанием через безвозмездную передачу:

***

Подарочные карты для целей учета и налогообложения квалифицируются как предоплата. Их учет легко организовать, воспользовавшись возможностями «1С». Программа учитывает действующие законодательные нормы и официальную позицию проверяющих по спорным моментам.

Еще больше материалов по теме — в рубрике «Бухгалтерский учет».

Деятельность по распространению подарочных сертификатов, гарантирующих поступление продавцу дохода в указываемом в них размере, востребована при проведении организациями торговых операций. Они применяются при предоставлении услуг, реализации товара или могут передаваться безвозмездно в качестве бонуса к крупному приобретению.

Вопрос: Как отразить в учете приобретение подарочных сертификатов и передачу их работникам в качестве подарков к празднику?

Сертификаты приобретены в количестве 150 штук. Стоимость одного подарочного сертификата соответствует его номиналу и равна 1 500 руб. (НДС не предъявлен). Передача сертификатов работникам оформлена актом приемки-передачи. Иных подарков в текущем календарном году работники не получали. Выдача подарков не предусмотрена трудовыми и коллективными договорами.

Посмотреть ответ

Сертификат чаще предлагается в виде бумажного документа или карточки из пластика с определенным номиналом и номером, которые позже можно поменять на реализуемую продукцию или услугу.

Сущность и особенности операций с подарочным сертификатом

Объявляемое компанией предложение о реализации подарочных сертификатов признается публичной офертой, а его покупка потребителем подразумевает принятие последним оферты (акцепта) и всех оговоренных в ней параметров (ст. 432, 433, 435, 437, 438 ГК РФ).

Каков порядок налогообложения реализации собственного подарочного сертификата и последующего обмена на товары (услуги)?

Правила использования бонусного документа часто указываются в нем самом, при этом обмен его на деньги не предусмотрен. По завершении времени его действия предусмотренная к использованию сумма погашается, то есть остается у продавца и не возвращается приобретателю карточки. Также утраченный или испорченный документ не подлежит восстановлению.

Каков порядок бухгалтерского учета реализации собственного подарочного сертификата и последующего обмена на товар (услугу)?

Подарочное обязательство представляет собой вариант предварительного соглашения, по которому в течение некоторого периода продавец обязан оформить с предъявителем документа договор о купле-продаже на указываемую в бланке сумму. Оплаченные за него деньги выступают в качестве предварительной оплаты за товары, приобретаемые в будущем периоде.

К сведению! На карточке фиксируется лишь сумма сделки, а наименование товара и его цена на момент приобретения сертификата не определены.

Налоговый учет сертификата

Приобретение сертификата являет собой предварительный платеж за планируемую к получению в будущем услугу (при предъявлении карточки), а собственно реализацией продукта/услуги выступает обмен документального подтверждения произведенной предоплаты на услугу или продукт. Поэтому при продаже у организации-налогоплательщика отсутствует объект, подлежащий обложению обязательным платежом по прибыли (ст. 251 НК РФ). Доходы, получаемые в качестве предварительной платы за будущие товары, не подлежат учету при расчете базы для налога по прибыли.

Поэтому сумма оплаты за подарочные обязательства, полученная распространителем от потенциального покупателя в счет будущих услуг, учитывается при расчете налога по прибыли в поступлениях от реализации на момент фактического предоставления услуги (письмо МФ РФ №03-03-06/1/268 от 25.04.2011, ст. 248, 274 НК РФ).

Если покупатель в течение определенного периода не предъявил (не использовал) сертификат, то размер переданного продавцу предварительного платежа при налогообложении по прибыли учитывается как имущество, полученное на безвозмездной основе, или внереализационный доход (ст. 250 НК РФ).

При подсчете величины обязательного платежа на добавленную стоимость (НДС) в качестве объекта для обложения учитывается реализация товаров в пределах территории страны (ст. 146 НК РФ). Поэтому по НДС сумму для определения налога рассчитывают:

- На день реализации подарочных обязательств, так как предварительная плата за будущие услуги производится до оказания этих услуг (ст. 167 НК РФ). База для подсчета налога при наличии платы в счет будущих услуг формируется из поступлений с учетом налога – по ставке 18/118 (ст. 154 НК РФ).

- Следующий раз база для НДС определяется при непосредственном предоставлении услуги (обмене бонусного документа). Ставится на вычет рассчитанный прежде НДС, если стоимость предоставляемых услуг не меньше оплаченной по обязательству суммы (ст. 154, 171 НК РФ). Когда стоимость предоставленной услуги оказывается меньше величины предоплаты или не произошло использования сертификата, то ранее начисленный НДС к вычету с разницы не принимается.

При выявлении объекта для подсчета налога по упрощенному методу обложения налогом (УСНО) предприятия принимают в расчет поступления от реализации (ст. 346 НК РФ). При этом в качестве даты их получения будет принят день приема денег, день получения иного имущества или прав на него.

При купле подарочного сертификата в первую очередь происходит поступление денег, а спустя некоторое время — оказание услуги. Поэтому объектом для подсчета налога при УСНО служит сумма платы за обязательство, полученная продавцом на день его реализации.

Для налогоплательщиков, применяющих в качестве объекта налогообложения размер полученных доходов за минусом суммы расходов, поступления от проданных подарочных сертификатов учитывают аналогично. Они также имеют право уменьшить указанные доходы на размер понесенных трат. К тратам предприятия отнесены расходы после фактической платы, к которой причислено окончание обязательства покупателя перед продавцом, касающееся передачи продукта или прав на имущество (ст. 346 НК РФ).

К сведению! Все произведенные расходы должны иметь обоснованное подтверждение в виде документов (ст. 346, 252 НК РФ).

Бухгалтерский учет сертификата

Процедура учета бонусных документов разделяется по нескольким этапам:

- изготовление;

- продажа (реализация);

- погашение (обмен) подарочного обязательства на изделие;

- погашение сертификатов, не предоставленных к обмену.

В отношении подарочных форм при бухгалтерском учете предусматривается учет трат, связанных с их производством. Подобные затраты, имеющие отношение к приобретению и продаже товара, относят к расходам по обычным вариантам деятельности. В бухучете надлежит выполнить следующие записи:

- траты на создание документов: Дебет 44 сч. (Затраты по продаже) / Кредит 60 сч. (Расчеты с поставщиками/подрядчиками);

- учет обязательного бюджетного платежа (НДС входного) по оприходованным в бухучете бланкам: Дебет 19 сч. / Кредит 60 сч.;

- принятие налога к вычету (НДС входного): Дебет 68 сч. (Расчеты по НДС) / Кредит 19 сч.;

- оприходование обязательств: Дебет 006 сч. (Документы строгой отчетности, субсчет «Подарочные сертификаты»).

На внебалансовом счете (006) учет бланков ведется по количеству, идентификационным номерам или номинальной стоимости.

Траты по изготовлению бланков относят к прочим расходам, они подлежат списанию на расходы текущего периода (месяца), а также могут засчитываться по статьям рекламных расходов предприятия в виде стоимости их покупки (не больше 1% выручки от реализации).

При приеме к уплате подарочных форм исчисляется налог по реализации и принимается на вычет величина налога, рассчитанного с предоплаты. Проводки по операциям будут следующими:

- отражение поступившей предоплаты: Дебет 50 сч. (Касса) / Кредит 62 сч. (Расчеты с покупателями, субсчет «Полученные авансы»);

- начисление налога (НДС) с поступившей предоплаты: Дебет 62 сч. / Кредит 68 сч.;

- списание бланков: Кредит 006 сч.;

- отражение поступления от продажи изделия: Дебет 62 сч. / Кредит 90 сч. (Продажи, субсчет «Выручка»);

- списание реализованных товаров/услуг: Дебет 90 сч. / Кредит 41 сч. (Товары);

- начисление налога (НДС) с выручки: Дебет 90 сч. / Кредит 68 сч.;

- зачет предоплаты: Дебет 62 сч. / Кредит 62 сч.;

- зачет (сторно) уплаченного ранее (по предоплате) НДС: Дебет 62 сч. / Кредит 68 сч.

К сведению! НДС, оплаченный с полученной прежде предоплаты, не подлежит возмещению в ситуации, когда реализованные сертификаты не использованы покупателями в установленный срок.

Проводки по неиспользованным подарочным обязательствам:

- отражение размера неиспользованных документов в сумме поступлений: Дебет 62 сч. / Кредит 91 сч. (Прочие доходы и расходы);

- отнесение к расходам уплаченного с предоплаты НДС: Дебет 91 сч. / Кредит 62 сч. (субсчет «Полученные авансы»).

Сертификаты, не реализованные за установленный для использования период, подлежат уничтожению с составлением соответствующего акта и последующему списанию с учета.

Использование кассовых аппаратов при реализации сертификатов

Компании, осуществляющие расчеты при оказании услуг/продаже продукта с применением платежных карт или наличных денег, обязаны проводить все расчеты на базе технических устройств контрольно-кассового типа (ККТ). При этом экземпляры ККТ должны пройти регистрацию в государственном реестре (ФЗ № 54, 22.05.2003). При работе с ККТ в момент уплаты денег покупателем продавец должен передать ему кассовый чек, отпечатанный на ККТ.

Подарочное обязательство представляет собой специфичный авансовый платеж (не товар), поэтому предприятие, продавая его, должно использовать ККТ и пробить чек (в момент продажи). Аналогично чек по кассе должен пробиваться (по отдельной секции ККТ) при расчете за товар с помощью подарочного документа (письмо МФ РФ № 03-03-06/1/268, 25.04.2011).

Уважаемые коллеги!

Сегодня мы поговорим с вами о подарочных сертификатах, как о полюбившейся многим компаниям возможности привлечь к себе больше потенциальных клиентов или проявить лояльность по отношению к текущим заказчикам. Ну и, конечно же, с нас несколько интересных проводок!

Страницы Финансового блога и тот труд, который мы вкладываем в его развитие, направлены на то, чтобы охватить как можно больше потребностей нашей целевой аудитории – бухгалтеров, руководителей организаций, финансистов, юристов и кадровиков. Любая написанная нами статья – это еще один шаг к тому, чтобы раскрыть читателю новую тему или более подробно остановиться на старой, хорошо знакомой проблеме.

Собственно, подарочные сертификаты и методы работы с ними – это что-то среднее между новинкой и «старинкой» и, значит, о них желательно рассказать тоже. Дело в том, что, скорее всего, ваше предприятие уже давно использует этот инструмент маркетинга? и вам хорошо известно, как с ним работать. Однако, как показал опрос, не все решаются на подобные акции? А кто решился, не всегда этому рад. Почему? Поговорим об этом тоже…

Как изготовить?

Традиционно принято считать, что затраты понесенные на производство сертификатов необходимо относить к прочим расходам. Делается это по той причине, что, формально, компания тратит деньги на услуги типографии, и это не является прямыми тратами на развитие производства (хоть по факту так оно и есть).

Если говорить о непосредственном изготовлении подарочных сертификатов, то, как правило, компания всегда обращается в стороннюю организацию, если, конечно, сама не оказывает типографские услуги. По заранее согласованному проекту дизайнеры создают макет, который в последующем запускается в печать. После этого или в розничных точках продаж, или непосредственно сотрудниками офиса данные сертификаты раздаются заинтересованным в нем лицам.

По сути, сертификат является основанием для получения материальной выгоды при достижении определенных условий (к примеру, покупки предлагаемого товара). В любом случае, кроме как этой функции у сертификата другой попросту нет. Следовательно, не стоит причислять затраты на них к прямым расходам. В нашем случае, данное утверждение косвенно подтверждается в письме Минфина России от 25.04.2011 N 03-03-06/1/268; УФНС России по г. Москве от 22.10.2009 N 17-15/110609. Более точно разобраться в методике деления этих двух понятий можно, ознакомившись с нашей статьей на этот счет.

Но какими бы не были затраты, эти операции также необходимо отражать в бухгалтерском учете. По мнению наших именитых коллег из числа бухгалтеров, наиболее оптимальной будет следующая методика:

-

Д 44, К 60 (76) — приобретены сертификаты;

-

Д 19, К 60 (76) — выделен НДС;

-

Д 68, К 19

— НДС принят к вычету; -

Д 006 — оприходованы подарочные карты на забалансовый счет.

С точки зрения покупки товаров и оплаты услуг сертификатом

Как правило, любой подарочный сертификат имеет номинал, опираясь на который держатель купона или акционного «флайера» имеет право рассчитывать на получение определенной скидки. В зависимости от коммерческой политики организации этот номинал может иметь более высокую или более низкую ставку от полной стоимости товара или услуги. Однако в случае с бухгалтерскими проводками это не имеет никакого значения, т.к. они в любом случае будут использоваться одни и те же. Разберем несколько типовых ситуаций:

Ситуация №1: Клиент имеет на руках сертификат номиналом 5000 рублей и применяет его при покупке товара по аналогичной цене. Себестоимость товара равна 3000 рублей.

Здесь бухгалтеру необходимо «раскидать» цифры по следующим счетам:

-

Д 62-01, К 90-1 — 5000 рублей, отражена выручка от реализации товара;

-

Д 62-02, К 62-01 — 5000 рублей, произведен зачет ранее полученного аванса;

-

Д 90-3, К 68 — 540 рублей, начислен НДС с выручки;

-

Д 90-2, К 41 — 3 000, списана себестоимость товара;

-

Д 68, К 76-АВ — 540 рублей, восстановлен НДС, начисленный при продаже сертификата.

Ситуация №2: Клиент имеет на руках сертификат номиналом 5000 рублей и применяет его при покупке товара, чья стоимость составляет 7000 рублей, доплачивая 2000 рублей «сверху». Себестоимость товара – 3000 рублей.

-

Д 62-01, К 90-1 — 7000, отражена выручка от реализации товара;

-

Д 62-02, К 62-01 — 5 000, произведен зачет ранее полученного аванса;

-

Д 90-3, К 68 — 1260, начислен НДС с выручки;

-

Д 90-2, К 41 — 3 000, списана себестоимость товара;

-

Д 68, К 76-АВ — 1260, восстановлен НДС, начисленный при продаже сертификата;

-

Д 50 (51), К 62-01 — 2 000, оплата за товар сверх номинала сертификата внесена в кассу (на расчетный счет) продавца.

Проведение взаимозачета в облачной 1С. Бесплатный доступ на 14 дней.

За что любят и не любят сертификаты?

Понятное дело, что затронув такую востребованную тему, как учет подарочных сертификатов, мы не могли не поинтересоваться у наших клиентов по услуге «Аренда 1С Предприятие в облаке» об их мнении на этот счет. Нам стало интересно, используются ли они в качестве маркетингового хода в своих организациях, как им с ними работается и как на них реагируют клиенты. Вот, что нам стало известно:

«Подарочные сертификаты люблю получать в магазинах, но работать с ними мне не нравится. Фирма у нас небольшая. Генеральный директор – мой муж. А я сама веду бухгалтерию. Занимаемся шиномонтажом. В этой сфере я не разбираюсь, наверное, поэтому муж мне сказал, что клиентов можно привлечь только какой-нибудь, уж простите, «халявой». С того момента, как мы ввели в оборот подарочные купоны, существенно больше клиентов не стало, а скидки пришлось давать тем, кто и так у нас «переобувается». В общем, не работает это».

— Скажите, а на каком основании клиент имел право получить сертификат? Как вы их раздавали?

«Да, никак, по большому счету. Думали сначала перед входом в ремонтный бокс поставить промоутера, одетого в ростовую куклу, чтобы он раздавал купоны, но потом поняли, что это будет для нас затратно. Получается, что сертификаты получали те, кто воспользовался нашими услугами. А, как я это уже сказала, приезжают к нам только знакомые мужа. Сторонних людей, по сути, нет».

—Может, есть смысл разместить рекламу в интернете, чтобы ваш шиномонтаж отражался в поиске? Там и рекламу про скидки можно разместить.

«Если б раньше об этом подумали, то, конечно, уже сделали бы. Сейчас не до этого. Доход небольшой, но его пока хватает. Посмотрим, может, когда-нибудь в будущем что-то похожее сделаем».

Есть еще одна история, но уже с более удачным опытом.

«Подарочные сертификаты производим уже давно, и у наших клиентов они пользуются большой популярностью. В отличие от многих других компаний, мы не раздаем их всем, кому попало, а предлагаем нашим покупателям сначала приобрести продукцию на определенную сумму, и только после этого мы готовы дать скидку на последующие покупки. Торгуем косметическими средствами из натуральных ингредиентов, продукция востребована, и клиенты всегда есть. Их радует, что всего через 2-3 заказа они смогут существенно сэкономить».

—Как вы считаете, разве не стоит чем-то «заманить» новых покупателей еще до того, как они оставили свои финансы у вас в магазине? Может, подарочные сертификаты, но меньшего номинала стоит давать «на входе»?

«Мы рассматривали такой вариант, но, признаюсь, нашему директору он не нравится. Сказать честно, не видит в этом смысла. Люди и так каждый день приходят, кто за мылом, кто за шампунем, кто за краской для волос. От этих скидок у нас клиентов ни больше, ни меньше не станет. А вот в дальнейшем их «удерживать» уже требуется – это безусловно».

— У Вас лично возникают сложности с бухгалтерским или налоговым учетом скидок?

«Когда только вводили сертификаты, тогда были вопросы. Сейчас в принципе все понятно, тем более, что нормативная база в этой сфере не меняется. По крайней мере, ни о чем принципиально новом я еще нигде не читала и не слышала».

Какие можно сделать выводы?

Во-первых, хочется сказать, что отражение затрат на производство, а также использование подарочных сертификатов не должно составить большого труда, если знать, как это делать. Во-вторых, если говорить о коммерческой выгоде от этого маркетингового хода, то его успех будет во многом зависеть от целевой аудитории и «раскрученности» текущего бренда. Вопреки многим предположениям, скидочные купоны не столько привлекают новых покупателей, сколько позволяют «удерживать» текущих клиентов.

Благодарим за внимание и до новых встреч!

Содержание

- Настройки

- Приобретение подарочных сертификатов

- Затраты на подарочные сертификаты в 1С

- Продажа подарочных сертификатов

- Проводки

- НДС с аванса

- Проводки

- Реализация товаров (услуг) по сертификатам

- Проводки

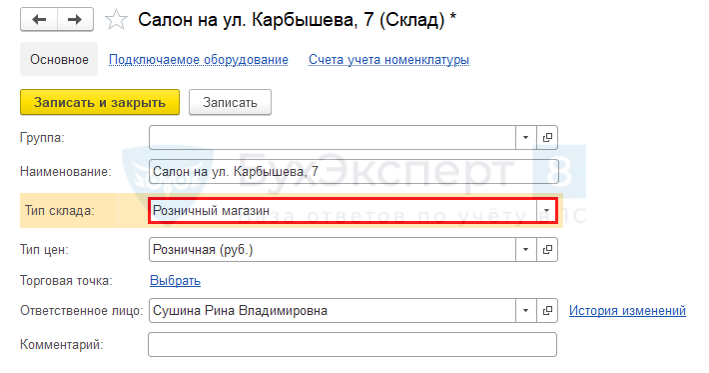

Настройки

Главное – Функциональность

Справочники – Склады

Приобретение подарочных сертификатов

Затраты на изготовление сертификатов признаются в расходах:

- БУ – по обычным видам деятельности (п. 5 ПБУ 10/99);

- НУ – материальных или расходов, связанных с реализацией товаров (п. 1 ст. 254 НК РФ, ст. 320 НК РФ)

Подарочные карты можно учитывать:

- на балансе – на счете 10.01 «Сырье и материалы»;

- за балансом – на счете, например, МЦ.04 или 006.

Порядок учета подарочных сертификатов закрепите в учетной политике по БУ

Покупки – Поступление (акты, накладные, УПД)

Статья затрат

Продажа подарочных сертификатов

Выручка от продажи подарочных карт НЕ является доходом – это аванс

- БУ – п. 12 ПБУ 9/99;

- НУ – пп. 1 п. 1 ст. 251 НК РФ.

Комиссия банка-эквайера

- БУ – прочие расходы (п. 11, п. 14.1 ПБУ 10/99);

- НУ – внереализационные расходы (пп. 15 п. 1 ст. 265 НК РФ).

С полученного аванса следует исчислить НДС и выставить СФ на аванс в течение 5 календарных дней (п. 3 ст. 168 НК РФ).

Продажи – Отчеты о розничных продажах

Отчет о розничных продажах: оплата сертификатов

Вид оплаты

Проводки

НДС с аванса

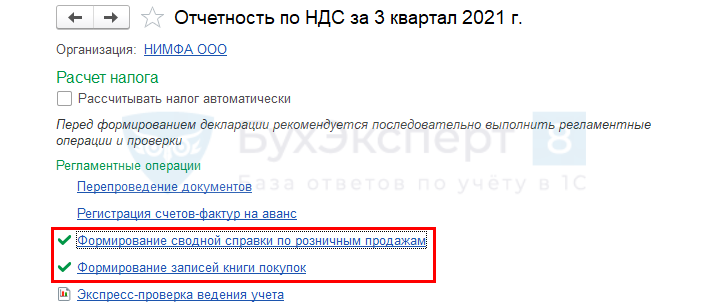

Отчет о розничных продажах – Создать на основании

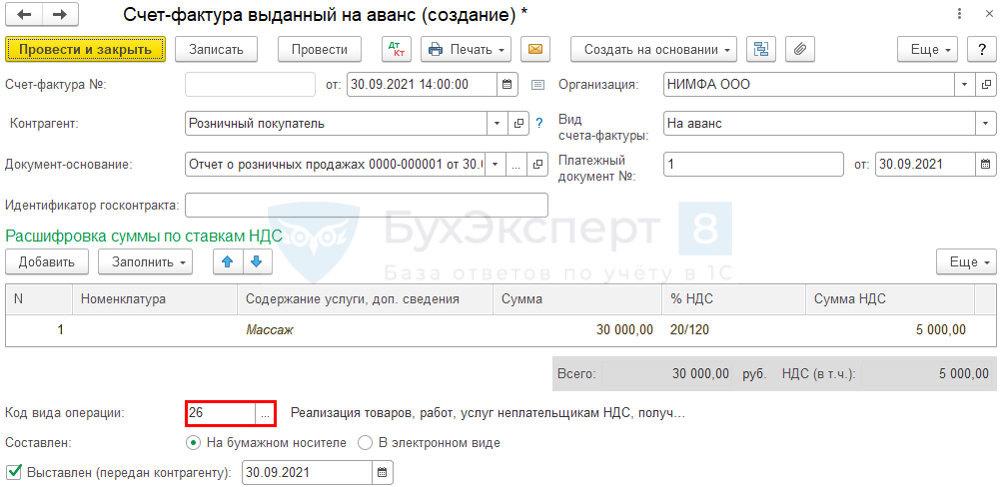

Счет-фактура заполнится автоматически, КВО – 26 вручную

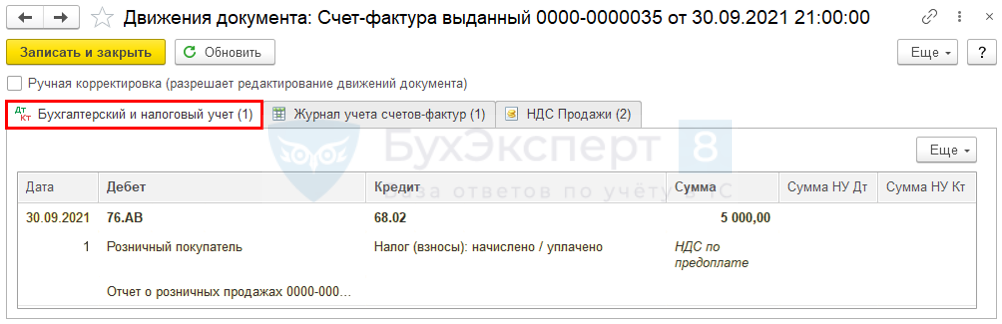

Проводки

Реализация товаров (услуг) по сертификатам

Отчет о розничных продажах вкладка Товары

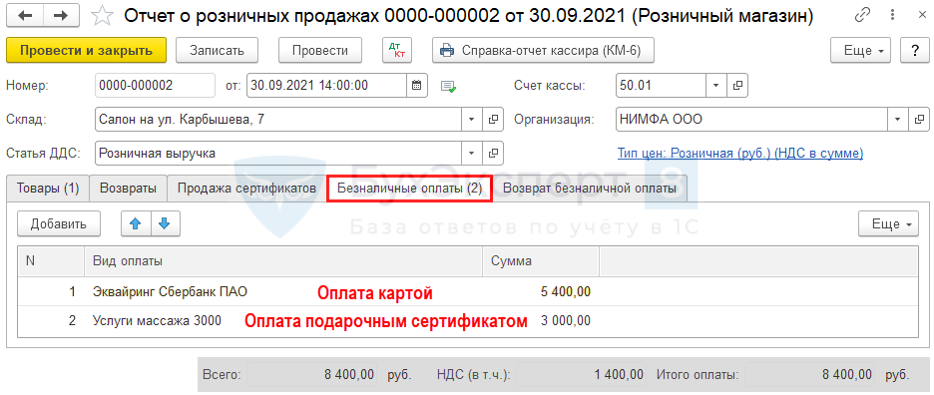

Отчет о розничных продажах вкладка Безналичные оплаты

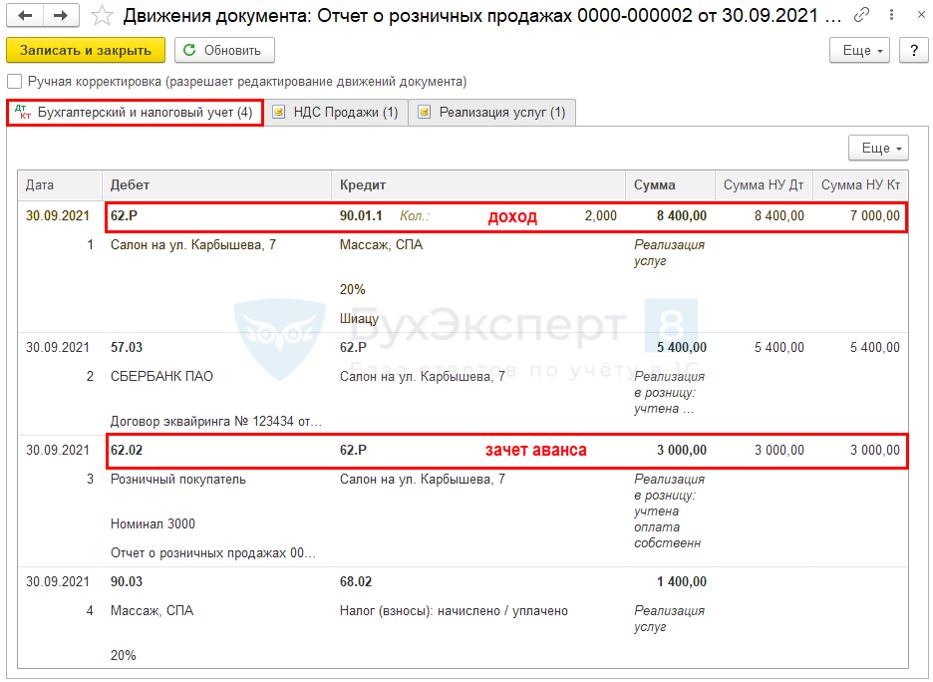

Проводки

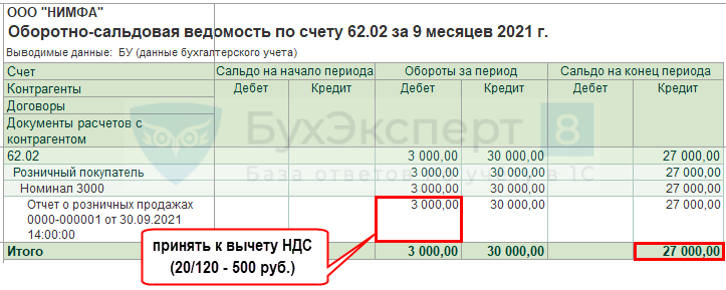

Контроль – ОСВ по счету 62.02

Отчеты – Закрытие месяца – Расчет НДС

См. также:

- Учет подарочных карт

- Продажа подарочных сертификатов при синхронизации с УТ

- Учет и списание подарочных карт у покупателя