Как учесть компьютерные программы, антивирусы и справочные системы

Пожалуй, сложно найти организацию, которая не использует в своей работе программное обеспечение. Чтобы автоматизировать бухгалтерский и кадровый учет, компании приобретают специальные лицензионные программы: сервисы для сдачи электронной отчетности, справочно-правовые системы , бухгалтерские программы и т. д. Для безопасной работы пользователей на компьютеры и ноутбуки устанавливаются средства антивирусной защиты. На каких бухгалтерских счетах следует учитывать компьютерные программы, как определить срок их использования и как списать в расходы, рассмотрим в данной статье.

Любая программа для ЭВМ — это результат интеллектуального труда ( ст. 1225 ГК РФ). Программный продукт можно создать собственными силами, а можно приобрести у сторонней организации.

При покупке компьютерной программы организация может приобрести исключительные или неисключительные права на ее использование. Этот момент определяет дальнейший учет программных продуктов.

Чтобы учесть программу в расходах, необходимы следующие документы:

- лицензионный (сублицензионный) договор или договор отчуждения, который подтверждает право покупателя на использование программы;

- акт на передачу прав.

Лицензионный договор заключается между пользователем и правообладателем программного продукта. Также от лица правообладателя может выступать его уполномоченный представитель (например агент).

Чаще всего популярные программные продукты реализуют дилеры и фирмы-франчайзи. В таких случаях программный софт продают на основании сублицензионного договора.

Рассмотрим особенности учета исключительных и неисключительных прав на использование программ.

Исключительные права

Исключительные права обычно возникают, когда программа создается по заказу организации и адаптируется под ее требования. Если организация приобретает исключительное право пользования компьютерной программой, она становится единственным ее владельцем. Автор (разработчик) продукта не вправе продавать или предоставлять его другим лицам.

Исключительное право переходит к покупателю на основании договора отчуждения ( ст. 1234 ГК РФ).

Чаще всего исключительные права для целей бухгалтерского учета учитывают в составе нематериальных активов (НМА). Для этого нужно, чтобы одновременно соблюдались следующие условия (п. 3 ПБУ 14/2007):

- у организации есть документы, которые подтверждают ее права на использование объекта НМА;

- объект НМА можно отделить от других объектов;

- объект НМА не имеет материально-вещественной формы;

- организация не планирует продавать права на компьютерную программу как минимум в течение года;

- компьютерная программа используется в производстве продукции (работ, услуг) или для управленческих нужд;

- объект может принести экономическую выгоду (доходы);

- срок использования компьютерной программы превышает 12 месяцев;

- первоначальная стоимость НМА может быть достоверно определена.

Чтобы программу отнести к НМА в налоговом учете, необходимо выполнение следующих условий ( п. 3 ст. 257 НК РФ):

- организация имеет документы, которые подтверждают ее права на использование объекта НМА;

- объект может принести экономическую выгоду (доходы);

- срок использования компьютерной программы превышает 12 месяцев.

Получается, если в бухгалтерском учете объект относится к НМА, то в налоговом учете этот объект также будет признан нематериальным активом.

В бухгалтерском учете компьютерную программу нужно учитывать по первоначальной стоимости. Эта стоимость равна сумме всех затрат на ее приобретение. В п. 8 ПБУ 14/2007 сказано, что первоначальная стоимость НМА увеличивается на сумму расходов, связанных с приобретением актива (установка, доведение до пригодного к использованию состояния и пр.).

Амортизация и срок полезного использования

НМА стоимостью до 40 000 (с 2016 года до 100 000) рублей в налоговом учете можно списать полностью в момент ввода в эксплуатацию. Так как имущество до 40 000 рублей не является амортизируемым (п. 1 ст. 256 НК РФ), стоимость НМА можно включить в состав материальных расходов ( пп. 3 п. 1 ст. 254 НК РФ).

Вопрос налоговой амортизации НМА стоимостью ниже 40 000 рублей — спорный. Ранее контролирующие органы придерживались позиции, что амортизировать нужно все НМА независимо от их стоимости (письмо ФНС России от 25.02.2011 № КЕ-4-3/3006). На сегодняшний день все больше писем Минфина подтверждают возможность списывать «малоценные» НМА при вводе в эксплуатацию (письма Минфина РФ от 31.08.2012 N 03-03-06/1/450, от 09.09.2011 N 03-03-10/86, от 09.12.2010 N 03-03-06/1/765).

Для целей налогового учета срок полезного использования объекта нематериальных активов определяется по правилам, закрепленным в п. 2 ст. 258 НК РФ. По общему правилу срок использования НМА может быть указан в договоре или патенте. Если срок по документам определить нельзя, нормы амортизации устанавливаются в расчете на срок полезного использования, равный 10 годам (но не более срока деятельности налогоплательщика).

Для исключительных прав на компьютерные программы налогоплательщик вправе самостоятельно определить срок полезного использования, который не может быть менее двух лет.

В бухгалтерском учете нет стоимостного критерия для определения амортизируемого имущества. Поэтому начислять амортизацию нужно по всем НМА, у которых известен срок полезного использования. По нематериальным активам с неопределенным сроком полезного использования амортизация не начисляется ( п. 23 ПБУ 14/2007). Но организации каждый год должны пересматривать срок использования НМА, подтверждая ранее установленный либо внося изменения по объективным причинам ( п. 27 ПБУ 14/2007).

Исключительное право на компьютерную программу не имеет ограниченного срока действия. Поэтому для целей бухучета срок использования компьютерной программы определяется исходя из периода, в течение которого организация будет ее использовать ( п. 26, 27 ПБУ 14/2007). Если срок не известен, то можно установить его равным 5 годам (п. 4 ст.1235 ГК РФ).

Срок полезного использования компьютерной программы нужно зафиксировать в приказе ( ч. 1 ст. 9 Закона от 06.12.2011 № 402-ФЗ).

Чтобы не возникло расхождений в бухгалтерском и налоговом учете, целесообразнее установить одинаковый срок полезного использования программы (для НМА стоимостью выше 40 000 рублей).

Проводки при покупке исключительных прав :

Дебет 08-5 Кредит 60 — учтены расходы на приобретение компьютерной программы;

Дебет 04 Кредит 08-5 — компьютерная программа введена в эксплуатацию;

Дебет 20 (26, 44) Кредит 05 — начислена ежемесячная амортизация по компьютерной программе (амортизация начисляется с первого числа месяца, следующего за месяцем принятия НМА к учету (п. 31 ПБУ 14/2007).

Если организация списывает программу стоимостью до 40 000 рублей единовременно, то проводки будут следующими:

Дебет 08-5 Кредит 60 — учтены расходы на приобретение компьютерной программы;

Дебет 04 Кредит 08-5 — компьютерная программа введена в эксплуатацию;

Дебет 20 (23, 25, 26, 44) Кредит 04 — стоимость НМА единовременно учтена в составе материальных расходов (только в налоговом учете);

Дебет 20 (23, 25, 26, 44) Кредит 05 — начислена ежемесячная амортизация по компьютерной программе (только в бухгалтерском учете).

Неисключительные права

Большинство приобретаемых программ и систем имеют неисключительные права и покупаются по лицензионному или сублицензионному договору. Такой вид права не может быть отнесен к нематериальным активам (п. 3 ст. 257 НК РФ). Поэтому неисключительные права списывают на счета затрат в составе прочих расходов ( пп. 26 п. 1 ст. 264 НК РФ).

Налоговый учет

В налоговом учете лицензиат, применяющий метод начисления, должен распределить стоимость компьютерной программы в течение срока действия договора (письмо Минфина России от 31.08.2012 № 03-03-06/2/95). Если в договоре срок не указан, то необходимо самостоятельно установить период списания на затраты, исходя из принципа равномерности (абз. 2 п. 1 ст. 272 НК РФ, письма Минфина РФ от 18.03.2014№ 03-03-06/1/11743 и от 18.03.2013 № 03-03-06/1/8161). Гражданским кодексом предусмотрено, что если срок использования не определен, договор считается заключенным на 5 лет ( п. 4 ст. 1235). Такого же мнения придерживается Минфин в письмах от 23.04.2013 № 03-03-06/1/14039, 16.12.2011 № 03-03-06/1/829.

В вопросе списания неисключительных прав существует и противоположная судебная практика. Например, постановлениями ФАС Московского округа от 18.03.2014 № Ф05-1208/2014, от 28.12.2010 № КА-А40/15824-10, от 15.02.2010 № КА-А40/190-10 вынесено решение, что расходы на приобретение права пользования компьютерной программой можно списывать единовременно.

Как это часто бывает, мнение налоговых органов не совпадает с мнением судов. Если вы не хотите тратить время на судебные разбирательства, безопаснее списывать затраты на приобретение программ для ЭВМ равномерно в течение срока использования. Имейте в виду, что суды рассматривают порядок списания расходов, который закреплен в учетной политике организации. Если вы решили списывать затраты на приобретение неисключительных прав единовременно, не забудьте прописать этот пункт в своей учетной политике.

При кассовом методе в расходы включаются фактически оплаченные суммы ( п. 3 ст. 273 НК РФ).

Плательщики упрощенного налога (доходы — расходы) могут уменьшать налогооблагаемую базу на сумму затрат по приобретению права на использование компьютерных программ (подп. 19 п. 1 ст. 346.16 НК РФ, письма Минфина России от 21.03.13 № 03-11-06/2/8830 и от 28.05.12 № 03-11-06/2/70).

Бухгалтерский учет

В бухгалтерском учете неисключительное право на использование программы учитывается в составе расходов будущих периодов на счете 97 ( п. 39 ПБУ 14/2007). Списывать такие расходы нужно на протяжении срока действия договора. Способ списания затрат на приобретение неисключительных прав нужно закрепить в учетной политике. Чтобы не возникло временных разниц, установите единый срок использования программы в бухгалтерском и налоговом учете.

Если срок в договоре не прописан, организация может установить его самостоятельно в соответствующем приказе. Но в данном случае безопаснее руководствоваться нормами Гражданского кодекса (ст. 1235) и устанавливать срок использования программы на 5 лет.

Так как неисключительное право на программные продукты у правообладателя — объект НМА, лицензиату (получателю) следует вести учет этого объекта на забалансовом счете (п. 39 ПБУ 14/2007). Планом счетов специального счета для этих целей не предусмотрено, поэтому можно открыть специальный забалансовый счет, например 012.

Проводки при покупке неисключительных прав:

Дебет 97 Кредит 60 — приобретено право использования программы (разовый платеж);

Дебет 012 — лицензия (право) на программу учтена на забалансовом счете;

Дебет 20 (23, 25, 26, 44) Кредит 97 — списана часть расходов будущих периодов (ежемесячно).

При продлении лицензии на программу затраты также учитываются равномерно (счет 97).

Важно! Использование пиратских программ наказуемо (ст. 1252 ГК РФ, ст. 146 УК РФ).

Обновление программ, абонентское обслуживание

Затраты на обновление и ежемесячное обслуживание программ относятся к текущим расходам и подлежат списанию в момент оказания услуги (пп. 26 п. 1ст. 264 НК РФ, письмо Минфина РФ от 27.11.2007 № 03-03-06/1/826).

Дебет 20 (23, 25, 26, 44) Кредит 60 — списаны затраты на обновление (обслуживание) программы.

Чаще всего компьютерные программы имеют неисключительные права использования. Учет таких программных продуктов следует вести с применением счета 97 «Расходы будущих периодов» и списывать равномерно в течение срока действия договора. Не стоит путать обновление программ с их продлением, ведь учитывать эти расходы нужно по-разному.

Если у вас возник вопрос по бухгалтерскому или налоговому учету, наши эксперты всегда готовы помочь в его решении.

Задать вопрос

Эксперт сервиса Норматив

Рогачева Е.А.

Как списываются расходы на лицензии при УСН — данный вопрос мы детально рассмотрим в статье и постараемся разобрать основные спорные моменты.

Бухгалтерский учет расходов на лицензии при УСН

Достаточно часто в компании возникает ситуация, когда приобретается некое программное обеспечение или лицензия для компьютера. И тогда перед бухгалтером встает вопрос: как правильно учитывать эту лицензию, если компания находится на упрощенной системе налогообложения?

Чтобы правильно ответить на этот вопрос, надо понять, что именно вы приобрели — права на программное обеспечение или неисключительное право пользования?

- Если это исключительные права на использование лицензии, и у вас есть на руках соответствующий документ, то это будет нематериальный актив, и его учет должен будет вестись на основании ПБУ 14/2007. Обладатель подобных прав может использовать результат чьей-то умственной деятельности по своему усмотрению либо разрешить или запретить такое пользование другим лицам (ст. 1229 ГК РФ).

- А вот если у вас на руках акт на приобретение неисключительного права пользования некой программой, тогда это текущий расход.

Надо помнить, что для компаний, выбравших упрощенный режим налогообложения, финансовый учет облегчен, и они вправе не соблюдать многие требования, предъявляемые к компаниям на ОСНО. Но учет основных средств и НМА обязателен для всех компаний, независимо от видов уплачиваемых налогов.

Подробнее о ведении бухгалтерского учета при УСН можно прочитать в этой статье.

Соответственно, если вы приобретаете исключительное право, которое можно квалифицировать как НМА, то в соответствии с ПБУ 14/2007 вы должны поставить его на учет на счет 04 по фактической стоимости приобретения и погашать его стоимость путем амортизационных отчислений. Срок полезного использования (СПИ) НМА должен быть определен исходя из срока, в течение которого организация предполагает получать от него экономические выгоды. Установленные сроки рекомендуется ежегодно пересматривать и актуализировать при необходимости.

На нашем сайте вы можете подробнее прочитать о порядке присвоения СПИ для НМА: «Как определить срок полезного использования НМА».

Если вы приобрели право пользования НМА, то оплата по договору за такие права будет учитываться в отчетном периоде, а сама лицензия должна быть обязательно отражена на забалансовом счете у лицензиара (то есть компании, которая пользуется этой лицензией).

Если же ваша компания купила какой-либо программный продукт как неисключительное право, то надо помнить, что в соответствии с действующими положениями по БУ лицензии являются тем редким исключением, которое необходимо использовать как расходы будущих периодов (РБП). То есть в бухучете вашей компании должны быть такие проводки:

- Дт 97 Кт 60 — приобретена лицензия по договору на 12 мес. стоимостью 60 000 руб. без НДС;

- Д 25, 26, 44 Кт 97 — 5 000 руб. ежемесячно — списана на расходы лицензия как РБП.

Налоговый учет расходов на лицензии при УСН

Давайте сначала рассмотрим учет приобретения исключительных прав (то есть НМА).

При УСН в состав НМА (п. 4 ст. 346.16 НК РФ) можно включить амортизируемое имущество стоимостью более 40 000 руб., имеющее срок полезного использования более 12 мес., употребляемое налогоплательщиком для своих нужд. При этом если в договоре купли-продажи указаны периодические платежи в течение срока действия договора, то такие объекты нельзя отнести к НМА (подп. 8 п. 2 ст. 256 НК РФ).

Расходы на НМА, приобретенные или созданные в период применения УСН, списываются поквартально одинаковыми суммами до конца налогового периода, после оплаты и принятия объекта на бухгалтерский учет.

Если у нас есть акт на приобретение неисключительных прав, мы будем ориентироваться на подп. 2.1 п. 1 ст. 346.16 НК РФ, в которой указаны расходы на покупку исключительных прав на изобретения, компьютерные программы, а также прав на использование перечисленных разработок согласно лицензионному договору.

Такие расходы можно принять к налоговому учету единовременно, сразу после оплаты контрагенту и принятия к учету неисключительных прав.

Отразить лицензию в бухучете вам помогут разъяснения экспертов КонсультантПлюс. Получите пробный доступ к К+ бесплатно и переходите в Путеводитель по сделкам.

Пример отражения в КУДиР затрат на лицензии

ООО «Книга» в январе 2022 года приобрело для своих нужд право на компьютерную лицензию на основании договора и акта приема-передачи. Стоимость лицензии составила 100 000 руб. без НДС. Программа была оплачена в день приобретения, сразу была установлена на компьютерные рабочие места. Срок полезного использования НМА установлен на 3 года.

- Если мы говорим о том, что данная лицензия будет считаться НМА для компании (есть лицензионный договор, право — исключительное), то на основании ст. 346 НК РФ мы должны списать понесенные расходы равными суммами в продолжении одного налогового периода

(100 000 руб. / 4 квартала = 25 000 руб. в квартал). То есть книга учета доходов и расходов за 1 квартал будет выглядеть следующим образом:

|

№ п/п |

Реквизиты документа |

Операция |

Доходы, принимаемые при расчете налоговой базы |

Расходы, учитываемые при расчете налоговой базы |

|

1 |

2 |

3 |

4 |

5 |

|

137 |

Итоговое значение графы 12 раздела 2 за 1 квартал |

Учтена в расходах стоимость исключительного права на программу |

— |

25 000 |

Такие же записи появятся в книге за 2, 3, 4 кварталы. Расходы на покупку НМА заносят в раздел 1 книги учета последним днем отчетного или налогового периода (подп. 4 п. 2 ст. 346.17 НК РФ).

Порядок заполнения книги доходов и расходов вы можете узнать здесь.

Давайте посмотрим, как приобретение нового НМА отразится во 2-м разделе КУДиР:

Скачать таблицу

- Если лицензия приобретена на основании сублицензионного договора, то эта программа уже не будет считаться НМА, и, соответственно, расходы на ее приобретение могут быть сразу включены в расходы текущего периода в налоговом учете. В разделе 1 КУДиР расходы на ее приобретение должны быть отражены в графе 5.

|

№ п/п |

Реквизиты документа |

Операция |

Доходы, принимаемые при расчете налоговой базы |

Расходы, учитываемые при расчете налоговой базы |

|

1 |

2 |

3 |

4 |

5 |

|

45 |

Платежное поручение от 15.01.2022 № 14 |

Учтена в расходах стоимость неисключительного права на программу |

– |

100 000 |

В дополнение отметим некоторые моменты, связанные с обслуживанием таких лицензий в налоговом учете:

- Программы требуется периодически обновлять и платить за это обслуживающим компаниям. Расходы на обновление прямо указаны в подп. 19 п. 1 ст. 346.16 НК РФ и могут быть учтены сразу после оплаты.

- Если в договоре прописаны периодические платежи за использование программы (лицензии), то в налоговом учете такие расходы учитываются в соответствии с подп. 32 п. 1 ст. 346.16 НК РФ, то есть также по мере оплаты.

Многие нюансы налоговых расходов при УСН вы можете прочитать в этом материале.

Итоги

Для корректного отнесения на затраты расходов на лицензии бухгалтеру необходимо точно знать, какой вид права (исключительное или неисключительное) получила организация, как можно этим воспользоваться и как правильно квалифицировать этот расход. На основании полученных данных правильно определить налоговые расходы не составит труда.

ВЫ СТУДЕНТ ММУ (Московский Международный Университет) и ОБУЧАЕТЕСЬ ДИСТАНЦИОННО?

На ЭТОМ сайте, Вы найдете ответы на вопросы тестов ММУ.

Регистрируйтесь, пополняйте баланс и без проблем сдавайте тесты ММУ.

ПРЕИМУЩЕСТВА ПОЛЬЗОВАНИЯ САЙТОМ ЗДЕСЬ

Как посмотреть ответ ИНСТРУКЦИЯ

У ВАС ДРУГОЙ ВУЗ, НЕ БЕДА…..

ПОСМОТРИТЕ ДРУГИЕ НАШИ САЙТЫ С ОТВЕТАМИ — СПИСОК

Если в списке нет Вашего вуза, вернитесь сюда и купите найденный Вами вопрос, иногда предметы полностью совпадают в разных вузах.

Компания приобретает лицензию на право продажи новых моделей компьютеров. Определите затраты, включаемые в первоначальную стоимость:

Выберите один ответ.

a. возмещаемые налоги

b. обучение персонала методам торговли

c. покупная цена

ОТВЕТ предоставляется за плату. Цена 4 руб. ВОЙТИ и ОПЛАТИТЬ

- ПРЕДМЕТ: Международные стандарты учета и финансовой отчетности (1/1)

-

КУПЛЕНО РАЗ: 227

/mezhdunarodnye-standarty-ucheta-i-finansovoj-otchetnosti-1-1/74474-kompaniya-priobretaet-litsenziyu-na-pravo-prodazhi-novykh-modelej-kompyuterov-opredelite-zatraty-vklyuchaemye-v-pervonachalnuyu-stoimost

26.02.2016

Мы уже рассказывали об учете исключительных прав — статья «Учет нематериальных активов в «1С:Бухгалтерии 8». В этой статье мы расскажем о том, как в программе учитываются операции по передаче и получению неисключительных прав на использование результатов интеллектуальной деятельности по лицензионным договорам.

Содержание

- Передача неисключительного права по лицензионному договору

- Разовая передача неисключительного права

- Приобретение неисключительного права по лицензионному договору

Согласно статье 1235 ГК РФ по лицензионному договору одна сторона — обладатель исключительного права на результат интеллектуальной деятельности (лицензиар) -предоставляет или обязуется предоставить другой стороне (лицензиату) право использования такого результата в ограниченных договором пределах. Лицензионный договор, как правило, заключается в письменной форме. Устно можно заключить только лицензионный договор о предоставлении права использования произведения в периодическом печатном издании (п. 2 ст. 1286 ГК РФ).

Лицензиат может предоставить право использования результата интеллектуальной деятельности другому лицу (сублицензионный договор). К сублицензионному договору применяются правила ГК РФ о лицензионном договоре.

Срок лицензионного договора не может превышать период действия исключительного права на результат интеллектуальной деятельности или на средство индивидуализации. Когда срок действия лицензионного договора не определен, по общему правилу договор считается заключенным на пять лет (п. 4 ст. 1235 ГК РФ).

Согласно пункту 5 статьи 1235 ГК РФ по лицензионному договору лицензиат обязуется уплатить лицензиару обусловленное договором вознаграждение, если договором не предусмотрено иное. Вознаграждение может быть в форме фиксированных разовых или периодических платежей, процентных отчислений от дохода (выручки) и др.

Лицензионный договор может предусматривать (п. 1 ст. 1236 ГК РФ):

- предоставление лицензиату права использовать результаты интеллектуальной деятельности с сохранением за лицензиаром права выдачи лицензий другим лицам — простая (неисключительная) лицензия;

- предоставление права использовать результаты интеллектуальной деятельности без сохранения за лицензиаром права выдачи лицензий другим лицам — исключительная лицензия.

Лицензия предполагается простой (неисключительной), если в лицензионном договоре не зафиксировано обратное.

Передача неисключительного права по лицензионному договору

В бухгалтерском учете доход от предоставления нематериального актива в пользование организация-лицензиар отражает в составе доходов от обычных видов деятельности. Если предоставление нематериальных активов в пользование не является одним из видов деятельности организации (п.п. 5,7 ПБУ 9/99 «Доходы организации»), то в составе прочих доходов.

Поскольку лицензиар остается обладателем исключительного права на нематериальный актив, то с баланса он его не списывает. По этой причине лицензиар продолжает начислять амортизацию по нематериальным активам, предоставленным в пользование (п. 38 ПБУ 14/2007 «Учет нематериальных активов»). Амортизация отражается в составе расходов по обычным видам деятельности, если предоставление прав использования НМА является одним из видов деятельности организации-лицензиара. Если выручка от передачи НМА учитывается в составе прочих доходов (счет 91.01 «Прочие доходы»), то амортизация относится, соответственно, на счет 91.02 «Прочие расходы» (п. п. 5, 11 ПБУ 10/99 «Расходы организации»).

Операции по передаче исключительных прав на изобретения, полезные модели, промышленные образцы, программы для электронных вычислительных машин, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности освобождаются от обложения НДС при наличии лицензионного договора (пп. 26 п. 2 ст. 149 НК РФ). Освобождение от НДС применяется:

- независимо от государственной регистрации исключительных прав на такие программы и базы (письмо Минфина РФ от 01.04.2008 № 03-07-15/44);

- независимо от способа передачи (на материальном носителе или через интернет) результатов интеллектуальной деятельности (письмо Минфина РФ от 18.08.2008 № 03-07-07/79).

Реализация простых лицензий в рамках основного вида деятельности

Пример 1

ООО «Андромеда» применяет общую систему налогообложения, ПБУ18/02, от уплаты НДС не освобождена, обладает исключительным правом на программное обеспечение «Туманность Андромеды», которое учтено в составе НМА. В октябре 2015 г. ООО «Андромеда» (лицензиар) заключило с ООО «Фрегат» (лицензиат) лицензионный договор, по условиям которого лицензиар предоставляет лицензиату право использования данного программного обеспечения на условиях простой (неисключительной) лицензии. Срок действия лицензии — 1 год. Вознаграждение за предоставленное право на использование программного обеспечения выплачивается лицензиару единовременно в день подписания договора и составляет 32 000 руб. (НДС не облагается на основании пп. 26 п. 2 ст. 149 НК РФ). Продажа лицензий на программные продукты является одним из основных видов деятельности ООО «Андромеда». Амортизация, начисленная в налоговом учете по программному обеспечению, учитывается в составе расходов, связанных с производством и реализацией. В бухгалтерском учете данный НМА не амортизируется как объект с неопределенным сроком полезного использования.

Полученное лицензиаром вознаграждение по лицензионному договору в форме фиксированного разового платежа относится ко всему периоду использования НМА получателем прав на него. Для обобщения информации о доходах, полученных (начисленных) в отчетном периоде, но относящихся к будущим отчетным периодам, в Плане счетов предназначен счет 98 «Доходы будущих периодов».

Допустим, учитывая большую номенклатуру передаваемых неисключительных лицензий на программные продукты в рамках основного вида деятельности и руководствуясь принципом рациональности ведения бухгалтерского учета, ООО «Андромеда» предусмотрело в своей учетной политике единовременное признание сумм разовых платежей в качестве текущих доходов.

Для целей исчисления налога на прибыль датой получения дохода от реализации следует признавать дату реализации имущественных прав независимо от момента поступления денег (п. 3 ст. 271 НК РФ).

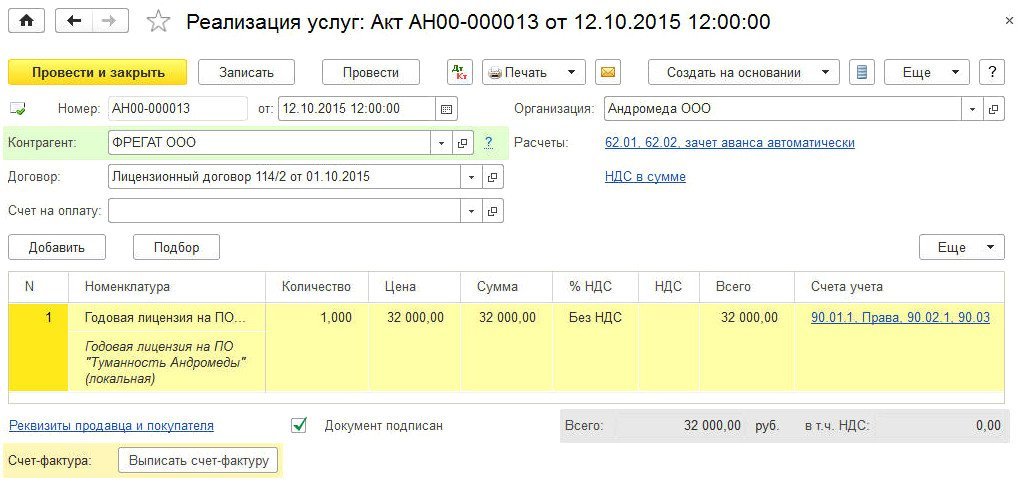

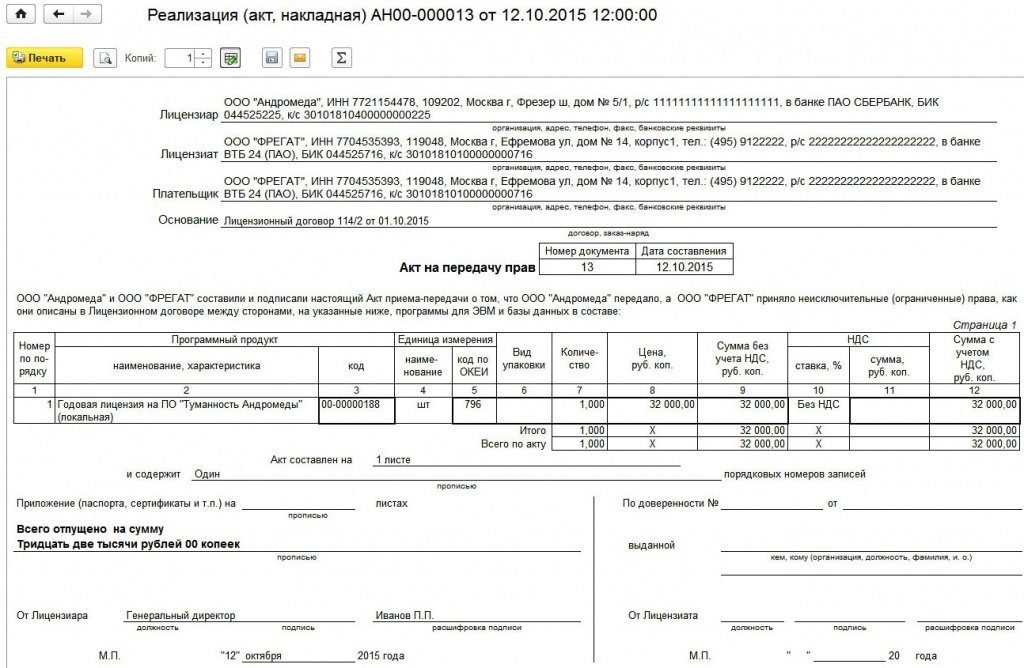

В программе «1С:Бухгалтерия 8» ред. 3.0 передача права на результат интеллектуальной деятельности регистрируется с помощью документа Реализация (акт, накладная) с видом операции Услуги. Документ доступен из раздела Покупки. Документ Реализация (акт, накладная) заполняется следующим образом (рис. 1):

- в поле от указывается дата передачи права на использование программного обеспечения;

- в поле Контрагент указывается лицензиат (выбирается из справочника Контрагенты);

- в поле Договор указывается наименование лицензионного договора (выбирается из справочника договоров с контрагентом);

- в поле Номенклатура указывается наименование передаваемой лицензии, которая выбирается из справочника Номенклатура (в форме элемента справочника в поле Вид номенклатуры должно быть выбрано значение Услуги);

- заполняются поля Количество, Цена, Сумма передаваемых лицензий;

- в поле % НДС должно быть выбрано значение Без НДС;

- при заполнении поля Счета учета следует перейти по гиперссылке в одноименную форму и указать счет доходов, номенклатурную группу и счет расходов.

Рис. 1. Реализация права на использование программного обеспечения

Чтобы в табличной части документа суммы и счета учета для конкретной номенклатурной позиции подставлялись автоматически, необходимо предварительно выполнить настройку. Напоминаем, что правила определения счетов учета номенклатуры можно указать в форме Счета учета номенклатуры, доступ к которой осуществляется по одноименной гиперссылке из справочника Номенклатура. Чтобы установить тип цен для конкретного вида номенклатуры, необходимо использовать документ Установка цен номенклатуры (раздел Склад).

В результате проведения документа Реализация (акт, накладная) с видом операции Услуги сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета:

- Дебет 62.02 Кредит 62.01

- — на сумму зачтенной предоплаты, полученной от лицензиата по лицензионному договору;

- Дебет 62.01 Кредит 90.01.1

- — на сумму выручки от реализации неисключительного права.

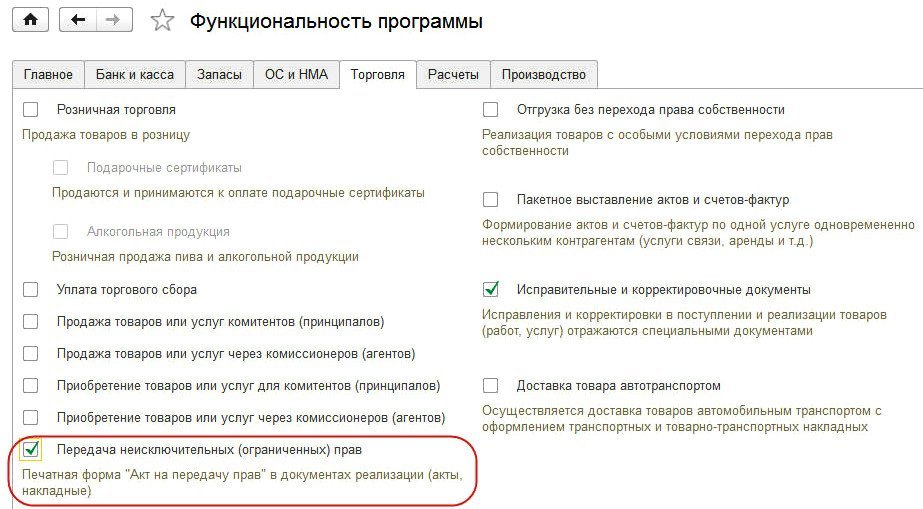

Если одним из видов деятельности организации является передача неисключительных прав на результаты интеллектуальной деятельности по лицензионным договорам, то перед лицензиаром неизбежно возникает задача документального оформления таких хозяйственных операций в оперативном порядке. Как известно, форма акта на передачу прав никогда не входила в состав форм, содержащихся в альбомах унифицированных форм первичной учетной документации и утвержденных Госкомстатом России. Поэтому такую форму необходимо разработать самостоятельно с учетом требований части 2 статьи 9 Федерального закона от 06.12.2011 № 402-ФЗ.

В «1С:Бухгалтерии 8» (ред. 3.0) разработана печатная форма Акт на передачу прав. Для того чтобы она стала доступна, необходимо включить соответствующую функциональность программы. Функциональность настраивается по одноименной гиперссылке из раздела Главное — на закладке Торговля необходимо установить флаг Передача неисключительных (ограниченных) прав (рис. 2).

Рис. 2. Настройка функциональности программы

Печатная форма Акт на передачу прав доступна из формы документа Реализация (акт, накладная) по кнопке Печать (рис. 3).

Рис. 3. Печатная форма акта на передачу прав

Несмотря на то, что данная печатная форма предназначена для передачи прав на программные продукты, отредактировав, ее можно использовать и для передачи прав на иные объекты интеллектуальной собственности.

Для изменения реквизитов подписантов, выступающих от имени лицензиара и лицензиата, необходимо перейти в форму Реквизиты продавца и покупателя по одноименной гиперссылке, расположенной в нижней части документа Реализация (акт, накладная).

Напоминаем, что, если в одном налоговом периоде налогоплательщик осуществляет операции, подлежащие налогообложению, и операции, не облагаемые НДС, то он обязан вести раздельный учет таких операций (п. 4 ст. 149 НК РФ) и раздельный учет сумм предъявленного поставщиками НДС (п. 4 ст. 170 НК РФ).

Обратите внимание, что лицензионный договор с правообладателем о предоставлении лицензиату простой (неисключительной) лицензии на использование программы для ЭВМ или базы данных может быть заключен в упрощенном порядке.

Лицензионный договор, заключаемый в упрощенном порядке, является договором присоединения, условия которого, в частности, могут быть изложены на приобретаемом экземпляре программы для ЭВМ или базы данных либо на упаковке такого экземпляра, а также в электронном виде.

Начало использования программы для ЭВМ или базы данных пользователем, как оно определяется указанными условиями, означает его согласие на заключение договора. В этом случае письменная форма договора считается соблюденной (п. 5 ст. 1286 ГК РФ).

Согласно разъяснениям Минфина России, операции по передаче прав на использование программ для ЭВМ при реализации экземпляров в товарной упаковке облагаются НДС, так как на момент их приобретения в розницу программы покупателем еще не используются, и лицензионный договор (путем заключения договора присоединения) не заключен (письма Минфина России от 21.10.2014 № 03-07-03/52967, от 01.04.2008 № 03-07-15/44).

Таким образом, если правообладатель продает экземпляры программы через магазин (в том числе и через интернет-магазин) или через дистрибьютора, то такая реализация (независимо от формы носителя программы) облагается НДС в общеустановленном порядке. В этом случае продажу экземпляров программ для ЭВМ вполне можно отражать в «1С:Бухгалтерии 8» ред. 3.0 как продажу готовой продукции.

Разовая передача неисключительного права

Пример 2

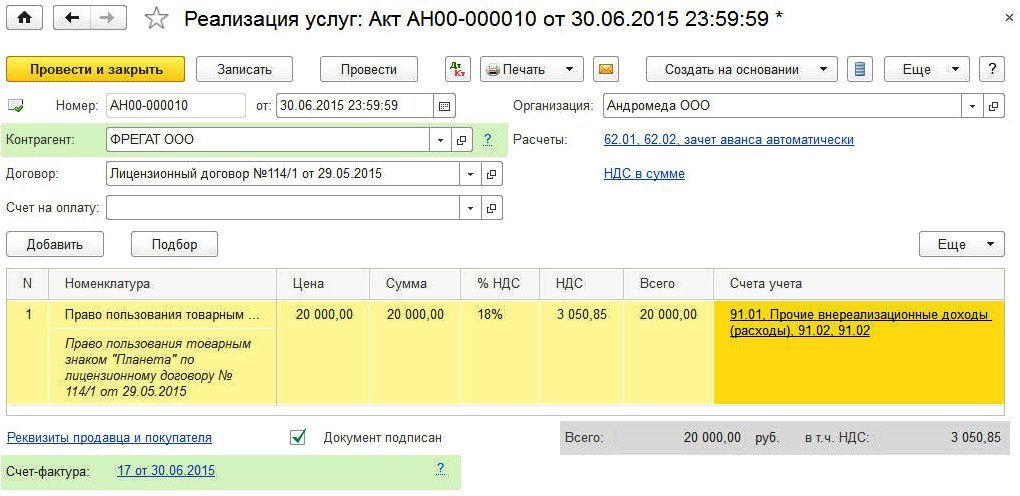

ООО «Андромеда», обладающая исключительным правом на товарный знак, учтенный в составе НМА, передала в июне 2015 года право пользования товарным знаком другой компании по лицензионному договору на три года. Для ООО «Андромеда» передача прав на использование товарного знака является разовой операцией. Договором предусмотрены периодические ежемесячные платежи в сумме 20 000 руб. (в том числе НДС 18 %). Амортизация, начисленная в бухгалтерском и налоговом учете по товарному знаку, учитывалась в составе расходов, связанных с производством и реализацией. Данный товарный знак в течение срока действия лицензионного договора организацией-лицензиаром не будет использоваться для маркировки собственной продукции.

Поскольку передача прав на товарные знаки не является основным видом деятельности организации, то сумму периодического лицензионного платежа, начисленного по условиям договора, организация будет ежемесячно признавать в составе внереализационных доходов. Датой получения внереализационного дохода признается дата осуществления расчетов в соответствии с условиями договора или предъявления налогоплательщику документов, служащих основанием для произведения расчетов, либо последний день отчетного (налогового) периода (пп. 3 п. 4 ст. 271 НК РФ).

Если условиями договора предусмотрен разовый платеж, то он признается равномерно в течение срока действия договора (п. 2 ст. 271 НК РФ, письмо Минфина России от 22.09.2015 № 03-03-06/54220). Обращаем внимание, что для равномерного признания разовых платежей в программе с использованием счета 98 следует использовать документ Операция, введенная вручную.

Товарный знак не указан в перечне объектов интеллектуальной собственности, передача прав на использование которых не подлежит налогообложению НДС (пп. 26 п. 2 ст. 149 НК РФ). Поэтому при предоставлении прав на использование товарного знака организация-лицензиар обязана начислить НДС.

Предоставление права использования товарного знака по лицензионному договору подлежит обязательной государственной регистрации (п. п. 2, 3, 6 ст. 1232, п. 2 ст. 1235, п. п. 1, 2 ст. 1490 ГК РФ). Расходы по уплате патентной пошлины за регистрацию лицензионного договора включаются в прочие расходы организации на дату регистрации договора.

При оформлении документа Реализация (акт, накладная) необходимо обратить внимание на заполнение поля Счета учета (рис. 4). Доход, получаемый от передачи товарного знака в пользование, будет отражаться по кредиту счета 91.01, связанные с этим доходом расходы (в том числе и начисляемая амортизация) — по дебету счета 91.02.

Рис. 4. Реализация права на использование товарного знака

В результате проведения документа Реализация (акт, накладная) с видом операции Услуги сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета:

- Дебет 62.02 Кредит 62.01

- — на сумму зачтенной предоплаты, полученной от лицензиата по лицензионному договору;

- Дебет 62.01 Кредит 91.01

- — на сумму ежемесячно признаваемого внереализационного дохода;

- Дебет 91.02 Кредит 68.02

- — на сумму начисленного НДС с ежемесячного дохода.

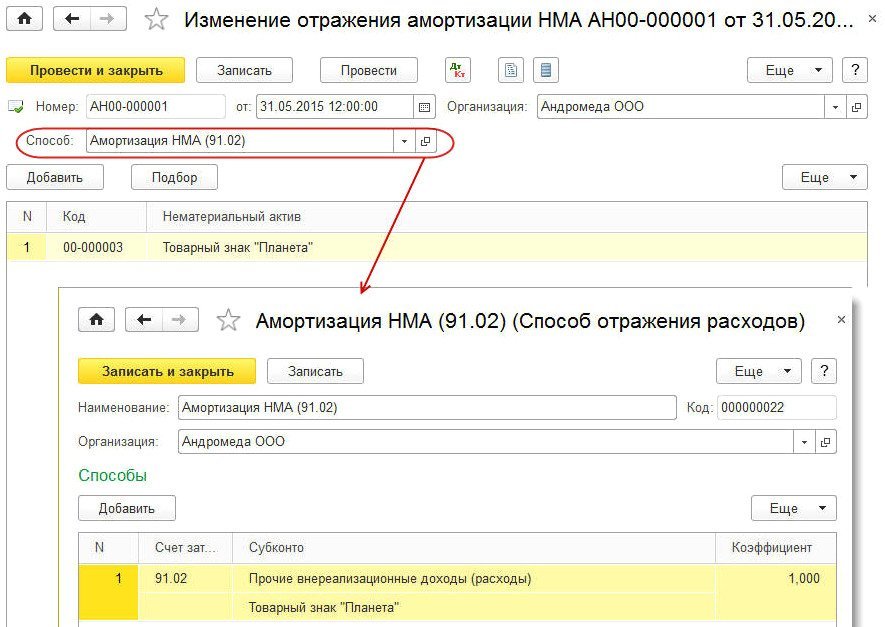

С июня 2015 года товарный знак больше не используется в производственных целях организации.

По этой причине способ отражения расходов на амортизацию данного нематериального актива необходимо изменить.

Для этого в программе следует создать документ Изменение отражения амортизации НМА, доступ к которому осуществляется по гиперссылке Параметры амортизации НМА из раздела ОС и НМА.

Перед формированием документа Изменение отражения амортизации НМА нужно начислить амортизацию по объектам НМА за месяц, в котором изменения не требовались (за май 2015 г.). Документ Изменение отражения амортизации НМА заполняется следующим образом (рис. 5):

- в поле от необходимо указать последнее число месяца, в котором изменения не требовались (в нашем примере 31 мая 2015 г.). Изменение способа отражения расходов по амортизации начинает действовать со следующего месяца, то есть с июня 2015 года;

- в поле Способ нужно выбрать из справочника Способы отражения расходов иной способ отражения расходов по амортизации в связи с изменением назначения использования товарного знака. Так как по условиям примера передача права на пользование НМА не является основным видом деятельности ООО «Андромеда», то в поле Счет затрат в форме элемента справочника Способы отражения расходов следует выбрать счет 91.02;

- в табличной части документа в поле Нематериальный актив необходимо выбрать наименование товарного знака из справочника Нематериальные активы и расходы на НИОКР.

Рис. 5. Изменение отражения амортизации НМА

При выполнении регламентной операции Амортизация НМА и списание расходов по НИОКР в июне 2015 года формируются бухгалтерские проводки и записи в специальные ресурсы регистра бухгалтерии для целей налогового учета:

- Дебет 91.02 Кредит 05

- — на сумму амортизации товарного знака.

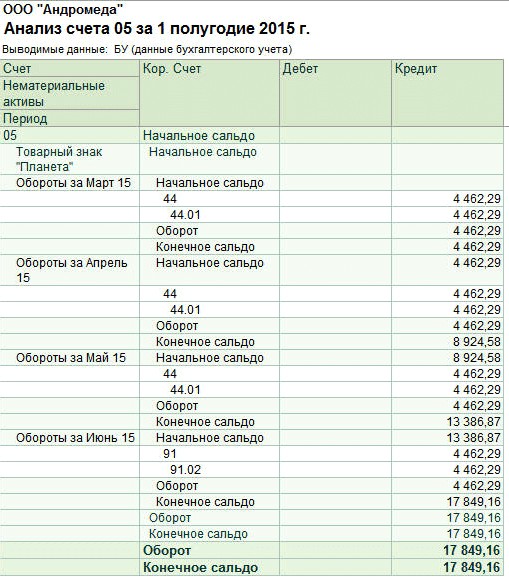

На рис. 6 представлен анализ счета 05 за полугодие 2015 года с разбивкой по месяцам. Отчет наглядно демонстрирует изменение способа отражения расходов по амортизации НМА с июня 2015 года.

Рис. 6. Анализ счета 05 за полугодие

ИС 1С:ИТС

Подробнее об отражении в учете прав на использование результатов интеллектуальной деятельности см. в «Справочнике хозяйственных операций» из раздела «Бухгалтерский и налоговый учет» по

ссылке

.

Приобретение неисключительного права по лицензионному договору

Организация может приобретать неисключительные права на объекты интеллектуальной собственности, как для своих нужд, так и для перепродажи. Во втором случае требуется письменное согласие лицензиара.

Приобретение программы для ЭВМ для собственных нужд

Один из распространенных примеров приобретения неисключительного права — покупка программы для ЭВМ или базы данных для собственных нужд организации. Приобретая софт, организация заключает с правообладателем лицензионный договор (соглашение, сублицензионный договор) на использование этого программного обеспечения. Если экземпляр программы приобретен по договору купли-продажи, то лицензионный договор с правообладателем может быть заключен в упрощенном порядке в виде договора присоединения («коробочная лицензия»).

Стоимость программного обеспечения в виде фиксированного платежа можно отнести к расходам будущих периодов согласно абз. 2 п. 39 ПБУ 14/2007. Срок использования программы устанавливается в лицензионном договоре. Если срок в договоре не установлен, то налогоплательщик может установить срок самостоятельно, закрепив это правило в своей учетной политике (письмо Минфина России от 18.03.2013 № 03-03-06/1/8161). При списании расходов можно руководствоваться оценкой ожидаемого поступления будущих экономических выгод от использования данной программы (п. 3 ПБУ 21/2008).

Расходы в виде вознаграждения за право использования программы для ЭВМ по лицензионному договору организация вправе учесть для целей налогообложения прибыли (пп. 26 п. 1 ст. 264 НК РФ). Признаются расходы в том отчетном (налоговом) периоде, в котором они понесены согласно условиям сделки. В случае если договор не содержит таких условий, и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно (п. 1 ст. 272 НК РФ). Ссылаясь на эту норму, Минфин считает, что расходы на приобретение программы для ЭВМ должны включаться в состав прочих расходов, связанных с производством и (или) реализацией, в следующем порядке (письмо от 31.08.2012 № 03-03-06/2/95):

- если по условиям договора на приобретение неисключительных прав установлен срок использования программ для ЭВМ, расходы, относящиеся к нескольким отчетным периодам, учитываются при исчислении налоговой базы равномерно в течение этих периодов;

- если из условий договора на приобретение неисключительных прав нельзя определить срок использования программ для ЭВМ, то расходы распределяются с учетом принципа равномерности признания доходов и расходов. При этом налогоплательщик в налоговом учете вправе самостоятельно определить период, в течение которого указанные расходы подлежат учету для целей налогообложения прибыли.

Аналогичный порядок признания расходов действует и в отношении затрат на последующую модификацию программы для ЭВМ (письмо Минфина РФ от 18.03.2014 № 03-03-06/1/11743).

Однако судьи в большинстве считают, что налогоплательщики вправе учесть спорные расходы единовременно, причем независимо от того, определен срок использования программного обеспечения в лицензионном договоре или нет (постановление ФАС Московского округа от 28.12.2010 № КА-А40/15824-10 по делу № А40-168732/09-127-1389, постановление ФАС Западно-Сибирского округа от 24.05.2011 по делу № А27-9148/2010).

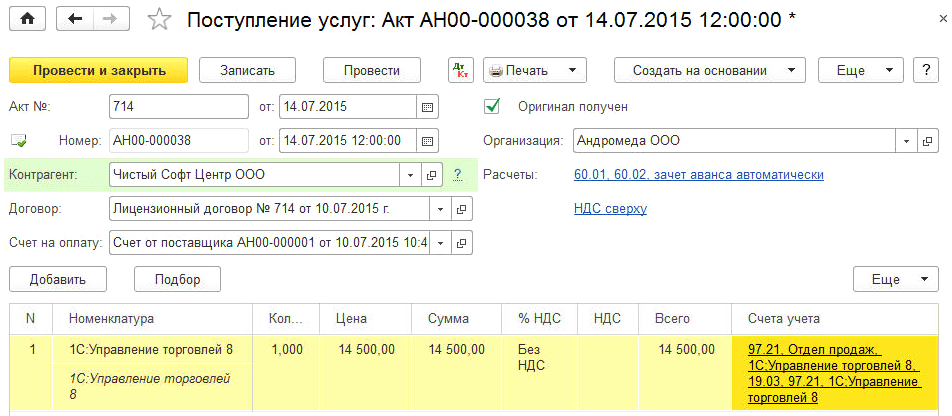

Пример 3

По лицензионному договору ООО «Андромеда» на условиях стопроцентной предоплаты приобретает компьютерную программу «1С:Управление торговлей 8» у организации ООО «Чистый Софт Центр». Стоимость программы 14 500,00 руб. (НДС не облагается на основании пп. 26 п. 2 ст. 149 НК РФ). Программа будет использована для повышения эффективности торговли. Поскольку срок использования программы в договоре не указан, ООО «Андромеда» установила срок использования данной программы, равный 3 годам.

Согласно абз. 1 пункту 39 ПБУ 14/2007 полученное организацией неисключительное право на использование программы для ЭВМ отражается на забалансовом счете в оценке, определяемой исходя из размера вознаграждения, установленного лицензионным договором. Эту операцию можно зарегистрировать с помощью документа Операция, введенная вручную (раздел Операции).

В плане счетов программы «1С:Бухгалтерия 8» (ред. 3.0) забалансовый счет для отражения нематериальных активов, полученных в пользование по лицензионному договору, не предусмотрен. При необходимости пользователь может самостоятельно создавать дополнительные субсчета, забалансовые счета и разрезы аналитического учета. Для учета полученных неисключительных прав целесообразно создать отдельный забалансовый счет, например, 012 «Нематериальные активы, полученные в пользование по лицензионному договору», где предусмотреть аналитический учет:

- по контрагентам — субконто Контрагенты;

- по объектам НМА — субконто Нематериальные активы.

Порядок учета расходов на приобретение программного продукта отражается в документе Поступление (акт, накладная) с видом операции Услуги (рис. 7).

Рис. 7. Поступление неисключительного права

В поле Номенклатура указывается наименование полученного лицензионного программного обеспечения, которое выбирается из справочника Номенклатура (в форме элемента справочника в поле Вид номенклатуры должно быть выбрано значение Услуги).

При заполнении поля Счета учета следует перейти по гиперссылке в одноименную форму и указать (для целей бухгалтерского и налогового учетов):

- счет затрат (97.21 «Прочие расходы будущих периодов»);

- наименование расхода будущих периодов, которое выбирается из одноименного справочника (1С:Управление торговлей 8);

- подразделение затрат (Отдел продаж).

В форме элемента справочника Расходы будущих периодов, кроме наименования, необходимо заполнить следующие реквизиты:

- вид расхода для целей налогообложения (Прочие);

- вид актива в балансе (Прочие оборотные активы);

- сумму РБП (справочно);

- порядок признания расходов (По месяцам);

- даты начала и окончания списания (14.07.2015-13.07.2018);

- счет затрат (44.01) и аналитику списания затрат.

В результате проведения документа сформируются следующие бухгалтерские проводки (в том числе записи в ресурсах Сумма НУ Дт и Сумма НУ Кт):

- Дебет 60.01 Кредит 60.02

- — на сумму зачтенной предоплаты лицензиару по лицензионному договору;

- Дебет 97.21 Кредит 60.01

- — на стоимость программного обеспечения.

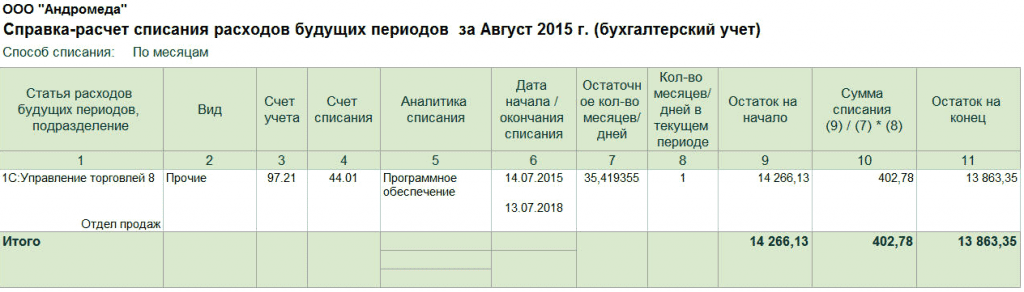

В июле 2015 года после выполнения регламентной операции Списание расходов будущих периодов в состав расходов будет включена стоимость программного обеспечения, рассчитанная за неполный месяц исходя из указанных дат начала и окончания списания. С августа 2015 года стоимость программного обеспечения будет ежемесячно включаться в состав расходов равными долями.

Для проверки списания суммы расходов будущих периодов для бухгалтерского и налогового учетов (в нашем примере эти суммы совпадают) можно воспользоваться отчетом Справка-расчет списания расходов будущих периодов (рис. 8). Доступ к отчету осуществляется из формы помощника закрытия месяца по кнопке Справки-расчеты. Справку-расчет также можно сформировать, перейдя по гиперссылке Списание расходов будущих периодов, и выбрав одноименный пункт меню.

Рис. 8. Справка-расчет расходов будущих периодов

ИС 1С:ИТС

Подробнее о расходах на программы для ЭВМ и базы данных см. в справочнике по налогу на прибыль организаций из раздела «Налоги и взносы» на .

Приобретение программного обеспечения для перепродажи

Порядок учета программного обеспечения, приобретаемого для перепродажи, зависит от того, на каких условиях и в какой форме заключается договор с поставщиком программного обеспечения. Например, организация может приобретать и перепродавать экземпляры программ («коробки»), а может распространять программные продукты в форме передачи прав на использование объектов интеллектуальной собственности. Помимо этого, организация может оказывать консультационные и сервисные услуги в рамках сопровождения программных продуктов.

Если оригинал или экземпляры произведения правомерно введены в гражданский оборот на территории РФ путем их продажи или иного отчуждения, дальнейшее распространение оригинала или экземпляров произведения допускается без согласия правообладателя и без выплаты ему вознаграждения (ст. 1272 ГК РФ). На практике это означает, что при приобретении и перепродаже экземпляров программного обеспечения между поставщиком и покупателем заключается обычный договор купли-продажи или поставки, а в качестве товара может выступать CD-диск с записанной программой. В бухгалтерском учете предприятия торговли покупка и продажа экземпляров программного обеспечения отражаются по общим правилам учета товаров (то есть с использованием счета 41 «Товары») и не вызывает затруднений.

Если организация приобретает и перепродает права на программы для ЭВМ, то она обязана заключить с лицензиаром (правообладателем) лицензионный договор. При письменном согласии лицензиара организация-реселлер может по сублицензионному договору предоставить право использования результата интеллектуальной деятельности (ст. 1238 ГК РФ).

Между правообладателем и реселлером может быть заключен смешанный договор (договор купли-продажи экземпляров программы, предусматривающий одновременно предоставление права использования программы). К отношениям сторон по смешанному договору применяются в соответствующих частях правила о договорах, элементы которых содержатся в таком договоре (п. 3 ст. 421 ГК РФ).

Порядок бухгалтерского учета прав на программное обеспечение, приобретаемого для перепродажи, нормативно не урегулирован. В экономической литературе описаны следующие варианты учета полученного программного обеспечения:

- с использованием забалансового счета;

- с использованием счета 20 «Основное производство» (в этом случае на конец отчетного периода по дебету счета 20 могут оставаться суммы незавершенного производства);

- с использованием счета 41 «Товары».

По мнению редакции, учет неисключительных прав в «1С:Бухгалтерии 8» с использование счета 41 является оптимальным, так как этот способ исключает ручные операции, обеспечивает аналитический учет передаваемых прав и не искажает отчетность. Профессор СПбГУ М.Л. Пятов в статье «Бухгалтерская трактовка понятия «товар» в свете четвертой части ГК РФ» обосновывает применение счета 41 для учета неисключительных прав. Приводим следующую выдержку из статьи:

«Согласно ПБУ 5/01 товары являются частью материально-производственных запасов, приобретенных или полученных от других юридических или физических лиц, и предназначенные для продажи. При этом для целей настоящего Положения к бухгалтерскому учету в качестве материально-производственных запасов принимаются активы:

— используемые в качестве сырья, материалов и т.п. при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг);

— предназначенные для продажи;

— используемые для управленческих нужд организации.»

Следовательно, единственным возражением против отражения приобретаемых комплектов копий программ на счете 41 является то, что согласно ГК РФ, организация приобретает, прежде всего, неисключительные права на продукт — объект интеллектуальной собственности. Материальный носитель же не является предметом договора, а лишь обеспечивает возможность совершения операций по передаче неисключительных прав.

Вместе с тем факт приобретения данных прав в целях последующей перепродажи в соответствующих этой цели объемах (количестве копий) полностью подтверждает экономическую роль данного имущества как товара.

Согласно пункту 7 ПБУ 1/98 система учета любой организации должна соответствовать требованию приоритета содержания над формой, согласно которому ведение бухгалтерского учета фактов хозяйственной жизни должно предполагать их отражение «исходя не столько из их правовой формы, сколько из экономического содержания фактов и условий хозяйствования».

Исходя из этого требования, учет приобретаемых копий продуктов интеллектуальной деятельности, относительно которых организации приобретают неисключительные права, может быть организован на счете 41. Этот вариант учета должен быть закреплен в учетной политике организации».

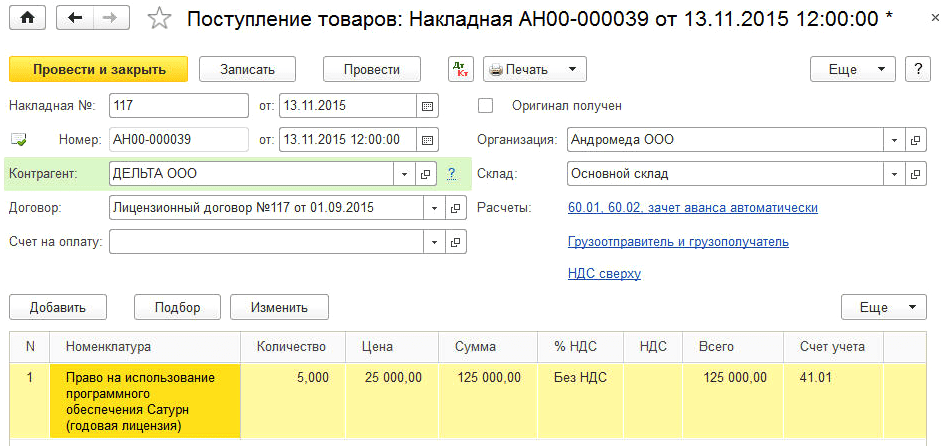

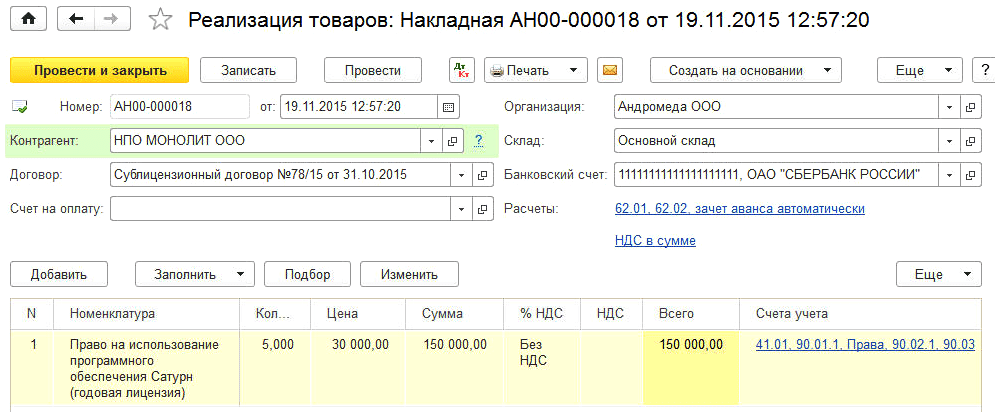

Пример 4

ООО «Андромеда» (лицензиат) в рамках торговой деятельности заключила с лицензиаром-обладателем исключительных прав на компьютерную программу «Сатурн» лицензионный договор, согласно которому ООО «Андромеда» с целью дальнейшего распространения (по сублицензионному договору) приобретает неисключительные права (лицензии) на эту программу. Лицензионный договор, а также сублицензионный договор заключаются на срок, равный одному году.

Ежемесячное вознаграждение, подлежащее уплате лицензиару, зависит от количества распространенных лицензиатом лицензий. Вознаграждение, уплачиваемое лицензиару за одну лицензию, составляет 25 000 руб. (без НДС). Сублицензиат за каждую распространенную лицензию уплачивает лицензиату вознаграждение в размере 30 000 руб. (без НДС). Все выданные лицензиаром лицензии регистрируются в специальной информационной системе. Сублицензиат, получив предоплату от конечного пользователя за программное обеспечение, обращается к лицензиату за лицензией. Лицензиат получает у лицензиара регистрационный номер лицензии, привязанный к конечному пользователю, и расчетные документы. Затем лицензиат передает регистрационный номер лицензии и выставляет расчетные документы сублицензиату.

При такой схеме учет неисключительных прав лицензиату целесообразно вести с применением 41 счета. Приобретение неисключительных прав регистрируется в программе с использованием документа Поступление (акт, накладная) с видом операции Товары (рис. 9).

Рис. 9. Учет поступления неисключительных прав на счете 41

После проведения документа сформируются бухгалтерские проводки и записи для целей налогового учета:

- Дебет 41.01 Кредит 60.01

- — на стоимость приобретенных лицензий у лицензиара.

Реализация неисключительных прав регистрируется с использованием документа Реализация (акт, накладная) с видом операции Товары (рис. 10).

Рис. 10. Учет реализации неисключительных прав на счете 41

После проведения документа сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета:

- Дебет 90.02.1 Кредит 41.01

- — на стоимость лицензий, приобретенных у лицензиара;

- Дебет 62.01 Кредит 90.01.1

- — на сумму выручки от реализации неисключительных прав.

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Операции, связанные с учетом неисключительных прав, на практике, чаще всего встречаются при покупке программных продуктов. В большинстве случаев разработчик оставляет исключительные права за собой. Компания получает лишь возможность использовать программу в своей деятельности, то есть приобретает неисключительные права.

Приобретая неисключительное право на использование программного обеспечения, организация может понести расходы в виде оплаты:

- затрат на приобретение неисключительного права;

- прочих издержек, связанных с оплатой услуг по внедрению программного продукта и доработке его стандартной версии с учетом требований компании.

Как правильно учесть такие расходы для целей бухгалтерского и налогового учета?

Бухгалтерский учет расходов на покупку программного обеспечения

Бухгалтерский учет расходов, возникающих в связи с получением права использования программы для ЭВМ, зависит от порядка их оплаты (п.39 ПБУ 14/2007 «Учет нематериальных активов»).

Первая ситуация: оплата предоставленного права производится в виде периодических платежей, исчисляемых и уплачиваемых в порядке и сроки, установленные лицензионным договором. Такие платежи включаются пользователем (лицензиатом) в расходы отчетного периода.

Вторая ситуация: оплата производится в виде фиксированного разового платежа. Этот платеж отражается в бухгалтерском учете в составе расходов будущих периодов (на счете 97) и списывается в течение срока действия лицензионного договора.

Независимо от порядка оплаты, п.39 ПБУ 14/2007 требует забалансовой оценки неисключительных прав на программы для ЭВМ по стоимости, определяемой исходя из размера вознаграждения, установленного лицензионным договором.

Планом счетов специальный забалансовый счет на этот случай не предусмотрен, поэтому его нужно отразить в рабочем плане счетов. Это может быть, например, счет 012 «НМА, полученные в пользование по лицензионному договору».

Налоговый учет расходов на приобретение неисключительных прав на программное обеспечение

Приобретение права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям) для целей налога на прибыль является разновидностью прочих расходов, связанных с производством и реализацией (ст. 264 НК РФ).

Не следует забывать, что для уменьшения налога на прибыль, затраты должны соответствовать критериям, установленным ст. 252 НК РФ. То есть налогоплательщик должен иметь обоснование и документальное подтверждение данных издержек. Также они должны быть произведены для осуществления деятельности, направленной на получение дохода

Основной вопрос, с которым сталкивается компания, приобретая неисключительные права, заключается в том, в какой момент включать понесенные затраты в базу по налогу на прибыль: единовременно или равномерно?

- Срок использования неисключительных прав установлен договором

По общему правилу, расходы признаются в том отчетном (налоговом) периоде, в котором они возникли, исходя из условий сделок (п.1 ст. 272 НК РФ). Если сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, компания распределяет расходы самостоятельно.

Исходя из этого, представители финансового ведомства рекомендуют списывать расходы на приобретение неисключительных прав равномерно в течение нескольких периодов.

В лицензионном соглашении иногда указывают срок, в течение которого покупатель может использовать программу. Тогда расходы на приобретение неисключительных прав организации следует учитывать равномерно в течение срока действия лицензии на использование программы (письмо Минфина РФ от 31.08.2012 № 03-03-06/2/95).

- Срок использования неисключительных прав не установлен договором

Если условиями лицензионного соглашения срок использования программы не установлен, по мнению Минфина РФ, расходы на приобретение неисключительных прав на данное программное обеспечение учитываются равномерно с учетом срока, установленного требованиями п. 4 ст. 1235 ГК РФ (письма Минфина РФ от 18.03.2014 № 03-03-06/1/11743, от 18.03.2013 № 03-03-06/1/8161, от 10.09.2012 № 03-03-06/1/476).

В свою очередь данная норма ГК РФ говорит о том,что в случае, когда в лицензионном договоре срок его действия не определен, договор считается заключенным на 5 лет, если ГК РФ не предусмотрено иное (письма Минфина РФ от 23.04.2013 № 03-03-06/1/14039, от 02.02.2011 № 03-03-06/1/52).

Аналогичный порядок финансовое ведомство предлагает применять и в отношении затрат организации на адаптацию, модификацию и иные работы по усовершенствованию программного продукта (письма Минфина РФ от 18.03.2014 № 03-03-06/1/11743, от 18.03.2013 № 03-03-06/1/8161, от 13.02.2012 № 03-03-06/2/19). Эти расходы, по мнению Минфина РФ, необходимо признавать также равномерно в течение срока использования усовершенствованной программы.

- Позиция Арбитражного суда в вопросе момента признания расходов на приобретение неисключительных прав

Следует отметить, что предложенный финансистами вариант учета не единственный. Арбитражные суды разрешают учитывать затраты на приобретение неисключительных прав единовременно.

В качестве обоснования суды приводят следующие аргументы: НК РФ не устанавливает необходимости равномерного признания расходов на приобретение программных продуктов в течение срока, на который предоставлено неисключительное право.

Поэтому, в случае, если программное обеспечение передано не поэтапно и оплата произведена целиком, затраты на приобретение неисключительных прав распределять не требуется. Расходы можно списать единовременно в том периоде, когда подписан акт приемки-передачи. В частности, данные выводы следуют из постановлений ФАС Московского округа от 28.12.2010 № КА-А40/15824-10, ФАС Поволжского округа от 18.01.2008 № А55-5316/07.

- Включение расходов на приобретение программы в первоначальную стоимость основного средства

Встречаются ситуации, когда программное средство покупается вместе с имуществом. Такое возможно, например, при покупке компьютера или банкомата.

По мнению контролирующих органов, стоимость программного обеспечения, которое приобретается одновременно с техникой, должна увеличивать первоначальную стоимость основного средства, например, компьютера или банкомата (письма ФНС РФ от 29.11.2010 № ШС-17-3/1835, от 13.05.2011 № КЕ-4-3/7756).

Налоговики поясняют, что материальный объект рассматривается в целях налогообложения как основное средство только в том случае, если способен выполнять определенную функцию, применяемую в производстве или управлении организацией.

К примеру, сам по себе компьютер (без необходимого программного обеспечения) не может осуществлять функцию, для которой он был приобретен. Получается, что приобретение программы является расходом по доведению основного средства до состояния, пригодного для использования.

Такой порядок используется в ситуации, когда программа приобреталась организацией вместе с основным средством. И, при этом можно предположить, что использование программного обеспечения предполагается только на отдельно взятом объекте.

Обратите внимание, если неисключительные права на программу приобретаются позднее, чем основные средства, их стоимость учитывается в составе прочих расходов, связанных с производством и реализацией (письмо УФНС по г. Москве от 30.09.10 № 16-15/102331@, постановление ФАС Московского округа от 23.11.10 № КА-А40/14398-10).

Иначе обстоит ситуация в следующих обстоятельствах. К примеру, организация приобрела основное средство вместе с правом на использование программного обеспечения для него (допустим, банкомат). Но при этом, по условиям договора, оплата указанного права должна производиться периодическими платежами в течение срока действия договора.

В этом случае расходы, связанные с приобретением исключительных и неисключительных прав в виде программного обеспечения, следует учитывать равномерно в течение срока эксплуатации и включать в состав прочих расходов, связанных с производством и реализацией (подп. 26 п. 1 ст. 264 НК РФ).

В данной ситуации будет действовать норма подп. 8 п. 2 ст. 256 НК РФ, в соответствии с которой не подлежат амортизации приобретенные права на результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, если по договору на приобретение указанных прав оплата должна производиться периодическими платежами в течение срока действия указанного договора (письма Минфина РФ от 31.08.2012 № 03-03-06/1/450, от 25.05.2009 № 03-03-06/2/105, от 05.10.2010 № 03-03-06/2/171).

В остальных случаях при одновременной покупке основного средства и программы организация вправе включать величину приобретенного права в первоначальную стоимость активов и учитывать расходы через амортизацию.

Подведем итог:

- если программа приобретается одновременно с основным средством, ее стоимость увеличивает первоначальную стоимость актива;

- если программа приобретается одновременно с основным средством, но при этом, исходя из условий договора, оплата за нее производится периодическими платежами, стоимость программы в первоначальную стоимость основного средства не включается, а учитывается равномерно в течение срока эксплуатации этого основного средства;

- если неисключительное право на программу приобретается не одномоментно с основным средством, тогда ее стоимость учитывается в составе прочих расходов, связанных с реализацией.

По материалам журнала «Наша бухгалтерия»

Покупая компьютерную программу, можно приобрести на нее исключительные либо неисключительные права, — от этого напрямую зависит применяемая схема бухгалтерского и налогового учета. В этой статье мы рассмотрим особенности учета в 1С прав на программные продукты.

Вы узнаете:

- о законодательном порядке учета затрат на неисключительные права;

- как определить срок использования программного продукта;

- каким документом и на каких счетах в 1С отражаются затраты на приобретение программного обеспечения (ПО).

Содержание

- Пошаговая инструкция

- Особенности учета затрат на неисключительные права

- Нормативное регулирование

- Срок действия неисключительных прав

- Аналитика к счету учета затрат на ПО

- Отражение в учете затрат на приобретение программного обеспечения

- Проводки по документу

- Учет неисключительного права

- Списание расходов будущих периодов

- Проводки по документу

- Контроль

- Документальное оформление

Пошаговая инструкция

24 июля Организация в соответствии с лицензионным договором получила по акту приема-передачи от ООО «ПЕРВЫЙ БИТ» неисключительные права на использование программы «1С:ERP Управление предприятием 2» стоимостью 360 000 руб. Срок использования программы, указанный в договоре, составляет 2 года.

Рассмотрим пошаговую инструкцию оформления примера. PDF

Особенности учета затрат на неисключительные права

Нормативное регулирование

В БУ расходы организации в виде платежей за неисключительные права на использование программ для ЭВМ, баз данных отражаются (п. 39 ПБУ 14/2007):

- в виде фиксированного разового платежа — в составе расходов будущих периодов (РБП) на счете 97.21 «Прочие расходы будущих периодов», подлежат списанию в течение срока действия договора;

- в виде периодических платежей — в составе расходов отчетного периода на дату расчетов.

В НУ неисключительные права на использование программ для ЭВМ, баз данных отражаются в составе косвенных (прочих) расходов в течение срока лицензии (п. 3 ст. 257 НК РФ, пп. 26 п. 1 ст. 264 НК РФ, Письмо Минфина РФ от 31.08.2012 N 03-03-06/2/95, Письмо Минфина от 05.05.2012 N 07-02-06/128, Письмо Минфина РФ от 16.01.2012 N 03-03-06/1/15).

Не рекомендуется единовременно списывать расходы на неисключительное право, хотя ранее Минфин давал такие разъяснения (Письмо Минфина РФ от 07.06.2011 N 03-03-06/1/330, N 03-03-06/1/331).

Исключительные права на программные продукты учитываются в составе НМА (п. 1 ст. 256 НК РФ, п. 3 ст. 257 НК РФ, п. 3 ПБУ 14/2007).

Изучить подробнее Приобретение и принятие к учету НМА (исключительное право).

Срок действия неисключительных прав

Неисключительные права учитываются в течение срока лицензии, указанного в лицензионном договоре. Если срок лицензии не установлен, то считается, что он равен 5 годам (п. 4 ст. 1235 ГК РФ, Письмо Минфина РФ от 23.04.2013 N 03-03-06/1/14039, Письмо Минфина РФ от 16.12.2011 N 03-03-06/1/829).

Если программа приобретается на условиях «упаковочной» лицензии (по договору присоединения), то срок использования необходимо определить самостоятельно исходя из периода получения экономических выгод (п. 19 ПБУ 10/99, Письмо Минфина РФ от 18.03.2014 N 03-03-06/1/11743, Письмо Минфина РФ от 18.03.2013 N 03-03-06/1/8161, Письмо Минфина РФ от 10.09.2012 N 03-03-06/1/476). В этом случае нельзя использовать п. 4 ст. 1235 ГК РФ (Постановление Пленума Верховного Суда РФ N 5, Пленума ВАС РФ N 29 от 26.03.2009).

Аналитика к счету учета затрат на ПО

По рекомендациям аудиторов, РБП отражаются:

- если срок списания РБП более 12 месяцев, — в бухгалтерском балансе в разделе I «Внеоборотные активы» по строке 1190 «Прочие внеоборотные активы»;

- если менее 12 месяцев, — в разделе II «Оборотные активы» по строке 1210 «Запасы» (п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина РФ от 29.07.1988 N 34, абз. 2 п. 39 ПБУ 14/2007, Письмо Минфина РФ от 27.01.2012 N 07-02-18/01, Письмо Минфина РФ от 12.01.2012 N 07-02-06/5, Приложение к Письму Минфина РФ от 29.01.2014 N 07-04-18/01).

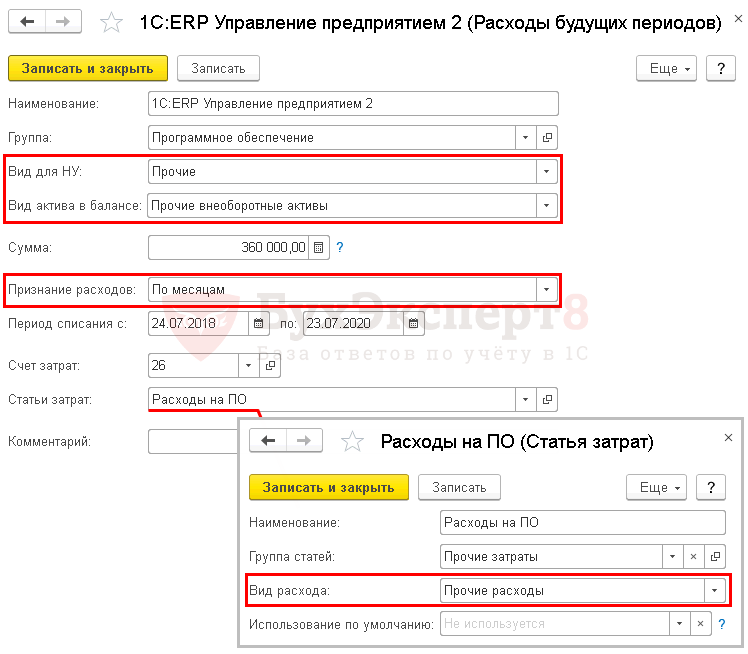

В программе 1С необходимо ввести аналитику к счету 97.21 субконто Расходы будущих периодов (раздел Справочники — Доходы и расходы — Расходы будущих периодов) — так называется справочник для учета затрат, подлежащих равномерному списанию. Порядок его заполнения для расходов на ПО следующий:

- Вид для НУ — Прочие;

- Вид актива в балансе — Прочие внеоборотные активы: в нашем примере срок использования более 12 месяцев;

- Сумма — стоимость ПО, списываемая равномерно в течение срока использования, указанного в лицензионном договоре;

- Признание расходов — По месяцам;

- Период списания — период срока использования;

- Счет затрат — счет учета затрат на ПО;

- Статья затрат — статья затрат, по которой отражаются расходы на ПО.

Отражение в учете затрат на приобретение программного обеспечения

Учет затрат на ПО (неисключительное право) отражается документом Поступление (акт, накладная) — Услуги (акт) в разделе Покупки — Покупки — Поступление (акты, накладные).

В документе указывается:

По ссылке Счета учета:

- Счет затрат — 97.21 «Прочие расходы будущих периодов»;

- Расходы будущих периодов — параметры для автоматического равномерного признания затрат на ПО.

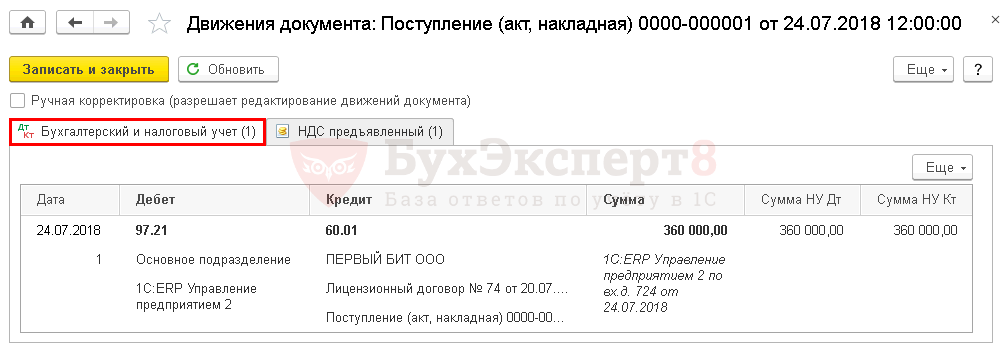

Проводки по документу

Документ формирует проводки:

- Дт 97.21 Кт 60.01 — отражение затрат на неисключительное право в расходах будущего периода.

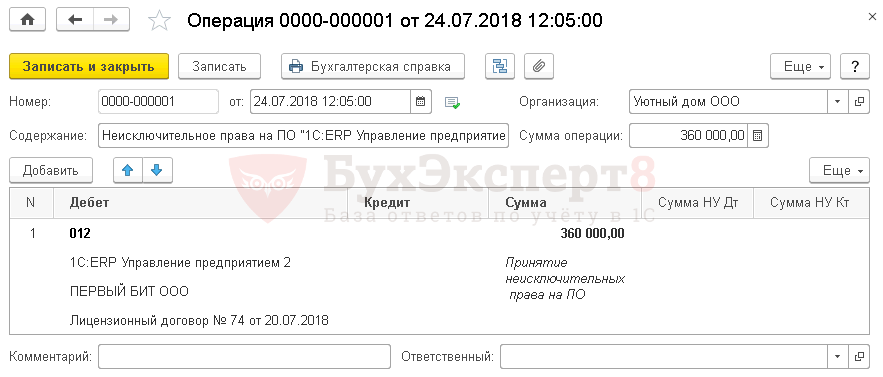

Учет неисключительного права

НМА, полученные в пользование, необходимо учитывать на забалансовом счете (п. 39 ПБУ 14/2007):

- Дт 012 «Неисключительные права на ПО» — на стоимость неисключительного права, полученного в пользование.

В 1С нет специального забалансового счета для учета неисключительных прав, поэтому его необходимо создать самостоятельно, например, 012 «Неисключительные права на ПО». PDF

Принятие на забалансовый учет неисключительного права оформляется документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

Списание расходов будущих периодов

Для автоматического ежемесячного учета затрат на ПО необходимо запустить процедуру Закрытие месяца регламентная операция Списание расходов будущих периодов в разделе Операции — Закрытие периода — Закрытие месяца.

Проводки по документу

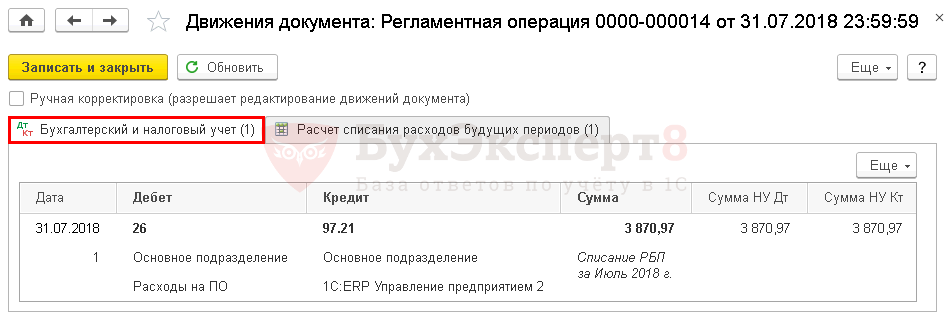

Учет затрат на ПО за июль

Документ формирует проводку:

- Дт 26 Кт 97.21 — учет затрат на ПО в составе общехозяйственных расходов за июль.

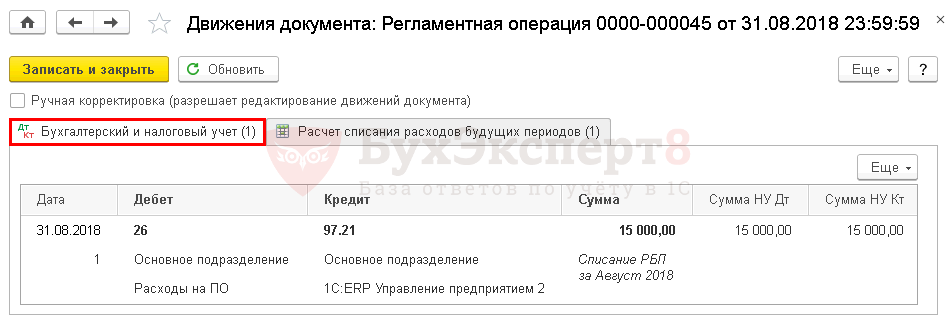

Учет затрат на ПО за август

Документ формирует проводку:

- Дт 26 Кт 97.21 — учет затрат на ПО в составе общехозяйственных расходов за август.

Аналогично осуществляется учет затрат на ПО за следующие месяцы до окончания срока использования неисключительного права.

Контроль

Осуществим проверку правильности расчета суммы затрат на ПО программой:

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по расчету ежемесячной суммы расходов на ПО, например, Бухгалтерскую справку.

В 1С можно распечатать бланк расчета ежемесячной суммы затрат на ПО с помощью отчета Справка-расчет списания расходов будущих периодов (в БУ PDF, НУ

PDF) в разделе Операции — Закрытие периода — Закрытие месяца — кнопка Справки-расчеты — Списание расходов будущих периодов.

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

- Какие затраты могут учитываться в составе РБП

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно