ВЫ СТУДЕНТ ММУ (Московский Международный Университет) и ОБУЧАЕТЕСЬ ДИСТАНЦИОННО?

На ЭТОМ сайте, Вы найдете ответы на вопросы тестов ММУ.

Регистрируйтесь, пополняйте баланс и без проблем сдавайте тесты ММУ.

ПРЕИМУЩЕСТВА ПОЛЬЗОВАНИЯ САЙТОМ ЗДЕСЬ

Как посмотреть ответ ИНСТРУКЦИЯ

У ВАС ДРУГОЙ ВУЗ, НЕ БЕДА…..

ПОСМОТРИТЕ ДРУГИЕ НАШИ САЙТЫ С ОТВЕТАМИ — СПИСОК

Если в списке нет Вашего вуза, вернитесь сюда и купите найденный Вами вопрос, иногда предметы полностью совпадают в разных вузах.

/mezhdunarodnye-standarty-finansovoj-otchetnosti-1-1/17997-kompaniya-priobrela-zemlyu-za-2-mln-doll-na-datu-sostavleniya-otchetnosti-pereotsenennaya-stoimost-zemli-sostavila-3-mln-doll-nalogovaya-stoimost-2-4-mln-doll-dejstvuyushchaya-stavka-naloga-20-rasschitajte-summu-otlozhennykh-nalogov

Если у Вас нет времени или желания, сдавать тесты при помощи нашего сайта, напишите нам и Мы сделаем это за Вас. — ОСТАВИТЬ ЗАЯВКУ

МЫ ТАКЖЕ МОЖЕМ ВЫПОЛНИТЬ ПРАКТИЧЕСКИЕ ЗАДАНИЯ, ПО ЛЮБОМУ ПРЕДМЕТУ — ОСТАВИТЬ ЗАЯВКУ

НА РЕШЕНИЕ ТЕСТОВ И ПРАКТИЧЕСКИЕ ЗАДАНИЯ, ДЕЙСТВУЕТ ГАРАНТИЯ «ЛУЧШЕЙ ЦЕНЫ«, напишите нам, кто Вам предлагает дешевле чем у нас и где Вам это предлагают, мы проверим и если информация подтвердится, мы сделаем дешевле чем у них.

Земельный участок – особый вид неамортизируемых активов. Он может быть приобретен, продан, перепродан, реализован частично или полностью; при этом фигурировать в учете в качестве основного средства или товара для перепродажи. На землю, как на объект ОС, не начисляется амортизация (ст. 256-2 НК РФ), поскольку в процессе эксплуатации она не теряет своей стоимости.

Участок принимается к учету в сумме всех фактических затрат на него, в том числе и госпошлины за оформление права собственности (ПБУ 5/01 р.2, 6/01 р. 2). Расчет земельного налога производится по кадастровой стоимости участка.

Как организации поставить на кадастровый учет недвижимость в виде земельного участка?

Документальное оформление

Покупка и продажа земельных участков оформляются договором в 3-х экземплярах. Два из них – участникам сделки, один – в Росреестр для регистрации. Договор аренды земли на срок более года также регистрируется в Росреестре (ст. 609-2 ГК РФ).

Вопрос: Как отразить в учете организации приобретение земельного участка, находящегося в муниципальной собственности, для производственных целей и его последующую продажу?

Организация приобрела земельный участок стоимостью 5 000 000 руб. Государственная пошлина уплачена, и документы на регистрацию перехода права собственности на земельный участок к организации переданы в месяце получения земельного участка. В этом же месяце участок начал использоваться в производственных целях. Переход права собственности на участок зарегистрирован в месяце, следующем за месяцем его получения. В этом же месяце произведены расчеты с муниципалитетом за приобретенный участок. Иных расходов, связанных с приобретением земельного участка, организация не несет.

В дальнейшем участок продан за 6 200 000 руб. Переход права собственности на участок к покупателю зарегистрирован в месяце, следующем за месяцем передачи участка. В этом же месяце получены денежные средства от покупателя. Организация применяет метод начисления в налоговом учете. Промежуточная бухгалтерская отчетность составляется организацией на последнее число каждого календарного месяца.

Посмотреть ответ

Специальных унифицированных форм, учитывающих многообразие земельных участков, их видов, законодательством не предусмотрено. При постановке на учет ЗУ рекомендуется пользоваться указанными ниже документами:

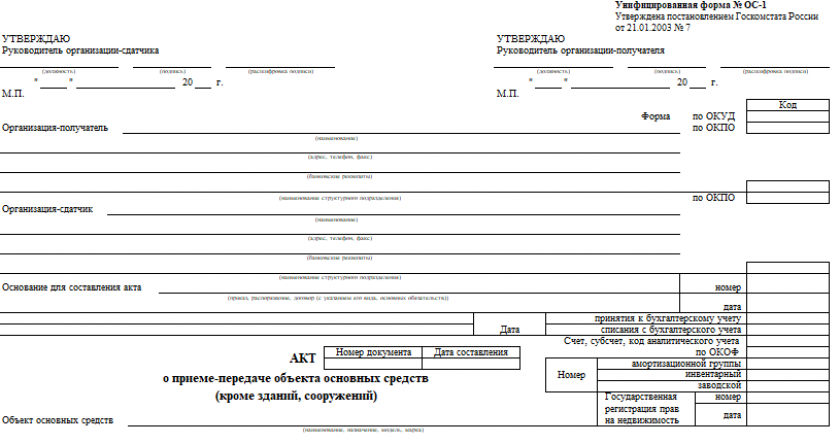

- Акт ОС-1 «О приеме-передаче объектов ОС (кроме зданий, сооружений)». Документ содержит ряд показателей, которые при заполнении следует игнорировать (прочеркивать): изготовитель, нормы амортизации, полезное использование, остаточная стоимость и т.д. В то же время отсутствуют специальные графы, содержащие характеристики земельного участка. Их можно отразить в поле (разделе) «Другие характеристики».

- Акт 401-АПК «На оприходование земельных угодий». Он предназначен для организаций и предприятий аграрной сферы и содержит сведения о земельном участке, его балансовой стоимости, виде, качестве земель и др.

- Инвентарная карточка ОС-6 «Учета основных средств».

По какому коду ОКОФ учитываются земельные участки и улучшение земельных участков?

Можно прописать в договоре положение, по которому он будет являться одновременно и актом приема-передачи, либо разработать собственную учетную форму локального характера. Применение тех или иных бланков документов по учету ЗУ целесообразно закрепить в учетной политике организации.

Постановка на учет производится датой, указанной в акте либо в договоре, приравненном к нему.

На заметку! Земля и строения на ней не являются в учете единым имущественным объектом.

Бухгалтерский учет

Фактические затраты, по которым участок земли принимается к учету, могут включать в себя:

- стоимость участка, уплаченную продавцу;

- риэлторские, консультационные услуги;

- выплаты посреднику;

- сумму госпошлины за регистрацию земли;

- другие затраты, связанные с приобретением земли.

На заметку! При использовании заемных средств для покупки участка процент по ним постепенно включается в стоимость ЗУ до момента, когда он из внеоборотных активов перейдет в состав основных средств (ПБУ 15/2008 «Учет расходов по займам и кредитам»).

Операции с земельными участками могут включать в себя: получение в дар, по договору мены, получение в качестве вклада в уставный капитал, а также покупку, продажу, аренду, продажу части участка, и т.д.

Как организации снять с кадастрового учета земельный участок?

Рассмотрим наиболее часто встречающиеся операции с землей, которые приходится учитывать бухгалтеру.

Покупка

Земля включена в учет как ОС:

- Дт 08/1 Кт 60 — приобретение ЗУ у контрагента;

- Дт 08/1 Кт 10, 60,76 — расходы по приобретению (риэлторские, консультационные, материального характера);

- Дт 08/1 Кт 76 (68/сч. «Госпошлина») — отражена госпошлина за регистрацию ЗУ;

- Дт 01 Кт 08/1 — ЗУ включен в состав основных средств.

Земля включена в учет как объект последующей перепродажи:

- Дт 41 Кт 60 — приобретение ЗУ у контрагента;

- Дт 41 Кт 10, 60, 76 — расходы по приобретению (риэлторские, консультационные, материального характера);

- Дт 41 Кт 76 (68/сч. «Госпошлина») — отражена госпошлина за регистрацию ЗУ.

На заметку! Несмотря на то, что четких разграничений на использование счетов 76 и 68 при учете госпошлины нет, налоговые органы рекомендуют пошлину за регистрацию участка учитывать на счете 68, поскольку она является федеральным сбором (ст.13 НК РФ).

Продажа

Земля продана как ОС:

- Дт 62 Кт 91 — зафиксирован доход от продажи ЗУ;

- Дт 91 Кт 01 — ОС списано с учета, по его стоимости;

- Дт 91 Кт 10, 70, 60 и пр. — учтены расходы на продажу ЗУ.

Земля продана как товар:

- Дт 62 Кт 90 — зафиксирован доход от продажи ЗУ;

- Дт 90 Кт 41 — списан ЗУ как товар с учета, по его стоимости;

- Дт 44 Кт 10, 70, 60 и пр.

- Дт 90 Кт 44 — учтены и списаны расходы на продажу ЗУ как товара.

Продажа части участка

Как правильно учесть продажу части участка, рассмотрим на примере. Пусть ЗУ числился на счете 01 как основное средство, единым объектом. Его стоимость — условно 100000 руб. После завершения кадастровых работ землю разделили на две части. Одна остается в организации (60000 руб.), а другая продается (40000 руб.). От продажи получено 50000 руб.

Разделим участок в учете:

- Дт 01 «к продаже» Кт 01 «начальный» — 40000 руб. — выделена часть к продаже;

- Дт 01 «оставшийся в организации» Кт 01 «начальный» — 60000 руб. – выделена часть, оставшаяся в организации;

- Дебет 91 Кредит 01 «к продаже» — списан с учета ЗУ, подлежащий продаже, по его стоимости 40000 руб.;

- Дебет 62 Кредит 91 — 50000 руб. доход от продажи.

Далее учитываем расходы на продажу, согласно приведенной выше корреспонденции: Дт 91 Кт счета расходов, и отражаем прибыль (убыток) от сделки Дт 91 (99)Кт 99(91).

В данном случае правильным будет именно разделение участков, а не списание ЗУ и постановка на учет двух вновь образованных объектов.

Аренда

Первоначально расходы по заключению арендного договора относятся на счет 97 «Расходы будущих периодов», а затем равными долями списываются на счета по обычным видам деятельности:

- Дт 97 Кт 76 — затраты на приобретение права аренды;

- Дт 19 Кт 76 — начисление НДС от стоимости арендного права;

- Дт 68 Кт 19 — предъявлен НДС к вычету;

- Дт 20, 25, 26 и др. Кт 97 — списание доли расходов в течение срока аренды.

Арендная плата начисляется проводкой Дт 20, 25, 26 и др. Кт 76. Если позволяют условия аренды, с суммы также можно получить вычет НДС (см. проводки выше).

Передача в субаренду, если это не запрещено договором, оформляется проводками: Дт 62 Кт 91 и Дт 91 Кт 68.

Налоговый учет

Земельный налог

Организации, предприниматели, владеющие и пользующиеся бессрочно земельными участками, являются плательщиками земельного налога (ст. 388-1 НК РФ). Налоговая база определяется по кадастровой стоимости участка и является фиксированной величиной. Ставки налога определяются на региональном уровне в зависимости от категории земли.

НДС

Сделки купли-продажи земли не облагаются НДС (НК РФ ст. 146-2 пп. 6). Это касается как целых участков, так и долей в них. В то же время, согласно ст. 161 НК РФ п. 3 абз. 2, муниципальное имущество при его реализации облагается НДС. Минфин (Письмо №03-07-11/03 от 13-01-10) пояснил, что земельные участки муниципалитетов и находящиеся в государственной собственности, несмотря на вышесказанное, исключены из налогообложения НДС. В то же время строения на нем НДС облагаются.

Аренда земель в госсобственности, муниципальной, а также земель субъектов РФ не облагается НДС (ст. 149 2 пп. НК РФ). В то же время субаренда таких земель НДС облагается (Письмо Минфина №03-07-11/436 от 18-10-12). По договорам аренды частной собственности применяется налогообложение НДС (Письмо №ГД-3-3/2391 ФНС от 18-06-15).

Налог на прибыль

Учесть расходы на покупку земли можно лишь в момент ее продажи, уменьшая доход на сумму приобретения ЗУ и затраты на ее продажу (ст. 268, 271 НК РФ). Согласно ст. 264-1 НК РФ расходы на покупку земли в государственной, муниципальной собственности, на которых находятся здания, сооружения, строения или которые приобретаются для целей капстроительства, могут быть признаны в расходах по налогу на прибыль.

Кратко

- Покупка, продажа и аренда земельных участков сроком более года регистрируются в Росреестре.

- Допустимо ставить на учет земельные участки, используя разработанные в организации формы первичных документов.

- При продаже части участка необходимо произвести его разделение, а не списание и постановку на учет новых объектов.

- НДС операции покупки-продажи земли не облагаются.

- Аренда земли частного характера облагается НДС.

- Субаренда любой земли облагается НДС.

- В расходы по налогу на прибыль можно включить затраты на участок только при его продаже.

- В ином случае включаются в расчеты по налогу на прибыль затраты по ЗУ государственного, муниципального характера, если на них имеются строения или предполагается их возведение.

Особенности бухгалтерского учета земельных участков

Порядок оформления операций с землей регламентируется положениями гл. 17 ГК РФ, нормами ЗК РФ и НК РФ, а также с 2022 года ФСБУ 6/2020 (утв. приказом Минфина России от 17.09.2020 № 204н) и действовавшему до конца в 2021 года ПБУ 6/01 (утверждено приказом Минфина РФ от 30.03.2001 № 26н).

С 2022 года утратил силу ПБУ 6/01 «Учет основных средств», его заменили два новых ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Что изменили в учете ОС новые стандарты по сравнению с ПБУ 6/01, подробно разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Купить землю можно только на основании договора купли-продажи, составленного в письменной форме (ст. 550 ГК РФ). Нотариально заверять договор не нужно. В договоре обязательно должна быть вся информация об ограничениях или обременениях земли, а также о местонахождении и цене участка (ст. 554, 555 ГК РФ). Объектом сделки может быть только земля, прошедшая государственный кадастровый учет (ст. 37 ЗК РФ).

Право собственности на землю переходит с момента госрегистрации в Росреестре (п. 2 ст. 223 ГК РФ). Размер пошлины при госрегистрации операций с землей для юрлиц — 22 000 руб. (подп. 22 п.1 ст. 333.33 НК РФ).

Землю по правилам бухучета следует относить к основным средствам (ОС) (с 2022 года п.5 ФСБУ 6/2020 или до конца 2021 года п. 5 ПБУ 6/01,). Участок принимают к учету при соблюдении следующих условий:

- фирма будет использовать его в основной деятельности либо предоставлять в аренду;

- использование будет продолжаться дольше 12 месяцев;

- перепродажа участка не планируется — в противном случае землю нужно учесть на счете 41 (письмо Минфина РФ от 23.06.2009 № 03-05-05-01/36);

- от приобретенной земли ожидается получение дохода.

Первоначальная стоимость земельного участка формируется следующим образом:

- с 2022 года при применении ФСБУ 6/2020 и ФСБУ 26/2020 — в общей сумме связанных с земельным участком капитальных вложений. К ним относятся: покупная цена участка, госпошлина за регистрацию прав на него и иные затраты, непосредственно связанные с его приобретением (пп. «а» п. 5, пп. «а», «з» п. 10 ФСБУ 26/2020 «Капитальные вложения», пп. «а», «б» п. 1 Информационного сообщения Минфина России от 03.11.2020 N ИС-учет-28, п. п. 4, 12 ФСБУ 6/2020 «Основные средства», Информационное сообщение Минфина России от 03.11.2020 N ИС-учет-29).

- до конца 2021 года при применении ПБУ 6/01 — в сумме фактических затрат на приобретение участка. К ним относятся покупная цена участка, госпошлина за регистрацию прав на него и иные затраты, непосредственно связанные с приобретением (п. п. 4, 5, 7, 8 ПБУ 6/01 «Основные средства»).

ОБРАТИТЕ ВНИМАНИЕ! Продажа земли не является объектом обложения НДС (подп. 6 п. 2 ст. 146 НК РФ).

Покупка земельных участков — дорогостоящая операция, поэтому нередко компании берут для этого заем. Проценты по займу включаются в стоимость земли до тех пор, пока участок не переведут из внеоборотного актива в состав ОС (п. 7 ПБУ 15/2008, утверждено приказом Минфина РФ от 06.10.2008 № 107н).

Также компания может получить землю:

- Безвозмездно — тогда ее принимают к учету по рыночной цене, подтвержденной независимым оценщиком (письмо Минфина РФ от 28.01.2015 № 03-04-05/3074). При этом если землю подарил учредитель компании, владеющий больше чем половиной доли уставного капитала (УК) компании-получателя, то доход у получателя не возникает. В противном случае безвозмездное получение — внереализационный доход для целей обложения налогом на прибыль (подп. 11 п.1 ст. 251 НК РФ).

- По договору мены — организация примет участок в соответствии со стоимостью ценностей, переданных другой фирме взамен (ст. 568 ГК РФ).

- В счет вклада в УК — по оценке, согласованной учредителями.

Землю переводят в состав ОС при ее полной готовности к эксплуатации и сформированной первоначальной стоимости. Компания может принять участок земли к учету на счете 01, не дожидаясь регистрации права собственности, — тогда он отражается на отдельном субсчете счета 01.

Как отразить в бухучете приобретение земельного участка, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Земельные участки не амортизируются ни в БУ, ни в НУ (с 2022 года п. 28 ФСБУ 6/2020, до конца 2021 года п. 2 ст. 256 НК РФ). Иной способ включения трат на покупку земли в расходы компании отсутствует (постановление Президиума ВАС РФ от 14.03.2006 № 14231/05).

Учесть расходы на покупку земельного участка можно только при его дальнейшей продаже. Тогда на дату передачи участка покупателю продавец земли отражает в учете доход от сделки, уменьшенный на стоимость приобретения участка и траты на его продажу (п. 1 ст. 271, п. 1 ст. 268 НК РФ).

Как учесть покупку земельного участка при исчислении налога на прибыль, подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

В особом порядке для прибыли признаются расходы на приобретение земли из гос- или муниципальной собственности, на которой находятся здания, строения или сооружения, или которая приобретается для строительства ОС, по договорам на приобретение участков, заключенным с 01.01.2007 по 31.12.2011. Такие затраты можно (подп. 1 п. 3 ст. 264.1 НК РФ):

- Равномерно признавать в течение выбранного предприятием срока (не меньше 5 лет).

- Принимать в уменьшение прибыли в отчетном (налоговом) периоде максимум 30% от налоговой базы по прибыли предшествующего налогового периода до полного признания всей суммы. При этом в бухучете возникает постоянная налоговая разница, которую мы рассмотрим ниже.

ОБРАТИТЕ ВНИМАНИЕ! Использовать землю можно только в соответствии с видом разрешенного использования, приведенным в Государственном кадастре недвижимости (п. 1 ст. 263 ГК РФ).

Земельный участок является объектом обложения земельным налогом. Подробнее о порядке его уплаты читайте в этой статье.

Документальное оформление операций с земельными участками

Операции с землей можно проводить только при условии составления договора в письменном виде. Стороны составляют 3 экземпляра договора: по 1 для каждого участника сделки и 1 для Росреестра.

Постановка участка на счет 08 осуществляется на дату фактической передачи земли по акту приема-передачи либо дату подписания договора (если договор приравнивается сторонами к акту приема-передачи).

Вести учет земельных участков можно с использованием унифицированных форм ОС-1 и ОС-6 либо по самостоятельно разработанным формам, составленным с использованием обязательных реквизитов (ст. 9 закона «О бухучете» от 22.11.2011 № 402-ФЗ).

Скачать бланк ОС-1 можно бесплатно, кликнув по картинке ниже:

Акт приема передачи основных средств по форме ОС-1

Скачать

При приеме земельного участка от учредителя необходимо провести независимую оценку земли, а также внести изменения в учредительные документы компании.

Как это сделать, читайте в статье «Бухгалтерские проводки по взносам в уставный капитал».

Если же организация получила землю безвозмездно, то рыночная оценка участка подтверждается независимым оценщиком или данными кадастрового учета (ст. 66 ЗК РФ).

Компания может сдавать земельный участок в аренду. Тогда должен быть заключен договор аренды и оформлен акт приема-передачи имущества контрагенту. Если договор аренды заключается на срок более года, то его необходимо зарегистрировать в территориальном отделении Росреестра (п. 2 ст. 609, п. 2 ст. 651 ГК РФ).

Более подробно об оформлении в учете арендных операций с землей читайте в статье «Бухгалтерский учет при аренде основных средств (нюансы)».

Бухгалтерский учет операций с земельными участками: проводки

Фактические траты на покупку земли собираются на счете 08 в корреспонденции со счетами 60, 76. Оплата госпошлины и ее включение в стоимость земельного участка осуществляются записями:

- Дт 68 Кт 51 — оплачена пошлина за регистрацию права собственности на землю;

- Дт 08 Кт 68 — пошлина включена в первоначальную стоимость земли.

Дальнейший учет земли зависит от целей ее использования. Если на территории компания будет строить здания, но за счет инвесторов, то такой объект нельзя признать ОС — он будет оставаться на счете 08. По окончании строительства бухгалтер сделает запись:

- Дт 76 Кт 08 — передана земля инвестору в связи с завершением строительных работ.

Если же собственник использует землю в собственных целях и за свои деньги, то включить участок в состав ОС следует проводкой:

- Дт 01 Кт 08 — земельный участок принят в состав ОС.

При покупке земли у государства под строительство ОС (по договорам 2007-2011 годов) возникает налоговая разница: в НУ траты на землю признаются расходом, а в БУ — нет. Бухгалтеру следует ежемесячно отражать в БУ постоянный налоговый актив до полного списания расходов в налоговом учете:

- Дт 68 субсчет «Расчеты по налогу на прибыль» Кт 99 субсчет «ПНА» на сумму Z / n / 12 мес. × 20%,

где:

Z — первоначальная стоимость участка;

n — число лет списания расхода на покупку земли.

Продажа земли оформляется записями:

- Дт 45 субсчет «Переданные объекты недвижимости» Кт 01 — списана стоимость земли;

- Дт 62 Кт 91 — отражена выручка от продажи;

- Дт 91 Кт 45 субсчет «Переданные объекты недвижимости» — отражена в составе прочих расходов первоначальная стоимость проданного участка.

Напоминаем, что реализация земли НДС не облагается.

При поступлении земли в уставный капитал компании бухгалтер сделает проводки:

- Дт 75 Кт 80 — отражена задолженность учредителя по вкладу в УК;

- Дт 08 Кт 75 — получен земельный участок в счет вклада учредителя в УК;

- Дт 01 Кт 08 — земля принята к учету как объект ОС.

Передача земли в качестве вклада в УК другого юрлица отражается записями:

- Дт 58 Кт 76 субсчет «Расчеты по вкладам в УК» — отражена задолженность по вкладам в УК;

- Дт 76 субсчет «Расчеты по вкладам в УК» Кт 01 — внесен участок в качестве вклада в УК.

Если первоначальная стоимость переданной земли отличается от оценки, согласованной учредителями, разницу следует отнести на соответствующий субсчет счета 91 в корреспонденции со счетом 76 (субсчет «Расчеты по вкладам в УК»).

Получение земельного участка безвозмездно бухгалтер отражает записями:

- Дт 08 Кт 83 — получена земля от учредителя, доля которого в УК более 50%, при этом доход у компании отсутствует;

- Дт 08 Кт 98 — получен участок безвозмездно от иных лиц;

- Дт 08 Кт 01 — земельный участок введен в эксплуатацию;

- Дт 98 Кт 91 — признан доход от безвозмездного получения земельного участка.

Если же ваша компания передает земельный участок безвозмездно, то бухгалтерская проводка такая:

- Дт 91 Кт 01 — отражена стоимость земли, переданной в дар другой компании.

Доходов и расходов в налоговом учете при безвозмездной передаче земли не возникает (ст. 249, 250, п. 16 ст. 270 НК РФ). Но тогда в бухучете образуется постоянное налоговое обязательство, которое учитывают одновременно со списанием стоимости земли и расходов на ее передачу (п. 7 ПБУ 18/02):

- Дт 99 субсчет «ПНО» Кт 68 субсчет «Расчеты по налогу на прибыль» — отражено ПНО из-за разницы в учете при передаче имущества безвозмездно.

При заключении договора мены проводки у компании, передающей землю и принимающей в ответ иное имущество, следующие:

- Дт 08, 10, 41 Кт 60 — поступили ценности по договору мены;

- Дт 62 Кт 91— отражен доход от передачи земли по договору мены;

- Дт 91 Кт 01 — списана стоимость переданного земельного участка;

- Дт 60 Кт 62 — полностью погашены обязательства сторон при выполнении условий договора мены.

Финрезультат от операций мены в учете участников сделки равен нулю.

В исключительных случаях земельных участок может быть изъят (ст. 49 ЗК РФ). Госорганы обязаны уведомить об этом собственника земельного участка. Собственник или пользователь земли вправе претендовать на возмещение в размере рыночной стоимости земельного участка, недвижимости, которая на нем находится, а также убытков и упущенной выгоды от изъятия (ст. 56.8, 56.9 ЗК РФ). На дату прекращения права собственности за землю делаются проводки:

- Дт 91 Кт 01 — выбытие земельного участка;

- Дт 76 Кт 91 — в состав прочих доходов включена сумма возмещения за изъятие.

Итоги

Особенности бухучета земельных участков таковы:

- земля является объектом ОС;

- договор купли-продажи составляется только в письменном виде с учетом требований ГК РФ;

- право собственности на землю подлежит обязательной регистрации;

- реализация земли не облагается НДС;

- землю нельзя амортизировать;

- траты на покупку земли можно списать только при ее продаже;

- в особом порядке учитываются участки, приобретенные в 2007-2011 годах у государства под строительство ОС.

Подробнее о том, какую отчетность следует сдавать собственнику земли, читайте в статье «Отчетность по земельному налогу».

ПРЕДМЕТОМ ПРЕДУСМОТРЕНО:

- Решение промежуточных тестов

- Выполнение практически (семинарских работ)

- Решение итогового теста

ЕСЛИ У ВАС НЕ ПОЛУЧАЕТСЯ СДАТЬ ДАННЫЙ ПРЕДМЕТ ИЛИ НЕТ ВРЕМЕНИ, НАПИШИТЕ НАМ, ВЫПОЛНИМ БЫСТРО И НА ХОРОШУЮ ОЦЕНКУ. МЫ БОЛЕЕ 7 ЛЕТ ЗАНИМАЕМСЯ РЕШЕНИЕМ ТЕСТОВ И НАПИСАНИЕМ РАБОТ ДЛЯ ВАШЕГО ВУЗА.

Ниже указаны кнопки, нажмите на ту соц. сеть или месенджер, который Вы используете или заполните форму для того, чтобы мы ответили Вам на e-mail.

Чтобы написать через WhatsApp или Viber, данные приложения должны стоять у Вас на компьютере или войдите на сайт mum.zdai.ru с мобильного телефона, где стоят эти приложения, увидите мигающий круг онлайн консультанта, нажмите на него и выберите ту иконку месенджера, с которого желаете написать. В дальнейшем, мы останемся у Вас в списке чатов, можете писать сразу из месенжера.

Вопросы теста:

Отчет о финансовом положении описывает финансовое положение предприятия:

Высоколиквидные краткосрочные инвестиции, которые могут быть быстро конвертированы в деньги с незначительным риском изменения ценности, называется:

К одному из основных оценок элементов финансовой отчетности в соответствии с МСФОВ чем заключается принцип преемственности в учетной политике:

В чем заключается роль консультативного совета по стандартам:

В балансовом отчете в разделе обязательств необходимо указывать все перечисленные ниже статьи, за исключением:

В каких случаях возможно изменение учетной политики:

К запасам, отражаемым в балансовом отчете, относится все перечисленное ниже, за исключением:

Одним из качественных характеристик информации является:

Что такое SIC:

К основополагающим принципам бухгалтерского учета относятся:

Элемент финансовой отчетности включает:

Разработкой единого комплекта МСФО занимается:

Полный комплект годовой отчетности, согласно МСФО 1 «Представление финансовой отчетности», включает в себя:

В балансовом отчете в разделе активов необходимо указывать все перечисленные ниже статьи, за исключением:

Какие из приведенных ниже хозяйственных операций относятся к инвестиционной деятельности:

Отчет о совокупных доходах отражает все перечисленные ниже статьи за исключением:

Выдача кредитов другому предприятию отражается в разделе:

Величина чистой прибыли при использовании обоих форматов:

Косвенный метод при составлении отчета о движении денежных средств применяется при виде деятельности:

Какой показатель определяется в отчете о совокупных доходах и переходит в отчет обизменениях в капитале:

Доходы будущих периодов, связанные с получением всей суммы предоплаты за услуги, подлежащие выполнению в будущем (сроком на четыре года), учитывают в составе:

Отложенное налоговое обязательство в отношении переоценки здания отражается:

Главным критерием учета корректировки ошибки является:

Выберите некорректируемые события после отчетной даты:

Определите признаки финансовой аренды:

Отложенное налоговое обязательство возникает:

Отчет о движении денежных средств раскрывает изменения, произошедшие в отчетном периоде:

Отчет о совокупных доходах отражает:

Финансовый год компании закончился 30 июня 2013 г. Отчетность утверждена 1 сентября 2013 г. Событием после отчетной даты является:

Банковские займы в отчете о движении денежных средств рассматриваются как деятельность:

Обязательному раскрытию по МСФО 16 «Выручка» подлежат:

МСФО 2 «Запасы» используют при учете:

Отчетность является сопоставимой, если:

Приобретение дочерней компании в отчете о движении денежных средств рассматривается как деятельность:

Резерв на гарантийный ремонт, предоставленный покупателю на год, учитывается:

В отличие от индивидуального отчета о прибылях и убытках, консолидированный содержит данные:

Отчетная дата материнской компании – 31.11.ХХ, дочерней компании – 31.06. ХХ. Определите отчетную дату группы:

При покупке иностранной дочерней компании курсовая разница:

Отрицательный гудвилл отражается в отчетности в составе:

Условные обязательства отражаются:

Выберите один ответ.

В отчете о финансовом положении величина капитала равна:

На чем базируются концепции МСФО:

Согласно МСФО 1 в бухгалтерском балансе нужно представлять свернуто:

Отчет об изменениях в капитале показывает все перечисленное ниже, за исключением:

Убыток по нерентабельным договорам подряда необходимо:

В примечаниях к финансовой отчетности необходимо раскрывать все перечисленные ниже статьи, за исключением:

К дебиторской задолженности, показываемой в балансовом отчете, относится все перечисленное ниже, за исключением:

Резерв на безнадежную дебиторскую задолженность учитывают в составе:

Основной метод пересчета показателей финансовой отчетности за прошлый период в связи с добровольным изменением в учетной политике предполагает пересчет сальдо:

Учет договоров подряда должен вестись:

Перспективный подход к учету в соответствии с МСФО 8 применяется:

Выберите методы расчета себестоимости запасов, допустимые в МСФО:

Отчет о движении денежных средств косвенным методом представляет деятельность:

Отложенный налоговый актив возникает:

Выберите форму отчета, которая характеризует изменение положения компании в течение периода:

МСФО 12 запрещает:

Выберите статьи, которые согласно МСФО 1 обязательны в форме отчета о прибылях и убытках:

Просроченная дебиторская задолженность отражается в составе:

Уплаченный налог на прибыль в отчете о движении денежных средств рассматривается как деятельность:

Компания должна представлять доходы и расходы, используя их классификацию:

По прибыльным договорам необходимо признать в отчетности:

Компания приобрела землю за 2 млн. долл., на дату составления отчетности переоцененная стоимость земли составила 3 млн. долл., налоговая стоимость – 2,4 млн. долл. Действующая ставка налога – 20%. Рассчитайте сумму отложенных налогов:

Результат договора подряда не может быть надежно оценен, доход по нему необходимо признать в объеме, равном:

МСФО 16 «Выручка» относится:

Выберите прямые затраты на покупку завода:

Определите обстоятельства обосновывающие изменения учетной политики:

В себестоимость запасов включаются:

Текущие вознаграждения работника включают в себя:

При учете пенсионных планов с установленными взносами все риски, связанные с недостаточностью средств по оплате вознаграждений, несет:

Арендованные активы признаются по наименьшей из оценок:

В условиях совместно контролируемой деятельности:

Признаки значительного влияния в компании:

МСФО 20 разрешает учитывать правительственные субсидии, относящиеся к активу:

Финансовые активы и обязательства первоначально оцениваются по стоимости:

Гудвилл при приобретении дочерней компании определяется как разница между:

Доход при изменении справедливой стоимости инвестиционной собственности включается:

При совместно контролируемых активах:

Правительственная помощь включает в себя:

Критериями признания инвестиционной собственности являются:

Производные инструменты необходимо оценивать по стоимости:

Компания получила кредит 1 млн. долл. На покупку оборудования под 10% годовых. Выберите сумму затрат, подлежащую капитализации:

Совместным компаниям присущи следующие черты:

Компания приобретает лицензию на право продажи новых моделей компьютеров.Определите затраты, включаемые в первоначальную стоимость:

Определите стоимость, по которой инвестиционная собственность первоначально признается:

Хеджируемой статьей является:

Выберите признаки контроля:

Определите, что из перечисленного может входить в состав НМА корпорации мобильной связи:

При продаже дочерней компании имеющийся гудвилл:

Положительный гудвилл отражается в отчетности в составе:

В активе компании имеется оборудование на консервации. Амортизация по объектуначисляется:

При условии, что обязательства по пенсионному плану с установленными выплатами 2 000 млн. долл.; справедливая стоимость актива плана – 1 800 млн. долл.; непризнанная актуарная прибыль – 210 млн. долл.; оставшийся (средний) срок работы сотрудников – 10 лет, сумма минимальной актуарной прибыли составит:

Сводная финансовая отчетность исключает информацию по результатам деятельности следующих дочерних компаний:

Ценные бумаги, которые могут конвертироваться в акции, представляют собой:

Определите, в какой оценке первоначально признается объект основных средств:

Определите обстоятельство, обосновывающее пересмотр бухгалтерской оценки:

Собственные акции отражаются в составе:

Ретроспективный подход к учету в соответствии с МСФО 8 применяется:

Выберите событие после отчетной даты требующее корректировки финансовой отчетности:

Выберите критерии признания выручки при продаже товаров:

МСФО 2 «Запасы» распространяется:

К договорам подряда относятся договоры:

Необходимо прекратить признание финансового актива, если компания:

МСФО 37 не распространяется на учет:

МСФО 37 регулирует резервы:

По МСФО 38 основной информацией, подлежащей раскрытию, являются:

При учете пенсионных планов с установленными выплатами все риски, связанные с недостаточностью средств по оплате вознаграждений, несет:

Минимальные арендные платежи – это:

Изменения справедливой стоимости отражаются в капитале только в отношении:

Выберите активы, учитываемые как инвестиционная собственность:

Цель отчета об изменениях капитала

Порядок составления Отчета об изменениях в капитале закреплен в стандарте IAS 01 «Представление финансовой отчетности». В нем же дано ключевое определения, используемое при составлении Отчета:

Собственники — это держатели инструментов, классифицируемых как долевые.

В то время как вся отчетность в соответствии с МСФО направлена всем заинтересованным пользователям, Отчет об изменениях капитала, в отличие от трех других титульных форм отчетности, адресован, прежде всего, собственникам бизнеса (в случае консолидированной отчетности – акционерам материнской компании).

Собственный капитал характеризует долю средств собственников в общем объеме ее ресурсов. А потому им крайне важно знать, какая часть положительного изменения величины чистых активов может быть реализована в виде реальной выплаты денежных средств – дивидендов. Соответственно, раскрытие факторов, определяющих динамику собственного капитала, играет важнейшую информационную роль отчетности. Необходимо разделить изменение собственного капитала в результате финансового результата реализованных экономических сделок от изменений в результате бухгалтерских оценок.

Общее изменение в капитале за период представляет собой общую сумму доходов и расходов, включая прибыли и убытки, полученные в результате деятельности предприятия в течение отчетного периода. Кроме того, к изменениям в капитале относятся изменения, возникающие вследствие операций с собственниками (взносы в капитал, выкуп собственных долевых инструментов предприятия и выплата дивидендов) и затрат по такими операциями.

Предыдущая версия МСФО IAS 1 «Представление финансовой отчетности» предполагала, что статьи доходов и расходов, которые были признаны в данном отчетном периоде, но не подлежали включению в отчет о прибылях и убытках, следовало отражать в отчете об изменениях капитала наряду с изменениями капитала при участии собственников.

Либо применялся альтернативный вариант – в отчете о признанных доходах и расходах, отражающем прибыль или убыток отчетного периода (как итог отчета о прибылях и убытках), прочие доходы и расходы, эффект изменения учетной политики и корректировки ошибок.

МСФО (IAS) 1 в новой редакции требует все изменения капитала, возникшие вследствие операций с собственниками как таковыми (т. е. при участии собственников), отражать отдельно от изменений капитала без участия собственников. Предприятия более не могут представлять статьи совокупного дохода (т. е. изменения капитала без участия собственников) в Отчете об изменениях в капитале. Это связано с принципом агрегирования информации со сходными характеристиками и разделения статей с различными характеристиками.

Все доходы и расходы должны быть представлены в одном отчете (отчете о совокупном доходе) или двух отчетах (в отчете о прибылях и убытках и отчете о совокупном доходе) – отдельно от изменений капитала при участии собственников. Прочие статьи совокупного дохода (т. е. помимо отражаемых в отчете о прибылях и убытках) должны быть включены в отчет о совокупном доходе.

Все приведенное выше сводится к тому заключению, что изменения в капитале предприятия между двумя отчетными датами отражают увеличение или уменьшения его чистых активов за этот период.

Раскрытия, относящиеся к капиталу

Стандарт указывает, какие данные необходимо раскрыть в отношении изменений в капитале. Часть из них в обязательном порядке представляется в Отчете об отчете об изменениях (титульный отчет). В отношении остальных раскрытий стандарт позволяет отчитывающемуся предприятию самостоятельно определить раскрывать ли данные в титульном отчете либо в Примечаниях к нему.

Это важно учитывать при разработке содержания отчетности, поскольку формат представления отчетности должен быть последовательным.

Конкретно в самом Отчете об изменениях в капитале должна быть представлено обязательно:

- общий совокупный доход за период, показывая отдельно итоговые суммы, относимые на собственников материнского предприятия и на неконтролирующие доли;

- для каждого компонента капитала, эффект ретроспективного применения или ретроспективный пересчет, признанный в соответствии с МСФО (IAS) 8;

- для каждого компонента капитала, сверку балансовой стоимости на начало и конец периода, отдельно раскрывая изменения, обусловленные:

(I) статьями прибыли или убытка;

(II) статьями прочего совокупного дохода;

(III) операциями с собственниками, действующими в этом качестве, отдельно отражая взносы, сделанные собственниками, и распределения в пользу собственников, а также изменений в непосредственных долях участия в дочерних предприятиях, которые не приводят к утрате контроля.

Либо в отчете о финансовом положении, либо в отчете об изменениях в капитале, либо в примечаниях, предприятие должно раскрывать:

(a) применительно к каждому классу акционерного капитала:

(I) количество акций, разрешенных к выпуску;

(II) количество выпущенных и полностью оплаченных акций, а также количество акций, выпущенных, но не оплаченных полностью;

(III) номинальная стоимость акции или указание на то, что акции не имеют номинальной стоимости;

(IV) сверка количества акций в обращении на начало и на конец периода;

(V) права, привилегии и ограничения по данному классу, включая ограничения по распределению дивидендов и возврату капитала;

(VI) акции предприятия, принадлежащие самому предприятию или его дочерним или ассоциированным предприятиям;

(VII) акции, зарезервированные для выпуска по опционам и договорам продажи акций, включая условия и суммы.

(b) описание характера и назначения каждого капитального резерва в составе капитала.

На практике указанные выше раскрытия, как правило, даются в составе Примечаний.

Кроме того, в самом Отчете или в примечаниях к нему предприятие должно раскрыть суммы дивидендов, признанных как распределение собственникам, и соответствующие показатели в расчете на акцию.

Компоненты капитала включают:

- каждый класс вносимого капитала

- накопленное сальдо по каждому классу прочего совокупного дохода

- накопленное сальдо нераспределенной прибыли.

Предприятие без акционерного капитала, например, партнерство или траст, должно раскрывать информацию, эквивалентную той, которая требуется в целом стандартом, с указанием изменений по каждой категории долей в капитале, произошедших за соответствующий период, а также прав, привилегий и ограничений по каждой категории долей в капитале.

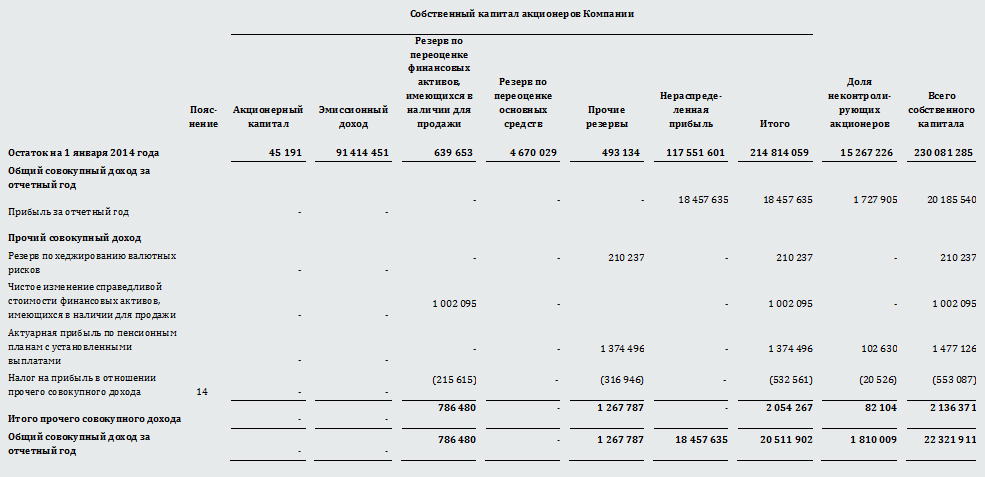

Пример составления Отчета об изменениях в капитале

Чистая прибыль за 2014 год компании ABC составила 225 млн руб.

На начало 2014 года собственный капитал компании ABC включал:

-

Акционерный капитал – 400 млн р.

-

Эмиссионный доход – 50 млн р.

-

Резерв переоценки – 200 млн р.

-

Нераспределенная прибыль – 700 млн р.

За 2013 год акционерам были выплачены дивиденды в размере 100 млн руб.

По состоянию на 31 декабря 2014 г. ABC произвела переоценку основных средств прямым методом, в результате которой величина резерва переоценки увеличилась на 350 млн. руб. В течение 2014 года были проданы объекты недвижимости, по которым сумма ранее начисленной переоценки составила 55 млн. руб. Кроме того, если бы ABC рассчитывала амортизацию, исходя из исторической (первоначальной), а не переоцененной стоимости, то затраты на амортизацию основных средств составили бы 6 млн. руб., в то время как в отчетном периоде амортизационные отчисления равнялись 16 млн. руб.

В 2014 году ABC произвела дополнительную эмиссию акций. Поступления от эмиссии составили 450 млн. р., в том числе номинальная стоимость размещенных акций– 150 млн. р., а эмиссионный доход – 300 млн. р.

В МСФО резерв переоценки основных средств принято постепенно списывать на нераспределенную прибыль, в частности при выбытии объекта основных средств — в сумме ранее начисленной по нему переоценки, при эксплуатации объекта основных средств — постепенно в течение всего срока службы основного средства на сумму разницы между амортизацией, рассчитанной от переоцененной стоимости, и амортизацией, определенной от первоначальной стоимости.

Соответственно, по итогам 2014 года Отчет об Изменениях в собственном капитале будет выглядеть следующим образом:

|

Акционерный капитал |

Эмиссионный доход |

Резерв переоценки |

Нераспределенная прибыль |

Всего |

|

| Сальдо на начало |

400 |

50 |

200 |

700 |

1350 |

|

Переоценка основных средств |

350 |

350 |

|||

|

Чистая прибыль |

165 |

165 |

|||

|

Выплата дивидендов |

-15 |

-15 |

|||

|

Эмиссия акций |

150 |

300 |

450 |

||

|

Перенос переоценки: — по проданным объектам |

-55 |

55 |

0 |

||

|

— по эксплуатируемым объектам |

-10 |

10 |

0 |

||

|

Сальдо на конец |

550 |

350 |

485 |

915 |

2300 |

Признание Комбинированных инструментов

В тех случаях, когда отчитывающаяся организация выпускает комбинированные финансовые инструменты (например, облигации, конвертируемые в акции), необходимо, следуя указаниям МСФО (IAS) 32 «Финансовые инструменты: представление в отчетности» или МСФО (IFRS) 2 «Платежи на основе акций», выделить компонент обязательства из общей стоимости инструмента, определить оставшуюся часть как элемент капитала и соответствующим образом отразить данный инструмент в балансе.

Пример

ABC выпустила 01.01.2014 облигации на сумму 100 млн р. под годовую ставку процента в размере 5%. Проценты выплачиваются ежегодно в конце периода, а основная сумма долга в сумме 100 млн долларов подлежит выплате 31 декабря 2019 года. По усмотрению инвесторов долговые обязательства могут быть конвертированы в акции до 31 декабря 2019 года. Годовая рыночная процентная ставка по неконвертируемым займам на 01.01.2014 года была равна 8%. Коэффициенты дисконтирования на 5 лет: 5% — 0,78, 8% — 0,68. Приведенная стоимость нарастающим итогом 1 млн р, подлежащего уплате в конце 5-летнего периода: 5% — 4.33 млн р. 8% — 3.99 млн р.

Подход к отражению

Ежегодный расход по процентам составит 5 млн. р. Облигационный заем является комбинированным финансовым инструментом и включает долговой и долевой компоненты. Долговой компонент рассчитывается как приведенная стоимость потенциальных будущих платежей

5,000 x 3.99 = 19 950 тыс. р

100,000 x 0.68 = 68,000 тыс. р.

Итого размер обязательства на конец 2014 года = 87,950 тыс. р.

Долевой компонент определяется как разница между полученной суммой займа и долговым компонентом

Долговой компонент равен — 87,950 тыс. р.

Долевой компонент (балансирующая цифра) — 12,050 тыс. р.

Итого получено от выпуска облигаций — 100,000 (100,000 — 87,950 = 12,050)

Долговой компонент отражается как долгосрочное финансовое обязательство.

Финансовые расходы за год равны 87,950*8% = 7,036

В отчете об изменениях в капитале появятся данные об эмиссии:

|

Акционерный капитал |

Эмиссионный доход |

Нераспределенная прибыль |

Всего |

|

| Сальдо на начало |

400 |

50 |

700 |

1150 |

|

Чистая прибыль |

225 |

225 |

||

|

Выплата дивидендов |

-100 |

-100 |

||

|

Эмиссия акций* |

5 |

7 |

12 |

|

|

Сальдо на конец |

405 |

57 |

825 |

1287 |

*Для упрощения примера не приводятся данные о расчете величины эмиссионного дохода, это не относится к теме статьи.

Изменения в учетной политике и исправление ошибок

МСФО (IAS) 8 требует проведения ретроспективных корректировок для отражения изменений в учетной политике (если это возможно, а также если условия перехода на новый порядок учета в другом МСФО не требуют иного).

МСФО (IAS) 8 также требует проведения ретроспективного пересчета для исправления существенных ошибок (если это возможно).

Ретроспективные корректировки и ретроспективный пересчет не представляют собой изменения в капитале, но являются корректировками входящего сальдо нераспределенной прибыли, если какой-либо МСФО не требует ретроспективной корректировки другого компонента капитала. Стандарт IAS 1 требует, чтобы в отчете об изменениях в капитале была раскрыта информация об итоговых суммах корректировок для каждого компонента капитала отдельно в результате изменений в учетной политике и в результате исправления ошибок. Такие корректировки подлежат раскрытию за каждый предыдущий период и на начало текущего периода.

МСФО 8 предусматривает два подхода к исправлению фундаментальных ошибок.

Основной подход – корректировка начального сальдо нераспределенной прибыли; сравнительная информация обновляется, если в этом есть необходимость.

Допустимый альтернативный подход – корректировка финансового результата отчетного периода; сравнительная информация не обновляется.

В примечаниях к финансовой отчетности необходимо раскрыть следующую информацию:

- в чем заключается ошибка;

- сумма исправления, влияющая на все периоды, представленные в финансовых отчетах, а также на предыдущие периоды;

- как исправлялась ошибка, обновлялась ли сравнительная информация.

Пример отражения корректировок в результате изменения учетной политики

С 2013 года вступили в силу изменения к стандарту IAS 19 «Вознаграждения работникам», согласно порядку вступления в силу, требовалось отразить эффект от изменения политики в результате изменения стандарта.

Эффект пересчета:

|

На 31 декабря 2013 года (отражено ранее) |

Эффект от изменений в учетной политики |

На 31 декабря 2013 года (пересчитано) |

|

|

Обязательства по вознаграждениям работникам |

120 |

-20 |

100 |

|

Итого обязательств |

745 |

-20 |

725 |

|

Отложенные налоговые активы |

24 |

-4 |

20 |

|

Итого активов |

2 140 |

-4 |

2 136 |

|

Нераспределенная прибыль |

775 |

-16 |

759 |

|

Итого собственного капитала |

1 395 |

-16 |

1 379 |

В результате в Отчете об Изменении в капитале появится дополнительная строка:

|

Акционерный капитал |

Эмиссионный доход |

Резерв переоценки |

Нераспределенная прибыль |

Всего |

|

|

Остаток на 1 января 2014 года |

400 |

50 |

200 |

700 |

1350 |

|

Влияние изменений учетной политики |

16 |

16 |

|||

|

Остаток на 1 января 2014 года |

350 |

55 |

215 |

716 |

1336 |

|

Переоценка основных средств |

350 |

350 |

|||

|

Чистая прибыль |

225 |

225 |

|||

|

Выплата дивидендов |

-100 |

-100 |

|||

|

Эмиссия акций |

150 |

300 |

450 |

||

|

Перенос переоценки: — по проданным объектам |

-55 |

55 |

0 |

||

|

— по эксплуатируемым объектам |

-10 |

10 |

0 |

||

|

остаток на 31 декабря 2014 года |

500 |

355 |

500 |

906 |

2261 |

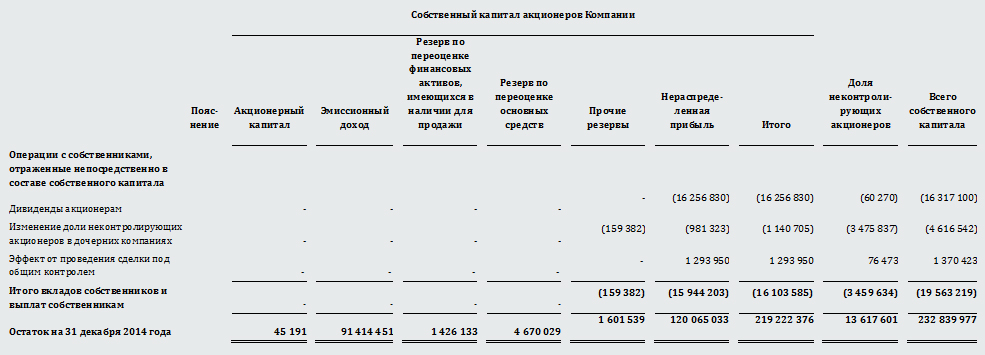

Отражение неконтролирующих долей

В соответствии с требованиями МСФО (IAS) 1 в отчете о финансовом положении организации в разделе «Капитал» следует отразить раздельно:

- выпущенный капитал и резервы, относящиеся к собственникам материнской компании;

- неконтролирующие долю в капитале дочерних компаний на отчетную дату.

Очевидно, что это требование относится только к консолидированной финансовой отчетности. В своей отдельной отчетности компания-инвестор не отражает активы и обязательства дочерних организаций, поэтому в составе ее капитала отсутствует неконтролируемая доля

Надо отметить, что ранее Доля меньшинства (так раньше именовалась неконтролирующая доля капитала, относящаяся к миноритарным акционерам как материнской, так и дочерних компаний) не включалась в капитал, а отражалась в балансе между разделами Капитал и Долгосрочные обязательства.

С учетом того, что по новой версии стандарта IAS 1 неконтролирующие доли признаются в составе собственного капитала, в Отчете об изменениях капитала приводится информация по каждому виду изменений капитала, относящаяся к неконтролирующим долям.

Пример отражения неконтролирующих долей

Допустим компания ABC 30.06.2014 года приобрела 75% акций компании DEF, прибыль которой нарастала равномерно в течение года. На 01.01.2014 нераспределенная прибыль DEF составляла 200, прибыль за 2014 год DEF составила 80 млн.р.

Согласно алгоритму применения метода приобретения, в консолидированной отчетности появится только прибыль за период владения контролирующими долями, т.е. за 2 полугодие 2014 года в сумме 40 млн. рублей, из которых 30 млн. р. Приходится на собственников, а 10 млн.р. – относится к неконтролирующей доли. В результате Консолидированный отчет об изменениях в капитале примет следующий вид:

|

Собственный капитала акционеров компании ABC |

Неконтролирующая доля |

|||||

|

Акционерный капитал |

Эмиссионный доход |

Резерв переоценки |

Нераспределенная прибыль |

Всего |

||

|

Остаток на 1 января 2014 года |

400 |

50 |

200 |

700 |

1350 |

|

|

Переоценка основных средств |

350 |

350 |

||||

|

Чистая прибыль |

255 |

10 |

265 |

|||

|

Выплата дивидендов |

-100 |

-100 |

||||

|

Эмиссия акций |

150 |

300 |

450 |

|||

|

Перенос переоценки: — по проданным объектам |

-55 |

55 |

0 |

|||

|

— по эксплуатируемым объектам |

-10 |

10 |

0 |

|||

|

остаток на 31 декабря 2014 года |

150 |

300 |

285 |

220 |

10 |

2315 |

Отражение прочих операций с акционерами

В составе прочих операций рассмотрим единовременные безвозвратные взносы акционеров (увеличение капитала) и выкуп собственных акций у акционеров (уменьшение капитала), объединив эти случаи для упрощения представления.

После введения освобождения от обложения налогом на прибыль взносов акционеров, владеющих контрольными долями в (ст.251 НК РФ), собственники бизнеса используют эту «льготу» для мгновенного увеличения чистых активов подконтрольных компаний без технических сложностей и издержек, связанных с увеличением уставного капитала.

В российском учете эта операция отражается как прочий доход, в то время как в МСФО отражается как прочие взносы акционеров или прочий собственный капитал, объединяющий в себе единовременные взносы и эмиссионный доход. Это довольно распространенная поправка при проведении трансформации.

Выкуп собственных акций, независимо от оснований, послуживших для таких действий приводит к уменьшению собственного капитала и соответственно находит свое отражение в Отчете об изменениях в капитале.

|

Акционерный капитал |

Эмиссионный доход |

Взносы акционеров |

Нераспределенная прибыль |

Всего |

|

|

Сальдо на начало |

400 |

200 |

700 |

1300 |

|

|

Выкуп собственных акций |

-50 |

-25 |

-75 |

||

|

Прочие операции с капиталом |

70 |

||||

|

Чистая прибыль |

225 |

225 |

|||

|

Сальдо на конец |

350 |

175 |

925 |

1450 |

В заключение следует отметить, что перечень случаев, которые находят отражение в Отчете об изменениях капитала, является открытым и включает в себя:

- Изменение резерва по переоценке финансовых активов, предназначенных для продажи

- Изменение резерва по хеджированию

- Изменение актуарной прибыли

- Изменение долей неконтролирующих акционеров

- Эффект от проведения сделок под общим контролем

- Трансляционные поправки от пересчета в иностранную валюту

- А также изменения в следствие других факторов

Приведенные выше примеры наглядно демонстрируют влияние различных экономических явлений на средства, находящиеся в «распоряжении» собственников компаний.

Источник: Пресс-служба АКГ «ДЕЛОВОЙ ПРОФИЛЬ» (GGI), журнал «МСФО на практике» №9