Александр ИВАНОВ, специально для ИА «Клерк.Ру»

Часто на практике случаются финансовые моменты, когда основные средства, необходимые для осуществления производственного процесса или какой-либо его части (здания, сооружения, рабочие и силовые машины и оборудование, измерительные и регулирующие приборы и устройства, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь и принадлежности), не могут быть приобретены коммерческой организацией прямо с конвейера, из магазина, “сновья и в смазке”. Тогда приходится довольствоваться так называемой “бэушной” техникой и оборудованием, которые эксплуатировалась ранее на каком-либо другом производстве и в соответствии с данным обстоятельством обладает гораздо меньшей покупной стоимостью. Стоимостью основного средства, как нового, так и бывшего ранее в эксплуатации, приобретённого у стороннего лица за плату, признаётся совокупность фактических затрат, понесённых организацией на его приобретение и введение в технологический процесс организации. Из стоимости основного средства исключается НДС, а также все другие возмещаемые налоговые платежи. При этом имеет значение первоначальная стоимость, куда помимо затрат на приобретение, включаются расходы на фактическое введение основного средства в производственный процесс организации. Таким образом, в первоначальную стоимость будут включаться затраты на доставку этого средства до места эксплуатации, затраты на ремонт, замену старых частей – с целью приведения средства в надлежащее производственным задачам состояние и на прочие технологические операции (подключение и так далее).

Производимые организацией затраты на приобретение основных средств отражаются на субсчёте 4 “Приобретение объектов основных средств” по дебету счёта 08. После формирования фактической стоимости приобретённого и введённого в эксплуатацию оборудования, оборудование приобретает статус основного средства и, соответственно, его первоначальная стоимость списывается в дебет счёта 01 “Основные средства”.

Теперь что касается предъявляемого к вычету НДС. Напомним, что право на такой вычет принадлежит организациям, приобретающим основные средства производства, и предусмотрено статьями 171 и 172 Налогового Кодекса РФ. Вычеты сумм налога, предъявленных продавцами налогоплательщику при приобретении либо уплаченных при ввозе на таможенную территорию Российской Федерации основных средств и нематериальных активов, указанных в пунктах 2 и 4 статьи 171 НК РФ, производятся в полном объеме после принятия на учет данных основных средств и нематериальных активов. Основаниями для вычета являются счета-фактуры, выставляемые продавцами основных средств. Таким образом, как считают налоговые органы и Министерство Финансов РФ, из положений налогового закона следует, что предъявить НДС к вычету в полном объёме организация становится правомочной исключительно лишь после полной оплаты в полном размере приобретаемого объекта основных средств. Такая однозначная позиция налоговых органов обосновывается тем, что, дескать, право на вычет части суммы НДС при частичной оплате предоставленной организацией – продавцом организации – покупателю счёта-фактуры не установлен в законодательстве и им не регулируется. Совсем иной точки зрения придерживаются в своей деятельности по рассмотрению споров, касающихся вычетов сумм НДС, арбитражные суды. Самым ярким недавним примером следует считать Постановление ФАС ВСО N А33-10605/03-С3-Ф02-1329/04-С1 от 26.04.2004. Об этом же говорит и Постановление ФАС СЗО от 21.07.2003 N А56-4813/03. Действительно, статьи 171 и 172 не содержат каких-либо ограничений на предъявление к налоговому вычету суммы НДС частично, поэтапно и по мере оплаты продавцу основного средства. Поэтому, если покупатель соблюдёт все прочие условия для предъявления к вычету суммы НДС (принятие объекта основных средств к учету, наличие счета-фактуры, использование объекта в деятельности, облагаемой НДС), то такой вычет станет возможным даже и в случае частичной уплаты налога при частичной уплате сумм покупной цены основного средства. Как и во всех подобных случаях, здесь следует руководствоваться известным многовековым правилом: то, что прямо не запрещено – то разрешено. Каких-либо запретов, касающихся частичных вычетов НДС, в налоговом законодательстве не находится.

В соответствии с положениями пункта 20 ПБУ 6/01 в момент принятия бывшего ранее в эксплуатации основного средства к бухгалтерскому учёту определяется срок полезного действия данного средства. Ни ПБУ 6/01 “Учёт основных средств”, ни Приказ Министерства Финансов от 13 октября 2003 года № 91 “Об утверждении методических указаний по бухгалтерскому учёту основных средств” не устанавливают какого-либо легального порядка исчисления срока полезного действия для частично изношенных основных средств. Некоторые методические рекомендации устаналивает утверждённая Правительством РФ Классификация основных средств. Но, опять же, и её положения обладают исключительно рекомендательным значением, не образуя обязательных правил. Поэтому организация вправе самостоятельно определять удобный для неё порядок такого исчисления и утверждать его. При определении данного срока принимаются к вниманию следующие показатели:

- Договорные ограничения использования средств (касается арендуемого имущества, имущества взятого по лизингу и так далее).

- Ожидаемый организацией износ основного средства, обусловленный объективными причинами – территориально-климатическими условиями, спецификой производства, режимом и частотой эксплуатации.

- Мощность и производительность используемого оборудования.

- Ожидаемый срок службы основного средства, определяемый в соответствии с практикой использования однородных (подобных) средств.

- Используемая в организации система обслуживания и ремонта основных средств производства.

Срок полезного пользования частично изношенным основным средством определяется по-разному в зависимости от нескольких обстоятельств. А именно: собирается ли организация производить исчисление и утверждение полезного срока использования основного средства с учётом уменьшения этого срока на количество времени (месяцев или лет) использования этого имущества другим (предыдущим) собственников (владельцем), или же без такого учёта и уменьшения. В первом случае срок полезного пользования основным средством предполагаемый организацией исчисляется посредством вычета из срока полезного пользования для новых подобных объектов основных средств срока службы в организации прежнего собственника. Следует учитывать то обстоятельство, что обязательным условием для самостоятельного исчисления срока полезного использования бывшими в употреблении основных средств является получение от прежнего собственника документального подтверждения такого употребления (использования) с указанием на сроки фактической эксплуатации средства. Во втором случае исчисление срока полезного использования производится с учётом правил установленных пунктом 20 ПБУ 6/01. То есть так же, как и для новых средств. Срок фактической эксплуатации прежним собственником записывается в специальном акте о приёме – передаче основных средств в разделе № 1. Такой акт предоставляется продавцом средства по требованию покупателя. Раздел 1 заполняется на основании данных передающей стороны (организации-сдатчика), имеющих информационный характер для объектов основных средств, кроме зданий и сооружений, бывших в эксплуатации. В показателях граф “Сумма начисленной амортизации (износа)” указывается сумма начисленной амортизации (износа) с начала эксплуатации.

В акте данные об объекте основных средств, находящемся в собственности двух или нескольких организаций, записываются соразмерно доля организации в праве общей собственности. На первой странице акта в раздел “Справочно” заносятся сведения об участниках долевой собственности. При этом указывается размер их доли в праве общей собственности на основные средства. В случаях же когда стоимость приобретения объекта основных средств была выражена в иностранной валюте в акте указываются также и сведения о наименовании иностранной валюты, ее сумме по курсу Центрального банка Российской Федерации на дату, выбранную в соответствии с требованиями, действующими в системе бухгалтерского учета.

Когда выяснится, что срок фактической эксплуатации приобретаемого объекта основных средств превышает или равен сроку полезного использования данного средства, то срок использования определяется новым собственником исходя из мер технической безопасности, указанных в паспорте и другой документации на данный вид имущества.

Теперь приведём пример. Предположим, коммерческая организация “Северный Полюс”, занимающаяся сборкой и реализацией холодильного оборудования, приобрела бывшее ранее в эксплуатации оборудование для изготовления холодильных компрессоров у компании “Южный Полюс” за 370 тысяч рублей. НДС входящий в покупную стоимость оборудования составил 57 тысяч рублей. Компания “Южный Полюс” находилась в другом городе, поэтому покупатель был вынужден ещё оплатить и услуги транспортной компании за доставку оборудования. Стоимость транспортировки купленного оборудования в местонахождение “Северного Полюса” составила 4 220 рублей. В том числе организация уплатила ещё и НДС, равный 650 рублям. Поставленное оборудование организация приняла к бухгалтерскому учёту и ввела в эксплуатацию в том же календарном месяце, в каком и приобрела. Тогда же был исчислен и срок полезного использования оборудования, который был определён в 7 лет. По форме № ОС-1, полученной от прежнего владельца имущества, было установлено, что данное оборудование находилось в эксплуатации полтора года. В соответствии с этим, амортизационные отчисления в счёт погашения затрат на приобретение оборудования будут поступать в течение пяти с половиной лет.

| Дебет | Кредит | Сумма в рублях | Содержание операции |

| 08 — 4 | 60 | 313 000 | Отражение поступившего от продавца объекта основных средств |

| 19 | 60 | 57 000 | Отражение суммы НДС, предъявленная к оплате продавцом |

| 60 | 51 | 370 000 | Погашение задолженности перед продавцом за переданное в имущество организации основное средство |

| 08 — 4 | 60 | 3570 | Отражение суммы, уплаченной транспортной организации |

| 19 | 60 | 650 | Отражение суммы НДС транспортных услуг |

| 60 | 51 | 4 220 | Погашение задолженности перед транспортной организацией за доставку оборудования |

| 01 | 08 — 4 | 316 570 | Принятие оборудования к бухгалтерскому учёту в составе объектов основных средств |

| 68 | 19 | 57 000 | Принятие к налоговому вычету суммы НДС по принятому к учёту основному средству (оборудованию) |

| 68 | 19 | 650 | Принятие к налоговому вычету суммы НДС по транспортным услугам |

08.10.2018

Приобретая бывшее в употреблении имущество, относящееся к амортизируемому, организация задается вопросом, как правильно определить срок его полезного использования (СПИ). Даже наличие специальной нормы гл. 25 НК РФ, разрешающей учесть срок нахождения основного средства в эксплуатации у предыдущего собственника, не всегда позволяет дать однозначный ответ на этот вопрос. Рассмотрим, с какими трудностями на практике может столкнуться организация, приобретая подобные ОС.

Нормы гл. 25 НК РФ, посвященные основным средствам бывшим в употреблении.

По общему правилу в силу п. 1 ст. 258 НК РФ амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования.

Сроком полезного использования имущества (СПИ) признается период, в течение которого объект основных средств служит для выполнения целей деятельности налогоплательщика. СПИ определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями ст. 258 НК РФ и с учетом Классификации ОС.

Две нормы указанной статьи посвящены основным средствам, бывшим в эксплуатации.

Так, согласно п. 7 ст. 258 НК РФ организация, приобретающая объекты ОС, бывшие в употреблении, в целях применения линейного метода начисления амортизации по этим объектам вправе определять норму амортизации по данному имуществу с учетом СПИ, уменьшенного на количество лет (месяцев) эксплуатации имущества предыдущими собственниками.

При этом срок полезного использования названных основных средств может быть определен как установленный предыдущим собственником этих ОС срок их полезного использования, уменьшенный на количество лет (месяцев) эксплуатации такого имущества предыдущим собственником.

Отметим, п. 12 ст. 258 НК РФ предусмотрено, что приобретенные организацией объекты амортизируемого имущества, бывшие в употреблении, входят в состав той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника.

К сведению: налоговый кодекс предоставляет налогоплательщику право самостоятельно решать, какой порядок определения СПИ имущества, бывшего в употреблении, ему применять (см. Письмо Минфина РФ от 23.09.2009 № 03-03-06/1/608).

Иными словами, для того чтобы определить срок полезного использования бэушного ОС, новый собственник может установить свой срок полезного использования или взять за основу срок, установленный предыдущим собственником. В любом случае он может уменьшать или не уменьшать этот СПИ на срок фактического использования. Таким образом, возможны следующие варианты определения СПИ в отношении основного средства, бывшего в употреблении.

Вариант 1

|

Срок полезного использования |

= |

СПИ, установленный продавцом |

Вариант 2

|

Срок полезного использования |

= |

СПИ, установленный продавцом |

— |

Срок фактической эксплуатации ОС у продавца |

Вариант 3

|

Срок полезного использования |

= |

СПИ, установленный покупателем в пределах амортизационной группы, выбранной продавцом |

Вариант 4

|

Срок полезного использования |

= |

СПИ, установленный покупателем в пределах амортизационной группы, выбранной продавцом |

— |

Срок фактической эксплуатации ОС у продавца |

Пример.

Организация в октябре 2018 года приобрела бывший в употреблении отопительный котел, стоимость которого составляла 283 200 руб. (в том числе НДС – 43 200 руб.). В этом же месяце объект был введен в эксплуатацию.

Первоначальная стоимость равна 240 000 руб. (283 200 – 43 200).

Предыдущий собственник предоставил следующие данные об объекте: на момент ввода в эксплуатацию имел код 142813100 ОКОФ и относился к пятой амортизационной группе (имущество со сроком полезного использования свыше 7 до 10 лет включительно, или 85 – 120 мес.). Был установлен СПИ, равный 105 мес. Фактически объект эксплуатировался 25 мес.

Рассчитаем СПИ и норму амортизации данного основного средства у нового собственника, учитывая обязательное правило: сохраняется та же амортизационная группа, в данном случае – пятая.

Расчет по варианту 2. Организация решила воспользоваться своим правом на определение СПИ с учетом того срока, который установил предыдущий собственник, и срока фактической эксплуатации.

СПИ определен равным 80 мес. (105 – 25).

Месячная норма амортизации составляет 1,25% (1 / 80 мес. x 100%).

Сумма амортизации в месяц – 3 000 руб. (240 000 руб. x 1,25%).

Расчет по варианту 4. Организация установила свой СПИ, руководствуясь Классификацией ОС, учитывая при этом срок фактической эксплуатации предыдущим собственником.

Для расчета она взяла минимальный срок, предусмотренный для пятой амортизационной группы, – 85 мес. и уменьшила его на 25 мес. Таким образом, СПИ для основного средства, бывшего в употреблении, будет равен 60 мес. (85 – 25).

Месячная норма амортизации составляет 1,667% (1 / 60 мес. x 100%).

Сумма амортизации в месяц – 4 000 руб. (240 000 руб. x 1,667%).

Возможность применять новым собственником иной СПИ (например, минимальный), нежели тот, который был установлен предыдущим собственником (но в рамках той же амортизационной группы), подтверждается и примерами из арбитражной практики.

Вот какую ситуацию рассматривал АС СКО в Постановлении от 08.05.2015 по делу № А53-27549/2013. Налоговая инспекция была не согласна с организацией, приобретшей бэушные ОС и установившей по ним СПИ, которые были меньше указанных бывшим собственником в актах о приеме-передаче объектов. Судьи пришли к выводу, что налогоплательщиком сроки полезного использования установлены в соответствии с нормами налогового законодательства: в расчет брался срок, равный минимально разрешенному Налоговым кодексом СПИ для соответствующей амортизационной группы, увеличенному на один месяц; полученный СПИ уменьшался на количество месяцев эксплуатации этого имущества предыдущими собственниками, указанное в актах приема-передачи (при отсутствии информации о сроке фактической эксплуатации предыдущим собственником рассчитанный СПИ не уменьшался).

К сведению: если срок фактического использования бэушного основного средства у предыдущих собственников окажется равным сроку его полезного использования или превышающим этот срок, налогоплательщик вправе самостоятельно определять СПИ этого ОС с учетом требований техники безопасности и других факторов (абз. 2 п. 7 ст. 258 НК РФ).

Как отмечено в Апелляционном определении ВС РФ от 14.02.2018 № 3-АПГ17-17, само по себе истечение срока полезного использования не влечет невозможности начисления амортизационных платежей.

Вариант 5

|

Срок полезного использования |

= |

СПИ, установленный покупателем исходя из требований техники безопасности и других факторов |

Имейте в виду, как показывает судебная практика, арбитры настаивают еще и на том, чтобы учитывать при определении СПИ срок возможного использования основного средства в деятельности организации в дальнейшем, его способность приносить доход и технические характеристики (см. Постановление Девятого арбитражного апелляционного суда от 17.01.2013 по делу № 09АП-38524/2012).

В Постановлении от 17.01.2013 № 09АП-38529/2012 этот же суд, поддержав налогоплательщика в споре с налоговым органом по вопросу о правильности определения СПИ по основным средствам, бывшим в эксплуатации, отметил, что при определении СПИ учитывалась не только совокупность технических характеристик, указанных в технических паспортах объектов, но и иные факторы: специфика вида деятельности, требования пожарной безопасности, устойчивость конструктивных элементов в случае возникновения аварийной ситуации на объекте, требования по обеспечению нормальных условий труда и мер по технике безопасности, то есть условия, которые фактически существуют в месте эксплуатации основного средства.

Несколько слов о двух редакциях Классификации ОС.

Итак, налогоплательщик определяет норму амортизации по приобретенным ОС, бывшим в употреблении, с учетом СПИ, установленного предыдущим собственником. В противном случае он может самостоятельно определить СПИ приобретенных ОС, в том числе бывших в употреблении, в общеустановленном порядке (см. письма Минфина России от 03.10.2017 № 03-03-06/1/64282, от 11.08.2017 № 03-03-06/1/51573).

В перечисленных письмах финансовое ведомство также подчеркнуло, что по вопросу порядка применения Классификации ОС в редакции Постановления Правительства РФ от 07.07.2016 № 640 для целей исчисления налога на прибыль следует руководствоваться Письмом Минфина России от 08.11.2016 № 03-03-РЗ/65124, где говорится, что в отношении ОС, введенных в эксплуатацию до 01.01.2017, применяется СПИ, определенный налогоплательщиком при вводе их в эксплуатацию.

Поясним, что здесь имеется в виду.

Напомним читателям, что с 01.01.2017 вышеупомянутым постановлением были внесены изменения в Классификацию ОС по причине появления нового ОКОФ.

С этой даты в Классификации ОС не только появились новые объекты, но и произошли перемещения (незначительные) отдельных основных средств из группы в группу, что привело к увеличению или уменьшению их минимального и максимального СПИ.

Например, автомобили грузовые общего назначения грузоподъемностью свыше 3,5 до 5 т до 01.01.2017 по старому ОКОФ имели код 15 3410194, относились к позиции «Автомобили грузовые, дорожные тягачи для полуприцепов (автомобили общего назначения: бортовые, фургоны, автомобили-тягачи; автомобили-самосвалы)», таким образом, входили в четвертую амортизационную группу (со СПИ от 5 до 7 лет включительно).

С 01.01.2017 для автомобилей грузовых, имеющих технически допустимую максимальную массу свыше 3,5 т, но не более 12 т, установлен код ОКОФ либо 310.29.10.42.112 (с бензиновым двигателем), либо 310.29.10.41.112 (с дизельным двигателем). Таким образом, сейчас эти автомобили входят в пятую амортизационную группу (со СПИ от 7 до 10 лет включительно).

Предположим, прежний владелец до 01.01.2017 вводил в эксплуатацию основное средство, руководствуясь старой редакцией Классификации ОС, и включал объект в одну амортизационную группу, а новый собственник, приобретая б/у-объект после этой даты, обнаруживает, что ОС «переместилось» в другую амортизационную группу. Как быть в этом случае?

Организация может ориентироваться на СПИ, установленный предыдущим собственником, или установить иной срок, но в рамках той амортизационной группы, в какой ОС находилось на момент ввода его в эксплуатацию. Полагаем, что именно это и имел в виду Минфин в вышеупомянутом Письме от 08.11.2016 № 03-03-РЗ/65124.

Если до конца срока полезного использования имущества меньше года…

Должен ли налогоплательщик при приобретении бывшего в употреблении амортизируемого имущества, срок полезного использования которого с учетом фактического срока эксплуатации у предыдущих собственников меньше 12 месяцев, включать данное имущество в состав амортизируемого?

Как отмечено в Письме Минфина России от 16.07.2009 № 03-03-06/2/141, налогоплательщик в данной ситуации самостоятельно определяет для него СПИ с учетом требований техники безопасности и других факторов и продолжает его амортизировать до полного списания стоимости. Таким образом, приобретенный объект ОС, бывший в употреблении, с остаточным СПИ менее 12 месяцев не перестает быть объектом амортизируемого имущества.

Данное мнение разделяют и судьи. Так, в Постановлении ФАС УО от 23.03.2012 по делу № Ф09-1350/12 рассматривался спор между налоговой инспекцией и организацией по поводу единовременного отнесения на затраты расходов, связанных с приобретением объектов бэушных ОС. Срок полезного использования имущества (с учетом срока фактического использования предыдущим собственником) был установлен как 12 месяцев. В момент ввода в эксплуатацию стоимость ОС была включена в состав материальных расходов в полной сумме, то есть затраты списаны единовременно в том же месяце. Налоговая инспекция посчитала, что стоимость приобретенных ОС следовало относить на расходы равными долями в течение 12 месяцев. Арбитры по данному эпизоду налоговиков поддержали.

Поменять амортизационную группу можно только в случае, если предыдущий собственник ошибся с ее выбором.

В соответствии с п. 12 ст. 258 НК РФ налогоплательщик обязан включить бэушные объекты амортизируемого имущества в состав той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника.

К сведению: организация, приобретающая объекты ОС, бывшие в употреблении, вправе изменить срок полезного использования, установленный предыдущим собственником, только в том случае, когда он был определен бывшим владельцем неверно.

Если же собственник с выбором группы не ошибся, то произвольное изменение амортизационной группы неправомерно. Такой вывод следует из Постановления АС МО от 25.02.2016 по делу № А40-29366/2014.

Первый собственник при вводе объектов ОС в эксплуатацию включил их в пятую амортизационную группу со сроком полезного использования 85 месяцев. Налогоплательщик, купивший данные объекты основных средств, при их постановке на учет, сохранив прежний код, изменил амортизационную группу на третью со сроком полезного использования 36 месяцев.

По мнению налоговиков, при принятии объектов на учет уменьшению на срок эксплуатации предыдущим собственником подлежал СПИ 85 месяцев, установленный предыдущим собственником, а не срок, соответствующий третьей амортизационной группе. Судьи поддержали инспекторов, признав, что новый собственник вправе изменить СПИ только в том случае, когда он был определен бывшим владельцем неверно.

Другой пример – Постановление АС СКО от 08.05.2015 по делу № А53-27549/2013. Инспекция доначислила налог на прибыль по причине того, что организация, по ее мнению, завысила амортизационные отчисления по зданиям, включив их, по данным акта приема-передачи от бывшего собственника, в шестую амортизационную группу и начислив по ним амортизационную премию 30%, а не 10%. Организация обратилась в суд, полагая, что на основании п. 12 ст. 258 НК РФ она обязана учитывать здания, бывшие в эксплуатации, в составе той амортизационной группы, в которую они были включены предыдущим собственником, и она не вправе самостоятельно изменить СПИ и амортизационную группу в случае ошибки предыдущего собственника. Однако судьи не поддержали налогоплательщика, указав, что спорные здания относятся к восьмой амортизационной группе и в случае неверного определения предыдущими собственниками СПИ объекта он должен определяться покупателем по Классификации ОС. Судьи пришли к следующему выводу.

К сведению: налогоплательщик на основании п. 7 ст. 258 НК РФ должен самостоятельно установить новый (правильный) срок и амортизационную группу приобретенных ОС. Кроме того, по согласованию с предыдущим собственником он может внести соответствующие изменения в акты приема-передачи и другие первичные учетные документы в порядке, предусмотренном п. 5 ст. 9 Закона о бухгалтерском учете.

О документах, подтверждающих срок фактического использования ОС предыдущим собственником.

Как отмечено в письмах Минфина, в случае если налогоплательщик решает реализовать свое право на уменьшение СПИ такого имущества на количество лет (месяцев) эксплуатации предыдущим собственником, он обязан получить у предыдущего собственника данные о применявшихся в его налоговом учете СПИ и сроке фактической эксплуатации объекта ОС (Письмо от 23.09.2009 № 03-03-06/1/608). Если срок эксплуатации ОС предыдущим собственником не может быть подтвержден документально, то СПИ по такому ОС придется устанавливать в общем порядке (Письмо от 16.07.2009 № 03-03-06/2/141).

Аналогичное мнение высказывают и судьи: при отсутствии документального подтверждения срока эксплуатации спорного имущества предыдущим собственником общество не может считаться подтвердившим свое право на применение абз. 2 п. 7 ст. 258 НК РФ – самостоятельное определение его СПИ (см. Постановление АС ВВО от 03.07.2017 № Ф01-2335/2017 по делу № А28-5929/2016).

Какими же документами можно подтвердить срок фактического использования объектов, бывших в употреблении?

НК РФ и законодательство о бухучете не устанавливают конкретного первичного документа, необходимого для подтверждения срока эксплуатации оборудования предыдущим собственником. Следовательно, исходя из п. 1 ст. 252 НК РФ это обстоятельство может быть подтверждено налогоплательщиком любыми первичными документами, оформленными в соответствии с законодательством, из которых следовало бы подтверждение количества лет (месяцев) эксплуатации имущества у предыдущего собственника (Постановление ФАС ПО от 24.02.2009 по делу № А12-12162/2008).

Организации (по желанию) могут воспользоваться унифицированными формами первичной учетной документации по учету основных средств, утвержденными Постановлением Госкомстата России от 21.01.2003 № 7:

– формами ОС-1 «Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений)», ОС-1а «Акт о приеме-передаче здания (сооружения)»;

– копиями инвентарной карточки учета объекта основных средств (ф. ОС-6) или инвентарной карточки группового учета объектов основных средств (ф. ОС-6а), составленными предыдущим собственником объекта. Имейте в виду, что данные копии должны быть заверены печатью организации, передающей основное средство, а также подписями главного бухгалтера и руководителя.

В качестве подтверждающих документов могут выступать и письма продавцов оборудования, бывшего в эксплуатации (см., например, Постановление ФАС СКО от 15.04.2010 № А32-774/2009-33/44). В данном случае в письмах сообщалось, что износ объектов на дату их приобретения новым собственником составляет 100%, они не имеют остаточной стоимости и амортизация на них не начисляется.

К сведению: если предыдущим собственником основного средства является иностранная организация, то срок эксплуатации ОС можно подтвердить документами, оформленными в соответствии с законодательством данного иностранного государства или обычаями делового оборота, применяемыми в нем, и (или) косвенно подтверждающими этот срок документами (Письмо Минфина России от 16.06.2010 № 03-03-06/1/414).

Например, в деле, которое рассматривал Девятый арбитражный апелляционный суд в Постановлении от 22.07.2009 № 09АП-12225/2009-АК, налогоплательщик для подтверждения срока эксплуатации предыдущим собственником – германской компанией использовал приложения к договору поставки оборудования, письма поставщиков данного оборудования, соответствующие грузовые таможенные декларации (ГТД). Кроме того, у ввезенного оборудования имелись металлические шильды (пластины с краткой информацией об изделии), являющиеся идентифицирующим знаком оборудования и свидетельствующие о дате его производства. Названные документы были приняты судом во внимание.

Обратите внимание: по мнению Минфина, в случае приобретения объектов основных средств, бывших в употреблении у физического лица, не являющегося предпринимателем, организация не вправе определять норму амортизации по этому имуществу с учетом требований п. 7 ст. 258 НК РФ, так как физическое лицо не устанавливает СПИ основного средства и не амортизирует его для целей налогообложения (письма от 29.03.2013 № 03-03-06/1/10056, от 20.03.2013 № 03-03-06/1/8587, от 15.03.2013 № 03-03-06/1/7939, № 03-03-06/1/7937). Кроме того, у физического лица отсутствует документальное подтверждение срока полезного использования и эксплуатации оборудования в порядке, предусмотренном НК РФ (письма от 14.12.2012 № 03-03-06/1/658, от 09.10.2012 № 03-03-06/1/525).

Тимофеева Л. Е.,

эксперт информационно-справочной системы «Аюдар Инфо»

Содержание

- Первоначальная стоимость ОС

- Срок полезного использования ОС в БУ

- Срок полезного использования ОС в НУ

- ОС, бывшие в эксплуатации: практикум

- Амортизационная группа

- Принятие к учету – БУ

- Принятие к учету

- Начисление амортизации в БУ

- Начисление амортизации в НУ

Первоначальная стоимость ОС

Первоначальная стоимость объекта определяется в общем порядке, как расходы на приобретение объекта (п. 10, 11, 12 ФСБУ26/2020, п. 1 ст. 257 НК РФ).

См. также:

- Фактические затраты на капитальные вложения в ОС

Срок полезного использования ОС в БУ

СПИ определяется исходя из (п. 9, 37 ФСБУ 6/2020):

- ожидаемого периода эксплуатации;

- ожидаемого физического износа;

- ожидаемого морального устаревания;

- планов по замене ОС, модернизации, реконструкции, технического перевооружения.

Он не зависит от СПИ, установленного прошлым владельцем.

См. также:

- Срок полезного использования ОС в 1С

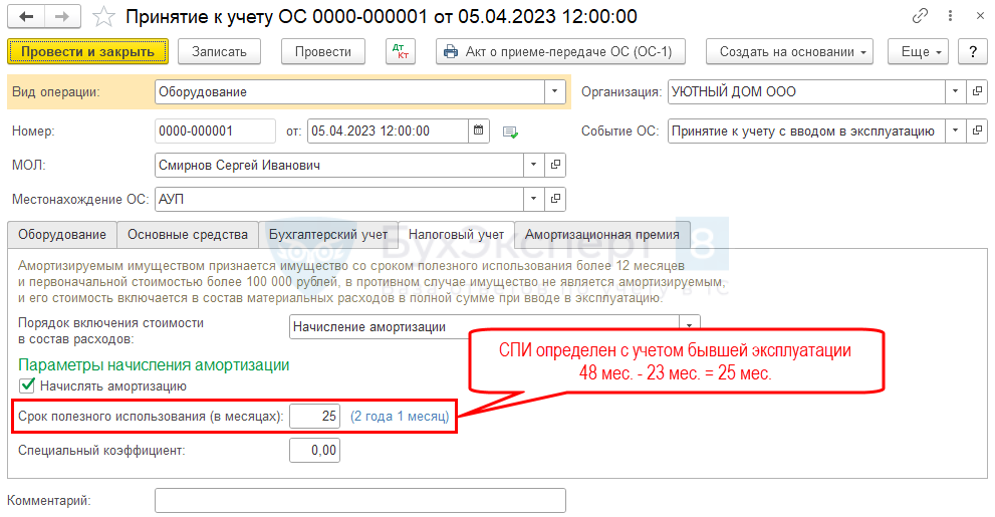

Срок полезного использования ОС в НУ

Амортизационная группа в НУ:

- включаются в состав той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника (п. 12 ст. 258 НК РФ).

Норма амортизации:

- определяется с учетом СПИ, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками (п. 7 ст. 258 НК РФ).

СПИ можно уменьшить на срок эксплуатации у бывшего владельца:

- если документально подтвержден продавцом (Письмо Минфина от 06.10.2010 N 03-03-06/2/172).

Если бывший СПИ превышает или равен СПИ по классификации ОС по амортизационным группам:

- СПИ определяется заново с учетом требований техники безопасности и других факторов (п. 7 ст. 258 НК РФ, Письмо Минфина от 21.05.2013 N 03-03-06/1/17905).

При приобретении ОС у физлица (не ИП) СПИ уменьшить нельзя.

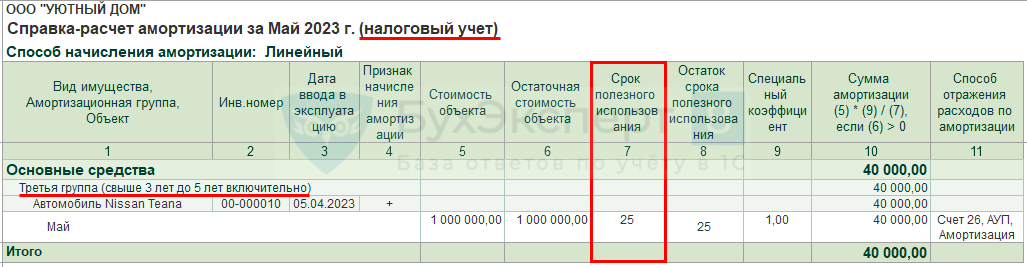

ОС, бывшие в эксплуатации: практикум

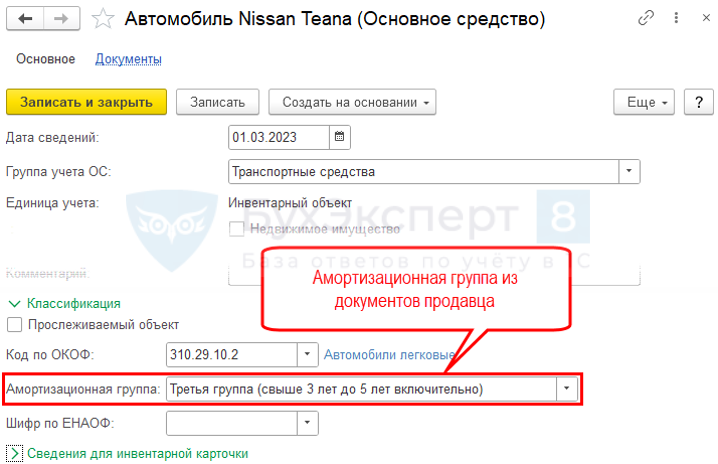

03 апреля Организация приобрела бывший в употреблении автомобиль Nissan Teana на сумму 1 196 040 руб. Поставщик предоставил данные на эксплуатацию ОС.

По данным ОС-1 автомобиль ранее:

- принадлежал к III амортизационной группе;

- бывший СПИ – 48 мес.;

- эксплуатировался в течение срока 23 мес.

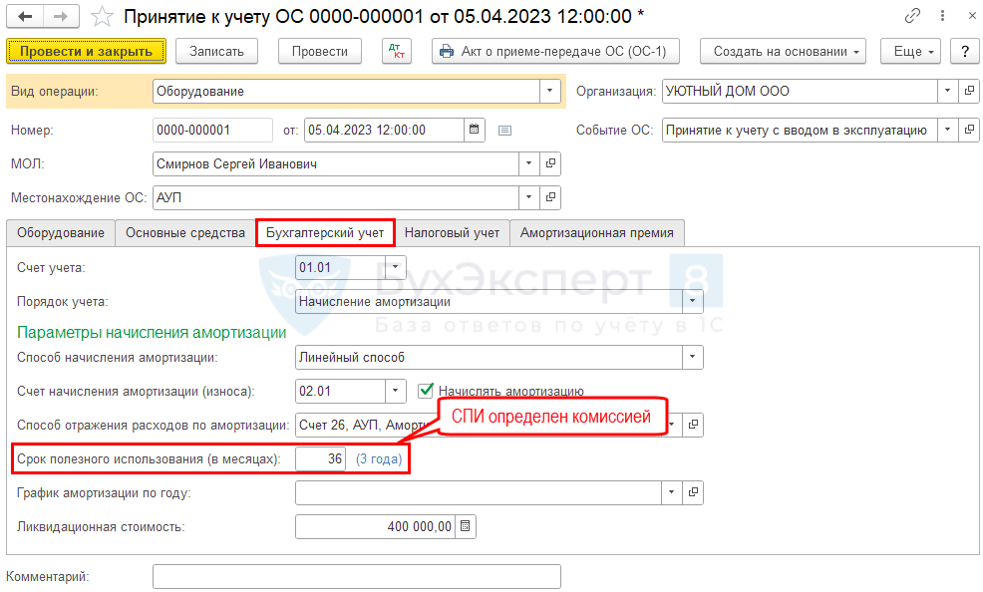

Комиссия определила для БУ:

- СПИ – 36 мес.;

- Ликвидационная стоимость – 400 000 руб.

Амортизационная группа

Справочник Основные средства (Справочники – Основные средства – раздел Классификация)

Принятие к учету – БУ

Документ Принятие к учету ОС (ОС и НМА –Принятие к учету ОС)

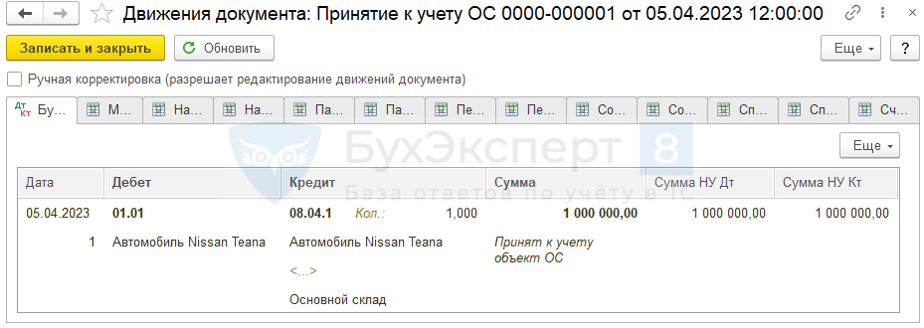

Принятие к учету

Проводки

Начисление амортизации в БУ

Отчет Справка-расчет амортизации (Справки-расчеты – Амортизация)

Начисление амортизации в НУ

Отчет Справка-расчет амортизации (Справки-расчеты – Амортизация)

См. также:

- Как в налоговом учете амортизировать не новые ОС?

- Приобретение объектов, бывших в эксплуатации в НУ

- Срок полезного использования ОС в 1С по ФСБУ 6

- Приобретение недвижимого имущества (переход права собственности после гос. регистрации) в 1С

- Фактические затраты на капитальные вложения в ОС

- Срок полезного использования ОС в 1С

- Важные изменения и особенности автоматизации ФСБУ 6 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(2 оценок, среднее: 5,00 из 5)

Загрузка…

Вопрос

Купили здание бывшее в употреблении. Как правильно установить срок полезного использования такого здания?

Купили у юридического лица. Какие нам должны предоставить документы с продажи (ОС -1 и т.д.)?

Нам продавец ничего не предоставил. Какие документы должны быть переданы в 2 вариантах: для УСН и для ОСНО. Сейчас мы приобрели для УСН, а до этого приобретали для ОСНО.

Ответ

Покупку бывшего в употреблении ОС учитывайте так же, как приобретение нового.

Срок полезного использования подержанного ОС можно уменьшить на срок его эксплуатации у продавца. Продавец должен подтвердить этот срок документом, например, указав в акте приема-передачи. Если результат вычитания меньше или равен нулю, поручите определить СПИ техническому специалисту, ответственному за эксплуатацию ОС (п. 20 ПБУ 6/01, п. 7 ст. 258 НК РФ).

Основной документ при покупке нового ОС — накладная продавца. Также продавец выставляет счет-фактуру, если находится на ОСНО.

Обоснование

«По основным средствам, бывшим в эксплуатации, срок полезного использования определяется:

- в общем порядке. Этот срок вы вправе уменьшить на количество лет (месяцев) эксплуатации предыдущим собственником основного средства (п. п. 1, 7 ст. 258 НК РФ, Письма Минфина России от 20.01.2020 N 03-03-06/1/2355, от 06.08.2019 N 03-03-06/1/59100, от 11.08.2017 N 03-03-06/1/51573);

- как установленный предыдущим собственником срок, уменьшенный на количество лет (месяцев) эксплуатации им основного средства. Если предыдущий собственник неправильно определил срок, он должен уточнить данные налогового учета, устранив искажения в порядке учета передаваемых объектов (Письма Минфина России от 27.10.2020 N 03-03-07/93315, от 25.10.2019 N 03-03-06/1/82145).

Срок полезного использования вы вправе определить самостоятельно, учитывая требования техники безопасности и другие факторы, если срок использования основного средства предыдущим собственником равен сроку, определяемому по Классификации основных средств, или превышает этот срок (п. 7 ст. 258 НК РФ, Письмо Минфина России от 27.10.2020 N 03-03-07/93315).

Основные средства, бывшие в употреблении, включите в состав амортизационной группы, в которую они были включены предыдущим собственником (п. 12 ст. 258 НК РФ, Письма Минфина России от 20.01.2020 N 03-03-06/1/2355, от 06.08.2019 N 03-03-06/1/59100, от 27.06.2016 N 03-03-06/1/37148).

Срок эксплуатации основных средств предыдущим собственником и срок полезного использования, установленный им, нужно подтвердить документально (Письмо Минфина России от 05.07.2010 N 03-03-06/1/448).

Для этого можно использовать следующие документы:

- формы N N ОС-1 или ОС-1а;

- документы налогового учета передающей стороны, подтверждающие срок полезного использования имущества;

- документы, оформленные в соответствии с законодательством иностранного государства или обычаями делового оборота, применяемыми в нем, если предыдущий собственник — иностранная организация (Письмо Минфина России от 16.06.2010 N 03-03-06/1/414)» (Извлечение: Готовое решение: Как начислить амортизацию в налоговом учете (КонсультантПлюс, 2020) {КонсультантПлюс}).

«На основании пункта 7 статьи 258 Налогового кодекса Российской Федерации (далее — НК РФ) организация, приобретающая объекты основных средств, бывшие в употреблении, в целях применения линейного метода начисления амортизации по этим объектам вправе определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками. При этом срок полезного использования данных основных средств может быть определен как установленный предыдущим собственником этих основных средств срок их полезного использования, уменьшенный на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником.

Если срок фактического использования данного основного средства у предыдущих собственников окажется равным сроку его полезного использования, определяемому классификацией основных средств, утвержденной Правительством Российской Федерации в соответствии с главой 25 НК РФ, или превышающим этот срок, налогоплательщик вправе самостоятельно определять срок полезного использования этого основного средства с учетом требований техники безопасности и других факторов.

Согласно пункту 12 статьи 258 НК РФ приобретенные организацией объекты амортизируемого имущества, бывшие в употреблении, включаются в состав той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника.

Таким образом, учитывая вышеуказанные положения НК РФ, налогоплательщик определяет норму амортизации по приобретенным основным средствам, бывшим в употреблении, с учетом срока полезного использования, установленного предыдущим собственником.

При отсутствии указанных сведений срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями НК РФ и с учетом классификации основных средств, утверждаемой Правительством Российской Федерации» (Извлечение: Вопрос: Об определении в целях налога на прибыль срока полезного использования приобретенного ОС, бывшего в употреблении. (Письмо Минфина России от 30.10.2020 N 03-03-06/1/95253) {КонсультантПлюс}).