С 01.01.2021 неисключительные права пользования на результаты интеллектуальной деятельности (РИД) — права пользования на РИД в соответствии с лицензионными договорами либо иными документами, подтверждающими существование права на РИД, в том числе неисключительные лицензии на программные продукты, учитываются в соответствии с положениями Стандарта «Нематериальные активы». О первом применении Стандарта к учету неисключительных лицензий на программы читайте в статье экспертов «1С».

Учет прав пользования нематериальными активами

С 01.01.2021 вступил в силу федеральный стандарт бухгалтерского учета государственных финансов «Нематериальные активы», утв. приказом Минфина России от 15.11.2019 № 181н.

Действие Стандарта «Нематериальные активы» распространяется в том числе на права в соответствии с лицензионными договорами либо иными документами, подтверждающими существование права на такой актив.

Выдержка из документа: «Нематериальный актив — объект нефинансовых активов, предназначенный для неоднократного и (или) постоянного использования в деятельности учреждения свыше 12 месяцев, не имеющий материально-вещественной формы, с возможностью идентификации (выделения, отделения) от другого имущества, в отношении которого у субъекта учета при приобретении (создании) возникли исключительные права, права в соответствии с лицензионными договорами либо иными документами, подтверждающими существование права на такой актив.»

п. 6 Стандарта НМА

В Едином плане счетов бухгалтерского учета, утв. приказом Минфина России от 01.12.2010 № 157н (в ред. от 14.09.2020 № 198н), права в соответствии с лицензионными договорами (права пользования на РИД в соответствии с лицензионными договорами) либо иными документами, подтверждающими существование права на такой актив, учитываются на соответствующих счетах аналитического учета счета 0 111 60 000 «Права пользования нематериальными активами»:

- 0 111 6N 000 «Права пользования научными исследованиями (научно-исследовательскими разработками)»;

- 0 111 6R 000 «Права пользования опытно-конструкторскими и технологическими разработками»;

- 0 111 6I 000 «Права пользования программным обеспечением и базами данных»;

- 0 111 6D 000 «Права пользования иными объектами интеллектуальной собственности».

В целях отражения прав пользования нематериальными активами (неисключительных прав на РИД) применяются следующие подстатьи Классификации операций сектора государственного управления (КОСГУ):

1. Для неисключительных прав с определенным сроком полезного использования (СПИ) — подстатьи (п.п. 11.5.2, 12.5.2 Порядка, утв. приказом Минфина России от 29.11.2017 № 209н):

- 352 «Увеличение стоимости неисключительных прав на результаты интеллектуальной деятельности с определенным сроком полезного использования»;

- 452 «Уменьшение стоимости неисключительных прав на результаты интеллектуальной деятельности с определенным сроком полезного использования».

2. Для неисключительных прав с неопределенным сроком полезного использования — подстатьи (п.п. 11.5.3, 12.5.3 Порядка № 209н):

- 353 «Увеличение стоимости неисключительных прав на результаты интеллектуальной деятельности с неопределенным сроком полезного использования»;

- 453 «Уменьшение стоимости неисключительных прав на результаты интеллектуальной деятельности с неопределенным сроком полезного использования».

Отметим, что кассовые расходы на приобретение неисключительных прав пользования на РИД в соответствии с лицензионными договорами либо иными документами, подтверждающими существование права пользования на РИД, как прежде подлежат отражению по подстатье 226 «Прочие работы, услуги» КОСГУ (п. 10.2.6 Порядка № 209н).

Аналитический учет прав пользования НМА

Согласно пункту 9 Стандарта НМА единицей бухгалтерского учета объекта нематериальных активов является инвентарный объект.

Инвентарным объектом нематериальных активов признается совокупность прав на результаты интеллектуальной деятельности (средства индивидуализации) согласно патенту, свидетельству и (или) возникающих из договора (государственного (муниципального) контракта), иного правоустанавливающего документа, подтверждающего создание, приобретение (отчуждение) в пользу РФ, субъекта РФ, муниципального образования, государственного (муниципального) учреждения прав на результаты интеллектуальной деятельности (на средства индивидуализации).

В качестве одного инвентарного объекта НМА признаются объекты, включающие несколько охраняемых результатов интеллектуальной деятельности (кинофильм, иное аудиовизуальное произведение, театрально-зрелищное представление, мультимедийный продукт, единая технология, иные аналогичные объекты).

Каждому инвентарному объекту НМА присваивается уникальный инвентарный номер. Указанный номер, присвоенный объекту НМА, сохраняется за ним на весь период его учета. Инвентарные номера выбывших (списанных) инвентарных объектов НМА вновь принятым к бухгалтерскому учету объектам нефинансовых активов не присваиваются. Стандарт не содержит исключений для прав пользования нематериальными активами.

Формирование первоначальной стоимости прав пользования НМА

Для учета операций по вложениям в объекты учета прав пользования нематериальными активами применяются следующие аналитические счета счета 0 106 60 000 «Вложения в права пользования нематериальными активами»:

- 0 106 6N 000 «Вложения в права пользования научными исследованиями (научно-исследовательскими разработками)»;

- 0 106 6R 000 «Вложения в права пользования опытно-конструкторскими и технологическими разработками»;

- 0 106 6I 000 «Вложения в права пользования программным обеспечением и базами данных»;

- 0 106 6D 000 «Вложения в права пользования иными объектами интеллектуальной собственности».

Амортизация прав пользования нематериальными активами

В соответствии с пунктом 26 Стандарта НМА амортизация начисляется только по объектам нематериальных активов с определенным сроком полезного использования, в том числе по правам пользования НМА.

Согласно пункту 27 Стандарта НМА при определении срока полезного использования объекта нематериальных активов учитываются следующие факторы:

1) ожидаемый срок получения экономических выгод и (или) полезного потенциала, заключенных в активе, признаваемом объектом нематериальных активов;

2) срок действия прав субъекта учета на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над объектом нематериального актива;

3) срок действия патента, свидетельства и других ограничений сроков использования объектов интеллектуальной собственности.

Начисление амортизации объекта нематериальных активов производится в соответствии с учетной политикой субъекта учета одним из следующих методов:

- линейным методом;

- методом уменьшаемого остатка;

- пропорционально объему продукции.

Согласно пунктам 28, 29 Стандарта НМА, амортизация объекта НМА начинается с 1-го числа месяца, следующего за месяцем принятия его к бухгалтерскому учету, и прекращается с 1-го числа месяца, следующего за месяцем прекращения признания объекта НМА (выбытия его из бухгалтерского учета), или с 1-го числа месяца, следующего за месяцем, в котором остаточная стоимость объекта нематериальных активов стала равна нулю.

В соответствии с пунктом 33 Стандарта НМА амортизация объектов нематериальных активов начисляется с учетом следующих положений. На объекты нематериальных активов стоимостью:

- свыше 100 000 руб. амортизация начисляется в соответствии с нормами амортизации согласно применяемому методу амортизации;

- до 100 000 руб. включительно амортизация начисляется в размере 100% первоначальной стоимости при признании объекта в составе группы нематериальных активов.

При этом в Стандарте не приведены особенности начисления амортизации по правам пользования НМА, амортизация начисляется в том же порядке, как и по НМА.

В соответствии с пунктом 85 Инструкции, утв. приказом Минфина России от 01.12.2010 № 157н расчет годовой суммы амортизации производится учреждением, осуществляющим учет используемого права пользования активами, объекта нематериальных активов линейным способом, исходя из его балансовой стоимости и нормы амортизации, исчисленной исходя из срока его полезного использования. В течение финансового года начисление амортизации линейным способом осуществляется ежемесячно в размере 1/12 годовой суммы.

Суммы начисленной амортизации на объекты учета права пользования нематериальными активами (неисключительными правами) учитываются на соответствующих аналитических счетах счета 0 104 60 000 «Амортизация прав пользования нематериальными активами».

Согласно пункту 20 Инструкции по применению плана счетов бюджетного учета, утв. приказом Минфина России от 06.12.2010 № 162н (п. 26 Инструкции по применению плана счетов бухгалтерского учета бюджетных учреждений, утв. приказом Минфина России от 16.12.2010 № 174н), начисление амортизации на объекты учета права пользования НМА (неисключительными правами) отражается по дебету счетов 0 401 20 226 «Расходы по прочим работам, услугам», 0 109 00 000 «Затраты на изготовление готовой продукции, выполнение работ, услуг» и кредиту соответствующих счетов аналитического учета счета 0 104 60 000 «Амортизация прав пользования нематериальными активами».

Порядок перевода на баланс неисключительных прав пользования на РИД

Согласно Инструкции № 157н, в редакции, действовавшей до 01.01.2021, неисключительные права пользования на результаты интеллектуальной деятельности, в том числе лицензии на неисключительные права пользования программными продуктами, учитывались на забалансовом счете 01 «Имущество, полученное в пользование» (п. 333 Инструкции № 157н). При этом расходы, связанные с приобретением неисключительного права пользования нематериальными активами в течение нескольких отчетных периодов, учитывались на счете 401 50 «Расходы будущих периодов» (п. 302 Инструкции № 157н).

В соответствии с приказом Минфина России от 14.09.2020 № 198н с 01.01.2021 такие объекты, учитываемые за балансом на счете 01, должны учитываться на балансе в составе соответствующего аналитического счета 111 60 «Права пользования нематериальными активами».

Письмом Минфина России от 30.11.2020 № 02-07-07/104384 доведены Методические рекомендации по применению Стандарта «Нематериальные активы».

В части 11 Методических рекомендаций содержатся положения по первому применению Стандарта НМА и переходные положения. В отличие от переходных положений внедренных ранее стандартов (приказ Минфина России от 28.02.2018 № 34н «Об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора „Непроизведенные активы“», приказ Минфина России от 07.12.2018 № 256н «Об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора „Запасы“», приказ Минфина России от 31.12.2016 № 257н «Об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора „Основные средства“» и др.), согласно которым перевод на баланс объектов, соответствующих критериям актива, которые учитывались за балансом, отражался в межотчетный период в корреспонденции со счетом 401 30 «Финансовый результат прошлых отчетных периодов», «поднятие» на баланс прав пользования нематериальными активами осуществляется в 2021 году следующим образом:

Выдержка из документа: «Признание объектов бухгалтерского учета, ранее не признававшихся в составе нематериальных активов и (или) отраженных на забалансовом учете, в составе группы нефинансовых активов «Нематериальные активы» (согласно СГС «Нематериальные активы») осуществляется операциями 2021 года по результатам инвентаризации, проводимой в целях выявления таких объектов бухгалтерского учета.

Расходы на приобретение неисключительных прав, ранее признаваемые на счете 040150000 «Расходы будущих периодов», срок полезного использования (СПИ) которых на 1 января 2021 г. составляет менее 12 месяцев, относятся на финансовый результат первым рабочим днем года применения СГС «Нематериальные активы». Указанные расходы не формируют стоимость объекта учета — прав пользования нематериальными активами в соответствии с СГС «Нематериальные активы».

ч. 11 Методических рекомендаций

Таким образом, если на 01.01.2021 на счете 401.50 учитываются расходы, связанные с приобретением лицензионного права на РИД, и срок его полезного использования меньше года, соответствующий остаток по счету 401.50 следует списать на финансовый результат операциями 2021 года:

Дебет 0 401 20 226 Кредит 0 401 50 226.

Сумма списания и необходимость списания определяются по результатам инвентаризации и закрепляются в Решении Комиссии по поступлению и выбытию активов.

Приказом Минфина России от 14.09.2020 № 198н из описания забалансового счета 01 (п. 333 Инструкции № 157н) с 01.01.2021 исключено упоминание о неисключительных правах пользования на РИД. То есть с 01.01.2021 неисключительные права пользования на РИД более не учитываются на забалансовом счете 01 «Имущество, полученное в пользование». Одновременно со списанием остатка по счету 401 50 необходимо списать соответствующий объект с забалансового счета 01, независимо от того, что срок действия лицензии еще не истек. Если СПИ неисключительного права на РИД больше года, расходы будущих периодов формируют стоимость объекта учета — прав пользования НМА, в учете следует оформить операции:

Дебет 0 106 60 352 (353) Кредитт 0 401 50 226

— формирование фактической стоимости прав пользования НМА;

Дебет 0 111 60 352 (353) Кредит 0 106 60 352 (353)

— принятие к учету права пользования НМА в той же сумме.

Одновременно соответствующий объект списывается с забалансового счета 01.

Записи оформляются в 2021 году по результатам инвентаризации на основании Решения. Далее амортизацию следует начислять исходя из оставшегося СПИ.

На бессрочные лицензии амортизация не начисляется. Согласно пункту 26 Стандарта «Нематериальные активы» по объектам нематериальных активов с неопределенным сроком полезного использования амортизация не начисляется до момента их реклассификации в подгруппу объектов нематериальных активов с определенным сроком полезного использования.

Примеры бухгалтерских записей, оформляемых в учете и в редакции 2 «1С:Бухгалтерии государственного учреждения 8», в 2021 году по результатам инвентаризации неисключительных лицензий на программные продукты на основании Решения комиссии по поступлению и выбытию активов, приведены в Таблице.

Оформление операций в «1С:Бухгалтерии государственного учреждения» (ред. 2)

В редакции 2 программы «1С:Бухгалтерия государственного учреждения» (БГУ КОРП) в соответствии с Таблицей операции 1.1, 1.2, 2.1 оформляются в обычном порядке.

Формирование капитальных вложений в право пользования НМА (операция 2.2) оформляется документом Операция (бухгалтерская).

В карточке права пользования НМА (элементе справочника Основные средства) на этом этапе достаточно указать краткое и полное наименование объекта и Вид НФА «Нематериальные активы».

Как было сказано выше, объектам НМА, в том числе правам пользования НМА, следует присвоить инвентарные номера. Инвентарные номера объектам — правам пользования НМА присваиваются в том же порядке, как объектам ОС, НМА, НПА.

Если при учете на счете 01 у объекта не было инвентарного номера, то его можно принять к учету на существующий элемент справочника Основные средства и присвоить инвентарный номер в соответствии с шаблоном учреждения.

Если на счете 01 объект учитывался с инвентарным номером, то для принятия к учету в состав прав пользования НМА в справочник Основные средства следует ввести новую позицию и присвоить новый инвентарный номер.

Принятие к учету права пользования НМА (операция 2.3) оформляется документом Принятие к учету ОС, НМА, НПА с видом поступления Принятие к учету со счета 106 (приобретение).

На закладке Общие сведения следует указать Ответственное лицо и Место хранения.

Также следует указать Контрагента — правообладателя и Договор — правовое основание прав пользования нематериальными активами, поскольку в программе по счету 111 60 ведется аналитический учет по контрагентам и договорам в соответствии с пунктом 151.3 Инструкции № 157н.

Закладка Стоимость вложений заполняется в обычном порядке — указывается объект вложений, счет учета вложений, по кнопке Рассчитать сумму вложений рассчитывается сумма, которая будет списана со счета 106.6I.

На закладке Основные средства, НМА, НПА указывается объект, принимаемый к учету, его инвентарный номер, счет учета и стоимость права пользования НМА.

Если на счете 01 велся групповой учет лицензий на одном элементе справочника Основные средства, на счет 111.6I и соответственно на счет 106.6I следует принять каждую лицензию отдельно с присвоением инвентарного номера.

При оформлении документа по правам пользования НМА с неопределенным сроком полезного использования (например, лицензии на программные продукты 1С являются бессрочными) графа Срок полезного использования не заполняется, в графе Отражение в учете следует указать Стоимость не погашается (рис. 1).

При оформлении документа по правам пользования НМА с определенным сроком полезного использования стоимостью до 100 000 руб. в графе Срок полезного использования следует указать оставшийся на 01.01.2021 СПИ, в графе Отражение в учете следует указать порядок погашения стоимости Начисление амортизации, способ начисления амортизации 100% при вводе в эксплуатацию.

При оформлении документа по правам пользования НМА с определенным сроком полезного использования стоимостью более 100 000 руб. в графе Срок полезного использования следует указать оставшийся на дату оформления документа СПИ (срок действия лицензии), в графе Отражение в учете следует указать Начисление амортизации линейным методом.

На закладке Бухгалтерская операция для вида поступления Принятие к учету со счета 106 (приобретение) по умолчанию установлена типовая операция Принятие к учету ОС, НМА по сформированной стоимости вложений (приобретение).

При проведении документа формируются бухгалтерские записи в зависимости от стоимости объекта и СПИ.

Далее амортизация прав пользования НМА начисляется ежемесячно регламентным документом Начисление амортизации ОС и НМА до окончания СПИ (действия лицензии).

Учет нематериальных активов зачастую вызывает трудности как у начинающих, так и у опытных бухгалтеров. В этой статье мы рассмотрим особенности отражения в 1С операций по приобретению и вводу в эксплуатацию нематериального актива.

Вы узнаете:

- как оформляется поступление НМА в 1С 8.3 пошагово;

- о нюансах принятия НДС к вычету при приобретении нематериального актива;

- как отражается амортизация и продажа нематериального актива в 1С.

Содержание

- Учет НМА в 1С 8.3 — пошаговая инструкция

- Поступление НМА в 1С 8.3 пошагово

- Регистрация СФ поставщика

- Ввод в эксплуатацию НМА

- Принятие НДС к вычету по НМА

- Начисление амортизации НМА

- Признание затрат на амортизацию в составе коммерческих (косвенных) расходов

- Продажа НМА проводки в 1С 8.3

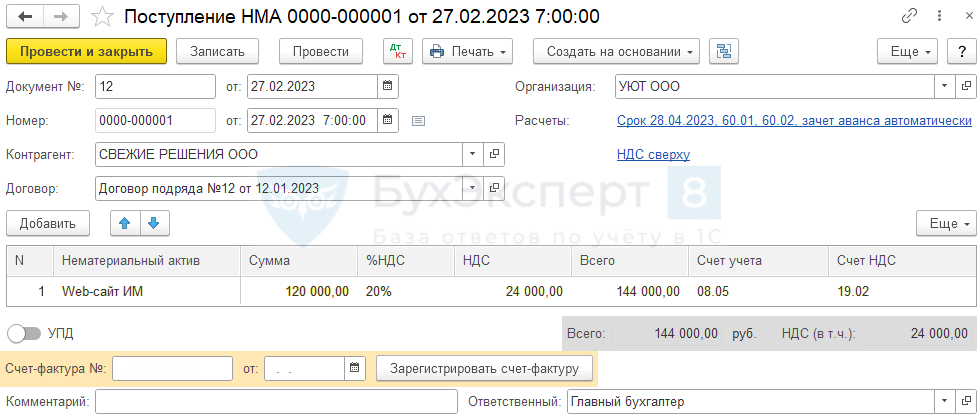

Организация, ведущая торговую деятельность, заключила договор на создание web-сайта, исключительные права на который будут принадлежать Организации. Сайт планируется использовать как интернет-магазин в течение 10 лет.

27 февраля подписан акт на выполненные работы по разработке сайта на сумму 144 000 руб. (в т. ч. НДС 20%).

28 февраля сайт введен в эксплуатацию.

Учетной политикой по БУ и НУ предусмотрено начисление амортизации линейным способом по всем объектам НМА.

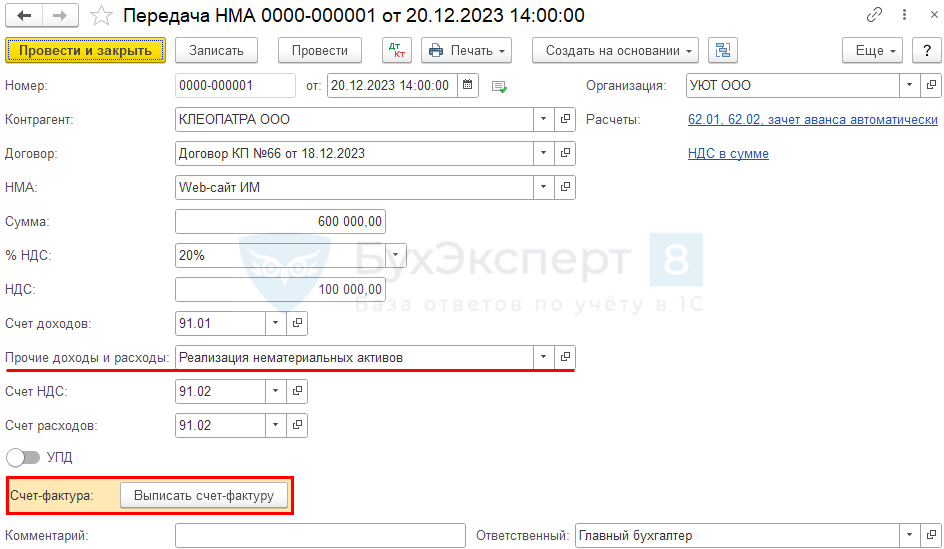

20 декабря сайт продан за 600 000 руб. (в т. ч. НДС 20%).

Рассмотрим пошаговую инструкцию оформления примера. PDF

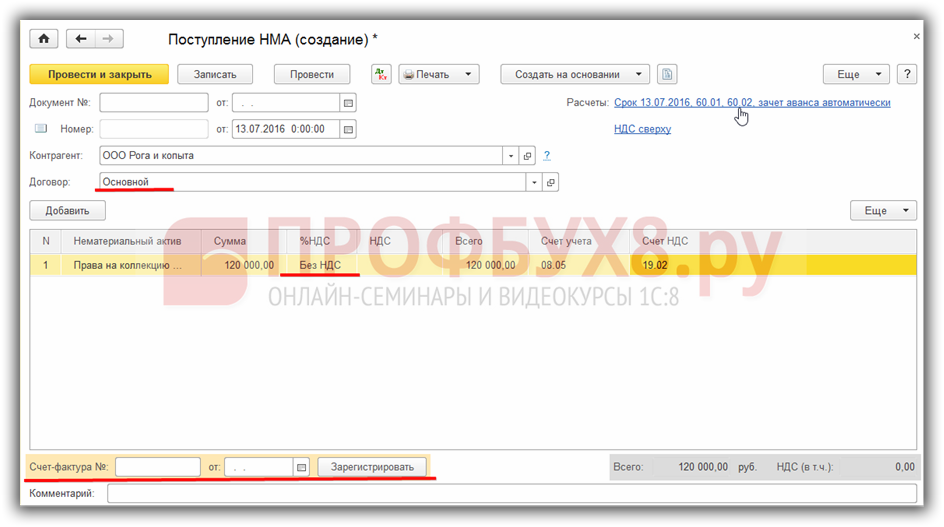

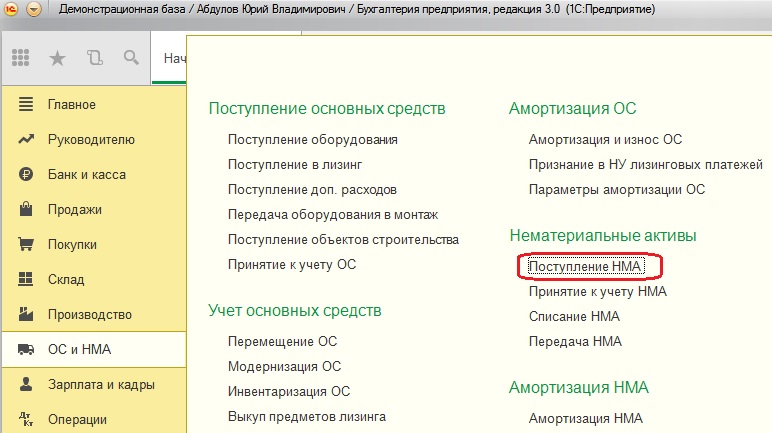

Поступление НМА в 1С 8.3 пошагово

Затраты организации в имущество, которое впоследствии будет принято в бухгалтерском учете в качестве нематериального актива, учитываются по счету 08.05 «Приобретение нематериальных активов» (план счетов 1С).

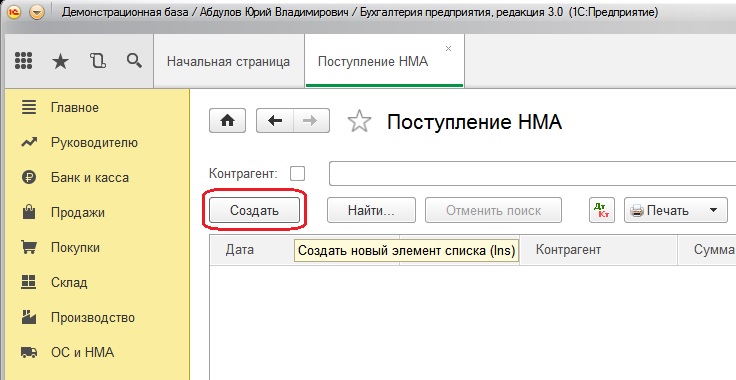

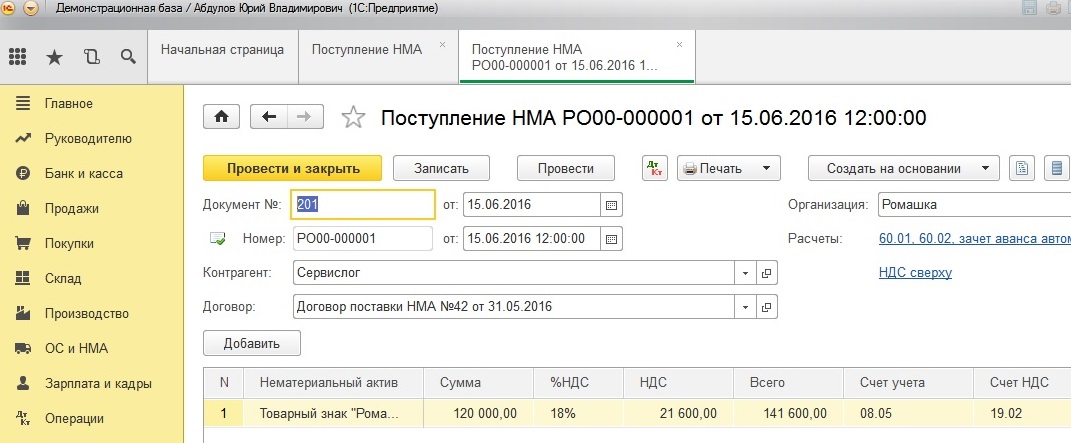

Приобретение НМА отражается документом Поступление НМА в разделе ОС и НМА —Поступление НМА.

В документе указывается:

- Нематериальный актив — нематериальный актив из справочника Нематериальные активы;

- Вид объекта —Нематериальный актив;

PDF

- Счет учета — 08.05 «Приобретение нематериальных активов»;

- Счет НДС — 19.02 «НДС по приобретенным нематериальным активам».

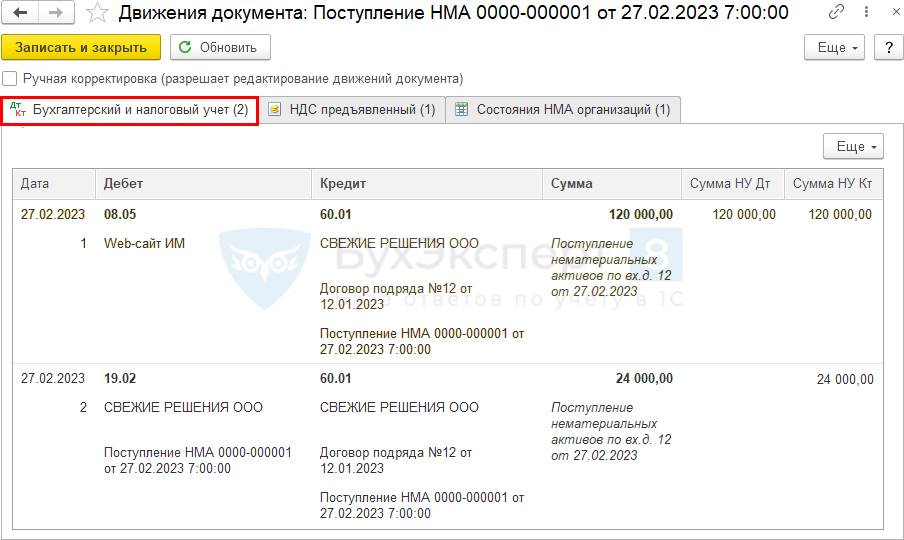

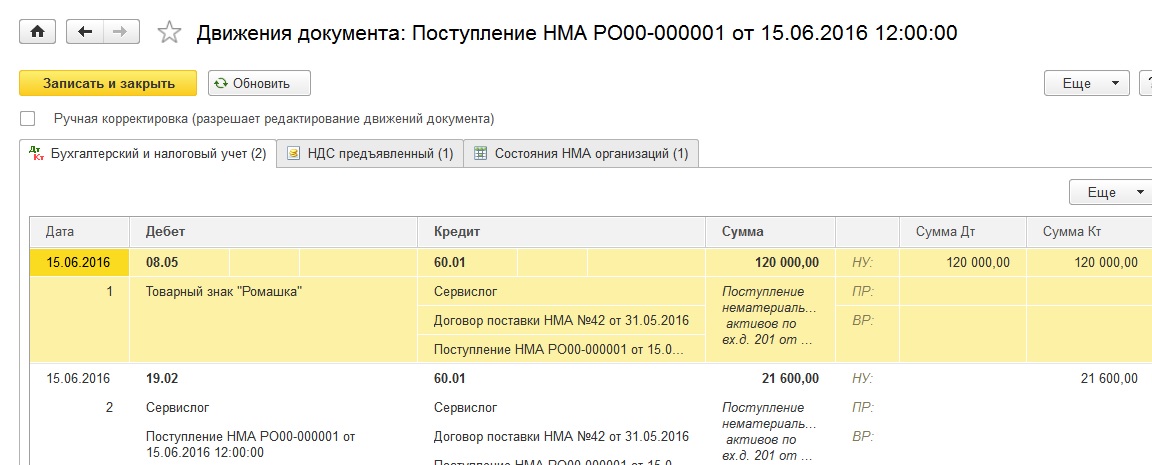

Проводки по документу

Документ формирует проводки:

- Дт 08.05 Кт 60.01 — оприходование НМА;

- Дт 19.02 Кт 60.01 — принятие к учету НДС.

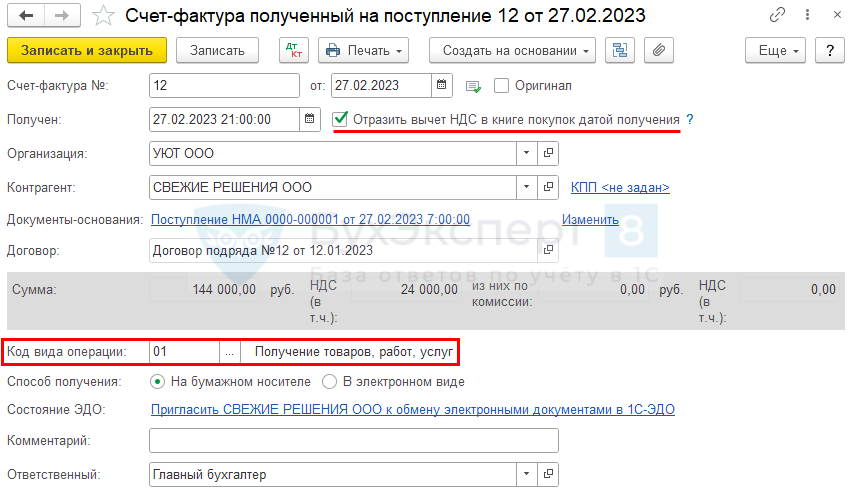

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры от поставщика необходимо указать его номер и дату внизу формы документа Поступление НМА, нажать кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление НМА.

- Код вида операции — значение 01 «Получение товаров, работ, услуг».

Независимо от того, установлен или нет в документе флажок Отразить вычет НДС в книге покупок датой получения, при его проведении не будут сделаны проводки по принятию НДС к вычету. Вычет НДС по НМА возможен только через документ Формирование записей книги покупок.

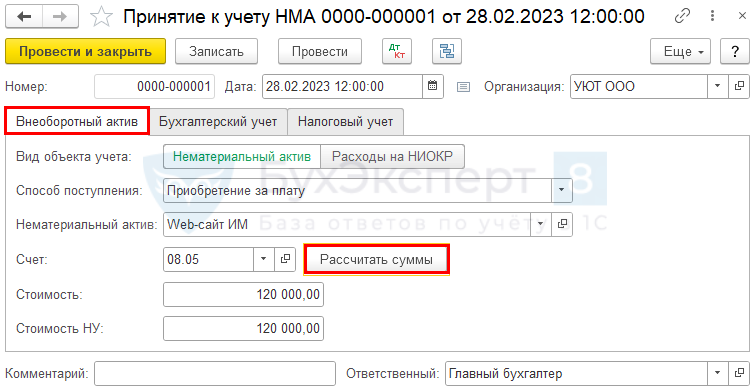

Ввод в эксплуатацию НМА

Нематериальные активы, используемые в организации, учитываются в дебете счета 04 «Нематериальные активы» (план счетов 1С) по первоначальной стоимости. Первоначальная стоимость НМА формируется исходя из фактических затрат на его приобретение и иных расходов, непосредственно связанных с приобретением и обеспечением условий для использования актива в запланированных целях, за исключением НДС и иных возмещаемых налогов (п. 6-8 ПБУ 14/2007, п. 3 ст. 257 НК РФ).

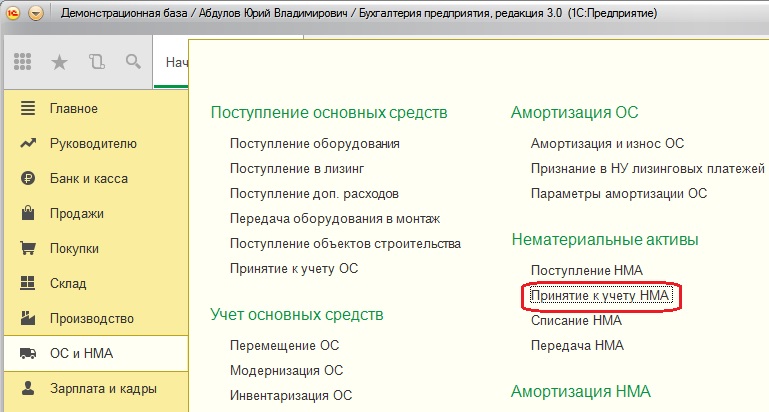

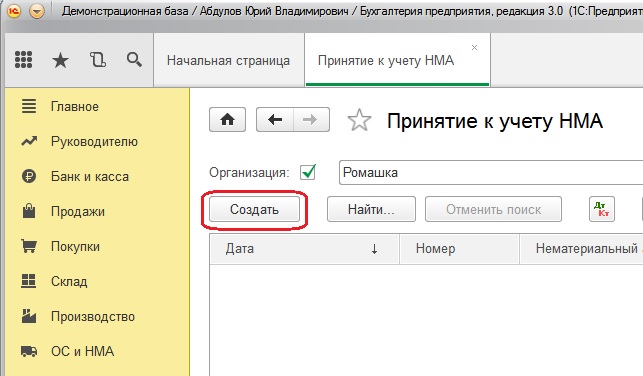

Принятие к учету НМА оформите документом Принятие к учету НМА в разделе ОС и НМА —Принятие к учету НМА.

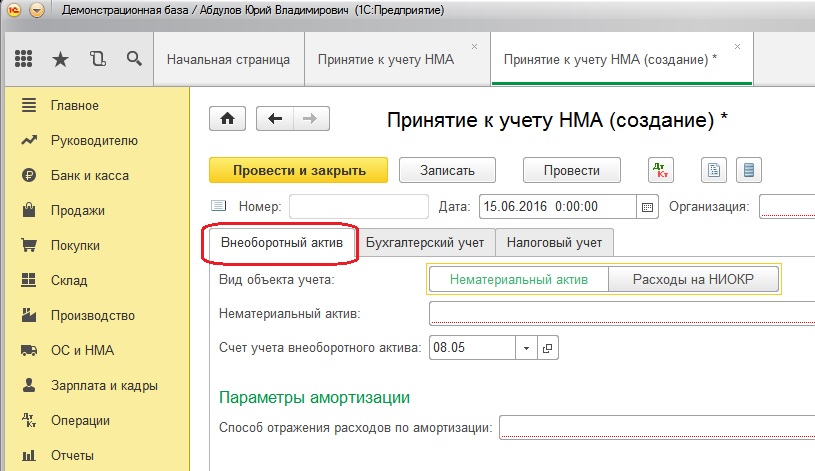

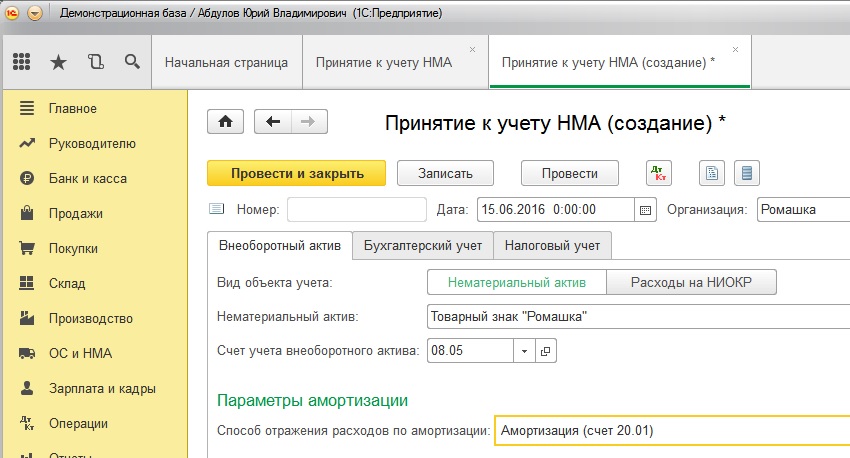

Вкладка Внеоборотный актив

На вкладке Внеоборотный актив указываются данные приобретенного актива до ввода в эксплуатацию:

- Вид объекта учета — Нематериальный актив;

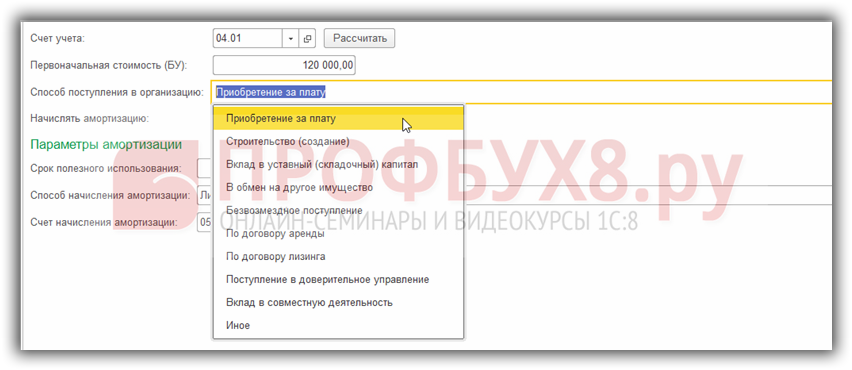

- Способ поступления — способ поступления внеоборотного актива в организацию, в нашем примере это Приобретение за плату;

- Нематериальный актив — ранее введенный нематериальный актив в справочнике Нематериальные активы;

- Счет — 08.05 «Приобретение нематериальных активов».

По кнопке Рассчитать суммы заполняются поля:

- Стоимость;

- Стоимость НУ.

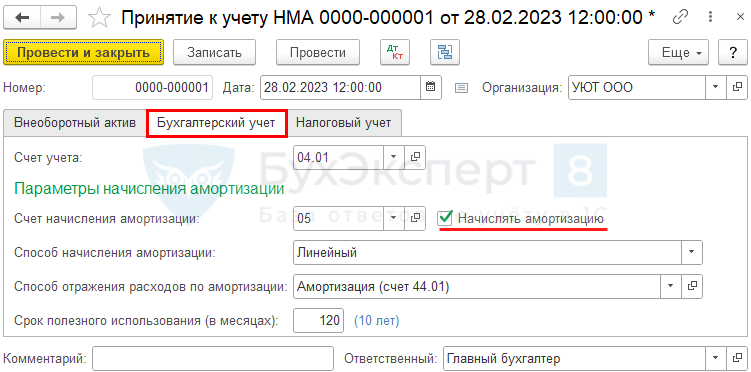

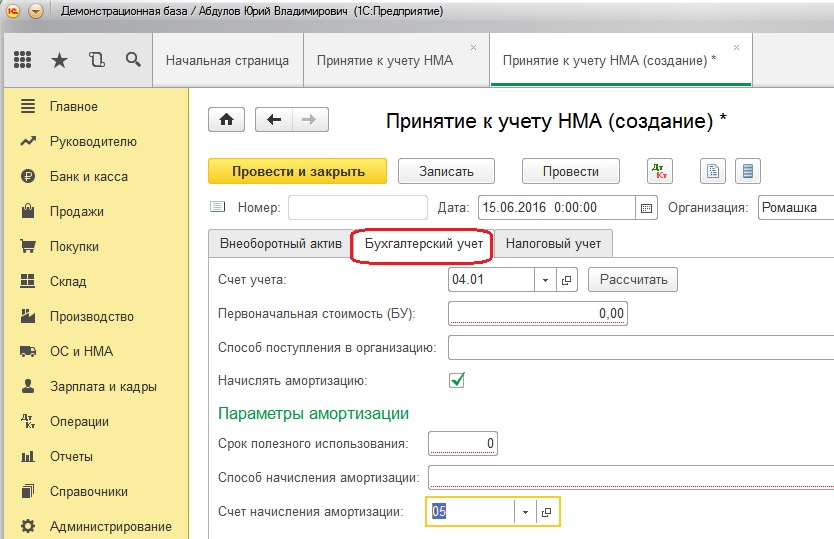

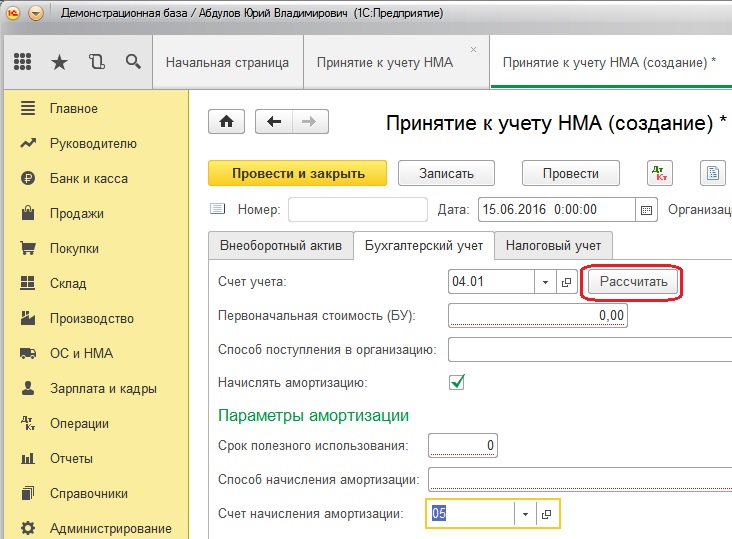

Вкладка Бухгалтерский учет

Стоимость НМА в БУ погашается посредством начисления амортизации. Если срок полезного использования НМА не определен, то амортизация не начисляется (п. 23 ПБУ 14/2007).

На вкладке Бухгалтерский учет указывается:

- Счет учета — счет 04.01 «Нематериальные активы организации»;

- Счет начисления амортизации — 05 «Амортизация нематериальных активов»;

- флажок Начислять амортизацию должен быть установлен: именно он влияет на автоматическое начисление амортизации в БУ при Закрытии месяца;

- Способ начисления амортизации — метод начисления по БУ, установленный в учетной политике организации;

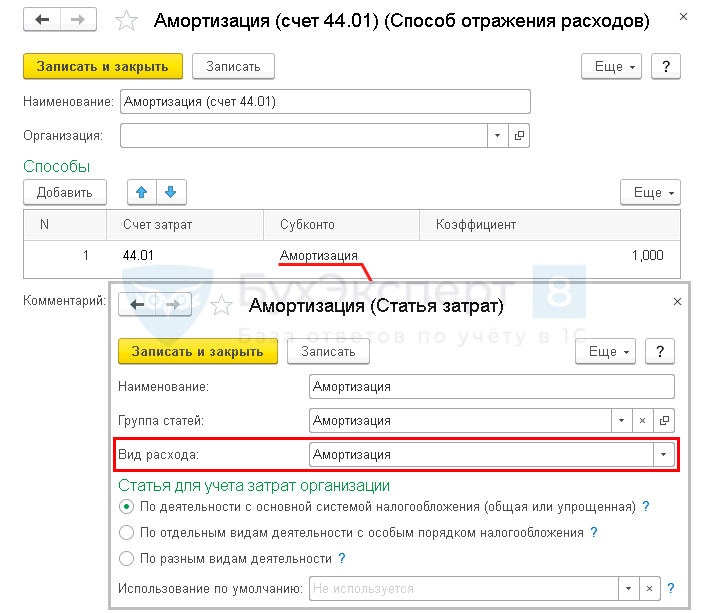

- Способ отражения расходов по амортизации — способ учета затрат на амортизацию НМА, выбирается из справочника Способы отражения расходов;

В нашем примере затраты учитываются по Дт 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С), т. к. расходы на амортизацию торговых организаций включаются в состав коммерческих расходов в БУ (косвенных расходов — в НУ).

- Срок полезного использования (в месяцах) — предполагаемый срок полезного использования.

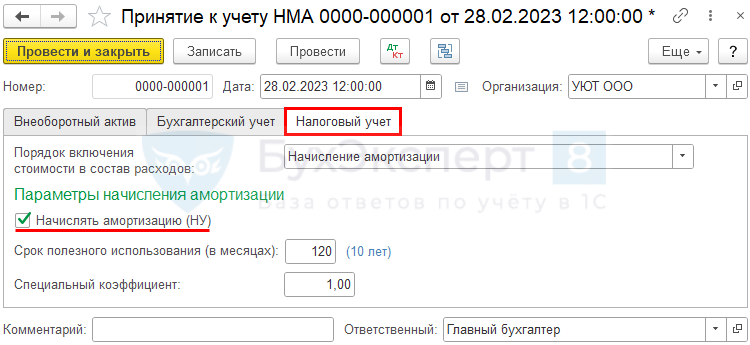

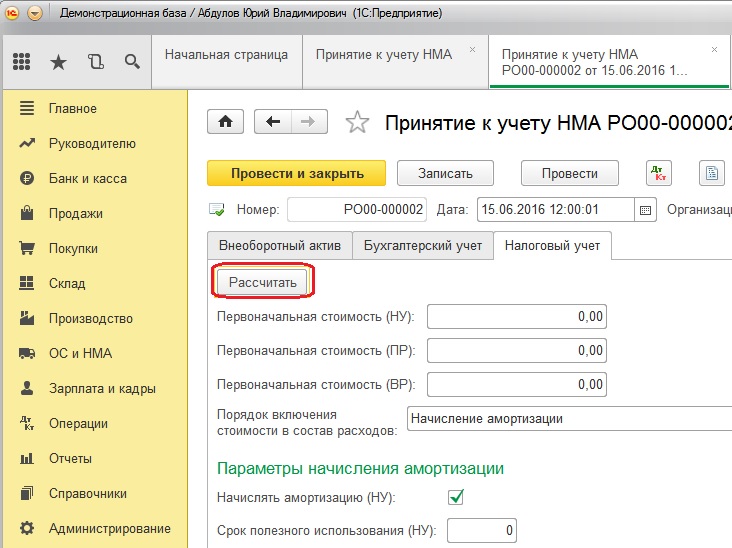

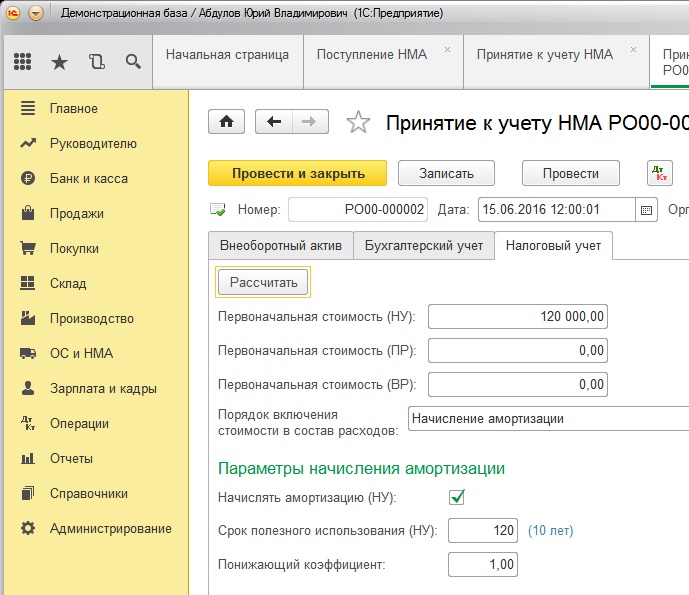

Вкладка Налоговый учет

Амортизируемым имуществом в НУ признается имущество, у которого (п. 1 ст. 256 НК РФ):

- срок полезного использования более 12 месяцев;

- первоначальная стоимость более 100 000 руб.

Если срок полезного использования НМА не определяется свидетельством, патентом, договором и проч., его невозможно определить, то норма амортизации устанавливается в расчете на срок равный 10 годам, но не более срока существования организации (п. 2 ст. 258 НК РФ)

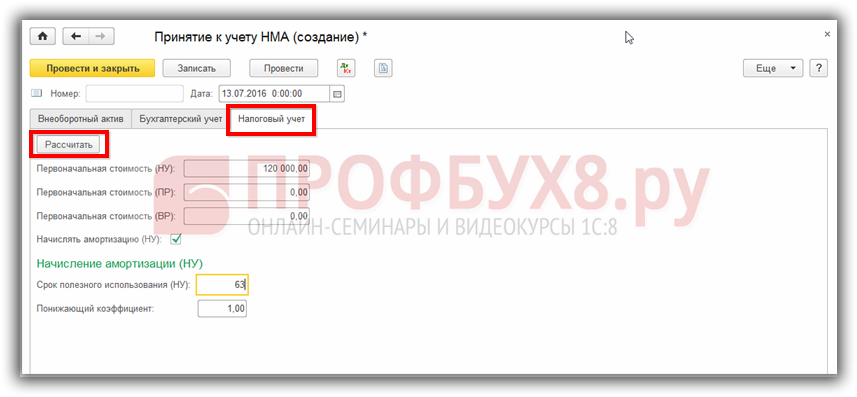

На вкладке Налоговый учет указывается:

- Порядок включения стоимости в состав расходов — Начисление амортизации, т. к. в налоговом учете актив признается амортизируемым имуществом;

- флажок Начислять амортизацию должен быть установлен: именно он влияет на автоматическое начисление амортизации по НУ при Закрытии месяца;

- Срок полезного использования (в месяцах) — срок полезного использования, согласно установленной амортизационной группы НМА;

- Специальный коэффициент — понижающий коэффициент, если он установлен учетной политикой. В нашем примере он не установлен, поэтому данное поле не заполняем (п. 4 ст. 259.3 НК РФ).

К норме амортизации НМА могут применяться только понижающие коэффициенты. Повышающие коэффициенты (п. 1-3 ст. 259.3 НК РФ) предусмотрены исключительно для ОС.

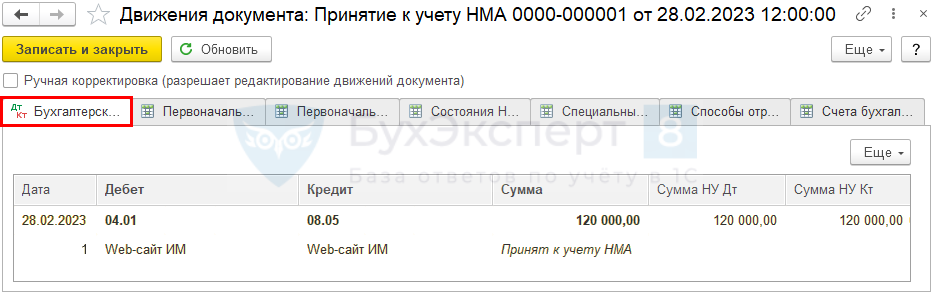

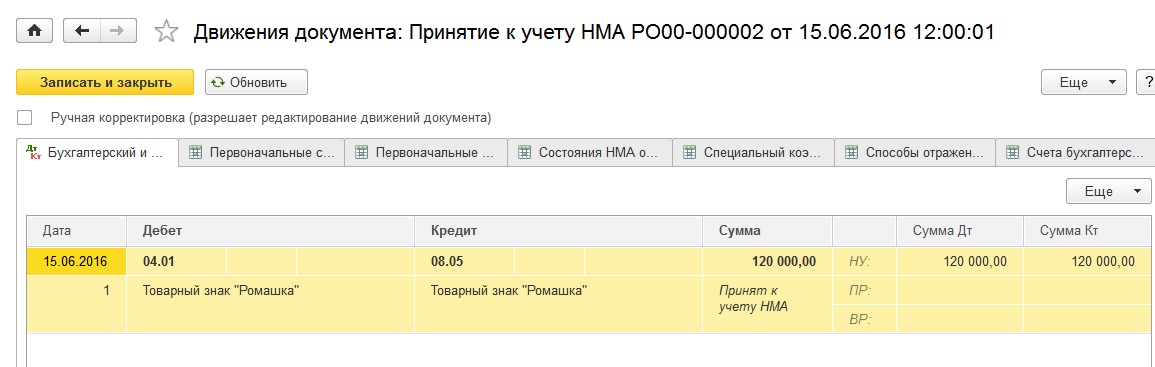

Проводки по документу

Документ формирует проводку:

- Дт 04.01 Кт 08.05 — ввод в эксплуатацию НМА.

Принятие НДС к вычету по НМА

НДС принимается к вычету по НМА при выполнении условий (п. 2 ст. 171 НК РФ):

- НМА используются в деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ (УПД);

- НМА приняты к учету на счете 08.05 «Приобретение нематериальных активов» (абз. 3 п. 1 ст. 172 НК РФ, Постановление ФАС Уральского округа от 25.12.2013 N Ф09-13315/13 по делу N А76-25197/2012).

Принять НДС к вычету можно в течение 3-х лет после постановки его на учет на счет 08.05 «Приобретение нематериальных активов». При этом НДС должен приниматься к вычету по НМА в полной сумме налога, указанной в счете-фактуре (п. 1, 1.1 ст. 172 НК РФ, Письмо Минфина от 19.12.2017 N 03-07-11/84699).

На данный момент в 1С принятие НДС к вычету возможно только после отражения НМА на счете 04.01 «Нематериальные активы организации», т. е. после проведения документа Принятие к учету НМА. В отличие от ОС это может стать причиной налогового риска.

В связи с тем, что НК РФ в целях принятия НДС к вычету не указывает, на каком именно бухгалтерском счете должен быть учтен объект НМА, не исключены разногласия с налоговиками по вопросу отсчета 3-хлетнего периода для заявления данного вычета — по аналогии с вычетом НДС по основным средствам (Определение ВС от 21.09.2015 N 309-КГ15-11146). По нематериальным активам подобной судебной практики не достаточно, чтобы делать какие-либо выводы.

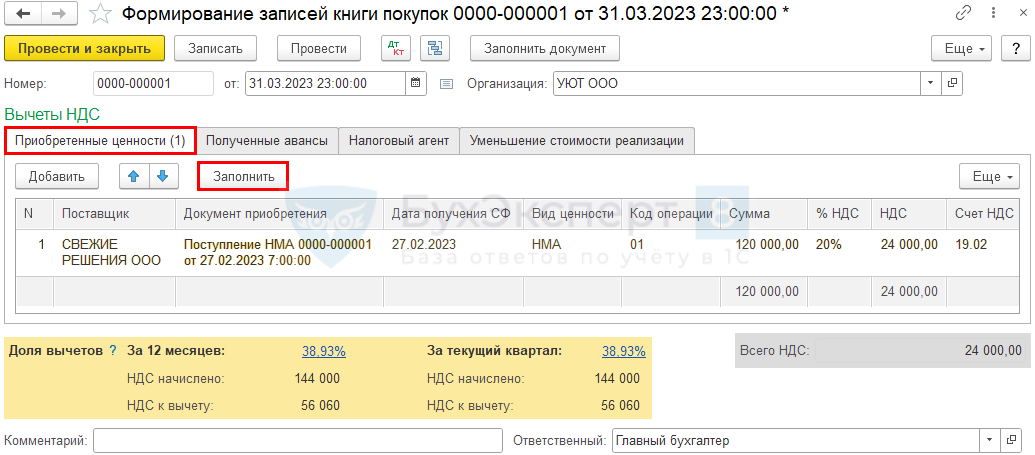

Принятие НДС к вычету по НМА оформите документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС. Для автоматического заполнения вкладки Приобретенные ценности воспользуйтесь кнопкой Заполнить.

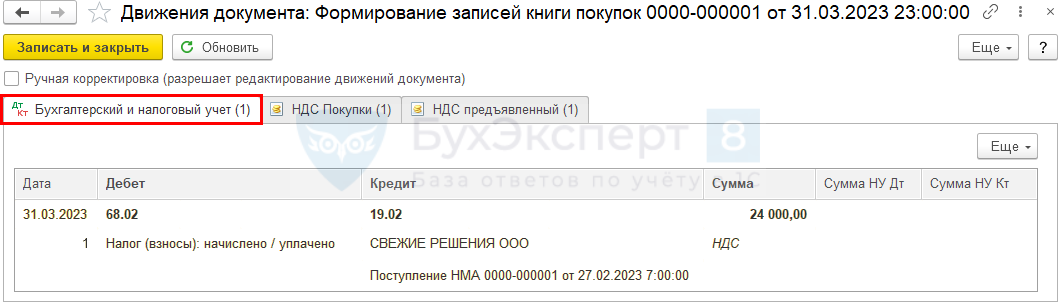

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.02 — НДС принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты —Книга покупок. PDF

Декларация по НДС

В декларации по НДС сумма вычета отражается:

В Разделе 3 стр.120 «Сумма НДС, подлежащая вычету»: PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет фактура полученный, код вида операции «01».

Начисление амортизации НМА

Нормативное регулирование

В БУ стоимость НМА погашается через начисление амортизации, начиная со следующего месяца после принятия объекта к учету и прекращается погашаться со следующего месяца после его выбытия или полного погашения стоимости НМА (п. 31-33 ПБУ 14/2007).

Начисление амортизации осуществляется по кредиту счета 05 «Амортизация нематериальных активов» в корреспонденции со счетами затрат. В нашем примере НМА учитывается для коммерческих нужд, поэтому затраты по начисленной амортизации относятся на издержки обращения в дебет счета 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С).

В НУ стоимость объекта НМА погашается через начисление амортизации, начиная со следующего месяца после ввода его в эксплуатацию и прекращает погашаться со следующего месяца после его выбытия или полного погашения стоимости (п. 4 ст. 259 НК РФ, п. 5 ст. 259.1 НК РФ).

В НУ начисленная амортизация может признаваться в составе прямых, косвенных или внереализационных расходов, в соответствии с учетной политикой по НУ. В нашем примере амортизация учитывается в составе косвенных расходов единовременно в последний день месяца начисления.

Узнать подробнее особенности начисления амортизации в 1С.

Принят ФСБУ 14/2022 НМА (Приказ Минфина от 30.05.2022 N 86н). Стандарт обязателен с отчетности за 2024, в УП можно прописать досрочное применение.

За автоматизацией в 1С можно следить здесь, дополнительно разместим информацию на сайте БЭ8.

Учет в 1С

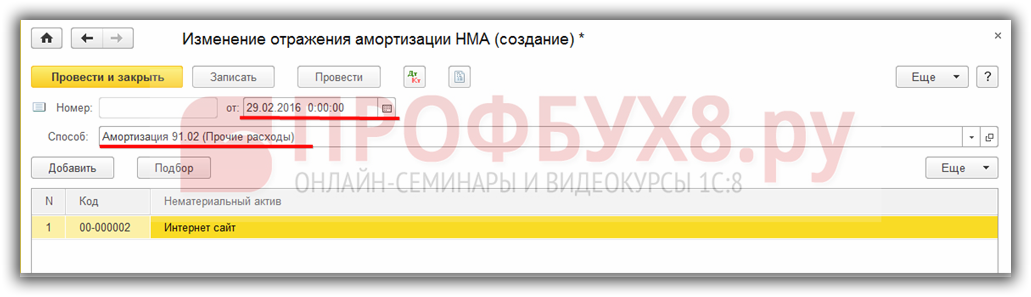

Параметры начисления амортизации задаются:

- изначально — в документе Принятие к учету НМА;

- при изменении параметров начисления амортизации — в документе Изменение отражения амортизации НМА.

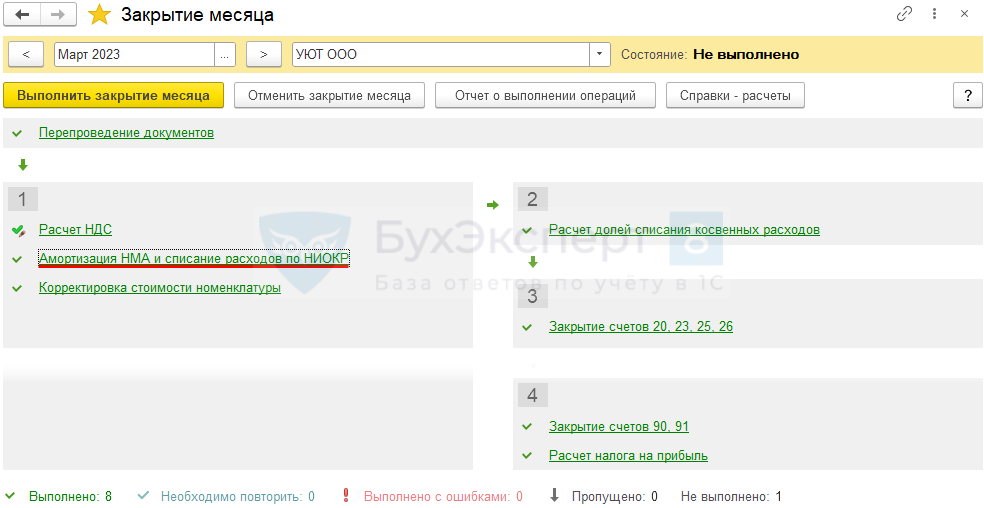

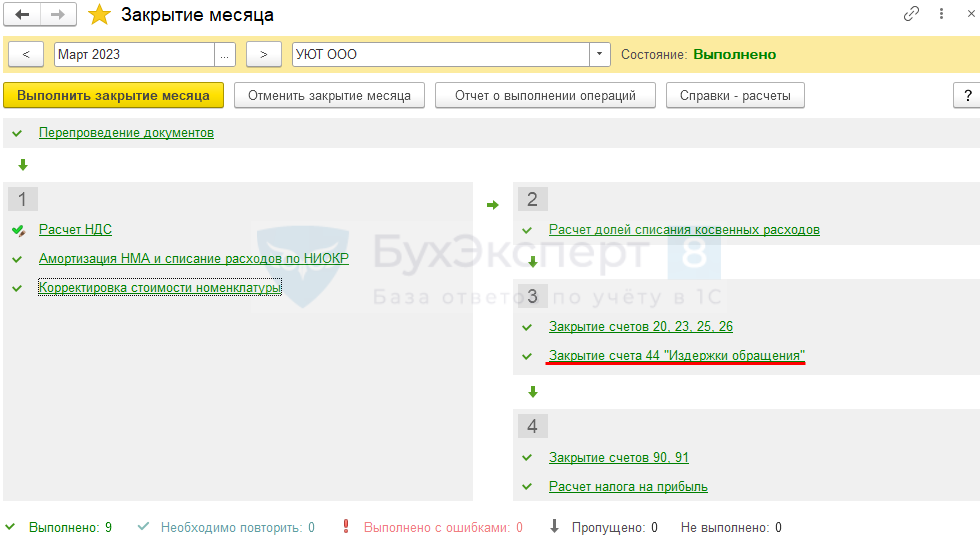

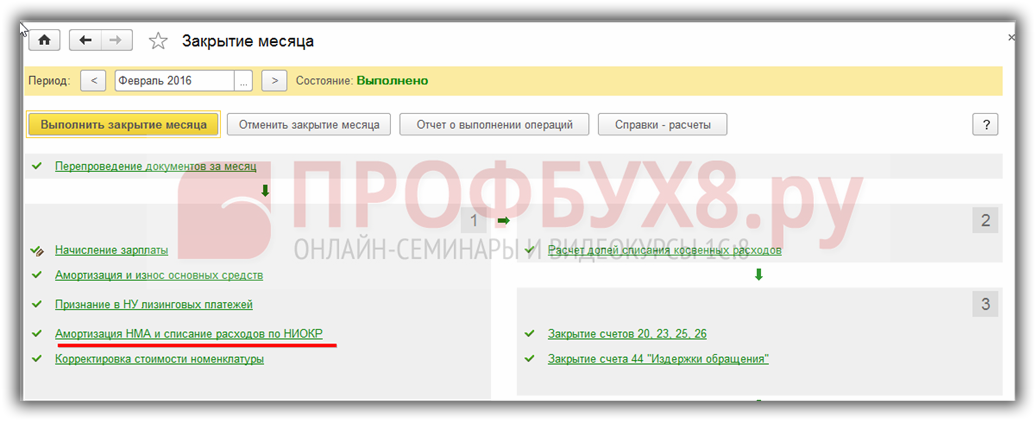

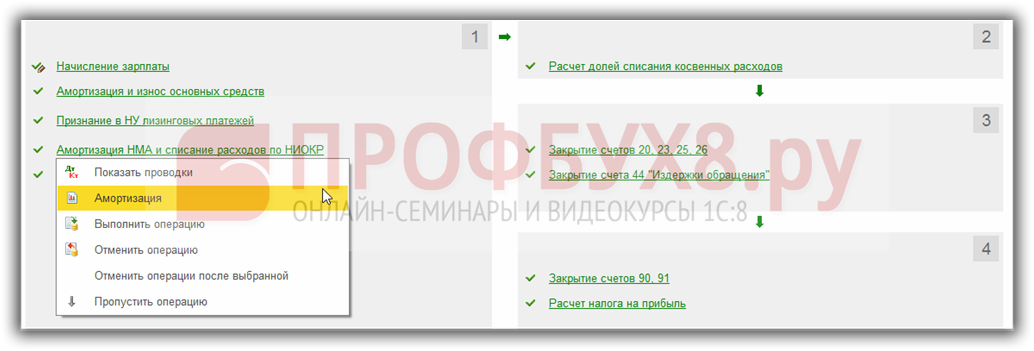

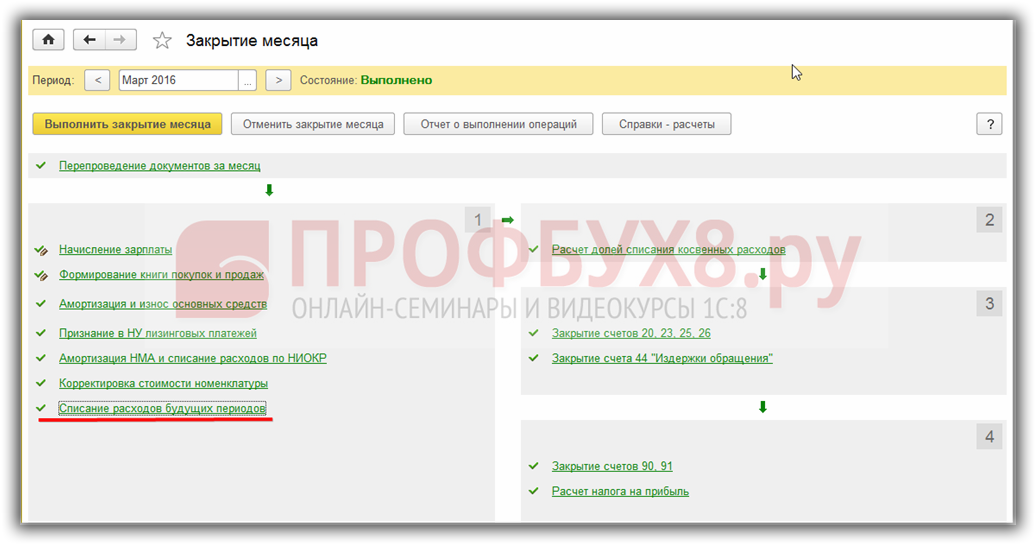

Ежемесячное начисление амортизации осуществляется при выполнении процедуры Закрытие месяца операция Амортизация НМА и списание расходов по НИОКР в разделе Операции —Закрытие месяца.

В нашем примере web-сайт принят к учету в качестве НМА и введен в эксплуатацию 28 февраля, следовательно, амортизация в БУ и НУ начисляется с марта.

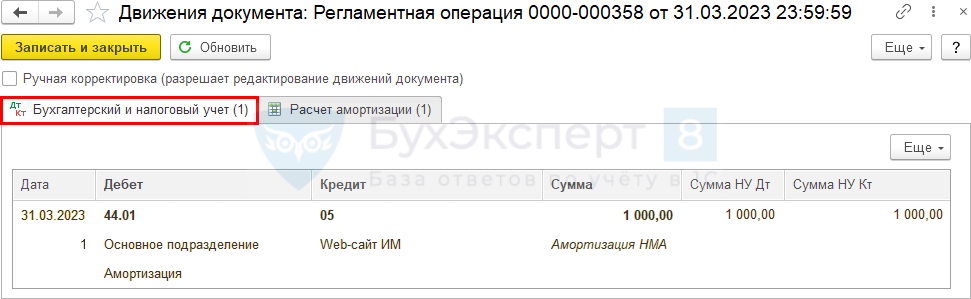

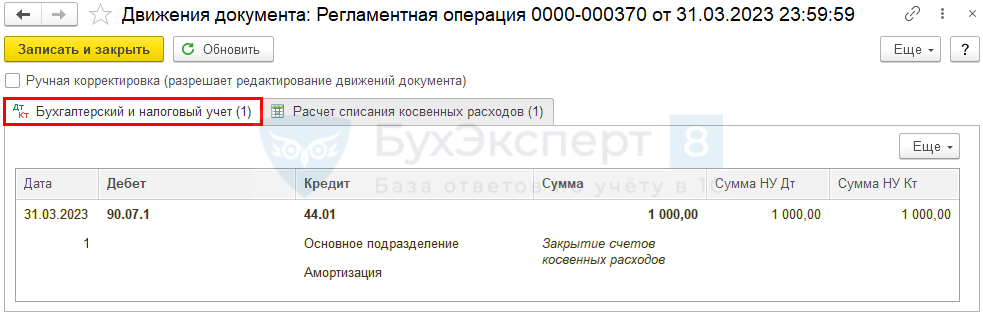

Проводки по документу

Документ формирует проводку:

- Дт 44.01 Кт 05 — начисление амортизации.

Аналогично осуществляется начисление амортизации за следующие месяцы до полного погашения стоимости. При выбытии НМА амортизация за последний месяц начисляется в документе выбытия, например, в документе Передача НМА.

Проверка

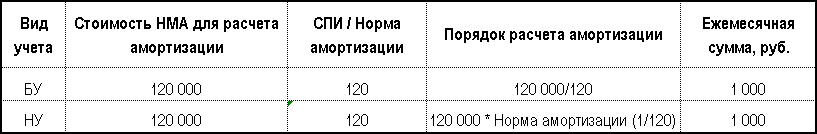

Расчет амортизации:

Ежемесячная сумма амортизации в 1С рассчитана правильно.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по расчету амортизации, например, Бухгалтерскую справку.

В 1С можно распечатать бланк расчета амортизации с помощью отчета Справка-расчет амортизации в разделе Операции — Закрытие месяца — кнопка Справки-расчеты — Амортизация.

В нем представлен расчет амортизации в БУ PDF и НУ

PDF по отдельности, но с возможностью раскрыть сумму амортизации по месяцам начисления.

Признание затрат на амортизацию в составе коммерческих (косвенных) расходов

При закрытии месяца амортизация на счете 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» списываются полностью в Дт счета 90.07.1 «Расходы на продажу по деятельности с основной системой налогообложения» (план счетов 1С).

Для того чтобы издержки обращения отразились в составе расходов на продажу, необходимо запустить процедуру Закрытие месяца операция Закрытие счета 44 «Издержки обращения» в разделе Операции — Закрытие месяца.

Проводки по документу

Документ формирует проводку:

- Дт 90.07.1 Кт 44.01 — отражение в составе коммерческих расходов издержек обращения в размере суммы амортизации.

Продажа НМА проводки в 1С 8.3

В БУ на дату перехода исключительного права признайте:

- выручку — в прочих доходах (если операция по реализации НМА не освобождена от налогообложения НДС) (п. п. 3, 7, 1, 12, 16 ПБУ 9/99);

- остаточную стоимость — в прочих расходах (п. п. 11, 19 ПБУ 10/99).

В НУ:

- выручку признайте в составе доходов от реализации в целях налогообложения прибыли (пп. 1 п. 1 ст. 248, п. 1 ст. 249 НК РФ).

- доход от реализации нужно уменьшить на остаточную стоимость НМА и расходы по реализации (пп. 1 п. 1 ст. 268 НК РФ).

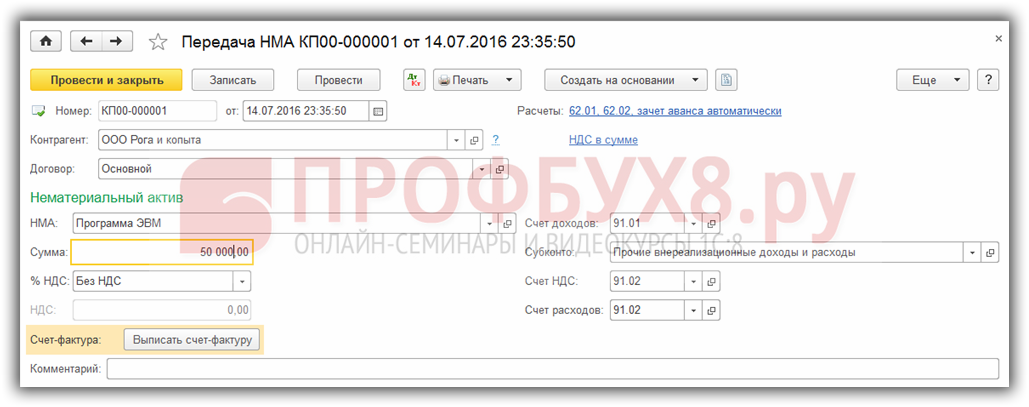

Реализацию нематактива отразите документом Передача НМА в разделе ОС и НМА.

Прочие доходы и расходы — предопределенная статья Реализация нематериальных активов.

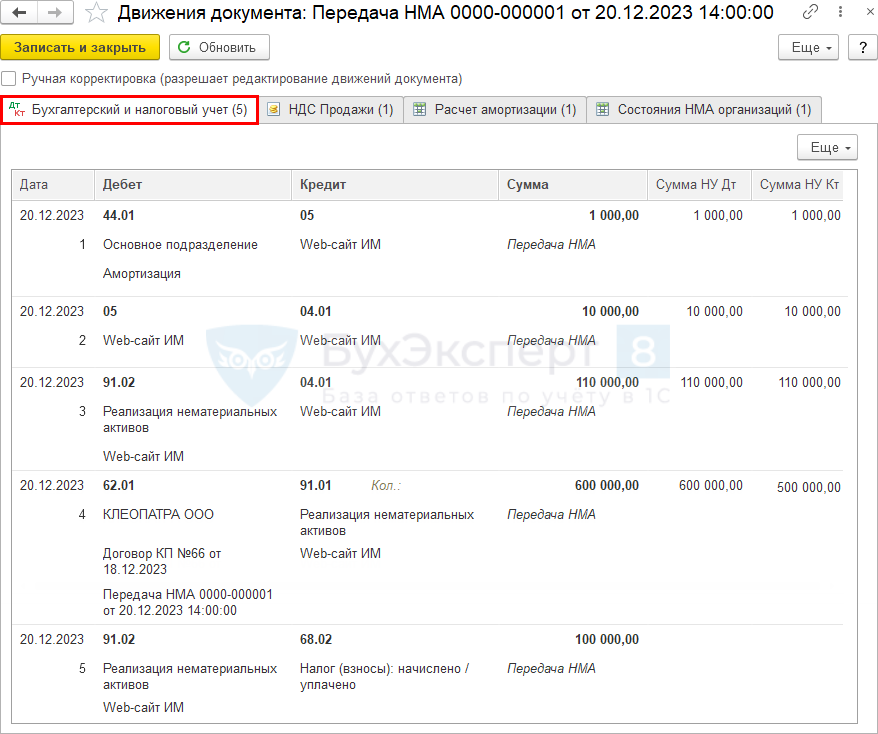

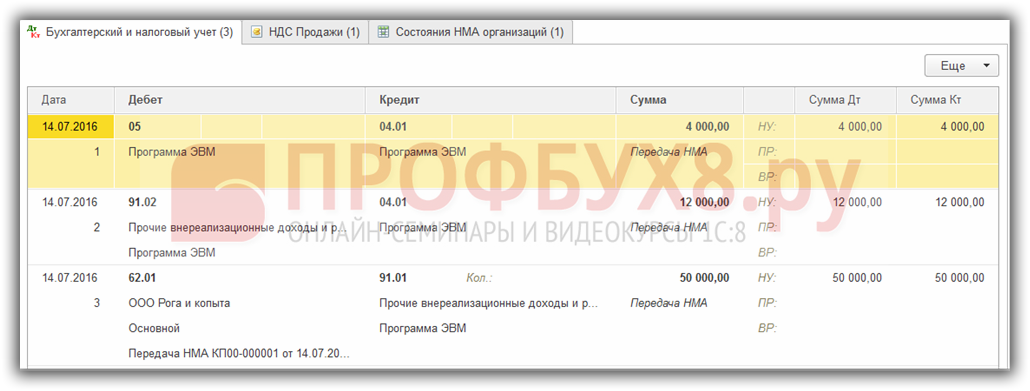

Проводки по документу

Документ формирует проводку:

- Дт 44.01 Кт 05 — начисление амортизации за месяц выбытия НМА;

- Дт 05 Кт 04.01 — списание накопленной амортизации для определения остаточной стоимости НМА;

- Дт 91.02 Кт 04.01 — списание остаточной стоимости НМА;

- Дт 62.01. Кт 91.01 — выручка от реализации НМА;

- Дт 91.02 Кт 68.02 — начисление НДС с реализации НМА.

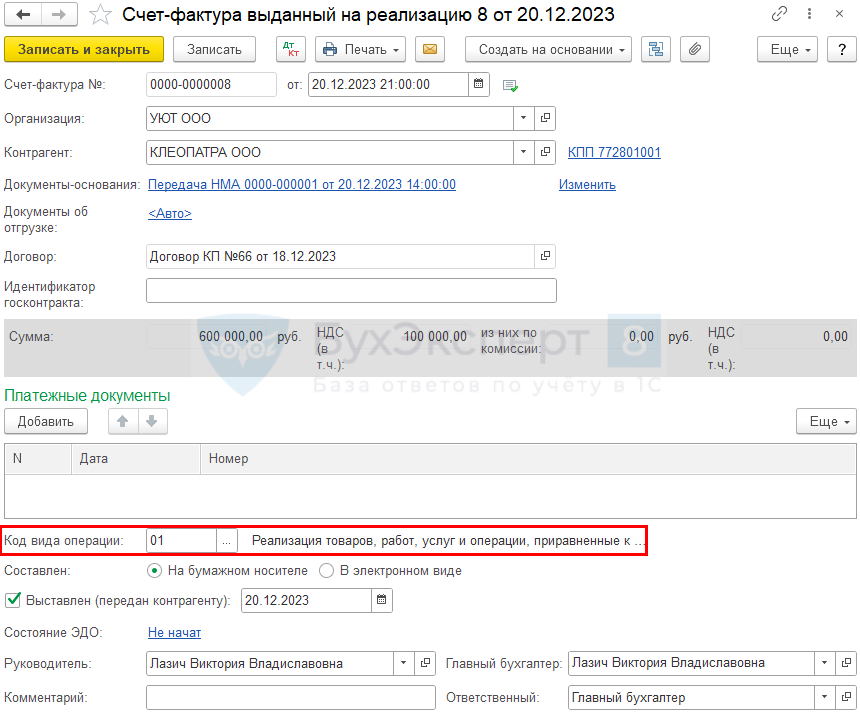

Выставление СФ на отгрузку покупателю

Выставить счет-фактуру покупателю можно по кнопке Выписать счет-фактуру документа Передача ОС.

Данные счета-фактуры автоматически заполняются на основании документа Передача ОС.

- Код вида операции — 01 «Реализация товаров, работ и услуг и операции, приравненные к ней».

Декларация по налогу на прибыль

В декларации по налогу на прибыль операция по реализации НМА отражается: PDF

В Листе 02 Приложение N 3:

- стр. 030 «Выручка от реализации амортизируемого имущества»;

- стр.040 «Остаточная стоимость реализованного амортизируемого имущества и расходы, связанные с его реализацией»:

- стр. 050 «Прибыль от реализации амортизируемого имущества (без учета объектов, реализованных с убытком».

Для доступа к разделу авторизируйтесь на сайте.

См. также:

- Учетная политика: НМА

- Функциональность: ОС и НМА

- Вычет НДС при создании НМА

- Инвентаризация НМА

- Обнаружение НМА в результате инвентаризации

- Покупка программы 1С

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Списание нематериальных активов (по окончании срока)

Списание нематериальных активов (по окончании срока)

Стоимость нематериального актива (далее – НМА), который выбывает или не способен приносить организации экономические выгоды в будущем, подлежит списанию с бухгалтерского учета (п. 34 ПБУ 14/2007 “Учет нематериальных активов”, утв. приказом Минфина России от 27.12.2007 № 153н).

Выбытие НМА имеет место в следующих случаях (абз. 2 п. 34 ПБУ 14/2007):

- прекращения срока действия права организации на НМА;

- передачи по договору об отчуждении исключительного права на НМА;

- прекращения его использования вследствие морального износа;

- в других случаях.

Одновременно со списанием стоимости НМА списывается сумма накопленной

амортизации (абз. 3 п. 34 ПБУ 14/2007).

В бухгалтерском учете доходы и расходы от списания НМА отражаются в том отчетном

периоде, к которому они относятся, и учитываются в составе прочих доходов и

расходов (счет 91 “Прочие доходы и расходы”) (п. 35 ПБУ 14/2007).

В налоговом учете стоимость НМА погашается путем начисления амортизации, если

объект учитывается в составе амортизационного имущества (п. 1 ст. 256 НК РФ). Таким

образом, по окончании срока использования НМА его стоимость будет полностью

включена в расходы.

В случае реализации амортизируемого имущества остаточная стоимость включается в

расходы в соответствии с пп. 1 п. 1, п. 3 ст. 268 НК РФ.

Рассмотрим пример, в котором организация списывает с баланса стоимость объекта

нематериального актива, срок использования которого истек.

Пример

Организация ООО “Торговый Дом” списывает с баланса нематериальный актив,

срок использования которого истек.

Выполняются следующие хозяйственные операции:

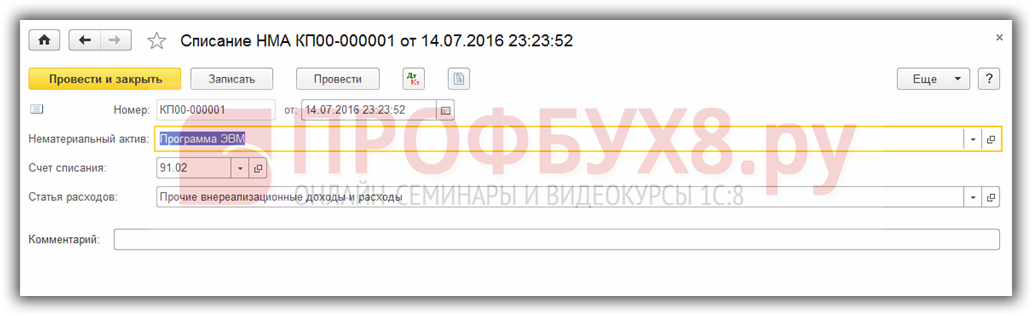

1. Списание НМА.

Пошаговая инструкция:

в программе 1С:Бухгалтерия 8 (ред. 3.0)

выбытиеНМА1_БП

См. также

Покупка нематериальных активов (оплата – поступление -принятие к учету)

Учет у правообладателя реализации полностью самортизированного исключительного права на изобретение

Амортизация нематериальных активов (линейный способ)

Приобретение права использования НМА (покупка программы)

Передача права использования НМА

Учет расходов на создание (приобретение) сайта

Содержание:

1. Поступление НМА

2. Принятие к учету НИОКР

3. Выбытие Нематериального актива путем передачи

4. Списание Нематериального актива

1. Поступление НМА

Нематериальный актив создается путем выполнения НИОКР (Научно-исследовательские и опытно-конструкторские работы) или приобретается у сторонних организаций. При приобретении – это фактическая стоимость приобретения НМА (нематериальные активы) счет учета 08.05, а при НИОКР – это затраты на создание актива (работы) счет учета 08.08.

Отражение в системе производится документом «Поступление НМА».

Согласно ст. 172 НК РФ производство вычета НДС производим в полном объеме после принятия к учету НМА. А учет сумм НДС по нематериальному активу производится на счете 19.02.

При принятии к учету все отражение идет на субсчетах счета 08. Отражение в системе производим документом . В строке «Вид объекта учета» выбираем «Нематериальный актив».

В данном документе на закладках заполняем – «Нематериальный актив», Счет учета, Способ отражения амортизации. Также заполняем счета учета. Путем выбора кнопки «Рассчитать» заполняется «Первоначальная стоимость».

При начислении амортизации по бухгалтерскому учету мы начинаем процедуру одновременно с принятием к учету ОС. Устанавливаем флажок «Начислять амортизацию» и указываем параметры:

■ «Срок полезного использования, месяцев»;

■ «Способ начисления амортизации»;

■ «Коэффициент ускорения» (при способе уменьшаемого остатка);

■ «Предполагаемый объем выработки» (при начислении амортизации пропорционально объему продукции, работ, услуг);

■ «Счет начисления амортизации».

Если организация является плательщиком налога на прибыль, то используем закладку «Налоговый учет». В этом случае в данной закладке установим флаг «Начислять амортизацию» и укажем параметры «Срок полезного использования», «Понижающий Коэффициент».

2. Принятие к учету НИОКР

Принятие к учету НИОКР производим тем же документом, что и НМА. Только «Вид объекта учета» выбираем «Расходы на НИОКР».

На закладке «Бухгалтерский учет» заполним счета учета. Путем выбора кнопки «Рассчитать» заполняется «Первоначальная стоимость». Установим флаг «Списывать на расходы», укажем способ и срок списания.

На закладке «Налоговый учет» укажем отражение НИОКР в НУ.

3. Выбытие Нематериального актива путем передачи

При выбытии нематериального актива путем передачи прав собственности заполняем документ «Передача НМА».

4. Списание Нематериального актива

При прекращении использования нематериального актива заполняем документ «списание нематериального актива». Данный документ возможно применять для списания расходов по НИОКР.

При проведении данного документа будут сформированы бухгалтерские проводки для списания НМА и суммы начисленной амортизации. Расчет остаточной стоимости происходит автоматически при проведении.

Более подробно схему выполнения действий, описанных в статье, необходимо разбирать индивидуально, по каждому конкретному случаю. Ведь это может быть готовое ПО, труд вашего коллектива, услуга с получением результата в виде интеллектуальной собственности.

Специалист компании «Кодерлайн»

Александр Васецкий

В 1С 8.3 Бухгалтерия 3.0 реализована возможность учета нематериальных активов. Рассмотрим операции по поступлению, принятию к учету, амортизации, списанию, продаже (передаче) нематериальных активов. Также изучим как отразить приобретение и реализацию прав использования нематериальных активов в 1С 8.3.

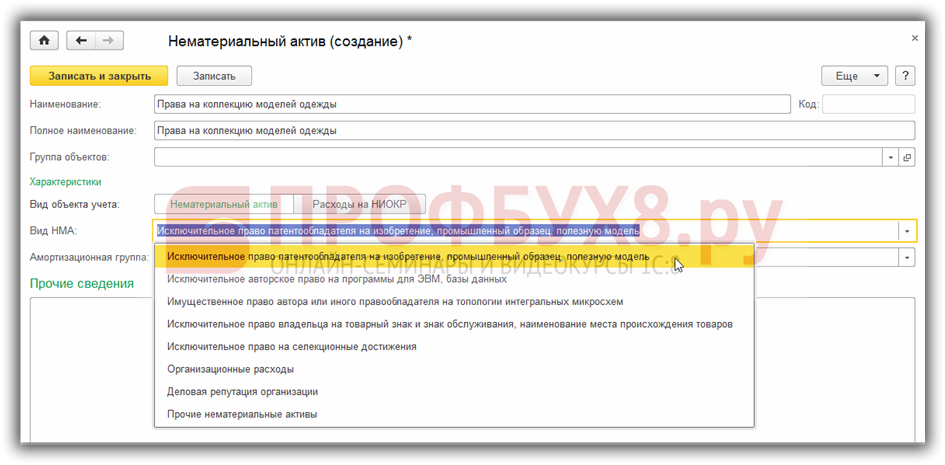

Заполнение справочника Нематериальные активы

Нематериальные активы в 1С 8.3 находятся в справочнике Нематериальные активы – раздел Справочники. Используется для отражения объектов не имеющих материальной формы, приносящих выгоды в будущем:

При заполнении справочника необходимо указать:

- Наименование;

- Вид объекта – выбирается между Нематериальный актив и Расходы на НИОКР;

- Заполнить вид НМА и его амортизационную группу.

Как оприходовать нематериальные активы в 1С 8.3

Поступление (покупка) НМА в 1С 8.3 регистрируется документом Поступление НМА пункт ОС и НМА – выбрать Поступление НМА далее Создать:

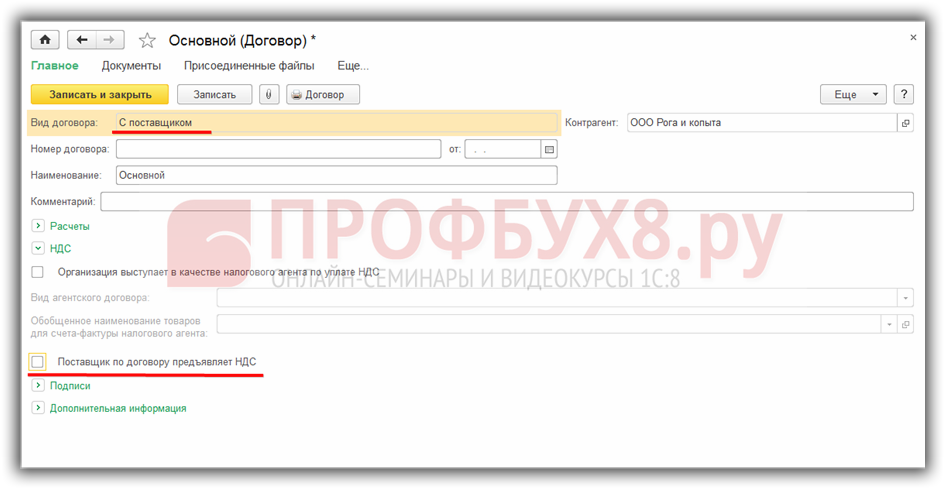

В документе указывается договор с поставщиком.

Важно! Вследствие того, что операции, связанные с передачей исключительных прав, НДС не облагаются, то необходимо убрать галочку «Поставщик по договору предъявляет НДС» в договоре контрагента. А также убрать ставку НДС из табличной части и не регистрировать счёт-фактуру:

Учет нематериальных активов

Все фактические расходы при создании НМА формируют первоначальную стоимость.

Отдельный субсчет для строительства в плане счетов

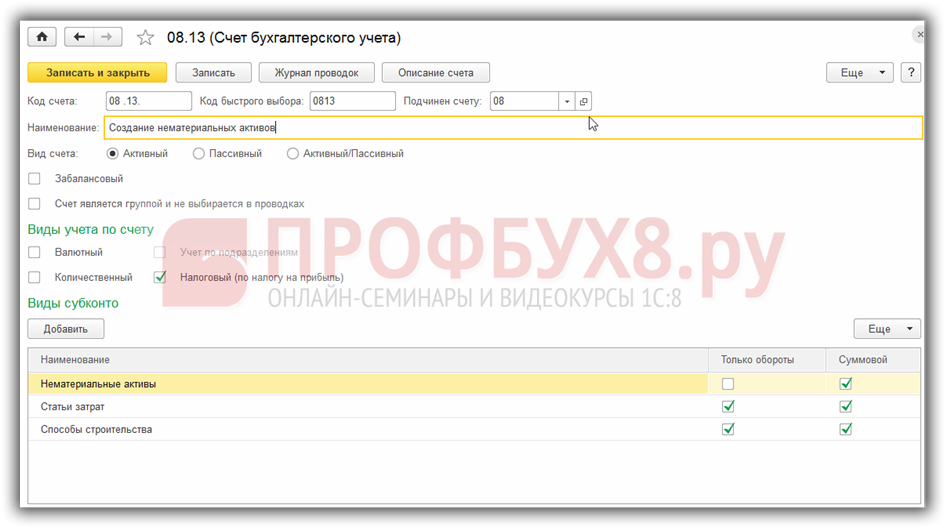

Важно! В 1С 8.3 Бухгалтерия 3.0 в плане счетов нет субсчета для отражения создания НМА собственными силами, но его можно занести в план счетов самостоятельно.

План счетов в 1С 8.3 находится в разделе Главное – План счетов – Создать:

В новом субсчёте нужно обязательно указать:

- Код счета;

- Вид счета – активный;

- Установить галочку «Налоговый»;

- Указать виды субконто – Нематериальные активы, Статьи затрат, Способы строительства.

Важно! В 1С 8.3 созданный субсчет не будет автоматически заполняться в отчётности, данные по субсчету необходимо заносить вручную.

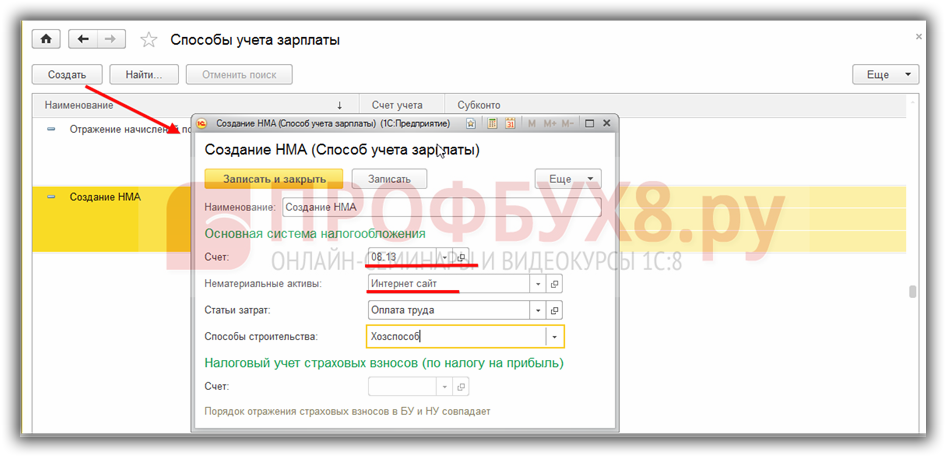

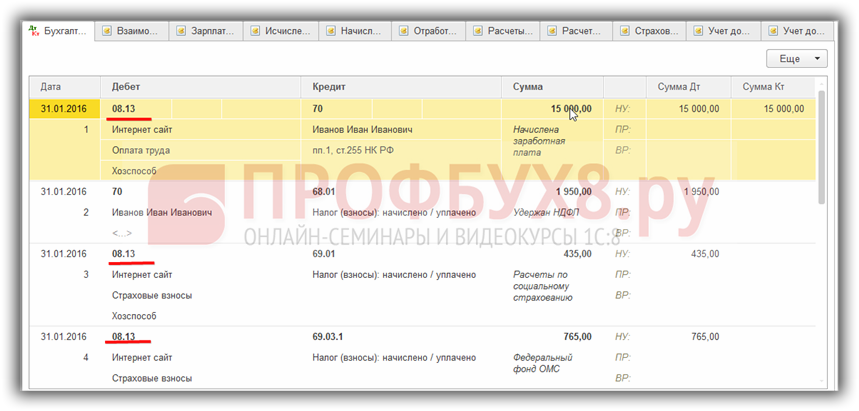

Зарплата в составе расходов на строительство НМА

Для занесения расходов на зарплату в первоначальную стоимость актива необходимо затраты на неё относить на новый субсчет. Для этого в способах учёта зарплаты необходимо указать субсчет и заполнить его аналитику. Зарплата и кадры – Настройки зарплаты – Способы учёта зарплаты:

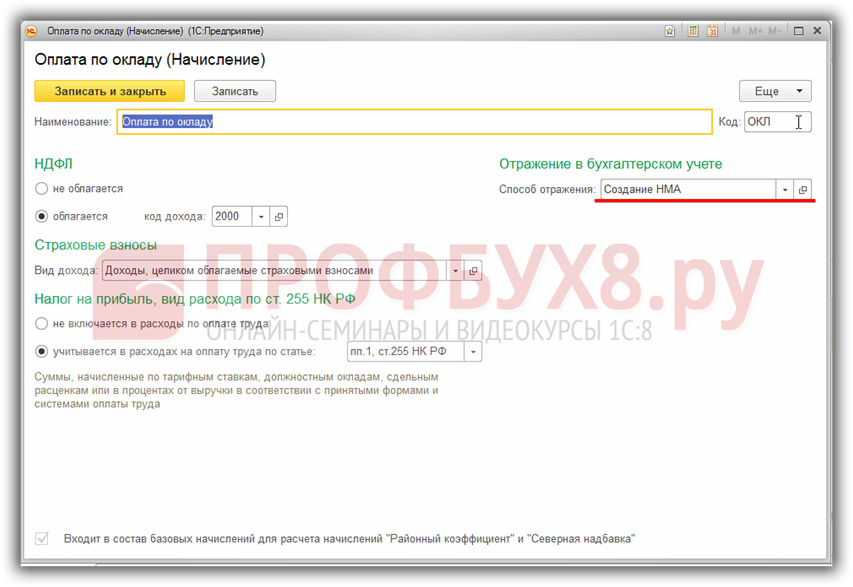

Далее необходимо в начислениях указать способ отражения Создание НМА:

При начислении зарплаты необходимые проводки на счёт 08.13 будут сформированы автоматически:

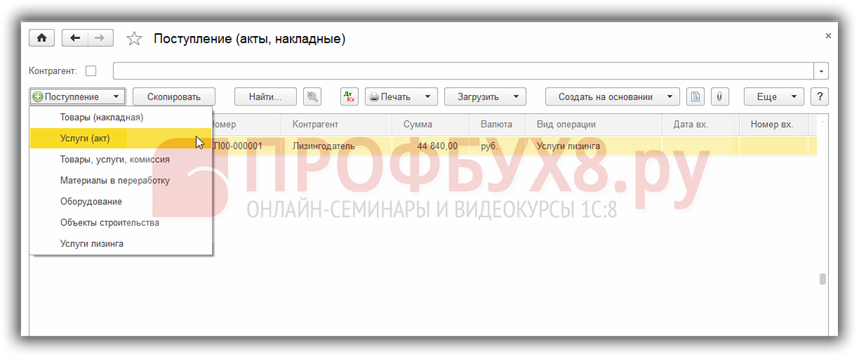

Учёт дополнительных расходов

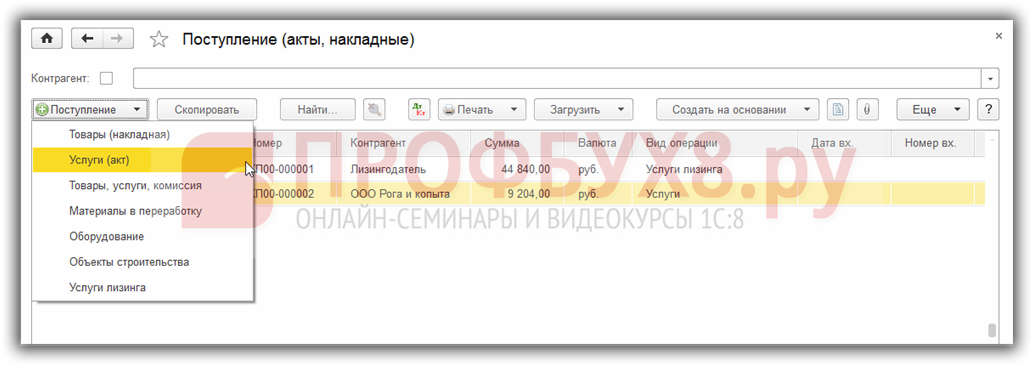

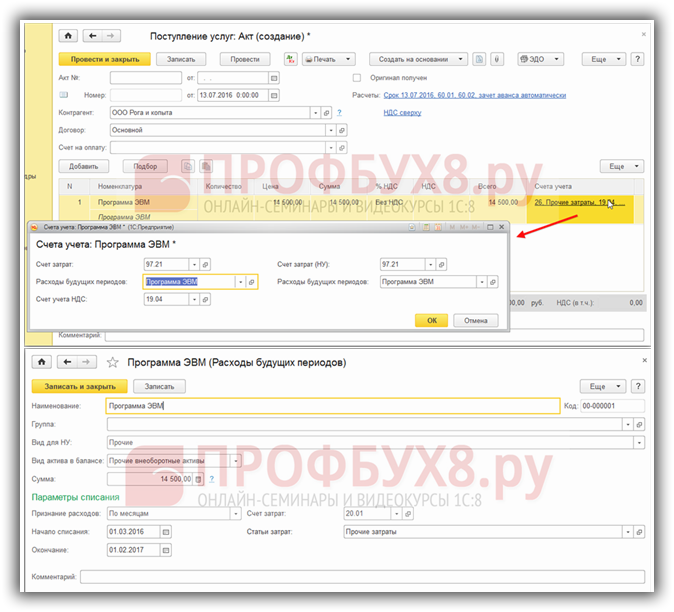

Для отражения в первоначальной стоимости всех дополнительных расходов, например оказанные услуги и тому подобное, необходимо занести документ Поступление (акт, накладная) – Покупки:

В зависимости от категории дополнительных расходов выбираем в списке соответствующий пункт. Например, услуги.

- Для отнесения затрат на первоначальную стоимость актива, в созданном документе Поступление необходимо указать счёт учёта затрат и его аналитику;

- Для занесения счёт-фактуры необходимо заполнить данные входящей счёт-фактуры и воспользоваться кнопкой Зарегистрировать.

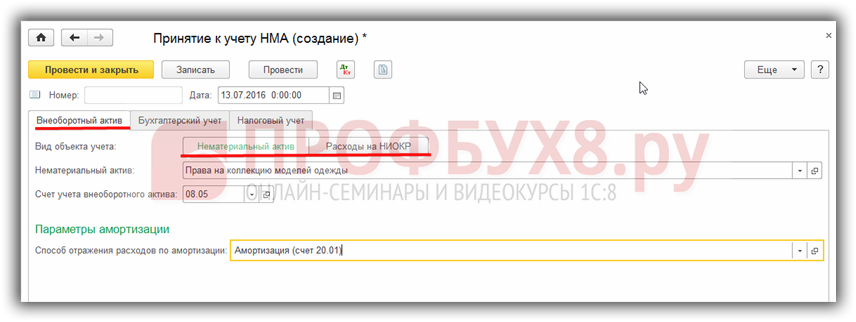

Заполнение документа Принятие к учёту НМА

После поступления или создания НМА принимаем его к учёту в 1С 8.3 – документ Принятие к учёту НМА пункт ОС и НМА.

Раздел Внеоборотный актив:

- Выбираем вид объекта – Нематериальный актив или Расходы на НИОКР;

- Указываем способ отражения расходов по амортизации:

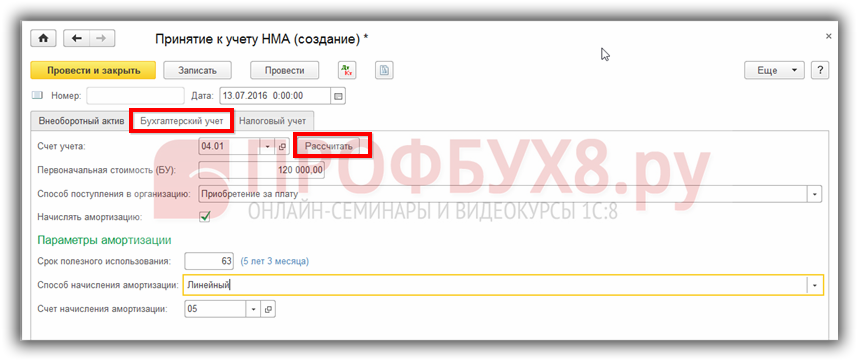

Раздел Бухгалтерский учёт:

- Для заполнения первоначальной стоимости нажимаем Рассчитать:

- Параметры амортизации указываются по данным учёта;

- Способ поступления в организации устанавливается из всплывающего списка:

Раздел Налоговый учёт – как и в БУ первоначальная стоимость автоматически устанавливается при нажатии кнопки Рассчитать:

Важно! Начислять амортизацию необходимо только если первоначальная сумма больше 100 000 руб., а срок полезного использования более 12 месяцев. После принятия к учёту первоначальная стоимость не увеличивается даже после доработки. Расходы на доработку учитываются в затратах.

Амортизация нематериальных активов

Данные по расчёту амортизации устанавливаются при принятии к учёту в 1С 8.3. Расчёт сумм амортизации происходит при закрытии месяца с помощью регламентной операции Амортизация НМА и списание расходов по НИОКР: Операции – Закрытие месяца:

В 1С 8.3 посмотреть проводки или отчёт по начислению сумм амортизации НМА можно воспользовавшись меню при нажатии на ссылку регламентной операции:

Изменение параметров амортизации НМА

Для изменения параметров в 1С 8.3 создаём документ Параметры амортизации НМА посредством кнопки Создать, пункт ОС и НМА:

- Выработка НМА – документ регистрирует объем работ для расчёта амортизации по НМА;

- Изменение коэффициента амортизации – для регистрации понижающего коэффициента;

- Изменение отражения амортизации – позволяет изменить счета учёта амортизации. Например, при реализации прав использования:

Изменение отражения амортизации нематериального актива

При использовании данного документа в 1С 8.3 необходимо учитывать следующие нюансы:

- Начислить амортизацию по старым данным, до создания изменяющего документа;

- Изменения входят в силу со следующего месяца:

Заполнение документа Изменение отражения амортизации НМА:

- Дата – устанавливаем последний день месяца;

- Способ – указывается новый счёт учёта амортизации и его аналитика;

- В таблице указываются списком активы, по которым производятся изменения. Для ввода нематериальных активов можно воспользоваться кнопкой подбора.

Отчёт по амортизации

Сумма накопленной амортизации отражается в отчёте Оборотно-сальдовая ведомость по счету – при выборе счёта 05, а для более развёрнутого отчёта можно воспользоваться Справкой-расчётом амортизации.

Приобретение прав использования нематериальных активов

Занесение расходов на приобретение

Расходы за предоставленное право использования НМА относятся в БУ на расходы будущих периодов и подлежат списанию в течении срока действия договора. В 1С 8.3 оформляются документом Поступление (акт, накладная) вид Услуги. Располагаются документы на закладке Покупки:

В документе необходимо откорректировать счета учёта:

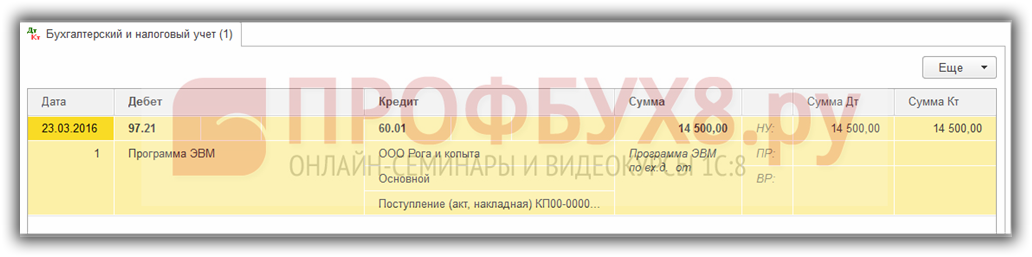

Формируются проводки:

Отражение расходов в текущем периоде

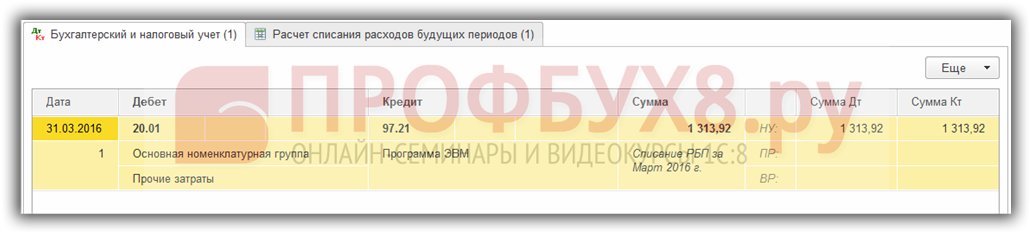

В 1С 8.3 для включения части расходов в текущем периоде необходимо воспользоваться регламентной операцией Списание расходов будущих периодов при закрытии месяца: пункт Операции – Закрытие месяца:

Данный документ списывает часть расходов на приобретение прав на текущие затраты:

Произвести сверку в 1С 8.3 можно воспользовавшись отчётом Справка-расчёт расходов будущих периодов из раздела Операции – Справки-расчёты – выбираем Списание расходов будущих периодов:

Реализация прав использования нематериальных активов

Если объект НМА ранее использовался по основному виду деятельности, то необходимо при передаче прав на него изменить параметры амортизации. Амортизация после реализации должна отражаться в прочих расходах, если это не расходы по основному виду деятельности.

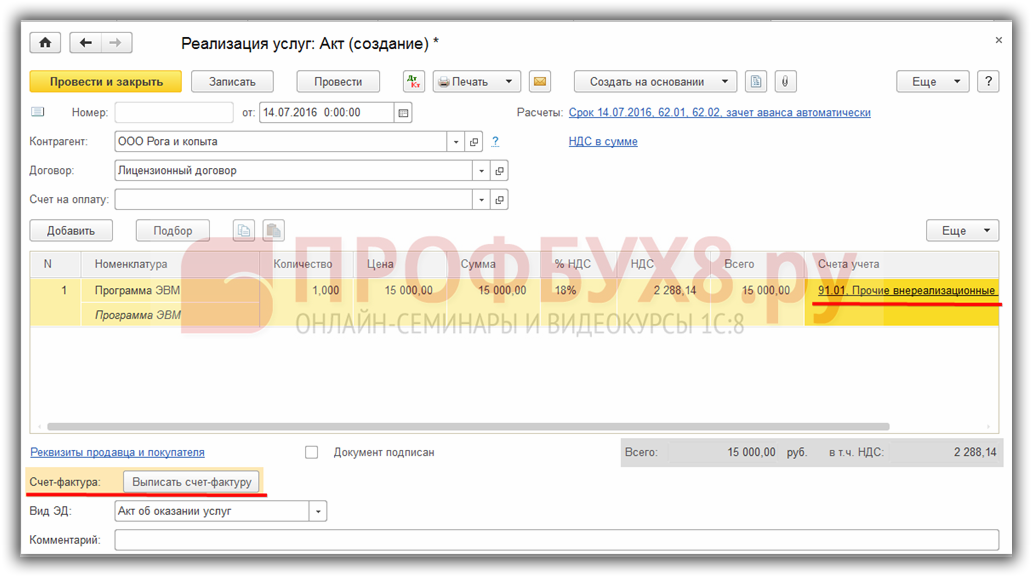

Продажа прав использования нематериальных активов в 1С 8.3 отражается документом Реализация (акт, накладная). В 1С 8.3 документ можно создать из раздела Продажи – далее Реализация (акты, накладные) выбрать Услуги (акт):

В документе Реализация по умолчанию доходы отражаются по счету 90.01, расходы по 90.02. Если необходимо, то можно их откорректировать в поле счета учёта.

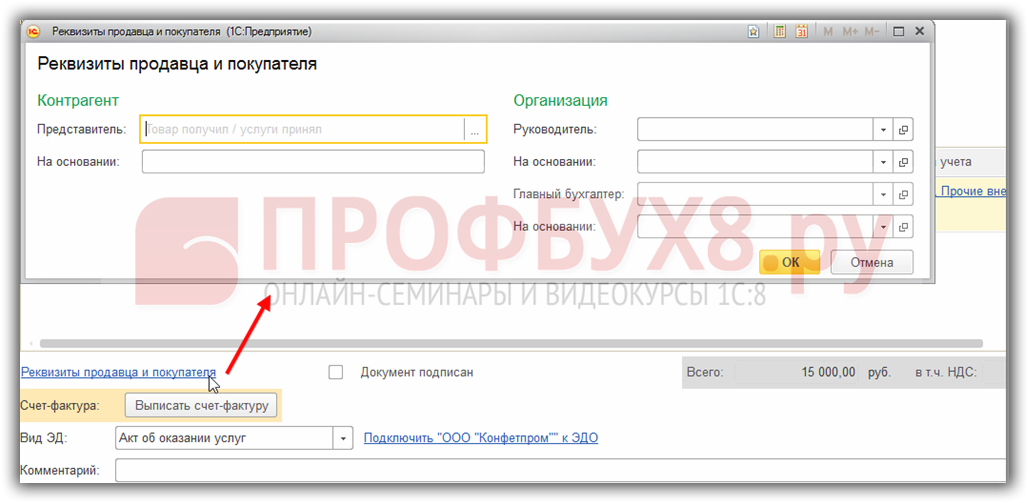

По ссылке Реквизиты продавца и покупателя можно отредактировать заполнение полей печатной формы:

Если реализация производится с НДС, то необходимо выставить счёт-фактуру, воспользовавшись командой Выписать счёт-фактуру.

Выбытие нематериальных активов

По окончанию срока использования

В 1С 8.3 по окончанию срока использования НМА списывается документом Списание НМА – пункт ОС и НМА. Заполнение документа:

- Дата – дата списания НМА;

- Нематериальный актив – списываемый НМА;

- Счёт списания и Статья расходов – счёт учёта затрат и его аналитика при списании:

Реализация объекта НМА

Для отражения реализации объекта нематериального актива в 1С 8.3 переходим в пункт ОС и НМА и создаём документ Передача НМА:

Заполнение документа:

- НМА – реализуемый актив;

- Сумма – сумма реализации (передачи);

- Справа заполняем счета учёта;

- Если есть НДС – регистрируем счёт-фактуру:

Изучить особенности отражения операций по учету НМА в 1С 8.3: основные документы, счета учета, формирование стоимости и начисление амортизации в БУ и НУ можно на курсе по работе в 1С 8.3 в модуле Приобретение и движение НМА. Подробнее о курсе смотрите в следующем видео:

Дата публикации: Июл 23, 2016

Поставьте вашу оценку этой статье:

Загрузка…

Показываем, как правильно провести в программах поступление и принятие к учёту нематериальных активов на производстве.

Содержание статьи:

Поступление нематериальных активов

Первоначальной стоимостью НМА будут все затраты, которые есть у компании для данного НМА.

Переходим в меню Закупки — Документы закупки (все). Создаём новый документ «Приобретение услуг и прочих активов» с хозяйственной операцией «Закупки у поставщика»

На вкладке «Основное» заполняем информацию о покупке НМА: контрагента и организацию, указываем соглашение или договор с поставщиком.

На вкладке «Расходы и прочие активы» прописываем название НМА, количество НМА и цену, подразделение, в котором НМА будет числиться.

При этом в Номенклатуре программы не нужно создавать новую позицию.

На вкладке «Основное» указываем наименование статьи расходов и условие: расходы возникают «При формировании стоимости внеоборотных активов» и относятся на стоимость внеоборотного актива.

Указываем тип аналитики расходов: НМА/НИОКР, при этом автоматически установится флажок «Контролировать заполнение аналитики».

Бухгалтерский учёт

В бухгалтерском учёте в группе финансового учёта указываем «Группу настроек финансового учета доходов/расходов» по счетам учёта 08.05.

Если данные различаются в зависимости от вида учёта, указываем группы финансового учёта.

В поле «Раздельный учет НДС по расходам» указываем правило отражения НДС.

В «Классификации расходов для целей регламентированного учета» прописываем вид деятельности, к которой относятся расходы. И указываем, что НМА принимается к налоговому учёту по налогу на прибыль.

«Аналитика» — указываем НМА, который принимаем к учету, на вкладке «Основное» пишем наименование НМА, в нашем случае это Товарный знак.

Когда всё заполнили, нажимаем «Провести и закрыть»

Когда собрали затраты на НМА, можно принимать к учёту.

Принятие к учёту НМА

Чтобы принять к учёту НМА, переходим в раздел Внеоборотные активы — Принятие к учёту НМА.

На вкладке Основное выбираем нужный НМА и организацию — себестоимость заполнится автоматически, по данным, которые мы указали в первой части статьи.

На вкладке Параметры учёта важно правильно указать вид актива, в зависимости от этого определятся счета учёта.

На вкладке Отражение расходов выбираем статью расходов амортизации бухгалтерского учёта.

Теперь, когда мы приняли к учету НМА он отразится в регламентированном учете.

читайте также

- Опубликовано 20.06.2016 09:03

- Просмотров: 9546

В этой статье мы рассмотрим заполнение основных документов по учету нематериальных активов (НМА) в 1С: Бухгалтерии предприятия 8 редакции 3.0 – Документ «Поступление НМА», в котором отражаются операции по оприходованию внеоборотного актива, и Документ «Принятие к учету НМА», который оформляется при вводе НМА в эксплуатацию.

Начнем с документа «Поступление НМА»

Заходим в раздел «ОС и НМА», ссылка «Нематериальные активы», «Поступление НМА»

Нажимаем кнопку «Создать»

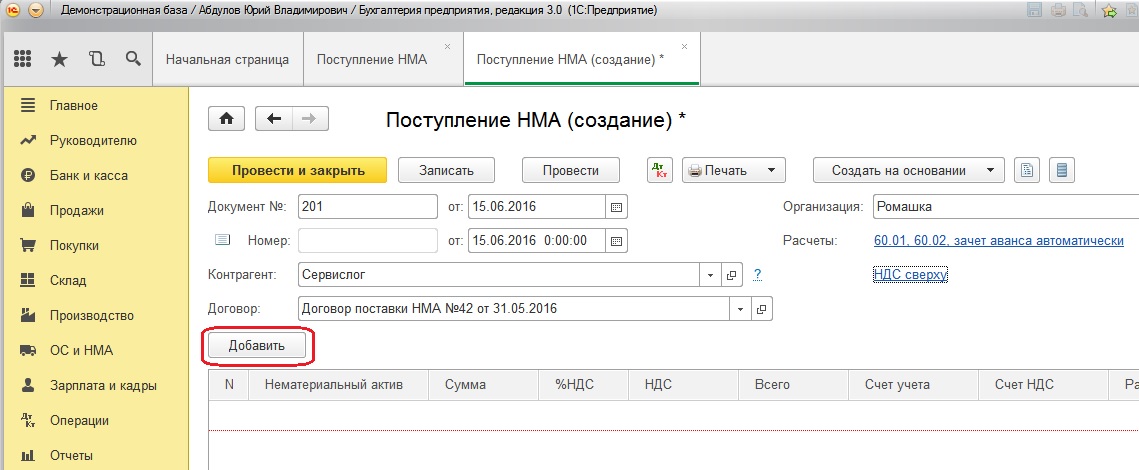

В открывшемся окне заполняем № и дату документа, в поле «Контрагент» выбираем поставщика из справочника, в поле «Договор» выбираем договор. Если данных в справочниках пока нет, то вносим их, нажимая кнопку «Создать».

Далее по кнопке «Добавить» заполняем поле «Нематериальные активы».

Вводим сумму и процент НДС.

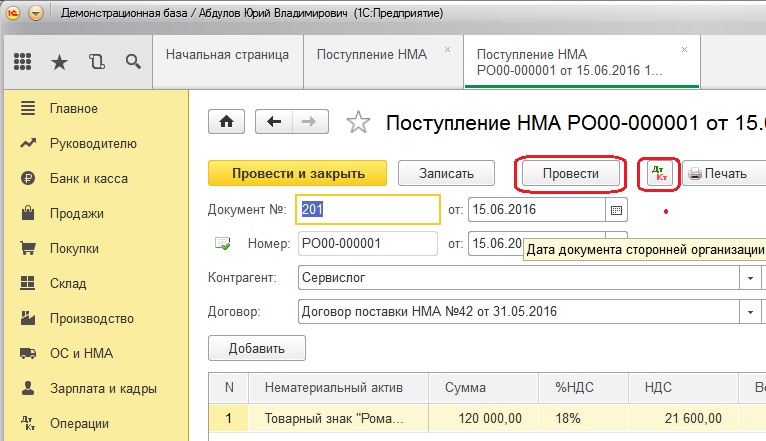

Проводим документ

И смотрим проводки

Теперь можно принимать НМА к учету

Открываем раздел «ОС и НМА», ссылка «Нематериальные активы» — «Принятие к учету»

Нажимаем кнопку «Создать»

Начинаем с заполнения вкладки «Внеоборотные активы»

Заполняем открывшийся документ. Во-первых выбираем «Вид объекта учета», установив «Нематериальный актив».

Заполняем поле «Нематериальный актив» и поле «Способ отражения расходов по амортизации», в котором определяется, на какой счет затрат будет осуществляться начисления амортизации (выбираем подходящий из справочника или создаем новый способ при необходимости сразу из документа), поле «Счет учета внеоборотного актива» заполнится автоматически.

Теперь переходим к вкладке «Бухгалтерский учет»

Указываем счет учета, на котором будем числиться объект и нажимаем на кнопку «Рассчитать»

В поле «Первоначальная стоимость» проверяем расчет общей стоимости НМА, выбираем способ поступления и устанавливаем флажок в поле «Начислять амортизацию». Далее указываем срок полезного использования в месяцах, заполняем способ начисления и счет начисления амортизации.

Следующая вкладка «Налоговый учет». Нажимаем кнопку «Рассчитать» и проверяем полученную сумму.

Устанавливаем флажок «Начислять амортизацию», вводим срок полезного использования в месяцах и понижающий коэффициент.

Теперь проводим документ и смотрим проводки.

Автор статьи: Светлана Губина

Понравилась статья? Подпишитесь на рассылку новых материалов