Какие организации должны платить земельный налог, ставки земельного налога, расчет авансовых платежей по земельному налогу

Земельный налог относится к местным и регулируется законодательством муниципальных образований, а в городах федерального значения — Москве, Санкт-Петербурге и Севастополе — законами этих городов. В рамках Налогового кодекса муниципальные образования определяют:

- налоговые ставки;

- порядок уплаты налога;

- налоговые льготы, включая размер не облагаемой налогом суммы для отдельных категорий налогоплательщиков.

Какие организации платят земельный налог?

Налогоплательщики по земельному налогу — организации, обладающие земельными участками, которые признаются объектом налогообложения в соответствии со статьей 389 Налогового кодекса. Земля должна принадлежать организации на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Организации не отчитываются и не платят налог по земельным участкам, которые находятся у них на праве безвозмездного пользования или получены ими по договору аренды.

Если земельный участок относится к имуществу, составляющему паевой инвестиционный фонд, налогоплательщиком признается управляющая компания. Налог уплачивается за счет имущества, составляющего этот паевой инвестиционный фонд.

Объект налогообложения по земельному налогу

Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования, на территории которого введен налог. Не признаются объектом налогообложения:

- земельные участки, изъятые из оборота в соответствии с законодательством;

- ограниченные в обороте земельные участки, которые заняты особо ценными объектами культурного наследия, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия, музеями-заповедниками;

- земельные участки из состава земель лесного фонда;

- ограниченные в обороте земельные участки, занятые находящимися в государственной собственности водными объектами;

- земельные участки, входящие в состав общего имущества многоквартирного дома.

Налоговая база по земельному налогу

Налоговая база определяется отдельно для каждого земельного участка и равна его кадастровой стоимости на 1 января года, за который считается налог. Если земельный участок появился в течение налогового периода, то для определения налоговой базы берется кадастровая стоимость на дату постановки земельного участка на государственный кадастровый учет.

Изменение кадастровой стоимости земельного участка в течение налогового периода не учитывается при определении налоговой базы в этом и предыдущих налоговых периодах. Из этого правила есть исключения:

- кадастровая стоимость изменwилась после исправления технической ошибки в сведениях ЕГРН. Налог нужно пересчитать с даты начала применения кадастровой стоимости, указанной в ЕГРН. При ее увеличении организация обязана уплатить недоимку.

- если кадастровая стоимость земельного участка изменилась после исправления ошибки, допущенной государственным органом при регистрации участка или ведении кадастра недвижимости, или после ее оспаривания: в этом случае исправление учитывается в расчете налоговой базы, начиная с периода, в котором ошибочные данные использовались для расчета. То есть пересчитывается база текущего года и прошлых лет, если в них уже применялась ошибочная база/

- если кадастровая стоимость земельного участка изменилась в связи с изменением характеристик участка (площадь увеличена, присвоена новая категория земель и пр.): применяйте новую кадастровую стоимость со дня внесения в ЕГРН новых характеристик участка. При расчете налога за текущий год будут использованы две стоимости: до внесения в ЕГРН изменений и после. За прошлый год налог не пересчитывается.

- кадастровая стоимость изменилась из-за приравнивания к рыночной стоимости. В этом случае новую кадастровую стоимость применяют как базу с 1 января года, в котором подано заявление о таком установлении, либо года, указанного в отчете об оценки, если они не совпадают.

На 2023 год кадастровую стоимость для расчета земельного налога поднимать не будут. Налоговая база на этот период будет равна кадастровой стоимости на 1 января 2022 года.

Исключение: снижение кадастровой стоимости и ее рост из-за изменения характеристик участка.

Как определить налоговую базу для земельного участка, находящегося в общей собственности

Для земельных участков, которые находятся в общей долевой собственности, налоговая база определяется отдельно для каждого налогоплательщика-собственника участка пропорционально его доле в общей собственности.

Часто при покупке недвижимости покупатель получает право собственности на часть земельного участка, которая занята недвижимостью и необходима для ее использования. Налоговая база по этому участку для указанного лица определяется пропорционально его доле в праве собственности на земельный участок.

Если недвижимость покупают несколько лиц в совместную собственность, налоговая база для каждого будет равной долей кадастровой стоимости.

Как определить налоговую базу по участку, образованному в течение года

База будет равна кадастровой стоимости на день указания в едином государственном реестре недвижимости сведений об участке, по которым и определена кадастровая стоимость. Если есть иные особенности определения базы, их также следует учесть.

Обратите внимание, что участок в этом случае находится в собственности не полный год. При расчете налога и авансовых платежей нужно учитывать коэффициент владения, равный Кол-во полных месяцев владения / Общее кол-во месяцев.

Месяц считается полным, если право возникло в период с 1-го по 15-е число месяца. Например, право собственности на участок зарегистрировано 12 февраля. Тогда считается, что вы владели им весь февраль. Включите этот месяц в расчет коэффициента. Соответственно, если право возникло 16 числа и позднее, месяц при расчете не учитывается.

Как определить налоговую базу, если участок находится одновременно на территории разных муниципальных образований

Если земельный участок одновременно находится на территориях нескольких муниципальных образований, для каждого из них налоговая база определяется отдельно и равняется кадастровой стоимости доли участка, приходящейся на муниципальное образование.

База для каждой доли рассчитывается по формуле: Кадастровая стоимость × Доля участка, приходящаяся на муниципальное образование

Информация о доле есть в ЕГРН. Самостоятельно вычислять приходящуюся на территорию образования площадь участка и использовать ее для расчета налога нельзя (письмо ФНС от 25.08.2021 № БС-4-21/11942@).

Налоговый и отчетный период по земельному налогу

Налоговым периодом по земельному налогу признается календарный год. Отчетными периодами для налогоплательщиков-организаций признаются первый квартал, второй квартал и третий квартал календарного года — по итогам этих периодов нужно платить авансовые платежи.

Законодательные органы муниципального образования могут не устанавливать отчетные периоды. Если их нет, то налог уплачивается только по итогам года, без авансовых платежей.

Налоговая ставка по земельному налогу

Налоговые ставки устанавливаются нормативными правовыми актами муниципальных образований и законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя.

Узнать свою ставку вы можете на сайте ФНС России.

Ставки не могут превышать:

— 0,3 %

- для земель сельскохозяйственного назначения и земель, которые входят в состав зон сельскохзяйственного использования населенных пунктов. При этом земли должны фактически использоваться для сельхозпроизводства;

- для земель, занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса;

- для участков, приобретенных для индивидуального жилищного строительства, кроме используемых в предпринимательской деятельности;

- для участков, приобретенных для личного подсобного хозяйства, садоводства, огородничества, и земель общего назначения, если они не используются в предпринимательской деятельности;

- для участков, которые ограничены в обороте и предоставлены для обеспечения обороны, безопасности и таможенных нужд.

— 1,5 % для прочих земельных участков.

По этим же ставкам производится налогообложение, если налоговые ставки не определены нормативными правовыми актами муниципального образования.

Муниципальное образование может установить дифференцированные налоговые ставки в зависимости, например, от категории земли или места нахождения участка в муниципальным образовании.

Налоговые льготы по земельному налогу

От налогообложения освобождаются:

- организации и учреждения уголовно-исполнительной системы Минюста в отношении земельных участков, которые используются для непосредственного выполнения возложенных на эти организации функций;

- организации — в отношении земельных участков, занятых государственными автомобильными дорогами общего пользования;

- религиозные организации — в отношении участков, на которых расположены здания религиозного и благотворительного назначения;

- общероссийские общественные организации инвалидов;

- «сколковцы».

Полный список смотрите здесь.

Дополнительно местные власти могут вводить свои льготы — они будут действовать только на территории соответствующего муниципального образования (города федерального значения). Узнать о них можно на сайте ФНС России.

Порядок расчета земельного налога и авансовых платежей по нему

Сумма налога считается после окончания налогового периода и равна произведению налоговой ставки и налоговой базы. Организация рассчитывает и перечисляет налог в бюджет самостоятельно, но ИФНС тоже считает налог и направляет организации сообщение об исчисленной сумме налога. В нем инспекция показывает, сколько организация должна была заплатить по ее мнению. Сверьте сумму из сообщения с уплаченной и проверьте правильность расчета налога от инспекции.

Если компания приобрела земельный участок с целью жилищного строительства, расчет налога и авансовых платежей по нему производится по пониженной ставке — 0,3 %, если местные власти не установили ставку ниже. Дополнительно применяется повышающий коэффициент:

- коэффициент 2 применяется в течение 3 лет с даты государственной регистрации права собственности на земельный участок и до государственной регистрации прав на построенный объект недвижимости;

- коэффициент 1, если строительство и государственная регистрация прав произошли раньше истечения трех лет, то переплаченная сумма налога зачитывается или возвращается налогоплательщику в общем порядке;

- коэффициент 4, если жилищное строительство превысило 3-летний срок, в течение следующих лет и до государственной регистрации прав на построенный объект применяется коэффициент.

Налогоплательщики-организации, для которых установлены авансовые платежи, самостоятельно исчисляют земельный налог и авансовые платежи по нему после окончания первого, второго и третьего квартала.

Квартальный авансовый платеж = ¼ × налоговая ставка × налоговая база

По итогам налогового периода организации перечисляют в бюджет разницу между исчисленной суммой налога и уплаченными в течение налогового периода авансовыми платежами.

Неполный налоговый период или неполный период действия льгот

Если налогоплательщик получил или потерял право собственности на земельный участок в течение налогового периода, при расчете налога и авансовых платежей нужно учесть время владения участком. Для этого рассчитывается коэффициент: число полных месяцев владения участком делим на число календарных месяцев в налоговом (отчетном) периоде.

Расчет числа полных месяцев владения участком делается так:

- если право собственности на земельный участок или его долю получено до 15-го числа (включительно) или прекращение права произошло после 16-го числа и позже, за полный месяц принимается месяц возникновения (прекращения) указанного права;

- если право собственности на земельный участок или его долю произошло после 15-го числа или прекращение права произошло до 15-го числа (включительно), этот месяц не считается месяцем владения участком.

Налогоплательщики, которые имеют право на налоговые льготы, должны предоставлять в ИФНС по месту нахождения налогоплательщика или участка заявление по форме, утвержденной Приказом ФНС России от 25.07.2019 № ММВ-7-21/377@. Срок подачи заявления не установлен, но сделать это следует до даты уплаты налога, чтобы у ИФНС были все сведения для проверки поступившей суммы. Заявление о льготе за 2022 год налоговая рекомендовала подать в первом квартале 2023 года.

Когда сдавать отчетность по земельному налогу

Декларацию по земельному налогу организациям не надо сдавать с отчетности за 2020 год.

Вместо этого налоговая будет присылать организациям сообщение с суммой земельного налога, который рассчитала по собственным данным. Его пришлют в течение полугода после того, как налогоплательщик должен был уплатить налог, поэтому с расчетом налоговой можно только сверяться, а считать придется самостоятельно.

Проверьте, совпадает ли уплаченная вами сумма с расчетом налоговой. Если да, то поводов для беспокойства нет. Если же есть расхождения, то тут несколько вариантов:

- вы переплатили налог — вы можете зачесть или вернуть излишне уплаченную сумму;

- вы недоплатили налог — надо погасить недоимку и заплатить пени;

- налоговая ошиблась в расчетах — в течение 10 рабочих дней надо дать пояснения, подтверждающие правильность вашего расчета. Форма и формат пояснений утверждены Приказом ФНС от 30.03.2022 № ЕД-7-21/247@

Если сообщение от налоговой не пришло до 1 сентября, это может означать, что у нее нет данных о ваших земельных участках. В таком случае организация обязана сообщить инспекции обо всех объектах налогообложения по форме, утвержденной Приказом ФНС России от 10.08.2022 № ЕД-7-21/741. Она подается до 31 декабря года, в котором должно было поступить сообщение от налоговой. За игнорирование этой обязанности грозит штраф — 20 % от неуплаченной суммы налога.

Срок уплаты земельного налога и авансовых платежей

Организации платят авансовые платежи и земельный налог в бюджет по месту нахождения земельных участков в сроки, которые с 2022 года изменились:

- налог за год — не позднее 28 февраля года, следующего за истекшим годом;

- авансовые платежи — не позднее 28 числа месяца, следующего за истекшим кварталом.

Напомним, что уплачивая налоги и авансовые платежи в составе единого налогового платежа, необходимо подавать уведомления об исчисленных суммах в ФНС. Срок представления — не позднее 25 числа месяца, в котором должен быть уплачен налог.

Хотите легко платить налоги и сдавать декларации? Работайте в облачном сервисе Контур.Бухгалтерия: ведите учет, начисляйте зарплату и отпрвляйте отчетность онлайн. Сервис напомнит об уплате налога, поможет рассчитать его и автоматически сформирует отчетность. Первый месяц работы бесплатен для всех новых пользователей.

Содержание статьи

Показать

Скрыть

Кто должен платить земельный налог, как узнать размер налога и ставки по нему, каковы сроки уплаты и существующие льготы?

Кто платит земельный налог

Согласно ст. 388 Налогового кодекса РФ, земельный налог платят физлица, компании и ИП, у которых есть земельный участок в собственности.

Кто может не платить земельный налог

Если бизнес владеет наделом на праве безвозмездного срочного пользования или аренды, налог уплачивать не нужно.

В ряде ситуаций предприниматели могут не платить налог вовсе или платить меньшую сумму:

- бизнес имеет право на федеральную или местную налоговую льготу;

- участок входит в перечень земель, которые не облагаются налогом.

Согласно ст. 395 Налогового кодекса РФ, освобождаются от налога земельные участки, которые принадлежат определенным категориям граждан. В их число входят:

- органы уголовно-исполнительной системы в отношении участков, выделенных для работы ведомств;

- религиозные организации;

- общероссийские общественные организации людей с инвалидностью;

- организации народных художественных промыслов;

- резиденты особых экономических зон;

- малочисленные народы Севера, Сибири и Дальнего Востока;

- судостроительные организации — резиденты промышленно-производственной особой экономической зоны;

- участники свободной экономической зоны;

- фонды из перечня N 216-ФЗ «Об инновационных научно-технологических центрах и о внесении изменений в отдельные законодательные акты РФ».

Некоторые владельцы участков могут не платить налог с шести соток со своего участка. Налоговый вычет могут получить:

- граждане с первой или второй группой инвалидности, инвалидностью с детства и лица из группы особого риска;

- чернобыльцы и граждане, подвергшиеся воздействию радиации на ПО «Маяк» и Семипалатинском полигоне;

- пенсионеры и предпенсионеры — женщины 55 лет, мужчины 60 лет, а также граждане с правом на пенсию, которое бы наступило до реформы по повышению пенсионного возраста, например, женщины от 50 лет и мужчины старше 55 лет с северным стажем в 15 лет;

- лица с тремя и более несовершеннолетними детьми.

Местное законодательство может освободить от уплаты другие категории налогоплательщиков. Информацию об этом можно уточнить в Сервисе налоговой службы.

Если у налоговой есть сведения о праве на льготу, ее предоставят по умолчанию. Однако стоит подстраховаться и подать в налоговую заявление на льготу и предоставить подтверждающие документы.

За какую землю не нужно платить налог

Земли, которые являются объектами налогообложения, перечислены в ст. 389 Налогового кодекса РФ.

Земли, которые изъяты из оборота

Это земли, которые являются федеральной собственностью, их нельзя купить или подарить. Полный перечень таких наделов можно найти в ст. 27 Земельного кодекса РФ.

Земли, ограниченные в обороте

Это земли, которые являются муниципальной или государственной собственностью:

- объекты культурного наследия;

- музеи-заповедники;

- земли лесного фонда;

- земли под гидротехническими сооружениями в пределах водохранилища.

Входят в состав общего имущества многоквартирных домов

Это участки под жилым зданием или прилегающие к дому территории.

Все земельные участки, которые облагаются земельным налогом, налоговая служба вносит в специальную картотеку.

Как рассчитать размер земельного налога

Налоговая база

Налоговая база определяется в отношении каждого земельного надела как его кадастровая стоимость по состоянию на 1 января календарного года, который является налоговым периодом.

Если земельный участок образован в течение календарного года, налоговая база определяется как его кадастровая стоимость на дату постановки земельного участка на кадастровый учет.

Формула для расчета земельного налога

Для ИП и физлиц, которые владеют участком, налог рассчитывает ФНС. Организации рассчитывают налог самостоятельно. Чтобы определить размер земельного налога, им необходимо знать кадастровую стоимость и налоговую ставку.

Налог рассчитывается по следующей формуле: земельный налог = кадастровая стоимость × налоговая ставка.

Если надел купили или продали в течение календарного года, земельный налог рассчитывают с учетом коэффициента владения.

Коэффициент владения = количество полных месяцев нахождения участка в собственности в отчетном году / 12.

Земельный налог с коэффициентом владения = годовой земельный налог × коэффициент владения за год.

Количество полных месяцев считают так: месяц учитывают, если купленный участок зарегистрировали в Едином государственном реестре недвижимости (ЕГРН) с 1 по 15 число включительно. Месяц также учитывают, если после продажи переход права собственности к новому владельцу зарегистрировали в ЕГРН с 16 по последнее число месяца включительно.

Если участок в долевой собственности

Если у участка несколько владельцев, то налог они платят пропорционально своей доле.

Налоговые ставки по земельному налогу

Налоговые ставки по земельному налогу могут устанавливать города федерального значения. Муниципалитеты могут делать это в пределах допустимых значений, указанных в ст. 394 Налогового кодекса РФ.

|

Ставка налога |

Типы участков |

|

0,3% |

|

|

1,5% |

Для остальных земельных участков |

Все ставки по земельному налогу, действующие в муниципалитете, можно найти на сайте налоговой. Если ставки в пределах муниципалитета не утверждены, то налоги рассчитываются по ставкам в 0,3% и 1,5%.

Налоговый и отчетный период по земельному налогу

Налоговый период по земельному налогу составляет один календарный год. Отчетными периодами для налогоплательщиков-юрлиц являются I, II и III кварталы календарного года. По итогам данных периодов вносят авансовые платежи.

Муниципалитеты могут законодательно не устанавливать отчетные периоды. В этом случае налог уплачивают в конце года без авансовых платежей.

Пример расчета земельного налога

Рассчитаем налог для земельного участка, который принадлежит юрлицу неполный год. Компания «Иванов и Ко» зарегистрирована в Москве и имеет в собственности участок в Переславле-Залесском. Кадастровая стоимость участка на 1 января 2023 года составляет 5 млн рублей.

25 марта юрлицо продает этот земельный участок. Налоговая ставка там составляет 1,5%. Земельный налог за 2023 год «Иванов и Ко» рассчитывают с учетом коэффициента владения.

Коэффициент владения: 3 месяца / 12 месяцев = 0,25.

Земельный налог: 5 000 000 × 1,5% × 0,25 = 18 750 рублей.

Расчет налоговых платежей необходимо оформить справкой из бухгалтерии. Это станет основанием для отражения налога в бухгалтерской и налоговой отчетности. Кроме того, справка может быть полезна для сравнения расчетов компании и налоговой инспекции.

Кадастровая стоимость участка

Объект земельного налога — земельный участок в собственности. Налоговой базой является кадастровая стоимость участка.

Для расчета налога используют кадастровую стоимость земельного надела, установленную на 1 января в ЕГРН. Для только созданных участков используют кадастровую стоимость, установленную на момент внесения объекта в ЕГРН.

Узнать кадастровую стоимость можно:

- на сайте Росреестра;

- из выписки ЕГРН;

- в сервисе «Справочная информация по объектам недвижимости в режиме online»;

- в публичной интерактивной карте.

Выписку из ЕРГН часто заказывают, когда нужны данные о кадастровой стоимости на определенную дату или требуется подтверждение права собственности. Справку можно получить через МФЦ или запросить в Росреестре, однако в этом случае потребуется усиленная квалифицированная электронная подпись (КЭП).

В сервисе «Справочная информация по объектам недвижимости в режиме online» и в «Публичной интерактивной карте» кадастровую стоимость указывают на день последнего обновления базы.

Особенности расчета кадастровой стоимости

Если кадастровая стоимость участка изменилась в течение года, например, землю продали в течение года или надел оказался без кадастровой стоимости, тогда последнюю определяют в особом порядке.

Изменения учитывают с 1 января следующего года. Однако здесь есть исключения. Перерасчет налога за текущий или предыдущий год возможен, если кадастровую стоимость снизили до рыночной по решению профильной организации или суда или при исправлении технической ошибки.

Если кадастровая стоимость изменилась из-за изменений характеристик земельного участка, налоговую базу за периоды до внесенных изменений и после рассчитывают с учетом специальных коэффициентов.

Если у участка нет кадастровой стоимости, то платить земельный налог не нужно. Другие правила действуют в Крыму и Севастополе. Если кадастровой стоимости нет, то налог рассчитывают по нормативной оценке земли. Как только появится кадастровая стоимость, налог с 1 января выплачивают по ней.

В 2023 году предусмотрены исключения. Если кадастровая стоимость участка на 1 января 2023 года больше стоимости на 1 января 2022 года, используются данные за 2022 год. Это правило действует только в том случае, если не изменились характеристики земельного участка. В противном случае будут применять кадастровую стоимость за 2023 год, даже если она выше стоимости 2022 года.

Как и куда платить земельные налоги и сроки их уплаты

Земельный налог и авансовые платежи по нему уплачивают в налоговую службу по местонахождению земельного участка.

Земельный налог необходимо уплатить до 28 февраля года, следующего за отчетным. Налог за 2022 год уплачивают до 28 февраля 2023 года. Авансовые платежи вносят до 28 числа месяца, следующего за I, II и III кварталами. Так, в 2023 году авансовые платежи по земельному налогу необходимо внести до 28 апреля, 28 июля, 28 октября.

С 2023 года земельный налог уплачивают в составе единого налогового платежа (ЕНП). Чтобы в ФНС списали сумму, необходимо подать уведомление. По авансовым платежам его подают до 25 числа, следующего за отчетным кварталом, а за год — до 25 февраля. Так, в 2023 году уведомление подают 25 апреля, 25 июля и 25 октября.

Штрафы и санкции за несвоевременную уплату или неуплату земельного налога

Если перечислить земельный налог или авансовые платежи после положенного срока, то ФНС может начислить пени. Их рассчитывают за каждый день просрочки с ориентиром на 1/300 ключевой ставки Центрального банка, сказано в ст. 75 Налогового кодекса РФ.

Если неуплату земельного налога выявила проверка, компания должна будет уплатить штраф в 20% от недоимки. Если выяснится, что компания умышленно занизила налог, то штраф составит 40% от недоимки, сказано в ст. 122 Налогового кодекса РФ.

Оштрафовать организацию могут только за неполную уплату налога по итогам года. На авансовые платежи штрафы не начисляются.

Памятка — как оплатить земельный налог

- Земельный налог уплачивают физлица, ИП и компании, которые являются собственниками земельных участков, попадающих под налогообложение.

- Земельный налог является местным налогом. Ставки по нему определяют города федерального значения и муниципалитеты в рамках предельных значений. Если местные власти ставки не определили, то они составят 0,3% или 1,5% для участков определенных видов. Муниципалитеты также определяют необходимость авансовых платежей по налогу.

- ИП и физлица рассчитывать налог не должны. За них это делает ФНС. А вот организации рассчитывают налог самостоятельно. Для этого используется формула: земельный налог = кадастровая стоимость × налоговая ставка.

- Кадастровая стоимость берется за 1 января отчетного периода. В 2023 году можно использовать кадастровую стоимость за 2022 год, если она ниже, при условии, что характеристики участка не менялись.

Организации — собственники земельных участков с любым режимом налогообложения обязаны платить земельный налог. Закон от 15.04.2019 № 63-ФЗ отменил составление декларации по земельному налогу с отчетности за 2020 год, но расчет налога организации должны производить самостоятельно. О том, как это сделать, расскажет наша статья.

Ставка земельного налога для юридических лиц

Ставки земельного налога устанавливают местные органы власти, на территории которых расположен участок, а также власти городов федерального значения (Москва, Санкт-Петербург и Севастополь).

Если ставки в регионе не установлены, согласно пп. 2 п. 1 ст. 394 НК РФ, применяется общая максимальная ставка по земельному налогу 1,5 процента.

Для некоторых категорий земель, например, сельхозназначения, которые используются для сельхозпроизводства, максимальная ставка — 0,3 процента.

Свою ставку налога можно узнать на сайте ФНС https://www.nalog.ru/rn77/service/tax/.

Срок уплаты земельного налога

Таблица «Сроки уплаты земельного налога юрлицами»

| Период | Срок уплаты | Обоснование |

| Налог за 2019 год и авансовые платежи за 2020 год |

В сроки, установленные местными властями (в Москве, Санкт-Петербурге, Севастополе — власти этих регионов). Информация о сроках на сайте ФНС: https://www.nalog.ru/rn77/service/tax/ Срок уплаты земельного налога за год не может быть раньше 1 февраля следующего года; — по авансовым платежам по итогам I, II и III кварталов — не позже последнего числа следующего за отчетным периодом месяца. Для организаций, включенных на 01.03.2020 в реестр субъектов МСП и занятых в пострадавших от пандемии сферах деятельности, сроки оплаты авансовых платежей за I и II кварталы 2020 год продлены. Местные власти и города федерального значения также могут продлить сроки оплаты авансовых платежей в связи с эпидемией. Для указанной категории юрлиц: — авансовые платежи за I квартал 2020 года продлены до 30.10.2020. Если организация — субъект МСП работает в отрасли из дополнительного перечня, указанного в п. 4 Постановления Правительства РФ от 07.11.2020 № 1791, то срок уплаты продлевается до 30.12.2020 (п. 1 Постановления Правительства РФ от 07.11.2020 № 1791); — авансовые платежи за II квартал 2020 года продлены до 30.12.2020. Ряду организаций, согласно п. 10 ч. 1 ст. 2 Закона от 08.06.2020 № 172-ФЗ, предоставлена федеральная льгота в виде освобождения от оплаты авансового платежа за II квартал. Для авансовых платежей, срок уплаты которых продлен, предоставлена годичная рассрочка |

Пункт 2 ст. 387, п. 1 ст. 397 НК РФ Пункт 3 ст. 398 НК РФ Подпункты «а», «г» п. 1, п. 1 (1) Постановления Правительства РФ от 02.04.2020 № 409, Постановление Правительства РФ от 07.11.2020 № 1791 |

| Налог за 2020 год и дальнейшие периоды |

Не позднее 1 марта года, который следует за истекшим годом. Местные власти (Москвы, Санкт-Петербурга, Севастополя) впредь не будут устанавливать сроки уплаты налога |

Подпункты 72, 77 ст. 2, ч. 7, 17 ст. 3 Закона от 29.09.2019 № 325-ФЗ |

| Авансовые платежи за 2021 год и отчетные периоды дальнейших лет |

Не позднее последнего числа месяца, следующего за истекшим кварталом. Местные власти (Москвы, Санкт-Петербурга, Севастополя) впредь не будут устанавливать сроки уплаты авансовых платежей |

Подпункты 72, 77 ст. 2, ч. 7, 17 ст. 3 Закона от 29.09.2019 № 325-ФЗ |

Кем проводится исчисление земельного налога

Согласно пункту 3 ст. 391 НК РФ исчисление земельного налога производится организациями самостоятельно. По окончании года ИФНС пришлет налогоплательщику сообщение об исчисленной ею сумме налога. Если компания не согласна с расчетом ИФНС, необходимо подать пояснения со своими данными (письмо Минфина РФ от 19.06.2019 № 03-05-05-02/44672).

Об участках, на которые расчет налога не поступит, нужно подать в инспекцию сообщение по форме, утвержденной Приказом ФНС РФ от 25.02.2020 № ЕД-7-21/124@ (ст. 1 закона № 325-ФЗ), и копии документов, подтверждающих право на земельный участок. Сообщение нужно подать до 31 декабря года, следующего за истекшим налоговым периодом.

Расчет земельного налога вручную

Общий порядок расчета земельного налога установлен в п. 1 ст. 396 НК РФ. Для расчета налога за год необходимо кадастровую стоимость участка умножить на ставку налога.

Кадастровую стоимость необходимо брать на 1 января года, за который начисляется налог.

Если в течение года организация перечисляла авансовые платежи, то оставшаяся к уплате по итогам года сумма рассчитывается по правилам п. 5 ст. 396 НК РФ: из величины начисленного за год налога вычитаются перечисленные авансовые платежи за I, II и III кварталы.

Налог рассчитывается отдельно (пп. 1, 2 ст. 391, п. 1 ст. 396 НК РФ):

- по каждому земельному участку;

- по каждой доле в праве общей собственности на участок, в том числе по тем долям, в отношении которых действуют разные ставки.

Если участок расположен на территориях разных муниципальных образований, налог нужно начислять и уплачивать отдельно по каждому муниципальному образованию (п. 1 ст. 391, п. 1 ст. 396 НК РФ).

Специальный порядок расчета земельного налога действует, если:

- у организации есть льготы;

- срок владения участком составлял не весь год;

- участок предназначен для жилищного строительства.

Порядок уплаты земельного налога юридическим лицом

Земельный налог и авансовые платежи оплачиваются в ИФНС по месту нахождения земельного участка (п. 3 ст. 397 НК РФ).

Необходимость оплаты авансовых платежей по земельному налогу по итогам I, II и III кварталов устанавливают местные власти. Согласно пункту 2 ст. 397 НК РФ авансы по налогу оплачивать не нужно, если местными органами муниципальных образований (региональными законами в Москве, Санкт-Петербурге и Севастополе):

- отчетные периоды по земельному налогу не установлены;

- предусмотрено полное освобождение от оплаты авансовых платежей.

Узнать, следует ли организации оплатить авансовые платежи по земельному участку, можно на сайте ФНС https://www.nalog.ru/rn77/service/tax/.

Что делать в случае переплаты по земельному налогу

Если у организации образовалась переплата по земельному налогу, ее можно зачесть или вернуть (ст. 78 НК РФ).

Причем, по п. 6 ст. 78 НК РФ, если у налогоплательщика есть недоимка по другим налогам, а также долги по пеням и штрафам, возврат возможен только после зачета переплаты в счет погашения указанных обязательств.

Зачет переплаты по налогу производится:

- в счет предстоящих платежей по земельному или другим налогам (п. 4 ст. 78 НК РФ). Этот способ работает, если у плательщика нет задолженности по иным налогам. Для зачета в этом случае необходимо подать заявление по форме приложения 9, утвержденной Приказом ФНС РФ от 14.02.2017 № ММВ-7-8/182@;

- в счет погашения недоимки по другим налогам, а также задолженности по пеням и штрафам (п. 5 ст. 78 НК РФ). Данный способ зачета осуществляется налоговиками самостоятельно не более чем за 3 года со дня уплаты указанной суммы налога (п. 5 ст. 78 НК РФ). Со своей стороны налогоплательщик вправе подать в ИФНС письменное заявление с просьбой о зачете.

Благодаря Закону от 29.09.2019 № 325-ФЗ, с 01.10.2020 утратил силу абзац 2 п. 1 ст. 78 НК РФ, согласно которому зачет сумм переплаты должен был осуществляться исключительно по соответствующим видам налогов и сборов, то есть федеральные налоги в счет федеральных, региональные — в счет региональных, местные — в счет местных. Земельный налог относится к категории местных налогов.

Таким образом, с 01.10.2020 появилась возможность зачесть переплату по земельному налогу в счет оплаты налога любого вида.

Возврат переплаты производится по письменному заявлению согласно форме приложения 8, утвержденной Приказом ФНС РФ от 14.02.2017 № ММВ-7-8/182@, в течение одного месяца со дня его получения.

В связи с упразднением с 01.10.2020 абзаца 2 п. 6 ст. 78 НК РФ перед возвратом переплаты необходимо погасить имеющуюся задолженность по любым налогам, а не только по налогам «соответствующего вида», как этого требовало законодательство ранее. Таким образом, перед подачей заявления нужно убедиться в отсутствие задолженности по всем видам налогов.

Если переплата возникла из-за ошибки в декларации, сначала нужно сдать «уточненку» (п. 1 ст. 81 НК РФ) и только после этого подать заявление о возврате или зачете.

Согласно пункту 7 ст. 78 НК РФ, на возврат у налогоплательщика есть три года с момента переплаты.

За несвоевременный возврат на сумму переплаты начисляются проценты за каждый календарный день просрочки. Процентная ставка принимается равной ставке рефинансирования ЦБ РФ, действовавшей в момент нарушения срока возврата (п. 10 ст. 78 НК РФ). Если инспекция откажет в возврате, можно обратиться в суд.

Льготы по налогу для юридических лиц

По земельному налогу установлены две категории льгот: федеральные и местные.

Федеральные льготы прописаны в ст. 395 НК РФ. Они освобождают от налога узкий перечень юридических лиц и действуют на территории всей страны. Они предоставляются в виде:

- освобождения от оплаты налога отдельных юридических лиц. К этой группе налогоплательщиков относятся резиденты ОЭЗ и религиозные организации (п. 1 ст. 395 НК РФ);

- установления пониженных ставок налога для отдельных категорий земель. Например, для земель, находящихся под жилищным фондом, и земель сельскохозяйственного назначения установлена ставка налога в размере 0,3 процента (пп. 1 п. 1 ст. 394 НК РФ).

Власти муниципальных образований и городов федерального значения увеличить «федеральную» ставку не вправе, однако могут уменьшить ее по своему усмотрению.

В 2020 году из-за пандемии коронавируса введена федеральная льгота в виде освобождения от оплаты земельного налога за II квартал 2020 года. Льгота установлена пунктом 10 ч. 1 ст. 2 Закона от 08.06.2020 № 172. Она распространяется на довольно узкий круг плательщиков:

- на организации, включенные в реестр МСП и занятые в наиболее пострадавших от пандемии отраслях по перечню, установленному Постановлением Правительства РФ от 03.04.2020 № 434;

- включенные в реестр социально ориентированные НКО, являющиеся с 2017 года получателями президентских грантов по развитию гражданского общества, грантов и субсидий, предоставляемых в рамках программ, реализуемых исполнительной властью федерального, регионального и местного уровней, а также исполнители общественно полезных услуг и поставщики соцуслуг;

- централизованные религиозные организации и входящие в их структуру религиозные организации, а также учрежденные ими социально ориентированные НКО;

- включенные в реестр НКО, в наибольшей степени пострадавшие от пандемии.

Эта федеральная льгота действует лишь в отношении тех участков, которые используются организациями в предпринимательской или уставной деятельности.

Местные льготы действуют только на территории той местности, для которой они установлены. Льготы предоставляются в виде (п. 2 ст. 387 НК РФ):

- освобождения от уплаты налога;

- пониженных ставок;

- уменьшения суммы уже рассчитанного налога;

- необлагаемой доли площади участка;

- не облагаемой налогом суммы.

Узнать, установлена ли местная льгота для участка, можно на сайте ФНС: https://www.nalog.ru/rn77/service/tax/.

В связи с отменой деклараций по земельному налогу, о наличии льготы по налогу за 2020 год инспекцию нужно уведомить. Чтобы заявить льготу, необходимо подать в ИФНС заявление по форме, установленной Приказом ФНС РФ от 25.07.2019 № ММВ-7-21/377@. Коды льгот для составления заявления нужно взять из приложения 2 данного приказа.

Особенности бухгалтерского учета земельных участков

Порядок оформления операций с землей регламентируется положениями гл. 17 ГК РФ, нормами ЗК РФ и НК РФ, а также с 2022 года ФСБУ 6/2020 (утв. приказом Минфина России от 17.09.2020 № 204н) и действовавшему до конца в 2021 года ПБУ 6/01 (утверждено приказом Минфина РФ от 30.03.2001 № 26н).

С 2022 года утратил силу ПБУ 6/01 «Учет основных средств», его заменили два новых ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Что изменили в учете ОС новые стандарты по сравнению с ПБУ 6/01, подробно разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Купить землю можно только на основании договора купли-продажи, составленного в письменной форме (ст. 550 ГК РФ). Нотариально заверять договор не нужно. В договоре обязательно должна быть вся информация об ограничениях или обременениях земли, а также о местонахождении и цене участка (ст. 554, 555 ГК РФ). Объектом сделки может быть только земля, прошедшая государственный кадастровый учет (ст. 37 ЗК РФ).

Право собственности на землю переходит с момента госрегистрации в Росреестре (п. 2 ст. 223 ГК РФ). Размер пошлины при госрегистрации операций с землей для юрлиц — 22 000 руб. (подп. 22 п.1 ст. 333.33 НК РФ).

Землю по правилам бухучета следует относить к основным средствам (ОС) (с 2022 года п.5 ФСБУ 6/2020 или до конца 2021 года п. 5 ПБУ 6/01,). Участок принимают к учету при соблюдении следующих условий:

- фирма будет использовать его в основной деятельности либо предоставлять в аренду;

- использование будет продолжаться дольше 12 месяцев;

- перепродажа участка не планируется — в противном случае землю нужно учесть на счете 41 (письмо Минфина РФ от 23.06.2009 № 03-05-05-01/36);

- от приобретенной земли ожидается получение дохода.

Первоначальная стоимость земельного участка формируется следующим образом:

- с 2022 года при применении ФСБУ 6/2020 и ФСБУ 26/2020 — в общей сумме связанных с земельным участком капитальных вложений. К ним относятся: покупная цена участка, госпошлина за регистрацию прав на него и иные затраты, непосредственно связанные с его приобретением (пп. «а» п. 5, пп. «а», «з» п. 10 ФСБУ 26/2020 «Капитальные вложения», пп. «а», «б» п. 1 Информационного сообщения Минфина России от 03.11.2020 N ИС-учет-28, п. п. 4, 12 ФСБУ 6/2020 «Основные средства», Информационное сообщение Минфина России от 03.11.2020 N ИС-учет-29).

- до конца 2021 года при применении ПБУ 6/01 — в сумме фактических затрат на приобретение участка. К ним относятся покупная цена участка, госпошлина за регистрацию прав на него и иные затраты, непосредственно связанные с приобретением (п. п. 4, 5, 7, 8 ПБУ 6/01 «Основные средства»).

ОБРАТИТЕ ВНИМАНИЕ! Продажа земли не является объектом обложения НДС (подп. 6 п. 2 ст. 146 НК РФ).

Покупка земельных участков — дорогостоящая операция, поэтому нередко компании берут для этого заем. Проценты по займу включаются в стоимость земли до тех пор, пока участок не переведут из внеоборотного актива в состав ОС (п. 7 ПБУ 15/2008, утверждено приказом Минфина РФ от 06.10.2008 № 107н).

Также компания может получить землю:

- Безвозмездно — тогда ее принимают к учету по рыночной цене, подтвержденной независимым оценщиком (письмо Минфина РФ от 28.01.2015 № 03-04-05/3074). При этом если землю подарил учредитель компании, владеющий больше чем половиной доли уставного капитала (УК) компании-получателя, то доход у получателя не возникает. В противном случае безвозмездное получение — внереализационный доход для целей обложения налогом на прибыль (подп. 11 п.1 ст. 251 НК РФ).

- По договору мены — организация примет участок в соответствии со стоимостью ценностей, переданных другой фирме взамен (ст. 568 ГК РФ).

- В счет вклада в УК — по оценке, согласованной учредителями.

Землю переводят в состав ОС при ее полной готовности к эксплуатации и сформированной первоначальной стоимости. Компания может принять участок земли к учету на счете 01, не дожидаясь регистрации права собственности, — тогда он отражается на отдельном субсчете счета 01.

Как отразить в бухучете приобретение земельного участка, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Земельные участки не амортизируются ни в БУ, ни в НУ (с 2022 года п. 28 ФСБУ 6/2020, до конца 2021 года п. 2 ст. 256 НК РФ). Иной способ включения трат на покупку земли в расходы компании отсутствует (постановление Президиума ВАС РФ от 14.03.2006 № 14231/05).

Учесть расходы на покупку земельного участка можно только при его дальнейшей продаже. Тогда на дату передачи участка покупателю продавец земли отражает в учете доход от сделки, уменьшенный на стоимость приобретения участка и траты на его продажу (п. 1 ст. 271, п. 1 ст. 268 НК РФ).

Как учесть покупку земельного участка при исчислении налога на прибыль, подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

В особом порядке для прибыли признаются расходы на приобретение земли из гос- или муниципальной собственности, на которой находятся здания, строения или сооружения, или которая приобретается для строительства ОС, по договорам на приобретение участков, заключенным с 01.01.2007 по 31.12.2011. Такие затраты можно (подп. 1 п. 3 ст. 264.1 НК РФ):

- Равномерно признавать в течение выбранного предприятием срока (не меньше 5 лет).

- Принимать в уменьшение прибыли в отчетном (налоговом) периоде максимум 30% от налоговой базы по прибыли предшествующего налогового периода до полного признания всей суммы. При этом в бухучете возникает постоянная налоговая разница, которую мы рассмотрим ниже.

ОБРАТИТЕ ВНИМАНИЕ! Использовать землю можно только в соответствии с видом разрешенного использования, приведенным в Государственном кадастре недвижимости (п. 1 ст. 263 ГК РФ).

Земельный участок является объектом обложения земельным налогом. Подробнее о порядке его уплаты читайте в этой статье.

Документальное оформление операций с земельными участками

Операции с землей можно проводить только при условии составления договора в письменном виде. Стороны составляют 3 экземпляра договора: по 1 для каждого участника сделки и 1 для Росреестра.

Постановка участка на счет 08 осуществляется на дату фактической передачи земли по акту приема-передачи либо дату подписания договора (если договор приравнивается сторонами к акту приема-передачи).

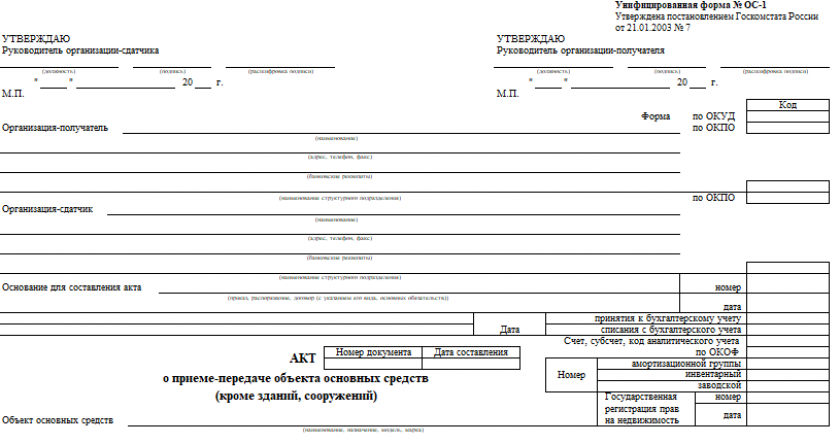

Вести учет земельных участков можно с использованием унифицированных форм ОС-1 и ОС-6 либо по самостоятельно разработанным формам, составленным с использованием обязательных реквизитов (ст. 9 закона «О бухучете» от 22.11.2011 № 402-ФЗ).

Скачать бланк ОС-1 можно бесплатно, кликнув по картинке ниже:

Акт приема передачи основных средств по форме ОС-1

Скачать

При приеме земельного участка от учредителя необходимо провести независимую оценку земли, а также внести изменения в учредительные документы компании.

Как это сделать, читайте в статье «Бухгалтерские проводки по взносам в уставный капитал».

Если же организация получила землю безвозмездно, то рыночная оценка участка подтверждается независимым оценщиком или данными кадастрового учета (ст. 66 ЗК РФ).

Компания может сдавать земельный участок в аренду. Тогда должен быть заключен договор аренды и оформлен акт приема-передачи имущества контрагенту. Если договор аренды заключается на срок более года, то его необходимо зарегистрировать в территориальном отделении Росреестра (п. 2 ст. 609, п. 2 ст. 651 ГК РФ).

Более подробно об оформлении в учете арендных операций с землей читайте в статье «Бухгалтерский учет при аренде основных средств (нюансы)».

Бухгалтерский учет операций с земельными участками: проводки

Фактические траты на покупку земли собираются на счете 08 в корреспонденции со счетами 60, 76. Оплата госпошлины и ее включение в стоимость земельного участка осуществляются записями:

- Дт 68 Кт 51 — оплачена пошлина за регистрацию права собственности на землю;

- Дт 08 Кт 68 — пошлина включена в первоначальную стоимость земли.

Дальнейший учет земли зависит от целей ее использования. Если на территории компания будет строить здания, но за счет инвесторов, то такой объект нельзя признать ОС — он будет оставаться на счете 08. По окончании строительства бухгалтер сделает запись:

- Дт 76 Кт 08 — передана земля инвестору в связи с завершением строительных работ.

Если же собственник использует землю в собственных целях и за свои деньги, то включить участок в состав ОС следует проводкой:

- Дт 01 Кт 08 — земельный участок принят в состав ОС.

При покупке земли у государства под строительство ОС (по договорам 2007-2011 годов) возникает налоговая разница: в НУ траты на землю признаются расходом, а в БУ — нет. Бухгалтеру следует ежемесячно отражать в БУ постоянный налоговый актив до полного списания расходов в налоговом учете:

- Дт 68 субсчет «Расчеты по налогу на прибыль» Кт 99 субсчет «ПНА» на сумму Z / n / 12 мес. × 20%,

где:

Z — первоначальная стоимость участка;

n — число лет списания расхода на покупку земли.

Продажа земли оформляется записями:

- Дт 45 субсчет «Переданные объекты недвижимости» Кт 01 — списана стоимость земли;

- Дт 62 Кт 91 — отражена выручка от продажи;

- Дт 91 Кт 45 субсчет «Переданные объекты недвижимости» — отражена в составе прочих расходов первоначальная стоимость проданного участка.

Напоминаем, что реализация земли НДС не облагается.

При поступлении земли в уставный капитал компании бухгалтер сделает проводки:

- Дт 75 Кт 80 — отражена задолженность учредителя по вкладу в УК;

- Дт 08 Кт 75 — получен земельный участок в счет вклада учредителя в УК;

- Дт 01 Кт 08 — земля принята к учету как объект ОС.

Передача земли в качестве вклада в УК другого юрлица отражается записями:

- Дт 58 Кт 76 субсчет «Расчеты по вкладам в УК» — отражена задолженность по вкладам в УК;

- Дт 76 субсчет «Расчеты по вкладам в УК» Кт 01 — внесен участок в качестве вклада в УК.

Если первоначальная стоимость переданной земли отличается от оценки, согласованной учредителями, разницу следует отнести на соответствующий субсчет счета 91 в корреспонденции со счетом 76 (субсчет «Расчеты по вкладам в УК»).

Получение земельного участка безвозмездно бухгалтер отражает записями:

- Дт 08 Кт 83 — получена земля от учредителя, доля которого в УК более 50%, при этом доход у компании отсутствует;

- Дт 08 Кт 98 — получен участок безвозмездно от иных лиц;

- Дт 08 Кт 01 — земельный участок введен в эксплуатацию;

- Дт 98 Кт 91 — признан доход от безвозмездного получения земельного участка.

Если же ваша компания передает земельный участок безвозмездно, то бухгалтерская проводка такая:

- Дт 91 Кт 01 — отражена стоимость земли, переданной в дар другой компании.

Доходов и расходов в налоговом учете при безвозмездной передаче земли не возникает (ст. 249, 250, п. 16 ст. 270 НК РФ). Но тогда в бухучете образуется постоянное налоговое обязательство, которое учитывают одновременно со списанием стоимости земли и расходов на ее передачу (п. 7 ПБУ 18/02):

- Дт 99 субсчет «ПНО» Кт 68 субсчет «Расчеты по налогу на прибыль» — отражено ПНО из-за разницы в учете при передаче имущества безвозмездно.

При заключении договора мены проводки у компании, передающей землю и принимающей в ответ иное имущество, следующие:

- Дт 08, 10, 41 Кт 60 — поступили ценности по договору мены;

- Дт 62 Кт 91— отражен доход от передачи земли по договору мены;

- Дт 91 Кт 01 — списана стоимость переданного земельного участка;

- Дт 60 Кт 62 — полностью погашены обязательства сторон при выполнении условий договора мены.

Финрезультат от операций мены в учете участников сделки равен нулю.

В исключительных случаях земельных участок может быть изъят (ст. 49 ЗК РФ). Госорганы обязаны уведомить об этом собственника земельного участка. Собственник или пользователь земли вправе претендовать на возмещение в размере рыночной стоимости земельного участка, недвижимости, которая на нем находится, а также убытков и упущенной выгоды от изъятия (ст. 56.8, 56.9 ЗК РФ). На дату прекращения права собственности за землю делаются проводки:

- Дт 91 Кт 01 — выбытие земельного участка;

- Дт 76 Кт 91 — в состав прочих доходов включена сумма возмещения за изъятие.

Итоги

Особенности бухучета земельных участков таковы:

- земля является объектом ОС;

- договор купли-продажи составляется только в письменном виде с учетом требований ГК РФ;

- право собственности на землю подлежит обязательной регистрации;

- реализация земли не облагается НДС;

- землю нельзя амортизировать;

- траты на покупку земли можно списать только при ее продаже;

- в особом порядке учитываются участки, приобретенные в 2007-2011 годах у государства под строительство ОС.

Подробнее о том, какую отчетность следует сдавать собственнику земли, читайте в статье «Отчетность по земельному налогу».