Услуги оплачены и получены, а закрывающих документов нет: как учесть расходы

Компания заключила договор на оказание рекламных услуг. Исполнитель выполнил свою работу и получил оплату полностью, но закрывающих документов не предоставил. Как правильно учесть уплаченную сумму?

В налоговом учете. Компания оказалась в ситуации неотфактурованной поставки услуг: услуги оказаны, оплата прошла, но документально не подтверждена.

Неотфактурованная поставка — это поставка товарно-материальных ценностей, при которой отсутствуют товаросопроводительные (расчетные) документы продавца (товарная накладная, товарно-транспортная накладная, счет, платежное требование, платежное требование-поручение и т. п.).

Для целей налогообложения такой расход учесть нельзя, поскольку он не отвечает требованиям п. 1 ст. 252 НК РФ. Проверяющие из налоговой инспекции снимут из расходов сумму, которая была учтена без закрывающих документов. Нужно потребовать от поставщика документы (акты, накладные) на оказанные услуги, поставленные товары.

В бухгалтерском учете такие расходы можно учесть на основании бухгалтерской справки. К ней нужно приложить документы, свидетельствующие о том, что рекламные мероприятия были действительно проведены. Это может быть документально зафиксированное утверждение рекламных роликов, согласованный график выхода рекламы, подписанный сторонами план и порядок проведения рекламной акции, маркетинговые отчеты о результатах рекламных мероприятий и т. п.

Читайте также: Бухгалтерская справка и ее применение в учете

Если однозначно понятно, что документов по оплате услуг от поставщика не будет, то их стоимость можно списать на прочие расходы проводкой:

Дебет 91-2 Кредит 60 — списана на прочие расходы стоимость услуг, которые фактически получены, но по которым не имеется документов от поставщика.

Анна Воробьева, налоговый журналист

Статья подготовлена по материалам рубрики «Вопросы экспертам»

справочно-правового сервиса Контур.Норматив

Первичные документы – важная часть любой коммерческой сделки, фактор, подтверждающий ее законность. Причины, по которым бизнес-партнер не возвращает подписанные документы, могут быть различными. Результат один: проблема, которую нужно решить в короткие сроки, как правило, до сдачи отчетности по периоду. Мы расскажем, как это сделать.

Как оформлять первичные документы?

Договариваться или требовать?

Прямой законодательной нормы, к которой могла бы обратиться одна из сторон при возникновении конфликта и истребовать документы, не существует. Чтобы разобраться, какие практические шаги необходимо предпринять, рассмотрим такую ситуацию: поставщик не отдает покупателю его экземпляры, при этом требует оплатить поставку, ссылаясь на положения договора. В противном случае поставщик угрожает арестом груза, разрывом договорных обязательств.

Обратите внимание на важный момент: поставщик апеллирует к двустороннему договору, в котором прописана своевременная оплата поставки, а покупатель аналогично поступить не может, поскольку положения, касающиеся обмена документами между организациями, в нем отсутствуют.

Из этого следует очевидный вывод: механизм и сроки обмена документацией обязательно должны быть зафиксированы в договоре. Необходимо прописать и санкции за нарушение документооборота. В случае если он был подписан ранее, а проблема невозврата документов возникла только сейчас, требуйте заключения допсоглашения к договору. Не играет роли, какую из сторон представляет ваша компания, поставщика или покупателя. В обоих случаях урегулирование вопроса возврата документов другой стороной официально возможно только посредством договора.

На заметку! При подписании основного договора или допсоглашения не забудьте отдельным пунктом зафиксировать, кто из контрагентов оплачивает пересылку документов. Это особенно актуально при наличии больших расстояний между двумя компаниями. Почтовые расходы на пересылку могут быть весьма существенными.

В договоре ни слова о возврате первичных документов, а контрагент в очередной раз игнорирует все сроки подписания и передачи «первички»? Придется договариваться. Свяжитесь с ним и попросите прислать по факсу либо электронно подписанные копии. Таким способом можно ускорить процесс подписания, если ваши экземпляры находятся «в долгом ящике» у партнеров, либо убедиться, что подписи уже поставлены и задержка связана с временем пересылки (передачи) пакета. В отдельных случаях, если стало ясно, что документы утеряны, необходимо оформление дубликатов. Однако следует помнить, что сканирование копий – вынужденная полумера. Поясним далее, почему.

Вопрос: Организация при приобретении четырех мешков продукции по 25 кг каждый получила от поставщика накладную и счет-фактуру, в которых указаны разные единицы измерения. В накладной отмечено в основных единицах измерения 4 шт. и дополнительно — 100 кг, в счете-фактуре — только 100 кг и единица измерения кг. Исправлять документы поставщик отказывается. Возможно ли принять НДС к вычету, если в накладной и счете-фактуре стоят разные единицы измерения? Возможно ли обязать продавца внести исправления в счет-фактуру?

Посмотреть ответ

С позиции поставщика

Поставщик признает доходы в НУ в периоде подписания им документов (когда была поставка или оказание услуг по договору). Об этом сказано:

- в письме №03-03-06/1/750 от 13/11/09 г. Минфина;

- в документе-определении №15640/10 от 08/12/10 г. ВАС.

Из текстов указанных документов следует, что поставщику не обязательно ждать, когда покупатель подпишет пакет и вернет его.

В целях НУ поставщик отражает НДС сразу как только выписал счет-фактуру (по правилам ст. 167 НК РФ). В данном случае тоже не требуется ждать ответной реакции контрагента.

Вместе с тем возможна ситуация, при которой покупатель имеет претензии к поставщику и в связи с этим не подписывает документы. Например, его может не устраивать качество поставленного товара или услуги, либо он может не признать поставку как таковую.

Последствия для поставщика могут наступить на основании ГК РФ (ст. 395, ст. 15) в виде требований о возмещении убытков и уплаты процентов.

Кроме того, расчет налоговой базы придется корректировать. Другие последствия при отсутствии оформленных оригиналов «первички» могут наступить, согласно ст. 120 НК РФ, за грубое нарушение правил учета доходов (расходов). Штраф предусмотрен в размере 10-30 тыс. руб. При этом для налоговиков не важен факт признания дохода компанией.

Вопрос: Организация получила от контрагента первичные учетные документы, подтверждающие факт оказания им услуги (и, соответственно, осуществления организацией расходов) в прошлом году, а бухгалтерская (финансовая) отчетность за этот год уже представлена в налоговый орган. Можно ли данные этих документов отразить в бухгалтерском учете в текущем периоде, то есть в периоде, когда документы получены?

Посмотреть ответ

С позиции покупателя

Налоговая служба не признает законными расходы, подтвержденные копиями документов. Необходимо иметь на руках оригиналы, на основании которых рассчитывается налоговая база. Кроме того, и к покупателю могут быть применены санкции, согласно ст. 120 НК РФ, по тем же основаниям, что и к продавцу.

Контрагент, несмотря на просьбы, затягивает передачу оригиналов, или отвечает отказом — обратитесь к нему с официальным письмом.

Текст обращения может быть таким:

Руководителю (наименование компании-контрагента)

Настоящим письмом сообщаем Вам, что на основании договора (реквизиты договора) Вашей организации были оказаны услуги (наименование услуг) на сумму (стоимость услуг). Одновременно сотруднику Вашей организации (ФИО) был передан пакет документов на подпись – вторые экземпляры (перечисляются переданные документы). До настоящего времени подписанные экземпляры документов в наш адрес не поступили.

Имеет место нарушение условий двустороннего договора (указать, какие пункты договора нарушены).

Исходя из вышеизложенного, просим Вас в течение (…) рабочих дней с момента получения письма подписать документы и предоставить их в адрес нашей компании, во избежание применения санкций по двустороннему договору.

Приложение: (дубликаты переданных на подпись документов).

Письмо подписывается руководителем, указываются контактные данные ответственных лиц организации. Отправляется почтой, с описью вложения, курьером, по ЭКС — с использованием цифровой подписи, т.е. любым способом, подтверждающим факт получения его контрагентом.

Еще несколько полезных советов

- Если документооборот между компаниями интенсивный, одним из пунктов договора целесообразно предусмотреть обмен сводной информацией по итогам месяца: какие документы, в каком количестве, на какую сумму сделок, кем, когда, в чей адрес отправлены.

- Обычно пакет документов готовит поставщик, а покупатель принимает и возвращает. Однако законодательство не содержит запрета на заполнение «первички» покупателем вместо поставщика (ФЗ №402 от 06/12/11 г., ст. 9), чтобы тот быстрее их подписал. Не будет нарушением и заполнение счета-фактуры с данными поставщика в соответствующих полях формы. Такая процедура – исключение, но позволяет в отдельных случаях закрыть расчеты контрагентов и избежать проблем с налоговой.

- В ситуации, когда продавцу, арендатору контрагенты не возвращают должным образом подписанный договор, при этом фактически пользуются его имуществом, юристы советуют обращаться в суд с иском об истребовании этого имущества из незаконного владения (ГК РФ, ст. 301).

Кто отвечает за документы

Обсуждая вопрос, как наладить эффективный документооборот компании, чтобы все документы контрагентов попадали вовремя к конечному лицу — бухгалтеру, нельзя не сказать об ответственности служб: бухгалтерской и службы менеджмента.

Если в организации не отрегулировано и не закреплено разделение обязанностей, работники могут перекладывать ответственность друг на друга: истребовать документы порой бывает не так просто, а последствия для фирмы в виде санкций ФНС вполне реальны.

Выход кроется в исполнении положений ПБУ1/2008 (утв. Приказом №106 н Минфина от 06/10/08 г.). Согласно ему, утверждая учетную политику предприятия, необходимо утвердить и правила документооборота на ней (п. 4). В них целесообразно детально прописать прохождение документов, ответственность сотрудников, в том числе и в части истребования документов, удерживаемых контрагентами: кто обязан составлять письменные требования о возврате и отслеживать их, кто будет вести при необходимости телефонные переговоры, осуществлять личные контакты с представителями контрагента.

Подводя итоги

Основным документом, регламентирующим документооборот между двумя контрагентами, в том числе и возврат подписанных экземпляров другой стороне, является двусторонний договор. На основании его фирма может законным порядком требовать возврата «первички». В иных случаях придется договариваться с представителями компании-партнера о добровольной передаче.

Локальными нормативными актами хозяйствующего субъекта должны определяться ответственные сотрудники, которые будут вести переговоры, составлять письменные требования и отслеживать поступление подписанных документов от партнеров.

Компания заключила договор на оказание рекламных услуг. Исполнитель выполнил свою работу и получил оплату полностью, но закрывающих документов не предоставил. Как правильно учесть уплаченную сумму?

В налоговом учете. Компания оказалась в ситуации неотфактурованной поставки услуг: услуги оказаны, оплата прошла, но документально не подтверждена.

Неотфактурованная поставка — это поставка товарно-материальных ценностей, при которой отсутствуют товаросопроводительные (расчетные) документы продавца (товарная накладная, товарно-транспортная накладная, счет, платежное требование, платежное требование-поручение и т. п.).

Для целей налогообложения такой расход учесть нельзя, поскольку он не отвечает требованиям п. 1 ст. 252 НК РФ. Проверяющие из налоговой инспекции снимут из расходов сумму, которая была учтена без закрывающих документов. Нужно потребовать от поставщика документы (акты, накладные) на оказанные услуги, поставленные товары.

В бухгалтерском учете такие расходы можно учесть на основании бухгалтерской справки. К ней нужно приложить документы, свидетельствующие о том, что рекламные мероприятия были действительно проведены. Это может быть документально зафиксированное утверждение рекламных роликов, согласованный график выхода рекламы, подписанный сторонами план и порядок проведения рекламной акции, маркетинговые отчеты о результатах рекламных мероприятий и т. п.

Если однозначно понятно, что документов по оплате услуг от поставщика не будет, то их стоимость можно списать на прочие расходы проводкой:

Дебет 91-2 Кредит 60 — списана на прочие расходы стоимость услуг, которые фактически получены, но по которым не имеется документов от поставщика.

Федеральный закон N 402-ФЗ «О бухгалтерском учете» обязывает подтверждать факт финансово-хозяйственной операции первичными учетными документами. За их отсутствие или отсутствие подписей обеих сторон сделки налоговая взымает приличные штрафы. Как бороться с невозвратом и могут ли помочь в этом технологии?

Почему контрагент не спешит возвращать документы?

1. Незаинтересованность бизнес-партнера в возврате ПУД. Контрагент в полной мере оказал услуги, деньги на счет поступили – его все устраивает. А отправка или возврат первичных документов – это дополнительные усилия, трудоемкость опять же, всегда найдутся дела поважнее.

2. Экономия на отправке документов. Одно заказное письмо обходится примерно в 60 рублей с НДС. Если сумму умножить на количество контрагентов, как правило, статья расходов становится приличной. Многие небольшие компании предпочитают экономить на почтовых расходах.

3. Плохая организация документооборота. В потоке бумажных документов, которые кочуют от стола к столу, некоторые экземпляры просто теряются или попадают в корзину для бумажного мусора.

4. Уклонение от договорных обязательств. Заказчик (покупатель) может преднамеренно затягивать подписание документов, чтобы не платить за услугу (товар) или, как минимум, отсрочить платеж.

Знакомая ситуация?

Небольшая фирма обслуживает и ремонтирует офисную технику. Большая часть клиентов – юридические лица, сумма с каждой оказываемой услуги хоть и небольшая, но заказов много, соответственно, и документов тоже. Однако вовремя возвращают подписанные первичные документы чуть более половины заказчиков – примерно 60%.

Случаются ситуации, когда от заказчика приходит представитель или курьер, оставляет технику для ремонта или сразу получает услугу, забирает с собой документы с обещанием подписать их или хотя бы просто передать в бухгалтерию. Но на следующий раз все повторяется. Фирма оказывает услуги, предоставляет документы, а вот принимать их и, соответственно, оплачивать услуги клиенты не торопятся.

Руководство сервисной компании вынуждено время от времени проводить мероприятия по возврату документов: звонки, сообщения и письма, личные встречи, повторная печать документов. И даже при таких усилиях, документы получается вернуть не всегда.

Чем грозит невозврат документов?

В Федеральном законе «О бухгалтерском учете» от 06.12.2011 N 402-ФЗ в статье 9 четко прописано, что каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Документ должен содержать наименование должности лица, совершившего сделку, операцию и ответственного за ее оформление, а также подписи лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

То есть на руках у исполнителя (поставщика) в обязательном порядке должен быть, подписанный заказчиком, экземпляр ПУД.

В статье 120 НК РФ устанавливается ответственность за грубое нарушение правил учета доходов, расходов и объектов налогообложения. Таковым нарушением является и отсутствие первичных документов, и это влечет за собой взыскание штрафа от 10 000 до 30 000 рублей.

Если же нарушение повлекло за собой занижение налоговой базы, тогда штраф составит 20% от суммы неуплаченного налога, но не менее 40 000 рублей.

Если нет первичных документов (накладной ТОРГ-12, УПД или товаросопроводительных документов, которые бы подтвердили факт получения товара), подписанных покупателем, взыскать долг и штрафы с него сложно.

Как защитить себя от невозврата ПУД?

Традиционный подход:

1. Особые условия в договоре. Порядок возврата документов прописывается в отдельном пункте договора, указывается, кто берет на себя почтовые расходы, какая ответственность ложится на стороны за несвоевременный возврат документов.

2. Четкое определение ответственного. Регламентами компании закрепляется ответственность сотрудника за контроль возврата документов. Таким ответственным может стать менеджер, который заключал договор, бухгалтер, секретарь.

3. Оплата доставки документов. Вместе с документами контрагенту отправляется оплаченный конверт с обратным адресом, ему останется только дойти до почты.

Цифровой подход:

1. Задание-контроль ответственному. Если процесс автоматизирован и в работе используется система электронного документооборота (СЭД), то сама система будет напоминать об отправке документа контрагенту или необходимости проконтролировать возврат. Напоминание оформляется как задача, при необходимости можно настроить автоматическую отправку электронного письма контрагенту с просьбой вернуть подписанные экземпляры.

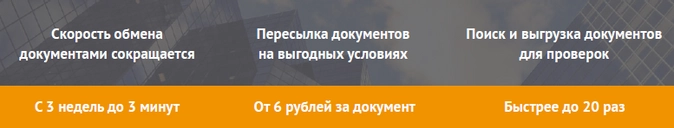

2. Юридически значимый обмен электронными документами с контрагентами. Используя сервис обмена цифровыми документами, компания сокращает стоимость доставки, может обезопасить себя от потери, а контрагенту подписать документ будет так же легко – всего пара кликов.

* * *

Цифровые процессы внутри компании помогают упорядочить документооборот, отражая регламенты и единые принципы работы. Переход на электронный юридически значимый обмен документами с контрагентами исключает проблемы с доставкой и хранением. Найти нужный первичный учетный документ в электронном архиве существенно проще, что особенно актуально при подготовке к налоговой проверке.

Попробуйте цифровые процессы бесплатно – воспользуйтесь специальным предложением от Directum.

В данной статье мы рассмотрим проблемы отсутствия документов, которые подтверждают факт оказания услуг или же поставки товаров, материалов. Также мы рассмотрим как бизнесменам обезопасить себя и какие пункты в договоре можно указать, чтобы нерадивые контрагенты исполняли обязанности по предоставлению документов.

Законодательное регулирование вопроса

Читайте также статью ⇒ Штрафы за непредоставление документов по встречной проверке в 2023 году.

Вы — исполнитель, заказчик отказывается подписать акт выполненных работ (накладную)

Ситуация, когда обязанности по договору выполнены — услуга оказана или товар поставлен, деньги оплачены, но документы подписать по каким-либо причинам не удается, — довольно часто происходит. Это может быть удаленность заказчика и исполнителя друг от друга или наличие противоречий между ними. Что в такой ситуации происходит с налоговым учетом исполнителя, ведь услуги им оказаны и деньги получены, а вот документов нет? С точки зрения налогообложения — принятие суммы оплаты к доходам в такой ситуации происходит в момент поступления денежных средств на счет. То есть принять доходы можно и без закрывающих документов, но вот в бухгалтерском учете данная сумма останется «висеть» на 62 счете. В такой ситуации можно провести акт или накладную в бухгалтерском учете. Подписать ее и отправить заказчику ценным письмом с уведомлением и описью вложения. Также в письме необходимо указать на то, что заказчик должен подписать один экземпляр документов и выслать их обратно исполнителю. Если Вы отправите простым письмом данные документы, то у Вас не будет подтверждения факта отправки, а в случае заполнения описи вложения, у Вас на руках останутся документы, подтверждающие факт направления закрывающих документов покупателю. Данная ситуация невозможна при несогласии покупателя с качеством товара или выполненной услуги. Но в случае несогласия и отсутствия договоренности мирным путем, заказчик должен обратиться в суд.

Вы — заказчик, исполнитель отказывается предоставить закрывающие документы

Наиболее распространенной бывает другая ситуация — Вы заказали услуги (или товары), оплатили их, а вот закрывающие документы поставщик предоставлять отказывается. Такие ситуации довольно часто происходят. С точки зрения налогового учета Вы не можете принять в расходы суммы, по которым у Вас нет документов, подтверждающих факт совершения сделки — оказание услуг или поставка товара. На свой страх и риск Вы можете принять расходы в бухгалтерском и налоговом учете, но в случае проверки налоговые инспекторы запросят у Вас документы, которые подтверждают тот факт, что услуги оказаны или товары (материалы) поставлены. Если такие документы Вы предоставить не сможете — инспекторы снимут из расходов сумму, которую Вы приняли без закрывающих документов.

Важно! При отсутствии закрывающих документов нельзя учесть в расходах суммы средств, оплаченные поставщику.

Если деньги уплачены, а услуги (товары) не оказаны (поставлены)

Ситуации, когда Вы уплатили деньги поставщику, а он не выполнил свои обязательства, часто заканчиваются судебными разбирательствами. Заказчик подает в суд на исполнителя, чтобы взыскать уплаченную сумму денежных средств. Как правило, при подтверждении факта оплаты и отсутствии закрывающих документов, суды встают на сторону заказчика и присуждают поставщику вернуть долг и проценты за пользование чужими денежными средствами. Заказчик в такой ситуации в бухгалтерском учете должен создать резерв и оценить сумму аванса как сомнительную дебиторскую задолженность. По истечению срока давности (при существовании данной сомнительной дебиторской задолженности более трех лет) или в случае исключения поставщика из единого реестра юридических лиц (индивидуальных предпринимателей) такую сомнительную задолженность нужно списать на прочие расходы. Это делается такой проводкой:

Кредит 91.2 Дебет 60

Важно! Если дебиторская задолженность висит более трех лет нужно обратиться к поставщику, выставить акт сверки взаиморасчетов и написать письмо о просьбе вернуть средства. В случае отказа или отсутствия ответа — задолженность списывается на прочие расходы.

Как обезопасить себя при работе с другими контрагентами

Для того, чтобы обезопасить себя при работе с другими контрагентами, можно включить в договор, который Вы заключаете с ними, пункты о предоставлении документов в определенный срок. Также в договоре можно указать ответственность поставщика за непредоставление документов в указанный срок и размер неустойки, которая будет взиматься с поставщика за задержку документов. При наличии таких пунктов в договоре можно будет ссылаться на них при запросе документов у поставщика.

Читайте также статью ⇒ Список обязательных кадровых документов на предприятии.

Выводы

При выборе контрагентов, с которыми Вы собираетесь работать необходимо соблюсти так называемую должную осмотрительность — работать только с проверенными поставщиками и покупателями, которые смогут предоставить Вам документы. Ведь при отсутствии закрывающих документов Вы не сможете списать суммы, уплаченные поставщику в расходы даже в случае оказания услуг (или поставки товара).

Контрагент часто не вовремя подписывает закрывающие документы, не производит оплату, а затем и вовсе ссылается на то, что услуги оказаны не были. С учетом нынешней ситуации и существующих ограничений даже в добросовестности контрагента нельзя быть уверенным на 100%

Сейчас многим компаниям существенно сложнее вести деятельность, поэтому некоторые часто предпринимают попытки сэкономить на чём-либо, в частности, на оплате оказанных услуг, попросту не подписывая документы и не производя оплату. Попытки устного урегулирования далеко не всегда могут закончиться успехом — контрагент может просто перестать отвечать на звонки, на сообщения по электронной почте.

Подтвердить исполнение обязательства по договору может односторонний акт. Исполнитель имеет право в одностороннем порядке составить акт, если представитель заказчика уклоняется от приемки работ. Причем это можно сделать как в случае, когда заказчик не явился для приемки результата, так и в ситуации, когда он полностью игнорирует исполнителя. Например, не отвечает, не направляет подписанный со своей стороны акт или мотивированный отказ от его подписания.

Учтите, что вопрос признания одностороннего акта надлежащим доказательством недостаточно урегулирован законодательством и является спорным. Официальной позиции по данному вопросу нет, есть две точки зрения, сформировавшейся из судебной практики.

Очевидно, что в спорах с контрагентами можно взыскать стоимость услуг, если обеспечить достаточную базу аргументов, верно оформлять договоры и ссылаться на позиции судов. В системе КонсультантПлюс Вы найдете материал, который поможет оценить правомерность действий контрагента и благодаря опыту реальных судебных разбирательств доказать собственную правоту, получив свои деньги за надлежаще оказанные услуги, или увидеть риски заранее и защитить себя от потенциальной угрозы.

Как обычно, прилагаем ссылки, по которым можно ознакомиться с этими материалами:

Подписала договор уступки в банке, взяла ипотеку на квартиру 12.000.000 мл. руб.. Квартира была приобретена у подрядчика, а не напрямую у застройщика. Документы вернули из рос реестра, так как продавец не предоставил справку о взаиморасчете с застройщиком, а только акт – по которому был выполнен бартер (услуги застекления) квартиру, с подрядчиком рассчитались квартирами.

Продавец в течении 4 месяцев не предоставлял справку, так как говорил, что как только дом примут, застройщик ее предоставит ( в рос реестре была приостановка)

По договору ДДУ покупателю была переведена сумма 6 миллионов предоплата 50% от стоимости квартиры, через счет банка. Сейчас спустя 4 месяца, покупатель, требует доплаты за квартиру, еще 1500.000 миллиона — если я откажусь, то сказал, что не будет регистрировать квартиру. Могу ли я выиграть суд? Принудив его завершить сделку, так как он получил за квартиру 50% и в течении 5 месяцев ( с ноября месяцев ) ими пользовался.

Как оказалось, факта оплаты квартиры действительно нет, денег за квартиру на счете банка не лежит (эскроу счете) Т.е он заведомо знал, что квартира не будет зарегистрирована, но ему нужны были деньги.

Сейчас он просит, дать ему 50% от доплаты, которые он потребовал, ДО регистрации квартиры.

Это уже похоже на вымогательство.

Я плачу за квартиру ипотеку плюс, банк вынудил взять за страховку 150 тысяч.

Возможно ли завести уголовную ответственность в отношении этого товарища?

Он предлагал вернуть мне мою предоплату, но мне кажется это может быть только на словах.

И так как за этот промежуток времени, квартиры в этом доме выросли на 3 мл. Могу ли я рассчитывать взыскать эту разницу или часть с продавца?

18 марта, 07:40, вопрос №3641880, Денис, г. Москва