Оборотный капитал необходим любой компании для функционирования ее бизнес-процессов и получения прибыли. Это собственные и заемные средства компании, вложенные в оборотные активы, которые постоянно проходят определенный цикл и обеспечивают непрерывность хозяйственной деятельности. Чем короче временной отрезок полного цикла оборотного капитала, тем выше рентабельность хозяйственной деятельности и прибыль за отчетный период.

Для достижения такого результата компания должна управлять своим оборотным капиталом и поддерживать его оборачиваемость на оптимальном уровне.

Если управление оборотным капиталом организовано неэффективно, то в динамике показателей хозяйственной деятельности будет наблюдаться уменьшение объемов продаж/производства, рост долговой нагрузки и замедление оборачиваемости оборотных активов.

Это сигналы для руководителя финансовой службы о том, что необходимо оптимизировать оборотный капитал и установить критерии эффективности управления капиталом.

КРИТЕРИИ ЭФФЕКТИВНОГО УПРАВЛЕНИЯ ОБОРОТНЫМ КАПИТАЛОМ КОМПАНИИ

Чтобы понять смысл эффективности управления оборотным капиталом, рассмотрим видоизменение оборотных средств на протяжении операционного цикла деятельности компании:

Все части оборотного капитала компании трансформируются во взаимосвязи с ее основными бизнес-процессами. Закупки сырья влияют на величину запасов сырья и материалов, производство продукции оказывает влияние на объем незавершенного производства и запасов готовой продукции. Реализация продукции влияет на размер дебиторской задолженности, управление компанией — на величину денежных средств.

Именно поэтому общим критерием эффективности управления оборотным капиталом следует считать продолжительность операционного цикла компании (чем короче цикл, тем эффективнее управление), а управлять оборотным капиталом можно только через оптимизацию продолжительности оборотов каждой из его составляющих.

В общем виде формулу расчета длительности операционного цикла компании в днях (ОЦ) можно представить таким образом:

ОЦ = ОМЗ + ОГП + ОДЗ, (1)

где ОМЗ — продолжительность оборота материальных запасов (сырья, материалов и незавершенного производства);

ОГП — продолжительность оборота запасов готовой продукции;

ОДЗ — продолжительность оборота (инкассации) дебиторской задолженности.

Эту общую формулу операционного цикла компании для удобства управления оборотом можно разделить на две:

1) продолжительность производственного цикла компании в днях (ОПЦ):

ОПЦ = ОсрСМ + ОсрНЗП + ОсрГП, (2)

где ОсрСМ — длительность оборота среднего запаса сырья и материалов;

ОсрНЗП — длительность оборота средней величины незавершенного производства;

ОсрГП — длительность оборота средней величины готовой продукции;

2) продолжительность финансового цикла компании в днях (ОФЦ):

ОФЦ = ОПЦ + ОсрДЗ – ОсрКЗ, (3)

где ОсрДЗ — средняя длительность оборота текущей дебиторской задолженности;

ОсрКЗ — средняя длительность оборота текущей кредиторской задолженности.

Текущая кредиторская задолженность включена в эту формулу, поскольку она тоже влияет на продолжительность операционного цикла. Это влияние выражается в следующем. Если рассматривать операционный цикл компании как временной период, когда ее денежные ресурсы вложены в материальные запасы и дебиторскую задолженность, то временной период, когда компания задерживает оплату поставщикам (то есть длительность оборота кредиторской задолженности), уменьшает продолжительность финансового цикла.

РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ОПТИМИЗАЦИИ ОБОРОТНОГО КАПИТАЛА

Разложив в предыдущем разделе хозяйственную деятельность компании на временные составляющие трансформации ее оборотного капитала, мы получили инструменты управления, которые позволяют:

- выявить узкие места в текущих бизнес-процессах;

- разработать мероприятия по оптимизации и повышению эффективности использования оборотного капитала.

Оптимизацию оборотного капитала следует проводить последовательно в несколько этапов.

Этап 1. Определяем обеспеченность компании оборотными активами и эффективность их использования на текущий момент.

Для этого нужно проанализировать прошедшие отчетные периоды:

- сравнить динамику объема оборотных активов с динамикой всех активов компании и выручки от реализации;

- сравнить динамику объема каждой из составляющих оборотных активов с динамикой выручки от реализации;

- определить изменения в оборачиваемости каждой из составляющих оборотных активов и их общей суммы;

- установить рентабельность оборотных активов;

- определить изменения формы и источников финансирования оборотных активов за анализируемый период.

Возьмем для примера данные о деятельности производственной компании «Альфа» за первое полугодие 2018 г. и проанализируем их с точки зрения обеспеченности ее бизнеса оборотными средствами и эффективности их использования (табл. 1).

Выводы по результатам анализа:

- эффективность использования оборотных средств у компании «Альфа» значительно снизилась, так как выручка второго квартала увеличилась на 6,7 % по сравнению с результатами первого квартала;

- величина оборотных активов на конец второго квартала возросла на 15,7 % по сравнению с концом первого квартала;

- в структуре оборотных активов также произошли негативные изменения, поскольку доля наиболее ликвидных активов (денежные средства и финансовые вложения) уменьшилась с 14,3 до 13,8 %, а доля наименее ликвидных активов (дебиторская задолженность) возросла с 40 до 43 %.

Проверим выводы расчетами оборачиваемости оборотных активов в первом полугодии 2018 г. (табл. 2).

Итоги расчетов подтверждают, что оборачиваемость оборотных активов во втором квартале снизилась по сравнению с первым — с 2,3 до 2,1 оборота. В результате операционный цикл компании «Альфа» вырос на один день, а в части инкассации дебиторской задолженности — на два дня. Эти показатели также свидетельствуют о снижении эффективности управления оборотными активами компании.

Для расчета рентабельности оборотных активов (РОА) можно использовать следующую формулу:

РОА = Ррп × ООА, (4)

где Ррп — рентабельность реализации продукции;

ООА — оборачиваемость оборотных активов.

Рассчитав по формуле (4) рентабельность каждой составляющей оборотных активов компании «Альфа», получаем следующие значения (табл. 3).

Здесь мы также наблюдаем снижение рентабельности оборотных активов с 24,1 % в первом квартале до 23 % во втором квартале.

Подводя итоги анализа динамики объема и структуры оборотных активов, можно сделать однозначный вывод о необходимости их оптимизации.

Этап 2. Выбираем политику формирования оборотных активов компании.

Выбирать политику нужно для того, чтобы в процессе оптимизации объема и структуры оборотных активов обеспечить минимизацию рисков для результатов бизнеса компании.

Выбор политики заключается в определении стратегии формирования объема оборотных средств и источников их финансирования с учетом специфики бизнеса и финансового положения конкретной компании. В практике менеджмента используют три вида стратегии:

- консервативную — предусматривает полную обеспеченность компании оборотными средствами на любой момент времени и создание значительных резервов оборотных средств на случай форс-мажорных обстоятельств;

- умеренную — подразумевает достаточный объем оборотных средств в течение отчетного периода, использование нормального уровня страховых резервов;

- агрессивную — предполагает достаточный объем оборотных средств в течение отчетного периода при практическом отсутствии их резервов.

Независимо от выбранной стратегии всегда существуют риски недостаточности объема собственных средств в качестве источника формирования оборотных активов. Такие риски руководитель финансовой службы компании должен отслеживать через коэффициент обеспеченности собственными средствами (КСС), который можно рассчитать по следующей формуле:

КСС = (СК – ВОА) / ОА, (5)

где СК — собственный капитал компании;

ВОА — внеоборотные активы;

ОА — оборотные активы.

Минимально допустимое значение коэффициента — 0,1 (не менее 10 % оборотных активов должны быть сформированы за счет собственных средств компании). Чем дальше значение коэффициента от минимального, тем меньше текущая деятельность компании зависит от возможности привлечения заемного капитала.

Для компании «Альфа» коэффициент обеспеченности собственными средствами составляет:

- на конец первого квартала:

(34 000 тыс. руб. – 27 000 тыс. руб.) / 35 000 тыс. руб. = 0,20;

- на конец второго квартала:

(38 000 тыс. руб. – 27 500 тыс. руб.) / 40 500 тыс. руб. = 0,26.

Вывод: компании больше всего подходит умеренная стратегия формирования объема оборотных активов.

Этап 3. Оптимизируем размер оборотных активов.

Оптимизация объема оборотных активов заключается в том, что на основании данных анализа динамики и структуры оборотных активов (этап 1) руководитель финансовой службы выполняет следующие действия:

- определяет возможности для сокращения производственного и финансового циклов;

- рассчитывает оптимальный уровень каждой из составляющих оборотных активов компании;

- рассчитывает общий объем оборотных активов, достаточный для ведения хозяйственной деятельности в предстоящих периодах.

Для наглядности рассчитаем производственный и финансовый циклы компании «Альфа» по итогам ее работы за второй квартал 2018 г.

В соответствии с формулой (2) производственный цикл компании составляет:

9 дней (средний оборот сырья и материалов) + 2 дня (средний оборот незавершенного производства) + 8 дней (средний оборот готовой продукции) = 19 дней. Производственный цикл нужно сокращать.

Согласно формуле (3) финансовый цикл составляет:

19 дней (продолжительность производственного цикла) + 18 дней (средний оборот дебиторской задолженности) – 8 дней (средний оборот кредиторской задолженности) = 29 дней. То есть полный операционный цикл компании «Альфа» по длительности занимает период практически в месяц, поэтому не может свидетельствовать об оптимальном размере оборотных активов.

Расчеты длительности операционного цикла показали, что у компании «Альфа» есть неиспользованные возможности для его сокращения.

Во-первых, длительность среднего оборота сырья и материалов в 9 дней при длительности среднего оборота незавершенного производства в 2 дня говорит об излишне больших запасах сырья и материалов, которые вполне можно уменьшить без ущерба для выпуска продукции.

Во-вторых, наличие в составе дебиторской задолженности авансовых платежей поставщикам свидетельствует о возможности проведения мероприятий по их минимизации, что позволит повысить оборачиваемость «дебиторки».

В-третьих, наблюдается явный дисбаланс краткосрочных задолженностей, поскольку средний оборот дебиторской задолженности покупателей составляет 15 дней, а средний оборот краткосрочной кредиторской задолженности — 8 дней. Нужно провести работу по сокращению оборота дебиторской задолженности и увеличению длительности оборота кредиторской задолженности.

В-четвертых, на начало анализируемых кварталов компания располагает достаточно большим запасом денег на счетах в банках, который можно минимизировать путем внедрения в практику работы платежного календаря.

Этап 4. Обеспечиваем соблюдение нормативной ликвидности и рентабельности оборотных активов.

Необходимую ликвидность и рентабельность оборотных активов обеспечиваем следующим образом:

- группируем оборотные активы по категориям их ликвидности (высокая, средняя, низкая) и нормируем уровень каждой из групп в общей структуре оборотных активов;

- систематически контролируем динамику рентабельности оборотных активов и соблюдение утвержденных норм для каждой из групп ликвидности.

Необходимость этого этапа оптимизации оборотного капитала вызвана тем, что в процессе хозяйственной деятельности любой компании оборотные активы переходят из одного состояния ликвидности в другое и для разработки эффективных мероприятий руководитель финансовой службы должен видеть реальную картину их состояния, которую сложно понять из обобщенных данных баланса. Например, дебиторская задолженность, переходя из текущей в просроченную, а затем в безнадежную для взыскания, не может оставаться неизменной по степени ее ликвидности.

По тем или иным причинам часть запасов сырья и материалов не может быть использована в текущей деятельности: изменение технологии производства, замена оборудования, истечение сроков годности и т. д. Следовательно, нужно видеть, какая доля всех запасов сырья и материалов не может считаться достаточно ликвидным оборотным активом, чтобы принять меры к ее минимизации в виде распродажи, уценки, утилизации и т. д.

Предлагаем использовать при анализе структуры ликвидности оборотных активов четыре шкалы градации:

- оборотные активы высокой ликвидности со сроком конвертации в денежные средства не более двух недель;

- оборотные активы средней ликвидности со сроком конвертации в денежные средства не более одного месяца;

- оборотные активы низкой ликвидности со сроком конвертации в денежные средства до одного квартала;

- неликвидные оборотные активы, конвертация которых в денежные средства возможна в срок более квартала или вообще невозможна.

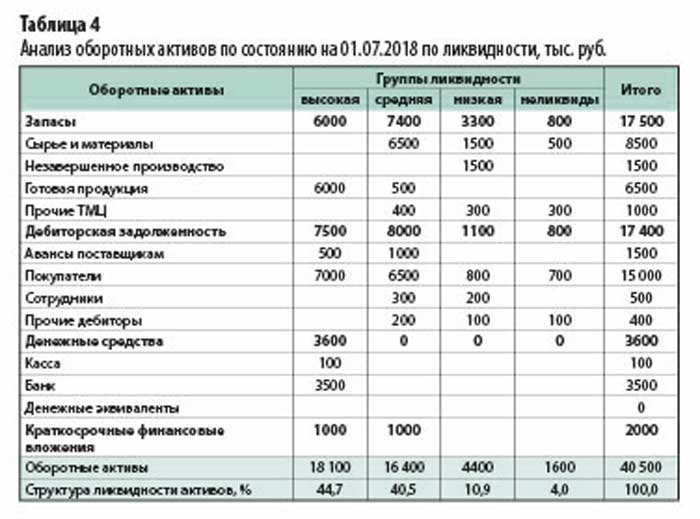

Если сгруппировать оборотные активы компании «Альфа» с точки зрения их ликвидности, то результат будет выглядеть следующим образом (табл. 4).

Из таблицы 4 видно, что в структуре оборотных активов компании «Альфа» преобладают достаточно ликвидные активы. Так, доля активов, которые могут быть конвертированы в денежные средства в период до одного месяца, составляет почти 90 %. В то же время нужно отметить возможность сокращения низколиквидной части оборотных активов, которые практически не задействованы в операционном цикле компании, но их объем составляет 6000 тыс. руб.

Этап 5. Выбираем формы и источники финансирования оборотных активов.

Выбор форм и источников финансирования оборотных активов зависит прежде всего от специфики бизнеса компании и структуры ее собственного и заемного капитала. Однако структурой финансирования оборотного капитала тоже нужно управлять и по возможности оптимизировать.

ПРОГНОЗ ЭКОНОМИЧЕСКОГО ЭФФЕКТА ОТ ОПТИМИЗАЦИИ ОБОРОТНОГО КАПИТАЛА

После того как руководитель финансовой службы провел все этапы оптимизации оборотного капитала, он должен спрогнозировать экономический эффект от реализации всех разработанных мероприятий по повышению эффективности использования оборотных активов в операционном цикле компании.

Руководителю финансовой службы производственной компании «Альфа» нужно убедиться в эффективности следующих мероприятий:

• нормирование сырья и материалов;

• уменьшение периода инкассации дебиторской задолженности;

• увеличение периода погашения текущей кредиторской задолженности;

• оптимизация остатков денежных средств;

• минимизация объема низколиквидных оборотных активов.

В рамках реализации этих мероприятий предполагается достичь следующих результатов:

- поскольку процесс выпуска продукции (период нахождения оборотных активов в стадии незавершенного производства) занимает у компании два дня, то норматив остатков сырья и материалов устанавливается в размере не более 4 среднедневных объемов себестоимости реализации продукции (2 дня на производство + 2 дня страховой запас);

- норматив объема запасов готовой продукции устанавливается в размере 10 среднедневных объемов себестоимости реализации продукции (8 дней сложившийся оборот + 2 дня страховой запас);

- за счет уменьшения отсрочки платежа покупателям предполагается снизить период инкассации дебиторской задолженности покупателей с 15 до 12 дней;

- за счет отказа работы с поставщиками на условиях предоплаты прогнозируется отсутствие объемов оборотных активов по строке «Авансы поставщикам»;

- за счет оптимизации портфеля поставщиков планируется вывести из работы с компанией поставщиков с отсрочкой платежа менее 10 дней. Это позволит увеличить средний период погашения кредиторской задолженности с 8 до 12 дней;

- внедрение в практику работы платежного календаря позволит более равномерно распределять денежные средства по их статьям приходов и выплат. В результате прогнозируется снижение свободных остатков денежных средств на 50 %;

- ревизия низколиквидных оборотных активов и мероприятия по их реализации и списанию должны уменьшить объем активов с низкой ликвидностью на 50 %, объем неликвидных активов — на 100 %.

Спроецируем озвученные результаты на плановые показатели работы компании «Альфа» в третьем квартале 2018 г. и спрогнозируем объем оборотных активов по состоянию на 01.10.2018 (табл. 5).

Как видно из табл. 5, реализация мероприятий позволит существенно оптимизировать объем оборотных активов компании. Так, при планируемом росте выручки в третьем квартале на 112,5 % размер оборотных активов уменьшится практически на треть и составит 69,8 % от размера оборотных активов на конец второго квартала. Соответственно, значительно ускорится оборачиваемость активов. Это повысит рентабельность бизнеса, поскольку прибыль компании за третий квартал прогнозируется на 126,4 % больше прибыли второго квартала.

Можно дополнительно убедиться в повышении эффективности управления оборотными активами после реализации мероприятий, рассчитав прогнозную оборачиваемость по итогам третьего квартала (табл. 6).

Данные расчета показывают:

- период оборачиваемости запасов уменьшится на четыре дня;

- период инкассации дебиторской задолженности — на два дня;

- период оборачиваемости денежных средств — на один день.

Это сократит операционный цикл компании «Альфа».

Благодаря реализации мероприятий по оптимизации оборотных активов в третьем квартале 2018 г. их рентабельность по сравнению со вторым кварталом возрастет в целом на 8,9 % (табл. 7).

ПОДВОДИМ ИТОГИ

- Невозможно качественно оптимизировать оборотные активы без детального анализа динамики их объема и структуры.

- Объем оборотных активов необходимо оптимизировать в аналитике по каждой их составляющей.

- Эффективность управления оборотными активами целесообразнее измерять через показатели их оборачиваемости и рентабельности.

- При оптимизации размеров оборотных активов всегда нужно учитывать степень их ликвидности в каждой из групп активов.

- Необходимо прогнозировать экономические результаты от реализации мероприятий по оптимизации и повышению эффективности использования оборотных активов.

Статья опубликована в журнале «Планово-экономический отдел» № 9, 2018.

Деньги — это топливо для компании. Они нужны для покупки сырья, выплаты зарплат, финансирования запасов готовой продукции. Из-за того, что деньги постоянно находятся в обороте, они называются оборотными средствами. Чем быстрее деньги «прокручиваются» в бизнесе, тем выгоднее: каждый круг приносит прибыль.

Что такое оборотные средства

Оборотные средства — это деньги, непосредственно обслуживающие процесс производства: они вложены в сырье, незавершенное производство, готовую продукцию на складе и ту, которая уже отгружена покупателям, но не оплачена. Они включают:

- Запасы: материалы, которые поступили на склад, но еще не переданы в производство. Это сырье, топливо, тара, комплектующие.

- Незавершенное производство — незаконченная продукция. Ее стоимость складывается из потраченного сырья, топлива, энергии, амортизационных отчислений и начисленной заработной платы.

- Готовая продукция — товар, который после изготовления хранится на складе.

- Дебиторская задолженность (средства в расчетах) появляется после реализации товара, если клиент оплачивает ее с задержкой.

- Денежные средства компания получает после оплаты готовой продукции покупателем.

Источники финансирования оборотных средств

Оборотные средства формируются из двух источников:

- Собственные средства, вложенные при создании компании, добавленные собственниками в процессе работы и реинвестированная прибыль.

- Заемные средства — долгосрочные и краткосрочные кредиты, кредиторская задолженность (то, что предприятие должно поставщикам).

Потребность компании в оборотных средствах непостоянна. Например, при производстве вина максимальная потребность в оборотных средствах приходится на август-сентябрь — время, когда собирают урожай винограда и нужно закупить сырье для производства. После того, как виноматериал переработан и отправлен на брожение, компания расстается с сотрудниками, нанятыми на сезон, экономит на зарплатах. Объем необходимых оборотных средств снижается.

Как лучше финансировать оборотные средства?

Можно использовать только собственный капитал в расчете на максимальную потребность, это экономически безопасно, но часть денег будет простаивать. Может появиться соблазн потратить их нецелесообразно.

Второй вариант — финансировать оборотные средства только за счет заемного капитала. Это невыгодно и опасно: нужно платить проценты за пользование кредитом, а любая сложность в работе может привести к банкротству.

Эффективнее сочетать эти два метода и за счет собственных средств финансировать некоторый неснижаемый остаток, а дополнительные потребности покрывать заемным капиталом. Неснижаемый остаток включает минимальный размер производственных запасов и минимальный размер незавершенного производства, обеспечивающие непрерывность работы.

Расчет оптимальной величины оборотных средств

Компании важно знать, какой размер оборотных средств оптимальный. Их избыток и недостаток ведет к снижению эффективности работы.

Последствия нехватки оборотных средств:

- уменьшается количество поставщиков из-за недостатка денег для предоплаты;

- начинаются перебои в снабжении и производстве, а аренду и зарплату приходится платить;

- сужается круг покупателей из-за невозможности предоставить рассрочку.

Последствия избытка оборотных средств:

- увеличиваются расходы на хранение запасов;

- растут потери от порчи, хищения, истечения срока годности;

- готовая продукция теряет актуальность, выходит из моды;

- деньги можно использовать эффективнее и больше заработать.

Избежать негативных последствий поможет нормирование оборотных средств — установка минимальной потребности. Ниже этой нормы опускаться нельзя — будут перебои с производством и отгрузкой готовой продукции клиентам.

Рассмотрим нормирование на примере. Пекарня «Батон» ежедневно выпекает 400 буханок хлеба. Для производства требуется:

- 100 килограммов муки, цена 50 рублей за килограмм;

- 1,5 килограмма соли, цена 10 рублей;

- 1 килограмм дрожжей, цена 600 рублей.

Производство занимает два дня, плюс на складе сырья должен быть запас продуктов минимум на один день работы, готовая продукция на складе лежит один день. Использование оборотных средств можно представить в виде таблицы:

| Первый день | Второй и третий дни | Четвертый день |

| Запасы | Незавершенное производство | Готовая продукция |

| 100 килограммов муки; 1,5 килограмма соли; 1 килограмм дрожжей. |

160 килограммов теста | 400 буханок |

Норма оборотных средств для производственной компании складывается из трех составляющих: норма для производства, для сырья и для готовой продукции. Рассчитаем ее поэтапно:

1. Норма оборотных средств для сырья:

Потребность в оборотных средствах для сырья = Среднесуточные расходы сырья х Средняя продолжительность хранения

Среднесуточные расходы сырья:

100 х 50 + 1,5 х 10 + 1 х 600 = 5 615 (руб.)

Продолжительность хранения включает время на приемку, разгрузку, сортировку и подготовку к производству. Если рассчитывать ее просто как промежуток между поставками, показатель будет завышен, поэтому используют усредненный показатель:

Средняя продолжительность хранения = Интервал между поставками : 2 + Время на выгрузку, сортировку, складирование + Страховой запас

В нашем примере страховой запас для всех видов сырья будет одинаков и равен одному дню.

Доставка муки производится раз в неделю, выгрузка и приемка занимают один рабочий день.

Средняя продолжительность хранения муки:

7 : 2 + 1 + 1 = 5,5 (дней)

Соль закупают раз в три месяца, времени на приемку не тратят. Средняя продолжительность хранения соли:

90 : 2 + 0 + 1 = 46 (дней)

Дрожжи покупают раз в месяц. Средняя продолжительность хранения дрожжей:

30 : 2 + 0 + 1 = 16 (дней)

По плану производства за год компания потратит:

- 36 500 килограммов муки — 1 825 000 рублей;

- 547,5 килограммов соли — 5 475 рублей;

- 365 килограммов дрожжей — 219 000 рублей.

Средняя продолжительность хранения по всему сырью = Сумма произведений продолжительности хранения каждого вида сырья и годовой потребности в каждом виде сырья : Сумма годовой потребности в сырье

Используем эти данные для расчета средней продолжительности хранения по всему сырью:

(5,5 х 1 825 000 + 46 х 5 475 + 16 х 219 000) : (1 825 000 + 5 475 + 219 000) = 6,7 дня

Потребность в оборотных средствах для сырья:

5 546 х 6,7 = 37 158 (руб.)

2. Норма оборотных средств для производства

Это сумма, которая находится в незавершенном производстве.

Потребность в оборотных средствах для производства = Среднесуточные затраты х Продолжительность производства

Потребность в оборотных средствах для производства:

5 615 х 2 = 11 230 (руб.)

3. Норма оборотных средств для готовой продукции:

Потребность в оборотных средствах для готовой продукции = Среднесуточные затраты х Продолжительность хранения

Хлеб хранится на складе один день, потребность в оборотных средствах для готовой продукции составит:

5 615 х 1 = 5 615 (руб.)

Норма оборотных средств = Потребность в оборотных средствах для сырья + Потребность в оборотных средствах для производства + Потребность в оборотных средствах для готовой продукции

В итоге размер нормированных оборотных средств:

37 158 + 11 230 + 5 615 = 54 003 (руб.)

Эта сумма дает понимание оптимального размера оборотных средств. Если их меньше, могут возникнуть перебои в работе: кончится сырье, не получится испечь нужно количество хлеба, клиенты откажутся от работы с ненадежным поставщиком.

Использование оборотных средств неэффективно, если их размер значительно больше нормы. Компания теряет из-за этого деньги. Если источник финансирования кредит, за пользование им нужно платить проценты. Если это свои деньги, может быть выгоднее их положить на депозит, чем «заморозить» в запасах.

Расчет коэффициента оборачиваемости

Чем больше оборотов сделают деньги, тем эффективнее использование оборотных средств. Цикл состоит из нескольких этапов:

Денежные средства → Сырье и материалы → Незавершенное производство → Готовая продукция → Дебиторская задолженность → Денежные средства

Минимальная продолжительность оборота определяется длительностью производственного цикла, но на практике она всегда больше: запасы хранятся какое-то время на складе, как и готовая продукция.

Цикл меняется в зависимости от отрасли. Так в компаниях, которые работают с клиентами без отсрочки, отсутствует дебиторская задолженность, а в рознице цикл самый короткий:

Денежные средства → Готовая продукция → Денежные средства.

На продолжительность оборота влияет экономическая ситуация и политика компании. Рассчитать продолжительность одного оборота сложно, потому что производственные циклы накладываются друг на друга, поэтому сначала считают коэффициент оборачиваемости. Он характеризует число оборотов, совершаемое каждым рублем оборотных средств, за выбранный период.

Коэффициент оборачиваемости = Выручка за период : Средняя величина оборотных средств

Средняя величина оборотных средств = (Оборотные средства на начало периода + Оборотные средства на конец периода) : 2

Например, у компании «Батон» на начало месяца было 78 000 рублей оборотных средств, а на конец — 62 000 рублей.

Средняя величина оборотных средств:

(78 000 + 62 000) : 2 = 70 000 (руб.)

Если учет ведется не вручную, а с помощью сервиса ПланФакт, сглаживать этот показатель можно вплоть до одного дня. Тогда нужно будет просуммировать оборотные средства по дням и разделить на количество дней в месяце. Чем выше коэффициент оборачиваемости, тем лучше.

Выручка за месяц составила 420 000 (руб.)

Коэффициент оборачиваемости = 420 000 : 70 000 = 6

Продолжительность одного оборота = Продолжительность периода : Коэффициент оборачиваемости

Для упрощения расчетов месяц обычно принимают за 30 дней, квартал — за 90, а год — за 360.

Продолжительность оборота:

30 : 6 = 5 (дней)

Карен Петросян, совладелец и CFO UPMARKET:

«Наш бизнес связан с e-commerce — мы реализуем товары на маркетплейсах и помогаем другим продавцам успешно развивать там свои продажи. В онлайн-ритейле лучше не накапливать запасы — это будет означать, что у вас низкая оборачиваемость товаров, к тому же, за длительное хранение на складах приходится платить.

Наивный ответ на вопрос «как повысить эффективность оборотных средств» — не закупать те позиции, которые будут плохо продаваться. Но проблема в том, что мы не знаем, какой будет спрос, поэтому действует принцип «разумного планирования»: если это новинка, лучше сделать заказ на некрупную пробную партию и регулярно следить за коэффициентом оборачиваемости.

Изменение этого коэффициента также поможет продавцам заработать больше, если товар оказался трендовым и вошел в топ. Если спрос оказался минимальным, то пора запускать скидки, чтобы не уйти в минус. Покупатели очень любят товары со скидкой, а для продавца это реальный способ снова заставить свои оборотные средства работать.

Отслеживать динамику изменений коэффициента оборачиваемости рекомендуем не реже, чем раз в неделю — только так можно определить скорость продаж и вовремя проанализировать конкурентное окружение. Еще один важный совет продавцам – не лениться проводить анализ всех доступных показателей продаж на конкретной площадке в разрезе каждого товара. Это позволит своевременно предпринять стратегически важные шаги и повысить эффективность использования оборотных средств»

Что такое оборотный капитал

Оборотный капитал — это деньги, которые инвестированы в деятельность компании в течение каждого цикла. Это замороженные в бизнесе деньги.

Оборотный капитал = Дебиторская задолженность + Запасы + Незавершенное производство + Готовая продукция — Кредиторская задолженность

| Оборотные средства | Оборотный капитал | |

| Кредиторская задолженность | ✔ | |

| Запасы | ✔ | ✔ |

| Незавершенное производство | ✔ | ✔ |

| Готовая продукция | ✔ | ✔ |

| Дебиторская задолженность | ✔ | ✔ |

| Денежные средства | ✔ |

В чем отличие оборотного капитала от оборотных средств:

- в нем не учитываются денежные средства, они уже высвобождены из производственного цикла и могут быть потрачены на что угодно.

- в расчете появляется кредиторская задолженность (долг компании перед поставщиками), чем она больше, тем выгоднее для компании — в оборот вложено меньше своих денег.

Для оборотного капитала и его составляющих также можно рассчитать коэффициенты оборачиваемости и длительность оборота. Чем быстрее оборачивается капитал, тем лучше работают деньги.

Как повысить эффективность использования оборотных средств

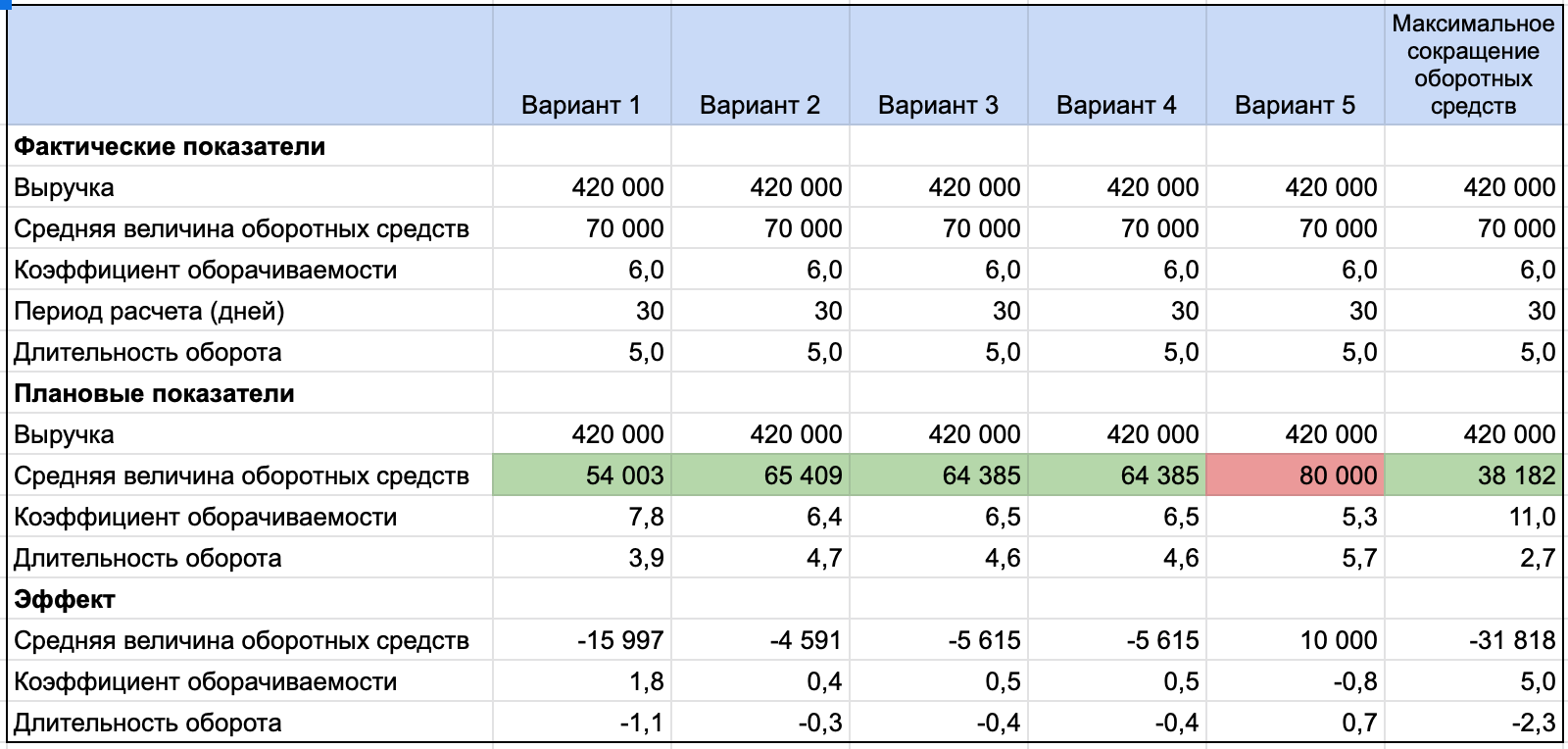

Вариант 1. Провести нормирование оборотных средств для производства и запасов, чтобы понимать, какой объем нужен для нормального функционирования компании.

Расчет нормы оборотных средств для компании показал, что для нормальной работы достаточно 54 003 рублей. Это ниже фактического показателя на 15 997 рублей. Сокращение оборотных средств до этой величины увеличит коэффициент оборачиваемости до 7,8, а длительность оборота на 1,1 дня.

Вариант 2. Оптимизировать запасы сырья, чтобы не замораживать в них деньги.

Если проводить контроль качества муки одновременно с разгрузкой, то можно сократить норму оборотных средств для сырья.

Средняя продолжительность хранения муки составит 4,5 дня вместо 5,5.

Средняя продолжительность хранения по всему сырью уменьшится до 5,8 вместо 6,7:

(4,5 х 1 825 000 + 46 х 5 475 + 16 х 219 000) : (1 825 000 + 5 475 + 219 000) = 5,8 дня

Новая потребность в оборотных средствах для сырья:

5 546 х 5,8 = 32 567 (руб.)

Экономия:

37 158 — 32 567 = 4 591 (руб.)

В результате длительность оборота уменьшится на 0,3 дня.

Вариант 3. Сократить производственный цикл — повысить производительность труда, приобрести новое оборудование. Предположим, благодаря новой технологии, удалось уменьшить срок производства с двух дней до одного.

Новая потребность в оборотных средствах для производства:

5 615 х 1 = 5 615 (руб.)

Экономия:

11 230 — 5 615 = 5 615 (руб.)

Эта мера уменьшает длительность оборота на 0,4 дня.

Вариант 4. Уменьшить запасы готовой продукции. Если отгружать продукцию сразу после производства, потребность в оборотных средствах для ее финансирования сократится до нуля. Экономия также составит 5 615 рублей.

Вариант 5. Вести работу с дебиторской задолженностью, чтобы клиенты быстрее отдавали долги, возвращая деньги в оборот.

В примере не было дебиторской задолженности, но представим, что компания решила отгружать продукцию с отсрочкой платежа и оборотные средства увеличились на 10 000 рублей. Это приведет к росту длительности оборота на 0,7.

Суммарный эффект от четырех вариантов сокращения оборотных средств позволит уменьшить их объем почти в два раза, что сократит длительность оборота с 5 дней до 2,7. Использование оборотных средств станет почти в два раза эффективнее.

Резюмируем

- Оборотные средства — это деньги, вложенные в сырье, незавершенное производство, готовую продукцию, дебиторскую задолженность и денежные средства.

- Они финансируются из собственных и заемных средств.

- Нормирование делает использование оборотных средств более эффективным.

- Коэффициент оборачиваемости показывает, сколько оборотов прошло за определенный период. Чем он выше, тем лучше.

- Оборотный капитал не равен оборотным средствам, он не включает денежные средства, но в него входит кредиторская задолженность.

«РБК Инвестиции» рассказывают об оборотном капитале — что это такое, как рассчитывается и что показывает

В обзоре вы узнаете:

- Что это

- Как рассчитать

- Компоненты

- Когда капитал очень большой

- Когда капитал отрицательный

- Коэффициенты

Что такое оборотный капитал

Оборотный капитал — это собственные средства компании, стоимость которых может переноситься в текущие затраты в течение одного производственного или торгового цикла.

Более точное название показателя — чистый оборотный капитал, встречаются оба варианта.

Размер оборотного капитала компании — это важный показатель, который характеризует ее текущее (краткосрочное) финансовое положение.

Чтобы объяснить, в чем суть оборотного капитала, сначала следует рассмотреть, что такое капитал вообще, и о том, как устроен главный финансовый отчет — отчет о финансовом положении или баланс.

Под капиталом, или собственным капиталом компании, понимают ее собственные средства. Что это значит?

У любой компании есть ее активы и обязательства. Активы — это то, чем компания располагает — это имущество, деньги, финансовые вложения, а также разные обязательства контрагентов перед компанией. Обязательства — это сумма того, что компания должна другим. Они включают в себя взятые кредиты и займы, а также разные обязательства, возникающие в ходе ее деятельности, — например, обязательства выплатить зарплату работникам, поставить товар по полученной предоплате, заплатить за полученные компанией услуги и прочее.

Разница между активами компании и ее обязательствами — это и есть собственные средства компании или ее капитал.

Для лучшего понимания, можно применить это к себе. Допустим у вас есть, квартира, машина, вы ждете зарплату в конце месяца, у вас есть депозиты в банке и

ценные бумаги

. Это все ваши активы. Но у вас есть долг по ипотеке, и вам нужно заплатить за обучение ребенка в музыкальной школе — это ваши обязательства. А ваш капитал — это разница между всеми вашими активами и вашими обязательствами.

Размер капитала — это важный показатель финансового состояния. Если ваши обязательства превышают все то, что у вас есть, то ваш капитал будет отрицательным и это повод для тревоги.

Основная форма финансовой отчетности компании — это отчет о финансовом состоянии, который чаще называется балансом. На одной стороне баланса — активы, а на другой стороне — пассивы. Пассивы — это обязательства и капитал компании вместе взятые. Баланс заключается в том, что сумма активов всегда равна сумме пассивов.

Для понимания сути оборотного капитала важно знать, что активы в балансе располагаются в порядке возрастания или, наоборот, в порядке убывания их ликвидности. При этом обязательства в пассиве располагаются по срокам их исполнения, а порядок их расположения соответствует порядку в активах. Например, если в балансе сначала обозначены малоликвидные активы, а наиболее

ликвидные

активы — деньги, отмечены в конце списка, то обязательства будут показаны в порядке от самых долгосрочных к самым краткосрочным.

При этом активы разделены на два раздела — внеоборотные и оборотные. Обязательства тоже в балансе делятся на долгосрочные (сроком исполнения свыше года) и краткосрочные.

Оборотный капитал — это частный случай капитала. Он показывает размер текущих собственных средств как разницу между оборотными активами и краткосрочными обязательствами.

Таким образом, если собственный капитал характеризует финансовое положение компании в целом, то оборотный капитал характеризует именно финансовое положение в самой ближайшей перспективе.

Размер оборотного капитала показывает, насколько устойчива компания в каждом производственном или торговом цикле. Оборотный капитал помогает понять, не грозит ли компании неисполнение текущих обязательств и насколько она нуждается в срочном привлечении денег.

Положительный оборотный капитал — это, как правило, признак краткосрочного финансового благополучия компании. У компании достаточно ликвидных активов как для погашения краткосрочных обязательств, так и для самостоятельного финансирования роста своего бизнеса.

Отрицательный оборотный капитал означает, как правило, что активы используются неэффективно. При отрицательном оборотном капитале компания может столкнуться с кризисом ликвидности, и компании придется занимать деньги для покрытия так называемого «кассового разрыва», а может и вообще увеличить объем заимствований, что может даже усугубить проблему.

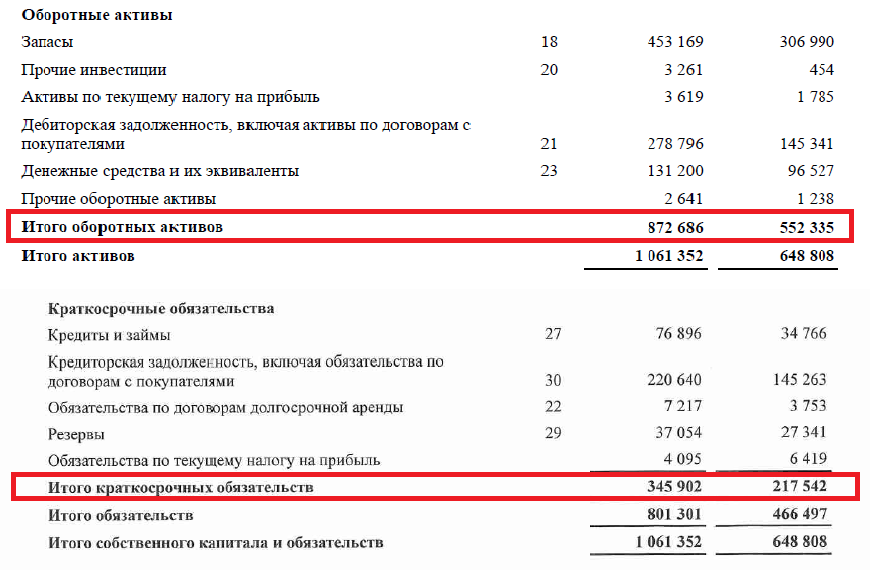

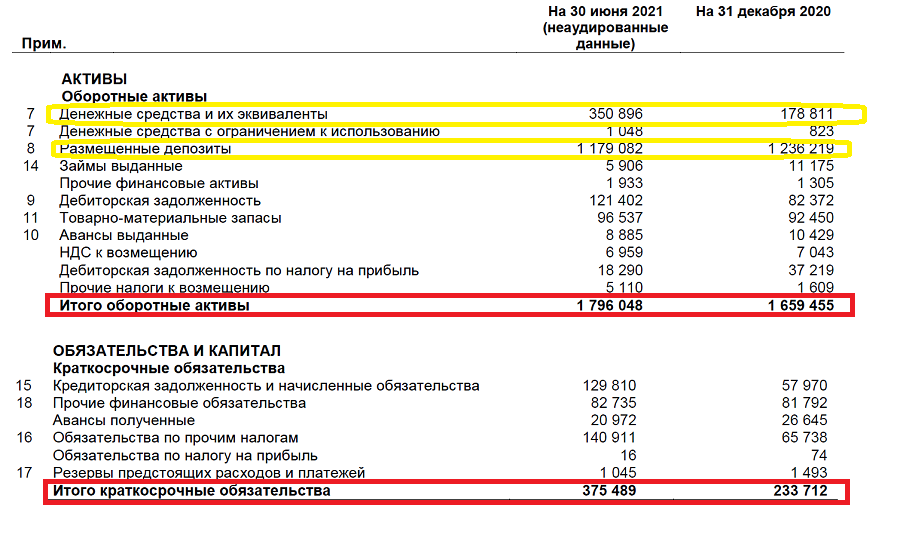

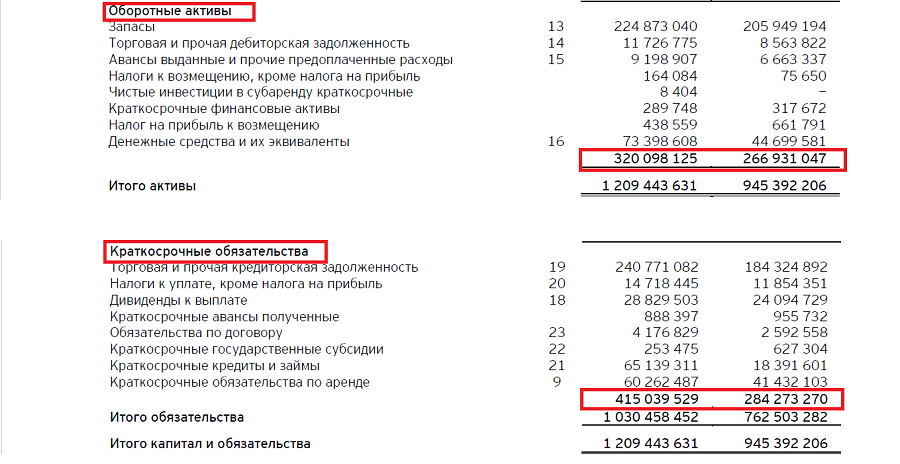

Как рассчитать оборотный капитал

Оборотный капитал рассчитывается как разница между суммой оборотных активов и суммой краткосрочных обязательств.

ОК = ОА — КО, где

ОК — оборотный капитал,

ОА — оборотные активы,

КО — краткосрочные обязательства.

Значения для расчета оборотного капитала непосредственно указываются в балансе компании как «Итого оборотные активы» и «Итого краткосрочные обязательства».

Из чего рассчитывается оборотный капитал

Компоненты оборотного капитала

Кроме размера оборотного капитала и его непосредственных составляющих — объема краткосрочных обязательств и размера оборотных активов, для лучшего понимания краткосрочной финансовой устойчивости полезно знать более детальный состав и структуру этих активов и обязательств. Такая детализация даст возможность точнее понять эффективность деятельности компании.

Важно выделить такие группы оборотных активов:

- Запасы

- Дебиторская задолженность

- Деньги и краткосрочные финансовые вложения

- Прочие оборотные активы

Из краткосрочных обязательств важно выделить:

- Кредиторскую задолженность

- Финансовый долг

- Другие краткосрочные обязательства

Оборотные активы

К оборотным активам относят наиболее ликвидные активы. Но критерием оборотности служит даже не ликвидность, а то, как стоимость этих активов уходит в состав затрат. Если оборудование переносит свою стоимость в затраты по частям, по мере износа, то стоимость расходных материалов попадает в затраты целиком, по мере использования материалов. Поэтому станок — это внеоборотный актив, а металл, который обрабатывается на этом станке, актив оборотный.

Запасы

Запасы включают сырье для производства, материалы, уже задействованные в процессе, а также всю еще не проданную готовую продукцию.

Дебиторская задолженность

Дебиторская задолженность — это обязательства партнеров перед компанией, которые возникли в ходе сотрудничества. Дебиторская задолженность бывает двух видов и возникает двумя путями.

- Обязательства по авансам поставщиков и подрядчиков. Такие обязательства возникают, когда компания заплатила подрядчикам и поставщикам за сырье или услуги и ожидает, что партнеры выполнят перед ней обязательства.

- Обязательства по оплате продукции потребителем на условиях предварительной поставки. Такие обязательства возникают, когда компания продала свою продукцию или услуги заказчикам и ожидает оплату за свою работу.

Деньги и краткосрочные финансовые вложения

Это наиболее ликвидные активы компании. Возврат краткосрочных финансовых вложений компания ожидает в пределах года, а деньги компания может использовать на свои нужды в любой момент.

Прочие оборотные активы

К таким активам относятся ликвидное имущество или обязательства перед компанией, которыми она располагает помимо основной деятельности. Например, к таким прочим оборотным активам могут относиться еще не полученные штрафы и компенсации в пользу компании, присужденные по решению суда.

Краткосрочные обязательства

Краткосрочные обязательства — это все денежные или имущественные обязательства компании, которые она должна исполнить в течение года.

Кредиторская задолженность

Кредиторская задолженность — это дебиторская задолженность наоборот. Это возникающие в ходе основной деятельности обязательства компании перед своими партнерами. Как и дебиторская, кредиторская задолженность бывает двух видов и может, соответственно, возникать двумя путями.

- Обязательства по оплате продукции или услуг поставщиков и подрядчиков. Такие обязательства возникают, когда компания получила от поставщиков и подрядчиков материалы или воспользовалась их услугами, и должна оплатить выставленные счета.

- Обязательства по авансам покупателей и заказчиков. Такие обязательства возникают, когда компания получила аванс от покупателей и заказчиков и должна поставить товар или оказать оплаченные услуги.

Финансовый долг

Сюда входят обязательства по полученным кредитам и займам, а также по выпущенным облигациям.

Другие краткосрочные обязательства

К ним относятся как обязательства, связанные с основной деятельностью компании, так и различные непроизводственные или неторговые обязательства. Например это:

- Обязательства по выплате заработной платы или социального обеспечения;

- Обязательства по выплате дивидендов;

- Налоговые обязательства;

- Наложенные штрафы и т.п.

Разнообразные сравнения и сопоставления компонентов оборотного капитала как между собой, так и с другими показателями позволяют получить более детальную информацию о текущем финансовом положении компании.

Всегда ли хорошо, когда оборотный капитал большой?

Значительный размер капитала — это запас прочности и финансовой устойчивости. Большой оборотный капитал — это запас прочности для кратковременных или сезонных скачков.

Однако, значительный размер оборотного капитал может указывать на то, что у компании чрезмерные запасы, что повышает надежность, или что она не инвестирует в развитие излишки денежных средств.

Например оборотный капитал «Сургутнефтегаза» составляет около ₽1,4 трлн. Только запас наличности на счетах компании позволяет покрыть все текущие обязательства, но при этом на банковских депозитах компания постоянно держит более ₽1 трлн.

Большой оборотный капитал на примере ПАО «Сургутнефтегаз»

Всегда ли плохо, когда оборотный капитал отрицательный?

Достаточность оборотного капитала может очень сильно разниться в зависимости от бизнес-модели или от сферы деятельности компании. В некоторых случаях отрицательный оборотный капитал — вполне нормальное явление. Если у компании короткий производственный или торговый цикл или, иными словами, высокая оборачиваемость, то отрицательный оборотный капитал уже не так и важен. Примерами могут служить продуктовые магазины с большим ежедневным потоком наличности и значительной ежедневной обновляемостью ассортимента на полках. Если мы посмотрим, например, на баланс «Магнита», то увидим, что краткосрочные обязательства компании стабильно больше оборотных активов. Однако, это никак не мешает деятельности торговой сети.

Отрицательный чистый оборотный капитал на примере ПАО «Магнит»

Напротив, для компаний, производящих штучную, дорогую и капиталоемкую продукцию, например, авиастроительных компаний, оборотный капитал должен быть достаточным, а отрицательный оборотный капитал может стать значительной проблемой.

Тонкие настройки

Оборотный капитал — важный показатель, но он дает лишь общую картину текущего финансового положения компании. Более того, работая только с показателем оборотного капитала, можно не заметить важных процессов, происходящих в компании. Допустим, оборотные активы компании почти полностью состояли из денег на счетах — и через год размер краткосрочных обязательств и оборотных активов остался прежним, но вместо денег на счетах теперь у компании просроченная дебиторская задолженность. Размер оборотного капитала остался тем же, но способность компании отвечать по обязательствам коренным образом изменилась.

Поэтому для более детального и глубокого изучения финансового состояния компании финансовые аналитики используют разные показатели, построенные с участием компонентов оборотного капитала.

Примером такой более тонкой настройки может служить показатель операционного оборотного капитала.

ООК = (ОА — КФВ) — (КО — КЗС), где

ООК — операционный оборотный капитал;

ОА — оборотные активы;

КФВ — краткосрочные финансовые вложения;

КО — краткосрочные обязательства;

КЗС — краткосрочные заемные средства.

То есть при расчете операционного оборотного капитала не будут учитываться активы и обязательства финансового характера. В примере с «Сургутнефтегазом» значения оборотного капитала и операционного оборотного капитала будут различаться очень сильно.

Коэффициент текущей ликвидности можно получить в результате деления размера оборотных активов на размер краткосрочных обязательств (КТЛ = ОА / КО). Этот коэффициент показывает уровень платежеспособности в краткосрочном периоде.

Кроме операционного оборотного капитала и коэффициента текущей ликвидности в финансовом анализе широко применяются такие коэффициенты на основе компонентов оборотного капитала:

- Коэффициент мобильности оборотных средств

Как считается: Сумма денежных средств и финансовых вложений делится на размер оборотных активов.

Что показывает: Уровень ликвидности оборотных активов.

- Коэффициент мобильности имущества

Как считается: Размер оборотных активов делится на размер всех активов.

Что показывает: Степень ликвидности активов.

- Коэффициент обеспеченности собственными оборотными средствами

Как считается: Собственный капитал за минусом размера внеоборотных активов делится на размер оборотных активов.

Что показывает: Степень финансовой устойчивости.

- Коэффициент оборачиваемости запасов

Как считается: Размер выручки делится на среднегодовой размер запасов.

Что показывает: Эффективность управления запасами.

- Коэффициент оборачиваемости дебиторской задолженности

Как считается: Размер выручки делится на среднегодовой размер дебиторской задолженности.

Что показывает: Эффективность управления дебиторской задолженностью.

- Коэффициент оборачиваемости оборотных активов

Как считается: Размер выручки делится на среднегодовой размер оборотных активов.

Что показывает: Эффективность использования оборотных активов.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Когда масштабы бизнеса и его существование в режиме «выживания» требуют исключительно режима «ручного» управления, предприниматели не задумываются о пользе формализации структуры и типа управления оборотного капитала.

А между тем именно правильное понимание структуры и соотношений показателей оборотного капитала позволяет смоделировать варианты последствий возможных решений, увидеть причинно-следственные связи финансового и экономического управления, а через модель в виде показателей оборотного капитала позволяет вести мониторинги структуры оборотного капитала, своевременно выявлять, реагировать и управлять финансовыми рисками.

Начнем с теории.

Понятие и структура оборотных активов

Как известно, оборотные активы — это активы, которые служат или погашаются в течение 12 месяцев, либо в течение нормального операционного цикла организации (если он превышает 1 год).

Многие оборотные активы используются одномоментно при отпуске их в производство (например, сырье и материалы).

Оборотные активы являются одной из двух групп активов организации (вторая — внеоборотные активы). Еще их называют текущими активами.

Состав оборотных активов

В соответствии с формой бухгалтерского баланса, в состав оборотных активов входят:

- запасы;

- НДС по приобретенным ценностям;

- дебиторская задолженность;

- финансовые вложения (за исключением денежных эквивалентов);

- денежные средства и денежные эквиваленты;

- прочие активы, удовлетворяющие признакам оборотных активов.

Дебиторская задолженность и финансовые вложения относятся к оборотным активам только в том случае, если срок их погашения менее 1 года, либо срок превышает 1 год, но организация уверена в высокой ликвидности данных активов, способности быстро и без потерь обратить их в денежную форму (т.е. продать).

Оборотные активы в принципе обладают более высокой степенью ликвидности, чем внеоборотные. А деньги, как часть оборотных активов, имеет абсолютную ликвидность.

В своем движении оборотные активы проходят последовательно три стадии кругооборота: денежную, производительную и товарную.

Первая стадия кругооборота оборотных средств — денежная. На этом этапе происходит превращение денежных средств в форму производственных запасов.

Вторая стадия — производительная. На этой стадии продолжает авансироваться стоимость создаваемой продукции, но не полностью, а в размере использованных производственных запасов; авансируются затраты на заработную плату, а также перенесенная часть основных фондов.

На третьей стадии кругооборота продолжает авансироваться продукт труда (готовая продукция). И лишь после того, как товарная форма вновь созданной стоимости превратится в денежную, авансированные средства восстанавливаются за счет части поступившей выручки от реализации продукции.

И цикл начинается заново.

Оборотный капитал — наиболее подвижная часть капитала предприятия, которая в отличие от основного капитала является более текучей и легко трансформируемой в денежные средства.

К оборотному капиталу принято относить денежную наличность, легкореализуемые ценные бумаги, материально-производственные запасы, нереализованную готовую продукцию, краткосрочную задолженность.

Собственный оборотный капитал или собственные оборотные средства это величина оборотных активов, остающаяся в распоряжении предприятия после полного, единовременного погашения краткосрочной задолженности предприятия.

На сегодняшний день термины «оборотные активы» и «оборотный капитал» часто используются как синонимы. Вместе с тем, между этими понятиями есть определенная разница:

они находятся по разные стороны бухгалтерского баланса;

оборотные активы (актив баланса) формируются за счет средств оборотного капитала (пассива баланса), источники которого могут быть как собственные, так и заемные, как правило, с целью получения положительного экономического эффекта или другими целями что в конечном итоге диктует требования к организации системы управления оборотными активами.

Чистый оборотный капитал равен разнице между оборотными активами и краткосрочными пассивами (обязательствами).

То есть под чистым оборотным капиталом (ЧОК) понимается разность между величиной текущих активов (ТА) и величиной текущих обязательств.(без долгосрочных текущих обязательств) (ТО) организации по состоянию на отчетную дату:

ЧОК = ТА — ТО

Чистый оборотный капитал является суммой собственных средств предприятия, направленных на финансирование операционной деятельности. Как правило, это ликвидные средства предприятия, которые легко могут быть обращены в денежные средства.

Величина чистого оборотного капитала может принимать нулевое, положительное и отрицательное значение.

Положительный чистый оборотный капитал:

- означает, что часть текущих активов формируется за счет текущих обязательств;

- а также, что часть текущих активов формируется за счет инвестированного капитала.

Положительный чистый оборотный капитал уменьшает величину чистого денежного потока и указывает на сумму покрытия текущих нужд долгосрочными источниками финансирования.

Отрицательный чистый оборотный капитал:

- означает, что все текущие активы финансируются за счет текущих обязательств;

- указывает на сумму покрытия инвестиций по внеоборотным активам текущими обязательствами;

- является бесплатным источником финансирования операционной и инвестиционной деятельности.

Отрицательный оборотный капитал увеличивает величину чистого денежного потока, так как максимально вовлекает во внутрихозяйственный оборот средства кредиторов.

Нулевой чистый оборотный капитал:

- означает, что сумма текущих активов соответствует величине текущих обязательств.

Считается, что с точки зрения оценки финансовых потребностей предприятия чистый оборотный капитал представляет собой оценку потребности в оборотном капитале.

Текущими активами для целей расчета величины чистого оборотного капитала (ЧОК) выступают следующие статьи бухгалтерского баланса:

- запасы;

- дебиторская задолженность;

- НДС по приобретенным ценностям;

- прочие оборотные активы, в том числе НДС с авансов полученных, непредъявленная к оплате начисленная выручка, недостачи и потери от порчи ценностей.

Текущими обязательствами для целей расчета величины чистого оборотного капитала (ЧОК) являются следующие статьи бухгалтерского баланса:

- краткосрочная и долгосрочная кредиторская задолженность (в том числе, по инвестиционной деятельности);

- доходы будущих периодов;

- краткосрочные оценочные обязательства;

- прочие краткосрочные обязательства, в том числе НДС с авансов выданных.

Чистый оборотный капитал можно разделить на операционный и инвестиционный.

Операционный — чистый оборотный капитал, относящийся к операционному циклу.

При этом под операционным циклом принято понимать совокупность стадий:

- закупки материалов у поставщиков;

- оплаты поставщикам;

- производства продукции (оказания услуг, выполнение работ);

- отгрузки готовой продукции покупателям;

- и получения денежных средств от покупателей.

Величина чистого оборотного капитала операционного складывается из следующих элементов:

ЧОКопер. = ОА — ДС — ФВ — ВХОоа — (КО — КК —КЗинв. — ВХОко ДОпр.)

где:

ОА — оборотные активы;

ДС — денежные средства;

ФВ — финансовые вложения сроком до 12 мес.;

ВХОоа — внутрихозяйственные обороты в части оборотных активов

КО — краткосрочные обязательства;

КК — краткосрочные кредиты и займы;

КЗ инв. — кредиторская задолженность по инвестиционной деятельности;

ВХОко — внутрихозяйственные обороты в части краткосрочных обязательств

ДО пр. — прочие долгосрочные обязательства.

Чистый оборотный капитал инвестиционный — показывает вклад средств в расчетах по инвестиционным договорам в чистый оборотный капитал компании:

ЧОК инв. = АВинв. — КЗинв.

где:

АВинв. — авансы выданные по инвестиционной деятельности;

КЗинв. — кредиторская задолженность по инвестиционной деятельности.

Также нужно сказать об оценке величины чистого оборотного капитала платежного, который отражает вклад средств в расчетах в чистый оборотный капитал компании.

ЧОК пл. = ДЗ — КЗ

где:

ЧОК пл. — чистый оборотный капитал платежный;

ДЗ — дебиторская задолженность;

КЗ — кредиторская задолженность.

Этот показатель можно наряду с другими применять для управления ликвидностью и платежеспособностью.

Также различают постоянную потребность в оборотном капитале и сезонную потребность.

Постоянная потребность определяется как минимальная неснижаемая величина (уровень) оборотного капитала, сезонная потребность является изменяющейся величиной оборотного капитала в связи с действием сезонных факторов и деловой активности.

Контрольные показатели и прогнозная модель

Теперь о системе контрольных показателей эффективности для анализа состояния оборотного капитала на предприятии.

Их много, назовем лишь основные.

|

1. |

Коэффициент оборачиваемости оборотных активов |

|

2. |

Период оборота оборотных активов |

|

3. |

Период оборота запасов сырья, материалов и других аналогичных ценностей |

|

4. |

Период оборота дебиторской задолженности по продажам в разрезах учета |

|

5. |

Период оборота авансов полученных по продажам в разрезах учета |

|

6. |

Период оборота кредиторской задолженности перед поставщиками и подрядчиками в разрезах учета |

|

7. |

Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности |

|

8. |

Доля просроченной дебиторской задолженности |

|

9. |

Доля неликвидных запасов |

Отдельно скажем про каждый.

1. Коэффициент оборачиваемости оборотных активов — это количество оборотов, которые совершают за анализируемый период оборотные активы.

Коб.ак. = (Доходы за период) / (Оборотные активы на конец периода)

2. Период оборота оборотных активов — длительность одного оборота, которые совершают оборотные активы, в днях.

Поб.ак. = (Оборотные активы на конец периода * Длительность отчетного периода) / (Доходы за период)

3. Период оборота запасов сырья, материалов и других аналогичных ценностей показывает, через сколько дней в среднем происходит их полное списание в производство.

Поб.зап. = (Запасы на конец периода * Длительность отчетного периода) / (Списано в производство за период)

4. Период оборота дебиторской задолженности по продажам всего показывает, через сколько дней в среднем происходит погашение дебиторской задолженности.

Поб.дз .= (Дебиторская задолженность на конец периода * Длительность отчетного периода) / (Доходы за период)

5. Период оборота авансов, полученных по продажам, показывает, через сколько дней в среднем происходит зачет полученных авансов.

Поб.ап.= (Авансы, полученные на конец периода * Длительность отчетного периода) / (Доходы за период)

Помимо расчета оборачиваемости дебиторской задолженности и авансов, полученных по продажам, данные показатели могут оцениваться в различных разрезах — по видам деятельности или группам продукции, по группам контрагентов и т.д.

6. Период оборота кредиторской задолженности перед поставщиками и подрядчиками показывает, через сколько дней в среднем происходит погашение кредиторской задолженности.

Поб.кз = (Кредиторская задолженность на конец периода * Длительность отчетного периода) / (Затраты за период)

Помимо расчета оборачиваемости кредиторской задолженности, данный показатель оценивается отдельно в разрезе задолженности по операционной и по инвестиционной деятельности.

7. Доля просроченной кредиторской задолженности в общем объеме кредиторской задолженности показывает степень своевременности оплаты поставщикам за поставленную продукцию либо оказанные услуги.

Расчет данного показателя особенно значим при реализации агрессивной политики управления оборотным капиталом, т.к. высокая доля просроченной кредиторской задолженности несет в себе риск необходимости одновременного погашения существенного объема обязательств.

К пр.кз.= (Просроченная кредиторская задолженность на конец периода) / (Кредиторская задолженность на конец периода)

8.Доля просроченной дебиторской задолженности — показывает степень своевременности оплаты покупателями за поставленную продукцию или оказанные услуги. Необходимо контролировать данный показатель и своевременно реагировать при возникновении положительного значения.

К пр.дз.= (Просроченная дебиторская задолженность на конец периода)/(Дебиторская задолженность на конец периода)

9. Доля неликвидных запасов — показатель, влияющий на ликвидность компании. Данный коэффициент особенно важно контролировать при реализации консервативной политики управления чистым оборотным капиталом.

К нел.зап.= (Объем неликвидных запасов на конец периода) / (Объем запасов на конец периода)

Показатели оборачиваемости оборотных активов и их отдельных элементов, а также качество задолженности оказывают непосредственное влияние на уровень ликвидности. При этом различают ликвидность активов и ликвидность компании.

Под ликвидностью активов понимают способность активов к быстрому вовлечению в денежный оборот. Любая статья активов имеет различный уровень ликвидности. Наиболее ликвидными считаются денежные средства и денежные эквиваленты, а также краткосрочные финансовые вложения. Минимальной ликвидностью обладают материально-производственные запасы, внеоборотные активы.

Ликвидность компании — достаточность имеющихся в распоряжении компании денежных средства для осуществления своей операционной, инвестиционной и финансовой деятельности. Другими словами, ликвидность компании — это ее способность в срок и полностью рассчитаться по своим обязательствам.

Для оценки уровня ликвидности компании используют, как правило, следующие показатели:

- коэффициент текущей ликвидности — представляет собой отношение оборотных активов к краткосрочным обязательствам:

К тек.ликв. = (Оборотные активы) / (Краткосрочные обязательства)

- коэффициент срочной ликвидности — представляет собой отношение оборотных активов, за исключением запасов и НДС, к краткосрочным обязательствам:

К сроч.ликв. = (Оборотные активы — Запасы — НДС) / (Краткосрочные обязательства)

- коэффициент абсолютной ликвидности — дает более точную оценку платежеспособности организации на момент его оценки и представляет собой отношение наиболее ликвидных активов к сумме краткосрочных обязательств:

К абс.ликв. = (Денежные сроедства и денежные эквиваленты) / (Краткосрочные обязательства)

Каждый из приведенных выше показателей эффективности управления оборотным капиталом необходимо рассматривать в динамике (за несколько прошедших периодов) и принимать управленческие решения исходя из тенденций их изменения.

Общий вид расчетных таблиц для мониторинга может быть следующим:

Первая группа — значения за прошлые периоды, например, за два последних года, поквартально.

Вторая группа — текущий период, отклонение от прогнозного значения, оценка тенденции изменения.

Третья группа — ожидаемое (прогнозное) или плановые значения показателей на перспективные периоды. Это может быть квартал, год и т.д.

Выводы

Данную таблицу, построенную для автоматического расчета ЧОК и показателей эффективности, а также автоматического расчета отклонений от нормативных и плановых значений, можно реализовать через Excel либо в других программах. Взаимосвязи исходных данных в виде показателейц статей бухгалтерского баланса, данных управленческого учета и любых других данных преобразуемых через алгоритмы расчета в показатели ЧОК и показатели эффективности формируют модель.

Задавая прогнозные значения исходных данных, возможно получить прогнозные значения показателей ЧОК и показателей эффективности, определить критические значения, оценить риски.

Перечень показателей для анализа состояния оборотного капитала может быть существенным образом расширен огромным выбором показателей для финансового анализа, а также за счет анализа других показателей, формируемых на данных управленческого учета. Перечень и назначение таких показателей не является предметом данного рассмотрения, с ними можно познакомиться в многочисленных статьях по финансовому анализу.

Следует понимать, что многообразие показателей может иметь ценность, только если организация определила для каждого из них собственные индивидуальные (контрольные или нормативные) значения. Эти значения показателей должны быть определены для различным уровней комфортности и успешности функционирования предприятия. Как правило, таких уровней должно быть не менее трех-четырех: высокий, средний, приемлемый и критический.

Постоянный мониторинг уровней показателей позволяет выявить направление тенденций, моделирование отдельных составляющих показателей позволяет выявить приемлемые риски и принять решения по методам управления оборотным капиталом.

Добавить в «Нужное»

Оборотный капитал: понятие, виды, анализ

Наверняка вы не раз слышали словосочетание «оборотный капитал организации». Но что оно означает? Для чего нужен такой капитал? Ответы на эти вопросы вы найдете в нашей консультации.

Оборотный капитал: что это

Оборотный капитал – это капитал, который инвестируется в текущую деятельность организации на период каждого производственного цикла и который целиком переносит свою стоимость на продукцию.

Оборотный капитал: функция

Функция оборотного капитала заключается в обеспечении бесперебойного и стабильного производственного процесса организации.

Управление оборотным капиталом: принципы

К принципам управления оборотным капиталом организации можно отнести, в частности, следующие принципы.

- Организация должна стараться минимизировать стоимость финансирования оборотного капитала.

- Организация не должна допускать появления просроченной дебиторской задолженности, а также просроченной кредиторской задолженности.

- Организация не должна допускать появления неликвидных запасов.

- Организация должна обладать минимальным количеством текущих активов, но при этом таких активов должно хватать для бесперебойной деятельности компании.

- Организация должна проводить точную оценку ликвидности текущих активов.

- Организация должна не только проводить мониторинг показателей ликвидности, но и контролировать эти показатели.

Кругооборот оборотного капитала

За период своей «жизни» оборотный капитал проходит три стадии.

Стадия 1 «Деньги – Товар». В период этой стадии оборотные средства в виде денежных средств превращаются в производственные запасы.

Стадия 2 «Товар – Производство – Товар». На этой стадии оборотные средства непосредственно участвуют в производственном процессе и преобразуются в незавершенное производство, готовую продукцию.

Стадия 3 «Товар – Деньги». В результате реализации готовой продукции оборотные средства вновь принимают денежную форму.

Окончание одного кругооборота оборотного капитала является началом следующего кругооборота.

Оборотный капитал: постоянный и переменный

Под постоянным оборотным капиталом понимается тот минимум оборотных активов, который необходим организации для ведения своей деятельности.

Что же касается переменного оборотного капитала, то под таким капиталом подразумеваются дополнительные оборотные активы, которые нужны организации в пиковые периоды деятельности или которые используются в качестве страхового запаса.

Источники формирования оборотного капитала

В зависимости от источников формирования оборотный капитал организации подразделяют на:

- собственный оборотный капитал;

- заемный оборотный капитал. Такой оборотный капитал иногда еще называют привлеченным.

Собственный оборотный капитал организации направлен на обеспечение финансовой устойчивости компании, а также на ее оперативную самостоятельность.

Что же касается заемного (привлеченного) оборотного капитала, то он, в общем случае, необходим для покрытия дополнительной потребности организации в средствах. Заемный оборотный капитал компании формируется, например, за счет банковских кредитов.

Чистый оборотный капитал

Чистый оборотный капитал организации представляет собой разницу между оборотными (текущими) активами компании и ее краткосрочными (текущими) обязательствами.

Существует несколько формул расчета чистого оборотного капитала. Мы же приведем формулу для расчета этого показателя на основе данных бухгалтерского баланса:

Чистый оборотный капитал = стр.1200 Бухгалтерского баланса – стр.1500 Бухгалтерского баланса

По величине чистого оборотного капитала организации можно сделать вывод о ее платежеспособности в краткосрочном периоде (до 12 месяцев).

Полученный положительный результат, то есть когда величина текущих активов превышает сумму текущих обязательств, свидетельствует о том, что текущих активов организации достаточно для погашения всех текущих обязательств. Инвесторам/кредиторам это говорит о том, что компания платежеспособна. Правда, не всегда положительное значение чистого оборотного капитала действительно является положительным явлением. Так, в некоторых случаях превышение текущих активов над текущими обязательствами может, например, свидетельствовать о том, что:

- организация неэффективно использует имеющиеся у нее свободные оборотные средства;

- текущие активы финансируются за счет долгосрочных обязательств.

Если получен отрицательный результат, то это означает, что весь объем текущих активов организации формируется за счет текущих обязательств. Финансовая стабильность компании с таким чистым оборотным капиталом может быть поставлена под сомнение инвесторами/кредиторами.

Если получен нулевой результат, то величина текущих активов равна величине текущих обязательств. Следовательно, организации хватает текущих активов на погашение всех текущих обязательств, но о каком-либо развитии за счет собственных ресурсов речь, в общем-то, не идет.

Модели управления чистым оборотным капиталом

Выделяют три основных модели управления чистым оборотным капиталом.

Консервативная модель. Заключается в том, что постоянная и сезонная потребность в оборотных средствах обеспечивается, в основном, за счет собственных источников.

Когда происходит спад операционной активности организации излишки оборотных средств вкладываются в краткосрочные финансовые вложения. Когда же спрос повышается, организация реализует краткосрочные финансовые вложения, а полученные деньги направляет на финансирование операционной деятельности.

Умеренная модель. При данной модели управления чистым оборотным капиталом постоянная часть оборотных активов финансируется за счет собственного капитала и долгосрочных обязательств, а переменная – за счет краткосрочных обязательств.

Агрессивная модель. При такой модели управления чистым оборотным капиталом и постоянная, и сезонная потребность организации в оборотных средствах финансируется в большей степени за счет текущих обязательств.

Для агрессивной модели управления чистым оборотным капиталом характерен минимальный уровень вложений в оборотные активы и ускорение оборачиваемости таких активов. При благоприятном раскладе это способствует увеличению рентабельности активов. Правда, при использовании этой модели управления существует высокий риск утраты платежеспособности.

Эффективность использования оборотного капитала

Чтобы оценить эффективность управления оборотным капиталом, в том числе рассчитываются различные показатели. Например, определяются коэффициенты оборачиваемости.

Подробнее о коэффициентах оборачиваемости вы можете прочитать в отдельной консультации.

Кроме того, для анализа оборотного капитала можно, к примеру, рассчитать следующие показатели.

Доля просроченной дебиторской задолженности. Этот показатель отражает степень своевременности оплаты покупателями/заказчиками.

Рассчитывается доля просроченной дебиторской задолженности так:

Доля просроченной дебиторской задолженности = Сумма просроченной дебиторской задолженности на конец анализируемого периода / Общая сумма дебиторской задолженности на конец анализируемого периода

Чем ближе значение этого показателя к 1, тем хуже для организации. Высокое значение доли означает, что лишь незначительная часть дебиторской задолженности погашается своевременно.

Доля просроченной кредиторской задолженности. Определяется по аналогии с долей просроченной дебиторской задолженности:

Доля просроченной кредиторской задолженности = Сумма просроченной кредиторской задолженности на конец анализируемого периода / Общая сумма кредиторской задолженности на конец анализируемого периода

Чем выше значение данного показателя, тем выше доля просроченной кредиторской задолженности организации в общем объеме ее кредиторской задолженности.

Если организация использует агрессивную модель управления чистым оборотным капиталом, для нее очень важен этот показатель. Ведь при высоком уровне просроченной кредиторской задолженности существует риск того, что большой объем кредиторки придется погашать одномоментно.

Доля неликвидных запасов. Этот показатель влияет на ликвидность компании. Рассчитывается он следующим образом:

Доля неликвидных запасов = Объем неликвидных запасов на конец анализируемого периода / Общий объем запасов на конец анализируемого периода

Чем ближе значение показателя к 1, тем больше у организации неликвидных запасов.

Основной капитал

Говоря об оборотном капитале организации, имеет смысл рассказать и об ее основном капитале.

Основной капитал – это та часть капитала организации, которая полностью и неоднократно принимает участие в производственном процессе, перенося свою стоимость на продукцию частями в течение нескольких периодов.

Отличия основного и оборотного капиталов организации приведем в таблице.

| Показатель | Основной капитал | Оборотный капитал |

|---|---|---|

| Состав | Средства труда (производственные здания, сооружения, станки, оборудование и т.п.) | Предметы труда (сырье, материалы и т.п.) |

| Период эксплуатации | Более 12 месяцев | До 12 месяцев (один производственный цикл, если он превышает 12 месяцев) |

| Участие в производственном процессе | Многократное | Однократное |

| Перенос стоимости на готовую продукцию | Частями, по мере износа | Сразу в полном объеме |

| Натурально-вещественная форма в процессе производства | Сохраняется | Изменяется |