Компания «Старк» использует следующую стратегию финансирования.doc

Зарегистрируйся в два клика и получи неограниченный доступ к материалам, а также

промокод

на новый заказ в Автор24. Это бесплатно.

Условие

Компания «Старк» использует следующую стратегию финансирования:

Собственный капитал:

1 тысяча обыкновенных акций, требуемая доходность по которым составляет 20%, рыночная стоимость составляет 225 руб. за одну акцию.

Заемный капитал:

Первый кредит 150 тысяч рублей сроком на 2 года, получен под 10% годовых.

Второй кредит в размере 200 тысяч рублей и сроком на 5 лет, получен под 15% годовых.

Компания платит налог на прибыль по ставке 20%.

Рассчитайте WACC.

Ответ

WACC компании «Старк» составляет 14%.

Решение

Средневзвешенные затраты на капитал (WACC) для компании, использующей n различных источников финансирования, определяются по формуле:

WACC = = r1*w1 + r2*w2 + … + rn*wn, (1)

где ri – затраты на i-й источник капитала;

wi – доля i-го источника капитала в общем объеме капитала.

У компании «Старк» три источника капитала: собственный капитал и 2 кредита. Рассчитаем долю каждого источника капитала в общем объеме капитала.

Размер собственного капитала составляет:

Е = 1000*225 = 225000 рублей.

Общий размер капитал, таким образом, составит:

К = 225000 + 150000 + 200000 = 575000 рублей.

Доля собственного капитала составит:

w1 = = 0,3913.

Доля первого кредита составит:

w2 = = 0,2609.

Доля второго кредита составит:

w3 = = 0,3478.

Плату за заемные источники капитала можно отнести на расходы, т.е

. исключить из налогооблагаемой базы налога на прибыль, вследствие чего появляется эффект налогового щита Стоимость соответствующий доли инвестиций будет умножаться на корректирующий коэффициент.

Рассчитаем стоимость кредитов компании «Старк» с учетом налогового щита:

Первый кредит: r2 = 10*(1 – 0,2) = 8%.

Второй кредит: r3 = 15*(1 – 0,2) = 12%.

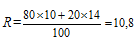

С учетом проведенных расчетов, рассчитаем показатель WACC:

WACC = 0,3913*20 + 0,2609*8 + 0,3478*12 = 14%.

Сведем расчеты в таблицу 1.

Таблица 1

Расчет показателя WACC компании «Старк»

Источник (тип) Доля в финансировании

(wi) Стоимость источника (%)

(ri) Наличие налогового щита

(ni) Взвешенная стоимость, %

wi*ri*ni

Обыкновенные акции 0,3913 20 — 7,826

Первый кредит 0,2609 10 0,8 2,0872

Второй кредит 0,3478 15 0,8 4,1736

WACC — — — 14%

Ответ: WACC компании «Старк» составляет 14%.

50% решения задач недоступно для прочтения

Закажи написание решения задач по выбранной теме всего за пару кликов. Персональная работа в кратчайшее

время!

Собственный капитал показывает, какими средствами располагают учредители компании. Понятия «собственный капитал» и «чистые активы» — это, по сути, синонимы. Можно посмотреть их значение в определенной строке баланса, а можно вычислить по специальной формуле. Затем — посчитать рентабельность и оборачиваемость СК. Они покажут, насколько успешен бизнес.

Что такое собственный капитал организации

Это финансовый показатель, который характеризует размер средств, принадлежащих участникам организации.

Определение собственного капитала (СК) приведено в пункте 66 Положения по ведению бухгалтерского учета и бухгалтерской отчетности (утв. приказом Минфина от 29.07.98 № 34н). Там сказано, что в СК входят:

- капиталы: уставный (складочный), добавочный, резервный;

- нераспределенная прибыль;

- прочие резервы.

СПРАВКА

По сути, СК (его также называют собственными средствами) — это активы компании за минусом ее обязательств. Аналогичным образом определяют и другой показатель — стоимость чистых активов организации (п. 4 Порядка определения стоимости чистых активов, утв. приказом Минфина от 28.08.14 № 84н). Поэтому между понятиями «собственный капитал» и «чистые активы» зачастую ставят знак равенства.

Оцените финансовое состояние своей организации и получите советы по его улучшению

Методы расчета собственного капитала

На практике обычно применяют два метода.

Первый является очень простым. Суть его в том, чтобы за величину СК принять цифру, указанную в определенной строке баланса.

Второй метод чуть сложнее. Он основан на равенстве понятий «собственные средства» и «чистые активы». Для вычислений нужно использовать утвержденный Минфином порядок расчета чистых активов. Полученную величину принять за СК. Отметим, что для второго метода (как и для первого) источники данных — это показатели бухгалтерского баланса.

Какая строка баланса содержит показатель собственного капитала

Для применения первого метода нужно знать, где в балансе отражены собственные средства предприятия. В пассиве, в строке 1300 «ИТОГО капитал». Цифра в данной строке — это сумма показателей шести строк.

- 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)».

- 1320 «Собственные акции, выкупленные у акционеров».

- 1340 «Переоценка внеоборотных активов».

- 1350 «Добавочный капитал (без переоценки)».

- 1360 «Резервный капитал».

- 1370 «Нераспределенная прибыль (непокрытый убыток)».

Заполнить и распечатать бухгалтерский баланс по актуальной форме в веб‑сервисе

Заполнить бесплатно

Формула собственного капитала

Для применения второго метода нужно использовать формулу, по которой определяется стоимость чистых активов. Эта формула закреплена приказом Минфина от 28.08.14 № 84н.

СК = АКТИВЫ (за минусом дебиторской задолженности учредителей по взносам в уставный капитал) — ОБЯЗАТЕЛЬСТВА (за минусом доходов будущих периодов, связанных с получением государственной помощи)

Таблица

Расшифровка показателей, задействованных в формуле

|

Показатель |

Расшифровка |

|---|---|

|

АКТИВЫ |

Цифры из строки баланса 1600 «БАЛАНС (актив)» |

|

Дебиторская задолженность учредителей по взносам в уставный капитал |

Дебетовый остаток по счету 75 «Расчеты с учредителями» субсчет «Расчеты по вкладам в УК» |

|

ОБЯЗАТЕЛЬСТВА |

Сумма показателей в двух строках баланса: 1400 «ИТОГО долгосрочных обязательств» и 1500 «ИТОГО краткосрочных обязательств» |

|

Доходы будущих периодов, связанные с получением государственной помощи |

Кредитовый остаток по счету 98 «Доходы будущих периодов» субсчет «Безвозмездные поступления из бюджета» |

Как рассчитать средний капитал компании

Средняя величина собственного капитала рассчитывается по формуле:

Средняя величина СК = (СК на начало периода + СК на конец периода) / 2

Чаще всего среднее значение вычисляют исходя из данных на первое и последнее число года.

Оптимальная средняя величина собственного капитала

Данный показатель должен быть равен или превышать величину уставного капитала (УК) компании. Если это условие выполняется, бизнес можно условно назвать успешным.

ВАЖНО

По закону запрещено допускать, чтобы собственный капитал ООО был меньше уставного. Оказавшись в подобной ситуации, общество должно пойти по одному из двух путей. Либо увеличить чистые активы до уровня УК, либо сократить уставный капитал до размера чистых активов. Если в итоге УК окажется меньше установленного законом минимума (10 000 руб.), ООО придется ликвидировать (п. 4 ст. 90 ГК РФ).

Получите образец учетной политики и ведите бухучет в веб‑сервисе для небольших ООО и ИП

Получить бесплатно

Иногда финансисты применяют следующий подход для определения оптимальной средней величины собственного капитала. Складывают стоимость активов с минимальной ликвидностью (к ним обычно относят материальные запасы, внеоборотные активы и незавершенное производство). Собственный капитал должен быть равен или больше найденного значения.

Рентабельность собственного капитала

Ее вычисляют по формуле:

Рентабельность СК = (Чистая прибыль / Средняя величина СК) × 100 %

Рентабельность СК показывает, какую прибыль приносит 1 рубль из общего объема собственных средств компании. Чем выше рентабельность СК — тем более успешен бизнес. Нормальным принято считать значение в диапазоне от 10 до 20%.

Оборачиваемость собственного капитала

Считается по формуле:

Оборачиваемость СК = Выручка / Средняя величина СК

Оборачиваемость СК — это показатель того, как быстро организация оборачивает собственные средства.

Приведем пример. Допустим, в формулу подставили среднюю величину СК, рассчитанную за период, равный году. И получили результат 1,5. Это значит, что за год собственный капитал фирмы сделал полтора оборота.

Добавим, что для разных отраслей оптимальное значение оборачиваемости собственного капитала будет отличаться. В частности, для строительства и производства продуктов питания цифра выше, чем для услуг в социальной сфере.

![Задачи с решением для подготовки к итоговой государственной аттестации [12.02.10]](https://studrb.ru/files/works_screen/54/5.png)

Тема: Задачи с решением для подготовки к итоговой государственной аттестации

Раздел: Бесплатные материалы для государственных экзаменов

Тип: Задача | Размер: 95.02K | Скачано: 1349 | Добавлен 12.02.10 в 22:32 | Рейтинг: +35 | Еще Задачи

ПОДОБНЫЕ ЗАДАЧИ С РЕШЕНИЯМИ ДЛЯ ПОДГОТОВКИ К ИТОГОВОЙ ГОСУДАРСТВЕННОЙ АТТЕСТАЦИИ ПО КАФЕДРЕ «ФИНАНСОВЫЙ МЕНЕДЖМЕНТ» (2009/2010 УЧ. ГОД)

1. ЗАДАЧА.

Определить объем производства и продаж, если имеются следующие данные: постоянные затраты предприятия FC = 450 тыс. руб. в год; переменные затраты VC = 50 руб. на единицу продукции. Цена единицы продукции – 200 руб., предполагаемая прибыль — 300 тыс. руб.

Определить объем прибыли предприятия, если объем продаж снизится на 20 %.

Решение:

1) Необходимо определить выручку

Прибыль = Выручка — Переменные затраты — Постоянные затраты

Обозначим х – объем производства (шт.),

тогда получим уравнение:

300 000 = 200*х – 50*х – 450 000

150*х = 750 000

х =5000

Выручка составит: 5 000 * 200 = 1000 000 руб.

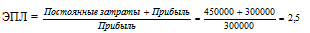

2) Определим эффект производственного левериджа

Эффект производственного левериджа показывает, что при снижении объема продаж на 20 %, прибыль уменьшится на 50 % (20 % * 2.5), т.е. на 150000 руб. (300 000 * 50 %) и составит 150000 руб. (300 000 – 150000).

2. ЗАДАЧА.

Располагая ниже приведенными данными, определите плановую потребность предприятия в оборотном капитале:

|

Показатели |

|

Объем продаж, млн. руб. |

|

Оборотный капитал в среднем за год, млн. руб. |

|

Коэффициент загрузки оборудования |

|

Коэффициент оборачиваемости оборотного капитала |

|

Продолжительность оборота оборотного капитала |

По плану объем продаж вырастет на 8 %, а продолжительность оборота оборотного капитала составит 70 дней.

Решение:

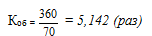

Определим соответствующий коэффициент оборачиваемости в плановом периоде:

Оборотный капитал за год обернется 5,142 раза, принося прибыль.

Выручка плановая составит: 200 * 1,08 = 216 млн. руб.

Величина оборотного капитала плановая будет равна:

3. ЗАДАЧА.

Статьи баланса организации характеризуются следующими данными:

— внеоборотные активы – 10 млн. руб.;

— запасы и затраты — 5 млн. руб.;

— дебиторская задолженность – 2 млн. руб.;

— денежные средства – 0,5 млн. руб.

Определите величину заёмных средств, если величина собственного капитала составляет 8 млн. руб.

Решение:

Итого активы = 10 + 5 + 2 + 0,5 = 17,5 (млн. руб.)

Собственный капитал – это разность между активами и обязательствами.

Поэтому заемный капитал = 17,5 — 8 = 9,5 (млн. руб.)

4. ЗАДАЧА.

Первоначальные инвестиции в новое оборудование I0 =2300 тыс. руб.

Ожидаемый чистый денежный поток FCV = 700 тыс. руб.

Срок cлужбы оборудования — 5 лет. Норма дисконта 10%.

Оправданы ли затраты на приобретение нового оборудования?

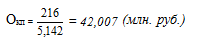

Решение:

Величина инвестиционных затрат I0 = 2300 000 руб. Необходимо найти чистую приведенную стоимость NPV.

Если NPV >0, то проект выгоден, он принимается,

NPV =0, то проект только окупает затраты, но не приносит дохода,

NPV <0, то проект убыточен, от него следует отказаться

NPV=PV –I0 , где

PV – текущая стоимость;

FV – будущая стоимость (700 000 руб.);

i – 10% ставка дисконтирования;

n – период сделки;

I0 – первоначальные инвестиции.

PV = 2 653000 руб.

NPV=2653000 – 2300 000 = 353000 (руб.)

Так как NPV больше «0», проект доходный, затраты оправданны.

5. ЗАДАЧА.

В соответствии с договором поставки оборудования покупатель должен заплатить за него поставщику 800 тыс. руб. По условиям договора покупатель сначала выплачивает 30% стоимости оборудования, а оставшуюся сумму он должен погашать в течение 2 лет ежемесячными платежами. Рассчитать величину платежей при ставке дисконтирования 12%.

Решение:

- По условиям договора покупатель сначала выплатил

800 000 * 30 % = 240 000 руб.

Ему осталось выплатить

800 000 – 240 000 = 560 000 руб.

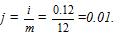

2) В условии задачи описан аннуитет, когда осуществляются равные по величине платежи.

Имеем:

стоимость аннуитета FV=560000 руб.;

период n = 2 года;

годовая процентная ставка i = 12%;

количество раз начисления процентов в году m=12;

внутригодовая ставка начисления дохода

А = 560000*0,01/(1 – 1/(1+0,01)24) = 560000*0,01/(1 – 1/1,2645) = 560000*0,01/(1 – 0,791) = 5600/0,209 = 26794 (руб.)

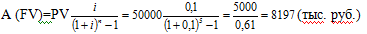

6. ЗАДАЧА.

Организация выпустила облигационный заём сроком на 5 лет в размере 50 млн. руб. Банк открыл депозит под 10% годовых.

Определить размер погасительного фонда, формируемого ежегодными платежами.

Решение:

Денежные единицы в тыс. руб.

7. ЗАДАЧА.

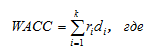

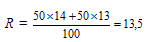

Определить средневзвешенную цену капитала при следующих данных:

Собственный капитал 10 млн. руб.

Заемный капитал 7 млн. руб.

В т.ч.

Краткосрочный 5 млн. руб.

Долгосрочный 2 млн. руб.

Цена акционерного капитала 18%, процент по долгосрочному кредиту -15%, цена краткосрочного кредита-20%. Ставка налога на прибыль 20 %.

Решение:

Общая величина капитала: 10 + 7 = 17

Собственный капитал составляет 58,8 %

Заемный капитал составляет 41,2 %

в т.ч.

краткосрочный 29,4 %

долгосрочный 11,6 %

Средневзвешенная цена капитала () определяется по формуле:

r – доходность (цена) i-го источника;

d – доля (удельный вес) i-го источника в стоимости капитала фирмы.

WACC = 18 % * 0,588 + 15%*(1 – 0,20)*0,116 + 20%*(1 – 0,20)*0,294 = (0,105 + 0,0139 + 0,047)100% =16,14%

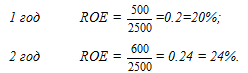

8. ЗАДАЧА.

Используя формулу Дюпона, дать факторный анализ рентабельности собственного капитала при следующих данных:

|

Показатели, тыс. руб. |

1 год |

2 год |

|

Выручка, тыс. руб. |

2000 |

2300 |

|

Активы, тыс. руб. |

3000 |

3200 |

|

Чистая прибыль, тыс. руб. |

500 |

600 |

|

Собственный капитал, тыс. руб. |

2500 |

2500 |

Решение:

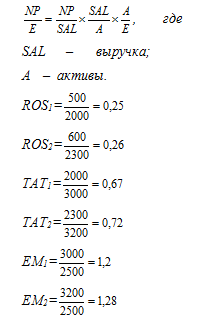

где

ROE – рентабельность собственного капитала;

NP – чистая прибыль;

E – собственный капитал.

Имеем:

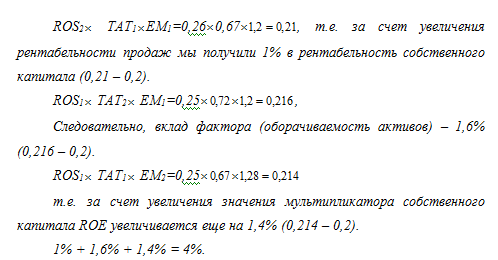

Во втором году рентабельность собственного капитала увеличилась на 4 %. Определим, что повлияло на это увеличение, для чего воспользуемся формулой Дюпона.

Формула Дюпона представляет собой трехфакторную модель динамики рентабельности собственного капитала.

ROE=ROSxTATxEM =

9. ЗАДАЧА.

Вкладчик разместил на 4 года в банке 40 тыс. руб. Начисляются сложные проценты: в первом году – по ставке 8 %, во втором 7 %, в третьем – 9 %, в четвертом – 7%. Определить будущую стоимость вклада к концу четвертого года.

Решение:

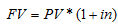

В случае наращения по годовой сложной ставке будущая стоимость вклада к концу каждого года определяется по формуле:

PV– современная стоимость;

i – процентная ставка;

=1 – период.

Получим

в первом году: FV = 40000(1+0.08) = 43200 (руб.)

во втором году: FV = 43200(1+0.07) = 46224 (руб.)

в третьем году: FV = 46224(1+0.09) = 50384 (руб.)

в четвертом году: FV = 50384(1+0.07) = 53911 (руб.)

К концу четвертого года стоимость вклада составит 53911 (руб.)

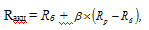

10. ЗАДАЧА.

Безрисковая ставка 8%, стандартное отклонение доходности рыночного портфеля 13%, стандартное отклонение доходности портфеля инвестора 26%, ожидаемая доходность рыночного портфеля 17%.

Определить ожидаемую доходность портфеля инвестора.

Решение:

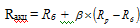

Доходность портфеля определяется по формуле:

Rакц – цена акции;

Rб – доходность безрисковых ценных бумаг;

ß – бета-коэффициент;

Rр – доходность среднерыночных ценных бумаг.

–коэффициент определяет уровень риска вложения акций конкретной компании. Рассчитывается как отношение уровня колеблемости рыночной стоимости акций конкретной компании к уровню колеблемости рынка в целом.

Ожидаемая доходность портфеля инвестора составит:

Rакц = 8 + 2 * (17 –8) =26%

11. ЗАДАЧА.

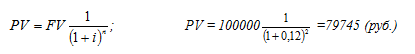

Определить текущую стоимость долга, если Вам должны вернуть 100 тыс. руб. через 2 года, но должник готов сегодня погасить долг из расчета 12% годовых.

Решение:

По условию:

будущая стоимость долга FV = 100000 рублей;

период n = 2 года;

процентная ставка I = 12%.

Определим текущую стоимость долга по формуле:

12. ЗАДАЧА.

Какую сумму выплатит компания собственникам по методике остаточного дивиденда, если структура капитала организации имеет следующий вид:

— собственный капитал – 63%;

— заемный капитал – 37%;

ожидаемая чистая прибыль 1800 тыс. руб., планируемая величина инвестиций составит 900 тыс. руб.

Решение:

При консервативной дивидендной политике (когда выплаты собственникам производятся по остаточному принципу), величина чистой прибыли, направляемой организацией на выплату дивидендов, будет следующей:

Div = NP – (NP — NIE), где:

Div – дивидендные выплаты;

NP – ожидаемая чистая прибыль;

NI — величина инвестиций в планируемом периоде;

E — собственный капитал, в долях.

Div = 1800 – (1800 — 9000,63) = 567 (тыс. руб.)

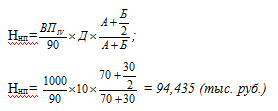

13. ЗАДАЧА.

Затраты на валовую продукцию в IV квартале составили 1000 тыс. руб. Длительность производственного цикла 10 дней. Доля первоначальных затрат 70%, последующих – 30%.

Определить норматив по незавершенному производству.

Решение:

Ннп = В, где

Ннп – норматив по незавершенному производству;

В – однодневные затраты на выпуск продукции;

Д – длительность производственного цикла;

К – коэффициент нарастания затрат.

где ВП – валовая продукция

где А – первоначальные затраты (70%),

Б – затраты, нарастающие равномерно (30%)

Имеем

14. ЗАДАЧА.

Определите сумму амортизационных отчислений линейным методом и методом двойного уменьшающегося остатка, если стоимость оборудования – 800 тыс. руб., а нормативный срок его службы – 6 лет.

Решение:

1) Линейный метод

ежегодная сумма амортизационных отчислений составит

800:6=133,33 (руб.)

2) Метод двойного уменьшающегося остатка

Норма амортизации (100%:6=16,67%) увеличивается на коэффициент ускорения – 2. Следовательно, норма амортизации уже равна 16,67%*2=33,34%. .Амортизационные отчисления составят:

1 год 800000*33,34%=266720 (руб.)

2 год (800000-266720)*33,34%= 177795 (руб.)

3 год (800000-266720-177795)*33,34%= 118519 (руб.)

4 год (800000-266720-177795-118519)*33,34% = 79004 (руб.)

5 год (800000-266720-177795-118519-79004)*33,34%=52664 (руб.)

Итого амортизационные отчисления за 5 лет составили 694702 (руб.)

Амортизация за 6 год = 800000 – 694702 = 105298 (руб.)

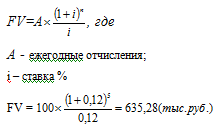

15. ЗАДАЧА.

Для погашения пакета облигаций, выпущенных ОАО на 5 лет, создаётся выкупной фонд. Ежегодные отчисления в него составляют 100 тыс. руб., на них начисляются проценты по ставке 12%. Определите итоговую наращенную сумму денежных средств при условии, что проценты начисляются 1 раз в год.

Решение:

16. ЗАДАЧА.

Среднерыночная доходность акции составляет 17 %, безрисковая ставка – 12 %. По акции А доходность составляет 20 %, а -коэффициент 1,2. При таких условиях акция А переоценена или недооценена?

Решение:

Цена акции определяется по формуле:

где

Rакц – цена акции;

Rб – доходность безрисковых ценных бумаг;

– бета-коэффициент;

Rр – доходность среднерыночных ценных бумаг.

Цена акции равна: Rакц = 12 + 1,2 * (17 – 12) = 18 % < 20 %, следовательно, акция переоценена..

17. ЗАДАЧА.

Определить доходность и риск инвестиционного портфеля, состоящего из 2 акций:

|

Вид акции |

Доля, % |

Доходность, % |

-коэффициент |

Решение:

Доходность портфеля равна:

r – доходность (цена) i-го источника;

d – доля (удельный вес) i-го источника в стоимости капитала фирмы.

Риск портфеля определим по формуле:

ß – бета-коэффициент i-го источника;

d – доля (удельный вес) i-го источника в стоимости капитала фирмы.

< 1, т.е. портфель менее рискованный, чем рынок в целом.

18. ЗАДАЧА.

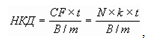

Купонная 3-летняя облигация А по курсу 90,0. Необходимо определить сумму, которую заплатит инвестор за 30 дней до погашения купона. Номинал облигации – 1000 руб. Купонный доход в год составляет 150 руб. Длительность периода между выплатами купонного дохода – 90 дней.

Решение:

Для удобства сопоставления рыночных цен облигаций с различными номиналами в финансовой практике используется специальный показатель, называемый курсовой стоимостью или курсом ценной бумаги. Под ним понимают текущую цену облигации в расчете на 100 денежных единиц ее номинала, определяемую по формуле:

K = ( P / N ) x 100,

где K — курс облигации; P — рыночная цена; N — номинал.

Цена покупки акции (P):

1000*90%=900 (руб.)

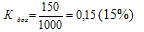

Годовая купонная доходность составит:

Поскольку облигация продается за 30 дней до следующей выплаты, купонный доход, равный 15% годовых от номинала, будет получен новым хозяином бумаги – покупателем (инвестором).

Для того, чтобы эта операция была выгодной для продавца, величина купонного дохода должна быть поделена между участниками сделки, пропорционально периоду хранения облигации между двумя выплатами.

Причитающаяся участникам сделки часть купонного дохода может быть определена по формуле обыкновенных, либо точных процентов. Накопленный купонный доход на дату сделки можно определить по формуле:

где CF — купонный платеж; t — число дней от начала периода купона до даты продажи (покупки); N — номинал; k — ставка купона; m — число выплат в год; В = (360) — используемая временная база.

t=90-30=60 (дней)

B=360 дней

m=360:90 дней=4

НКД=(1000*0,15:4*60):90=25(руб.)

Рассчитанное значение представляет собой часть купонного дохода, на которую будет претендовать в данном случае продавец. Свое право на получение части купонного дохода (т.е. за 60 дней хранения) он может реализовать путем включения величины НКД в цену облигации.

900+25 = 925 (руб.)

19. ЗАДАЧА.

Прибыль предприятия до вычета процентов и налогов составила 4 млн. руб., сумма процентов за кредит 1,5 млн. руб., ставка налогов на прибыль 20 %. Оценить эффективность заемной политики организации на основе следующих данных баланса:

|

Актив, млн. руб. |

Пассив, млн руб. |

|

Здания и сооружения |

7 |

Собственный капитал |

8 |

|

Машины |

2 |

Заемный капитал, в т.ч.: Краткосрочный Долгосрочный |

6 |

|

Товарные запасы |

3 |

||

|

Дебиторская задолженность |

1 |

5 |

|

|

Денежные средства |

1 |

1 |

|

|

Итого |

14 |

Итого |

14 |

Решение:

Рассчитаем эффект финансового левериджа по формуле:

ЭФЛ = (1 – Н) * (Rэк – Пр) * ЗК/СК, где

Н – ставка налога на прибыль;

Rэк – рентабельность экономическая; Rэк = EBIT/АКТИВЫ;

Пр – проценты;

ЗК – заемный капитал;

СК – собственный капитал.

ЭФЛ показывает изменение рентабельности собственного капитала в связи с привлечением заемных средств.

ЭФЛ = (1 – 0,20) * (4/14 – 1,5/6) * 6/8 = 0,8*(0,286 – 0,25) * 0,75 = 0,0216.

(0,286 – 0,25) – дифференциал финансового левериджа. Он показывает нарастание или снижение финансовых ресурсов. У нас получился со знаком «+», значит, финансовая политика рациональна.

20. ЗАДАЧА.

Предприятие инвестирует 3 млн. руб. в новое оборудование. Ожидаемые поступления чистого денежного потока FCF = 1 млн. руб. Срок службы 6 лет. Ставка дисконтирования 10 %. Является ли данный проект приемлемым?

Решение:

Величина инвестиционных затрат I0 = 3000 тыс. руб. Необходимо найти чистую приведенную стоимость NPV.

Если NPV >0, то проект выгоден, он принимается,

NPV =0, то проект только окупает затраты, но не приносит дохода,

NPV <0, то проект убыточен, от него следует отказаться

NPV=PV –I0 , где

PV – текущая стоимость;

FV – будущая стоимость(1000 тыс. руб.);

i – ставка дисконтирования (10%);

n – период сделки (6 лет);

I0 – первоначальные инвестиции.

PV = FV

PV 1 года = 1000*1/(1+0,1)1= 909,09 тыс. руб.

PV 2 года = 1000*1/(1+0,1)2= 826,45тыс. руб.

PV 3 года = 1000*1/(1+0,1)3=751,31 тыс. руб.

PV 4 года = 1000*1/(1+0,1)4=683,06 тыс. руб.

PV 5 года 1000*1/(1+0,1)5=621,12 тыс. руб.

PV 6 года 1000*1/(1+0,1)6=564,98 тыс. руб.

PV = 4356 тыс. руб.

NPV=4356 – 3000 = 1356 тыс. руб.

Так как NPV больше «0» проект эффективен.

21. ЗАДАЧА.

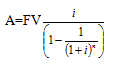

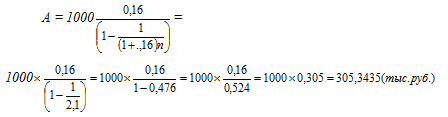

Определить размер ежегодного платежа по ипотечному кредиту в размере 1000 тыс. руб., который выдан на 5 лет под 16% годовых.

Решение:

Мы имеем дело с аннуитетом (А), когда погашение кредита происходит равными срочными платежами.

По условию:

период лет;

годовая процентная ставка I = 16%;

будущая стоимость аннуитета FV = 1000 тыс. руб.

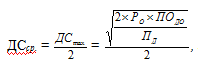

22. ЗАДАЧА.

Определить оптимальный остаток денежных средств по модели Баумоля, если планируемый объем денежного оборота составил 20 млн. руб., расходы по обслуживанию одной операции пополнения денежных средств 50 руб., уровень потерь альтернативных доходов при хранении денежных средств 5 %.

Решение:

Согласно модели Баумоля, оптимальный остаток денежных средств на расчетном счете предприятия:

ДСmax – верхний предел остатка денежных средств организации;

Ро – расходы по обслуживанию одной операции пополнения денежных средств;

ПД — уровень потерь альтернативных доходов при хранении денежных средств в банке, в долях;

ПОДО — планируемый объем денежного оборота предприятия.

23. ЗАДАЧА.

Стоимость оборудования – 1500 тыс. руб., нормативный срок службы – 5 лет.

Рассчитать сумму амортизационных отчислений линейным методом и методом двойного уменьшающегося остатка.

Решение:

1) Линейный метод

ежегодная сумма амортизационных отчислений составит

1 500 : 5 = 300 тыс. руб.

2) Метод двойного уменьшающегося остатка

Норма амортизации (100% : 5 = 20%) увеличивается на коэффициент ускорения – 2. Следовательно, норма амортизации уже равна 40%.

Амортизационные отчисления составят:

1 год 1 500 * 40% = 600 тыс. руб.

2 год (1 500 – 600) * 40% = 360 тыс. руб.

3 год (900 – 360) * 40% = 216 тыс. руб.

4 год (540 – 216) * 40% = 129,6 тыс. руб.

5 год 1500-600-360-216-129,6=194,4 тыс. руб.

Итого: 1 500 тыс. руб.

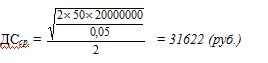

24.ЗАДАЧА.

Рыночная цена обыкновенных акций предприятия составляет 1000 руб. Ожидается, что их рыночная цена за 2 года вырастет до 1200 руб. Предполагается, что на каждую акцию в конце следующих 2 лет будет выплачено по 100 руб. дивидендов. Определите текущую (внутреннюю) стоимость акции и её доходность; оцените привлекательность акции как формы вложения денежных средств, если требуемая доходность составляет 12%.

Решение:

Рассчитаем приведенную стоимость акции:

= Приведенная стоимость будущих дивидендов + Приведенная рыночная цена акции на момент продажи =

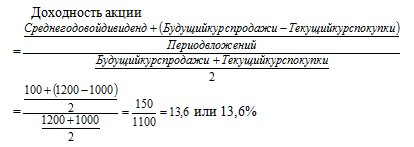

Определим доходность акции:

25. ЗАДАЧА.

Определите коэффициент финансовой устойчивости предприятия, располагая следующими данными:

|

Актив, млн. руб. |

Пассив, млн. руб. |

||

|

Основные средства |

10 |

Собственный капитал |

9 |

|

Товарные запасы |

2 |

Заемный капитал, в т.ч. |

7 |

|

Дебиторская задолженность |

3 |

Долгосрочный |

4 |

|

Денежные средства |

1 |

Краткосрочный |

3 |

|

Итого |

16 |

Итого |

16 |

Решение:

Показатели финансовой устойчивости отражают соотношение собственных и заемных средств в источниках финансирования компании, т.е. характеризуют степень финансовой независимости компании от кредиторов.

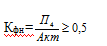

- коэффициент финансовой независимости

где Акт – актив баланса

предприятие имеет достаточный запас финансовой прочности.

Этот коэффициент характеризует зависимость фирмы от внешних займов. Чем ниже значение коэффициента, тем больше займов у компании и тем выше риск неплатежеспособности. Считается, что в предприятие с высокой долей собственного капитала инвесторы, и особенно кредиторы, вкладывают средства более охотно, поскольку оно с большей вероятностью может погасить долги за счет собственных средств. Кроме того, компании с высокой долей привлеченных средств, как правило, должны производить значительные выплаты по процентам, и соответственно средств, остающихся для обеспечения выплат дивидендов и создания резервов, будет меньше.

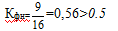

2) коэффициент обеспеченности собственными источниками запасов и затрат

У предприятия отсутствуют собственные источники формирования запасов и затрат. На это надо обратить внимание.

26. ЗАДАЧА.

Определить доходность и риск портфеля, если в инвестиционном портфеле 2 актива:

Вид актива |

Доля, % |

Доходность, % |

-коэффициент |

Решение:

Доходность портфеля равна:

где

r – доходность (цена) i-го источника;

d – доля (удельный вес) i-го источника в стоимости капитала фирмы.

Риск портфеля определим по формуле:

ß – бета-коэффициент i-го источника;

d – доля (удельный вес) i-го источника в стоимости капитала фирмы.

= 1, портфель такой же рисковый, как и рынок в целом.

27. ЗАДАЧА.

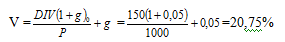

Определите средневзвешенную стоимость капитала, если организация планирует сохранить действующую структуру капитала в следующем соотношении:

— обыкновенные акции – 40%;

— привилегированные акции – 10%;

— нераспределённая прибыль – 20%

— кредит — 30%

Доходность привилегированных акций составляет 10%, размер дивиденда по обыкновенным акциям – 150 руб., цена обыкновенной акции 1000 руб., ожидается рост дивидендов по обыкновенным акциям на 5% в год. Кредит организации может привлечь под 20% годовых, ставка налога на прибыль 20%.

Решение:

Стоимость привлечения обыкновенных акций для предприятия при использовании модели Гордона будет рассчитываться по формуле:

где D1 — дивиденд, выплачиваемый в первый год;

Рm — рыночная цена одной акции (цена размещения);

g — ставка роста дивиденда.

Стоимость собственного капитала в части нераспределенной прибыли также будет осуществляться по этой формуле.

За счет налоговой экономии реальная ставка процента за кредит I уменьшится по сравнению с контрактной и будет равна I0 (1-T), где

I0 – ставка процента за кредит

T – ставка налога на прибыль

I =20% (1 – 0,2) – 16%

. Средневзвешенная стоимость капитала определяется по формуле средней арифметической взвешенной и обозначается WACC (Weighted Average Cost of Capital). Основная формула для расчета средневзвешенной стоимости капитала имеет вид:

WACC = Σ(Ci × qi),

где Ci — стоимость каждого источника средств;

qi — доля данного источника в общей сумме инвестируемого капитала.

Расчет WACC удобно производить с помощью таблицы:

|

Вид |

Стоимость |

Доля |

Взвешенная стоимость |

||

|

Заемный капитал |

20%(1-0.2)=16% |

0.3 (30%) |

= |

0,048 |

|

|

Привилегированные акции |

10% |

0.1 (10%) |

= |

0,011 |

|

|

Обыкновенные акции |

20,75% |

0.4 (40%) |

= |

0,083 |

|

|

Нераспределенная прибыль |

20,75% |

0,2 (20%) |

0,0415 |

||

|

Средневзвешенная стоимость капитала |

0,1835 (18,35%) |

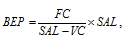

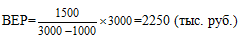

28. ЗАДАЧА.

На основе следующих данных определить точку безубыточн6ости, запас финансовой прочности и эффект операционного левериджа:

|

Показатели |

Тыс. руб. |

|

Объем продаж |

3000 |

|

Постоянные затраты |

1500 |

|

Переменные затраты |

1000 |

|

Прибыль |

500 |

Решение:

Искомая точка безубыточности в денежном выражении определяется следующей формулой:

где

SAL – выручка от реализации продукции;

FC – постоянные затраты;

VC – переменные затраты.

Точка безубыточности характеризует такой объем производства, при котором достигается окупаемость постоянных и переменных затрат. Ниже этого объема выпуск продукции становится невыгодным.

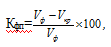

- Запас финансовой прочности показывает соотношение между фактическим и критическим объемом выпускаемой продукции

где

Vф – фактический объем выпуска; Vкр – критический объем выпуска.

в денежном выражении это 750 тыс. руб.

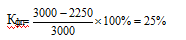

Эффект операционного рычага – это явление, при котором незначительное изменение выручки приводит к более значительному изменению прибыли при сложившейся структуре затрат.

29. ЗАДАЧА.

Чистая прибыль ОАО составляет 2000 тыс. руб. Количество обыкновенных акций 1 млн. штук. Рыночная цена одной акции 20 руб. ОАО планирует направить 50% чистой прибыли на развитие производства. Определите прибыль на акцию, дивиденд на акцию и коэффициент выплаты дивиденда.

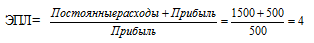

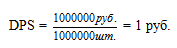

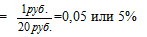

Решение:

Коэффициент дохода на акцию:

Прибыль на акцию EPS = прибыль к распределению (т.е. чистая прибыль – дивиденды привилегированные) / число акций.

Сумма дивидендных выплат из нераспределенной прибыли составит:

20000000,5 = 1000000 (руб.)

Дивиденд на акцию

DPS = сумма дивидендных выплат / число акций.

Коэффициент дивидендной доходности:

DY = дивиденд на акцию (DPS) / рыночная стоимость акции

30. ЗАДАЧА.

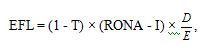

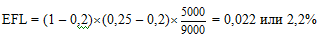

Определите эффект финансового рычага, возникающего при привлечении заёмного капитала в объёме 5000 тыс. руб. под 20% годовых, величина собственного капитала составляет 9000 тыс. руб. Экономическая рентабельность – 25%, ставка налога на прибыль – 20%.

Решение:

Для анализа эффективности управления структурой источников финансирования предприятия рассчитывается т.н. эффект финансового рычага:

где:

|

EFL |

— |

эффект финансового рычага, в десятичном выражении. |

|

T |

— |

ставка налога на прибыль, в десятичном выражении. |

|

RONA |

— |

экономическая рентабельность (рентабельность чистых активов), %. |

|

I |

— |

размер ставки процентов за кредит, %. |

|

D |

— |

сумма используемого заемного капитала. |

|

E |

— |

сумма собственного капитала. |

За счет налоговой экономии реальная ставка процента за кредит I уменьшится по сравнению с контрактной и будет равна I0 (1-T), где

I0 – ставка процента за кредит

T – ставка налога на прибыль

I =20% (1 – 0,2) – 16%

Эффект рычага положительный – увеличение заемного капитала повышает рентабельность собственного капитала. Другими словами, если рентабельность активов больше стоимости заемных источников финансирования, целесообразно увеличивать долю заемных средств (с точки зрения повышения рентабельности собственного капитала). И наоборот.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Бесплатная оценка

+35

12.02.10 в 22:32

Автор:Юляшкин

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Задачи на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Задачи для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Добавить работу

Если Задача, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Отзывы о работе:

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Задачи с решением для специальности менеджмент организации 2012 год

- Задачи к государственному экзамену по банкам банковским технологиям 2014 год

- Задачи к госам по финансовому менеджменту 2012 год

- Решение задач к госам по финансовому менеджменту 2012 год

- Задачи с решением к государственному экзамену 2011 год

- Задачи для подготовки к итоговой государственной аттестации 2010/2011 учебный год

В области экономики не придается особенное значение воздействию структуры капитала корпорации и отбору конкретной структуры капитала с целью превосходства в конкуренции с иными организациями. По этой причине появляется ряд вопросов, к примеру, как влияет общая задолженность на переход акционерного капитала к иному либо может ли финансовый рычаг значительно воздействовать на финансовую политику корпорации. Для решения данных вопросов стоит понять, как структура капитала может оказать воздействие на стоимость, финансовую устойчивость и, как следствие, на конкурентную способность корпорации и ее финансовую политику в общем.

Базовой основой финансовой устойчивости и эффективной функциональной деятельности корпорации представляется собственный капитал – это доля активов, созданных на средства инвесторов, вложивших финансовые средства в эту организацию. В балансе собственный капитал равняется величине чистых активов и представляется как своего рода долгосрочная ссуда организации перед собственными владельцами [2, c. 1814].

Структура собственного капитала корпорации включает главные компоненты, представленные в таблице.

Таблица

Структура собственного капитала корпорации и характеристика ее компонентов

|

Компоненты собственного капитала |

Характерные черты |

|

Уставной |

Это сумма финансов, выдаваемая владельцам с целью обеспечить уставную работу корпорации в процессе ее создания. Вложение в уставной капитал может быть в качестве денег, материальных и нематериальных активов. В зависимости от формы собственности, по-разному интерпретируется понятие «уставной капитал»: для АО – это номинальная цена акций любого вида, которая не должна быть меньше тысячекратной суммы либо стократной суммы наименьшего размера заработной платы на дату госрегистрации корпорации [1, c. 9] |

|

Добавочный |

Это статья баланса корпорации, отражающая такие элементы как: — сумма до проведения оценки основных средств, строительных субъектов и иных материальных субъектов собственности корпорации с периодом полезного применения более 1 года, осуществляемая в должной последовательности; — разность продажной цены акций, полученной во время создания уставного капитала корпорации путем реализации акций по стоимости, выше номинальной; — положительные разницы в курсах в иностранной валюте по вкладам в уставной капитал. По усмотрению владельцев корпорации добавочный капитал может быть использован для расширения уставного, на покрытие убытка за отчетный период либо расформирован среди собственников корпорации [1, c. 10] |

|

Резервный |

Предназначен для покрытия вероятных расходов и уменьшения рисковой ситуации кредиторов в результате ухудшения экономической ситуации. Данный финансовый ресурс создается собственниками обыкновенных акций, а его создание представляется реструктуризацией пассивной части баланса. Создание резервного капитала осуществляется посредством ежегодных перечислений из чистой прибыли в объеме не меньше 5 % от уставного капитала [1, с. 12] |

|

Нераспределенная прибыль |

Эта доля прибыли, не расформированная среди учредителей и не примененная в иных целях, чаще всего применяемая для восполнения оборотных средств корпорации. С каждым годом нераспределенная прибыль может расти, и в итоге, в ведущих корпорациях она начинает занимать главное место среди компонентов собственного капитала [1, c. 15] |

Если проанализировать данные таблицы, то можно сделать вывод, что собственный капитал обладает бесспорными превосходствами в процессе капитализации корпорации и ее финансовой устойчивости, а, следовательно, и на финансовую политику в целом.

Также стоит выделить и следующий ряд преимуществ:

- легкость его привлечения: вопросы по расширению собственного капитала выполняются владельцами корпорации без необходимости получения согласия иных хозяйствующих субъектов;

- проявляет лучшую способность генерировать прибыль, так как в процессе его применения не нужно платить ссудный процент;

- обеспечение финансовой устойчивости корпорации путем гарантированной платежной способности на долгое время и уменьшение вероятности возникновения риска стать банкротом.

Помимо ряда преимуществ стоит выделить и некоторые недостатки собственно капитала:

- ограниченные размеры привлечения этой разновидности ресурсов;

- довольно большая цена за этот вид ресурса;

- нет роста коэффициента рентабельности, обеспечиваемого путем привлечения займа [3, c. 25].

При осуществлении анализа влияния основного капитала на финансовую политику корпорации необходимо использовать 3 главных ресурса: долевой капитал в виде привилегированных и обыкновенных акций, реинвестированную прибыль. Особое внимание стоит уделить реинвестированной прибыли. При финансовом обеспечении работы корпорации посредством этого ресурса возможно получить некоторое количество факторов, говорящих о его спонтанности, что не является преградой оставаться ресурсом восполнения средств корпорации. Можно выделить преимущественные его черты:

- быстрое восстановление средств без привлечения особого механизма;

- дешевле остальных источников вследствие отсутствия эмиссионных затрат;

- нет «сигнального эффекта» [5, c. 56].

Стоимость финансовых источников «реинвестированная прибыль» примерно равняется стоимости финансового источника «долевой капитал в виде обыкновенной акции», что связано с желанием собственников заполучить дивиденды вместо реинвестирования прибыли и применить деньги на рынке капитала, купив новые акции собственной корпорации.

Согласно проведенному анализу, можно сделать вывод, что корпорация, которая применяет только собственный капитал обладает наивысшей финансовой устойчивостью, но тем не менее, из-за нежелания дальше продолжать развитие собственных активов даже в период благоприятных экономических условий, она затормаживает динамику собственного роста и снижает вероятность получения большей прибыли, что ведет к уменьшенной рыночной стоимости корпорации.

Именно по этой причине в финансовой работе корпорации кроме владельцев участвуют третьи лица – лендеры, подразумевающие вид кредитных специалистов, предоставляющих собственные финансы на долгосрочный период. При этом стоит учитывать ряд условий, представленных на рисунке.

Поставка только денежных средств

Объем и сроки поставки средств прописываются в договоре

Предоставление средств на оговоренный период времени

За использование средств взимается оплата

Условия предоставления заемных средств лендерами

Рис. Условия предоставления заемных средств лендерами [2, c. 1816]

Объектом сделки с лендерами представляется заемный капитал – совокупность долгосрочных обязательств корпорации перед группой лиц.

Таким образом, контроль над созданием капитала корпорации направлен, в первую очередь, на восполнение потребности в финансовых ресурсах работы организации, учитывая специфичность деятельности и динамику роста. Для достижения баланса структуры ресурсов требуется соответственная оптимизация, соответственная стратегическим целям развития. В особенной мере это нужно в период появления кризисных ситуаций в экономике страны, которые характерны на сегодняшний день для России в связи с секционными ограничениями со стороны стран Запада и США. Стоит заниматься не только развитием теоретических аспектов, констатирующих влияние структуры собственного капитала на финансовую политику корпорации, но и активно вводить в практическую деятельность организаций расчеты, связанные с определением структуры капитала корпорации и ее изменением в ближайшей перспективе и в будущем [4, c. 95].

Подводя итог, можно сделать следующий вывод, что структура капитала корпорации оказывает огромное воздействие на финансовую ее политику. В первую очередь, она влияет на эффективность и рациональность деятельности организации; во-вторых – от структуры основного капитала зависит жизнедеятельность компании и ее конкурентная способность; в-третьих – чем больше собственный капитал корпорации, тем устойчивее корпорация к экономическим кризисным ситуациям в государстве. Каждая корпорация в праве выбирать – применять только собственные средства либо с привлечением заемного капитала, ведь во втором случае это дополнительный риск, но и с другой стороны, перспектива к дальнейшему росту.

Собственный капитал организации — это строка в балансе, в которой указывается величина, дающая реальную оценку текущего состояния дел фирмы. Рассчитывается она по определенной схеме, ставшей традиционной у бухгалтеров. Это важный финансовый инструмент, анализ которого ответит на вопрос: платежеспособна ли компания, может ли она в дальнейшем функционировать и получать прибыль. Этим показателем интересуются собственники, чтобы выстроить стратегию развития, а также инвесторы и банкиры при предоставлении кредита. Поэтому необходимо знать, что это такое, где его найти и как рассчитать.

Что такое собственный капитал в бухгалтерском балансе организации

Если обозначить просто, то так называют средства, которыми владеет фирма и ее собственники. В научной литературе данной экономической категории дают в основном два определения:

- активы, из которых вычли обязательства фирмы;

- сумма определенных показателей.

Исходя из первого пункта выясняется, что СК приравнен чистому доходу. Это не только научный подход. В нормативно-правовой базе уже принято считать два указанных понятия синонимами. То есть СК представляет собой стоимость имущества без включения имеющихся обязательств (задолженности) организации.

Второй пункт требует более детальной расшифровки. Собственный капитал компании включает в себя:

- уставной фонд;

- добавочный актив;

- резервные ресурсы;

- нераспределенная прибыль.

Составные части СК отличаются между собой принципами формирования и дальнейшего использования. Например, уставной фонд определяется на этапе регистрации фирмы. Добавочный — формируется за счет удорожания активов: при росте акций предприятия. Его еще называют в некоторых источниках акционным. Резервный фонд накапливается для покрытия убытков. Последняя часть в списке означает полученную прибыль за отчетный период.

Собственный капитал сокращается при уменьшении указанных составляющих. Например, если уменьшился объем нераспределенной прибыли, это означает, что финансовые результаты ухудшились, запас экономической устойчивости «просел». Если уставной фонд вырос, то и СК стал больше. Правда, данное изменение говорит о каких-то проблемах, так как зачастую собственники не стремятся просто так пополнять его. В любом случае эта величина постоянно меняется, и в ходе анализа стоит определить, каким образом.

Из чего состоит собственный капитал в зарубежных источниках? Известно, что экономические подходы для его формирования по всему миру разнятся. Однако не в выбранной теме. СК за рубежом состоит из оплаченных и подаренных сбережений, а также из нераспределенной прибыли. Оплаченным активом называют полученные средства за продажу инвесторам акций, подаренным — переданное безвозмездно имущество (здания, сооружения, земля и т. д.). По сути понятия не сильно отличаются, видоизменены в основном названия.

СК бывает двух видов: денежный и реальный. Собственные средства предприятия относятся ко второму типу и подразумевают не само имущество, а его денежное выражение, то есть общую стоимость в рублях. Также он рассматривается в нескольких формах: материальной, нематериальной и финансовой, которые и представлены как активы компании.

Обобщив вышеизложенное, стоит отметить, что СК — целая структура показателей, которые разбиты на кирпичики. Исследовав его, собственник приходит к выводу, насколько крепко она выстроена и какие даст плоды.

Как найти и рассчитать собственный капитал: методы расчета

В России принято использовать две метода подсчета, в основу которых берутся сведения из бухгалтерской отчетности. К ним относятся:

- традиционный: его результат указан в отчете, который рассчитывается по установленному образцу;

- в соответствии с установленным порядком Министерства финансов, в основе которого лежит равенство «СК = чистые активы».

Выбор методики зависит от субъективного мнения руководства либо учредителя, их приверженности к определенному научному подходу.

Анализируется доля собственного капитала предприятия: формула по балансу даст подсказку. Т. е. если обязательства значительно увеличились, логично, что СК снижается. Этому послужили полученные кредитные средства либо ссуды. Учитывая указанные качественные изменения в общем итоге отчетности, то процент СК снизился.

Ведение учета вручную приводит к ошибкам, расхождениям, на решение которых затрачивается много времени. Очевидно, процесс автоматизации необходим любому бизнесу. Компания «Клеверенс» предлагает продукты, которые помогают автоматизировать рабочие процессы во всех направлениях. Внедрение современных инструментов позволит забыть организации о ручных операциях и ускорит работу по всем фронтам. Уже более 100 000 предприятий использовали предоставленную возможность и стали намного успешнее.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Традиционный метод расчета

Обычным способом СК считает бухгалтер, составляя отчет. Он состоит из суммы значений, взятых из следующих пунктов: 1310, 1340, 1350, 1360, 1320 со знаком минус и 1370.

СК = итог строчки 1300 = 1310+1340+1350+1360-1320+1370.

В свою очередь, наибольший интерес вызывает рыночная стоимость собственного капитала, однако в балансе строка с подобным названием отсутствует. Причина в том, что данное понятие подразумевает рыночные ожидания от фирмы, а именно в ее способности создавать прибыль и привлекать новые денежные вливания в бизнес.

Значения, взятые из сводного отчета, показывают первоначальную цену активов, за которые их купили. Со временем эти цифры меняются, что логично. И даже амортизационные отчисления, предусмотренные в отчетности, не смогут дать им реальную оценку в настоящий момент.

Чтобы стало понятнее, сравним акции на рынке и акционерный капитал в балансе. Руководство компании тщательно следить, чтобы ценные бумаги на бирже росли. И здесь идет речь о тех самых ожиданиях на рынке. Растут акции, увеличиваются доходы. При этом их рост может быть несвязан с расчетной ценой паев акционеров. Ведь на этот скачок могли повлиять надежная репутация производителя товаров, к примеру, либо талантливые сотрудники и продуманная система управления. Данные факторы не отражаются в отчетах, но влияют на стоимость всего предприятия на рынке. Вот такая коллизия.

Что входит в собственный капитал по балансу: подсчет по Минфину

Министерство финансов утвердило определенный порядок расчета СК. При оценке экономической устойчивости бизнеса данный метод считается более точным. Представим условно ее следующим образом:

СК = А — О, при этом

А — активы, указанные в строчке 1600, за минусом дебиторской задолженности по взносам на 75 счете по дебету (ДЗ);

О — обязательства, указанные в строке 1400, за минусом доходов от государства, ожидаемых в будущем на 98 счете (будущая прибыль от государства).

Таким образом, СК = (стр 1600 -ДЗ) — (стр 1400 + стр 1500) — будущие государственные выплаты.

Что относится к собственному капиталу организации? Без лишних фраз, это чистые доходы, очищенные от обязательств. Выражаясь простым языком, к ним относят все, что есть в компании: недвижимость, оборудование, товарный знак, денежные средства и т. д. В каждой отрасли перечень активов отличается. Если говорить о парикмахерской, то к ним относятся оборудование, деньги в кассе и инструменты, если бизнес построен на грузоперевозках — автомобили.

Узнав это значение, можно определить, сколько активов предприятие купило за свои средства. То есть если растут дополнительные свободные источники, то фирма работает успешно, не закапывая себя в «долговые ямы».

Какая строчка содержит показатель СК

Коэффициент общей суммы стоимости собственного и акционерного капитала — это строка 1300 в балансе. Даже не будучи бухгалтером, эту величину несложно определить. Строчка находится в пассиве и завершает собой III раздел. Называется она «ИТОГО».

Взяв бухгалтерскую отчетность в руки и найдя пункт 1300, учредитель сможет самостоятельно определить для себя: будут ли выплачены дивиденды и работает ли организация с убытком.

Как рассчитать средний доход компании

Ранее отмечалось, что если в результате подсчета СК оказался отрицательным, то это говорит о явных трудностях в бизнесе: о чрезмерной кредитной нагрузке либо о высокой ликвидности активов. Как не допустить такой проблемы? Важно понимать, что на протяжении времени показатель СК изменяется за счет результатов финансово-хозяйственной деятельности или дополнительных денежных вливаний. Для более точной оценки состояния дел на фирме и используется средняя величина собственного капитала — формула для ее расчета не сложная. Этот коэффициент отражает колебания во времени и используется для вычисления других ключевых показателей финансового анализа.

В основном используются два метода: исходя из данных балансового отчета и в соответствии с установленным порядком Минфина. Однако финансисты порой используют еще один вариант, который базируется на активах с наименьшей ликвидностью. К примеру, незавершенное строительство, материальные запасы и т. д.

Традиционный метод

Среднегодовой СК рассчитывается путем сложения показателей на начало и конец года. Полученную сумму делят на два. Учитывая этот способ, по бухгалтерскому балансу определяют среднюю величину собственного капитала на первое и последнее числа года.

Расчеты по Минфину

Данный метод вычисления аналогичен первому. Однако показатели СК берутся уже не из отчета, а рассчитываются в соответствии с порядком, утвержденным Министерством финансов.

Оптимальный балансовый отчет

Изменения СК следует держать под контролем и следить за чистыми активами. Они должны превышать или хотя бы быть равны уставному фонду. Если они меньше, предприятие находится в крайне затруднительном положении, где придется принимать решение: ликвидировать его либо увеличивать УК до размера чистых активов. Данное требование закреплено на законодательном уровне.

Ведь зачастую участники организации, создавая ее, вкладывают минимально установленные суммы: 10 000 рублей для общества с ограниченной ответственностью и закрытых АО, 100 000 рублей для ПАО. А если собственный капитал российских компаний получен со знаком минус, то, значит, они работают себе в убыток.

Рентабельность СК

«Качественно» ли использованы деньги скажут два относительных показателя — доходность и оборачиваемость. Это два ключевых коэффициента, которые правдиво оценят СК и помогают контролировать состояние бизнеса.

Чтобы получить рентабельность, необходимо чистую прибыль разделить на среднюю величину СК. Полученный результат умножить на 100%. Выполнив указанные действия, станет ясно, сколько приносит прибыли 1 рубль, взятого из собственных источников. Исходя из этого, собственник понимает, как эффективно работают инвестированные им в дело деньги.

Чтобы понять сущность данного показателя, сравним его с процентной ставкой банковского вклада. Например, если в начале года открыть вклад с 5,5% ставкой, то в конце года клиент заработает 5,5% от вложенной суммы. Так и на предприятии, вложив определенные средства, ждешь получения дохода.

Считается, что если рентабельность варьируется в диапазоне 10—12%, то компания функционирует нормально. Правда, это норматив для экономически развитых стран. Для России прибыльность должна быть выше — 20% и выше. И логично, чем выше это значение, тем успешнее работает фирма.

Руководство организации всегда держат на контроле показатели доходности на протяжении деятельности предприятия. Его величины говорят, целесообразно ли дальше заниматься данным направлением и какие перспективы их ожидают в дальнейшем. Для инвесторов экономичность определяет степень привлекательности финансовых вложений.

Если на протяжении нескольких периодов фирма показывает стабильную прибыльность, то можно сделать вывод, что она финансово устойчива и не стоит волноваться о сохранности вложенных средств.

Доходность СК не нужно путать с рентабельностью активов. В этом случае анализируется чистый капитал, полученные только за личные средства. Прибыльность рассчитывается исходя из стоимости всех имеющихся активов, в том числе купленных за заемные деньги.

Оборачиваемость СК

Рассчитать оборотные показатели также просто, как и рентабельность. Необходимо выручку разделить на средний СК и выразить полученный результат в процентах. Например, получили цифру 1,2%. При этом среднее значение брали за год. В результате можно утверждать, что СК фирмы за год сделала 1,2 оборота.

Как выяснилось, величина собственного капитала в балансе — строка 1 300, данные выручки будут в «отчете о финансовых результатах», строчка 2110. В каждой отрасли показатель оборачиваемости будет разным. Например, в сфере строительства он выше, чем в предоставлении услуг в социальной сфере. Т. е. в строительстве деньги используются быстрее и интенсивнее. Оборотный коэффициент считается низким, если его значение меньше 10. Это говорит о том, что расходы превышают доходы. Рекомендуется осуществлять анализ оборачиваемости осуществлять в динамике, так будет выстраиваться ясная картина: эффективно или нет работает предприятие. Также коэффициент отражает динамику продаж: излишки либо их недостаток.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Итоги

В теории финансов СК имеет важное значение. Несомненно, ведь это и есть часть финансовых ресурсов, вложенных в производство. Благодаря им организация вступает в экономические отношения с другими участниками, без которых предпринимательская деятельность немыслима. В данной статье СК охарактеризован с точки зрения бухгалтерского подхода на уровне субъекта хозяйствования, который выражает интерес к своим активам.

Собственный капитал компании — это индикатор качества в ее бизнес-модели. Ведь инвесторам интересно вкладывать деньги в развивающуюся фирму, в которой с течением времени этот индикатор с каждым разом превышает показатель уставного фонда. Т. е. СК расскажет, окупает ли себя бизнес и каков приток новых активов, есть ли долгосрочные перспективы у организации. Чтобы представлять реальное положение дел, в каждом отчетном периоде следует анализировать значение СК, его изменения.

Количество показов: 21178

Что такое Множитель капитала?

Мультипликатор собственного капитала – это индикатор риска, который измеряет долю активов компании, которая финансируется за счет собственного капитала, а не за счет долга. Он рассчитывается путем деления общей стоимости активов компании на ее общий акционерный капитал .

Как правило, высокий мультипликатор собственного капитала указывает на то, что компания использует большую сумму долга для финансирования активов. Низкий мультипликатор собственного капитала означает, что компания меньше полагается на заемные средства.

Однако мультипликатор собственного капитала компании можно рассматривать как высокий или низкий только по сравнению с историческими стандартами, средними значениями по отрасли или аналогами компании.

Множитель собственного капитала также известен как коэффициент кредитного плеча или коэффициент финансового левериджа и является одним из трех коэффициентов, используемых в анализе DuPont .

Формула и расчет множителя собственного капитала

Понимание множителя капитала

Инвестиции в активы – ключ к ведению успешного бизнеса. Компании финансируют приобретение активов путем выпуска долевых инструментов или долговых обязательств либо их комбинации.

Мультипликатор собственного капитала показывает, какая часть общих активов финансируется за счет собственного капитала. По сути, это соотношение является индикатором риска, используемым инвесторами для определения степени заемного капитала компании.

Ключевые моменты

- Мультипликатор собственного капитала – это мера той части активов компании, которая финансируется за счет акций, а не заемных средств.

- Как правило, высокий мультипликатор собственного капитала указывает на то, что у компании более высокий уровень долга.

- Инвесторы оценивают мультипликатор капитала компании в контексте ее отрасли и сопоставимых компаний.

Высокий мультипликатор собственного капитала (по сравнению с историческими стандартами, средними отраслевыми показателями или аналогами компании) указывает на то, что компания использует большую сумму долга для финансирования активов. Компании с более высоким долгом будут иметь более высокие затраты на обслуживание долга , а это означает, что им придется генерировать больший денежный поток для поддержания здорового бизнеса.

Низкий мультипликатор собственного капитала означает, что у компании меньше активов, финансируемых за счет заемных средств. Обычно это воспринимается как положительный момент, поскольку затраты на обслуживание долга ниже. Но это также может сигнализировать о том, что компания не может убедить кредиторов одолжить ей деньги на выгодных условиях, что является проблемой.

Как инвесторы интерпретируют множитель капитала

Идеального множителя эквити не существует. Он будет зависеть от сектора или отрасли, в которой работает компания.

Мультипликатор собственного капитала, равный 2, означает, что половина активов компании финансируется за счет заемных средств, а другая половина – за счет собственного капитала.

Мультипликатор собственного капитала – важный фактор в анализе DuPont, методе финансовой оценки, разработанном химической компанией для внутреннего финансового обзора. Модель DuPont разбивает расчет рентабельности капитала (ROE) на три коэффициента: маржа чистой прибыли (NPM), коэффициент оборачиваемости активов и множитель капитала.

Если ROE со временем меняется или отклоняется от нормального уровня для группы аналогов, анализ DuPont может указать, насколько это связано с использованием финансового рычага. Если множитель капитала колеблется, это может существенно повлиять на рентабельность собственного капитала.

Более высокий финансовый рычаг (т. Е. Более высокий коэффициент капитала) ведет к росту ROE при сохранении всех остальных факторов.

Примеры анализа множителя капитала

Расчет множителя собственного капитала прост.Рассмотрим баланс Apple (AAPL) на конец 2019 финансового года. Общие активы компании составляли 338,5 млрд долларов, а балансовая стоимость акционерного капитала составляла 90,5 млрд долларов.Таким образом, мультипликатор собственного капитала компании составил 3,74 (338,5 млрд долларов / 90,5 млрд долларов), что немного выше, чем мультипликатор собственного капитала в 2018 году, который составлял 3,41.1

Теперь сравните Apple с Verizon Communications (VZ).У компании совсем другая бизнес-модель, чем у Apple.Общие активы компании на 2019 финансовый год составили 291,7 миллиарда долларов, при этом акционерный капитал составляет 62,8 миллиарда долларов.На основе этих значений мультипликатор собственного капитала составил 4,64 (291,7 млрд долларов / 62,8 млрд долларов).2

Более высокий мультипликатор капитала Verizon указывает на то, что бизнес в большей степени полагается на финансирование за счет займов и других процентных обязательств. Телекоммуникационная бизнес-модель компании аналогична коммунальным компаниям, которые имеют стабильные, предсказуемые денежные потоки и, как правило, имеют высокий уровень долга.

С другой стороны, Apple более восприимчива к изменению экономических условий или появлению отраслевых стандартов, чем коммунальное предприятие или традиционная телекоммуникационная компания. В результате у Apple меньше финансовых рычагов. У него относительно низкий мультипликатор собственного капитала.