Вопрос: Как рассчитать годовую премию (13-ю зарплату) работникам, если расчет установлен от оклада за год?

Ответ: Премия как вид стимулирующей выплаты является частью заработной платы (ст. 129 ТК РФ).

Системы оплаты труда, включая системы премирования, устанавливаются коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права (ст. 135 ТК РФ).

Выплата годовой премии (13-й зарплаты) является правом, а не обязанностью работодателя (ч. 1 ст. 22 ТК РФ).

Нормативы и показатели для назначения такой премии законодательно не установлены и определяются работодателем самостоятельно. Работодатель может установить размер такой премии работнику как в процентах от его оклада за месяц или иной период времени, среднегодового заработка, прибыли организации, так и в фиксированной денежной сумме.

По общему правилу премия выплачивается за фактически отработанное время.

Пример. Расчет годовой премии, установленной в процентах от оклада за год

Работнику, являющемуся налоговым резидентом РФ, установлен оклад 30 тыс. руб. Размер годовой премии в организации — 15% от оклада за год. Работник проработал все 12 месяцев.

Размер начисленной годовой премии: 54 000 руб. = 30 000 руб. x 12 мес. x 15%.

Размер НДФЛ (п. 1 ст. 207, ст. 209, п. 1 ст. 224 НК РФ) составит 7 020 руб. = 54 000 руб. x 13%.

Размер годовой премии, подлежащей выплате работнику, составит 46 980 руб. = 54 000 руб. — 7 020 руб.

Размер премии, порядок ее расчета, показатели и условия, при которых она выплачивается, а также перечень оснований для лишения работника премии или снижения ее размера, необходимо отразить в коллективном договоре, соглашении, локальном нормативном акте, например, в положении о премировании (Письмо Государственной инспекции труда в г. Москве от 26.02.2020 N 77/7-5692-20-ОБ).

Пример расчет годовой премии, установленной в фиксированном размере см. в материале

Вопрос: Как рассчитать годовую премию (13-ю зарплату) работникам? (Консультация эксперта, Минтруд России, 2020)

Советы практиков, которые помогут избавить премии от подозрений налоговиков.

В соответствии со ст. 129 ТК РФ заработная плата — вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы. Но помимо оклада многие работодатели хотят дополнительно простимулировать своих работников, выплачивая им премии.

Зачастую руководитель не задумывается о структуре и характере данных выплат, что может привести к неблагоприятным последствиям.

Самое главное в определении данной выплаты то, что она начисляется сверх оклада работника.

В соответствии с п. 2 ст. 255 НК РФ премии за производственные результаты, которые выплачиваются сотрудникам, организация вправе отнести к расходам на оплату труда для целей налогообложения прибыли. Однако налоговые последствия некоторых аспектов премий могут стать очень обременительными для компании.

Как разработать и какими документами подкрепить?

Отметим, что поощрение работников премии закреплено нормами Трудового кодекса РФ (абз. 4 п. 1 ст. 22 ТК РФ, абз. 1 ст. 191 ТК РФ). Но для обоснования расходов на премирование своих сотрудников работодатель обязан выполнить ряд условий:

1. Предусмотреть данное вознаграждение. Для этого необходимо дополнить положение об оплате труда, трудовые (коллективные) договоры информацией о премировании сотрудников, но желательно издать новый локальный нормативный акт организации, а именно положение о премировании.

2. Необходимо обозначить и закрепить кадровых документах конкретные и дифференцированные показатели премирования. Это необходимо для соблюдения требований п. 1 ст. 252 НК РФ. Важным критерием при разработке положения о премировании является использование реально измеримых показателей. При этом важно избегать неопределенных формулировок.

Таким образом, для учета рассматриваемых премий в целях налогообложения трудовой (коллективный) договор, положение о премировании или иной локальный нормативный акт должны содержать следующие критерии:

- основания для выплаты премии, конкретные измеримые производственные показатели для премирования;

- источники выплаты премии;

- размеры премий и порядок их расчета.

3. Необходимо располагать документами, подтверждающими основание для выплаты премий (п. 1 ст. 252 НК РФ). Такими документами могут служить ходатайство, служебная записка непосредственного руководителя, подкрепленная фактическими показателями работы сотрудника и т.д. Также для документального подтверждения расходов на премирование сотрудников работодатель должен осуществлять данные выплаты на основании приказа (распоряжения) о поощрении работников (форма Т-11, Т-11а или же по форме, разработанной работодателем).

Важным обстоятельством является то, что премия не должна выплачиваться за счет чистой прибыли организации, средств специального назначения или целевых поступлений. Выплаты из этих источников не учитываются для целей налогообложения (п. п. 1, 22 ст. 270 НК РФ).

Сколько и за что платить?

Размер премии может быть фиксированным, а также дифференцированным (в процентном отношении к некоторой величине). Фиксированный процент премии можно установить за отсутствие брака и рекламаций, за выполнение работ и услуг согласно установленным срокам и т. п. Например, 20% к сдельному заработку, 30% к должностному окладу.

Если количество показателей премирования усложняет расчет конечной суммы премии, можно установить предел премии с градацией от минимального до максимального (сумма ежемесячной премии от 20 до 50% оклада сотрудника).

Также можно составить кризисный лист, в котором будут указаны все критерии премирования. В течении месяца руководитель структурного подразделения будет оценивать эффективность работы сотрудника по 10-бальной шкале, а в конце месяца выставлять итоговые оценки. Однако, в таких случаях не избежать обвинения в субъективизме со стороны оцениваемых сотрудников, что может привести к возникновению неблагоприятной обстановки внутри коллектива.

Отдельного внимания заслуживают критерии премирования по той причине, что именно ввиду их отсутствия, неясности, непрозрачности налоговые органы могут прийти к выводу о необоснованности премиальных выплат, что может привести к доначислениям по налогу на прибыль.

В каждой компании критерии премирования отличаются в зависимости от их функционального назначения и структурного подразделения, в котором занят работник.

Для работников, которые связаны непосредственно с производством продукции, устанавливаются следующие показатели премирования: выполнение плана выпуска продукции в заданном объеме, минимизация брака.

Для коммерческого отдела важными критериями эффективности работы однозначно служат: выполнение показателей KPI, эффективная работа с текущими клиентами, отсутствие жалоб и претензий по качеству продаваемой продукции и оказываемых услуг со стороны покупателей и заказчиков. Но здесь важно учитывать, что ежемесячное выполнение данных показателей не предусматривает осуществление премиальных выплат, так как они прописаны в качестве функциональных обязанностей в трудовых договорах с сотрудниками коммерческого отдела. Основанием для премирования могут являться исключительно перевыполнение показателей KPI, расширение клиентской базы и т.д.

Здесь важно учитывать, что использование одинаковых критериев премирования для всех структурных подразделений компании не применимо, и они должны устанавливаться исходя из должностных обязанностей отдельно взятого сотрудника.

Зачастую у работодателя возникает вопрос касательно обоснования премий для работников бухгалтерии, кадровой службы, отдела информационных технологий и прочих подразделений, которые не связаны с производством и реализацией продукции.

Действительно, должностные обязанности данных работников напрямую не коррелируют с главной целью организации — максимизацией прибыли.

Однако, это не служит основанием для отказа в премировании данных категорий сотрудников.

В этом случае при разработке критериев премирования, необходимо учитывать должностные обязанности и эффективность их выполнения.

Например, основание для выплаты премии работнику бухгалтерии могут служить:

- усовершенствование методов ведения бухгалтерского учета счет эффективного внедрения и использования нового программного обеспечения;

- своевременная и качественная подготовка отчетности по персонифицированным данным в пенсионный и иные фонды, ФНС и другие контролирующие органы;

- отсутствие замечаний по результатам различных проверок;

- высокие результаты при выполнении сложной внеочередной работы

- высокая скорость при одновременном выполнении различных функций

- соблюдение финансовой дисциплины и т.д.

Что касается отдела информационных технологий, то здесь обосновать расходы работодатель может, прописав в положении о премировании такие критерии, как: внедрение новый технологий с целью повышения информационной безопасности компании, бесперебойную работу инфраструктурного оборудования, высокую скорость устранения неполадок компьютеров и оргтехники, разработку нового программного оборудования для повышения эффективности работы различных структурных подразделений и т.д.

Не рекомендуется использовать такие формулировки, как «за добросовестное отношение к труду» или «за соблюдение норм труда и трудовой дисциплины».

Ввиду их «расплывчатости», компания может столкнуться с претензиями со стороны контролирующих органов.

Все ли так просто с премиями руководству?

Отдельного внимания заслуживают премии руководству компании. Для топ-менеджмента показатели премирования связаны, в первую очередь, с получением прибыли. Здесь можно взять за основу перевыполнение ежемесячного плана продаж в процентном соотношении, эффективное ведение маркетинговой деятельности, уменьшение количества рекламаций со стороны покупателей, обеспечение бесперебойной работы компьютерного оборудования и офисной инфраструктуры, увеличение объема поставок и контроль за их бесперебойностью, а также количество новых контрактов с поставщиками и заказчиками.

Напомним, что при назначении премии сотрудникам необходим соответствующий приказ руководителя организации. Но это правило не применяется, когда речь идет о вознаграждении для генерального директора и связано это, прежде всего, с его особым правовым статусом.

В компании, где генеральный директор не является ее единственным учредителем, выплата премии выплата премии не может быть произведена только на основании его приказа (ч. 2 ст. 135, ст. 191 ТК РФ). Это связано с тем, данный вопрос регулируется одновременно трудовым правом и нормами корпоративного законодательства (ч. 2 ст. 145 ТК РФ, п. 4 ст. 40 ФЗ № 14-ФЗ «Об обществах с ограниченной ответственностью»). Поэтому размеры оплаты труда генерального директора, включая надбавки, определяются по соглашению между ним и учредителями, советом директоров (наблюдательным советом) общества и решение о выплате премии выносится на основании протокола общего собрания участников (акционеров) компании, либо на основании решения совета директоров или наблюдательного совета.

В случае наличия трудовых отношений между генеральным директором, одновременно являющимся единственным учредителем, и организацией расходы, связанные с выплатой заработной платы учитываются по общему правилу (п. 1 ст. 255 НК РФ, пп. 6 п. 1 ст. 346.16 НК РФ).

Но важно помнить, чтобы премия была предусмотрена трудовым договором, в противном случае подобные выплаты не уменьшают налогооблагаемую базу по налогу на прибыль (письмо Минфина РФ от 13.10.2015 № 03-03-06/1/58416, п. 21 ст. 270 НК РФ). Критерии для премирования могут быть согласованы совместно с кадровой службой исходя из деятельности предприятия, а решение о выплате в любом случае производится на основании протокола общего собрания участников (акционеров) компании, либо на основании решения совета директоров или наблюдательного совета.

Если же правоотношения директора с организацией не оформляются трудовым договором, то все выплаты в его пользу не могут быть приняты в целях налогообложения (п. 21 ст. 270 НК РФ).

Из этого следует, что генеральный директор организации, одновременно являющийся ее единственным учредителем, не вправе единолично начислять и выплачивать заработную плату, а также осуществлять премиальные выплаты. Следовательно, организация не вправе учесть такие расходы в целях налогообложения (письмо Минфина РФ от 19.02.2015 № 03-11-06/2/7790).

Как обстоит дело с премиями к знаменательным датам?

Некоторые компании выплачивают премии к знаменательным датам (к 8 Марта — Международному женскому дню, 9 Мая — Дню победы, 12 — Дню России) или к профессиональным праздникам (29 Марта — День юриста, 24 Мая — День кадрового работника, 16 Сентября — День работников леса). Включение данных выплат в расходы однозначно вызовет претензии контролирующих органов.

Важно учитывать, что, по мнению Минфина России, данные выплаты не связаны с производственными результатами и не являются стимулирующими. Поэтому работодатель не вправе учитывать их при исчислении налога на прибыль (письма Минфина России от 22 июля 2016 г. № 03-03-06/1/42954, от 9 июля 2014 г. № 03-03-06/1/33167 и др.).

Резюме

Поскольку четких критериев в законодательстве не предусмотрено, при разработке положения о премировании необходимо определить, как и за что выплачивается премия и как она может изменяться в зависимости от финансового положения компании, «сезонности» и иных обстоятельств. Если в деятельности компании невозможно применить количественные показатели, в таком случае работодатель вправе использовать только оценочные показатели.

Ст. 191 Трудового кодекса предусматривает, что за добросовестное исполнение трудовых обязанностей работодатель может поощрять своих работников. Как в этом случае все правильно оформить?

О том, какие премии выплачиваются в компании, работник должен узнать при приеме на работу. Причем это касается не только производственных премий, которые могут быть положены за выполнение каких-то обязательств, но и разовых премий — к свадьбе, рождению ребенка, окончанию вуза и другим событиям.

В ст. 68 ТК РФ говорится, что до подписания трудового договора работодатель обязан ознакомить работника под роспись с Правилами внутреннего распорядка, иными локальными нормативными актами, непосредственно связанными с его трудовой деятельностью, коллективным договором, в котором, помимо всего прочего, может содержаться информация и о премировании.

Если компания заключает с работником договор ГПХ, то есть нанимает его как исполнителя, который выполняет обязанности по договору возмездного оказания услуг, то ни о какой премии речи быть не может. Поэтому, если при заключении договора ГПХ работодатель использует слово «премия», он сильно рискует — такой договор может быть переквалифицирован в трудовой. Поощрить человека, с которым заключен договор ГПХ, работодатель может, написав об изменении цены по договору.

Работник должен знать, как считается премия и что ему необходимо сделать, чтобы ее получить. Это важно, поскольку в ст. 252 НК РФ сказано, что все начисления принимаются в качестве расходов в том случае, если они отражены в трудовых и (или) коллективных договорах.

Работодатель должен отразить премирование одним из способов:

- непосредственно в трудовом договоре;

- сделать в трудовом договоре отсылку на коллективный договор, где говорится о премировании;

- сделать в трудовом договоре отсылку к Положению о премировании;

- написать в трудовом договоре, что нужно смотреть коллективный договор, а в коллективном договоре сделать отсылку к Положению о премировании.

В любом случае действует один принцип: взяв в руки коллективный договор, мы должны через Положение о премировании или через коллективный договор выйти на порядок начисления премий.

Иногда организация прописывает в трудовом договоре, что премия начисляется по решению руководителя. Однако этот вариант — рискованный, и он не является гарантией того, что налоговый эксперт лояльно отнесется к такой формулировке.

Виды премий

Можно выделить два вида премий:

1. Премии, которые предусмотрены системой оплаты труда на основании конкретных показателей и условий премирования, разработанных в компании.

Такие премии — часть материальной мотивации работников, они обладают стимулирующим характером. Выплачиваются с периодичностью (ежемесячная, годовая, квартальная и др.) и обычно устанавливаются в определенном размере.

2. Разовые премии, которые не входят в систему оплаты труда.

Выплачиваются сотруднику за определенные достижения, многолетнюю добросовестную работу, выполнение срочного и важного задания или к знаменательным событиям (например, к юбилеям и профессиональным праздникам).

Выплата разовой премии осуществляется по одностороннему усмотрению работодателя. Основанием является Приказ руководителя.

Удобное и безошибочное ведение кадрового учета в веб-сервисе

Узнать больше

Приказ на премию

Приказ руководителя оформляется по унифицированным формам, утвержденным Постановлением Госкомстата РФ от 05.01.2004 № 1: Форма Т-11 или Форма Т-11А (для премирования группы работников).

В Указаниях по применению и заполнению форм говорится, что Форма Т-11 и Форма Т-11А:

- применяются для оформления и учета поощрений за успехи в работе;

- составляются на основании представления руководителя структурного подразделения организации, в котором работает сотрудник;

- подписываются руководителем или уполномоченным лицом;

- объявляются работнику под расписку.

На основании приказа вносится запись в личную карточку работника (Форма Т-2 или Форма Т-2ГС (МС)) и его трудовую книжку.

При оформлении всех видов поощрений, кроме денежных вознаграждений (премий), допускается исключение из Формы Т-11 реквизита «в сумме ______ руб. _____ коп».

При заполнении Формы Т-11 указываются ФИО, структурное подразделение, вид поощрения (благодарность, ценный подарок, премия и т.д.). Если речь идет о материальной помощи и ценных подарках как элементах премирования, то, согласно п. 28 ст. 217 НК РФ, НДФЛ не исчисляется, если материальная помощь не достигла 4 000 руб. в год, а если достигла, то НДФЛ начисляется только с превышения и отдельно льготируется, тоже в размере 4 000 руб., нарастающем с начала года, подарок.

Арбитражная практика показывает, что подарок — это не деньги, а вещь. Тем не менее иногда налоговая расценивает как подарок и деньги. Поэтому нужно быть готовыми к неоднозначному подходу налоговой к подобным ситуациям.

Алгоритм премирования сотрудников

Если с работником заключается трудовой договор, то нужно учитывать несколько важных деталей. Согласно ст. 57 ТК РФ, условия оплаты труда, в том числе надбавки, доплаты и поощрительные выплаты, являются обязательными для включения в трудовой договор.

Трудовой договор должен ясно давать понять, при каких условиях и в каком размере будет выплачиваться премия.

Правильно обозначить в трудовом договоре условия о премировании можно следующими способами:

- Указать премию в трудовом договоре.

Такой вариант используется редко, так как не дает возможности при необходимости изменить текст трудового договора. Работодатель может это сделать только в том случае, если точно будет уверен в готовности работника подписать измененный вариант.

Если работодатель все же принимает решение включить премию в трудовой договор, то он должен указать ее размер: сумму или порядок ее определения — формулу. Это может быть сумма, которая умножается на определенные коэффициенты, зависящие от того, какие работы выполняются сотрудником, где он работает (допустим, на Крайнем Севере).

Если премия прописана в трудовом договоре, то не выплатить её компания не имеет право. В противном случае работник может обратиться в суд.

- Прописать в трудовом договоре, что премии выплачиваются в соответствии с коллективным договором.

При этом в коллективном договоре указывается, кто, как и за что премируется. Однако внести изменения в коллективный договор еще сложнее, чем в трудовой договор. Поэтому большинство организаций выбирают третий вариант.

- Разработать Положение о премировании.

Документ удобен тем, что не является двусторонним и подписывается одним лицом. Но в трудовом договоре обязательно должна быть ссылка на Положение.

Положение о премировании

Положение о премировании пишется на всю организацию, соответственно, распространяется на всех работников. При этом в одной организации может быть несколько Положений о премировании. Так, например, можно разработать документ для каждого филиала компании.

Содержание Положения о премировании:

- общие положения (кто имеет право на получение премий, по каким правилам они распределяются и др.);

- источники премирования (если премии выплачиваются за счет средств специального назначения или целевых поступлений, то указывать источники премирования необходимо, так как такие премии не учитываются в расходах для целей исчисления налога на прибыль (п. 22 ст. 270 НК РФ);

- показатели премирования;

- круг премируемых лиц (бухгалтерия, отдел сбыта, филиал в Самаре, ремонтное подразделение и др.);

- периодичность премирования (у разных кругов премируемых лиц могут быть разные периоды начисления премии — ежемесячные, ежеквартальные и т.д.);

- сумма премии или процент;

- условия снижения и невыплаты премии (опоздание, невыполнение должностной инструкции, нарушение техники безопасности и др.).

Иногда в Положении о премировании пишется основание для депремирования. Однако, чтобы у трудовой инспекции не возникало лишних вопросов, лучше избегать слова «депремирование», а использовать термины «повышающий коэффициент» и «понижающий коэффициент».

Лишение премии за нарушение дисциплины

В Информации Роструда от 10.12.2018 уточняется, что при начислении премии работодатель вправе установить условия ее полного лишения или снижения ее размера. Одним из таких условий может быть дисциплинарный проступок.

«Установление критериев для лишения премии или снижения ее размера относится к компетенции работодателя, за исключением случаев, когда, например, условия премирования определены в соглашении», — разъясняет Роструд.

В то же время суд может взыскать невыплаченную премию, если будет доказано, что к дисциплинарной ответственности работник привлечен незаконно.

Как учитываются премии при расчете среднего заработка

Расчет среднего заработка определяется ст. 139 ТК РФ и Постановление Правительства от 24.12.2007 № 922. Этот вопрос, в частности, детализируется в п. 15 Постановления.

Постановление определяет не больничные, а отпускные и командировочные, поскольку во время командировок начисляется средняя заработная плата. Поэтому п. 15 пункт относится к этим двум случаям.

В п. 15 сказано, что при определении среднего заработка учитываются:

- ежемесячные премии, фактически начисленные в расчетном периоде, но не более одной выплаты за каждый показатель за каждый месяц расчетного периода

Если в расчетном периоде было начислено несколько премий за один показатель, то включается какая-то одна премия. Допустим, у менеджеров по продажам в зависимости от продаж начисляются три премии: 1 % с объема продаж, 0,5 % от продаж как поощрение особо успешных менеджеров и 5 % от продаж из фонда премирования. Соответственно, в данном случае будет включаться в расчет только одна премия, так как все перечисленные премии выплачиваются по одному и тому же основанию.

Если у вас одна премия начисляется за продажи, а вторая — за выход на работу в выходные, тогда включать нужно обе премии, потому что эти выплаты идут по разным показателям.

- премии за период работы, превышающий один месяц (например, квартальные), но не более расчетного периода (одного года)

Такие премии включаются, если были начислены за какой-то период больше месяца, но не больше расчетного периода. Включаются по одной за каждый показатель (например, если выплачивалась премия по итогам работы за квартал и еще была премия отдельным сотрудникам за выполнение срочных заданий).

- премии за период больше расчетного

Такие премии включаются в расчет в размере месячной части за каждый показатель за каждый месяц расчетного периода.

Например, это может быть премия по окончании большого проекта, который длился несколько лет. В этом случае за год расчет будет включен в размере 1/3.

- премия по итогам года

Как правило, такая премия начисляется в феврале. В связи с этим нередко возникает вопрос: что делать, если сотрудник уволился в конце января? Нужно ли начислять ему премию в этом случае? Ответ на вопрос содержится во внутренних документах компании. Если в них прописано, что премия выплачивается по итогам года, то работник, отработавший 12 месяцев и уволившийся по окончании года, должен ее получить.

Если же во внутренних документах прописано, что работник, который уволился до начисления премии, не имеет права на нее, то работник не вправе претендовать на выплату. Законодательство по этому вопросу не дает указаний.

Согласно Постановлению № 922, вознаграждение по итогам работы за год, начисленное за предшествующий событию календарный год, учитывается независимо от времени его начисления.

Нужно ли платить годовую премию работнику, уволившемуся в октябре?

В Апелляционном определении Верховного суда Республики Карелия от 25.09.2018 № 33-3344/2018 рассматривается ситуация, когда работодатель, издав приказ о годовой премии, которая выплачивалась с учетом отработанного времени, не внес в списки сотрудника, уволившегося за два месяца до окончания года.

Суд посчитал, что такие действия имеют дискриминационный характер (сотрудника поставили в неравное положение с остальными) и взыскал с компании премию.

Подпишитесь на наш канал в Telegram, чтобы вовремя узнавать о самых важных изменениях для бизнеса.

Посчитать премию от оклада: варианты начисления

На первый взгляд, размер премии, начисляемой от оклада, определяется крайне просто: умножением оклада на величину процента, установленного для такого расчета. Однако определения только одного этого показателя для исчисления подобной премии оказывается недостаточно. В числе правил расчета должны быть также прописаны:

- целевое назначение премии;

- периодичность ее начисления;

- наличие зависимости (или независимости) величины премиальных от времени фактической работы сотрудника в периоде, за который делается ее начисление;

- условия лишения премии полностью (например, за дисциплинарный проступок) или частично (например, исчисление может не производиться за не полностью отработанный месяц);

- правила расчета премиальных за период, в котором произошло изменение величины оклада.

Отражают такие правила в особых документах, создание которых преследует 2 цели:

- включение премий в систему оплаты за труд;

- установление применяемого порядка премирования.

Как правильно оформить премии сотрудникам и отразить их в учете, узнайте в «КонсультантПлюс». Получите пробный доступ к системе и бесплатно переходите в Типовую ситуацию.

О том, какие бывают премии и вознаграждения, читайте в специальном материале.

Как правило, документом, содержащим информацию о процедуре начисления премий, становится либо положение об оплате труда, либо положение о премировании. С 2017 года эти документы, представляющие собой внутренние нормативные акты, в ТК РФ (ст. 309.2) указаны как необязательные для создания в микропредприятиях. Однако отсутствие такого документа требует прописывать правила премирования, действующие у работодателя, в трудовом соглашении с каждым сотрудником. По существу, такой же порядок, допускающий варианты отражения условий премирования в разных внутренних документах (в т. ч. и в трудовом договоре), действовал и до нововведений 2017 года. Причем разработка отдельного документа о правилах премирования, касающихся всех сотрудников одновременно, всегда считалась более предпочтительной, поскольку позволяла сократить объемы информации, вносимые в трудовые соглашения.

О том, какие моменты должны найти отражение в нормативном акте о премировании в отношении премий за квартал, читайте в статье «Расчет квартальной премии за фактически отработанное время».

Какие коэффициенты применяются при расчете премии

Правила начисления премии могут не ставить процедуру ее расчета в зависимость от каких-либо иных условий, кроме величины оклада и размера доли, установленной для исчисления премиальных. В этом случае премия фактически становится фиксированной. Размер ее не будет зависеть от времени фактической работы или правил лишения премии.

Измениться величина премиальных в такой ситуации может только при изменении базы начисления, т. е. оклада. В зависимости от алгоритма, внесенного в основной документ о премировании, изменение оклада, произошедшее в периоде начисления премии, может быть учтено по-разному:

- с начала периода, за который считают премиальные;

- с периода, следующего за повышением оклада;

- с учетом соотношения числа дней (календарных или рабочих) в периоде изменения оклада, соответствующих каждому из окладов.

Последний вариант потребует расчета коэффициентов, учитывающих соответствующие соотношения количества дней.

Эксперты «КонсультантПлюс» рассказали о переходе с окладной системы оплаты труда на окладно-премиальную. Получите пробный доступ к материалу на данную тему бесплатно.

Если условия начисления премии предусматривают зависимость ее величины от времени фактической работы в периоде премирования или исключают какие-либо периоды из расчета, то сумма премиальных будет считаться с применением коэффициента, учитывающего эти обстоятельства. В первом случае полная величина премии за период будет умножаться на показатель, учитывающий долю времени фактической работы в общей продолжительности рабочего времени в периоде премирования. При исключении каких-либо периодов из расчета (чаще всего таким периодом становится месяц) соответствующий коэффициент, снижающий размер премии, учтет соотношение полностью отработанных в периоде премирования месяцев и общей протяженности периода премирования.

Если в регионе, где работает работодатель, действует районный коэффициент к зарплате, то сумма премии, рассчитанная от оклада, должна быть умножена на этот коэффициент.

О налогообложении начисленных премиальных читайте в материале «Какими налогами и взносами облагается премия сотрудникам?».

Пример расчета премии в файле Excel (он же — калькулятор)

Рассмотрим пример расчета премии сотрудникам на цифрах. Предположим, что в ООО «Импульс» установлена начисляемая поквартально премия, если ООО за соответствующий квартал достигнуты определенные финансовые результаты по итогам работы. Размер премии составляет 30% от оклада.

В положении о премировании, утвержденном в ООО, зафиксировано, что начисление не производится за не полностью отработанные работником месяцы. Для квартальной премии это означает, что сумма, рассчитанная как 30%-ная доля оклада, должна быть умножена на коэффициент, учитывающий количество полностью отработанных в квартале месяцев. Соответственно, этот коэффициент может составлять величину 2/3 либо 1/3.

За совершение дисциплинарного проступка в периоде премирования предусмотрено лишение сотрудника премии за этот период полностью.

При изменении оклада в любом из месяцев периода премирования расчет премии за квартал делается от новой величины оклада.

В регионе работы ООО действует районный коэффициент к зарплате, равный 1,4.

Расчет премии приводится нами в файле Excel, который может быть использован и как калькулятор для расчета премиальных, и как образец для создания собственной таблицы расчетов, учитывающей иные условия начисления премии.

Скачать пример расчета

Учет премии при расчете среднего заработка

Премии, предусмотренные системой оплаты труда и имеющие установленные правила их начисления, учитывают в расчете среднего заработка (ст. 139 ТК РФ). Однако они по-разному входят в этот расчет в зависимости от ряда обстоятельств (положение об особенностях порядка исчисления среднего заработка, утвержденное постановлением Правительства РФ от 24.12.2007 № 922):

- периодичности начисления премий и наличия выплат дублирующего характера;

- полноты отработки периода исчисления среднего заработка;

- полноты вхождения периода, за который начислена премия, в период исчисления среднего заработка;

- привязки к периоду расчета в силу начисления в нем, фактического вхождения в него или потому, что премия должна быть учтена в этом периоде;

- учета или неучета времени фактической работы в момент начисления премии.

Различные сочетания этих обстоятельств приводят к тому, что премию оказывается возможным взять в расчет:

- полностью — невзирая на то, что она может оказаться начисленной:

- не за период расчета;

- вне периода расчета;

- без учета времени фактической работы;

- с пересчетом в пропорции ко времени, отработанному в периоде расчета среднего заработка, или к числу месяцев, соответствующих той части периода начисления премии, которая может быть взята в расчет.

Читайте подробнее о расчете среднего заработка в тематической публикации, подготовленной экспертами «КонсультантПлюс». Получите пробный доступ к документу бесплатно.

Для премий, определяемых от оклада, возможны практически все варианты принятия в расчет, поскольку они могут начисляться:

- за разные периоды (месяц, квартал, год и иные промежутки времени, а также разово);

- не в том периоде, за который начислены;

- как с учетом, так и без учета времени фактической работы в периоде начисления.

Обо всех возникающих вариантах учета премий в расчете среднего заработка читайте в материале «Учитывается ли премия при расчете отпускных?».

Итоги

Премия, начисляемая от оклада, устанавливается как выраженная в процентах доля этого оклада. Однако помимо определения величины доли оклада требуется разработать еще ряд правил, необходимых для установления порядка начисления премиальных, закрепив их во внутреннем документе работодателя. В зависимости от этих правил расчет величины премий может осуществляться по разным алгоритмам, а начисленные суммы по-разному будут учитываться при исчислении среднего заработка.

Системы премирования сотрудников интернет-магазина: цели и задачи, виды, советы по внедрению

14.07.2020

Предприниматели, заботящиеся о своих сотрудниках, используют не только системы штрафов, но и поощрений. Финансовая мотивация стимулирует менеджеров и других сотрудников продавать еще больше, что положительно сказывается на доходности бизнеса. Лучшие системы премирования сотрудников интернет-магазина мы рассмотрим прямо сейчас.

Из чего складывается заработная плата сотрудников?

Заработная плата может состоять из следующих частей:

- твердый оклад, закрывающий базовые потребности;

- ежемесячные премии, формирующиеся на базе ключевых показателей эффективности;

- надбавки, уровень которых зависит от дополнительных систем поощрения. Например, сотрудник может получать бонусы за отсутствие негативных отзывов.

Нередко финансовое поощрение назначается сотрудникам, которые эффективно распределяют ресурсы, имеют большой стаж работы в интернет-магазине, приводят клиентов, принимаются участие в продвижении партнерских и других программ. Основные получатели премий – менеджеры по продажам, ведь бонусы составляют около 50-60% в их ежемесячном доходе.

Зачем использовать системы премирования?

Возможность увеличить размер заработной платы за счет бонусов привлекает специалистов, уверенных в своих силах и опыте. Они умеют заключать много сделок, заинтересованы в том, чтобы магазин не получал негативные отзывы, а покупатели становились постоянными. Все это оказывает положительное влияние на:

- количество и динамику продаж;

- лояльность персонала к руководству интернет-магазина;

- особенности продаж. Сотрудник может продавать остатки товара, а также несезонную продукцию или ту, которая долго хранится на складе;

- впечатления, которые клиенты получают от качественного обслуживания;

- сокращение процента брошенных корзин;

- общую обстановку в коллективе.

Материальная заинтересованность является лучшим методом стимулирования активности персонала. Она позволяет поставить всех сотрудников в равные условия, их доход будет зависеть только от двух факторов – качество работы и KPI.

Премии vs штрафы: что выбрать?

Наравне с премиями иногда устанавливаются системы штрафов по показателям, которые выбирает владелец бизнеса. Например, штрафы могут начисляться в том случае, если сотрудник не выполнил план продаж, невежливо общался с клиентом, допустил другие ошибки. Целесообразность внедрения системы штрафов определяет численность персонала, условия труда, а также выбранные стили ведения бизнеса и управления.

Внедряя штрафы, нужно учитывать дополнительные факторы. Если сотрудник не успел вовремя обработать заказы, поступившие в сезон высоких продаж, то нужно задумываться не об урезании зарплаты, а о привлечении временного персонала. Стоит помнить о том, что премии стимулируют работать лучше, а штрафы могут деморализовать коллектив.

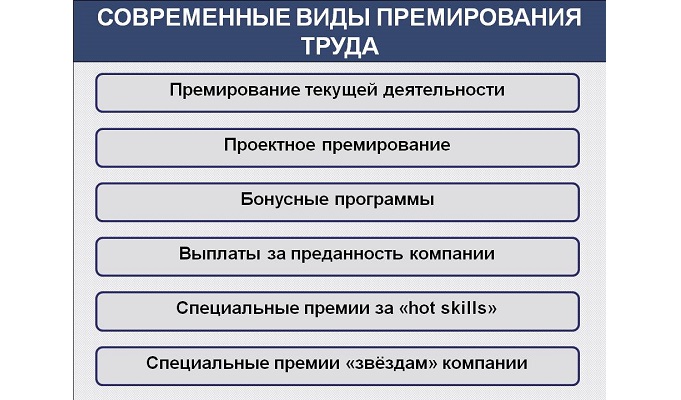

Классификация систем премирования

Рассматриваемые системы классифицируют по частоте начисления:

- ежемесячные;

- ежеквартальные;

- ежегодные (выплачиваются в конце текущего или начале нового года, размер эквивалентен месячному окладу).

Также выделяют следующие виды премий, начисляемых за определенные успехи в работе:

- превышение плана;

- выполнение сложных задач;

- победы в конкурсах, участие в мероприятиях и вебинарах, необходимых для популяризации и повышения репутации интернет-магазина;

- длительный срок работы в интернет-магазине;

- особые достижения, направленные на улучшение, развитие интернет-магазина;

- активное привлечение новых клиентов.

В отдельную группу стоит отнести премии, которые прямо не связаны с выполнением бизнес-задач. Речь идет о выплатах, приуроченных ко дню рождения, светским и религиозным праздникам, выходу на пенсию и прочим, но не менее важным событиям.

Содержание и формы премирования

На что обращать внимание, выбирая приоритетную систему премирования для интернет-магазина?

Чаще всего владельцы интернет-магазинов нанимают менеджеров, которые готовы получать небольшую ставку и солидный процент от продаж. Схема простая и понятная, она стимулирует персонал работать более активно, ведь без продаж не будет бонусов. Однако имеет ряд сильных минусов:

- не объединяет, разобщает коллектив. Менеджеры, переполненные духом соперничества, отходят от стандартов групповой работы;

- сотрудники будут ориентироваться на старых клиентов, которые гарантированно сделают покупку. Поэтому привлечение новых заказчиков будет выполняется не только медленно, но и неохотно;

- в сезон низких продаж менеджер будет получать преимущественно «голый» оклад.

Другие минусы могут появятся в процессе начисления премий в разное время года. Поэтому классическую систему премирования стоит усовершенствовать с помощью:

- изменения базовой ставки с оглядкой на сезонность, уровень спроса;

- разделения системы начисления бонусов с учетом типа клиентов (новые, старые, постоянные, непостоянные);

- регулярного выполнения коллективных или быстрых задач.

Во время разработки системы премирования нужно учитывать не только менеджеров по продажам, но и сотрудников склада, бухгалтера, онлайн-консультантов и других. Определить выработку в этом случае сложно, поэтому целесообразно использовать фиксированные премиальные надбавки. Если в течение месяца кладовщик или бухгалтер выполняет свою работу без ошибок, то вместе с зарплатой получает твердый бонус. Такая система стимулирует персонал относится к своей работе более ответственно.

Индивидуальные планы и пороговая система бонусов

Классическую систему можно привязать к пороговым выплатам, установив для каждого сотрудника (преимущественно речь идет о менеджерах по продажам) индивидуальный план. Если установлен минимальный показатель 70% от плана, но менеджер не выполнил его, то бонусы начислены не будут. Если план будет выполнен, то размер премии составит 0,5% от суммы сделок или 1/3 часть от фиксированного оклада. При перевыполнении плана размер премии может достигать 2% от суммы продаж или быть эквивалентным одной зарплате. Система имеет несколько порогов, для каждого из которых устанавливается индивидуальный коэффициент поощрения:

- минимальный;

- средний;

- высокий;

- перевыполнение.

Минимальные и максимальные пороги, а также процент от продаж предприниматель регулирует самостоятельно, отталкиваясь от важных показателей:

- ежемесячные объемы продаж;

- сезонность;

- ниша;

- текучесть персонала;

- численность персонала;

- средний чек или сумма сделки, другие.

Система гибкая, в течение года планы можно изменять, что позволит поддерживать выплаты на высоком уровне и предупредить текучесть кадров. Главная особенность – прозрачное формирование премиальных ставок и равные условия для всех сотрудников. Премии получают и старые, и новые менеджеры, которые успешно выполняют план. Еще один плюс – возможность контролировать эффективность работы, а также принимать решение о кадровых перестановках с учетом продуктивности каждого отдельно взятого человека.

Какую программу премирования выбрать?

В интернет-магазине можно использовать как одну, так и несколько программ, что зависит от поставленных задач. Нередко используются комбинированная классическая и пороговая системы, дополненные гибкими выплатами. В последнем случае сотрудники получают фиксированные премии за выполнение задач разной сложности. Например, менеджер, закрывший 4 сделки в течение дня, получает 1000 гривен. Гибкие выплаты – лучшее решение в случае, если интернет-магазину нужно быстро достичь каких-либо целей. Например, обогнать конкурентов или оперативно распродать остатки в рамках подготовки склада к новой партии товаров.

При разработке и внедрении таких программ нельзя уравнивать всех сотрудников, поэтому стоит использовать классификацию:

- персонал, выработку которого нельзя определить (бухгалтер, водитель, сотрудники склада, другие);

- звено менеджеров: новички, опытные специалисты;

- руководящий состав.

Фиксированные премиальные ставки используются для персонала, деятельного которого не оказывает прямое влияние на развитие бизнеса. Гибкие программы, привязанные к планам или сезону, эффективны для звена менеджеров.

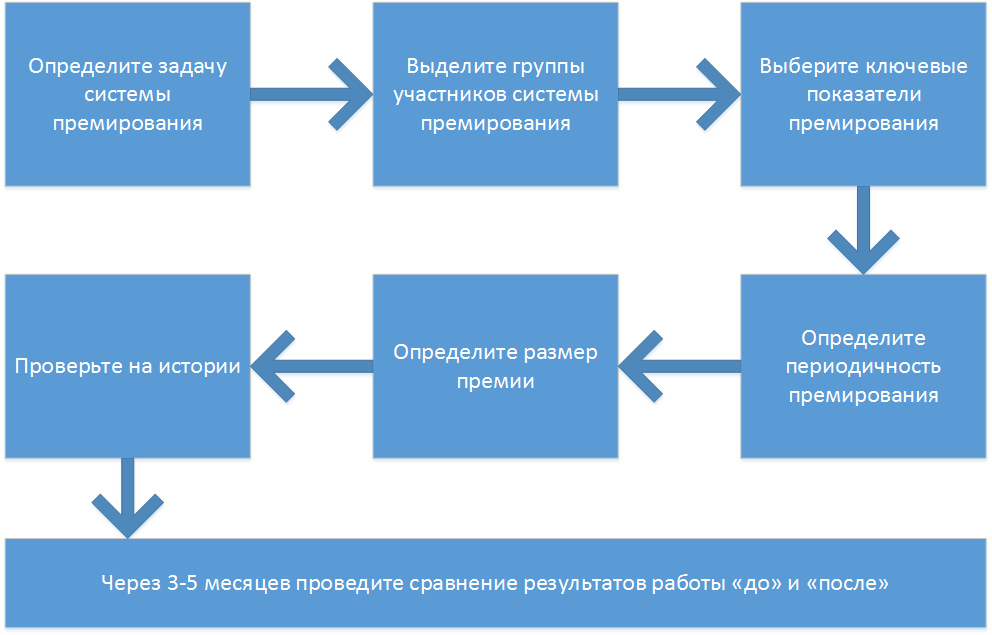

Этапы разработки системы премирования

Разработка выполняется поэтапно, необходимо определить:

- цели программы: повышение продаж, мотивирование персонала, другие;

- участников программы, а потом разбить их на группы;

- ключевые показатели, по которым будет проводиться оценка эффективности;

- тип бонусов, а также схему их начисления.

После этого нужно сформировать индивидуальные планы, если будет использована пороговая система. Через 2-3 месяца после старта программы рекомендуется провести анализ, чтобы получить данные о достижениях и ошибках.

Разработка системы премирования

Анализ эффективности выбранной программы

Внедрив программу, стоит оценить ее эффективность с помощью следующих инструментов:

- проведение опросов среди персонала, которые помогут получить мнение о том, удовлетворены ли сотрудники уровнем оплаты труда. Если нужен прозрачный результат, то стоит ориентироваться на анонимные опросы;

- отслеживание показателей, связанных с продажами и уровнем бонусов, которые получает каждый сотрудник (выработка, количество закрытых сделок, средняя сумма сделки, тип заказчиков, другие);

- оценка атмосферы в коллективе. Программы, вызывающие нездоровую конкуренцию, нуждаются в корректировке.

Системы премирования сотрудников необходимо периодически пересматривать, ведь рынок меняется, а вместе с ним и требования к уровню оплаты труда. Потребность в корректировке такой системы может возникнуть в результате:

- расширения, сокращения или полного изменения ассортимента;

- увеличения или уменьшения штата персонала;

- расширения клиентской базы;

- изменений условий труда, например, перехода на дистанционный формат работы.

Рассматриваемые программы позволяют определить эффективность труда каждого сотрудника. Они повышают вовлеченность, стимулируют персонал работать лучше и больше, а также способствуют формированию здорового корпоративного микроклимата.

4 ошибки, которых стоит избегать

- Одинаковые суммы премиальных выплат. Премии – инструмент, который стимулирует персонал. Менеджер по продажам и грузчик не могут получать одинаковый бонус. Поэтому владелец бизнеса должен стараться премировать каждого сотрудника с учетом объема работы и персонального вклада в развитие интернет-магазина.

- Нерегулярные выплаты. Если сотрудник перевыполнил план, но на протяжении длительного времени так и не получил свои бонусы, то он будет демотивирован. В результате снизится эффективность труда и лояльность к работодателю, могут возникать ссоры в коллективе или текучесть кадров. Нужно стараться выплачивать премии либо раз в неделю, либо раз в месяц.

- Минимальные суммы. Слишком маленькие премии не вызывают энтузиазма. Если интернет-магазин молодой и не располагает солидной выручкой, позволяющей выплачивать хороший бонус, то можно использовать нематериальные системы поощрений. Это могут быть грамоты, медали, небольшие памятные подарки.

- Премии и больше ничего. Сотрудник должен иметь фиксированный оклад, который поможет ему закрыть базовые потребности даже в том случае, если в конце месяца премия не будет начислена. Иначе менеджеры будут нервничать, будет повышаться тревожность и снижаться стрессоустойчивость, что не скажется положительно на их работе.

В заключение

Персонал, получающий высокий фиксированный оклад, не имеет мотивации работать лучше, продавать больше, прикладывать усилия для развития интернет-магазина. Особенно актуально этот вопрос стоит в случае, если занимаемая должность предполагает малые карьерные перспективы. В этом случае лучшим решением станет внедрение систем поощрений, ориентированных на сотрудников, выполняющих разные задачи.

До внедрения такой программы нужно оценить возможности бизнеса, потенциал сотрудников, а также опыт конкурентов и крупных компаний, успешно функционирующих на украинском и европейском рынках. Стоит помнить о том, что премиальные системы должны поощрять инициативу, а не использоваться в качестве средства для манипуляции персоналом.

Возможно вам также будет интересно:

Что такое SWOT-анализ, зачем он интернет-магазину и как его проводить

25.10.2022

Каждый шаг в бизнесе нужно тщательно обдумывать, соотносить с различными внутренними, внешними факторами. Только в таком случае стоит рассчитывать на…

Бизнес-план для интернет-магазина от А до Я: ключевые аспекты и этапы разработки документа

20.10.2022

Любой коммерческий проект нуждается в тщательно продуманном бизнес-плане. Это фундамент, который даст четкое представление о целях компании, оптимальных способах их…

Все о дропшиппинге: как получать прибыль от интернет-магазина без существенных вложений

18.10.2022

За последние несколько лет сфера e-commerce стала одной из наиболее перспективных для коммерческого бизнеса площадок. Начать собственное дело в нише…

Стили управления персоналом: выбираем лучший инструмент HR-менеджмента для интернет-магазина

13.10.2022

В европейских, американских компаниях системы управления персоналом существуют давно. Количество сотрудников кадровых служб достигает 1-1,5%. Тенденция обретает популярность в Украине….

Особенности сотрудничества с китайскими поставщиками: где искать партнеров и как с ними работать

11.10.2022

Поиск поставщиков – важнейший организационный момент, который следует продумать еще на этапе планирования бизнес-проекта. Выбирая между европейскими, американскими и азиатскими…

Правила составления семантического ядра – от анализа онлайн-магазина до внедрения

06.10.2022

Поисковые системы любят хорошо оптимизированные сайты. Под оптимизацией подразумевается составление, внедрение семантического ядра. Набор слов, фраз позволит пользователям найти ваш…

Сезонные колебания в интернет-магазине — советы по антикризисным мероприятиям

04.10.2022

Сезонность спроса может ввергнуть в депрессию любого владельца интернет-магазина. Мы подготовили небольшую обзор плюсов, минусов этого явления, антикризисную инструкцию.

Товарные рекомендации в интернет-магазине – от внедрения до финишных результатов

29.09.2022

Пользователям, посещающим онлайн-магазин, необходимо помогать. Подключения консультанта, технической поддержки иногда бывает недостаточно, тогда на помощь приходят товарные рекомендации. О том,…

Идеальная структура интернет-магазина: основные элементы, правила создания и схемы

27.09.2022

Внешний вид, «начинка», структурированность страниц играют ведущую роль в процессе достижения главных целей коммерческих ресурсов. Качество данных составляющих предопределяет уровень…

Особенности ситуативного маркетинга: как бесплатно прорекламировать бренд с помощью инфоповода

22.09.2022

Сфера электронной коммерции переполнена всевозможными предложениями в разных отраслях. Постоянно соперничая за внимание покупателей, интернет-магазины стараются использовать инновационные маркетинговые схемы,…