Что из себя представляет фондовая биржа, какими бывают торговые площадки, кто на них торгует и как на них заработать — в ликбезе «РБК Инвестиций»

В этой статье:

- Виды бирж

- Фондовая биржа

- Участники

- Как работает

- Крупнейшие биржи в мире

- Биржи в России

- Как заработать на бирже

Виды бирж

Биржа

— организованное место торговли ценными бумагами, товарами, производными финансовыми инструментами и услугами, где участники рынка покупают и продают соответствующие активы, а также стандартизированные контракты и услуги — либо от собственного имени, либо действуя в интересах клиентов.

По типу предлагаемых товаров биржи можно условно разделить на фондовые, товарные и валютные.

- На фондовых биржах торгуют различными ценными бумагами. В первую очередь — акциями. Это инструменты, дающие владельцу право на часть бизнеса эмитента, а также на получение дохода от деятельности компании в виде дивидендов. Другой распространенный инструмент — облигации. Инвестор дает компании в долг, а она обязуется вернуть деньги с процентами через определенное время. Паи, ETF, фьючерсы и опционы также можно купить на фондовом рынке.

- Товарные биржи предназначены для торговли реальными товарами и производными инструментами на них (фьючерсами). Например — драгоценными металлами, сельскохозяйственной продукцией и полезными ископаемыми.

- На валютных биржах ведется торговля валютой. Важный момент: международный валютный рынок Forex не относится к ним и считается внебиржевой площадкой.

Существуют и специальные фьючерсные площадки, а с появлением первых криптовалют получили распространение криптовалютные биржи.

Это разделение нельзя считать строгим: многие площадки относятся к универсальным и предоставляют доступ к торговле разными типами финансовых инструментов. Например, на Чикагской товарной бирже (CME) можно купить деривативы не только на товары и фондовые индексы, но и валютные и криптовалютные фьючерсы.

Что такое фондовая биржа

Фондовая биржа — это централизованная площадка, на которой созданы необходимые условия для торговли ценными бумагами.

Она участник фондового рынка, который обслуживает его и обеспечивает заключение сделок с ценными бумагами.

Фондовый рынок

— это фактически рынок ценных бумаг (акций, облигаций, паев фондов) и деривативов (фьючерсов и опционов на финансовые активы). Но рынок

ценных бумаг

, помимо фондового, охватывает еще и рынки денежных и товарных инструментов.

Если провести простую и понятную аналогию, то фондовая биржа в чем-то похожа на фермерский рынок. Он предоставляет фермерам место для продажи товаров. Покупатели приходят на рынок, потому что смогут на нем купить различные сельскохозяйственные товары у разных фермеров. От рынка выигрывают как фермеры, так и покупатели. Сам фермерский рынок не участвует в купле-продаже сельскохозяйственных товаров — он лишь предоставляет пространство, где встречаются и торгуют фермеры и покупатели. Точно так же фондовые биржи объединяют компании, которые хотят продать ценные бумаги, и инвесторов, которые хотят их купить.

Работа фондовой биржи регулируется как внутренними, так и внешними документами, которые охватывают всех ее участников (

эмитентов

, инвесторов, профессиональных фондовых посредников, организации инфраструктуры рынка), а также все виды деятельности и операций на ней.

Основные законодательные акты, которыми регулируется российский рынок ценных бумаг в целом и работа фондовых бирж в частности, — Федеральный закон от 22 апреля 1996 года № 39-ФЗ «О рынке ценных бумаг» и Федеральный закон от 21 ноября 2011 года № 325-ФЗ «Об организованных торгах». Надзор за деятельностью работы российских фондовых бирж осуществляет Банк России.

По закону фондовая биржа — это организатор торговли на рынке ценных бумаг, и она не может заниматься другими видами профессиональной деятельности, кроме депозитарной (услуги по хранению сертификатов ценных бумаг и/или учету прав собственности на ценные бумаги) и клиринговой (расчетное обслуживание участников рынка ценных бумаг). Торговля организуется только между членами биржи, другие лица участвуют в ней через посредников.

Задачи и функции биржи определяются тем положением, которое она занимает на рынке ценных бумаг как ее участник. Фондовые отделы других (товарных и валютных) бирж приравнены к фондовым биржам, поэтому в своей деятельности (за исключением вопросов организации) не отличаются от последних.

Основные задачи фондовой биржи

- Организация и сопровождение торгов ценными бумагами. Биржа устанавливает и публикует единые для всех участников торгов четкие правила и требования, соблюдение которых позволяет инвесторам и эмитентам найти ликвидные и эффективные рынки — с «узким» спредом (небольшой разницей между ценой покупки и продажи в конкретный момент), безошибочными торговыми системами, большим оборотом и надежной защитой инвестора. Например, к компаниям, которые выходят на биржу, предъявляются высокие требования по раскрытию финансовой и бухгалтерской отчетности. Также строгий отбор проходят брокерские компании, являющиеся посредниками между частными инвесторами, биржей и эмитентами. Квалифицированные инвесторы должны соответствовать отдельным требованиям. Биржа обеспечивает работу системы регулирования торговли и надзор за исполнением сделок, заключенных на площадке.

Фото: Shutterstock

- Обеспечение равновесных биржевых цен. Биржа предоставляет рыночное место большому количеству как продавцов, так и покупателей, в том числе для выявления приемлемой стоимости (цены) конкретных ценных бумаг. Биржа отслеживает поток заказов на каждую акцию, и именно поток спроса и предложения определяет цену акции. Например, если цена спроса (заявка на покупку, bid) составляет ₽400, это означает, что инвестор сообщает бирже, что он готов купить акцию за ₽400. В то же время кто-то другой готов продать акции за ₽410 — это уже цена предложения (заявка на продажу, ask). Разница между ценой спроса и ценой предложения называется спред (spread). Достоверность достигнутых в процессе биржевого торга цен обеспечивают открытость информации об эмитенте и его ценных бумагах, стандартизация методов установления цен, использование средств массовой информации для распространения информации о котировках и сделках. Это позволяет участникам торгов в равной мере иметь доступ к информации о последних ценах, по которым можно совершать сделки, а также об объемах заключенных сделок.

- Создание условий для продажи (первичные торги) и перепродажи ценных бумаг (вторичные торги). Биржа привлекает покупателей на первичные размещения (initial public offering, IPO), в результате которых инвесторы получают возможность вложить свободные денежные средства, а эмитент получает средства для развития. Одновременно с этим биржа является площадкой для вторичных торгов, обеспечивая передачу прав собственности. Инвесторы освобождаются от обязанности владения ценными бумагами «вечно» и могут менять стратегию инвестирования — в любое время продать не соответствующие ей и купить более привлекательные инструменты.

Нью-Йоркская фондовая биржа, главный торговый зал, 2022 год

(Фото: By Tobias Deml — Own work, CC BY-SA 4.0 / Wikimedia Commons)

- Обеспечение открытости биржевых торгов. Биржа обязана обеспечить любому заинтересованному лицу одновременный и в одинаковом объеме доступ к информации о ценных бумагах. К такой информации относятся наименование ценных бумаг, дата и время заключения сделок, государственный регистрационный или идентификационный номер ценных бумаг, стоимость одной бумаги, количество проданных (купленных) бумаг и общий объем сделок за биржевой день.

- Обеспечение арбитража. Биржа должна предоставить участникам торгов возможность разрешения спорных ситуаций между ее членами и контрагентами. Как правило, их решают специальные арбитражные комиссии, члены которых независимы в своей деятельности и неподотчетны руководящим органам. Зачастую комиссия действует на правах негосударственного третейского суда, в этом случае ее решения являются обязательными к исполнению. Комиссия может назначать компенсации пострадавшей стороне. Решения арбитражной комиссии можно обжаловать через апелляцию.

- Гарантия исполнения сделок. Биржа гарантирует надежность ценных бумаг, которые котируются на ней. Для обеспечения надежности к торгам допускаются только бумаги эмитентов, прошедших многоуровневую проверку. Регистрация сделок, которую проводит биржа, подтверждает условия покупки или продажи бумаг.

- Этические нормы поведения участников биржевой торговли. На большинстве бирж приняты специальные соглашения, в которых прописаны стандарты поведения участников торгов. Среди разновидностей подобных документов можно встретить этический кодекс, кодекс добросовестного поведения, свод деловых правил и т. п. Как правило, в них излагаются основы взаимоотношений с клиентами на принципах честности, открытости, безопасности, ответственности и профессионализма.

Участники фондовой биржи

Основные участники торгов на фондовой бирже:

- инвестор — физическое или юридическое лицо, вкладывающее денежные средства в те или иные активы с целью их увеличения (дохода) и/или заинтересованное в получении прав, гарантированных той или иной ценной бумагой (например, права голоса);

- эмитент — компания, желающая привлечь инвестиции и размещающая для этого на бирже ценные бумаги. Помимо коммерческих организаций, эмитентом может быть регион, город или государство. Чтобы бумаги эмитента были допущены к торгам, ему нужно пройти процедуру проверки и впоследствии соответствовать предъявляемым требованиям;

- брокер — профессиональный участник торгов. По сути, брокеры — это посредники, которые обеспечивают взаимодействие инвесторов и эмитентов. Они обязаны получить лицензию на брокерскую деятельность от Банка России;

- доверительный управляющий — посредник, которому инвестор передает свои средства для последующих инвестиций. К доверительным управляющим обращаются те, у кого недостаточно времени или опыта для самостоятельной торговли;

- регистратор — лицензированная компания, ведущая реестры с полным учетом всех владельцев ценных бумаг;

- депозитарий — компания, хранящая и учитывающая ценные бумаги. Она выступает гарантом прав инвесторов;

- клиринговый или расчетный центр — компания, которая осуществляет расчетное обслуживание участников организованного рынка ценных бумаг и выявляет их позиции по результатам заключенных сделок, то есть занимается передачей денег от покупателя ценных бумаг к продавцу.

Как работает фондовая биржа

Фондовая биржа — это централизованная площадка, где люди, корпорации и правительства могут покупать и продавать акции. Основная концепция инвестирования на фондовой бирже заключается в получении дохода либо за счет ожидаемого роста стоимости самой ценной бумаги, либо за счет дивидендов и купонных выплат по облигациям.

На текущий момент наиболее распространены следующие режимы работы бирж:

- аукционная биржа. На таких биржах трейдеры и брокеры физически находятся в биржевом зале и работают напрямую друг с другом, делая заявки на покупки и продажу устно. Исторически это был основной способ работы большинства бирж, и ряд площадок до сих пор проводит аукционы, на которых физически присутствуют продавцы и покупатели;

- электронная биржа. В последнее время электронная торговля стала наиболее распространенным методом биржевых операций. Здесь нет трейдеров и нет физической торговой активности. Вместо этого торговля происходит на компьютеризированной платформе, через которую связываются покупатели и продавцы. Эти биржи считаются более эффективными и более быстрыми, чем традиционные биржи. Сегодня многие биржи, которые раньше полагались исключительно на физическую торговую площадку, предлагают торговать через автоматизированные системы, используя оба метода одновременно. Однако есть и биржи, на которых торговля ведется исключительно через интернет-терминалы.

Время работы бирж не стандартизировано и может отличаться в зависимости от страны, а также от желания и возможности конкретной площадки обеспечить продавцам и покупателям доступ к торговым операциям. Кроме того, биржи могут разделять график торгов для различных инструментов. Время работы фондовых бирж вследствие разных часовых поясов в разных странах накладывается друг на друга, и торговля может идти круглосуточно.

Оптимизм на рынке, сентябрь 2008 года

(Фото: By Alan Levine — Optimism in the Market, CC BY 2.0 / Wikimedia Commons)

Для отслеживания изменений на фондовой бирже, где могут регистрировать миллионы транзакций в день, используют индексы фондового рынка. Биржевой индекс — это показатель, который отражает, на сколько в среднем изменилась стоимость определенной группы ценных бумаг за некий момент времени, с помощью единого агрегированного значения, то есть индексы рассчитываются автоматизированными системами.

Например, S&P 500 отслеживает рыночную

капитализацию

более 500 крупнейших компаний США. Индекс FTSE 100 включает 100 крупнейших британских компаний, котирующихся на Лондонской фондовой бирже, Nikkei 225 (N225) — индекс Токийской фондовой биржи (Япония), рассчитывается как простое среднее арифметическое значение цен 225 наиболее ликвидных акций, IMOEX — индекс Мосбиржи — основной индикатор российского фондового рынка, включающий 43, по состоянию на май 2022 года, наиболее

ликвидные

акции крупнейших компаний из основных секторов экономики России.

Биржевые индексы помогают инвесторам сравнить текущие уровни цен с прошлыми ценами для расчета эффективности рынка, а также оценить как общее настроение на рынке ценных бумаг, так и конкретный сегмент. Опытные инвесторы часто советуют инвестировать в индексные фонды (

ETF

,

ПИФ

), которые отслеживают индексы фондового рынка, исходя из положения, что такие фонды неуклонно растут на долгосрочном горизонте.

Крупнейшие фондовые биржи

В мире насчитывается около 240 фондовых бирж. Десять самых крупных по капитализации бирж занимают в совокупности более половины общемирового рынка. Исходя из рыночной капитализации всех зарегистрированных на бирже компаний, которая представляет собой цену акции компании, умноженную на общее количество выпущенных акций, Нью-Йоркская фондовая биржа (NYSE) является крупнейшей в мире по состоянию на март 2022 года. Вторая по величине фондовая биржа — американская NASDAQ, за которой следует Шанхайская фондовая биржа (Китай) и Euroneюxt (Европа).

Топ-10 фондовых бирж по капитализации компаний, торгующихся на них, по данным Statista на август 2022 года:

- NYSE (США) — $24,19 трлн;

- NASDAQ (США) — $18,59 трлн;

- Shanghai Stock Exchange (Китай) — $6,87 трлн;

- Euronext (ЕС) — $5,62 трлн;

- Japan Exchange Group (Япония) — $5,29 трлн;

- Shenzhen Stock Exchange (Китай) — $4,9 трлн;

- Hong Kong Stock Exchange (Гонконг) — $4,53 трлн;

- National Stock Exchange of India (Индия) — $3,49 трлн;

- Saudi Stock Exchange (Tadawul — Саудовская Аравия) — $3,04 трлн;

- LSE Group (Великобритания) — $2,96 трлн.

Нью-Йоркская фондовая биржа (NYSE)

Нью-Йоркская фондовая биржа в Нью-Йорке (США) — крупнейшая в мире фондовая биржа по совокупной рыночной капитализации зарегистрированных на ней компаний

(Фото: Wikimedia Commons)

Американская биржа NYSE формально работает с 1792 года — 230 лет. Нью-Йоркская фондовая биржа является крупнейшей фондовой биржей в мире с капитализацией фондового рынка чуть более $27,2 трлн по состоянию на март 2022 года. Компании, котирующиеся на NYSE, пользуются большим доверием инвесторов, потому что должны соответствовать требованиям первоначального листинга. В частности, акционерный капитал компании должен составлять не менее $50 млн и выполнять требования ежегодного обслуживания. Чтобы продолжать торговаться на бирже, компании должны удерживать цену выше $1 за акцию. По состоянию на май 2022 года на NYSE торгуются акции 7427 компаний.

NASDAQ

NASDAQ в Нью-Йорке (США) — вторая по величине фондовая биржа в мире

(Фото: Wikimedia Commons)

Американская биржа NASDAQ — первая в мире электронная фондовая биржа, которая начала работать в 1971 году, является традиционной площадкой для компаний, работающих в технологическом секторе. Капитализация NASDAQ с марта 2020 года выросла в два раза — с $11,23 трлн до $22,42 трлн к концу марта 2022 года, Для сравнения, NYSE за тот же период выросла с $25,53 трлн до $27,2 трлн. Опережающий рост NASDAQ во многом можно объяснить успехом акций информационных технологий во время глобальной пандемии коронавируса (COVID-19).

Шанхайская фондовая биржа (SSE)

Шанхайская фондовая биржа в Шанхае (Китай) — третья по величине фондовая биржа в мире

(Фото: Wikimedia Commons)

Шанхайская фондовая биржа — крупнейшая фондовая биржа в Азии, базируется в Китае. Шанхайская фондовая биржа является третьим по величине фондовым рынком в мире по рыночной капитализации в размере $7,37 трлн по состоянию на март 2022 года. В отличие от Гонконгской фондовой биржи Шанхайская фондовая биржа по-прежнему не полностью открыта для иностранных инвесторов и часто зависит от решений центрального правительства из-за контроля, осуществляемого властями материкового Китая. Основное ограничение заключается в том, что акции китайских компаний категории А доступны только гражданам, проживающим в Китае. В Гонконге есть акции H, которые открыты для глобальных инвесторов. Рынок торговли ценными бумагами в Шанхае зародился в 1866 году. Официально Шанхайская фондовая биржа ведет свою историю с 1990 года.

Фондовые биржи в России

По данным Банка России, на 26 октября 2022 года лицензию биржи имеют шесть организаций:

- Московская биржа («Московская Биржа ММВБ-РТС»);

- «СПБ Биржа» (до июля 2021 года «Санкт-Петербургская биржа»);

- СПВБ («Санкт-Петербургская валютная биржа»);

- СПбМТСБ («Санкт-Петербургская международная товарно-сырьевая биржа»);

- «Биржа «Санкт-Петербург»;

- НТБ («Национальная товарная биржа»).

Из них только три можно отнести к фондовым биржам — Московскую биржу, СПБ Биржу и СПВБ, на которой работает фондовый отдел рынка.

Самые крупные фондовые биржи в России — Московская биржа и СПБ Биржа.

Московская биржа

В декабре 2021 года Мосбиржа представила новый бренд MOEX, который объединяет классический биржевой функционал, а также проекты по личным финансам и обучающие сервисы

(Фото: Shutterstock)

В 1992 году была учреждена Московская межбанковская валютная биржа (ММВБ), которая впоследствии была преобразована в ПАО «Московская Биржа». Московская биржа обладает одной из самых широких линеек инструментов в мире. Инвесторам доступны операции с российскими и иностранными акциями, государственными и корпоративными облигациями, биржевыми фондами, валютами, драгоценными металлами, товарами, фьючерсами и опционами на российские и глобальные активы, а также инструменты управления ликвидностью. На площадке имеют

листинг

3674 ценные бумаги (акции,

облигации

, паи фондов и ETF).

Капитализация рынка акций на 31 марта 2022 года составила ₽47,30 трлн ($578,63 млрд). Совокупный объем торгов на всех рынках Московской биржи в 2021 году составил ₽1 квадрлн, из них на рынок акций пришлось ₽29,9 трлн.

Торги и расчеты проводятся на программных платформах собственной разработки Мосбиржи. В состав группы входят центральный депозитарий и центральный контрагент. Более 19 млн россиян имеют брокерские счета на Московской бирже, почти 6 млн человек заключали сделки в 2021 году.

СПБ Биржа

Логотип СПБ Биржи транслируется на медиафасаде башни «Меркурий» в Москва-сити

(Фото: СПБ Биржа)

СПБ Биржа ведет отсчет истории своего существования с 1997 года, когда на базе фондового отдела ЗАО «Биржа «Санкт-Петербург» в форме некоммерческого партнерства была создана «Фондовая биржа «Санкт-Петербург» для организации торгов ценными бумагами.

Основной фокус СПБ Биржа делает на торги иностранными ценными бумагами — на площадке имеют листинг 1817 ценных бумаг, из них 1763 — бумаги международных компаний (данные на май 2022 года). Стоимостной объем сделок по иностранным ценным бумагам на СПБ Бирже по итогам 2021 года составил $393,43 млрд.

Также СПБ Биржа организует торги товарными инструментами, российскими ценными бумагами, еврооблигациями.

Более 16 млн россиян имеют брокерские счета на СПБ Бирже, почти 845 тыс. человек заключали сделки в 2021 году.

СПБ Биржа является крупнейшим российским организатором торгов международными ценными бумагами в российской юрисдикции.

Как заработать на фондовой бирже

Самый простой и эффективный для большинства людей способ заработать на фондовой бирже — купить акции и облигации, держать их и периодически ребалансировать портфель. Для более сложных инструментов от инвестора потребуется больше усилий и вовлеченности в процесс. Как оценить доходность инструментов фондовой биржи и заработать на них, «РБК Инвестициям» рассказали эксперты.

Покупка акций

Акция — доля в бизнесе. Если компания имеет устойчивое финансовое положение, развивается, растет, стоимость ее акций в перспективе трех — пяти лет и более будет расти, каким бы ни был макроэкономический и геополитический фон.

«За ориентир доходности акций можно принять динамику фонда «акций мира» Vanguard Total World Stock ETF (NYSE Arca: VT) либо индекс Мосбиржи (MOEX: iMOEX). В первом случае долгосрочная долларовая доходность лежит в диапазоне 5,7–7,8% в год плюс 2,2% в год дивидендами до налогов. Рублевая доходность iMOEX составляет 6,3–10,3% в год плюс 7,8% дивидендами минус НДФЛ», — рассказал инвестиционный советник Владимир Верещак.

Покупка облигаций

Облигации считаются более консервативным, надежным инструментом: заранее известны даты выплаты купонов и погашения, ниже

волатильность

, выше очередность выплаты при банкротстве эмитента.

«Доходность фонда «облигаций мира» Vanguard Total Bond Market ETF (NASDAQ: BND) отрицательная и варьируется в пределах от -1,08 до -2,68% в год в долларах США. Но можно рассчитывать на купонные выплаты порядка 2,14% в год до уплаты налогов. Полная среднегодовая доходность российских ОФЗ за последние десять лет по индексу Cbonds-GBI RU составляет 7,52% в год до НДФЛ. Доходность качественных корпоративных облигаций обычно выше на 1–3 п.п. в год», — говорит Владимир Верещак.

Покупка фьючерсов

Есть три основные стратегии заработка на фьючерсах: хеджирование, арбитраж и спекуляции, рассказала эксперт ИК «Велес Капитал», основатель «Велес Академии» Валентина Савенкова.

- Хеджирование — это страхование от неблагоприятного изменения цены интересующего инвестора актива. Например, при падении рынка акций вместо продажи инвестиционного портфеля инвестор может открыть короткую позицию во фьючерсном контракте и заработать таким образом на падении рынка. Доходность в данном случае не предусмотрена логикой стратегии, это защита от просадки.

- Арбитраж, или создание синтетических облигаций — это игра на разнице цены базового актива и фьючерсного контракта. Фьючерс, как правило, стоит дороже, чем базовый актив, в его цену включена стоимость денег. В среднем разница находится на уровне ключевой ставки России, по некоторым активам может быть больше или меньше. Задача — найти пару «базовый актив — фьючерс» с максимальной ценовой разницей и сыграть на этой разнице: если фьючерс дороже базового актива (ситуация контанго) — купить базовый актив, продать фьючерс, в дату исполнения произойдет сальдирование позиций, а разница в цене — это прибыль. Используется преимущественно с поставочными фьючерсами (акции, драгоценные металлы). Ожидаемая доходность превысит ключевую ставку на 2–3%. Основное преимущество перед облигациями: короткий срок и отсутствие кредитных рисков (в данной конструкции есть только системный риск, например — закрытие торгов на долгий срок, крах биржевой системы страны и т. п.).

- Спекуляции — это с точки зрения инвестиционного профиля стратегия для агрессивных инвесторов. Реализуется на коротких временных интервалах (от минутного до часового графика), для принятия решений преимущественно используется технический анализ. Ожидаемая доходность не ограничена — реально успешный фьючерсный трейдер может рассчитывать на 10–20% в месяц. Но и риск на капитал также не ограничен, можно потерять большую часть капитала за короткий срок — меньше одного года торговли. Требуются серьезная подготовка, прокачка навыков принятия торговых решений, время на совершение сделок (от двух часов в день до непрерывной торговли в течение торговой сессии) и соблюдение правил управления рисками.

Покупка опционов

Опционы — сложный финансовый инструмент, который дает больше разнообразных возможностей для заработка, отмечает Валентина Савенкова.

Опцион для покупателя — право, для продавца — обязательство совершить сделку с базовым активом. А значит, стратегии работы с ним как минимум различаются в зависимости от того, покупает инвестор опцион или продает.

Покупка опционов предполагает реализацию трех стратегий:

- хеджирование рисков (по аналогии с фьючерсами);

- совершение сделок с базовым активом с помощью опционов (со встроенным стоп-приказом в виде уплаченной опционной премии);

- спекулятивные операции с опционами (игра на изменении цены базового актива, в результате чего купленный опцион удается перепродать дороже до истечения срока его обращения).

«Продажа опционов может происходить в двух формах: продажа покрытых и непокрытых опционов. В случае с продажей покрытых опционов у вас на счете есть вся сумма для совершения сделки с базовым активом. Вы сидите в позиции до исполнения, ваш гарантированный доход — опционная премия. Риск — совершение сделки с базовым активом по цене хуже рыночной», — говорит эксперт.

Непокрытые опционы — чистая спекуляция. В этом случае продавец играет на распад временной стоимости опциона, рассчитывая на то, что цена базового актива не изменится, а опционная премия с каждым днем будет становиться дешевле, что позволит откупить проданный опцион дешевле и заработать на разнице с большим плечом.

Доходность спекулятивных операций с опционами сравнима с доходностью спекуляций фьючерсами — потенциально может быть выше, так как на опционах больше размер кредитного плеча.

Риск неограничен, притом что если на фьючерсах для полной потери капитала может понадобиться несколько сделок, то в случае с опционами лишиться всех денег можно, совершив всего одну сделку.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности.

Подробнее

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли.

Подробнее

Процедура включения ценной бумаги в список торгуемых на бирже активов.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

При развитии любого дела, науки, производства время от времени требуется пополнять бизнес деньгами. Получить средства, помимо собственной прибыли, можно несколькими способами: привлечь средства учредителей или взять в долг. Один из вариантов получения средств на развитие — запуск в обращение эмиссионных ценных бумаг, подтверждающих права их владельца на долю капитала, активы. Но не только эти задачи и цели преследует выпуск ценных бумаг. Рассмотрим их виды, классификации, основные понятия подробнее.

Понятие ценной бумаги

Ценная бумага — документ, подтверждающий при соблюдении формы и обязательных реквизитов имущественные или неимущественные права. Это источник постоянного или разового дохода. Гражданский кодекс РФ гласит, что одновременно с ценными бумагами в собственность передаются указанные в них права.

Юридически данный актив является документом, подтверждающим права собственника, а экономически — это часть капитала, его доля, условия распределения прибыли.

Ключевые признаки и свойства ценной бумаги

Документ должен иметь ряд специальных признаков и свойств — иначе говоря, быть:

- документарным, составленным официально;

- правовым, обращаемым, доступным, стандартным, подтверждающим право владельца его продать или купить;

- регулируемым, рыночным, ликвидным, подчиняющимся общим правилам;

- оборотоспособным, способным выступить объектом сделок;

- достоверным, дающим возможность предъявить какие-либо требования.

Ценные бумаги документально подтверждают вложение средств.

Виды ценных бумаг

Приняты следующие варианты классификации:

- срок;

- происхождение;

- класс;

- вариант;

- владелец;

- выпуск;

- регистрация;

- страна выпуска;

- эмитент;

- оборот;

- цель;

- риск.

По видам можно разделить на следующие категории:

- основные, дающие право на товар, деньги, имущество. Это акции, сертификаты, чеки, векселя и т. д.;

- производные финансовые инструменты — фьючерсы, опционы, свопы, депозитарные расписки и т. д.

Другая классификация для основных ценных бумаг

Долевые ценные бумаги — дают владельцу право на долю в уставном капитале компании. К категории долевых ценных бумаг относятся акции (как обыкновенные, так и привилегированные). Владельцы обыкновенных акций имеют право голоса на собрании акционеров.

Долговые ценные бумаги — удостоверяют, что эмитент должен держателю некую сумму (или передать держателю некое имущество). По сути, долговая расписка. В этой категории выпускают облигации, векселя, депозитные и сберегательные сертификаты банков и другие разновидности долговых ценных бумаг. Но не всегда расписка — ценная бумага. Например, коносаменты использовались во внешней торговле для подтверждения наличия договора о транспортировке товара.

Производные ценные бумаги – инструменты инвестирования, которые дают право (или обязывают) купить (или продать) базовый актив на оговорённых условиях. Базовым биржевым активом может быть ценная бумага (например, биржевой лот акций какой-либо компании), иностранная валюта или товар (например, баррель нефти определённого сорта). В этот класс входят фьючерсы, форварды, опционы эмитента и т. д.

Среди видов ценных бумаг выделяют наиболее популярные

Акции — именные ценные бумаги, на предъявителя и других типов, выпускаются акционерными обществами. Обеспечивают право выплаты дивидендов, участия в административном управлении работы компании, получении определённой доли имущества, если акционерное общество ликвидируется. Бывают обыкновенными или привилегированными. Все акции в современной России именные.

Облигации подтверждают обязательство возврата вложенной суммы через определённый срок с процентными выплатами или без и являются долговым обязательством. Облигации делятся на срочные и бессрочные. Если срок не установлен — это бессрочная облигация. Если по облигации не выплачивают проценты, то их размещают дешевле номинальной стоимости. Доход в этом случае образуется при погашении по номиналу.

Если облигация выпускается государством, называется государственной (облигацией федерального займа). Также облигации подразделяются на субфедеральные (выпускаются субъектами РФ, например, Москвой и Санкт-Петербургом), муниципальные облигации, выпущенные органами местного самоуправления, банковские, корпоративные и т. д. Незарегистрированная на любое лицо облигация называется предъявительской ценной бумагой.

Вексель — неэмиссионная ценная бумага, подтверждает денежные долговые обязательства. Они удостоверяют обязанность выплатить указанную сумму в установленные сроки. Экономический смысл облигации и векселя сходен. Отличие векселя от облигации заключается в том, что первый может быть нестандартным, его проще выписать — вексель содержит обещание уплаты суммы, срок, место выплаты, наименование получателя, подпись и дату. Облигации считаются более надёжными ценными бумагами, чем векселя того же эмитента.

Банковские сертификаты подтверждают внесение денег в банк с условием обязательного возврата вложенной суммы и процентов через определённый срок. По экономическому смыслу похожи на банковский сберегательный вклад в тот же банк, но в отличие от денежных вкладов сертификат нельзя пополнить, пролонгировать или погасить частично. Процентные риски одинаковы.

Чеки — разновидность банковских ордерных ценных бумаг, являются поручением банку выплатить указанную в них сумму. Выдать чек может физическое или юридическое лицо, имеющее открытый банковский счёт и право распоряжаться денежными средствами. Держателю чека при предъявлении выплачивается или перечисляется определённая сумма. В 1992–94 гг. государство выпускало ещё одну разновидность чеков — приватизационные.

Закладные — вид документарных ценных бумаг. Удостоверяет, что владелец закладной передал в залог определённое имущество.

Инвестиционные именные паи подтверждают права держателя пая на долю имущества, которое является частью паевого инвестиционного фонда. Владельцы инвестиционных паёв получают право в любое время погасить их.

Фьючерсы — производные инструменты, подтверждают обязательство приобрести (и продать) товар в будущем по цене, которая зафиксирована сегодня. При заключении срочного контракта ничего не продаётся и не покупается. Речь идёт только о будущем обязательстве. Цена фиксируется на дату приобретения контракта, при этом продавец обязуется продать, а покупатель купить товар по указанной в договоре стоимости. Перекупаться фьючерс может сколько угодно раз.

Опцион напоминает фьючерс. Здесь также заключается контракт, по которому покупатель берёт на себя право купить, а продавец продать какой-либо товар по фиксированной цене. Но в отличие от фьючерсного контракта, для держателя опциона речь идёт о праве, а не обязанности. Опцион выполняют, если он будет выгодным. А вот для продавца опциона его выполнение обязательно. Поэтому при выпуске опциона покупатель выплачивает премию. Допустим, цена акции Х сегодня 1 руб. Выпущен опцион на право покупки Х по цене 1,2 руб. и сроком обращения месяц. Премия 20 коп. Прошёл 1 месяц, цена акции Х 1,3 руб. Опцион предъявлен к оплате. Продавец опциона терпит убыток 10 коп. на каждую акцию, но этот убыток перекрывается премией, так что продавец по итогам заработал 10 коп. на каждой акции.

Профессионалы на биржах выстраивают целые системы из комбинаций фьючерсов и опционов. Таким образом они «улавливают» возможности для получения прибыли при самых разных вариантах движения цен. Игра случайного человека на одном контакте «на удачу», как правило, приводит к потере вложенных средств.

Своп выступает разновидностью договора о проведении обмена финансовыми активами или платежами согласно условиям, указанным в контракте. Основное преимущество свопа — снижение рисков.

На финансовом рынке действуют и другие виды ценных бумаг. Все они имеют общие признаки и отличия, поскольку в каждой есть хотя бы один новый элемент.

Методы оценки ЦБ (ценных бумаг)

Оценка осуществляется с целью определения рыночной стоимости для получения кредита, совершения сделок купли/продажи активов, установления размера уставного капитала. Методик по вычислению реальной цены несколько. Выбор метода зависит от поставленных задач. Каждый включает анализ информации, позволяющий определить рыночную цену ЦБ.

Все методики можно разделить на три основных группы: доходная, затратная, сравнительная.

К популярному относится сравнительный подход, использующий методы:

- сделок, когда изучается стоимость аналогичных компаний, пакетов ценных бумаг. В сравнение включается цена пакета, а не единичной бумаги;

- капиталов — метод основан на использовании цен, имеющихся на открытых рынках. Для сравнения берётся цена покупки одной акции;

- отраслевых коэффициентов, когда берутся рекомендуемые соотношения цен и нескольких финансовых параметров.

При оценке портфеля учитываются следующие критерии:

- стоимость аналогов;

- спрос и предложения;

- ликвидность;

- доходность;

- надёжность;

- особенности эмитента.

Для оценки рекомендуется обращаться в специализированные компании, работающие на данном рынке.

Стоимость ценных бумаг

Стоимость актива — это рыночная характеристика, денежный эквивалент его свойств, возможностей с учётом целей и методов оценки. Во многом стоимость зависит от соотношения спроса и предложения. В процессе эмиссии стоимость является величиной расходов на выпуск и размещение, при покупке оценивается будущий доход, при конвертации — цена замещения актива.

Основные виды оценки стоимости

Номинальная стоимость указывается в сертификате или в проспекте эмиссии. Определяется при выпуске фондовых активов в обращение после решения учредителей. Это постоянная величина. Законодательство запрещает размещать акции по цене ниже номинальной. Однако даже при первичном размещении на официальном фондовом рынке акции могут от неё сильно отклоняться (в большую сторону). На вторичном фондовом рынке цена никак не привязана к номинальной стоимости — может быть как больше, так и меньше. В РФ есть немало АО, созданных в результате приватизации. Номинальная их стоимость была выражена в твёрдых советских рублях, а в дальнейшем прошла деноминацию. Так что реальная цена таких акций может быть буквально в тысячу раз больше обозначенного денежного номинала.

Рыночная — цена, складывающаяся исходя из спроса и предложения. Это стоимость, по которой можно продать рыночные активы.

Балансовая стоимость — один из наиболее стабильных типов. Является ценой актива по данным бухгалтерского баланса. Грубо говоря, это величина чистых активов компании, делённая на число акций.

Внутренняя или действительная стоимость отражает цену, которую должен был бы иметь актив, если учитывать все факторы, влияющие на его оценку. Например, прибыль, перспективы и т. д. Это настоящая цена, которая отражает ряд экономических показателей. Зачастую её называют справедливой. В идеале рыночная стоимость должна быть близка к внутренней.

Ликвидационная – показывает размер компенсационной выплаты, которую может получить владелец при ликвидации компании, выпустившей ценную бумагу.

Разные виды стоимости используются с учётом конкретной ситуации. Так, для торговли на рынке используется рыночная цена, а если актив практически не торгуется, применяется внутренняя стоимость.

Эмиссия ценных бумаг, этапы

Эмиссия обеспечивает размещение ценных бумаг. Проходит по определённой процедуре. Её основная цель — получить дополнительные средства. В результате выпуска эмиссионных ценных бумаг происходит увеличение уставного капитала акционерных обществ.

Эмиссия бывает первичной и дополнительной. Первичная — первый выпуск ценных бумаг, последующая является дополнительным размещением.

Дополнительную эмиссию не следует путать со вторичным размещением акций. При вторичном размещении акционеры — как правило, учредители — продают свои ценные бумаги широкому кругу лиц. Уставный капитал при вторичном размещении не растёт, все деньги от продажи поступают продавцам акций, самому же АО не достаётся ни копейки.

Этапы эмиссии

- Принимается решение.

- Утверждается.

- Регистрируется выпуск.

- Размещаются бумаги.

- Производится государственная регистрация.

Примечание. Сегодня в России регистрацию отдельных выпусков облигаций можно проводить не в государственных органах, а непосредственно на бирже. Такие эмиссионные долговые ценные бумаги так и называются — «биржевые облигации».

Теоретически биржевые облигации менее надёжны, чем облигации, прошедшие госрегистрацию. На практике в состоянии дефолта могут оказаться как те, так и другие.

При проведении эмиссии кредитных организаций процедура регулируется банковским законодательством РФ и Банком России. В процессе эмиссии ЦБ РФ может составляться проспект ценных бумаг с последующей регистрацией. Регистратор ведет реестр — электронный или в бумажной форме, он нужен для учёта ценных бумаг.

Депозитарии

Участник рынка, ведущий учёт прав собственников ценных бумаг, называется депозитарием. Он же работает с цифровыми активами. Депозитарий ведет спецсчета, отмечает право собственности юридических и физических лиц, работает только с ценными бумагами.

Типы депозитариев

Расчётный — фиксирует сделки и права на активы. В настоящее время в Российской Федерации функционирует более 250 таких компаний.

Как это работает. Сергей купил акции Сбербанка. Это значит, что кто-то их продал, например, Евгений. У Сергея и Евгения есть депозитарии. Они вносят операции в свои реестры владельцев ЦБ. В результате акции Евгения списываются с его счёта, зачисляются на счёт Сергея.

Специализированный, учитывающий имущественные права, включая ценные бумаги. Работает с ПИФами, акционерными фондами и т. д. К дополнительным функциям относится уведомление ЦБ о нарушениях. На сегодня в России работает порядка 25 специальных компаний.

Центральный, обрабатывающий всю информацию рынка в режиме одного окна. Его основная задача — обеспечить прозрачность сделок, максимально уменьшить риски, повысить надёжность рынка. В Российской Федерации существует только одна такая компания.

Депозитарии обязаны работать в рамках действующего законодательства, сдавать отчёты, получать лицензии, раскрывать информацию, если данное требование установлено законом.

Права, закрепляемые ценными бумагами

Владельцы имеют право требовать денежные средства, принимать участие в управлении компанией, получать часть прибыли, товары в собственность или в залог, а также право ими распоряжаться. Права владельца ЦБ — собственника или держателя залога — зависят от типа актива.

Реквизиты ЦБ

Сертификат должен содержать ряд обязательных реквизитов. Условно их можно разделить на 2 группы:

Технические. Реквизиты включают технические данные: номер, адрес, а также подписи, печать и другую информацию.

Экономические. Такой сертификат подтверждает срок действия документа, номинал, права, кто несёт денежные обязательства и т. п. Отсутствие любого из обязательных по законодательству реквизитов лишает актив статуса.

Ставки по привилегированным акциям

Владельцы привилегированных акций получают ряд льгот:

- Часть прибыли компании в виде получения дивидендов в первоочерёдном порядке. Выплата дохода может быть установлена или как фиксированная к номиналу акции (например, 4%), тогда дивиденд не зависит от того, сколько заработала компания.

- Второй вариант – определяется алгоритм расчёта дивиденда и прописывается в уставе и проспекте эмиссии. Например, в АО ¼ всех акций — привилегированные. В Уставе сказано, что дивиденд по ним определяется как 10% чистой прибыли, поделённой на число привилегированных акций.

Ставки по привилегированным акциям (алгоритм расчёта) — величина постоянная. Акции же существуют, пока компания-эмитент действует. Поэтому определять их нужно осторожно. Например, в период высокой инфляции частные инвесторы не хотят покупать ценные бумаги с низкой ставкой. А если выпустить привилегированные акции с высокой ставкой, то через несколько лет, когда ставки на кредитном рынке упадут, может оказаться, что АО тратит слишком много на выплаты держателям привилегированных акций.

Исключение составляют ситуации, когда зафиксирован убыток за отчётный период; права на долю имущества компании при его ликвидации в приоритетном порядке до того, как его начнут делить между владельцами обычных акций.

Но данный актив лишает владельца права управлять компанией, голосовать на собраниях акционеров. Если компания не может гарантировать привилегии, владельцу предоставляется право голоса.

Бездокументарные ценные бумаги

Бездокументарные ценные бумаги не имеют физической формы. Права по данным активам фиксируются записью на спецсчетах. По своим свойствам они аналогичны документарным, но не требуют физического представления.

Ряд ценных бумаг в современной России существует только в бездокументарной форме. Например, все акции в РФ именно бездокументарные. Инвесторы получают только выписки со счетов, которые сами по себе не являются ценными бумагами.

Ценные бумаги в контексте законодательного регулирования России

Законодательство Российской Федерации регулирует рынок ценных бумаг. Основные документы:

- Гражданский кодекс РФ (гл. 7),

- Федеральный закон «О рынке ценных бумаг» № 39,

- ФЗ. Федеральный закон «Об акционерных обществах». В нормативные документы могут вноситься изменения, дополнения. Для ознакомления с действующей редакцией рекомендуется использовать документы, размещённые на правовых порталах.

Как купить ценные бумаги?

Для приобретения акций можно идти на фондовый рынок. Компании действуют через посредников — инвестиционные банки, например. Физическое лицо самостоятельно торговать на фондовой бирже не может. Для покупки акций необходимо обратиться к брокеру, который совершит сделку по поручению своего клиента и на его деньги. С брокером заключается договор, он открывает спецсчёт, куда зачисляются средства. Деньги можно внести через банковскую карту, со счёта (если есть договор банковского обслуживания, открыт счёт), через кассу брокера. Обычно условия, комиссия, способы пополнения счетов указаны на сайте брокерской компании. Торговля доступна через специальные приложения, которые устанавливаются на компьютер или мобильное устройство.

Выбирайте брокеров с лицензией. Проверить наличие действующей лицензии можно на сайте Центрального Банка РФ.

На внебиржевом рынке фондовых инструментов можно действовать непосредственно, без брокера. Например, вы хотите купить акции Н-ского завода у его работника. Находите акционера, идёте с ним к регистратору, самостоятельно заполняете все анкеты, составляете договор, подаёте поручение на перевод ценных бумаг со счёта на счёт. Без опыта сделать это сложно, но грамотный человек найдёт выход. На биржевом рынке существуют специфические риски: например, продавца могут обмануть, не заплатить. Или продавец может получить несколько выписок и продать одни и те же акции нескольким покупателям.

Как пользоваться и получить доход?

Финансовые инструменты позволяют получать дивиденды (пассивный доход), с их помощью реально накопить на крупную покупку, обеспечить привычный образ жизни на пенсии. Инвестировать может каждый, включая использование специализированных инвестиционных сервисов от ведущих банков страны. Нужно лишь найти своего брокера. Можно взять активы с низким риском и получать небольшой доход или рискнуть ради большей прибыли. Инвестировать можно практически с любой суммы. Многие брокеры принимают даже тысячу рублей. Но для стабильного дохода лучше войти минимум с 30 тысячами. Однако надо понимать: чудес в инвестициях не бывает. Получив доход в 20% за год (это в два с лишним раза выше, чем от депозита) от 30 тыс. руб., вы получите в абсолютном значении всего 6 тыс. руб. Вряд ли эта сумма радикально способна изменить чью-то жизнь.

Выбрать можно и готовое решение — подобранный пакет акций, сформированные профессионалами стратегии, или торговать самостоятельно, отдавая поручения брокеру.

3.6

Рейтинг статьи 3.6 из 5

Что такое опцион?

Опцион – это контракт, который дает покупателю право купить или

продать базовый актив по определенной цене в будущем, при этом у

продавца возникает встречная обязанность.

Основное отличие

опционов от фьючерсов заключается именно в том, что у его покупателя

возникает право, а не обязанность. При заключении сделки с фьючерсом

обязательства возникают у обеих сторон контракта.

Немного базовых терминов

Цена базового актива, по которой произойдет сделка по опциону в

будущем, называется страйк.

Опцион колл — тип опциона,

который дает покупателю право купить базовый актив в будущем по

установленной цене в определенный срок, при этом продавец такого

опциона обязуется продать базовый актив.

Опцион пут — тип

опциона, который дает покупателю право продать базовый актив в

будущем по установленной цене в определенный срок, при этом продавец

такого опциона обязуется купить базовый актив.

Экспирация

— завершение обращения срочного контракта (опциона или фьючерса) на

бирже.

Сколько стоит опцион?

Поскольку покупатель и продавец находятся в

неравных условиях (первый имеет право, а второй – обязанность) и

несут разные риски, у покупателя появляется необходимость уплатить

продавцу премию.

Премия – это плата за риск,

который принимает на себя продавец опциона, так как он не может

отказаться от исполнения опциона и его убытки потенциально не

ограничены. В отличие от него покупатель опциона рискует потерять

только уплаченную премию и может отказаться от исполнения, если

рынок пойдет против его позиции.

Премия для разных типов

опциона (колл или пут) и для разных страйков различна. Теоретически

она получается из сложной модели с несколькими переменными и

называется теоретической стоимостью опциона. Она может

служить примерным ориентиром для участника торгов. На практике

премия – это то, что торгуется в биржевом стакане. Для каждого

страйка и типа опциона существует отдельный стакан.

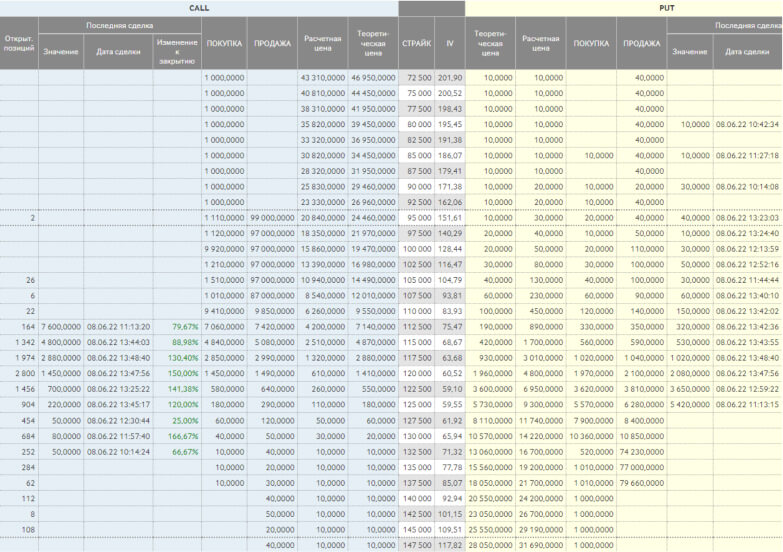

Доска

опционов

— это специальная сводная таблица, в которой

отражены рыночные данные по опционам на один базовый актив с одной

датой экспирации.

На сайте Московской биржи есть отдельная

страница Доска опционов, на которой

можно выбрать базовый актив опциона и для каждого страйка опционов

колл и пут посмотреть заявки на покупку и продажу, данные по

последним сделкам, открытый интерес, расчетную и теоретическую цены.

Смотреть пример доски опционов на фьючерс RTS-6.22 с датой

экспирации 09.06.2022

Подробная информация о расчете теоретической цены опционов на Московской бирже находится в методике.

Что такое базовый актив опциона?

Опцион — это производный финансовый инструмент (ПФИ, дериватив), поэтому его цена зависит от цены базового актива.

Базовые активы могут быть самые различные:

Финансовые инструменты (акции, облигации)

Товары (металлы, нефть, агропродукция и т.д.)

Другие производные финансовые инструменты (фьючерсы)

Какие бывают опционы?

Классифицировать опционы можно по нескольким критериям:

1. Расчетные и поставочные

При покупке опциона необязательно должна произойти поставка базового актива, так как некоторые опционы расчетные. При исполнении расчетного опциона не происходит движения базового актива – вместо этого производится перечисление денежных средств покупателю, если опцион оказался прибыльным. Базовыми активами для расчетных опционов могут быть любые активы.

Поставочные опционы предполагают поставку базовых активов, которыми могут быть ценные бумаги, фьючерсы, товары.

2. Премиальные и маржируемые

В зависимости от способа уплаты премии различают премиальные и маржируемые опционы. Первые предполагают единоразовую уплату премии при покупке опциона, при этом до исполнения опциона позиция не переоценивается, и вариационная маржа не перечисляется.

При сделке с маржируемым опционом покупатель не уплачивает премию продавцу. Уплата премии «растягивается во времени» в виде ежедневного перечисления вариационной маржи до истечения контракта.

Несколько важных терминов

Гарантийное обеспечение (ГО) – это сумма, которая блокируется на брокерском счете при открытии позиции по срочному контракту. ГО – часть номинальной стоимости контракта в рублях. Его размер определяется ставкой риска, которая устанавливается НКЦ для каждого контракта в зависимости от риска базового актива. ГО может меняться до исполнения контракта. В случае повышения размера обеспечения и отсутствия свободных средств на счете брокер может принудительно закрыть позиции клиента.

Вариационная маржа – это прибыль или убыток, который образуется по открытой позиции с момента последнего клиринга или с момента открытия позиции, если клиринга еще не было. В каждый клиринг вариационная маржа фиксируется, и средства поступают/списываются со счета. После завершения клиринга начинается следующая торговая сессия, и вариационная маржа рассчитывается заново.

3. Европейские и американские

Если опцион американский, то его можно исполнить досрочно, то есть в любой день срока обращения. Европейский опцион исполняется только в последний день торгов.

Например, американский опцион с датой исполнения 17 марта можно исполнить как 17 марта, так и в любой день ранее, например, 15 марта, а европейский опцион с аналогичной датой исполнения можно исполнить только 17 марта.

Из чего складывается рыночная стоимость опциона?

Стоимость опциона — это премия, которая определяется на рынке и уплачивается продавцу контракта. Она складывается из двух составляющих:

- Внутренняя стоимость;

- Временная стоимость;

Внутренняя стоимость опциона представляет собой доход, который покупатель опциона получает в момент исполнения опциона (без учета уплаченной премии). Она не может быть отрицательной и зависит от разницы между текущей ценой базового актива и страйком.

Для опционов колл внутренняя стоимость положительна, когда цена базового актива выше страйка, и является разностью между ценой базового актива и страйком.

Для опционов пут, наоборот, внутренняя стоимость положительна, когда цена базового актива ниже страйка, и является разностью между страйком и ценой базового актива.

В зависимости от того, где находится цена базового актива (БА) по отношению к страйку, различают опционы:

- «Вне денег» (англ. out the money или OTM) – имеют нулевую внутреннюю стоимость;

- «На деньгах» (англ. at the money или ATM) – цена БА находится на страйке;

- «В деньгах» (англ. in the money или ITM) – имеют положительную внутреннюю стоимость.

Временная стоимость возникает оттого, что до дня экспирации опцион может стать прибыльным, то есть выйти «в деньги», поэтому даже опцион с нулевой внутренней стоимостью будет иметь положительную премию, которая является платой покупателя за возможность получить прибыль по опциону до его истечения.

Временная стоимость = Рыночная стоимость – Внутренняя стоимость

Стоимость опционов «вне денег» равна временной, а дня опционов «в деньгах» доля временной стоимости минимальная, так как он имеет высокую внутреннюю стоимость.

При приближении к экспирации временная стоимость постепенно уменьшается, поскольку все меньше и меньше времени остается у опциона, чтобы стать прибыльным. В момент экспирации стоимость опциона равняется внутренней, то есть временная составляющая становится нулевой.

Факторы, влияющие на стоимость опциона

На стоимость опционов влияет множество факторов, причем на опционы пут и колл влияние может быть разнонаправленным. Мы собрали наиболее важные факторы в таблицу ниже. Стоит оговориться, что влияние конкретного фактора следует рассматривать при прочих равных, так как в реальности на стоимость опционов одновременно могут воздействовать сразу несколько величин.

Цена базового актива (БА)

Чем выше стоимость БА, тем более вероятно, что опцион колл станет прибыльным

Страйк

Чем выше страйк, тем ниже вероятность, что он будет достигнут по опциону колл. Наоборот, для опционов пут вероятность пробить страйк увеличивается

Волатильность

При высокой волатильности вероятность достижения страйка увеличивается для обоих типов опционов

Время до экспирации

Чем меньше времени до экспирации, тем ниже вероятность, что опцион успеет стать прибыльным

Выплата дивидендов

Выплата дивидендов по акции уменьшает её стоимость и стоимость опционов колл, однако положительно влияет на цену опционов пут

Безрисковая

ставка

Рост безрисковой ставки приводит к росту цены опционов колл и снижению цены опционов пут

Зачем торговать опционами?

Опционы используют для разных целей:

- Заработать на изменении цены базового актива. Поскольку прибыль по опциону зависит от цены базового актива, то можно поучаствовать в его росте или падении без совершения сделки с ним непосредственно. Об этом подробнее в разделе «Какую прибыль или убыток можно получить от опционов?».

- Захеджировать риск изменения цены. Покупка опциона похожа на покупку страховки. Если инвестор ожидает, что в будущем стоимость базового актива вырастет и хочет защитить себя от покупки по невыгодной цене, то он может купить опцион колл, зафиксировав цену покупки базового актива. Наоборот, чтобы не продать базовый актив слишком дешево в будущем, то можно захеджироваться, купив опцион пут. Об этом подробнее в разделе «Хеджирование с помощью опционов».

- Заработать на премии по опциону.Продажа опциона, наоборот, похожа на продажу страховки. Продавец опциона получает премию за принятие на себя риска того, что цена пойдет в направлении позиции покупателя. Тем не менее, чтобы покупатель получил прибыль, цена базового актива не просто должна пробить страйк, но еще и достигнуть точки, при которой прибыль покупателя покроет уплаченную премию (точка безубыточности). Пока этого не произойдет, прибыль будет получать продавец. Об этом также читайте в разделе «Какую прибыль или убыток можно получить от опционов?».

- Построить опционную стратегию. Чаще при торговле опционами использую не один, а несколько опционов с разными характеристиками. Это позволяет формировать различные соотношения прибылей и убытков и участвовать в более сложных движениях рынках. Об этом подробнее в разделе «Опционные стратегии».

Какую прибыль или убыток можно получить от опционов?

Понять, как формируется прибыль или убыток по опционам проще всего на диаграммах. В Примерах 1 и 2 графики показывают прибыль или убыток, которые были бы получены, если бы опцион был исполнен сейчас. Здесь по горизонтальной оси откладывается цена базового актива на момент исполнения опциона, поэтому временная стоимость отсутствует.

Как видно из диаграмм, покупатели опционов рискуют только уплаченной премией, в том время как убыток продавцов потенциально не ограничен.

Покупатели опционов колл рассчитывают на то, что цена базового актива окажется больше, чем страйк плюс величина премии (точка безубыточности), а продавцы, наоборот, ожидают, что цена не вырастет до этого уровня.

Покупатели пут опционов рассчитывают на то, что цена базового актива окажется ниже, чем страйк минус величина премии (точка безубыточности), а продавцы, наоборот, ожидают, что цена не опустится до этого уровня.

Пример 1. Опцион колл со страйком 100 и премией 5

Пример 2. Опцион пут со страйком 50 и премией 5

В Примерах 3 и 4 изображены прибыль/убыток сторон по опциону с учетом его временной стоимости, то есть по горизонтальной оси откладывается цена базового актива не на момент исполнения, а за какое-то время до нее. Таким образом, временная стоимость увеличивает прибыль покупателя и, соответственно, сокращает прибыль продавца опциона.

Пример 3. Опцион колл со страйком 100 и премией 5

Пример 4. Опцион пут со страйком 50 и премией 5

Хеджирование с помощью опционов

С помощью опционов можно захеджировать риск роста или падения цены базового актива при совершении его покупки или продажи в будущем. Рассмотрим на примерах, каким образом это происходит.

Пример 1. Хеджирование риска покупателя

Покупка опциона колл позволяет захеджировать риск покупателя на рынке базового актива. Риск покупателя – купить актив слишком дорого.

Пусть в настоящий момент базовый актив стоит 100. Инвестор, желающий приобрести его через три месяца, покупает опцион колл со страйком = 100, премией = 5 и исполнением через 3 месяца.

Возможные сценарии через 3 месяца:

1. Цена базового актива выросла до 110

В этом случае инвестор исполняет опцион, то есть покупает базовый актив за 100. Его прибыль* равна прибыли по опциону минус уплаченная премия = (110 – 100) – 5 = 5

2. Цена базового актива упала до 90

В этом случае исполнение опциона не выгодно, поэтому он остается нереализованным, а инвестор покупает базовый актив за 90 на рынке базового актива непосредственно. Его прибыль* равна экономии от покупки базового актива минус уплаченная премия = (100 – 90)–5=5

Таким образом, при одинаковом изменении цены вверх или вниз покупатель базового актива получает одинаковый результат, благодаря покупке опциона колл.

Пример 2. Хеджирование риска продавца

Покупка опциона пут позволяет захеджировать риск продавца на рынке базового актива. Риск продавца – продать актив слишком дешево.

Пусть в настоящий момент базовый актив стоит 50. Инвестор, желающий продать его через три месяца, покупает опцион пут со страйком = 50, премией = 5 и исполнением через 3 месяца.

Возможные сценарии через 3 месяца:

3. Цена базового актива упала до 40

В этом случае инвестор исполняет опцион, то есть продает базовый актив за 50. Его прибыль* равна прибыли по опциону минус уплаченная премия = (50 – 40) – 5 = 5

4. Цена базового актива выросла до 60

В этом случае исполнение опциона не выгодно, поэтому он остается нереализованным, а инвестор продает базовый актив за 60 на рынке базового актива непосредственно. Его прибыль* равна прибыли от продажи базового актива минус уплаченная премия = (60–50)–5=5

Таким образом, при одинаковом изменении цены вверх или вниз продавец базового актива получает одинаковый результат, благодаря покупке опциона пут.

* Прибыль без учета временной стоимости денег

Опционы на Московской бирже

На срочном рынке Московской биржи обращаются два типа опционов, которые имеют разные характеристики

Сравнительные характеристики опционов на Московской бирже

Узнать больше информации про новые опционы на акции можно в разделе часто задаваемых вопросов.

Содержание статьи

Показать

Скрыть

Как работают финансовые площадки, какими они бывают, чем торгуют и кому приносят прибыль. Рассказываем для тех, кто только начинает инвестировать.

Что такое фондовая биржа

В первую очередь это место проведения торгов, где изначально собирались те, кто хочет купить товар, и те, кто хочет его продать. Само слово «биржа» происходит от купеческой фамилии Börse, созвучной латинскому слову «кошелек».

Термин «фондовая биржа» родом из царской России, он означает «биржу акций» или «биржу финансовых активов». Последние годы все чаще его заменяют выражением «фондовый рынок», имея в виду любую торговую площадку для ценных бумаг.

Строго говоря, фондовая биржа — это оператор организованных торгов акциями и облигациями. В противовес неорганизованным торгам, когда бумаги покупают и продают на прямых переговорах, на бирже все сделки обезличены и автоматизированы.

Как покупать и продавать ценные бумаги вне биржи? Обучение Банки.ру

Зачем нужны биржи

Финансовый рынок делится на тех, кто дает деньги в пользование другим (инвесторы), и тех, кто берет их на время для решения своих конкретных задач (компании, государство). В самом простом виде это работает, когда банки собирают вклады и выдают их в виде займов.

Для больших сроков (годы и десятилетия) или сложных проектов (новая компания, новый продукт, слияние или поглощение) займы не работают. Они либо обходятся дорого, либо сумма выдачи в банке оказывается невелика. И тогда включается рынок ценных бумаг.

Биржа — то место, где компании продают свои акции (доли в бизнесе), получая деньги на развитие, где государство или компании берут в долг сразу миллиардами рублей у многих тысяч людей (выпуская облигации). И где все это можно обменять на другую валюту или застраховать от потерь через фьючерсы и опционы.

Какими бывают биржи

Не все биржи являются фондовыми, то есть не все торгуют ценными бумагами (акциями, облигациями, паями фондов). В зависимости от того, какие активы там присутствуют, это могут быть:

— товарные (например, Санкт-Петербургская товарно-сырьевая биржа, торгующая нефтью, газом и лесом, или Лондонская биржа металлов);

— валютные (Сингапурская биржа);

— криптовалютные (крупнейшие — Binance, FTX, Coinbase, Kraken);

— производных инструментов (Чикагская биржа опционов).

В последние годы деление между ними все более условно — биржи становятся универсальными. Например, Московская биржа, как и Сингапурская, исторически называлась валютной, но сейчас основной объем сделок на ней происходит с облигациями на денежном рынке (за июнь 2022 года более 48 трлн рублей).

Эта тема для продвинутых инвесторов. Тем, кому мало купить ценную бумагу — они хотят выжать из нее максимум.

19.10.2021 10:19

Торги товарами и валютой сегодня происходят преимущественно вне биржи, через форвардные контракты и свопы. Банки делают это напрямую друг с другом. Большая часть валютного обмена в мире совершается на межбанковском рынке Forex.

Криптовалютные биржи не признаются в большинстве стран мира частью финансовой системы, поскольку они не отчитываются перед регуляторами. По факту они считаются обычными онлайн-сервисами для обмена виртуальных денег на фиатные (выпущенные государством).

Биржи по виду и размеру

Ранее биржи можно было поделить по типу владения (государственные, частные, смешанные), но сегодня в мире есть лишь одна крупная площадка, которая не является частной — Tudawul (Саудовская Аравия). Также можно встретить деление бирж на открытые и закрытые (для сторонних участников), но это устаревшее явление.

Все крупнейшие биржи, включая российские, являются акционерными обществами. Так, Московская биржа — эмитент довольно популярной в России акции, по ней регулярно платят дивиденды.

В мире действует около 250 компаний, которые оказывают биржевые услуги или прямо называют себя биржами, но лишь 20 из них достаточно крупные, чтобы привлечь капитал на сумму 1 трлн долларов и более. По факту на топ-15 бирж приходится почти 90% всех сделок в мире, и около половины из них проходят на биржах США.

Ключевой показатель для любой биржи — ее капитализация (стоимость всех торгуемых на ней активов). Два бессменных мировых лидера по этому показателю: Нью-Йоркская фондовая (NYSE) и технологическая NASDAQ. За третье место борются Токийская биржа, панъевропейская Euronext, биржи Шанхая и Гонконга.

Кто торгует на бирже

Если проводить аналогии с рынком недвижимости, то на бирже есть первичные покупатели и продавцы, вторичные участники и их агенты. Эмитенты выпускают ценные бумаги (строят дом), инвесторы в них вкладывают (IPO — покупают на котловане) и перепродают другим участникам торгов, а брокеры (как риелторские агентства) оказывают посреднические услуги.

На фондовом рынке можно то… на фондовом рынке можно это… а он зарабатывает на фондовом рынке… Да что это такое — фондовый рынок?

30.05.2021 23:50

В России более 20 миллионов инвесторов, не считая юридических лиц (компании тоже покупают ценные бумаги). Все они участвуют в торгах на бирже через своих брокеров, которые обязаны иметь лицензию и отчитываться перед Центробанком. Прямые сделки между покупателями и продавцами невозможны.

Схема работы биржи сводится к следующему: зарегистрированные на ней брокеры собирают и подают заявки от имени своих клиентов, клиринговая палата биржи рассчитывает, кто кому и сколько должен (денег, акций, облигаций, паев), брокеры получают новые списки владельцев и распределяют активы между клиентами.

Чем торгуют на бирже

Обобщенно все активы, доступные для покупки и продажи на бирже, называются финансовыми инструментами. Основные типы:

— ценные бумаги (акции и облигации);

— валютные пары (доллар/рубль, евро/доллар, юань/рубль и другие);

— паи фондов (доли в готовых портфелях ценных бумаг);

— производные контракты (фьючерсы, опционы, свопы).

Подобрать финансовый инструмент

Непрофессиональные инвесторы, в том числе новички, имеют право покупать и продавать любые из видов инструментов. Но могут быть ограничения по конкретным эмитентам. Например, неквалифицированному инвестору нужно сначала сдать типовой тест на знание рынка еврооблигаций, иностранных акций или производных инструментов, прежде чем он получит право проводить сделки с ними.

Типы сделок на бирже

Все участники торгов традиционно делятся на долгосрочных (инвесторов) и краткосрочных (спекулянтов). Для первых основной и единственный способ совершить сделку — купить актив и затем продать его, получив деньги, у вторых вариантов больше.

Спекулянты часто используют маржинальное кредитование и короткие сделки (так называемый шорт). В случае с маржинальной торговлей спекулянт берет в долг у брокера деньги, чтобы вложить большую сумму в торговую идею, доход от которой, как он считает, перекроет затраты на кредит.

В случае с короткими сделками (шорт) спекулянты также берут в долг у брокера, но не деньги, а ценные бумаги или валюту, чтобы выкупить их обратно, когда цена упадет. За такую операцию брокеры начисляют проценты, согласно их тарифам.

Как совершать сделки на бирже

Все сделки с ценными бумагами, валютами, паями или контрактами совершаются через брокера. В зависимости от желания самого клиента это могут быть следующие способы купли-продажи:

— через мобильное приложение;

— через торговый терминал (программу на ПК);

— по телефону.

Два первых способа чаще всего выглядят следующим образом. Нужно открыть приложение или программу, вбить в поле поиска тикер (торговый код) инструмента, посмотреть на последние цены сделок или актуальные заявки, выбрать свою цену или согласиться с предложенной, подтвердить сделку паролем.

Большие заработки на рынке возможны только в кино? Вовсе нет. Доказательство этому — реальные истории людей. Миллионы из мусорного бака и капиталы, сделанные в кризис.

20.05.2021 23:58

Ценные бумаги, контракты или деньги на счете, как правило, отображаются мгновенно, но фактически ими распоряжаться можно не сразу. Например, фьючерсы и опционы доступны после клиринга (проходит два раза в день), валюта — либо в тот же день, либо на следующий, акции и облигации — после 2 торговых дней.

Особенности российских бирж

В России действуют две основные торговые площадки: Московская биржа (до этого ММВБ) и СПБ Биржа. С брокерского счета обычно доступны обе, но между ними есть важные отличия.

Истории российского фондового рынка.

Часть первая. Товарно-долларовые отношения

Московская биржа специализируется на российских акциях (более 200 компаний) и торговых инструментах в рублях. На ней инвесторы ищут лучшие цены на иностранную валюту (доллары, евро, фунты, юани), а также на голубые фишки России («Газпром», Сбербанк, «Лукойл» и прочие), плюс здесь большой выбор облигаций.

СПБ Биржа занимается в основном иностранными акциями и фондами (около 2 000 инструментов). Сейчас запустила торги акциями с первичным листингом на Гонконгской бирже. Почти все инструменты на СПБ Бирже продаются за доллары, включая акции Китая, Европы, Индии, Бразилии и других стран. Но акции из Гонконга торгуются в гонконгских долларах.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Плюсы и минусы инвестиций на бирже

В сравнении с вкладами в банках доходность биржевых инструментов может быть значительно выше, но и риски там сопоставимые. В качестве иллюстрации можно взять акции «Газпрома» в 2022 году. Они подешевели в феврале на 67% от пиков в октябре 2021 года (втрое), а через два месяца стоили в 2,5 раза дороже.

Основные плюсы инвестиций на бирже:

— большой выбор инструментов (от надежных ОФЗ до спекулятивных опционов);

— высокая ликвидность вложений (можно купить и продать в любой момент);

— льготы от государства (вычеты и освобождение от налогов).

Основные минусы инвестиций на бирже:

— отсутствие страхования, в том числе от банкротства брокера;

— риски санкций, в том числе против биржи или ее клиринговой палаты;

— постоянная изменчивость котировок, отсутствие гарантий купонных и дивидендных выплат.

Как выбрать брокера для торговли

Все крупные брокеры предоставляют схожий по уровню сервис. Отличия могут быть в удобстве приложений, сайта, терминала, в доступности кол-центра или чата, в списке предоставляемых бирж и инструментов, а также в размере тарифов.

Подобрать брокера

С недавнего времени стало важно учитывать санкционные риски. Некоторые брокеры, входящие в банковские государственные группы, ограничены в работе с валютой и иностранными ценными бумагами, поэтому не дают выход на СПБ Биржу, а также иностранные площадки.

Для начинающего инвестора имеет смысл открыть сразу несколько брокерских счетов в разных компаниях, чтобы сравнить их удобство и доступность лично для себя. У большинства брокеров открытие счета происходит удаленно, платить за его обслуживание ничего не нужно.

Еще один лайфхак: пользоваться акциями, промокодами и спецпредложениями брокеров. Новым клиентам почти всегда начисляют какие-либо бонусы за сам факт открытия и пополнения счета. Если сервис не понравится, можно забрать подарок, деньги и перейти к конкурентам.

Евгения НОВИКОВА для Bаnki.ru

(в ред. Федерального закона от 27.12.2018 N 514-ФЗ)

(см. текст в предыдущей редакции)

1. В целях настоящего Федерального закона используются следующие основные понятия:

1) эмиссионные ценные бумаги — любые ценные бумаги, которые характеризуются одновременно следующими признаками:

закрепляют совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных настоящим Федеральным законом формы и порядка;

размещаются выпусками или дополнительными выпусками;

имеют равные объем и сроки осуществления прав внутри одного выпуска независимо от времени приобретения ценных бумаг;

2) выпуск эмиссионных ценных бумаг — совокупность всех ценных бумаг одного эмитента, предоставляющих равные объем и сроки осуществления прав их владельцам и имеющих одинаковую номинальную стоимость в случаях, если наличие номинальной стоимости предусмотрено законодательством Российской Федерации. Выпуску эмиссионных ценных бумаг присваивается регистрационный номер, который распространяется на все ценные бумаги данного выпуска;

3) дополнительный выпуск эмиссионных ценных бумаг — совокупность ценных бумаг, размещаемых дополнительно к ранее размещенным ценным бумагам того же выпуска. Ценные бумаги дополнительного выпуска размещаются на одинаковых условиях;

4) регистрационный номер — цифровой (буквенный, знаковый) код, который идентифицирует конкретный выпуск (дополнительный выпуск) эмиссионных ценных бумаг;

5) владелец — лицо, указанное в учетных записях (записях по лицевому счету или счету депо) в качестве правообладателя бездокументарных ценных бумаг, либо лицо, которому документарные ценные бумаги принадлежат на праве собственности или ином вещном праве;

6) лица, осуществляющие права по ценным бумагам, — владельцы ценных бумаг и иные лица, которые в соответствии с федеральными законами или их личным законом от своего имени осуществляют права по ценным бумагам;

7) эмитент — юридическое лицо, исполнительный орган государственной власти, орган местного самоуправления, которые несут от своего имени или от имени публично-правового образования обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных этими ценными бумагами;

9) эмиссия ценных бумаг — установленная настоящим Федеральным законом последовательность связанных с размещением эмиссионных ценных бумаг действий эмитента и иных лиц;