Это часть прибыли компании, которая распределяется между владельцами её акций. Величина, сроки и порядок выплат определяются на общем собрании акционеров. Размер дивидендов зависит от прибыльности компании и её дивидендной политики.

Как часто выплачиваются дивиденды?

Предприятия отчитываются о прибыли раз в квартал. Дивиденды они могут выплачивать с такой же периодичностью, раз в полгода или раз в год. Перечисления, сделанные в течение текущего финансового года, называются промежуточными дивидендами, а осуществлённые по его завершении — финальными. Периодичность выплат может быть прописана в дивидендной политике компании.

От чего зависит размер дивидендов?

Совет директоров предприятия обсуждает возможный размер дивидендов, исходя из финансовых результатов и стратегии развития компании. Окончательное решение по этому вопросу принимается на общем собрании акционеров. Процент прибыли, который обычно направляется на дивиденды, может быть прописан в дивидендной политике или уставе компании.

Сколько раз в год выплачиваются дивиденды?

Прибыль может распределяться между акционерами раз в квартал, в полгода или год. Чтобы узнать, как компания платит дивиденды, необходимо изучить её историю выплат (содержится в дивидендном календаре) и дивидендную политику (специальный документ, утверждённый собранием акционеров).

Как рассчитать дивиденды?

Окончательные данные о сумме дивидендов озвучиваются после её утверждения на общем собрании акционеров. Эта информация публикуется на сайте компании в разделе «Инвесторам», а также в СМИ.

Размер полученной вами доли прибыли будет равен произведению количества ваших бумаг на размер дивиденда на одну акцию за вычетом подоходного налога по ставке 13% (или 15%, если сумма превышает 5 млн руб. в год).

Какие компании платят дивиденды?

В основном частью прибыли со своими акционерами делятся крупные предприятия. На российском фондовом рынке почти все голубые фишки платят дивиденды. В США также существует понятие «дивидендные аристократы». Эти компании на протяжении 25 лет и более регулярно выплачивают акционерам постоянно увеличивающиеся дивиденды. Однако даже долгая дивидендная история не гарантирует выплат в будущем. Чтобы правильно оценить инвестиционный потенциал компании, необходимо изучить её финансовые отчёты.

Когда я получу свои дивиденды?

Согласно российскому законодательству, компания обязана выплатить дивиденды акционерам в течение 25 рабочих дней с даты закрытия реестра. Физическим лицам дивиденды перечисляются на их брокерские счета, реквизиты которых есть у регистратора компании, либо банковские — если брокер предоставляет такую возможность, либо — если сведения о счетах отсутствуют — путём почтового перевода денежных средств.

Где получить информацию по выплаченным дивидендам?

Данные сведения можно найти в полном брокерском отчёте в личном кабинете. В мобильном приложении необходимо со страницы «Обзор» перейти на вкладку «Отчёт» и далее выбрать «Дивиденды и купоны». Там можно посмотреть выплаты за текущий и предыдущий годы. Доходы от российских эмитентов по умолчанию отображаются в рублях, а от иностранных — в валюте.

Также информация по полученным дивидендам содержится в справке 2-НДФЛ (её можно запросить у брокера) в третьем разделе по коду 1010, если вы налоговый резидент РФ.

Где посмотреть историю по дивидендам?

Сведения о выплаченных ранее дивидендах публикуются на сайте компании и в некоторых СМИ, например в центре раскрытия информации «Интерфакс». Также некоторые брокерские и аналитические компании ведут календари дивидендов — сводные таблицы с данными по прошедшим и будущим выплатам. Помимо этого, на таких порталах размещаются основные финансовые показатели компании и динамика стоимости её ценных бумаг.

Все ли компании выплачивают дивиденды?

Дивиденды — это часть прибыли предприятия. Будет компания делить её между акционерами или нет, зависит от финансового положения и стратегии развития. Бывают периоды, когда расходы предприятия превышают доходы. При этом даже предприятия, у которых прибыль есть, в праве не выплачивать дивиденды. Прибыль может частично или полностью направляться на различные нужды, такие как увеличение производительности или формирование резервного фонда.

Риски покупки акций под дивиденды

Для инвестора, который придерживается дивидендной стратегии, выбор акций довольно ограничен. Не все компании на бирже платят дивиденды либо могут делать это нерегулярно. Поэтому портфель, состоящий из одних дивидендных акций, менее диверсифицирован по сравнению с портфелем, составленным без этого условия.

Перечисление части прибыли акционерам — это право компании, от которого она может в любой момент отказаться. Кроме того, данные средства выводятся из оборота, что может снижать потенциал развития предприятия и стоимость его ценных бумаг.

Облагаются ли дивиденды налогом?

Весь доход в виде дивидендов подлежит налогообложению. Для резидентов РФ ставка НДФЛ составляет 13% (15% с налогооблагаемой базы, превышающей 5 млн руб. за календарный год). Нерезиденты платят налог с дивидендов, полученных от российских компаний, по ставке 15%.

Дивиденды, полученные резидентом РФ от иностранных компаний, облагаются налогом в стране регистрации эмитента по принятой там ставке. Если её размер менее 13%, то разницу необходимо доплатить в российскую налоговую инспекцию самостоятельно.

Чем отличается дивиденд от купона?

Акционерные общества имеют право распределить между акционерами дивиденды — прибыль, которая остаётся после налогообложения. Однако это не является обязанностью предприятия. Размер дивидендов — плавающая величина, зависящая от уровня прибыли и дивидендной политики компании.

Купоны выплачиваются владельцам облигаций в качестве процента за пользование их средствами. Они являются обязательными, и компания отвечает по ним своим имуществом. Размер купонов и частота выплат устанавливаются при выпуске облигаций.

Чем отличаются дивиденды по привилегированным и обыкновенным акциям?

Размер дивидендов по привилегированным акциям закреплён в уставе акционерного общества. Это может быть фиксированная сумма в рублях или процент от номинальной стоимости ценных бумаг. По некоторым привилегированным акциям выплачиваются кумулятивные (накопительные) дивиденды. Если за какой-то период выплата не производится, то в следующий раз компания выплатит сумму в два раза больше.

Существуют привилегированные акции с плавающей ставкой дивидендов, привязанной к макроэкономическим показателям, или с корректируемой ставкой, зависящей от степени доходности по государственным облигациям. Во всех случаях платежи по привилегированным ценным бумагам выплачиваются в первую очередь.

Что такое дивидендная стратегия покупки акций

Основной целью дивидендного инвестирования является формирование регулярного денежного потока с сохранением капитала в неприкосновенности. При такой стратегии на этапе создания накоплений все получаемые дивиденды должны тратиться на покупку дополнительных ценных бумаг. Рост стоимости акций воспринимается дивидендными инвесторами как дополнительный бонус, но не является целью.

Сколько нужно купить акций, чтобы получать дивиденды?

Прибыль распределяется между всеми держателями ценных бумаг пропорционально доле их владения. Поэтому, имея даже одну акцию, можно рассчитывать на получение дивидендов. Чем больше у вас ценных бумаг, тем больше будет выплата.

Покупая акции на бирже, можно встретить ограничения по минимальному количеству акций в одном лоте. Не всегда один лот равен одной акции. Если для компании не предусмотрен режим торговли неполными лотами, то вы не сможете купить меньше, например, 10 или 100 штук.

Когда можно продавать акции, но при этом получить по ним дивиденды?

Дата последней покупки акций для получения дивидендов наступает за два рабочих (торговых) дня до даты отсечки. Это происходит из-за режима торгов Т+2. Расчёты по сделке осуществляются на третий рабочий день, тогда же изменяется запись о владельце акций.

Теоретически можно продать ценные бумаги за один рабочий день до дивидендной отсечки. При этом вы всё равно попадёте в реестр акционеров. Однако на практике совершать такую сделку невыгодно из-за дивидендного гэпа — падения цены акции на размер дивиденда на следующий день после последнего дня покупки.

Что такое дивидендная отсечка?

День, когда фиксируется список всех акционеров компании, получающих право на выплату им дивидендов. При этом срок, на протяжении которого инвестор владеет акциями, не имеет значения: купить ценные бумаги можно как за несколько месяцев, так и за несколько дней до даты отсечки (минимально — за два торговых дня).

Что будет, если в дату отсечки бумаги были в шорте?

Чтобы предоставить акции в шорт, брокер одалживает их у других инвесторов. Если это произошло в дату отсечки, то владелец акций лишается права на получение дивидендов. Чтобы это исправить, брокер удерживает с шортящего сумму, равную причитающимся дивидендам, удерживает с неё положенный процент НДФЛ и перечисляет деньги на счёт владельца акций.

Это дополнительные выплаты из прибыли, которые компания осуществляет отдельно от обычного графика начислений. Причинами выплаты специальных дивидендов могут стать изменения в структуре активов предприятия, получение сверхприбыли, дополнительная экономия средств и другие. Спрогнозировать выплату спецдивидендов невозможно.

Что означает реинвестировать дивиденды?

Покупка дополнительных активов на прибыль от вложений называется реинвестированием. Если вы на полученные дивиденды купите ещё акции, то в следующий раз сможете получить большую выплату. При долгосрочном инвестировании данное действие способно значительно увеличить среднюю доходность.

Когда нужно купить акции, чтобы получить по ним дивиденды?

В России действует режим торгов Т+2. Это означает, что сделку вы совершаете сегодня, а расчёты по ней пройдут только через два торговых дня. Соответственно, запись о вас как о владельце акций появится на третий рабочий день. Поэтому, чтобы успеть получить ближайшие дивиденды, акции необходимо приобрести минимум за два рабочих (торговых) дня (без учёта праздничных и выходных дней) до закрытия реестра акционеров.

Как получить дивиденды по «бумажным» акциям?

Владелец может обратиться к реестродержателю, чтобы уточнить банковские реквизиты или адрес для получения дивидендов почтовым переводом. Обратиться за ранее объявленными выплатами можно в течение трёх лет. Узнать размер и даты предыдущих дивидендных выплат можно на сайте компании или в дивидендном календаре.

Почему у большинства акций дивидендная доходность на уровне рынка, а у некоторых — гораздо выше?

Дивидендная доходность измеряется в процентах и представляет собой отношение размера дивиденда к стоимости акции. Если значение дивидендной доходности выше среднего по рынку, инвесторы проявляют интерес к бумагам такой компании.

В России дивиденды выше рынка обычно выплачивают компании сырьевого сектора, получающие сверхприбыль от растущих цен на ресурсы. Кроме того, с 1 июля 2021 г., согласно постановлению правительства, госкомпании обязаны распределять между акционерами минимум 50% чистой прибыли по МСФО (Международным стандартам финансовой отчётности), что также обеспечивает некоторым акциям доходность выше других.

Дивиденды по акциям обычно превышают ставки по вкладам в банках. Однако для того, чтобы инвестировать деньги в акции компаний, надо иметь хотя бы общее представление о том, как выплачивают дивиденды.

Незнание определенных моментов может непросто поставить начинающего рантье в неловкое положение перед коллегами, но и привести к вполне реальным убыткам.

Откуда берутся дивиденды

Дивиденды выплачиваются компанией исключительно из полученной прибыли. В отличие от процентов по вкладу, предприятия не обязаны их платить. Если год закончился с убытком, то ни о каких дивидендах речи идти вообще не может, не важно, какие акции у нас в портфеле, обыкновенные или привилегированные.

На дивиденды направляется какая-то часть дохода, но не весь. Потому что успешный бизнес требует дальнейшего развития и новых вложений.

В документах компании — в уставе, проспекте эмиссии может быть прописано обязательство предприятия направлять определенную долю прибыли на выплаты по привилегированным акциям. В таком случае, если прибыль есть, тогда руководство предприятия обязано заплатить, и эту долю можно требовать в суде. Но только, это важно, если есть прибыль. На дивиденды по привилегированным акциям, также, как и по обыкновенным, закон запрещает направлять средства из резервного фонда.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Бывают ситуации, когда на дивиденды расходуется прибыль, полученная не от основного бизнеса предприятия. Например, от переоценки валютных ценностей. Но это скорее исключение.

Как принимается решение о выплате дивидендов

Решение о том, что дивиденды, кроме случая с привилегированными акциями, нужно выплатить, изначально принимает руководство компании – совет директоров. Он же определяет их размер и даты. Затем их решение должно быть утверждено на общем собрании акционеров – очередном или внеочередном.

В российских условиях это означает, что сроки и размеры выплат – прерогатива владельцев контрольного пакета. Именно им доверено от лица всех решать, на что направить деньги, на дальнейшее развитие, инвестиции или на выплаты собственникам. Глава предприятия предлагает акционерам утвердить дивиденды в том или ином размере. Общее собрание имеет право снизить размер дивидендов по сравнению с предложенным, но не увеличивать его.

Хорошая новость, конечно, заключается в том, что владельцы компаний также нуждаются в деньгах, как и все остальные, поэтому абсолютное большинство российских компаний дивиденды выплачивает.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Как часто могут выплачиваться дивиденды

Правление акционерного общества может на свое усмотрение, если это допускает Устав, назначить и выплатить предварительные, промежуточные дивиденды — ежеквартально или раз в полгода.

Более частые выплаты, например, раз в месяц, как это бывает у иностранных компаний, в России не допускаются законом. Причина, опять же, в том, что выплата дивидендов возможна только из прибыли, а отчетные даты по ней — раз в квартал.

Когда купить акции, чтобы получить дивиденды

После того, как решение по дивидендам принято, оно обычно публикуется в открытом доступе. С этого момента по закону дивиденды можно требовать даже в судебном порядке.

И сразу же отражается на котировках акций. Скорее всего, в этот момент покупать ценные бумаги из спекулятивных соображений уже поздно: таких желающих найдется слишком много, и курс придет в соответствие со свершившимся фактом о предстоящем платеже.

По закону объявленные дивиденды должны быть выплачены не позднее определенного срока. С даты объявления дивидендов до момента определения окончательного перечня владельцев акций, которым они будут выплачены, должно пройти, по закону, не менее 10, но и не более 20 дней. Обычно сразу же определяется дата закрытия реестра акционеров.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Дата отсечки и котировки

Знать эту дату крайне важно для тех, кто совершает сделки с ценными бумагами. Дело в том, что дивиденды получат владельцы акций, которые окажутся в реестре на это указанное число. А те, кто будет внесен в реестр позже, дивиденды за период уже не получат. При этом надо помнить, что купленные или проданные акции на бирже меняют собственника не сразу, а через Т+2, то есть через день торгов плюс два рабочих дня.

Получается, что до момента отсечки акция торгуется с дивидендом, а сразу после — без него. То есть ее котировка мгновенно снижается на размер этой предстоящей выплаты. Это называется «дивидендный гэп», или разрыв в цене акций сразу после закрытия реестра.

Сроки выплаты дивидендов

Закон отводит с даты закрытия реестра 10 дней на перечисление дивидендов номинальным держателям — профессиональным участникам ценных бумаг, и 25 дней — всем остальным.

В настоящее время решается вопрос о том, чтобы изменить закон и сделать этот срок больше. Объяснение инициативы — стремление сделать работу компаний-эмитентов более стабильной, предоставив им больше времени для расчетов. Однако, будут ли такие изменения приняты или нет, пока не известно.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Как узнать о размере дивидендов и о датах выплат

Для того, чтобы быть в курсе важных для инвесторов событий компаний, таких, как проведение собраний акционеров, решениях о размерах дивидендов, их дате, и так далее, инвесторам необходимо следить за соответствующими страницами в интернете самих эмитентов. А кроме того, эта информация доступна на сайте биржи и чаще всего, ее предоставляют и брокеры.

Многие опытные трейдеры пользуются, как ни странно, сайтами иностранных бирж, таких, например, как Лондонская фондовая биржа. Профессиональный секрет прост: на ее сайте есть рассылка, и можно подписаться на новости отдельных компаний. А российские эмитенты, по крайней мере, крупнейшие из них, там как раз представлены. Но, разумеется, для того, чтобы воспользоваться этой бесплатной услугой, надо знать английский.

По западным компаниям в интернете несложно найти так называемый календарь инвестора, где по основным акциям представлена вся необходимая информация. В России, как правило, пока приходится собирать эти сведения из совершенно разных источников.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Закрытие дивидендного разрыва

Сразу после закрытия реестра котировки, как было сказано, падают — на размер дивидендов. Затем, считается, дивидендный разрыв будет закрыт в течение того или иного времени. Скорее всего, когда рынок будет ожидать уже следующие дивиденды, и оценивать их размеры исходя из той информации, которая будет известна о компании.

В действительности речь идет уже о следующих дивидендах, за предстоящий новый период. Котировки будут расти в том случае, если компания и дальше продолжит получать прибыль.

Кто и куда зачисляет дивиденды

Перечислением дивидендов от компании акционерам занимается реестр. Именно у него есть данные, кто является владельцем ценных бумаг на определенный день – дату закрытия реестра.

Из реестра деньги поступят на счет брокера, если инвестор приобрел пакет акций на бирже и держит их на брокерском счету.

Реестр или брокер выступят в роли налогового агента, то есть у частного лица будет удержан НДФЛ. Затем деньги перечисляются инвестору на его брокерский счет. По договоренности с брокером, дивиденды могут также автоматически перечисляться на обычный банковский расчетный счет клиента. В результате дивиденды считаются выплаченными, и инвестор может свободно распоряжаться этими деньгами, потратить на себя или реинвестировать в те же или любые другие ценные бумаги.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Сегодня поговорим о дивидендах: что сделать, чтобы их получить, как они выплачиваются и почему влияют на решение инвестировать в акции той или иной компании.

Мы обновили эту статью

Со времени выхода статьи Артема кое-что поменялось: какие-то компании из примеров ушли с биржи, какие-то ссылки стали неактуальными, кто-то перестал платить дивиденды.

Поэтому инвестредакция обновила статью. Теперь она актуальна на 27 апреля 2021.

Евгений Шепелев

обновил статью

Что такое дивиденды простыми словами

Дивиденды — это доля прибыли, которую компания распределяет между акционерами. Когда вы покупаете акции компании на бирже, вы получаете право на дивиденды по этим акциям до тех пор, пока остаетесь акционером.

Гипотетический пример. У компании выпущено 100 акций. Вы купили на бирже одну акцию. Чистая прибыль компании за год составила 100 Р и будет выплачена акционерам в виде дивидендов. В результате выплаты вам полагается 1 Р, а из-за налогов вы получите 87 копеек.

Вы держите акции, а компания выплачивает вам часть прибыли деньгами.

Реальный пример. Акционерный капитал «Норильского никеля» состоит из 158 245 476 акций. По результатам шести месяцев 2018 года компания направила 122 802 000 000 Р на дивиденды. На одну акцию пришлось 776,02 Р. Если у инвестора есть 6 акций, ему выплатили 4656,12 Р дивидендов. Из начисленных и выплаченных компанией дивидендов с инвестора удержали 13% в виде налога — 605 Р, поэтому в итоге осталось 4051,12 Р:

Еще реальный пример. По итогам 2019 года компания МТС трижды выплачивала дивиденды. Сначала в октябре 2019 года выплатила 8,68 Р за первые полгода, в январе 2020 — 13,25 Р за первые девять месяцев, а в июле 2020 — 20,57 Р по итогам всего 2019 года. В сумме получилось 42,5 Р на акцию, или чуть меньше 37 Р после налога.

Законодательство не определяет минимальный размер дивидендов или обязанность регулярно их выплачивать. Их могут выплачивать по результатам года, полугодия, квартала или по особым случаям. Или не выплачивать вообще, если деньги нужны компании на другие цели, например на развитие.

Сколько выплачивать дивидендов и когда — решают акционеры компании, ориентируясь на рекомендации совета директоров.

Дивиденды — это когда меняется цена акций?

Нет. Когда меняется цена акций — это не дивиденды. Красивые графики роста котировок акций на бирже и дивиденды — это две параллельные истории.

Допустим, у вас есть акции Сбербанка. Вы купили их на 100 000 Р, а сейчас они стоят 110 000 Р. Это не значит, что у вас в руках 110 000 Р.

Чтобы деньги появились, вы должны продать акции на бирже. Тогда у вас на руках будут деньги. Так вы заработаете на изменении цены акции.

Дивиденды — это когда вы держите акции и компания выплачивает вам как акционеру часть прибыли деньгами. Чтобы получить дивиденды, не нужно ничего делать: деньги автоматически поступят на брокерский счет, ИИС или банковский счет — смотря как вы настроили свой брокерский счет или ИИС.

Вы сами решаете, что делать с полученными дивидендами. Можно потратить эти деньги или купить на них новые активы: вложить в акции, облигации, валюту или во что-то еще.

На бирже много компаний, которые не платят дивиденды, а котировки их акций растут. Или падают. Это не связанные напрямую вещи.

Как получить дивиденды по акциям

Чтобы получать дивиденды, нужно быть владельцем акций на определенную дату — дату фиксации реестра. Если знать ее заранее, то можно успеть купить акции и быстро получить дивиденды. Но часто акции дорожают, как только компания утверждает размер дивидендов, поэтому лучше покупать акции еще раньше.

Реестр — это список акционеров компании с информацией о количестве принадлежащих им акций. Фиксация нужна, потому что на бирже кто-то постоянно покупает и продает акции. Поэтому для удобства компания говорит: «Все, вот кто в такую-то дату будет акционером — тем заплатим. Кто не акционер в ту дату — пардон, в следующий раз».

По закону компания должна выплатить дивиденды в течение максимум 25 рабочих дней с даты фиксации реестра. Если же дивиденды направляются в депозитарий брокера или в управляющую компанию, то выплатить их надо в течение 10 рабочих дней.

Фиксация реестра под дивиденды «Норильского никеля» за шесть месяцев 2018 года состоялась 27 сентября 2018 года. Все, кто был владельцем акций на эту дату, получили право на дивиденды.

Обычно акции растут, когда компания утверждает размер дивидендов. Могут упасть, если дивиденды окажутся ниже, чем ожидалось. Могут не отреагировать, если размер дивидендов такой же, как ожидали аналитики и участники торгов.

Если у вас договор с российским брокером, вы купили акции через него и попали в реестр, то дивиденды зачисляются на брокерский счет без каких-либо дополнительных действий с вашей стороны.

Брокер не мгновенно обработает выплаты — может потребоваться несколько дней на распределение денег по брокерским счетам и ИИС акционеров. В итоге дивиденды вы получите примерно через 2—4 недели после того, как компания сформирует реестр акционеров.

9 октября 2018 года дивиденды «Норникеля» поступили инвесторам, кто владел акциями по состоянию на 27 сентября 2018 года. Перед этим с дивидендов удержали налоги. О завершении выплат «Норникель» отчитался 6 ноября 2018 года.

Как узнать размер дивидендов и дату фиксации реестра

Чтобы быть в курсе, сколько и когда компания будет платить, нужно следить за экономическими новостями. Размер дивидендов и дату выплаты можно найти на сайте самой компании, на сайте биржи или на сайте обязательного раскрытия информации.

Вот где будут искать информацию о дивидендах акционеры «Норильского никеля»:

- В карточке «Норильского никеля» на сайте Московской биржи.

- На сайте центра обязательного раскрытия корпоративной информации.

- На сайте «Норильского никеля» в разделе для инвесторов и акционеров.

Следить за собраниями акционеров. Обычно размер дивидендов и решение об их выплате являются пунктами повестки общего собрания акционеров. Такие собрания бывают годовыми (годовое общее собрание акционеров — ГОСА) и внеочередными (внеочередное общее собрание акционеров — ВОСА). Хотя собрания могут и не включать вопрос выплаты дивидендов.

Прежде чем провести ВОСА или ГОСА, совет директоров утверждает рекомендуемый размер дивидендов. Мол, ребята, прибыли столько, предлагаем акционерам выплатить вот столько. На собрании ребята-акционеры, скорее всего, с этим согласятся. Когда состоится собрание — будет опубликовано на сайте компании.

Российские компании, как правило, контролируются мажоритарным акционером — это один или несколько человек, которые имеют достаточную долю в компании, чтобы единолично принимать решение за всех акционеров. В таких компаниях нам, миноритарным акционерам, участвовать в голосовании бессмысленно.

Когда будут собрания, на какую дату будет фиксироваться реестр — пишут в разделе «Для инвесторов» или «Инвесторам и акционерам» на сайте компании.

В случае с дивидендами «Норильского никеля» за шесть месяцев 2018 года процесс был таким:

| 13 августа | Заседание совета директоров и публикация протокола с размером дивидендов. |

| 19 сентября | ВОСА, акционеры одобрили выплату дивидендов. |

| 20 сентября | Опубликована информация о дивидендах — размер и дата фиксации реестра. |

| 27 сентября | Последний день, когда можно купить акции, чтобы получить дивиденды (закладываем время на операции на самой бирже и выходные). |

| 1 октября | Дата фиксации под дивиденды. |

| 9 октября | Деньги поступили инвесторам на брокерские счета, ИИС и счета в банках, дата может зависеть от брокера. |

| 6 ноября | «Норильский никель» завершил выплаты. |

13 августа

Заседание совета директоров, рекомендация выплатить дивиденды за первое полугодие 2018 года.

19 сентября

ВОСА, акционеры одобрили выплату дивидендов.

20 сентября

Опубликована информация о дивидендах — размер и дата фиксации реестра.

27 сентября

Последний день, когда можно купить акции, чтобы получить дивиденды (закладываем время на операции на самой бирже и выходные).

1 октября

Дата фиксации под дивиденды.

9 октября

Деньги поступили инвесторам на брокерские счета, ИИС и счета в банках, дата может зависеть от брокера.

6 ноября

«Норильский никель» завершил выплаты.

Подписаться на новости компаний. Ни сайт Московской биржи, ни сайты обязательного раскрытия информации не позволяют подписаться на новости компаний. А проверять новости вручную — это неудобно, особенно если компаний несколько. Но есть способы получать новости на электронную почту, например через сайт Лондонской биржи и через собственные службы компаний по работе с инвесторами и акционерами (Investor Relations).

Подписка на сайте London Stock Exchange. Акции и депозитарные расписки многих российских компаний торгуются одновременно в Москве на Московской бирже и в Лондоне на London Stock Exchange. Сайт Лондонской фондовой биржи позволяет подписаться на новости компаний и без задержек получать их по электронной почте.

Нужно бесплатно зарегистрироваться и затем в личном кабинете в разделе Email Alerts включить подписки на новости компаний:

Если вы хотите самостоятельно инвестировать в акции, то так или иначе будете сталкиваться с английским: на сайте LSE, в документах эмитентов, на телеконференциях компаний для инвесторов. К сожалению, если у вас нет хотя бы минимального знания языка, то поезд глобализации экономики уходит без вас.

Подписка через Investor Relations компании. У любой компании, чьи акции торгуются на бирже, есть раздел для инвесторов и акционеров на сайте. В таком разделе бывает возможность подписаться на новости для инвесторов. Еще там обязательно должна быть контактная информация службы по работе с инвесторами. Если подписки нет, попросите добавить ваш адрес в рассылку сообщений для инвесторов. Меня всегда подписывали.

Помимо работы с документами компаний, можно пользоваться готовыми подборками данных о дивидендах. Вот пара примеров: сервис инвестиционной компании «Доходъ» и сервис компании БКС.

Т+2 и «дивидендный гэп»

Если вы хотите купить акции, попасть в реестр под дивиденды и сразу их продать, учитывайте два момента: режим расчетов Т+2 на Московской бирже и то, как дивиденды учтены в цене акций.

Т+2. Акции на Московской бирже торгуются в режиме расчетов Т+2. Это значит, что расчеты происходят на второй рабочий день (+2) после даты совершения сделки (Т). Покупая акции на бирже, вы заключаете сделку, фиксируя количество акций и цену. Затем у вас есть два рабочих дня, чтобы принести деньги, а у продавца — чтобы принести акции.

Конечно, брокер не даст купить акции, если на брокерском счету нет денег. А вот если там лежат другие ценные бумаги, то вы вполне можете совершить сделку под их залог, и у вас будет два дня, чтобы перевести деньги из банка.

У отложенных расчетов есть и обратная сторона: если вы продали акции сегодня, то забрать у брокера деньги сможете только через два дня, когда произойдут расчеты по сделке.

В контексте дивидендов режим Т+2 значит, что для попадания в реестр «Норильского никеля» по состоянию на 1 октября 2018 года нам нужно было купить акции 27 сентября или раньше:

Дивидендный гэп. Когда проходит последний день, в который можно было попасть в реестр под дивиденды, цена акции, как правило, падает примерно на размер этих дивидендов.

Деньги как бы покидают компанию, поскольку в скором времени их выплатят попавшим в реестр акционерам. Поэтому те, кто купят акции позже, уже без права на дивиденды, захотят скидку на сумму дивидендов. Вчерашние же владельцы ничего не теряют: их акции подешевели, зато скоро придут дивиденды.

После дивидендного гэпа цена акций может продолжить снижение или, напротив, быстро восстановиться. Учитывайте это, когда планируете сделки.

Например, последний день для попадания в реестр «Норильского никеля» под дивиденды был 27 сентября 2018 года. Цена закрытия в этот день была 11 830 Р. Цена открытия 28 сентября была 11 170 Р — на 660 Р ниже последней цены предыдущего дня при дивидендах 776,02 Р на акцию, или 675,19 Р после налогов. В тот же день торги завершились на отметке 11 388 Р за акцию, то есть дивидендный гэп сократился с 660 Р до 442 Р. Полностью цена акций восстановилась к 20-м числам ноября.

Дивидендная доходность и дивидендная политика

Дивидендная доходность — это отношение выплачиваемых дивидендов к цене акции. Например, если акция стоит 100 Р, мы владели акцией на протяжении года и сумма выплачиваемых за год дивидендов по этой акции составляет 1 Р, то дивидендная доходность равна 1% годовых.

Посчитать доходность можно по-разному. Можно считать размер дивидендов относительно текущей цены акции, а можно ориентироваться на цену, по которой когда-то купили акции. Первый способ правильнее, поскольку позволяет адекватно сравнивать дивидендную доходность разных бумаг — и неважно, есть они в вашем портфеле или нет.

Дивидендная доходность — вещь неоднозначная. Выплаты дивидендов могут неравномерно распределяться во времени, меняться в зависимости от ситуации в экономике и внутренних факторов в компании.

Например, по результатам 2014 года «Мегафон» заплатил дивиденды с почти годовой задержкой — в декабре 2015 года. Зато в 2016 году «Мегафон» объявил дивиденды по результатам девяти месяцев еще до окончания года и выплатил уже в январе 2017.

По результатам работы за 2019 год «Норильский никель» выплатил 2045,22 Р на акцию. Это сумма трех платежей: сначала за первые шесть месяцев, потом за девять месяцев, потом окончательно за год.

На 23 апреля 2021 года цена одной акции «Норильского никеля» около 25 700 Р. Если предположить, что по итогам 2020 года в сумме выплатят столько же, а цена акций не будет меняться, дивидендная доходность составит почти 7,96% годовых, или около 6,9% годовых после налогов.

Прошлая дивидендная доходность служит ориентиром. Но в конце концов нас интересует будущая доходность. Для определения будущей доходности нужно знать, каков будет размер дивидендов и будут ли дивиденды вообще. Для этого нужно знать дивидендную политику.

Дивидендная политика — это набор правил, по которым компания определяет размер выплачиваемых дивидендов.

Одни компании четко заявляют, что не планируют выплачивать дивиденды в ближайшие годы. Другие дают витиеватые формулировки, из которых трудно сделать конкретные выводы. Третьи дают конкретные ориентиры в цифрах: 75% чистой прибыли, 50% свободного денежного потока, не менее 28 Р на акцию.

Примеры дивидендной политики

| МТС | Не менее 28 Р на акцию в год с 2019 по 2021 года. |

| АФК «Система» | Не менее 6% дивидендной доходности и не менее 1,19 Р на акцию в год. |

| «Детский мир» | Минимум 50% чистой прибыли. |

| «Норильский никель» | Не менее 30% от консолидированной прибыли до вычета расходов по процентам, налога на прибыль, амортизации (EBITDA). Стараются платить не только годовые, но и промежуточные дивиденды |

| TCS GROUP (Тинькофф-банк) | Весной 2021 года выплатили дивиденды за четвертый квартал 2020 и приостановили выплаты до конца года. Деньги вложат в развитие |

| Яндекс | Не выплачивает дивиденды |

TCS GROUP (Тинькофф-банк)

Со временем дивидендная политика компании может меняться, так что не нужно воспринимать ее как нечто незыблемое.

В зависимости от стабильности выплат и прозрачности дивидендной политики акция может приобретать черты облигации, давая предсказуемый поток платежей. Например, МТС будет стремиться выплачивать не менее 28 Р на акцию за год до 2021 года. В такой ситуации, покупая акции МТС по цене около 320 Р и надеясь, что политика не изменится, можно рассчитывать на доходность около 8,7% годовых только за счет дивидендов. Конечно, если у компании не возникнут серьезные финансовые сложности.

Если дивиденды зависят от таких показателей, как чистая прибыль, денежный поток, уровень долговой нагрузки или достаточность капитала, то появляется новая задача — оценить размер этих показателей в будущем.

У нас тут не клуб дипломированных финансовых аналитиков, поэтому нам доступен единственный способ оценки — это прогнозы самой компании. Прогнозы на будущий год могут содержаться в финансовом отчете по итогам прошедшего финансового года или быть озвучены на телеконференциях для инвесторов. Также могут пригодиться оценки сторонних аналитиков, но они тоже могут ошибаться.

Инвестирование в акции без возможности влиять на ситуацию в компании — это вопрос веры. Веры в то, что контролирующий акционер будет руководствоваться не только своими сиюминутными нуждами, но последовательно выстраивать предсказуемую для всех акционеров публичную компанию. Вопрос веры в нанятый акционерами менеджмент, экономические прогнозы этого менеджмента и способность эти прогнозы выполнять. Это голосование деньгами за веру в конкретных людей.

В России с апреля начинается дивидендный сезон — компании выплачивают дивиденды за 2022 г.

Первые выплаты ожидаются от ФосАгро, отсечка пройдет в самом начале месяца. Дивидендный поток начнет постепенно нарастать до пика в мае, когда крупные дивиденды заплатит Сбербанк. Затем будет еще один пик в июле.

Уже рекомендовали

На текущий момент несколько компаний уже анонсировали дивиденды за прошлый год.

Отмеченные дивиденды рекомендованы советом директоров, собрания акционеров ни у одной компании пока не прошли. При этом ситуация, когда ОСА не одобряет рекомендацию СД, как было в прошлом году, теперь менее вероятна — бизнес постепенно приспособился к сложившимся условиям и может с большей уверенностью направлять прибыль на дивиденды.

Могут выплатить

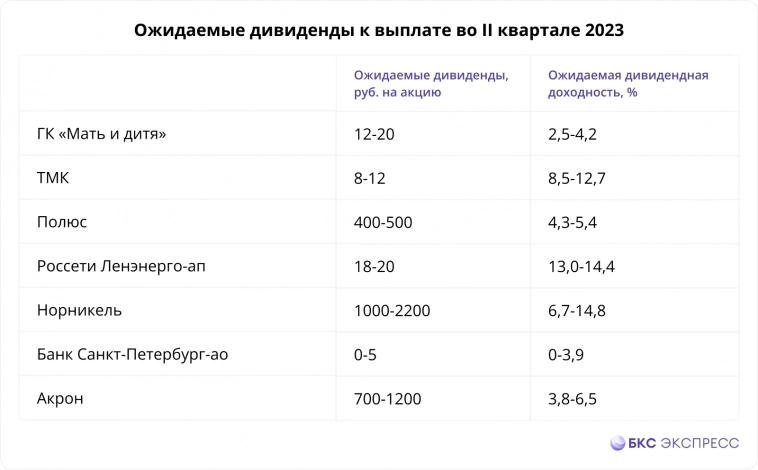

Многие еще не определились с дивидендами, но если ориентироваться на практику прошлых лет, то во II квартале выплаты могут произвести следующие компании.

Норникель

Ожидаемые дивиденды: 1000–2200 руб.

Дивдоходность: 7–15%

Действие акционерного соглашения, которое регламентировало размер дивидендов, истекло в 2022 г., поэтому вилка довольно широкая. За крупные дивиденды может выступать РУСАЛ, для которого 2022 г. был довольно тяжелым, а выплаты от Норникеля позволили бы упрочнить финансовое положение.

ТМК

Ожидаемые дивиденды: 8–12 руб.

Дивдоходность: 9–13%

Для ТМК прошедший год был позитивным благодаря высоким ценам на нефть и спросу на трубную продукцию. Компания выплатила дивиденды за I полугодие 2022 г., поэтому вероятность выплат довольно высокая. При этом ТМК не представила финансовый отчет за 2022 г., поэтому по размеру выплат есть повышенная степень неопределенности.

Полюс

Ожидаемые дивиденды: 400–500 руб.

Дивдоходность: 4–5%

В недавнем пресс-релизе Полюс отметил приверженность действующей дивидендной политике, что намекает на возможность возобновления выплат в ближайшей перспективе. В базовом сценарии выплаты за 2022 г. могут составить 400–500 руб. Но если компания решит направить на дивиденды еще и часть прибыли за 2021 г., то их размер может быть еще выше.

Россети Ленэнерго-ап

Ожидаемые дивиденды: 18–20 руб.

Дивдоходность: 13–14%

Дивиденды по префам Россети Ленэнерго регламентированы уставом и составляют 10% от чистой прибыли по РСБУ. За 9 месяцев компания заработала 15,76 руб. на акцию в пересчете на дивиденды. Если не будет неприятных сюрпризов в IV квартале, то компания может выплатить 18–20 руб. на акцию.

Банк Санкт-Петербург-ао

Ожидаемые дивиденды: 0–5 руб.

Дивдоходность: 0–4%

По дивидендам Банка Санкт-Петербург есть высокая неопределенность, так как банк не публиковал отчеты и нет понимания, в каком финансовом состоянии он находится. Ранее БСПБ направлял на дивиденды 20% от чистой прибыли по МСФО. Банк Санкт-Петербург был единственным из крупнейших банков, который выплачивал дивиденды в 2021 г.

Акрон

Ожидаемые дивиденды: 700–1200 руб.

Дивдоходность: 4–7%

Акрон отказался от выплаты дивидендов за 2021 г. В 2023 г. есть вероятность, что компания вернется к распределению прибыли. Прошедший год должен был быть успешным для Акрона на фоне высоких цен на удобрения, а также отсутствия прямого санкционного давления на отрасль.

ГК «Мать и дитя»

Ожидаемые дивиденды: 12–20 руб.

Дивдоходность: 3–4%

Финансовые результаты ГК «Мать и дитя» должны ухудшиться в 2022 г., что в основном связано с фактором коронавируса. «Мать и дитя» — одна из немногих компаний с иностранной пропиской, кто выплатили дивиденды за I полугодие 2022 г., поэтому высока вероятность, что и за 2022 г. дивиденды будут.

Во II квартале из-за дивидендных гэпов индекс МосБиржи может потерять около 2,6–3,1%. В частности, на отсечке Сбербанка в мае индекс может просесть примерно на 1,7%. Еще около 0,4–0,8% может забрать дивгэп Норникеля.

В БКС нет комиссии при покупке акций. И это не реклама. Это факт.

3 октября 2021 года

Рекомендованные дивиденды советом директоров

| Компания | Сектор | Дивиденд | Период | Закрытие реестра |

Доходность ближайшего дивиденда | Прогноз годовой дивид. доходности |

|---|---|---|---|---|---|---|

| Фосагро — PHOR RX | Горнодобывающий | 780,0 руб. | 4К21/1П22 | 03.10.2022 | 12,40% | 12,40% |

| КуйбышевАзот — KAZT RX | Горнодобывающий | 15,0 руб. | 1П22 | 03.10.2022 | 3,80% | 3,80% |

| КуйбышевАзот — KAZTP RX | Горнодобывающий | 15,0 руб. | 1П22 | 03.10.2022 | 3,79% | 3,79% |

| НОВАТЭК — NVTK RX | Нефтегазовый | 45,0 руб. | 1П22 | 09.10.2022 | 4,49% | 4,49% |

| Татнефть ао — TATN RX | Нефтегазовый | 32,71 руб. | 1П22 | 11.10.2022 | 8,88% | 8,88% |

| Татнефть ап — TATNP RX | Нефтегазовый | 32,71 руб. | 1П22 | 11.10.2022 | 9,08% | 9,08% |

| Газпром — GAZP RX | Нефтегазовый | 51,03 руб. | 1П22 | 11.10.2022 | 23,64% | 23,64% |

| Самолет — SMLT RX | Недвижимость | 41,0 руб. | 1П22 | 12.10.2022 | 1,81% | 1,81% |

| Белуга Групп — BELU RX | Розничный | 150,0 руб. | 1П22 | 13.10.2022 | 5,68% | 5,68% |

| ММЦБ — GEMA RX | Финансовый | 53,0 руб. | 1П22 | 17.10.2022 | 7,04% | 7,04% |

| Русал — RUAL RX | Материалы | 1,15 руб. | 1П22 | 20.10.2022 | 3,39% | 3,39% |

| Positive Technologies — POSI RX | IT | 5,16 руб. | 3К22 | 14.11.2022 | 0,49% | 0,49% |

| ММЦБ — OKEY RX | Розничный | 1,81 руб. | 1П22 | — | 7,66% | 7,66% |

Жирным шрифтом выделена одобренная дата закрытия реестра.

Что такое дивиденды

Дивиденды — это распределение части прибыли компании между держателями ее акций в качестве вознаграждения за то, что они вложили свои деньги в предприятие. Размер дивидендов и периодичность их выплаты определяются на собрании акционеров.

Когда компания будет выплачивать дивиденды, объявляется заранее. Собрание акционеров может принимать также решение о том, что дивиденды выплачиваться не будут — в связи с отсутствием дохода у компании или из-за решения руководства компании направить свободный капитал на развитие бизнеса. Одни компании в этом случае совсем прекращают выплаты дивидендов или же практикуют в качестве выплаты дивидендов выкуп акций у своих акционеров.

Когда и при каких обстоятельствах могут меняться или отменяться дивиденды

Задолженность по выплате ранее объявленных дивидендов акционерам компании недопустима и чревата подачей ими судебных исков. А возможность отменить или отложить выплату зависит от того, когда компания берет на себя задолженность по выплате дивидендов каждому акционеру — т.е. объявляет она об их выплате или нет.

2020 год стал особенным для всех отраслей экономики — пандемия коронавируса затронула их все и большое количество компаний, понесших колоссальный урон, отменяли дивиденды.

Менее всего риску отмены дивидендов оказались подвержены крупные стабильные компании с предсказуемой прибылью. По мнению экспертов, чтобы получать стабильный доход, акции с наибольшими дивидендами следует покупать у российских компаний из следующих отраслей:

- нефтегазовая промышленность;

- металлургическая промышленность;

- банки и финансы;

- здравоохранение;

- IT-сектор;

- телекоммуникации.

Относительно ближайших дивидендов по акциям российских компаний эксперты допускают три варианта развития событий:

- снижение дивидендной доходности акций за счет роста их стоимости — этот тренд может усиливаться снижением доходности других инструментов;

- рост инвестиционной активности компаний за счет уменьшения дивидендов, который приведет к росту стоимости акций;

- самый пессимистичный сценарий — сокращение дивидендов из-за ухудшения экономической ситуации и падения доходов компаний.

В нынешней ситуации последний вариант полностью исключать, к сожалению, нельзя. Однако следует отметить, что многим российским компаниям удается сохранять выплаты дивидендов. А некоторым — даже увеличивать их.

Акции российских компаний с наибольшими дивидендами

Как мы уже отметили, на фоне пандемии коронавируса и последовавшего на ее фоне экономического кризиса многие компании были вынуждены сократить дивиденды или же вовсе отказаться от них.

Рассмотрим акции российских компаний с наибольшими дивидендами в 2020 году.

Группа «Эталон»

Компания работает в сфере девелопмента и строительства в России и специализируется на жилье комфорт-, бизнес- и премиум-класса. «Эталон» включает в себя более 20 предприятий и за время своего существования компания ввела в эксплуатацию более 6 млн м² недвижимости.

Согласно дивидендной политике группы «Эталон» компания выплачивает держателям своих акций от 40% до 70% чистой прибыли по МСФО за прошлый год в качестве дивидендов. В октябре 2020 года компания выплатила дивиденды в размере 12 рублей на одну акцию (дивидендная доходность одной обыкновенной акции составила 9,4%).

Сбербанк

Крупнейший банк в России и СНГ, представленный также в Центральной и Восточной Европе, Швейцарии, Германии и ряде других стран. Банк предлагает весь спектр инвестиционно-банковских услуг и на его долю приходится более 41% всех кредитов физических лиц и 31,4% кредитов юридических лиц в России, а также более 43,8% всех средств физлиц.

Согласно дивидендной политике Сбербанка компания выплачивает держателям своих акций 50% его чистой прибыли по МСФО за прошлый год в качестве дивидендов. В октябре 2020 года компания начала выплату самых больших дивидендов в истории России — в размере 18,7 рубля на одну акцию (дивидендная доходность одной обыкновенной акции составила 8,0%).

Группа компаний ПИК

Крупнейшая девелоперская компания в России, которая специализируется на строительстве и реализации доступного жилья. За время своего существования компания ввела в эксплуатацию более 19 млн кв. м жилой недвижимости.

Согласно дивидендной политике ГК ПИК компания выплачивает держателям своих акций не менее 30% от операционного денежного потока в качестве дивидендов. В октябре 2020 года компания выплатила дивиденды в размере 22,71 рубля на одну акцию (дивидендная доходность одной обыкновенной акции составила 4,0%).

Сбербанк объявил о планах рекордных дивидендов. «РБК Инвестиции» спросили экспертов, с чем это связано, ждать ли таких решений от других госкомпаний, что будет с акциями «Сбера» и сколько он сможет заплатить за 2023 год

Наблюдательный совет Сбербанка рекомендовал направить на выплату дивидендов по итогам прошлого года рекордную за всю историю банка сумму — ₽565 млрд. В пересчете на одну акцию дивиденды составляют ₽25. Предыдущий рекорд по размеру дивидендов «Сбер» установил в 2020 году, заплатив по итогам 2019 года в общей сложности ₽422,4 млрд (₽18,7 на обыкновенную и привилегированную акцию). По итогам 2020 года такие рекордные выплаты были повторены.

Дивидендная политика банка предполагает выплату акционерам 50% от годовой чистой прибыли по МСФО в случае, если выполняется требование к достаточности капитала в 12,5%. По итогам 2022 года «Сбер» заработал чистую прибыль в размере ₽270,5 млрд.

Сумма дивидендов, рекомендованная к выплате, превышает прибыль прошлого года. Чтобы покрыть разницу, «Сбер» намерен заплатить акционерам, в том числе из нераспределенной прибыли. За 2021 год его чистая прибыль достигала рекордные ₽1,246 трлн. Но на фоне ввода западных санкций после начала спецоперации на Украине и кризисных явлений в банковском секторе «Сбер» не выплачивал дивиденды в соответствии с распоряжением правительства для госбанков. В обычных обстоятельствах инвесторы могли бы получить дивиденды на ₽623 млрд.

Рекомендация набсовета «Сбера» выплатить в этом году

дивиденды

на уровне ₽25 на акцию стала сюрпризом, говорит портфельный управляющий УК «Альфа-Капитал» Дмитрий Скрябин. Исходя из дивидендной политики, расчетный дивиденд не превышал ₽6 на бумагу, указывает он.

Выводим дату закрытия реестра акционеров. Чтобы успеть получить дивиденды по акции, необходимо успеть купить её не менее чем за 2 торговых дня до указанной даты

11 мая 2023

25

12,22%

12 мая 2021

18,7

6,19%

5 октября 2020

18,7

8,95%

13 июня 2019

16

6,65%

28 июня 2018

12

5,76%

14 июня 2017

6

4,2%

13 июня 2016

1,97

1,55%

Для будущих выплат рассчитываем доходность дивидендов по отношению к текущей цене акции — цене закрытия предыдущего торгового дня

Подробнее

На этой новости в пятницу, 17 марта, обыкновенные акции «Сбера» взлетели на 8,37%, до ₽190,06, привилегированные — на 7,42%, до ₽187. Затем в ходе торгов котировки продолжали расти. По итогам основной сессии цена обыкновенной акции составила ₽191,4 (+9,09%), привилегированной — ₽190,99 (+9,76%). В результате дивидендная доходность выплат достигает 13%. В целом на фоне ожиданий дивидендов за 2022 год бумаги «Сбера» с конца декабря подорожали на 35%.

Почему «Сбер» рекомендовал щедрые дивиденды

Главным получателем средств от дивидендов Сбербанка станет государство, которому принадлежит 50% плюс одна акция: в случае одобрения рекомендации в бюджет поступит ₽282,5 млрд. Эта сумма сопоставима с той, которую правительство ранее планировало собрать в виде разового сбора с бизнеса в бюджет (глава Минфина Антон Силуанов рассчитывал на поступление ₽300 млрд).

Потребность бюджета в дополнительных доходах управляющий директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров поставил на первое место среди причин щедрых дивидендов «Сбера». На фоне текущего дефицита бюджета государство крайне нуждается в этих средствах, отмечает он. Готовность Сбербанка выплатить большие дивиденды отчасти отражает потребность государства в дополнительных поступлениях в бюджет, соглашается руководитель отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов. По предварительным данным Минфина, совокупный дефицит бюджета за два месяца 2023 года достиг ₽2,58 трлн на фоне опережающего роста расходов.

По мнению Локтюхова, в связи с этим и другие государственные компании, скорее всего, последуют за Сбербанком и выплатят повышенные дивиденды. «Если действительно решение о выплате беспрецедентного дивиденда «Сбером» продиктовано позицией государства по наполнению бюджета, можно ожидать, что и другие госкомпании («Газпром нефть», «Газпром», «Транснефть», «Роснефть» и так далее) могут принять аналогичное решение о выплате более 50% чистой прибыли в текущем периоде», — добавляет портфельный управляющий УК «Альфа-Капитал» Дмитрий Скрябин.

Фото: Shutterstock

Кроме потребностей государства, аналитики видят и другие причины высоких дивидендов. В связи с отказом от выплаты дивидендов за 2021 год у Сбербанка была возможность пойти на такой шаг, чтобы поддержать и удержать своих миноритарных акционеров, говорит Асатуров. По его мнению, Сбербанк может извлечь большую пользу для себя от такого решения, так как общая стоимость компании уже выросла — и, вероятно, увеличится еще при прочих равных. Кроме того, группа выигрывает от решения репутационно.

«Достаточность капитала «Сбера» превышает норму Банка России по итогам 2022 года, поэтому весь лишний капитал было принято направить на выплату. Вероятно, текущее состояние бизнеса это позволяет», — отмечает руководитель управления аналитики финансовых рынков и премиального обслуживания сервиса «Газпромбанк

Инвестиции

» Андрей Ванин. «Высокий дивиденд может означать, что менеджмент не видит рисков ухудшения финансовой ситуации в этом году», — добавляет замдиректора аналитического департамента Freedom Finance Global Георгий Ващенко.

Сколько денег от дивидендов может поступить российским инвесторам

Исторически Сбербанк был одной из самых популярных российских акций у западных инвестиционных фондов. В настоящий момент активы нерезидентов заблокированы на Мосбирже, однако они продолжают получать дивиденды по акциям и купоны по облигациям на счета типа С, с которых запрещено выводить средства за рубеж.

Согласно данным на сайте Мосбиржи, коэффициенты free-float (доля бумаг в свободном обращении) по обыкновенным и привилегированным акциям «Сбера» составляют 48% и 100% соответственно. На основе этих показателей «РБК Инвестиции» подсчитали, что общее количество акций «Сбера» в свободном обращении равно 11,36 млрд. Умножив это число на ₽25 («Сбер» традиционно платит одинаковую сумму по двум видам акций), можно оценить суммарный объем дивидендов, который будет причитаться держателям free-float, — ₽284 млрд. Он включает выплаты как российским, так и иностранным инвесторам.

«По нашим расчетам, на незамороженный free-float может быть выплачено примерно ₽50–60 млрд», — оценил портфельный управляющий УК «Альфа-Капитал» Дмитрий Скрябин. Сбербанк не ответил на запрос «РБК Инвестиций» по этой теме.

Фото: Роман Пименов / ТАСС

Что будет с акциями «Сбера»

Потенциал роста акций Сбербанка еще не исчерпан, уверен Локтюхов из ПСБ. «Высокая дивидендная доходность (около 13%) и виды на ее сохранение в будущем обеспечивают хорошую поддержку котировкам, уже и так неплохо взлетевшим. Полагаю, что спрос на акции Сбербанка будет сохраняться: основные санкционные риски уже реализованы, бизнес Сбербанка смотрится адаптировавшимся к ним и достаточно перспективным», — отмечает эксперт.

По его оценкам, возможные просадки котировок при отсутствии сильных негативных вводных по экономике и рублю будут неглубокими. Локтюхов рассчитывает, что текущая волна роста акций Сбербанка закончится в диапазоне ₽220–230, когда дивидендная доходность по ним приблизится к 11% и уже будет сопоставима с текущей доходностью десятилетних ОФЗ.

«На наш взгляд, потенциал роста не исчерпан до принятия решения о выплате акционерами. Но, скорее всего, рынок будет осторожнее в приобретении акций «Сбера», — прогнозирует Ванин из сервиса «Газпромбанк Инвестиции». Окончательное решение по дивидендам будет принято на годовом общем собрании акционеров, которое запланировано на 21 апреля.

Целевая цена акций Сбербанка по мнению аналитиков:

- «Алор Брокер»: с учетом рекомендации дивидендов в ₽25 на акцию прогноз по обыкновенным и привилегированным акциям поднимается до ₽240;

-

ПСБ: текущая оценка справедливой стоимости обыкновенных и привилегированных акций — ₽247 и ₽244 соответственно;

-

УК «Система Капитал»: при прочих равных и отсутствии новых серьезных вызовов для российской экономики как обыкновенные, так и привилегированные акции Сбербанка вполне могут вернуться к уровню ₽220;

- «Газпромбанк Инвестиции»: стоимость акций компании на горизонте трех лет может оказаться около ₽270 с учетом дивидендов.

Сколько могут выплатить по итогам 2023 года

Говоря о перспективах «Сбера» в 2023 году, Скрябин из УК «Альфа-Капитал» отмечает, что при прогнозной прибыли в ₽1,2–1,3 трлн банк может заплатить ₽28–30 на акцию (при направлении на эти цели 50% от чистой прибыли). В случае если выплатят 100% от прибыли, дивиденды могут составить до ₽60 на акцию. По словам Скрябина, есть определенная вероятность реализации последнего сценария.

Согласно консервативному прогнозу портфельного менеджера УК «Открытие» Ирины Прохоровой, Сбербанк в 2023 году заработает прибыль не менее ₽1,1 трлн. Базовый сценарий предусматривает, что «Сбер» выплатит ₽26–28 на акцию.

Локтюхов из ПСБ оценивает, что по итогам года Сбербанк может получить чистую прибыль в размере ₽1,1–1,3 трлн. «Сбер» вполне может побить рекорд 2021 года по прибыли в ₽1,246 трлн, оптимистичен эксперт.

«В этом году банк может генерировать ₽110–120 млрд чистой прибыли в месяц, а значит, и на следующий год дивиденды могут быть сопоставимыми с предложенными сейчас», — полагает Ващенко из Freedom Finance Global.

Инвестиционный стратег ИК «Алор Брокер» Павел Веревкин в базовом сценарии предположил, что при рентабельности 20% прибыль по итогам 2023 года может быть на уровне ₽1–1,15 трлн. В результате при выплате 50% прибыли дивиденды могут составить примерно ₽25–28 на акцию.

«Про более оптимистичный сценарий в виде выплат 75–100% прибыли от МСФО пока говорить рано», — считает он, добавляя, что 2023 год будет сложным для мировой экономики и сырьевых рынков, так что вводные для прогноза могут сильно измениться вслед за внешний фоном.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее