Уведомление об исчисленных суммах

Для чего нужно представлять уведомление?

Для распределения ЕНП по платежам с авансовой системой расчетов. Это касается тех случаев, когда декларация подается позже, чем срок уплаты налога. Для таких ситуаций вводится новая форма документа

— уведомление об исчисленных суммах.

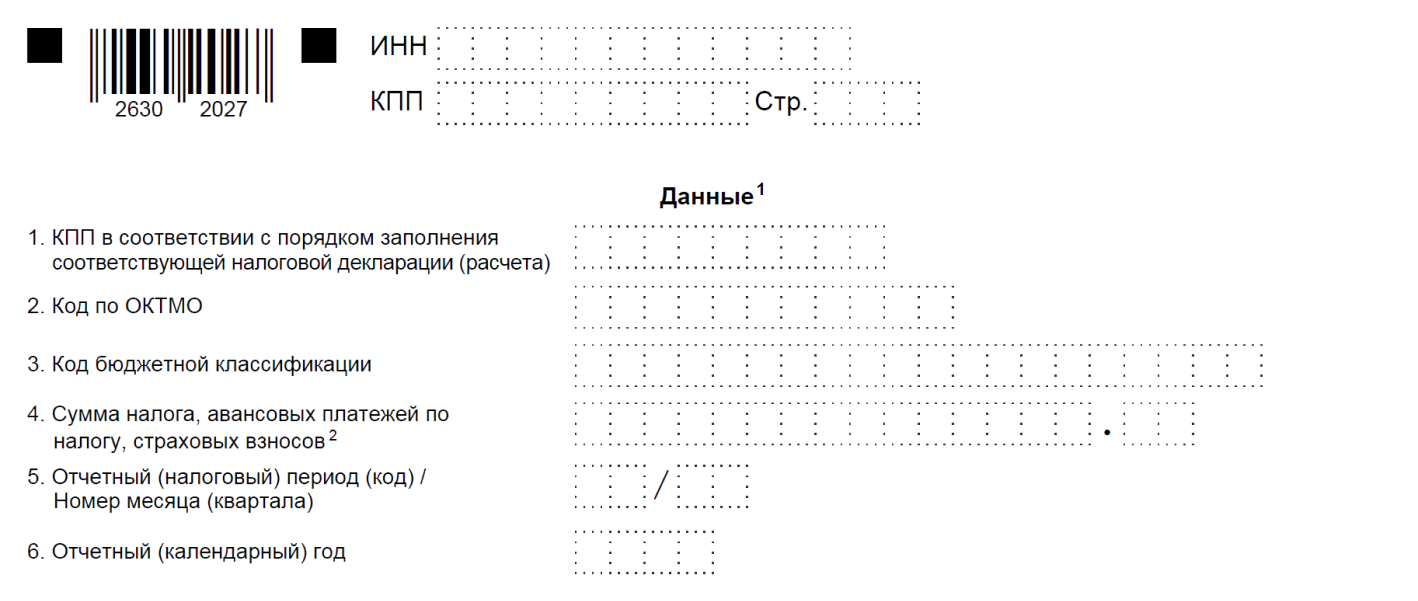

В нем пять реквизитов: КПП, КБК, ОКТМО, отчетный период и сумма. Уведомление многострочное. В одном документе можно указать информацию по всем авансам каждого обособленного подразделения.

Примеры заполнения для разных налогов

НДФЛ за период с 01.01.2023 по 22.01.2023

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210102010011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 1200.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

21/01 |

| 6 | Отчетный (календарный) год | 2023 |

НДФЛ за период с 23.01.2023 по 22.02.2023

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210102010011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 1300.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

21/02 |

| 6 | Отчетный (календарный) год | 2023 |

НДФЛ за период с 23.12.2023 по 31.12.2023

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210102010011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 1500.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

34/04 |

| 6 | Отчетный (календарный) год | 2023 |

УСН за I квартал 2023 года

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210501011011000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 4000.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

34/01 |

| 6 | Отчетный (календарный) год | 2023 |

Имущество организаций за полугодие 2023 года

| 1 | КПП, указанный в соответствующей налоговой декларации (расчете) | 773601001 |

| 2 | Код по ОКТМО | 45592000 |

| 3 | Код бюджетной классификации | 18210602010021000110 |

| 4 | Сумма налога, авансовых платежей по налогу, сбора, страховых взносов | 2500.00 |

| 5 |

Отчетный (налоговый) период (код) / Номер месяца (квартала) |

34/02 |

| 6 | Отчетный (календарный) год | 2023 |

Суммы в уведомлении отражаются за каждый конкретный период или нарастающим итогом?

Суммы в уведомлении отражаются за каждый конкретный период.

Например, если по УСН за первый квартал исчислена сумма 1000 руб., за полугодие (1 квартал + 2 квартал) – 3000 руб., то в уведомлении за 2 квартал вам необходимо указать сумму 2000 руб.

По какой форме подавать уведомление

Форма по КНД 1110355 — уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов.

Памятка по порядку предоставления и заполнения уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов с 01.01.2023

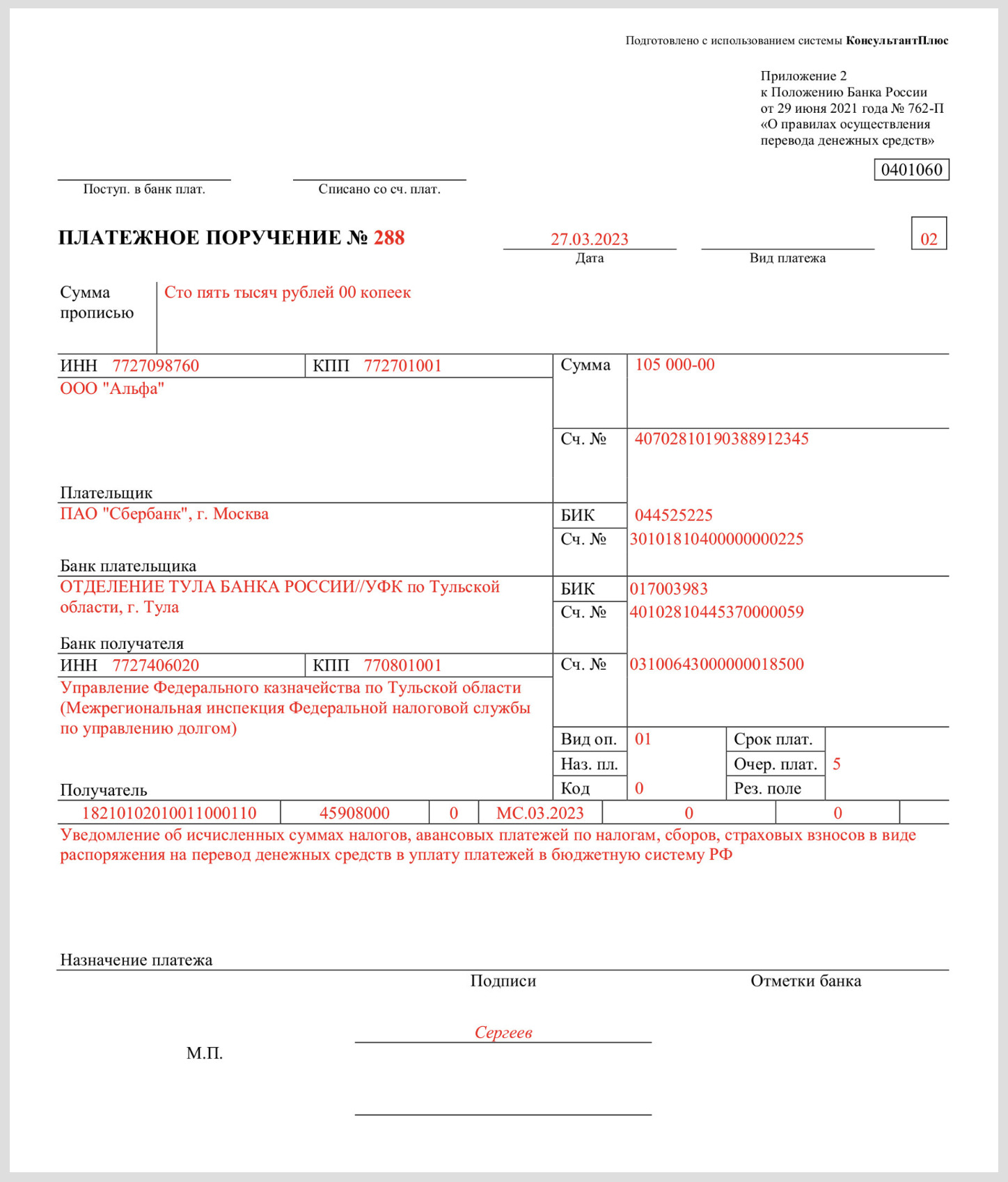

Можно ли в 2023 году вместо уведомлений по-прежнему предоставлять платежные поручения?

В течение 2023 года предусмотрена возможность не подавать уведомление, а по-прежнему предоставлять в банк платежку с заполненными реквизитами. Налоговая на основании этого сама сформирует начисленные суммы. Но здесь важно правильно заполнить платежку и проставить в ней статус плательщика «02». Из нее инспектор должен точно понять, какой это бюджет, налог, какой у него период и какую сумму необходимо внести.

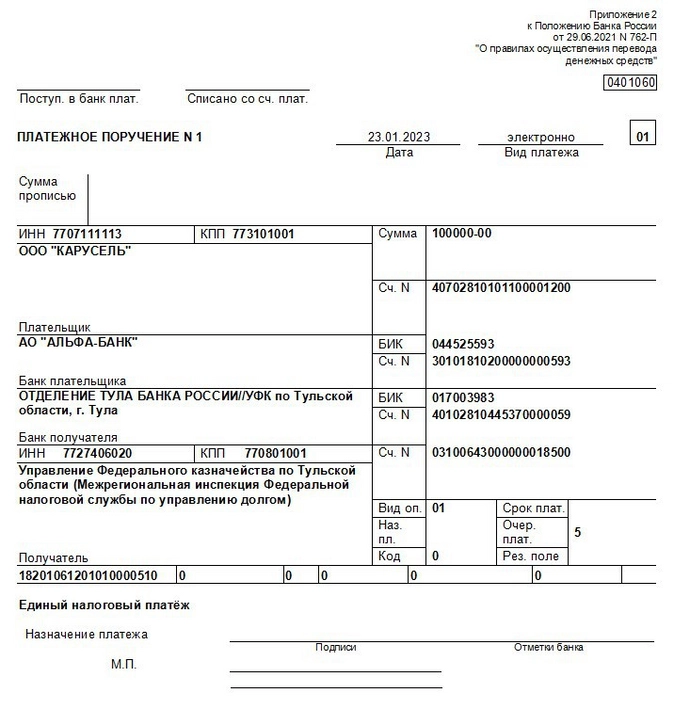

Пример заполнения платежного поручения вместо подачи уведомления

Минусы такой альтернативы:

- необходимо заполнить и предоставить в банк платежки по всем авансам и обособленным подразделениям, заполнив 15 реквизитов в каждом платежном поручении;

- исправить ошибку в платежке можно только подав уведомление.

По каким налогам представлять уведомление

Юридические лица и индивидуальные предприниматели подают уведомление:

- по НДФЛ

- страховым взносам

- имущественным налогам юрлиц

- упрощенной системе налогообложения

В какие сроки подавать уведомление

Не позднее 25 числа месяца, в котором установлен срок уплаты соответствующих налогов и взносов.

Скачать график представления по всем налогам

Основные ошибки в уведомлениях

Семь ошибок, которые плательщики допускают при формировании Уведомления об исчисленных суммах налогов.

Период необходим для правильного определения срока уплаты, а также однозначной связи с налоговой декларацией (расчетом, сообщением об исчисленных суммах налогов) или новым Уведомлением.

В 2023 году Уведомление нужно подавать только по срокам уплаты, которые будут в этом году, если не сдается декларация.

Так, например, если за 1-3 кварталы сумма налога по УСН или налогу на имущество организаций была уплачена в 2022 году в полном объеме, предоставлять Уведомление за этот период не требуется, только Декларацию по итогам года, если обязанность по представлению такой Декларации предусмотрена Налоговым кодексом Российской Федерации.

В случае указания неправильного периода Вам будет направлено сообщение, что указанный отчетный период невозможен для этой обязанности (например указали вместо квартального месячный период).

Уведомление представляется только по следующим налогам:

- Организации — транспортный, земельный налог и налог на имущество, налог на прибыль для налоговых агентов.

- Организации и ИП — УСНО, ЕСХН, СВ, НДФЛ.

Всегда нужно указывать КБК и ОКТМО бюджетополучателя, действующие в текущем финансовом году.

Если Вы представили Уведомление с неправильным КБК или КБК, по которому предоставление Уведомления не требуется, Вам придет сообщение: «По КБК (его значение) предоставление уведомления невозможно».

В случае указания неактуального ОКТМО его значение заменяется на ОКТМО преемника.

В случае указания неправильного КБК и (или) ОКТМО следует сформировать Уведомление с правильными реквизитами и представить его заново.

Уведомление необходимо для определения исчисленной суммы по налогу (авансовому платежу по налогу, взносу), по которым уплата осуществляется до представления Деклараций (расчетов), а также по налогу (авансовому платежу по налогу), в отношении которых обязанность представления Декларации не установлена.

Поэтому если Декларация (расчет) представлена, то для налогового органа достаточно информации об исчисленных суммах из Декларации (расчета).

В приеме такого Уведомления будет отказано. Вам придет сообщение, что Декларация по данным, указанным в Уведомлении, принята.

Исключение – представление Уведомления об исчисленной сумме налога на имущество организаций возможно после представления Декларации по этому налогу за аналогичный налоговый период, если Уведомление относится к исчислению налога за объекты налогообложения, по которым обязанность представления Декларации не установлена (объекты недвижимости российских организаций, налоговая база по которым определяется исходя из кадастровой стоимости).

По Налоговому кодексу Российской Федерации на все уплаченные до 31.12.2022 суммы, по которым действует авансовая система (уплата раньше представления декларации), установлен режим «резерва» — эти суммы считаются исчисленными в размере их фактической уплаты до момента, когда будет получена нужная декларация.

Поэтому если за 1-3 кварталы сумма налога была уплачена в 2022 году в полном объеме, предоставлять Уведомление за этот период не требуется.

Если Вы ошибочно представите уведомление за 2022 год, занизив сумму авансов, например, по УСН, ЕСХН, страховым взносам, все Ваши платежи перестанут считаться уплаченными вовремя и может начислиться пеня. Уточнятся суммы посредством сдачи декларации за 2022 год.

По транспортному налогу, налогу на имущество организаций, земельному налогу действуют следующие особенности. Если уплата авансовых платежей по налогу за 1-3 кварталы была в 2022 году, то после уплаты итоговой суммы налога в 2023 году представляется Уведомление, в котором указывается сумма исчисленного налога за 2022 год за минусом суммы уплаченных в 2022 году авансовых платежей.

- КБК

- ОКТМО

- неверно указан или вообще не указан отчетный период.

Пример. Если в платежке по НДФЛ поставить 1 кв. 2023 года или просто дату уплаты (17.02.2023), будет невозможно определить, к какому сроку относить платеж.

Важно в платежке указывать реквизиты, которые позволят однозначно соотнести их с соответствующей Декларацией (расчетом) или сообщением об исчисленных суммах налогов. Иначе у плательщика могут задвоиться начисления по Уведомлению, представленному в виде платежки, и итоговой Декларации (расчете).

Правила заполнения таких платежек указаны в пункте 7 Приложения 2 к приказу Минфина 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации».

Например, по НДФЛ за период с 23 января по 22 февраля — указать срок 28.02.2023 или «МС.02.2023».

Нужно сдавать только одно уведомление по одному сроку уплаты. В уведомлении нужно указать полную сумму оплаты к сроку. Если Вы сдаете повторное уведомление по этому же сроку и налогу, оно считается уточняющим и заменяет предыдущее, а не увеличивает сумму начислений.

В этой ситуации платежи не смогут сформировать уведомлений. Как уведомление может быть учтен последний платеж, что повлечет заниженную сумму начислений по сроку 28 число месяца.

Если Вы все же сделали несколько платежей, то для корректного исчисления налога и учета его органами ФНС нужно представить уведомление об исчисленных суммах.

Как исправить ошибку в уведомлении

Нужно направить в налоговый орган новое уведомление с верными реквизитами — только в отношении обязанности, по которой произошла ошибка.

| Где ошибка | Что делать |

|---|---|

| В сумме |

|

| В иных данных |

|

Как подать уведомление

- по ТКС с усиленной квалифицированной электронной подписью

- через ЛК налогоплательщика с усиленной квалифицированной электронной подписью

- на бумаге, если допускается такой способ представления (например, при среднесписочной численности за предшествующий календарный год не более 100 человек)

Уведомление предоставляется в налоговый орган по месту учета налогоплательщика.

В бухгалтерских системах для сдачи отчетности предусмотрена работа с уведомлениями.

Как это будет реализовано в учетных (бухгалтерских) системах?

1С

Контур

СБИС

Порядок подключения к API ЕНС

Что делать, если не согласны с сальдо ЕНС?

Если у вас есть вопросы по сальдо ЕНС и его детализации, вы можете обратиться письменно через ЛК, ТКС или иным способом провести сверку с налоговым органом.

Если необходимо срочно отменить меры взыскания или получить справку о расчетах с учетом временно непроведенных платежей, вы можете обратиться через сервис «Оперативная помощь: разблокировка счета и вопросы по ЕНС

»:

- введите в сервисе сведения о себе и контактный номер телефона;

- из списка вопросов выберите «Не согласен с сальдо ЕНС, требуется актуализация».

Специалист свяжется с вами для уточнения причины обращения.

Рекомендации по заполнению и представлению уведомлений при исчислении налогов на имущество организаций

При уплате в 2023 г. транспортного налога за налоговый период 2022 года, Уведомление должно содержать только сумму налога за налоговый период 2022 года (а не сумму авансовых платежей, уплаченных до 01.01.2023). При этом сумма налога, подлежащая уплате в бюджет налогоплательщиками-организациями, определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, подлежащих уплате в течение налогового периода (пункт 2 статьи 362 НК РФ).

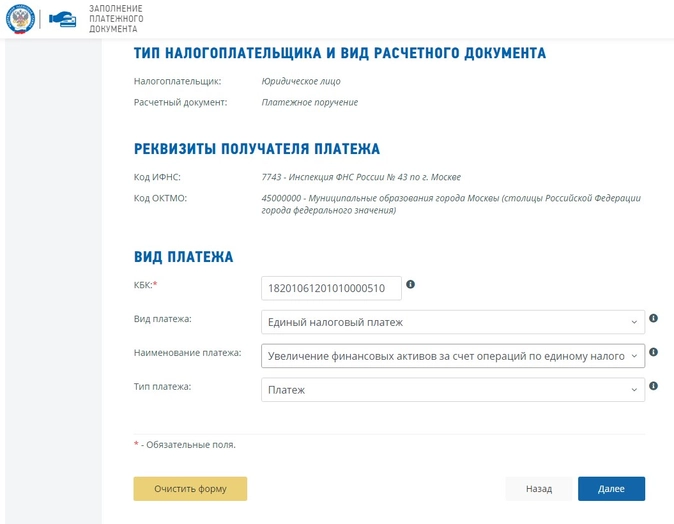

С 2023 года платить налоги, сборы и взносы нужно единым налоговым платежом (ЕНП). Для этого деньги перечисляют на единый налоговый счёт (ЕНС). ФНС разместила информацию, как заполнять платёжные поручения на перечисление ЕНП. Подробности – в статье.

Правила оформления платёжки по ЕНП

Сейчас платёжные поручения оформляют по правилам из приказа Минфина № 107н от 12 ноября 2013 года. В связи с переходом единый налоговый платёж Минфин подготовил проект с изменениями в эти правила, но он ещё на рассмотрении. Пока не утвердили новый порядок, заполнять поля платёжного поручения нужно по правилам, которые разместила ФНС на своём сайте:

-

поле 101 «Статус налогоплательщика» – код «01». Его вписывают все юрлица или ИП, которые перечисляют в ИФНС единый платёж. В приложении № 5 приказа № 107н этот код означает организацию, но, судя по инструкции от ФНС, для ЕНП его должны проставлять и ИП;

-

ИНН плательщика – 10 знаков для юрлица и 12 для ИП и физлица;

-

КПП плательщика – только для организаций;

-

плательщик – краткое название организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК для перечисления единого налогового платежа. В утверждённом перечне кодов на 2023 год это 182 01 06 12 01 01 0000 510. Но, возможно, в 2023 году его отменят или поменяют. Сейчас на рассмотрении находятся несколько проектов с новыми вариантами КБК;

-

поля 105 – 109 – «0» вместо ОКТМО, основания платежа, налогового периода, номера и даты документа;

-

получатель – Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

-

ИНН и КПП получателя – 7727406020 и 770801001

-

поля 13 – наименование банка получателя «ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула».;

-

Поле 14 – БИК банка

-

Поле 15 — номер банковского счёта получателя платежа: 40102810445370000059.

-

поле 17 – номер казначейского счёта: 03100643000000018500;

-

назначение платежа – «Единый налоговый платёж».

В инструкции от ФНС не сказано как заполнять поля 18, 21 и 22. Но если оставить их пустыми, вы не сможете отправить платёжку в банк. Для налоговых платежей нужно заполнить «Вид операции» – «01», «Очерёдность платежа» – «5» и «Код» – «0».

Заполнить все эти реквизиты можно на сайте ФНС – в личном кабинете или в сервисе «Уплата налогов и пошлин».

Если вы пользуетесь интернет-бухгалтерией «Моё дело» все налоги и взносы, которые вы должны заплатить в составе ЕНП, будут собраны в один список, а платёжное поручение на уплату ЕНП автоматически сформируется нажатием одной кнопки. Отправить платёжку в банк можно прямо из сервиса, если у вас подключена интеграция с банком.

На какие платежи не распространяется новый порядок

Согласно п. 1 ст. 58 НК в новой редакции не все платежи нужно обязательно перечислять общей суммой. Некоторые можно на выбор включать в единую платёжку или оформлять отдельную:

-

налог на профессиональный доход для самозанятых ИП и физлиц;

-

сборы за пользование объектами животного мира и объектами водных биоресурсов.

А эти платежи нужно оформлять только отдельными платёжными поручениями:

-

НДФЛ уплачиваемый иностранцами за патент;

-

госпошлина, по которой суд не выдал исполнительный документ.

Отдельно уплачивают взносы от несчастных случаев и профзаболеваний. После объединения ПФР и ФСС перечислять их нужно по реквизитам нового Социального фонда России.

Платёжные поручения вместо уведомлений в ИФНС

С 2023 года нужно подавать уведомления об исчисленных суммах, чтобы в ИФНС знали, сколько денег списывать с ЕНС на разные виды налогов, взносов и сборов. В них указывают пять реквизитов: КПП, КБК, сумму, ОКТМО, кодовое обозначение отчётного периода. Срок подачи уведомлений – не позднее 25 числа месяца уплаты.

Согласно п. 12 ст. 4 закона № 263-ФЗ в течение переходного 2023 года вместо уведомлений можно по-прежнему отправлять в банк отдельные платёжные поручения со всеми заполненными реквизитами, конкретными КБК и суммами. Если вы решили воспользоваться таким правом и не отправлять уведомления, платёжки при перечислении налогов заполняйте так:

-

поле 101 «Статус налогоплательщика» – «02». По правилам из приказа № 107н такой код обозначает налогового агента. Но, судя по инструкции от ФНС, его нужно указывать всем юрлицам и ИП, которые подают в ИФНС уведомление об исчисленных суммах в виде платёжки;

-

ИНН и КПП плательщика;

-

плательщик – краткое наименование организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК конкретного налога, взноса или сбора;

-

поле 105 – ОКТМО из восьми знаков;

-

поля 106, 108 и 109 – «0».

-

поле 107 – кодовое обозначение налогового периода, за которые делаете платёжку. Например, за январь «МС.01.2023», за первый квартал «КВ.01.2023»;

-

наименование, ИНН, КПП и банковские реквизиты получателя – те же реквизиты, по которым перечисляете единый платёж;

-

назначение платежа – «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ».

Предоставлять платёжки вместо уведомлений могут только те, кто ни разу таких уведомлений не сдавал. Если отправите уведомление – нужно и дальше сдавать только уведомления.

Почему изменились реквизиты

С начала 2023 года стало обязательным для всех компаний и ИП применение ЕНП (единого налогового платежа) и ЕНС (единого налогового счета). С этого момента заработали новые правила заполнения платежных поручений на перечисление налогов и взносов, в том числе НДФЛ.

Набор отражаемых в налоговых платежках реквизитов зависит от способа уплаты денежных средств. В 2023 году таких способов два, и плательщики могут выбрать подходящий для себя вариант:

По мнению чиновников, способ 1 — самый удобный. Реквизиты в платежку можно внести единожды и для последующих платежей изменять только сумму. При этом в инспекцию нужно сдавать уведомление об исчисленных налогах.

Способ 2 — это платежный механизм, с помощью которого компании и ИП перечисляли налоговые платежи в прошлом году. Применяется он теперь с учетом новых реквизитов. Данный способ можно использовать только в 2023 году (переходный период).

ФНС рекомендует заполнять платежные поручения в специальных онлайн-сервисах с автоматическим заполнением реквизитов (в том числе реквизитов для оплаты НДФЛ в 2023 году).

Минфин и ФНС порой дают противоречивые разъяснения по порядку применения новых правил оформления платежных поручений. Далее расскажем, на что обратить внимание при заполнении отдельных реквизитов налоговых платежек на примере реквизитов НДФЛ в 2023 году.

Данные о плательщике

Большинство компаний и ИП формируют платежные поручения на уплату НДФЛ в своих учетных (бухгалтерских) системах или через сервисы ФНС. В таких случаях:

- Реквизиты платежа заполнятся автоматически, если платеж оформляется в личном кабинете на сайте ФНС (ЛК ЮЛ/ЛК ИП) или учетной системе.

- Часть реквизитов вносится в платежку в режиме автозаполнения, и плательщику остается указать свой ИНН/КПП и сумму платежа — при оформлении платежки через сервис «Уплата налогов и пошлин».

Правильно указанный в платежке ИНН плательщика — залог успешного попадания перечисленных денег на единый налоговый счет. В том числе при наличии неточностей в других реквизитах.

При указании КПП плательщика в платежном поручении на перечисление единого налогового платежа учитываются такие правила:

Остальные данные о плательщике (наименование, банковские реквизиты, номер счета) указываются в обычном порядке.

При использовании прежнего платежного механизма (отдельными платежками) данные о плательщике заполняются в полном объеме.

Набор нулевых полей

Новый порядок оформления налоговых платежек позволяет существенно снизить нагрузку на плательщика за счет законного обнуления целого набора реквизитов. При этом старая платежная схема (с оформлением платежек по каждому налогу) не позволяет воспользоваться в полном объеме возможностью обнуления ряда реквизитов.

Покажем эти различия:

В этой части платежного поручения при уплате ЕНП все показатели, кроме КБК, принимают нулевые значения. Уплата НДФЛ отдельной платежкой требует внесения дополнительной информации и позволяет заполнить нулями только половину реквизитов: основание платежа, номер и дату документа.

Реквизит «Получатель платежа»

Все платежи, которые администрирует налоговая (кроме территории Байконура), с 01.01.2023 перечисляют на отдельный казначейский счет в УФК по Тульской области. Получатель в платежном поручении будет один — с одним набором реквизитов.

В платежном поручении эти реквизиты размещаются в общеустановленном порядке:

Такие правила применяются всеми компаниями и ИП, в том числе при заполнении реквизитов для уплаты НДФЛ в 2023 году в отдельных платежных поручениях (способ 2).

Если в платежке в качестве получателя по ошибке вы указали реквизиты своей инспекции вместо реквизитов Тульского УФК, исправлять ничего не нужно — деньги попадут по назначению, так как контролеры идентифицируют платежи по ИНН и КБК.

Реквизит «КБК»

КБК — важный реквизит для оплаты НДФЛ в 2023 году и других налогов/взносов, позволяющий налоговикам правильно идентифицировать платеж.

На реквизит перечисления НДФЛ в 2023 году, отражаемый в платежном поручении в поле 104 «КБК», влияет способ исполнения налоговых обязательств. Если налог перечисляется по новой платежной схеме в рамках единого налогового платежа, в поле 104 нужно указать единый код для всех перечислений, формирующих ЕНП:

Если компания или ИП решит в 2023 году перечислять налоги по-старому, в платежках на уплату НДФЛ необходимо указывать КБК по этому налогу. Минфин обновил список этих кодов — добавил отдельные КБК для выплаты дивидендов, сохранив прежними коды по налогу с зарплатных доходов:

С 2023 года отдельно от ЕНП в бюджет перечисляются фиксированные авансовые платежи по НДФЛ (плата за патент). Налог, удерживаемый в последующем из зарплаты таких работников или из вознаграждения по договорам ГПХ, заключенным с ними, уходит в бюджет через ЕНП.

Реквизит «Назначение платежа»

С 11.03.2023 вступил в силу приказ Минфина от 30.12.2022 № 199н, предписывающий в налоговых платежках указывать дополнительную информацию, которая нужна для идентификации назначения платежа.

Минфин не уточнил, какие формулировки можно включать в поле 24 «Назначение платежа» и можно ли это поле оставлять пустым. ФНС устранила этот пробел:

Если оформляющий платежку бухгалтер считает необходимым в поле 24 указать сведения о виде налога и периоде, за который он перечисляется, налоговики в этом нарушения не усматривают.

Примеры формулировок:

- в платежных поручениях на уплату ЕНП;

- в платежках взамен уведомлений.

О путанице в подходах Минфина и ФНС при заполнении поля 24 в платежном поручении рассказываем в статье «Снова поменяли платежки по ЕНП».

Реквизит «ОКТМО»

При оформлении поля 105 «ОКТМО» платежного поручения на перечисление сумм, входящих в ЕНП, следует указать значение «0» — на этом настаивают налоговики.

Приказом Минфина № 199н определено, что в поле 105 «ОКТМО» можно указывать ноль или восьмизначный ОКТМО.

Любой из вариантов позволит банку принять платеж, а контролерам учесть его на едином налоговом счете в качестве ЕНП.

ФНС не считает критической ошибкой указание в поле 105 ОКТМО 70000000 (кода для муниципальных образований Тульской области) или ОКТМО муниципального образования, в котором работает плательщик. В любом случае перечисляемая сумма поступит на его ЕНС.

Быстро узнать ОКТМО по ИНН или адресу вы можете с помощью сервиса на нашем сайте.

Реквизит «Статус плательщика»

Реквизит «Статус плательщика» (поле 101) с 2023 года заполняется по новым правилам:

Детальную информацию о заполнении поля 101 узнайте из этого материала.

Напомним, что до 2023 года код «01» в налоговой платежке означал, что платеж производит компания в качестве налогоплательщика, а кодом «02» обозначался налоговый агент (к примеру, компания или ИП, перечислявшие НДФЛ с зарплат своих работников).

Таким образом, в 2023 году код «01» должен стоять в платежке на перечисление НДФЛ в составе ЕНП (способ 1), а код «02» — при оформлении отдельной платежки на перечисление этого налога в бюджет (способ 2).

Образец заполнения платежного поручения на перечисление НДФЛ с отпускных, которое заменяет уведомление об исчисленных суммах налогов и взносов, поможет быстро сориентироваться в новых реквизитах и правилах заполнения — скачайте его на сайте системы «КонсультантПлюс» после оформления бесплатного доступа.

Итоги

Реквизиты для перечисления НДФЛ в 2023 году зависят от способа платежа. При оформлении платежки на ЕНП многие поля заполняются нулями. Если компании или ИП применяют старый платежный способ и формируют отдельные платежки на уплату налогов, при заполнении полей платежного поручения учитываются специальные правила.

Следите за новостями Экстерна, первыми узнавайте о новых разъяснениях от экспертов и общайтесь с коллегами в соцсетях

- Телеграм

- ВКонтакте

- Одноклассники

С 1 января 2023 года НДФЛ в общем случае нужно будет платить 28 числа (п. 6 ст. 226 НК РФ в ред. ФЗ от 14.07.2022 № 263-ФЗ). Это означает, что в этот день на едином налоговом счете налогоплательщика должно быть достаточно денег, чтобы закрыть обязательство по НДФЛ.

Важно! Дата поступления денег на ЕНС не имеет значения. Важно только фактическое наличие нужной суммы на счете.

Перевести деньги можно в любой момент, для этого больше даже не требуется фактически удерживать налог с доходов сотрудника, так как с 2023 года отменен п. 9 ст. 226 НК РФ.

Важно помнить, что 28 числа происходит списание по всем налогам, поэтому на счете должно быть достаточно денег для покрытия совокупной обязанности, иначе деньги распределят пропорционально и образуется недоимка.

Срок уплаты НДФЛ будет зависеть от того, когда его удержали. Списывать налог со счета будут в следующие даты (пп. а п. 13 ст. 2 263-ФЗ):

- налог удержан с 1 по 22 января — 28 января;

- налог удержан с 23 числа прошлого месяца по 22 число текущего месяца — 28 число текущего месяца;

- налог удержан с 23 по 31 декабря — в последний рабочий день года.

Сроки уплаты НДФЛ в 2023 году мы собрали в таблицу. Тут сразу учтены переносы с выходных и праздников.

| Дата удержания НДФЛ | Срок списания с ЕНС с учетом переноса |

|---|---|

| 1 — 22 января | 30 января |

| 23 января — 22 февраля | 28 февраля |

| 23 февраля — 22 марта | 28 марта |

| 23 марта — 22 апреля | 28 апреля |

| 23 апреля — 22 мая | 29 мая |

| 23 мая — 22 июня | 28 июня |

| 23 июня — 22 июля | 28 июля |

| 23 июля — 22 августа | 28 августа |

| 23 августа — 22 сентября | 28 сентября |

| 23 сентября — 22 октября | 30 октября |

| 23 октября — 22 ноября | 28 ноября |

| 23 ноября — 22 декабря | 28 декабря |

| 23 — 31 декабря | 29 декабря (в последний рабочий день 2023 года) |

Обратите внимание, что НДФЛ, удержанный в последний рабочий день 2022 года, нужно будет платить по старым правилам — не позднее первого рабочего дня 2023 года. Кстати, если выплатить зарплату за декабрь в начале января 2023 года, уплату налога можно будет отсрочить до 30 января 2023 года. Но есть в переходном периоде и проблемы, которые мы разобрали в отдельной статье «НДФЛ с зарплаты за декабрь: разбираемся с переходными положениями».

Отчитывайтесь по сотрудникам через Экстерн. В сервисе всегда актуальные формы и встроенные проверки

Отчитаться

Как мы уже сказали, дата уплаты зависит от даты удержания. А дата удержания, в свою очередь, зависит от даты фактического получения дохода.

В этой части изменение только одно, но актуальное для всех и однозначно добавляющее работы: с аванса теперь тоже нужно будет удерживать налог.

Связано это с новой редакцией ст. 223 НК РФ. Раньше в п. 2 было прописано, что фактическая дата получения дохода в виде заработной платы — последний день месяца, за который начислен заработок. Это означало, что удерживать НДФЛ нужно только при окончательном расчете за месяц, а с аванса — не нужно. С 2023 года это положение из НК РФ уберут, поэтому фактической датой получения аванса станет день выплаты, и в этот же день нужно будет удерживать НДФЛ.

В остальном правила остаются прежними. Повторим еще раз, чтобы избежать путаницы. Итак, дата удержания НДФЛ с основных видов доходов в денежной форме:

- зарплата — день выплаты;

- аванс — день выплаты;

- больничное пособие — день выплаты;

- отпускные — день выплаты;

- командировочные — последний день месяца, в котором утвержден авансовый расчет.

Если доход сотруднику был выдан в натуральной форме, то НДФЛ нужно удержать из его следующих денежных доходов. Например, 9 января 2023 работодатель подарил сотруднику новогодний подарок — планшет. Удержать налог нужно будет при следующей денежной выплате — с аванса, выплаченного 25 января 2023. Это значит, что уплачен налог будет уже 28 февраля.

Еще одна новая обязанность налоговых агентов — подавать в ИФНС уведомление об исчисленных суммах налогов. С его помощью налоговая сможет понять, на какие направления какие суммы со счета вы хотите направить.

В одно уведомление можно включить сразу все налоги, которые нужно уплатить до 28 числа соответствующего месяца. То есть подавать отдельные уведомления на НДФЛ, на взносы, на УСН и прочие налоги не нужно — все можно включить в один документ. Такие уведомления можно будет отправлять через Экстерн, личный кабинет налогоплательщика или сдавать на бумаге.

Формируйте платежные поручения по ЕНП, отправляйте уведомления с суммами платежей и сверяйте расчеты с ФНС в Экстерне

Попробовать

Форма уведомления на 2023 год еще не утверждена, она находится в разработке (Проект ID 01/02/06-22/00129158). Если изменений не внесут, выглядеть оно будет так:

Порядок заполнения уведомления тоже утвердят этим приказом:

- «КПП в соответствии с налоговой декларацией (расчетом)» — заполняют только юрлица в соответствии с расчетом 6-НДФЛ. За счет этого реквизита будут определять списания в пользу обособленных подразделений.

- «Код по ОКТМО» — указывается актуальный код территории бюджетополучателя.

- «КБК» — указывается КБК для налога по НДФЛ.

- «Сумма налога» — сумма исчисленного в отчетный период НДФЛ.

- «Отчетный период/Номер месяца (квартала)» — код налогового периода в соответствии с приложением 2 к порядку заполнения Уведомления: 21 — I квартал; 31 — полугодие; 33 — 9 месяцев; 34 — год. При указании кодов 21, 31, 33 указывается порядковый номер квартального месяца, а в случае заполнения кода 34 — порядковый номер квартала.

- «Отчетный (календарный) год» — заполняется год за налоговый период которого исчислен налог в соответствии с порядком заполнения расчета 6-НДФЛ.

Срок сдачи уведомления — не позднее 25-го числа месяца, в котором должен быть уплачен налог. В случае с НДФЛ срок зависит от даты удержания налога. Мы составили табличку:

| Дата удержания НДФЛ | Срок подачи уведомления об исчисленных суммах налога |

|---|---|

| 1 — 22 января | 25 января |

| 23 января — 22 февраля | 27 февраля |

| 23 февраля — 22 марта | 27 марта |

| 23 марта — 22 апреля | 25 апреля |

| 23 апреля — 22 мая | 25 мая |

| 23 мая — 22 июня | 26 июня |

| 23 июня — 22 июля | 25 июля |

| 23 июля — 22 августа | 25 августа |

| 23 августа — 22 сентября | 25 сентября |

| 23 сентября — 22 октября | 25 октября |

| 23 октября — 22 ноября | 27 ноября |

| 23 ноября — 22 декабря | 25 декабря |

| 23 — 31 декабря | 29 декабря (в последний рабочий день 2023 года) |

Обратите внимание, что НДФЛ в налоговые уведомления включать нужно в любом случае, даже если вы представите 6-НДФЛ. О причинах мы рассказали в статье «Уведомление по ЕНП в 2023 году: форма, сроки, штрафы и многое другое».

Пример. ООО «Домик у реки» выплачивает сотрудникам зарплату 15 числа, а аванс — 30 числа. В этом случае в январе бухгалтер действует так:

- 15 января удерживает НДФЛ с зарплаты за декабрь;

- до 25 января подает уведомление об исчисленных налогах, в том числе НДФЛ;

- до 30 января перечисляет деньги на ЕНС, чтобы к дате списания там было достаточно средств.

Для аванса, который выплачен 30 января, сроки другие:

- 30 января удерживает НДФЛ с аванса за январь;

- до 27 февраля подает уведомление об исчисленных налогах, в том числе НДФЛ;

- до 28 февраля перечисляет деньги на ЕНС, чтобы к дате списания там было достаточно средств.

НДФЛ, удержанный с обеих выплат, попадет в расчет 6-НДФЛ за 1 квартал. Его нужно сдать до 25 апреля 2023 года.

В разделе 1 общий НДФЛ, подлежащий перечислению за период с 1 января по 22 марта, будет показан в строке 020. Налог, удержанный 15 января, указывается в строке 021, а удержанный 30 января — в строке 022.

Перечислять НДФЛ на единый налоговый счет нужно будет специальным платежным поручением — оно общее для всех видов налогов, которые формируют совокупную обязанность на ЕНС.

Проект с поправками в порядок заполнения платежного поручения еще на рассмотрении (ID № 01/02/11-22/00132827). В новой платежке, если вы будете подавать уведомления, достаточно заполнить:

- поле 60 — ИНН плательщика;

- поле 104 — КБК единого налогового счета (текущий код 18201061201010000510 могут заменить);

- поля 61 и 103 — ИНН и КПП получателя;

- поле 101 — статус налогоплательщика 34.

Нули проставляются в полях «Основание платежа», «Налоговый период», «Номер документа» и «Дата документа», «КПП» плательщика, «ОКТМО», «Назначение платежа». «Плательщик».

В 2023 году можно платить налоги не единым платежом, а отдельными платежными поручениями. Этот переходный период мы разобрали в статье «Платежное поручение по ЕНП в 2023 году — порядок заполнения и инструкция».

Экстерн автоматически сформирует платежку на уплату налога по данным из декларации, уведомления об исчисленных суммах или требования

Попробовать

Навигатор по новым правилам уплаты налогов и страховых взносов

С 2023 года изменились правила уплаты налогов и взносов, а также сроков представления отчетов. Теперь большинство обязательных платежей нужно перечислять на единый налоговый счет в составе ЕНП, но есть исключения.

Изменения в НК РФ относительно уплаты налогов и взносов, а также сроков представления отчетов вносят Федеральные законы от 14.07.2022 № 263-ФЗ, № 239-ФЗ, № 237-ФЗ и др.

Мы собрали информацию по срокам, а также о том, что уплачивать в составе ЕНП, что отдельными платежами, подготовили образцы платежек.

Содержание:

Сводная таблица с видами и сроками платежей

Можно ли в 2023 году, как и раньше, платить налоги и взносы отдельными платежками

Что входит единый налоговый платеж (ЕНП)

Что уплачивается отдельной платежкой

Что уплачивается в составе ЕНП по усмотрению налогоплательщика

Платежные поручения

КБК

Новые сроки

Сводная таблица с видами и сроками платежей

|

Как уплачивать |

Вид платежа |

Срок уплаты |

|---|---|---|

|

В составе единого налогового платежа (ЕНП) |

Федеральные и региональные налоги, налоги по специальным налоговым режимам, земельный налог, торговый сбор и страховые взносы (ОПС, ОМС, ВНиМ) |

Единый срок — 28 числа каждого месяца |

|

Отдельным платежным поручением будут платить |

Страховые взносы на травматизм (страхование от несчастных случаев и профессиональных заболеваний) |

Не позднее 15 числа календарного месяца, следующего за календарным месяцем, за который начисляются страховые взносы (п. 4 ст. 22 Федерального закона от 24.07.1998 № 125-ФЗ) |

|

НДФЛ иностранцев, которые работают по патенту |

Ситуативно |

|

|

Госпошлина, по которой судом не выдан исполнительный документ |

||

|

Уплата в составе ЕНП на усмотрение налогоплательщика |

Налог на профессиональный доход (НПД), сборы за пользование объектами животного мира и объектами водных биологических ресурсов |

Ситуативно |

НДФЛ с выплат иностранным сотрудникам, которые работают по патенту, не входит в ЕНП (абз. 4 п. 1 ст. 58 НК РФ). Фиксированный авансовый платеж по НДФЛ налогоплательщик платит отдельным платежным поручением на основании выданного патента по месту осуществления трудовой деятельности физлица (п. 4 ст. 227.1 НК РФ).

Исключение — когда исчисленный налог с доходов иностранного работника превышает зачтенные фиксированные авансовые платежи по НДФЛ. При такой доплате подоходного налога работодатель (налоговый агент) будет перечислять эти суммы в составе ЕНП (ст. 226 НК РФ).

Можно ли в 2023 году, как и раньше, платить налоги и взносы отдельными платежками

В 2023 году действует переходный период: вместо подачи уведомлений и единой платежки по ЕНП налогоплательщик может предоставлять в банк платежку с заполненными реквизитами. Все обязательные платежи в любом случае зачисляются на единый налоговый счет (ЕНС). Исключение — некоторые обязательные платежи, например, взносы на травматизм, НДФЛ по патенту, госпошлина без исполнительного документа.

ФНС РФ предоставила плательщикам налогов и взносов возможность в 2023 году заполнять отдельные налоговые поручения на каждый вид налога или взноса. Этот механизм схож с привычной оплатой обязательных платежей, который действовал до 01.01.2023. Порядок перечисления налогов и взносов отдельными платежными поручениями в переходном периоде имеет много общего с ранее действовавшим порядком, но различия все же есть.

При уплате отдельными платежными поручениями в переходный период 2023 года:

| — | Как и при перечислении обязательных платежей по налогам и взносам в составе ЕНП — единой платежкой, получателем будет: Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом). |

| — | Как и при перечислении денег единой платежкой, средства поступят на ЕНС организации или ИП. |

| — |

Нужно обязательно указывать: • КБК того налога или взноса, за который перечисляются деньги; • ОКТМО и другие обязательные реквизиты; • код статуса плательщика 02. |

| — | Не нужно представлять уведомления по исчисленным налогам и взносам. ФНС РФ самостоятельно зачислит денежные средства на ЕНС организации или ИП и распределит их по видам обязательных платежей, опираясь на заполненные реквизиты, в частности КБК конкретного налога и взноса. |

| — | Исправить ошибку в платежном поручении можно только подав уведомление. |

Обратите внимание, если налоговая инспекция по каким-либо причинам не сможет идентифицировать принадлежность платежа, он все равно будет зачислен на ЕНС плательщика и платеж будет зачтен в очередности погашения задолженности. Сначала будет погашена недоимка, начиная с налога с более ранним сроком уплаты, затем начисления с текущим сроком уплаты, после этого пени, проценты и штрафы.

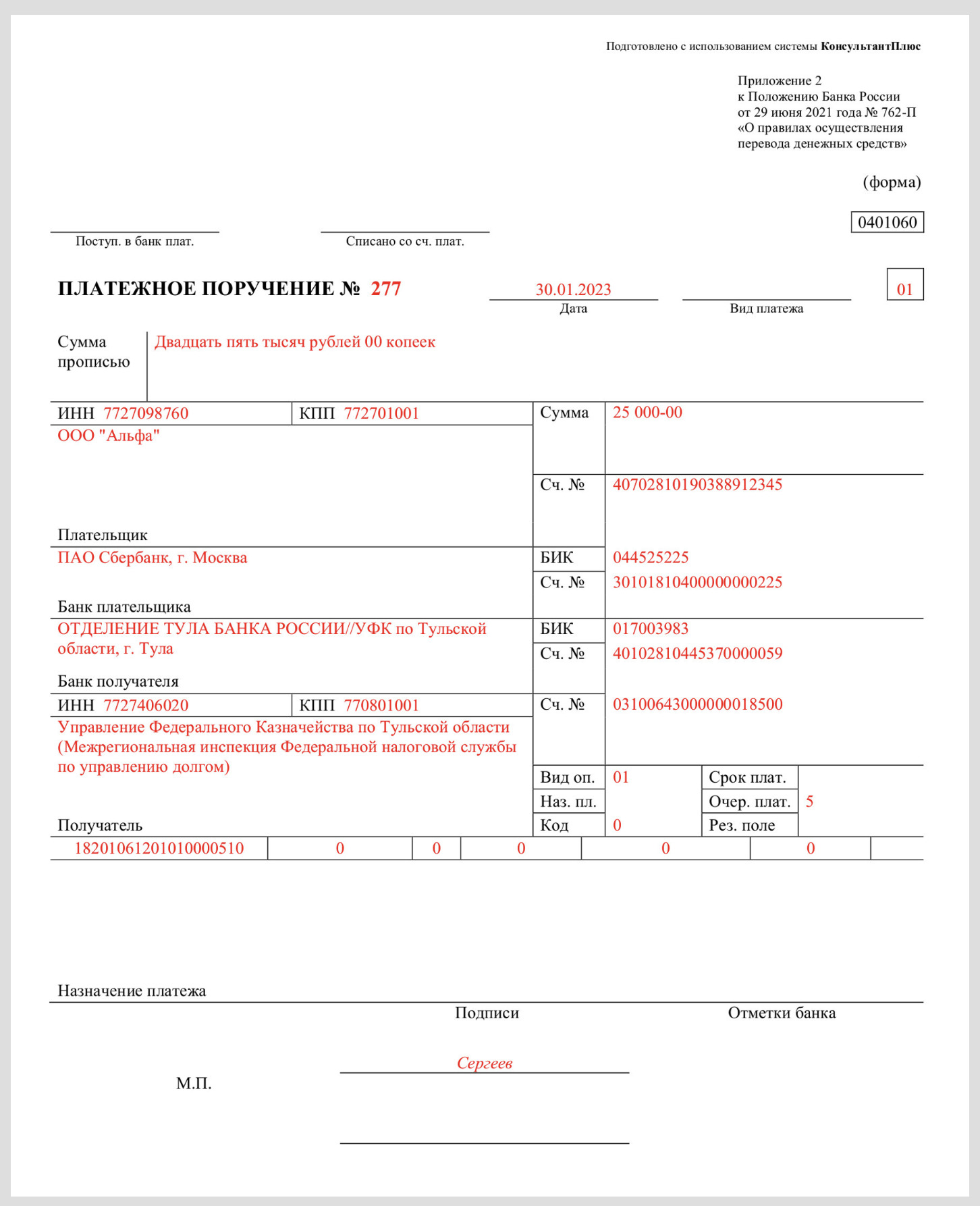

Пример использования отдельных платежных поручений

ООО «Альфа» в 2023 году решило платить налоги и взносы с использованием отдельных платежных поручений вместо предоставления уведомлений. За декабрьскую зарплату необходимо перечислить налоги и взносы до 30 января 2023 года.

Бухгалтер ООО «Альфа» сделает платежки на ОПС, ВНиМ, ОМС, НДФЛ. Взносы на травматизм были уплачены до 16 января в региональное отделение СФР отдельным платежным поручением.

Оформляя платежки на ОПС, ОМС, ВНиМ и НДФЛ бухгалтер укажет отдельные конкретные КБК для каждого взноса и налога, всего будет сделано 4 платежки. Эти 4 платежных поручения бухгалтер сразу отправит через банк, а налоговая инспекция самостоятельно зачислит платежи на ЕНС организации «Альфа» и распределит по видам налогов. Уведомление до 25 января бухгалтер подавать не будет.

В этом случае бухгалтер может воспользоваться таким образцом заполнения отдельного платежного поручения с сайта ФНС:

В переходный период платежные поручения играют роль уведомлений.

Когда вы подаете платежное поручение, не используя уведомление, указывайте КБК налога или взноса, по которому заполняете данную платежку. В нашем сервисе представлен Справочник КБК на 2023 год по всем налогам и взносам, там вы сможете найти интересующий вас реквизит.

Перейти к Справочнику КБК на 2023 год>

Посмотреть образец заполнения такого платежного поручения>

Даже если вы выберете способ уплаты отдельными платежками — они все равно будут считаться единым налоговым платежом (ЕНП) и зачисляться на ЕНС, а получателем средств будет являться Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом). Так как все уплаченные налоги и взносы теперь формируют сальдо ЕНС.

Что входит в единый налоговый платеж (ЕНП)

Налогоплательщики обязаны перечислять в единые сроки — 28 числа каждого месяца в составе ЕНП: федеральные и региональные налоги, налоги по специальным налоговым режимам, земельный налог, торговый сбор и страховые взносы (ОПС, ОМС, ВНиМ). Для корректного распределения уплаченных сумм нужно подавать уведомление об исчисленных суммах налогов, авансовых платежей по налогам, страховых взносов по ряду таких платежей (Федеральный закон от 14.07.2022 № 263-ФЗ, Приказ ФНС РФ от 02.11.2022 № ЕД-7-8/1047@).

При этом для всех плательщиков ЕНП установлен один получатель — Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом), независимо от того, в каком регионе зарегистрировано юрлицо или ИП.

Пример использования единого платежного поручения по ЕНП

ООО «Сигма» в 2023 году решило платить налоги и взносы с использованием одного платежного поручения — ЕНП. За декабрьскую зарплату необходимо перечислить налоги и взносы до 30 января 2023 года. В составе ЕНП за декабрьскую зарплату организация перечислит страховые взносы на ОПС, ОМС, ВНиМ и НДФЛ. Страховые взносы на травматизм общество перечислило 16 января отдельным платежным поручением в региональное отделение СФР.

Бухгалтер до 25 января 2023 должен подать уведомление об исчисленных налогах и взносах, которое поможет ФНС распределить платеж на конкретные налоги и взносы.

В данном случае налогоплательщик использует только одно КБК единого налогового платежа: 18201061201010000510.

А уже в уведомлении об исчисленных налогах и взносах организация укажет КБК для каждого отдельного налога и взноса на основании полученного уведомления ФНС.

В этом случае бухгалтер может воспользоваться таким образцом заполнения отдельного платежного поручения с сайта ФНС:

Если платежное поручение заполняет плательщик-ИП, в поле 102 «КПП» нужно указать «0».

Читайте об этом подробнее:

«Единый налоговый платеж: уведомления и платежи»

Образец заполнения платежки по ЕНП с банковскими реквизитами получателя

Что уплачивается отдельной платежкой

Не входит в ЕНП и уплачивается отдельным платежным поручением: страховые взносы на травматизм (страхование от несчастных случаев и профессиональных заболеваний); НДФЛ иностранцев, которые работают по патенту; госпошлину, по которой судом не выдан исполнительный документ.

Взносы на травматизм уплачиваются отдельным платежным поручением в региональное отделение Социального фонда России (СФР). Срок их перечисления остался прежним — не позднее 15 числа календарного месяца, следующего за календарным месяцем, за который начисляются страховые взносы (п. 4 ст. 22 Федерального закона от 24.07.1998 № 125-ФЗ).

Найти реквизиты своего регионального отделения СФР можно в нашем справочнике: «Платежные реквизиты СФР по регионам».

О том, как заполнить платежное поручение по взносам на травматизм читайте в статье: «Образец заполнения платежек по взносам на травматизм».

Что уплачивается в составе ЕНП по усмотрению налогоплательщика

На усмотрение налогоплательщика в составе ЕНП уплачивается налог на профессиональный доход, сборы за пользование объектами животного мира и объектами водных биологических ресурсов (п. 4 ст. 333.5 НК РФ, ст. 11 Федерального закона от 27.11.2018 № 422-ФЗ в ред. Федерального закона от 28.12.2022 № 565-ФЗ).

Платежные поручения

Сейчас возникает много вопросов в части оформления платежных поручений: как заполнить, отозвать, исполнить или уточнить? Как заплатить налог за третьих лиц? Как оформить платежку на выплаты сотрудникам?

Ответы на эти и другие вопросы читайте в блоке: «ЕНП и платежные поручения».

КБК

Все обязательные платежи будут приходить на обновленные КБК (Приказ Минфина от 17.05.2022 № 75н в ред. Приказа Минфина РФ от 22.11.2022 № 177н).

Какие коды использовать при заполнении уведомлений и платежных поручений в 2023 году можно посмотреть в «Справочнике КБК на 2023 год».

Новые сроки

Мы подготовили подробный график, в котором описаны сроки платежей, подачи уведомлений и сдачи отчетов, чтобы не пропустить сроки уплаты и сдачи отчетов.

Страховые взносы

Страховые взносы по единому тарифу и страховые взносы на травматизм

Срок сдачи единой формы ЕФС-1 с 2023 года

Перейти к полному списку>

Федеральные налоги

НДФЛ

НДФЛ с доходов ИП на ОСНО

Налог на прибыль организаций

НДС

НДС при импорте из стран ЕАЭС

Перейти к полному списку>

Региональные налоги

Налог на имущество организаций

Транспортный налог юридических лиц

Перейти к полному списку>

Местные налоги

Земельный налог

Торговый сбор

Перейти к полному списку>

Спецрежимы

Упрощенная система налогообложения

Единый сельскохозяйственный налог

Взносы ИП за себя

Перейти к полному списку>

Мария Шевченко,

Ирина Мазаева,

эксперты Норматива

С 11 февраля 2023 года действуют новые правила заполнения платежек на уплату налогов и страховых взносов. Что именно изменилось? Как теперь заполнять платежные поручения по ЕНП? Как отражать КБК для единого налогового платежа? В каких полях ставить 0 (нули)? Что делать с ОКТМО и «Назначением платежа»? На многие вопросы появились ответы. Рассказываем о деталях нового приказа Минфина.

Также см. “Платежное поручение по взносам на травматизм за январь 2023 года: пример“.

Краткая история вопроса

Новые правила оформления платежных поручений в 2023 году утвердили приказом Минфина от 30.12.2022 № 199н. Правила вступают в силу с 11 февраля 2023 года. До этого на практике применяли рекомендованные образцы заполнения платежных поручений, которые ФНС разместила на промостранице единого налогового счета на сайте ФНС. То есть, приходилось пользоваться рекомендованными, а не официальными правилами.

Решен главный вопрос – как заполнять платежку по ЕНП

Основной вопрос бухгалтеров в начале 2023 года касался заполнения полей платежного поручения на перечисление единого налогового платежа. Приказ Минфина от 30.12.2022 № 199 дал ответы на некоторые вопросы.

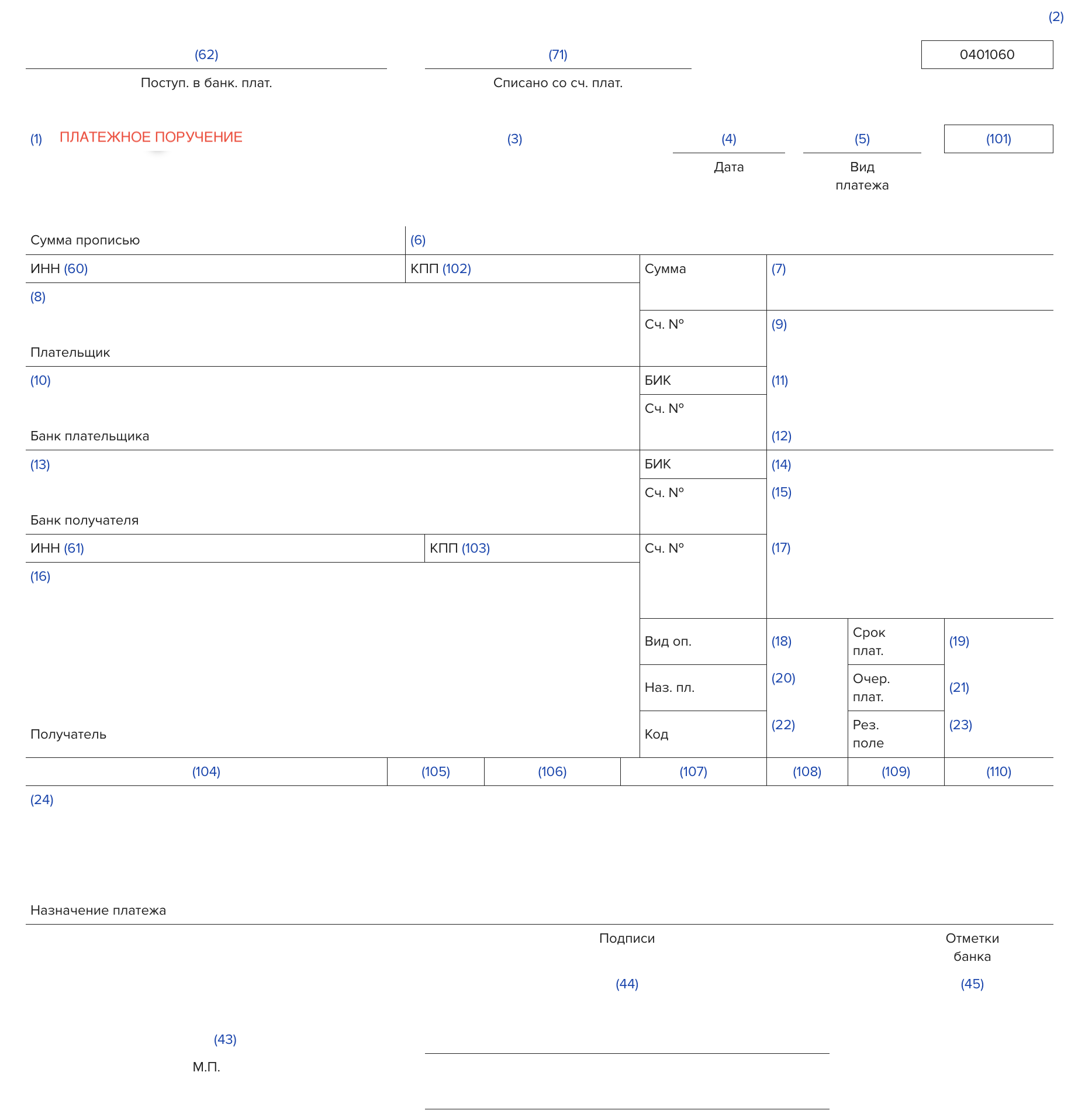

Для начала напомни о том, как в 2023 году расшифровываются поля платежных поручений:

Новые платежные поручения с 11 февраля 2023 года есть в системе Консультант Плюс.

С 11.02.2023 официально утверждено, что при перечислении единого налогового платежа в платежке указываются:

в поле 101 – статус «01»;

- в поле «ИНН» – ИНН плательщика, чья обязанность по уплате налогов, взносов, сборов исполняется;

- в поле «КПП» – значение «0» или КПП плательщика;

- в поле «Плательщик» – наименование организации (ее обособленного подразделения) или ф.и.о. ИП;

- в поле 104 – КБК единого налогового платежа (182 01 06 12 01 01 0000 510);

- в поле 105 «ОКТМО» – значение «0» или восьмизначный код, присвоенный территории муниципального образования (межселенной территории) в соответствии с ОКТМО;

- в полях 106-109 – «0» (нули). – эти поля предназначены для указания: основания платежа, налогового периода, номера и даты документа, который является основанием платежа;

- в поле 24 «Назначение платежа» – дополнительная информация, необходимая для идентификации платежа.

Посмотрите, как выглядит образец платежного поручения на уплату ЕНП, заполненный по всем правилам после 11 февраля 2023 года:

Если формируете платежку вместо уведомления

Напомним, что с 2023 года организации и ИП должны сдавать в ИФНС уведомления об исчисленных налогах и взносах.

Уведомление об исчисленных суммах представляется по тем налогам и взносам, по которым по сроку уплаты еще не подается налоговая отчетность (п. 9 ст. 58 НК). Это ежемесячные платежи по НДФЛ и страховым взносам, авансовые платежи по налогу на имущество, транспортному и земельному налогам, по ЕСХН и налогу по УСН.

Однако в 2023 году – переходный период. Пока организации и ИП вправе вместо уведомлений направлять в ИФНС «старые» платежки по каждому налогу или взносам. Но заполнять их нужно по-особенному.

С 11 февраля 2023 года стало ясно, какие данные нужно внести в платежку-уведомление:

| Поле | Что вносим в платежку |

| Поле 104 | КБК конкретного налога или взносов из 20 знаков, как в уведомлении. |

| КПП плательщика | Значение КПП плательщика, за кого платим. |

| Поле 105 | Код ОКТМО из 8 цифр. |

| Поля «106», «108» и «109» | «0» (ноль). Если показать другое значение, в ИФНС сами решат принадлежность платежа. |

| Поле 107 | Налоговый период из 10 знаков, 2 из которых – разделительные, их заполняем точкой («.») |

| «ИНН» и «КПП» получателя | ИНН и КПП уполномоченного территориального налогового органа – администратора источников финансирования дефицита федерального бюджета. |

| Поле «Получатель» | Сокращенное наименование органа Казначейства и в скобках – наименование уполномоченного налогового органа, который администрирует источники финансирования дефицита федерального бюджета. |

| «Назначение платежа» | Дополнительные данные для идентификации назначения платежа. |

| Поле «101» | 02 |

Обратите внимание

Приказ № 199н внес изменения в правила заполнения поля 101. Для юридических и физических лиц, ИП, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, а также для глав крестьянских (фермерских) хозяйств утверждены следующие значения:

- «01» — при перечислении единого налогового платежа (ЕНП);

- «02» — при перечислении налогов (взносов, сборов и проч.) отдельными платежками, которые заменяют собой уведомления.

Вот будет выглядеть образец платежного поручения вместо уведомления:

Если нужно перечислить платеж, не входящий в ЕНП

Предположим, что вам нужно перечислить платеж, который не входит в состав ЕНП, но которые администрирует ИФНС (например, НДФЛ с выплат иностранцам с патентом). Тогда обращайте внимание на заполнение этих полей.

| Поле | Что вносим в платежку |

| Поле 104 | КБК для перечисления платежа из 20 знаков. В нашем примере – 182 1 01 02040 01 1000 110 |

| КПП плательщика | Значение КПП плательщика, за кого платим. |

| Поле 105 | Код ОКТМО из 8 цифр. |

| Поля «106» – «109» | «0» (ноль). Если отразить иное значение, налоговики сами установят принадлежность к платежу. |

| «ИНН» и «КПП» получателя | ИНН и КПП администратора доходов бюджета, который администрирует платежи по БК РФ. |

| поле «Получатель» | Сокращенное наименование органа Казначейства, которому открыт счет, и в скобках – сокращенное наименование администратора доходов бюджета, который администрирует платеж по БК РФ |

| «Назначение платежа» | Дополнительные данные для идентификации назначения платежа |

| поле «101» | «01» или «13» |

Итоговая шпаргалка (пямятка)

| Поле | Платежка по ЕНП | Платежка вместо уведомления о начислениях | Платежки не на ЕНС |

Плательщик (поле  |

Краткое наименование организации или обособленного подразделения; Ф.И.О предпринимателя |

||

| КПП плательщика (поле 102) | У российских организаций – «0», но допустимо указать КПП плательщика. У ИП – «0» | КПП, присвоенный инспекцией, куда организация платит налоги, сборы или взносы. У ИП – «0» | |

| Статус плательщика (поле 101) | 01 | 02 | 01 |

| КБК (поле 104) | КБК ЕНП – 18201061201010000510 | КБК налога, сбора или взносов | КБК налога или сбора |

| ОКТМО (поле 105) | 0, но допустимо указать ОКТМО территории, куда по НК зачисляется платеж | ОКТМО территории, куда по НК зачисляется платеж | |

| Основание платежа (поле 106) | 0 | 0 | 0 |

| Налоговый период (поле 107) | 0 | Период, за который перечисляете налог или взносы | 0 |

| Номер документа-основания платежа (поле 108) | 0 | 0 | 0 |

| Дата документа-основания платежа (поле 109) | 0 | 0 | 0 |