С 2023 года платить налоги, сборы и взносы нужно единым налоговым платежом (ЕНП). Для этого деньги перечисляют на единый налоговый счёт (ЕНС). ФНС разместила информацию, как заполнять платёжные поручения на перечисление ЕНП. Подробности – в статье.

Правила оформления платёжки по ЕНП

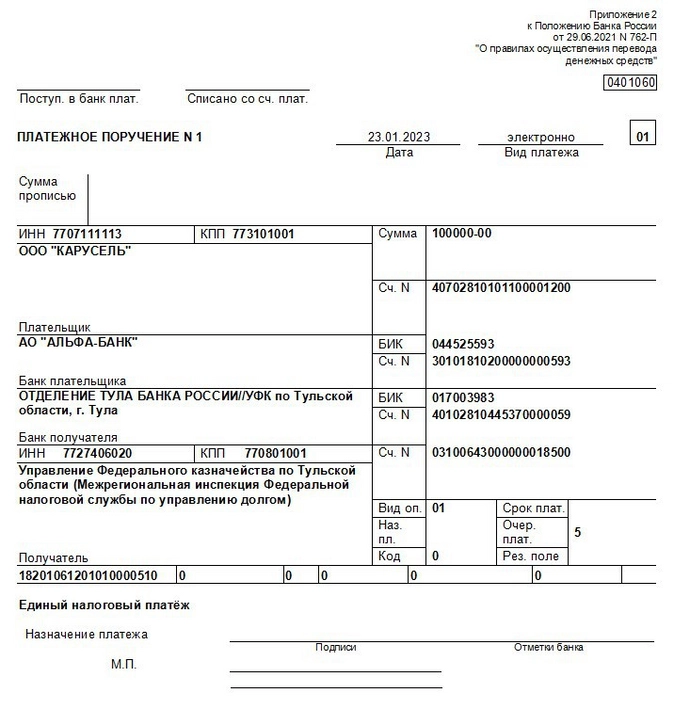

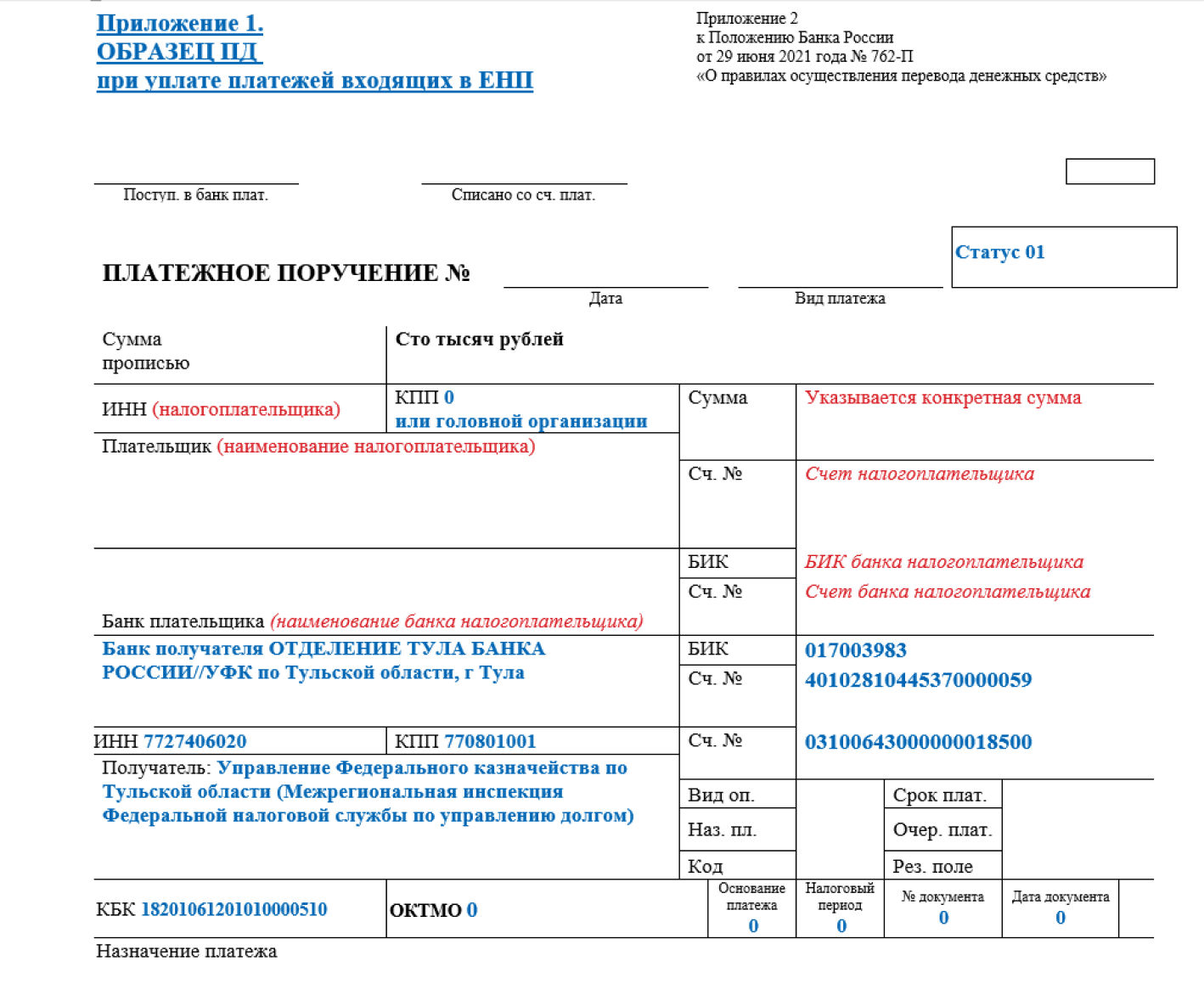

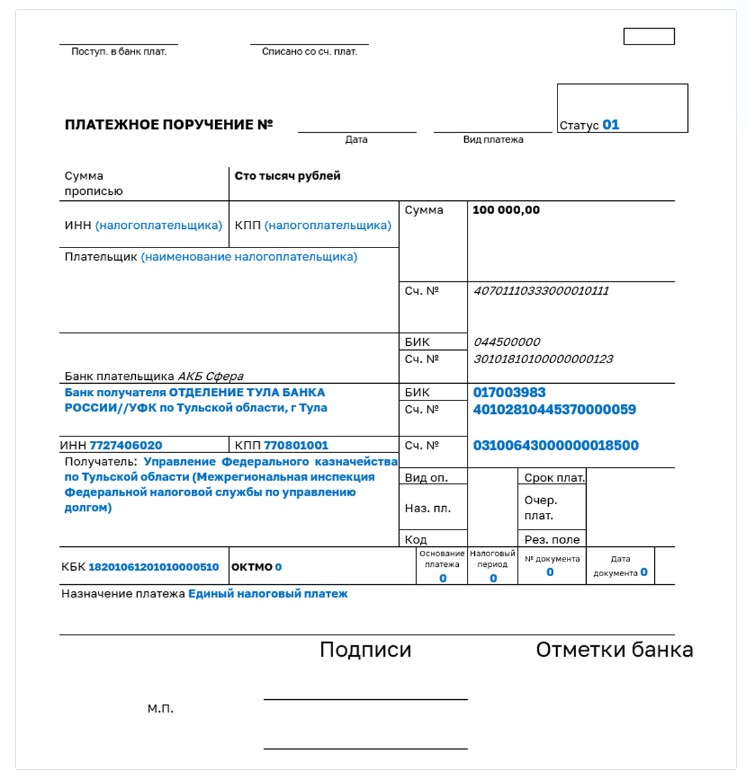

Сейчас платёжные поручения оформляют по правилам из приказа Минфина № 107н от 12 ноября 2013 года. В связи с переходом единый налоговый платёж Минфин подготовил проект с изменениями в эти правила, но он ещё на рассмотрении. Пока не утвердили новый порядок, заполнять поля платёжного поручения нужно по правилам, которые разместила ФНС на своём сайте:

-

поле 101 «Статус налогоплательщика» – код «01». Его вписывают все юрлица или ИП, которые перечисляют в ИФНС единый платёж. В приложении № 5 приказа № 107н этот код означает организацию, но, судя по инструкции от ФНС, для ЕНП его должны проставлять и ИП;

-

ИНН плательщика – 10 знаков для юрлица и 12 для ИП и физлица;

-

КПП плательщика – только для организаций;

-

плательщик – краткое название организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК для перечисления единого налогового платежа. В утверждённом перечне кодов на 2023 год это 182 01 06 12 01 01 0000 510. Но, возможно, в 2023 году его отменят или поменяют. Сейчас на рассмотрении находятся несколько проектов с новыми вариантами КБК;

-

поля 105 – 109 – «0» вместо ОКТМО, основания платежа, налогового периода, номера и даты документа;

-

получатель – Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)

-

ИНН и КПП получателя – 7727406020 и 770801001

-

поля 13 – наименование банка получателя «ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула».;

-

Поле 14 – БИК банка

-

Поле 15 — номер банковского счёта получателя платежа: 40102810445370000059.

-

поле 17 – номер казначейского счёта: 03100643000000018500;

-

назначение платежа – «Единый налоговый платёж».

В инструкции от ФНС не сказано как заполнять поля 18, 21 и 22. Но если оставить их пустыми, вы не сможете отправить платёжку в банк. Для налоговых платежей нужно заполнить «Вид операции» – «01», «Очерёдность платежа» – «5» и «Код» – «0».

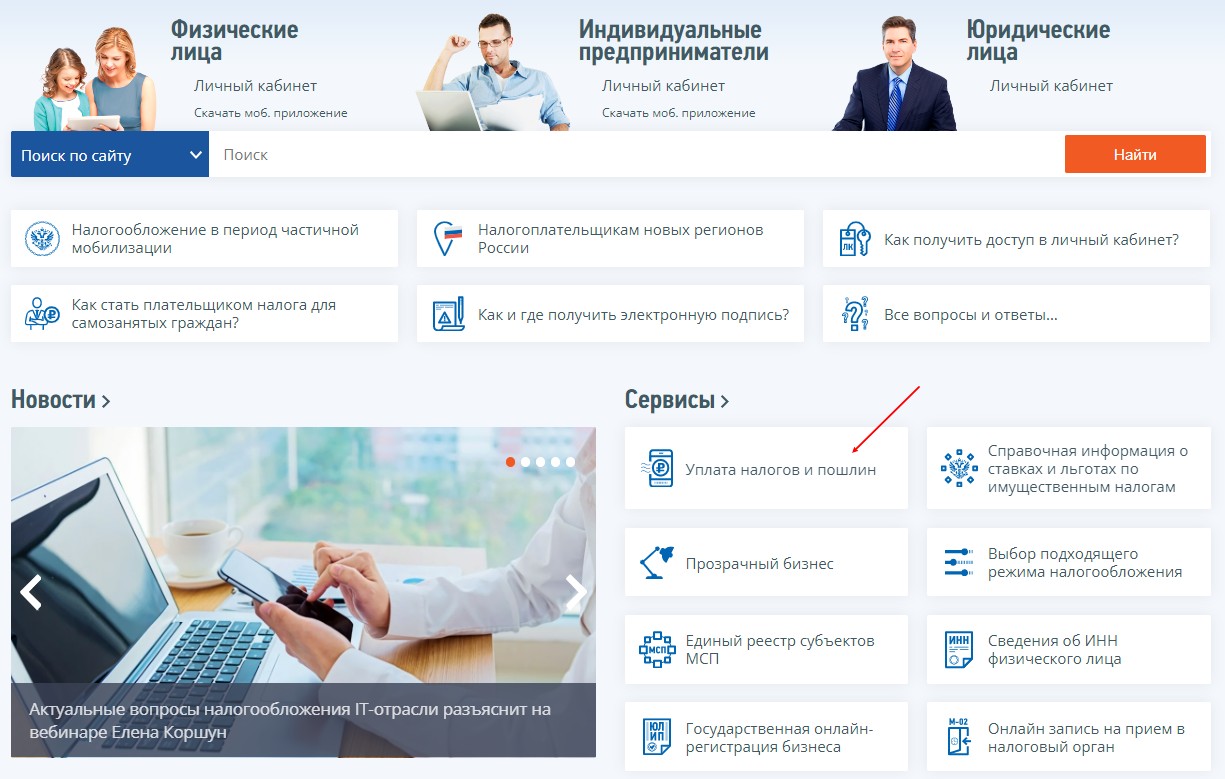

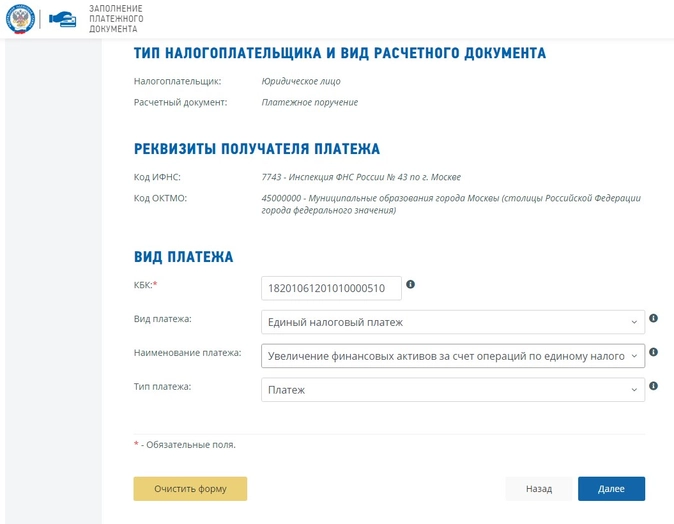

Заполнить все эти реквизиты можно на сайте ФНС – в личном кабинете или в сервисе «Уплата налогов и пошлин».

Если вы пользуетесь интернет-бухгалтерией «Моё дело» все налоги и взносы, которые вы должны заплатить в составе ЕНП, будут собраны в один список, а платёжное поручение на уплату ЕНП автоматически сформируется нажатием одной кнопки. Отправить платёжку в банк можно прямо из сервиса, если у вас подключена интеграция с банком.

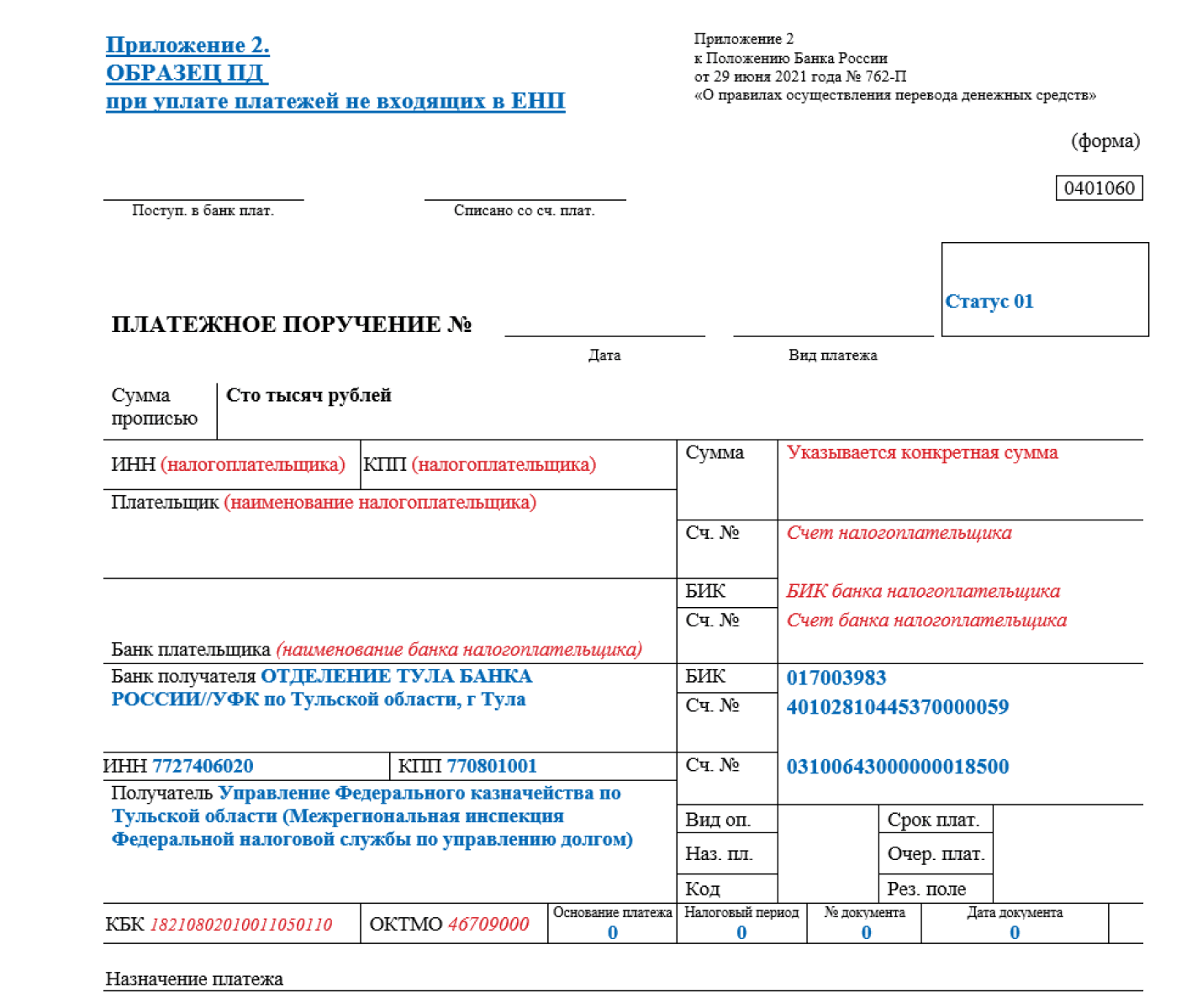

На какие платежи не распространяется новый порядок

Согласно п. 1 ст. 58 НК в новой редакции не все платежи нужно обязательно перечислять общей суммой. Некоторые можно на выбор включать в единую платёжку или оформлять отдельную:

-

налог на профессиональный доход для самозанятых ИП и физлиц;

-

сборы за пользование объектами животного мира и объектами водных биоресурсов.

А эти платежи нужно оформлять только отдельными платёжными поручениями:

-

НДФЛ уплачиваемый иностранцами за патент;

-

госпошлина, по которой суд не выдал исполнительный документ.

Отдельно уплачивают взносы от несчастных случаев и профзаболеваний. После объединения ПФР и ФСС перечислять их нужно по реквизитам нового Социального фонда России.

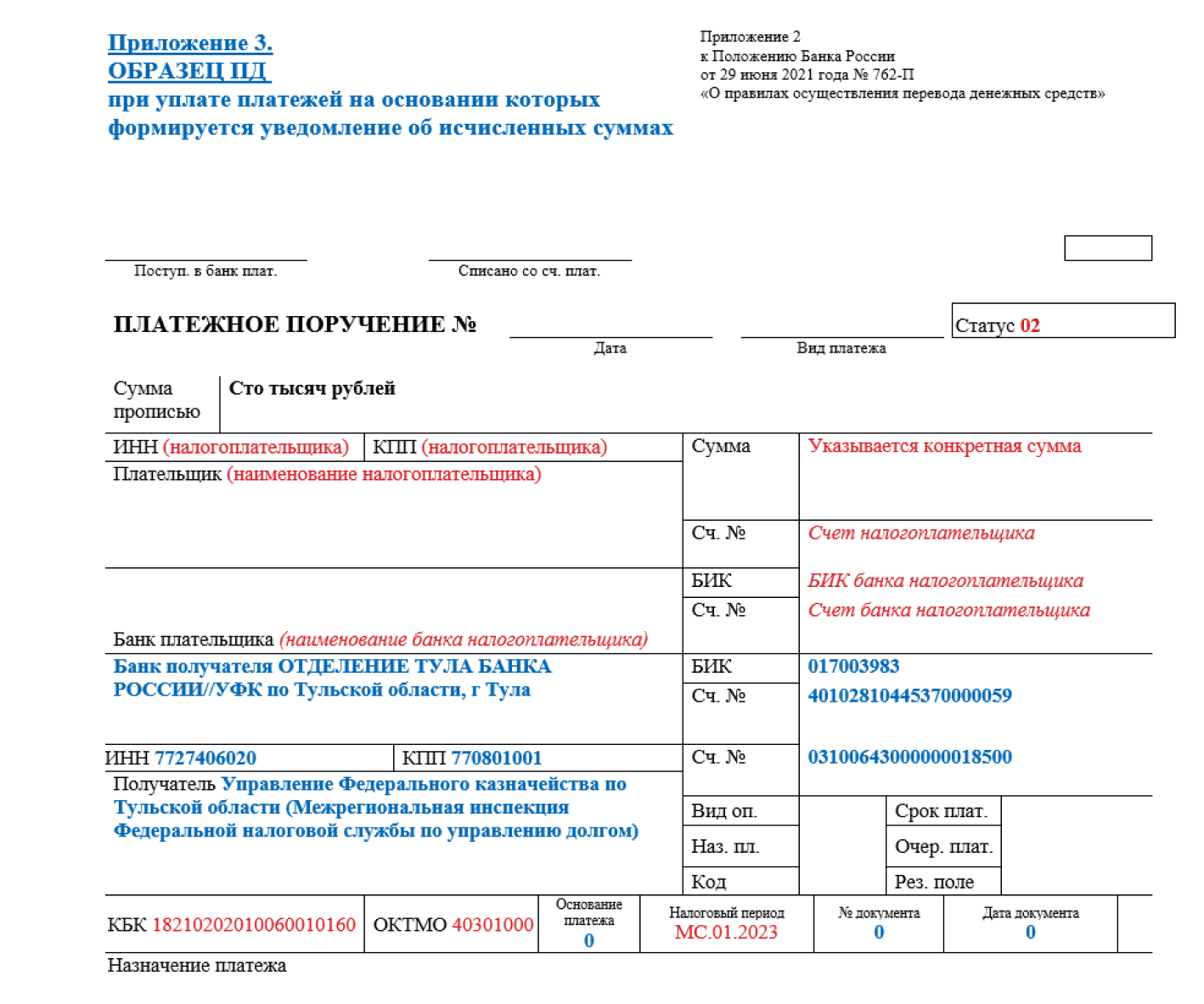

Платёжные поручения вместо уведомлений в ИФНС

С 2023 года нужно подавать уведомления об исчисленных суммах, чтобы в ИФНС знали, сколько денег списывать с ЕНС на разные виды налогов, взносов и сборов. В них указывают пять реквизитов: КПП, КБК, сумму, ОКТМО, кодовое обозначение отчётного периода. Срок подачи уведомлений – не позднее 25 числа месяца уплаты.

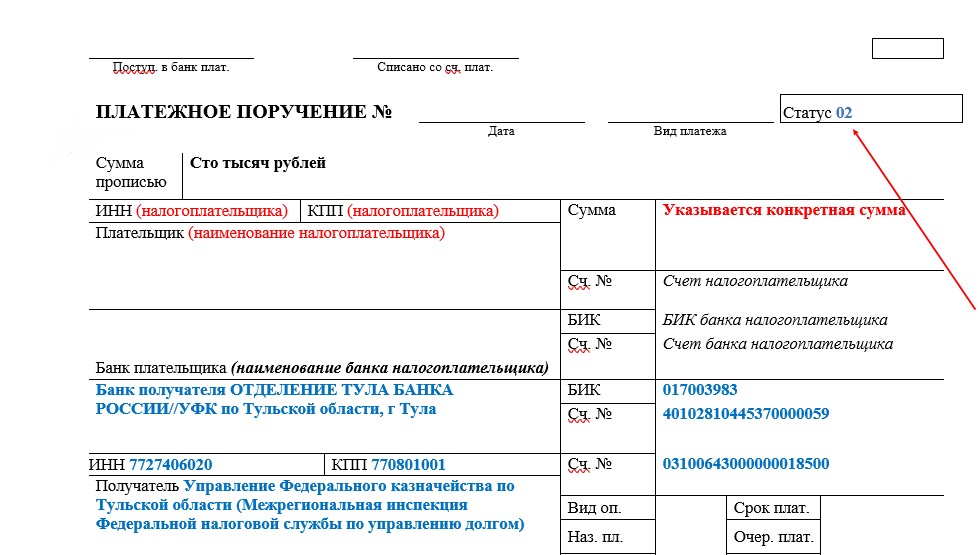

Согласно п. 12 ст. 4 закона № 263-ФЗ в течение переходного 2023 года вместо уведомлений можно по-прежнему отправлять в банк отдельные платёжные поручения со всеми заполненными реквизитами, конкретными КБК и суммами. Если вы решили воспользоваться таким правом и не отправлять уведомления, платёжки при перечислении налогов заполняйте так:

-

поле 101 «Статус налогоплательщика» – «02». По правилам из приказа № 107н такой код обозначает налогового агента. Но, судя по инструкции от ФНС, его нужно указывать всем юрлицам и ИП, которые подают в ИФНС уведомление об исчисленных суммах в виде платёжки;

-

ИНН и КПП плательщика;

-

плательщик – краткое наименование организации-плательщика или ФИО предпринимателя;

-

поле 104 – КБК конкретного налога, взноса или сбора;

-

поле 105 – ОКТМО из восьми знаков;

-

поля 106, 108 и 109 – «0».

-

поле 107 – кодовое обозначение налогового периода, за которые делаете платёжку. Например, за январь «МС.01.2023», за первый квартал «КВ.01.2023»;

-

наименование, ИНН, КПП и банковские реквизиты получателя – те же реквизиты, по которым перечисляете единый платёж;

-

назначение платежа – «Уведомление об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ».

Предоставлять платёжки вместо уведомлений могут только те, кто ни разу таких уведомлений не сдавал. Если отправите уведомление – нужно и дальше сдавать только уведомления.

После Нового 2023 года новый способ уплаты денег в госбюджет будет применяться по умолчанию ко всем налогоплательщикам: компаниям, ИП и обычным физлицам. Уплату взносов, налогов и других обязательных платежей необходимо будет оформлять не отдельными поручениями, а одним переводом — единым налоговым платежом (ЕНП). Тем не менее есть условие, при котором Вы получаете право на «переходный» период и сможете использовать старые платёжки весь 2023 год. К данному выводу приводят разъяснения налоговиков, размещённые в разделе «Часто задаваемые вопросы» на официальном сайте ведомства.

Содержание

- Введение ЕНП

- Уведомление о рассчитанных суммах налогов

- 2023 год: платим по старой схеме в переходный период

- Делаем выводы

Введение ЕНП

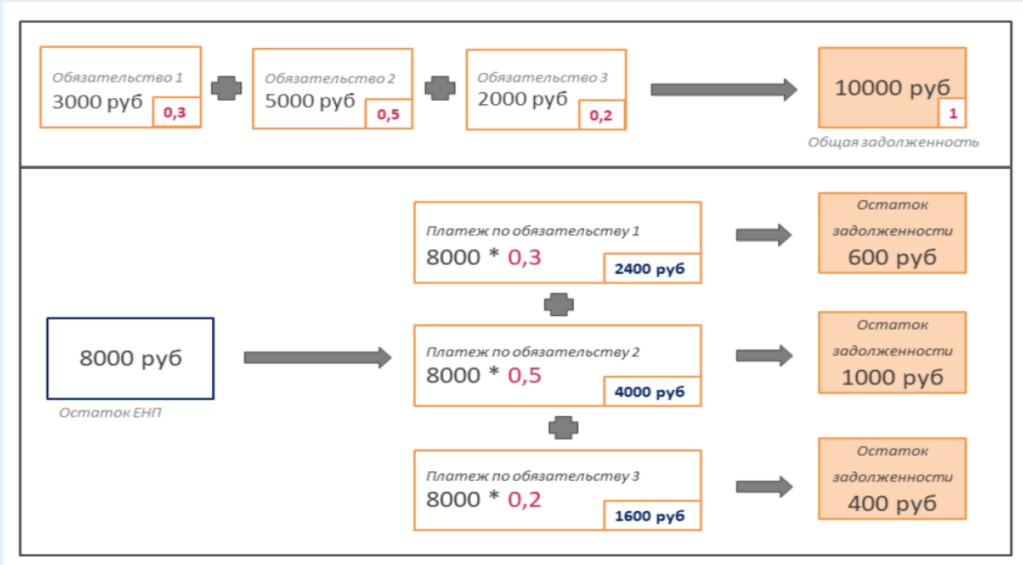

Как уже сказано выше, с наступающего года мы начнём платить налоги по новой системе. Вам больше не потребуется оформлять отдельное платёжное поручение для каждого вида необходимых сборов. Достаточно перевести всю сумму единым налоговым платежом. Платёжка для ЕНП тоже будет единственной. Налоговики сами распределят деньги, включённые в его состав, на погашение совокупной обязанности. Эта обязанность — общая сумма взимаемых средств — и поступившие через ЕНП деньги будут учитываться на едином налоговом счёте (ЕНС) каждого налогоплательщика.

Контур.Школа Бухгалтера — онлайн-обучение для специалистов бюджетных и коммерческих организаций с выдачей документов о дополнительном профессиональном образовании.

Уведомление о рассчитанных суммах налогов

В двух случаях налоговикам потребуется информация от плательщика, чтобы корректно распределить ЕНП. Налогоплательщикам же для этой цели потребуется направлять в инспекцию уведомления об исчисленных суммах налогов и взносов (актуальная версия пункта 9 статьи 58 Налогового кодекса). Когда нужно это делать:

- Уплатить конкретный налог, сбор, авансовый платёж или взнос необходимо успеть раньше, чем сдать соответствующий расчёт или декларацию. К примеру, НДФЛ и страховые взносы платятся каждый месяц, а отчёты по ним пишутся раз в квартал. В те месяцы, когда обычная отчётность не требуется, и нужны такие уведомления.

- Закон вообще не обязывает плательщика подавать декларации и расчёты по данному виду платежей.

Бланк уведомления утверждён приказом ФНС от 02.11.22 № ЕД-7-8/1047@

Федеральный закон от 14.07.22 № 263-ФЗ не только вводит ЕНП, но и предоставляет период для постепенного перехода на него. Об этом говорится в п. 12 ст. 4 данного закона: в течение всего 2023 года уведомления о рассчитанных размерах обязательных платежей (налогов, авансовых платежей, сборов и взносов) допустимо направлять в налоговую инспекцию в форме распоряжений на перевод денег в уплату необходимых платежей в российскую бюджетную систему. То есть, продолжать использовать платёжки, к которым Вы успели привыкнуть, некоторое время всё-таки можно. Налоговики напоминают, что в таких платёжных поручениях следует заполнять все реквизиты, которые, как выразились инспекторы, «необходимы для однозначного определения налоговым органом принадлежности денежных средств к источнику доходов бюджетов бюджетной системы РФ, в том числе и налоговый период, определяющий срок исполнения соответствующей обязанности».

Внимание! Числа, которые прописываются в реквизитах подобных документов, перечислены в проекте приказа Министерства финансов. В том же проекте описано оформление платёжки для единого налогового платежа. Прежде Минфин продвигал иной метод оформления документа на уплату ЕНП.

Просим также учесть: даже при использовании отдельных платёжных документов во время переходного периода сами деньги, уплаченные по таким платёжкам, будут засчитываться как ЕНП . Налоговики потратят эти средства на исполнение Ваших обязанностей перед госбюджетом в порядке, заданном пунктом 13 статьи 4 Закона № 263-ФЗ:

- Недоимки — первым делом те, что выявлены раньше.

- Налоги, авансовые платежи, различные сборы и страховые взносы — со дня появления обязанности оплатить их, исходя из деклараций, уведомлений и расчётов.

- Пени.

- Проценты.

- Штрафы.

Отметим, что реквизиты платёжки-уведомления не получили окончательного утверждения. Существуют два отличных друг от друга проекта с необходимыми для этого поправками. Один из них предполагает, что в реквизите 101 «Статус составителя» нужно указывать «04», а второй — что «33». На сайте налоговой отмечено значение «02».

Делаем выводы

Наступающий 2023 год считается переходным периодом, и на это время за Вами сохраняется право оформлять налоговые платёжки по отдельности, как было принято раньше. При этом не нужно будет уведомлять ИФНС дополнительными документами. Однако, налоговое ведомство предупреждает, что такой порядок уплаты допускается только тогда, когда данный налогоплательщик ни разу с 1 января 2023 года не сдавал уведомление об исчисленных суммах налогов и взносов. Если Вы хоть однажды за этот год направите налоговикам подобный документ, то придётся немедленно переходить на ЕНП и далее придерживаться нового порядка, регулярно подавая такие уведомления.

Читайте также Примут ли к вычету счёт-фактуру трёхлетней давности

Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

10.01.2023

С 1 января 2023 года изменился порядок перечисления налоговых платежей в бюджетную систему РФ. Теперь уплата любых налогов (за отдельным исключением) осуществляется посредством единого налогового платежа (ЕНП) на единый налоговый счет (ЕНС).

С 1 января 2023 года все платежи зачисляются на единый казначейский счет в УФК по Тульской области. ФНС РФ в своем сообщении привела реквизиты платежного поручения, которые необходимо указывать при уплате единого налогового платежа.

Согласно устным разъяснениям представителей ФНС РФ, налоговые платежи пока можно вносить и по старым реквизитам, поскольку такие платежи будут все равно зачислены на единый налоговый счет. В частности, в ходе Единого онлайн-семинара 1С, который прошел 14 декабря 2022 года, глава управления взыскания задолженности ФНС РФ Наталья Шалыгина отметила: «Налогоплательщики, которые заплатят с 1 января 2023 года налоги не на единый налоговый платеж, а заполнят платежное поручение по старым правилам, такой платеж все равно будет отнесен органами Федерального казначейства на единый налоговый платеж».

Таким образом, если банк не проводит платежные поручения с новыми едиными реквизитами (например, из-за указания в поле ОКТМО значения «ноль» или при указании в статусе плательщика для предпринимателя значения «01»), в сложившихся условиях полагаем возможным налоговые платежи уплачивать по «старым» реквизитам. Однако делать это следует в исключительных случаях, когда банк не проводит налоговые платежи по новым реквизитам, указанным ФНС РФ.

В подобных ситуациях рекомендуем также формировать и отправлять в налоговые органы уведомления и не полагаться только на сведения, которые указаны в платежном поручении.

Обращаем внимание, в решениях 1С в платежных поручениях проставляется ОКТМО Тульской области, по аналогии с другими реквизитами единого налогового платежа. Такой вариант заполнения платежных поручений безопасен с точки зрения исполнения налоговых обязательств, с одной стороны, и исключает отказ в проведении платежа со стороны банка – с другой. Однако, если банк проводит платежное поручение со значением «ноль» в поле «ОКТМО», то налогоплательщику рекомендуется вручную исправить на «ноль» значение в поле ОКТМО.

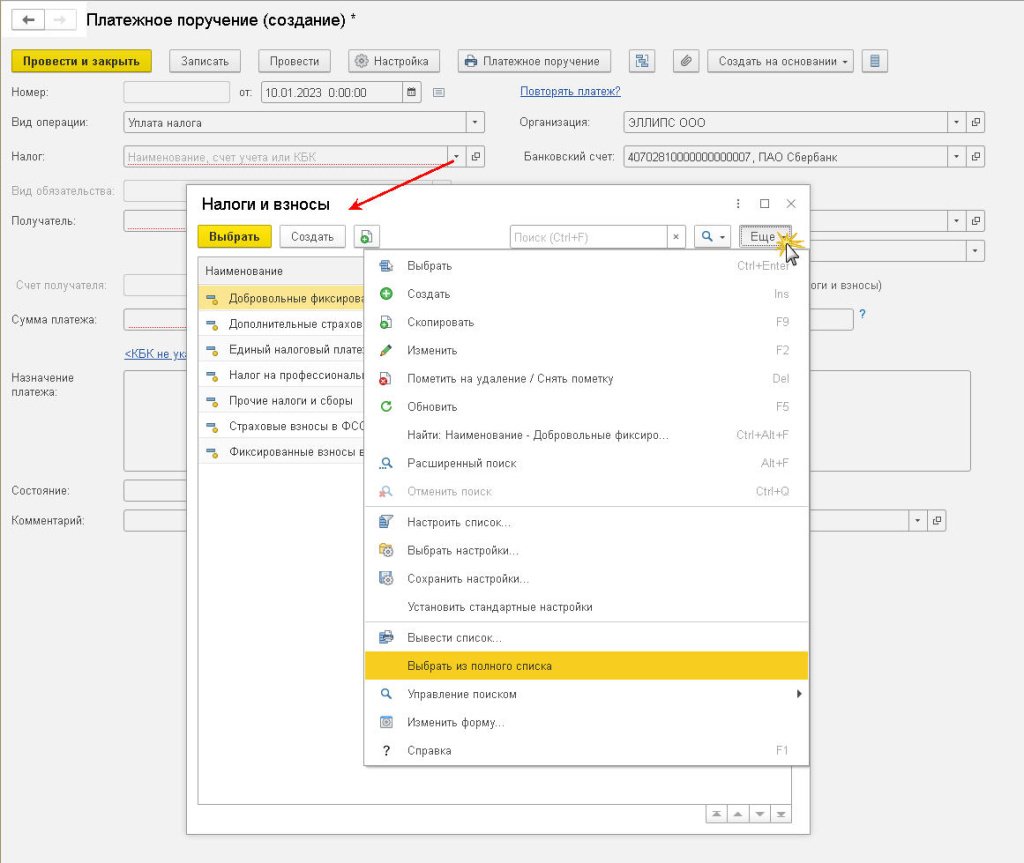

В «1С:Бухгалтерии 8» (ред. 3.0) при создании платежки «по старому налогу» (не ЕНП) нужно открыть форму выбора налогов и использовать команду Еще — Выбрать из полного списка.

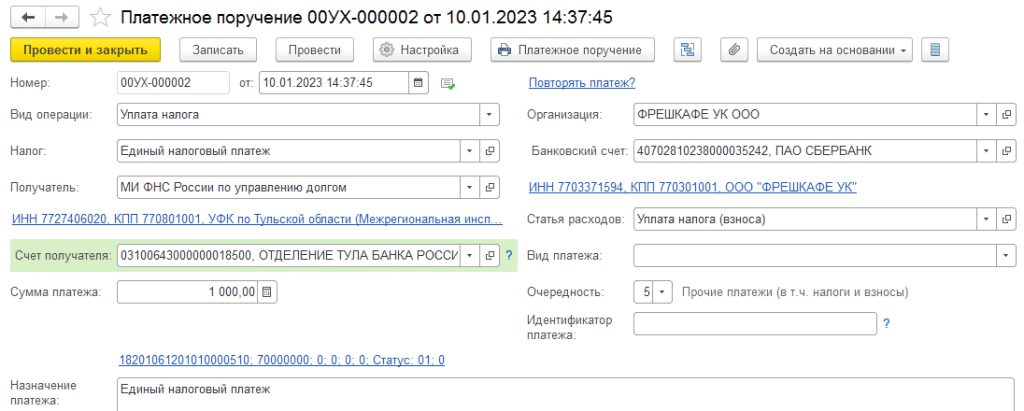

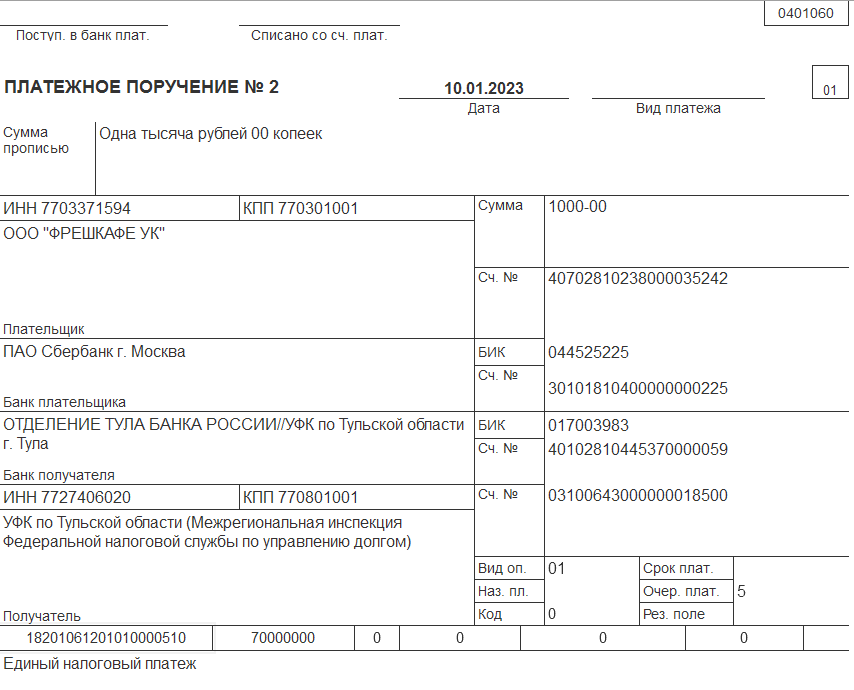

Пример заполнения платежного поручения в «1С:Бухгалтерии 8» (ред. 3.0):

Следить за новостями удобно в нашем новостном Telegram-канале. Присоединяйтесь!

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Опросы

Изменение правил сдачи статистической отчетности для малого бизнеса

Предложения партнеров

- Где купить СОФТ

- Вакансии фирм-партнеров «1С»

Обучение пользователей продуктов 1С

- Центры Сертифицированного Обучения

- Интернет курсы обучения «1С»

- Самоучители

- Учебный центр № 1

- Учебный центр № 3

- Сертификация по «1С:Профессионал»

- Организация обучения под заказ

- Книги по 1С:Предприятию

По общему правилу уже с января организации и ИП должны перейти на новую систему расчетов с бюджетом, которую условно можно обозначить как «единый налоговый платеж (ЕНП) плюс уведомления». Но в 2023 году доступен и альтернативный вариант. Условно назовем его «платежки-уведомления». Разберемся, что из себя представляет данные способы уплаты налогов.

Новый вид отчетности — уведомление

С 2023 года меняется принцип взаиморасчетов с бюджетом. Недоимку и переплату будут определять не по каждому налогу (сбору, взносам), а по их совокупности. Налогоплательщики в общем случае станут перечислять единый налоговый платеж (ЕНП), а инспекторы сами распределят его по видам налогов и других платежей (см. «Революционные поправки в НК РФ: единый налоговый счет и новый порядок внесения и сверки платежей»).

Запросить в ИФНС акт сверки по налогам через Контур.Экстерн

Запросить бесплатно

В связи с этим у организаций и ИП появится новая обязанность — сдавать уведомления об исчисленных суммах налогов и взносов (см. «Изменены сроки уплаты налогов, взносов и сдачи отчетности: читаем новые поправки в НК РФ»). Делать это нужно в двух ситуациях (новая редакция п. 9 ст. 58 НК РФ):

- если отчетность по тому или иному платежу не предусмотрена;

- если отчетность предусмотрена, но срок перечисления налога (взносов, авансовых платежей, сборов) наступает раньше, чем срок сдачи декларации, либо расчета.

В 2023 году уведомления можно не заполнять

Законодатели установили переходный период, который продлится с 1 января по 31 декабря 2023 года. В этот промежуток времени у ООО и предпринимателей есть выбор:

- сразу перейти на новую систему, то есть перечислять ЕНП и сдавать уведомления;

- каждый налог (авансовый платеж, сбор, взносы) перечислять отдельной платежкой, которая заменит собой уведомление.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Заполнить бесплатно

Рассмотрим каждый из перечисленных вариантов.

Первый вариант: ЕНП и уведомления

ЕНП

В единый налоговый платеж входят практически все налоги и взносы. Но есть исключения. В частности, отдельно от ЕНП можно перечислить налог на профдоход (см. «ФНС подготовила памятку по единому налоговому платежу»).

Внимание!

До сих пор не утверждены реквизиты платежки, которую следует оформить при уплате ЕНП. Разработаны два проекта поправок в правила указания информации в платежных поручениях (утв. приказом Минфина от 12.11.13 № 107н). В них много различий. Например, согласно первому проекту, в реквизите 101 «Статус составителя» нужно указывать значение «04». Согласно второму проекту, в этом поле нужно ставить значение «34». ФНС на своей промостранице рекомендует третий вариант — значение «01».

Уведомления

Их следует заполнять по форме, утвержденной приказом ФНС от 02.11.22 № ЕД-7-8/1047@. Предусмотрены следующие способы сдачи уведомления:

- через интернет, подписанное усиленной квалифицированной электронной подписью;

Получить сертификат усиленной квалифицированной электронной подписи через час

- через личный кабинет налогоплательщика (подписанное УКЭП);

- на бумаге, если организация или ИП не обязана отчитываться по ТКС.

Уведомление следует сдавать в ИФНС по месту учета организации или ИП. При необходимости в документ можно включить сведения об обособленных подразделениях.

В большинстве случае срок сдачи уведомления — не позднее 25 числа месяца, в котором наступает срок перечисления налога (взносов, авансового платежа, сбора). За опоздание налоговики выпишут штраф в размере 200 руб. на основании пункта 1 статьи 126 НК РФ (см. «Налоговики разъяснили, кто должен подавать уведомление об исчисленных налогах в 2023 году»).

Заполнить и подать уведомление по официально утвержденной форме

Подать бесплатно

Справка

На сайте ФНС размещены рекомендации по исправлению ошибок в уведомлении. Если неправильно указана сумма налога или взноса, следует подать новое уведомление с верной суммой, а КПП, КБК, ОКТМО и период продублировать из исходного варианта. Если неправильно указаны иные данные (к примеру, КПП или КБК), надо подать новое уведомление. В нем повторить ошибочные данные, проставить сумму «0», а в новой строке указать правильные сведения. Когда новое уведомление поступит в ИФНС, корректировка произойдет автоматически.

Также см. «Единый налоговый платеж: какой код периода указывать в уведомлении об исчисленных налогах и взносах».

Заполнить и подать уведомление по официально утвержденной форме

Подать бесплатно

Второй вариант: платежки вместо уведомлений

В течение 2023 года разрешено не перечислять ЕНП и не подавать уведомлений. Вместо этого переводы в бюджет можно оформлять по прежним правилам, а именно — отдельной платежкой по каждому налогу, авансовому платежу, взносу или сбору (п. 12 ст. 4 Федерального закона от 14.07.22 № 263-ФЗ). Главное, чтобы сотрудники ИФНС могли однозначно установить принадлежность денежных средств к источнику доходов бюджета.

Такие платежки заменят собой уведомления. Из дословного прочтения указанной нормы закона № 263-ФЗ можно сделать вывод, что платежку следует передать инспекторам в тот же срок, когда сдается уведомление, то есть не позднее 25-го числа месяца, в котором наступает срок уплаты налога (взносов и т.д.). Получается, что, например, платежное поручение по страховым взносам за январь 2023 года следует сдать:

- в ИФНС не позднее 27 февраля (т.к. 25 февраля — выходной);

- в банк не позднее 28 февраля (новая редакция п. 3 ст. 431 НК РФ).

Отметим, что на сегодняшний день порядок передачи платежек налоговикам не разработан. Не исключено, что ФНС разрешит не сдавать их в инспекции, а инспекторы станут получать информацию напрямую от банков.

Важно

Выбрать данный вариант можно только в случае, если налогоплательщик ранее не подавал уведомлений. При этом исправить ошибку в платежке можно только одним способом — заполнить уведомление (это подтвердила ФНС на своей промостранице). Получается, что неверно заполненное платежное поручение приведет к переходу на первый вариант расчетов с налогом (ЕНП и уведомления).

Добавим, что реквизиты платежки-уведомления еще не утверждены. Есть два проекта с соответствующими поправками, которые существенно отличаются друг от друга. Так, согласно одному проекту в реквизите 101 «Статус составителя» следует проставить значение «04». Согласно другому проекту — значение «33». На промостранице ФНС указано значение «02».

Следите за новостями Экстерна, первыми узнавайте о новых разъяснениях от экспертов и общайтесь с коллегами в соцсетях

- Телеграм

- ВКонтакте

- Одноклассники

Единый налоговый платеж (ЕНП) предусматривает уплату почти всех налогов, взносов и сборов одним платежным поручением. Но есть несколько платежей-исключений, которые не входят ЕНП и платятся отдельно. А для некоторых налогов способ уплаты даже можно выбрать:

| Входят в ЕНП | Платятся отдельно | По выбору плательщика |

|---|---|---|

|

|

|

Налоги, перечисленные в левом столбце, с 2023 года будем перечислять на единый налоговый счет (ЕНС) в единый срок — до 28 числа.

ЕНП — это способ уплаты налогов, он не является новым налоговым режимом и не заменяет отдельные налоги. Периодичность (ежемесячно, раз в квартал или в год) и территориальность уплаты налогов (по месту «головы», обособок и др.) тоже не меняется.

В 2023 году действует переходный период (п. 12-14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ), во время которого разрешено платить налоги как по новым правилам, так и по старым, хотя и несколько «модернизированным»:

- Способ 1. Уплачивать всё одним платежным поручением.

- Способ 2. Отправлять на каждый налог отдельные платежные поручения-распоряжения.

При этом любая сумма, поступившая в Казначейство с 1 января 2023 года, будет считаться ЕНП, независимо от способа уплаты. Неважен и период, за который уплачена сумма. Даже если вы платите, например, за 2020 год, все равно ее зачислят на ЕНС.

Просто и быстро формируйте платежные поручения по ЕНП и отдельным налогам в системе интернет-отчетности

Попробовать

Поступивший единый платеж налоговики будут распределять в счет уплаты конкретных налогов. Суммы начислений они возьмут из вашей отчетности. Но так будет только по налогам, по которым есть обязательные отчеты. По «авансовым» платежам и налогам, по которым не предусмотрена отчетность, информацию о начисленных суммах ИФНС будет получать, в зависимости от выбранного варианта уплаты, из:

- уведомлений по ЕНП (п. 9 ст. 58 НК РФ в ред. 263-ФЗ), их надо подавать в ИФНС до 25 числа месяца, в котором платится налог;

- распоряжений, в роли которых будут обычные платежки на уплату конкретных налогов (п. 12 ст. 4 263-ФЗ).

Форма уведомления утверждена Приказом ФНС от 02.11.2022 № ЕД-7-8/1047. Подробно о ней мы писали здесь. И ждем со дня на день утверждения приказа о заполнении платежных поручений по ЕНП.

Контролируйте сроки отчётности и платежей в Экстерне

Попробовать

Способ 1 — с помощью одного платежного поручения и уведомлений

Если вы выбираете этот способ, то порядок такой:

Шаг 1. До 25 числа подайте в ИФНС:

- текущую отчетность — для налогов, по которым она предусмотрена;

- уведомление — по «авансовым» налогам, а также по тем налогам, по которым нет деклараций.

В уведомлениях указывается вся конкретика по каждому налогу: КПП, ОКТМО, КБК, сумма платежа, код отчетного (налогового) периода, отчетный (календарный) год;

Шаг 2. До 28 числа оформите единую платежку и передайте в банк.

Налоговики рекомендуют уплачивать ЕНП через сервисы ФНС или формировать платежки в бухгалтерской программе — в этом случае реквизиты платежа заполнятся автоматически.

Но если решите оформлять платежное поручение вручную, следует придерживаться правил, утвержденных Приказом Минфина от 12.11.2013 № 107н в ред. Приказа Минфина от 30.12.2022 № 199н (п. 4 Приложения к изменениям).

| Реквизит платежного поручения | Наименование (поле) | Что указать |

|---|---|---|

| 7 | Сумма | Общая сумма обязанности |

| 101 | Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) | 01 — этот статус указывают российские компании, ИП, частнопрактикующие лица |

| 102 | КПП плательщика | 0, но можно указать КПП по месту постановки на учет организации |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя средств | Отделение ТУЛА БАНКА Росии//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | 0 |

| 24 | Назначение платежа | 0, но можно указать дополнительную информацию для идентификации платежа, например, если платите налог за другое лицо |

| 104 | КБК | 18201061201010000510 |

| 105 | ОКТМО | 0, но можно указать любой восьмизначный код |

| 106 | Основание платежа | 0 |

| 107 | Налоговый период | 0 |

| 108 | Номер документа — основания платежа | 0 |

| 109 | Дата документа основания-платежа | 0 |

Образец заполнения платежного поручения по ЕНП, предложенный ФНС:

Способ 2 — с помощью отдельных платежек

Поскольку уведомления станут обязательными только с 2024 года, то в 2023-м вы еще можете выбирать — подавать именно их или по-прежнему отправлять в банк платежки по отдельным налогам с заполненными реквизитами (п. 12 ст. 4 263-ФЗ). Платежки будут выполнять роль уведомлений и нужны налоговикам для информации — какая сумма пойдет на каждый налог.

Реквизиты для заполнения платежного поручения в соответствии с Приказом Минфина от 12.11.2013 № 107н в ред. Приказа Минфина от 30.12.2022 N 199н (п. 7 Приложения к изменениям):

| Реквизит платежного поручения | Наименование (поле) | Что указать |

|---|---|---|

| 7 | Сумма | Общая сумма обязанности |

| 101 | Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) | 02 — этот статус указывают российские компании, ИП, частнопрактикующие лицаа |

| 102 | КПП плательщика |

— КПП — для компаний; — 0 — для ИП, нотариусов, адвокатов, глав КФХ |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя средств | Отделение ТУЛА БАНКА Росии//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | 0 |

| 24 | Назначение платежа | 0, но можно указать дополнительную информацию для идентификации платежа, например, если платите налог за другое лицо |

| 104 | КБК | КБК налога, взноса, сбора |

| 105 | ОКТМО | ОКТМО по месту учета |

| 106 | Основание платежа | 0 |

| 107 | Налоговый период |

Заполняется сокращенно, например: — при оплате за апрель 2023 — МС.04.2023; — за первый квартал 2023 — КВ.01.2023; — за полугодие — ПЛ.02.2023; — за 2023 год — ГД.00.2023 |

| 108 | Номер документа — основания платежа | 0 |

| 109 | Дата документа основания-платежа | 0 |

Образец заполнения такого платежного поручения тоже приведен на сайте ФНС:

Налоговики настоятельно рекомендуют использовать уведомления. Будет меньше путаницы, к тому же они разъясняют, что исправить ошибку в платежке можно будет только через уведомление.

Способ с отдельными платежками доступен, только если вы ранее не подавали уведомления о ЕНП. Отправите хоть одно уведомление — назад дороги нет: придется их подавать и дальше.

Понятие «место уплаты налогов» при переходе на ЕНП не отменяется.

При способе 1 (подача уведомлений) единый платеж будем перечислять от головной организации, а в уведомлениях проставлять реквизиты обособок.

При способе 2 (подача платежек вместо уведомлений) платежки оформляем, указывая реквизиты ОП, так как ваше платежное поручение — единственный источник для верного разнесения платежа сотрудниками ИФНС.

Мы подготовили шпаргалку для тех, кто платит налоги за обособленные подразделения, а также по имуществу, учтенному в разных ИФНС:

| Налог | Куда платить | Основание |

|---|---|---|

| НДС | По месту учета компании | п. 2 ст. 174 НК РФ |

| НДФЛ |

Налог разрешается платить централизованно, если в одном МО расположены:

О выборе лица, по месту которого будете платить НДФЛ, не забудьте уведомить ИФНС не позже 1 числа отчетного периода |

п. 7 ст. 226 НК РФ |

| Страховые взносы |

|

п. 11 ст. 431 НК РФ |

| Налог на прибыль |

Платить налог можно централизовано, если:

Не забудьте подать соответствующие уведомления в ИФНС — не позже 10 рабочих дней после окончания квартала, в котором открыто ОП, или до 31 декабря, если переходите на централизованную уплату с нового года |

п. 1, 2 ст. 288 НК РФ |

| Налог на имущество |

|

п. 13 ст. 378.2, п. 3, 6 ст. 383-385, ст. 385.2 НК РФ |

| Транспортный налог | По местонахождению транспортных средств | п. 1 ст. 363 |

| Земельный налог | По местонахождению земельного участка | п. 3 ст. 397 |

В начале этой статьи мы рассказывали, какие налоги с 2023 года входят в ЕНП, а какие нет. Еще раз напомним, что как и прежде, платятся не в виде ЕНП: госпошлина без исполнительного судебного документа, НДФЛ с доходов иностранцев, страховые взносы от НС и ПЗ.

Для этого случая ФНС тоже приводит образец заполнения:

При заполнении платежек не забудьте проверить актуальность КБК. Коды, действующие в 2023 году утверждены Приказом Минфина от 17.05.2022 № 75н (в ред. Приказа Минфина от 22.11.2022 № 177н).

Для упрощения администрирования уплаты с 2023 года все налоги перечисляются на единый счет Федерального казначейства — в УФК по Тульской области. Но это не влияет на учет платежей в налоговом органе. Обращаться по всем вопросам, например за разъяснениями или сверкой, необходимо по-прежнему в свою ИФНС.

В платежках, оформляемых на каждый налог, необходимо заполнить:

— статус плательщика — 02;

— КПП по месту учета;

— КБК конкретного налога, взноса, сбора;

— ОКТМО по месту постановки на учет;

— налоговый период.

В единой платежке указывается статус 01, а остальные перечисленные поля не заполняются.

С 2023 года для взносов на ОПС, ОМС, ВНиМ действует единый КБК 182 1 02 01000 01 1000 160. Его указываем в платежных поручениях и уведомлениях (п. 3 ст. 425 НК РФ). Разделять по виду взносов не надо.

Взносы НС и ПЗ не входят в единый налоговый платеж и платятся отдельно в Социальный фонд России (СФР).

При уплате единым платежом ОКТМО и КПП не указываются. Но если банк платеж не пропускает, можно заполнить КПП головной организации, а для ОКТМО — указать любой 8-значный код.

Если вы платите налоги отдельными платежками без подачи уведомлений, то укажите КПП и ОКТМО по месту уплаты налога — такие же, как указываете в отчетности по этому налогу. Посмотрите раздел статьи «Как платить ЕНП компаниям с филиалами».

Если вы платите налоги «по-старому» и сделали в платежке ошибку, ее можно исправить только, подав уведомление. После этого придется платить налоги единым платежным поручением со статусом 01.

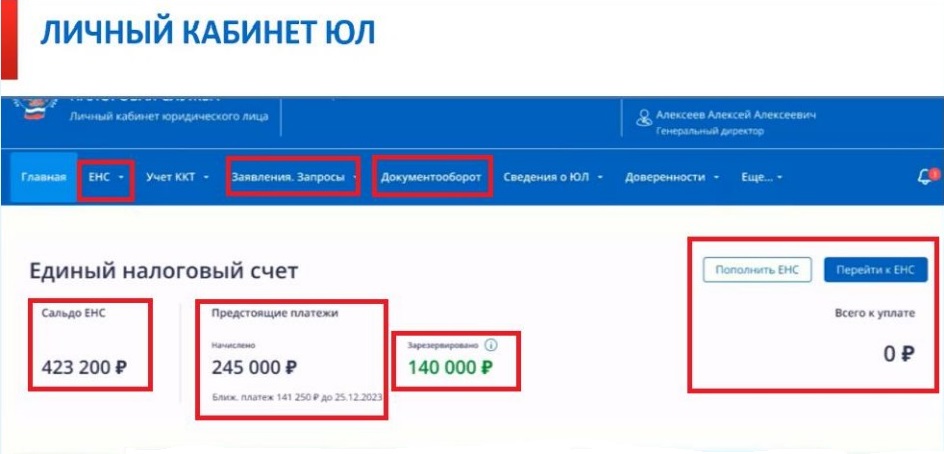

Для предпринимателей и компаний с 2023 года действует новый способ уплаты налогов, сборов, взносов и штрафов — единый налоговый платеж (ЕНП). Как перейти на ЕНП, как платить налоги и в какие сроки сдавать отчетность — в этой статье.

Содержание:

- Что такое ЕНП и ЕНС

- Какие налоги входят в ЕНП

- Единый налоговый счет: сальдо и его значения

- Как платить налоги в 2023 году: порядок действий

- Плюсы и минусы ЕНП

- Ответы на вопросы

Что такое ЕНП и ЕНС

ЕНП — это единый налоговый платеж. Это не новый режим, а новый порядок уплаты налогов с 2023 года для ИП и компаний, кроме самозанятых.

Как было. Раньше вы платили каждый налог отдельно. Например, взносы по УСН, страховые в пенсионный фонд и торговый сбор. Для этого заполняли несколько платежек со своими реквизитами и КБК.

Как стало. Теперь вы делаете это одним платежом, для чего перечисляете деньги на Единый налоговый счет (ЕНС), а оттуда налоговая списывает их на все необходимые взносы в бюджет.

Предприниматели направляют в ФНС уведомление, сколько денег списать со счета на те или иные цели, заполняют одну платежку с одинаковыми реквизитами.

Единый налоговый счет устроен как кошелек или вклад-копилка — у каждого он свой, только для обязательных платежей в бюджет. Деньги с ЕНС можно вернуть, если они числятся как переплата.

Переход на новую систему — автоматический, в обязательном порядке. Никаких заявлений писать не нужно.

Какие налоги входят в ЕНП

С помощью Единого платежа можно закрывать:

- налоги;

- авансовые платежи;

- страховые, кроме взносов на травматизм;

- штрафы;

- недоимки;

- пени и проценты;

- торговый сбор.

Как на ЕНП, так и на конкретный КБК можно заплатить:

- налог на профессиональный доход;

- сборы за пользование объектами животного мира;

- сборы за пользование объектами водных биологических ресурсов;

- утилизационный сбор;

- страховые взносы за периоды до 01.01.2017.

На конкретные КБК по-прежнему уплачиваются:

- взносы на травматизм;

- НДФЛ с выплат иностранцам с патентом;

- различные виды пошлин;

- административные штрафы.

Единый налоговый счет: сальдо и его значения

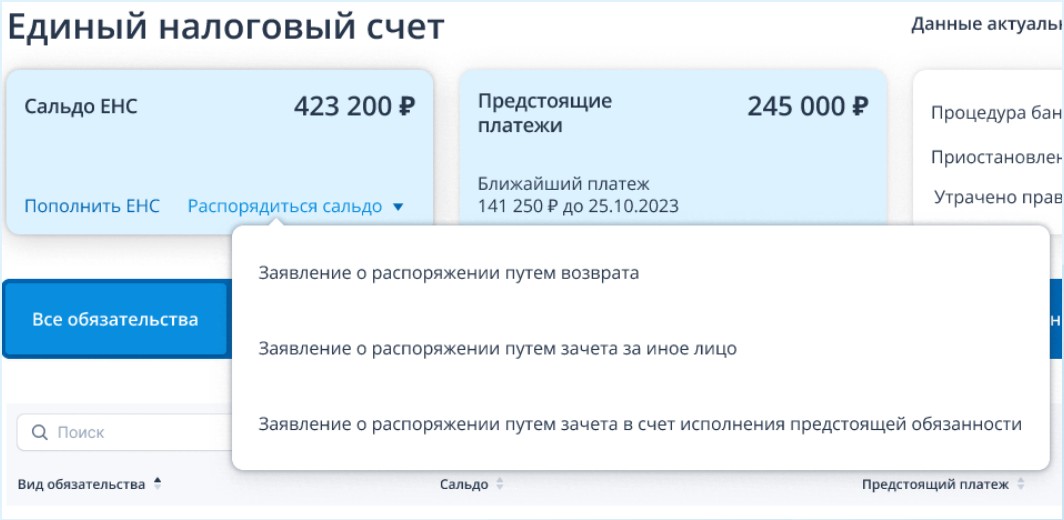

К 1 января 2023 у каждого налогоплательщика есть начальное сальдо расчетов ЕНС. Проверьте его в личном кабинете ФНС в разделе «Единый налоговый платеж».

«Сальдо ЕНС» — это разница между перечисленной на счет суммой и совокупной обязанностью налогоплательщика, то есть разница между переплатами и недоимками.

Сальдо может быть:

- положительное — если компания переплатила и государство должно вернуть ей деньги;

- отрицательное — если у организации возникла задолженность по платежам;

- нулевое — если нет задолженностей и переплат.

Сверка с налоговой

Сальдо ЕНС на 1 января 2023 налоговая сформировала сама. При этом не учитывала переплату, где пропущен срок для возврата, и безнадежную к взысканию недоимку.

Если считаете, что данные некорректные, то проведите с налоговой совместную сверку. Чтобы запросить акт сверки, подайте заявление. Удобнее это сделать на сайте ФНС, но можно отправить и бумажное заявление.

Отрицательное сальдо = недоимка

При отрицательном сальдо необходимо пополнить ЕНС, иначе налоговая начислит пени на общую задолженность с даты появления недоимки. Когда на счету появятся деньги, пени списываются — отдельно их платить не нужно. Если задолженность не будет оплачена, налоговая служба примет решение о взыскании.

Положительное сальдо = переплата

При положительном сальдо вы можете вернуть переплату на свой расчетный счет. Переплату можно зачесть:

- на уплату того или иного налога, сбора или взноса;

- погашение задолженности, которая не была учтена в составе совокупной обязанности и по ней истек срок взыскания;

- исполнение решений ФНС (при наличии);

- уплату за другое лицо.

Зачесть можно всю сумму, что осталась на счету. Для этого заполните заявление:

Как платить налоги в 2023 году: порядок действий

Вот как будет проходить уплата налогов при применении ЕНП:

- Предоставление отчетности в налоговую. Компании и ИП должны сами считать сумму налогов, взносов и сборов и присылать в налоговую уведомления, сколько денег нужно списать. Методика расчета платежей остается прежней. Сдать все декларации, уведомление и расчеты в налоговый орган надо до 25 числа отчетного периода.

- Внесение денег на ЕНС.

- Списание денег. 28 числа отчетного периода налоговая списывает средства с вашего единого счета.

Далее рассмотрим детально каждый пункт.

Шаг 1. Предоставление отчетности

С 2023 года установлены новые сроки предоставления отчетности и уплаты налогов. Новое правило: сначала вы сдаете отчетность, потом платите налог. Декларации и расчеты надо предоставить до 25 числа отчетного периода.

Уведомление подавайте только по налогам и взносам, которые платят до подачи отчетности либо вообще без нее. Оно может быть представлено как одним документом по всем обязанностям, так и отдельно по каждому.

Без уведомления налоговая не сможет распределить деньги, поступившие на ЕНС, и начислит пени.

Новые сроки отчетности:

| Вид отчетности | Сроки подачи |

| Декларация по налогу на прибыль |

Ежеквартально:

За год — до 25 марта следующего года. |

| 6-НДФЛ |

Ежеквартально:

За год — до 25 февраля следующего года. |

| Декларация по УСН |

Раз в год. Компании — до 25 марта, ИП — до 25 апреля. |

| НДС |

Ежеквартально:

|

| Расчет по страховым взносам |

Ежеквартально:

|

| Декларация по налогу на имущество | До 25 марта следующего за отчетным года |

| Торговый сбор |

Ежеквартально:

|

Если подаете уведомление на несколько налогов, то заполните на каждый отдельный блок: КПП, код ОКТМО, КБК, сумма налога, сбора или взносов, код отчетного или налогового периода либо номер месяца, отчетный период и календарный год.

Если ошиблись в реквизитах, то направьте новое уведомление.

Если нашли ошибку в суммах:

- Создайте новое уведомление, например, в Личном кабинете. Впишите данные КПП, КБК, ОКТМО, период, а сумму укажите новую.

- При поступлении уведомления в налоговую корректировка произойдет автоматически.

Чтобы изменить другие данные:

- Создайте новое уведомление. В нем повторите данные ошибочной строки — КПП, КБК, ОКТМО, период, а в сумме укажите «0».

- Во втором блоке строк 1–6 укажите верные данные.

- Когда уведомление поступит в инспекцию, оно автоматически откорректируется.

Если подать уведомление с опозданием или не подать совсем, грозит штраф 200 рублей за каждый документ.

В 2023 году можно вместо уведомления предоставить в банк платежку с заполненными реквизитами, но только если вы ни разу не подавали уведомление о начисленных суммах. Налоговая сама их сформирует. В платежке в разделе «Статус» поставьте «02». Для того, чтобы инспектор понял, какой это бюджет, налог, какой у него период и какую сумму надо внести.

Шаг 2. Пополнение ЕНС

Способ 1 — самый простой. Перечислить единый налоговый платеж можно:

- в личном кабинете или учетной системе, заполнив только сумму платежа;

- в сервисе ФНС России «Уплата налогов и пошлин». Реквизиты платежа будут заполнены автоматически.

Способ 2 — трудоемкий. Самостоятельное заполнение платежного документа. Для этого используйте реквизиты для уплаты ЕНП из таблицы:

| Номер реквизита платежного документа | Наименование реквизита платежного документа | Значение |

| 7 | Сумма | указывается общая сумма обязанности |

| 101 | Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) | «01» |

| 102 | КПП плательщика | «по месту постановки на учет организации (при наличии филиалов (обособленных подразделений) — головной организации)» |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя средств | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

| 14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | N Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | 0 |

| 24 | Назначение платежа | — |

| 104 | КБК | 18201061201010000510 |

| 105 | ОКТМО | 0 |

| 106 | Основание платежа | 0 |

| 107 | Налоговый период | 0 |

| 108 | Номер документа — основания платежа | 0 |

| 109 | Дата документа основания-платежа | 0 |

Обратите внимание: деньги перечисляют на казначейский счет в УФК по Тульской области. Получателем указывают «УФК по Тульской области (Межрегиональная ИФНС по управлению долгом)» и приводят его банковские реквизиты. КБК единый для всех видов платежей — 18201061201010000510. Это правило для всех регионов РФ.

Заполненный платежный документ:

Шаг 3. Списание платежей: сроки уплаты налогов

С 2023 года дата для всех платежей единая — до 28 числа отчетного периода.

Деньги на ЕНС можно вносить раньше срока и частями, но главное — чтобы вся сумма на счете была к сроку уплаты налога, то есть до 28 числа.

| Вид налога | Срок уплаты |

| налог на имущество организаций, транспортный и земельный налоги — авансовые платежи |

|

| налог УСН |

авансовые платежи:

налог за истекший год:

|

| НДС | 28 числа каждого месяца. |

| налог на прибыль |

|

| НДФЛ |

|

Организация может пополнить ЕНС безналично через банк или через личный кабинет налогоплательщика. А ИП — еще и наличными деньгами через банк, МФЦ или почту.

Если на расчетном счете ИП или компании недостаточно денег, перевести их могут и третьи лица. Например, за предпринимателя могут внести платеж знакомые или родственники.

Порядок списания платежей

Налоговая будет списывать деньги со счета в таком порядке:

- недоимка — с даты, когда она появилась;

- налоги, авансовые платежи по налогам, сборы, страховые взносы — с даты, когда появилась обязанность их уплатить;

- пени;

- проценты;

- штрафы.

Внутри каждой группы сначала будут погашать долги с самой ранней даты возникновения. Если денег недостаточно и сроки уплаты совпадают, то ЕНП распределится пропорционально суммам таких обязательств. Если денег не хватит, то недоимка возникнет сразу по всем налогам и взносам, а не по какому-то одному платежу.

Плюсы и минусы ЕНП

Можно выделить такие преимущества новой системы:

- меньше ошибок при заполнении платежных поручений. Например, в налоговую каждый год поступает 30 млн неправильно заполненных платежек;

- переплата автоматически идет на будущие платежи и для этого не надо писать дополнительные заявления, чтобы ее учесть;

- перечислять деньги на ЕНС можно, когда удобно. Главное, чтобы к сроку уплаты на счете было достаточно денег, а в налоговой — отчетность или уведомление.

При этом есть неудобные моменты:

- налогоплательщик самостоятельно рассчитывает налоги, сборы и взносы и присылать в налоговую уведомление;

- деньги списываются со счета пропорционально и повлиять на это нельзя. Например, если есть задолженность, с которой предприниматель не согласен, то налоговая все равно ее спишет в первую очередь;

- если на счете недостаточно денег, инспекторы сами распределят их пропорционально всем обязательствам. В итоге задолженность может быть сразу по нескольким налогам, взносам и сборам.

Ответы на вопросы

Можно ли не переходить на ЕНП, а все оставить как было?

Нет. Но в 2023 году можно вместо уведомления предоставить в банк платежку с заполненными реквизитами, если вы ни разу не подавали уведомление об исчисленных суммах.

ИП и организации смогут уменьшать УСН страховыми взносами?

Да, смогут. Уплаченная сумма страховых взносов будет определяться в соответствии с установленными правилами распределения ЕНП. Сначала недоимка, начиная с более ранней. Затем начисления с текущим сроком уплаты. Затем пени, проценты и штрафы.

Бывают случаи потери платежа?

Потеря платежа и сейчас влечет недоимку. Однако в случае уплаты по ЕНП потерять платеж, с учетом указания в нем двух реквизитов (ИНН и сумма), практически невозможно.

Меняется ли порядок расчета налогов?

Нет. Внедрение ЕНС никак не меняет порядок расчета налогов и состав предоставляемой плательщиком информации.

Если пропущен срок взыскания, что будет долгом?

Такой долг будет исключен из ЕНС. Без восстановления возможности его взыскания судом данная сумма не будет влиять на состояние расчетов налогоплательщика с бюджетом.

Можно ли будет «хранить» переплату на налоге?

Да, можно на основании заявления налогоплательщика, поданного в налоговый орган. Переплата может быть направлена в счет предстоящей обязанности по уплате налогов и «храниться» до ее возникновения, либо до образования отрицательного сальдо ЕНС.

Будет ли считаться недоимкой ситуация, когда уведомление об исчисленном налоге подано позже чем за 5 дней до срока уплаты налога, но ранее чем срок уплаты налога?

Недоимка возникает со следующего дня после обязательного срока уплаты. Подача уведомления об исчисленных суммах налогов до срока уплаты не может привести к возникновению недоимки.

Автоматизировать работу бизнеса поможет МойСклад. Все процессы по продаже и учету товаров бесплатно — рабочее место кассира, складской учет и CRM в комплекте.

- контролируйте остатки на складах и товаров на реализации;

- создавайте автоматические заказы поставщикам на основе статистики продаж или неснижаемого остатка;

- смотрите реальную прибыль по каждому товару;

- печатайте ценники и чеки, более 100 готовых форм документов;

- работайте с маркированными товарами: бесплатная поддержка всех операций;

- продавайте пиво и слабоалкогольные напитки: интеграция с ЕГАИС с отправкой данных об обороте через УТМ.

- быстрый старт, поддержка 24/7, есть бесплатный тариф.

Реквизиты для оплаты УСН 2022 — 2023 годов — на что следует обратить особое внимание, заполняя платежку, различаются ли они для организаций и ИП, какие были изменения в последнее время, — ответы на эти и некоторые другие вопросы вы найдете в нашей статье.

Внимание! С 1 января 2023 года налоги уплачиваются с единого налогового счета. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу.

Платежи по УСН, осуществляемые в 2022–2023 годах

В 2022-2023 годах плательщики УСН должны сделать следующие платежи по этому налогу:

- 3 квартальных авансовых платежа за 2022 год;

- итоговый платеж за 2022 год, рассчитанный по декларации с учетом осуществленных в течение этого года авансовых платежей;

- 3 квартальных авансовых платежа за 2023 год;

- итоговый платеж за 2023 год.

Каковы же реквизиты для уплаты УСН за 2022 и 2023 годы? Есть ли различия между ними и как эти реквизиты зависят от категории плательщика и от объекта налогообложения? Давайте смотреть.

Реквизиты для оплаты налога и авансов по УСН с 2023 года

С 01.01.2023 порядок и сроки перечисления авансов по налогам и налогов изменен в связи с введеним единого налогового платежа (ЕНП). Все платежи (включая платежи по итогу 2022 года) теперь будут совершаться на единый налоговый счет (ЕНС). Поэтому реквизиты платежных поручений будут иными в 2023 году по сравнению с 2022 годом:

- Во-первых, для сбора ЕНП налоговики открыли специальный счет в казначействе Тульской области. Все деньги налогоплательщиков будут идти туда.

- Во-вторых, Минфин должен утвердить новые правила заполнения реквизитов платежных поручений по налогам. Пока это не произошло, разрешили применять старый порядок перечисления налогов.

- В-третьих будет отдельный КБК для ЕНП.

ФНС уже дала образцы заполнения платежек на ЕНП. Посмотреть их вы можете здесь.

В чем суть ЕНП и зачем он был введен, описали эксперты КонсультантПлюс. Оформите пробный бесплатный доступ к системе и переходите в Путеводитель.

Об основных полях платежного поручения узнайте здесь.

Реквизиты для оплаты налога по объекту «доходы» в 2022 году

Реквизиты на уплату авансов по УСН в 2022 году упрощенцам хорошо известны, по сравнению с прошлыми периодами они не менялись: они все так же не зависят от категории плательщика (юрлицо или ИП), но различаются в зависимости от объекта налогообложения (доходы или доходы минус расходы). Основное отличие в КБК. Для доходной упрощенки он один, а для доходно-расходной другой. Ну и в основании платежа каждый укажет свой объект налогообложения.

Итак, при заполнении в 2022 году платежки на аванс по УСН с объектом «доходы»:

- В поле 101 «Статус налогоплательщика» указывают 13 — значение для ИП (согласно новым правилам) или 01 — для компаний.

- В поле 18 «Вид операции» проставляют 01.

- В поле 21 «Очередность платежа» указывают 5.

- В поле 22 «Код» выбирают 0 (при оплате налога или аванса) или код, указанный в требовании ФНС.

- В поле 24 «Назначение платежа» пишут: «Авансовый платеж» или «Оплата УСН по объекту «доходы»».

- В поле 104 «КБК» проставляют 182 1 05 01011 01 1000 110.

- В поле 105 «ОКТМО» указывается код в соответствии с территориальной принадлежностью ИП или компании.

- В поле 106 «Основание платежа» выбирают в зависимости от конкретной ситуации: ТП (текущие платежи), ЗД (оплата задолженности).

- В поле 107 «Налоговый период» указывают соответствующий период, за который делают оплату: ГД.00.2021, КВ.01.2022, КВ.02.2022, КВ.03.2022.

- В поле 108 «Номер документа» ставится 0 для оплаты налога и авансов. В случае оплаты на основании взысканий ИФНС — номер требования налоговиков. При этом по новым правилам перед номером следует проставить буквенный код — основание платежа (например, ТР для оплаты требования, АР для оплаты по исполнительному документу).

- В поле 109 «Дата документа» проставляется 0 (при оплате аванса); при уплате налога — дата подписания декларации, поданной в ИФНС. При оплате по требованию налоговой ставится дата требования.

Реквизиты для уплаты налогов в 2022 году проще всего найти на сайте ФНС. Там есть специальный сервис. Подробнее о нем мы рассказали здесь.

Образцы платежных поручений на уплату налога при УСН с объектом «доходы» вы можете посмотреть в Готовом решении от КонсультантПлюс. Получите пробный доступ к правовой системе, это бесплатно.

О правилах ведения регистра, необходимого для расчета налога при УСН, читайте в материале «Как вести книгу доходов и расходов при УСН (образец)?».

Платежные реквизиты по объекту «доходы минус расходы» в 2022 году

- В поле 101 ставится 13 для ИП или 01 для компаний.

- В поле 18 указывают 01.

- В поле 21 — 5.

- В поле 22 — 0 или код, предусмотренный требованием налоговой.

- В поле 24 пишут: «Оплата авансового платежа» или «Оплата налога по УСН по объекту «доходы, уменьшенные на величину расходов»».

- В поле 104 проставляют КБК 182 1 05 01021 01 1000 110.

- В поле 105 указывается код в соответствии с местом регистрации ИП или компании.

- В поле 106 — либо ТП, либо ЗД.

- В поле 107 — ГД.00.2021, КВ.01.2022, КВ.02.2022, КВ.03.2022.

- В поле 108 проставляют 0 или номер требования ФНС с буквенным кодом.

- В поле 109 ставят 0 по авансам, а для оплаты налога — дату подписания декларации, поданной в ИФНС. В случае оплаты по требованию ИФНС проставляется дата требования.

Реквизиты для уплаты налогов в 2022 году проще всего найти на сайте ФНС. Там есть специальный сервис. Подробнее о нем мы рассказали здесь.

Образцы платежных поручений на уплату налога при УСН с объектом «доходы минус расходы» вы можете посмотреть в Готовом решении от КонсультантПлюс. Получите пробный доступ к правовой системе, это бесплатно.

С 2017 года с вышеуказанным КБК (182 1 05 01021 01 1000 110) оформляется и платежный документ на оплату минимального налога, начисляемого как 1% от дохода, если налог, рассчитанный от разницы между доходами и расходами, оказался меньше этой величины.

О том, возможен ли убыток при доходно-расходной упрощенке и как его учесть для налогообложения, читайте в статье «Налоговый убыток — это…».

Проект приказа Минфина о новых правилах заполнения платежек с 2023 года приведен в КонсультантПлюс. Оформите пробный доступ к системе и переходите в проект документа.

Итоги

Каждый «упрощенец» с учетом условий, установленных гл. 26.2 НК РФ, обязан исчислять сумму налога по УСН, предварительно выбрав оптимальный для себя объект налогообложения: «доходы» или «доходы, уменьшенные на величину расходов». С 2023 года все налоги, включая налог по УСН, будут платиться на ЕНС по новым реквизитам и с учетом новых правил заполнения платежек, которые должен утвердить Минфин.