Содержание статьи

Показать

Скрыть

Нефтегазовая отрасль стала одним из тех секторов российской экономики, которая подверглась наибольшему давлению западных санкций. ЕС 5 декабря 2022 года ввел эмбарго на импорт российской нефти морским путем. С этого же дня страны ЕС и G7 ввели потолок цен на уровне 60 долларов за баррель. С 5 февраля начали также действовать эмбарго и потолок цен на нефтепродукты из России.

Эти события давно ожидались рынком, так как о запретах начали говорить в ноябре, а США и Канада еще весной 2022 года отказались от закупок нефти из РФ. Хотя Россия смогла переориентировать высвободившиеся объемы в другие страны, в дальнейшем просчитать влияние западных ограничений сложно, а эффект от них может быть негативным.

Помимо этого, с 15 февраля начал действовать потолок цен на газ, а в будущем Европа планирует совсем отказаться от импорта российского газа.

Разбираемся вместе с экспертами, какие перспективы есть у нефтегазовых компаний в 2023 году, насколько велики риски для бизнеса и стоит ли инвестировать в акции компаний сектора.

Что происходит на рынке нефти и газа и какие перспективы

Наибольшая степень неопределенности наблюдается на мировом газовом рынке: с конца прошлого года цены перешли к резкому снижению, говорит портфельный менеджер УК «Открытие» Ирина Прохорова. «Однако более высокие потребности КНР в газе в текущем году могут привести к глобальной нехватке сжиженного природного газа (СПГ) и резкому повышению цен на фоне устойчивого отказа Европы от поставок из России», — полагает эксперт.

На европейском рынке газа ключевым фактором является практически рекордная заполненность подземных хранилищ газа (ПХГ), добавляет аналитик ФГ «Финам» Сергей Кауфман. Аномально теплая погода в декабре-января, повышенный импорт СПГ и сниженный спрос со стороны промышленности позволили удержать запасы на повышенном уровне, что приводит к постепенной нормализации цен, считает он.

В этих условиях нефтяной рынок выглядит более стабильным, считает Прохорова.

Перенаправление нефтяных потоков из России в другие страны и рост спроса в странах G7 на новые источники оказывает поддержку нефтяным ценам, говорит начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин. Вместе с тем идет постепенное восстановление спроса со стороны Китая после снятия антиковидных ограничений, а сильного роста добычи не наблюдается ни в США, ни в ОПЕК+.

Что происходит с акциями нефтегазовых компаний сейчас

По мнению Кауфмана, для большинства российских компаний сектора основные риски уже реализовались и оказались не столь значимы, как опасались некоторые инвесторы.

«Сокращение добычи с марта составляет всего 500 тысяч баррелей в сутки — нижняя граница наших ожиданий. Рост налоговой нагрузки также оказался умеренным — законодательное ограничение дисконта сорта Urals совпадает с его прогнозируемым снижением из-за сокращения добычи и нормализации новых логистических цепочек», — объясняет он.

В то же время сектор выигрывает от ослабления рубля и умеренно высоких мировых цен на нефть, добавляет аналитик.

Подобрать брокера

Для российских производителей неизвестность присутствует преимущественно в отношении стоимости фрахта, говорит Прохорова. Данные таможенной статистики КНР и Индии за ноябрь-декабрь указывают на отсутствие какого-либо дисконта в цене поставок нефти Urals по отношению к Brent. «Но даже если предполагать, что помимо возросшей стоимости фрахта дисконт в котировках присутствует, с учетом ослабления рубля рентабельность в нефтяном секторе сохраняется высокая», — уверена она.

Сектор выглядит перспективным на ближайший год, полагает Прохорова.

Российским акциям сектора в последние месяцы сильно помогло ослабление рубля, согласен Карпунин. «Курс доллара подскочил с 60 до 75 рублей, компенсировав имеющиеся дисконты при продаже нефти», — подчеркивает он.

По его мнению, в ближайшее время нефтяные компании продолжат публиковать лишь ограниченный объем данных, не раскрывая чувствительную информацию. В текущей ситуации это увеличивает неопределенность в плане оценки справедливых значений по цене акций компании.

Стоит ли инвестировать в акции нефтегазовых компаний в 2023 году

По мнению Карпунина, последние налоговые изменения, в частности переход в расчетах с цены Brent на Urals, несут наибольшую выгоду для «Роснефти» как лидеру по добыче нефти в России, поскольку улучшают ее переговорные позиции. «Компания также продает значительную часть нефти с минимальными дисконтами в Китай по трубопроводу ВСТО, «Восточная Сибирь — Тихий океан»», — добавляет он.

Аналитик также положительно оценивает перспективы «Новатэка». «Судя по комментариям главы компании, прибыль и дивиденды за 2022 год действительно значительно выросли, а амбициозные планы по увеличению производства СПГ по-прежнему актуальны, несмотря на торговые ограничения», — поясняет он.

С ним согласен Кауфман. «Около четверти СПГ с проекта «Ямал СПГ» реализуется по спотовым ценам, что позволяет «Новатэку» быть одним из бенефициаров повышенных цен на газ. Это трансформируется в рост финансовых результатов и неплохую дивидендную доходность», — подчеркивает он. По его прогнозу, финальные дивиденды за 2022 год могут составить около 69 рублей на акцию, что соответствует 6,4% доходности.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Также, по его мнению, привлекательными выглядят акции «Транснефти». «В 2022 году РФ нарастила добычу нефти на 2% год к году, а в текущем году снижение, вероятно, не превысит 5–7%. Это лучше прогнозов. На этом фоне операционные результаты «Транснефти» выглядят устойчиво, а финансовые результаты дополнительно поддерживаются ежегодной индексацией тарифов», — объясняет аналитик. По его расчетам, данные факторы позволят «Транснефти» выплатить по итогам 2022 года около 12 500 рублей дивидендов на акцию, что соответствует доходности 13,6%.

Кроме того, потенциал есть у бумаг «Татнефти». С ноябрьских максимумов акции «Татнефти» снизились почти на 16%, что было преимущественно связано с ожидаемым влиянием санкций и риском роста налоговой нагрузки, напоминает Кауфман.

«При этом пока риски не реализовываются — снижение добычи в РФ оказалось на уровне ожиданий, а рост налоговой нагрузки в настоящий момент минимален. В то же время акции «Татнефти» поддерживают ослабевший рубль, приверженность компании дивидендной политике и эффективная нефтепереработка, в связи с чем их падение, на наш взгляд, выглядит избыточным», — говорит он. При этом локально привлекательнее выглядят обыкновенные акции за счет аномального отсутствия премии к «префам», добавляет аналитик.

Высоким потенциалом роста стоимости и устойчивостью в период перенастройки нефтяного рынка обладает «Татнефть», согласна Прохорова. Это компания с выраженным потенциалом увеличения добычи и переработки на одном из самых современных в России нефтеперерабатывающих заводов. «Отрицательный чистый долг позволяет ей осуществлять сравнительно более высокие дивидендные выплаты, в том числе и ввиду отсутствия потребности в высоких капитальных затратах», — отмечает она.

Околонулевой долг наблюдается и у «Лукойла», при этом у компании сравнительно высокий денежный поток, говорит Прохорова.

Какую долю акций нефтегазовых компаний оптимально держать в портфеле

Нет единственно верного правила, как лучше сформировать часть нефтегазовых бумаг в портфеле, говорит Карпунин. «Сейчас не получается уверенно говорить о том, что нефтяной сектор является фаворитом на российском рынке акций. Без дополнительных драйверов показывать опережающий рост относительно индекса Мосбиржи или, например, банковского сектора будет сложно», — полагает он.

В любой ситуации необходимо поддерживать диверсификацию по секторам, подчеркивает Кауфман. В нефтегазовом секторе на данный момент есть ряд интересных идей, а ключевые риски для сектора уже реализовались, говорит он.

«В связи с этим сектор выглядит достаточно привлекательным для инвестиций, и его доля в портфеле может составлять 20–35%», — заключает он.

С помощью сервиса Банки.ру вы можете больше изучить тему инвестиций, почитать рыночную аналитику, выбрать подходящего брокера, а также купить интересующие вас акции, облигации или ПИФы, узнать ситуацию на рынке металлов, валюты и недвижимости.

Еще по теме:

Что будет с акциями металлургов в 2023 году и стоит ли в них инвестировать

Стратег по акциям SberCIB Дмитрий Макаров размышляет о том, как могут развиваться события в нефтегазовой отрасли и для каких компаний сложившаяся ситуация благоприятна

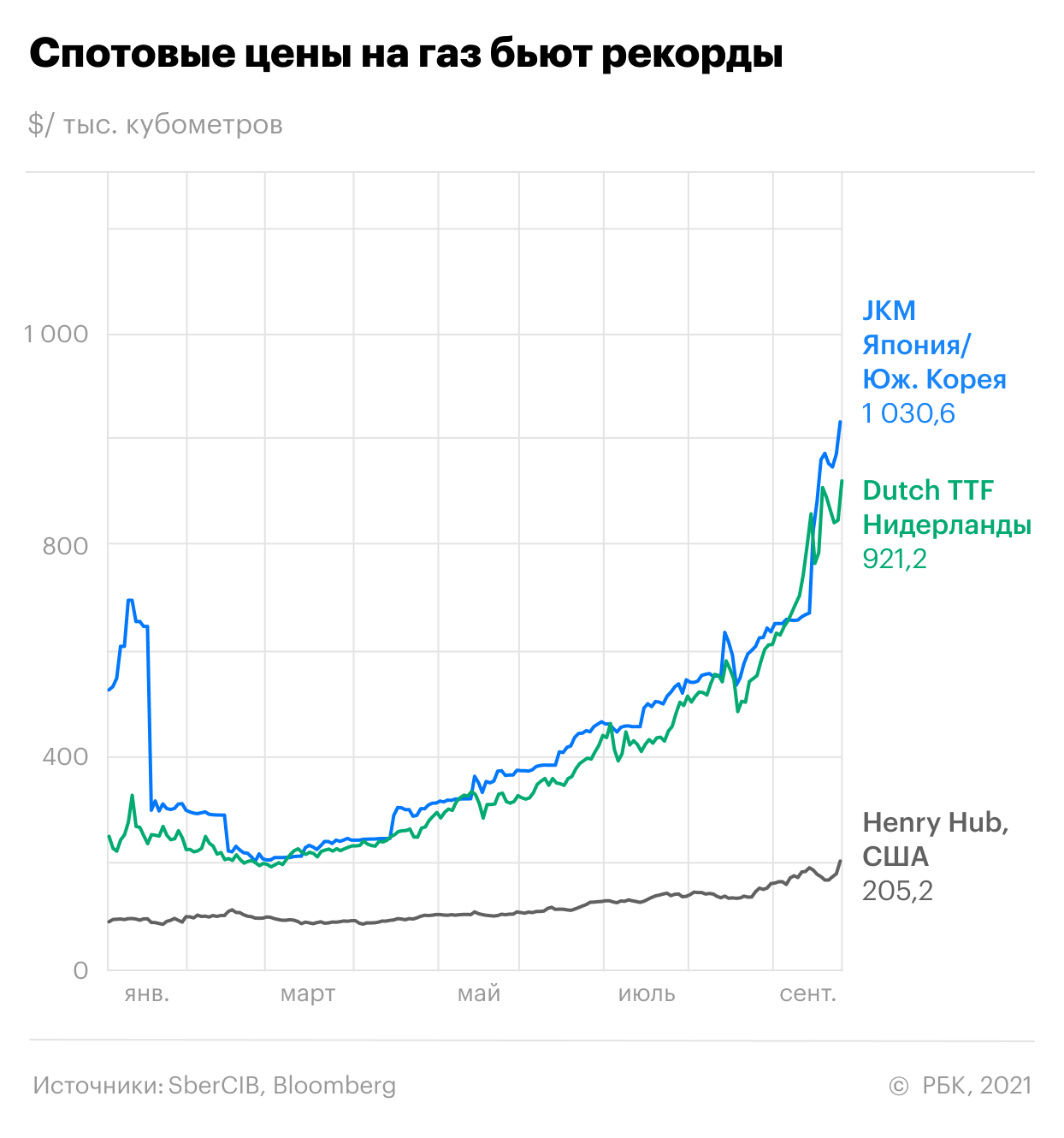

Стоимость энергоносителей растет. Это уже привело к банкротству ряда компаний в Европе, а официальные лица европейских компаний бьют тревогу перед отопительным сезоном, говоря об энергическом кризисе. Цены на природный газ в Европе достигли беспрецедентно высокого уровня: в начале октября они превышали $1900 за тыс. кубометров. Газ начал дорожать уже в начале лета, но в третьем квартале 2021 года котировки стали расти еще быстрее.

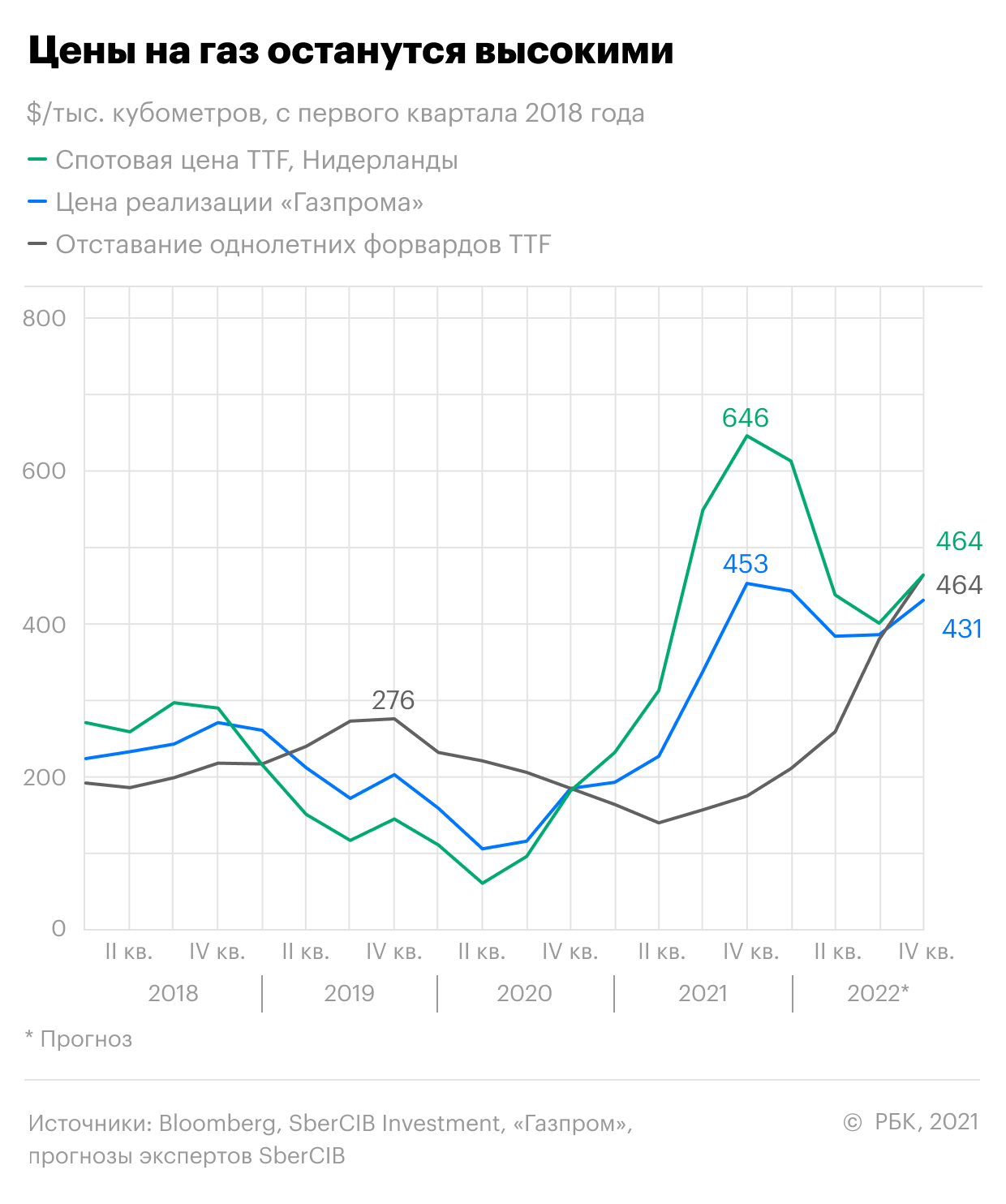

Газохранилища в Европе в преддверии зимы пополнялись медленно. Низкий уровень заполнения европейских газохранилищ обусловлен холодной погодой в первом квартале, высоким спросом на газ в промышленности в летний период, а также тем, что основной поставщик — «Газпром» — пополнял в первую очередь собственные газохранилища. Высока вероятность того, что после начала отопительного сезона конкуренция за ограниченные объемы поставок значительно усилится. В дальнейшем наиболее вероятным сценарием кажется значительная коррекция цен на газ в Европе. Она может начаться в случае частичного запуска в эксплуатацию трубопровода «Северный поток — 2» или из-за более теплой погоды в этом отопительном сезоне.

Фото: «РБК Инвестиции»

В прошлом году всплеск спроса на газ был обусловлен необычно холодной зимой и значительным импортом сжиженного природного газа (СПГ) на азиатские рынки. Из-за этого, в свою очередь, Европе в текущем году сложно наладить закупки СПГ. Если грядущая зима будет мягкой, поставки СПГ в Европу увеличатся. Такой сценарий предусматривает, что цены на газ останутся сравнительно высокими, хотя и будут заметно ниже текущих рекордных показателей.

Однако рост цен на природный газ может и продолжиться. Если предстоящая зима окажется холоднее, чем обычно, это может радикально изменить конъюнктуру газового рынка. Дальневосточным потребителям (Китаю, Южной Корее и Японии) потребуется больше СПГ, а это предполагает, что его предложение для Европы сократится. Товарные запасы газа в Европе и Азии истощатся до такой степени, что ожесточенная конкуренция между двумя регионами за поставки СПГ продолжится до лета 2022 года, а возможно, и до следующей зимы, стимулируя дальнейший рост цен на газ.

Цены на нефть марки Brent также показывают внушительный рост. В середине октября они достигали $85 за баррель впервые с октября 2018 года. Одним из важных фундаментальных факторов роста котировок нефти Brent до $80 за баррель в конце третьего квартала 2021 года стал ураган «Ида», обрушившийся на американское побережье Мексиканского залива в конце августа. Другим таким катализатором выступают высокие цены на газ.

Фото: «РБК Инвестиции»

Для инвесторов, которые рассчитывают на повышение нефтяных цен, сложилась довольно необычная и беспроигрышная ситуация. С одной стороны, спрос на жидкие углеводороды повышается, а с другой, если цены на газ упадут, это тоже может благоприятно отразиться на нефтяных котировках, поскольку участники рынка могут начать отходить от популярной торговой пары:

короткие позиции

по Brent и длинные — по газу. Сегодня отношение цен на нефть к ценам на газ опустилось до минимума за последние семь лет.

В то же время препятствовать росту нефтяных котировок выше $85 за баррель будет постепенное повышение нефтедобычи ОПЕК+ наряду с вероятным увеличением запасов углеводородов в США в четвертом квартале 2021 года из-за роста нефтедобычи в стране, импорта из Канады и сезонной активизации нефтепереработки.

Политику ФРС США можно рассматривать как основной риск для цен на нефть: в случае ужесточения политики ФРС цены на рискованные активы могут упасть в декабре. Похожая ситуация имела место в четвертом квартале 2018 года, когда ФРС слишком быстро повысила ставки, а в этот раз проблему может представлять более стремительное, чем ожидалось, сворачивание программы количественного смягчения.

На какие компании обратить внимание инвесторам

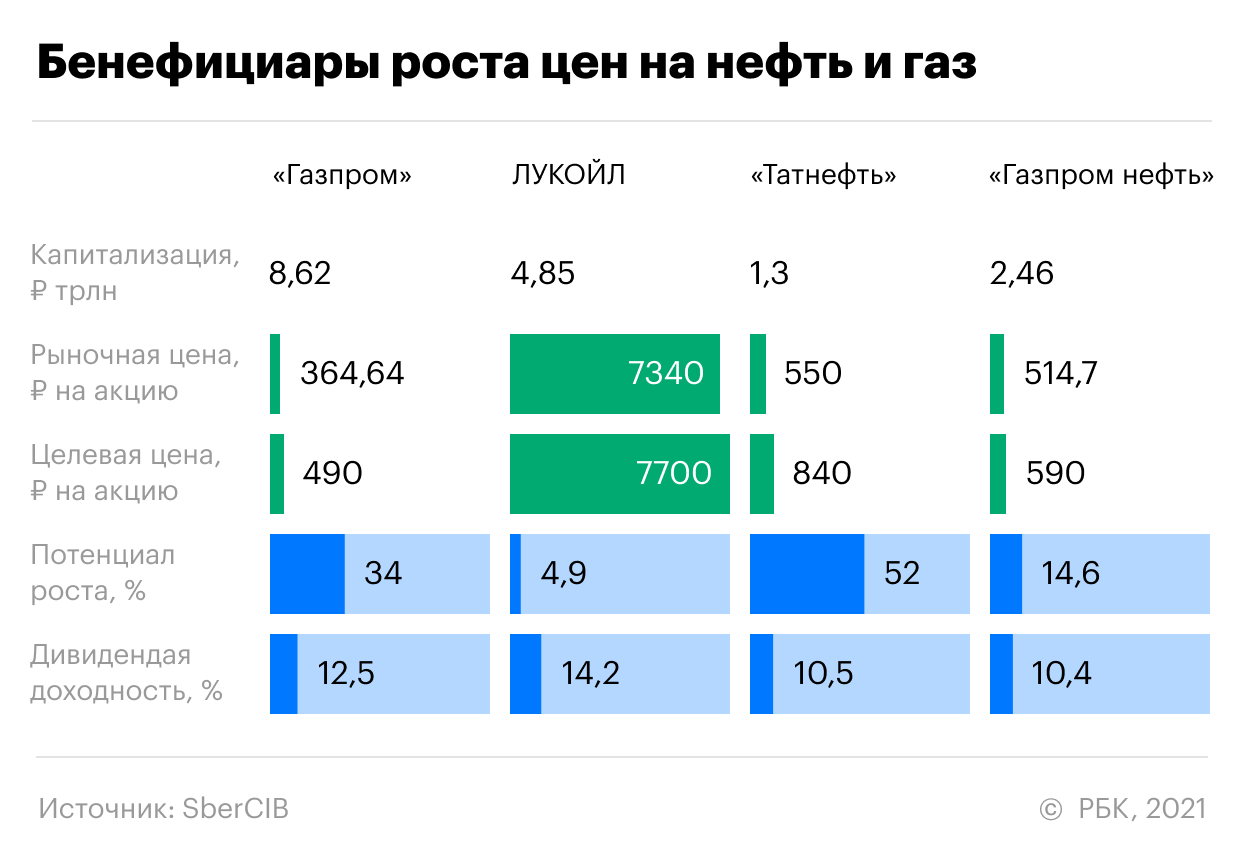

Среди российских компаний — это «Газпром», ЛУКОЙЛ, «Татнефть» и «Газпром нефть».

Фото: «РБК Инвестиции»

«Газпром» является основным бенефициаром текущей конъюнктуры рынка, и аналитики SberCIB ожидают, что в 2021–2023 годах компания получит больше свободного денежного потока, чем за все предыдущее десятилетие. Инвесторов могут ожидать рекордные дивиденды: по итогам 2021 года дивиденды могут составить ₽46 на акцию (доходность — 12,5%), а в 2022 году — ₽56 на акцию (15,2%). Скорее всего, до 2025 года дивидендная доходность останется выше 10%.

ЛУКОЙЛ прочно удерживает второе место в России по добыче нефти. Компания радует инвесторов высоким уровнем свободного денежного потока (FCF) и дивидендов. По итогам 2021 года прирост FCF может составить 10,5%, а в 2022 году — 14,2%. Совет директоров ЛУКОЙЛа рекомендовал выплатить акционерам по итогам января — сентября 2021 года по ₽340 на акцию (доходность — 4,7%).

«Татнефть» входит в пятерку крупнейших российских вертикально интегрированных нефтяных компаний. Стратегия компании предусматривает как рост операционных показателей и качественное развитие существующих активов, так и высокую корпоративную социальную ответственность. Котировки акций компании сильно просели, хотя ожидаются хорошие финансовые показатели: доходность FCF в 2022–2023 годах может составить 14–15%, и это самый высокий уровень в российском нефтяном секторе. Что касается дивидендов, если выплаты сохранятся на минимальном уровне (50% чистой прибыли), «Татнефть» будет предлагать устойчивую дивидендную доходность в размере 8%, а если она снова начнет распределять 100% FCF, дивидендные выплаты могут увеличиться примерно на 70%.

«Газпром нефть» — третья по величине вертикально интегрированная нефтегазовая компания в России. Аналитики SberCIB считают, что по мере ослабления ограничений ОПЕК+ в 2021–2022 годах компания может нарастить добычу сильнее, чем конкуренты. По их ожиданиям, в следующие десять лет компания сможет поддерживать темп роста добычи углеводородов в среднем на 5% в год. «Газпром нефть» предлагает высокие дивиденды: дивидендная доходность в 2022–2023 годах может составить 10–11%. При этом риски изменения дивидендов аналитики SberCIB считают одними из самых низких в секторе.

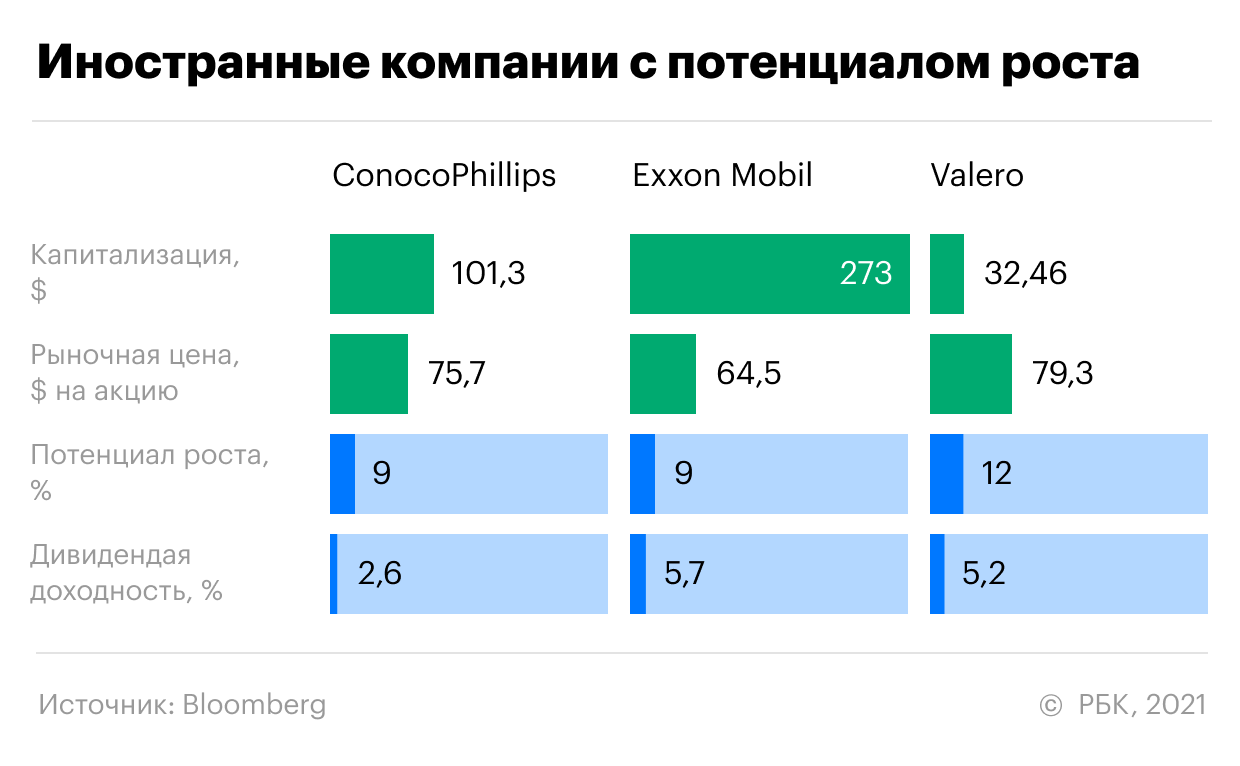

Также есть несколько перспективных компаний и на американском фондовом рынке. Среди них — ConocoPhillips, Exxon Mobil и Valero.

Фото: «РБК Инвестиции»

ConocoPhillips — независимая нефтегазовая компания США, созданная в результате слияния Conoco и Phillips. Компания выплачивает стабильные дивиденды: несмотря на пандемию, компания не только не отменила выплаты акционерам, но и продолжила повышать их. При этом в первом квартале 2021 года ConocoPhillips возобновила программу обратного выкупа акций на $1,5 млрд в год, а в июне увеличила ее на $1 млрд.

Exxon Mobil — вертикально интегрированная нефтегазовая компания, одна из крупнейших в мире. ExxonMobil уже 109 лет ежегодно выплачивает дивиденды. Последние 38 лет она увеличивала дивидендные выплаты в среднем на 6,1% в год. Чтобы уверенно поддерживать дивидендные выплаты и обслуживать долг, компании достаточно, чтобы нефть котировалась по $55 за баррель.

Valero — американская компания, которая занимается переработкой и дистрибуцией нефтепродуктов (в основном топливо и нефтехимическая продукция). Valero планирует стать одним из крупнейших поставщиков «зеленого» дизельного топлива: ожидается, что мощность предприятия Diamond Green Diesel вырастет с 290 млн галлонов в год в 2020 году до 1,16 млрд галлонов в год в 2023 году. Затраты компании на переработку барреля нефти не превышают $4 и являются одними из самых низких в секторе. Ежегодно на дивиденды и обратный выкуп акций направляется 40–50% свободного денежного потока. Компания восемь лет подряд увеличивает дивиденды, а также с 2013 по 2020 год выкупила акции на общую сумму $10,7 млрд.

ConocoPhillips

COP

$94,06

(-2,55%)

Данная информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершить операции с финансовыми инструментами. Информация не является индивидуальной инвестиционной рекомендацией и может не соответствовать персональному инвестиционному профилю каждого или кого-либо из ее получателей. Информация также не является предложением финансовых инструментов.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском.

Аналитики выбрали акции крупных российских компаний, которые, на их взгляд, сильнее всех «перепроданы» и имеют высокий потенциал восстановления. В фаворитах — бумаги из металлургического и нефтегазового секторов

Последние месяцы оказались для российских акций беспрецедентными по волатильности. Бумаги многих крупнейших компаний оказались на минимумах за годы, индекс «голубых фишек» Мосбиржи сейчас находится на минимуме с пика пандемии и с худшими перспективами быстрого восстановления. Тем не менее в ряде бумаг, исходя из фундаментальных показателей и рыночной конъюнктуры, остается хорошая возможность для восстановления. Аналитики «Финама» специально для Forbes отобрали акции, которые подешевели сильнее всего и которые в то же время имеют высокий потенциал восстановления.

Как считали

Из 100 самых ликвидных бумаг крупнейших по капитализации компаний, торгующихся на Мосбирже, аналитики определили десятку лидеров, которые подешевели сильнее других, но имеют потенциал восстановления. Потенциал оценивался исходя из консенсуса, в котором учитывались прогнозы аналитиков «Финама», «БКС», «Атона», брокеров ВТБ и Промсвязьбанка.

«Этот критерий отбора (потенциал восстановления) — один из самых важных, так как многие «просевшие» компании на российском рынке имеют сильно ограниченный апсайд (ожидание роста котировок. — Forbes) или не имеют его вовсе», — говорит инвестиционный консультант ФГ «Финам» Сергей Хандохин.

Металлурги

Бумаги одного из крупнейших российских золотодобытчиков, Polymetal сейчас стоят на 73% дешевле, чем год назад. В последнее время на котировки давят, в частности, введенные против российского золота санкции, неопределенность по дивидендам (решение по выплатам за 2021 год будет принято в сентябре). Компания сейчас имеет рекордно низкую мультипликаторную оценку и это хорошая возможность для открытия позиции, считает Хандохин из «Финама».

Polymetal не продает золото Банку России, а поставляет его на зарубежные рынки, преимущественно в Азию, то есть реализует его по более выгодным ценам, поскольку внутри России золото продается с дисконтом, добавляет личный брокер «Открытие Инвестиции» Алексей Петровский. В то же время у Polymetal были трудности с поставками в Азию в апреле-мае из-за коронавирусных ограничений, но сейчас ситуация нормализуется. «Объективные сложности компании в первой половине этого года уже отразились в котировках акций. Потенциал восстановления котировок по мере ослабления рубля и решения логистических проблем достаточно значительный», — считает Петровский.

Акции металлургического гиганта «Норникель» тоже значительно потеряли в цене. За год бумаги подешевели на четверть, при этом по консенсус-прогнозу аналитиков они могут стоить в полтора раза дороже, чем сейчас. «Норникель» играет ключевую роль на мировых рынках никеля и палладия, поэтому санкции в отношении компании маловероятны, говорит начальник управления инвестиционного консультирования ИК «Велес Капитал» Виктор Шастин.

В мировой добыче палладия доля «Норникеля» составляет 40%, высокосортного рафинированного никеля — 24%. Заместить этот объем будет сложно и экспорту компании в ближайшие пару лет ничего не грозит, добавляет Сергей Хандохин из «Финама». Кроме того, отдельные страны начали закупаться впрок. Например, Германия в первом квартале увеличила импорт никеля и палладия из России, поскольку от этих металлов значительно зависит автомобильная промышленность страны, добавляет эксперт. Также «Норникель» исправно платит дивиденды. В частности, в начале июня собрание акционеров компании одобрило выплату дивидендов — 1166 рублей на одну акцию. В общей сложности на выплаты будет направлено 178,3 млрд рублей. В то же время риском для «Норникеля» можно считать рецессию в США и развитых странах, которая повлечет снижение cпроса на цветные металлы, добавляет Хандохин.

Компании черной металлургии — ММК и «Северсталь» — потеряли за год 44% и 47% стоимости бумаг соответственно. Основной акционер ММК Виктор Рашников попал под персональные санкции Евросоюза. «Северсталь» и ее основной владелец Алексей Мордашов оказались в санкционных списках США. Обе компании после начала «спецоперации»* России на Украине существенно сократили экспорт, обе решили не выплачивать дивиденды за 2021 год. Рашников в конце июня сетовал на то, что санкции привели к спаду объемов производства и многократному падению рентабельности комбината.

Тем не менее, несмотря на негативный фон, у акций этих компаний есть возможность восстановления. «Фактором восстановления этих компаний может послужить рост привлекательности российского рынка как такового. Учитывая, что, кроме фондового рынка, в России не осталось инструментов для обгона инфляции, скоро мы можем увидеть наплыв инвесторов. Одним из акцентов будет покупка самых перепроданных акций, в число которых входят представители черной металлургии», — полагает Хандохин.

Нефтегазовые компании

Добыча российской нефти в июне составила 9,9 млн баррелей в сутки. Это незначительно ниже февральских показателей — 10,2 млн баррелей в сутки, заявил ранее вице-премьер Александр Новак. Это значит, что российские нефтяные компании смогли перенаправить поставки своей продукции в другие регионы, преимущественно в Азию, говорит Алексей Петровский из «Открытие Инвестиции». Даже с учетом дисконта российская марка нефти Urals торгуется на своих максимумах за восемь лет — $87 за баррель, добавляет брокер. «Акции российских нефтяных компаний выглядят интересными в текущих условиях, в особенности — «Лукойла» и «Роснефти»», — говорит Петровский.

Бумаги «Роснефти» выглядят сильнее рынка, поскольку компания решила выплатить дивиденды, указывает главный аналитик ПСБ Владимир Соловьев. «Цены на нефть остаются высокими и могут продолжить рост в ближайшем будущем. Объемы прокачки нефти трубопроводным транспортом в Китай увеличиваются, а танкерные перевозки переориентируются в азиатские страны. Наша цель по акциям «Роснефти» — 500 рублей за акцию», — говорит аналитик.

В бумагах «Лукойла», по словам Виктора Шастина из «Велес Капитала», есть спекулятивная возможность отыграть будущую выплату дивидендов. На сегодня нефтяной гигант решил не производить выплаты за второе полугодие 2021 года, из-за чего акции сильно просели. Однако компания дала понять, что эта выплата возможна в будущем из нераспределенной прибыли. «Мы считаем, что отмена выплаты связана с тем, что текущие мажоритарные акционеры держали существенные доли через программу депозитарных расписок. Когда вопрос с расконвертацией этих долей будет решен, можно ждать выплату. На таких новостях акции могут очень хорошо подрасти — ждать, по сути, осталось полгода», — говорит Шастин.

Эксперт называет фаворитом нефтегазового сектора бумаги газового гиганта «Новатэка», просевшие за год на 34%. Он объясняет это тем, что компания растет и не отказывается от выплат дивидендов. В частности, к 2024 году «Новатэк» рассчитывает удвоить добычу газа. Дивидендная доходность по акциям компаний за 2022 год может составить 7-9%, что повышает привлекательность этих бумаг.

В то же время планы по росту бизнеса могут быть под угрозой из-за ухудшения отношений с западными странами, говорит эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев. «Помочь могло бы расширение сотрудничества с азиатскими странами, привлечение новых инвесторов в проекты, позитивные новости по инвестпрограмме», — поясняет эксперт.

Акции «Сургутнефтегаза» за год потеряли в цене 38%. При этом за минувший квартал снижение было очень сдержанным — всего 2%. 1 июля собрание акционеров «Сургутнефтегаза» подтвердило планы выплатить дивиденды за 2021 год в размере 4,73 рубля на привилегированную акцию и 0,8 рубля — на обыкновенную. Также компания заявила об отказе от моратория на банкротство, что мгновенно подняло цены на ее бумаги на 10% (такой отказ дает сохранение права на выплату дивидендов и проведение байбэка).

В то же время значительно укрепившийся рубль оказывает давление на бизнес компании, говорит Дмитрий Пучкарев из «БКС». При текущем курсе компания по итогам года может получить убыток, это может привести к снижению дивидендов за 2022 год до минимальных значений — 0,6 рубля на акцию. Драйвером роста в такой ситуации может стать устойчивое ослабление рубля, заключает эксперт.

… и другие

Акции продуктового ретейлера Х5 Group за год снизились на 62%. За квартал снижение тоже было существенным — 18%. При этом бумаги, по оценкам аналитика, могут стоить на 45% выше текущих значений. Акции ретейлера сильно просели после новостей о европейских санкциях в отношении НРД, говорит Виктор Шастин из «Велес Капитала». Это связано с тем, что компания имеет иностранную регистрацию и инвесторы опасались полной блокировки торгов расписками. «Но мы считаем, что актив очень интересный. Цена на депозитарные расписки скорректировались на 75% от максимума, притом что выручка компании в первом квартале увеличилась на 20%, рентабельность стабильна и на горизонте не видно рисков для осуществления операционной деятельности», — говорит Шастин. Он считает, что значительным драйвером роста акций могут стать новости о переезде ретейлера из Нидерландов в Россию.

Дмитрий Пучкарев из «БКС» указывает на то, что инвесторы будут смотреть на акции оптимистичнее, если компания определится с дивидендной политикой. Пока ретейлер приостановил инвестпрограмму. Однако 29 июня представитель компании заявила, что Х5 может вернуться к выплате дивидендов «после решения технических проблем и снятия регуляторных ограничений», обусловленных иностранной регистрацией ретейлера. «Если у инвесторов появится понимание дальнейших перспектив, конкретика по дивидендам, бумаги могут начать бурное восстановление», — говорит Пучкарев.

При этом преимуществом компании можно считать ее ориентированность на внутренний рынок, говорит Сергей Хандохин из «Финама».

Еще один актив, который сильно подешевел, но имеет шансы на восстановление, — акции самой Мосбиржи. Годовое общее собрание акционеров биржи решило не выплачивать дивиденды за 2021 год. Однако председатель набсовета «Московской биржи» Сергей Швецов сообщил, что площадка объявит о перспективах выплат в сентябре, добавив, что «дивиденды будут платить рано или поздно». Фактором роста бумаг может стать отсутствие возможности инвестирования в зарубежные активы у подавляющего большинства брокеров, полагает Хандохин из «Финама». «Рано или поздно мы увидим приток средств в российские акции и облигации, что даст возможность стабилизировать устойчивость биржи и обеспечит потенциал восстановления», — говорит он.

Дополнительным драйвером может стать снижение ключевой ставки ЦБ, которое обеспечивает приток частных инвесторов на торговую площадку, говорит Владимир Соловьев из ПСБ. Фактором риска он считает возможные западные санкции по отношению к Национальному клиринговому центру, которые затруднят расчеты в валюте. Тем не менее ближайшая цель по бумагам Мосбиржи — 115 рублей на акцию, резюмирует эксперт.

* Согласно требованию Роскомнадзора, при подготовке материалов о специальной операции на востоке Украины все российские СМИ обязаны пользоваться информацией только из официальных источников РФ. Мы не можем публиковать материалы, в которых проводимая операция называется «нападением», «вторжением» либо «объявлением войны», если это не прямая цитата (статья 57 ФЗ о СМИ). В случае нарушения требования со СМИ может быть взыскан штраф в размере 5 млн рублей, также может последовать блокировка издания.

Блог им. S

Растут цены на нефть и газ. Какие акции покупать и как на этом заработать?

- 06 октября 2021, 12:12

- |

Если полтора года назад кто-то думал, что эпоха нефти и газа уходит, то сейчас резко всё изменилось. Фактически из-за экологической повестки в развитых странах и тотального недофинансирования нефтегазовой отрасли цены на нефть выросли до прежних высоких значений, а на газ стали ставить новые рекорды. Многие эксперты предрекают, что высокие цены могут расти дальше, и наступает эра высоких цен на энергоносители.

Что делать? Покупать акции Газпрома и нефтяных компаний? Это нужно было делать год назад, когда цены на газ и нефть упали, что я в принципе и делал. Сейчас их акции стоят опять дорого. Причем в случае Газпрома еще можно понять, что компания является полным бенефициаром высоких цен на газ, и можно видеть еще дальнейший потенциал роста. А нефтяным компаниям после цены в 45 долларов мало что достается – почти всё забирает государство после этой цены.

Кто же является более скрытым бенефициаром высоких цен на энергоносители, цена акций которых еще не отразила повышение цен на нефть и газ?

1. Производители удобрений Фосагро и Акрон.

Почему? Основная часть расходов производителей удобрений для проведения химических реакций – газ, энергия и топливо. У Фосагро и Акрона цены на газ и топливо естественно не растут – все цены в рублях с госрегулированием (рост не выше инфляции).

А у их конкурентов? Конечно, по мировым ценам. Несложно сложить дважды два четыре, чтобы понять, чем оканчивается резкий рост себестоимости для конкурентов. Например, некоторые производители удобрений в Европе недавно заявили о полной остановки производства из-за высоких цен на газ. Когда они возобновят — неизвестно. Кто-то может совсем закрыться пока цены на удобрения сильно не вырастут, а кто возобновит — наберут долгов из-за простоев и неизвестно будут ли производить на прежнем уровне, и, конечно, про рост производства речи не идет. Предложение удобрений в любом случае сокращается. А спрос растет, так как количество пригодных земель сокращается, а население и потребность в еде во всем мире растет. Рост производства продуктов питания возможен в текущих условиях только за счет удобрений. Цены на удобрения уже очень высокие, но похоже всё только начинается и период высоких цен может остаться надолго.

Кто способен увеличить производство? Конечно же российские Фосагро и Акрон с их низким издержками уже это делают и захватывают растущий рынок. Китайские из-за экологической повестки производство сокращают, у них много неэкологичных производств. Белорусские государственные производители удобрение не имеют доступа к кредитным ресурсам и вообще даже под санкциями — могут экспортировать только через Россию. Ну вы поняли, чем всё это может закончится.

2. Металлургические компании, включая Северсталь.

Причем здесь они? Энергия и топливо важная составляющая себестоимости. Но не это главное. Главное, что вторым по значимости составляющим себестоимости после железной руды является коксующий уголь. В результат сокращения производства стали в Китае цены на руду упали, а на коксующий уголь резко выросли из-за трендов цен на энергоносители (электростанции стали переходит на уголь). Конечно, от этого выигрывают производители угля Мечел и Распадская. Но, во-первых, их акции уже выросли. Во-вторых, долгосрочно, конечно, производители энергетического угля не очень интересны. У Мечела по-прежнему много долгов и странный метод руководства, которые привел ко многим проблемам с долгами, поэтому от Мечела я бы держался все равно подальше. Но вот Северсталь с вертикальной интеграцией в коксующемся угле точно выглядит бенефициаром этого процесса. Да и цены на сталь не смогут падать из-за роста цен на энергоресурсы. В Европе у металлургов сильно растут издержки из-за цен на электроэнергию и импортируемый коксующийся уголь.

3. Куда государство направит деньги?

Главный бенефициар высоких цен на газ и нефть конечно же само государство РФ, основная часть уходит в виде налогов в бюджет. Куда уйдут деньги? Конечно, в той или иной степени такие огромные потоки денег могут достаться почти всем. Например, даже небольшое повышение пенсий сразу повышает доход Магнита, так как основная часть бюджета пенсионера – это продукты.

Но я бы выделил два направления, куда государство сможет направлять часть таких неожиданных сверхдоходов:

— инфраструктурные проекты – главные бенефициары опять производители стали.

— повышение рождаемости, так как сокращение населения конечно не очень нравится государству. Единственные работающие в последнее время инструменты – материнский капитал и семейная ипотека. Также дальневосточная ипотека. Так что, если кто-то думал, что эти программы будут сворачиваться, похоже их могут только еще больше расширять. Естественно, главные бенефициары – крупнейшие девелоперы ПИК и Самолет в эконом сегменте, которые увеличивают строительство м2. Для государства вообще, с точки зрения стабильного настроя населения и направления его в сторону рождаемости и зарабатывания денег, ипотека – главный инструмент. Только ЦБ пока сопротивляется, но вы сами понимаете у кого последнее слово и какие ставки ипотеки будут в долгосрочной перспективе.

- хорошо

-

14

Аналитики дают позитивную оценку перспективам сектора / Андрей Гордеев / Ведомости

Последние месяцы бумаги компаний российского ТЭКа, которые являются основой отечественной экономики, находятся под постоянным прессингом: на них давят эмбарго и потолок цен на российскую нефть, подрыв «Северного потока», утечка на трубопроводе «Дружба», крепкий рубль, снижение цен на сырье, сокращение добычи ОПЕК+ и налоговые новации.

Эмбарго и потолок

Запрет на ввоз нефти из России заработает с 5 декабря, а нефтепродуктов – с 5 февраля 2023 г. Оставшийся импорт пойдет по нефтепроводу «Дружба» в Венгрию, Чехию и Словакию. Меры снизят импорт нефти из России в ЕС на 90% к концу года, с 3,5 млн до 0,3 млн барр./сутки, оценивала глава Еврокомиссии Урсула фон дер Ляйен. 5 октября Евросоюз утвердил восьмой пакет санкций, куда вошел запрет на перевозки нефти из России в третьи страны по отгрузочной цене выше потолка, установленного ЕС. Президент Владимир Путин на это заявил, что Россия не будет поставлять энергоресурсы тем странам, которые введут потолок.

С начала конфликта на Украине экспорт нефти и нефтепродуктов из России в Европу, США, Японию и Корею сократился почти на 2,2 млн барр./сутки, пишут аналитики «Финама». А вероятное снижение цены и объема экспорта из-за вступления в силу эмбарго – серьезный фактор неопределенности для нефтегазовых доходов в 2023 г. (традиционно на них приходится треть доходов госказны), считают в инвесткомпании.

Старший аналитик «БКС мир инвестиций» Рональд Смит ожидает значительного снижения добычи и экспорта – на 1,5 млн барр./сутки (около 15% добычи России) по сравнению с декабрем и увеличения дисконта на Brent – Urals (сейчас он около $20), за которым последует устойчивое восстановление в следующем году – нефтетрейдеры скорректируют логистику. Но и эти оценки могут быть слишком пессимистичными, считает аналитик. Совокупность эмбарго и ограничения цены снизит добычу и экспорт на 1–2 млн барр./сутки, так как перенаправить все объемы на альтернативные рынки (особенно нефтепродукты) невозможно, добавляет аналитик ФГ «Финам» Сергей Кауфман.

Позитивный фактор состоит в том, что предполагается не линейный уровень потолка, а привязка к рыночной цене, считает портфельный управляющий «Альфа-капитала» Дмитрий Скрябин: российская нефть будет продаваться странам, принявшим потолок с определенным дисконтом, что по факту сейчас уже происходит. При невозможности перенаправить нефть на другие рынки ее выпуск можно сократить, а это приведет к росту цен и компенсирует (хотя бы частично) выпадающие объемы, поясняет Скрябин. В восьмом пакете санкций есть исключения из режима предельных цен, если от этого зависит энергобезопасность конкретной страны, – теоретически под это можно подвести практически любой объем, добавляет он.

Но не стоит переоценивать риск влияния эмбарго и потолка цен на финансовые результаты нефтяных компаний, считает Скрябин: ограничения приняты летом и де-факто уже заложены в ожидания рынка и цены компаний.

Налоговые новации

Внутри страны нефтегазовые компании хотят обложить дополнительным налогом для пополнения госказны в ближайшие годы. Согласно поправкам к бюджету, нагрузка на ТЭК увеличится почти на 3 трлн руб. в 2023–2025 гг. Правительство намерено повысить ставки НДПИ на газ для всех производителей и поднять экспортную пошлину на трубопроводный газ с 30 до 50% при цене на газ выше $300 за 1000 куб. м, а также для производителей СПГ. Экспортную пошлину на нефть в 2023 г. предлагается повысить примерно в 1,5 раза. Также предлагается продлить на 2023–2025 гг. действие скорректированного демпфера на бензин, заработавшего в сентябре и рассчитанного до конца года.

По прогнозу, нефтегазовые доходы бюджета составят в 2022 г. более 40%, но с учетом наблюдающейся недоинвестированности отрасли повышенная налоговая нагрузка может привести к существенным проблемам в развитии отрасли в будущем, говорил первый зампред правления Сбербанка Александр Ведяхин 12 октября. По мнению Скрябина, новость о налогах уже отражена в ценах акций компаний. Индекс Мосбиржи нефти и газа с начала года упал на 43%, с 20 сентября, когда вышла новость об изменении налогов, индекс упал на 20%.

Предложенные меры по росту экспортной пошлины и корректировке демпфера в 2023 г. в «Финаме» оценивают в 5–9% прогнозной EBITDA 2023 г., говорит Кауфман. Прибыль сектора с введением новых налогов в среднем снизится на 10–15% в год, подсчитали в «Альфа-капитале». Также сам прецедент изменения налогообложения создает риски его повторения или ужесточения в будущем (при необходимости получения дополнительных доходов в бюджет), обращают внимание эксперты.

Перспективы

И все же аналитики дают позитивную оценку перспективам сектора. С точки зрения ценовых ориентиров сектор нефти и газа смотрится привлекательнее в сравнении с другими, в частности металлами, говорит руководитель отдела аналитики ресурсных секторов «Ренессанс капитала» Борис Синицын.

Углеводороды останутся основой мировой энергетики еще по крайней мере в ближайшие десятилетия – доминирующее положение нефти в структуре мирового энергопотребления сохранится, уверена аналитик УК «Открытие» Ирина Прохорова. А если темпы прироста мирового спроса на газ краткосрочно замедлятся, высокие экологические характеристики все равно будут способствовать их восстановлению в долгосрочной перспективе, добавляет она.

Оттолкнулись от дна

С начала года акции «Газпрома» упали на 53,5%, «Роснефти» – на 50,5%, «Сургутнефтегаза» – на 53,3%, привилегированные акции «Транснефти» – на 51%, бумаги «Газпром нефти» – на 33%, «Лукойла» – на 37%, «Татнефти» – на 30,4%. Многие акции сейчас торгуются ниже уровней 24 февраля, когда рынок обвалился на новостях о начале СВО на Украине: префы «Транснефти» подешевели еще на 26,6%, акции «Газпрома» – на 24%, «Сургутнефтегаза» – на 12%, «Лукойла» – на 11,3%. Восстановить потери удалось меньшему числу бумаг: акции «Газпром нефти» оттолкнулись от дна, достигнутого 24 февраля, на 8%, «Роснефти» – на 7,8%, «Татнефти» – на 12,7%. Баррель марки Brent с максимумов марта упал в цене на 26% до $94,57, а марки Urals – на 23% до $75.

Нефтянка остается одним из самых перспективных секторов российского рынка акций, считает Скрябин: высокие цены на нефть (выше 80–90 $/барр.) будут держаться еще долгое время, причем риски в сторону роста цен гораздо выше, чем снижения (в первую очередь – из-за геополитики).

Решение ОПЕК+ о сокращении добычи нефти аналитики считают позитивным. Для формирования будущих ожиданий по рынку ОПЕК+ четко дала понять, что уровень цены ниже $80/барр. неприемлем и организация готова к решениям по их стабилизации, говорит Скрябин. Уменьшение квоты на добычу в 2 млн барр./сутки не означает сокращения физической добычи, поясняет эксперт: по последним данным, страны уже отставали от нее почти на 3 млн барр./сутки, де-факто квоту привели в соответствие с физическими объемами.

На 0,22% упал в пятницу индекс Мосбиржи

Бенчмарк Московской биржи 13 октября снизился по итогам основной торговой сессии на 0,22% до 1950 пунктов. Его долларовый аналог, индекс РТС, прибавил 2,30% до 990,48 пункта. Доллар за день потерял 1 руб. 50 коп. и опустился до 62,1 руб., евро подешевел на 2 руб. до 60,71 руб. Юань потерял в цене 8 коп. до 8,606 руб., турецкая лира потеряла 5 коп. и стоила 3,39 руб.

Лидерами роста в пятницу стали бумаги «Северстали» (2,44%), МТС (2,21%), X5 Group (1,35%), Сбербанка (0,97%) и «Интер РАО» (0,97%). Лидерами падения стали бумаги «Русала» (-3,85%), «Яндекса» (-2,23%), «Полюса» (-1,86%), Мосбиржи (-1,48%) и TCS Group (-1,44%).

На сдержанность инвесторов повлияли сложный фон на внешних рынках, укрепление рубля и снижение цены на нефть, говорит инвестиционный стратег «БКС мир инвестиций» Александр Бахтин. Стоимость фьючерса на марку Brent с исполнением в декабре упала на 3,3% до $91,41. Опубликованный в четверг индекс потребительских цен в США (8,2%) превысил ожидания, обращает внимание эксперт, и надолго усилил опасения более жесткой политики ФРС. Рубль в пятницу укреплялся из-за объемов валютной выручки экспортеров перед налоговым периодом и позитивом на рынке рублевого долга, считает стратег.

На неделе с 17 по 21 октября аналитик «Велес капитала» Елена Кожухова советует обратить внимание на заседание совета директоров «Газпрома», на котором может стать известно о дальнейших планах эмитента по дивидендам. «Детский мир», «Русгидро» и «Распадская» должны представить на неделе операционные результаты за III квартал, обращает внимание эксперт. Также нужно следить за данными по производственной инфляции в России за сентябрь и переговорами о создании газового хаба в Турции, добавляет она.

По оценке Бахтина, 17 октября индекс Мосбиржи будет формироваться в пределах 1885–2015 пунктов, курс рубля к доллару будет формироваться в коридоре 60–64 руб.

Квота на добычу для России снизилась с 11,03 млн барр./сутки в сентябре и октябре до 10,5 млн барр./сутки в ноябре – в последние месяцы добыча в стране находилась на уровне 9,8 млн барр./сутки, что ниже квоты, добавляет Прохорова. Решение картеля позитивно отразится на стоимости нефти Brent и Urals, считает она.

Лучше других

Основные риски для российских нефтяников сосредоточены в области экспорта и возможного увеличения налоговой нагрузки в будущем, отмечает начальник управления инвестиционного консультирования ИК «Велес капитал» Виктор Шастин. Потенциальное ослабление рубля может поддержать котировки нефтяников, но стратегически сектор выглядит небезопасно, полагает он.

Но тактические идеи остаются: если, к примеру, совет директоров «Лукойла» рекомендует акционерам выплатить пропущенные дивиденды за второе полугодие 2021 г. вместе с дивидендами за первое полугодие 2022 г., то акции компании вырастут.

Аналитики «Финама» также позитивно смотрят на акции «Лукойла». Это единственный крупный нефтяник, который не выплатил финальные дивиденды за 2021 г. – порядка 530 руб. на акцию. Отсутствие выплаты было связано не с фундаментальными факторами, а с техническими проблемами в получении выплат крупнейшими акционерами. Аналитики полагают, что либо в конце 2022 г., либо в начале 2023 г. проблемы будут решены и «Лукойл» вернется к выплате дивидендов. Суммарный размер выплат за 2022 г. и финальных за 2021 г. может составить 1312 руб. на акцию. Целевая цена по «Лукойлу» у «Финама» – 5020 руб. (+21,5%).

Еще в «Финаме» рекомендуют присмотреться к акциям «Роснефти», у которой есть шансы переориентировать бизнес на рынки Азиатско-Тихоокеанского региона, а на долгосрочном горизонте – наращивать добычу за счет проекта «Восток ойл». Прогнозная дивидендная доходность компании за 2022 г. – 13,7%, рейтинг по акциям – «лучше рынка».

Привлекательна ставка на «Татнефть», отмечает Прохорова: компания имеет сравнительно низкую долю экспорта в Европу, одни из лучших уровней рентабельности и отрицательный чистый долг. Благоприятно и то, что пик ее инвестиционной активности пришелся на 2021 г.

За последний год российский фондовый рынок хорошо перетряхнуло. Максимальное падение индекса Мосбиржи составило 43 %, долларовый индекс РТС снизился на 39,18 %. Есть ли шанс у российских ценных бумаг реабилитироваться в 2023 году? Какие активы могут вырасти на сто и более процентов? Эксперты Финтолка сделали свои прогнозы на 2023 год, назвав 13 акций, от которых стоит ожидать заметного роста.

Содержание

Сбербанк (MOEX:SBER)

По итогам 2022 года Сбербанк смог выйти на чистую прибыль в 300 млрд рублей, несмотря на полные санкции, отключение от SWIFT, блокировку в AppStore и GooglePlay и высокий уровень оттока капитала с депозитов.

Банк России рекомендовал кредитным организациям до конца 2022 года воздержаться от выплаты дивидендов акционерам и бонусов правлению для финансовой устойчивости в краткосрочной и среднесрочной перспективе.

На 2023 год ожидается, что инвесторы наконец-то смогут получить дивиденды за каждую акцию в портфеле инвестора, причем на уровне «не меньше 50 %» от чистой прибыли. Эти ожидания были озвучены Минфином.

По мнению эксперта Финтолка, портфельного менеджера УК «Открытие» Ирины Прохоровой, если инвесторы получат дивиденды в 2023 году, то этот фактор вполне вероятно сможет стать драйвером роста бумаг Сбера.

Однако по-прежнему некоторые риски сохраняются:

- Компания пока не полностью раскрывает финансовую отчетность.

- Котировки акций Сбербанка все еще торгуются с пятидесятипроцентным дисконтом с последнего пика, несмотря на успешные показатели деятельности за последние три месяца 2022 года. Недооценка устранится, если дальнейшие публикации не окажутся сильно хуже.

Роснефть (MOEX:ROSN)

Стоимость акций Роснефти на 40 % ниже, чем год назад: 571 рубль за акцию в феврале 2022 года против 345 рублей за акцию в феврале 2023 года.

Основные драйверы роста актива в 2023 году по мнению аналитика Freedom Finance Global Владимира Чернова:

- Как и большинство компаний сектора она не отказывалась от выплат дивидендов. Дивидендная политика подразумевает выплаты 50 % от скорректированной консолидированной прибыли.

- Компания не пострадает от нефтяного эмбарго, так как, по словам главы «Роснефти» Игоря Сечина, она сумела полностью переориентировать все экспортные потоки в азиатском направлении.

- У компании высокая рентабельность EBITDA, а с ростом мировых цен на нефть в текущем году она будет увеличиваться.

- Долговая нагрузка компании на низком уровне.

Лукойл (MOEX:LKOH)

Почему именно акции «Лукойла», а не акции другой какой-то нефтегазовой компании, могут дать хороший рост в 2023 году?

Эксперт Финтолка Ирина Прохорова выделяет следующие позитивные факторы:

- В сравнении с другими производителями у «Лукойла» низкие риски национализации зарубежных активов, относительная защищенность нефтепереработки (продукция, переработанная на собственных НПЗ в Болгарии и Румынии, не подпадает под потолок цен).

- Околонулевой долг и низкая потребность в капитальных затратах позволяют выплачивать щедрые дивиденды (доходность одна из самых высоких в секторе).

Однако эксперт Финтолка напоминает о сохраняющихся рисках.

Ирина Прохорова, портфельный менеджер УК «Открытие»:

— Главной точкой роста выступают цены реализации на энергоносители, которые сейчас с точностью до цента никому не известны. Котировки от Argus могут быть не репрезентативны. Вдобавок к этому нефтяные компании о финансовых результатах не отчитываются.

Argus — международное независимое ценовое агентство, предоставляющее информацию о ценах и конъюнктуре рынков энергоносителей и других товаров.

Globaltrans (MOEX:GLTR)

Globaltrans — один из лидеров на рынке железнодорожных перевозок в России. Перевозит металлургические грузы, нефтепродукты и нефть, уголь и строительные материалы.

Компания за последние два года показала неплохие финансовые отчетности, также технически Globaltrans находится на своих минимальных значениях.

Для компании по прежнему сохраняется риск — юридически она зарегистрирована на Кипре. А из-за западных санкций эмитент не имеет возможности выплачивать дивиденды российским акционерам.

Но это не единственная причина, почему юридический адрес является камнем преткновения.

Дело в том, что Минтранс разработал проект распоряжения правительства о компенсации операторам за вагоны, утраченные на территории зарубежных стран. В 2023 году Росжелдору предлагается выделить из резервного фонда правительства 22,3 млрд рублей как компенсацию за изъятые вагоны железнодорожным операторам за вагоны. Субсидии планируется предоставлять на основании конкурса, в котором могут участвовать операторы, не являющиеся иностранным юрлицом или не контролируемые офшорами.

Поэтому перед Globaltrans стоит серьезная задача, как можно оперативнее перенести свой юридический адрес в Россию. Тем более, что в сентябре 2022 года транспортная компания в своей отчетности заявляла, что порядка 3 300 единиц подвижного состава, преимущественно полувагонов, заблокированы за границей.

Если компании это удастся осуществить в короткие сроки, то она вполне может получить более 7 млрд рублей субсидий за утраченные вагоны. Но только в случае одобрения проекта Минфином.

Естественно, если все благоприятно сложится, такой фактор может стать отличным драйвером роста для котировок акций. Вдобавок компания продолжает свою переориентацию на Восток в рамках роста продаж угля до 2027 года, что тоже может сказаться позитивно на финансовой отчетности.

При низких рисках средняя ожидаемая дивидендная доходность по бумаге в ближайшие три года может составить около 30 %, считают эксперты Финтолка.

Сергей Чеврычкин, финансовый аналитик маркетплейса «Финмир»:

— В случае получения положительных финансовых результатов, выхода информации по выплатам дивидендов и решения вопроса редомициляции, котировки компании могут переместиться в торговый диапазон 405–450 рублей, то есть вырасти на 19–35 % от текущих значений.

АФК «Система» (MOEX:AFKS)

Сильной стороной российской инвестиционной компании является умение найти недооцененные бизнесы и развивать их в лидеров отрасли. Портфель компании становится более диверсифицированным, уверяет финансовый аналитик маркетплейса «Финмир» Сергей Чеврычкин.

По мнению эксперта Финтолка, основными драйверами роста в текущем году могут стать возможности выплаты дивидендов, расширение присутствия в рыбопромышленном комплексе. Также если в 2023 году акционеры увидят восстановление российского фондового рынка, это даст импульс увеличения стоимости активов АФК «Система» (Сегежа, Эталон, Озон, МТС и т.д.) и соответственно их переоценку.

Технический анализ говорит о перепроданности компании, котировки компании находятся на минимальных значениях, которые были в 2009, 2014 и 2020 годах. В случае оправдания по переоценке активов, дивидендами выходу положительной финансовой отчетности стоимость акции АФК «Системы» может достичь 19 рублей за штуку.

Сергей Чеврычкин, финансовый аналитик маркетплейса «Финмир»

X5 Retail Group (MOEX:FIVE)

Компания показала хорошие финансовые результаты за 4 квартал 2022 и в целом за 2022 год. В 4 квартале 2022 года компания увеличила общие продажи на 16,3 % по сравнению с аналогичным показателем 2021 года, до 704 млрд рублей. Особенно выделяется сеть жестких дискаунтеров «Чижик», которая продемонстрировала восьмикратный рост (15,2 млрд рублей).

Финансовый аналитик маркетплейса «Финмир» Сергей Чеврычкин считает, что ключевыми причинами роста котировок крупного ретейлера могут стать следующие события:

- В 2023 году ключевым направлением компании будет выход на Дальний Восток, что значительно расширит географию X5 и создаст новые возможности для покупателей и поставщиков в регионе. Весной 2023 планирует открывать первые магазины «Пятерочка» во Владивостоке и Хабаровске.

- Ретейлер развивает услуги экспресс-доставки и заключает партнерство с ключевыми агрегаторами доставки.

Однако стоит быть осторожными, потому что присутствуют инфраструктурные риски (у компании иностранная юрисдикция), а также отсутствие дивидендов. По мнению эксперта Финтолка, покупка акций X5 Retail Group выглядит очень привлекательной на долгосрок. В случае дальнейшего роста бизнеса, решения проблем с пропиской и дивидендами, котировки компании могут уверенно расположиться в диапазоне от 1 800 до 2 050 рублей за акцию.

Ozon (MOEX:OZON)

Аналитик Freedom Finance Global Владимир Чернов в целом считает, что ретейлеров можно считать защитными активами на российском рынке в текущем году. Бизнес Магнита, FixPrice и X5 Retail Group выглядит стабильно. Однако выстрелить из них больше всего шансов у Ozon.

Владимир Чернов, аналитик Freedom Finance Global:

— Выручка компании растет очень высокими темпами, а с увеличением объемов параллельного импорта они в 2023 году могут даже ускориться. У компании остается очень высокий потенциал роста, все заработанные средства она тратит на расширение бизнеса, а точнее географии его влияния за счет открытия новых пунктов выдачи.

Яндекс (MOEX:YNDX)

Результаты за четвертый квартал прошлого года получились лучше ожиданий. Итоговая выручка выросла на 49 % кв/кв — до 164,8 млрд рублей, а скорректированная EBITDA — до 17,2 млрд рублей, увеличившись на 77 %. Выручка выросла во всех сегментах компании. Вполне можно ожидать, что у российского IT-гиганта будут не менее хорошие результаты в будущем.

Однако эксперты Финтолка предостерегают, что есть риск из-за реструктуризации Яндекса. Так, в сентябре 2022 года «Яндекс» закрыл сделку по продаже Дзена и Новостей. Новым владельцем этих сервисов стала компания VK.

Целевые ориентиры в среднесрочной перспективе по акциям видим в диапазоне 2 450–3150 рублей за акцию, — считает финансовый аналитик маркетплейса «Финмир» Сергей Чеврычкин.

СПБ Биржа (MOEX:SPBE)

Несмотря на сложный 2022 год компания закрыла его с прибылью на фоне значительного снижения торгов.

Эксперты Финтолк видят следующие драйверы роста:

- В ближайшем будущем компания откроет в Казахстане новую биржу ITS, которая обеспечит доступ россиянам и гражданам СНГ к мировым финансовым ранкам.

- Компания планирует кратно нарастить листинг акций с Гонконгской биржи с 79 до 500 бумаг.

С технической точки зрения компания имеет высокий потенциал, как минимум на отскок. Ожидания по стоимости акций SPBE в среднесрочной перспективе, в случае реализации описанных выше событий: перемещение в диапазон торговли 220–290 рублей.

Сергей Чеврычкин, финансовый аналитик маркетплейса «Финмир»

Positive Technologies (MOEX:POSI)

Российская компания Positive Technologies разрабатывает, продает и поддерживает программные продукты и услуги для IT-безопасности, которые обнаруживают, проверяют и предотвращают реальные киберриски, связанные с корпоративной IT-инфраструктурой.

После ухода из России мировых гигантов в области кибербезопасности данная компания стала лидером российского рынка в данном сегменте.

Из-за слабой конкуренции спрос на ее услуги должен только увеличиваться, особенно со стороны государственных организаций и предприятий. А так как она работает на внутренний рынок, у нее практически отсутствуют санкционные риски. Поэтому, по мнению аналитика Freedom Finance Global Владимира Чернова, акция может показать хороший рост котировок в 2023 году.

Полюс Золото (MOEX:PLZL)

Эксперты Финтолка отмечают, что у компании отсутствуют санкционные риски, поскольку свою продукцию она реализовывает на внутреннем рынке, преимущественно банкам.

Вдобавок спрос на физическое золото со стороны населения растет на фоне отмены НДС и НДФЛ при его покупке и продаже, а также ввиду высоких рисков в других традиционных инвестиционных инструментах, поэтому банки в текущем году могут увеличить объемы его закупок для реализации населению.

Еще одним позитивным фактором является изменение структуры Фонда национального благосостояния: теперь для пополнения ФНБ Центробанк будет покупать больше золота и юаней вместо прежних долларов и евро.

Но, по мнению аналитика Freedom Finance Global Владимира Чернова, акции «Полюс Золото» особенно быстро устремятся вверх, когда начнут расти цены на драгоценные металлы на мировом рынке. А случится это в тот момент, когда ФРС возьмет курс на смягчение денежно-кредитной политики, так как на этом фоне американский доллар начнет резко дешеветь, что автоматически приведет к росту стоимости драгоценного металла на мировом рынке, потому что котируется он именно в долларах (обратная корреляция).

Причем ФРС необязательно сразу начинать снижать ставки, реакция рынка последует даже после того, как риторика представителей ФРС начнет меняться с «ястребиной» на «голубиную», подмечает эксперт.

Консультант программы «Управляемый капитал» в СберСтраховании жизни Виталий Тузов согласен с коллегой и аналогично считает, что у золотодобывающей компании хороший потенциал роста в этом году.

«Компания имеет самый низкий уровень затрат плюс инвестиции на унцию золота в мире (так называемый AISC), который составляет порядка $ 900 на унцию. Что касается базового актива компании, то в этом году есть вероятность достигнуть уровня предыдущих максимумов. Также существенным катализатором роста для „Полюса“ будут объявление отложенных дивидендов, что может транслироваться в выплату порядка 10 % от стоимости акции», — аргументирует Виталий Тузов.

Новатэк (MOEX:NVTK)

Эксперты отмечают, что существенным катализатором роста стоимости акции будет ввод в эксплуатацию проекта Арктик СПГ-2, что недавно подтвердил глава компании.

Более краткосрочным триггером станет финальная выплата дивидендов за 2022 год, которая может составить 50–60 рублей на акцию и позволит активу выйти из узкого ценового диапазона, в котором она находится последние несколько месяцев.

Виталий Тузов, эдвайзори по программе «Управляемый капитал» в СберСтраховании жизни:

— Риск дополнительного налогового бремени, который является значительным для акций нефтегазового сектора, для «Новатэка» минимален. У компании утверждены существенные затраты на НИОКР в таком стратегическом направлении развития, как сегмент СПГ, что является определенным щитом от налоговых инициатив. Уже утвержденное повышение налога на прибыль не окажет существенного воздействия на финансовые показатели компании.

Фосагро (MOEX:PHOR)

По мнению экспертов Финтолк, компания обладает санкционным иммунитетом, учитывая объем производства и долю компании на рынке фосфорных и комплексных удобрений на мировом рынке. При сохранении текущей ситуации на рынке можно ожидать близкие результаты к предыдущему году по выручке.

Эксперт Финтолка, эдвайзори по программе «Управляемый капитал» в СберСтраховании жизни Виталий Тузов выделяет несколько причин, почему активы «Фосарго» могут взлететь в 2023 году:

- Существенным триггером для роста акций компании будет выплата дивидендов, исходя из 100 % денежного потока.

- Дополнительным драйвером также станет дифференциация экспортной пошлины по различным видам удобрений. Это станет катализатором положительной переоценки рынком уже заложенного негативного эффекта от инициатив МинФина. Это может позволить акциям Фосагро реализовать 40 % потенциала роста.

Советы по инвестициям в акции в 2023 году от экспертов

Эксперты Финтолка также настораживают, что в 2023 году необходимо быть максимально осторожным. Так как на глобальных рынках продолжается медвежий тренд. Кроме вызовов предыдущего года на горизонте возникают новые вызовы для экономики в целом и для рынка акций в частности: все больше разговоров о безвозмездных взносах в бюджет для бизнеса, о дефиците российского бюджета, о глобальной рецессии.

Александр Емельянов, заместитель генерального директора ООО «УК «Инфорс Капитал»:

— Считаю, что 2023 принесет существенное падение российского рынка акций. Поход к 1 700–1 600 пунктам по индексу Мосбиржи считаю реальным и вполне логичным, а это примерно − 25 % от текущих значений.

А для того, чтобы избежать существенных потерь, необходимо сформировать портфель из надежных эмитентов и не инвестировать заемные средства.

Александр Рябинин, независимый эксперт:

— Предлагаю сформировать надежный портфель с высоким потенциалом роста: «Сбер», «Полиметалл» и «Магнит» — технически хорошо выглядят, хорошая устойчивость компаний. Они дадут нам надежность и хоть какую-то уверенность в завтрашнем дне. VK, «СПБ биржа» и «Аэрофлот» — аналогично вполне могут дать высокую доходность. Данные акции очень низко оценены и перепроданы, но уже видны покупки в них крупными игроками, так что вполне можно рассмотреть эти активы для включения в свой портфель.

Сервис в партнерстве с Тинькофф Инвестициями. Котировки обновляются раз в 15 минут

Российский рынок акций пока находится в подвешенном состоянии: опасается выхода нерезидентов. И в это же время акции «Русснефти» с начала сентября растут на 20% в день без явных на то причин.

Расскажу об основных версиях происходящего.

Что нужно знать о компании

«Русснефть» существует с 2002 года и занимается добычей нефти и газа. Компания входит в десятку крупнейших нефтяных компаний России.

В отличие от большинства крупных российских нефтедобытчиков, «Русснефть» возникла при объединении активов нескольких мелких предприятий — возникновение компании не связано с приватизацией госсобственности.

Торговаться на бирже «Русснефть» начала только в 2016 году, собрав на первичном размещении около 32,4 млрд рублей. Значительную часть привлеченных средств компания потратила на выплату долгов, а уже через два года совершила геологический прорыв и стала лидером по приросту запасов.

Вот какие сейчас мультипликаторы у компании.

Показатель P / E. Если не брать отрицательных значений в 2020 году, о причинах которых расскажу ниже, то этот мультипликатор с каждым годом все меньше. В 2021 году он равнялся 2,32. Среднее значение для российского рынка — 7—10 пунктов, по этому показателю компания недооценена.

Изменение показателя P / E компании «Русснефть»

| 2017 | 16,70 |

| 2018 | 13,20 |

| 2019 | 10,80 |

| 2020 | −4,71 |

| 2021 | 2,32 |

Показатель P / BV. Он снижается и в 2021 году был равен 0,86. Средний показатель нефтедобывающего сектора больше 2, что также говорит о недооцененности «Русснефти».

Показатель ROE. В 2021 он превысил 20% и в целом от года к году растет. Средний показатель по компаниям нефтегазового сектора РФ за 2021 год равен 18,7%. То есть компания не отстает от конкурентов по рентабельности.

Уровень задолженности за последние пять лет снизился с 188 до 30,56%. Таким образом, компанию можно считать значительно недооцененной. Сервис porti.ru считает справедливой цену для акций «Русснефти» свыше 600 Р за штуку. На 8 сентября же ее стоимость составляет около 100 Р.

Почему акции «Русснефти» падали

Вплоть до начала 2020 года «Русснефть» стабильно торговалась по цене выше 500 Р за штуку. Однако весной 2020 акции просели до 416 Р с последующим отскоком, а после продолжили постепенно снижаться. С 30 июня 2020 года до 31 января 2022 акции упали на 70%.

Котировки в 2020 году сильно упали в связи с наступлением пандемии и спорами между ключевыми добытчиками нефти, в особенности Саудовской Аравией и Россией. Это было свойственно нефтяным компаниям в целом — акции «Газпрома», «Роснефти», «Лукойла» также снизились в цене.

Однако если цены на нефть с июня 2020 года и на протяжении почти всего 2021 года росли, а вместе с ними и акции нефтедобытчиков, то акции «Русснефти» продолжали спад.

На это может быть несколько причин.

Компания не предоставила данные в рейтинговое агентство «Эксперт РА» и весной 2020 года потеряла рейтинг кредитоспособности. Также компания несвоевременно внесла платеж по кредиту, что понизило рейтинг и в других агентствах. Уже осенью 2020 года Fitch опустил рейтинг компании до возможного дефолта. При низком кредитном рейтинге акции не могут входить в портфели фондов и в целом теряют инвестиционную привлекательность.

В связи с распределением доходов на погашение долгов в первом полугодии 2020 года в отчете отобразился большой убыток.

2 сентября министры «большой семерки» договорились ввести потолок цен на российскую нефть. Чуть позже, 5 сентября, ОПЕК+ решил сократить квоту на нефтедобычу в октябре на 100 тысяч баррелей в сутки. Такие новости сложно назвать положительными для российского нефтяного сектора, что делает рост акций нефтяной компании еще более необычным. Особенно с учетом того, что позитивных новостей, например о подъеме рейтинга «Русснефти», не было.

Чем может быть вызван такой рост

Конечно, недооцененная компания всегда имеет шанс вырасти. Однако непонятным остается то, почему именно сейчас на акции компании возник такой спрос. Есть три версии.

Подготовка к выплате дивидендов. Изначально годовое собрание акционеров «Русснефти» должно было состояться 24 июня. Однако собрание признали несостоявшимся в связи с отсутствием кворума. Повторное намечено на 30 сентября.

Будут обсуждаться вопросы об утверждении отчетности за 2021 год, а главное — о распределении прибыли. «Русснефть» стабильно платит дивиденды по привилегированным акциям, которые принадлежат в основном ВТБ и банку «Траст», а дивиденды по обыкновенным акциям обычно не выплачивает.

В ожидании решения по дивидендам инсайдеры могли начать скупать акции, зная, что дивиденды будут.

Намеренный разгон акций. Сейчас обыкновенные акции «Русснефти» относятся к активам третьего эшелона и отличаются довольно низкой ликвидностью. То есть покупка и продажа таких бумаг может занять относительно большое время, в результате чего за период ожидания сделки цена может сильно измениться и не факт, что продать акцию по хорошей цене все-таки получится.

Манипуляции рынком иногда приводят к тому, что именно такие акции подвергаются пампу, или разгону: когда акции резко начинают расти без видимой причины и в определенный момент резко обваливаются до прежних значений. Так, в феврале 2021 года акции компании «Белуга» взлетели почти на 200%, а потом обвалились более чем на 60%.

Недооцененность компании. «Русснефть» отстает не только от нефтегазового сектора, но и от рынка в целом, что могло привлечь к ней дополнительное внимание. По данным porti.ru, «Русснефть» по доходности отстала от своего сектора на 36,42%, а от рынка в целом — на 24,73%.

Стратегия покупки отстающих от сектора компаний довольно известна. Мультипликаторы вполне обнадеживающие, крупных долгов нет, а значит, рост акций может быть связан с реальными надеждами инвесторов на дальнейшее улучшение позиций компании.

Что в итоге

Покупать или не покупать — зависит от причины, которая действительно кроется за внезапным ростом.

Если дело в том, что акции растут на фоне повышенного спроса со стороны инсайдеров, ожидающих выплаты дивидендов, то покупать их можно только на свой страх и риск. После публикации итогов годового собрания бумаги могут как продолжить расти, так и снова резко упасть.

Если имеет место обычный разгон акций, то покупать их в любом случае плохая идея. Даже если у кого-то получится мастерски предсказать, когда котировки вновь обрушатся, не факт, что неликвидные бумаги удастся продать именно по наивысшей цене.

Учитывая общую недооценку компании, можно предположить, что акции действительно постепенно продолжат расти. Новость о резком росте привлечет к компании еще больше инвесторов, часть из которых, изучив мультипликаторы и иные показатели, может решить оставить у себя бумаги на долгое время.

В любом случае вряд ли стоит ожидать, что котировки продолжат расти еще долгое время. Многое будет зависеть от результатов собрания 30 сентября.

Новости, которые касаются инвесторов, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @investnique.