Дата публикации: 22.12.2022 02:37

С 1 января 2023 в связи с внедрением Единого налогового счета (ЕНС) меняются реквизиты на уплату налогов, сборов, страховых взносов, пеней, штрафов и процентов:

Наименование банка получателя средств: ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула;

БИК банка получателя средств (БИК ТОФК): 017003983;

Номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета): 40102810445370000059;

Получатель: Управление Федерального казначейства по Тульской области (МИ ФНС России по управлению долгом);

ИНН получателя: 7727406020;

КПП получателя: 770801001;

Номер казначейского счета: 03100643000000018500.

Напомним, что в соответствии с Федеральным законом от 14.07.2022 № 263-ФЗ с 1 января 2023 года налогоплательщики перейдут на использование Единого налогового счета, который разработан в целях совершенствования налогового администрирования и упрощения порядка уплаты налогов и иных обязательных платежей, предусмотренных Налоговым кодексом Российской Федерации.

Единый налоговый счет – это новая система учета подлежащих уплате и уплаченных налогов, которая позволит учитывать результаты исполнения налогоплательщиком своих обязательств перед бюджетом РФ через единое сальдо расчетов на его едином налоговом счете.

Теперь денежные средства налогоплательщика будут перечисляться единым налоговым платежом с указанием только двух изменяемых реквизитов — суммы платежа и ИНН налогоплательщика.

Далее налоговая служба сама распределит налоги по всем видам налоговых обязательств.

Подробная информация о Едином налоговом счете размещена на промостанице, созданной на сайте ФНС России.

Уважаемые налогоплательщики!

УФНС России по Ростовской области сообщает, что с 1 января 2023 года, в соответствии с Федеральным законом РФ от 14.07.2022 №263-ФЗ, изменяется порядок расчетов с бюджетом в виде уплаты Единого налогового платежа и устанавливаются единые реквизиты для перечисления налоговых платежей на всей территории Российской Федерации!

В связи с этим, при заполнении платежных поручений, для перечисления налогов, сборов, страховых взносов и других обязательных платежей посредством Единого налогового платежа необходимо использовать следующие обязательные реквизиты:

Реквизиты уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов, страховых взносов, пеней, штрафов, процентов, начиная с 1 января 2023 года

|

Номер (поля) реквизита платежного документа |

Наименование (поля) реквизита платежного документа |

Значение |

|

13 |

Наименование банка получателя средств |

«ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула» |

|

14 |

БИК банка получателя средств (БИК ТОФК) |

«017003983» |

|

15 |

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) |

«40102810445370000059» |

|

16 |

Получатель |

«Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)» |

|

17 |

Номер казначейского счета |

«03100643000000018500» |

|

61 |

ИНН получателя |

«7727406020» |

|

103 |

КПП получателя |

«770801001» |

С 2023 года кардинально поменялись правила уплаты налогов – сама система уплаты, КБК, правила заполнения платежек. Были внесены изменения и в приказ Минфина.

Поправки в приказ № 107н

Правила заполнения платежек регулируются приказом Минфина от 12.11.2013 № 107н.

Поправки в этот приказ бухгалтеры с нетерпением ждали с конца прошлого года. Но они были опубликован только в конце января 2023 года (приказ Минфина от 30.12.2022 № 199н) и действуют с 11 февраля.

В этом материале разберем, какие изменения внесли в приказ № 107н и как теперь составлять платежки на налоги.

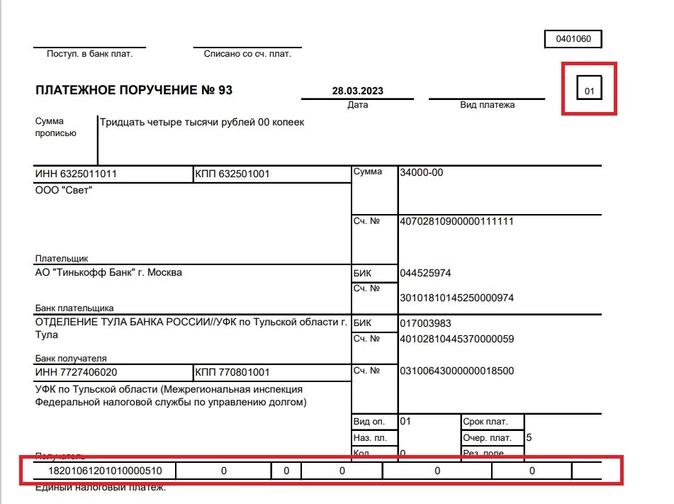

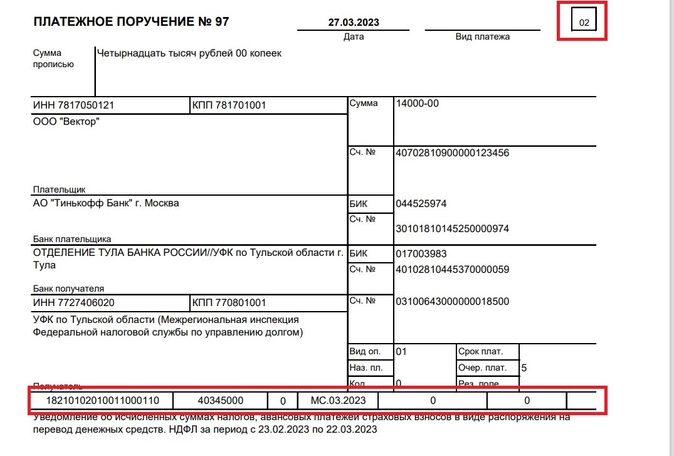

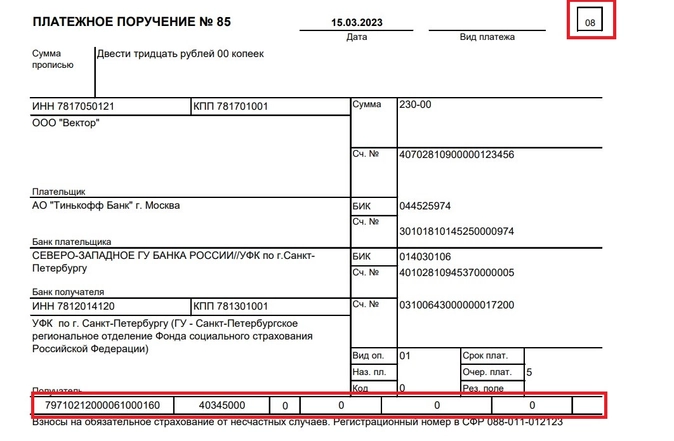

Статус плательщика

В платежном поручении на уплату налогов и прочих платежей в бюджет теперь надо ставить новые статусы. Некоторые старые отменили.

Теперь основные статусы такие:

-

01 – уплата налогов в виде ЕНП;

-

02 – уплата налогов платежкой, которая одновременно является уведомлением;

-

08 – уплата взносов на травматизм (этот статус не стали менять).

Плательщик

Во всех платежках на налоги, в том числе, и тех, которые идут со статусом 02 (платежка = уведомление), в поле «Плательщик» для ИП теперь не надо указывать статус (ИП) и адрес. Достаточно только ФИО.

Но для платежки на взносы по травматизму (со статусом 08) по этому полю для ИП ничего не менялось.

В поле «КПП плательщика» при уплате ЕНП надо ставить 0, но можно указывать КПП организации.

КБК, ОКТМО, период

В платежке на ЕНП (со статусом 01) в полях 105 – 109 надо ставить 0.

То есть нулевым, в том числе, будет поле с ОКТМО, основанием платежа, периодом. Вместе с тем допускается указывать ОКТМО налогоплательщика.

В поле КБК надо указывать КБК ЕНП (18201061201010000510).

В платежке-уведомлении (со статусом 02) надо указывать КБК конкретного налога, ОКТМО налогоплательщика по месту учета. Также надо заполнить поле с налоговым периодом.

Что касается платежек по взносам на травматизм, то по ним в этих полях ничего не менялось. По-прежнему указываем КБК и ОКТМО, а в остальных полях – 0.

Итоговая таблица

|

Поле платежки |

Уплата налогов на ЕНП |

Уплата налогов на КБК (платежка = уведомление) |

Уплата взносов на травматизм |

|

101 (статус) |

01 |

02 |

08 |

|

13 (банк получателя) |

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

Отделение СФР по вашему региону (реквизиты – на сайте СФР) |

|

|

14 (БИК банка получателя) |

017003983 |

Банковские реквизиты отделения СФР по вашему региону |

|

|

15 (№ счета банка получателя) |

40102810445370000059 |

||

|

16 (получатель) |

Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

||

|

17 (№ казначейского счета) |

03100643000000018500 |

||

|

61 (ИНН получателя) |

7727406020 |

Реквизиты отделения СФР по вашему региону |

|

|

103 (КПП получателя) |

770801001 |

Реквизиты отделения СФР по вашему региону |

|

|

104 (КБК) |

18201061201010000510 |

КБК конкретного налога |

79710212000061000160 |

|

105 (ОКТМО) |

0 |

ОКТМО по месту учета компании (ИП) |

ОКТМО по месту учета компании (ИП) |

|

106 (основание платежа) |

0 |

0 |

0 |

|

107 (налоговый период) |

0 |

Конкретный период (МС.01.2023, КВ.01.2023, ГД.00.2023 и т.д.) |

0 |

|

108 (номер документа) |

0 |

0 |

0 |

|

109 (дата документа) |

0 |

0 |

0 |

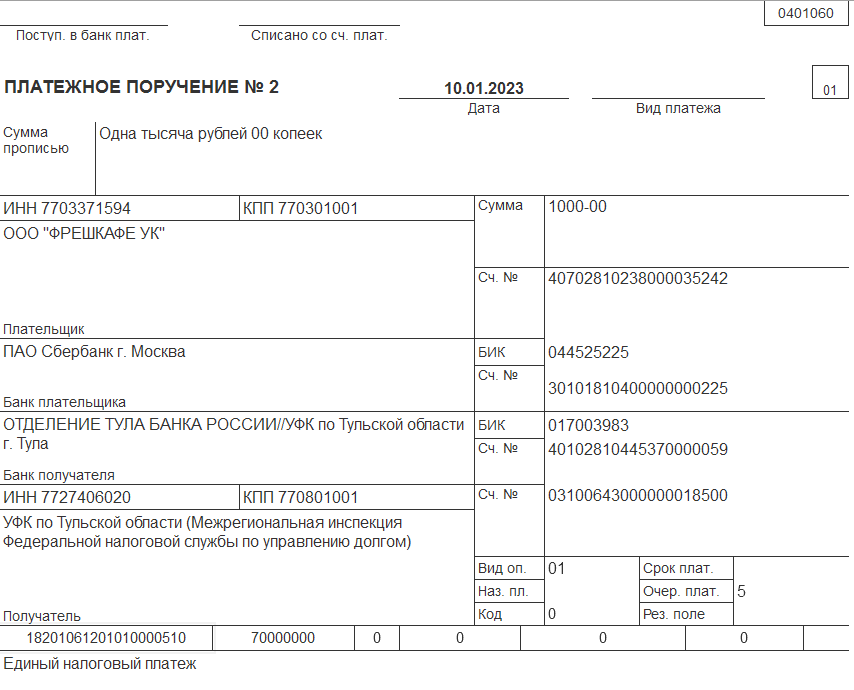

Образец платежки на ЕНП

Образец платежки-уведомления на НДФЛ

Образец платежки на взносы НСиПЗ

Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

10.01.2023

С 1 января 2023 года изменился порядок перечисления налоговых платежей в бюджетную систему РФ. Теперь уплата любых налогов (за отдельным исключением) осуществляется посредством единого налогового платежа (ЕНП) на единый налоговый счет (ЕНС).

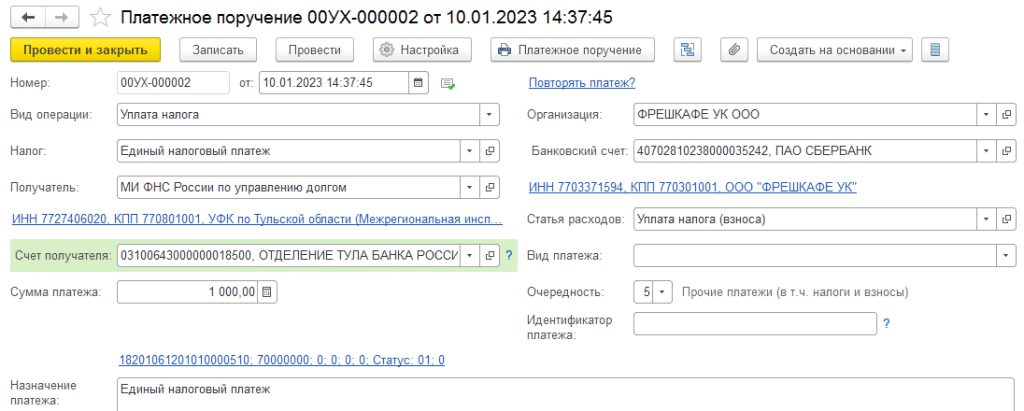

С 1 января 2023 года все платежи зачисляются на единый казначейский счет в УФК по Тульской области. ФНС РФ в своем сообщении привела реквизиты платежного поручения, которые необходимо указывать при уплате единого налогового платежа.

Согласно устным разъяснениям представителей ФНС РФ, налоговые платежи пока можно вносить и по старым реквизитам, поскольку такие платежи будут все равно зачислены на единый налоговый счет. В частности, в ходе Единого онлайн-семинара 1С, который прошел 14 декабря 2022 года, глава управления взыскания задолженности ФНС РФ Наталья Шалыгина отметила: «Налогоплательщики, которые заплатят с 1 января 2023 года налоги не на единый налоговый платеж, а заполнят платежное поручение по старым правилам, такой платеж все равно будет отнесен органами Федерального казначейства на единый налоговый платеж».

Таким образом, если банк не проводит платежные поручения с новыми едиными реквизитами (например, из-за указания в поле ОКТМО значения «ноль» или при указании в статусе плательщика для предпринимателя значения «01»), в сложившихся условиях полагаем возможным налоговые платежи уплачивать по «старым» реквизитам. Однако делать это следует в исключительных случаях, когда банк не проводит налоговые платежи по новым реквизитам, указанным ФНС РФ.

В подобных ситуациях рекомендуем также формировать и отправлять в налоговые органы уведомления и не полагаться только на сведения, которые указаны в платежном поручении.

Обращаем внимание, в решениях 1С в платежных поручениях проставляется ОКТМО Тульской области, по аналогии с другими реквизитами единого налогового платежа. Такой вариант заполнения платежных поручений безопасен с точки зрения исполнения налоговых обязательств, с одной стороны, и исключает отказ в проведении платежа со стороны банка – с другой. Однако, если банк проводит платежное поручение со значением «ноль» в поле «ОКТМО», то налогоплательщику рекомендуется вручную исправить на «ноль» значение в поле ОКТМО.

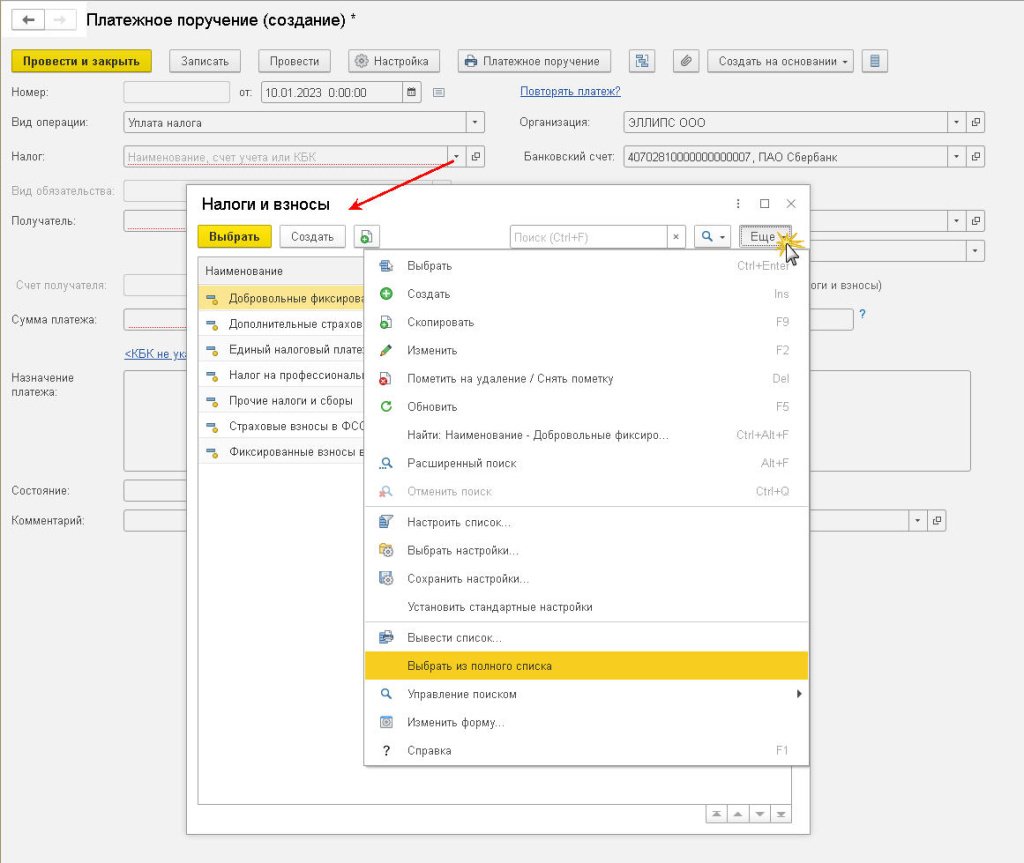

В «1С:Бухгалтерии 8» (ред. 3.0) при создании платежки «по старому налогу» (не ЕНП) нужно открыть форму выбора налогов и использовать команду Еще — Выбрать из полного списка.

Пример заполнения платежного поручения в «1С:Бухгалтерии 8» (ред. 3.0):

Следить за новостями удобно в нашем новостном Telegram-канале. Присоединяйтесь!

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Опросы

Изменение правил сдачи статистической отчетности для малого бизнеса

Предложения партнеров

- Где купить СОФТ

- Вакансии фирм-партнеров «1С»

Обучение пользователей продуктов 1С

- Центры Сертифицированного Обучения

- Интернет курсы обучения «1С»

- Самоучители

- Учебный центр № 1

- Учебный центр № 3

- Сертификация по «1С:Профессионал»

- Организация обучения под заказ

- Книги по 1С:Предприятию

На этой неделе, 11 февраля 2023 года, вступают в силу изменения в правила заполнения платежных поручений при переводе денег в бюджет. Благодаря им появилась ясность, как правильно заполнить платежку при перечислении единого налогового платежа. Также в поправках сказано, что именно нужно указать в отдельных полях, если компания или ИП в 2023 году перечисляет налоги и взносы отдельными платежками, заменяющими собой уведомления.

Приказ с изменениями

Правила заполнения платежных поручений на перевод средств в бюджет утверждены приказом Минфина от 12.11.13 № 107н (см. «Инструкция по заполнению платежек при уплате налогов, пеней, штрафов, взносов»).

Запросить в ИФНС акт сверки по налогам через Контур.Экстерн

Запросить бесплатно

В конце прошлого года в указанные правила были внесены поправки (утв. приказом Минфина от 30.12.22 № 199н). Они регламентируют, в числе прочего, порядок заполнения платежки при уплате единого налогового платежа (ЕНП).

Также в обновленных правилах сказано, что указать в реквизитах, если налогоплательщик в 2023 году решил перечислять налоги (взносы, сборы и проч.) «по-старому», то есть отдельными платежками, заменяющими уведомления (см. «Как платить налоги и взносы в 2023 году: выбираем между единым платежом и обычными платежками»).

Расскажем, какие значения необходимо ставить в отдельных полях платежного поручения.

Справка

Новые правила заполнения платежек начинают действовать 11 февраля 2023 года (дата вступления в силу приказа № 199н). Возникает вопрос: какие реквизиты указывать в платежных поручениях, оформленных в период с 1 января по 10 февраля? Ответ содержится в письме ФНС от 30.12.22 № 8-8-02/0048@. Его авторы привели образцы заполненных платежек. При этом значения реквизитов, которые содержатся в данных образцах, совпадают с темы, что утверждены комментируемым приказом № 199н.

Сформируйте платежку на уплату налогов в один клик по данным из отчета

Статус составителя платежки

Приказ № 199н внес изменения в правила заполнения поля 101. Для юридических и физических лиц, ИП, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, а также для глав крестьянских (фермерских) хозяйств утверждены следующие значения:

- «01» — при перечислении единого налогового платежа;

- «02» — при перечислении налогов (взносов, сборов и проч.) отдельными платежками, которые заменяют собой уведомления.

Также есть поправки относительно статуса «13». Прежде его использовали физлица, а также ИП и прочие «частники». Теперь он предназначен для иностранных лиц, не состоящих на учете в налоговых органах РФ.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Заполнить бесплатно

Другие реквизиты платежки

Прочие реквизиты платежных поручений приведены в приложении № 2 к приказу Минфина № 107н (в редакции комментируемого приказа № 199н):

- для платежек на перечисление ЕНП — в пунктах 4 — 4.12;

- для платежек, заменяющих собой уведомления — в пунктах 7 — 7.13 (см. табл.).

Справка

По-прежнему будет действовать правило, согласно которому недопустимо оставлять в платежке незаполненные поля.

Табл.

Как в 2023 году заполнять реквизиты платежек при перечислении налогов, взносов, сборов

|

Реквизит платежного поручения |

Что указывать |

|

|

Единый налоговый платеж |

Отдельные платежки-уведомления |

|

|

ИНН плательщика (поле 60) |

ИНН плательщика, чья обязанность по уплате платежей исполняется |

|

|

КПП плательщика (поле 102) |

В общем случае ставится ноль («0»). Допускается указание КПП плательщика |

Организации ставят КПП плательщика, чья обязанность по уплате налогов в бюджет исполняется. ИП, нотариусы, адвокаты, главы КФХ ставят ноль («0») |

|

Плательщик (поле |

Наименование юрлица, либо ФИО предпринимателя или другого «частника». Если деньги переводит законный или уполномоченный представитель, указывают:

|

Наименование юрлица (обособленного подразделения), либо ФИО предпринимателя, нотариуса, адвоката, главы КФХ |

|

КБК (поле 104) |

Код для ЕНП — 182 01 06 12 01 01 0000 510 |

Код налога (взносов, сбора), подлежащий указанию в уведомлении |

|

ОКТМО (поле 105) |

Ставится ноль («0»). Если банк не принимает платежку с нулевым значением, можно проставить любой код из 8-ми знаков, например 7000000 (см. «Налоговики уточнили, какой ОКТМО указывать при перечислении налогов и взносов»). Допускается указать ОКТМО, присвоенный территории муниципального образования (межселенной территории) |

ОКТМО по месту учета |

|

Основание платежа (поле 106) |

Ноль («0») |

Ноль («0») |

|

Номер документа, являющегося основанием платежа (поле 108) |

Ноль («0») |

Ноль («0») |

|

Дата документа — основания платежа (поле 109) |

Ноль («0») |

Ноль («0») |

|

Значение показателя налогового периода (поле 107) |

Ноль («0») |

Заполняется по правилам, действовавшим в 2022 году. Примеры: «МС.02.2023», «КВ.01.2023»,«ПЛ.02.2023», «ГД.00.2023» |

|

ИНН получателя (поле 61) |

ИНН уполномоченного территориального налогового органа: 7727406020 |

|

|

КПП получателя (поле 103) |

КПП уполномоченного территориального налогового органа: 770801001 |

|

|

Получатель (поле 16) |

Сокращенное наименование органа Федерального казначейства и в скобках наименование уполномоченного налогового органа: УФК по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

|

|

Код (поле 22) |

УИН, состоящий из 20 или 25 знаков (все знаки не могут одновременно принимать значение ноль («0»)). При отсутствии УИН ставится ноль («0») |

Ноль («0») |

|

Назначение платежа (поле 24) |

Дополнительная информация, необходимая для идентификации назначения платежа (в частности, при уплате налогов за третьих лиц). Можно написать, например «Единый налоговый платеж» |

Сформировать платежки на уплату НДФЛ и взносов с актуальными реквизитами

Попробовать бесплатно

Добавим, что значения реквизитов платежки при перечислении налогов и сборов, не входящих в ЕНП, приведены в пунктах 5 — 5.12 приложения № 2 к приказу Минфина № 107н (в редакции комментируемого приказа № 199н). Их следует использовать, в частности, при уплате утилизационного сбора и НДФЛ с выплат иностранцам, работающим на основании патента. Также они применяются при уплате налога на профдоход, если самозанятый принял решение не включать его в состав ЕНП (подробнее см. «ФНС подготовила памятку по единому налоговому платежу»).

ФНС проводит реорганизацию: некоторые инспекции присоединяют к УФНС. Из-за этого в ряде регионов меняются реквизиты для платежей по налогам, взносам, сборам: наименование получателя, а также ИНН и КПП получателя. Чтобы не допустить ошибок, проверяйте реквизиты вашей ИФНС в сервисе «Определение реквизитов ИФНС».

Так, 29 августа 2022 года уже завершена реорганизация (и поменялись реквизиты):

- в Калининградской области;

- Орловской области;

- Мурманской области;

- Чувашской Республике.

На очереди:

- Владимирская область — завершение реорганизации планируется 19 сентября;

- Московская — 26 сентября;

- Ивановская — 24 октября;

- Тамбовская и Амурская — 31 октября;

- Курская — 28 ноября.

Важно! Разъяснения от КонсультантПлюс

ОШИБКИ ПРИ ЗАПОЛНЕНИИ ПЛАТЕЖНОГО ПОРУЧЕНИЯ НА УПЛАТУ НАЛОГА

При заполнении платежного поручения на уплату налога организации и индивидуальные предприниматели иногда допускают ошибки. Например, приводят неправильные счет Федерального казначейства, ОКТМО, неверно указывают основание платежа, налоговый период, статус плательщика и др.

В зависимости от последствий эти ошибки могут быть двух видов:

1) ошибки, в результате которых платеж в бюджет не поступил;

2) ошибки, несмотря на которые налог поступил в бюджет.

Рассмотрим их более подробно.

Смотрите разбор ошибок и их последствий в Путеводителе от экспертов. Пробный доступ к КонсультантПлюс бесплатный.

О заполнении разных реквизитов платежных поручений рассказывают материалы нашей «горячей» подборки.

Вебинар для вас!!! Что меняется в работе бухгалтера!На простом языке и в короткие сроки Страховые взносы: что учесть при составлении отчетности за 2022 год. Важные изменения в 2023 году: новые тарифы и отчетность Узнаете:

|

Образец заполнения платежек по новым реквизитам

Правила заполнения платежек изменились из-за новых правил уплаты налогов и взносов.

С 1 января 2023 года все компании и ИП переходят на уплату налогов и страховых взносов единым налоговым платежом.

Перечислять деньги ООО и ИП теперь должны единым налоговым платежом на единый налоговый счет.

Новый порядок уплаты означает, что каждому налогоплательщику откроют свой счет в Федеральном казначействе, на который и придется и переводить деньги.

А вот отдельных платежек по большинству налогов и взносам с 2023 года не будет (Федеральный закон от 14.07.2022 № 263-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

Единый налоговый счет (ЕНС) — это новая форма учета платежей в бюджетную систему Российской Федерации.

ЕНС — это единая сумма расчетов налогоплательщика с бюджетом.

Налогоплательщик всегда будет понимать либо он должен государству, либо он может распорядиться положительным остатком по своему усмотрению.

Единый налоговый платеж (ЕНП) — это перечисление денег единой платежкой для всех налогов.

От уплаты налогов и страховых взносов через перечисление ЕНП на ЕНС отказаться не получится.

Однако в НК есть случаи, когда платежи в бюджет можно отправить не в составе ЕНП (п. 1 ст. 58 НК).

По новым правилам компании и ИП будут перечислять в составе ЕНП:

-

налоги, в том числе НДФЛ за работников;

-

авансовые платежи по налогам;

-

страховые взносы, кроме взносов на травматизм;

-

сборы; пени, штрафы и проценты по налогам, сборам и страховым взносам.

Инструмент для быстрого освоения налогообложения!“Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики” По окончании курса вы сможете:

ЖМИТЕ СЮДА |

Налоги не входящие в состав ЕНП:

-

НДФЛ с выплат иностранцам, работающим по патенту, и взносы на травматизм, которые за счет ЕНП не перечисляют (п. 2 ст. 11, п. 1 ст. 58 НК, Закон от 24.07.1998 № 125-ФЗ).

-

Государственная пошлина по делам, рассматриваемым в арбитражных судах

-

Лицензионный сбор за право торговли

-

Задолженность (переплата) по налогам, сборам и иным обязательным платежам, образовавшаяся у налогоплательщиков до 1 января 2023 года

И так далее

Чтобы перечислить ЕНП на ЕНС, нужно оформить платежное поручение.

По новым требованиям в платежке по ЕНП достаточно будет указать ИНН, КБК и сумму платежа. Налоговый платеж можно будет заплатить даже через личный кабинет налогоплательщика.

Организации могут перечислить ЕНП со счета в банке и через личный кабинет налогоплательщика.

ИП вправе пополнить ЕНС еще наличными деньгами через банк, МФЦ, почту или местную администрацию (п. 6 ст. 45 НК).

Платить налоги и взносы за организацию или ИП сможет и третье лицо. В таком случае в платежке указывают ИНН налогоплательщика или налогового агента, за которого перечисляют ЕНП (п. 1 ст. 11.3, п. 15 ст. 45 НК).

Образец заполнения платежного поручения в 2023 году

Реквизиты для уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов, страховых взносов, пеней, штрафов, процентов единым налоговым платежом на ЕНС (начиная с 1 января 2023 года)

|

Номер (поля) реквизита платежного документа |

Наименование (поля) реквизита

|

Значение |

|

13 |

Наименование банка получателя средств |

ОТДЕЛЕНИЕ ТУЛА

|

|

14 |

БИК банка получателя средств (БИК ТОФК) |

017003983 |

|

15 |

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) |

40102810445370000059 |

|

16 |

Получатель |

Управление Федерального

|

|

61 |

ИНН получателя |

7727406020 |

|

103 |

КПП получателя |

770801001 |

|

17 |

Номер казначейского счета |

03100643000000018500 |

|

101 |

Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) |

01 |

|

24 |

Назначение платежа |

Единый налоговый платеж |

|

104 |

КБК |

18201061201010000510 |

|

105 |

ОКТМО |

— |

Ищете больше информации, тогда вам могут оказаться интересны курсы:

Бухгалтер по расчету заработной платы со знанием кадрового дела +1С ЗУП 8

Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики

Образец платежки по ЕНП единого налогового счета заполнен с учетом проекта изменений в приказ Минфина от 12.11.2013 № 107н.

Из этого проекта следует, что в платежке по ЕНП надо указать:

-

плательщика и его ИНН;

-

статус плательщика «01»;

-

получателя, ИНН и КПП получателя;

-

КБК;

-

назначение платежа.

В поле «13» платежного поручения указывается наименование банка получателя средств

В поле «14» платежного поручения указывается БИК банка получателя средств (БИК ТОФК)

В поле «15» платежного поручения в обязательном порядке указывается счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета)

В поле «16» платежного поручения указывается получатель

В поле «17» платежного поручения указывается номер казначейского счета

Наш профессиональный совет!Чтобы правильно вести налоговый учет в организации, учебный центр РУНО рекомендует пройти курс: Налоговый учет и налог на прибыль. Профессиональный уровень Что вы будете уметь:

По окончании курса вы получите удостоверение о повышении квалификации Получить доступ Учебная программа |