В разделе рассмотрены коэффициенты: общей ликвидности, промежуточной ликвидности и другие.

-

Коэффициент текущей (общей) ликвидности

Коэффициент текущей (общей) ликвидности (англ. current ratio) – характеризует платежеспособность организации, способность погашать текущие обязательства.

Дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств.

Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее.

Кредиторы широко используют данный показатель в оценке текущего финансового положения организации, опасности выдаче ей краткосрочных займов.

Чем выше значение коэффициента текущей ликвидности, тем выше ликвидность активов компании.

Низкое значение показателя говорит о трудностях в погашении организацией своих текущих обязательств. Однако для полноты картины нужно смотреть поток денежных средств от операционной деятельности организации — часто низкий коэффициент оправдан мощным потоком наличности (например, в сетях быстрого питания, розничной торговле).

Слишком высокий коэффициент текущей ликвидности отражает недостаточно эффективное использование оборотных активов, либо краткосрочного финансирования. Тем не менее, кредиторы предпочитают видеть более высокое значение коэффициента как признак устойчивого положения компании.

-

Коэффициент быстрой (промежуточной) ликвидности

Коэффициент быстрой (промежуточной) ликвидности (англ. quick ratio, acid-test ratio) — показывает способность организации погашать свои краткосрочные обязательства за счет продажи ликвидных активов. Ликвидные активы в данном случае состоят из денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности. Есть еще один способ расчета ликвидных активов — все оборотные активы, за исключением запасов, которые являются наименее ликвидными.

Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но, что гораздо более важно, и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению.

Кроме того, анализируя динамику этого коэффициента, необходимо обращать внимание и на факторы, обусловившие его изменение.

Чем выше коэффициент быстрой ликвидности, тем лучше финансовое положение компании. При слишком низком значении показателя существует риск потери платежеспособности, что является негативным сигналом для инвесторов.

-

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности (англ. cash ratio) – показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. Является наиболее жестким критерием ликвидности предприятия.

Слишком высокое значение показателя говорит о неоправданно высоких объемах свободных денежных средств, которые можно было бы использовать для развития бизнеса.

-

Коэффициент маневренности собственного капитала

Коэффициент маневренности собственного капитала – показывает, какая часть собственного оборотного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами, а какая капитализирована. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия. Определяется как отношение собственных оборотных средств к источникам собственных средств.

Уменьшение показателя указывает на возможное замедление погашения дебиторской задолженности или ужесточение условий предоставления товарного кредита со стороны поставщиков и подрядчиков. Увеличение свидетельствует о растущей возможности погашать текущие обязательства.

Статьи по теме

Анализ ликвидности

Оценка бизнеса сегодня приобретает все большую значимость при принятии менеджментом компаний различного рода решений. Для любого предприятия она может стать тонким инструментом планирования и управления финансово-хозяйственной деятельностью. Применение оценки способно повысить эффективность использования ресурсов и обеспечить более высокий уровень безопасности и контроля.

Собственные оборотные средства

Собственные оборотные средства (рабочий капитал) (англ. working capital) – определяют степень платежеспособности и финансовой устойчивости организации. Показывают сумму, на которую оборотные активы организации превышают ее краткосрочные обязательства.

Виды активов

Рассмотрим виды активов и что они в себя включают.

Обязательства

В разделе вы узнаете виды обязательств и что к ним относится.

Прогнозирование банкротства

Банкротство — широко распространенная проблема, с которой сталкиваются в процессе деятельности индивидуальные предприниматели и юридические лица. Множество организаций ежегодно подвергаются банкротству в нашей стране; поэтому своевременное выявление неблагоприятных тенденций имеет первостепенное значение.

Сдавайте годовую отчетность без штрафов

Пройдите новый курс повышения квалификации «Годовая отчетность за 2022 год: Клерк. Аттестация». После курса сможете:

✔︎ Формировать годовую отчетность по новым правилам,

✔︎ Знать все изменения в налогах и бухучете.

✔︎ Использовать все новые шесть ФСБУ.

✔︎ Избежать типичных ошибок.

Торопитесь — скоро стартует первый поток!

Записаться

В одной статье как стать финансовым директором не научим, но основное, для затравки постарались включить.

Финансовый анализ — изучение основных показателей, коэффициентов, дающих объективную оценку текущего финансового состояния организаций с целью принятия управленческих решений.

Рассчитав финансовые показатели, можно узнать о текущем положении дел на предприятии, проблемах и оценить его возможности и перспективы в будущем.

Грамотный анализ позволяет правильно выстроить стратегию развития, улучшить механизм управления активами и привлеченными средствами компании.

Кому нужен финансовый анализ

Пользователями результатов финансового анализа выступают все участники финансово-хозяйственной деятельности:

В такой информации заинтересованы следующие пользователи:

- менеджеры и руководители предприятия;

- работники предприятия;

- акционеры и собственники бизнеса;

- покупатели и заказчики;

- поставщики и подрядчики;

- инвесторы;

- арбитражные управляющие;

- налоговые органы.

Источник информации для проведения финансового анализа

Главным источником информации для проведения финансового анализа выступает бухгалтерская отчетность организации.

Основные формы бухгалтерской отчетности — Бухгалтерский баланс и Отчет о финансовых результатах. Эти формы дают возможность рассчитать все основные финансовые показатели и коэффициенты.

Для более глубокого анализа можно использовать отчеты о движении денежных средств и отчет об изменениях капитала организации, которые составляются по итогам года.

Порядок расчета финансовых коэффициентов и анализ полученных результатов

Рассмотрим основные группы показателей финансовой деятельности организации, порядок расчета финансовых коэффициентов и дадим рекомендации, как правильно анализировать полученные результаты.

Залог успешной работы бухгалтера – знания о всех изменениях в сфере! Теперь не нужно искать кучу информации в сети, потому что она собрана в нашем курсе повышения квалификации «Актуальные изменения в работе бухгалтера — 2022».

4 преподавателя расскажут обо всех изменениях , на которые необходимо обратить внимание, чтобы вести правильный кадровый учет и подготовиться к проверкам ФНС.

Завершив обучение, вы получите 40 часов ИПБР и удостоверение о повышении квалификации на 120 ак.часов, которое будет указано в государственном реестре ФИС ФРДО Рособрнадзора.

Запишитесь на курс прямо сейчас.

Группы показателей финансового анализа

В финансовом анализе применяется более 200 коэффициентов.

Все эти коэффициенты характеризуют четыре основные стороны — показатели финансовой деятельности любой организации, а именно:

- ликвидность;

- рентабельность;

- оборачиваемость активов;

- рыночная стоимость.

Для каждой из этих групп показателей рассчитываются свои финансовые коэффициенты.

Коэффициенты рассчитываются в зависимости от поставленной задачи финансового анализа и круга пользователей, для которых предназначена информация финансовой деятельности компании.

Финансовые коэффициенты и показатели финансовой деятельности

Приведем основные финансовые коэффициенты для каждой группы показателей деятельности:

К группе показателей ликвидности относятся коэффициенты:

- абсолютной ликвидности;

- текущей ликвидности;

- быстрой ликвидности.

К группе показателей рентабельности относятся коэффициенты:

- рентабельности оборотных средств;

- рентабельности продаж;

- рентабельности активов;

- рентабельности чистых активов;

- рентабельности собственного капитала.

К группе показателей оборачиваемости активов относятся коэффициенты:

- оборачиваемости активов;

- оборачиваемости оборотных активов;

- оборачиваемости материально-производственных запасов;

- оборачиваемости дебиторской (кредиторской) задолженности.

К группе рыночных показателей относятся коэффициенты:

- прибыли на 1 акцию;

- дивидендного дохода;

- роста цены акции;

- выплат;

- рыночной (реальной стоимости) предприятия;

- цена/прибыль на 1 акцию.

Основные финансовые коэффициенты

Рассмотрим более подробно коэффициенты каждой из групп показателей финансовой деятельности компании.

Показатели ликвидности

Способность компании погашать свои обязательства за счет реализации текущих активов — одно из условий ее финансовой стабильности.

Оценить стабильность организации позволяют коэффициенты ликвидности.

Ликвидность — это способность активов быть быстро проданными по цене, близкой к рыночной.

Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является.

Скорость продажи активов может быть:

- Высокой — в отношении имущества, которое продавать не нужно (денежные средства), и того имущества, которое будет продано достаточно быстро (денежные эквиваленты, например высоколиквидные долговые ценные бумаги);

- Быстрой — по имуществу, требующему для реализации некоторого времени, но не очень большого (краткосрочная задолженность дебиторов);

- Средней — для имущества, которое будет реализовано не очень быстро и в процессе продажи может потерять часть своей стоимости (запасы, из которых сложно реализуемым может оказаться незавершенное производство).

На практике различают высоколиквидные, низколиквидные и неликвидные активы.

В российском бухгалтерском балансе активы предприятия расположены в порядке убывания ликвидности.

Их можно разделить на следующие группы:

- Высоколиквидные активы (денежные средства и краткосрочные финансовые вложения);

- Быстрореализуемые активы (краткосрочная дебиторская задолженность, т.е. задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты);

- Медленно реализуемые активы (прочие, не упомянутые выше, оборотные активы);

- Труднореализуемые активы (все внеоборотные активы);

В соответствии с класификацией имущества по скорости продажи существуют 3 основных вида показателей ликвидности:

- Абсолютной — для имущества с высокой скоростью продажи;

- Быстрой, которая может также называться срочной, строгой, промежуточной, критической или носить название коэффициента промежуточного покрытия, — для имущества, имеющего высокую и быструю скорость реализации;

- Текущей — для имущества, темпы продажи которого соответствуют сумме всех 3 перечисленных скоростей.

Коэффициенты ликвидности рассчитываются на основании данных бухгалтерского баланса (Формы № 1).

Чем выше коэффициенты ликвидности, тем выше платежеспособность компании.

Отметим, что каждый из коэффициентов ликвидности раскрывает информацию разного характера.

Так коэффициент текущей ликвидности интересен в первую очередь инвесторам, коэффициент абсолютной ликвидности полезен поставщикам товаров (работ, услуг), а коэффициент быстрой ликвидности необходим кредиторам.

Текущая ликвидность

Коэффициент текущей ликвидности — одна из основных расчетных характеристик, оценивающих платежеспособность компании.

Это наиболее общий и часто используемый показатель ликвидности.

Коэффициент текущей ликвидности отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов.

Таким образом, коэффициент текущей ликвидности показывает, в какой части имеющиеся в наличии у компании оборотные активы при их продаже по рыночной цене покроют краткосрочные обязательства предприятия.

Коэффициент текущей (общей) ликвидности — финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам).

Берут данные для определения коэффициента текущей ликвидности из бухгалтерского баланса предприятия, составленного на какую-либо из отчетных дат.

Обычно это годовой бухгалтерский баланс, но можно использовать и промежуточную отчетность.

Чтобы посмотреть характер изменения этого показателя в течение ряда периодов, делают несколько определений его на разные отчетные даты.

Формула коэффициента текущей ликвидности:

Текущая ликвидность = Оборотные активы / Краткосрочные обязательства

Так как данные для расчета рассматриваемого показателя берут из бухгалтерского баланса, то формула текущей ликвидности применительно к строкам действующей формы этого отчета будет выглядеть следующим образом:

От всей суммы раздела V (т. е. от всей суммы краткосрочных обязательств):

Текущая ликвидность = стр. 1200 / стр. 1500

где:

- Стр. 1200 — номер строки итога раздела II «Оборотные активы» бухгалтерского баланса;

- Стр. 1500 — номер строки итога раздела V «Краткосрочные обязательства» бухгалтерского баланса.

Чем показатель больше, тем лучше платежеспособность предприятия.

Нормальным считается значение коэффициента не ниже 1.

То есть нужно, чтобы общее значение оборотных активов было больше суммы краткосрочных обязательств.

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета.

Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Быстрая ликвидность

Коэффициент быстрой ликвидности — финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам).

Коэффициент быстрой ликвидности зависит от темпов продажи высоко и быстро ликвидного имущества, к которому относят:

- Краткосрочную задолженность дебиторов (продается быстро);

- Краткосрочные финансовые вложения (высоколиквидные);

- Денежные средства (не требуют продажи).

Суть коэффициента быстрой ликвидности заключается в расчете доли текущей (краткосрочной) задолженности, которую компания может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в денежные средства.

Источником данных служит бухгалтерский баланс компании, чаще годовой баланс, но возможны и расчеты по промежуточной отчетности.

Формула коэффициента быстрой ликвидности:

Быстрая ликвидность = (Краткосрочная дебиторская задолженность Краткосрочные финансовые вложения Денежные средства) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента быстрой ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Быстрая ликвидность = (стр. 1230 стр. 1240 стр. 1250) / (стр. 1510 стр. 1520 стр. 1550)

где:

- Стр. 1230 — краткосрочная задолженность дебиторов;

- Стр. 1240 — краткосрочные финансовые вложения;

- Стр. 1250 — остаток денежных средств;

- Стр. 1510 — остаток краткосрочных заемных средств;

- Стр. 1520 — краткосрочная задолженность кредиторам;

- Стр. 1550 — прочие краткосрочные обязательства.

Нормальным считается значение коэффициента быстрой ликвидности не менее 1.

Если коэффициент быстрой ликвидности равен или больше 1, то компания в состоянии обеспечить быстрое полное погашение имеющейся у нее текущей задолженности за счет собственных средств. Причем часть этих средств (если коэффициент больше 1) еще у организации останется.

Когда коэффициент быстрой ликвидности меньше 1, то компания не сможет быстро погасить всю имеющуюся у нее текущую задолженность собственными средствами.

При этом коэффициент быстрой ликвидности, находящийся в пределах 0,7–1, считают допустимым, поскольку обычной практикой является ведение бизнеса с наличием долгов.

А коэффициент быстрой ликвидности меньше 0,7 указывает на неблагоприятное положение, особенно в том случае, если в числителе основная часть суммы приходится на дебиторскую задолженность, среди которой может быть сомнительная.

Абсолютная ликвидность

Коэффициент абсолютной ликвидности показывает, какую долю существующих краткосрочных долгов можно погасить за счет средств предприятия в кратчайшие сроки, используя для этого наиболее легко реализуемое имущество.

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Коэффициент абсолютной ликвидности — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

Формула коэффициента абсолютной ликвидности:

Абсолютная ликвидность = (Денежные средства краткосрочные финансовые вложения) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента абсолютной ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Абсолютная ликвидность = (стр. 1250 стр. 1240) / (стр. 1510 стр. 1520 стр. 1550)

где:

- Стр. 1250 — номер строки бухгалтерского баланса по денежным средствам;

- Стр. 1240 — номер строки бухгалтерского баланса по финансовым вложениям;

- Стр. 1510 — номер строки бухгалтерского баланса по краткосрочным заемным средствам;

- Стр. 1520 — номер строки бухгалтерского баланса по краткосрочной задолженности кредиторам;

- Стр. 1550 — номер строки бухгалтерского баланса по прочим краткосрочным обязательствам.

Нормальным считается значение коэффициента не менее 0,2, то есть нахождение его в пределах от 0,2 до 0,5.

Это означает, что от 0,2 до 0,5 краткосрочных долгов компания способна погасить в кратчайшие сроки по первому требованию кредиторов.

Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности.

Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Показатели рентабельности

Коэффициенты рентабельности предприятия отражают степень прибыльности по различным видам активам и эффективности использования материальных, трудовых и денежных и др. ресурсов.

Они рассчитываются как отношение чистой прибыли к сумме активов или потокам, за счет которых она была получена.

Для этого используются данные бухгалтерской отчетности (Форма № 1 и № 2).

Чем выше значения, тем эффективнее задействованы анализируемые ресурсы предприятия.

В показателях рентабельности заинтересованы собственники и акционеры.

Коэффициенты рентабельности играют важную роль в разработке инвестиционной, кадровой, и маркетинговой стратегий компании.

Рентабельность оборотных средств

Рентабельность оборотных средств отражает эффективность их применения в процессе изготовления продукции.

Рентабельность оборотных средств будет тем больше, чем меньше ресурсов потратит компания для увеличения прибыли.

Формула рентабельности оборотных средств:

Рентабельность оборотных средств = Чистая прибыль/оборотные средства

Если использовать строки бухгалтерской отчетности, то:

Рентабельность оборотных средств = стр. 2400/стр. 1200

где:

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Стр. 1200 — строка бухгалтерского баланса (стоимость оборотных средств).

Чем выше полученный показатель, тем эффективнее используется собственный оборотный капитал.

Нормативное значение рентабельности оборотных средств более 1.

Коэффициент рентабельности оборотных средств с итогом больше единицы означает эффективное использование оборотных средств и свидетельствует о получении прибыли предприятием.

Отрицательный результат демонстрирует неправильную организацию производства.

Рентабельность продаж

Рентабельность продаж показывает, прибыльная или убыточная деятельность предприятия.

Коэффициент рентабельности, продаж определяет долю прибыли в каждом заработанном рубле и рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объёму продаж за тот же период.

Формула коэффициента рентабельности продаж:

Рентабельность продаж = Чистая прибыль /Выручка х 100%

Для расчета рентабельности продаж используется информация из отчета о финансовых результатах (форма № 2):

Рентабельность продаж по валовой прибыли = строка 2100 / строка 2110 × 100

Рентабельность продаж по операционной прибыли = (строка 2300 строка 2330) / строка 2110 × 100

Рентабельность продаж по чистой прибыли = строка 2400 / строка 2110 × 100

Специальных нормативов для рентабельности продаж нет.

Рассчитываются среднестатистические значения рентабельности по отраслям.

Для каждого вида деятельности нормальным считается свой коэффициент.

В целом коэффициент в пределах от 1 до 5% говорит о том, что предприятие низкорентабельно, от 5 до 20% — среднерентабельно, от 20 до 30% — высокорентабельно.

Коэффициент свыше 30% говорит о сверхрентабельности.

Рентабельность активов

Рентабельность активов показывает способность активов компании приносить прибыль и является индикатором эффективности и доходности деятельности компании.

Коэффициент рентабельности активов рассчитается как отношение прибыли к средней стоимости активов предприятия и отражает величину чистой прибыли с каждого рубля вложенного в активы организации.

Для этого показатель из формы № 2 «Отчет о финансовых результатах» делится на среднее значение показателя из формы № 1 «Бухгалтерский баланс».

Рентабельность активов, как и рентабельность собственного капитала, можно рассматривать в качестве одного из показателей рентабельности инвестиций.

Формула коэффициента рентабельности активов:

Рентабельности активов = прибыль за период / средняя величина активов за период х 100%

Показатели прибыли для числителя формулы рентабельности активов нужно взять из отчета о финансовых результатах:

прибыль от продаж — из строки 2200;

чистую прибыль — из строки 2400.

В знаменатель формулы надо поставить среднее значение стоимости оборотных активов.

Если считается рентабельность всех активов, то берется сальдо баланса (строка 1600).

Если считается рентабельность оборотных активов, то берется итог раздела II актива баланса (строка 1200).

Если интересует их отдельный вид — информацию из соответствующей строки второго раздела.

При расчете рентабельности внеоборотных активов в знаменателе нужно отразить итог по разделу I — строку 1100. Тогда мы получим рентабельность всех имеющихся внеоборотных активов.

При необходимости можно проанализировать прибыльность активов отдельного вида, например основных средств или группы внеобротных активов (материальные, нематериальные, финансовые).

В этом случае в формулу подставляют данные по строкам, в которых отражено соответствующее имущество.

Чем выше показатель, тем более эффективным является весь процесс управления, так как показатель рентабельности активов формируется под влиянием всей деятельности компании.

Для финансовой организации нормальным считается показатель, равный 10% и более, для производственной компании — 15-20%, для торговой фирмы — 15-40%.

Рентабельность собственного капитала

Рентабельность собственного капитала показывает, насколько эффективно были использованы инвестиции собственника бизнеса, инвестора в данное предприятие.

Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Рентабельность собственного капитала рассчитывается как частное от деления чистой прибыли, полученной за период, на собственный капитал организации.

Формула коэффициента рентабельности собственного капитала:

Рентабельность собственного капитала = Чистая прибыль/ Собственный капитал х 100%

Чистая прибыль организации берется по данным «Отчета о финансовых результатах», собственный капитал — по данным пассива бухгалтерского баланса.

Рентабельность собственного капитала по балансу:

Рентабельность собственного капитала = стр. 2400/ стр. 1300 × 100.

где:

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Стр. 1300 — строка бухгалтерского баланса (итоговая строка раздела III «Капитал и резервы»).

Чем выше рентабельность собственного капитала, тем лучше.

Нормальным считается значение коэффициента от 10 до 12%, которые характерны для бизнеса в развитых странах.

Если инфляция в государстве велика, то соответственно растет и рентабельность капитала. Для российской экономики считается нормой 20-процентное значение.

Логичным является сравнение значения рентабельности собственного капитала конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты.

Инвестируя в финансовый инструмент, предприятие или недвижимость, мы хотим быть уверены, что не потеряем капитал и сможем в любое время вернуть его. В связи с этим важно обращать внимание на ликвидность актива. Что это такое и как её определить, читайте в статье.

Что такое ликвидность простыми словами

Ликвидность в экономике — это способность быстро продать актив по рыночной цене и превратить его в деньги.

Под активом понимается любой ресурс, который принадлежит компании или человеку (деньги, недвижимость, транспорт, товар, интеллектуальная собственность и т. д.)

По скорости обращения имущества в денежные средства актив может быть высоколиквидным, низколиквидным и неликвидным. Соответственно, чем легче и быстрее актив можно продать по рыночной стоимости, тем выше его ликвидность, и наоборот.

Сферы применения показателя, разбираемся на примерах

Рассмотрим на примерах, в каких сферах и к каким объектам применяется понятие «ликвидность».

Ликвидность предприятия

Оценка ликвидности компании — это один из самых главных показателей финансового состояния предприятия. Руководство и потенциальные инвесторы должны всегда знать ликвидность фирмы, чтобы понимать, сможет ли компания в чрезвычайных ситуациях быстро рассчитаться со своими кредиторами.

Ликвидность предприятия — отношение долговых обязательств организации к его активам.

Как оценить финансовую ликвидность предприятия?

Первый шаг. Распределяем активы фирмы на четыре группы:

- А1 — наиболее ликвидные активы (деньги на счетах и краткосрочные финансовые вложения);

- А2 — быстро реализуемые активы (краткосрочная дебиторская задолженность);

- А3 — медленно реализуемые активы (запасы, долгосрочная дебиторская задолженность);

- А4 — труднореализуемые активы (внеоборотные активы).

Второй шаг. Распределяем пассивы компании на следующие категории:

- П1 — наиболее срочные обязательства (кредиторская задолженность);

- П2 — краткосрочные пассивы (краткосрочные кредиты и займы, задолженность участникам по дивидендам и другим доходам);

- П3 — долгосрочные пассивы (долгосрочные кредиты);

- П4 — постоянные пассивы (доходы будущих периодов, резервы предстоящих расходов и платежей).

Третий шаг. Соотносим активы фирмы с источниками финансирования.

Если выполняются соотношения А1 ≥ П1, А2 ≥ П2, A3 ≥ ПЗ, А4 ≤ П4, то предприятие считается ликвидным. В противном случае руководству компании необходимо срочно менять политику ведения бизнеса. Например, попытаться увеличить оборотный капитал и прибыль или снизить объём заёмных средств. Также можно прибегнуть к уменьшению дебиторской задолженности.

Ликвидность объекта недвижимости

При вложении денег в недвижимость важно знать, что не каждое жильё обладает высокой ликвидностью. Стоит учитывать множество факторов: инфраструктуру района, расстояние до центра города, тип объекта, планировку квартиры и т. д. Соответственно, каждый из этих параметров в совокупности будет влиять как на стоимость недвижимого имущества, так и на скорость оформления сделки купли-продажи. Поэтому чем медленнее проходит продажа объекта, тем ниже его ликвидность на рынке.

Ликвидность денег

Что касается денег, то денежные средства в странах с устойчивой экономикой — это самый ликвидный инструмент. Они дают возможность свободно расплачиваться где угодно, а также способны сохранять свой номинал без изменения.

Имейте в виду одно обстоятельство: с течением времени ликвидность финансов изменяется. Связано это напрямую с инфляцией. Цены на товары всегда растут одновременно с падением покупательной способности национальной валюты. По этой причине каждый следующий год вам будет требоваться всё больше денег для покупки одних и тех же товаров.

Что касается ликвидности рубля, то она зависит от того, сколько рублёвой наличности находится в обороте. Чем больше расчётов проводится с использованием российского рубля, тем крепче национальная валюта и выше рублёвая ликвидность.

Ликвидность активов

Для выявления степени ликвидности актива важно понимать, как быстро мы можем его продать. Как правило, активы имеют разный уровень ликвидности.

Самыми ликвидными активами считаются денежные средства, государственные ценные бумаги и текущая краткосрочная задолженность предприятия. К ресурсам с низкой ликвидностью можно отнести некоторые корпоративные акции, запасы товаров и сырья, а также здания и сооружения.

Ликвидность ценной бумаги

Ценные бумаги на фондовой бирже также оцениваются с позиции своей ликвидности, то есть как быстро их можно купить и продать на фондовом рынке.

Как правило, самые ликвидные ценные бумаги на бирже носят название «голубые фишки».

Голубые фишки — акции наиболее крупных и надёжных компаний в своей отрасли со стабильными финансовыми показателями.

В 2022 году в список голубых фишек вошли ценные бумаги следующих компаний:

- X5 Retail Group;

- АЛРОСА;

- Газпром;

- Лукойл;

- Магнит;

- МТС;

- Новатэк;

- Норильский никель;

- Полиметалл;

- Полюс Золото;

- Роснефть;

- Сбербанк;

- Сургутнефтьгаз;

- Татнефть;

- Яндекс.

Помимо акций «голубых фишек», на бирже обращаются сотни других корпоративных ценных бумаг, некоторые из которых считаются бумагами с низкой ликвидностью или являются неликвидными активами.

Какие бывают виды

Любой товар, имущество или предприятие можно оценить с точки зрения ликвидности. Рассмотрим основные виды ликвидности и что они означают.

Текущая

Главная задача текущей ликвидности — достоверно отразить финансовую возможность компании в погашении всех своих долгов с помощью высоколиквидных активов, в первую очередь наличными средствами.

Быстрая

Показатель быстрой ликвидности необходим, чтобы понимать, как скоро компания сможет закрыть свои кредитные обязательства за счёт продукции и сырья, имеющихся в наличии.

Абсолютная

Абсолютная (или мгновенная) ликвидность даёт руководству организации понимание того, сможет ли компания погасить свой долг за счёт свободных денежных средств.

Как рассчитать

Чтобы узнать уровень ликвидности, необходимо её сперва рассчитать. Рассмотрим формулы, по которым можно вычислить основные виды ликвидности.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности (КТЛ) — финансовый показатель, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам).

Оборотные активы — краткосрочные ресурсы компании, срок использования которых не превышает одного года (сырьё, материалы, топливо и т. д.).

Коэф. текущей ликвидности отражает возможности предприятия погасить краткосрочные обязательства в течение года только за счёт оборотных активов. Чем выше показатель, тем более устойчива компания с точки зрения финансов.

Оптимальное значение коэффициента находится в диапазоне от 1,5 до 2,5.

Если значение КТЛ ниже 1,5, то возникает потенциальный финансовый риск ликвидности. Другими словами, появляется проблема ликвидности активов, так как теоретически предприятие не в состоянии стабильно оплачивать все свои текущие обязательства.

Если же показатель превышает значение 2,5, то это явный признак неэффективного использования ресурсов. В таком случае компании следует проработать более оптимальную стратегию инвестирования своего капитала с максимизацией прибыли.

Для расчёта ликвидности используют следующую формулу:

КТЛ = (А1 + А2 + А3)/(П1 + П2).

Расшифровка данных наименований приведена в пункте «Ликвидность предприятия».

Можно использовать и готовые показатели из бухгалтерского баланса:

КТЛ = ОА/КО, где:

- ОА — оборотные активы;

- КО — краткосрочные обязательства.

Две вышеприведённые формулы идентичны друг другу. При правильном составлении бухгалтерского отчёта значения этих двух формул должны быть одинаковыми.

Коэффициент быстрой (срочной) ликвидности

Коэффициент быстрой ликвидности (КБЛ) — финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам).

Коэффициент отражает способность компании погашать свои текущие обязательства в случае возникновения сложностей с реализацией продукции.

Если коэффициент превышает отметку в единицу, то ситуация в компании считается стабильной, и наоборот.

Сокращённо формула выглядит следующим образом:

КБЛ = (Текущие активы − Запасы)/Текущие обязательства.

Более развёрнуто коэффициент срочной ликвидности будет считаться немного по-другому:

КБЛ = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства)/(Краткосрочные пассивы − Доходы будущих периодов − Резервы предстоящих расходов)

Важно! Для расчёта коэффициента срочной ликвидности в состав активов не включают материально-производственные запасы.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности (КАЛ) — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

Оптимальное значение коэффициента — от 0,2 и выше.

Формула расчёта коэф. абсолютной ликвидности:

КАЛ = (Денежные средства + Краткосрочные финансовые вложения)/Текущие обязательства

Если нет готовых значений, используйте подробную расшифровку этой формулы:

КАЛ = (Денежные средства + Краткосрочные финансовые вложения)/(Краткосрочные пассивы − Доходы будущих периодов − Резервы предстоящих расходов).

Подробнее про ликвидность акций

Ликвидность акций характеризует скорость обращения ценных бумаг в наличные средства. Анализ ликвидности инвестиций крайне важен в ситуации, когда инвестируемые средства могут достаточно быстро потребоваться в будущем для личных нужд. В таком случае важно заранее определить уровень ликвидности ценных бумаг, чтобы в определённый момент вы смогли продать свои активы достаточно быстро.

Как оценить

Ликвидность финансового инструмента можно оценить по двум параметрам:

- Объём торгов. Чем больше сделок заключается с данной ценной бумагой, тем выше её ликвидность.

- Спред. Представляет собой разницу между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу. Чем меньше разница, тем выше ликвидность.

Есть ещё один способ оценки ликвидности акций — определить уровень free-float ценных бумаг.

Free-float — это доля акций, находящихся в свободном обращении. Эти акции доступны для приобретения частными инвесторами.

Нормальный показатель free-float колеблется в пределах 0,4—0,8.

Если уровень free-float ниже 0,4, то частные лица могут продавать и покупать только небольшое число акций. Каждый раз, когда необходимо будет продать данную ценную бумагу, потребуется определённое количество времени для поиска покупателя на этот финансовый инструмент. Соответственно, и ликвидность таких акций будет ниже.

Как искать ликвидные бумаги

Если инвестора интересуют самые ликвидные ценные бумаги на российском рынке, можно зайти на сайт Московской биржи и просмотреть индекс голубых фишек MOEXBC.

Другой способ для отбора ликвидных бумаг в свой инвестиционный портфель — это классифицировать все ценные бумаги на рынке по дневному обороту в порядке уменьшения. Активы с самым большим оборотом внутри дня являются наиболее ликвидными инструментами на рынке.

Уровни ликвидности ценных бумаг и факторы влияния

Существуют три уровня ликвидности ценных бумаг:

- высоколиквидные (голубые фишки);

- низколиквидные (акции второго и третьего эшелонов);

- неликвидные.

Как правило, к неликвидным акциям относятся бумаги компаний четвёртого, пятого эшелонов и т. д. Предприятия, эмитирующие эти акции, малоизвестны. Сделки по таким бумагам не совершаются или совершаются, но крайне редко.

Также важно обращать внимание на некоторые факторы, которые потенциально влияют на уровень ликвидности биржевых инструментов:

- Финансовая стабильность компании. Если компания на протяжении многих лет регулярно получает прибыль, выплачивает дивиденды и имеет стратегию дальнейшего развития, то объём торгов по её бумагам будет постоянно расти. А это обеспечит высокую ликвидность финансовых инструментов предприятия.

- Доля акций предприятия в свободном обращении на бирже. Чем больше акционеров у компании, тем чаще продаётся и покупается данный торговый инструмент на бирже. Это увеличивает количество и сумму оформленных сделок.

Дополнительным фактором влияния на ликвидность акций можно назвать волатильность ценных бумаг.

Волатильность ценной бумаги — финансовый показатель, характеризующий изменчивость цены биржевого инструмента относительно определённого времени.

В период низкой рыночной волатильности ликвидность актива всегда растёт, и наоборот.

Популярные вопросы

Что означает дефицит ликвидности?

Дефицит ликвидности представляет собой снижение прибыльности предприятия, а также полную или частичную потерю инвестированного капитала.

Какой самый ликвидный товар?

Самыми ликвидными товарами на рынке считаются нефть, золото и сахар.

Чем выше ликвидность, тем выше доходность?

Общее правило в экономике гласит: чем выше доходность, тем ниже ликвидность. Это означает, что для получения доходности необходимо превращать деньги в активы с более низкой ликвидностью.

Коэффициент ликвидности – показатель возможности предприятия погасить текущие долги за счет средств находящихся в обороте компании в указанный промежуток времени. Показатель ликвидности представляет интерес, помимо руководства компании, еще и инвесторам, поставщикам сырья, банкам, держателям акций, даже рядовым сотрудникам.

Коэффициент текущей ликвидности и настоящие активы

Коэффициент абсолютной ликвидности

Коэффициент быстрой ликвидности

Коэффициент критической ликвидности

Нормативный коэффициент ликвидности

Коэффициент ликвидности активов

Коэффициент промежуточной ликвидности

Коэффициент краткосрочной ликвидности

Коэффициент текущей ликвидности и настоящие активы

Коэффициент текущей ликвидности введен для оценки быстроты конвертации активов, отображая единицы валюты настоящих активов компании, соотносящихся на одну единицу валюты текущих договоренностей.

Суть расчета коэффициента текущей ликвидности основывается на том, что предприятие исполняет кратковременные договоренности в большинстве случаев за счет настоящих активов. Если настоящие активы превысили действующие договоренности, предприятие можно считать успешно существующим.

Все компании должны стремиться к положительному коэффициенту текущей ликвидности.

Коэффициент абсолютной ликвидности

Самая строгая мера ликвидности компании – коэффициент абсолютной ликвидности. Отображает часть кратковременных долговых договоренностей, которая, при необходимости, может быть погашена немедленно. В мировой практике нижнюю границу коэффициента абсолютной ликвидности рекомендовано приравнивать к показателю, равному 0,2. На практике в отечественных странах по факту значения используются цифры ниже рекомендованных.

На данный момент отсутствуют нормативы отраслевых коэффициентов, что приводит к надобности анализа динамики полученных в ходе деятельности показателей.

Для успешного ведения бизнеса необходимо сравнивать показатели предприятий имеющих похожую хозяйственную деятельность.

Коэффициент быстрой ликвидности

Целевое назначение показателя быстрой ликвидности похоже на коэффициент текущей ликвидности. В данном показателе сужен круг текущих активов и из расчета исключены производственные запасы.

Суть непринятия производственных запасов заключается в разнице затрат на покупку и продажу отмеченной категории товаров. В условиях рыночной экономики достаточно часто встречаются случаи потери более половины стоимости запасов. Коэффициент быстрой ликвидности – наиболее выгодная форма учета показателей, когда инвесторы и поставщики ценят возможность своевременных выплат по обязательствам.

В мировой практике упоминается нижнее значение коэффициента – 1.

Коэффициент критической ликвидности

Коэффициент критической ликвидности отражает отношение высоколиквидных и текущих пассивов. Расчетными данными служит бухгалтерский отчет компании.

Показатель критической ликвидности может служить основанием для создания прогнозов платежеспособности предприятия. Этот коэффициент дает уверенность партнерам, что по первому требованию задолженность будет оплачена, но компания не понесет серьезных убытков.

Активы целесообразно вкладывать в стабильно развивающиеся ликвидные направления.

Нормативный коэффициент ликвидности

Нормативный коэффициент ликвидности помогает увидеть модель успешного предприятия. При полном совпадении коэффициентов с нормами можно смело утверждать, что предприятие останется непоколебимым, несмотря на непредвиденные негативные факторы экономического, политического и других планов.

Благодаря выведенным нормам коэффициентов предпринимателям проще понимать стремление собственного бизнеса.

Инвесторам интересны компании, где коэффициенты ликвидности превышают нормативные показатели.

Коэффициент ликвидности активов

Коэффициент ликвидности активов представляет собой соотношении пассивов и активов компании. Ликвидными активами являются наличность, драгоценные металлы, ценные бумаги предприятия. Обычно сверхликвидные активы имеют стабильную стоимость, на которую не оказывают влияние внутренние и внешнеэкономические факторы.

Коэффициент отображает способность предприятия оплатить долги, не прибегая к излишним продажам.

Наличие свободных активов благоприятно сказывается на состоянии предприятия.

Коэффициент промежуточной ликвидности

Показатель промежуточной ликвидности по своим свойствам напоминает коэффициент абсолютной ликвидности, но отличается тем, что, кроме наличных средств, здесь можно реализовать кратковременные финансовые вложения, а также задолженность клиентов перед компанией.

Коэффициент промежуточной ликвидности является подвидом коэффициента текущей ликвидности, но оборотный капитал в данном случае не используется.

Желательным коэффициентом для параметра промежуточной ликвидности является интервал от 0,7 до 0,8.

Коэффициент краткосрочной ликвидности

Коэффициент краткосрочной ликвидности включает в себя ряд показателей:

- коэффициент текущей ликвидности;

- индекс критической оценки;

- коэффициент оборачиваемости товарных запасов;

- коэффициент оборота дебиторской задолженности.

В рассматриваемом коэффициенте присутствуют производственные запасы, что свидетельствует о том, что компании приходится возмещать краткосрочные обязательства в ускоренном темпе. В большинстве случаев при создании неблагоприятных условий предприятие становится банкротом ввиду нехватки средств на восстановление производства.

Совет от Сравни.ру: Лучше не допускать ситуации с выводом всех ликвидностей для погашения обязательств. В таком случае финансовое благополучие компании может сильно пошатнуться.

Ликвидность — это способность актива быстро превращаться в деньги без потери стоимости. Чем проще продать имущество, тем оно ликвиднее.

Ликвидность денег считается абсолютной. Но если речь идет о валюте, то ее ликвидность разной. Доллары и евро почти везде можно обменять на национальную валюту, а панамские бальбоа вряд ли будут востребованы в российской глубинке.

Такая же ситуация с недвижимостью. Продажа по рыночной цене квартиры в хорошем районе будет быстрее, чем продажа дома в деревне без электричества и коммуникаций.

Компания обладает разными активами, с разной скоростью реализации. Активы компании могут быть оборотными и внеоборотными.

Оборотные активы — это активы, которые используются в течение короткого срока, до 12 месяцев, и меняют свою форму в течение производственного цикла.

Они включают:

- деньги на счетах, вкладах и в кассе;

- дебиторская задолженность — то, что компании должны клиенты;

- сырье, материалы;

- выданные займы на срок до года.

Внеоборотные средства используются больше года, сохраняют форму в течение производственного цикла и переносят стоимость на готовую продукцию постепенно, с помощью амортизации .

К ним относятся:

- недвижимость;

- транспорт;

- оборудование;

- нематериальные активы (активы, не имеющие физической формы — сайт, патенты, программное обеспечение).

Оборотные средства легче продать, они обладают большей ликвидностью, чем внеоборотные.

Существуют и неликвидные, труднореализуемые активы: запасы с истекшим сроком хранения или испорченные, готовая продукция, потерявшая актуальность, просроченная дебиторская задолженность. Это замороженные деньги, которые превращаются в убытки. Поэтому важно постоянно контролировать, ликвидны активы, которые вложения в деньги.

Ликвидность компании

Понятие ликвидности компании говорит о способности бизнеса погасить обязательства перед кредиторами и контрагентами, используя свое имущество. Ликвидность компании — это ее платежеспособность и финансовая устойчивость.

Платежеспособность — достаточность возможностей для покрытия обязательств, ее оценивают по балансу.

Ликвидной компании одобрят кредит, отгрузят товар с пост-оплатой, она более привлекательна для агентов. Если же у компании имущество низколиквидное и нет денег, кредиторы понимают, что есть риск потерять свои средства.

Оценка ликвидности по балансу

Ликвидность баланса — способность быстро погасить долги бизнеса за счет его активов, срок реализации которого соответствует сроку гашения. Расчет ликвидности предполагает сопоставление групп активов и пассивов.

Пассивы — это средства, на которые они финансируются. Они включают:

- кредиторскую задолженность — то, что компания должна поставщикам;

- задолженность по дивидендам перед собственниками;

- краткосрочные и долгосрочные кредиты;

- собственный капитал;

- доходы будущих периодов — поступления за услуги, которые будут оказаны в будущем, но оплата за них уже получена, например, арендные платежи за следующий год;

- резервы для будущих платежей.

Активы группируют по скорости реализации. А пассивы — по срочности оплаты.

Группы активов и пассивов сопоставляются между собой. Подразумеваются, самые ликвидные активы больше высокой высокой срочности, быстрореализуемые обязательства умеренной срочности и так далее.

Это говорит о том, что компания платежеспособная.

| Группа и скорость реализации | Что входит | Нормальное соотношение |

Группа пассивов и срочность оплаты | Что входит |

| А1, самые ликвидные | наличные деньги; деньги на расчетном счету; вклады на срок до 1 года; |

≥ | П1, высокая срочность погашения | кредиторская задолженность; |

| А2, быстрореализуемые | краткосрочная дебиторская задолженность; | ≥ | П2, умеренная срочность погашения | кредиты со сроком погашения до 1 года; долги по дивидендам; |

| А3, медленно реализуемые | запасы; долгосрочная дебиторская задолженность; |

≥ | П3, низкая срочность погашения (больше года) | долгосрочные кредиты; |

| А4, труднореализуемые | основные средства; нематериальные активы; |

≤ | П4, постоянные | собственный капитал; доходы будущих периодов; резервы для будущих платежей; |

Последнее соотношение А4 ≤ П4 выполняется автоматически, если все предыдущие неравенства верны. Если соотношения соблюдаются, баланс ликвиден, у компании достаточно ресурсов, чтобы расплатиться с кредиторами .

Ликвидность баланса может быть неполной — какие-то неравенства выполняются, а какие-то нет. В этом случае, нужно обратить внимание, какой период погашения долгов компании проблемный:

А1 ≤ П1 — у компании недостаточно средств для погашения самых срочных обязательств;

А2 ≤ П2 — предприятие не может погасить кредиты сроком до одного года за счет быстрореализуемых активов;

А3 ≤ П3 — недостаточно медленно реализуемых активов для погашения долгосрочных кредитов.

Сопоставление активов групп А1 и А2 с пассивами групп П1 и П2 говорит о текущем , рассматриваемом периоде — до года. Сопоставление групп А3 и А4 с группами П3 и П4 — о ликвидности в будущем будущем.

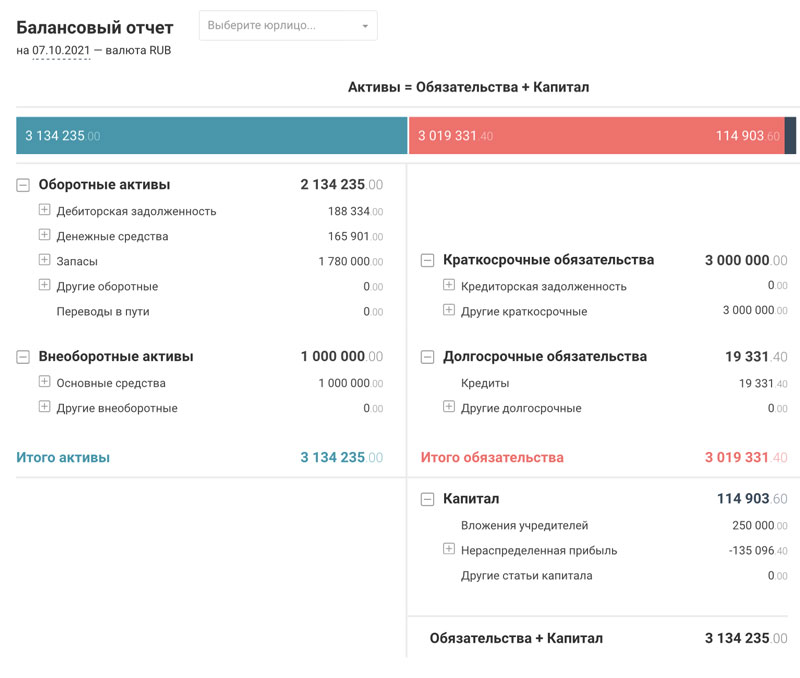

Рассмотрим расчет ликвидности баланса на примере. В сервисе ПланФакт баланс формируется автоматически, поэтому можно своевременно отслеживать динамику показателей.

А1 = 165 901 (руб.)

П1 = 0 (руб.)

А1 ≥ П1 — у компании достаточно денег для погашения кредиторской задолженности.

А2 = 188 334 (руб.)

П2 = 3 000 000 (руб.)

А2 ≤ П2 — компании не хватает денег для погашения краткосрочных обязательств.

А3 = 1 780 000 (руб.)

П3 = 19 331,4 (руб.)

А3 ≥ П3 — у компании достаточно средств для погашения долгосрочных обязательств.

А4 = 1 000 000 (руб.)

П4 = 114 903 (руб.)

А4 ≥ П4 — баланс компании неликвиден.

Кредиторской задолженности у компании нет, поэтому первое неравенство выполняется. Дебиторская задолженность значительно ниже краткосрочных обязательств. У компании проблемы с текущей ликвидностью.

В долгосрочной перспективе — более года, ситуация лучше. Объем запасов значительно больше долгосрочных обязательств.

Чистый оборотный капитал — разница между оборотными активами и краткосрочными обязательствами. Показывает, какая часть оборотных средств свободна от обязательств, характеризует платежеспособность компании на срок до года.

Чистый оборотный капитал = 2 134 235 — 3 000 000 = — 865 765 (руб.)

Компания не способна погасить текущие обязательства.

Андрей Букин, финансовый менеджер:

«Я считаю, что в ежедневной работе в большинстве случаев показатели (коэффициенты) не имеют большой важности. Расчет ликвидности нужен только при подготовке документов для банков при оформлении кредитов или других банковских продуктов.

Основное внимание всегда уделялось планированию денежных средств, работе с дебиторской задолженностью и оптимизации денежных потоков»

Расчет коэффициентов ликвидности

Коэффициенты ликвидности отражают способность бизнеса расплатиться с имеющимися долгами, используя собственные средства. Такая оценка помогает контрагентам понять перспективы сотрудничества и оценить возможные риски.

Коэффициент текущей ликвидности

Чем выше этот показатель, тем лучше. Это значит, что компания может оплачивать свои долги за счет оборотных активов, не продавая имущество — недвижимость и оборудование.

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

Значение коэффициента:

- 0-1,5 — низкая ликвидность, высокие риски;

- 1,5-2,5 — нормальное значение;

- > 2,5 — высокая ликвидность, но использование активов неэффективно.

Рассчитаем коэффициент для компании из примера:

Коэффициент текущей ликвидности = 2 134 235 / 3 000 000 = 0,71

Значение коэффициента ниже нормы, текущая ликвидность низкая. Это подтверждает вывод, полученный при анализе с помощью абсолютных показателей.

Коэффициент быстрой ликвидности

Отражает способность компании оплатить свои долги, если возникнут сложности в работе. В нем не учитываются запасы сырья, как в предыдущем показателе, так как их срочная продажа может привести к убыткам.

Коэффициент быстрой ликвидности = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Остаток денежных средств) / Краткосрочные обязательства

Значение коэффициента:

- 0-0,8 — высокие риски;

- 0,8-1,0 — норма;

- > 1,0 — высокая ликвидность, но использование активов неэффективно.

Коэффициент быстрой ликвидности = (188 334 + 0 + 165 901) / 3 000 000 = 0,12

Значение коэффициента низкое, это говорит о высоких рисках для компании из примера.

Коэффициент абсолютной ликвидности

Показывает, какая часть обязательств может быть погашена немедленно, поэтому в нем не фигурирует дебиторская задолженность, не нужно ждать ее погашения от клиентом.

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства

Значение коэффициента:

- 0-0,2 — высокие риски;

- 0,2-0,5 — нормальное значение;

- > 0,5 — высокая ликвидность, но использование активов неэффективно.

Коэффициент абсолютной ликвидности = (188 334 + 0) / 3 000 000 = 0,06

Денег на счетах и в кассе хватает для погашения только 6% краткосрочных обязательств.

Расчет ликвидности показал, что компания неплатежеспособна.

Взаимосвязь коэффициентов ликвидности

| Элементы для расчета | Коэффициент текущей ликвидности включает в расчет |

Коэффициент быстрой ликвидности включает в расчет |

Коэффициент абсолютной ликвидности включает в расчет |

| Запасы | ✓ | — | — |

| Дебиторская задолженность сроком до года | ✓ | ✓ | — |

| Краткосрочные вложения | ✓ | ✓ | ✓ |

| Деньги | ✓ | ✓ | ✓ |

| Краткосрочные обязательства | ✓ | ✓ | ✓ |

| Оптимальное значение | 1,5-2,5 | 0,8-1,0 | 0,2-0,5 |

Показатели ликвидности отражают, какая доля обязательств может быть закрыта с помощью использования денег на счетах и кассе, получения денег от дебиторов, реализации запасов. Для некоторых сфер норма показателей может отличаться.

Ринальд Садыков, генеральный директор Terabit Digital:

«Коэффициент ликвидности является лакмусовой полоской, проявляющей то, насколько правильно мы все делаем с точки зрения финансов и тактических действий.

Когда коэффициент ликвидности становится меньше единицы, это сигнал, что не все хорошо, повод задуматься и принять меры. Необходимо обратить внимание на баланс дебит-кредит, так как мы входим в опасную зону.Среднерыночной нормой коэффициента ликвидности является показатель в 1-2. Но так как наше агентство занимается IT-разработкой и весь бизнес построен на людях, то для нас коэффициент 1-2 означает наличие критичных рисков. Мы стараемся поддерживать его на уровне от 3 до 6»

На практике может возникнуть ситуация, когда какие-то коэффициенты в норме, а какие-то — нет. В этом случае можно воспользоваться таблицей, чтобы выявить слабые места:

| Коэффициент текущей ликвидности | норма | норма | нет |

| Коэффициент быстрой ликвидности | норма | нет | нет |

| Коэффициент абсолютной ликвидности | нет | нет | нет |

| Проблема | не хватает денежных средств | не хватает денежных средств и дебиторской задолженности | не хватает денежных средств, дебиторской задолженности и запасов |

Как повысить ликвидность

1. Эффективное управление оборотным капиталом

Оптимизация показателей может происходить за счет наращивания объема денежных средств, дебиторской задолженности и запасов. Важно, чтобы эти статьи росли рационально, исходя из потребностей компании.

Бездумное увеличение оборотного капитала ведет к увеличению коэффициентов при расчете ликвидности, но не говорит об улучшении работы компании и может привести к появлению неликвидных активов и убытков.

2. Увеличивать прибыль компании

Рост прибыли увеличивает собственный капитал, финансирует покупку активов и оборотные средства. Если у компании достаточно собственных средств, ей не нужно брать много кредитов.

3. Сокращать долю дебиторской задолженности

Дебиторская задолженность может стать «плохой», если недобросовестные клиенты не смогут оплатить свои долги. Но и отказаться от нее нельзя — введение предоплаты может сделать компанию менее привлекательной.

Важно постоянно контролировать размер дебиторской задолженности и ее долю в оборотных активах.

Дмитрий Краснощек, основатель юридической компании «Стратегия»:

«Специфика нашего бизнеса — банкротство, и иногда клиенты, оказавшиеся в трудной ситуации, не могут вовремя рассчитаться. Процессу сбора дебиторской задолженности мы уделяем большее внимание, осуществляем пристальный контроль и постоянный мониторинг. Иначе как раз здесь для нас и возникает риск потери ликвидности: если не платят нам, то тогда не сможем заплатить мы»

4. Снижать или перераспределять кредитную нагрузку

Перекредитование может позволить компании перераспределить обязательства из текущих в долгосрочные, это положительно скажется на текущей ликвидности, но плохо — на перспективе. Для компании из примера это был бы хороший шаг — сокращение текущих обязательств позволит повысить текущую ликвидность и увеличить чистый оборотный капитал.

По этой причине погашение обязательств логично также отнести на более долгий срок, привлечь долгосрочное финансирование.

5. Учет финансовых возможностей при капитальных вложениях

Если капитальные вложения — покупка недвижимости и дорогого оборудования, неоправданны, они могут повлечь потерю ликвидности и неспособность платить по кредитам. Лучше всего, если дорогостоящие вложения финансируются за счет накопленной прибыли или вложений собственников. Компании обычно финансируют выплату кредита за счет оборотных средств, что ведет к уменьшению чистого оборотного капитала и ухудшению ликвидности.

Резюмируем

1. Ликвидность — это скорость превращения актива в деньги.

2. Ликвидность компании — это ее способность погасить обязательства перед кредиторами.

3. Расчет ликвидности предполагает соотнесение групп активов по скорости реализации и групп пассивов по срочности оплаты.

4. Расчет ликвидности показывает перспективы в долгосрочной перспективе.

5. Повышение ликвидности возможно за счет оптимизации оборотных средств, работы с дебиторской задолженностью, увеличения прибыли, перераспределения кредитной нагрузки и учета возможностей компании при долгосрочных вложениях.

Возможность юридического лица одномоментно погасить имеющиеся у него текущие обязательства, используя для этого собственное имущество — важный аспект, демонстрирующий платежеспособность и подтверждающий состоятельность организации. Если брать в качестве критерия оценки скорость реализации, то можно выделить три категории оборотных активов: очень быстрые (деньги и краткосрочные инвестиции), достаточно быстрые (дебиторская задолженность с малым периодом погашения), а также сравнительно недолгие (запасы предприятия). Исходя из этой градации, коэффициент ликвидности рассчитывается в трех формах — абсолютной, средней и обобщенной — и демонстрирует соотношение стоимости каждой из категорий имущественной собственности к существующим долгам. Это, в свою очередь, обеспечивает возможность анализа ретроспективной динамики, и позволяет сформировать прогноз развития в будущем.

Общее представление

Применяя к рассматриваемому понятию широкую трактовку, можно сказать, что речь идет об оценке способности отдельно взятого объекта к обращению в денежные средства. При проецировании данного явления на предприятие, ведущее коммерческую деятельность, расчет показателей норматива ликвидности отражает, насколько эффективен тот или иной его актив с точки зрения потенциальной перспективы его краткосрочной реализации по стоимости, приближенной к актуальному рыночному значению.

Логично, что в этом случае ценность обуславливается скоростью и простотой продажи, а также соответствием получаемой выручки заявленным стоимостным характеристикам. Исходя из указанных критериев, стандартная дифференциация предусматривает разделение на следующие виды:

- Неликвидная собственность, характеризующаяся сложностью, а иногда и невозможностью обращения.

- Низколиквидные ресурсы, требующие времени и усилий для достижения желаемого результата.

- Высоколиквидное имущество, которое можно быстро продать и при этом не потерять существенную разницу в стоимости.

В рамках отдельно взятой организации коэффициент общей ликвидности покрытия долговых обязательств определяется путем сопоставления активов, доступных для преобразования в деньги, и пассивов, сформировавшихся в процессе ведения коммерческой деятельности.

Рассматриваемое понятие одинаково актуально как для кредиторов, беспокоящихся об удовлетворении собственных законных интересов, так и для потенциальных инвесторов, планирующих вложение средств для получения прибыли в перспективе. Общепринятая практика предусматривает оценку различных форм собственности, что позволяет составить более объективное представление о финансовом положении компании.

Что такое коэффициент ликвидности

Кратко — экономический показатель, рассчитываемый по стандартной формуле, и основывающийся на балансовых расчетных данных. Значение, полученное по итогам калькуляции, отражает способность юридического лица удовлетворить требования по имеющимся долгам, используя для этого только текущие оборотные средства.

Оценка принимается во внимание поставщиками, инвестиционными группами и кредиторами, и позволяет понять не только перспективы извлечения прибыли от сотрудничества с компанией, но и возможные риски, способные возникнуть при отказе от исполнения обязательств. Предоставление комплексной отчетности исключает вероятность недобросовестного партнерства, и объективно характеризует сложившиеся обстоятельства.

Нормальным принято считать результат в пределах 1,5-2,5. В ситуациях, когда значение оказывается меньше единицы, очевидна неспособность предприятия обслуживать собственную задолженность, тогда как в случае превышения указанного порога нормы можно говорить о нерациональности распоряжения капиталом, а также о низкой оборачиваемости.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

В чем измеряется и как рассчитывается коэффициент ликвидности

В рамках экономической теории выделяют несколько разновидностей рассматриваемого критерия, что обуславливает использование различных методик. Проведение комплексного анализа предусматривает оценку разных категорий имущества, на основе которой формируется представление о краткосрочной платежеспособности коммерческого предприятия. Базовые факторы определяются исходя из выбранного подхода и соответствуют стандартам классификации, определяющей единые принципы сопоставления имущественных ценностей и финансовых обязательств.

Формулы и нормативы

Чтобы понять, как рассчитывается коэффициент ликвидности, нужно знать нормативные значения общих показателей. Активы, отражаемые в бухгалтерской балансовой отчетности, целесообразно сортировать исходя из их оборачиваемости, а также способности обращения за минимальный временной промежуток.

Так, если выстраивать перечень в порядке убывания, получится следующая картина:

- Денежные средства, находящиеся в кассе или на банковском расчетном счете организации.

- Векселя, облигации и другие виды ценных бумаг.

- Клиентская задолженность, ранее предоставленные кредиты и займы, биржевые акции.

- Товарные и сырьевые складские запасы.

- Транспорт, эксплуатируемые системы и техническое оборудование.

- Недвижимое имущество, в том числе недостроенные объекты.

Чем сложнее порядок реализации — тем менее ценной будет собственность с точки зрения формулы по балансу, определяющей показатель общей ликвидности.

Коэффициент покрытия

Экономическая характеристика, отражающая платежеспособность, и рассчитываемая как отношение оборотных средств к краткосрочным пассивам юридического лица. Алгоритм расчета предусматривает использование данных, полученных из балансовой отчетности бухгалтерии по форме №1 и подставляемых в определенном порядке.

То есть в рассматриваемом варианте фактическая методика, использующая строки значений для наглядного расчета коммерческой эффективности, выраженного через коэффициент текущей ликвидности, может выглядеть как:

- КТЛ = основные активы за вычетом долгосрочной дебиторской задолженности / долги с небольшими периодами закрытия.

- К = (290 — 230) / 690.

- К = 290 / (610 + 620 + 660).

- К = 1200 / (1520 + 1510 + 1550).

Полученное выражение определяет платежеспособный статус организации путем проецирования ситуации, при которой понадобится срочное погашение имеющихся обязательств с помощью только лишь оборотных средств.

Важно учитывать, что формируемый результат не всегда объективно характеризует состояние дел — многие компании предпочитают работать с сокращенными товарными запасами, стремясь к улучшению оборачиваемости, и одновременно с этим используя для получения денег векселя. Подобный подход обуславливает искусственное занижение показателей, тогда как на практике фирма демонстрирует грамотное и корректное управление бизнесом.

Коэффициент срочной ликвидности

Данный нормативный критерий по своей специфике схож с предыдущим, поскольку точно также определяет, готово ли предприятие погасить существующие краткосрочные долги за счет оборотных активов. Единственное, но важное отличие — использование для расчета только имущественных ценностей, относящихся к высокой и средней категориям с точки зрения скорости их потенциального обращения в денежные средства.

Фактически в этом случае мы говорим о деньгах организации, находящихся в оперативном управлении, складских запасах готовой товарной продукции, а также о дебиторской задолженности с минимальными сроками погашения. Не включаются в перечень объекты производства с незавершенным полным циклом, остатки специфических компонентов, сырья и полуфабрикатов, реализация которых займет продолжительный срок.

В качестве источника данных, как и в предыдущем случае, выступает бухгалтерский баланс, однако на этот раз в состав не включаются материально-производственные запасы, поскольку их вынужденная продажа приводит к максимально возможным убыткам. Исходя из этого, оценка производится двумя способами:

- КБЛ = (деньги + краткосрочные вложения + дебиторская задолженность с минимальными периодами закрытия) / актуальные финансовые обязательства.

- КСЛ = (активы — товарные остатки) / долговая нагрузка.

При подстановке балансовых строк из стандартной первой формы получатся следующие варианты:

- К = (240 + 250 + 260) / (610 + 620 + 660).

- К = (1230 + 1240 + 1250) / (1520 + 1510 + 1550).

Как видно из формулы, показатели коэффициента ликвидности предприятия характеризуют сложившуюся ситуацию с позиции того, какая именно доля имеющихся долгов закрывается незамедлительно, путем совокупного использования денежных средств, перечислений по операциям от дебиторов, продажи облигаций и т.д. Логично, что оптимальным считается результат, равный или превышающий 0,8, означающий, что предстоящие в ближайшей перспективе поступления покрывают все обязательства компании.

Рекомендации по оптимизации рассматриваемого значения, как правило, сводятся к принятию комплекса мер, способствующих увеличению собственных оборотных активов, а также к привлечению заемных финансовых ресурсов с долгим периодом возврата. В то же время нужно учитывать, что чрезмерный рост показателей является признаком некорректно выстроенной структуры капиталовложений, низкой оборачиваемости товарной продукции, либо существенного увеличения клиентской задолженности, повышающего риска неисполнения обязательств.

Коэффициент абсолютной ликвидности

Еще один оценочный критерий, представляющий собой соотношение денежных средств и инвестиций к текущим пассивам. Источник данных остается неизменным, однако вновь меняется методика определения активов — на этот раз в их число входят исключительно финансы компании и равные с ними по скорости обращения имущественные ценности. То есть, речь ведется только о той собственности, продажа которой займет минимум времени, либо вовсе не требуется — ввиду возможности использования в качестве самостоятельного платежного инструмента.

Порядок вычислений выглядит так:

- КЛА = (деньги + вложения с небольшими периодами) / долговая нагрузка.

- К = (250 + 260) / (610 + 620 + 660).

- К = (1240 + 1250) / (1520 + 1510 + 1550).

Расчет коэффициентов абсолютной ликвидности предприятия по формуле показывает платежеспособность с точки зрения размера имеющихся пассивов и объема ресурсов, требующих минимальных временных затрат для погашения. Естественным показателем считается результат выше 0,2. Нужно учитывать, что завышенное значение обычно свидетельствует о некорректном задействовании высокооборотных активов.

Чистый оборотный капитал

Критерий, определяющий финансовую стабильность организации, представляющий собой разницу между общими средствами и долговыми обязательствами. В структуру последних включаются не только займы с коротким периодом возврата, но также и кредиторская задолженность, и аналогичные по содержанию экономические требования.

Значимость применительно к сохранению устойчивости положения предприятия обуславливается довольно просто. Превышение объема означает, что у фирмы имеется и достаточно ресурсов, чтобы погасить существующие краткосрочные долги, и резервы, которые могут быть инвестированы в расширение деятельности или оптимизацию бизнес-процессов и эксплуатируемого оборудования.

Исходя из этого, ЧОБ = оборотные средства — совокупные текущие пассивы. При подстановке бухгалтерских строк:

- К = 290 — 690.

- К = 1200 — 1500.

Оптимальный вариант — когда расчетное значение превышает нулевую отметку, но в то же время остается в разумных пределах, исключая нерациональное применение финансовых инструментов. В противном случае велика вероятность наступления критической фазы неплатежеспособности.

Группировка по балансу

Перейдем к рассмотрению сортировки активов и пассивов, отражаемых в структуре бухгалтерского учета. В этом случае первая категория расположена по убыванию, тогда как вторая — исходя из срочности удовлетворения соответствующего долга.

|

Активы

|

|

||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Таким образом, исходя из данных, полученных в результате анализа балансовых показателей, определить финансовое положение можно путем сопоставления указанных групп. Преобладание первого значения над вторым свидетельствует о возможности закрытия задолженности. Так, к примеру, для абсолютной ликвидности характерны следующие соотношения:

- АББ №1 > ПББ №1 — при продаже высоколиквидных ценностей предприятие сумеет расплатиться с приоритетными обязательствами.

- АББ №2 > ПББ №2 — обращение позволит погасить долги со средним сроком возврата.

- АББ №3 > ПББ №3 — деньги с продажи объектов, обращаемых с низкой скоростью, покрывают требования, срок возврата которых превышает один год.

- АББ №4 < ПББ №4 — совокупная оценка труднореализуемых активов организации меньше величины ее собственного капитала.

Расчет коэффициентов по строкам баланса

Наглядность приведенных формул для определения КТЛ обеспечивается подстановкой строчных данных:

- От общего итога пятого раздела: 1200 — 1500.

- При вычете доходов предстоящих периодов: 1200 / (1500 — 1530).

- Исходя из текущих пассивов: 1200 / (1510 + 1520 + 1550).

Что показывают нормативные значения

Для интерпретации полученных результатов можно использовать следующую таблицу:

|

Показатель коэффициента

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Заключение

Грамотная оценка состояния предприятия — ключевой фактор, важный как с точки зрения оперативного управления, так и в рамках рассмотрения возможности потенциального сотрудничества. Финансовый коэффициент общей ликвидности, рассчитанный по формуле — это значение, отражающее платежеспособность и целесообразность использования оборотных ресурсов. Применение актуальных программных решений, предлагаемых компанией «Клеверенс», гарантирует точность учета, и исключает вероятность возникновения ошибок в аналитической деятельности.

Количество показов: 5799