Ценообразование и стоимость — ключевые понятия, на которых основана рыночная экономика. Поэтому каждый директор компании и владелец бизнеса должны четко понимать факторы ценообразования и процесс определения стоимости товара.

Учитывая важность и сложность ценообразования для любого бизнеса, мы поможем разобраться в ключевых факторах, влияющих на цены, найти подходящую стратегию для формирования стоимости ваших товаров или услуг. Благодаря этому появится приток довольных клиентов, повысится уровень прибыли.

ОСНОВНЫЕ ФАКТОРЫ, КОТОРЫЕ ВЛИЯЮТ НА УРОВЕНЬ ЦЕН

Существует очень много факторов, влияющих на уровень цен. Наибольшее влияние оказывают:

- расходы на производство товара;

- конкуренция в выбранной нише;

- показатель спроса на продукт;

- ценность изделия или услуги;

- воздействие со стороны государства.

Все факторы, которые сказываются на цене, можно разделить на внешние и внутренние.

Внешние факторы

Это рыночные аспекты, которыми компания управлять не может. Среди них выделим следующие:

- политические. На цене товара может отразиться антимонопольная политика, наличие государственного регулирования оборота определенных видов товаров, санкции на импорт и экспорт (чаще всего от подобных факторов страдают акции компаний);

- потребительские — воспринимаемая покупателем ценность, престижность, полезность, востребованность, дизайн, эксплуатационные характеристики, соотношение цены и качества продукции;

- макроэкономические — фаза экономического цикла, уровень инфляции в стране, состояние экономики и совокупного спроса. Видимым примером является изменение мировых цен и курсов валют, после чего наблюдаются резкие скачки цен;

- микроэкономические — особенности налоговой политики, которая действует в стране, скорость товарооборота, величина издержек на производство;

- правовые. Иногда государство вводит законы, которые запрещают дискриминацию цен, ограничивают верхний предел стоимости товаров (обычно только жизненно важных). Так, хлебопекарня не имеет права устанавливать наценку на хлеб больше 10 %, даже если изготовление обошлось дороже, поскольку действуют Правила предельно допустимых розничных цен на отдельные виды социально значимых продовольственных товаров первой необходимости, утвержденные Постановлением Правительства РФ от 15.07.2010 № 530 (в ред. от 21.03.2016);

- специфические — сезонность спроса на определенные категории товаров, размер эксплуатационных затрат потребителя, наличие точек сервисного обслуживания или ремонта и т. д.

Дополнительно при установлении цен важно обращать внимание на такие внешние факторы, как показатели предложения и спроса в выбранной нише рынка. Нужно также учитывать аналогичные товары, которыми можно заменить предложенные.

Внутренние факторы

Это факторы, влияющие на формирование цены, которые организация может контролировать. Рассмотрим основные из них.

- Цель компании. Целями могут быть:

- максимальная прибыль от предоставления услуг или реализации товаров. Цель ориентирована на ближайшую перспективу, поэтому задача ставится так, чтобы увеличить валовую выручку и текущие объемы продаж;

- поддержка высокой конкурентоспособности. Ключевая задача для фирм, чьи товары находятся в нише, где наблюдается сильная конкуренция. Совет: в подобной ситуации нужно установить на товар такую цену, чтобы был достаточный спрос, а выручки хватило на дальнейшее существование и развитие организации. Прибыль в этом случае обычно минимальная;

- выход на лидирующие позиции по качеству. Производитель устанавливает достаточно высокую цену на реализуемые услуги или товары, чтобы на полученную прибыль провести модернизацию и повысить качество продукции. Например, компания, занимающаяся производством кукол для девочек, планирует внедрить более качественные материалы (вместо пластика или пластмассы использовать винил или ПВХ) и дополнительно выпускать одежду для этих кукол;

- завоевание выбранной ниши. Цель направлена на постепенное завоевание доверия потребителей и увеличение объемов сбыта продукции без получения достаточной выручки. Здесь нельзя рассчитывать на моментальную прибыль, зато в перспективе (после завоевания позиций на рынке) нехватка дохода компенсируется сокращением издержек, заложенных в первоначальную стоимость товаров.

Такие супермаркеты, как «Перекресток», «Магнит», «Пятерочка», так и действовали в первые месяцы своего открытия, чтобы привлечь клиентов.

1. Жизненный цикл товара. Изделие после производства проходит этапы, на каждом из которых используют различные подходы к формированию стоимости (в зависимости от целей). Продолжительность этого цикла определяется видом продукта.

Возьмем для примера шампиньоны. Жизненный цикл выращиваемых шампиньонов очень короткий, поэтому сразу после сбора (в первые дни продажи) можно поставить максимальную цену, а по мере их старения постепенно ее снижать, чтобы минимизировать убытки.

2. Маркетинговая стратегия. Стоимость продукта — ключевой индикатор, на основе которого его относят к определенной рыночной области. Это определяет дальнейшую стратегию позиционирования и продвижения товара.

3. Прогнозирование действий конкурентов. В случае недооценки данного фактора начинается ценовая война, во время которой каждая из конкурирующих компаний стремится снизить стоимость товара, чтобы удержать спрос.

Подобная стратегия никому не выгодна, поэтому реакцию конкурентов важно прогнозировать заранее. Примером могут стать некоторые разорившиеся российские банки, а также обанкротившиеся строительные компании (СУ-155, Urban Group и др.), демпингующие цены в условиях кризиса.

4. Управление расходами. Расходы предприятия нужно регулярно восполнять, чтобы не прекращался процесс производства товара. Вследствие этого затраты снова трансформируются в материально-производственные ресурсы. Подобный круговорот именуется себестоимостью производства.

МЕТОДИКИ ЦЕНООБРАЗОВАНИЯ, ПОЗВОЛЯЮЩИЕ ВАРЬИРОВАТЬ ЦЕНЫ В УСЛОВИЯХ ОГРАНИЧИВАЮЩИХ ФАКТОРОВ

В зависимости от того, на что организация опирается в процессе формирования стоимости продукта, выбирают один из трех методов.

Ориентация на издержки

Наиболее простое решение, которое не вынуждает собирать данные о спросе и текущем состоянии рынка. Например, для установления оптимальной цены на рыбные консервы достаточно добавить к известной заранее себестоимости товара предусмотренную норму прибыли.

Это оптимальный вариант при реализации продукции через тендеры, а также при продаже товаров государственным структурам и поставках изделий за границу.

Ориентация на спрос

В эту категорию входят методы, основанные на активных маркетинговых кампаниях, рекламных акциях и формировании положительного имиджа бренда.

Например, производитель программы рассылки разделяет товар по техническим и потребительским свойствам, благодаря чему цены легко варьируются. При установлении стоимости нового продукта, что практически не отличается от реализуемого, используют поправочные коэффициенты, которые учитывают внедренные улучшения относительно прежней версии.

Для сохранения оптимальной конкурентоспособности важно, чтобы качество увеличивалось больше, чем цена.

Ориентация на конкурентов

В данном случае необходимо тщательно проанализировать предложения конкурентов, а затем с учетом востребованности, качества и стоимости конкурирующего товара установить цену на свой.

Предположим, в цветочном магазине «Мария» стоимость красной розы — 100 руб. Владельцу цветочного магазина напротив не стоит устанавливать цену выше, иначе его букеты не будут пользоваться спросом.

10 СТРАТЕГИЙ ФОРМИРОВАНИЯ ЦЕН, КОТОРЫЕ ПОМОГАЮТ ВЛИЯТЬ НА ОСНОВНЫЕ ФАКТОРЫ И НИВЕЛИРОВАТЬ ИХ

Каждая компания при определении стоимости своих услуг или товаров придерживается конкретной стратегии или оптимального совмещения двух-трех схожих тактик. Чтобы сделать правильный выбор, важно:

- провести анализ конкурентов, спрогнозировать их дальнейшую реакцию и возможное изменение цен;

- убедиться в актуальности реализуемых товаров и услуг для потребителя;

- определить уровень производственных затрат исходя из текущих расценок;

- вычислить объемы производства, необходимые для достижения поставленной цели.

Когда указанная работа проделана, можно перейти к выбору наиболее подходящей стратегии для формирования цены. За счет этого удастся нивелировать негативное влияние ряда факторов.

Рассмотрим 10 самых популярных стратегий (в рамках некоторых стратегий предусмотрено несколько тактик).

Стратегия № 1. Увеличение ценовых ориентиров.

Покупателю сначала предлагают продукт по максимальной цене или сопутствующие товары в более высоких значениях ценового спектра, а затем предлагают более дешевый товар. Такой подход воздействует на эмоции клиента и заставляет совершать мгновенные покупки.

Если продавать диски по цене 100 руб., на них не всегда обратят внимание. Если рядом выставить на продажу фирменные наушники за 500 руб. или магнитофон за 2000 руб., диски раскупят намного быстрее.

Второй вариант: сначала можно предложить диски другого производителя за 300 руб., а потом диски, которые стоят всего 100 руб. Большинство покупателей выберет более дешевый товар.

Стратегия № 2. Проникновение.

Метод предполагает уменьшение цены при сохранении ценности продукта. Компания устанавливает более низкую цену, чем ожидают потребители, вследствие чего повышается внимание к бренду. Такой подход применяется в случаях, когда нужно отвоевать целевую аудиторию у конкурента.

Примером может служить крупный российский интернет-магазин «Эльдорадо» с множеством торговых точек (гипермаркетов). В самом начале развития владельцы бизнеса сделали рискованный шаг: предложили цены на товары намного ниже, чем у конкурентов.

Компания могла предложить наилучшие рыночные цены только благодаря отсутствию расходов на физические магазины. За счет этого она быстро разрослась и завоевала рынок. Даже несмотря на появление новых онлайн-конкурентов, этот старожил до сих пор удерживает лидирующие позиции.

Стратегия № 3. Дифференцирование и создание платежных механизмов.

Подразумевает периодическое (не слишком частое) внедрение скидок и льготных цен для конкретной целевой аудитории, организацию распродаж. Это помогает стимулировать продажи, привлекать нужные категории клиентов, избежать сезонности сбыта продукции.

Однако здесь нужно учитывать следующее: если проводить акции слишком часто, то ценность товаров в глазах покупателей постепенно снизится, они будут ждать очередной распродажи. Это даст обратный эффект — уменьшение товарооборота. Ярким примером подобной ошибки могут послужить многие секонд-хенды.

Увеличить объемы продаж поможет специальное промежуточное средство, призванное минимизировать сожаление клиента от расставания с деньгами. Таким приемом активно и успешно пользуются казино, предлагая игровые фишки, и крупные гипермаркеты, предоставляющие подарочные карты.

В итоге клиенты платят, но не чувствуют этого (искажается сам факт оплаты). Ведь согласно проведенным исследованиям пересчитать конвертацию между предложенными «валютами» людям просто лень.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 5, 2020.

Когда спрашиваешь современных российских менеджеров о ключевой цели их бизнеса, часто слышишь ответ: “Рост стоимости компании”. Действительно, этот термин сегодня у всех на слуху. Многие хотели бы видеть стоимость компании в качестве ключевой цели бизнеса, однако далеко не все представляют, как ею управлять. В данной статье представлен подход, позволяющий выявить ключевые факторы стоимости ” те рычаги, которые в дальнейшем могут быть использованы для управления и максимизации стоимости компании.

Управление стоимостью компании начинается с определения стратегических целей и разработки системы показателей, обеспечивающей руководителей релевантной информацией о результатах работы их менеджеров. По собственному опыту могу сказать, что успех здесь зависит во многом от того, насколько правильно руководство сможет расставить приоритеты и определить ключевые факторы стоимости верхнего уровня. Как правило, первый этап в данном процессе ” определение финансовых факторов стоимости. Именно этой теме и посвящена настоящая статья.

На первый взгляд, задача определения финансовых факторов стоимости и построения системы финансовых показателей кажется тривиальной и не требующей пояснения. Сегодня известны различные схемы финансового анализа, такие как схема Дюпон, дерево ROIC. Почему бы просто не воспользоваться данными подходами и не построить систему показателей на основе одного из них”

Те, кто так рассуждают, отчасти правы. Построение современной системы показателей невозможно без стандартных схем финансового анализа. Схемы могут быть использованы для разложения показателей верхнего уровня на подфакторы, однако основа системы показателей должна состоять только из ключевых факторов, которые непосредственно влияют на стоимость компании.

Все финансовые факторы стоимости условно можно разделить на 4 группы показателей: показатели, отражающие стратегическую эффективность компании, эффективность операционной деятельности, инвестиционной деятельности и финансовой деятельности (рис. 1). Рассмотрим их по порядку.

Стратегическая эффективность компании.Одна из проблем, возникающая при внедрении стоимостного управления в компаниях, ” невозможность использования самой стоимости для оперативного управления бизнесом. Дело в том, что сама стоимость не всегда отражает исключительно результат работы менеджеров: на нее влияют внешние факторы (например, прогноз развития рынка или поведение инвесторов), и, кроме того, формула ее расчета слишком сложна для понимания рядовыми сотрудниками. Именно поэтому в мире для управления стоимостью используют показатели на основе экономической прибыли, которые, с одной стороны, в наибольшей степени коррелируют с рыночной оценкой стоимости, а с другой стороны, могут быть использованы в оперативном управлении компанией. Одним из наиболее распространенных показателей является экономическая добавленная стоимость (EVA ” Economic Value Added). Не останавливаясь подробно на преимуществах этого параметра, приведу формулу его расчета:

EVA = NOPAT ” NA . WACC, где

- NOPAT (Net Operating Profit After Taxes) ” чистая операционная прибыль после налогообложения;

- WACC (Weighted Average Cost of Capital) ” стоимость капитала;

- NA (Net Assets) ” инвестированный капитал.

Таким образом, показатель EVA отражает успехи менеджмента по достижению стратегической цели бизнеса ” максимизации стоимости компании. При этом задача определения рычагов воздействия на стоимость сводится к определению финансовых факторов, которые в наибольшей степени влияют на экономическую добавленную стоимость.

Эффективность операционной деятельности отражает результаты основной деятельности компании по увеличению продаж, снижению издержек или повышению производительности. Предполагается, что улучшение данных показателей может быть достигнуто без существенных дополнительных инвестиций.

Рис.1 Факторы стоимости компании

Эффективность инвестиционной деятельности отражает эффективность инвестиционных проектов, осуществляемых компанией. Под инвестиционными проектами в данном случае понимаются любые проекты, связанные с инвестированием денежных средств (не меньше заранее оговоренной суммы) в реальные активы на срок более 1 года. Как правило, данная группа показателей закрепляется за директором по стратегии или директором по маркетингу, поскольку именно они часто принимают решения о расширении бизнеса и стимулировании продаж.

Эффективность финансовой деятельности. Данная группа показателей фактически представляет собой прерогативу финансового директора и отражает эффективность его работы по привлечению различных источников финансирования компании, размещению свободных денежных средств на фондовом рынке и управлению оборотным капиталом.

Рассмотрев структуру финансовых факторов стоимости, перейдем к определению критериев, с помощью которых данные факторы стоимости можно проранжировать и выбрать ключевые из них.

Выбор ключевых финансовых факторов осуществляется на основе как минимум 4 критериев:

- стратегии и жизненного цикла компании;

- чувствительности результирующего финансового показателя, например EVA,

- к различным финансовым факторам стоимости;

- потенциала улучшения показателей;

- волатильности (изменчивости) показателей.

Стратегия и жизненный цикл компании

В зависимости от того, на какой стадии жизненного цикла находится компания, она использует различные стратегии максимизации отдачи на вложенные средства. Можно выделить три крайние стратегии в зависимости от жизненного цикла компании:

- стратегия роста;

- стратегия удержания позиций;

- стратегия “сбора урожая”.

Стратегия роста. Рост ” это стадия, которую предприятие проходит в самом начале своего жизненного цикла. Продукты и услуги на данном этапе обладают существенным потенциалом роста. Для того чтобы капитализировать этот потенциал, необходимо привлечь значи- тельные ресурсы с целью развития и продвижения новых продуктов и услуг; построить и расширить производственные мощности; инвестировать в системы, инфраструктуру и распределительную сеть; создать и развивать клиентскую базу. На этом этапе развития денежный поток может иметь отрицательное значение, а рентабельность инвестиций ” быть низкой (средства либо идут на инвестирование в нематериальные активы, либо капитализируются для внутренних целей). Инвестиции в будущее развитие могут превышать доходы, которые бизнес получает от пока ограниченной базы существующих продуктов, услуг и клиентов. Общая финансовая цель на этой стадии развития бизнеса состоит в процентном росте дохода и объемов продаж в целевых сегментах.

Стратегия удержания позиций применяется, когда высокие темпы роста рынка сменились умеренными, а компания сумела занять на нем определенную нишу. В этом случае повысить рентабельность своего бизнеса компания может как за счет улучшения работы с клиентами, так и за счет оптимизации бизнес- процессов. Инвестиционные проекты, в отличие от долгосрочных вложений на первой стадии развития бизнеса, по большей части направлены на ликвидацию “узких мест”, расширение мощностей и постоянное совершенствование бизнеса. Поэтому большинство компаний на данном этапе развития ставят перед собой финансовые цели, связанные с прибыльностью бизнеса, такие как достижение рентабельности компании,продуктов и каналов продвижения.

При наступлении стадии стабилизации или стагнации рынка компания прежде всего заинтересована либо в продаже своего бизнеса, либо в получении максимальной отдачи от него. Последний вариант называется стратегией “сбора урожая”. В этом случае для поддержания приемлемых показателей рентабельности руководство компании должно снизить издержки настолько, насколько возможно. Ключевыми показателями являются удельные, прямые и общие издержки, а также период окупаемости новых капиталовложений, который должен быть наикратчайшим.

Чувствительность EVA к финансовым факторам стоимости

Чувствительность EVA к финансовым факторам стоимости показывает, на сколько процентов изменится этот параметр при изменении одного из финансовых факторов стоимости на 1%. Для такого расчета можно построить детальную финансовую модель и вычислить чувствительность итеративным способом. Однако есть способ проще. Если посмотреть на любую схему финансового анализа, то можно заметить, что между всеми финансовыми показателями существуют четкие причинно-следственные связи. Более того, взяв один из показателей и проведя с ним несложные математические расчеты, мы без труда получим любой другой. Предположив,что изменение фактора 1 влияет исключительно на результирующий показатель, но не оказывает горизонтального влияния на другие факторы, для оценки чувствительности мы можем использовать формулу эластичности:

Eyx= dY /dX x X/ Y,

где Eyx ” эластичность показателя Y по показателю X.

Преимущество формулы эластичности по сравнению с финансовой моделью заключается в быстроте и простоте ее использования: достаточно лишь продифференцировать EVA по любому из факторов. Недостатком является предположение об отсутствии горизонтального влияния факторов друг на друга, что может несколько исказить расчет.

Проиллюстрируем применение формулы эластичности простым примером.

Предположим, что

- Объем продаж = 100 единиц продукции в год.

- Цена 1 единицы продукции = 10 долл.США.

- Себестоимость 1 единицы продукции = 9 долл. США.

Следовательно:

Прибыль = Объем продаж . (Цена – ” Себестоимость) = 100 . (10 ” 9) = =100 долл. США

Рассчитаем коэффициенты чувствительности прибыли к изменению цены, объема продаж и себестоимости, применив формулу эластичности и дифференцирования (см. формулы).

Согласно расчетам при увеличении цены на 1% прибыль вырастет на 9%, при сокращении себестоимости на 1% “вырастет на 8%, а при изменении объема продаж на 1% изменится на 1%.

Потенциал улучшения показателей

Часть факторов оказывает сильное влияние на стоимость компании, однако их улучшение может потребовать значительных ресурсов и времени. Так, далеко не на всех рынках допустимо свободное манипулирование ценой, которое позволяло бы воздействовать на финансовыерезультаты компании. Часто цена диктуется рынком и ее изменение происходит независимо от воли руководства компании.

Формулы расчета коэффициента чувствительности прибыли

Чтобы учесть этот момент, необходимо для каждого финансового фактора стоимости определить “потенциал улучшения” ” на сколько процентов может быть в обозримом будущем изменен тот или иной показатель ” и умножить данную величину на уже рассчитанный коэффициент чувствительности. В результате получится показатель, отражающий максимально возможное изменение EVA под воздействием рассматриваемого фактора стоимости при прочих равных условиях.

Вернемся к нашему примеру и предположим, и предположим, что в течение рассматриваемого промежутка времени мы можем увеличить объем продаж (при сохранении цены) на 30%, снизить издержки на 5% и увеличить цену (при сохранении объема продаж) на 3%.

Соответственно, получаем потенциал изменения прибыли в результате воздействия на цену, объем продаж и себестоимость:

Потенциал увеличения прибыли в результате роста объема продаж = =30% . 1 = 30%.

Потенциал увеличения прибыли в результате роста цены = 3% . 9 = 27%.

Потенциал увеличения прибыли в результате сокращения издержек = 5% . 8 =40%.

Волатильность (изменчивость) показателей

Концентрируясь на управлении исключительно факторами стоимости, которые имеют максимальный рейтинг с точки зрения чувствительности и могут быть улучшены в наибольшей степени, мы игнорируем другой класс факторов стоимости ” те, которые определяют рисковость бизнеса и подверженность его изменениям во внешней среде. К таким факторам могут быть отнесены расходы на закупку сырья и материалов, цена продукции (например, для рынка зерна и муки) и др. Данные факторы диктуются рынком, их влияние в разное время может быть неоднородным и не исключено, что они неблагоприятным образом скажутся на финансовой устойчивости ком- пании. Как оценить значимость данных факторов”

Для оценки рейтинга финансовых факторов стоимости с точки зрения их изменчивости можно для каждого фактора стоимости рассчитать коэффициент вариации, который показывает степень отклонения данных от среднего значения, по следующей формуле:

коэффициент вариации = å /~ x

, где å – стандартное отклонение показа теля Х за период;

~ x – среднее значение выборки.

После того как для различных финансовых факторов стоимости рассчитаны коэффициенты вариации, необходимо помножить их на коэффициенты чувствительности. В результате получится оценка изменчивости EVA под воздействием различных финансовых факторов стоимости.

Так, если коэффициент вариации для цены составляет 10%, а коэффициент чувствительности прибыли к цене продукции равен 9, то изменчивость прибыли за счет колебаний цены при прочих равных условиях будет 90%.

Рейтинг финансовых факторов стоимости

| Название фактора | Модуль коэффициента чувствительности EVA к фактору |

Потенциал улучшения фактора |

Коэффициент вариации фактора, % |

Стратегическая значимость |

Сводный рейтинг

=1x4x(2+3) |

| Эффективность операционной деятельности | |||||

| Объем продаж | 2,2 | 15 | 10 | 5 | 275 |

| Цена | 10,3 | 2 | 10 | 3 | 278,4 |

| Общие расходы | 3,2 | 5 | 5 | 2 | 64 |

| Расходы на сырье и материалы | 5,4 | 10 | 15 | 3 | 232,5 |

| Производительность … |

3,1 | 20 | 0 | 2 | 124 |

| Эффективность инвестиционной деятельности | |||||

| Объем инвестиций в расширение производства | 1,2 | 30 | 0 | 4 | 144 |

| Рентабельность инвестиций в расширение производства | 2,1 | 10 | 0 | 3 | 60 |

| Объем инвестиций в бренд | 0,6 | 100 | 0 | 2 | 120 |

| Отдача от инвестиций в бренд | 0,9 | 50 | 0 | 4 | 180 |

| Эффективность финансовой деятельности | |||||

| Финансовый рычаг | 0,9 | 50 | 0 | 4 | 180 |

| Ставки по кредитам | 0,9 | 50 | 0 | 4 | 180 |

Рис 2. Система финансовых показателей компании ХХХ

Следует сказать, что использовать данный подход для оценки значимости финансовых факторов с точки зрения их изменчивости необходимо аккуратно, поскольку для корректного вычисления коэффициента вариации требуется учет как минимум следующих условий:

- влияние внешней среды. Прежде чем рассчитывать коэффициент вариации для каких-либо показателей, надо убедиться в том, что их колебания были вызваны именно внешними условиями. Так, с экономической точки зрения бесполезно учитывать коэффициент вариации инвестиционных расходов, поскольку данный фактор скорее зависит от политики и стратегии компании, нежели от внешней среды;

- независимость показателя от других факторов стоимости. Для корректного ранжирования факторов стоимости в зависимости от риска их влияния на EVA волатильность необходимо рассчитывать только для тех показателей, изменение которых не зависит от других факторов стоимости.

Например, если цена определяется рынком и при этом полностью зависит от стоимости сырья и материалов, то, рассчитав коэффициент вариации для цены и учтя его при ранжировании факторов, мы тем самым необоснованно увеличим значимость цены, поскольку она является вторичным показателем по отношению к затратам на сырье и материалы; - наличие достаточной истории по показателям. С точки зрения теории вероятности и эконометрики, коэффициент вариации никак не может быть релевантным, если выборка состоит, скажем, из 5 значений. В таком случае может возникнуть ситуация, когда какому-то фактору придают избыточный вес, поскольку его колебания могли быть просто вызваны некими экстраординарными событиями;

- единство методики расчета анализируемых показателей в течение рассматриваемого периода. Если вы оцениваете волатильность расходов на сырье и материалы, необходимо быть уверенным в том, что в течение рассматриваемого периода времени номенклатура сырья и материалов не менялась.

После того как рассчитаны все необходимые коэффициенты, можно приступить к ранжированию финансовых факторов стоимости. В таблице приведен пример финансовых факторов стоимости для компании ХХХ (условное обозначение реальной компании).

Сводный рейтинг факторов стоимости в этой таблице определяется путем перемножения коэффициента чувствительности, рейтинга стратегической значимости и суммы “потенциала улучшения” с коэффициентом вариации2. Суммирование последних показателей фактически означает, что часть прироста факторов может быть обеспечена за счет благоприятных перспектив развития рынка и/или улучшения конкурентной позиции компании, а часть ” за счет внешних колебаний на рынке. Рейтинг стратегической значимости определяется по 5-балльной шкале; при этом оценка “5” отражает максимальное соответствие фактора стратегии развития компании. В рассматриваемом примере компания ХХХ была нацелена на экспансию в регионы, вследствие чего наибольшую значимость получили объем продаж, объем инвестиций в расширение производства и отдача от инвестиций в брэнд. Факторы, получившие оценку “3”, также влияли на позицию компании на рынке, однако уже в меньшей степени.

На основе анализа таблицы можно построить систему финансовых показателей для управления стоимостью ком- пании (рис. 2). В данную систему показателей в обязательном порядке должны войти факторы стоимости 1-го уровня (рис. 1), а также факторы стоимости 2-го уровня, получившие наивысший рейтинг. Так, в приведенной на рис. 2 системе показателей чистая операционная прибыль после налогообложения (NOPAT) была разложена на подфакторы, в то время как стоимость капитала (WACC) не была декомпозирована.

Взглянув на полученную систему показателей, читатель наверняка задастся вопросом: “А что делать с остальными показателями”?.

В действительности на рис. 2 представлена система финансовых показателей верхнего уровня. Разумеется, должны контролироваться и такие финансовые показатели, как рентабельность инвестиций в производство и процентная ставка по кредитам, однако уже на более низком уровне организационной иерархии. В системе же показателей верхнего уровня необходимо сконцентрироваться на ключевых аспектах деятельности ” тех точках, по которым эффективность работы компании будет оцениваться собственниками бизнеса. Так, в компании ХХХ рентабельность инвестиций в производство была передана на уровень стратегического департамента, а ставка по кредитам контролировалась даже не в финансовой дирекции, а в финансовом отделе, поскольку стратегическая значимость данного показателя была определена как низкая, а проблем взаимодействия с банками не возникало.

В заключение хочу отметить, что внедрение системы управления стоимостью невозможно без определения нефинансовых факторов стоимости. Финансовые показатели отражают исключительно результаты деятельности компании, однако не раскрывают пути их достижения. Кроме того, с помощью одних лишь финансовых показателей невозможно проконтролировать эффективность инвестирования в нематериальные активы (брэнд, репутации, персонал), между тем как именно от них во многом зависит успех компании на рынке. Построив систему финансовых показателей, мы тем самым задали ориентиры для дальнейшей декомпозиции факторов стоимости, но еще не решили задачу построения комплексной системы показателей, стимулирующих сотрудников к повышению стоимости бизнеса. Одним из подходов, который может быть использован для решения этой задачи, является “система управления эффективностью? (performance management). О ней мы поговорим в следующих номерах журнала.

Источник: Опубликовано в журнале “Управление компанией” “5 -2004 г

Автор: В.Самохвалов

Оценка стоимости бизнеса — это деятельность профессионалов по систематизированному сбору и анализу данных, необходимых для определения стоимости предприятий, видов бизнеса (любого вида деятельности или долевого участия в нем), на основе действующего законодательства и стандартов.

Содержание:

- 4 вида стоимости бизнеса

- 1. Рыночная стоимость бизнеса

- 2. Инвестиционная стоимость бизнеса

- 3. Восстановительная (текущая) стоимость бизнеса

- 4. Ликвидационная стоимость бизнеса

- 3 подхода к оценке стоимости бизнеса

- 1. Доходный подход

- 2. Сравнительный подход

- 3. Затратный подход

- Подходы и выводы

- Примечание к методам

- 5 шагов по оценке стоимости бизнеса

- Шаг 1: Определение цели

- Шаг 2: Выбор оценочной компании

- Шаг 3: Сбор документов

- Шаг 4: Выбор модели оценки

- Шаг 5: Интерпретация результатов

- Как избежать ошибок при оценке стоимости бизнеса?

- Как повысить стоимость при оценке бизнеса?

- Заключение

Все чаще средства бизнеса инвестируются в предприятия для перепродажи / покупки или слияния с другими организациями для получения прибыли. И тогда возникает вопрос: «Как вы оцениваете стоимость компании, принимая во внимание все инвестиции?»

Экспресс оценка «на доске». Если у вас простой бизнес и вам нужна смета по оценке компании, подумайте о ней следующим образом: «заработок за 1-2 года + вся собственность» и продайте ее.

Далее мы расскажем об основных методах, которые может использовать профессиональный оценщик. Но также мы советуем Вам прочитать статью внимательно, особенно если вы планируете эту процедуру в Вашей компании.

4 вида стоимости бизнеса

Прежде всего, мы должны определиться с видами оценки бизнеса. Разные классификации дают нам разные виды стоимости, но мы решили остаться внутри базовых понятий. Кстати, у каждого из этих типов есть свои цели и задачи для оценки. Вы поймете, почему это необходимо!

Также мы хотим отметить, что эти виды стоимости относятся к существующим предприятиям.

1. Рыночная стоимость бизнеса

Цена продажи / покупки компании на конкурентном рынке.

Рыночная стоимость будет являться ценой всего имущества организации с учетом дохода, который может быть получен в будущем.

Эта стоимость бизнеса определяется, когда необходимо определить место организации на рынке слияний и поглощений (M&A), продаж компании или корректировки долгосрочной стратегии развития.

Определение рыночной стоимости при оценке компании основано на углубленном анализе прибыли и денежных потоков.

Простой пример

Проанализируем рыночную стоимость компании на примере ООО «Программные Технологии». Основатель хочет скорректировать стратегию развития. И для этого он устанавливает такую таблицу:

| Показатель / год | 2017 год | 2018 год | Скорость роста,% |

| Рыночная стоимость компании, руб. | 7 000 000 | 7 320 000 | 104,5 |

Мы видим, что цена бизнеса в этом году выросла на 320 000 рублей, что свидетельствует о положительном темпе роста ООО «Программные Технологии». Компания идет вверх.

2. Инвестиционная стоимость бизнеса

Стоимость имущества для конкретных инвестиционных целей.

Она рассчитывается, когда владельцы бизнеса решают начать инвестиционные проекты. Или инвесторы считают, что в эту организацию они хотят инвестировать.

В зависимости от ожидаемой доходности инвестиций тип затрат этого вида может быть выше рыночных и ниже рыночных.

Простой пример

ООО «Программные Технологии» планирует стратегическое партнерство с ООО «Майкрософт Рус». Партнерство считается инвестиционным проектом.

В этом случае для оценки бизнеса необходимо определить инвестиционную ценность партнерства, для этого мы ожидаем выгоды, которые мы можем получить от слияния с другой компанией.

| Индикатор | Ценность |

| ООО «Программные Технологии» инвестиции, руб. | 7 300 000 |

| Доход от партнерских отношений ежегодно через 5 лет, руб. | 11 756 723 |

Стоимость инвестиций компании в реализацию партнерского проекта через 5 лет составит 11 756 723 рубля, что выгодно для ООО «Программные Технологии». Этот пример расчета более подробно обсуждается ниже в разделе «метод скидок».

3. Восстановительная (текущая) стоимость бизнеса

Сумма всех затрат на создание и ведение бизнеса, включая активы.

Это необходимо, когда руководство организации решило застраховать имущество, в том числе, если учредители решили переоценить активы. И еще — когда вам нужно оптимизировать существующую налоговую систему.

Простой пример

Руководство ООО «Программные Технологии» считает, что необходимо застраховать компанию от рисков, а открытие бизнеса состоялось 5 лет назад. В этом случае активы переоцениваются для страхования и определяется стоимость замены компании.

| Показатель / год | Начальная стоимость (2013) | Стоимость обмена (2018) | Абсолютное изменение, руб. |

| Стоимость оборудования, руб. | 1 800 000 | 980 000 | — 820 000 |

| Стоимость имущества, руб. | 2 1000 00 | 1 650 000 | — 450 000 |

| Стоимость компании, руб. | 7 200 000 | 6 500 000 | — 700 000 |

За этот период цены на основные средства (оборудование, недвижимость) значительно снизились, что отражает стоимость замены предприятия.

Переоценка оборудования и недвижимости в 2018 году привела к снижению стоимости бизнеса по сравнению с 2013 годом на 700 000 рублей.

4. Ликвидационная стоимость бизнеса

Стоимость в денежном выражении за вычетом всех затрат, связанных с его продажей.

Эта оценка стоимости необходима, когда из-за непредвиденных обстоятельств необходимо как можно скорее закрыть компанию.

Важно помнить, что в случае экстренной продажи товаров их стоимость становится ниже, чем на рынке, а также при осуществлении деятельности в обычном режиме.

Простой пример

ООО «Программные Технологии» закрываются из-за высокой конкуренции на рынке. В этом случае, согласно последнему отчету, определяется цена всего имущества.

Все долги подрядчикам и партнерам, выплаты работникам, комиссия агентам по недвижимости за продажу недвижимости, расходы на содержание оборудования в хорошем состоянии до продажи вычитаются из полученной суммы.

Не забывайте, что даже при ликвидации организация может получать прибыль.

| Индикатор | Стоимость, руб. |

| Стоимость продажи недвижимости | 5 600 000 |

| Счета к оплате | 1 800 000 |

| Затраты на содержание имущества до продажи | 1 200 000 |

| Прибыль за период ликвидации | 2 900 000 |

| Ликвидационная стоимость компании | 5 500 000 |

Разница между стоимостью имущества и затратами в период ликвидации ООО «Программные Технологии» составила 5 500 000 рублей.

3 подхода к оценке стоимости бизнеса

Есть три способа оценить компанию. И согласно российскому законодательству оценщик обязан применять все три подхода, и если какой-либо из них не будет использован, то необходимо подробно объяснить почему.

1. Доходный подход

Доходный метод оценки бизнеса основан на прогнозе прибыли бизнес-операций. Поэтому будущая прибыль компании доводится до текущей стоимости.

Другими словами, чем выше планируемый доход организации, тем выше текущая цена компании.

1.1 Метод прямой капитализации

На основании доходов организации с учетом запланированных темпов роста бизнеса.

Этот метод подходит для организаций, которые планируют поддерживать или увеличивать темпы роста и прибыльности компании, то есть для крупных, постоянно растущих компаний. В этом случае формула оценки выглядит следующим образом:

V = I / R

Где «V» — стоимость компании, «I» — доход организации, «R» — коэффициент капитализации.

Доход рассчитывается на основе данных из отчета о финансовых результатах, отраженных в форме 2 финансового отчета. Чаще всего эти данные собираются в течение 3-5 лет и усредняются.

Если в отчетах можно найти информацию о доходах, то коэффициент капитализации (R) следует рассчитывать по формуле:

R = ставка дисконта — прогнозируемое среднее увеличение доходов компании

пример

Оценка стоимости направлена на повышение эффективности управления. Примечание: в 2017 году стоимость ООО «Программные Технологии» оценивалась в 7 500 000, а выручка — 1 350 000 рублей.

Предположим, что ООО «Программные Технологии» в 2018 году имеет выручку 1 098 000 рублей. Мы делим это значение на коэффициент капитализации и получаем стоимость бизнеса в 7,320,000 рублей.

| Наименование показателя | Ред. Единицы | Формула | Значение показателя |

| База данных капитализации (I) | тереть | I = средневзвешенный прогноз доходов | 1 098 000 |

| Коэффициент капитализации (R) | % | R = ставка дисконта — прогнозируемое среднее увеличение доходов компании | 15% |

| Стоимость капитализации (V) | тереть | V = I / R | 7 320 000 |

После текущих расчетов мы видим, что организация теряет позиции, бизнес падает, управление денежными потоками становится менее эффективным.

1.2 Метод дисконтирования предполагаемых денежных потоков

Этот метод основан на том факте, что деньги и активы, которые у компании сейчас есть, стоят больше, чем те же деньги и активы в будущем.

Метод дисконтирования позволяет оценить стоимость крупного предприятия, подверженного воздействию различных факторов окружающей среды, например, сезонности доходов.

Денежный поток — это поток денежных средств в компанию.

Дисконтирование денежных потоков осуществляется путем умножения денежного потока на коэффициент дисконтирования по формуле:

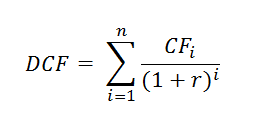

Где «DCF» — дисконтированный денежный поток, «r» — ставка дисконтирования, «n» — количество периодов для расчета денежного потока, «i» — номер периода.

пример

Целью оценки затрат является определение влияния слияния ООО «Программные Технологии» с ООО «Майкрософт Рус».

Предположим, что ООО «Программные Технологии» сотрудничает с выручкой в размере 7 300 000 рублей. в год, а после 5 лет партнерства стремится заработать 9 миллионов рублей с доходностью 10% в год. Как определить, является ли данный проект прибыльным?

Инвестиционная стоимость = (9 000 000) / (1 + 0,1) ^ 5 = 5 588 291,9 руб.

Благодаря элементарным расчетам получается, что через 5 лет ООО «Программные Технологии» сможет получить желаемый доход, вложив в общей сложности 5 588 291,9 рубля. Поэтому ООО «Программные Технологии» и ООО «Майкрософт Рус» прибыльны.

2. Сравнительный подход

В этом методе оценки деловой репутации оцениваемая организация сравнивается с аналогичными компаниями. Подобные компании должны быть похожими по экономическим, материальным, техническим и другим условиям.

После выбора компаний-аналогов для них рассчитываются соответствующие множители, то есть отношение цены продажи к экономическому индексу.

Стоимость компании с методом сравнительной оценки рассчитывается путем умножения полученных множителей на ключевые финансовые показатели оцениваемой организации.

2.1 Метод сделок или метод продаж

Этот метод основан на анализе рыночных цен на покупку или продажу контрольных или абсолютных пакетов акций в организациях, аналогичных оцениваемому бизнесу.

После расчета и применения множителей итоговая стоимость бизнеса приводит к средневзвешенному значению. Метод транзакции использует следующую формулу:

Стоимость бизнеса (рыночная капитализация) = Показатель * Мультипликатор

пример

Целью оценки является продажа бизнеса. Поэтому необходимо оценить 100% всех выпущенных акций ООО «Программные Технологии».

Мы возьмем предварительные данные из финансовой отчетности: выручка = 730 000 рублей, стоимость активов = 410 000 рублей.

Изучив рынок и внешнюю среду, мы выбрали три компании — аналоги. Поскольку они являются публичными компаниями, их отчетность открыта для внешних пользователей, благодаря чему мы можем легко отобразить интересующие нас множители.

В таблице ниже приведены данные аналогичных компаний, рассчитанные мультипликаторы и показатели ООО «Программные Технологии».

| Индикатор | ООО «Программные Технологии» | Аналог № 1 | Аналог 2 | Аналог № 3 | Взвешенный мультипликатор |

| Большие буквы | ??? | 30 000 000 | 5 500 000 | 1 000 000 | — |

| Выручка в рублях | 730 000 | 1 900 000 | 1 200 000 | 800 000 | — |

| Стоимость активов, руб. | 410 000 | 1 550 000 | 960 000 | 450 000 | — |

| Мультипликатор P / R (капитализация к выручке) | — | 15,79 | 4,58 | 12,50 | 9,30 |

| Мультипликатор P / A (капитализация к сумме активов) | — | 19,35 | 5,73 | 22,22 | 14,20 |

Чтобы определить точное значение множителей, необходимо вывести взвешенные значения множителей (у нас 9.30 и 14.20).

Кроме того, для оценки стоимости ООО «Программные Технологии» мы умножаем выручку и стоимость активов ООО «Программные Технологии» на полученное взвешенное соотношение и получаем две окончательные оценки компании:

- По множителю P R — 6 789 000 рублей;

- По коэффициенту P R — 5 822 000 руб.

Однако общая стоимость компании должна быть одна, поэтому необходимо взвесить полученные значения.

Если установить весовой коэффициент для множителя P R — 0,8, а для множителя P A — 0,2, то с помощью элементарных расчетов мы получим общую стоимость деятельности ООО «Программные Технологии» в размере 6 595 600 рублей.

Этот метод не требует дальнейшей адаптации к степени контроля, поскольку цены контрольных акций в аналогичных компаниях использовались в качестве предварительной информации.

2.2 Метод рынка капитала

Этот метод основан на анализе сопоставимых цен акций, доступных на открытом рынке.

В этом случае специалисты используют множители, в которых цена акций находится в числителе, а финансовый показатель, например, доход или прибыль, находится в знаменателе.

Используя этот метод, финансовые коэффициенты на акцию корректируются, например, прибыль на акцию. В противном случае этот метод идентичен методу транзакции:

Стоимость = Выручка * (цена за акцию) / (выручка на акцию)

пример

Целью оценки является продажа ООО «Программные Технологии». Учитывая то, что компания достигла годовой прибыли в 100 000 рублей за последние несколько лет.

Соотношение «цена за акцию / прибыль на акцию» (с поправкой на одну акцию) для аналогичных компаний равно 7. Как проверить, сколько стоит ООО «Программные Технологии»?

Стоимость ООО «Программные Технологии» = (годовая прибыль) x (множитель «цена за акцию / прибыль на акцию»)

100 000 х 7 = 700 000 руб.

2.3 Метод отраслевых коэффициентов

Этот метод основан на использовании предварительно рассчитанных и проанализированных отношений между продажной ценой компании в данной отрасли и ее финансовыми показателями.

Например, маркетинговые агентства могут быть проданы за 0,9 годового дохода, а консалтинговые агентства — за 0,7 годового дохода.

В России метод отраслевого фактора еще не получил широкого распространения, поскольку нет углубленного анализа отраслевых показателей статистическими и специализированными службами.

пример

Целью оценки является корректировка стратегии развития бизнеса. Для этого рассчитаем годовой доход, который составляет 6 500 000 руб.

ООО «Флорист» работает в сфере оптовой продажи цветов. Согласно анализу рынка, можно получить отраслевой коэффициент эквивалентный 1,8.

Так со стоимостью бизнеса 11,7 млн руб. с выручкой в размере 6 500 000 руб. правление ООО «Флорист» может принять решение о расширении сети.

3. Затратный подход

Метод стоимостной оценки стоимости определяет стоимость компании как цену существующего имущества компании. Чтобы применить этот подход, оценщик должен иметь достоверную информацию о стоимости покупки и обслуживания активов.

3.1 Метод чистых активов в оценке бизнеса

Этот метод основан на анализе активов. Первым шагом является оценка нематериальных активов. Затем проводится анализ инвентаря, инвентарь. Затем проводится детальная оценка неденежных активов (дебиторской задолженности).

Метод чистых активов достаточно прост в расчетах, стоимость бизнеса определяется по формуле:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является определение стоимости ООО «Программные Технологии» для страхования от кредитного риска.

Необходимо указать сумму активов и долгов ООО «Программные Технологии». Таким образом, все активы установлены на уровне 4 573 100 рублей, а долговые обязательства на уровне 25 466 900 рублей. Таким образом, стоимость ООО «Программные Технологии» оценивается в 7 120 000 рублей.

В результате оценки было установлено, что ООО «Программные Технологии» может быть застраховано на сумму 7 120 000 рублей.

3.2 Метод ликвидационной стоимости

Он используется, когда известно наверняка, что компания будет ликвидирована, и владельцы должны определить стоимость своего бизнеса для быстрой реализации. Расчетная формула:

Стоимость бизнеса = рыночная стоимость активов — долг

пример

Целью оценки является расчет стоимости бизнеса ООО «Программные Технологии» для определения общей суммы ликвидации, которая может быть использована для покрытия первоначального банковского кредита, поскольку организация не может справиться с погашением задолженности банку.

Поскольку компания находится в процессе ликвидации, мы рассчитываем выручку от продажи оборудования, инвентаря и материалов, адаптированных для быстрого внедрения.

Таким образом, рыночная стоимость активов ООО «Программные Технологии» установлена в размере 5 213 100 руб. В то же время затраты на содержание и обслуживание оборудования и расходных материалов до продажи составят 543 000 руб.

Организация недавно понесла значительные долги перед кредиторами в размере 1 876 000.

Кроме того, на заключительном этапе все выходные пособия должны быть выплачены работникам в размере 665 200 рублей. Прибыль за ликвидационный период составит 4 871 100 руб.

В результате стоимость ООО «Программные Технологии» по методу ликвидационной стоимости установлена в размере 7 000 000 рублей.

Подходы и выводы

После подробного анализа всех подходов к оценке компании целесообразно структурировать полученную информацию и определить преимущества и недостатки каждого метода.

| Подход | Плюсы | Минусы | Лучшая ситуация для метода |

| Доходный | Анализ будущих доходов; учитывает особенности компании; универсальный, подходит для различных целей оценки; выявляет слабые стороны бизнеса | Используются прогнозные данные; сложность расчетов; субъективный и вероятностный характер результатов; неточные результаты | Повышение эффективности управления; обоснование решения о запуске инвестиционного проекта |

| Сравнительный |

Используются текущие рыночные данные; оценивает производительность в текущих условиях | Не учитывает ожидания инвесторов; Трудности с поиском похожих объектов в некоторых отраслях | Принятие решения о дополнительной эмиссии акций; изменение стратегии развития; покупка или продажа компании; реструктуризация |

| Затратный | Активы оцениваются; точность оценки оправдана; расчеты очень просты, информация доступна | Перспективы развития не принимаются во внимание; отражает прошлую ценность бизнеса; значение может не соответствовать текущим рыночным ценам | Ликвидация или быстрая продажа; переоценка активов; оценка финансовых результатов деятельности организации; платежеспособность предприятия и стоимость обеспечения по кредитам, страхованию |

Примечание к методам

Итак, после проведения расчетов тремя методами необходимо определить окончательный результат. Кстати, расходы должны быть примерно одинаковыми.

Данные различаются в основном из-за того, что один конкретный подход больше подходит для цели оценки, чем другой или полностью отражает текущую ситуацию. Координация осуществляется по формуле:

Общая стоимость = прибыльная × K1 + сравнительная × K2 + стоимость × K3

«K1», «K2», «K3» — выбранные весовые коэффициенты в зависимости от важности заданной стоимости в итоговой оценке. Коэффициенты в сумме должны быть один.

пример

Рассмотрим уже известный ООО «Программные Технологии». Расчетные данные приведены в таблице ниже.

| Подход | Доходный | Сравнительный |

Затратный |

| Стоимость, руб. | 7 321 000 | 6 800 000 | 7 000 000 |

| фактор | 0.2 | 0.7 | 0,1 |

Уточнение коэффициентов: эксперт считает, что в этом случае сравнение является наиболее значимым, поэтому ему был присвоен максимальный вес.

Так, по расчетной формуле окончательный согласованный гудвилл установлен в размере 6 924 200 руб.

5 шагов по оценке стоимости бизнеса

В этой главе мы опишем основные этапы оценки стоимости бизнеса. Конечно, у каждой компании есть свои нюансы, об этом следует помнить.

Шаг 1: Определение цели

Прежде всего, Вы должны указать цели, для которых оценивается компания. Этот шаг важен для достижения экономических интересов сторон, которые приняли решение об оценке компании. И чаще всего оценка проводится в следующих случаях:

- Повысить эффективность управления организацией;

- Обосновать решение о начале инвестиционного проекта;

- Купить или продать компанию или ее долю;

- Реструктуризация предприятий;

- Разработать долгосрочную стратегию развития;

- Оценить финансовые результаты деятельности организации;

- Примите решение о выпуске и продаже ценных бумаг.

Шаг 2: Выбор оценочной компании

Это очень важный шаг. Во многих странах оценки бизнеса проводятся независимыми специалистами, которые придерживаются установленных отраслевых стандартов в своей работе.

Хорошим инструментом, который может помочь вам выбрать оценщика, является оценка доверенных агентств, таких как:

- Эксперт — рейтинговое агентство

- КоммерсантЪ — издательский дом

- TerraDoсsInvest — аккредитованная оценочная компания

Основными критериями выбора оценщика могут быть рыночное время, профессионализм и репутация, наличие списка известных партнеров, которые уже воспользовались услугами компании, положительные отзывы клиентов и узкая специализация.

Шаг 3: Сбор документов

На данном этапе оценки бизнеса документы собираются. Качественная информационная база является ключевым фактором точности оценки.

Необходимо использовать информацию из различных источников, что позволит вам изучить внешнюю среду организации и ситуацию на рынке. Список документов для оценки:

- Учредительные документы компании (устав, учредительный акт, свидетельство о регистрации, проспект эмиссии, отчеты об итогах выпусков ценных бумаг).

- Финансовая отчетность компании за последние три года (формы 1-5), квартальные отчеты за последний год.

- Баланс компании.

- Бизнес-план с доходами, прибылью, требованиями к капиталу и планами по текущим активам.

- Ограничения оцениваемого предприятия (обязательства из-за залога или долгов).

Вся предоставленная информация должна соответствовать основным характеристикам информации об оценке: достоверность данных, точность информации, сложность материала, полнота.

Шаг 4: Выбор модели оценки

Давайте теперь рассмотрим, какой метод оценки использовать в качестве основного и что влияет на выбор.

Итак, исходя из основных критериев выбора подходов — стоимости (и цели), информационной базы, а также правовой формы, вы можете выбрать правильный подход к оценке бизнеса.

| Подход | Тип | Юридическая форма | Infobase |

| Дорогой | Рынок, ликвидация, восстановление |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Рентабельный | Рынок, инвестиции |

ИП, ООО, ОАО и др. | Очень подробная, полная отчетность, расшифровка всех статей |

| Сравнительная степень | Рынок, инвестиции |

ОАО (ПАО) | Отчеты сверстников должны быть открыты |

Шаг 5: Интерпретация результатов

В результате процедуры оценки бизнеса мы должны получить три значения, рассчитанные разными методами.

Чтобы согласовать окончательную стоимость, качество и надежность используемой информации, соответствие подхода заявленной цели оценки, преимущества и недостатки подходов должны быть приняты во внимание.

На основании этой информации оценщик определяет факторы корректировки стоимости, рассчитанные для каждого используемого подхода, что в конечном итоге приводит к согласованной стоимости и окончательной оценке компании.

В результате работы оценщик предоставляет клиенту отчет об оценке, в котором подробно описывается каждый этап оценщика и обобщаются результаты всего процесса.

Как избежать ошибок при оценке стоимости бизнеса?

Часто у финансистов и профессиональных оценщиков возникают проблемы с оценкой бизнеса. Это связано с нестабильной рыночной ситуацией и развитием новых направлений бизнеса.

В основном проблемы оценки бизнеса можно разделить на три большие группы:

- Ошибки в выборе подхода к определению стоимости;

- Ошибки в использовании конкретных методов оценки;

- Ошибки в финансовом моделировании.

Мы предлагаем несколько простых советов, чтобы избежать ошибок:

- Нужно анализировать! Необходимо глубоко погрузиться в существующий бизнес, найти граф всех отношений и построить логическую интерпретацию результатов.

- Просите расшифровки! Достоверность результатов оценки во многом зависит от полноты и качества информации.

- Консультируйтесь! Проводите обсуждения и консультации по возникающим вопросам с топ-менеджментом компании.

- Только высококачественный анализ! Обратите внимание на внебалансовые активы, уровень оборотного капитала, стоимость исследовательской компании — репутацию компании.

- Оцените экологическую ситуацию . Рассмотрим конкурентов, поставщиков, потребителей и все, что может повлиять на создание денежного потока.

Как повысить стоимость при оценке бизнеса?

Цель любого существующего бизнеса — максимизировать прибыль. И, как мы уже поняли, чем выше выручка и денежный поток компании, тем выше стоимость оценки. Ниже приведены основные способы увеличения стоимости:

- Оптимизация налоговой системы. Стоимость увеличивается, если налоговая база меньше.

- Уменьшение оттоков. Сокращение оттока денежных средств и затрат компании окажет положительное влияние на стоимость бизнеса

- Сокращение дебиторской задолженности. Дебиторская задолженность уменьшается, оборотный капитал уменьшается — доходы увеличиваются.

- Создание рыночных барьеров. Чем меньше потребителей уходит к конкурентам, тем выше доходы организации.

- Снижение стоимости заемного капитала. Большинство организаций на рынке работают с заемными средствами. Эти источники капитала всегда нуждаются в регулярной оптимизации.

Существует два основных принципа повышения стоимости компании: увеличение доходов, снижение затрат.

Заключение

Весь процесс оценки бизнеса основан на правильном определении цели, после которой выбирается подход.

Каждый подход имеет свои преимущества и недостатки, а также предрасположенности к использованию в конкретных ситуациях, которые соответствуют целям оценки бизнеса.

Основные особенности каждого подхода:

- Сравнительный — цена сделки учитывает рыночную ситуацию, а гудвилл отражает ее экономический эффект. Однако информация о рынке ограничена, что делает результат оценки менее точным.

- Затратный — фактическая стоимость и текущие активы организации оцениваются, но такой анализ не учитывает перспективы развития организации.

- Доходный — отражает ситуацию на рынке, применяя корректировки учетной ставки и факторы риска. Это самый сложный метод, который не учитывает затраты, понесенные при открытии компании.

В идеале, независимо от используемого подхода, результат оценки должен быть одинаковым. На практике это происходит редко. Чаще всего конечный результат должен быть тщательно скоординирован и приведен к одному оптимальному значению.

Для руководителей бизнеса информация о результатах оценки является очень ценной, поскольку она помогает понять слабые стороны организации, а также показывает, как повлиять на величину дохода и стоимости компании.

Для того чтобы работа управленческого аппарата увеличивала стоимость бизнеса, необходимо выполнить следующие действия:

- Анализировать инвестиции и увеличивать доходы;

- Снижать стоимость использования накопленного капитала;

- Отслеживать возврат инвестиций, он должен быть выше стоимости приобретенного капитала;

- Генерировать денежный поток и ускорять развитие компании.

Прежде чем продать компанию с учетом стоимости всех ее активов, давайте выясним, возможно реальная ее стоимость в условиях рыночной конкуренции будет совсем иная? Чтобы не потерять прибыль от продажи бизнеса, перед совершением сделки рассчитайте его рыночную стоимость.

Рыночная стоимость – что это такое

Итак, рыночная стоимость – эта та примерная цена, на которую можно ориентироваться при продаже бизнеса на рынке, в условиях здоровой конкуренции. Она зависит от ряда факторов, речь о них пойдет далее. Но прежде, чем приступить к расчету, нужно собрать и проанализировать очень много информации о самой компании.

Топ-менеджменту компании как правило, грамотно произвести расчет практически невозможно ввиду сложности вычислений – для этого привлекаются профессиональные оценщики. Стоимость бизнеса оценивается по той прибыли, которую он приносит за определенный период (с учетом имеющегося на момент оценки имущества) и которую способен принести в перспективе (учитываются все активы и применяемые технологии производства).

Когда рыночную стоимость оценивать обязательно

Существует ряд случаев, когда определять рыночную стоимость бизнеса следует обязательно! Так, пригласить специальных оценщиков нужно будет в случае, если:

- бизнес выступает в качестве объекта залога (берете крупный кредит или заем);

- вы решили застраховать свой бизнес;

- компания объявляет себя банкротом и требуется установить ее реальную стоимость;

- за акции компании рассчитались не деньгами, а иным имуществом. Также если в уставный капитал компании внесены взносы (или его часть) в вещественной форме.

- продается предприятие или его часть (здесь имеется ввиду любое изменение типа собственности);

- отчуждение бизнеса (или его части) в пользу государственной (муниципальной, региональной) собственности, а также проведение сделок с их имуществом и т.д.

Вообще таких обязательных ситуаций для компании, при которых следует рассчитывать рыночную стоимость, немало – не следует ограничиваться вышеприведенным списком.

Когда еще придется рассчитывать рыночную стоимость компании

Вам придется прибегнуть к помощи оценщиков (или самостоятельно произвести необходимые расчеты), если вы:

- Разрабатываете стратегический план развития компании на долгосрочную перспективу и, в связи с этим, вам необходимо принять важные управленческие решения (например, о выходе на международный уровень, об экспортных поставках, расширении бизнеса в других странах, открытии/закрытии филиала или представительства и т.д.);

- Решили вложить инвестиции в иной бизнес? Вам также понадобится произвести расчет его стоимости.

- Расчет также понадобится если вы хотите приобрести готовый бизнес или продать свой собственный (или его часть), либо просто его ликвидировать?

- Выкупаете долю акционера (или вкладчика) вашей компании? Да, и в этом случае придется заказать расчет рыночной стоимости компании у оценщиков.

Что показывает рыночная стоимость предприятия

Рыночная стоимость компании не только поможет понять, сколько же стоит ваш бизнес на определенный момент на рынке в условиях конкуренции, но и даст ответы на такие вопросы, как:

- Являются ли методы управления предприятием эффективными и следует ли их изменить и в каком направлении.

- Нужно ли модернизировать предприятие (обновить оборудование, избавиться или нарастить часть активов, изменить количество персонала путем автоматизации производства и т.д.).

- Считается ли компания привлекательной для внешних и внутренних инвесторов, стоит ли инвестировать свободные финансовые средства в иной бизнес, или требуется обратиться в кредитные учреждения за кредитом (займом).

- Есть ли у компании слабые места и как их можно усилить.

Вообще, рыночная стоимость компании – это реальная цифра, факты, которыми можно оперировать при принятии управленческих решений о будущем компании.

С чего начать

Во-первых, найти профессиональных оценщиков и заключить с ними договор на оказание соответствующих услуг.

Важно! Дать обоснованное заключение о стоимости компании могут только профессионалы. Ведь для этого нужно провести огромную работу по ознакомлению со всеми активами предприятия, провести соответствующие расчеты и многое другое.

Далее профессиональный оценщик непосредственно приступает к работе: собирает сведения в открытых и доступных источниках (СМИ, Интернет, данные налоговых органов, внутренняя документация и базы данных бухгалтерии и т.д.) об активах и обязательствах компании, о стоимости их на рынке. Причем эти данные собираются и анализируются не за один отчетный период, а за несколько лет – нужно проследить в динамике развитие и рост компании. Это делается для того, чтобы оценщик смог спрогнозировать дальнейшее развитие компании в будущем.

Самым важным этапом считается проведение расчетов: оценщики должны рассчитать рыночную стоимость каждого актива компании, экономические показатели (ликвидность, рентабельность, финансовую устойчивость) и уже на основе полученных данных определить рыночную стоимость всего предприятия

Важно! При определении итоговой цифры для отчета следует учитывать состояние рынка в данной отрасли.

Какие факторы непосредственно влияют на определение итоговой рыночной стоимости бизнеса

- Есть ли спрос на производимую компанией продукцию.

- Является ли предприятие полезным для потребителей.

- Есть ли чистая прибыль у компании или она убыточна (данный показатель оцениваются в динамике за несколько лет и анализируются темпы роста чистой прибыли (убытка)).

- Насколько ликвидными являются активы предприятия.

- Есть ли у компании неоплаченные налоги, пени, штрафы, введены ли в отношении ее какие-либо ограничения или санкции.

- Наличие конкурентов в сфере деятельности, их размер и значимость на рынке производства и потребления и т.д.

Все эти факторы оказывают значительное влияние при определении рыночной стоимости – поэтому важно подойти к расчету со всей серьезностью и лучше всего – довериться профессионалам. Самостоятельно оценить рыночную стоимость своего бизнеса очень сложно.

Способы и методы расчета: какие лучше и проще применить?

Выделяют два главных метода по расчету рыночной стоимости компании. Выбор того или иного метода зависит от наличия стабильного дохода компании. Чтобы оценить этот фактор – следует проанализировать данные бухгалтерской (финансовой) отчетности за несколько лет, а именно – отчет о финансовых результатах.

Доходный метод

Доходный метод осуществляется на основе ожидания максимальных доходов компании в перспективе. Формула расчета проста:

Рыночная стоимость = Чистая прибыль / Коэффициент капитализации

Примените этот метод, если вы стабильно получаете доходы.

Пример. Компания «Московский садовод» решила увеличить производство и взять потребительский кредит для приобретения новых посевных площадей. Продукция компании пользуется стабильным спросом, компания за несколько лет стабильно получала доход и наращивала объемы производства. Рассчитывать рыночную стоимость компании мы будем доходным методом.

Для начала рассчитаем коэффициент капитализации:

Коэффициент капитализации = Обязательства долгосрочные и краткосрочные / Собственный капитал

Для расчета данные возьмем из финансовой отчетности.

За 2020 год краткосрочные и долгосрочные обязательства компании составили 810 656 тыс. руб. и 96 399 тыс. руб. соответственно, а величина собственного капитала – 4 260 950 тыс. руб. Чистый доход по итогам года равен 361 208 тыс. руб.

Коэф капитализации= ((810 656+96 399) / (4 260 950) = 0,21

Рыночная стоимость компании= (361 208) / (0,21 ) = 1 720 038 тыс.руб.

Метод подходит как для крупных компаний, так и для малого и среднего бизнеса.

Затратный метод

Нет постоянного дохода? Примените затратный метод. Необходимо найти рыночную стоимость каждого актива обособленно, из их суммы следует вычесть все обязательства компании. Подметод чистых активов учитывает сумму всех обязательств. Второй подметод – сумму, получаемую после продажи всех активов обособленно.

Отрицательной чертой затратного метода считается то, что он не учитывает стоимость интеллектуальной собственности, иные нематериальные активы, от которых зависит успех компании в перспективе – энтузиазм и желание работников расти и достигать успехов, работа в команде и т.д. Поэтому считается, что наиболее достоверные результаты дает именно доходный метод расчета.

Иные методы

Оценщики используют не только два вышеописанных метода. На практике их гораздо больше.

- Метод коэффициентов. Метод часто используют компании, которые имеют маленькие активы, но большие прибыли. Здесь нужно сравнивать оборот дохода, прирост чистой прибыли, EBITDA, EBIT с показателями аналогичных компаний за одинаковый период. Сравниваются сделки с похожими компаниями, во внимание берется соотношение рыночной цены акции компании и ее чистой прибыли в расчете на одну ее акцию. Определяется потенциал развития компании и отрасли в целом, оценивается стоимость компании в долгосрочной перспективе. Минусом метода считается сложность расчета, поиска аналогичных сделок и компаний, сложный процесс сбора данных для анализа.

- Метод дисконтированных денежных потоков используют компании, которые находятся на начальном этапе развития бизнеса и не имеют еще дохода (или он минимальный). Технические производственные предприятия этот метод не применяют. Стоимость компании рассчитывается из суммы свободного денежного потока будущих периодов с учетом будущих рисков. При этом ставка дисконтирования определяется из средневзвешенной стоимости капитала. Минусы: реальная стоимость компании завышена, неточный расчет – основан на многих допущениях (например, о возможных темпах роста).

Как мы видим, четкой и единой формулы, как и метода определения рыночной стоимости компании не существует. Для каждой компании расчет индивидуален, он меняется во времени. Поэтому и привлекаются профессиональные оценщики. Однако для внутреннего пользования вы можете делать расчет самостоятельно. Важно постараться учесть все факторы, которые тем или иным образом влияют на реальную стоимость бизнеса.

Определение рыночной стоимости может потребоваться во множестве ситуаций. Сделать это можно несколькими способами. В зависимости от способа подбирается формула.

Понятие рыночной стоимости

Рыночная стоимость представляет собой примерную цену, по которой объект может быть продан в условиях свободного рынка с учетом конкуренции. При ее определении нужно принимать во внимание множество факторов, включая такие непредсказуемые, как поведение участников на рынке. Расчету стоимости предшествует анализ всей информации.

Какие существуют проблемы оценки рыночной стоимости арестованного имущества?

Рыночная стоимость предприятия – это определение стоимости компании на основании ее прибыли. Оценка производится двумя способами:

- На основании имущества организации.

- На основании имеющихся активов и используемых технологий, которые принесут деньги предприятию в перспективе.

Оценка предполагает наличие объекта и субъекта. Объект – это само предприятие. Субъект – это тот, кто определяет рыночную стоимость. Как правило, это профессиональные оценщики.

Когда определять рыночную стоимость обязательно

Собственники бизнеса или его руководители могут проводить оценку предприятия по доброй воле и собственному желанию, поскольку это помогает принимать эффективные решения в управлении. Но есть ряд ситуаций, когда определение рыночной стоимости предусмотрено законодательными требованиями. Итак, оценка необходима:

- при совершении сделок, в которых фигурирует федеральное, муниципальное, региональное имущество;

- если стоимость объекта спорна (с точки зрения, например, налоговой службы, при конфискации, ипотеке, при делении брачного имущества и др.);

- при всех типах изменения собственности – продаже предприятия или его части;

- при всех способах реструктуризации;

- если расчет за долю в уставном капитале или за акции производится не деньгами, а иными средствами;

- при различных операциях с акциями (дополнительной эмиссии, выкупе у держателей, конвертации ценных бумаг в акции);

- при совершении страхования предприятия;

- и др.

СПРАВКА! Закон определяет около 30 ситуаций, в которых определять рыночную стоимость нужно обязательно и безоговорочно. Во всех остальных случаях оценка бизнеса лежит в рамках желания его владельцев или менеджеров.

Задачи определения рыночной стоимости

Рыночная стоимость рассчитывается с учетом следующих задач:

- Повышение эффективности работы предприятия.

- Оценка рыночной стоимости акций на фондовом рынке.

- Определение стоимости при планах на продажу компании.

- Необходимость выделения доли одного из участников.

- Ликвидация организации.

- Подготовка к поглощению организации.

- Разработка плана развития компаний.

- Достижение финансовой устойчивости.

- Анализ возможностей предприятия по кредитованию с залогом.

- Страхование активов.

- Принятие управленческих решений.

- Разработка инвестиционных проектов.

Управленческий состав обязательно должен знать о рыночной стоимости предприятия. Без этого невозможно принятие обоснованных решений.

Решения, на которые влияет информация о рыночной стоимости бизнеса, могут быть разной степени радикальности, но все они, как правило, несут исключительно важный смысл, например:

- модернизация управленческой сферы, подбор более эффективных и современных методов;

- уточнение параметров для составления адекватных бизнес-планов;

- выявление «слабых мест» с целью их усиления;

- поиск выгодных инвестиций;

- создание привлекательной базы для инвесторов;

- анализ платежеспособности предприятия;

- выяснение потенциальной стоимости в качестве залога.

ВАЖНО! Вся информация о рыночной стоимости активов поступает в форме конкретных цифр, подтвержденных с помощью современных аналитических методов оценивания. Цифры – это факты, а не предположения, а фактами можно оперировать и действовать предметно, опираясь исключительно на конкретику.

Принципы определения рыночной стоимости

При расчете рыночной стоимости имеет смысл придерживаться следующих принципов:

- Принцип полезности. Предполагает, что рыночную стоимость имеет только тот объект, который имеет пользу. Если объект бесполезен, то и стоимость он будет иметь отрицательную.

- Принцип замещения. Предполагает сопоставимость цен на аналогичные предметы. К примеру, один товар имеет определенную стоимость. Следовательно, предмет с аналогичными характеристиками будет иметь аналогичную стоимость. Данный принцип позволяет облегчить процедуру расчета.

- Принцип ожидания. Предполагает определение стоимости на основании ожидаемых доходов.

- Принцип вклада. На рынке может появиться фактор, который влияет на размер стоимости. Его нужно учитывать при расчетах.

- Принцип максимальной производительности. Предполагает изменение производственных факторов.

Также следует отметить следующие принципы:

- Зависимости. Стоимость объекта зависит от контекста. К примеру, рыночная стоимость земли определяется районом, в котором она находится.

- Соответствия. Рыночная стоимость повышается в том случае, если объект будет применен в соответствии с рыночными ожиданиями.

- Спроса и предложения. Чем больше спрос, тем больше цена. Чем больше предложений, тем ниже цена. Если на объект совсем нет спроса, стоимость его будет максимально низкой.

- Конкуренции. Чем больше стоит объект, тем больше конкуренции в этой области.

- Изменения. Рыночная стоимость – это показатель, который постоянно изменяется.

Очевидно, что рыночная стоимость определяется на основании множества факторов. Однако есть формулы, по которой можно ее рассчитать.

В каких случаях земельный участок или другую недвижимость можно продать по цене ниже кадастровой или рыночной стоимости?

Этапы выяснения рыночной стоимости

Обоснованное заключение о рыночной стоимости предприятия могут дать только квалифицированные специалисты, имеющие соответствующую подготовку. Они знакомятся с активами организации, изучают их, затем делают расчеты по специальным алгоритмам и, наконец, формулируют выводы. Эта работа проходит поэтапно.

- 1 этап оценки «Подготовительный»

Руководство или собственник предприятия решают выяснить его рыночную стоимость и находят профессиональных оценщиков. С ними заключается договор, в котором согласовываются объемы работы. Эксперт вникает в специфику сферы деятельности данной организации, изучает современное состояние соответствующего рыночного сегмента. - 2 этап оценки «Накопительный»

Оценщик набирает данные для изучения и анализа:- непосредственно из документации предприятия;

- в открытых информационных профильных источниках;

- из СМИ;

- из собственных баз данных и т.п.

- 3 этап оценки «Аналитический»

Чтобы понять, с какими показателями сравнивать полученные данные, эксперт должен изучить текущее состояние рынка. После этого следует углубиться в прошлые экономические показатели данной организации, сравнить их с настоящими и на этой основе спрогнозировать их в перспективе, учтя максимум возможных факторов. - 4 этап оценки «Расчетный»

Этот этап можно назвать ключевым. Оценщик устанавливает стоимость каждого актива – имущественного или нематериального. Затем на основе баланса выводятся различные финансовые показатели – рентабельность, ликвидность. После выяснения уровня капитализации можно произвести расчет рыночной стоимости по формуле, согласно выбранному методу. - 5 этап оценки «Отчетный»

Вывод о текущем финансовом статусе организации оформляется в отчет, который и будет сдан заказчику. При формировании итоговой цифры обязательно учитывается современное состояние рынка в данной сфере.

Как определяется рыночная стоимость основного средства?

Способы определения стоимости и формулы

Существует три метода определения рыночной стоимости:

- Доходный метод. Его основа – ожидаемый максимальный доход предприятия. При этом используется следующая формула: V=D/R. D здесь – это чистый доход, R – коэффициент капитализации. Последний определяется на основании количества обязательств организации.

- Затратный метод. Актуален в том случае, если у компании нет стабильного дохода. Метод подходит для корректирования баланса. Как произвести расчеты? Нужно найти рыночную стоимость активов, а затем вычесть из нее сумму обязательств компании. Данный способ можно подразделить еще на два метода. Метод чистых активов: из рыночной стоимости вычитается сумма обязательств. Способ ликвидационной стоимости: сумма, получаемая после продажи активов по отдельности.

- Сравнительный метод. Рассматриваемый способ практически не применяется. Связано это с тем, что результаты его являются весьма приблизительными.

Как правило, предприятия используют один из первых двух методов. Точное определение способа зависит от того, есть ли у предприятия стабильный доход.

Как определяется рыночная цена сделки в целях налогового контроля?

Пример

Рассмотрим пример. Компания «Алиса» желает определить свою рыночную стоимость. Организация получает стабильный доход, а потому для расчета выбран доходный метод. Сначала рассчитывается коэффициент капитализации. Для этого используется следующая формула:

(Долгосрочные + краткосрочные обязательства)/собственный капитал

В результате мы получаем коэффициент, равный единице.

За отчетный период компания получила 1 000 500 рублей. Следовательно, стоимость ее будет аналогичной (1 000 500*1).

Какие факторы влияют на рыночную стоимость?