Анализ финансовой отчетности. Консолидированный бизнес

-

Скопировать в буфер библиографическое описание

Казакова, Н. А. Анализ финансовой отчетности. Консолидированный бизнес : учебник для среднего профессионального образования / Н. А. Казакова. — Москва : Издательство Юрайт, 2023. — 233 с. — (Профессиональное образование). — ISBN 978-5-534-11232-0. — Текст : электронный // Образовательная платформа Юрайт [сайт]. — URL: https://urait.ru/bcode/517768 (дата обращения: 23.03.2023).

-

Добавить в избранное

-

Казакова Н. А.

2023

Страниц

233

Обложка

Твердая

Гриф

Гриф УМО СПО

ISBN

978-5-534-11232-0

Библиографическое описание

Казакова, Н. А. Анализ финансовой отчетности. Консолидированный бизнес : учебник для среднего профессионального образования / Н. А. Казакова. — Москва : Издательство Юрайт, 2023. — 233 с. — (Профессиональное образование). — ISBN 978-5-534-11232-0. — Текст : электронный // Образовательная платформа Юрайт [сайт]. — URL: https://urait.ru/bcode/517768 (дата обращения: 23.03.2023).

Показать все

Учебник предназначен для формирования умений и навыков анализа консолидированного бизнеса на основе финансовой отчетности. Рассмотрена система аналитических показателей, методы их оценки, аналитические возможности и роль каждого отчета в оценке консолидированного бизнеса, а также методы оперативного комплексного анализа, такие как оценка рисков банкротства и экспресс-анализ, которые позволяют проводить диагностику ключевых индикаторов компании и на их основе выявлять наиболее значимые факторы устойчивого развития. Соответствует актуальным требованиям Федерального государственного образовательного стандарта среднего профессионального образования и профессиональным требованиям. Для студентов образовательных учреждений среднего профессионального образования, слушателей учебных центров повышения квалификации, бухгалтеров, аудиторов, финансовых аналитиков и подготовки к сдаче квалификационных экзаменов.

- Книги

- Учебники и пособия для вузов

- Наталия Александровна Казакова

📚 Анализ финансовой отчетности. Консолидированный бизнес. Учебник для бакалавриата и магистратуры читать книгу

Анализ финансовой отчетности. Консолидированный бизнес. Учебник для бакалавриата и магистратуры

Читайте только на ЛитРес!

Как читать книгу после покупки

- Чтение только в Литрес «Читай!»

По вашей ссылке друзья получат скидку 10% на эту книгу, а вы будете получать 10% от стоимости их покупок на свой счет ЛитРес. Подробнее

Стоимость книги: 869 ₽

Ваш доход с одной покупки друга: 86,90 ₽

Чтобы посоветовать книгу друзьям, необходимо войти или зарегистрироваться

- Объем: 234 стр.

- Жанр: корпоративные финансы, учебники и пособия для вузовРедактировать

Эта и ещё 2 книги за 399 ₽

По абонементу вы каждый месяц можете взять из каталога одну книгу до 700 ₽ и две книги из персональной подборки. Узнать больше

Оплачивая абонемент, я принимаю условия оплаты и её автоматического продления, указанные в оферте

Описание книги

Учебник предназначен для формирования умений и навыков анализа консолидированного бизнеса на основе финансовой отчетности. Рассмотрена система аналитических показателей, методы их оценки, аналитические возможности и роль каждого отчета в оценке консолидированного бизнеса, а также методы оперативного комплексного анализа, такие как оценка рисков банкротства и экспресс-анализ, которые позволяют проводить диагностику ключевых индикаторов компании и на их основе выявлять наиболее значимые факторы устойчивого развития. Соответствует актуальным требованиям Федерального государственного образовательного стандарта высшего образования. Для студентов высших учебных заведений, слушателей учебных центров повышения квалификации, бухгалтеров, аудиторов, финансовых аналитиков и подготовки к сдаче квалификационных экзаменов.

Подробная информация

- Возрастное ограничение:

- 0+

- Дата выхода на ЛитРес:

- 04 апреля 2019

- Дата написания:

- 2019

- Объем:

- 234 стр.

- ISBN:

- 9785534106022

- Общий размер:

- 1 MB

- Общее кол-во страниц:

- 234

- Размер страницы:

- 155 x 238 мм

- Правообладатель:

- ЮРАЙТ

«Анализ финансовой отчетности. Консолидированный бизнес. Учебник для бакалавриата и магистратуры» — читать онлайн бесплатно фрагмент книги. Оставляйте комментарии и отзывы, голосуйте за понравившиеся.

Оставьте отзыв

Другие книги автора

На что хотите пожаловаться?

Сообщение отправлено

Мы получили Ваше сообщение.

Наши модераторы проверят книгу

в ближайшее время.

Спасибо, что помогаете нам.

Сообщение уже отправлено

Мы уже получили Ваше сообщение.

Наши модераторы проверят книгу

в ближайшее время.

Спасибо, что помогаете нам.

Поделиться отзывом на книгу

Наталия Александровна Казакова

Анализ финансовой отчетности. Консолидированный бизнес. Учебник для бакалавриата и магистратурыPDF

О книге «Анализ финансовой отчетности. Консолидированный бизнес. Учебник для СПО»

Учебник предназначен для формирования умений и навыков анализа консолидированного бизнеса на основе финансовой отчетности. Рассмотрена система аналитических показателей, методы их оценки, аналитические возможности и роль каждого отчета в оценке консолидированного бизнеса, а также методы оперативного комплексного анализа, такие как оценка рисков банкротства и экспресс-анализ, которые позволяют проводить диагностику ключевых индикаторов компании и на их основе выявлять наиболее значимые факторы устойчивого развития. Соответствует актуальным требованиям Федерального государственного образовательного стандарта среднего профессионального образования и профессиональным требованиям. Для студентов образовательных учреждений среднего профессионального образования, слушателей учебных центров повышения квалификации, бухгалтеров, аудиторов, финансовых аналитиков и подготовки к сдаче квалификационных экзаменов.

Произведение было опубликовано в 2019 году издательством Юрайт. Книга входит в серию «Профессиональное образование». На нашем сайте можно скачать книгу «Анализ финансовой отчетности. Консолидированный бизнес. Учебник для СПО» в формате pdf или читать онлайн. Здесь так же можно перед прочтением обратиться к отзывам читателей, уже знакомых с книгой, и узнать их мнение. В интернет-магазине нашего партнера вы можете купить и прочитать книгу в бумажном варианте.

На чтение 13 мин. Опубликовано 05.03.2023

Анализ финансовой отчетности. Консолидированный бизнес. Учебник для бакалавриата и магистратуры

Соответствует актуальным требованиям Федерального государственного образовательного стандарта высшего образования.

Для студентов высших учебных заведений, слушателей учебных центров повышения квалификации, бухгалтеров, аудиторов, финансовых аналитиков и подготовки к сдаче квалификационных экзаменов.

Обращаем Ваше внимание, что книги с пометкой

“Предварительный заказ!” невозможно купить сразу.

Если такие книги содержатся в Вашем заказе, их цена и стоимость доставки

не учитываются в общей стоимости заказа.

В течение 1-3 дней по электронной почте мы уточним наличие этих книг или отсутствие возможности их приобретения и сообщим окончательную стоимость заказа.

2023. 1318 с. .

2020. 912 с. .

URSS. 2023. 312 с. .

URSS. 2023. 672 с. .

Настоящая книга представляет собой уникальное руководство по иглоукалыванию, подготовленное вьетнамскими врачами — известными специалистами в области рефлексотерапии.

URSS. 2023. 368 с. .

Анализ всего многообразия человеческих потребностей является одной из центральных задач современной психологии, поскольку личность человека — это индивидуально неповторимая композиция и внутренняя соподчиненность потребностей данного индивида.

2007. 1824 с. .

URSS. 2023. 408 с. .

URSS. 2023. 304 с. .

Книга Джозефа Конлона представляет читателю захватывающую панораму передовых исследований в теории струн — области теоретической физики, в корне меняющей наши представления об устройстве мира, в котором мы живем.

URSS. 2022. 424 с. .

2023. 696 с. .

В учебнике систематизированы базовые знания в области финансов, финансового анализа и финансового менеджмента, представленные в их непосредственной взаимосвязи и значимости с позиции оценки, диагностики, прогнозирования и контроля за непрерывностью деятельности организации. Включает семь глав, сгруппированных в три раздела. Первый раздел посвящен теоретическим основам управления финансами организации, стейкхолдерам и источникам деятельности организации. Во втором разделе рассматриваются основы финансового анализа, обеспечивающие знания основных направлений, информационной базы и методов финансового анализа, а также позволяющие обоснованно их применять, рассчитывать и оценивать аналитические показатели, определять влияние процессов глобализации, различных макро- и микрофакторов на финансовое состояние организации. Третий раздел содержит основы финансового менеджмента, обеспечивающие понимание сущности финансового механизма организации и алгоритмов обоснования решений в области управления финансами.

Соответствует федеральным государственным образовательным стандартам высшего образования последнего поколения и обеспечивает формирование базовых компетенций в области финансов, финансового менеджмента и финансового анализа.

Для студентов бакалавриата, специалитета и магистратуры, обучающихся по направлению подготовки «Экономика», системы дополнительного профессионального образования, учебных центров повышения квалификации аудиторов и других специалистов финансового рынка, а также для индивидуальной подготовки претендентов к проведению квалификационной аттестации и сдаче квалификационных экзаменов.

Фрагмент текстового слоя документа размещен для индексирующих роботов.

Для полноценной работы с документом, пожалуйста, перейдите в

ридер.

ФИНАНСЫ

И ФИНАНСОВЫЙ АНАЛИЗ

Н.А. КАЗАКОВА

В.Г. КОГДЕНКО

М.В. МЕЛЬНИК

Рекомендовано

Межрегиональным учебно-методическим советом

профессионального образования в качестве учебника

для студентов высших учебных заведений,

обучающихся по экономическим направлениям подготовки

(квалификация (степень) «магистр»)

(протокол № 3 от 17.03.2021)

Москва

ИНФРА-М

2022

УЧЕБНИК

Предисловие

В условиях современной высокорисковой экономики, харак-

теризующейся высоким уровнем финансовых рисков, влиянием

микро- и макроэкономических факторов на деятельность ком-

паний, нарастанием угроз их финансовым интересам, финансовый

менеджмент и финансовый анализ являются технологиями эффек-

тивного управления, обязательными инструментами диагностики

и контроля за деятельностью компании или консолидированного

бизнеса.

В постановлении Министерства экономического развития Рос-

сийской Федерации по реформированию управления предприятий

отмечено, что важнейшими составляющими их финансовой по-

литики должны стать «анализ финансово-экономического со-

стояния с учетом постановки стратегических целей деятельности

предприятия, адекватных рыночным условиям, и поиск путей их

достижения»1.

Недаром выдающиеся ученые называли анализ философией

обоснования управленческих решений и рассматривали его как

логически выстроенный диалектический подход к управлению

бизнесом, основанный на оценке транспарентной и релевантной

информации, использовании формализованных аналитических

процедур и неформальных методов исследования, учете закономер-

ностей развития экономических процессов.

Современные стандарты финансово-экономического образо-

вания основаны на компетентностном подходе к подготовке бу-

дущих кадров в области экономики и управления, включающем

готовность к аналитической деятельности: способность отбирать

и консолидировать релевантную информацию; выполнять аналити-

ческие процедуры, обеспечивающие оценку и прогнозирование хо-

зяйственной деятельности; обосновывать управленческие решения

и стратегию развития компании.

Для этого необходимо знать различные методы анализа и уметь

использовать аналитический инструментарий осознанно, приме-

нительно к конкретной ситуации, ориентируясь на имеющуюся

информацию, учитывая специфику бизнеса, поставленные цели

и задачи, обладать навыками критической оценки полученных ре-

1

Приказ Министерства экономического развития Российской Федерации

от 01.10.1997 № 118 «Об утверждении Методических рекомендаций по ре-

форме предприятий (организаций)».

зультатов, опираясь на этические принципы и профессиональное

суждение, основанное на использовании системы доказательной

базы: концепциях, стандартах и методических рекомендациях

в смежных областях (МСФО, ФСБУ, МСА, COSO, риск-менедж-

мента, IT-безопасности и др.).

Специалисты финансового рынка должны профессионально

владеть методикой финансового анализа, поскольку любой бизнес

начинается с вложения денег, протекает через движение денег и за-

канчивается результатами, имеющими денежную оценку.

Финансовый анализ выполняет креативные функции в управ-

лении бизнесом, изучая и оценивая информацию об использо-

вании хозяйственных ресурсов и финансовых результатах, помогая

устанавливать причинно-следственные связи между показателями

и бизнес-процессами, обеспечивая тем самым правильное понимание

развития бизнеса, выявление его реальных возможностей, а также

противоречий и трудностей, мешающих экономическому росту, что

в конечном счете приводит к повышению эффективности бизнеса.

Результаты финансового анализа являются основой для разра-

ботки бизнес-планов стратегического развития. Система ключевых

финансовых показателей обеспечивает контроллинг финансовой

устойчивости бизнеса, выступает индикатором оптимальности струк-

туры источников финансирования, а также состояния финансовой

среды экономического субъекта, контролируя наличие запаса финан-

совой прочности и развитие экономического потенциала компании.

В учебнике систематизированы базовые знания в области фи-

нансов, финансового анализа и финансового менеджмента, пред-

ставленные в их непосредственной взаимосвязи и значимости с по-

зиции оценки, диагностики, прогнозирования и контроля за непре-

рывностью деятельности организации.

Теоретические знания в области финансов и финансового ана-

лиза сгруппированы в три раздела. Первый раздел посвящен теоре-

тическим основам управления финансами организации, стейкхол-

дерам и источникам ее деятельности.

Во втором разделе рассматриваются основы финансового ана-

лиза, обеспечивающие знания основных направлений, информаци-

онной базы и методов финансового анализа, а также позволяющие

обоснованно их применять, рассчитывать и оценивать аналити-

ческие показатели, определять влияние процессов глобализации,

различных макро- и микрофакторов на финансовое состояние ор-

ганизации. Цель изучения раздела основ финансового анализа —

освоение теоретических базовых методов и методик от сбора

и консолидации аналитической информации, ее отбора и исполь-

зования для обоснования управленческих решений, реализации

эффективной финансовой политики и управления финансовыми

рисками.

Третий раздел содержит материал, обеспечивающий понимание

сущности финансового механизма организации и алгоритмов обо-

снования решений в области управления финансами.

Учебник «Финансы и финансовый анализ» состоит из теорети-

ческой части, вопросов и тестов для проверки знаний по каждой

теме. При этом перечень рассмотренных тем не является исчерпы-

вающим, а представляет собой базовый курс, предназначенный для

студентов бакалавриата, специалитета и магистратуры, системы до-

полнительного профессионального образования, учебных центров

повышения квалификации аудиторов и других специалистов фи-

нансового рынка, а также для индивидуальной подготовки претен-

дентов к проведению квалификационной аттестации и сдаче квали-

фикационных экзаменов.

На основе изучения учебного материала у студентов должны

сформироваться базовые компетенции, благодаря которым они

будут:

знать

• сущность финансового механизма организации;

• источники финансирования деятельности организации;

• методы и методики финансового анализа, позволяющие прово-

дить финансовое обоснование управленческих решений;

уметь

• собирать информацию для анализа финансового состояния,

оценки непрерывности деятельности и решения других управ-

ленческих задач в интересах различных стейкхолдеров органи-

зации;

• анализировать и интерпретировать финансовую информацию,

содержащуюся в отчетности организации и других источниках;

• проводить финансовые вычисления и аргументировать резуль-

таты;

владеть

• навыками теоретического обоснования управления финансами

организации и принятия финансовых решений во взаимоотно-

шениях со стейкхолдерами;

• навыками использования современных технических средств

и информационных технологий при проведении финансового

анализа;

• навыками интерпретации полученных в процессе анализа ре-

зультатов и формулирования выводов и рекомендаций.

Раздел I.

ФИНАНСЫ ОРГАНИЗАЦИИ

Глава 1.

ФИНАНСЫ ОРГАНИЗАЦИИ

В результате изучения данной темы студент должен:

знать

• роль финансов в хозяйственной деятельности организации;

уметь

• различать формы и виды источников финансирования деятель-

ности организации;

владеть

• стейкхолдерским подходом к пониманию финансовых отношений

и ресурсов, которые предоставляют различные группы стейкхолдеров.

1.1. РОЛЬ ФИНАНСОВ В ХОЗЯЙСТВЕННОЙ

ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ

Финансы организаций представляют собой совокупность отно-

шений, возникающих в процессе формирования и использования

финансовых ресурсов, находящихся под контролем организации.

Финансовые отношения — отношения между субъектами (фи-

зическими и юридическими лицами), которые приводят к привле-

чению, возврату, обеспечению вознаграждения всем видам капи-

талов, к изменению активов и пассивов организации. Основные

виды финансовых отношений:

1) между учредителями и организацией по поводу формиро-

вания уставного капитала;

2) между кредиторами и организацией по поводу привлечения

заемного капитала;

3) между организацией и покупателями продукции по поводу

реализации продукции и получения выручки;

4) между организацией и поставщиками по поводу приобре-

тения ресурсов и их оплаты;

5) между организацией и персоналом по поводу привлечения

персонала и оплаты труда;

6) между организацией и банками по поводу размещения вре-

менно свободных средств;

7) между организацией и акционерами по поводу распределения

чистой прибыли;

варов и их оплаты;

9) между организацией и налоговыми органами по поводу пере-

числения налогов;

10) другие.

Роль финансов в хозяйственной деятельности организации за-

ключается в формировании, размещении и использовании финан-

совых ресурсов. Финансы организации базируются на принципах:

• экономической и юридической самостоятельности организации,

что определяется ее статусом юридического лица, имеющего ряд

признаков: обособленность имущества (наличие самостоятель-

ного баланса), способность приобретать и осуществлять имуще-

ственные и личные неимущественные права; ответственность

по обязательствам имуществом;

• экономической эффективности и самоокупаемости, которая

предполагает способность организации осуществлять простое

и расширенное воспроизводство за счет генерируемых и при-

влекаемых ресурсов и устойчиво развиваться;

• материальной ответственности, что предполагает систему от-

ветственности за результаты деятельности перед стейкхолде-

рами;

• финансового контроля, который заключается в проверке закон-

ности, целесообразности и результативности деятельности ор-

ганизации. Контроль обеспечивает возможность финансового

стимулирования (поощрения и наказания) задействованных

в финансовых взаимоотношениях субъектов.

Роль финансов проявляется в их функциях.

1. Фондообразующая функция реализуется в ходе привлечения

финансовых ресурсов и оптимизации структуры финансового ка-

питала организации. Организация привлекает ресурсы на финан-

совом рынке посредством:

• прямого финансирования (через фондовый рынок);

• косвенного финансирования (банковская сфера).

2. Инвестиционно-распределительная функция финансов за-

ключается в размещении привлеченных финансовых ресурсов (ка-

питалов) и приобретении производственного, интеллектуального,

природного, других видов капитала; распределении капиталов

между подразделениями, видами деятельности, продуктами.

3. Контрольная функция финансов заключается в контроле эф-

фективности использования имеющихся финансовых ресурсов, ак-

тивов и всех видов капитала и включает:

• контроль поступления выручки;

• контроль осуществления затрат;

• контроль уплаты налогов;

• контроль состояния и использования активов;

• контроль привлечения и обслуживания капитала;

• контроль долговой нагрузки.

4. Обеспечивающая функция финансов заключается в обеспе-

чении возврата на капитал поставщиков капитала, в том числе

обеспечении требуемой доходности капитала собственников; эта

функция проявляется в обеспечении платежей поставщикам, кре-

диторам, государству, персоналу и другим в системах:

• предприятие — предприятие;

• предприятие — государство;

• предприятие — работники;

• предприятие — банки;

• предприятие — собственники;

• другие.

5. Доходораспределительная функция финансов реализуется

в процессе распределения генерируемой стоимости между стейк-

холдерами, в том числе в процессе распределения чистой прибыли

между акционерами и организацией.

Основные направления финансовых потоков организации пред-

ставлены на рис. 1.1. В рамках текущей деятельности, т.е. «обычной

деятельности организации, приносящей выручку»1, формируются

поступления денежных средств от реализации продукции и пла-

тежи, связанные с приобретением ресурсов (материальных, тру-

довых, интеллектуальных и др.). Текущая деятельность определяет

уровень обеспеченности организации «денежными средствами, до-

статочными для погашения кредитов, поддержания деятельности

организации на уровне существующих объемов производства,

выплаты дивидендов»2. В рамках инвестиционной деятельности

формируются денежные потоки «от операций, связанных с при-

обретением, созданием или выбытием внеоборотных активов

организации»3, в том числе платежи в счет приобретения основных

1

Положение по бухгалтерскому учету «Отчет о движении денежных средств»

ПБУ 23/2011 (утв. приказом Минфина России от 02.02.2011 № 11н).

2

Там же.

3

Там же.

средств, нематериальных активов, а также долей в уставных ка-

питалах других организаций. В рамках финансовой деятельности

формируются денежные потоки от «операций, связанных с привле-

чением организацией финансирования на долговой или долевой

основе, приводящих к изменению величины и структуры капитала

и заемных средств организации»1. Значимыми платежами в рамках

финансовой деятельности является выплата дивидендов. Денежные

потоки по финансовой деятельности можно разделить на потоки:

• связанные с привлечением долгосрочного капитала (свыше

года), обеспечивающего финансовую устойчивость организации;

эти потоки связаны с рынком капитала;

• связанные с привлечением краткосрочного капитала (до года);

эти потоки связаны с денежным рынком.

Текущая

деятельность:

продажа продукции

на рынках готовой

продукции;

закупка ресурсов

на рынках сырья

и материалов,

рынках труда, услуг

Финансовая

деятельность:

привлечение кратко-

срочного капитала

на финансовых

рынках (денежный

рынок)

Инвестиционная

деятельность:

приобретение долго-

срочных активов на

рынках инвестици-

онных активов

Финансовая

деятельность:

привлечение долго-

срочного капитала

на финансовых

рынках (рынок

капитала)

Органи-

зация

Рис. 1.1. Финансовая модель организации

1.2. ФОРМЫ И ВИДЫ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ

ДЕЯТЕЛЬНОСТИ ОРГАНИЗАЦИИ

Финансовые ресурсы — доходы и поступления, в том числе

от текущей, инвестиционной и финансовой деятельности, которые

используются для финансирования текущей, инвестиционной

1

Положение по бухгалтерскому учету «Отчет о движении денежных средств»

ПБУ 23/2011 (утв. приказом Минфина России от 02.02.2011 № 11н).

и финансовой деятельности организации. Финансовые ресурсы

включают:

• самофинансирование: нераспределенная прибыль; амортизация;

• прямое финансирование через рынки капитала: обыкновенные

и привилегированные акции; облигации;

• косвенное финансирование: банковское кредитование;

• бюджетное финансирование: государственная помощь;

• взаимное финансирование: целевое финансирование; коммер-

ческие кредиты; займы.

Финансовые ресурсы организации включают:

• внутренние источники, к которым относятся нераспределенная

прибыль, амортизация;

• внешние источники, основными из которых являются инструмен ты

косвенного финансирования — банковское кредитование

и инструмен ты прямого финансирования — ценные бумаги.

Ценные бумаги классифицируются по различным признакам.

1. Эмиссионные и неэмиссионные ценные бумаги.

«Эмиссионные ценные бумаги — любые ценные бумаги, ко-

торые характеризуются одновременно следующими признаками:

• закрепляют совокупность имущественных и неимущественных

прав, подлежащих удостоверению, уступке и безусловному осу-

ществлению с соблюдением установленных настоящим Феде-

ральным законом формы и порядка;

• размещаются выпусками или дополнительными выпусками;

• имеют равные объем и сроки осуществления прав внутри одного

выпуска независимо от времени приобретения ценных бумаг»1.

К эмиссионным ценным бумагам относятся акции, облигации и др.

К неэмиссионным ценным бумагам относятся векселя, чеки,

сберегательные и депозитные сертификаты и др.

2. Первичные и производные ценные бумаги.

Первичные ценные бумаги — это ценные бумаги, которые за-

крепляют права на первичные ресурсы (денежные средства, земля

и др.). К ним относятся акции, облигации, векселя и др.

Акция — «эмиссионная ценная бумага, закрепляющая права ее

владельца (акционера) на получение части прибыли акционерного об-

щества в виде дивидендов, на участие в управлении акционерным об-

ществом и на часть имущества, остающегося после его ликвидации»2.

Облигация — «эмиссионная ценная бумага, закрепляющая

право ее владельца на получение в предусмотренный в ней срок

1

Федеральный закон от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг».

2

Там же.

Книга: Казакова Н.А. «Анализ финансовой отчетности. Консолидированный бизнес. Учебник для СПО»

|

Производитель: «ЮРАЙТ» Серия: «Профессиональное образование» Учебник предназначен для формирования умений и навыков анализа консолидированного бизнеса на основе финансовой отчетности. Рассмотрена система аналитических показателей, методы их оценки, аналитические возможности и роль каждого отчета в оценке консолидированного бизнеса, а также методы оперативного комплексного анализа, такие как оценка рисков банкротства и экспресс-анализ, которые позволяют проводить диагностику ключевых индикаторов компании и на их основе выявлять наиболее значимые факторы устойчивого развития. Соответствует актуальным требованиям Федерального государственного образовательного стандарта среднего профессионального образования и профессиональным требованиям. Для студентов образовательных учреждений среднего профессионального образования, слушателей учебных центров повышения квалификации, бухгалтеров, аудиторов, финансовых аналитиков и подготовки к сдаче квалификационных экзаменов. Издательство: «ЮРАЙТ» (2019) Формат: 70×100/16 (170×240мм), 233 стр. ISBN: 978-5-534-11232-0 Купить за 1132 грн (только Украина) в |

Другие книги автора:

| Книга | Описание | Год | Цена | Тип книги |

|---|---|---|---|---|

| Управленческий анализ в различных отраслях | Учебное пособие предназначено для изучения дисциплины специализации «Управленческий анализ в отраслях» с… — Инфра-М, Высшее образование Подробнее… | 2018 | 1018 | бумажная книга |

| Финансовая среда предпринимательства и предпринимательские риски. Учебное пособие | Рассматриваются экономические основы и институциональные факторы функционирования предпринимательства… — Инфра-М, Высшее образование Подробнее… | 2017 | 698 | бумажная книга |

| Экономический анализ. Учебник (+ CD-ROM) | Учебник «Экономический анализ» содержит теоретический курс экономического анализа, а также практические… — Инфра-М, Высшее образование Подробнее… | 2017 | 1131 | бумажная книга |

| Маркетинговый анализ | В учебном пособии маркетинговый анализ представлен как система комплексного исследования организации… — Инфра-М, Высшее образование Подробнее… | 2018 | 820 | бумажная книга |

| Методология формирования релевантной информации в условиях глобализации экономических процессов | Монография посвящена проблеме обеспечения транспарентности и релевантности учетно-финансовой информации… — Инфра-М, Научная мысль. Экономика Подробнее… | 2017 | 890 | бумажная книга |

| Современные парадигмы и методы анализа и контроля бюджетной эффективности | Монография посвящена проблеме информационно-аналитического обеспечения контроля бюджетного процесса в… — Инфра-М, Научная мысль. Экономика Подробнее… | 2017 | 971 | бумажная книга |

| Концепция внутреннего контроля эффективности организации: Монография | Монография посвяшена исследованию актуальной проблемы разработки методологической базы и прикладного… — Инфра-М, Научная мысль. Экономика Подробнее… | 2018 | 855 | бумажная книга |

| Финансовый контроллинг в холдингах. Монография | Монография посвящена развитию методологии финансового контроллинга, совершенствованию инструментальных… — Инфра-М, Научная мысль. Экономика Подробнее… | 2018 | 861 | бумажная книга |

| Аудит для магистров по российским и международным стандартам. Учебник. Гриф МО РФ | Разработан авторским коллективом преподавателей и аудиторов-практиков с учетом потребностей магистерских… — Инфра-М, Высшее образование. Магистратура Подробнее… | 2018 | 1125 | бумажная книга |

| Аудит для магистров: актуальные вопросы аудиторской проверки. Учебник. Гриф МО РФ | Учебник направлен на теоретическую подготовку и формирование у магистрантов практических навыков… — Инфра-М, Высшее образование. Магистратура Подробнее… | 2018 | 1272 | бумажная книга |

| Экономический анализ Учебник CD | Учебник «Экономический анализ» содержит теоретический курс экономического анализа, а также практические… — (формат: Твердая глянцевая, стр.) Подробнее… | 2012 | 432 | бумажная книга |

| Финансовый контроллинг в холдингах. Монография | Монография посвящена развитию методологии финансового контроллинга, совершенствованию инструментальных… — ИНФРА-М, (формат: 60×90/16, 237 стр.) Научная мысль Подробнее… | 2016 | 1114 | бумажная книга |

| Концепция внутреннего контроля эффективности организации: Монография | Монография посвяшена исследованию актуальной проблемы разработки методологической базы и прикладного… — ИНФРА-М, (формат: 60×90/16, 234 стр.) Научная мысль Подробнее… | 2015 | 1106 | бумажная книга |

| Маркетинговый анализ | В учебном пособии маркетинговый анализ представлен как система комплексного исследования организации… — ИНФРА-М, (формат: 60×90/16, 240 стр.) Высшее образование Подробнее… | 2016 | 1230 | бумажная книга |

| Современные парадигмы и методы анализа и контроля бюджетной эффективности | Монография посвящена проблеме информационно-аналитического обеспечения контроля бюджетного процесса в… — ИНФРА-М, (формат: 60×88/16, 270 стр.) Научная мысль Подробнее… | 2015 | 1256 | бумажная книга |

См. также в других словарях:

-

Казакова — Казакова: Казакова (деревня) деревня в Плесецком районе Архангельской области. Персоналии Казакова, Варвара Афанасьевна (1918) заслуженный врач РСФСР, Герой Социалистического Труда (1969). Кавалер многих орденов и медалей. Почётный… … Википедия

-

КАЗАКОВА — Римма Фёдоровна (род. 1932), русская поэтесса. В сборниках В тайге не плачут (1965), Русло (1979), Пробный камень (1982), Сюжет надежды (1991), Наугад (1995) активная гражданская позиция, радости и невзгоды любви. Переводы. Публицистика. Источник … Русская история

-

Казакова — Римма Фёдоровна (р. 1932, Севастополь), русская поэтесса. Р. Ф. Казакова Родилась в семье военного, по окончании исторического ф та ЛГУ (1957) жила и работала на Дальнем Востоке. В 1958 г. здесь вышел первый сборник стихов «Встретимся на… … Литературная энциклопедия

-

КАЗАКОВА Римма Федоровна — (р. 1932) русская поэтесса. Гражданская и любовная лирика в сборниках В тайге не плачут (1965), Помню (1974), Набело (1977), Русло (1979), Пробный камень (1982). Переводы … Большой Энциклопедический словарь

-

Казакова, Римма Федоровна — Поэтесса; родилась 27 января 1932 г. в г. Севастополе; окончила исторический факультет ЛГУ в 1954 г.; работала в г. Хабаровске лектором, редактором студии кинохроники; автор многих поэтических сборников: «Встретимся на Востоке» (1958),… … Большая биографическая энциклопедия

-

Казакова Римма Федоровна — (р. 27.1.1932, Севастополь), русская советская поэтесса. Окончила ЛГУ (1954). Работала на Дальнем Востоке (лектор Хабаровского Дома офицеров, редактор студии кинохроники и т.д.). Печатается с 1955. Поэзия К. пронизана гражданским пафосом,… … Большая советская энциклопедия

Каталог

Анализ финансовой отчетности. Консолидированный бизнес. Учебник для вузов : для студентов высших учебных заведений, обучающихся по экономическим направлениям

Анализ финансовой отчетности. Консолидированный бизнес. Учебник для вузов : для студентов высших учебных заведений, обучающихся по экономическим направлениям

Автор:

Казакова Наталия Александровна

Анализ финансовой отчетности. Консолидированный бизнес

Анализ финансовой отчетности. Консолидированный бизнес. Учебник для вузов : для студентов высших учебных заведений, обучающихся по экономическим направлениям

http://ftp.libs.spb.ru/covers/images/cover_19619022-ks_2021-04-12_16-03-47.jpg

Полное библиографическое описание

Войдите для заказа услуг

Вы сможете заказать:

Подписаться на наличии свободного экземпляра

- Наличие в библиотеках

- Аннотация

Учебник предназначен для формирования умений и навыков анализа консолидированного бизнеса на основе финансовой отчетности. Рассмотрена система аналитических показателей, методы их оценки, аналитические возможности и роль каждого отчета в оценке консолидированного бизнеса, а также методы оперативного комплексного анализа, такие как оценка рисков банкротства и экспресс-анализ, которые позволяют проводить диагностику ключевых индикаторов компании и на их основе выявлять наиболее значимые факторы устойчивого развития.

Поиск в других каталогах

Порой консолидированную финансовую отчетность (КФО) воспринимают как некий итоговый отчет, который был получен путем сложения данных по различным показателям. Однако это не совсем корректно, поскольку принцип ее подготовки определяется не выполнением арифметических операций, а экономической сущностью бизнеса. Потребность в этом процессе возникает в результате роста бизнеса, складывания крупных бизнес-структур как итог слияний нескольких фирм или поглощений.

Консолидированная финансовая отчетность свидетельствует о прозрачности бизнеса, что необходимо для создания положительного имиджа для потенциальных инвесторов и соответствия требованиям IPO.

Наряду с этим КФО является и инструментом для управляющего звена компаний со сложной структурой, включающие в себя организации различного масштаба с различными направлениями деятельности

То есть, ее получение дает возможность управленцам в своей работе оперировать актуальными и полными сведениями, а инвесторам и акционерам «рассказывает» о делах в «сложных» компаниях с точки зрения финансового положения. Последним было бы сложно определить состояние дел компании, представляющей собой Группу (ГК)* или холдинг, по набору разобщенных отчетов, полученных от каждой из фирм.

*Группа компаний – это несколько организаций, объединенных в общую структуру для решения общих вопросов и получения взаимной выгоды от кооперирования, среди которых выделяется одна материнская компания (во владении которой находится более пятидесяти процентов акций дочерних компаний или нижнеуровневых фирм. Как раз из-за этой сложной структуры и возникает потребность в объединении данных, их составлении и представлении по единому стандарту.

Таким образом, КФО – это общая, объединенная отчетность взаимосвязанных между собой компаний, в которой итоги деятельности всех фирм представлены как итоги единого предприятия, Иначе говоря, в ней объединяется и отображается информация об активах, имеющихся обязательствах, доходов и трат главной компании и подчиненных ей нижнеуровневыми фирм. На главную компанию возложена ответственность за контроль порядка формирования отчета нижнеуровневыми организациями. Она же подготавливает и КФО, в которой содержится информация о взаимных обязательствах и требованиях. Благодаря этому складывается понимание состояния дел ГК на определенную дату и результатов деятельности за определенный период.

Автоматизация консолидированной отчетности для холдингов от экспертов 1С

Среди преимуществ КФО обычно отмечают:

- Повышение управляемости компании;

- Привлечение новых инвесторов;

- Повышение стоимости компании.

КФО включает в себя:

- Отчет о финансовых результатах, позволяющий сформировать представление об итогах деятельности фирмы на заданный отрезок времени, оценить рентабельность компании. Отчет показывает, посредством чего предприятие получило доход или убыток при помощи сопоставления. Он помогает выявить направления бизнеса, проекты и сегменты с нулевой или отрицательной рентабельностью, а также сконцентрировать внимание на том, что приносит прибыль.

- Отчет о движении денежных средств – это отчет, отражающий потоки денежных средств в компании. Он позволяет заинтересованным лицам получить информацию о том, сколько организация получила денег, сколько и на что потратила, сколько в итоге осталось. На основе этих данных можно сделать вывод о том, насколько способна фирма поддерживать свою текущую активность, а также оплачивать кредиты и развиваться.

- Бухгалтерский баланс – сведения о стоимости имущества и обязательствах фирмы. Он позволяет контролировать дебиторскую и кредиторскую задолженность, использование и распределение прибыли. Баланс дает информацию о том, что имеется в распоряжении у компании, и о том, откуда возникли убытки.

- Отчет об изменении капитала – это отчет, содержащий данные о движениях капитала и изменении нераспределенной прибыли компании.

КФО формируется по международным и российским стандартам бухгалтерского учета (РСБУ) отдельно от банковской отчетности и бухгалтерской отчетности и не предназначена для подачи в Налоговую. В стандартах дается определение самого этого понятия, и содержатся правила и основные требования по подготовке, предоставлению и публикации/раскрытию этих сведений. Методологию консолидации мы рассмотрим ниже.

Вопросы, касающиеся формирования КФО, в Российской Федерации регламентируются Федеральным законом от 27.07.2010 г. № 208-ФЗ «О КФО» и IFRS 10 «КФО».

Процесс консолидации отчетности включает в себя следующие этапы:

- разработка отчетов по всем отдельным фирмам, состоящим в ГК;

- проверка заполненных форм;

- выполнение корректировок;

- непосредственно составление КФО.

Законодательством РФ устанавливается ряд требований, относящихся к этому процессу:

- сведения подготавливаются согласно требованиям МСФО;

- КФО не исключает формирования регламентированной отчетности;

- в качестве отчетного периода выбирается календарный год;

- при необходимости может подготавливаться «проверочная» отчетность в любые другие сроки;

- формируется в отечественной валюте и на русском;

- на предоставление КФО отводится 120 дней, отсчет которых стартует с момента завершения отчетного отрезка;

- отчеты подписываются руководством;

- может быть подвержена аудиту и должна быть опубликована.

Бесплатно подберем программу 1С для автоматизации составления консолидированной отчетности

Кроме IFRS 10, В МСФО существует ряд взаимосвязанных с КФО стандартов. Они включают в себя нормы по публикации данных о существовании связанных сторон, оценки участия объекта отчетности в других бизнесах, а также содержат требования по КФО в условиях объединения бизнеса или наличии доли участия в совместно контролируемых предприятиях.

Отличия МСФО и РСБУ

- Различные подходы к определению налоговой базы;

- В РСБУ применяется один план счетов, в МСФО единый план счетов отсутствует;

- А МСФО краткосрочные финансовые инвестиции и банковские овердрафты могут быть включены в состав операционной деятельности;

- Согласно МСФО, организация может представлять денежные потоки прямым или косвенным методом, в РСБУ предусмотрен только прямой метод;

- Различные подходы к учету активов (в РСБУ не учитывается степень ликвидности активов);

- Согласно МСФО, организация может сама устанавливать отчетный период;

- Основанием для отражения данных в учете в РСБУ служит первичная документация, в МСФО – профессиональное суждение;

- В МСФО отчет о финансовых результатах содержит большее число показателей.

Цели консолидации отчетности предприятия

КФО, как и управленческая отчетность (информацию об автоматизации управленческого учета в 1С можно найти на нашем сайте), является средством коммуникации и способом предоставления заинтересованным лицам значимой информации о состоянии дел определенных компаний. Ниже приведены цели, ради достижения которых выполняется составление КФО:

- Обеспечение подотчетности (нижнеуровневые субъекты подотчетны материнской компании);

- Управление ресурсами (использование руководством финансовых ресурсов организаций для достижения стратегических целей);

- Обеспечение прозрачности (выполнение требования прозрачности и общедоступности информации);

- Управление (организация процессов управления для более качественного исполнения работниками и организациями своих функций);

- Анализ и контроль (формирование инструментов мониторинга для осуществления контроля работников и процессов).

Автоматизация консолидированной отчетности на базе 1С для оперативного прозрачного контроля

Качественные характеристики КФО

Среди качественных характеристик данных, содержащихся в КФО, можно выделить следующие:

- Понятность (для того чтобы подготовленные объединенные данные могли быть применены на практике, они должны быть понятными);

- достоверность (информация не должна содержать в себе неточности и ошибки);

- существенность (должна содержать информацию, отсутствие которой могло бы негативно сказаться на принимаемых на ее основе решениях);

- сопоставимость (информация, содержащаяся в КФО, должна давать возможность заинтересованным лицам выполнять анализ, отслеживать динамику и перспективы развития предприятия путем сравнения данных за различные отчетные периоды и на различные отчетные даты, а также данных разных компаний между собой);

- уместность (уместность информации определяется ее характером, в КФО информация должна позволять оценивать прошедшие, текущие и будущие события).

Организации, предоставляющие КФО. Кто обязан составлять консолидированную финансовую отчетность?

КФО формируют многие ГК, корпорации и холдинги, но существует решающее условие, при котором КФО вообще может формироваться – материнская компания имеет право определять решения, которые принимает нижнеуровневая. В противном случае это невозможно.

В России на законодательном уровне установлен список предприятий, обязанных формировать и предоставлять КФО. К тем, кто сдает консолидированную отчетность можно отнести:

- всевозможные НПФ;

- клиринговые компании, определяющие и учитывающие требования и обязательства по ценным бумагам;

- кредитные и страховые структуры (кроме работающих в области медицины);

- любые организации с ценными бумагами, выставленными на торги.

Представление КФО

- Сформированная КФО (как промежуточная, так и годовая) направляется собственникам, совету директоров, акционерам или учредителям, а также в ЦБРФ.

- Отчетность представляется в рублях и на русском языке. Отчетность должна быть подписана руководителем организации или другими уполномоченными лицами.

- Годовая КФО должна быть представлена в течение 120 дней после окончания отчетного периода, а промежуточная в течение 60 дней.

Особенности КФО

КФО имеет ряд отличий от бухгалтерской отчетности:

- Фиксируется информация о хозяйственной деятельности не одной компании, а нескольких;

- КФО составляется для формирования общего представления о деятельности ГК;

- Из отчетности исключаются операции между участниками ГК, в ней остаются только операции с различными внешними контрагентами;

- КФО имеет свой круг пользователей;

- При формировании КФО и бухгалтерской отчетности применяются различные техники формировании отчетов;

- Отчетность отражает сводную информации о деятельности входящих в ГК, в которой за прибыльностью и устойчивым финансовым положением одной организации могут скрываться убыток и неустойчивое положение другой;

- В КФО могут быть скрыты важные детали отдельно взятых компаний, если они относятся к различным сферам бизнеса.

Требования к КФО

К КФО предъявляется ряд требований:

- Учетная политика, применяемая управляющей компанией и нижнеуровневыми фирмами, должны быть одинаковой;

- Обязательное формирование в одинаковой валюте и на одном языке;

- Установлена единая дата предоставления отчетов нижнеуровневыми организациями в управляющую компанию;

- Подготавливается всеми членами ГК;

- Содержит достоверную информацию;

- По разработанной КФО должно быть сформировано аудиторское заключение.

Принципы консолидации финансовой отчетности

Формирование КФО основывается на следующих принципах:

- Информация о состоянии дел ГК должна быть отражена в полной мере;

- КФО должна быть составлена на ту же дату, что и отчет управляющей компании;

- Для управляющей компании и нижнеуровневых организаций должна быть использована одинаковая учетная политика;

- В отчетности должна отражаться только важная и значимая для заинтересованных лиц информация, которая будет применяться при принятии тех или иных управленческих решений;

- Отчетность должна быть понятной, объективной и прозрачной;

- Управляющей фирме требуется применять общий метод оценки при составлении консолидированного отчета.

Методы формирования консолидированной финансовой отчетности

Существует несколько методов разработки консолидированного отчета. Выбор метода осуществляет управляющей организация. Избрание того или иного метода зависит от характера деятельности предприятия и степени влияния управляющей фирмы:

|

Степень влияния |

Используемый метод |

|

> 50% акций |

Полная консолидация |

|

20%-50% акций |

Метод долевого участия |

|

˂ 20% акций |

Запись операций |

- При полной консолидации учитывается капитал только управляющей фирмы, показатели нижнеуровневых организаций суммируются полностью, осуществляется исключение внутригрупповых операций, а также осуществляется определение доли неконтролирующих акционеров.

- При консолидации методом долевого участия дивиденды от подконтрольного предприятия заменяются частью прибыли, которой владеет управляющая фирма, стоимость инвестиций материнской компании заменяется долей в чистых активах совместного или ассоциированного предприятия, а также данные подчиненных компаний не консолидируются в итоговой отчетности постатейно.

Два описанных выше метода схожи между собой: при использовании любого из них для материнской компании и контролируемой организации должна использоваться единая учетная политика, а также должна быть выбрана единая дата составления отчетности.

- При консолидации путем записи операций инвестиции отражаются по себестоимости.

Задачи руководителя, решаемые путем консолидации отчетности

КФО помогает руководству в принятии решений по управлению компаниями со сложной структурой, среди которых могут быть организации, работающие по различным направлениям деятельности. Консолидация финансовой отчетности позволяет руководителю видеть полную картину финансово-хозяйственной деятельности ГК, как если бы они все были одним предприятием, и раскрывает ему и иным заинтересованным лицам данные о финансовом положении организаций, входящих в ГК.

Бесплатный аудит бизнес-процессов для эффективной автоматизации консолидированной отчетности

Основные сложности, на которые требуется обратить внимание

КФО дает возможность руководству принимать важные управленческие решения относительно ГК, но составление КФО сопряжено с рядом сложностей, среди которых можно выделить следующие:

- Большое число организаций, входящих в ГК, их сложная и непрозрачная структура могут затруднять процесс консолидации отчетности;

- Компании, входящие в ГК, могут вести учет в различных валютах, потребуется проводить дополнительные процедуры пересчета;

- Учетные политики организаций, входящих в ГК, могут отличаться, это не позволит подготавливать КФО в автоматическом режиме, необходимо будет прибегнуть к дополнительным корректировкам;

- Даты окончания отчетного периода у различных организаций могут не совпадать;

- Если данные какой-либо нижнеуровневой организации будут предоставлены несвоевременно, возникнет задержка при подготовке итоговой КФО, информация может потерять свою актуальность и стать невостребованной на момент сдачи консолидированной отчетности;

- Из-за недостаточно хорошей подготовки персонала, готовящего отчетность, в КФО могут появиться ошибки, из-за чего данные отчетов будут недостоверными.

Пример консолидации в решениях на базе 1С

Все вышеперечисленные сложности, вызванные высокими требованиями к консолидации, может нивелировать комплексная поддержка всего цикла управления, планирования, мониторинга и анализа, то есть автоматизация финансового контура.

Автоматизированная финансовая отчетность на платформе 1С:Предприятие позволяет получить доступ к точным сведениям о доходах и расходах предприятия, заменяет трудоемкие бумажные и ручные финансовые задачи, предлагая гибкий, интегрированный и автоматизированный инструмент финансового контроля, который упрощает все сложные финансовые функции в компаниях любого масштаба, структуры и области деятельности.

Именно комплексная автоматизация Группы в части финансов на базе комплексной системы 1С:ERP Управление предприятием, программного продукта для управления корпоративными финансами 1С:Управление холдингом или с помощью специализированной разработки WA:Финансист даст возможность анализировать, интерпретировать и оперативно реагировать на данные, собранные в промежуточном режиме или итоговом.

Автоматизация консолидированной отчетности на базе WA:Финансист

Современное программное обеспечение в сочетании с эффективным внедрением и внутренним контролем гарантирует, что данные, извлекаемые из системы, будут актуальными и точными. Финансовая отчетность, подготовленная с использованием данных, полученных путем интеграции непосредственно из систем дочерних компаний или из единой для всех них системы, настроенной, например, через РИБ, предоставляет надежную информацию, необходимую для проведения эффективных аудитов, необходимых для продвижения на рынке.

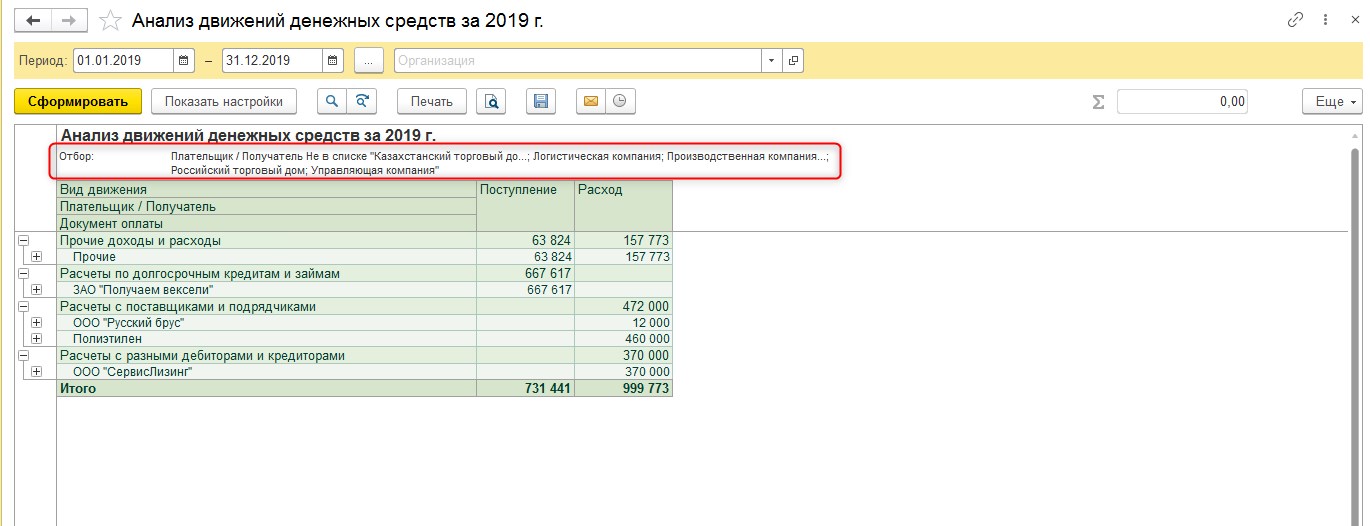

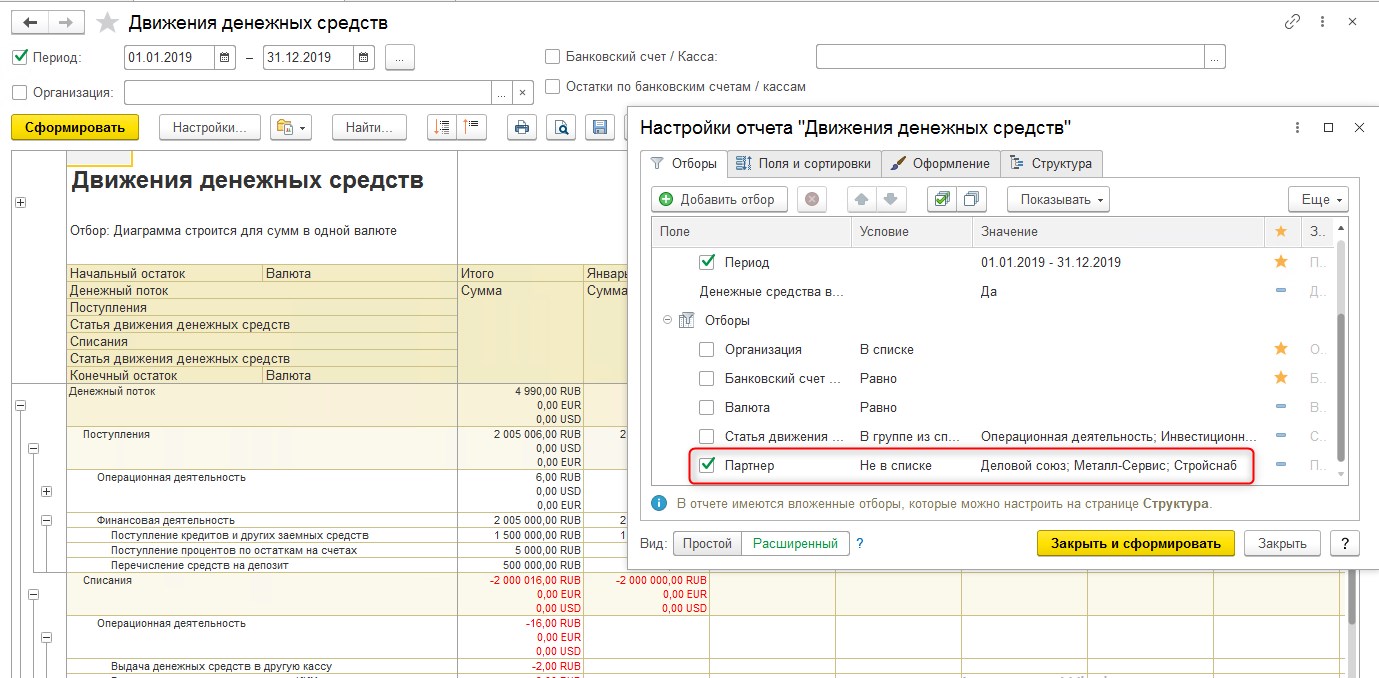

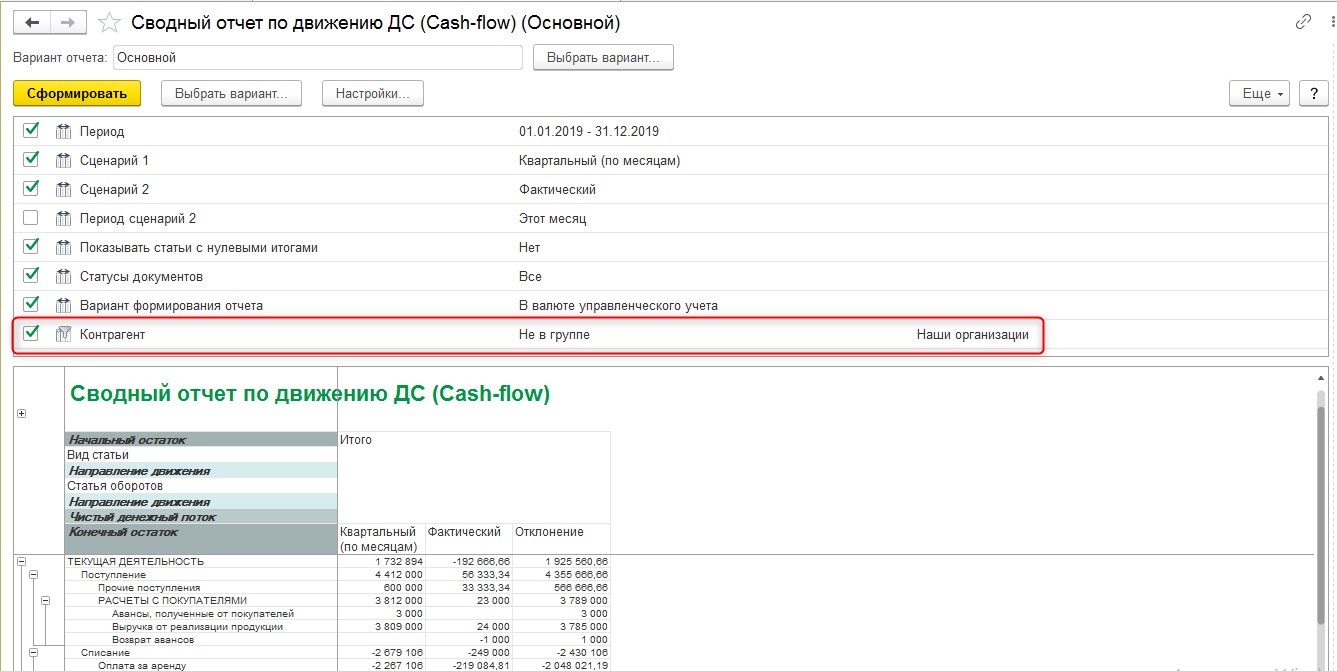

Ниже приведены краткие примеры сформированных КФО о движении денежных средств в программных продуктах 1С:ERP Управление предприятием, 1С:Управление холдингом и WA:Финансист.

Для исключения внутригрупповых оборотов между обществами с ограниченной ответственностью (ООО), являющимися «нашими организациями», используется отбор по контрагентам.

Автоматизация консолидированной отчетности на базе комплексного решения 1С:ERP

Подробно о возможностях решения 1С:Управление холдингом в части корпоративных финансов и отчетности можно также прочитать на нашем сайте.

Составление КФО является важным и трудоемким процессом. В ситуациях, когда речь идет о ГК, для получения полной картины необходимо иметь сводные данные. Консолидация отчетности позволяет крупным компаниям выполнять требования законодательства, а также предоставляет высшему руководству актуальную информацию о состоянии дел бизнеса, выраженную в финансовых показателях. Консолидация способна обеспечить подотчетность и прозрачность.