Многие люди часто совершают авиаперелеты и немало времени проводят в аэропортах в ожидании своих рейсов. Им пригодится карта Priority Pass, открывающая доступ к международной программе, созданной для путешественников.

Что дает карта Priority Pass

Как финансовый инструмент, она ничем не отличается от других банковских карт, дебетовых либо кредитовых. Ее можно использовать для оплаты товаров и услуг, для того, чтобы снимать наличные в банкоматах и переводить деньги другим людям, а также чтобы контролировать состояние счета и движение денежных средств.

Но у нее есть дополнительная функция. Ее держатель, находящийся в аэропорту, может посетить бизнес-зал по карте Priority Pass. Это позволяет ожидать своего рейса в более комфортных условиях по сравнению с большинством пассажиров, находящихся в общих залах ожидания.

Возможность воспользоваться бизнес-залом не зависит от класса билета. Это особенно удобно для тех, кто летит экономклассом или по каким-либо причинам не может летать самолетом привычной авиакомпании, привилегиями которой привык пользоваться.

Для обычного посетителя бизнес-зала вход является платным. Для держателя карты Priority Pass он, в зависимости от тарифа, может быть как бесплатным, так и платным. В чем выгода, если вы пользуетесь тарифом с платным посещением?

Во-первых, с картой вы платите фиксированную сумму за проход вне зависимости от того, в каком городе и какой стране находитесь. В разных бизнес-залах стоимость может быть разной, однако Priority Pass позволяет в любой из них войти за 28 евро.

Во-вторых, некоторые банки предоставляют бесплатные проходы за свой счет — правда, при соблюдении определенных условий. Например, надо потратить в месяц указанную сумму либо держать указанное количество денег на счете.

Также карта с Priority Pass позволяет пользоваться множеством скидок в магазинах, ресторанах, спа-салонах и прочих заведениях. Их перечень постоянно меняется, и его необходимо уточнять на сайте программы. На сегодняшний день представители Priority Pass заявляют о более чем 800 акциях, которыми могут воспользоваться держатели таких карт.

Но ключевая возможность такой карты — именно доступ в бизнес-залы. Обратите внимание: по ней не предоставляются такие услуги, как внеочередная регистрация на рейс или отдельный трансфер от самолета или до него.

Тарифы Priority Pass

Программа предоставляет возможность выбрать один из трех тарифных планов:

- «Престиж»: годовой платеж в размере 399 евро позволяет в течение года безлимитно посещать бизнес-залы в аэропортах, то есть количество посещений не ограничивается;

- «Стандартный плюс»: годовой платеж в размере 259 евро позволяет в течение года 10 раз бесплатно посетить бизнес-залы в аэропортах, все прочие проходы оплачиваются, стоимость составляет 28 евро, также доступен один бесплатный проход для одного гостя;

- «Стандартный»: годовой платеж в размере 89 евро позволяет посещать бизнес-залы в аэропортах за фиксированную плату, которая составляет 28 евро за проход, и предоставляется одно бесплатное посещение.

Еще одна привилегия — возможность провести с собой в бизнес-зал других пассажиров. За каждого из них надо будет заплатить все ту же фиксированную сумму — 28 евро.

Периодически тарифные планы пересматриваются, но это происходит не очень часто. Данные условия действуют с 1 октября 2019 года. Каждый участник программы получает личный кабинет на сайте, в котором может следить за тем, сколько бесплатных проходов — если они предусмотрены его тарифным планом — у него еще осталось.

По этой информации видно, что карта Priority Pass по-настоящему выгодна при условии, что ее держатель совершает несколько перелетов в год. Чем больше, тем выгоднее. Если же вы летаете раз-два в год, с большой вероятностью выгоднее будет оплачивать посещение бизнес-зала без этой программы.

Сайт Банки.ру предоставляет возможность познакомиться с наиболее выгодными предложениями российских банков, выпускающих карты с Priority Pass. Самые востребованные из них представлены ниже.

Список выгодных предложений на 24.03.2023:

- Челиндбанк — Платиновый Кэшбэк

0.1% - ВТБ — Привилегия для пенсионеров

до 7% - Банк «Санкт-Петербург» — Black

- Кошелев-Банк — Дебетовая Black Edition

до 5% - Фора-Банк — Всё включено Platinum

до 4.5% - Национальный Стандарт — Платиновый стандарт

до 4%

Что дает карта Priority Pass в аэропорту

Так как это международная программа, то пользоваться ей можно буквально по всему миру. Сейчас она действует в 148 странах и обеспечивает доступ более чем в 1300 бизнес-залов в более чем 600 городах. Однако нужно уточнять, какие услуги предоставляет конкретный зал в том аэропорту, в котором вы собираетесь ждать свой самолет. Бизнес-залы не принадлежат одной конкретной компании, Priority Pass — это своеобразная программа-агрегатор, которая их объединяет. Поэтому между ними могут быть некоторые различия.

Обычно бизнес-залы, которые в аэропорту можно посетить по карте Priority Pass, дают клиентам следующие преимущества.

- Спокойствие и комфорт. В таком зале гораздо меньше людей, в нем установлена удобная мебель. Здесь можно устроиться и одному, и с семьей, друзьями или коллегами, с которыми вы отправляетесь в командировку.

- Хорошее обслуживание. В бизнес-зале есть персонал, который разносит еду и напитки, предоставляет информационные и прочие услуги. При этом сотрудники всегда вежливы и стремятся помочь решить проблемы, возникшие у клиентов.

- Высокое качество питания. В бизнес-залах доступны не только закуски, но и еда ресторанного уровня, а также напитки, в том числе алкогольные. Закуски и напитки могут быть бесплатными, но стоит внимательно изучить условия, на которых можно пользоваться конкретным бизнес-залом.

- Современная связь. Главное — бесплатный Wi-Fi с хорошей скоростью. Но есть бизнес-залы, в которых посетители могут, например, отправить факс или получить на время ноутбук.

Как пользоваться картой Priority Pass в аэропорту? Все, что требуется от ее держателя, — это предъявить карту на входе в бизнес-зал.

У программы Priority Pass есть круглосуточная служба поддержки, которая работает без выходных. В любой момент вы можете задать вопрос и оперативно получить ответ. В службе поддержки есть специалисты, владеющие разными языками, в том числе и русским. Благодаря этому проблем с взаимопониманием не возникнет.

Также разработано мобильное приложение. Оно, в частности, показывает, какими скидками и прочими акциями вы можете воспользоваться в том аэропорту, в котором находитесь.

Важная особенность

Тем, кто пользуется картами с Priority Pass, необходимо понимать следующее.

Этот продукт — результат коллаборации банка и международной программы. Поэтому:

- условия программы Priority Pass для всех держателей таких карт, вне зависимости от того, в каком банке они получены, будут совершенно одинаковыми;

- при этом условия, на которых используется карта и совершаются финансовые операции, зависят от того, какой банк ее выпустил.

Но есть важный нюанс. Банки могут за свой счет, как говорилось выше, предоставлять держателям бесплатные проходы в бизнес-залы. Их количество может быть лимитированным и даже безлимитным. Для того чтобы воспользоваться такой привилегией, необходимо выполнить условия, установленные банком: держать на счету определенную сумму или совершить заданный минимум трат.

Недостатки карт с Priority Pass

- Сравнительно высокая стоимость. Если вы не очень часто совершаете авиаперелеты, рекомендуется, перед тем как оформлять карту, посчитать возможные расходы с ней и без нее. Может получиться так, что посещение бизнес-зала на обычных условиях окажется более выгодным.

- Отсутствие права на приоритетное посещение бизнес-зала. У каждого такого зала есть собственные правила посещения и предусмотрено определенное количество гостей, которое он может принять. Если в зале уже находится достаточно людей, ожидающих свой рейс, вас в него не пустят. В этом случае карта Priority Pass никак не поможет. Впрочем, маловероятно, чтобы вы столкнулись с такой проблемой в крупном аэропорту, в котором есть несколько бизнес-залов, являющихся партнерами этой программы.

Как получить карту Priority Pass

Это можно сделать двумя способами.

Первый — заказать ее на сайте программы.

Второй — обратиться в банк, являющийся партнером программы Priority Pass.

Обращение в банк — особенно выгодный вариант, если вы выполняете условия, которые он установил для получения бесплатных проходов. В этом случае можно выбрать, например, минимальный тариф и при этом все равно пользоваться бизнес-залами бесплатно.

Однако перед выбором подходящей карты и оптимального тарифа рекомендуется внимательно изучить условия.

Для того чтобы вы не тратили время на посещение каждого сайта конкретного банка, маркетплейс Банки.ру собрал предложения от ведущих российских кредитно-финансовых организаций. Вы можете ознакомиться с ними на нашем сайте. Вся информация представлена таким образом, чтобы с ней было удобно работать.

Мы регулярно проверяем сведения и при необходимости оперативно корректируем их. Благодаря этому их актуальность и достоверность сохраняются.

Через интернет вы можете не только искать наиболее выгодные предложения, но и оформлять заявку на получение карты Priority Pass. Это тоже поможет сэкономить время и даст возможность стать держателем карты без посещения банковского отделения.

- Внимательно изучите все предложения, сравните их между собой и определитесь с выбором.

- Оформите заявку в режиме онлайн в удобное для вас время и отправьте ее на рассмотрение.

- Дождитесь ответа от банка. Специалисты сообщат об одобрении заявки либо уточнят интересующие их детали.

Многие банки предоставляют возможность получить карту Priority Pass на дому — ее привезет курьер. Но доступность такой услуги необходимо уточнить заранее.

С обновлениями от 01.09.2022

- Новый материал: Вместо Priority Pass: как банки компенсируют клиентам посещение бизнес-залов аэропортов в 2022 году.

- Российский аналог: МИР Supreme и бесплатные проходы в бизнес-залы аэропортов по программе DragonPass.

В марте 2022 года банкам было разослано официальное письмо: «…Priority Pass временно уходит из России, проходы в бизнес-залы аэропортов по вашим картам будут невозможны с 12 марта 00:00». Это касается всех российских банков.

При этом, Альфа-банк уведомил своих клиентов, имеющих Priority Pass (например, владельцы карт Альфа-Карты Premium), о том, что они могут продолжать ходить в бизнес-залы по всему миру, а банк компенсирует чеки до 5000 рублей, для этого будет достаточно прислать фото чека или скрин из приложения в чат. И несколько других банков пока такую услугу тоже анонсировали. Обзор банков, которые компенсируют проходы клиентов, смотрите в нашем материале.

Priority Pass — это карта доступа в залы с повышенным уровнем комфорта в аэропортах по всему миру. Имея на руках подобный пластик, можно пройти в залы бизнес-уровня даже с авиабилетом эконом-класса. В таких помещениях всегда тихо, отсутствует суета и толкотня. Посетителям здесь предлагаются бесплатные напитки, легкие закуски, свежая пресса, Wi-Fi. В некоторых залах оборудованы места, где можно поспать, принять душ или SPA-процедуры. В атмосфере уюта и спокойствия человек сможет как отдохнуть перед дальним перелетом, так и провести важный деловой разговор.

Приобретение пластика Priority Pass — услуга платная. Однако сэкономить приличную сумму можно, если получить пакет премиальных услуг одного из ведущих российских банков: Сбербанка, Альфа-Банка, ВТБ, Ситибанка и других.

Условия карты Priority Pass напрямую от поставщика услуг

Заказать карту доступа в залы с повышенным комфортом можно на официальном интернет-ресурсе сервиса prioritypass.com/. Условия оказания услуг — гибкие. С 2019 года стоимость по ним не менялась.

• При внесении годового платежа в размере 399 евро обладатель карты получает неограниченное количество посещений залов в течение года.

• При внесение годовой оплаты в размере 259 евро человек получает 10 бесплатных визитов в бизнес-залы аэропортов. Обратите внимание, часто действует скидка до 35% на этот пакет и тогда стоимость его составляет €168.

• Оплата самого дешевого абонемента (89 евро / год) позволяет его обладателю пройти в зал отдыха, заплатив 28 евро за каждый свой проход. В июне 2021 также действует 50% скидка на данный пакет, купить можно по цене €44.

Держатель карты Priority Pass имеет право провести в зал бизнес-класса аэропорта своих гостей. Однако за каждого сопровождающего нужно будет оплатить сумму в размере 28 евро, не зависимо от купленного тарифа.

Это не самое выгодное предложение на рынке.

Давайте сравним эти условия с предложениями различных российских банков

Priority Pass в программе обслуживания «Альфа-Премиум»

C марта 2022 года банк продолжает компенсировать расходы на проходы в залы своим премиальным клиентам в частном порядке, отправившим чек через приложение или сайт.

Бесплатный доступ в залы с повышенным уровнем комфорта в аэропортах получают держатели премиальных карт Альфа-Банка — Альфа Карты Premium, Аэрофлот Premium и Alfa Travel Premium.

Чтобы иметь право на 2 бесплатных прохода, необходимо держать на счетах в банке не менее 700 000 рублей и совершать покупки по дебетовым картам на сумму от 70 000 рублей в месяц.

4 бесплатных прохода в месяц будет, если сумма остатков на всех счетах превышает три млн рублей или от 1,5 млн рублей + ежемесячные покупки по дебетовой карте на сумму от 100.000 Р. Безлимитное количество проходов возможно, если держать в данном банке более 6 млн рублей.

Дополнительными преимуществами премиальных карт Альфа-Банка являются начисление кэшбэка (или миль аэрофлот), процента на остаток по счету, а также возможность обмена валюты по биржевому курсу.

Стоимость обслуживания дебетовых карт премиального уровня в данном финансовом учреждении от 2 500 рублей. Если сумма активов клиента в банке составляет 3 миллиона рублей или более, обслуживание карты бесплатно.

Банк Тинькофф: премиальная карта Tinkoff Black Metal

Теперь банк возвращает премиальным клиентам деньги за посещение залов российской сети Grey Wall Lounge.

Держатели привилегированной карты Tinkoff Black Metal получают по 2 бесплатных прохода каждый месяц. Если клиент заключил с банком не один, а два и более премиальных договора, то количество бесплатных посещений увеличивается до 4-х.

Обслуживание премиальных клиентов в этом банке выглядит следующим образом: после прохода в зал с повышенным уровнем комфорта с карты списывается сумма за проход. В течение 5-15 рабочих дней банк возмещает человеку понесенные расходы. Но если клиент не использует предоставленные бесплатные проходы в течение месяца, то они сгорают.

Дополнительные бонусы для премиальных клиентов Тинькофф Банка — это начисление процентов на остаток по счету, возврат части потраченных денег в виде кэшбэка, обмен валюты по выгодному курсу, страховка в поездках.

Бесплатным обслуживание Tinkoff Black Metal будет, если ее владелец держит на счетах в банке больше 3 миллионов рублей. Либо на счетах у клиента лежит более 1 миллиона, но при этом он совершает покупок на сумму свыше 200 000 рублей в месяц.

При невыполнении условий пользование картой будет стоить 1 990 рублей ежемесячно.

МТС Банк: пакет услуг Premium

Компенсация проходов в бизнес-залы аэропортов по состоянию на сентябрь 2022 г. включена в Премиум-пакет обслуживания. Клиенты этой организации могут бесплатно проходить в залы повышенного комфорта в аэропортах всего мира.

Право на бесплатное посещение бизнес-залов аэропортов имеют премиальные клиенты МТС Банка — держатели карты Mastercard World Black Edition. Визиты организуются в соответствии с правилами программы Lounge Key. Клиенты данного банка получают по 8 бесплатных визитов в год.

Дополнительные преимущества для владельцев премиальной карты МТС Банка: страховка в путешествиях для семьи из 5 человек, консьерж-сервис; кэшбэк на покупки в России и за границей, бесплатное снятие наличных в банкоматах по всему миру.

Обслуживание премиальной карты Mastercard World Black Edition будет бесплатным при наличии на счетах в банке суммы более 1,5 миллионов рублей. Если человек хранит на счетах в МТС Банке от 1 до 1,5 миллионов, стоимость премиального пакета услуг для него будет составлять 500 рублей в месяц. Во всех остальных случаях за обслуживание привилегированного пластика будет взиматься 2 000 рублей ежемесячно.

Умная карта в пакете услуг Премиум Газпромбанка

ГПБ заявляет, что продолжает возмещать своим клиентам расходы за посещение бизнес-залов аэропортов по всему миру.

В Газпромбанке можно оформить Премиальную Умную карту (Visa Signature, МИР Supreme) на достаточно интересных условиях. Доступ в бизнес-залы аэропортов с такой карточкой будут осуществляться по программе LoungeKey.

Доступно 2 бесплатных визита в месяц при выполнении одного из условий:

— от 1 млн ₽ баланс + от 50 000 ₽ покупки в месяц

— от 2 млн ₽ суммарный баланс + не менее одной покупки в месяц

— от 4 млн ₽ суммарный баланс

— от 250 тыс. ₽ зарплата на карту банка + от 50 000 ₽ покупок в месяц.

8 бесплатных визитов в месяц доступно, если суммарный баланс на счетах клиента от 6 млн ₽.

Бесплатно всем держателям такой карты предоставляется страховой полис с покрытием до 1 млн. $ и включить в него можно семью до 6 человек.

Ранее такая карточка была удостоена награды Frank Banking Reward Award 2019 в категориях «Самая выгодная дебетовая карта с cashback в премиальном сегменте» и «Самая выгодная карта для путешественников премиального сегмента».

Дополнительный плюс в том, что карточка сама подстраивается и начисляет повышенный кешбэк до 15% в категории с максимальными тратами. Категории могут быть следующие: АЗС и парковки / дом и дача / детские товары и развитие / одежда, обувь / фитнес и спортивные товары / аптеки, медуслуги / кафе, рестораны, бары, фастфуд / кино и развлечения / бытовая техника / СПА, салоны красоты, косметика.

Вместо него можно подключить мили «Аэрофлот Бонус». Начисляют от 1,5 мили до 2,5 миль за каждые 100 рублей покупок (в зависимости от суммы покупок).

Заказать карточку можно на сайте банка.

Priority Pass в пакете премиальных услуг Сбербанка

Действие программы PP для премиальных клиентов Сбербанка приостановлено с марта 2022 года.

Как она действовала ранее:

В 2020 году Сбер несколько раз менял условия по картам Priority Pass, которые предоставляются бесплатно в рамках пакета услуг «Сбербанк Премьер». А ври в 2021 изменений на проходы в бизнес-залы по картам от Сбера не было.

С 1 октября 2020 года действуют такие правила:

- 6 бесплатных проходов в календарный квартал (считаются проходы владельца и каждого его спутника). А каждый проход сверх лимита стоит 27$ (что дешевле, чем напрямую от поставщика).

- возможно получить бесплатно безлимитное количество проходов при соблюдении одновременно 3-х условий за квартал: 1) пакет «Премьер» действует в течение всего квартала; 2) оборот в месяц по банковским картам не менее 200 000 ₽; 3) cсуммарный баланс на всех счетах в банке составляет не менее 2 млн ₽.

____________________

А вот до апреля 2019 года клиенты Сбербанка, оформившие пакет услуг «Премьер», имели право на абсолютно свободное количество посещение бизнес-залов аэропортов. Кроме того, они могли провести с собой всех своих гостей. Правда, «под звездочкой» Сбербанк оговаривает, что администрация аэровокзала может наложить ограничения на бесплатные визиты сопровождающих.

____________________

Обратите внимание, весь пакет услуг «Премьер», включая карты Priority Pass, Сбербанк своим клиентам предлагает условно-бесплатно. Бесплатным он является при выполнении человеком определенных требований.

За предоставление премиальных услуг плата списываться не будет, если выполняется одно из условий:

На счетах клиента в последний день предшествующего месяца насчитывалось не менее 2,5 миллиона рублей. Учитываются здесь все вложенные в банк средства: на депозитные, карточные, брокерские, металлические счета, а также деньги, размещенные по договорами доверительного управления и в ПИФах. Для жителей некоторых регионов России достаточно держать на счетах в финансовом учреждении 1,5 миллиона рублей. Все детали можно уточнить у персонального менеджера в банке.

Или

Чтобы получить пакет премиальных услуг бесплатно, клиент Сбербанка может иметь на счету и меньшую сумму — 1,5 миллиона рублей. Но в данном случае необходимо, чтобы в предшествующем месяце по его премиальным картам было сделано покупок не менее чем на 100 000 рублей. Напомним, что в рамках одного пакета можно выпустить до 5 карт — для каждого члена семьи.

Или

Если совершать траты по всем картам на сумму свыше 200 000 в месяц, то для бесплатного получения пакета премиальных услуг наличия активов в банке не требуется.

При невыполнении вышеперечисленных условий, услуги «Сбербанк Премьер» в 2021 году будут стоить, как и раньше, 2 500 рублей в месяц. Первые 2 месяца после получения пакета услуги оказываются бесплатно.

«Ситибанк»: тариф Citi Priority

Citigroup сворачивает бизнес в России. Действие программы полностью приостановлено.

Что было раньше:

Крупные клиенты Ситибанка получают право на проход в залы аэропортов с повышенным уровнем комфорта в соответствии с условиями международной программы Lounge Key (аналог Priority Pass). Для участия в программе необходимо быть владельцем привилегированной дебетовой карты Citi Priority World Masterсard® Black Edition.

Клиентам, которые получают на премиальный пластик зарплату от 250 тысяч рублей или тратят по нему свыше 75 тысяч рублей ежемесячно, Ситибанк дарит 2 визита в залы бизнес-уровня в месяц. Если клиент разместит на счетах в данной организации более 1,5 миллионов рублей, то количество льготных посещений для него увеличится до 4-х в месяц.

За обслуживание премиальной карты Citi Priority банк не взимает комиссию, если человек выполняет одно из следующих требований. Например, если размер финансовых активов, размещенных им в банке, превышает 1,5 миллиона рублей. Или если он тратит по своей карте не менее 75 тысяч рублей в месяц. Либо если на его карточку регулярно приходит зарплата размером 250 000 рублей и выше.

Во всех остальных случаях месячное обслуживание на данном тарифе составит 300 рублей.

ВТБ: Мультикарта Привилегия

Программа приостановлена.

Как было раньше:

Наделяет своих премиальных клиентов пластиком Priority Pass и ВТБ. Два бесплатных визита в залы повышенного комфорта в месяц получают те люди, которые имеют активы в банке на сумму свыше 2 миллионов рублей (либо делают оборот по «Мультикарте Привилегия» на сумму от 100 000 рублей в месяц). Если сумма активов клиента превышает 5 миллионов рублей, то он получает право на 8 свободных визитов в месяц.

У привилегированной Мультикарты ВТБ есть и дополнительные преимущества. Это: кэшбэк за покупки, повышенный доход по накопительному счету, бесплатное подключение к полезным сервисам «Помощь на дорогах», «Страхование в путешествиях» и консьерж-сервис.

На 2021 год обслуживание Мультикарты Привилегия может оставаться абсолютно бесплатным, если:

- человек держит на счетах и вкладах в банке больше 2 миллиона рублей;

- делать покупок по карте на сумму свыше 100 000 рублей в месяц;

- получать на пластик зарплату от 200 000 рублей;

- является держателем акций банка на сумму не менее 45 миллионов рублей.

При невыполнении условий за пользование пластиком будет удерживаться 5 000 рублей в месяц.

Home Credit Bank: карта Польза Travel

Здесь также действие программы было остановлено.

Ранее:

Держатели специализированного пластика для путешественников «Польза Travel» получают доступ в залы аэропортов бизнес-класса по программе Lounge Key. Данная карточка сама по себе и является пропуском в эти залы. После подключения к программе клиент Хоум Кредит получает 2 приветственных бесплатных прохода в бизнес-залы аэропортов. Еще одно бесплатное посещение в месяц можно получить, если выполнить одно из условий:

- совершить трат по пластику не менее чем на 100 тысяч рублей в месяц (без учета зарубежных покупок и трат в категории «Путешествия»);

- держать на карте сумму не менее 600 тысяч рублей.

Приветственные проходы действуют бессрочно. Срок действия посещений, полученных за выполнение условий — 4 месяца (далее они «сгорают).

Кроме того, карта «Польза Travel» предлагает туристам дополнительные льготы (повышенный кэшбэк, страхование на время турпоездки, бесплатное обналичивание денег в зарубежных банкоматах, бесплатные юридические консультации, скидка на аренду автомобилей, мобильная связь в роуминге по цене «домашнего» тарифа, консьерж-сервис).

За обслуживание карточки банк Хоум Кредит не взимает деньги, если:

- она выпущена в рамках зарплатного проекта;

- по пластику совершаются покупки на сумму от 30 тысяч рублей в месяц (без учета трат за пределами России и покупок в категории «Путешествия»);

- остаток денежных средств на ней не опускается ниже 30 тысяч рублей.

При невыполнении условий обслуживание пластика будет стоить 199 рублей в месяц.

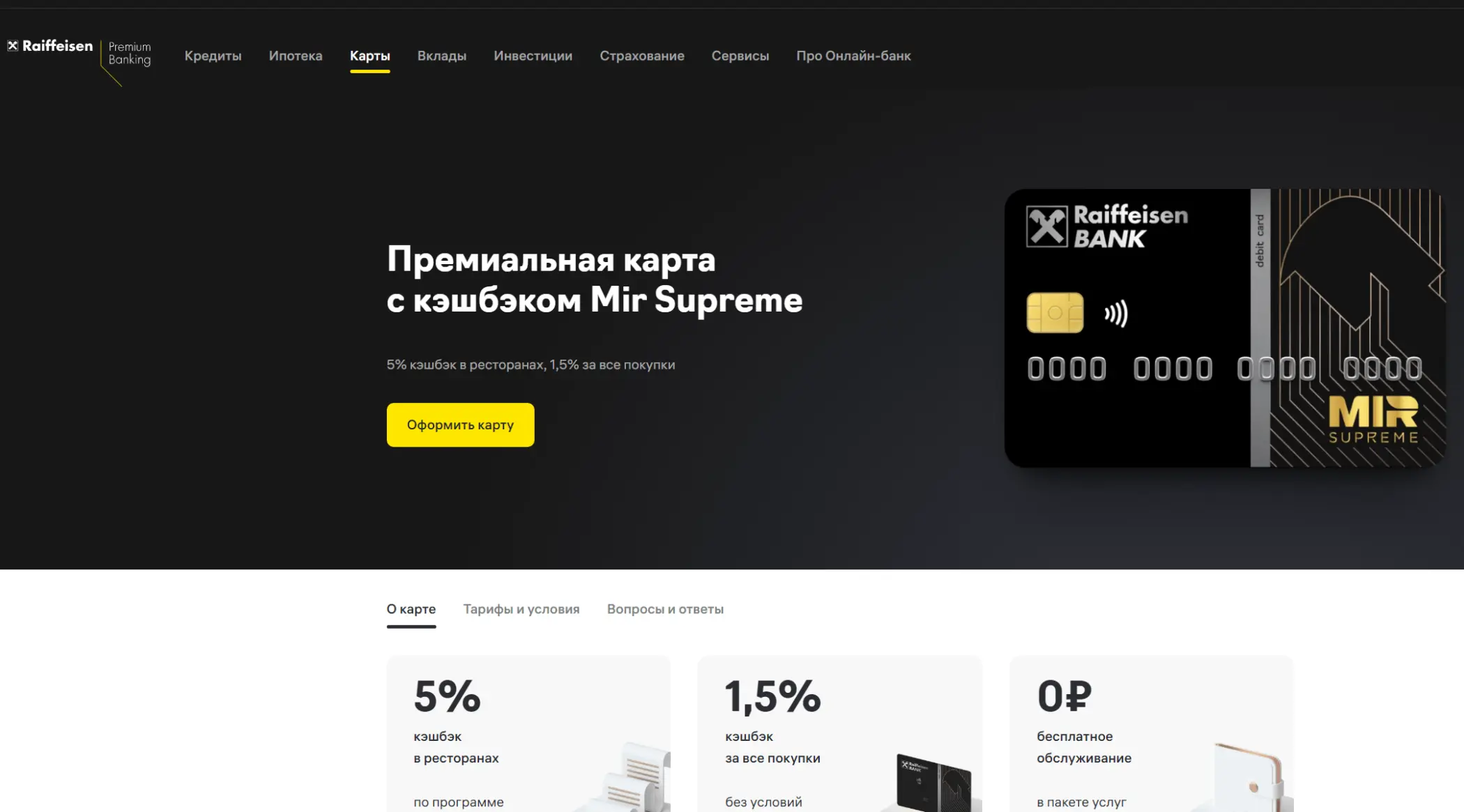

Райффайзенбанк: пакет услуг «Premium Banking»

До марта 2022 года пользователи пакета услуг «Premium Banking» Райффайзенбанка ежегодно получают 10 бесплатных проходов в бизнес-залы аэропортов по программе Priority Pass. Услуги Priority Pass могут быть вообще безлимитными, если:

- сумма на счетах клиента в банке превышает 5 миллионов рублей;

- сумма на счетах больше 2,5 миллионов, но при этом человек получает на пластик зарплату свыше 300 тысяч рублей и тратит по карточке более 100 тысяч рублей в месяц.

Кроме участия в программе Priority Pass премиальный пакет услуг Райффайзенбанка предполагает страхование в поездках, выделение персонального менеджера, возможность обмена валюты по более выгодному курсу.

Данными привилегиями можно пользоваться бесплатно, если выполнить хотя бы одно из следующих условий:

- разместить на рублевые счета или в инвестиционные продукты более 2,5 миллионов рублей;

- тратить по всем картам (в том числе дополнительным и кредитным) больше 250 тысяч рублей в месяц;

- получать на пластик зарплату свыше 500 тысяч рублей.

При невыполнении условий обслуживание пакета услуг «Premium Banking» будет стоить 5 000 рублей в месяц.

Почта Банк и мир привилегий по картам Visа

Приостановлено.

Ранее:

В Почта Банк нет программы или тарифа, предоставляющего такие сервисы, однако, для держателей банковских карт Visa Platinum (например, дебетовые карты pochtabank «Марки» и «Карта для покупок») доступны стандартные условия программы лояльности «Мир привилегий Visa Premium». В частности, владельцы данного пластика могут зарегистрироваться в специальном приложении, которое обеспечивает доступ в Lounges и бизнес-залы аэропортов. Стоимость прохода отображается в приложении. Стоимость обслуживания премиальной карты в данном банке всего 700 рублей / год.

ЮниКредит Банк: премиальный пакет услуг PRIME

Программа продолжает действовать в измененном варианте. Теперь премиум клиентам дают доступ по программе Dragon Pass.

Как было раньше:

Банк ЮниКредит предоставляет право на посещение залов бизнес-класса в аэропортах держателям своих премиальных дебетовых карт PRIME Visa Signature. В месяц оформления пластика и в следующий за ним месяц клиенты банка получают по 2 бесплатных приветственных прохода.

В дальнейшем за каждый миллион рублей среднемесячного баланса на счетах банка клиент станет получать 1 бесплатный визит в привилегированный зал.

Если на счета в ЮниКредит Банке человек внесет свыше 3 миллионов рублей и будет тратить по картам, привязанным к пакету премиальных услуг, больше 100 000 рублей в месяц, то банк предоставит ему право безлимитного посещения бизнес-залов в аэропортах. Карточек, выпущенных в рамках пакета, может быть до 5 штук (на каждого члена семьи). Причем пользоваться льготными проходами сможет не только сам клиент банка, но и приведенные им гости.

Чтобы получить неограниченное количество визитов в VIP-залы, можно тратить по премиальным картам всего 10 000 рублей в месяц. Но в этом случае в продукты банка должно быть размещено не менее 6 миллионов рублей личных накоплений.

Пользование премиальной картой PRIME Visa Signature может быть бесплатным, если человек держит на счетах в банке больше 3 миллионов рублей. Разместить в продукты можно и 1,5 миллиона, но в этом случае придется расходовать по картам свыше 100 000 рублей в месяц.

Если условия бесплатности не соблюдаются, то за обслуживание карточного счета придется платить 5 000 рублей ежемесячно.

Материал будет обновляться.

Ссылки по теме:

- В другой нашей статье сделали обзор премиального обслуживания в банках. Узнайте, какие преимущества российские банки предлагают клиентам с повышенным уровнем доходов.

- Премиальные условия для держателей карты Alfabank

- Сравниваем банковские карты с бонусной программой Аэрофлота: какую выбрать?

- Банковские карты для путешествий: в чем их особенности и какую выбрать?

На этой странице вы найдете все самые интересные предложения российских банков по оформлению дебетовых карт (как привилегированных, так и обычных).

moneyzz.ru

Показано 36 карт. С 2022 года в программах лояльности произошли изменения, посмотрите тут, что предлагают банки взамен бесплатным посещениям бизнес-залов.

Priority Pass

Центр-Инвест

Ежегодное обслуживание: 0 – 7 500 ₽

Кэшбэк до 30%

Priority Pass

Россельхозбанк

Ежегодное обслуживание: 0 – 29 900 ₽

Кэшбэк до 5%

Priority Pass

Россельхозбанк

Ежегодное обслуживание: 0 – 29 900 ₽

Кэшбэк до 5%

Priority Pass

Фора-Банк

Ежегодное обслуживание: 0 – 2 388 ₽

Кэшбэк до 20%

Priority Pass

БКС

Ежегодное обслуживание: 0 – 3 000 ₽

Кэшбэк до 7%

Lounge Key

Ак Барс

Ежегодное обслуживание: 0 – 30 000 ₽

Кэшбэк до 1,25%

Lounge Key

Хоум Кредит

Ежегодное обслуживание: 0 – 2 388 ₽

Кэшбэк до 11%

Lounge Key

МКБ

Ежегодное обслуживание: 0 – 15 000 ₽

Кэшбэк до 7%

Lounge Key

Газпромбанк

Ежегодное обслуживание: Бесплатно

Кэшбэк до 15%

Priority Pass

Промсвязьбанк

Ежегодное обслуживание: 0 – 33 600 ₽

Кэшбэк до 10%

Готовьтесь к поездке заранее

Трансфер

Комфортное такси в аэропорт и обратно.

Гостиницы

Поисковик отелей с сравнением условий в различных агентствах и агрегаторах.

Продажа авиабилетов

Сравнение предложений авиакомпаний и онлайн оформление.

Аренда авто

Прокат автомобиля в местной компании.

Услуга Priority Pass включает

- пребывание в зоне ожидания повышенной комфортности

- бесплатный Wi-Fi

- напитки и закуски

- газеты и журналы

- скидки и подарки в партнерских магазинах, ресторанах и спа-центрах

- кушетки для сна

- душевые кабины

- конференц-залы

При оформлении программы на официальном сайте стоимость услуги (по состоянию на февраль 2019 года) составляет:

- 89 € в год за пакет «Стандартный» (одно посещение 28 € + 28 € за гостя);

- 259 € в год за пакет «Стандартный плюс» (10 бесплатных посещений, далее 28 € за одно посещение + 28 € за гостя);

- 399 € в год за пакет «Престиж» (все посещения бесплатные + 28 € за гостя).

При регистрации потребуется указать:

- фамилию, имя и пол участника

- дату рождения

- номер мобильного телефона

- адрес электронной почты

- страну проживания

- адрес для доставки

После заполнения всех данных услугу нужно оплатить банковской картой. После подтверждения оплаты будет доступна электронная карта (можно начинать использовать, но принимают ее не во всех залах). Через 2-3 недели после оформления на указанный почтовый адрес поступит пластиковая карта.

При оформлении карты в банке услуга Priority Pass предоставляется бесплатно, но, как правило, условия тарифа по таким картам предусматривают высокий ежемесячный оборот (от 50-100 тысяч рублей) и большой остаток по счету (от 1 млн рублей). При невыполнении этих условий банки взимают комиссию за обслуживание в размере около 1500-3000 рублей ежемесячно. Каждый банк самостоятельно устанавливает количество бесплатных посещений.

Посетить VIP-зал по программе Priority Pass можно после регистрации на рейс, при предъявлении посадочного талона и карты. Также участник программы может пригласить с собой гостей (услуга платная), их количество регулируется условиями тарифа.

В случае регистрации и покупки программы на сайте, можно также приобрести тариф «Стандарт Партнер» для члена семьи со скидкй в 50%. Стать участником программы может любой гражданин старше 18 лет.

Как работает Priority Pass?

Программа была основана в 1992 году компанией Collinson Group. Принцип ее работы базируется на заключении партнерских договоров с действующими бизнес-залами. Аэропорт выставляет Collinson Group цену за посещение Vip-зоны, а участник Priority Pass покупает эту услугу по более высокой цене. Тем не менее, для часто летающих пассажиров быть участником Priority Pass все равно выгоднее, чем самостоятельно оплачивать посещение бизнес-залов, т.к. аэропорт предлагает Collinson Group более низкую цену за счет массового привлечения клиентов. Например, в 2019 году одно посещение Vip-зала в рамках программы стоит 28 €, в то время как средняя стоимость услуги от самого аэропорта составляет 40-50 €.

Стоит обратить внимание, что Priority Pass предоставляет только услугу посещения бизнес-зала и привилегии на его территории. При этом участники программы не получают приоритетное обслуживание во время прохождения таможенного контроля, бесплатные услуги трансфера, страхования или упаковки багажа.

Также из-за того, что компания Collinson Group не является непосредственным владельцем бизнес-залов, а лишь является агентом, иногда участники Priority Pass могут получать отказ в посещении Vip-зоны (за-за перегруженности или по другим причинам), а также пользоваться дополнительными привилегиями (напитки, пресса) только за дополнительную плату. Степень предоставляемого комфорта и наличие бесплатных услуг зависит от конкретного зала в аэропорту.

Автор: Игорь

В тексте расскажу про свой 5-летний опыт с Priority Pass от банка с бизнес-залами (к сожалению, в прошлом году он прервался, но есть другие варианты, о которых будет в тексте): цены на входы, в каком банке сейчас выгоднее открывать карту приорити пасс (сейчас только на официальном сайте) или проще оформить доступ напрямую? Текст я обновляю, поэтому добавил информацию про GreyWall, Every Lounge и Dragon Pass, с которыми сейчас сотрудничают российские банки! А с Priority Pass и Lounge Key сотрудничество приостановлено — эти карты можно оформить отдельно, купив их на соответствующих сайтах.

Пару абзацев уделю и Lounge Key — главном конкуренте героя этого текста, которым я тоже пользовался долгое время. Маленький спойлер: на самом деле они мало чем отличаются, разве что Приорити обслуживает чуть больше бизнес-залов. И проходы с GreyWall по России и Every Lounge по всему миру тоже в плане самого прохода ничем не отличаются, просто у них меньше этих бизнес залов.

Знаю ли я, о чем веду речь?

Да, еще как: у меня были или есть доступы в бизнес-залы от Открытия, Хоумкредита, Россельхозбанка, ВТБ, Сбербанка, Тинькофф… К делу!

Содержание

- Про Приорити — тарифы и стоимость

- Лучшие предложения банков с priority pass

- Как попасть в бизнес-зал без приорити?

- Выводы и советы

Каждый банк давал мне свою Priority Pass, но в 2023 году они не работают

Сперва расскажу, сколько стоит Priority Pass отдельно, а дальше уже поделюсь актуальной информацией про банки и выгодные предложения, которыми грех не воспользоваться ради бесплатных проходов 🙂

Саму карту Priority Pass можно купить отдельно — от банков ее сейчас не получить. И на самом деле, иногда это сделать довольно выгодно! И я подумываю оформить.

Вступаешь в клуб за €399 (30 000 рублей) и получаешь безлимитку на год на себя лично, а проходы спутников оплачиваешь отдельно по €28. Я обычно летаю не один, поэтому такой вариант не рассматриваю. Также можно купить карту и проходы от Dragon Pass, например $400 за безлимитку. Но для покупки вам понадобится карта зарубежного банка, платежи с российских карт не пройдут.

Вот 3 основных тарифа по карте Priority со следующими годовыми взносами:

- 89 евро — плата за саму физическую карту и право заходить в бизнес-залы, цена каждого прохода 28 евро.

- 259 евро — дает 10 проходов, а далее 28 евро за каждое использование.

- 399 евро — та самая безлимитка.

Обратите внимание, тарифы распространяются только на хозяина карты, за спутника/-ов всегда идет доплата в 28 евро.

Иногда на официальном сайте проходят интересные акции — скидка до 50% на первые два предложения (и тогда второй тариф можно, например, забрать за 168 евро, что очень неплохо!).

Как понятно из условий, карта Priority Pass вне банка — и без акции — стоит дорого. И условия не очень, плюс гостя бесплатно не проведешь. Не хочется платить по 2500 рублей за +1 человека. Поэтому я считаю, что лучше два бесплатных прохода в месяц от банка, но и спутника в них включить. Хотя возможно в вашем случае будет выгоднее купить Priority Pass и не париться с условиями банков, обязательно сравнивайте цены.

Как получить Priority Pass, Every Lounge и Dragon Pass бесплатно?

- В 2023 году я пользуюсь двумя премиум-картами от Тинькофф, отзыв о них писал в отдельных статьях: вот тут о дебетовой, и тут — о кредитке. По ним даются 2 прохода в бизнес зал в месяц

Если ищете безлимитку без миллионных вложений и трат в 200 тысяч в месяц… вы опоздали на пару лет. Золотой период халявных бизнес-залов закончился в 2019 году. Сейчас самые адекватные условия это от 12 до 24 проходов в год, и то — придется выполнять не самые простые условия по тарифам банка или платить ежемесячно за обслуживание в районе 5000 рублей. Поэтому вариант купить безлимитный проход от того же Priority Pass выходит на первый план — тем более саму карту от банка уже не получить, но есть аналоги (например, у Тинькофф банка, о них ниже).

После таблицы с самыми адекватными на данный момент предложениями банков я подробнее расскажу про все карты как с Приорити Пасс, так и с Лаундж Кей (теперь с EveryLounge, Grey Wall и Dragon Pass). Сейчас многие банки переходят на бизнес залы от Grey Wall и Every lounge (тот же Тинькофф) или оставляют Dragon Pass (Россельхозбанк, Газпромбанк, Солидарность и другие). Поэтому найти что-то можно, для себя я пока оставляю Тинькофф премиум и отдельную карту от Priority Pass. Мы летаем вдвоем и это выгодно.

Вы тоже добавляйте комментарии, если я что-то упустил! Условия по кэшбэкам и прочим моментам не буду расписывать, потому что нас интересуют в первую очередь именно проходы в бизнес-залы.

| БАНК | УСЛОВИЯ | КОЛИЧЕСТВО ПРОХОДОВ |

Тинькофф:

|

1990 рублей месяц + первые 2 месяца бесплатно

или бесплатно при 1 млн на счетах и тратах от 200 000 рублей в месяц |

24 прохода в год, но не больше двух в месяц

(1000 рублей за проход или 500 рублей, если есть 1 млн на инвестициях) |

| Россельхозбанк | 19 990 рублей в год | 12 проходов в год + 1 проход за траты от 175 000 рублей

(1600 рублей за проход) |

| Сбербанк Премьер | 2500 рублей в месяц | 6 проходов в квартал

(1600 рублей за проход) |

Стоимость прохода я посчитал условно. Получилось, что в среднем в банках — в пересчете на «ежепроходную» оплату — бизнес-зал обходится примерно в 500–1000 рублей на человека. Это очень грубо, потому что даже если взять Тинькофф премиум, с его обслуживанием в 1990 рублей/месяц, туда же включены и повышенные кэшбеки, и очень хорошая страховка (которая покрывает франшизу при аренде авто), и инвестиции с пониженной комиссией. Напомню, отдельно проход по Priority Pass в рублях без карты банка стоит примерно 2500 рублей.

Итак, про карты подробнее.

1. Тинькофф Металл / Тинькофф All Airlines Black Edition. Сейчас я пользуюсь обеими картами в связке — если платить за премиум тариф в банке, можно открыть сколько угодно карт (но одинаковые нельзя). По любой ссылке можно получить 2 месяца обслуживания бесплатно, а далее 1990 рублей/месяц за тариф (не карту).

2. Россельхозбанк. Этот вариант ранее выбрали несколько моих друзей — используют карту только для проходов. Если вы часто летаете, предложение отличное. За 19 990 рублей в год доступны безлимитные проходы.

Обновление! Банк сократил проходы до 12 в год, а каждый последующий дается за 175 000 рублей оборота. В принципе, если ваша семья тратит более 100 000 рублей в месяц, оформить можно. Но в остальном, уже не такая выгодная. Пакет Ультра для этого не нужен.

С такой картой Visa Platinum от Сбербанка можно было получить проходы в залы

3. Сбербанк. Предложение полюбилось многим — карта Priority, 6 проходов в квартал и маленький лайфхак с обслуживанием: если оформить, например, 15 мая, то до 30 июня карта будет бесплатной.

И раньше многие делали так: открывали перед поездкой, пользовались бесплатным периодом и потом закрывали — потому что за 2500 рублей давали безлимитку:) В 2019 году аттракцион гос.щедрости закрыли. Да и приходить в банк во второй или третий раз и закрывать-открывать карту уже как-то было некомфортно. Кроме проходов, ничего полезного тут нет.

Как-то я сделал апгрейд в бизнес класс по оочень хорошей акции от Туркишей с вылетом из Москвы и побывал в их бизнес зале (пускают только клиентов с билетами в бизнес)

4. Home Credit Польза Travel. Картой пользуюсь давно, но только для некоторых категорий кэшбэков в путешествиях. При оформлении карты банк дает бонус в 2 приветственных посещения бизнес-зала. Сама карта почти ничего не стоит. Но после двух посещений больше бесплатных не будет.

5. Райффайзен. У банка самая интересная система, но достаточно бестолковая — надо набирать баллы (звезды). Для бесплатного обслуживания, нужно хранить 1 млн на счете, получать зарплату в 200 000 рублей и тратить 50 000 рублей в месяц. И это за 10 проходов в год! Оплата за карту без выполнения бесплатных условий — 5000 рублей в месяц.

6. Москарта Black от МКБ. Чтобы получить 24 прохода по Lounge Key в год, нужно держать на карте 1 млн рублей или тратить 200 000 рублей в месяц. Но тут хотя бы 4% на остаток есть и 7% баллами за определенные категории. Или можно просто заплатить за год 15 000 рублей — и проход получается 600 рублей, почти как в Тинькофф.

7. ВТБ или АЛЬФА в списке не будет, потому что там условия прям совсем «крутые». Альфа за 2 прохода в месяц просит держать 1,5 млн рублей и тратить 100 000 рублей, а в ВТБ вообще 2 млн рублей и 100 000 трат за 2 прохода в месяц по Priority Pass. Очень много.

Как попасть в бизнес-залы без Priority Pass?

Каждый бизнес-зал разный — как по качеству, так и по условиям попадания внутрь. В какой-то можно зайти только, если у вас билет бизнес-класса определенной авиакомпании, в другие — по карте Priority Pass, а в третьи только по Lounge Key. Но чаще всего — один бизнес-зал принимает и по карте Priority, и по Lounge Key, так им выгоднее.

Также можно заходить по золотым/платиновым картам авиакомпаний, заработав определенный статус — например, мой друг (владелец карты Аэрофлота) может провести с собой +1 человека, если летит авиакомпанией Россия или Аэрофлот. И работает такое, конечно, только по России.

В некоторые бизнес-залы можно попасть без карт, просто с оплатой на месте — как правило, это около $50. И некоторые люди с форумов пишут, что лучше и выгоднее платить за каждый проход отдельно, чем выполнять условия банков. Я с этим не согласен — залы все разные, какие-то могут стоить $50, другие не стоят и $10! Я часто захожу в такие недо-бизнес-залы просто за водой, больше там делать нечего. Представляете, вы заплатили 4000 рублей, а там кроме воды и печенья ничего нет?

Все залы работают по своим графикам, и перед полетом я всегда изучаю информацию на официальных сайтах. Еще есть бизнес-залы от Mastercard, для этого нужны карты уровня World Elite, реже пускают по Black Edition.

Несколько раз я посещал бизнес-зал по «золотому» канону — делал апгрейд до бизнес класса в самолете и в придачу получал доступ в бизнес-зал авиакомпании (например, лаунж Turkish Airlines в Москве или зал Finnair в Хельсинки), куда по Приорити не попасть. И вот что скажу — как правило, эти залы не имеют ничего общего с залами по картам Priority и Лаундж Кей! Они гораздо лучше.

Поэтому спустя пару лет, бизнес-залы по картам от банка стали для меня не более чем удобным местом посидеть и выпить воды. Есть «бриллианты» — например, бизнес-залы в Гонконге, Сингапуре, Бангкоке или вот зал S7 в Домодедово (который более-менее адекватный), но последний часто отказывает в проходе из-за перегруженности.

Кстати, чтобы летать бизнесом, не обязательно покупать билет за полную цену — можно накопить баллы, а можно (как делаю я) просто докупить место максимально дешево за несколько дней до полета (сделать платный апгрейд). Например, когда мы летали в США, авиабилет стоил 23 000 рублей (туда-обратно) за 12-часовой перелет, а апгрейд в одну сторону в бизнес-класс (и зал) обошелся в 23 000 рублей, что о-о-очень хорошо!

Мои выводы и советы — чем я пользуюсь сейчас?

В бизнес зале в Шереметьево есть душ, и это очень крутая штука во время длительной пересадки из регионов

Конечно, в идеале лучше иметь обе карты — и Priority Pass, и Lounge Key. А еще в довесок статус в авиакомпании 😊 Российские банки перестали сотрудничать с ними, но как минимум, в 2023 году карту Priority Pass можно купить на официальном сайт компании. А банки в России сотрудничают с Grey Wall, Everylounge (Тинькофф), некоторые банки с Dragon Pass, но условия там совсем не очень. Я уже неоднократно проходил в бизнес залы за границей, но не без проблем — то приложение партнера банка «затупило» и я не мог оплатить и пройти, то просто бизнес зала партнера не было в аэропорту (такое случается часто).

В общем, в 2023 году для себя я остановился на Grey Wall и Everylounge, которые открыл в банке Тинькофф с премиальным тарифом — дебетовой карте Metal и кредитной All Airlines Black Edition. Плачу 1990 рублей в месяц или 990 рублей, если, например, на инвестициях лежит от 1 млн рублей. А еще первые 2 месяца бесплатные, потом можно закрыть. Это подходит идеально для ваших спутников — открываешь карту на время путешествия, потом закрываешь. Заодно и отличную страховку в путешествии получаешь. И вроде мобильная связь почти бесплатная.

1. Когда планируете поездку, просмотрите все терминалы, куда прилетаете и время работы залов.

2. Заранее можно по фотографиям изучить что есть внутри/или даже позвонить и спросить у сотрудника,

3. Во многих бизнес-залах есть душ, и это самое крутое, что есть в аэропорту:)

Копирование материалов разрешено только с обязательным указанием прямой, активной и открытой к индексации гиперссылки на howtrip.ru.

-

ЧЕМ ПОЛЬЗУЕМСЯ МЫ — ПОЛЕЗНЫЕ САЙТЫ: Где купить авиабилеты?

Где найти горящие туры?

Где искать жилье?

А ЭКСКУРСИИ?

Tripster По всему миру от русскоязычных жителей -

Время на прочтение

11 мин

Количество просмотров 4.1K

Я проанализировал премиальные программы 8 российских банков чтобы понять, какая из них подходит мне больше всего. Возможно, наши с вами характеристики и обстоятельства похожи, и вам будет полезно прочитать этот обзор.

Премиальные тарифы в российских банках становятся всё доступнее: инфляция не распространяется на минимальные остатки, требуемые для бесплатного премиального обслуживания. С другой стороны, вот уже год банки пытаются адаптироваться к новым реалиям, и не всем удалось восстановить уровень сервиса, который был доступен клиенту с высокими запросами до 2022 года. Я об этом знаю не понаслышке. У меня сейчас премиум в двух банках: Тинькофф и Открытие.

Из-за специфики своих долгосрочных планов на жизнь (FI/RE, но статья не об этом), у меня накапливаются крупные остатки, и было бы глупо не получать дополнительные опции от банков. На горизонте до года передо мной возникает дилемма: либо продолжать использовать уже имеющийся банк (наращивая остаток в нем для получения все больших опций), либо искать ещё один, третий — для получения новых «плюшек».

Изначально я планировал оценить премиальные условия 5 крупнейших (и наиболее знакомых мне) банков. Но подписчики моего скромного блога посоветовали обратить внимание ещё на 3 банка — из-за весьма привлекательных фишек, которые могут их выделить на фоне остальных. В первом блоке я расскажу о собственных критериях оценки и своей системе присуждения очков, во втором блоке кратко пройдусь по особенностям каждого из 8 банков, а в заключении представлю общий рейтинг с выявленными лидерами.

Критерии оценки

Исходя из собственного пользовательского опыта, я выделяю 9 критериев для сравнения:

1. Условия бесплатного обслуживания. Чем меньше лимиты, тем выше доступность премиальной программы и тем выше балл. Один из важнейших критериев, поэтому максимальная оценка по данному критерию — это 20 баллов. Если сравнивать базовые премиальные программы (не Upper Premium и не Private Banking), то в общем-то лимиты посильные, и балл у многих высокий. Логично, что чем лучше (читай — доступнее) условия для бесплатного обслуживания, тем хуже сочетание приятных опций.

2. Базовый кешбэк. По статистике за последние 12 месяцев, доля расходов по карте в нашей семье составляла 97-100%. Бывали месяцы вообще без оплаты наличными, так что каждые полпроцента кешбэка имеют значение! Максимальная оценка 10 баллов.

3. Дополнительный кешбэк. Здесь оцениваются разные предложения с кешбэком по категориям или дополнительные условия (расходы свыше какой-то посильной суммы) . Довольно субъективный показатель, так как я котирую процент пониже, но на категорию поюзабельнее. Максимальная оценка 10 баллов (итого, совокупность кешбэк-программы может дать до 20 баллов) .

4. Процент на остаток по карте. Для вас это может быть неактуально, но я постоянно «забываю» деньги на карте, а не перевожу на накопительный счет. Так что процент на остаток по карте имеет значение. Максимальная оценка 10 баллов.

5. Процент на накопительный счет. Важно отметить, что я не оцениваю доходность вкладов. Это отдельная песня, у банков есть куча промо-предложений, появляются вкладовые маркетплейсы. Важна максимальная доступность денег — в любой день и без потери накопленных процентов. Максимальная оценка 10 баллов.

6. Доступ в Бизнес-залы в аэропортах. Я пользуюсь этой услугой часто. Так за 2021 год я посетил бизнес-залы аэропортов 21 раз. Естественно, не на свои, а на банковские. Максимальная оценка 10 баллов.

7. Страховка в путешествиях. Уже забыл, когда покупал страховой полис в путешествия за свои. В рабочих поездках тоже застрахован, что приятно. Максимальная оценка 10 баллов.

8. Приятные особенности и опции. Разные банки предлагают самые разные услуги. Особенно это актуально на фоне существенных ограничений возможностей российских банков за рубежом — они пытаются компенсировать больше расходов здесь, внутри страны. Кто-то компенсирует рестораны, кто-то такси — всё это экономия собственных средств для меня как для клиента. Максимальная оценка 10 баллов.

9. Качественное брокерское обслуживание и учет брокерских активов в лимитах. Многие банки в рейтинге под санкциями, и доступ к разным инструментам ограничен. С другой стороны, очень важно чтобы остаток на брокерском счете учитывался при расчете остатков под бесплатное обслуживание. Оказывается, это есть не у всех. Максимальная оценка 10 баллов.

Итого, идеальный банк мечты может получить 100 баллов. Какие баллы получат банки сегодня?

Тинькофф

Я пользуюсь премиальным тарифом Тинькофф с 2021 года. Так что оценку я проводил не по рекламному буклету, а на основании пользовательского опыта.

Условия бесплатного обслуживания: 3 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы по карте 200.000₽ в месяц + остаток 1 млн ₽. Базовый кешбэк скромный — 1%, однако каждый месяц можно выбрать дополнительные категории, среди которых попадаются и неплохие (например, супермаркеты) — если это не промо-акции, то кешбэк в категориях равен 5%. Лимит на кешбэк составляет 30000₽, чего в обычной жизни более чем хватает. Доход на остаток по карте равен 6% годовых, на накопительном счете 7% годовых.

Что касается бизнес-залов, то в базовом варианте предоставляется 4 прохода в месяц, а при остатке 10.000.000₽ — без ограничений. Премиальным клиентам выписывают полис с покрытием 100.000€, в который можно вписать +4 члена семьи. Доступно бесплатное снятие наличных на сумму 10.000$(€) в месяц — правда, только там где это возможно с картой МИР. Премиальным клиентам начали оформлять карты казахстанского Freedom Finance — правда, стараются это не афишировать. Впрочем, у меня такая карта уже есть.

Что еще для меня важно и чем я пользуюсь? Симка от Т.Мобайл с бесплатными звонками (но интернет за отдельную плату) и с небольшим пакетом бесплатного интернета в международном роуминге — нужная штука. Также у меня вошло в привычку проверять наличие билетов и гостиниц в Т.Путешествиях — в 2 случаях из 3 выгоднее покупать там из-за того что наценка отсутствует либо ниже предлагаемого кешбэка (7% для авиа, 10% для отелей).

|

Критерий |

Оценка |

|

Условия бесплатного обслуживания |

14/20 |

|

Кэшбэк базовый |

3/10 |

|

Кешбэк дополнительный |

6/10 |

|

% на остаток |

8/10 |

|

% на накопительный счет |

9/10 |

|

Бизнес-залы |

10/10 |

|

Страховка |

10/10 |

|

Особенности и зарубежные опции |

6/10 |

|

Брокерское обслуживание |

7/10 |

|

ИТОГО |

73/100 |

Вероятно, я предвзят в оценке, т. к. являюсь лояльным пользователем.

Открытие

Вот уже более 4 лет я являюсь премиальным клиентом Открытия. Ранее банк давал невероятные киллер-фичи: кешбэк 4% на всё вкупе с программой Airback (по ней можно было возмещать себе походы в рестораны, например). Но хорошие времена прошли, и теперь условия скромнее.

Условия бесплатного обслуживания: 3 млн ₽ на всех счетах (активы на брокерском тоже считаются). Есть Light Premium для регионов (не для Москвы, МО, СПБ, ЛО) — там достаточно 2 млн ₽. Вариантов получить Премиум по критерию расходов — нет. Базовый кешбэк 2%, однако если разумно использовать кредитку (укладываясь в грейс-период), будет 3% на всё при оплате с неё. Лимит на кешбэк составляет 15000₽, чтобы до него добраться нужно тратить полмиллиона в месяц с кредитки — так что более чем достаточно. Дохода на остаток по карте нет, на накопительном счете 6,5% годовых.

Баллы программы лояльности можно выводить в рубли 1:1 или копить. Я коплю, так как впоследствии ими можно заплатить за авиабилеты и отели с 20% скидкой (если баллов хватает на полную покупку). Этот вариант доступен через поддерживаемую OneTwoTrip «прокладку», так что иногда есть наценка — всегда надо смотреть, что выгоднее получится. Этот вариант как бы увеличивает эффективность кешбэка.

У Открытия есть программа Airback, с ее помощью можно компенсировать себе расходы на бизнес-залы, трансфер в аэропорт или иные расходы, связанные с перелетом (например, покупка места для багажа — в случае с лоукостерами актуально). В базовом варианте мне доступно 8 Airback на календарный год, до 2500₽ каждый (т.е. 20000₽ в сумме). Так как расходы не всегда идеально кратны 2500₽ (или 5000₽, так тоже можно), то как правило удается компенсировать чуть меньше. Премиальным клиентам выписывают полис с покрытием 112.500€, в который можно вписать +3 члена семьи, и там есть страховка от невылета на 2000€ (важная фича, воспользоваться к счастью не привелось).

При остатке 6.000.000₽ и выше премиум-фишки становятся привлекательнее: Кешбек на всё 3% с дебетовой карты, 12 Airback в год, причем три из них можно потратить на рестораны (7500₽/год).

|

Критерий |

Оценка |

|

Условия бесплатного обслуживания |

14/20 |

|

Кэшбэк базовый |

8/10 |

|

Кешбэк дополнительный |

3/10 |

|

% на остаток |

0/10 |

|

% на накопительный счет |

9/10 |

|

Бизнес-залы |

4/10 |

|

Страховка |

10/10 |

|

Особенности и зарубежные опции |

7/10 |

|

Брокерское обслуживание |

7/10 |

|

ИТОГО |

61/100 |

Альфа-Банк

Я не являюсь премиум-клиентом банков далее по списку, так что их оценка произведена по информации на сайтах и по обратной связи от пользователей-подписчиков моего скромного блога.

Условия бесплатного обслуживания: 3 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 100.000₽/мес при остатке 1.500.000₽. Базовый кешбэк 2%, лимит на кешбэк 15000₽. Дохода на остаток по карте нет, на накопительном счете 6,5% годовых. Но при расходах от 150.000₽/мес кешбэк будет уже 3%, что привлекательно. Тоже есть категории на выбор — насколько часто там выпадает что-то годное, сказать пока не могу, только начал тестировать. Дохода на остаток по карте нет, на накопительном счете 7,5% годовых если тратишь 10.000₽/мес и всего 4% годовых, если не потратил нужную сумму.

Что касается бизнес-залов, то в базовом варианте предоставляется 2 прохода в месяц (не более 12 в год), а при остатке 12.000.000₽ — без ограничений. Премиальным клиентам выписывают полис с покрытием 150.000€, в который можно вписать всех членов семьи. Есть компенсация ресторанов в аэропортах РФ — два похода в сутки до 2500₽ каждый. Есть компенсация такси в аэропорт: 2 поездки в год в базовом варианте. При остатке 12.000.000₽ количество поездок на такси увеличивается до 15 в год.

|

Критерий |

Оценка |

|

Условия бесплатного обслуживания |

14/20 |

|

Кэшбэк базовый |

7/10 |

|

Кешбэк дополнительный |

7/10 |

|

% на остаток |

0/10 |

|

% на накопительный счет |

8/10 |

|

Бизнес-залы |

8/10 |

|

Страховка |

10/10 |

|

Особенности и зарубежные опции |

10/10 |

|

Брокерское обслуживание |

7/10 |

|

ИТОГО |

72/100 |

Альфа набрала много баллов, это вызвало мое удивление.

ВТБ

Условия бесплатного обслуживания: 2 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 100.000₽/мес. Базовый кешбэк отсутствует, но есть кешбэк 3% в 4 категориях: супермаркеты, рестораны, транспорт и АЗС. Он начисляется «фантиками», которые можно обратить в рубли по курсу 1 Балл= 0,85₽, что снижает реальный кешбэк. Дохода на остаток по карте нет, на накопительном счете 5% годовых.

Что касается бизнес-залов, то в базовом варианте их просто нет! Предоставляется 2 прохода в месяц при тратах на 100.000₽/мес (125.000₽ для Москвы и МО). Премиальным клиентам выписывают полис с покрытием 100.000€, в который можно вписать +4 члена семьи. Никаких значимых доп. опций не замечено.

|

Критерий |

Оценка |

|

Условия бесплатного обслуживания |

18/20 |

|

Кэшбэк базовый |

0/10 |

|

Кешбэк дополнительный |

6/10 |

|

% на остаток |

0/10 |

|

% на накопительный счет |

5/10 |

|

Бизнес-залы |

2/10 |

|

Страховка |

10/10 |

|

Особенности и зарубежные опции |

2/10 |

|

Брокерское обслуживание |

7/10 |

|

ИТОГО |

50/100 |

В целом, из хорошего только довольно низкие лимиты для получения премиум-статуса и кешбэк на супермаркеты.

Сбер

Условия бесплатного обслуживания: 2 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 150.000₽/мес. Дохода на остаток по карте нет, условий по накопительному счету я тоже не нашел. Но чтобы уж очень сильно не занижать нашего гиганта фин. индустрии, я взял в расчет ставку по 1-месячному вкладу — 5,5% годовых.

Базовый кешбэк — всего 0,5%, да и начисляется «фантиками» СберСпасибо, которые можно обратить в рубли по курсу 1 Балл= 0,7₽, что снижает реальный кешбэк до неприлично маленького. Правда, есть категории на выбор — среди них есть и неплохие (супермаркеты — 1,5%, рестораны — 5%, АЗС — 10%). Есть и повышенные условия при оплате внутри сберовской экосистемы — так что эффективный кешбэк (с учетом конвертации «фантиков») вполне может приближаться к 1,5%, но надо тестировать.

Бизнес-залов у пользователей обычного Премиума нет. Они появляются только на СберПервом (остаток 10.000.000₽+). Премиальным клиентам выписывают полис с покрытием 100.000€. Никаких значимых доп. опций не замечено.

|

Критерий |

Оценка |

|

Условия бесплатного обслуживания |

14/20 |

|

Кэшбэк базовый |

1/10 |

|

Кешбэк дополнительный |

8/10 |

|

% на остаток |

0/10 |

|

% на накопительный счет |

5/10 |

|

Бизнес-залы |

0/10 |

|

Страховка |

10/10 |

|

Особенности и зарубежные опции |

1/10 |

|

Брокерское обслуживание |

7/10 |

|

ИТОГО |

50/100 |

Традиционно, два наших крупнейших банка пользуются своим авторитетом и не заинтересованы в том, чтобы давать конкурентные опции для своих клиентов.

Газпромбанк

Газпромбанк и ещё два банка ниже не были в изначальном списке и вошли в обзор благодаря читателям, порекомендовавшим обратить на них внимание.

Условия бесплатного обслуживания: 2 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 50.000₽/мес + остаток 1 млн ₽. Базовый кешбэк 1,5%, лимит на кешбэк 30000₽. Дохода на остаток по карте нет, условий по накопительному счету я тоже не нашел. Пришлось брать ставку по похожему на накопительный счет вкладу — 5,5% годовых.

Что касается бизнес-залов, то в базовом варианте предоставляется 2 прохода в месяц, а при остатке 6.000.000₽ — 8 проходов в месяц. Премиальным клиентам выписывают полис с покрытием до 1.000.000€, в который можно вписать всех членов семьи. Есть компенсация такси в аэропорт: 2 поездки в год в базовом варианте. При остатке 6.000.000₽ количество поездок на такси увеличивается до 8 в год.

В Премиум-тарифе Газпромбанка есть две фичи, аналогов которым я не обнаружил у других:

-

Можно оформить карту платежной системы UnionPay вместо МИР. Насколько она юзабельная за рубежом — вопрос дискуссионный.

-

Вместо всех перечисленных выше travel-опций (бизнес-залы, такси, страховка) можно оформить себе «Спортивный Премиум». Базовый вариант предполагает абонемент на 110 баллов в некий Фитмост, а при остатках свыше 4.000.000₽ — абонемент в World Class. Как вариант, можно скомбинировать с премиальными картами других банков: одна под путешествия с бизнес-залами, а другая — под спорт.

|

Критерий |

Оценка |

|

Условия бесплатного обслуживания |

18/20 |

|

Кэшбэк базовый |

5/10 |

|

Кешбэк дополнительный |

1/10 |

|

% на остаток |

0/10 |

|

% на накопительный счет |

5/10 |

|

Бизнес-залы |

7/10 |

|

Страховка |

10/10 |

|

Особенности и зарубежные опции |

9/10 |

|

Брокерское обслуживание |

7/10 |

|

ИТОГО |

62/100 |

Газпромбанк оказался неплохим середнячком с интересными особенностями премиум-тарифа.

МТС-Банк

Никогда не обращал внимание на этот банк, но сразу несколько человек мне написали, что используют их Премиум. Все дело в очень демократичном лимите для бесплатного обслуживания — всего 1,4 млн ₽. Базовый кешбэк 2%, лимит на кешбэк 10000₽. Правда, дополнительных кешбэков в категориях нет. Дохода на остаток по карте нет, накопительный счет в базовых условиях непривлекательный — 3% годовых. При расходах по карте от 50.000₽/мес ставка по накопительному становится хорошей — 7,5% годовых.

Что касается бизнес-залов, то в базовом варианте предоставляется 8 проходов в год. Премиальным клиентам выписывают полис с покрытием до 100.000€, в который можно вписать всех членов семьи. Есть компенсация такси (причем, направление не важно — хоть в гости к другу): 2 поездки до 2000₽ в месяц в базовом варианте. При остатке 15.000.000₽ количество поездок на такси увеличивается до 4 в месяц.

Есть еще одна кешбэчная киллер-фича: при остатке свыше 5.000.000₽ кешбэк на все покупки составит 3%. Стоит ли хранить значительно больше страхового лимита в банке, не являющемся системно значимым — это вопрос, ответ на который у каждого свой. Очевидным минусом также является тот факт, что остатки в МТС Инвестициях не считаются (если судить по информации на сайте, требует уточнения).

|

Критерий |

Оценка |

|

Условия бесплатного обслуживания |

20/20 |

|

Кэшбэк базовый |

7/10 |

|

Кешбэк дополнительный |

0/10 |

|

% на остаток |

0/10 |

|

% на накопительный счет |

2/10 |

|

Бизнес-залы |

4/10 |

|

Страховка |

10/10 |

|

Особенности и зарубежные опции |

10/10 |

|

Брокерское обслуживание |

0/10 |

|

ИТОГО |

53/100 |

Райффайзен

Интересный факт: никто из прокомментировавших предварительный рабочий материал не является премиум-клиентом Райффайзена. При этом многие интересовались условиями обслуживания именно там.

Лимит для бесплатного обслуживания в Райффайзен-банке составляет 2,5 млн ₽ или расходы на 250.000₽/мес. Базовый кешбэк составляет 1,5%, без ограничений по сумме. Дополнительных кешбэков в категориях нет. На сайте заявлено о 5% на Рестораны по карте MIR Supreme — но это программа лояльности самой платежной системы, т.е. есть у всех, независимо от банка. Дохода на остаток по карте нет, накопительный счет в базовых условиях непривлекательный — 2% годовых.

Что касается бизнес-залов, то в базовом варианте предоставляется 10 проходов в год. Премиальным клиентам выписывают полис с покрытием до 150.000€, в который можно вписать всех членов семьи. Больше полезных опций обнаружено не было.

|

Критерий |

Оценка |

|

Условия бесплатного обслуживания |

16/20 |

|

Кэшбэк базовый |

5/10 |

|

Кешбэк дополнительный |

0/10 |

|

% на остаток |

0/10 |

|

% на накопительный счет |

1/10 |

|

Бизнес-залы |

6/10 |

|

Страховка |

10/10 |

|

Особенности и зарубежные опции |

1/10 |

|

Брокерское обслуживание |

7/10 |

|

ИТОГО |

46/100 |

Райффайзен занимает последнее место среди рассмотренных вариантов по совокупности критериев. Банку то ли премиальные клиенты не нужны совсем в сложившихся обстоятельствах, то ли они выбирают его по иным (отличным от моих) критериям.

Итоговый рейтинг

Все критерии с результатами расчета итоговых баллов я свел в таблицу, которую время от времени обновляю. Первое место делят на данный момент Тинькофф и Альфа-банк (1 балл может быть погрешностью), второе место — Газпромбанк и Открытие. Остальные идут с заметным отставанием и лично мной не рассматриваются.

Исходя из того, что Открытие и Тинькофф у меня уже есть, на выбор у меня сейчас три варианта (в порядке убывания): Альфа, ГПБ и увеличение текущих остатков в Открытии для получения чуть больших опций.

Я открыт для корректировок по вашим рекомендациям. Рейтинг и таблица — живые, могут быть немного скорректированы. Вы можете следить за моими публикациями на тему личных финансов и инвестиций в моем авторском блоге здесь, на Хабре или в Telegram — где вам удобнее.