Капитализация – показатель, который часто применяется при оценке акций, анализе финансового состояния предприятия или при сравнении компаний на бирже. Выясним в статье, что значит капитализация простыми словами, зачем она нужна и как правильно рассчитывается данный коэффициент.

Что такое капитализация компании

Капитализация компании – это, простым языком, рыночная стоимость предприятия. Представляет собой произведение количества акций компании на их текущую стоимость. Это показатель, который формируется под влиянием фондового рынка и постоянно изменяется.

Рыночная капитализация акционерного общества не всегда отражает действительное положение дел в компании. Проблема заключается в том, что данный экономический показатель часто зависит от ожиданий инвестора и спекуляций на рынке, при этом может совсем не замечать внутренних проблем фирмы.

Самый известный пример подобного искажения реальности – ситуация с мировыми IT-компаниями в 1990-х годах. Капитализация рынка доткомов в США достигала миллиардов долларов, но по факту эти акционерные компании были убыточными. Высокая стоимость их ценных бумаг держалась только на убеждениях инвесторов, что в будущем интернет станет незаменимой частью жизни каждого человека, но финансовой отчетностью данные мнения не подтверждались. Как итог, образовался экономический пузырь, который лопнул 10 марта 2000 года, когда американский индекс NASDAQ за один торговый день рухнул в полтора раза.

Формула расчета с примером

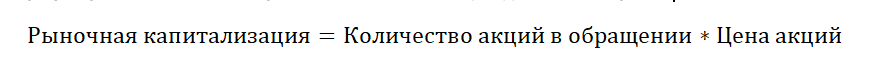

Самая простая формула рыночной капитализации выглядит следующим образом:

Капитализация = Цена акции х кол-во акций в обращении

Важный аспект. Если у компании есть одновременно и обыкновенные, и привилегированные ценные бумаги, то формула расчета будет немного усложненной:

Капитализация = Цена обык. акции х кол-во обык. акций в обращении + цена прив. акции х кол-во прив. акций в обращении.

Если у компании торгуются обыкновенные и привилегированные акции, сначала считается общая рыночная капитализация по каждому типу ценных бумаг, затем суммируются результаты. Для инвестора будет грубой ошибкой, если он пренебрежет этим условием и не будет разделять в расчетах обыкновенные акции с привилегированными.

Итак, как рассчитать капитализацию компании? Возьмем для примера Сбербанк.

У компании торгуются два типа акций (обыкновенные и привилегированные). Поэтому для расчета стоимости ее бизнеса воспользуемся второй формулой.

- Цена обык. акции = 108,55 руб. (на 6 октября 2022 г.)

- Кол-во обык. акций = 21 586 948 тыс. шт.

- Цена прив. акции = 105,03 руб. (на 6 октября 2022 г.)

- Кол-во прив. акций = 1 000 000 тыс. шт.

Капитализация Сбербанка = 108,55 руб. х 21 586 948 тыс. шт. + 105,03 руб. х 1 000 000 тыс. шт. = 2 343 263 205 тыс. руб. + 105 030 000 тыс. руб. = 2 448 293 205 тыс. руб.

Исходя из расчетов, можно сказать, что стоимость Сбербанка сегодня достигает отметки почти в 2,5 трлн руб.

Что влияет на капитализацию компании

Капитализация компании базируется на основе двух показателей – количестве акций в обращении и рыночной стоимости каждой бумаги. Разберем их более подробно.

Количество акций в обращении

Их число периодически может меняться. Компания имеет право провести обратный выкуп акций, дополнительную эмиссию, дробление бумаг и т. д. Соответственно, изменяя число ценных бумаг, компания корректирует стоимость своего бизнеса при условии, что цена акции остается неизменной.

Рыночная стоимость акций

Это в первую очередь волатильный показатель, котировки которого ежедневно то растут, то снижаются. На их стоимость может влиять все что угодно: показатели финансовой отчетности, ожидания инвесторов, политическая напряженность, экономический кризис, бурный рост смежной отрасли или даже смена генерального директора в компании. В общем, любая положительная новость, которая хоть немного касается компании, поднимает стоимость ее акций на бирже, а любая плохая новость снижает цену бумаги.

Виды компаний на рынке

Когда говорят, что компания Apple стоит дороже компании Amazon, то имеют в виду, что капитализация «яблока» больше капитализации компании Дж. Безоса. При этом обе компании имеют капитализацию свыше 1 трлн долларов.

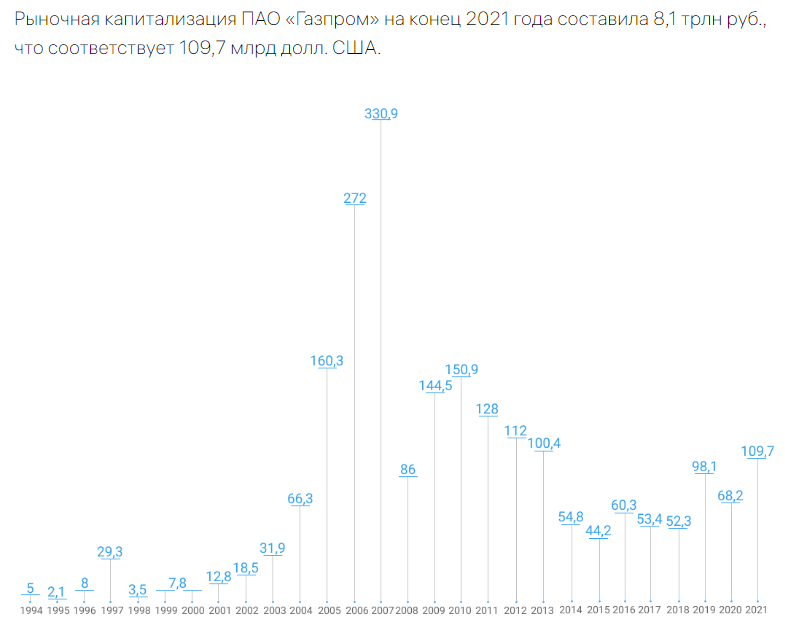

В российских реалиях нет ни одной компании, которая могла бы по своей стоимости сравниться с мастодонтами мирового бизнеса. Но при этом нельзя сказать, что у нас нет крупных компаний. Например, для отечественной экономики Газпром – гигант газовой индустрии. Капитализация холдинга сегодня приближается к 100 миллиардам долларов, а его акции считаются «голубыми фишками».

Рассмотрим далее градацию компаний по рыночной капитализации именно на примере российского рынка и выделим их особенности.

Высокой капитализации

Все компании с рыночной капитализацией от 10 млрд долларов входят в первую группу.

Характерные особенности:

- Регулярная выплата дивидендов (ежемесячно, ежеквартально, раз в полгода или ежегодно).

- Стабильные финансовые показатели. В основном все компании с подобным размером капитализации – это лидеры в своей отрасли, входят в состав индекса ММВБ.

- Высокий уровень управленцев. Как правило, подобные предприятия имеют сложную, но хорошо организованную структуру менеджмента, а в состав совета директоров входят руководители с многолетним управленческим опытом.

- Прозрачная финансовая отчетность. Отчеты о прибылях и убытках и другие финансовые документы всегда находятся в открытом доступе, и каждый инвестор может с ними легко ознакомиться.

В период кризисов котировки подобных компаний медленнее падают и быстрее восстанавливаются. Причина этому фактору одна – цены акций больше зависят от фундаментальных показателей, а не от новостного фона и спекулятивного настроения инвесторов.

К российским компаниям с высокой рыночной капитализацией можно отнести Газпром, Сбербанк, ВТБ, Полюс Золото и др.

Средней капитализации

К этой группе причисляют компании с капитализацией от 1 до 10 млрд долларов.

От представителей этой категории характерно ожидать бурный рост стоимости их ценных бумаг, увеличение прибыли и доли на рынке. Акции со средней капитализацией – наиболее универсальная группа для диверсификации финансовых активов, поскольку они обеспечивают соразмерный баланс роста капитала и его сохранения.

Поскольку акции средней капитализации находятся в стадии роста, они считаются менее рискованными, чем компании с малой капитализацией, но более рискованными, чем эмитенты с большой капитализацией.

К компаниям средней рыночной стоимости можно отнести бумаги Ростелекома, ФосАгро, группы ПИК и др.

Малой капитализации

Негласно к этой категории относят всех российских эмитентов с капитализацией до 1 млрд долларов. Как правило, это компании, ориентированные на нишевые рынки или имеющие финансовые трудности.

Эмитенты третьей группы редко приносят своим инвесторам дивиденды и с трудом остаются на рынке в кризисные периоды, но зато их акции обладают наибольшим потенциалом роста. Именно в этой категории часто можно увидеть рост котировок на 100% и более за один финансовый год.

Компании с малой капитализацией в России – «Камаз», «Мечел», «Белуга Групп» и др.

Как используется в инвестициях

Сама по себе капитализация – это ненадежный экономический показатель, который мало что говорит о действительном положении дел компании в своей отрасли. Для получения справедливой инвестиционной оценки предприятия капитализацию следует использовать совместно с другими относительными показателями, которые в совокупности образуют тот или иной инвестиционный мультипликатор. Разберем более подробно наиболее известные финансовые коэффициенты.

Мультипликатор P/E

Мультипликатор P/E – экономический коэффициент, который говорит инвестору о том, как быстро окупаются вложения в данную компанию.

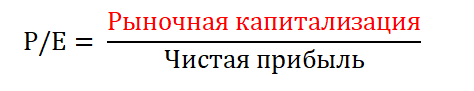

Формула мультипликатора:

Р/Е (Price to Earnings) = рыночная капитализация / чистая прибыль (за год)

Коэффициент Р/Е позволяет найти недооцененные акции компаний, которые имеют потенциал для роста. Другими словами, малые значения P/E сигнализируют о недооцененности предприятия, высокие – о переоцененности.

Для американских акций оптимальным считается значение коэффициента P/E от 15 до 20, а компании с показателем ниже 5 признаются недооцененными.

Для российских акций хорошее значение коэффициента P/E колеблется в пределах от 7 до 10.

Рассчитаем показатель P/E на примере Сбербанка.

- Капитализация компании = 2 448 293 205 тыс. руб. (рассчитали ранее в статье).

- Чистая прибыль (за 2021 г.) = 1 200 000 000 тыс. руб. (данные взяты из финансовой отчетности).

P/E = 2 448 293 205 тыс. руб. / 1 200 000 000 тыс. руб. = 2,04

Показатель P/E равен 2,04. Таким образом, если цена акции и количество бумаг компании останутся на неизменном уровне, то срок окупаемости бизнеса составит чуть больше двух лет. Это отличный показатель. Поэтому предварительно можно утверждать, что бумаги Сбербанка недооценены и в будущем по ним ожидается рост.

Мультипликатор P/S

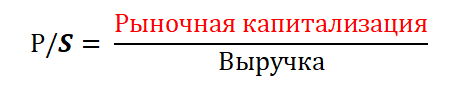

Второй по важности экономический показатель – это мультипликатор P/S. Представляет собой отношение рыночной капитализации компании к ее годовой выручке.

Суть коэффициента состоит в следующем: показать, насколько продукция компании востребована на рынке и как быстро окупаются вложения в бизнес (в данном случае коэффициент P/S схож с P/E).

Формула мультипликатора:

P/S = Капитализация / Объем годовой выручки

Для российских акций значение коэффициента от 1 до 2 считается нормой. P/S меньше 1 указывает на недооцененность.

Мультипликатор P/S (Price to Sales) лучше всего подходит для тех отраслей, где выручка последовательно создает соответствующие объемы прибыли или денежного потока. Например, для торговли. При этом для банковского сектора и страховых компаний данный коэффициент некорректен.

Рассчитаем показатель P/S для Магнита (сеть розничных магазинов).

- Капитализация компании = 555 000 000 тыс. руб.

- Годовая выручка = 1 856 000 000 тыс. руб.

Все данные взяты из консолидированной финансовой отчетности за 2021 год.

P/S = 555 000 000 тыс. руб. / 1 856 000 000 тыс. руб. = 0,3

По итогам 2021 года мультипликатор P/S для Магнита составлял 0,3. Это значение говорит инвестору о том, что акции розничной сети недооценены рынком и торгуются на бирже с дисконтом.

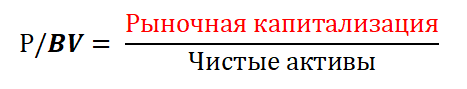

Мультипликатор Р/BV

Еще один финансовый показатель на основе капитализации – это мультипликатор P/BV (Price to Book Value). Показывает отношение капитализации к капиталу компании.

Формула мультипликатора P/BV следующая:

P/BV = Капитализация / Собственный капитал

Мультипликатор P/BV предназначен не для оценки прибыльности бизнеса. Его задача – определить, не переплачивает ли инвестор за ценную бумагу. Другими словами, какую часть от собственных вложений получит акционер обратно в случае банкротства предприятия.

- P/BV < 1 – отличное значение. Если компания разорится, инвесторы теоретически могут претендовать на полный возврат своих инвестиций.

- P/BV > 1 – плохое значение. В данном случае на 1 рубль рыночной капитализации приходится менее одного рубля реальной стоимости компании. Если фирма разорится, то не все инвесторы смогут вернуть свои средства в полном объеме.

Именно этот показатель удобно использовать для сравнения банков между собой, потому что активы и пассивы банковского сектора почти всегда соответствуют их рыночной стоимости.

Рассчитаем показатель P/BV для Сбербанка.

- Капитализация компании = 2 448 293 205 тыс. руб. (рассчитали ранее в статье).

- Собственный капитал (за 2021 г.) = 5 639 000 000 тыс. руб. (данные взяты из финансовой отчетности).

P/BV = 2 448 293 205 тыс. руб. / 5 639 000 000 тыс. руб. = 0,43

Мультипликатор P/BV для Сбербанка равен 0,43. Это достойный показатель для лидера банковского сектора в России. Инвестируя капитал в данный эмитент, потенциальный акционер может быть уверен, что в случае возникновения финансовых трудностей у Сбера он сможет гарантированно (в теории) вернуть все свои вложенные средства.

Капитализация 10 крупнейших компаний мира на 2022 год

В силу постоянной волатильности на рынке капитализация всех компаний ежедневно подвергается изменению. Поэтому теоретически список самых дорогих компаний по капитализации может изменяться с завидной регулярностью. Топ−10 крупнейших предприятий на начало 2022 года выглядит так:

|

Компания |

Страна |

Род деятельности |

Капитализация, млрд $ |

|

Apple |

США |

Электроника, информационные технологии |

2 341 |

|

Microsoft |

США |

Разработка программного обеспечения |

1 920 |

|

Saudi Aramco |

Саудовская Аравия |

Добыча, переработка нефти и газа |

1 870 |

|

Alphabet |

США |

Интернет |

1 479 |

|

Amazon |

США |

Розничная торговля |

1 155 |

|

Tesla |

США |

Автомобилестроение и солнечная энергетика |

746 |

|

Berkshire Hathaway |

США |

Инвестиции |

615 |

|

Johnson&Johnson |

США |

Фармацевтика |

469 |

|

Meta* (Facebook) |

США |

Интернет |

445 |

|

Visa |

США |

Финансы |

437 |

*признана в России экстремистской организацией.

Пальму первенства в рейтинге самых дорогих компаний мира стабильно из года в год удерживает США. Более того, американские компании занимают 9 из 10 мест в нашем рейтинге. Соединенные Штаты – экономическая сверхдержава. Ее отличительная черта – высокая динамика роста американских акций на бычьем рынке и относительная незаменимость доллара при финансовых расчетах.

Подведем итоги

Рыночная капитализация – это один из самых известных финансовых показателей для оценки компаний, акции которых торгуются на фондовой бирже. На основе его значений инвестор может сделать предварительные выводы об эмитенте. Например, сколько сейчас стоит этот бизнес.

В случае применения рыночной капитализации в подсчетах совместно с другими относительными показателями инвестиционная оценка компании будет еще более точной. Так, инвестор может сразу понять, недооценены ли акции компании, прибылен ли бизнес, насколько рискованно вкладывать в эту фирму капитал и т. д.

Однако стоит сразу заверить всех, особенно начинающих инвесторов. Не стоит в своей оценке бизнеса полагаться исключительно на мультипликаторы с капитализацией, потому что высокий уровень капитализации нередко противоречит действительному положению дел внутри компании. Особенно если компания занимается такими модными направлениями, как технологии, финансы или инвестиции. У инвесторов и рынка в целом могут быть завышенные ожидания по поводу успеха эмитента, а это необоснованно толкает вверх котировки компании. Как правило, если компания потом публикует отчетность и итоговые финансовые значения по прибыли не удовлетворяют инвесторов, курсовая стоимость акций резко снижается, так как начинается массовая распродажа этих бумаг.

Рыночная капитализация – это лишь показатель размера бизнеса и не более того. Не стоит бездумно покупать акции гигантов рынка типа Tesla или Apple.

Зачастую компании средней или малой капитализации могут показывать кратный рост стоимости акций, а вот компании большой капитализации с малой вероятностью могут продемонстрировать такой скачок. Поэтому капитализация как способ справедливо оценить бизнес малоэффективна без привлечения к инвестиционному анализу других параметров.

Популярные вопросы

1. Где найти капитализацию компании?

Данные о капитализации компании, количестве ее акций и рыночной стоимости бумаг можно найти на официальных сайтах самих эмитентов (в разделе «Инвесторам»), на сайте Московской биржи или в аналитических сервисах для инвесторов (например, на sMart-lab.ru).

2. Что такое тонкая капитализация?

Тонкая капитализация – это финансовое состояние компании, когда объем заемных средств существенно превышает размер собственного капитала.

3. Что такое капитализация рубля?

Капитализация рубля – это общая стоимость российской валюты, которая официально находится в обращении. Например, в середине 2021 года общая капитализация российского рубля была на уровне 58 трлн рублей.

В новостях экономического характера довольно часто можно услышать термин капитализация — применительно к отдельным компаниям, отраслям или даже рынкам в целом. Показатель капитализации упоминается при оценке акций, анализе финансового состояния, сравнении компаний на рынках.

В данной статье мы подробно рассмотрим рыночный параметр «капитализация»: как он рассчитывается, его особенности, от чего он зависит, где применяется и чем он может быть полезен инвесторам? Ответить на все эти вопросы, рассмотрим расчеты на конкретных примерах российского и американского фондовых рынков.

-

Что такое капитализация.

-

От чего зависит рыночная капитализация компаний.

-

Источники данных о рыночной капитализации компаний.

-

Виды компаний по уровню рыночной капитализации.

-

Значение показателя капитализации для инвестора.

-

Особенности рыночной капитализации.

Что такое капитализация

Капитализация – это биржевой и бухгалтерский термин. В данной статье мы рассмотрим именно его первую версию.

Рыночная капитализация компании (от англ. market capitalization) — это текущая оценочная стоимость всех акций компании, находящихся в публичном обращении. Параметр капитализации компании устанавливается рынком.

Параметр капитализации применим к отдельным компаниям, а также к отраслям и всему фондовому рынку. Параметр рыночной капитализации эмитента раскрывается в определении, которое дали выше. Капитализация отрасли и рынка в целом определяется чисто математически суммированием капитализации компаний, сгруппированных по отраслевому признаку, или же всех публичных компаний, чьи акции торгуются на фондовом рынке.

Важное условие в определении рыночной капитализации компании заключается в том, что это не статичный показатель, он постоянно меняется, актуален на конкретный момент времени.

К примеру. В сезон отчетности за 2 кв. 2022 года компания AMD, известный американский производитель микрочипов, обошел своего главного конкурента INTEL по показателю рыночной капитализации. В ходе торгов 29.07.2022г. акции AMD подросли на 5.05%, капитализация выросла до $153 млрд., а акции INTEL подешевели на 9%, капитализация снизилась до показателя в $148 млрд. Все дело в том, что INTEL выпустила слабую отчетность по итогам 2 кв. (квартальный убыток впервые за 10 лет), к тому же был понижен прогноз на 2022 год. На момент опубликования статьи рыночная капитализация указанных компаний AMD, INTEL могла уже измениться в большую или меньшую сторону, как и всех последующих компаний, упоминаемых далее в статье.

Формула расчета показателя рыночной капитализации достаточно проста:

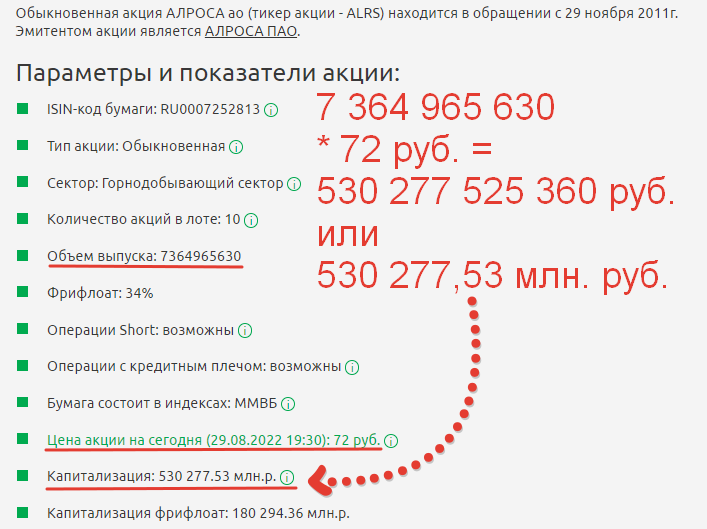

Разберем на конкретном примере. Рассмотрим мирового лидера алмазодобывающей отрасли, российскую горнорудную компанию ПАО «АЛРОСА». Согласно данным Московской биржи, АЛРОСА выпустила в обращение 7 364 965 630 штук обыкновенных акций. Рыночная цена акции на момент написания статьи составляла 72 руб./шт. Тогда расчет показателя капитализации будет следующим:

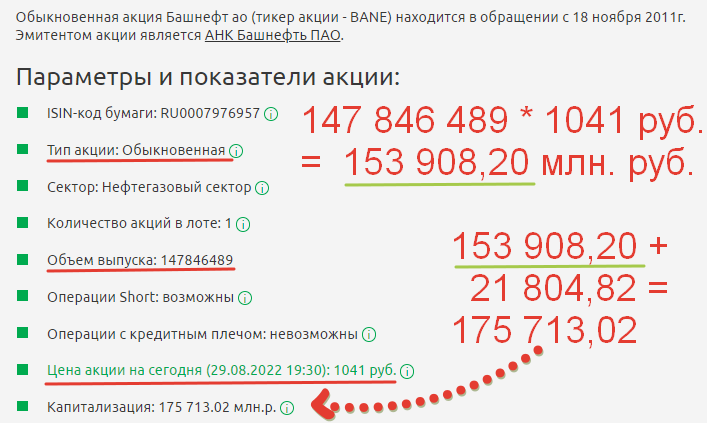

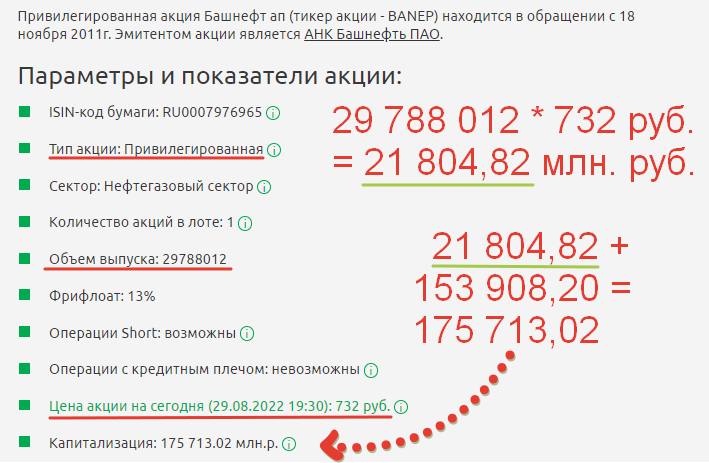

Некоторые из эмитентов выпускают два вида акций:обыкновенные и привилегированные. В подобных случаях капитализация компании рассчитывается с учетом стоимости всех видов акций в обращении. То есть применяем формулу отдельно для обыкновенных и привилегированных акций, результаты суммируем. В итоге получаем искомую рыночную капитализацию интересующей компании. Рассмотрим также на конкретном примере — нефтяной компании ПАО «Акционерная нефтяная компания Башнефть». Компания выпустила в обращение 147 846 489 обыкновенных акций и 29 788 012 привилегированных акций.

То есть расчет капитализации компаний с выпуском нескольких видов акций учитывает совокупность рыночной стоимости обыкновенных и привилегированных акций.

От чего зависит рыночная капитализация компаний

Из формулы расчет показателя капитализации следует, что его размер определяется двумя параметрами:

-

Количеством акций в обращении. Это наиболее статичный параметр, но и он может изменяться с течением времени – за счет того, что компания может проводить байбеки (обратный выкуп акций), допэмиссию акций. Количество акций в обращении также может меняться при проведении процедуры СПЛИТ – дроблении акций, когда акций в обращении становится кратно больше. Но сама по себе эта процедура не отражается на капитализации, так как при увеличении числа акций в обращении на аналогичный коэффициент уменьшается и их стоимость.

-

Рыночной стоимостью акций. Это волатильная составляющая формулы расчета капитализации, которая меняется ежесекундно. Котировки акций в зависимости от ликвидности, новостного фона, ситуации на рынке могут постоянно меняться, соответственно меняется и капитализация / рыночная стоимость компании, которую диктует рынок в виде спроса и предложения на конкретную акцию («Что влияет на стоимость акций»).

Источники данных о рыночной капитализации компаний

Данные о капитализации компаний можно найти в самых разных источниках:

-

на официальных сайтах самих компаний (в разделе «Инвесторам»),

-

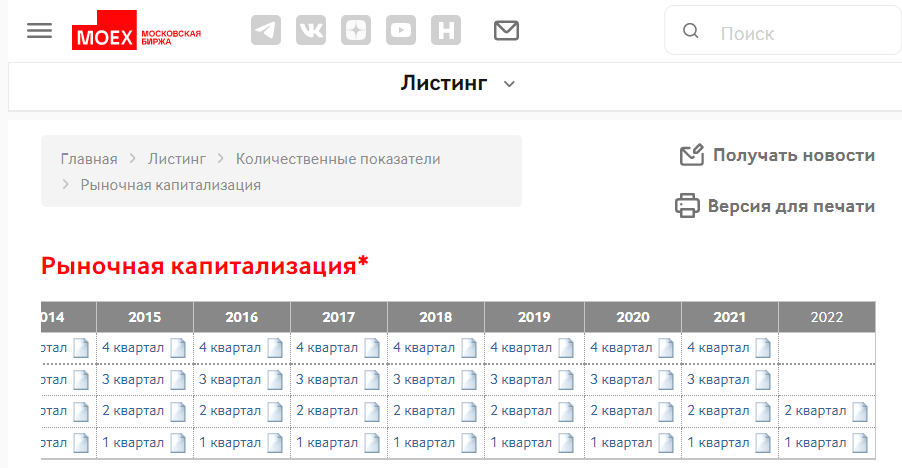

на сайте Московской биржи,

-

специальных сервисах для инвесторов, к примеру, в сервисе Fin-plan Radar.

На сайтах компаний эмитентов в разделах «Акционерам и инвесторам» можно найти подробную информацию о количестве акций в обращении, динамике количества акций (прошедших байбеках и допэмиссиях), а также информацию о программах депозитарных расписок на иностранных рынках. Что касается биржевых данных, то обычно на сайтах российских компаний может быть указана актуальная рыночная цена акции, но вот капитализация – на конкретные периоды. К примеру, на сайте ПАО Газпром:

На сайте Мосбиржи есть информация по архивным значениям капитализации (в едином источнике) или же актуальные данные капитализации на страницах каждого листингового инструмента. К примеру – раздел с архивными данными по капитализации российских компаний:

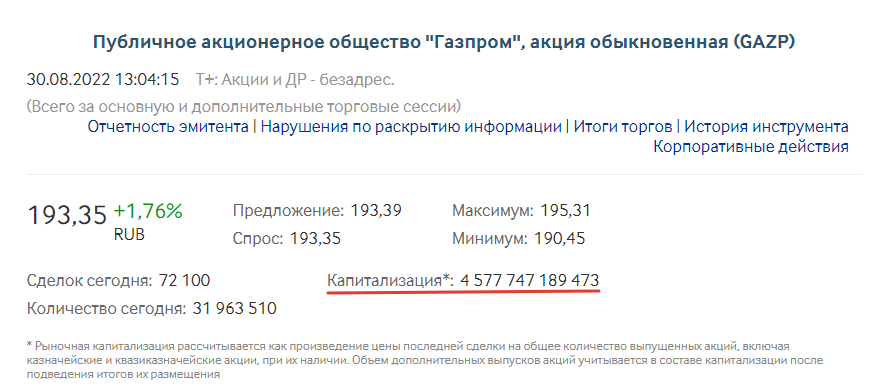

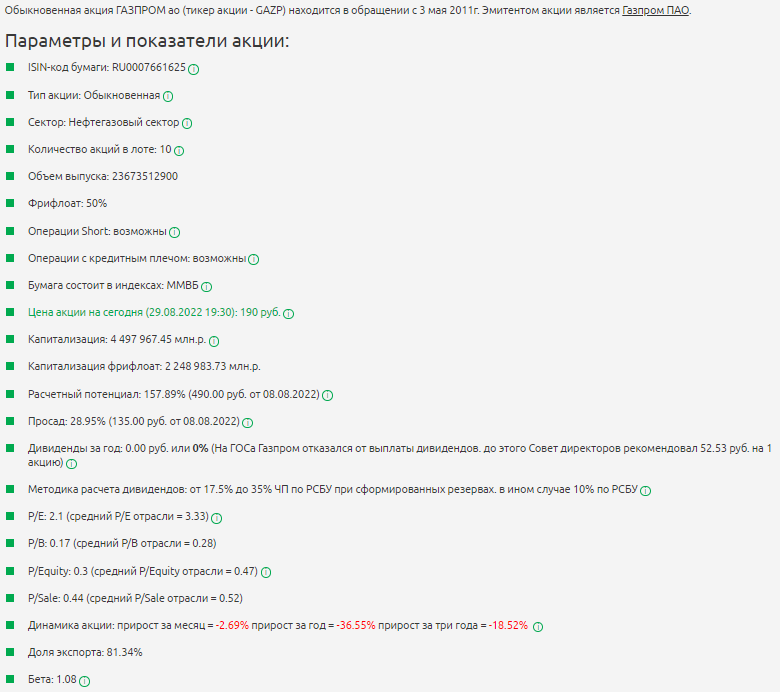

Отдельно по компании Газпром в режиме реального времени:

Профессиональные сервисы для инвесторов в качестве источника информации имеют преимущества:

-

консолидируют в одном месте информацию по капитализации всех компаний,

-

предоставляют информацию не только о рыночной оценке стоимости отдельной компании, но и секторов, всего рынка.

-

кроме показателя капитализации, в сервисах для инвестора содержится информация об инвестиционных мультипликаторах и прочих важных для инвестора параметрах финансовых инструментов (показатель бета, просад, консенсунс-прогноз или потенциал роста акции в %, дивидендная доходность и проч.).

И вся эта аналитика не только по российскому рынку. Всеми этими преимуществами обладает сервис Fin-plan Radar. Пример – страница акции Газпром:

Виды компаний по уровню рыночной капитализации

Из ранее сказанного в статье понятно, что капитализация определяется двумя параметрами – количеством акций в обращении и их рыночной оценкой (то есть стоимостью акции). Котировки акций, как и их количество в обращении различны для разных участников рынка. И это определяет различие компаний эмитентов по их рыночной стоимости. Когда говорят, что компания А стоит дороже компании Б, то имеется в виду, что капитализация компании А больше капитализации компании Б.

В зависимости от параметра капитализации выделяют следующие виды компаний:

-

Компании высокой капитализации.

-

Компании средней капитализации.

-

Компании малой капитализации.

В мировой практике есть условная градация, какие компании относятся к каждой категории. Для компаний высокой капитализации – рыночная оценка более $10 млрд., средней капитализации — от $2 до $10 млрд., малой капитализации — до $2 млрд. Но в ситуации с российским рынком применение такой шкалы необоснованно из-за крайней (иногда кардинальной) нестабильности курса рубля к доллару. К тому же непосредственные значения капитализации для отнесения компании к тому или иному классу меняются со временем и в зависимости от предпочтений аналитиков. Рассмотрим градацию компаний по рыночной капитализации именно на примере российского рынка и выделим их специфические особенности.

Компании высокой капитализации

Это компании гиганты, так называемые голубые фишки фондового рынка. Кроме того, что это самые капитализированные компании, это системообразующие операторы ведущих отраслей экономики с монопольным положением в своей отрасли. Московская биржа рассчитывает отдельный индекс для данных компаний — Индекс голубых фишек Московской Биржи (тикер MOEXBC). Индексная корзина включает акции:Сбербанк, Газпром, Яндекс, Лукойл, Роснефть, Новатек и др. Кроме высокой капитализации, акции «голубых фишек» характеризуются высокой ликвидностью. Это значит, что по данным акциям в биржевом стакане всегда есть спрос и предложение, минимальные спреды, крупные пакеты акций можно достаточно быстро реализовать по текущей рыночной цене. Также эти компании характеризуются надежностью, прозрачной финансовой отчетностью, котировки акций больше зависят от фундаментальных показателей, а не от новостного фона и спекулятивного настроения. В кризис их котировки медленнее падают и быстрее восстанавливаются. Большинство компаний из списка «голубых фишек» имеют хорошую дивидендную историю – именно они обычно фигурируют в списках дивидендных аристократов. Компании с высокой капитализацией обычно составляют основу индексов широкого рынка (для России это индекс Московской биржи, для США – индекс S&P500), отраслевых индексов. И уже по динамике этих индексов инвесторы оценивают ситуацию в отрасли и в целом на фондовом рынке.

Чтобы понять удельный вес и значимость компаний голубых фишек в общей структуре фондового рынка, достаточно посмотреть на корреляцию двух индексов – Индекса Мосбиржи и Индекса голубых фишек Мосбиржи.

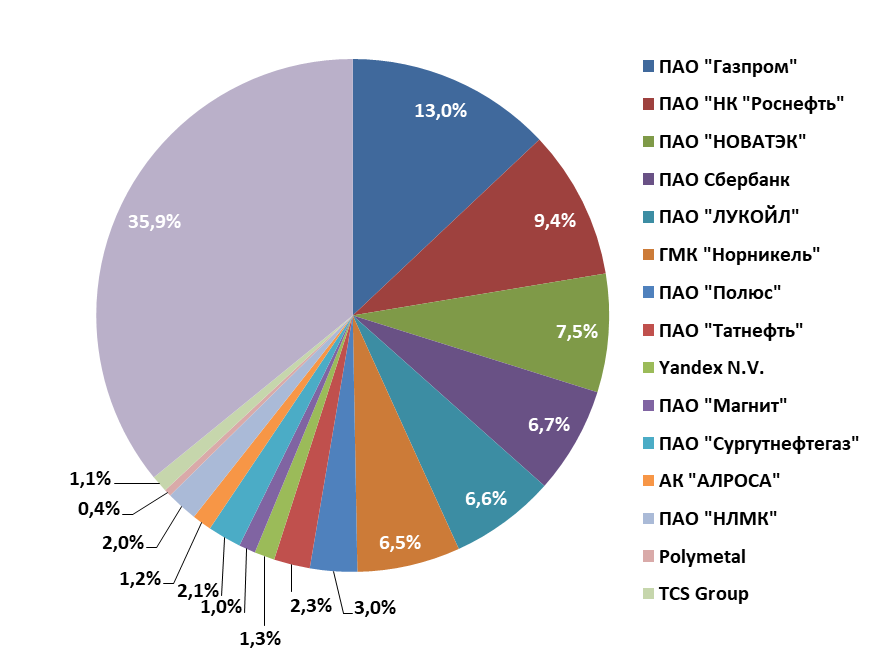

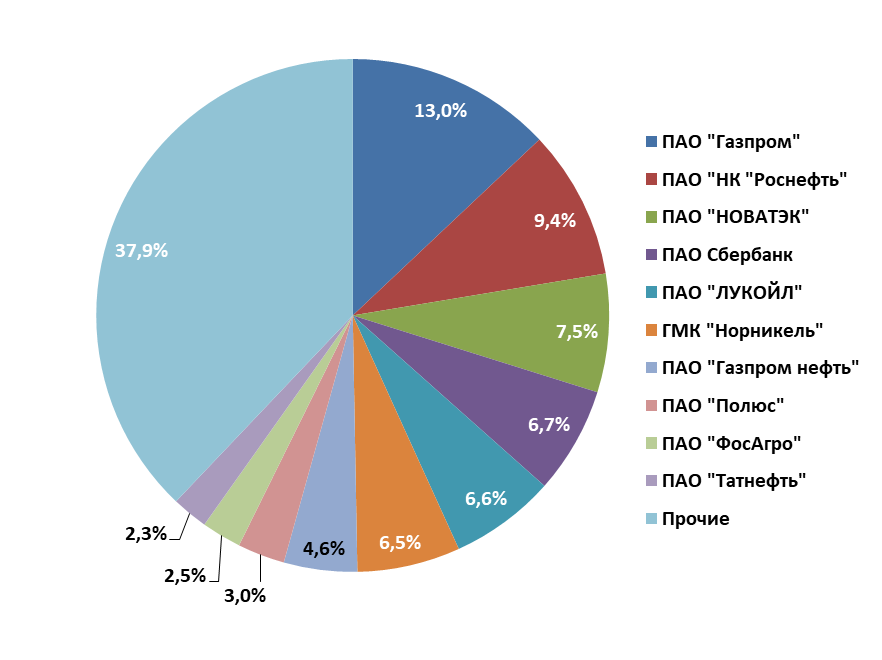

По состоянию на конец 2-го квартала 2022 года суммарная доля капитализации компаний из индекса голубых фишек Мосбиржи составляла около 64% общей капитализации российского фондового рынка.

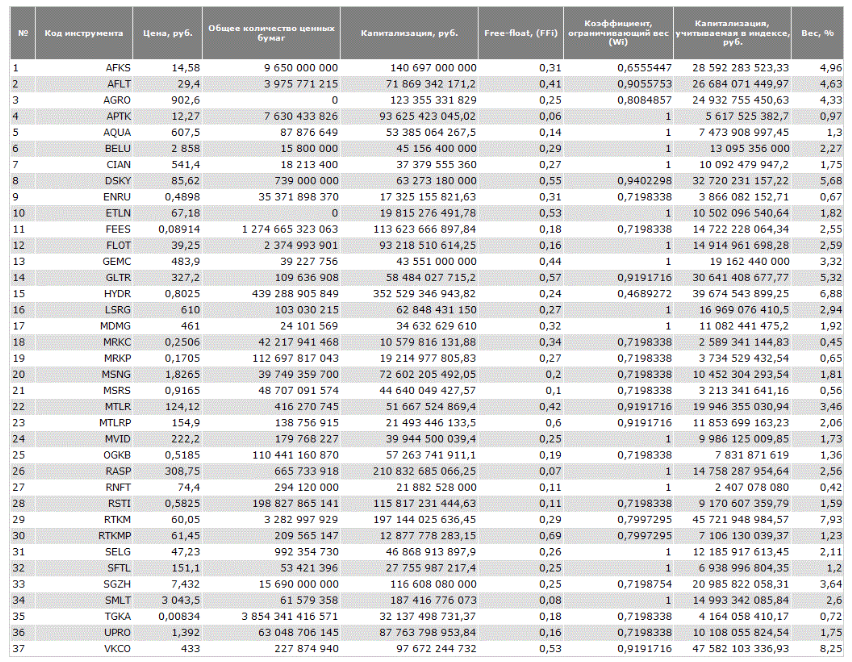

10 крупнейших капитализированных российских компаний составляют более 62% от общей капитализации рынка (на конец 2 пг. 2022г):

Условно можно сказать, что риск инвестиций в компании высокой капитализации ниже, чем в компании с малой капитализацией, ниже риски рыночных манипуляций. Но при этом все относительно, так как абсолютно безрисковых инвестиционных инструментов не существует. И от компаний большой стоимости можно ожидать «сюрпризов». Так, например, акции ПАО «Газпром» в июле 2022г. на новости об отмене выплат дивидендов за 2022 год откатились в своей стоимости к 2011 году. В результате инвесторы, которые приобретали акции с целью получения дивидендов, не получили ни обещанных дивидендов, ни прибыли от роста стоимости акции.

То есть капитализация компании – это не единственный показатель, по которому должно оцениваться качество инвестиционной идеи. Ведь рыночная стоимость – это показатель нестабильный, и иногда высокая рыночная оценка может быть искусственно завышена – вследствие завышенных ожиданий инвесторов или попросту за счет манипулирования ценами.

Акциям компаний малой и средней капитализации

Отнесение компаний отдельно к категориям малой и средней капитализации достаточно условно, так как рыночная оценка компаний меняется ежесекундно и периодически может демонстрировать крутые движения. Поэтому зачастую о компаниях малого и среднего уровня капитализации говорят как об одном общем сегменте.

Крупнейший российский индексный провайдер, Московская биржа, для данной категории компаний также ведет отдельный индекс – Индекс средней и малой капитализации Мосбиржи (тикер MCXSM). Это композитный индекс российского фондового рынка включает в себя ликвидные акции малого и среднего уровня капитализации, которые входят в котировальные списки торговой площадки. Это более многочисленный сегмент акций, в который входит свыше 30 бумаг. А если уйти от индексов, то можно считать, что в эту категорию входят все компании, которые не относятся к списку голубых фишек (голубых фишек всего 15).

Акциям компаний малой и средней капитализации характерны следующие параметры:

-

Гораздо меньшая ликвидность, или, по-другому, степень спроса на акции, означающая, насколько быстро мы сможем продать актив по цене, близкой к рыночной.

-

Они имеют более высокие риски, так как это меньшие по размеру бизнесы.

-

Компании могут иметь бОльший потенциал роста, так как у них большие маневра, нежели у компаний-гигантов рыночной капитализации. Но и здесь все условно.

Мировые лидеры рыночной капитализации

Как уже было сказано ранее, капитализация – это параметр применимый как к отдельным компаниям, так и странам.

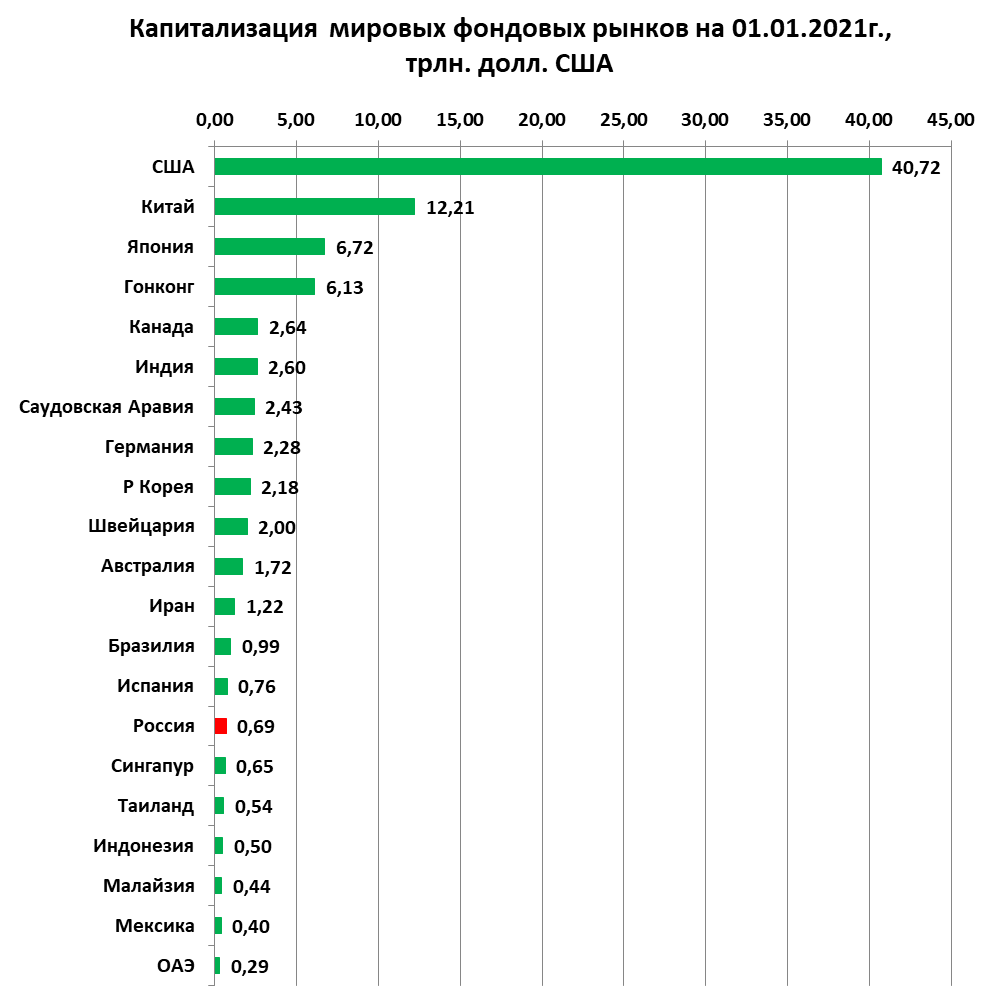

В лидерах фондовых рынков по рыночной капитализации неизменно находятся Соединенные Штаты Америки. Второе место р рейтинге лидеров по показателю рыночной капитализации занимает Китай. Согласно данным мирового банка страновый рейтинг по параметру капитализации на 01.01.2021г. выглядит следующим образом:

На следующей диаграмме представлен рейтинг самых дорогих компаний по итогам первого полугодия 2022г.

Рейтинги компаний по капитализации с определенной периодичностью меняются в силу нестабильности рыночных цен.

Значение показателя капитализация для инвестора

Капитализация дает представление о рыночной оценке компании. Практическое применение данного показателя и ограничено, и многообразно одновременно. С одной стороны, использование самого показателя капитализации для сравнений нескольких компаний, именно с инвестиционной точки зрения, не является корректным. Мы лишь можем сделать вывод о том, какая компания дороже или дешевле. Но такая оценка не дает понимания, а какая компания лучше с точки зрения инвестиционной привлекательности. Для инвестиционной оценки используются относительные показатели – так называемые инвестиционные мультипликаторы. Как раз в формулах расчета инвестиционных мультипликаторов капитализация имеет широкое применение.

-

Мультипликатор Р/Е (Price to earnings) – отношение капитализации к прибыли

Мультипликатор, по сути, показывает, срок окупаемости инвестиционной идеи — за сколько лет компания полностью окупит свою рыночную стоимость. Для расчета используется показатель годовой чистой прибыли.

Чем ниже мультипликатор P/E, тем интереснее акция данной компании для покупки, тем более она недооценена рынком. Для определения рыночной недооценки используется сравнение значение мультипликатора P/E по рассматриваемой компании со среднерыночным показателем, отраслевым или же сравнение с конкурентом.

-

Мультипликатор P/S (Price to sales) – отношение капитализации к выручке

P/S — отношение капитализации компании к ее годовой выручке. Мультипликатор показывает, сколько заплатит инвестор за каждый $/руб. выручки. Определяет, за сколько лет предприятие получит доход, равный ее рыночной стоимости. Смысл данного мультипликатора схож с P/E. Его суть также состоит в определении сроков окупаемости. Данный мультипликатор используют тогда, когда у компании нет прибыли (она работает с убытком), либо прибыль нестабильная – зачастую это молодые растущие бизнесы или компании циклических отраслей.

Значение показателя всегда больше и равно нулю, потому что выручка, которая участвует в расчете в знаменателе, в принципе не может быть отрицательной. Принцип работы с данным показателем аналогичен P/E – низкое значение мультипликатора говорит о рыночной недооценке компании. Рыночную недооценку определяют путем сравнения P/S по компании с отраслевым, среднерыночным значением или со значением ключевых конкурентов. Рассматривать мультипликатор лучше в динамике нескольких лет, что позволяет отследить снижение / рост показателя и сделать соответствующие выводы о бизнесе.

-

Мультипликатор P/BV (Price to book value) — отношение капитализации к балансовой стоимости активов

P/B (Price to book value) — отношение капитализации к балансовой стоимости активов (по-другому к чистым активам). Мультипликатор показывает, насколько рыночная стоимость компании подкреплена ее чистыми активами, или по-другому, как соотносятся рубль рыночной стоимости акций с рублем активов.

Это мультипликатор, также свидетельствующий о степени возможной недооценки либо переоценки компании. P/B меньше 1 свидетельствует о том, что стоимость компании оценивается ниже, чем принадлежащие ей активы, что является фактором недооценки компаний. Показатель меньше нуля говорит о наличии долгов в компании, превышающих ее активы, и, соответственно, отрицательной балансовой стоимости активов компании. Показатель больше единицы, возможно, свидетельствует о переоценённости компании, но, здесь в цену акции могут быть заложены будущие ожидания инвесторов, либо текущая стоимость эффективного управления бизнесом, которую невозможно отразить на балансе предприятия в качестве актива (имущество, прочее).

-

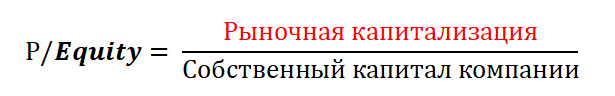

Мультипликатор P/ Equity (Price to Equity) — отношение капитализации к собственному капиталу компании

Это соотношение цены компании и ее собственного капитала. Данное соотношение близкое к 1-це говорит нам о том, что компания стоит на уровне собственного капитала — это, на самом деле, также показатель инвестиционной недооценки. Значение этого мультипликатора, как и всех остальных также сравнивается со значением других представителей отрасли, либо со средними значениями показателей по отрасли, либо рынком.

Более подробно о рыночных мультипликаторах, в том числе о тех, где в расчетах используется показатель рыночной капитализации, можно прочесть в статье «Рыночные мультипликаторы».

Особенности рыночной капитализации

Отметим основные особенности параметра рыночной капитализации:

-

Универсальный алгоритм расчета – алгоритм расчета един для всех фондовых рынков.

-

Обширная область применения. Параметр капитализации применяется как сам по себе (но здесь в ограниченном варианте), так и в расчетах рыночных мультипликаторов.

-

Не всегда рыночная капитализация соответствует объективной цене бизнеса, часто определяется настроениями инвесторов, спекулятивными действиями участников рынка.

-

Капитализация — не статичный параметр, он может меняться из-за изменения двух параметров, которые заложены в его расчете:

-

цена акции – это рыночный параметр, который меняется ежесекундно.

-

количество акций в обращении – более статичный параметр, но также подверженный изменению: байбеки (обратный выкуп акций), допэмиссия акций.

-

-

Рыночную капитализацию нельзя рассчитать, когда речь идет об обществе с ограниченной ответственностью или непубличном акционером обществе, поскольку в данных компаниях нет акций, которые бы обращались на рынке и оценивались участниками рынка.

Вывод

Показатель рыночной капитализации – один из самых популярных биржевых параметров. Для публичных компаний расчет рыночной капитализации достаточно легкий и не требует отдельных глубоких познаний в области экономики и финансов. На основе данного параметры инвесторы оценивают стоимость той или иной компании, а на основании значений рыночных мультипликаторов, рассчитанных с ее использованием, делают выводы об инвестиционной привлекательности.

При этом важно помнить, что правильный выбор инвестиционных бумаг не должен строиться лишь на показателе капитализации. Высокая рыночная оценка компании еще не говорит о том, что в будущем ее стоимость сможет показать рост. А для инвестора рост рыночной оценки равно росту стоимости акций. Высокая рыночная капитализация – это лишь показатель размера бизнеса, либо высоких ожиданий инвесторов или результат рыночных манипуляций ценами. Зачастую компании средней или малой капитализации могут показывать кратный рост стоимости акций, а вот компании большой капитализации с малой вероятностью могут продемонстрировать такой «трюк».

Для того чтобы выбрать в инвестиционный портфель акции перспективных компаний, необходимо проводить комплексный фундаментальный анализ. Практическую пользу в проведении такого анализа может оказать профессиональный сервис для инвесторов Fin-plan Radar.

О том, как и по каким параметрам выбирать акции перспективных компаний, как формировать инвестиционный портфель, устойчивый к любым рыночным катаклизмам, мы рассказываем на наших бесплатных мастер-классах для инвесторов. Записаться на очередной открытый урок можно по ссылке.

Рыночная капитализация — это совокупная рыночная стоимость компании, представленная в долларовом эквиваленте. Поскольку капитализация представляет собой «рыночную» стоимость компании, то она рассчитывается на основе текущей рыночной цены (CMP) ее акций и общего количества размещенных акций.

Рыночная капитализация также используется для сравнения и классификации размера компаний среди инвесторов и аналитиков.

Ключевые моменты:

* Рыночная капитализация — это общая долларовая стоимость всех размещенных акций компании по текущей рыночной цене.

* Рыночная капитализация используется для оценки размеров корпораций и понимания их совокупной рыночной стоимости.

* Компании могут быть классифицированы как крупная, средняя или малая в зависимости от их рыночной капитализации.

* Компании с голубыми фишками часто владеют акциями с большой или мега-капитализацией, в то время как самые маленькие компании называются микрокапиталами.

Понятие рыночной капитализации

Рыночная капитализация рассчитывается путем умножения размещенных акций компании на текущую рыночную цену одной акции. Поскольку компания имеет заданное количество размещенных акций, умножение X на цену за акцию представляет собой общую долларовую стоимость компании.

Невыполненные акции — это общее количество акций, принадлежащих в настоящее время всем акционерам компании, включая акции, принадлежащие институциональным инвесторам, и ограниченные акции, принадлежащие должностным лицам и инсайдерам компании.

Формула и расчет

Формула рыночной капитализации:

Рыночная капитализация = Цена За Акцию × Кол-во акций в обращении

Например, если ABC Corp. торгуется по цене 30 долларов США за акцию и имеет один миллион размещенных акций, ее рыночная капитализация составила бы (30 долларов США x 1 миллион акций) = 30 миллионов долларов США.

Поскольку рыночная цена акций публично котируемой компании продолжает меняться с каждой секундой, рыночная капитализация также колеблется соответствующим образом. Количество размещенных акций также может со временем меняться.

Обратите внимание, что изменения в количестве размещенных акций происходят редко, и цифра меняется только тогда, когда компания предпринимает определенные корпоративные действия, такие как выпуск дополнительных акций через вторичное размещение, осуществление опционов на акции сотрудников (ESO), выпуск/выкуп других финансовых инструментов или выкуп своих акций в рамках программы выкупа акций.

По сути, изменения рыночной капитализации в значительной степени связаны с изменениями цен на акции. Однако, инвесторам необходимо всегда «держать руку на пульсе» и они должны следить за развитием событий на корпоративном уровне, потому что время от времени количество размещенных акций может изменяться.

Виды рыночной капитализации

Поскольку капитализация представляет собой долларовую стоимость, которая может сильно варьироваться, существуют разные сегменты и связанные с ними номенклатуры для классификации различных диапазонов рыночной капитализации. Ниже приведены широко используемые стандарты для каждой капитализации.

Мега-капка

Компании с мегакапитализацией — это компании с рыночной капитализацией 200 миллиардов долларов или выше. Они являются крупнейшими публичными компаниями по рыночной стоимости и, как правило, представляют лидеров определенного промышленного сектора или рынка. Ограниченное количество компаний входит в эту категорию.

Например, по состоянию на второй квартал 2022 года технологическая компания Apple (AAPL) имеет рыночную капитализацию в 2,9 триллиона долларов, что делает ее самой ценной компанией в мире; в то время как интернет-ритейлер Amazon.com (AMZN) занял второе место с 1,6 триллионами долларов.

Компании с крупной капитализацией

Компании, которые входят в эту группу, имеют рыночную капитализацию от 10 до 200 миллиардов долларов. Например, International Business Machines Corp. (IBM) и General Electric (GE) — это компании с большой рыночной капитализацией в 116 миллиардов долларов и 99 миллиардов долларов, соответственно.

Акции с мега и большой капитализацией называются голубыми фишками и считаются относительно стабильными и безопасными. Тем не менее, нет никакой гарантии, что эти компании сохранят свои стабильные оценки, так как все предприятия подвержены рыночным рискам.

Компании со средней капитализацией

Компании со средней капитализацией варьируются от 2 до 10 миллиардов долларов рыночной стоимости, и эта группа компаний считается более волатильной, чем компании с большой капитализацией и мегакапитализацией. Акции роста составляют значительную часть средней капитализации.

Некоторые компании могут быть или не быть лидерами отрасли, но они могут быть на пути к тому, чтобы стать ими. First Solar (FSLR) является лидером средней капитализации в области солнечной энергетики с рыночной капитализацией около 8 миллиардов долларов по состоянию на второй квартал 2022 года.

Компании с маленькой капитализацией

Рыночная капитализация компаний с малой капитализацией составляет от 300 до 2 миллиардов долларов. В то время как в основном к этой категории относятся относительно молодые компании, которые могут иметь перспективный потенциал роста, несколько известных старых предприятий, которые, возможно, потеряли ценность в последнее время по целому ряду причин, также фигурируют в списке.

Одним из примеров является Bed Bath & Beyond Inc. (BBBY), рыночная капитализация которой составляет 2 миллиарда долларов по состоянию на второй квартал 2022 года, что ставит его в один ряд с «элитными» акциями с малой капитализацией.

Послужной список таких компаний не такой длинный, как у средних и мегакапиталов, но они также предоставляют возможность большего прироста капитала.

Компании с микро капитализацией

Компании, относящиеся к этой группе, в основном представляют собой пенни-акции- эта категория обозначает компании с рыночной капитализацией от 50 до 300 миллионов долларов.

Например, к таким компаниям может относиться малоизвестная фармацевтическая компания, не имеющая товарного продукта и работающая над разработкой препарата от неизлечимого заболевания, или компания из пяти человек, работающая над технологией робототехники на основе искусственного интеллекта (ИИ).

Хотя потенциал роста таких компаний высок, если они добьются успеха, потенциал спада также имеет место быть, в том случае, если такие компании полностью потерпят неудачу. Инвестиции в такие компании могут быть не для слабонервных и требуют большей должной осмотрительности.

Компании с нано капитализацией

Компании с нанокапитализацией имеют рыночную капитализацию ниже 50 миллионов долларов.

Эти компании считаются самыми рискованными, и потенциал для получения прибыли сильно варьируется. Эти акции обычно торгуются на розовых листах или внебиржевой доске объявлений (OTCBB).

Исторический анализ показывает, что мега- и большие капитализации часто имеют более медленный рост с более низким риском, в то время как компании с малой капитализацией имеют более высокий потенциал роста, но имеют более высокий риск. Обычно компании регулярно переходят из одной категории в другую в зависимости от изменения их оценки рыночной капитализации. Наряду с компаниями, другие популярные инвестиции, такие как паевые инвестиционные фонды и биржевые фонды (ETF), также классифицируются как малая капитализации, средняя или большая капитализации. В случае фондов условия представляют собой типы акций, в которые фонд в основном инвестирует.

Важность рыночной капитализации

Некоторые трейдеры и инвесторы, в основном новички, могут ошибочно принимать цену акций за точное представление о стоимости и стабильности этой компании. Они могут воспринимать более высокую цену акций как признак стабильности компании или более низкую цену как вариант инвестиции, доступный в рамках выгодной сделки. Цена акций сама по себе не отражает фактическую стоимость компании. Рыночная капитализация — это правильная мера, на которую стоит обратить внимание, поскольку она представляет собой истинную ценность, воспринимаемую общим рынком.

Например, Microsoft с ценой акций около 300 долларов США за акцию имела рыночную капитализацию в размере 23,3 триллиона долларов США по состоянию на второй квартал 2022 года, в то время как Berkshire Hathaway (BRK.A) с гораздо более высокой ценой акций более 50 000 долларов США за акцию имела более низкую рыночную капитализацию в 761 миллиард долларов. Сравнение двух компаний, глядя исключительно на цены их акций, не даст истинного представления об их фактической относительной стоимости.

С оценкой в миллиарды долларов компания с большой капитализацией может иметь больше возможностей для инвестирования нескольких сотен миллионов в новый поток бизнеса и может не сильно пострадать, если предприятие потерпит неудачу. Тем не менее, компания со средней или микро капитализацией, делающая аналогичные инвестиции в стоимость, может быть подвержена большим рискам, если их предприятие терпит неудачу, так как у них нет такой большой «подушки безопасности». Если предприятие преуспеет, то для компаний с большой капитализацией это может быть не всегда заметно . Но если компания растет и набирает обороты, то это может привести к глобальной прибыли. С другой стороны, успех таких предприятий для компании со средней капитализацией может значительно повысить ее оценки.

Высокая цена акций сама по себе не всегда указывает на здоровую или растущую компанию. Она все еще может иметь относительно небольшую рыночную капитализацию!

Рассуждения

Оценки компаний со средней или малой капитализацией часто терпят крах, когда поступают сообщения о том, что компания с большой капитализацией вторгается в их пространство продуктов или услуг. Например, вступление Amazon в облачные хостинговые сервисы под эгидой Amazon Web Services (AWS) представляет большую угрозу для небольших компаний, работающих в данной отрасли.

Как правило, инвестиции в акции с мега- или большой капитализацией считаются более консервативными с меньшей волатильностью, чем инвестиции в акции с малой капитализацией. Хотя акции со средней и малой капитализацией предлагают высокий потенциал доходности для рискованных инвесторов, относительно ограниченные ресурсы, имеющиеся в распоряжении таких компаний, делают их акции более восприимчивыми к конкуренции, неопределенности и деловому или экономическому спаду.

Значения рыночной капитализации также составляют основу для запуска различных рыночных индексов. Например, эталонный индекс акций, S&P 500, включает в себя 500 крупнейших компаний США, которые рассмотрены на основе их рыночной капитализации, в то время как индекс FTSE 100 включает в себя 100 лучших компаний, котирующихся на Лондонской фондовой бирже с самой высокой рыночной капитализацией.

Такие индексы не только отражают общее развитие рынка и настроения, но и используются в качестве ориентиров для отслеживания эффективности различных фондов, портфелей и индивидуальных инвестиций.

Почему акции с малой капитализацией более волатильны?

Акции с малой капитализацией имеют относительно более низкую рыночную стоимость, потому что это, как правило, более молодые растущие компании. Из-за своего ориентира на рост они могут быть более рискованными, так как они тратят свои доходы на рост и расширение. Поэтому акции компаний с малой капитализацией часто более волатильны, чем акции крупных компаний. Как правило, акции компаний с большой капитализацией испытывают более медленный рост и с большей вероятностью приносят дивиденды, чем более быстрорастущие компании с малой или средней капитализацией.

Что такое индекс, взвешенный по рыночной капитализации?

Многие фондовые индексы, такие как S&P 500, взвешены по рыночной капитализации. Это означает, что акции с большей рыночной капитализацией составляют сравнительно большую часть индекса.

Как разделение акций влияет на рыночную капитализация?

Когда компания подвергается разделению акций, она увеличивает количество размещенных акций, одновременно снижая цену каждой акции на аналогичную долю. Например, при разделении акций 2:1 будет в два раза больше акций, но в два раза дешевле цены предварительного разделения. В результате расколы по своей сути не влияют на рыночную капитализацию.

Вывод

Понимание концепции рыночной капитализации важно не только для индивидуального инвестора, но и для инвесторов различных фондов. Рыночные капитализации могут помочь инвесторам узнать, куда они вкладывают свои с трудом заработанные деньги.

P. S. Еще больше полезной и интересной информации Вы можете найти на нашем YouTube канале и в Telegram👍

Не бойтесь рисковать! 😊

Инвестируйте и приумножайте свой капитал! 💵💵💵