Текст работы размещён без изображений и формул.

Полная версия работы доступна во вкладке «Файлы работы» в формате PDF

Неопределенность, нестабильность российской экономики сегодня вызывает у общества необходимость правильно выбрать форму инвестирования денежных средств с целью сохранения и увеличениясобственного капитала. Одним из таких надежных способов увеличения доходов физических и юридических лиц в настоящее время является инвестиционная деятельность страховых организаций в России и мире в целом. Большинство из страховых организаций используют инвестиционную деятельность для сохранения своей платежеспособности и повышения уровня надежности страхования различных рисков.

Инвестиционная деятельность страховых компанийРоссииимеет ряд своих особенностей и преимуществ, носит изменяющийся характер и зависит от того, какой инвестиционный портфель хочет сформировать страховая организация, поэтому необходимо провести исследование современных факторов, влияющих на его формирование.

Прежде чем говорить факторах, влияющих на формирование инвестиционного портфеля страховых компаний, необходимо понять, что такое страхование в целом. Под страховым рынком сегодня понимают сферу особых экономических отношений, складывающихся между страхователями, которые нуждаются в силу возможного случайного наступления неблагоприятных для материальных, нематериальных ценностей событий в страховой защите имущественных интересов, и страховщиками, которые обеспечивают ее за счет использования ими в этих целях страховых фондов, формируемых из уплачиваемых страхователями денежных взносов (страховых премий) [1; с. 96-97].

По сравнению с деятельностью страховых компаний Европы, деятельность страховых организаций России в инвестиционной области носит консервативный характер, поскольку инвестирование страховых компаний должно соответствовать следующим принципам: обеспечение прибыльности вложений, обеспечение возвратности вложений, обеспечение ликвидности приобретенных данной организацией ценных бумаг и формирование диверсифицированного портфеля активов для соблюдения всех вышеназванных требований. Для их соблюдения приказом Минфина РФ установлены требования к структуре активов, принимаемых в покрытие резервов. Требования предусматривают направление средств резервов в тот или иной вид активов в пределах не более указанных в таблице процентов от суммарной величины страховых резервов страховых компаний.

Источниками инвестиций страховых организаций являются:

страхование жизни и имущества, страхование накопительной части пенсий, ОСАГО, добровольное личное страхование и т.д. Следует сказать, что доля страхования жизни в 2015-2016 годах увеличилась в полтора раза: с 11% в 2014 году до 18% в 2016 году. Данный вид страхования находится на первом месте среди остальных видов добровольного и обязательного страхования, оказавшись самым высоким за последние 6 лет (60,5% в 2013 году, 27,9% в 2014 году, 19,1% в 2015 году, 66,3% в 2016 году). Драйвером роста здесь остается инвестиционное страхование благодаря снижению ставок по депозитам. Кроме того, доходность инвестиционного страхования жизни находится на 3 п.п. выше доходности остальных активов.

Нераспределенная прибыль страховых организаций, который составляет значительную часть инвестиций.

Уставный, резервный и добавочный капитал страховых организаций. В 2016 году произошел процесс укрупнения страховых компаний по размеру уставного капитала: двадцать одна компания увеличила свой уставный капитал более чем на 9 млрд рублей. Среди них ПАО «Росгосстрах», АО «СОГАЗ».

Согласно данным Национального рейтингового агентства России и ЦБ России, в 2016 году объем страхового рынка вырос на 15,3% по сравнению с 2015 годом.

Страхование жизни, имущества и накопительной части пенсий позволяет страховым компаниям вкладывать денежные средства на долгосрочный период, страхование всех остальных рисков – на краткосрочный период, причем инвестиции в последнем случае могут обладать повышенным риском. Резервы страховой организации, состоящие преимущественно из страховых премий по страхованию жизни, позволяют формировать инвестиционный портфель долгосрочных инвестиций, ликвидность которых носит второстепенный характер. Портфель инвестиций страховой организации формируется их высоколиквидных активов в том случае, если объем резервов состоит из активов, находящихся один – два года у данной организации.

Уставный, резервный и добавочный капитал страховых организаций практически не участвуют в формировании инвестиций.

Факторами, оказывающими влияние на инвестиционную деятельность страховых организаций в 2016 году, относят ухудшение реальных доходов населения, рост ипотечного страхования, стабильное финансовое состояние большинства российских страховых компаний, неконкурентоспособность мелких страховщиков и т.д.

В последние годы объектами инвестирования страховых организаций России стали российские ценные бумаги и облигации, ценные бумаги других стран, обладающие небольшими рисками, хорошей ликвидностью и доходностью (акции крупных компаний ПАО «Сбербанк», ПАО «Газпром», ПАО «Лукойл», ПАО «НК Роснефть», ПАО «Северсталь» и т.д.)

В инвестиционный портфель страховых организаций также входят банковские депозиты, золото и драгоценные металлы.

В иностранные активы разрешено вкладывать не более 20% инвестируемых средств.

Поскольку от распределения страховых инвестиций зависит доходность и степень риска инвестиционного портфеля страховой организации, ей приходится с особой тщательностью проводить мониторинг рынка ценных бумаг и облигаций, фондовой биржи.

На практике страховые организации часто используют такой вид страхования активов, как хеджирование рисков приобретенных активов, что позволяет снизить одновременно не только риски потерь от приобретения ценных бумаг и облигаций, но и их доходность.

Каждая страховая организация имеет несколько стратегий инвестирования, из которых её клиенты могут выбрать более консервативную или более агрессивную. Так, компания «Ингосстрах-Жизнь» предлагает три стратегии «Инновационная фармацевтика», «Сбалансированный рост» и «Глобальная экономика».

При этом большую роль играет коэффициент участия, который показывает, какую часть потенциальной доходности актива клиент страховой организации может получить по итогам инвестирования.

Таким образом, инвестиционная деятельность страховых организаций продолжает развиваться за счет увеличения их резервных фондов, что дает дополнительный импульс развитию экономики в целом.

Источники

Гутова, К.В. Современные аспекты инвестиционной деятельности в страховых компаниях [Текст]/К. В. Гутова// Международный научный журнал «Инновационная наука», 2016. — №2. – С. 96- 100.

Дорофеева, Ю.В. Особенности нормативно-правового регулирования инвестиционной деятельности страховых компаний [Текст]/ Ю. В. Дорофеева// Журнал «Интерактивная наука», 2017. — № 5 (15). – С. 104 – 106.

Сайт Центрального банка Российской Федерации. – Точка доступа: http://www.cbr.ru (дата обращения: 02.12.2017)

Особенности инвестиционной деятельности страховых компаний

«Финансовый менеджмент в страховой компании», 2006, N 4

Социальное значение инвестиционной деятельности страховщиков неразрывно связано со сберегательной функцией страхования, когда из многочисленных индивидуальных взносов формируются необходимые для покрытия возможных ущербов коллективные фонды, управляемые профессиональными страховыми организациями. Обеспечить точность формирования таких фондов и эффективность их размещения, а следовательно, и надежность защиты материальных интересов их участников — важнейшая задача страховых компаний. Автор статьи дает советы, как выполнить эту сложную задачу.

Несмотря на существование государственного регулирования страховой деятельности и размещения страховщиками своих активов, принимаемых в покрытие страховых резервов, вопрос об эффективном размещении указанных активов так и не проработан.

На наш взгляд, это связано прежде всего со следующими особенностями.

Во-первых, когда речь идет о размещении средств страховой компании, занимающейся видами страхования иными, чем страхование жизни, основным критерием является безопасность, а не доходность. Это заложено на уровне ценообразования на страховые услуги по рисковым видам: страховые тарифы должны быть рассчитаны таким образом, чтобы с заданной вероятностью обеспечивать возможность выполнения страховщиком своих обязательств, даже если средства, полученные в виде страховых премий, не будут инвестироваться и, соответственно, не будут приносить дополнительный доход.

Если говорить о страховании жизни, то здесь ситуация несколько иная. Уже при расчете тарифов задается некоторая норма доходности, которую необходимо обеспечить за счет инвестирования страховых фондов в части средств математических резервов. Поэтому важность инвестиционной деятельности соизмерима с важностью собственно страховой деятельности. Однако в силу долгосрочного характера страхования жизни и детерминированности размера и момента выплат по дожитию инвестиционная деятельность страховщика мало отличается от классического инвестирования. Кроме того, для российского страхового рынка вопросы, связанные с инвестированием страховых фондов в части средств математических резервов, не очень актуальны, поскольку в настоящее время действительно долгосрочного страхования жизни в России практически не существует в силу целого ряда причин. Значительную часть объема сборов по страхованию жизни по-прежнему составляет так называемое «псевдострахование» (зарплатные схемы и т.д.), где инвестиционный аспект не учитывается. В данной статье основное внимание мы уделим вопросам оптимизации инвестиционной деятельности страховых компаний, занимающихся рисковыми видами страхования.

Инвестирование средств страховых компаний представляет собой, по существу, формирование инвестиционного портфеля. А теория портфельного инвестирования (теория Марковица-Шарпа) была разработана относительно недавно (лишь в 50-х годах двадцатого столетия), тогда как страхование существует уже несколько веков.

Инвестиционный портфель даже средней по мировым меркам страховой компании составляет значительный объем. Количество финансовых инструментов в развитых странах также достаточно велико. Кроме того, на размещение средств страховщиков накладываются различные ограничения. Следовательно, задача оптимизации инвестиционной деятельности является весьма трудоемкой и требует существенных вычислительных мощностей, которые появились лишь в последние 10 — 15 лет.

Для отечественного страхового рынка характерно невнимание к вопросам оптимизации инвестиционной деятельности страховых компаний, которое обусловлено несколькими обстоятельствами.

Во-первых, ненасыщенность развивающегося страхового рынка и малый охват страхового поля позволяли российским страховщикам достаточно долгое время развиваться не по пути интенсификации страховой деятельности (снижая при этом себестоимость страховых услуг), а экстенсивным образом, обеспечивая собственное развитие только за счет выхода на еще не занятые другими страховщиками сегменты рынка. То есть проблема совершенствования внутренней организации страховой деятельности стояла не так остро, все внимание уделялось поиску и совершенствованию новых каналов сбыта страховых услуг. Средств, заложенных в нагрузке к тарифной ставке, вполне хватало для покрытия аквизиционных и административно-хозяйственных расходов. Как следствие, вопрос повышения доходности от размещения средств страховых фондов не входил в число приоритетных и не привлекал внимания страховщиков.

Подобная ситуация еще характерна для некоторых отдаленных региональных страховых рынков. Для центрального и северо-западного районов России это не так. Здесь накал конкурентной борьбы заставляет страховщиков задумываться о новых путях снижения страховых тарифов, поскольку практически весь «запас прочности» по вероятностным расчетам и по снижению накладных расходов уже выбран. И, по нашей оценке, следующий шаг — это повышение эффективности инвестиционной деятельности.

Во-вторых, задача оптимизации инвестиционной деятельности тесно увязана с задачей прогнозирования развития страхового портфеля, решение которой с приемлемой для практических целей точностью возможно только при наличии достаточного объема статистических данных и, главное, значительного количества однородных рисков в страховом портфеле. Неоднородность рисков вследствие их большого разброса в страховых суммах, видах застрахованных объектов, а также небольшие объемы выборки, что связано с неразвитостью и немассовым характером страховых операций, не позволяют уверенно прогнозировать. До недавнего времени на российском страховом рынке мало какая из компаний могла похвастаться действительно однородным и массовым портфелем по основным видам страхования. Сейчас ситуация меняется, все больше компаний могут прогнозировать развитие страхового портфеля и, как следствие, планировать инвестиционную деятельность и реально оценивать свой инвестиционный потенциал.

В-третьих, неразвитость и неустойчивость отечественного финансового рынка, частично отражающиеся на ограничениях в размещении страховых фондов и относительно небольшом выборе финансовых инструментов для такого размещения, не позволяли (да и сейчас пока не позволяют) говорить о наличии серьезных возможностей для существенного развития инвестиционной деятельности страховщиков. Но если предположить, что государство действительно стремится к формированию цивилизованного и развитого страхового рынка, ситуация должна измениться, и научно обоснованные подходы к инвестиционной деятельности страховых компаний будут просто необходимы.

Таким образом, на наш взгляд, только в последнее время появились научные и технические инструменты, позволяющие с достаточной для практических целей надежностью решать подобные задачи. Кроме этого, на отечественном рынке появились реальные стимулы для поиска решения подобных задач. Актуальность данной проблемы косвенным образом подтверждается появлением в последнее время публикаций по данной и близкой к ней тематике. Учитывая это, в данной работе мы сочли необходимым коснуться вопросов особенности оптимизации инвестиционной деятельности страховых компаний.

Как уже отмечалось выше, инвестирование средств страховых компаний представляет портфельное инвестирование. Поэтому вполне логично взять в качестве основы для инвестиционной модели страховой компании теорию Марковица-Шарпа, выявить особенности инвестиционной деятельности страховщиков и адаптировать выбранную базовую модель к указанным особенностям.

Задача формирования инвестиционного портфеля страховой компании имеет существенное отличие от классических трактовок задачи инвестирования: разместить определенное количество денежных средств с заданной надежностью так, чтобы обеспечить максимальную доходность. Характер страховой деятельности как основного вида деятельности страховой компании накладывает ряд ограничений на инвестиционную деятельность, которая в данном случае является второстепенной и вспомогательной.

Подобный подход к формированию модели и представление инвестиционной деятельности страховой компании в рамках теории Марковица-Шарпа с ограничениями являются достаточно очевидными, и в некоторых работах этот подход уже реализован.

Но большинство специалистов допускают сужение задачи построения инвестиционной модели страховой компании до проблемы размещения только страховых фондов в части средств страховых резервов, что, на наш взгляд, является недопустимым. Несмотря на то что такой показатель, как «страховые резервы», существует, принимать его величину в качестве оценки объема инвестиционного портфеля не следует. Для обоснования данной точки зрения мы оперируем следующими положениями.

Во-первых, средства страховых фондов являются не единственными инвестиционными ресурсами страховой компании. Кроме них есть еще «собственные средства», не связанные напрямую со страховыми обязательствами. Часть из указанных собственных средств также используется для инвестирования.

Во-вторых, величина аналитического показателя «страховые резервы» достаточно условная и зависит от выбранного метода расчета, часто достаточно приблизительного и обобщенного. В частности, в качестве базы для расчета основного по объемам вида резерва по видам страхования иным, чем страхование жизни, — резерва незаработанной премии — используется страховая премия. В ситуации стабильного развитого страхового рынка страховые тарифы и, как следствие, страховые премии и резервы достаточно точно отражают степень страхового риска. Когда же речь идет о развивающемся страховом рынке, каким является в настоящее время российский рынок, то здесь по отдельным видам страхования соответствие тарифов степени риска зачастую не выполняется вследствие действия целого ряда факторов. К числу таких факторов, прежде всего, относятся:

- недостаток статистики по новым для рынка видам страхования;

- существенное изменение условий риска вследствие изменения внешней среды (законодательства, страховой и правовой грамотности населения, криминогенной обстановки, появления новых видов деятельности и т.д.);

- распространенная рыночная политика некоторых страховых компаний, направленная на захват новых сегментов рынка путем демпинга в тарифной политике (в результате даже те страховщики, которые не применяют демпинг, вынуждены часто необоснованно снижать тарифы, чтобы противостоять такой агрессии);

- несоответствие реальных показателей запланированным при расчете тарифов (количество договоров (объем выборки), инфляция, курсы валют);

- несоответствие равномерного характера изменения резерва незаработанной премии сезонному характеру изменения риска по отдельным видам страхования и т.д.

В результате страховые резервы не будут соответствовать величине обязательств, и использование данного показателя для оценки инвестиционного портфеля страховой компании также будет ошибочным.

Есть и третий аспект, который не учитывают авторы работ по оптимизации инвестиционной деятельности страховых компаний. Практически во всех работах рассматривается только один вид ограничений, накладываемых на инвестиционную деятельность страховщиков, — это регламентация размещения страховых фондов в части средств страховых резервов со стороны государства в лице органов страхового надзора. Однако, на наш взгляд, здесь существует как минимум еще один вид ограничений, связанных с самой природой страховой деятельности. Средства страховых резервов — это временно свободные средства. Они связаны с обязательствами и в любой момент могут быть «отозваны». Причем сама возможность, размер и момент изъятия средств из инвестиционного портфеля являются случайными в силу вероятностного характера обязательств по договорам страхования. Оценить данный фактор возможно только на основе анализа страхового портфеля. Таким образом, оптимизируемая модель должна учитывать эту реальность.

Чтобы избежать подобных ошибок, связанных с исключением из поля зрения возможных ограничений, нами была составлена система классификации ограничений на инвестиционную деятельность участников финансового рынка, и затем данная система была применена для анализа особенностей инвестиционной деятельности страховых компаний.

Предлагаемая система классифицирует ограничения по трем признакам:

- по воздействию на операторов рынка:

- общие, которые действуют для всех операторов данного финансового рынка, например российского финансового рынка;

- специфические, характерные для определенных типов операторов, например только для страховых компаний;

- частные, которые касаются конкретного оператора, например конкретной страховой компании;

- по природе:

- объективные, которые действуют объективно, независимо от воли оператора;

- субъективные, которые определяются и фиксируются самим оператором по выбранным им методикам;

- по охвату инвестиционной массы:

- цельные, распространяющиеся на всю инвестиционную массу;

- частичные, которые действуют только для части инвестиционной массы (например, только на средства страховых резервов).

Рассматривая отдельную страховую компанию, можно выделить следующие основные ограничения на ее инвестиционную деятельность:

- ограничения, вызванные состоянием отечественного финансового рынка, связанные с отсутствием или неразвитостью некоторых финансовых инструментов (по системе классификации: общие — объективные — цельные);

- регулирование размещения активов, принимаемых в покрытие страховых резервов, со стороны государства (по системе классификации: специфичные — объективные — частичные);

- ограничения, обусловленные структурой обязательств данной компании, структурой ее страхового портфеля (по системе классификации: частные — субъективные — частичные);

- частные ограничения, связанные с обязательствами страховой компании размещать инвестиции в определенные финансовые инструменты вследствие договоренностей на уровне учредителей из-за кэптивного характера страховой компании, наличия соглашений с банками (банкострахование) и т.д. (по системе классификации: частные — субъективные — частичные);

- частные ограничения, накладываемые финансовыми менеджерами и руководством компании с целью обеспечить безопасность портфеля (по системе классификации: частные — субъективные — цельные).

Что касается ограничений, накладываемых состоянием отечественного финансового рынка, то, поскольку наша статья посвящена особенностям инвестиционной деятельности страховых компаний, а указанные ограничения являются общими для всех операторов финансового рынка и не имеют своих особенностей для страховых компаний, в данной статье они не рассматриваются.

Ограничения, связанные с обязательствами страховой компании размещать инвестиции в определенные финансовые инструменты, мы также подробно не анализируем, поскольку модель строится для «средней» компании, у которой a priori таких ограничений нет.

Ограничения на рискованность вложений выражаются в формировании условия соответствия показателя рискованности портфеля заданным величинам. В работе А. Жеребко «Методика оптимизации размещения страховых резервов» рассмотрен способ оценки специфических и систематических (рыночных) факторов риска, основанный на установленном положением Банка России порядке расчета кредитной организацией размера рыночных рисков для включения в расчет показателя достаточности собственных средств (капитала). Мы считаем такой подход допустимым при оптимизации инвестиционной деятельности страховой компании.

Таким образом, мы подробно рассмотрим ограничения, накладываемые государством на размещение средств страховых резервов (далее мы их будем называть регламентированными ограничениями), и ограничения, определяемые структурой страхового портфеля. Относительно характера последних ограничений хотелось бы сделать небольшое замечание. Эти ограничения определяются объективно существующей структурой обязательств страховой компании, то есть по предлагаемой системе классификации они могли бы считаться объективными. Однако мы определили их как субъективные, поскольку не существует объективной методики или нормативно установленных способов оценки таких ограничений. Как следствие, страховая компания сама должна сформировать такую методику на основе своих субъективных представлений о природе таких ограничений и своих возможностей по их оценке. Мы предлагаем свои подходы к оценке данных ограничений.

Для формализации записи рассматриваемых ограничений введем следующие обозначения:

Ak — общая величина страховых резервов по k-му виду страхования;

a - доля в портфеле активов, принимаемых в покрытие страховых резервов,

ij

активов i-го вида j-го эмитента:

SUM SUM a = 1; (1)

i j ij

/

a - ограничение по доле актива i-го вида j-го эмитента в портфеле активов,

ij

принимаемых в покрытие страховых резервов;

B — собственные средства страховой компании, используемые в качестве инвестиционных ресурсов;

b - доля в портфеле активов, представляющих собственные средства, активов

ij

i-го вида j-го эмитента:

SUM SUM b = 1; (2)

i j ij

d - доходность активов i-го вида j-го эмитента.

ij

Тогда целевая функция задачи оптимального инвестирования средств страховой компании может быть записана следующим образом:

D = SUM Ak x SUM SUM a d + B x SUM SUM b d , (3)

k i j ij ij i j ij ij

где D — доходность инвестиционных вложений;

Ak — общая величина страховых резервов по k-му виду страхования;

a - доля в портфеле активов i-го вида j-го эмитента, принимаемых в покрытие

ij

страховых резервов;

B — собственные средства страховой компании, используемые в качестве инвестиционных ресурсов;

b - доля в портфеле активов i-го вида j-го эмитента, представляющих

ij

собственные средства;

d - доходность активов i-го вида j-го эмитента.

ij

Соответственно, ограничения накладываются на следующие регулируемые страховщиком параметры:

а) на перечень допустимых видов вложений (Ui — область допустимых значений i);

б) на перечень возможных эмитентов (Uj — область допустимых значений j);

в) на долю отдельного вида вложений (SUM a по всем или строго определенным

ij

j);

г) на долю отдельного эмитента (SUM a по всем или строго определенным i).

ij

При этом ограничения могут накладываться как в явном виде, например:

/ /

SUM a <= a или SUM a <= a , (4)

j ij i i ij j

где a - ограничение по доле актива i-го вида j-го эмитента в портфеле

ij

активов, принимаемых в покрытие страховых резервов,

так и косвенным образом через требования к значениям синтетических показателей, учитывающих указанные регулируемые параметры, например к таким как мера рыночного фактора риска страховщика:

Р = SUM Ak x SUM SUM a р + B x SUM SUM b р <= Рдоп, (5)

k i j ij ij i j ij ij

где р - мера фактора риска страховщика при размещении страховых резервов

ij

в активы i-го вида j-го эмитента;

Рдоп — устанавливаемый страховщиком максимально допустимый уровень риска по инвестиционному портфелю.

В результате оптимизации необходимо обеспечить максимум целевой функции при соблюдении всех рассматриваемых явных и косвенных ограничений на значения перечисленных регулируемых параметров.

Ограничения государственных органов страхового надзора на размещение страховых фондов в части средств страховых резервов в той или иной степени накладываются на все перечисленные выше регулируемые параметры и являются, как правило, явными. Поэтому они достаточно легко формализуются. Ниже в таблице 1 и на рисунке 1 приводятся в качестве примера формализованные ограничения, действующие в настоящее время в России. Интересно отметить, что в действовавших ранее Правилах размещения страховых резервов ограничения задавались также и косвенным образом посредством требования к значению расчетного норматива соответствия. Однако в новых ПРСР такой подход не применяется и все ограничения носят явный характер.

Таблица 1

Допустимые виды активов, принимаемых в покрытие страховых резервов, в соответствии с Приказом Минфина России от 22 февраля 1999 г. N 16н

i |

Наименование |

1 |

Государственные ценные бумаги Российской Федерации |

2 |

Государственные ценные бумаги субъектов Российской Федерации |

3 |

Муниципальные ценные бумаги органа местного самоуправления |

4 |

Векселя банков |

5 |

Акции |

6 |

Облигации |

7 |

Жилищные сертификаты (кроме относящихся к п. п. 1 - 3 |

8 |

Инвестиционные паи паевых инвестиционных фондов |

9 |

Банковские вклады (депозиты), в т.ч. удостоверенные |

10 |

Сертификаты долевого участия в общих фондах банковского |

11 |

Доля в уставном капитале обществ с ограниченной |

12 |

Недвижимое имущество |

13 |

Доля перестраховщиков в страховых резервах |

14 |

Депо премий по рискам, принятым в перестрахование |

15 |

Дебиторская задолженность страхователей, перестраховщиков, |

16 |

Денежная наличность |

17 |

Денежные средства на счетах в банках |

18 |

Иностранная валюта на счетах в банках |

19 |

Слитки золота и серебра |

20 |

Недвижимое имущество, за исключением отдельных квартир, |

a <= 1

1

SUM(a + a ) <= 0,30

j 2j 3j

a <= 0,15, для любого j

2j

a <= 0,10, для любого j

3j

SUM(a + a ) <= 0,40

j 4j 9j

SUM(a + a ) <= 0,30

j 5j 6j

SUM a <= 0,10

j 15j

SUM(a + a ) <= 0,05

j 8j 10j

SUM(a + a ) <= 0,10

j 11j 21j

SUM a <= 0,05

j 7j

a <= 0,10, для любого j (по видам страхования иным, чем страхование жизни)

7j

SUM a <= 0,10

j 19j

(a + a + a + a + a + a + a + a ) <= 0,15,

4j 5j 6j 9j 10j 11j 17j 18j

для любого j, принадлежащего U , где U - банки;

Б Б

SUM a <= 0,60

j 13j

a <= 0,15 для любого j

13j

SUM a <= 0,30, j принадлежит U , где U - нерезиденты РФ;

j 13j НР НР

SUM SUM a <= 0,20, i /= 13, j принадлежит U

i j ij НР

a <= 1

16

SUM a <= 1

j 17j

SUM a <= 1

j 18j

Рис. 1. Общая система ограничений, накладываемых Правилами размещения страховщиками страховых резервов

Указанные ограничения упоминаются во всех работах, посвященных размещению средств страховых фондов и инвестиционной деятельности страховщиков. Но, как мы уже отмечали, эти ограничения, на наш взгляд, не являются единственными, подлежащими оценке и соблюдению.

По договорам страхования страховщик несет обязательство произвести страховую выплату при наступлении страхового случая. Страховой случай должен обладать признаками вероятности и случайности его наступления. Как следствие, обязательства страховщика также носят случайный характер, что, естественно, затрудняет их анализ.

На произвольный момент времени страховая компания может иметь следующие обязательства по договорам страхования:

- обязательства по непроизошедшим страховым случаям;

- обязательства по произошедшим, но незаявленным страховым случаям;

- обязательства по заявленным страховым случаям.

Объем указанных обязательств страховщика характеризуют страховые резервы. Следовательно, структура обязательств (прежде всего их распределение во времени) накладывает свои ограничения на размещение активов, принимаемых в покрытие страховых резервов.

Для иллюстрации природы этих ограничений рассмотрим небольшой пример. Возьмем страховую компанию, большая часть средств которой размещена в труднореализуемые активы и активы с фиксированным сроком погашения и лишь минимально допустимая часть — в высоколиквидные активы. Такая ситуация может сложиться, когда страховая компания планирует оплачивать страховые убытки за счет средств, поступающих в виде страховых премий. Но допустим, что премий собирается меньше, чем ожидалось. Происходят один или несколько страховых случаев со значительным размером убытков, которые должна компенсировать страховая компания. Средств, которые могут быть получены от продажи высоколиквидных активов, не хватает на требуемые выплаты. Не желая терять доход от преждевременной продажи активов с фиксированным сроком погашения, страховая компания начинает искусственно затягивать сроки урегулирования страховых случаев и страховых выплат, что начинает негативно сказываться на отношении страхователей к этой компании.

В рассматриваемом примере у страховой компании есть и другой вариант действий — все-таки продать активы до наступления срока погашения, потеряв при этом часть планируемого дохода. Но в этом случае уменьшится ее финансовая устойчивость. В литературе даже описываются случаи, когда в подобной ситуации разорялись синдикаты Ллойда. Данный пример, на наш взгляд, иллюстрирует природу ограничений, накладываемых страховыми обязательствами на размещение страховых фондов в части средств резервов, и подчеркивает их значимость.

Теперь рассмотрим, какие факторы необходимо учитывать при оценке такого рода ограничений.

Страховые фонды должны быть доступны в любое время в сумме, необходимой для выполнения конкретных страховых обязательств. Но обязательства по страховой выплате выполняются не мгновенно. Существует так называемый период урегулирования. Его продолжительность главным образом зависит от размера убытка и вида страхования (вида страхового продукта), поскольку именно он определяет такие факторы, как виды страхового риска и способы урегулирования (денежная выплата или ремонт (замена), досудебное урегулирование или только через суд и т.д.). Следовательно, у страховщика есть некоторое время для реализации активов, представляющих страховые резервы по данному виду, для того чтобы исполнить свои обязательства.

Поскольку каждый вид страхования характеризуется своей продолжительностью периода урегулирования, то и уровень ликвидности активов, представляющих страховые резервы, должен быть различен для разных видов страхования. Некоторые авторы утверждают, что «средства, полученные по договорам рискового страхования, могут быть инвестированы главным образом в высоколиквидные, краткосрочные активы». На наш взгляд, это не совсем правильно, поскольку деление только на страхование жизни и страхование иное, чем страхование жизни, является очень грубым и не учитывает особенностей отдельных видов страхования.

Для видов страхования с короткими сроками урегулирования (страхование от несчастных случаев, страхование автотранспортных средств, страхование имущества физических лиц) большая часть страховых случаев будет урегулироваться в течение нескольких недель и, соответственно, меньшая часть будет переходить на другие периоды в виде резерва заявленных убытков.

Для видов страхования с большими сроками урегулирования (большинство видов страхования гражданской ответственности) ситуация обратная — в течение первых месяцев будет урегулировано лишь небольшое число страховых случаев, причем наиболее простых и недорогих.

Это связано, прежде всего, с особенностями формулировки страховых случаев по данным видам. Очень часто наступление страхового случая подтверждается вступившим в силу решением суда о возникновении обязанности страхователя возместить вред, причиненный им третьим лицам. Несовершенство отечественной судебной системы и затягивание рассмотрения дел в судах как раз и приводят к тому, что сроки урегулирования таких страховых случаев существенно удлиняются. С точки зрения инвестиционной деятельности страховщика это имеет свои положительные стороны: сроки выплаты ограничиваются снизу датой ближайшего суда, а сверху, учитывая возможность рассмотрения дела в различных инстанциях, — превышают один-два года. Это переводит обязательства по выплате из случайных в почти детерминированные, что облегчает планирование инвестиций, представляющих данные обязательства. Даже западные специалисты, работающие в условиях отлаженной судебной системы, признают длительный характер урегулирования страховых случаев по страхованию гражданской ответственности и учитывают их при планировании долгосрочных инвестиций.

Таблица 2

Классификация видов обязательств и страховых резервов

Вид |

Вид резерва, |

Точность |

Момент |

Величина |

Виды активов, |

1. Обязательства |

Рисковые виды - |

Средняя |

Случайный момент, |

Случайная |

Быстрореализуемые |

2. Обязательства |

Резерв |

Очень низкая |

Случайный момент, |

Случайная |

|

3. Обязательства |

Резерв |

Достаточно |

Может быть |

Может быть |

Активы |

Итак, структура страховых обязательств предъявляет определенные требования к объему легкореализуемых активов в инвестиционном портфеле. Здесь понятие «легкореализуемые активы» определяется применительно к конкретному периоду времени и конкретному виду страхования, в покрытие резервов по которому они принимаются. «Легкореализуемость» в смысле рассматриваемых ограничений означает, что активы могут быть гарантированно проданы в заданные сроки (в заданном периоде) без потери дохода. Поэтому такие активы объединяют:

- активы, соответствующие понятию «высоколиквидные»;

- активы с фиксированным сроком погашения, для которых этот срок наступает в течение рассматриваемого периода;

- активы, для которых ожидаемый период времени с момента принятия решения об их реализации до фактического момента реализации меньше, чем ожидаемый период урегулирования страховых случаев по рассматриваемому виду страхования.

Как правило, самые легкореализуемые активы (например, текущий счет) являются наименее доходными. И наличие в портфеле необоснованно большого (избыточного) объема таких активов ведет к занижению доходности. Поэтому для страховых компаний актуальной становится задача оценки минимально допустимого уровня таких активов в инвестиционном портфеле страховщика.

Поскольку страховые обязательства носят временный характер (договор страхования заключается на определенный срок) и, следовательно, структура таких обязательств меняется с течением времени, а также многие виды активов также имеют срок погашения, то необходимо выделить определенный период T, на котором мы будем рассматривать ограничения и для которого будем оценивать оптимальный инвестиционный портфель.

На начальный момент времени t страховщик располагает информацией об

0

имеющемся портфеле договоров страхования, о заявленных страховых случаях, а также

имеет информацию за предыдущие периоды, позволяющую с определенной долей

уверенности прогнозировать показатели своей деятельности на конец выделенного

периода T.

Выбор продолжительности рассматриваемого периода T производится страховщиком самостоятельно. Сам подход к оценке ограничений, накладываемых структурой страховых обязательств, не зависит от продолжительности периода T. Однако от него зависит надежность численных результатов и их применимость для реальной деятельности.

Поэтому при выборе продолжительности периода T необходимо учитывать целый ряд факторов, часто оказывающих противоположное влияние на результат. С одной стороны, чем меньше период T, тем больше вероятность того, что в течение данного периода внешние условия, состояние финансового рынка, законодательство останутся неизменными и будут мало отличаться от тех, которые принимались во внимание при прогнозировании.

С другой стороны, слишком уменьшать период T также не следует. Проведенные некоторыми специалистами исследования показали, что в условиях российского страхового рынка даже попытка прогноза ежемесячных поступлений привела к отрицательному результату: нестационарность процесса не позволила описать динамику поступлений математической моделью, и сделать правильный прогноз не представилось возможным.

На наш взгляд, наиболее оптимальным в настоящее время является продолжительность периода T, соответствующая одному кварталу.

Обозначим надстрочным индексом (I) легкореализуемые активы, а (II) — активы, не соответствующие такому определению для выбранного периода T. Тогда условие по минимально допустимому уровню легкореализуемых активов в инвестиционном портфеле страховщика на период T можно записать как:

(I) (I) (1)/

SUM Ak x SUM SUM a + B x SUM SUM b >= A A , (6)

k i j ij i j ij

(I)

где a - доля в портфеле активов, принимаемых в покрытие страховых

ij

резервов, активов i-го вида j-го эмитента, которые можно считать

легкореализуемыми в периоде T;

(I)

b - доля в портфеле активов, принимаемых в покрытие собственных средств,

ij

активов i-го вида j-го эмитента, которые можно считать легкореализуемыми

в периоде T.

Минимально допустимая сумма легкореализуемых активов в инвестиционном портфеле страховщика в периоде T составляет:

/(1) /(1)

A = SUM Ak . (7)

k

Минимально допустимая сумма легкореализуемых активов, принимаемых в покрытие

(1)

страховых резервов по k-му виду страхования Ak , соответствует оценке суммы

*

выплат Sв, которые будут произведены по страховым случаям, урегулированным

*

в течение периода T, за вычетом оценки суммы нетто-премий Pн, которая будет

собрана по данному виду страхования в течение указанного периода:

/(1) * *

A = Sвk - Pнk. (8)

*

Сумма выплат в периоде T по k-му виду страхования Sвk будет складываться

из суммы выплат, которые будут произведены по страховым случаям, известным

*

(заявленным) на начало периода Zk, и по страховым случаям, которые еще только

*

будут заявлены в течение данного периода Yk:

* * *

Sвk = Yk + Zk. (9)

По страховым случаям, известным на начало периода (заявленные убытки), можно

*

достаточно надежно определить сроки их выполнения и сумму Zk путем анализа

каждого досье, а следовательно, и оценить объем активов, которые должны быть

реализованы в течение выделенного периода T.

*

Оценить сумму выплат Yk по страховым случаям, которые только будут заявлены и

урегулированы в течение выделенного периода T, является более сложной задачей.

На наш взгляд, наиболее применимыми в современных условиях являются два метода.

Первый метод (имитационный).

При наличии мощной информационной системы по договорам страхования прогнозирование можно осуществить стохастическим моделированием методом Монте-Карло, когда по каждому из имеющихся на начало периода договоров производится розыгрыш факта наступления страхового случая в течение рассматриваемого периода, размера убытка и сроков урегулирования. Кроме того, необходимо производить моделирование заключенных договоров и урегулированных выплат по ним. Многократный прогон такой модели обеспечит получение закона распределения ожидаемой величины выплат за период T.

Второй метод (аналитический).

При отсутствии мощной информационной системы произвести оценку ожидаемой величины выплат можно через показатель убыточности страховой суммы, определенный за предыдущие, аналогичные по продолжительности, периоды. Ее суть состоит в следующем.

- При устойчивом страховом рынке и изученном (неновом для рынка и страховщика) риске показатель убыточности страховой суммы является достаточно стабильным для конкретного вида страхования. В нашем случае он может быть рассчитан как отношение суммы страховых выплат по страховым случаям, заявленным и урегулированным в течение рассматриваемого периода, к совокупной страховой сумме по договорам, действовавшим в течение отчетного периода.

Показатель убыточности страховой суммы q за произвольный период T может быть рассчитан следующим образом:

SUM Sвl

l

q = -------------, (10)

t

l

SUM(Sk x ---)

l T

где Sвl - сумма выплат по страховым случаям, заявленным и урегулированным

в течение периода T, по l-му договору;

Sl — страховая сумма по l-му договору;

t - время, которое действовал договор в течение периода T (если договор

l

действовал в течение всего периода T, то t / T = 1).

l

При расчете должны учитываться все договоры, которые действовали в течение хотя бы части периода T. Тем самым достигается, что показатель убыточности q будет инвариантен к интенсивности заключения новых договоров в разные периоды.

2. Далее по статистическим данным за предыдущие периоды оценивается методами

математической статистики математическое ожидание m и среднеквадратическое

q

отклонения сигма показателя убыточности страховой суммы (в рамках предлагаемой

q

методики убыточность считается случайной величиной).

- В соответствии с центральной предельной теоремой при достаточном большом количестве договоров данного вида в портфеле (несколько десятков) принимается допущение о нормальном распределении суммы выплат за период (данный подход соответствует приближениям, используемым в модели индивидуального риска <*>).

<*> Гербер Х. Математика страхования жизни / Пер. с англ. М.: Мир, 1995.

*

4. Оценивается средняя величина совокупной страховой суммы Sk на период T

(в рамках данной методики считается как детерминированная величина). Это возможно

сделать путем экстраполяции с использованием методов математической статистики.

Необходимо заметить, что чем меньше выбранная продолжительность периода T по

сравнению со средним сроком страхования по рассматриваемому виду страхования, тем

меньшую долю в совокупной страховой сумме будут составлять страховые суммы по

новым договорам страхования. Как следствие, тем медленнее будет изменяться

*

показатель Sk по периодам и тем более точно можно его спрогнозировать.

5. По известным параметрам распределения убыточности страховой суммы m

q

и сигма спрогнозированной совокупной страховой суммы на период при сделанном

q

допущении о нормальном распределении суммы выплат определяются параметры

распределения суммы заявленных и урегулированных убытков Yk. При этом сумма

заявленных и урегулированных убытков Yk трактуется как случайная величина,

являющаяся произведением случайной величины q на детерминированную величину

*

(K x Sk):

*

Yk = q(K x Sk). (11)

Коэффициент K = 1,1... 1,3 учитывает возможные отклонения в большую сторону

*

реальной совокупной страховой суммы sk в периоде T от оценки Sk, связанные

с неточностью оценки.

Случайная величина Yk так же будет распределена по нормальному закону, как и q. Ее параметры в соответствии со свойствами функций одной случайной переменной составят:

* *

m = m x (K x Sk) и сигма = сигма x (K x Sk). (12)

Yk q Yk q

Таким образом, мы получаем теоретическое распределение размера выплат по страховым случаям, заявленным и урегулированным в течение выбранного периода T. Используя полученное распределение, мы можем решать две задачи:

- оценить вероятность, с которой указанные выплаты превысят заданную величину, либо

- определить сумму выплат, которая не будет превышена с заданной степенью вероятности.

Нашей цели — определению минимально допустимой доли вложений в легкореализуемые активы — соответствует вторая постановка задачи.

- Страховщиком задается гарантия безопасности страховщика гамма (обычно в пределах 85 — 99%).

- По распределению сумм заявленных и урегулированных в периоде T убытков и заданной гарантии безопасности определяется сумма выплат Yk(гамма), которая не будет превышена с указанной вероятностью:

Yk(гамма) = m + альфа(гамма)сигма , (13)

Yk Yk

где альфа(гамма) — квантиль нормального распределения при заданной вероятности гамма.

Полученная таким образом сумма убытков Yk(гамма) может использоваться

*

в расчетах как Yk.

Графическая интерпретация выражения для определения суммы выплат по заявленным и урегулированным в течение периода T страховым случаям представлена нами на рисунке 2.

/¦

¦

¦ Функции _

¦ плотности / ¦

¦ распределения /¦ ¦ ¦

¦ f(y ) / ¦ ¦ ¦

¦ k /¦ ¦ ¦ ¦ ¦

¦ / ¦ ¦ ¦ ¦ ¦

¦ /¦ ¦ ¦ ¦ ¦ ¦ ¦

¦ / ¦ ¦ ¦ ¦ ¦ ¦ ¦

¦ /¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

¦ / ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

¦ /¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

¦ / ¦ ¦ ¦-+-+-+-+-+¬¦ ¦ ¦

¦ /¦ ¦ ¦ ¦¦ ¦¦ ¦ ¦ ¦

¦ / ¦ ¦ ¦ ¦¦ гамма% ¦¦ ¦ ¦ ¦

¦ / ¦ ¦ ¦ ¦ ¦¦ ¦¦ ¦ ¦ ¦ ¦

¦ / ¦ ¦ ¦ ¦ ¦ ¦LT-T-T-T-T-¦ ¦ ¦ ¦ ¦ ¦ Сумма выплат

¦ / ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ y

¦ / ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ k

¦ / ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦

-+-----------------+-+-+-+-+-+-+-+-+-+-+-+-+-+-+-+-+-+-+-+-+-+------------->

0¦ m ¦ ¦ *

¦ Yk¦ ¦Yk

¦ m ¦альфа(гамма)сигма ¦

¦ Yk ¦ Yk¦

¦<------------------------------------->¦<----------------->¦

¦Сумма убытков, заявленных и оплаченных в течение периода T,¦

¦ которая не будет превышена с заданной вероятностью гамма ¦

¦<--------------------------------------------------------->¦

Рис. 2. Графическая интерпретация выражения для определения суммы выплат по заявленным и урегулированным в течение периода T страховым случаям

Хочется подчеркнуть, что сама вероятностная трактовка предложенной методики напоминает математическую модель, заложенную в рекомендуемую методику расчета тарифных ставок по рисковым видам страхования, а точность ее решения соизмерима с точностью расчета тарифных ставок по указанной методике.

Предложенная методика позволяет приближенно оценить минимально допустимую долю легкореализуемых активов в портфеле страховщика при заданной структуре страховых обязательств. Но даже такого приближенного анализа ограничений, накладываемых структурой страхового портфеля на инвестиционную деятельность страховщика, нам не встретилось ни в одной отечественной работе, посвященной проблемам оптимизации инвестиционной деятельности страховой организации. Более того, в работе А.П. Архипова «Оптимизация структуры инвестиционного портфеля страховщика» вследствие невнимания к подобного рода ограничениям результатом анализа одного из примеров (пусть и теоретического) явился ответ «не более 3% суммы страховых резервов сохранять на расчетном счете, а остальные вкладывать в наиболее высокодоходное направление». Если рассматривать исключительно инвестиционную деятельность независимо от страховой деятельности и состояния страхового портфеля, то действительно подобный портфель, скорее всего, будет оптимальным по показателю доходности с соблюдением регламентированных ограничений. Однако в условиях, когда текущих премий с определенной ненулевой вероятностью может не хватить на все выплаты, подобная инвестиционная политика может привести к последствиям, уже упоминавшимся выше. Но никаких оговорок о необходимости подобного анализа в указанной работе сделано не было.

В работе А. Жеребко "Методика оптимизации размещения страховых резервов" при

оценке структуры вложений вводится отдельная составляющая: субъективная

допустимая доля активов отдельного вида в портфеле, назначаемая субъектом,

формирующим портфель (финансовым менеджером страховщика) с учетом собственного

опыта или с учетом рекомендации экспертов. Если обозначить субъективную

суб

допустимую долю активов i-го вида j-го эмитента через a , то ее применение

ij

можно записать следующим образом:

/суб /

a <= a <= a .

ij ij ij

Здесь задача оценки минимально допустимого уровня легкореализуемых активов возлагается целиком на субъективное восприятие финансового менеджера и не дается никаких объективных методических инструментов, что, на наш взгляд, значительно сложнее и меньше поддается формализации, чем процедура оценки сумм выплат и премий.

Для конкретной стабильно работающей страховой компании с течением времени, возможно, удастся существенно упростить оценку ограничений на инвестиционную деятельность со стороны страхового портфеля. Дело в том, что при стабильном подходе к формированию страховых тарифов и андеррайтингу по изученным видам страхования значение отношения минимально допустимого уровня легкореализуемых активов к совокупной страховой сумме за выбранный период, вероятно, также будет достаточно стабильным во времени. Тем самым появится возможность рассчитать для каждого вида страхования такой коэффициент и применять его напрямую для оценки на будущие периоды. Похожий подход существует сейчас и в развитых странах. К сожалению, имеющийся пока российский опыт не позволяет говорить о возможности применения такой упрощенной методики сейчас в России.

Подводя итог рассмотрению особенностей оптимизации инвестиционной деятельности страховой компании, мы предлагаем следующую методику применения данной модели.

- На определенный момент времени t0 известны имеющиеся в наличии собственные средства B (не связанные обязательствами) и временно свободные средства, принимаемые в покрытие страховых резервов, A (связанные страховыми обязательствами).

- Выбирается некоторый период T, для которого будет производиться определение оптимального портфеля.

- На конец указанного периода T производится прогнозирование (оценивается ожидаемое значение и возможные отклонения):

а) поступлений страховых взносов и других поступлений, учитываемых при

*

формировании инвестиционной политики П ;

* Н

б) страховых выплат Sв.

- Исходя из сделанных прогнозов, определяются:

а) ограничения, накладываемые страховым портфелем;

б) ожидаемый доход от имеющегося портфеля D .

T

- Производится оптимизация инвестиционного портфеля с учетом всех рассмотренных ограничений (поиск максимума целевой функции (3) при соблюдении условий (4), (5), (6)). Задача оптимизации инвестиционного портфеля страховой компании относится к классу задач линейного программирования. Методы оптимизации выбираются страховщиком самостоятельно. Здесь могут применяться градиентный метод, симплекс-метод (метод деформируемого многогранника) и даже эвристический подход, базирующийся на предварительном анализе всего множества направлений (стратегий) инвестирования с целью выделения из него подмножества наиболее перспективных вариантов по дополнительным (частным) показателям.

В результате оптимизации определяется максимально возможный при заданных

opt

ограничениях ожидаемый доход от инвестиционного портфеля на конец периода D .

T

- Полученный результат в виде массива значений долей каждого инвестиционного инструмента сравнивается с имеющейся на данный момент времени структурой инвестиционного портфеля. Определяется «цена» преобразования имеющегося портфеля в «оптимальный» портфель Cпр.

opt

7. Ожидаемый доход от "оптимального" портфеля Dt0 , приведенный на начало

периода, сравнивается с приведенным на тот же момент ожидаемым доходом

от имеющегося портфеля Dt0 и ценой преобразования Cпр.

Если она превышает их больше чем на определенную величину ДЕЛЬТА, учитывающую организационные и трудовые затраты на преобразование портфеля, то преобразование портфеля в «оптимальный» можно признать целесообразным:

opt

Dt0 - Dt0 - Cпр >= ДЕЛЬТА, ДЕЛЬТА > 0.

Если это условие не выполняется, то преобразование портфеля можно признать нецелесообразным и выполняется проверка имеющейся структуры на соответствие регламентированным ограничениям. При необходимости выполняется необходимая корректировка структуры портфеля.

Таким образом, за счет применения данной методики можно достичь такой структуры инвестиционного портфеля страховщика, которая обеспечила бы максимально возможную доходность при соблюдении условий:

- по регламентированному размещению средств страховых резервов со стороны государства;

- по ограничению фактора риска страховщика;

- по соблюдению необходимого объема легкореализуемых активов в портфеле для выполнения страховых обязательств в рассматриваемом периоде.

Д.А.Кучин

Управляющий портфельными инвестициями

СОАО «Национальная страховая группа»

7.1 Необходимость

и предпосылки проведения инвестиционной

деятельности страховыми организациями

7.2

Принципы

инвестирования временно свободных

средств страховщика

7.3.

Критерии

выбора страховой организацией финансовых

инструментов

7.1. Необходимость и предпосылки проведения инвестиционной деятельности страховыми организациями

Процесс

реализации страховой услуги принципиально

отличается от аналогичного процесса в

других видах предпринимательства. Это

обусловлено тем, что страхователь

фактически авансирует страховщика, а

реализация страховой услуги осуществляется

спустя продолжительное время или может

вообще отсутствовать. Указанная

особенность реализации страховой услуги

позволяет сделать два вывода.

1.

В распоряжении страховщика в течение

некоторого периода оказываются временно

свободные от обязательств средства,

которые должны быть инвестированы в

целях получения дополнительного дохода.

2.

Инвестирование страховщиком должно

достаточно жестко регулироваться

государством, поскольку страхователи

объективно лишены возможности

контролировать, насколько умело страховая

организация распорядится предоставленными

ей средствами и не поставит под угрозу

выполнение обязательств по договору

страхования.

Цель

государственного регулирования порядка

размещения страховых резервов —

минимизация риска инвестиционной

политики из-за главной особенности

страховой организации как инвестора —

вторичности инвестиционного портфеля

по отношению к портфелю страховому.

Инвестиционная

деятельность страховщика, как и любого

другого инвестора, регулируется

Федеральным законом от 25 февраля 1999 г.

№ 39-ФЗ «Об инвестиционной деятельности

в Российской Федерации, осуществляемой

в форме капитальных вложений».

Из-за

специфики страховой деятельности помимо

норм закона размещение страховщиками

временно свободных средств регулируется

также положениями Закона РФ «Об

организации страхового дела в Российской

Федерации» и Правилами размещения

страховщиками страховых резервов

(утвержденными приказом Минфина России

от 8 августа 2005 г. № 100н).

Возможности

страховой организации по участию в

инвестиционном процессе определяются

ее инвестиционным потенциалом, т.е.

совокупностью денежных средств, временно

или относительно свободных от страховых

обязательств и используемых для

инвестирования с целью получения дохода.

Реализация

инвестиционного потенциала страховой

организации представляет собой процесс

инвестирования страхового фонда и

собственного капитала.

Инвестиционный

потенциал составляет ту часть потенциала

финансового, которая остается после

вычета расходов на ведение дела, заемных

средств и страховых выплат. Если объемы

указанных вычетов увеличиваются в

большей степени, чем рост объема

страхового фонда и собственного капитала,

то может сложиться ситуация, когда при

увеличении финансового потенциала

страховой организации ее инвестиционный

потенциал уменьшается. На практике

существуют организации, у которых при

большом финансовом потенциале

инвестиционный потенциал невелик.

На

инвестиционный потенциал влияет

множество факторов:

-

объем

собираемых страховых премий; -

структура

страхового портфеля; -

убыточность

или прибыльность страховых операций; -

условия

государственного регулирования

формирования страховых фондов; -

сроки

страховых договоров; -

объем

собственных средств.

Для

оценки инвестиционного потенциала

страховой организации используется

система показателей:

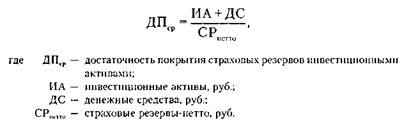

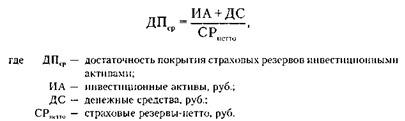

достаточность

покрытия страховых резервов инвестиционными

активами (ДПср):

Показатель

уровня покрытия инвестиционными активами

страховых резервов-нетто отражает

степень размещения средств, за счет

которых покрываются обязательства

страховой организации, в инвестиционных

активах и денежных средствах. Инвестиционные

активы и денежные средства должны

соответствовать или превышать размер

страховых резервов. Наличие противоположной

тенденции может означать размещение

средств в неликвидных активах либо в

активах с высокой степенью риска

(дебиторская задолженность, нематериальные

активы, оборудование и материалы).

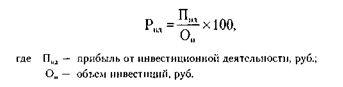

Рентабельность

инвестиций (Рид)

рассчитывается по формуле:

Данный

коэффициент используется для оценки

эффективности инвестиционной деятельности.

Доля

инвестиций в собственном капитале (Дид)

отражает, сколько рублей дохода приходится

на каждый рубль вложенных собственных

средств:

Концентрация

страховщиками значительных финансовых

ресурсов может превратить страхование

в важнейший фактор развития экономики

путем реализации эффективной инвестиционной

политики.

Отечественный

страховой бизнес отличается рядом

особенностей, выделяющих его среди

иностранных коллег, поэтому апробированные

за рубежом схемы взаимодействия страховых

организаций с фондовым рынком обычно

имеют свои особенности либо просто

отсутствуют в России.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Введение

Глава

1. Теоретические основы анализа инвестиционной деятельности страховой

организации.

1.1

Основные понятия и принципы анализа

инвестиционной деятельности компании.

1.2

Особенности инвестиционной деятельностью в

страховой компании.

1.3

Факторы и условия, определяющие инвестиционные

возможности и особенности инвестиционной политики страховых организаций.

Глава

2. Инвестиционная деятельность страховой организации ОАО “Капитал страхование”.

2.1

Организационно-экономическая характеристика страховой компании ОАО “Капитал

страхование”.

2.2 Анализ финансового состояния и инвестиционной

деятельности страховой компании.

Глава

3. Общие рекомендации по инвестиционной политике ОАО “Капитал Страхование”.

3.1 Направления

совершенствования инвестиционной политики ОАО «Капитал Страхование»

3.2 Новые источники и возможности инвестиционной

деятельности

Заключение

Список

использованной литературы

Приложение

Введение.

Актуальность темы исследования. Во

всех развитых странах мира страховые организации, являющиеся неотъемлемой

частью национальной финансово-кредитной системы, способны аккумулировать и

инвестировать в сферу экономики значительные денежные средства. На долю

страхового сектора в развитых странах приходится более половины всех

инвестиций. В то же время анализ деятельности российских страховщиков на

финансовом рынке свидетельствует об их слабом влиянии на инвестиционный

процесс.

Инвестиции

представляют собой применение финансовых ресурсов в форме долгосрочных вложений

капитала (капиталовложений). Для наиболее эффективного применения финансовых

ресурсов предприятие формирует свою инвестиционную политику. Политика

представляет собой общее руководство действиями и принятие решений, которые

облегчают достижение целей предприятия. Именно с помощью инвестиционной

политики предприятие реализует свои возможности к предвосхищению долгосрочных

тенденций экономического развития, адаптации к ним и окупаемости вложенных

средств, а в дальнейшем получение прибыли.

Инвестиционная деятельность выступает одним из главных

факторов обеспечения эффективного функционирования страховых компаний.

Во-первых, инвестиционная деятельность определяет саму

возможность предоставления страховых услуг за счет обеспечения формирования

достаточного страхового фонда. Прежде всего, это касается тех видов

страхования, где планируемая доходность от инвестиций учитывается при расчете

тарифов (страхование жизни), или там, где обязательства страховщика выражены в

денежных единицах, отличных от тех, в которых формируются страховые резервы.

Во-вторых, хорошо организованная инвестиционная

деятельность обеспечивает качество предоставляемых услуг и определяет рыночное

положение страховщика. Инвестиционная деятельность влияет на основные

характеристики страхового продукта, прежде всего, на его стоимость, и на

фактическое исполнение обязательств страховщика, определяемое сроками страховых

выплат.

В-третьих, инвестирование дает возможность владельцам

страховой компании развивать свой бизнес и самостоятельно управлять им. Именно

за счет инвестирования страховых фондов происходит накопление средств для

увеличения собственных средств без привлечения внешних инвестиций. Это крайне

важно ввиду постепенного увеличения требований к минимальным размерам уставного

капитала страховых организаций.

Страховая организация наряду с

другими институтами (банками, биржами, инвестиционными фондами) составляет

органичный элемент финансовой системы общественного хозяйства. Принцип

аккумулирования и последующего распределения значительных денежных потоков

предопределяет состав и структуру капитала страховой организации, выделяя в

качестве его основной ведущей части финансовые ресурсы.

Проводя инвестиционные операции

и извлекая из них прибыль, страховщики в то же время оказываются в значительной

степени зависимыми от положения дел на денежном и финансовом рынках, неся

инвестиционный риск. Это вынуждает их к проведению достаточно осторожной

инвестиционной политики. Основными требованиями, которым должна отвечать

инвестиционная политика страховых организаций, являются надежность и

доходность. С одной стороны, потеря средств, инвестированных страховщиком,

может привести к невыполнению им своих обязательств по договорам страхования и

к банкротству. С другой стороны, страховая компания заинтересована в получении

как можно большего дохода от вложенных средств. В то же время, как правило,

высокий доход сопутствует низкому уровню надежности. Поэтому страховщик должен

гармонизировать указанные цели, что достигается путем осуществления

оптимизационных расчетов. При этом принципами, которыми должны

руководствоваться страховщики при осуществлении инвестиционной деятельности,

являются диверсификация, возвратность, прибыльность и ликвидность.

Основополагающее значение при

осуществлении инвестиционной деятельности имеет оценка риска потери средств

из-за неплатежеспособности организаций, в которые вложены средства

страховщиков. Для осуществления таких оценок используются методики анализа

платежеспособности, а также экспертные оценки специалистов, которые должны

исходить не только из текущего состояния дел, но и из перспектив его изменения.

Целью данной работы является

изучение особенностей формирования инвестиционной политики страховой компании и

разработка путей ее совершенствования.

Для достижения поставленной цели

необходимо решить следующие задачи:

—

изучить понятие и значение

инвестиционной политики страховой компании в современных условиях;

—

провести анализ формирования

инвестиционной политики страховой компании на примере ОАО “Капитал страхование”;

—

проанализировать финансовое состояние и

инвестиционные ресурсы ОАО “Капитал страхование”;

—

оценить формирование инвестиционной

политики ОАО

“Капитал страхование”;

—

разработать предложения по улучшению

инвестиционной политики страховой компании.

Объектом исследования является

деятельность ОАО

“Капитал страхование”.

Предметом

исследования являются особенности и закономерности формирования

инвестиционной политики страховой компании в современных экономических

условиях.

Выводы и предложения по результатам работы подтверждает

актуальность темы с точки зрения перспектив дальнейших исследований, отражают

главные аспекты основных этапов исследования и содержат суть важнейших

практических предложений. Здесь содержатся краткие выводы по разделам основной

части выпускной квалификационной

работы, оценка полноты решения поставленных во введении задач.

Приложения

включают материалы, связанные с выполнением выпускной квалификационной работы и

дополняющие ее текст.

Глава 1. Теоретические основы анализа

инвестиционной деятельности страховой организации.

1.1

Основные понятия и принципы анализа

инвестиционной деятельности компании.

Инвестиции – вложения денежных

средств, ценных бумаг и иного имущества, имеющего денежную оценку, для

получения прибыли и (или) достижения иного полезного эффекта. При этом прирост

капитала должен быть достаточен, чтобы компенсировать инвестору отказ от

использования имеющихся средств на потребление в текущем периоде, вознаградить

его за риск, возместить потери от инфляции.

Инвестиции обеспечивают динамичное развитие

предприятия и позволяют решать такие задачи, как: расширение собственной

предпринимательской деятельности за счёт накопления финансовых и материальных

ресурсов; приобретение новых предприятий; диверсификация деятельности

вследствие освоения новых областей бизнеса.

Классификация инвестиций по видам осуществляется по

определённым признакам. Главным признаком классификации является объект

вложения капитала на основании, которого выделяют реальные и финансовые

(портфельные) инвестиции.

Реальные

инвестиции (капитальные вложения) – составляют основу инвестиционной

деятельности организации. Они представляют собой вложения капитала в

воспроизводство основных средств, в нематериальные активы, в прирост запасов

товарно-материальных ценностей и в другие объекты инвестирования, связанные с

осуществлением производственной деятельности.

Финансовые инвестиции означают вложение капитала в

финансовые активы, включая все виды платёжных и финансовых обязательств. Они

представляют собой вложение средств в различные финансовые инструменты, среди

которых наибольшее значение имеют ценные бумаги: долевые (акции), и долговые

(облигации). Вложение капитала в доходные виды денежных инструментов

направлено, прежде всего, на эффективное использование временно свободных

денежных средств предприятия.

Следующий признак классификации инвестиций – период

инвестирования, на основании которого выделяют краткосрочные и долгосрочные

инвестиции. Краткосрочные инвестиции характеризуют вложения капитала до одного

года. Как правило, финансовые инвестиции предприятий являются краткосрочными.

Долгосрочные инвестиции представляют собой вложения денежных средств в реализацию

проектов, которые будут обеспечивать получение дохода предприятию (организации)

в течение периода, превышающего один год, то есть основной формой долгосрочных

инвестиций служат капитальные вложения в воспроизводство основных фондов.

По характеру участия фирмы в инвестиционном

процессе выделяют прямые и косвенные инвестиции. В случае прямых инвестиций

необходимо непосредственное участие фирмы-инвестора в выборе объектов вложения

капитала. Это капитальные вложения в уставные фонды других предприятий и в

некоторые виды ценных бумаг. Косвенные инвестиции подразумевают участие в

процессе выбора объекта инвестирования посредника, например коммерческого

банка, инвестиционного фонда.

В зависимости от формы собственности инвестируемых

средств различают частные и государственные инвестиции. Частные инвестиции

характеризуют вложения средств физических лиц и предприятий (организаций)

негосударственных форм собственности. Государственные инвестиции – это вложения

средств государственных предприятий, а также средств государственного бюджета

разных его уровней и государственных внебюджетных фондов.

Также инвестиции можно классифицировать по уровню

инвестиционного риска.

Безрисковые

инвестиции характерны вложением средств в такие объекты инвестирования, по

которым отсутствует реальный риск потери ожидаемого дохода или капитала и

имеется реальная возможность получить прибыли.

Низкорисковые

инвестиции — вложение средств в такие объекты, риск по которым ниже

среднерыночного уровня.

Среднерисковые

инвестиции — вложение средств в объекты, риск по которым соответствует

среднерыночному уровню.

Высокорисковые

инвестиции характерны тем, что уровень риска по таким объектам выше

среднерыночного.

Спекулятивные

инвестиции определяются тем, что вложения осуществляются в наиболее рисковые

активы (часто это новые предприятия), где ожидается получение максимального

дохода.

Инвестиционная

деятельность организации представляет собой

вложение инвестиций, т.е. инвестирование и совокупность практических

действий по реализации инвестиций. При этом инвестирование в создание и

воспроизводство основных фондов осуществляется в форме капитальных вложений.

Для достижения более высокой эффективности

вложений руководство организации обязано учитывать базовые принципы

инвестирования.

1.Принцип предельной эффективности

инвестирования. Организация сможет

продолжить свою деятельность, если при достижении определенного уровня

производства ее доход превысит издержки производства, и организация прекратит свою деятельность,

если доход от продажи товара не превысит

затрат на производство.

2.Принцип «замазки». Инвестирование подобно

работе с замазкой; свобода принятия решений сменяется все большей несвободой в

ходе их реализации. Руководство организации вольно принимать решение о том, какой станок покупать,

арендовать его или производить самому, какую сумму кредита брать под эту

операцию, на какой срок и под какие проценты. Но когда вы совершили все эти

операции, то вернуться назад уже сложно.

3.Принцип адаптационных издержек.

Адаптационные издержки — это все издержки, связанные с адаптацией к новой

инвестиционной среде. Потеря времени рассматривается как потеря дохода. Любая

адаптация имеет свои издержки. Платой за адаптацию служит резкое снижение

текущей доходности. Поэтому адаптационные издержки необходимо включить в расчет

цены, по которой организация будет продавать новую продукцию.

4.Принцип мультипликатора (множителя).

Мультипликатор выражает реально существующую

зависимость между отраслями и характеризует эти связи количественно.

Мультипликатор дает возможность заранее

знать время и экономическую силу

конкретного воздействия, выгодно использовать эту информацию: прекратить

невыгодное инвестирование и заняться новым бизнесом заблаговременно, опережая

конъюнктуру.

Цель анализа инвестиций состоит в:

объективной оценке потребности, возможности, масштабности, целесообразности,

доходности и безопасности осуществления краткосрочных и долгосрочных

инвестиций; определении направлений инвестиционного развития компании и

приоритетных областей эффективного вложения капитала; разработке приемлемых

условий и базовых ориентиров инвестиционной политики; оперативном выявлении

факторов (объективных и субъективных, внутренних и внешних), влияющих на

появление отклонений фактических результатов инвестирования от запланированных

ранее и, наконец, обосновании оптимальных инвестиционных решений, укрепляющих

конкурентные преимущества фирмы и согласующихся с ее тактическими и стратегическими

целями.

Инвестиционный анализ состоит из двух

частей: анализ капитальных вложений и анализ финансовых вложений. В задачах

анализа капитальных и финансовых вложений проявляется взаимосвязь между ними.

Задачи анализа капитальных вложений

(долгосрочных инвестиций):

— комплексная оценка потребности и наличия

требуемых условий долгосрочного инвестирования;

— обоснование выбора источников

финансирования и оценка стоимости капитала;

—

выявление внешних и внутренних факторов, влияющих на экономическую,

бюджетную и экологическую эффективность капиталовложений; прогнозирование

результатов осуществления инвестиционных проектов;

— обоснование оптимальных управленческих

решений по минимизации риска и максимизации целевых показателей реализации

проектов;

— осуществление послеинвестиционного

мониторинга и разработка рекомендаций по улучшению количественных и

качественных результатов инвестирования.

Задачи анализа финансовых вложений:

— проведение комплексных исследований и

обобщение обширной макроэкономической и политической информации об условиях

реализации финансовых вложений;

— организация оперативного мониторинга

изменения состояния рынков ценных бумаг и ссудного капитала;

— оценка текущей и прогнозирование будущей

финансовой устойчивости предприятия-эмитента или потенциального дебитора;

— определение оптимальной величины

высоколиквидных краткосрочных финансовых вложений;

— обоснование приемлемых для инвестора

параметров риска и доходности финансовых операций;

— оптимизация портфеля инвестиций и оценка

его эффективности;

— аналитическое обоснование в ходе

разработки проекта эмиссии.

Анализ капитальных вложений и анализ

финансовых вложений взаимозависимых экономических явлений объединены в общем

инвестиционном процессе. Схожесть информационной базы анализа, пользователей

информации, его видов, основных подходов в организации и методике объединяет

оба направления в рамках единой концепции в понимании сущности и содержания

анализа инвестиционной деятельности.

1.2

Особенности инвестиционной деятельностью в

страховой компании.

Экономическая сущность финансов

страховой организации обусловлена прежде всего основными задачами данного вида

организаций, среди которых выделяют:

-оказание страховых услуг

предприятиям, учреждениям и населению в индивидуальном и групповом порядке;

-обеспечение своевременных

гарантированных выплат страхового возмещения;

-осуществление страховой

деятельности на принципах финансовой устойчивости и рентабельности страховых

операций.

Все вышеназванные задачи

подчиняются, в свою очередь, главной цели страхования как экономической

категории, имеющей свои конечным назначением удовлетворение потребностей

человека через систему страховой защиты от случайных опасностей.

Для реализации указанной цели

страховщик формирует и использует средства страхового фонда, являющего собой

материальное воплощение страховой защиты. Это необходимо для покрытия ущерба в

результате наступления страхового случая, а также для финансирования

собственных затрат, связанных с расходами на ведение дел и на предупредительные

мероприятия.

Итак, финансы

страховых организаций – это

экономические, денежные отношения, регулируемые государством складывающиеся по

поводу формирования, использования собственных, привлеченных и заемных

ресурсов, с целью реализации миссии страховой организации и обеспечении

увеличения её рыночной стоимости.

Внешними

проявлениями сущности финансов страховых организаций являются следующие их