Факторинг с регрессом

Основная задача данной услуги – это монетизация дебиторской задолженности.

Компания, обладающая ликвидной дебиторской задолженностью, может ее продать или иными словами уступить.

Уступая денежное требование по такой задолженности, поставщик получает от факторинговой компании финансирование в виде оплаты проданного требования, тем самым пополняет оборотный капитал.

Используя факторинг с регрессом, поставщик несет солидарную ответственность за неисполнение покупателем обязательств. По сути поставщик поручается за покупателя перед компанией.

Таким образом, факторинг с регрессом будет интересен компаниям, кто ставит своей целью пополнение оборотного капитала за счет уступки дебиторской задолженности.

Факторинг без регресса

Используя данный вид факторинга, поставщик также пополняет оборотный капитал, за счёт уступки долга, но не несет ответственности за неисполнение дебитором обязательств перед компанией.

Покупая дебиторку без регресса, факторинговая компания принимает на себя риски, связанные с погашением такой задолженности. Поставщик в любом случае несет ответственность за действительность денежных требований.

Дополнительной выгодой для поставщика от использования факторинга без регресса, является «очистка» баланса от дебиторской задолженности без забалансовых обязательств.

Очевидно, что факторинг без регресса возможен под уступку ликвидной и качественной дебиторской задолженности.

Факторинг с без регресса нужен тем компаниям, кто ставит своей целью пополнение оборотного капитала, а также полное исключение риска неплатежа дебитора.

Реверсивный/агентский факторинг

Когда покупателям и заказчикам необходим дополнительный товарный кредит от поставщика, за который они готовы платить комиссию, станут полезны такие виды факторинга как реверсивный и агентский.

В ситуации с реверсивным факторингом договор заключается между факторинговой компанией, поставщиком и покупателем. Поставщик продает долг, получая финансирование; покупатель получает товарный кредит в виде отсрочки платежа, оплачивая комиссии по договору.

В агентском факторинге договор заключается с покупателем, который наделяет агента — факторинговую компанию правом оплатить кредиторскую задолженность поставщику.

У факторинговой компании при этом возникает денежное требование к покупателю, а покупатель получает от факторинговой компании отсрочку платежа.

Данная финансовая схема действительно эффективна в ситуации, когда поставщики не готовы вступать в дополнительные договорные отношения с факторинговой компанией, и требуют погашения заложенности в определенные сроки, которые не удовлетворяют покупателя.

Что такое факторинг, почему он лучше кредита и при чем тут блокчейн

Что общего у рыночного торговца времен царя Хаммурапи, строителей английского торгового галеона «Мейфлауэр» и современного поставщика товаров в сети супермаркетов? Правильный ответ — факторинг

1

Что такое факторинг простыми словами

Факторинг — это быстро набирающий популярность инструмент для увеличения оборотного капитала компании. В 2019 году объем российского рынка факторинга составил 3,1 трлн руб. и этот сегмент растет на десятки процентов в год.

Представьте, что вы оказали услуги или поставили товары, а оплатят вам их через месяц, а то и позже. Вам же нужно разобраться с арендой, заработной платой и закупить расходные материалы и товары. Оборотных средств все время не хватает, к тому же вы должны постоянно отслеживать сроки оплаты и напоминать о них заказчикам.

В подобной ситуации может помочь факторинг. По сути, это финансирование под уступку права денежного требования, или, иными словами, обмен будущей выручки на деньги. Факторинговая компания или банк берут ваши счета и оплачивают их раньше, чем это сделает ваш покупатель (обычно в сумме до 80-90% переуступаемых денежных требований). Так в сделке между продавцом и покупателем появляется посредник — фактор. Кроме оплаты он может вести торговый документооборот.

А что же с оставшимися 10-20% стоимости вашего товара или услуги? Все просто: когда ваш клиент расплатится с фактором, тот перечислит вам остаток выручки за вычетом своей комиссии.

2

А что, если клиент не заплатит?

Некоторые виды факторинга помогают снизить риски неплатежей. В этом случае фактор проверяет платежеспособность ваших клиентов и часто устанавливает лимит на поставки в кредит конкретному покупателю, а также рекомендует длительность отсрочки платежей по конкретному договору. Также, факторинговая компания по условиям договора может напоминать покупателям о сроках оплаты.

3

Фото: Pexels

И все же, можно ли снизить риск неуплаты?

Существует две формы факторинга: с регрессом и без. Именно в случае безрегрессного факторинга риск неуплаты со стороны покупателей полностью переходит к факторинговой компании. В случае же факторинга с регрессом факторинговая компания, не получив денег с покупателей, имеет право через определенный срок потребовать их с вас. При этом факторинг с регрессом обычно не предполагает уведомления дебиторов о переуступке прав денежного требования.

В России спрос на безрегрессный (страхующий от неуплаты) факторинг выше, чем на регрессный. В 2019 году он составил 70,2% от общего объема факторинговых операций.

4

Сколько это стоит?

Факторинг чуть дороже кредита. В России в последние годы разрыв в стоимости сократился до примерно процентного пункта.

На 2019 год стоимость факторинга составила примерно 10% годовых, но поскольку отсрочки платежа даются чаще всего на срок менее полугода, можно сказать, что стоимость в процентах от суммы сделки колеблется в среднем от 1 до 4%.

Комиссия состоит из нескольких частей:

- стоимость использование денег на период отсрочки (в процентах годовых);

- стоимость документооборота;

- стоимость оценки платежеспособности покупателя и взаимодействие с ним (если это предусмотрено договором).

Нужно отметить, что электронный документооборот между всеми участниками сделки помогает снизить стоимость факторинга.

5

Каков объем рынка факторинга в России и в мире

После ужесточения требований по кредитованию после финансового кризиса 2008 года факторинг стал развиваться во всем мире стремительными темпами. По прогнозам Adroit Market Research, к 2025 году мировой рынок факторинга достигнет $9,28 трлн. Правда, прогнозы делались до глобальной пандемии, так что цифры могут быть скорректированы.

В 2019 году российский рынок факторинга вырос на 32% и по итогам года он достиг 808 млрд руб. Однако процент проникновения факторинга в сегмент малого и среднего предпринимательства по-прежнему остается невысоким — менее 20% по итогам 2019 года.

6

Фото: Wikipedia

Интересные факты о факторинге

- В современном мире существуют факторинговые компании, которые обслуживают потребности конкретных отраслей, быстро предоставляя предприятиям необходимые средства (часто в течение 24 часов, а то и быстрее). Но так, разумеется, было не всегда. История факторинга насчитывает несколько тысяч лет.

- Один из древнейших правовых памятников в мире, вавилонский Кодекс царя Хаммурапи, датируемый примерно 1754 годом до нашей эры, содержал правила факторинга. Месопотамская цивилизация в конечном итоге вымерла, но практике факторинга удалось выжить.

- В XIII—XIV веках в Европе банки выдавали фермерам кредиты под их посевы. Вскоре это переросло в денежные авансы под доставку зерна за границу — по сути, это были операции факторинга.

- Именно факторинг помог профинансировать «Мейфлауэр» — торговое судно, на котором англичане, основавшие одно из первых британских поселений в Северной Америке, в 1620 году пересекли Атлантический океан. Факторинг также сыграл большую роль в быстром росте и расширении Британской Ост-Индской компании во время колонизации Нового Света.

- Большое количество факторинговых компаний возникло в конце 19 века в США. Они являлись агентами немецких и английских поставщиков одежды и текстиля, а в силу больших расстояний между населенными пунктами в Америке и различий в законодательствах разных штатов предоставляли услуги местным производителям. К концу Второй мировой войны факторинг стали использовать и другие предприятия и отрасли в США.

- С середины 20 века начал развиваться международный факторинг. В 1960 году появилась первая факторинговая ассоциация — International Factors Group (IFG), которая на сегодня объединяет более 160 компаний из 60 стран мира.

7

В чем разница между факторингом и кредитом?

Для получения финансирования по схеме факторинга нужно предоставить немалый пакет документов: документы по вашему бизнесу, по клиентам, с которыми будет работать фактор, и по самим поставкам.

Так не проще ли в этом случае взять кредит? Факторинг и кредит — это совершенно разные операции. Кредит выдается во временное пользование и его нужно вернуть в установленный срок. Факторинг — это выкуп дебиторской задолженности, соответственно, полученные деньги возвращать не надо.

Кроме того, при факторинге не требуется залоговое обеспечение и целевое использование средств, как при кредитовании. Помимо финансирования вы также получите сервис по управлению дебиторской задолженностью и прочие сопутствующие услуги.

8

В чем разница между факторингом и форфейтингом?

Финансирование сделки купли-продажи с применением механизма уступки прав требования третьим лицом происходит и при операциях форфейтинга.

Форфейтинг — это инструмент для покупателя, которому необходимо что-либо приобрести, но его собственных средств для этого недостаточно. Чтобы осуществить покупку, покупатель выписывает комплект долговых инструментов (к примеру, векселей) и передает их в счет оплаты продавцу, который, в свою очередь, учитывает их у третьей стороны (к примеру, банка) и получает соответствующую сумму. После этого банк получает оплату по векселям с покупателя в соответствии со сроками их погашения.

Соответственно, в отличие от факторинга, при форфейтинге инициирует сделку и уплачивает комиссию покупатель, а не продавец, и уступаются долговые обязательства, а не денежные требования.

9

В чем разница между факторингом и цессией?

И наконец, вспомним цессию — уступку права требования, которая сопровождается переменой лиц в обязательстве, оно переходит от прежнего кредитора к новому. Цессия, как и факторинг, помогает получить дополнительные источники финансирования будущих сделок.

Но существует ряд принципиальных различий: по договору цессии допускается уступка права по любым обязательствам, а при факторинге они должны быть денежными; факторинг, в отличие от цессии, сопровождается целым комплексом дополнительных услуг, включающих обслуживание счета, контроль за дебиторкой и прочее; оказывать услугу факторинга могут исключительно коммерческие компании (банки, факторинговые компании и т. д.), что не относится к цессии.

10

Фото: Ryan Born / Unsplash

Недостатки факторинга

Ни одна финансовая схема, разумеется, не совершенна. Например, не каждая дебиторская задолженность может быть профинансирована факторингом. Некоторых партнеров, согласно международным стандартам, придется сразу исключить и не тратить на них время (например, фирмы, работающие меньше полугода). По другим надо собрать прилично дополнительной информации, подтверждающей их платежеспособность (например, историю ваших финансовых отношений). Ну и последнее — не все покупатели решаются работать с продавцом на условиях факторинга, потому что в качестве кредитора не хотят видеть банк или финансовую компанию.

Факторинг работает только с договорами на отсрочку платежа и допускает только безналичный расчет, сроки оплаты покупателем при этом фиксируются. Поэтому не получится использовать факторинг в тех случаях, когда вы заключаете договоры с условием немедленной оплаты, либо оплатить наличными, или же поменять сроки уплаты по простому обоюдному согласию с покупателем.

При этом преимуществ у факторинга намного больше. Он дешевеет, а документооборот становится проще благодаря цифровизации. Поэтому спрос на эти услуги будет расти — как и число факторинговых компаний.

11

Как блокчейн и другие технологии меняют рынок факторинга

Компании по всему миру используют все более сложные факторинговые схемы, в том числе когда для финансирования проекта привлекается несколько банков, иногда находящихся в разных странах. Чтобы безопасность и прозрачность таких схем используется технология смарт-контрактов на базе блокчейна. Россия стала одной из первых стран в мире, где начато внедрение этой технологии.

В конце 2017 года «М.Видео», Альфа-банк и «Сбербанк Факторинг» создали консорциум для использования блокчейн-технологий в финансовом секторе. По словам финансового директора «М.Видео» Екатерины Соколовой, годовой оборот факторинговых операций между компанией и ее поставщиками — это миллиарды рублей и десятки тысяч товарных накладных. «Применение блокчейна автоматизирует сверку отгрузочной документации и устраняет риски мошенничества и потери конфиденциальности, сокращает операционные расходы, повышает скорость и удобство факторинговых платежей», — уточнила Соколова.

Как следует из исследования компании Deloitte, использование смарт-контрактов позволяет вдвое повысить доступность факторинговых сервисов для компаний на развивающихся рынках.

Обновлено 03.08.2020

Сегодня в России много компаний используют факторинг для финансирования текущей деятельности. За два последних года рынок факторинга вырос вдвое. Расскажем об основных и новых инструментах факторинга и о том, почему он так важен для бизнеса.

Что такое факторинг

В общем смысле факторинг – это беззалоговое финансирование под уступку дебиторской задолженности банку.

Обычно в факторинговых операциях присутствуют три стороны:

-

фактор (банк или факторинговая компания);

-

кредитор (поставщик товара/услуги);

-

дебитор (покупатель товара/услуги).

С точки зрения банка нет разницы кредитор вы или дебитор, для банка вы всегда клиент, потому что одно и тоже юридическое лицо может быть как покупателем, так и поставщиком, а может одновременно совмещать эти роли и при этом, нуждаться в услугах факторинга.

Какие есть инструменты факторинга

В Ак Барс Банке вся продуктовая линейка факторинга разделена на несколько блоков:

1. Решения для поставщиков:

● факторинг с правом регрессом;

● факторинг без права регресса;

● закрытый факторинг с правом регресса.

2. Решения для дебиторов:

● реверсивный факторинг без права регресса;

● агентский факторинг;

● международный импортный факторинг.

3. Решения для поставщиков и дебиторов в одном лице:

● финансирование цепочки поставок – SCF;

● смешанный риск.

«Все продукты факторинга в Ак Барс Банке можно реализовать в считанные дни, благодаря диджитализации. А в перспективе 2023 года – в считанные часы», – Алексей Дробот, начальник управления цифрового факторинга Ак Барс Банка.

Факторинг с правом регресса

Этот инструмент факторинга появился на российском рынке одним из первых. Сейчас почти 20% клиентов продолжают использовать именно такой вид факторинга в своей деятельности.

Как это работает

Поставщик отгружает покупателю товары на условиях отсрочки платежа. Отсрочка платежа – это основной фактор потребности для использования факторинга.

В сегменте ритейла отсрочки составляют до 40 календарных дней, в других отраслях сроки могут доходить и до 120 календарных дней.

Чтобы не замораживать эти деньги и не получать неприятных кассовых разрывов, можно воспользоваться таким инструментом, как факторинг. Для этого вам как поставщику нужно всего лишь уступить право требования по поставке в банк.

После уступки будет направлено уведомление в адрес вашего дебитора о том, что произошла уступка прав требования и теперь все платежи по данному контракту ему необходимо направлять в банк на факторинговый счет.

После того как уведомление будет подписано, банк направит поставщику деньги за поставку. Если мы говорим о факторинге с регрессом, то поставщик получит от банка до 95% от суммы сделки и в этот же день может начать распоряжаться данными деньгами по своему усмотрению (финансирование не носит целевой характер).

После того, как дебитор закроет свою задолженность, банк вернет вам оставшуюся сумму долга (5%) за вычетом комиссии за факторинг (один из способов оплаты комиссии).

Стоимость факторинга в Ак Барс Банке зависит от сроков отсрочки платежа и вида факторинга.

Если вы пользуетесь факторинговыми услугами, то банк может на ежемесячной основе выставлять вам счета за пользование денежными средствами (второй из способов оплаты комиссии).

Например, вы уступили право требования на 1 млн руб. и получили 950 тыс. руб. по факторингу. Пользовались этими деньгами вы 15 дней, после чего дебитор закрыл задолженность.

Ключевая ставка на сегодняшний день составляет 7,5%, значит стоимость факторинга будет 10,5%. (указано среднее значение стоимости).

За услуги факторинга вы заплатите банку: ((950 000×10,5%) / 365)) х 15 = 4 099 руб.

Значит за использование в течение 15 дней 950 тыс. руб. вам придется заплатить чуть больше 4 тыс. руб. Выгодно это или нет, решать только вам, но за 15 дней можно успеть закупить новое сырье, отремонтировать оборудование, или выдать зарплату.

«Мы всегда подстраиваемся под реалии бизнеса и изменения на рынке. Кризис = возможности. И этими возможностями мы с вами поделимся», – Алексей Дробот, начальник управления цифрового факторинга Ак Барс Банка

Факторинг без права регресса

При факторинге без права регресса риск неплатежа дебитора берет на себя АББ. При этом стоимость продукта немного увеличивается.

При использовании данного вида продукта поставщик получает до 100% от суммы поставки. И его не интересует дальнейшая судьба этого договора.

Закрытый факторинг с правом регресса

Такой инструмент факторинга появился в ответ на требования рынка. В данном случае дебитор не знает об использовании факторинговой схемы расчетов. Дебитор продолжает платить деньги поставщику на его расчетный счет, открытый в АББ, не подозревая, что банк создал факторинговый дубликат этого счета.

Поставщик получает от банка до 90% от суммы поставки. Это не самый популярный продукт факторинга, однако, около 3% клиентов банка используют его в своей работе.

Реверсивный факторинг без права регресса

Этот продукт относится уже к дебиторам.

Нередко может возникнуть ситуация, когда у дебитора есть отсрочка платежа (допустим, 30 дней), но его недостаточно, так как производственный цикл занимает, например, 120 дней и дебитору необходима дополнительная отсрочка по оплате. Тогда дебитор может обратиться в банк для получения финансирования по факторинговой схеме.

При этом будет заключен трехсторонний договор между банком, поставщиком и дебитором. Поставщик получит оплату до 100% от суммы сделки, а дебитор будет оплачивать все факторинговые комиссии и погашать задолженность уже перед банком, который предоставит ему желаемый срок отсрочки платежа.

Если не хватит средств или времени для погашения задолженности, Ак Барс Банк готов предоставить дополнительныйкоммерческий кредит.

Агентский факторинг

Один из самых популярных инструментов факторингового финансирования дебиторов. В 2022-м многие поставщики начали требовать от своих покупателей оплату за поставленные товары без предоставления отсрочки либо требовать предоплату.

А что делать, когда товар нужен, а возможности внести аванс нет? Правильно, воспользоваться факторингом.

Вы направляете в банк реестр на финансирование, Банк проводит комплаенс проверку вашего поставщика и в случае положительного решения банк оплачивает платеж за вас, при этом банк может провести как частичную так и полную предоплату.

Отсрочка платежа может доходить до 120 дней.

Если ваш дебитор находится в списке топ-600компаний, то согласование факторинга с Ак Барс Банком пройдет по упрощенной схеме.

SCF – Финансирование цепочки поставок

SCF – это возможность применения продукта на любой стадии производственного и бизнес-процесса – от закупки на конкурентных условиях до страхования выручки. Данный продукт – это некий симбиоз агентского факторинга и факторинга с правом регресса. Подходит в том случае, если вы хотите воспользоваться факторингом и как дебитор, и как кредитор.

В рамках данного продукта вы как дебитор можете получить до 100% финансирования на закупочную деятельность, а если ваши покупатели входят в топ-600, то Ак Барс Банк может предоставить дополнительные 30% от расчетного лимита на закупку товара. Это очень выгодно, ведь вы можете закупить больше товара, произвести больше продукции для последующей реализации, что позволит быстро нарастить масштабы бизнеса за счет данного продукта.

В данном продукте вы можете рассчитывать на получение средств после уступки права требования как под действующую дебиторскую задолженность, так и по задолженности, которая возникнет в будущем. Когда дебитор расплачивается по своей задолженности, то за счет этих средств вы можете покрывать свою задолженность по авансовым платежам, которые вы брали на закупку товара. А можно просто получить эти деньги на расчетный счет и рассчитаться с банком уже по окончании срока действия договора факторинга.

Такая схема выгодна, если вы заключаете длительные, а не разовые договоры. Таким образом, вы не создаете себе лишних кассовых разрывов и получаете финансирование на весь производственный цикл компании.

Кстати, по такой схеме можно работать не только с российскими контрагентами, но и с иностранными.

Международный импортный факторинг

Схема очень похожа на агентский факторинг. Вы направляете требование в банк на оплату аванса или полную оплату долга вашему иностранному поставщику.

Банк финансирует сделку до 100% от суммы поставки, а вы получаете до 120 дней отсрочки платежа. Источником погашения, как и по продукту SCF, могут выступать поступления от ваших покупателей.

Отличительной особенностью такого инструмента является валютный контроль, верификация валютного контракта и полное сопровождение перечисленных денежных средств до поставщика.

Ак Барс Банк имеет 12 корреспондентских счетов в банках дружественных странах.

Факторинг, как и любой иной вид финансовой деятельности, предполагает присутствие рисков. Именно риски и обусловили классификацию факторинговых договоров. Факторинг с регрессом и без регресса: разница заключается в том, на чьи «плечи» или из чьего «кармана» будут возмещаться издержки, связанные с рисками. Факторинг регрессный, безрегрессный – это наиболее распространенные виды факторинговых договоров.

Рассмотрим особенности каждого из разновидностей факторинга в отдельности.

Безрегрессный факторинг

Договор факторинга без регресса– это выгодный вариант для компании-поставщика, то есть для клиента. Его схема предполагает, что риск, связанный с невыплатой задолженности дебитором и убытки с этим связанные оплачивает факторинговая компания, то есть финансовый агент.

На практике, такого рода соглашения предусматривают, что фактор выкупает дебиторскую задолженность, а значит, право требования принадлежит ему. Соответственно, по закону, компания-поставщик потребовать ее со своего контрагента или партнера не вправе, чем и обусловлен факт оплаты рисков финансовым агентом. Таким образом, на первый взгляд кажется, что поставщику такой договор экономически выгоден. Но, учитывая, что факторинговая компания – это такой, же экономический субъект, функционирующий с целью получения прибыли, следует предположить, что договор факторинга без регресса не так уж безобиден и прост. На практике, фактор, заключающий безрегрессные договора, тщательно подходит к выбору клиента, а также страхует себя на случай невозврата средств. Наиболее привычным вариантом страхования является повышенный процент и минимальная сумма первоначальной выплаты клиенту.

Для наглядности, можно привести пример таких условий:

- первый транш в пользу клиента составляет от 60 до 65% от суммы договора поставки;

- повышенная комиссии за перевод средств.

При этом, оставшаяся часть суммы перечисляется только после того, как дебитор полностью погасил задолженность. Отдельно могут быть оговорены условия того, что комиссионное вознаграждение может быть снижено и пересчитано, если дебитор оплатил долг раньше срока.

Регрессный факторинг

Данный вид факторинговых услуг предполагает, что ответственность в ситуации, если дебитор задолженность не погасит, возлагается на компанию-поставщика. По сути, такой договор предполагает кредитование в счет дебиторской задолженности. В рамках такого договора предусматривается процент за пользование средствами.

Регрессный и безрегрессный факторинг — отличия

Регрессный факторинг пользуется большей популярностью, чем факторинговые услуги без регресса. Являясь, по сути, противоположными понятиями, регрессный и безрегрессный факторинг отличия имеет в условиях договора:

- В части суммы финансирования регрессный факторинговый договор предполагает выплату до 90% от суммы поставки, а при соглашении без регресса процент редко достигает 70%;

- При регрессном факторинге осуществляется страхование рисков, учет дебиторского долга, а также предоставляются информационные услуги, при факторинге без регресса дебиторская задолженность переуступается фактору. При этом оплата дебитором долга производится непосредственно фактору, и лишь после этого происходит окончательный расчет с клиентом.

Следует отметить, что именно условия соглашения играют ключевую роль в спорных ситуациях, так как законодательные нормы их решения на сегодняшний день еще пока не разработаны.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Покупателю выгодно работать с отсрочкой платежа — он успеет продать товар и оплатить поставку за счет вырученных средств. А у поставщика за это время возникают кассовые разрывы. Ему не хватает денег — нужно закупать новый товар, платить зарплату, налоги. Сохранить заказчиков и не копить дебиторскую задолженность поможет факторинг. Что это за инструмент и какие у него преимущества, расскажем в статье.

Содержание

- Что такое факторинг

- Как работает факторинг

- Зачем нужен факторинг

- Виды факторинга

- Факторинг с регрессом

- Факторинг без регресса

- Агентский факторинг

- Чем факторинг отличается от кредита

- Преимущества факторинга

- Недостатки факторинга

- Как оформить факторинг

- На что обратить внимание поставщику

- На что обратить внимание дебитору

- Правовое регулирование факторинга

- Общие положения

- Факторинг в госзакупках

Что такое факторинг

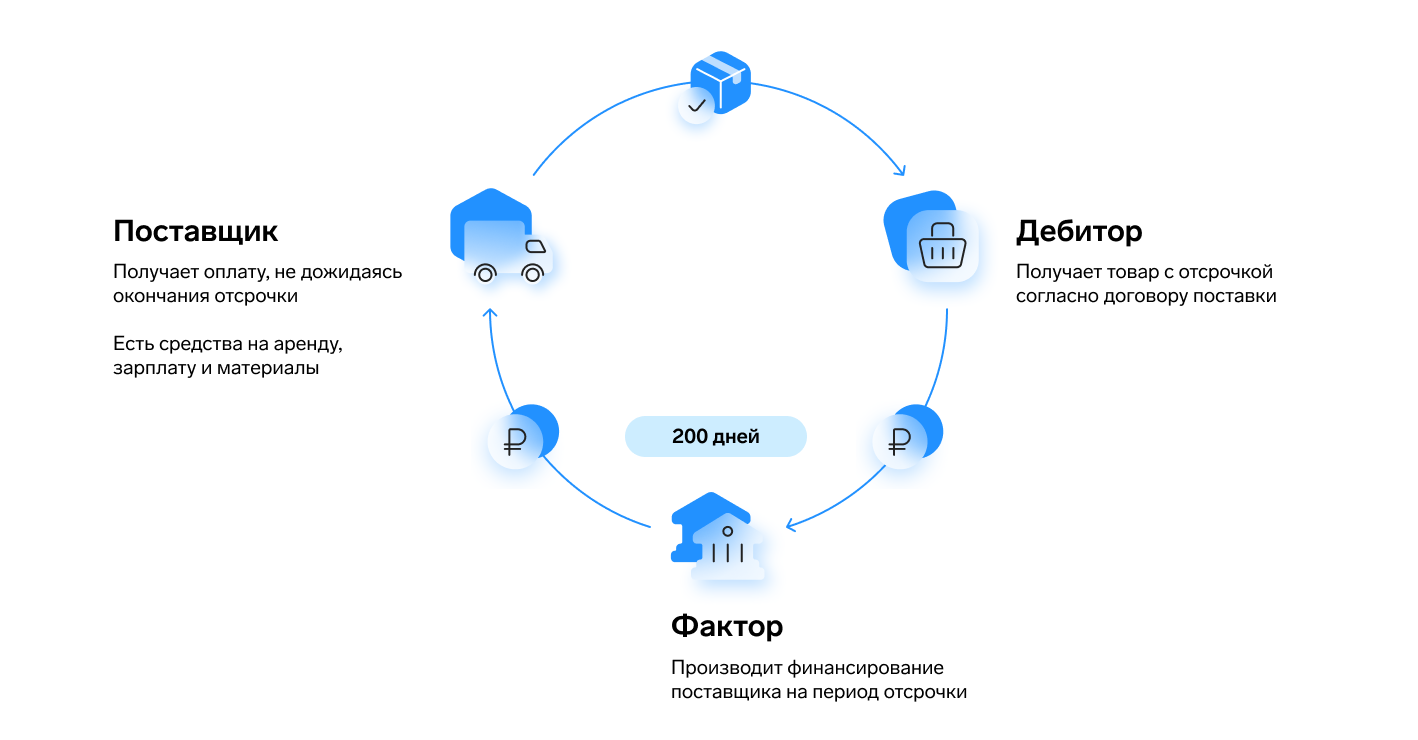

Факторинг — это оплата поставки или услуги третьей стороной за вознаграждение в более ранний срок, чем указано в договоре.

В такой сделке участвуют трое:

- поставщик (продавец);

- покупатель (дебитор);

- факторинговая компания, или фактор, или финансовый агент — обычно отдельная структура банка.

Поставщик продает товары или оказывает услуги покупателю, который по договору платит за них позже — с отсрочкой. А фактор финансирует поставщика под уступку прав денежных требований, то есть оплачивает поставку вместо дебитора раньше срока и получает за это комиссию.

Воспользуйтесь сервисом для быстрого финансирования поставок и услуг с отсрочкой платежа

Оставить заявку

Как работает факторинг

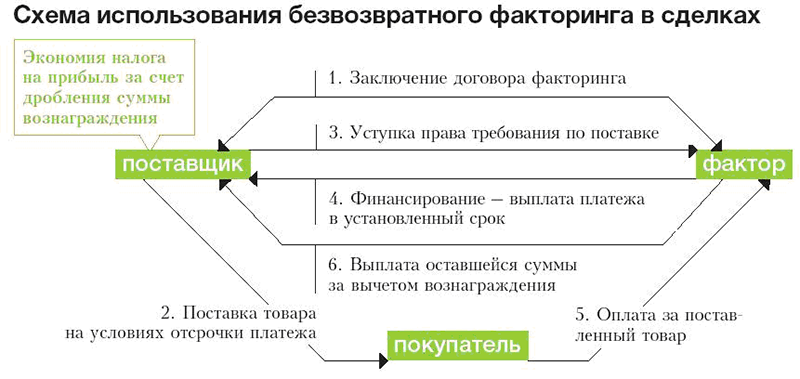

Пошагово процесс взаимодействия сторон сделки выглядит так:

- Поставщик отгружает товар или оказывает услуги.

- Обращается к фактору и заключает с ним договор финансирования под уступку денежного требования.

- Фактор сразу переводит продавцу большую часть суммы за поставку.

- Покупатель переводит деньги фактору, когда наступает срок оплаты.

- Фактор выплачивает остаток суммы, вычитая комиссию за услуги.

Эта самая простая схема факторинга. Она может меняться в зависимости от условий сделки, которые выставляет фактор.

Зачем нужен факторинг

Чтобы глубже разобраться в сути факторинга, рассмотрим пример.

Компания «Океан» закупает рыбу и морепродукты, производит рыбную продукцию и поставляет ее в торговые сети. Сети получают выручку за товар после его реализации, поэтому оплачивают поставку не сразу, а через 30 дней. В итоге свои деньги «Океан» получает с опозданием на месяц. Но чтобы закупить новое сырье, средства нужны сразу. Из-за дебиторской задолженности возникают кассовые разрывы: поставщику нечем платить за новое сырье, пока он не получит оплату от торговых сетей.

«Океан» вынужден брать кредит, но это не всегда удобно — банк может потребовать залог или поручительство. Другое решение — воспользоваться услугами финансового агента. Фактор сразу переводит компании 90 % от суммы договора, а остаток вернет через месяц, когда торговая сеть оплатит товар. За свои услуги фактор возьмет комиссию с «Океана».

В результате все три стороны в плюсе. Для покупателей ничего не меняется — они платят с отсрочкой, как и хотели, только уже не продавцу, а фактору. Поставщик получает деньги раньше срока и избегает кассовых разрывов. А фактор — зарабатывает на проценте от поставки.

Оформляйте факторинговую сделку онлайн и работайте со всеми партнерами в одном окне в сервисе Контур.Факторинг

Подключить

Виды факторинга

Существует три типа факторинга: с регрессом, без регресса и агентский. Разберемся, в чем их отличие.

Факторинг с регрессом

В этом случае фактор может потребовать с поставщика сумму, которую по каким-то причинам не заплатил покупатель. Ответственность за неуплату задолженности несет продавец.

Например, «Океан» заключил с банком договор факторинга с регрессом и уступил ему право требовать с торговой сети 1 млн рублей. После наступления срока платежа сеть перевела банку только 900 тыс. рублей. В такой ситуации банк может требовать с «Океана» остаток суммы — 100 тыс. рублей.

Продавец несет риск неплатежа, поэтому такой вид услуг подходит тем поставщикам, которые уверены в своем партнере.

Факторинг без регресса

Риск неуплаты в факторинге без регресса не переходит на поставщика, а остается на дебиторе. Фактор не сможет требовать от поставщика компенсировать долг, если покупатель не оплатит поставку после окончания действия отсрочки.

Если финансовый агент не указал в договоре вид услуги с регрессом, то предполагается, что стороны выбрали финансирование без регресса. Такое правило устанавливает п. 3 ст. 827 Гражданского кодекса РФ.

Как правило, услуги без регресса дороже: фактор берет на себя больше ответственности, тщательнее анализирует задолженность, проверяет покупателя, закладывает финансовые риски.

Агентский факторинг

При агентском (реверсивном) факторинге инициатором выступает покупатель. Именно он заключает договор с фактором.

Такой вид услуг часто используют дебиторы, которые работают со множеством поставщиков. Покупатель может получить скидку на товары или услуги за счет предоплаты поставщикам или увеличить отсрочку платежа по договоренности с фактором.

А еще это удобно — один договор с фактором предполагает оплату поставок сразу нескольким поставщикам.

Чем факторинг отличается от кредита

Кредитование — распространенный источник финансирования. Но такой способ не всегда подходит компаниям, поэтому можно использовать факторинг как альтернативный вариант.

Для наглядности сравним в таблице факторинг и кредит с низкой процентной ставкой.

| Критерий сравнения | Факторинг | Кредит под низкий процент |

|---|---|---|

| Скорость оформления | Низкая: 7−21 дней | Низкая: 7−14 дней |

| Периодичность оформления | Единоразовая в рамках договора поставки | Постоянная |

| Объем финансирования | Ограничен суммами поставок и лимитами на дебитора | Зависит от платежеспособности поставщика |

| Количество документов для оформления | Минимальный пакет, если дебитор аккредитован у фактора | Большой пакет документов |

| Обеспечение | Нет | Требуется залог |

| Процентная ставка | Сопоставима с кредитными ставками | Ключевая ставка плюс 4–8 % |

| Контроль с внешней стороны | Нет | Целевое использование |

| Требования к поставщику | Низкие при финансировании без регресса | Высокие |

| Влияние на финансовые показатели компании | Положительно влияет на свободный денежный поток | Увеличивает кредитную нагрузку |

| Срок действия | Бессрочный, финансирование поставок зависит от длительности отсрочки дебитора: от 10 до 200 дней | Равен сроку кредитования: от нескольких месяцев до нескольких лет |

| Скорость и периодичность получения денег | Регулярно, в зависимости от наличия поставок. Получение — сразу после оформления сделки | Единоразово, в течение суток после одобрения |

| Гибкость управления объемом финансирования | Поставщик управляет объемом в рамках своей потребности | Заемщик получает излишнее финансирование под будущие потребности |

| Ответственность за возврат | Зависит от вида услуги. Без регресса — за возврат отвечает покупатель, с регрессом — поставщик | Несет заемщик |

Из таблицы сравнения видно, что в некоторых ситуациях при сопоставимых затратах удобнее использовать факторинг, потому что:

- предъявляются низкие требования к поставщику;

- отсутствует кредитная нагрузка и залоговое обеспечение;

- не надо подтверждать целевое использование средств;

- ответственность за возврат денег лежит на покупателе при отсутствии регресса.

Преимущества факторинга

Профит от финансирования под уступку прав денежных требований получают как поставщики, так и покупатели. Первые могут управлять дебиторской задолженностью, вторые — контролировать кредиторскую.

Поставщики помощью факторинга:

- быстро получают оплату и сокращают кассовые разрывы;

- снижают риск неоплаты поставок покупателем;

- увеличивают клиентскую базу за счет поставок заказчикам, которые работают с отсрочкой платежа;

- получают управляемый и постоянный поток финансирования.

Факторинг позволяет дебиторам:

- нарастить базу поставщиков и обороты поставок;

- работать на комфортных условиях оплаты и увеличить отсрочку платежа;

- расширить ассортимент товаров за счет привлечения новых поставщиков;

- повысить прибыль компании благодаря управлению свободным денежным потоком (FCF);

- управлять риском требований факторов по поставкам, по которым произошел взаимозачет, корректировка или возврат.

Выбирайте фактора с выгодными условиями факторинга и заключайте договор оналайн в сервисе Контур.Факторинг

Подключить

Недостатки факторинга

Минусы финансового инструмента складываются из ограничений его использования.

- Факторы могут финансировать только поставки с отсрочкой платежа.

Если по договору не предполагается отсрочки, а покупатель просто задержал оплату, то поставщик не сможет получить финансирование. В этом случае применим только агентский факторинг для покупателя.

- Финансовые агенты работают только с безналичными расчетами.

Если покупатель расплачивается с продавцом наличными, то получить финансирование под уступку денежных требований нельзя. Также поставщик не сможет получить наличные деньги от факторинговой компании.

- Финансовый агент может отказать в оказании услуг.

Например, если агент оценит сделку как невыгодную для себя или рискованную из-за недостаточной надежности клиентов. Часто банки отказывают в услуге, если отсрочка платежа составляет больше полугода.

Как оформить факторинг

Чтобы заключить договор с финансовым агентом, нужно предоставить ему пакет документов. У каждого агента свои требования и список. Как правило, комплект состоит из трех типов документов:

- учредительные: копии устава, свидетельства ИНН, приказы о назначении руководителя, доверенности;

- бухгалтерские, например, отчетность за последний отчетный период, выписка со счета 62;

- договоры на поставки — сведения о задолженностях или о планируемых поставках.

После того, как фактор рассмотрит документы, он предлагает подписать договор. У разных факторинговых компаний своя форма договора.

На что обратить внимание поставщику

По договору поставщик уступает денежное требование, а фактор оплачивает его и оказывает услуги по сопровождению дебиторской задолженности. Проверьте, что в договоре четко прописаны все требования, которые уступаете агенту, и услуги, которые приобретаете.

Проверьте также, какой вид факторинга предоставляет агент: с регрессом или без него. От этого зависит, будете ли вы отвечать финансово перед фактором, если ваш покупатель не заплатит долг.

На что обратить внимание дебитору

Если заключаете договор по агентскому (реверсивному) факторингу, убедитесь, что в документе определено, какие услуги фактор обязан оказать, что они прописаны четко и корректно. А также важно уточнить, какой лимит по суммам вам доступен.

Правовое регулирование факторинга

Общие положения

С 1 марта 2015 года Россия присоединилась к Конвенции УНИДРУА по международным факторинговым операциям на основании Федерального закона от 05.05.2014 N 86-ФЗ. Конвенция регулирует отношения по договорам факторинга и при уступке права требования между поставщиком и дебитором. При этом стороны являются резидентами различных государств, а страны — участниками Конвенции.

В Российском законодательстве факторинг регулируется Гражданским кодексом:

- Глава 43 ч. 2 ГК РФ определяет порядок заключения договора на уступку денежного требования, правила переуступки, исполнения денежных требований и возврат средств, а также статус и права финансового агента.

- Глава 24 ч.1 ГК РФ устанавливает условия и порядок перехода прав требования, условия, предмет и форму уступки, права и обязательства сторон при уступке прав. Возможность применения к факторингу главы 24 об уступке требований закреплена в п. 3 ст. 824 ГК РФ.

В России нет отдельного закона, который бы регулировал порядок факторинга, и надзорного органа, который бы контролировал деятельность факторинговых компаний. Чтобы стать финансовым агентом, не нужна лицензия, но придется встать на учет в Росфинмониторинге и попасть в реестр.

Факторинг в госзакупках

Участники торгов по Федеральному закону от 05.04.2013 N 44-ФЗ могут пользоваться факторингом с апреля 2019 года. До этого момента Минфин запрещал использовать эту услугу, с чем были не согласны участники закупок. Они подали жалобу в Верховный суд, а тот признал запрет недействительным и разрешил использовать факторинг в закупках по 44-ФЗ.

В закупках по Федеральному закону от 18.07.2011 № 223-ФЗ участники стали пользоваться факторингом раньше. Осенью 2018 года крупные заказчики внесли изменения в свои положения о закупках и добавили возможность использовать услуги факторинговых компаний.

Продать свою дебиторскую задолженность фактору могут также подрядчики капитального ремонта многоквартирных домов. Фонд капремонта проводит торги на основании постановления Правительства от 01.07.2016 № 615 и заключает контракт с победителем. В таких контрактах обычно действует длительная отсрочка платежа. Факторинг позволяет подрядчикам быстро получать деньги, чтобы вовремя исполнять действующие контракты и заключать новые.

Оформляйте факторинговые сделки в электронном виде и работайте со всеми партнерами в одном окне

Оставить заявку

Факторинг — это комплекс финансовых услуг, оказываемых клиенту в обмен на уступку дебиторской задолженности. Проще говоря, вы продали товар на условиях отсрочки или рассрочки платежа и выставили счет клиенту. Этот счет — обещание вашей будущей выручки, но деньги от покупателя вы пока не получили. Если по любой причине вы хотите получить денежные средства раньше установленного договором срока, то можете обратиться к фактору.

Фактором может быть банк, факторинговая или микрокредитная компания. На сайтах в сети Интернет можно найти информацию об участниках рынка факторинга. К примеру, список членов Ассоциации факторинговых компаний.

Большинство лидеров рынка факторинга предлагают свои услуги в режиме онлайн с использованием специального программного обеспечения, через личный кабинет либо через специализированные платформы.

На заметку:

Если факторинг предлагает банк, важно проверить наличие у него действующей лицензии ЦБ РФ. Сделать это можно по ссылке.

Если факторинг предлагает факторинговая компания, ее ИНН должен содержаться в списке организаций, состоящих на учете на сайте Росфинмониторинга.

Если факторинг предлагает микрофинансовая компания, она должна значиться в реестре ЦБ РФ

Проверить реальность деятельности и уточнить реквизиты факторинговой компании можно на сайте ФНС России.

Схема классического факторинга выглядит достаточно просто. Поставщик отгружает продукцию покупателю на условиях отсрочки платежа. Накладные передаются в факторинговую компанию. Она в свою очередь платит компании по накладным за отгруженный товар от 50% до 90% долга покупателя (размер этой суммы зависит от величины сделки, продолжительности отсрочки оплаты, рисков, связанных с работой клиента, и количества отгружаемого товара). Позже покупатель переводит на счет факторинговой компании деньги в размере стоимости товаров, поставленных компанией на условиях отсрочки платежа. После этого факторинговая компания переводит остаток суммы поставщику.

Факторинг регулируется главой 43 ГК РФ «Финансирование под уступку денежного требования». В ней описаны основные условия договора, обязательства и состав его участников, а также терминология.

Договор факторинга отличает обязанность фактора выполнить для вашей компании в обмен на уступку денежного требования не менее двух из четырех действий, перечисленных в пункте 1 статьи 824 ГК РФ.

По договору факторинга могут быть уступлены как существующие денежные требования, так и будущие. Уступку по договору факторинга нельзя запретить, но последующая уступка фактором может быть ограничена договором. Ваш клиент (покупатель, заказчик) должен быть уведомлен об уступке, фактор приобретает право на получение всей выручки с вашего клиента (покупателя, заказчик) и обязуется перечислять ее вашей компании в той части, которая превышает ранее выплаченный фактором аванс, если иное не установлено в договоре.

Факторинг не регулируется отдельным законом, кроме ГК РФ, деятельность факторов не лицензируется.

Наиболее частые причины, по которым предприниматели обращаются к факторингу:

1. Факторинг помогает сохранять и увеличивать оборотные средства компании за счет привлечения внешних источников финансирования, но без увеличения кредитной нагрузки.

2. Факторинг помогает отгружать продукцию и предоставлять услуги с отсрочкой платежа, то есть конкурировать за клиентов по условиям оплаты.

3. Факторинг помогает снизить риск неоплаты поставок со стороны клиентов (покупателей, заказчиков) – риск примет на себя фактор.

4. Факторинг помогает расширить географию сбыта, включая выход на зарубежные рынки.

5. Факторинг помогает получать вовремя выручку по договорам – даже если вы не пользуетесь внешним финансированием.

6. Факторинг снижает риски работы с новыми клиентами – их платежеспособность оценивает факторинговая компания или банк.

Виды факторинга различаются не по названиям, а по задачам, которые факторинг помогает решать для бизнеса.

По риску неплатежа можно выделить следующие типы факторинга:

- факторинг с правом регресса: дебиторская задолженность сохраняется на вашем балансе. Это простой и экономичный способ пополнить оборотные средства вашего предприятия без увеличения кредитной нагрузки. Если покупатель не платит в срок, Фактор делает обратную уступку, то есть превращает ваш факторинг в кредит — требует, чтобы вы возвратили первый платеж и заплатили комиссию за пользование деньгами и работу с документами

На заметку:

Использовать факторинг с правом регресса выгодно, когда дефицит оборотных средств не критичен, клиенты – крупные компании, бизнес имеет потенциал для роста (товары или услуги пользуются спросом) или рост ограничен определенным сезоном.

- факторинг без права регресса: Фактор выкупает вашу дебиторскую задолженность на свой баланс. Первым платежом Фактор может выплатить вам всю сумму. Если поставка не оплачена, Фактор остается один на один с вашим клиентом-покупателем, вы не обязаны возвращать деньги фактору

На заметку:

Факторинг без права регресса сводит к нулю финансовые риски поставщика, но, как правило, стоит дороже.

- реверсивный факторинг: в этой схеме продавец, покупатель и Фактор заключают трехсторонний договор. Поставщики при реверсивном факторинге получают финансирование сразу после поставки товара. Дебиторская задолженность значится на балансе Фактора. И покупатель обязан выплатить деньги именно ему

По моменту перехода прав на выручку к фактору можно выделить следующие типы факторинга:

- предпоставочный факторинг: авансирует выручку по контракту, который заключен, гарантированно будет оплачен, но пока еще не исполнен вами (близкий «родственник» такого факторинга – кредит на исполнение государственных контрактов)

- безрегрессный факторинг с постфинансированием: продажа дебиторской задолженности в последний день отсрочки покупателю.

На заметку:

Стоимость такого факторинга для поставщика ниже, так как проценты за пользование денежными средствами начисляются только с момента получения финансирования.

- гарантийный факторинг: если выручка от клиентов не поступит вовремя, ее (полностью или большую часть) перечислит на ваш счет фактор.

По контакту с клиентом можно выделить следующие типы факторинга:

- открытый факторинг: клиент (покупатель, заказчик) заранее получает уведомление с подписями, печатями либо с ЭЦП о начале факторинга

- закрытый (конфиденциальный) факторинг: уведомление направляется после того, как клиент не оплатил поставку, при этом Фактор получает право списывать с вашего счета поступающие от клиента средства, которыми он авансировал вашу выручку. Важно помнить, что конфиденциальный факторинг становится открытым, если ни ваша компания, ни ваш клиент не исполнили своих обязательств

Стоимость факторинга – это размер комиссии, которая удерживается фактором из финансирования каждой поставки либо оплачивается по выставленным фактором счетам с определенной периодичностью, например, раз в месяц.

Комиссия в факторинге состоит из нескольких элементов: стоимости денежных средств на единицу времени, стоимости услуг фактора и фиксированного сбора за обработку документов (документооборот).

С целью снижения стоимости факторинга на федеральном и региональном уровне предусмотрены меры государственной поддержки факторинговых операций (приведены в Приложении 1).

Взаимодействие с фактором

Оценив фактора, переходите к оценке качества его предложения. Вооружитесь информацией, которую фактор предоставляет об условиях обслуживания на своем сайте или в рекламных материалах. Она пригодятся в диалоге с менеджером фактора. Среди критериев для оценки предложения можно обратить внимание на следующие:

| КРИТЕРИЙ | КАК ОЦЕНИТЬ |

|---|---|

| Работа в регионе | Офис Фактора находится близко к вам и к вашим клиентам? Вы готовы перейти на ЭДО с вашими клиентами для того, чтобы получать факторинг у Факторов из других городов? |

| Продуктовый ряд | Предлагает ли Фактор что-то кроме стандартных продуктов «факторинг с регрессом» или «факторинг без регресса»? |

| Лимитная и риск политика | Отличается ли процедуры и количество документов в лучшую сторону от получения кредита или овердрафта? Зависит ли лимит от финансового состояния вашей компании или ваших клиентов? |

| Процент первого платежа | Вы понимаете, от чего зависит процент первого платежа у этого Фактора? |

| Льготный период | Льготный период предусмотрен, вы понимаете, кто оплачивает технические просрочки и когда наступает регресс. |

| Состав сервисов | Детально и понятно описаны услуги Фактора, которые он оказывает помимо финансирования |

| Работа с дебиторами | Имеет опыт сотрудничества с вашими клиентами или похожими на них компаниями? У Фактора есть технологии или сотрудники, которые возьмут на себя организацию взаиморасчетов с вашими клиентами? |

| Практика взыскания | Вам понятен процесс взыскания просрочки и действия Фактора при отказе от оплаты? |

| Требования к клиентам | Проверка деловой репутации, финансового состояния и платёжной дисциплины, отрасли деятельности компании. Какие документы запрашиваются? |

От рукопожатия до финансирования

До заключения договора определитесь с ключевыми для вашего бизнеса параметрами факторинга и убедитесь, что все они отражены в виде соответствующих условий договора

| УСЛОВИЕ | О ЧЕМ ДОГОВАРИВАЕМСЯ |

|---|---|

| Вид факторинга | Если вам нужны оборотные средства и защита от риска неплатежа – выбирайте факторинг без права регресса, если нужны только деньги – выбирайте факторинг с регрессом. |

| Объем дебиторской задолженности, передаваемой на факторинг | Факторинг включается в вашу сделку с клиентом – это может быть годовой договор поставки, договор с этапами работ или оказания услуг. Фактор может получать все оплаты по этому договору, а может только часть – по вашему выбору. |

| Принимаемая фактором отсрочка | В ваших договорах с клиентами отсрочка платежа может быть меньше или больше той, которую готов принять (финансировать) фактор. Если отсрочка фактора меньше – уточните процедуру ее увеличения. Если больше – узнайте, кто будет платить комиссию за дополнительные дни. |

| Какие клиенты принимаются на факторинг | В зависимости от вида факторинга фактор оценивает кредитный риск по вашей компании либо по вашим клиентам. |

| Процент первого платежа (аванса) | Если вы продаете фактору дебиторскую задолженность (факторинг без регресса), номинал не всегда может составлять 100%. Уточните, какой размер дисконта, как он возвращается и как может быть уменьшен. Если уступка происходит по факторингу с регрессом, рассчитайте, устроит ли вас доля оборотных средств, которую предлагает фактор. |

| Лимит финансирования | На старте сотрудничества лимит финансирования (максимальная сумма всех первых платежей от фактора), как правило, не превышает среднемесячный оборот с вашими клиентами, передаваемыми на факторинг. Если расчет риска производится по вашей компании, то лимит устанавливается по аналогии с кредитным, если по вашим клиентам либо по связке с каждым из них – лимит будет зависеть от объемов продаж и динамики оплат. |

| Порядок погашения долга по поставке и по факторингу | Ситуации, когда ваш клиент не платит фактору (долг по поставке), возникают нередко. Как в этих случаях действует фактор? Будет ли он выплачивать вам первые платежи по следующим поставкам? Включит «льготный период» или уменьшит лимит? А если вы не оплатили выставленные Фактором счета на оплату факторинговых комиссий? О таких микро-кризисах необходимо договориться до начала работы по факторингу. |

| Документооборот | Процесс обмена документами при факторинге разделен так же, как и финансовый оборот: основную часть документов фактор получает от вашей компании, но самая важная часть касается вашего клиента (покупателя). Определитесь, сможете ли вы запросить у вашего клиента документы, которые требует фактор. Настройка электронного документооборота – отдельный процесс: с фактором, скорее всего, вы будете взаимодействовать через личный кабинет или банк-клиент, а как быть, если с вашими клиентами вы обмениваетесь счетами и накладными по обычной почте? Реально ли подключить ваших клиентов к системе ЭДО или платформе, которую использует фактор? От решения этих и других вопросов документооборота зависит скорость финансирования и накладные расходы в работе по факторингу. |

Более подробно ознакомиться с информацией о факторинге вам может помочь «Краткий путеводитель для российских компаний», размещённый ниже. Он предназначен для того, чтобы организация смогла самостоятельно пройти путь от осознания потребности в факторинге до получения услуги. Он не является основанием для принятия каких-либо финансовых и инвестиционных решений и не является офертой.