Как нарушение сроков обращения по договору обязательного страхования автогражданской ответственности может привести к отказу в выплате компенсации. В какие сроки необходимо обратиться в страховую компанию при наступлении страхового случая ОСАГО?

ОСАГО относится к обязательному страхованию. Если водитель стал виновником ДТП, убытки пострадавшей стороне компенсирует страховая компания. Без полиса ОСАГО возмещать ущерб придётся из личных средств. Чтобы своевременно получить положенную сумму, потребуется собрать пакет необходимых документов и предъявить их страховому агенту. Особенность программы заключается в том, что срок обращения по ОСАГО ограничен. При несвоевременной подаче заявления на возмещение убытков компания вправе отказать в требуемой выплате, причём на совершенно законных основаниях.

Обратите внимание. Время, отведённое на обращение по ОСАГО после аварии, устанавливается не страховой организацией, а на законодательном уровне. Ознакомиться с правовыми аспектами по данному вопросу можно в части 3 статьи 11 Федерального Закона, определённого 25 апреля 2002 года No 40-ФЗ.

Обращение в страховую после ДТП — порядок действий

В законодательство РФ регулярно вносятся поправки. Это относится и к правилам обязательного страхования ОСАГО. Раньше без обращения в ГИБДД убытки не компенсировались. Сегодня в определённых ситуациях возможно обойтись и без сотрудников госорганов. Если говорить о наступлении страхового случая, то здесь важно соблюдать общепринятые правила.

Авария без вызова ГИБДД

Первый и самый важный этап — фиксирование аварии. Для этого потребуется сделать как можно больше фотографий во всех ракурсах. На снимках должны отражаться все повреждения на транспортном средстве. Очевидцев происшествия можно не привлекать, однако, номер телефона хотя бы одного свидетеля не помешает.

- После того как все детали будут сфотографированы, повреждённый транспорт можно убирать с проезжей части.

- В завершение потребуется заполнить европротокол, грамотно составить подробную схему дорожно-транспортного происшествия и проинформировать об этом страхового агента.

Дорожно-транспортное происшествие с вызовом инспектора ГИБДД

- Первое действие — вызов сотрудников ГИБДД для оформления происшествия.

- Хотя ДТП фиксирует инспектор, лучше сделать самостоятельно несколько снимков или снять видео.

- Следующее действие — поиск свидетелей. Не нужно собирать всех, кто стал очевидцем аварии, достаточно 2—3 человек.

- После свидетельских показаний составляется схема происшествия. Это можно сделать самостоятельно (если есть навыки) или попросить сотрудника ГИБДД.

- После оформления протокола и согласования с инспектором транспортное средство можно убирать с дороги.

Далеко не каждый автовладелец знает, как правильно себя вести при наступлении страховой ситуации и какие принимать меры. Из-за этого между клиентом и страховой компанией часто возникают различные споры. На самом деле ничего сложного нет. После оформления происшествия следует как можно быстрее проинформировать об этом страховую компанию и приступить к сбору обязательного перечня документов. Когда сбор документации завершён, нужно обратиться в офис компании и написать заявление на возмещение ущерба.

Если у вас нет уверенности в том, что сможете правильно оформить европротокол, лучше регистрировать аварию с участием инспектора ГИБДД. От корректности заполнения документа напрямую зависит выплата компенсации.

Важно! По нововведённым правилам ОСАГО водитель, виновный в аварии, не может ремонтировать своё транспортное средство на протяжении 15 календарных дней с того момента, как произошёл страховой случай. Самостоятельное восстановление машины — один из главных факторов, влияющих на отказ в выплате компенсации пострадавшей стороне.

Европротокол

Европротокол заполняется причастными к происшествию автоводителями только в том случае, если не требуется вызов ГИБДД. Обращения по ОСАГО без справки от инспектора возможны в таких ситуациях:

- В аварии пострадало не более двух автомобилей.

- Все участники ДТП согласны зафиксировать факт аварии без инспектора ГИБДД.

- Автовладельцы умеют правильно заполнять европротокол.

- Ущерб после аварии составляет менее 100 тыс. руб.

- Оба соучастника аварийной ситуации имеют страховку ОСАГО или КАСКО.

- Нет пострадавших. Если у автоводителей или же пассажиров есть даже незначительные травмы, лучше вызвать ГИБДД.

- У одного из оппонентов есть возможность зафиксировать случившееся при помощи фото или видеотехники.

При оформлении европротокола пострадавшая сторона может обратиться за выплатой, если покрытие не превышает лимит, равный 100 тыс. руб. Если обстоятельства ДТП зафиксированы с помощью специального мобильного приложения «ДТП. Европротокол» (или через систему ГЛОНАСС), разногласий у участников происшествия нет, и они оформили Извещение о ДТП, то максимальная выплата по Европротоколу может составить 400 тыс. руб.

После аварии обязательно нужно сообщить о случившемся в страховую компанию, причём неважно — пострадавший вы или виновник. Документ оформляется в строгом соответствии с законодательством РФ и состоит из двух бланков. Каждый из них заполняется с двух сторон.

При внесении данных на бланк с лицевой стороны информация самостоятельно копируется на второй лист. Неправильно оформленный европротокол может стать причиной отказа от выплаты компенсации. Чтобы этого избежать, важно знать, как заполнить документ и какая информация в нём фиксируется.

- В раздел «Место происшествия» вносится адрес места аварийной ситуации (населённый пункт, улица, а также номер близлежащего дома). Если авария случилась вне зоны города, необходимо указать номер трассы и обязательно километр.

- Второй пункт «Дата ДТП». Здесь указывается дата и точное время. Обязательно согласуйте этот пункт со вторым участником аварийной ситуации.

- Количество ТС, участвующих в аварии. Как уже говорилось выше, европротокол оформляется только в том случае, если к дорожно-транспортному происшествию причастны два автомобиля. Соответственно в документе должна стоять цифра 2.

- Пострадавшие и погибшие. В этом пункте ставятся прочерки, так как при наличии пострадавших уже требуется вызов госорганов.

- Медицинское освидетельствование. В разделе под номером пять всегда ставится отметка «Нет».

- Ущерб, причинённый иным транспортным средствам. Пострадало всего два авто, ущерба другим ТС не нанесено, значит, ставим «Нет».

- Свидетели дорожно-транспортного происшествия. Отмечаются очевидцы и их данные — Ф.И.О., номер мобильного или стационарного телефона и адрес фактической регистрации.

- Оформление инспекторами ГИБДД. Документ составляется участниками происшествия, госорганы в данном случае не нужны, поэтому отмечаем значение «Нет». Далее будут поля «А» и «Б». Они предназначены для двух автомобилей. Какой из них будет вноситься первым, а какой вторым — неважно.

- Подразделы 9, 10 и 11 подразумевают полную информацию о транспортном средстве и его владельце. Для заполнения понадобится свидетельство, подтверждающее госрегистрацию ТС.

- Страховая компания. Указывается полное наименование организации и информация о полисе страхования.

- Место первоначального удара. Здесь необходимо подвести стрелку к той зоне, куда пришёлся первоочередной удар в момент столкновения автомобилей.

- Список деталей, повреждённых вследствие аварии. Важный пункт, требующий детального описания, так как от этого зависит сумма возмещения. При заполнении вносится весь список повреждений, которые заметны при визуальном осмотре. Например — скол на правой фаре, вмятина на левой двери, царапина на бампере и так далее.

- Замечания. Если никаких замечаний к оппоненту нет, следует отметить — виновны вы в данной ситуации или нет.

- Обстоятельства дорожно-транспортного происшествия. Здесь потребуется описание произошедшего — при каких обстоятельствах возникло ДТП, в каком из направлений передвигался автотранспорт, в какое время суток и прочее. Важно, чтобы каждый оппонент заполнил именно свой раздел.

- Схема дорожно-транспортного происшествия. На ней отображается направление движения автотранспорта, его расположение во время удара, а также после него. Кроме этого, обязательно указывается улица, номер дома, расположенного ближе всего к месту ДТП, отмечаются установленные дорожные знаки, светофоры, разметка, полосы направления потоков машин и данные ТС, участвующих в аварии (марка, госномер). На примере, представленном ниже можно наглядно посмотреть правила составления схемы.

Оформление документа с обратной стороны

Если лицевая сторона полностью оформлена в соответствии с правилами и подтверждена подписями обоих оппонентов, можно приступать к обратной стороне.

- В разделе «Транспортное средство» следует отметить значение «A» или «Б». В зависимости от того, что было выбрано при заполнении пункта 8 на бланке с лицевой стороны.

- Пункт «Обстоятельства ДТП» уже был, но в отличие от первого варианта, здесь не нужно расписывать всё до мельчайших подробностей. Достаточно кратко рассказать о ситуации, повлёкшей аварийную ситуацию, с указанием даты, точного времени и полных сведений о транспорте, участвующем в аварийной ситуации (марка, госномер).

- Далее, в строки раздела «ТС находилось под управлением» заносятся данные человека, находившегося за рулём во время аварийной ситуации.

- В подразделах № 4 и № 5 всегда отмечаются прочерки.

- Графа «Способно ли ТС передвигаться» определяет состояние автомобиля. Отметьте, может ли повреждённое ТС передвигаться самостоятельно или потребуется эвакуатор.

- Примечания. Если есть фотоотчёт или видеосъёмка с места аварии, обязательно укажите это в данном разделе.

- Завершающий этап — дата и росписи обеих сторон, участвующих в дорожно-транспортном происшествии.

Обязательно перепроверяйте всю внесённую информацию и не допускайте опечаток и ошибок. Любые исправления могут привести к тому, что клиенту откажут в возмещении понесённого убытка. Если же вы допустили ошибку при заполнении бланка, то исправление следует заверить подписями обоих водителей. Если не получается самостоятельно разобраться в разделах бланка, лучше позвонить в службу клиентской поддержки компании, чем заполнять поля наугад.

Важно! После того как будет получена компенсация по европротоколу, пострадавший не может обращаться с прошением о возмещении убытков по этому же происшествию второй раз. Исключение составляет ситуация, когда был причинён вред здоровью, но на момент аварии человек об этом не знал (скрытая травма).

Срок обращения по ОСАГО

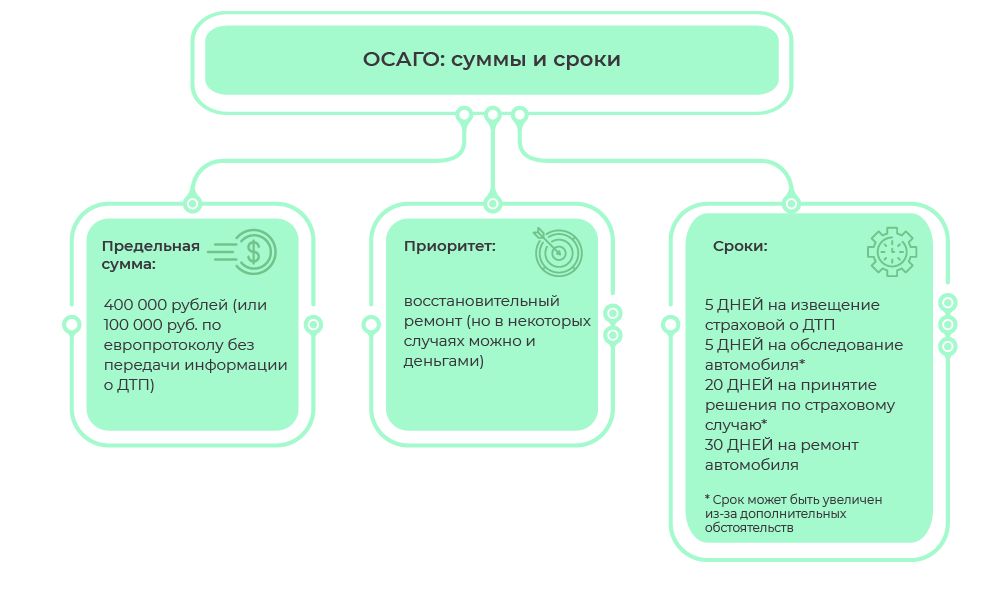

Обращение в страховую после происшествия должно осуществляться в строго отведённое время. Закон «Об ОСАГО» гласит, что держатель полиса обязан сообщить компании о случившемся не позднее, чем через 5 суток после зафиксированного ДТП. Срок обращения регулируется пунктом 2 статьи 11 ФЗ. В течение этого времени автовладелец должен собрать пакет всех необходимых документов и предоставить его страховому агенту.

Список документов

Если у виновного дорожно-транспортного происшествия оформлен полис и он действителен на момент аварии, возмещением ущерба пострадавшей стороне занимается страховая компания. Чтобы это осуществить, необходимо предоставить следующую документацию:

- Ксерокопия паспорта потерпевшего в аварийной ситуации.

- Реквизиты банковского счёта.

- Оригинальный бланк страхового полиса.

- Заявление на возмещение материального ущерба, причиненного в результате ДТП (выдаётся в филиале страховой).

- Извещение о дорожно-транспортном происшествии.

- Справка, выданная инспектором ГИБДД или европротокол.

- Документ, подтверждающий право собственности на транспортное средство.

Также в страховую компанию можно передать (при наличии) электронный носитель информации, содержащий сведения, которые способны подтвердить невиновность заявителя (например, карту памяти из регистратора или мобильного телефона).

Документы можно доставить в офис самостоятельно или отправить по почте, но в этом случае важно учитывать сроки, в течение которых документация будет доставлена. Кроме того, каждый документ должен быть полностью заполнен и заверен «мокрой» печатью госоргана, выдавшего ту или иную справку.

Обратите внимание. Если вы стали участником аварийной ситуации, в ней нет пострадавших и задействовано всего два транспортных средства, документы направляются в свою страховую. При иных обстоятельствах в компанию виновника происшествия.

Основания для отказа в выплате

В соглашении всегда указываются причины, по которым компания может отказать в возмещении убытков. Многие автовладельцы упускают этот момент из вида и подписывают документ не глядя. Однако этот раздел очень важен, и при возникновении спорных ситуаций, незнания некоторых пунктов договора могут сыграть роковую роль. Самые распространённые причины отказа в выплате:

- Нарушен срок обращения и подачи необходимой документации.

- При наступлении страхового случая за рулём находился человек, не вписанный в страховку.

- Авария случилась во время обучения вождению или осуществления тест-драйва транспорта.

- Ущерб автотранспорту нанесён во время гонок, соревнований и прочих мероприятий, противоречащих соглашению.

- Авария произошла по вине стихийных бедствий или военных операций.

- Доказан факт мошенничества (транспортное средство повреждено с целью получения компенсации).

- Страховой полис просрочен.

- Участники аварийной ситуации отказываются признавать свою вину, при этом доказательства ДТП полностью отсутствуют.

- В документах есть ошибки или они неправильно заполнены.

- Автовладелец отказал специалисту в предоставлении транспорта для экспертизы.

- Отсутствие у одного из водителей водительского удостоверения.

- Виновник аварии был в стадии алкогольного или наркотического опьянения.

В некоторых ситуациях речь идёт о временной задержке выплаты, а не об окончательном отказе. В таком случае страховой агент должен разъяснить автовладельцу основания отказа и методы устранения недочётов.

Важно! Подавать документы в страховую компанию должен только владелец транспортного средства (или его представитель по нотариально заверенной доверенности), причастного к аварийной ситуации. Даже если человек вписан в страховку, он не имеет права предоставлять документацию вместо автовладельца. Это наиболее распространённая причина отказа в возмещении убытков.

Действия при отказе

Если вы считаете, что компания отказала незаконно, не оставляйте этот вопрос без внимания. В первую очередь, составьте претензионное письмо и отправьте его на имя руководителя страховой. При заполнении претензии обязательно сделайте акцент на то, что полис действителен и имеет свою законную силу. Сроки рассмотрения досудебных заявлений — 5—7 дней. Если в течение этого времени компания не отреагировала, можно обращаться в судебные инстанции.

Обратите внимание. При подаче претензии всегда оформляются два экземпляра, один из которых остаётся у клиента. На заявлении должна быть дата приёма, роспись агента, принявшего документ и обязательно «мокрая» печать компании.

Обращение в суд

Если обращение в страховую после дорожно-транспортного происшествия с целью получения компенсации не дало положительных результатов, подача заявления в суд — единственный верный выход из сложившейся ситуации. При сумме ущерба до 50 тыс. руб. дело рассматривается в мировом суде. С суммой, превышающей этот порог, следует обращаться в районное отделение суда по месту регистрации ответчика (страховой компании). Кроме искового заявления, автовладелец должен предоставить:

- Страховое соглашение с компанией и копию страхового полиса.

- Справку о случившемся дорожно-транспортном происшествии.

- Отказ страховой компании в выплате компенсации (в письменном виде).

- Протокол, оформленный на месте аварии.

- Заключение эксперта с оценочной стоимостью ущерба.

- Квитанции, подтверждающие оплату госпошлины за обращение к судье.

- Детальное описание случившегося, с указанием причины отказа от выплаты.

- Заполненное исковое заявление (образец можно найти в подразделении суда).

Если суд удовлетворит исковое заявление, компания будет обязана выплатить компенсацию в полном объёме в срок, установленный судьёй.

Полезные советы

Обращение в страховую после аварии — ответственный шаг, поэтому к этому вопросу нужно подойти серьёзно. Часто клиент получает не то, что ему полагается. Виной тому масса нюансов, о которых знают лишь единицы. Ниже представлены полезные советы, которые помогут в сложных спорных ситуациях или в том случае, если компенсация не покрывает расходы на ремонт авто.

- Не ремонтируйте повреждённое транспортное средство до выплаты компенсации. Если произойдёт так, что ущерб не будет выплачен, придётся делать переэкспертизу и обращаться в суд, а с восстановленным авто это практически невозможно.

- Если выплата произведена в объёме, не оправдывающем траты на ремонт авто, по закону можно написать исковое заявление в суд и потребовать доплату с виновника аварии.

- Оценка производится экспертом, назначенным страховой компанией. Чтобы убедиться, что рассчитанная сумма покроет убытки, после заключения специалиста обратитесь в другую фирму по независимой экспертизе. Это станет хорошим подспорьем при возникновении разногласий во время возмещения ущерба.

- Некоторые компании требуют, чтобы заявление на возмещение ущерба подавалось в течение 24 часов или двух — трёх дней после наступления страхового случая. Если клиент не укладывается в это время, следует отказ от выплаты. Помните — эти действия неправомерны. У держателя полиса есть 5 дней, утверждённых законодательством.

- Прежде чем предоставлять документацию страховой компании, обязательно сделайте ксерокопию каждого из документов.

- Если страховая компания не выполнила своих обязательств и не выплатила компенсацию в течение 20 суток, клиент имеет право требовать неустойку в размере 1% за каждые просроченные сутки.

Для того, чтобы в процессе использования полиса не возникало каких-либо проблем, важно выбирать компанию тщательно. Первый фактор — надёжность. Если страховая существует давно, имеет массу положительных отзывов, это тот самый вариант, когда можно сделать выбор в пользу именно этой фирмы. Даже если страховка стоит немного дороже, чем, например, в соседней конторе. Иногда лучше заплатить больше, но быть уверенным, что при возникновении страхового случая не последует отказ в возмещении убытков.

Каждый водитель, который попадает в ДТП не по своей вине, имеет право на получение страховой выплаты, которую предоставляет страховая компания виновника. Но мало кто из автовладельцев знает порядок действий и куда именно обращаться, чтобы получить возмещение.

Порядок обращения по ОСАГО

Необходимые документы для обращения по ОСАГО

Срок рассмотрения обращения по ОСАГО

Этот порядок не всегда совпадает. При различных обстоятельствах ДТП обращение чаще всего нужно направлять в разные страховые компании и в разный срок.

Также далеко не все автолюбители знают перечень документов, который нужно приложить, направляя заявление. И лишь единицы знают о нем точно. Ответ на важные вопросы, возникающие при обращении по ОСАГО, могут далеко не все автолюбители. Например, как должен быть оформлен каждый документ? В каком случае нужно направить оригинал, в каком обычную копию, а какой случай потребует заверенный у нотариуса экземпляр?Какие особенности и подводные камни ожидают заявителя?

Перед тем как направиться за возмещением, необходимо получить ответы на каждый из вышеназванных вопросов. Только тогда потерпевшему будет выплачена причитающаяся выплата.

Страховщик стремится сделать все, чтобы заплатить сумму как можно меньше. Это тоже стоит учитывать и предпринимать дополнительные меры, чтобы в итоге получить максимальную компенсацию.

Куда обращаться по ОСАГО

Варианты обращения по ОСАГО могут серьезно отличаться. Например, если в аварии не был причинен вред здоровью или жизни людей, а только ущерб транспортным средствам. И только в том случае, если авария произошла лишь между двумя авто. При таком раскладе обращаться следует в свою страховую компанию.

Выплата, которая произойдет после подобного обращения, называется «прямое возмещение». Получать компенсацию пострадавший будет у своего страховщика, который оформил ему полис ОСАГО.

А вот если в аварии приняли участие транспортные средства в количестве 3 и более или был нанесен вред жизни, здоровью участника ДТП, то нужно идти с заявлением в компанию, застраховавшую виновника происшествия.

Порядок обращения по ОСАГО

Никаких особых проблем процедура обращения по ОСАГО не представляет. Сразу после ДТП пострадавший сообщает страховщику о случившемся. Узнать контактные данные страховой фирмы можно, взяв в руки бланк полиса. Обычно на нем указан телефон. По телефону оператор страховщика предоставляет небольшую инструкцию о дальнейших действиях.

Затем нужно подготовить необходимые документы, узнать адрес офиса по работе с возмещением ущерба и график его работы. В некоторых случаях придется записаться, но в большинстве из них прием по ОСАГО будет организован в режиме свободной очереди.

Страхователь приезжает в офис и ожидает, когда его примут. Он отдает в этот же день пакет документов и ждет выплаты. Скорее всего, в этот же день будет проведен осмотр пострадавшего автомобиля экспертом поставщика.

Срок обращения по ОСАГО

2016 год был ознаменован серьезным изменением в сроки обращения по ОСАГО. Раньше у водителя было больше времени – целых 15 дней. Сейчас всего 5.

По мнению законодателей, такая мера поможет более объективно провести экспертизу автомобиля. Также стоит помнить, что после обращения за компенсацией нужно в течение 5 дней предоставить страховщику автомобиль для ее проведения.

Если водитель пропустил срок обращения не стоит отчаиваться. Все равно следует обратиться за компенсацией. На практике такое опоздание далеко не всегда признает уважительной причиной не платить страховку.

Необходимые документы для обращения по ОСАГО

Итак, в страховую компанию необходимо предоставить следующие документы.

- Заявление на получение выплаты. Документ установленной формы, который можно скачать на сайте страховщика или попросить в офисе.

- Паспорт или иной документ, удостоверяющий личность, водительские права.

- Оригинал страхового полиса, оформленного на бумажном носителе или распечатанный экземпляр электронного ОСАГО.

- Справка из ГИБДД. Ее можно получить в районном отделении ГИБДД либо в день ДТП, либо позже.

- Протокол об административном правонарушении. Он обязательно составляется сотрудником ДПС. Один из экземпляров протокола получает пострадавший.

- Документ, подтверждающий право собственности на автомобиль.

- Банковские реквизиты для получения компенсации. Выплаты по ОСАГО производятся только в безналичной форме.

- Заключение независимой экспертизы при ее проведении. Раньше такую экспертизу было можно провести до обращения за компенсацией, сейчас только после решения страховщика.

- Чеки и квитанции об оплате услуг страхового юриста, оценщика.

Срок рассмотрения обращения по ОСАГО

Итак, сроки рассмотрения обращения следующие. Водитель направляет заявление на выплату и в течение 5 дней он должен предоставить автомобиль на экспертизу. Обычно она занимает от 10 до 30 минут. И только в редких случаях страховщику могут потребоваться все 5 дней.

После экспертизы у страховщика есть 20 дней, чтобы принять положительное или отрицательное решение по выплате. Положительное решение обычно сопровождается совершением выплаты в тот же день.

Страхователь может выразить несогласие, направив страховщику претензию о том, что сумма недостаточна. В претензии указывается сумма, которую он считает справедливой. И прилагает доказательства. На вынесение решения по претензии у страховщика также есть не более 5 дней.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Специалист Бробанк.ру дает подробную инструкцию о том, как обратиться в страховую после ДТП и получить возмещение. Важно сделать все правильно и вовремя, чтобы не было проблем. Рассмотрим и сроки обращения в страховую — их крайне важно соблюсти.

-

В какую страховую обращаться

-

В течение какого времени нужно обратиться в страховую после ДТП

-

Как подать заявление в страховую после ДТП

-

Что будет дальше

-

Если у виновника нет полиса ОСАГО

В какую страховую обращаться

Прежде чем разбирать порядок обращения в страховую компанию при ДТП рассмотрим, в какую именно компанию обращаться. Если вы пострадали от действий другого водителя, то возмещать вам ущерб будет именно его страховая. Если вы стали виновником, тогда ваша страховая сделает выплату пострадавшему.

Не будем отдельно рассматривать действия водителей непосредственно после аварии и страховые случаи. Наша ситуация — пострадавшему положено возмещение, и он хочет знать порядок действий и срок подачи документов в страховую после ДТП.

Раньше потерпевший мог обратиться только в страховую виновника, что не всегда было удобно — порой офисы располагались вообще в другом городе. Поэтому законодательно закрепили возможность обращения в свою компанию, но при выполнении важных условий, которые регулирует ФЗ-40 ст 14.1 Прямое возмещение убытков:

- вред причинен только транспортным средствам, люди в аварии не пострадали;

- все участники имеют полисы ОСАГО или КАСКО.

Это называется прямое возмещение убытков по ФЗ-40 ст 14,1. Согласно нормам этой статьи ваша страховая занимается оформлением и оценкой ДТП и выплачивает вам деньги. После компания получает возмещение от страховой виновника.

Так что, вы можете обратиться после ДТП в страховую, которая обслуживает ваш полис, или в ту, которая обслуживает виновника. Действуйте как удобно. Но если у виновника нет полиса, или в аварии пострадали не только машины, ваша страховая вам не поможет.

В течение какого времени нужно обратиться в страховую после ДТП

Важно соблюсти срок уведомления страховой о ДТП, чтобы не возникло проблем. Вообще, после аварии лучше действовать быстро и решительно, не затягивать процесс. Желательно как можно быстрее уведомить компанию и начать процесс оценки и возмещения.

Статья 11 ФЗ-40 говорит о том, что потерпевший должен уведомить страховую о событии в сроки, установленные правилами обязательного страхования. А они говорят, что срок обращения в страховую после ДТП по ОСАГО в 2021 году — 5 рабочих дней после заполнения извещения о происшествии.

Уложиться в срок обращения в страховую после ДТП по ОСАГО должен не только пострадавший, но и виновник. Он обязательно обращается к компании, в которой купил полис, и заявляет о событии.

Но, опять же, ситуации бывают разными. Если потерпевший не уложился в установленные временные рамки по уважительной причине, его заявление все равно примут.

Нужно разделять сроки уведомления и подачи заявления. Согласно положению Банка России №431-П главе 3 пункту 3,9 потерпевший уведомляет страховщика “при первой возможности”. Подать документы — в течение 5 дней.

Так что, если рассматривать, в течении какого времени можно обратиться в страховую после ДТП, обеим сторонам желательно это сделать в течение пяти рабочих дней. Но потерпевший по уважительной причине может опоздать.

При этом страховая может устанавливать свои сроки приема заявления о ДТП, превышающие те, что установлены законом. Например, Совкомбанк Страхование дает владельцам полиса КАСКО 10 дней. Если есть какие-то свои сроки, они указаны в документах на страховку.

Как подать заявление в страховую после ДТП

Некоторые страховые компании облегчают жизнь своим клиентам, они принимают заявления дистанционно. Например, если полис обслуживается Тинькофф Страхование, заявить о страховом событии можно в приложении. Аналогичный сервис предлагает Росгосстрах и некоторые другие компании.

Напомним, что виновник также уведомляет страховую после ДТП. Какие каналы обращения при этом существуют — это зависит от конкретной компании. Некоторые более современные, принимают уведомления в приложении, на своем сайте или по телефону горячей линии. Другие до сих пор принимают только письменные обращения.

Вы можете позвонить в страховую после ДТП по ее бесплатному телефону горячей линии и получить консультацию по дальнейшим действиям.

То есть сначала вы просто уведомляете страховую, а уже после пишете заявление и собираете пакет необходимых документов. Чтобы обратиться в страховую после ДТП для написания заявления, потерпевший предоставляет следующую документацию:

- паспорт;

- документ о собственности на автомобиль, например ПТС;

- документы из ГИБДД. Это протокол или постановление, где указаны все детали аварии, номера документов;

- извещение о ДТП;

- если выбран способ возмещения — наличными, реквизиты банковского счета потерпевшего.

Если речь об оформлении события по европротоколу, тогда нужно предоставить составленный и подписанный обоими водителями бланк, собранные фото и видео материалы.

Что будет дальше

Сроки обращения в страховую компанию при ДТП вы соблюли, оперативно уведомили компанию о событии, в течение 5 рабочих дней собрали необходимый пакет документов и написали заявление. Но что будет дальше?

А дальше страховой компании нужно будет осмотреть автомобиль, чтобы оценить причиненный ущерб. Если авто на ходу, можно подъехать в указанное страховщиком место. Если не на ходу — эксперт приедет сам, ничего платить за это не нужно.

Пострадавший может выбрать денежное возмещение или ремонт, который проведет партнерский сервис страховой компании. Если выбрано денежное возмещение, оно должно случиться в течение 20 дней после подачи заявления.

Но сначала компания делает расчет, результаты которого оглашает в течение 15 суток после приема заявления. И уже после, в течение 5 дней совершает перевод. Все вместе и занимает до 20 дней.

Часто пострадавших не устраивает рассчитанный размер возмещения (не секрет, что его часто занижают). Тогда нужно выразить свое несогласие, заявить о нем компании. После неудачных попыток договориться обращайтесь к финансовому омбудсмену.

Если у виновника нет полиса ОСАГО

Это уже сложная ситуация. Она осложняется тем, что кроме виновника никто не сможет вам оплатить ущерб. В этом случае не стоит вопрос, когда обращаться в страховую при ДТП. Обращаться вообще не нужно, так как выплаты по ОСАГО вам не положены.

Многие водители до сих пор ошибочно предполагают, что если у них есть полис ОСАГО, то они в любом случае получат возмещение, если пострадали. Но страховка работает иначе: ваша страховая сделает выплату за вас пострадавшим, если вы стали виновником.

Сама авария в этом случае оформляется как обычно, за отсутствие страховки участнику ДТП выпишут штраф в 800 рублей. А после пострадавшему придется заказывать независимую экспертизу, определять сумму ущерба и обращаться в суд за взысканием (если не получится урегулировать вопрос досудебно).

Частые вопросы

В какой срок нужно обратиться в страховую после ДТП?

Срок уведомления страховой компании указан в законе — как можно оперативнее. То есть вы можете позвонить по горячей линии компании в момент оформления происшествия. Если организация принимает уведомления через свое приложение, можете также использовать этот метод.

Какой срок подачи документов в страховую после ДТП?

На сбор пакета документов и предоставление его в страховую компанию закон отводит срок в 5 дней. Но если потерпевший по объективным обстоятельствам не смог уложиться в срок, ничего страшного, нужно просто документально доказать причину пропуска.

Когда страховая выплатит ущерб после ДТП?

После приема заявления в течение 15 дней проводится экспертиза и расчет компенсации, или готовится документ для партнерского сервиса. Если выбрана денежная компенсация, то она выплачивается в течение 5 дней после оглашения результата расчета.

Кто может подать заявление о ДТП в страховую?

Собственник транспортного средства или лицо, действующее от его имени по доверенности.

Что делать, если я пропустил срок обращения в страховую при ДТП?

На практике пропуск срока не становится категоричной проблемой. В любом случае нужно обратиться к страховщику с заявлением. А если оно будет отклонено, тогда следует обращаться в суд. Чаще всего суды по таким делам принимают сторону владельца авто.

Комментарии: 14

- Главная

- Правовые ресурсы

- Подборки материалов

- Сроки обращения в страховую компанию при ДТП

Сроки обращения в страховую компанию при ДТП

Подборка наиболее важных документов по запросу Сроки обращения в страховую компанию при ДТП (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- ДТП:

- Аварийный комиссар

- Взыскание ущерба от ДТП с работника

- Взыскание ущерба с виновника дтп без учета износа

- Возмещение вреда здоровью при ДТП

- ДТП это

- Показать все

Еще

- ДТП:

- Аварийный комиссар

- Взыскание ущерба от ДТП с работника

- Взыскание ущерба с виновника дтп без учета износа

- Возмещение вреда здоровью при ДТП

- ДТП это

- Показать все

- Обязательства из причинения вреда:

- Акт о затоплении нежилого помещения

- Взыскание ущерба с работника в порядке регресса

- Владелец источника повышенной опасности

- Возмещение вреда в натуре

- Возмещение вреда здоровью

- Показать все

Судебная практика

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Определение Восьмого кассационного суда общей юрисдикции от 03.08.2021 N 88-13727/2021 по делу N 2-4544/2020

Категория спора: КАСКО, добровольное страхование транспортных средств.

Требования страхователя: 1) О взыскании страхового возмещения; 2) О взыскании процентов; 3) О взыскании неустойки.

Обстоятельства: Ответчиком не исполнены обязательства по договору.

Решение: 1) Отказано; 2) Отказано; 3) Отказано.Судами сделан правильный вывод о том, что справка ИП ФИО7 от ДД.ММ.ГГГГ, представленная истцом, с достоверностью не свидетельствует о невозможности обращения Б. в установленный договором срок после ДТП к страховщику с заявлением о наступлении страхового случая.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Подборка судебных решений за 2020 год: Статья 11.1 «Оформление документов о дорожно-транспортном происшествии без участия уполномоченных на то сотрудников полиции» Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств»

(ООО юридическая фирма «ЮРИНФОРМ ВМ»)Руководствуясь статьей 11.1 ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» и установив, что в результате ДТП транспортные средства получили механические повреждения; истец обратился к страховщику с требованием о страховом возмещении; ответчик направление на ремонт не выдал, страховую выплату не произвел; для определения величины ущерба истец обратился в независимую экспертную организацию, согласно отчету которой наступила гибель транспортного средства и определена величина ущерба; учитывая, что истцом транспортное средство для осмотра не представлено, апелляционный суд отказал во взыскании страхового возмещения, поскольку нарушение потерпевшим срока обращения в страховую компанию с заявлением о наступлении страхового случая и непредставление страховщику для осмотра транспортного средства исключают ответственность страховщика, поскольку факт наступления страхового случая истцом не доказан.

Статьи, комментарии, ответы на вопросы

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Ситуация: В каких случаях страховая компания имеет право регрессного требования к виновнику ДТП по договору ОСАГО?

(«Электронный журнал «Азбука права», 2023)В суд с исковым заявлением о взыскании с виновника ДТП страхового возмещения в порядке регресса и расходов, возникших при рассмотрении страхового случая, страховая компания вправе обратиться, если виновник ДТП не удовлетворит ее требования в установленный в претензии срок (п. 1 ст. 11 ГК РФ).

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Статья: Спор о взыскании страхового возмещения по договору обязательного страхования гражданской ответственности владельцев транспортных средств (по риску «ОСАГО») (на основании судебной практики Московского городского суда)

(«Электронный журнал «Помощник адвоката», 2023)Если требование о возмещении ущерба было предъявлено страховщику, застраховавшему ответственность потерпевшего (прямое возмещение убытков), следует помнить, что в этом случае страховщик не вправе ссылаться на то, что не является по делу надлежащим ответчиком (абз. 15 ст. 1 Закона об ОСАГО). Более того, в определенных случаях потерпевший обязан обращаться за страховым возмещением исключительно в свою страховую компанию. Речь идет о безальтернативном прямом возмещении убытков (при условии, что в ДТП повреждены только автомобили (люди и иное имущество не пострадали), а гражданская ответственность владельцев этих транспортных средств застрахована). Прямое возмещение ущерба возможно при участии в ДТП двух и более транспортных средств. При несоблюдении указанных выше условий потерпевшему следует обращаться к страховщику виновника ДТП (п. 1 ст. 14.1 Закона об ОСАГО).

Нормативные акты

Постановление Пленума Верховного Суда РФ от 08.11.2022 N 31

«О применении судами законодательства об обязательном страховании гражданской ответственности владельцев транспортных средств»Если потерпевший за получением страхового возмещения по договору обязательного страхования не обращался, срок исковой давности исчисляется с момента истечения сроков подачи заявления о страховой выплате (то есть не позднее пяти рабочих дней после дорожно-транспортного происшествия) и рассмотрения такого заявления страховщиком (пункт 3 статьи 11, пункт 21 статьи 12 Закона об ОСАГО).

«Обзор практики рассмотрения судами дел, связанных с обязательным страхованием гражданской ответственности владельцев транспортных средств»

(утв. Президиумом Верховного Суда РФ 22.06.2016)

(ред. от 26.04.2017)При разрешении дела судом установлено, что 4 декабря 2014 г. в результате дорожно-транспортного происшествия транспортному средству истца причинены механические повреждения. Гражданская ответственность Ф., признанного виновным в дорожно-транспортном происшествии, застрахована в страховой компании «С» на срок с 25 ноября 2014 г. по 24 ноября 2015 г.

Обращаться в страховую компанию после ДТП нужно всегда, на этот факт не влияет то, потерпевший вы или ДТП произошло по вашей вине. Чтобы все документы для страховой после аварии были составлены правильно, а также для того, чтобы защитить свои права, рекомендуем обращаться к юристу. Чем раньше вы это сделаете, тем больше шансов на то, что решение будет в вашу пользу.

ОСАГО и КАСКО

Для начала нужно разобраться с понятиями. ОСАГО — это страхование, за которым обязан обращаться в страховую компанию каждый водитель. При этом страхуют не автомобиль, а гражданскую ответственность того лица, которое сидит за рулем ТС (транспортного средства). Если у вас есть полис, и случилось ДТП, то компания, в которой была приобретена страховка, выплатит за вас деньги пострадавшему.

Если у виновного не оформлено страхование, то страховая компания ущерб не возместит. Даже если у пострадавшего будет полис ОСАГО, ему это не поможет. После ДТП придется собирать документы, проводить экспертизу и обращаться в суд.

По ОСАГО страховая возмещает ущерб только при ДТП. Если на машину кто-то скинет цветочный горшок с балкона или же намеренно разобьет кирпичом стекло, страховая не поможет.

Несколько иная ситуация с КАСКО, которое не относится к обязательным видам страхования. Обычно за приобретением данного полиса водитель обращается в страховую по своей инициативе. Данный вид страховки защищает именно машину. А вот список рисков и их страховое покрытие зависит от выбранной программы. В расширенном КАСКО страховая возмещает ущерб, даже если водитель повредил машину при ДТП по своей вине или по иным обстоятельствам.

Действия сразу же после аварии

От правильности действий после ДТП зависит не только выплата от страховой, но и сохранность водительского удостоверения, а иногда и привлечение виновника к уголовной ответственности.

После ДТП необходимо:

- Остановиться и не перемещать ТС.

- Включить «аварийку».

- Выставить знак аварийной остановки.

Если есть пострадавшие, то нужно позвонить в скорую помощь и вызвать ГИБДД. Куда обращаться дальше, а также дальнейший алгоритм действий зависит от обстоятельств произошедшего.

Аварию для страховой можно оформить 2 способами:

- обратиться в ГИБДД;

- заполнить европротокол.

Если вы планируете обращение в страховую по КАСКО, то ГИБДД нужно вызывать в любом случае. Без справки от них в выплате возмещения могут отказать.

Извещение о ДТП (европротокол) необходимо заполнить совместно со вторым водителем и подать в компанию страховщика, если соблюдены все условия:

- Не причинен вред здоровью .

- Сумма ущерба не более 100 тысяч.

- Участники ДТП — не более 2 ТС.

- Между водителями нет споров о виновности.

- На каждый автомобиль есть ОСАГО, а лица, которые управляли ТС во время ДТП, вписаны в полис.

Если хоть одно из условий не соблюдается, то нужно вызвать ГИБДД и ждать их приезда. Инспекторы приедут на место происшествия, зафиксируют произошедшее, составят протокол и выдадут документы для обращения в страховую компанию.

Порядок обращения в страховую компанию

С документами о ДТП необходимо прийти в свою страховую компанию в течение 5 дней. Специалист примет обращение в страховую и попросит предъявить:

- паспорт;

- полис;

- документы о ДТП, выданные инспектором ГИБДД, или европотокол;

- диагностическую карту.

В течение 5 дней после обращения с заявлением о ДТП машину нужно будет предоставить в страховую для осмотра. Не стоит ремонтировать ТС самостоятельно, потому что тогда страховая компания не сможет оценить ущерб от ДТП.

В течение 20 рабочих дней страховая должна дать ответ: выплатить деньги, выдать направление на ремонт или направить мотивированный отказ в возмещении ущерба, причиненного при ДТП. Согласно последним изменениям в законодательстве, страховая выдает направление на ремонт, а водитель не имеет права отказаться. В этом вопросе есть некоторые нюансы, поэтому лучше всего перед походом в страховую после ДТП проконсультироваться с автоюристом.

Порядок уведомления о выплате компенсации или направлении на СТО объясняется в страховой специалистом во время приема документов по ДТП. Как правило, потерпевшему звонят по контактному номеру телефона или направляют заказное письмо. Если срок уже подошел, а ответа все еще нет, то можно самостоятельно обращаться в отдел урегулирования убытков компании и уточнять информацию.

Источники:

Обязанность приобретать страховой полис

Возмещение убытков страховой компанией

Независимая экспертиза

Право обращаться в свою страховую компанию

Иллюстрация: Право.ru/Петр Козлов; Getty Images Plus

С 19 июня стоимость восстановительного ремонта автомобилей по договору обязательного автострахования (ОСАГО) рассчитывается по-новому. Вступили в силу новые справочники оценки средней стоимости запчастей, которые используются для расчета выплат по страховке. По подсчетам Российского союза автостраховщиков, стоимость «корзины часто бьющихся запчастей», рассчитываемая по новым справочникам деталей, выросла на 28,7% относительно предыдущей редакции.

Другие изменения находятся на стадии обсуждения и проработки. Так, еще в апреле Центробанк предложил новые правила расчета стоимости ремонта по ОСАГО с учетом цен на аналоги оригинальных запчастей. Такое решение регулятор предложил как временную меру из-за «высокой неопределенности цен» оригинальных деталей и проблем с их доступностью. А в июне ЦБ выступил с инициативой изменить коридор базового тарифа ОСАГО для большинства категорий автовладельцев. Его хотят расширить на 26% вверх и вниз — так страховщики смогут точнее учитывать риски на фоне роста стоимости запчастей.

За ремонтом авто по ОСАГО может обратиться только автовладелец, которого признали потерпевшим в ДТП. Виновник аварии должен ремонтировать машину самостоятельно, если у него нет договора добровольного автострахования (каско).

По закону «Об ОСАГО» максимальная сумма, которую страховая фирма вправе потратить на восстановительный ремонт авто, не должна превышать 400 000 руб. Если был нанесен ущерб жизни и здоровью человека, лимит достигает 500 000 руб.

В случае когда в ДТП виноваты оба водителя либо не виноват никто, оба получают по 50% стандартной компенсации. То есть не больше 50 000–200 000 руб. Но если в судебных разбирательствах выяснится, что у сторон ДТП степень вины различная, то возмещение утвердят пропорционально тяжести последствий от действий участников аварии.

П. 16.1 ст. 12 закона «Об ОСАГО» предусматривает закрытый перечень оснований, когда страховщик может вместо организации ремонта выплатить потерпевшему возмещение в денежной форме:

✅ полное уничтожение попавшего в ДТП транспортного средства;

✅ смерть потерпевшего;

✅ при заключении письменного соглашения между страховой компании и потерпевшим;

✅ в заявлении о страховом возмещении потерпевший сам выбрал такую форму возмещения;

✅ в 50 км от места жительства клиента нет ни одного сервиса, который сможет восстановить машину;

✅ страховая не сотрудничает с СТО, способными произвести восстановительный ремонт;

✅ цена ремонта превышает лимиты по договору, когда ДТП оформляется по европротоколу.

Во всех других случаях страховая компания не может в одностороннем порядке изменить форму возмещения.

По итогам разбирательств на месте происшествия у водителя должен быть главный документ, необходимый для обращения в страховую компанию — извещение о ДТП. С ним и нужно идти к страховщику. Но не только с ним: еще понадобятся заявление на возмещение, права, паспорта заявителя и транспортного средства. Полный пакет документов, необходимый при обращении, может отличаться у конкретных страховых компаний и в зависимости от обстоятельств аварии, так что лучше уточнить этот вопрос через горячую линию или в мобильном приложении, если оно есть.

По закону «Об ОСАГО» страховая должна в течение пяти рабочих дней после получения заявления изучить повреждения пострадавшей в ДТП машины клиента. После этого у нее будет еще 15 дней на принятие решения по страховому случаю — отказать автовладельцу или оплатить ремонт.

Но такой порядок действий предусмотрен только для стандартных ситуаций, когда машина на ходу и может самостоятельно доехать до представителя страховщика. Если авто не передвигается, то страховая вправе прислать своего представителя или даже вызвать эвакуатор для доставки транспортного средства до места проведения оценки. Кроме того, автовладелец имеет право попросить перенести дату осмотра, тогда у страховой будет уже не 20, а 40 дней на принятие решение о возмещении.

Если же осмотр задерживается по вине страховой компании, за каждый день просрочки она выплатит своему клиенту неустойку в 1% от размера страховой выплаты.

При аварии водители могут не вызывать сотрудников ГИБДД, а составить извещение о ДТП или европротокол своими силами, если одновременно выполняются несколько условий:

✅ в результате ДТП нанесен вред авто, но не жизни или здоровью граждан;

✅ столкнулись два авто (даже с прицепами), у владельцев которых есть действующие полисы ОСАГО;

✅ обстоятельства произошедшего не вызывают разногласий у участников ДТП*.

Закон позволяет составить европротокол даже тогда, когда попавшее в аварию авто зарегистрировано за рубежом, но у водителя есть международный полис ОСАГО. Когда все условия оформления ДТП соблюдены, то потерпевший получит страховую сумму до 400 000 руб. Если у страховщика нет сведений о ДТП, полученных через ГЛОНАСС или мобильное приложение, то он все равно выплатит возмещение, но его сумма не превысит 100 000 руб.

* Если есть разногласия, то водители должны передать информацию об аварии в экстренные службы через систему ЭРА-ГЛОНАСС или мобильное приложение «ДТП. Европротокол».

Подсчет страховых выплат производится в соответствии с единой методикой. Основные факторы, влияющие на стоимость возмещения, — регион, где произошло ДТП, и степень износа деталей авто с учетом его возраста, или амортизация. Максимальная амортизация составляет 50%, то есть при любом износе поврежденной детали возместят как минимум половину от ее стоимости.

Подсчет ущерба важен не только для случаев, когда возмещение выплачивают деньгами. Если страховая соглашается отправить авто на ремонт, это тоже важно, поскольку стоимость восстановления может не уложиться в пороговую сумму (400 000 руб.). При этом подсчет производится по нормам региона, где произошло ДТП, а ремонт производится по месту жительства автовладельца.

По правилам закона «Об ОСАГО» страховая должна разместить информацию о сервисных центрах, с которыми сотрудничает, на своем официальном сайте. Там должны быть указаны их адреса, марки обслуживаемых авто, примерные сроки проведения ремонта. Из предложенного перечня клиент выбирает понравившийся, чтобы направить свой автомобиль туда.

А еще в начале июня Центробанк выпустил информационное письмо, в котором запретил страховым компаниям направлять поврежденные авто клиентов в сервисные центры, не указанные на сайте страховой. Если среди партнеров компании нет сервиса, который сможет отремонтировать авто клиента, тот может сам выбрать СТО для ремонта и согласовать свой выбор со страховой. Тогда компания также оплатит ремонт.

Для споров со страховыми компаниями уже несколько лет предусмотрен досудебный порядок. Клиент сперва должен обратиться к финансовому уполномоченному, который по общему правилу рассмотрит заявление в течение 15 дней. Если потребуется техническая экспертиза, срок увеличат еще на 10 дней.

Обратиться к уполномоченному можно через форму на сайте финомбудсмена или по почте. Его решение обязательно для исполнения любой финансовой организацией, к которым относятся и страховые.

Если одна из сторон спора не согласна с решением финомбудсмена, то может оспорить его в судебном порядке. При этом после прекращения рассмотрения спора в службе уполномоченного досудебный порядок считается соблюденным, поэтому претензию страховой направлять не нужно, — на это в 2021 году указывал Пленум Верховного суда.

Перед обращением в суд придется проводить еще одну экспертизу и оплачивать ее самостоятельно. Стоимость такого исследования всегда относится к судебным расходам, которые оплачивает проигравшая сторона.

Правила страхового возмещения по ОСАГО не только прописаны в законах. Верховный суд неоднократно делал важные разъяснения по этой теме.

✅ У страховой не было сервисов-партнеров, которые готовы были починить машину, а клиент отказался ждать или доплачивать из своего кармана. ВС подчеркнул, что в такой ситуации нельзя заменить ремонт на выплату денег.

✅ Страховая не вправе требовать вернуть возмещение, если она не получила свою копию европротокола.

✅ Если поврежденный автомобиль нельзя предоставить на осмотр, так как его починили или утилизировали, это еще не повод отказывать клиенту в возмещении. Тогда можно исследовать акты осмотров, фотоснимки и другие материалы о ДТП (подробнее — Когда можно взыскать деньги по ОСАГО без осмотра авто).

✅ Разницу между денежным возмещением и стоимостью ремонта нужно взыскивать с виновника ДТП, а не с его страховой компании, указывает Верховный суд.

✅ Страховая не может навязывать клиенту ремонт авто дороже 400 000 руб., если он отказывается доплатить СТО за восстановление.