Следите за новостями Экстерна, первыми узнавайте о новых разъяснениях от экспертов и общайтесь с коллегами в соцсетях

- Телеграм

- ВКонтакте

- Одноклассники

С 2023 года почти все налоги, взносы и сборы перечисляются единым платежом на единый налоговый счет (ЕНС). Платежи по прибыли, НДС, НДФЛ, имущественным налогам и другим — все на одном счете. Деньги с этого счета ФНС распределяет сама на основании деклараций и расчетов. Именно из отчетности она берет суммы начислений по каждому налогу.

Но бывает так, что отчеты подаются позже, чем платится налог, или совсем не подаются, например:

- авансы по УСН (платим ежеквартально, декларация — по итогам года);

- НДФЛ и страховые взносы (платим каждый месяц, отчеты — ежеквартальные);

- налоги на транспорт и землю (платим ежеквартально, платежи ФНС рассчитывает сама).

Для этих случаев чиновники придумали уведомление об исчисленных налогах (п. 9 ст. 58 НК РФ в ред. 263-ФЗ).

Еще больше важных разъяснений по грядущим изменениям можно найти в рубрике «Единый налоговый счет».

Читать

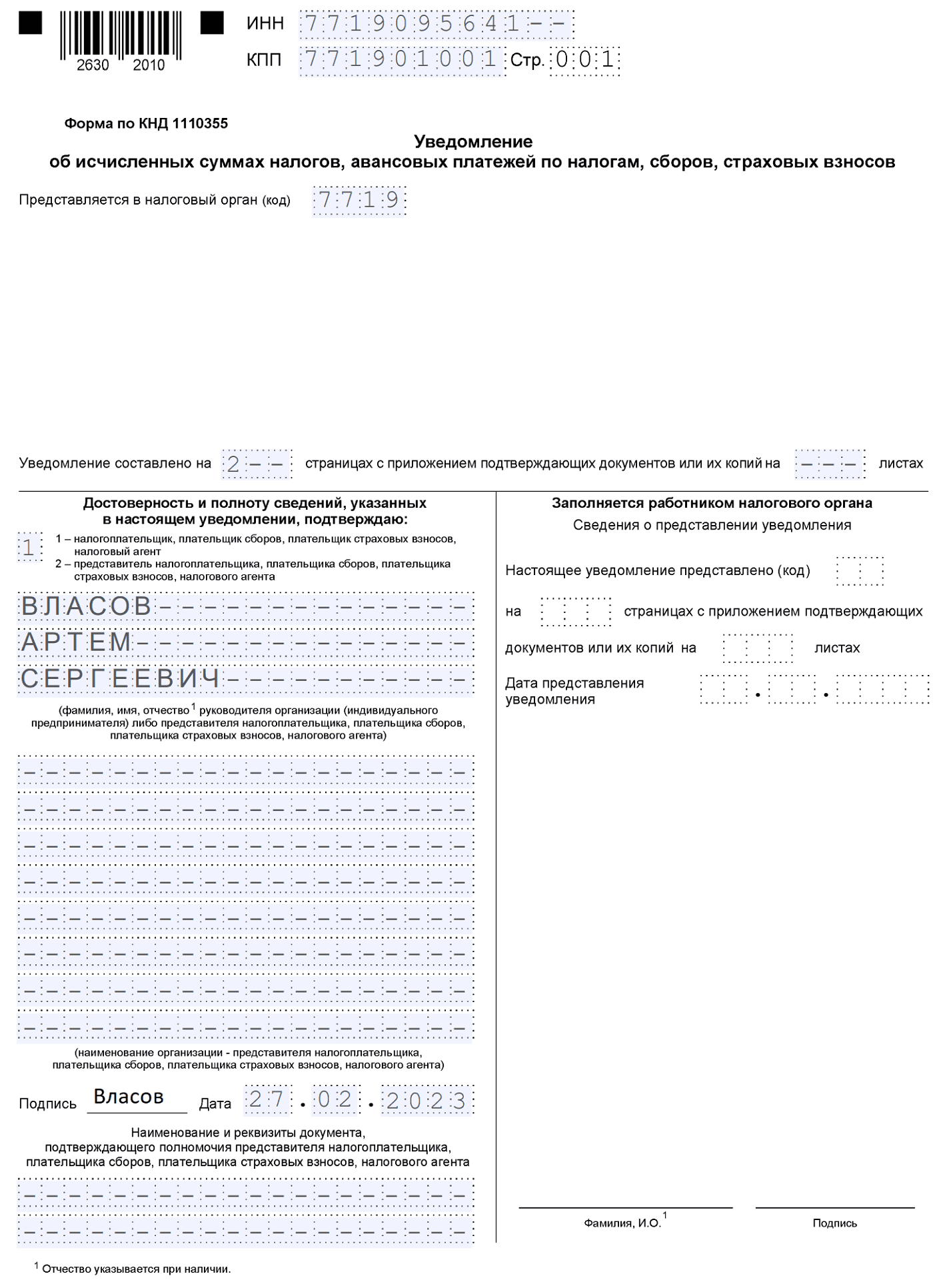

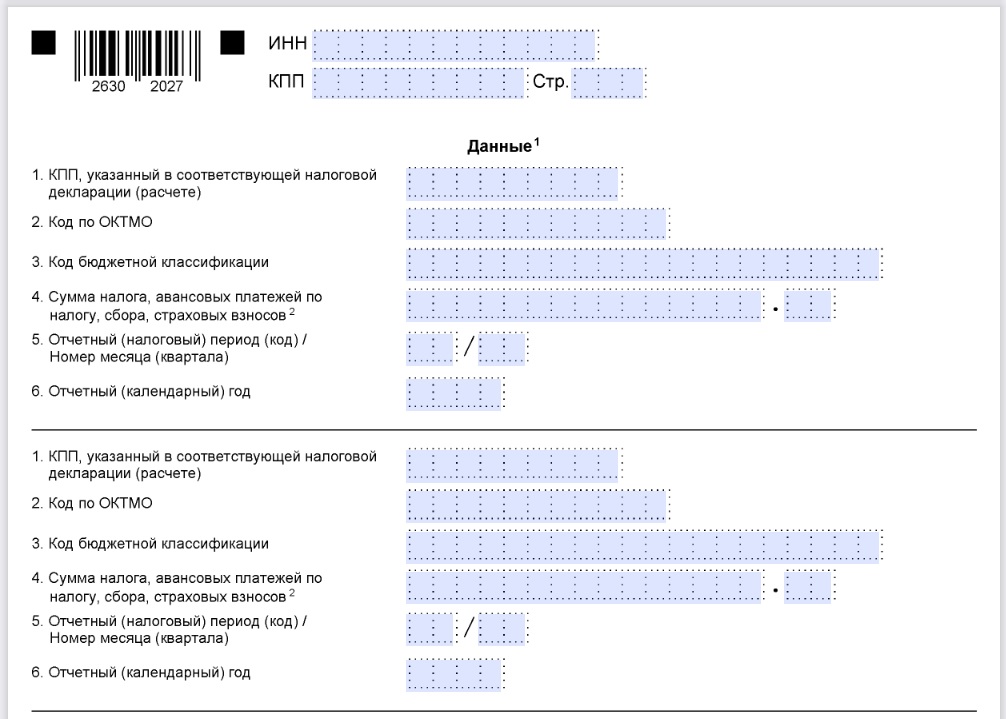

Бланк уведомления и порядок его заполнения содержится в Приказе ФНС от 02.11.2022 № ЕД-7-8/1047. Форма состоит из двух частей: титульного листа и основного раздела «Данные».

Подается уведомление в ИФНС по месту постановки на учет плательщика или по месту постановки на учет крупнейшего плательщика.

Способы подачи:

- по ТКС, подписанное УКЭП;

- через ЛК налогоплательщика, подписанное УКЭП;

- на бумаге, но только если плательщику разрешено представлять бумажную отчетность.

Уведомление об исчисленных суммах можно будет сдать и в Экстерне. Наши пользователи, которые участвуют в пилотном проекте по единому налоговому платежу, уже успешно передают уведомления через сервис.

Экстерн сам отслеживает изменения в формате и автоматически обновляется. Следить за сроками подачи уведомлений по разным налогам можно будет в таблице отчетности, а напоминалки об отчетах получать по смс.

Отправляйте уведомления об исчисленных суммах в ФНС через Экстерн. Календарь отчетности поможет контролировать сроки — система покажет даты подачи и статус уведомлений, которые вы уже отправили.

Попробовать

Разберем заполнение уведомления подробнее.

Общие требования

Они приведены в п. 2.1-2.4 порядка заполнения уведомления к Приказу № ЕД-7-8/1047 (далее — Порядок):

- страницы уведомления нумеруются в сквозном порядке, начиная с титульного листа (первая страница — 001 и так далее);

- чернила — черные, синие, фиолетовые;

- поля заполняются заглавными печатными буквами;

- если нет какого-либо показателя, проставляется прочерк.

Запрещено: исправлять ошибки корректирующим средством, двусторонняя печать страниц, а также скреплять листы способом, повреждающим бумагу.

Титульный лист

Титульник заполняется по правилам, прописанным в п. 2.5 Порядка:

- в поля «ИНН» и «КПП» вписываются ИНН и КПП компании, указанные в свидетельстве о постановке на учет;

- в поле «Представляется в налоговый орган (код)» вносится код по месту нахождения компании (месту жительства ИП) или по месту учета крупнейшего плательщика.

После того как заполните уведомление, укажите на титульнике количество страниц.

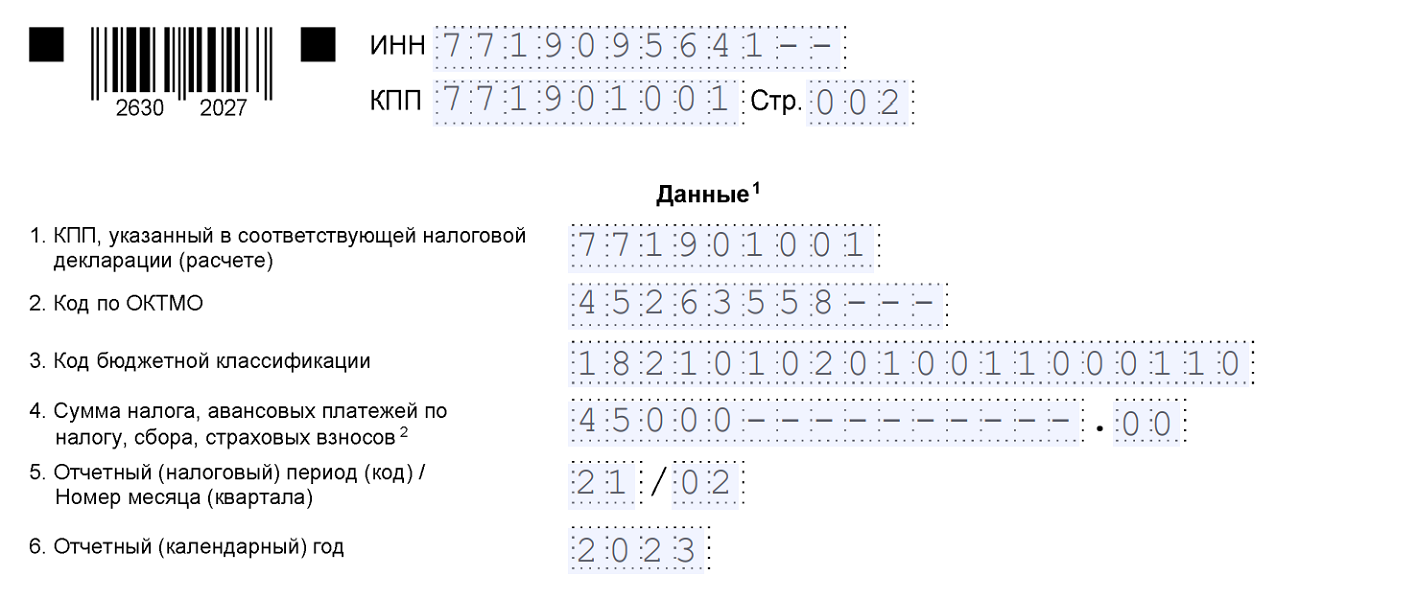

Раздел «Данные»

Уведомление многострочное, в него можно вносить информацию по обязательствам всех обособленных подразделений компании. Можно подать одно уведомление по всем КПП, а можно по каждому КПП отдельно — как вам удобно.

В уведомлении шесть реквизитов (п. 2.6 Порядка):

- «КПП, указанный в соответствующей налоговой декларации (расчете)» — указывают только организации, ИП это поле не заполняют. По транспортному и земельному налогам, а также кадастровому налогу на имущество в этом поле российские компании указывают КПП по месту налогового учета (Письмо ФНС от 01.03.2023 № БС-4-21/2346@).

- «Код по ОКТМО» — проставляется код или по месту нахождения компании, или ее обособки (если платится налог по месту нахождения ОП), или по месту нахождения недвижимости;

- «Код бюджетной классификации» — укажите КБК уплачиваемого платежа;

- «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» — проставьте сумму уплачиваемого платежа;

- «Отчетный (налоговый) период (код) / Номер месяца (квартала)» — здесь указываем код отчетного периода. Если платите ежемесячные авансы, то при указании кодов 21, 31, 33, 34 через дробь напишите порядковый номер месяца квартала — 01, 02, 03 или 04 (последний код — для декабрьского НДФЛ). А если платите ежеквартальные авансы, то при заполнении кода 34 укажите порядковый номер квартала — 01, 02, 03, 04.

- «Отчетный календарный год» — год, за который платится налог.

То есть в уведомлении указывается та же информация, что и в платежках, оформляемых на каждый налог. Поэтому в чем упрощение при уплате на ЕНС, как нам обещали налоговики, непонятно.

Если вы неверно оформили уведомление, следует отправить в ИФНС исправленный документ. При этом исправляются только реквизиты, в которых допущена ошибка (Письмо ФНС от 31.01.2023 № БС-3-11/1180@, Письмо ФНС от 03.02.2023 № БС-3-11/1379@).

| Где ошибка | Как исправить |

|---|---|

| В сумме | Подайте новое уведомление, в котором:

|

| В других реквизитах | В корректировочном уведомлении:

|

Исправленное уведомление не понадобится, если вы уже успели сдать декларацию или расчет.

Общий срок — до 25 числа месяца, в котором уплачивается платеж. Но могут быть переносы из-за выходных или праздников.

Если срок подачи уведомления оказывается более поздним, чем срок представления отчетности, уведомление подавать нет смысла. Суммы обязательств налоговики возьмут уже из отчетности.

Рассмотрим, в какие сроки в 2023 году подается уведомление по основным налогам.

Налог на прибыль

Уведомление по налогу на прибыль подают только налоговые агенты. Срок — до 25 числа после окончания периода, в котором выплачен доход. Сумму налога «не агентов» налоговики узнают из деклараций.

НДФЛ

Напомним, что с 2023 года для признания дохода по НДФЛ имеет значение только период, в который исчислен и удержан налог. Сроки подачи уведомлений по НДФЛ тоже привязываются к периодам исчисления и удержания:

| Период удержания НДФЛ | Срок подачи уведомления в 2023 году |

|---|---|

| с 01.01 по 22.01 | 25 января |

| с 23.01 по 22.02 | 27 февраля (перенос с 25.02) |

| с 23.02 по 22.03 | 27 марта (перенос с 25.03) |

| с 23.03 по 22.04 | 25 апреля |

| с 23.04 по 22.05 | 25 мая |

| с 23.05 по 22.06 | 26 июня (перенос с 25.06) |

| с 23.06 по 22.07 | 25 июля |

| с 23.07 по 22.08 | 25 августа |

| с 23.08 по 22.09 | 25 сентября |

| с 23.09 по 22.10 | 25 октября |

| с 23.10 по 22.11 | 27 ноября (перенос с 25.11) |

| с 23.11 по 22.12 | 25 декабря |

| с 23.12 по 31.12 | 29.12.2023 (последний рабочий день) |

Как видим, по НДФЛ придется сдавать 13 уведомлений, и ни одно не получится заменить 6-НДФЛ, так как периоды удержаний не совпадут. Например, в квартальную 6-НДФЛ, сдаваемую до 25 апреля, войдут периоды с 01.01 по 22.03. А в уведомление, сдаваемое 25 апреля, войдет период с 23.03 по 22.04.

Страховые взносы

А вот здесь уже часть уведомлений можно заменить РСВ. Уведомления подаем только в тех месяцах, в которых не сдается расчет по взносам:

| Период, за который платятся взносы | Срок подачи уведомления в 2023 году |

|---|---|

| январь | 25 февраля |

| февраль | 25 марта |

| апрель | 25 мая |

| май | 25 июня |

| июль | 25 августа |

| август | 25 сентября |

| октябрь | 25 ноября |

| ноябрь | 25 декабря |

За март, июнь, сентябрь и декабрь уведомления не нужны, так как суммы обязательств за эти месяцы будут в РСВ, которые мы подадим в апреле, июле, октябре 2023 года и в январе 2024 года.

УСН

Уведомление по авансам УСН в 2023 году сдаем:

- за 1 квартал — до 25 апреля;

- за 2 квартал — до 25 июля;

- за 3 квартал — до 25 октября.

За 4 квартал уведомление не нужно, так как декларация сдается до уплаты годового УСН.

Имущественные налоги

Квартальные уведомления по транспортному, земельному налогам, а также по налогу на имущество подаем в 2023 году, только если в регионе установлены авансовые платежи.

А вот что придется делать всем, так это заполнять годовые уведомления по имущественным налогам, поскольку:

- срок подачи декларации по налогу на имущество (25 марта) позже, чем срок уплаты годового налога (28 февраля);

- по транспорту и земле декларация не подается вовсе.

| Период, за который платится налог | Срок подачи уведомления в 2023 году |

|---|---|

| 2022 год | 27 февраля |

| 1 квартал | 25 апреля |

| 2 квартал | 25 июля |

| 3 квартал | 25 октября |

| 2023 год | 26 февраля 2024 |

С отчетности за 2022 год для российских компаний отменена декларация по кадастровой недвижимости. Таким компаниям ФНС ежегодно будет рассылать сообщения об исчисленном налоге по форме, утвержденной Приказом ФНС от 16.07.2021 № ЕД-7-21/667.

Если компания не получала сообщение от ИФНС, при этом не заявляла льготу, она должна известить налоговиков о своей налогооблагаемой кадастровой недвижимости. Форма этого сообщения утверждена Приказом ФНС от 10.08.2022 № ЕД-7-21/741.

Мы уже выяснили, что уведомления не потребуются по «обычному» налогу на прибыль (не агентскому). А еще уведомления не нужны по НДС, НДПИ, ПСН, АУСН, налогу на игорный бизнес и некоторым другим платежам.

Понять, нужно ли подавать уведомление, можно так:

- Смотрим, платится ли налог, взнос, сбор в составе ЕНП.

- Если платится, смотрим на срок подачи декларации (расчета).

- Если этот срок позже, чем срок уплаты налога (аванса), уведомление необходимо. Если не позже, то уведомлять ИФНС не нужно.

Узнать, какие налоги входят в ЕНП, а какие нет, можно здесь.

А также посмотрите, есть ли у вас налоги, взносы, сборы, которые относятся к ЕНП, но по ним отчетность не сдается. Уведомления по ним обязательны. Однако уведомления не нужны по фиксированным платежам, например, по взносам ИП, так как налоговики сумму начислений знают без уведомлений.

Тогда налоговики не смогут узнать, какой налог и в какой сумме вы заплатили. Возможные варианты развития событий: неопознанный платеж закроет другие обязательства и недоимки (если они есть) или «повиснет» положительным сальдо на вашем ЕНС.

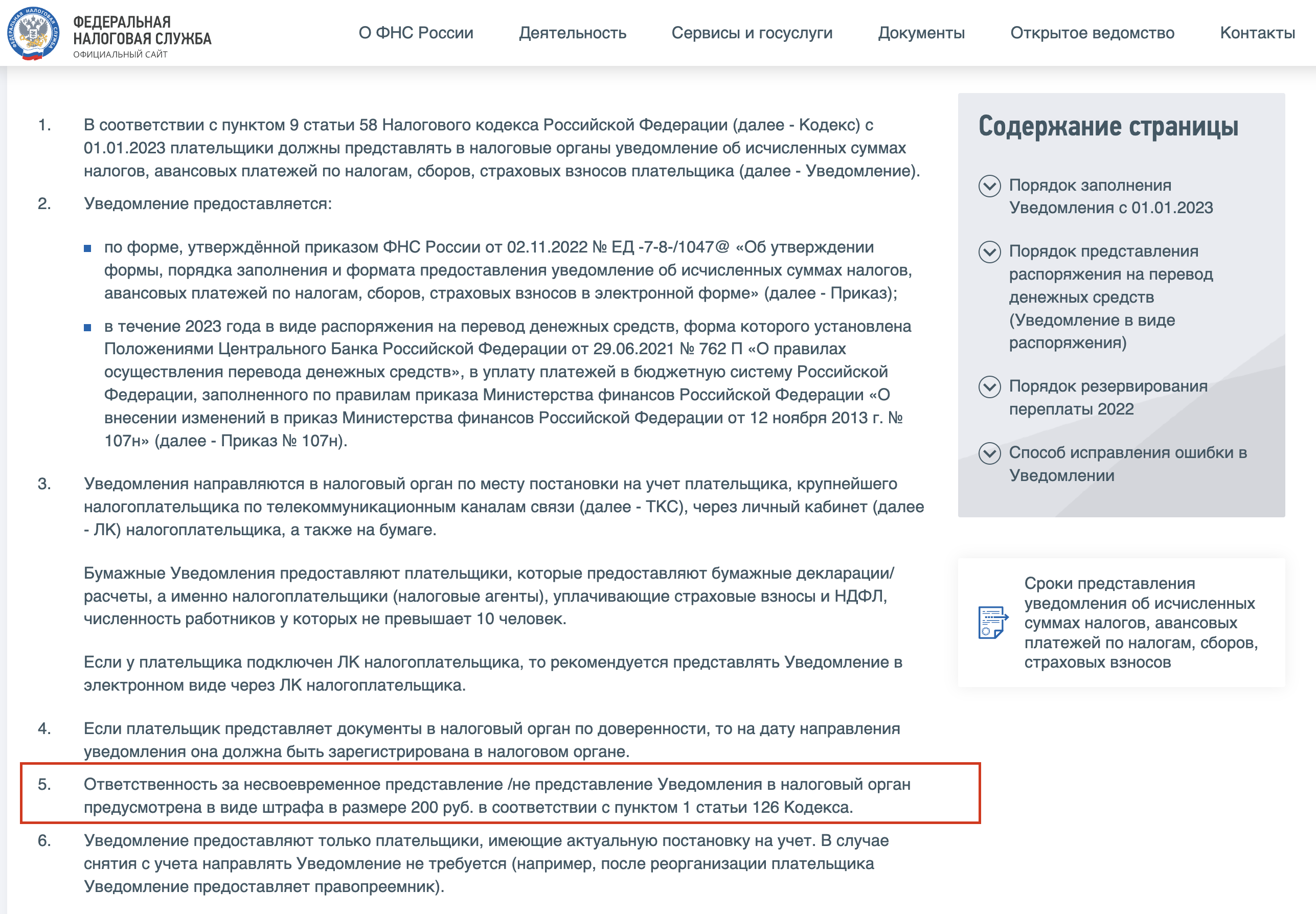

А еще ФНС может предъявить штраф 200 рублей за каждый несданный документ (п. 1 ст. 126 НК РФ). Однако до момента, пока четко не будут сформулированы условия наступления такой ответственности, штрафовать по п. 1 ст. 126 НК РФ не будут (Письмо ФНС от 26.01.2023 № ЕД-26-8/2@). Единственный возможный штраф на сегодня — по п. 1 ст. 15.6 КоАП РФ: 100-300 рублей для граждан и 300-500 рублей для должностных лиц.

Есть и другая неприятность — налоговики не смогут засчитать вовремя поступивший платеж до тех пор, пока не выяснят его принадлежность. Об этом говорит новая формулировка п. 7 ст. 45 НК РФ в редакции Федерального закона от 14.07.2023 № 263-ФЗ. А значит, будут пени.

Под принадлежностью подразумеваются реквизиты:

- ИНН плательщика;

- КПП плательщика;

- КБК;

- ОКТМО.

То есть те, что указываются в уведомлениях.

Не подавать в 2023 году уведомления могут те плательщики, кто их ни разу не подавал. Такие компании и ИП в 2023 году в качестве уведомлений могут направлять в ИФНС платежные поручения на уплату каждого налога. Об этом мы подробно рассказываем в этой статье.

Если начислений по налогу нет, нулевое уведомление не подается.

Уведомление подается на разницу между рассчитанным авансом и суммой взносов, на которую этот аванс уменьшен.

Можно, если вы платите налоги со статусом плательщика 02, то есть с заполнением всех необходимых реквизитов, которые позволят налоговикам точно идентифицировать платеж. Подробнее рассказываем здесь.

В этом случае ИФНС будет считать верными данные из отчетности. Подавать уведомление с уточненными данными, которые соответствуют декларации, не нужно.

За несвоевременно переданное в ИФНС уведомление или непредставление уведомления предусмотрен штраф по п. 1 ст. 15.6 КоАП РФ: от 100 до 300 рублей для граждан, от 300 до 500 рублей для должностных лиц. Кроме того, такое нарушение не позволит вовремя распределить деньги в бюджет, что приведет к начислению пени. А в будущем возможен штраф по п. 1 ст. 126 НК РФ — 200 рублей за непредставленное уведомление. Чтобы его можно было применять, ФНС должна сформулировать условия наступления ответственности.

Уведомление подается в ИФНС по месту постановки на учет плательщика (по юрадресу) или по месту постановки на учет крупнейшего плательщика. Если у вас несколько обособок, уведомление представляется одно — по обязательствам всех ОП.

По общим правилам, поле «КПП, отраженный в декларации (расчете)» заполняется в соответствии с декларацией по налогу, по которому подается уведомление. Однако по транспортному и земельному налогам, а также кадастровому имуществу декларация не подается. В этих случаях российские компании указывают КПП по месту налогового учета.

С 2023 года действует единый тариф по страховым взносам. Уведомление подается одной суммой без разделения на виды взносов.

Подача уведомления в срок — это обязанность плательщика, независимо от того, если ли у него средства для оплаты налога. Уведомление — это сообщение о начисленной сумме налога. То есть если у компании не хватает средств, после подачи уведомления появится недоимка.

Если сдана отчетность, уведомление подавать не нужно. Однако в этом случае могут быть пени, так как ИФНС без уведомления не может распределить ЕНП.

С 2023 года уведомления об исчисленных суммах налогов, взносов, сборов подаются в ИФНС:

- если по налогу не предусмотрено представление отчетности (например, транспортный налог, налог на землю);

- если срок уплаты предшествует сдаче отчетности (например, расчет по страховым взносам сдается раз в квартал, а взносы уплачиваются ежемесячно).

Срок подачи уведомления о ЕНП установлен на 25-е число месяца уплаты соответствующего платежа. Полученные уведомления налоговая будет использовать для определения налоговой обязанности плательщиков.

Подробнее об уведомлении о ЕНП читайте здесь.

А что будет, если уведомление не подать или просрочить?

ВАЖНО! До 2024 года уведомления о ЕНП можно не подавать при определенных условиях.

Пени при непредставлении или просрочке уведомления о ЕНП

Пока налоговая не получила уведомление об исчисленных налогах и пр., налог не считается уплаченным. Даже если деньги на ЕНС имеются в достаточном количестве. Это следует из подп. 1 п. 7 ст. 45 НК РФ (в ред. с 2023 года). А пока налоговая обязанность не закрыта, висит недоимка и капают пени.

Как по-новому рассчитываются и уплачиваются пени в 2023 году, читайте в нашей статье.

ВАЖНО! Недоимка не возникает и пени не начисляются, если уведомление просрочено, но подано до срока уплаты налога. Это подтверждает ФНС в разделе сайта с ответами на самые частые вопросы.

В каких случаях пени по налогам и страховым взносам в 2023 году не начисляются, узнайте в Готовом решении от «КонсультантПлюс». Пробный доступ к системе бесплатный.

Штраф за непредставление уведомления о ЕНП

ВАЖНО! В первое время штрафов за неподачу уведомлений не будет! Подробнее см. здесь.

Специальных норм о штрафе за неподачу уведомления о ЕНП в Налоговом кодексе не предусмотрели.

Ст. 119 НК РФ в данном случае неприменима, так как уведомление — это не декларация и не налоговый расчет.

Оснований для штрафа по ст. 122 и 123 НК РФ нет, так как составом в них является неуплата налогов, в то время как неподача уведомления в установленный срок приводит к более позднему зачету ЕНП в счет конкретных налоговых обязанностей.

А вот под диспозицию п. 1 ст. 126 НК РФ несдача уведомления подходит. В этой норме говорится о штрафе за непредставление в установленный срок документов и (или) иных сведений, предусмотренных НК РФ и иными актами законодательства о налогах и сборах. Будут ли её применять налоговики? Будут. Так указано в разделе сайта ФНС с ответами на самые частые вопросы. Сумма штрафа — 200 руб. за каждый непредставленный документ.

Грамотно уплачивать налоги в 2023 году вам поможет удобный навигатор по ЕНП от «КонсультантПлюс». Если у вас еще нет доступа к этой правовой системе, получите пробный доступ. Это бесплатно.

Дата публикации: 23.12.2022 15:10

Приближается 2023 год, а значит, скоро бизнес будет перечислять все налоги, взносы и сборы Единым налоговым платежом (ЕНП) на Единый налоговый счет (ЕНС).

Новая концепция связана с еще одним новым понятием — уведомлением об исчисленном налоге.

Напомним, что плательщик вносит ЕНС, а налоговый орган распределяет ее по соответствующим налогам и сборам в рамках НК РФ.

Алгоритм предусматривает, что суммы обязательств ЮЛ и ИП будут погашены исходя из того, что налогоплательщик указал в декларации или уведомлении.

Уведомление об исчисленных суммах подается юридическими лицами и индивидуальными предпринимателями по НДФЛ, страховым взносам, имущественным налогам юридических лиц и упрощенной системе налогообложения.

Для чего предоставляется уведомление?

Для распределения ЕНП по платежам с авансовой системой расчетов, по которым декларация приходит позже, чем срок уплаты налога.

В каком формате подается уведомление?

Форма, порядок заполнения и формат представления уведомления утверждены Приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@

Что содержит документ?

Уведомление содержит всего пять реквизитов (КПП, КБК, ОКТМО, отчетный период и сумму). Достаточно одного уведомления по всем авансам вместо заполнения множества платежек с 15 реквизитами в каждой. Можно оформить одно уведомление на несколько периодов. Например, если вы знаете, что у вас налог по имуществу не изменится в течение года, то можно подать уведомление один раз сразу за год по всем срокам уплаты. Уведомление многострочное. В одном документе можно указать информацию по всем авансам каждого обособленного подразделения.

В какие сроки должно быть подано уведомление?

Уведомление об исчисленных суммах налогов предоставляется не позднее 25 числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов. Более подробно о сроках направления уведомления в январе 2023 здесь.

Какими способами и куда направляется уведомление?

- по ТКС, подписав усиленной квалифицированной электронной подписью;

- через Личный кабинет налогоплательщика, подписав усиленной квалифицированной электронной подписью;

- на бумаге, если налогоплательщик сдает бумажную отчетность (например, налогоплательщики, среднесписочная численность которых за предшествующий календарный год не превышает 100 человек).

Уведомление представляется в налоговый орган по месту постановки на учет плательщика (по юридическому адресу) или в качестве крупнейшего плательщика.

Что делать в случае ошибки?

Следует направить в налоговый орган новое уведомление об исчисленных суммах с верными реквизитами только в отношении обязанности, по которой произошла ошибка.

Как изменить сумму?

При необходимости можно исправить ошибки предыдущего уведомления:

- Создайте новое уведомление, например в Личном кабинете. В нем повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а сумму впишите новую.

- Корректировка произойдет автоматически при поступлении уведомления в налоговый орган.

Как изменить другие данные?

- Создайте новое уведомление. Повторите данные ошибочной строчки (КПП, КБК, ОКТМО, период), а в сумме укажите «0».

- Новой строкой укажите верные данные.

- Корректировка произойдет автоматически при поступлении уведомления в налоговый орган.

Уведомление не направлено. Чем это грозит?

Несвоевременное представление/не представление уведомления не позволит распределить деньги в бюджет, что приведет к начислению пени.

В условиях постоянного изменения налогового законодательства никто не застрахован от штрафов, а с переходом на ЕНС вопросов только прибавилось. На сколько будут штрафовать компании с переходом на единый налоговый счёт, как избежать самых распространенных штрафов, расскажем в статье.

Важно: в письме № ЕД-26-8/2@ ФНС сообщила, что до 1 марта 2023 года служба будет проводить сверку с налогоплательщиками для формирования корректного сальдо ЕНС. До этого срока взысканий не будет при отрицательном сальдо на счету.

Также:

-

Штрафов за непредоставление уведомлений по ЕНП не будет, пока ФНС не разъяснит условия их взыскания.

-

До 1 мая 2023 года и до окончания декларационной кампании за 2022 год вводится мораторий на штрафы за занижение налоговой базы и за неуплату налогов налоговыми агентами за периоды до 2023 года. Штрафовать будут только если нарушение выявит проверка.

Соблюдайте сроки уплаты налогов

В 2023 году установлен единый срок для уплаты налогов – теперь платим налоги до 28 числа месяца, который следует за прошедшим отчётным периодом.

За просрочку могут оштрафовать на 20% от неуплаченной суммы, если задержка произошла неумышленно. Если организация умышленно не платит налоги в срок, взыскания возрастают – ФНС запросит 40% от неуплаты. Штраф не выпишут, только если у налогоплательщика есть положительное сальдо на ЕНС, достаточное для уплаты или частичной уплаты налога.

С ЕНС легко запутаться, какие налоги когда переводить на счёт. Упростить процесс уплаты можно с помощью автоматизации налогового учёта с 1С от Scloud. Пропустить срок при автоматизации сложно – программа сама напомнит, когда переводить конкретные налоги. Напоминания также можно настроить под себя, исключив ненужные платежи.

Сдавайте отчётность вовремя

В этом году установили единый срок и для сдачи отчётности – сдаём отчёты за прошедший отчётный период до 25 числа следующего месяца. За просрочку предусмотрены взыскания.

-

Если сдали налоговые декларации позже срока – штраф 5% от неуплаченного налога. Взыскания начисляются каждый месяц, даже если он неполный. Максимум компанию оштрафуют на 30% от неуплаченной суммы, а минимум – на 1 000 рублей. Для должностных лиц также предусмотрено взыскание – от 300 до 500 рублей. Налогоплательщика также оштрафуют на 1 000 рублей, если налог он уплатил в срок, а декларацию просрочил.

-

Если не сдали 6-НДФЛ вовремя, то оштрафуют на 1 000 рублей за каждый месяц просрочки, а также могут заблокировать счёт, если опоздали с подачей расчёта на 20 дней.

-

Для уведомлений об исчисленных суммах налогов отдельный штраф – 200 рублей за каждое просроченное уведомление. Напоминаем, что пока не взимается.

Ведите учёт доходов и расходов правильно

ФНС штрафует по ст. 120 НК при грубых нарушениях в части учёта доходов и расходов: отсутствия счетов-фактур, неправильного отражения сумм и активов на счетах, отсутствия регистров учёта и т. д.

Если нарушения выявят в течение одного налогового периода, выпишут штраф размером 10 000 рублей, если нарушения найдут в двух и более периодах, придётся заплатить уже 30 000 рублей.

А если при нарушениях выявят занижение налоговой базы, то выпишут штраф размером 20% от неуплаченной суммы. Минимум нарушитель заплатит 40 000 рублей.

Чтобы не уплачивать крупную сумму, рассчитывайте налоговую базу автоматически с 1С от Scloud. Ошибиться при автоматизации невозможно – программа посчитает налоговую базу за вас при любой системе налогообложения.

ФНС также может оштрафовать отдельных налогоплательщиков: налоговых агентов за невыполнение своих обязанностей и магазины с ККТ, которые нарушили правила применения техники.

Реклама: ООО «СервисКлауд», ИНН: 7104516184

ФНС сообщила, что инспекции пока не должны взыскивать отрицательное сальдо единого налогового счета, в т.ч. пени. Запрет будет действовать до тех пор, пока не запустят централизованные процессы формирования пользовательских заданий о направлении требований. При этом налоговикам поручили провести до 1 марта индивидуальные сверки с налогоплательщиками и страхователями.

Помимо этого, инспекции не должны штрафовать:

- за неподачу уведомления об исчисленных налогах и взносах, пока ФНС не разъяснит, когда наступает ответственность;

- за неуплату налогов и неудержание сумм налоговым агентом. Ограничение действует до 1 мая и до окончания декларационной кампании по итогам 2022 года, когда сформируют окончательное сальдо ЕНС. Исключение – ситуации, когда по результатам проверок выявили занижение налоговой базы или базы по взносам либо иной неверный расчет налога, сбора, взносов.

Что произойдет, если организация или ИП вовремя не направит в налоговую инспекцию уведомление по ЕНП? Будет штраф? Или заблокируют расчетный счет? Какая вообще ответственность за это? Сейчас поясним.

Когда возникает обязанность по подаче уведомления

Уведомление об исчисленных суммах представляется по тем налогам и взносам, по которым по сроку уплаты еще не подается налоговая отчетность (п. 9 ст. 58 НК). Это ежемесячные платежи по НДФЛ и страховым взносам, авансовые платежи по налогу на имущество, транспортному и земельному налогам, по ЕСХН и налогу по УСН. По НДС и налогу на прибыль налогоплательщики такие уведомления не сдают.

Срок подачи

Для большинства налогов и страховых взносов установлен единый срок подачи уведомления — 25-е число месяца, в котором установлен срок уплаты. Все сроки подачи уведомлений в 2023 году смотрите по ссылке.

Что будет, если не представить уведомление: последствия

В НК прямо не предусмотрены штрафы за несвоевременное представление уведомления о сумме исчисленных налогов и взносов для зачета ЕНП или платежку вместо уведомления. Однако, по мнению ФНС, за непредставленное уведомление и за нарушение срока уведомления налогоплательщика можно оштрафовать на 200 руб. (информация ФНС от 30.12.2022).

Штраф по статьям 122 и 123 НК за несвоевременную подачу уведомления не грозит, поскольку сам факт опоздания прямо не свидетельствует, что налоги или взносы не уплачены в бюджет.

Вместе с этим, от срока подачи уведомления зависит уплата налогов и страховых взносов. Если опоздать или вообще не представить уведомление, то налоговики просто не смогут распределить деньги в бюджет.

Внимание!

Пока ИФНС не получит сведения о начислениях, налоги и взносы не считают уплаченными, даже если в качестве ЕНП в бюджет направили достаточную сумму (подп. 1 п. 7 ст. 45 НК).

Если уведомление не представить до установленного срока уплаты, ИФНС сможет зачесть положительное сальдо ЕНС после того, как получит налоговую отчетность с суммой начислений, но тогда придется заплатить пени.

Пеней не будет, если подали уведомление позже установленного срока, но до срока уплаты налога, недоимка в этом случае не возникает. В противном случае будут пени. Пока неясно, за какой период ИФНС начислит пени — по дату опоздавшего уведомления или по дату, когда проведет зачет.

Расчетный счет за непредставление уведомления не заблокируют.

Добавить в «Нужное»

С 2023 г. организации и ИП, перешедшие на уплату налогов и взносов в составе единого налогового платежа (ЕНП), должны в определенных случаях подавать в ИФНС новый отчет – Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов. Далее для краткости все эти платежи будет называть «налогом». Посмотрим, в какие сроки нужно представлять Уведомление, по каким налогам, по какой форме и, самое интересно, что будет, если его не сдать.

Подчеркнем, консультация касается тех налогоплательщиков, кто перешел на уплату ЕНП. Если организация / предприниматель в 2023 г. платит налоги по-старому отдельными платежными поручениями с указанием в них КБК конкретного налога, ОКТМО и т.д., уведомления подавать не потребуется (ч. 12, 14, 16 ст. 4 Закона от 14.07.2022 № 263-ФЗ).

Когда нужно представлять Уведомление об исчисленных налогах

Уведомление подается в ИФНС в двух случаях (п. 9 ст. 58 НК РФ):

- если по уплачиваемому налогу не предусмотрена подача декларации (расчета), как, к примеру, при перечислении земельного или транспортного налога;

- если налог платится ранее, чем подается декларация (расчет) по нему.

Уведомление необходимо, чтобы ИФНС имела возможность правильно распределить уплаченные в составе ЕНП суммы на расчеты с бюджетом по конкретному налогу (по КБК и ОКТМО). Ведь сделать такое распределение самостоятельно ИФНС может лишь на основе декларации или по фиксированным суммам налогов. Если же исчисленная сумма налога неизвестна, а декларация еще не сдана, непонятно, в уплату каких налогов был сделан платеж.

Срок подачи Уведомления об исчисленных налогах

Общий срок подачи Уведомления – не позднее 25-го числа месяца, на который приходится срок уплаты налога (п. 9 ст. 58 НК РФ). Если 25-е число попадает на выходной, то срок переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Кстати, практически все декларации и расчеты сдаются с 2023 г. в такой же единый срок – не позднее 25-го числа.

Для НДФЛ, удержанного за период с 23 декабря по 31 декабря, установлен особый срок подачи Уведомления – не позднее последнего рабочего дня года.

По каким налогам подается Уведомление об исчисленных налогах

С учетом вышесказанного, подать уведомление придется по следующим налогам и взносам:

- ежемесячный НДФЛ, уплачиваемый в качестве налогового агента. Причем в декабре придется сдавать 2 уведомления;

- страховые взносы с выплат работникам и другим физлицам за первый и второй месяц каждого квартала. А вот за третий месяц квартала (по взносам за март, июнь, сентябрь и декабря) подавать Уведомление не надо, поскольку срок его подачи совпадает со сроком подачи РСВ за истекший квартал;

- авансовые платежи по УСН за 1, 2 и 3 кварталы отчетного года;

- авансовые платежи предпринимателя по НДФЛ за себя за 1, 2 и 3 кварталы отчетного года;

- авансовые платежи по налогу на имущество организаций;

- авансовые платежи по транспортному налогу;

- авансовые платежи по земельному налогу;

- авансовый платеж по ЕСХН.

Подавать Уведомление по налогу на прибыль и НДС не требуется. Сроки уплаты этих налогов наступают уже после представления декларации. Например, декларация по НДС за 1 квартал 2023 г. сдается не позднее 25 апреля 2023 г. А заплатить НДС в бюджет нужно уже после этого не позднее 28 апреля, 29 мая и 28 июня.

Форма Уведомления об исчисленных суммах налогов

Уведомление сдается по форме, утв. Приложением № 1 к Приказу ФНС от 02.11.2022 № ЕД-7-8/1047@.

Как заполнить Уведомление об исчисленных налогах

В уведомлении есть:

- титульный лист. Его заполнение не вызовет трудностей. Необходимо указать лишь ИНН организации или ИП, КПП организации, код налогового органа, в который подается Уведомление;

- лист с данными об исчисленных налогах. Он содержит несколько одинаковых блоков, заполняемых на разные налоги. По каждому платежу указываются КПП, ОКТМО, КБК, сумма налога, код отчетного (налогового периода) и номер месяца (квартала), год. В идеале сумма исчисленного налога должна совпадать с той, которая будет указана впоследствии в декларации или расчете.

Код налогового периода заполняется в соответствии с Приказом ФНС от 02.11.2022 № ЕД-7-8/1047@.

Таблица со сроками подачи Уведомлений об исчисленных налогах в 2023 г.

Покажем в таблице, по каким налогам, в какие сроки нужно подать уведомление и как указать коды периода.

| Налог/взнос | Период, за который подается уведомление | Крайний срок подачи уведомления | Код периода |

|---|---|---|---|

| НДФЛ | 01.01-22.01 23.01-22.02 23.02-22.03 23.03-22.04 23.04-22.05 23.05-22.06 23.06-22.07 23.07-22.08 23.08-22.09 23.09-22.10 23.10-22.11 23.11-22.12 23.12-31.12 |

25.01.2023 27.02.2023 27.03.2023 25.04.2023 25.05.2023 26.06.2023 25.07.2023 25.08.2023 25.09.2023 25.10.2023 27.11.2023 25.12.2023 29.12.2023 |

21/01 21/02 21/03 31/01 31/02 31/03 33/01 33/02 33/03 34/01 34/02 34/03 34/04 |

| Страховые взносы | январь февраль апрель май июль август октябрь ноябрь |

27.02.2023 27.03.2023 25.05.2023 26.06.2023 25.08.2023 25.09.2023 27.11.2023 25.12.2023 |

21/01 21/02 31/01 31/02 33/01 33/02 34/01 34/02 |

| УСН | 1 квартал 2 квартал 3 квартал |

25.04.2023 25.07.2023 25.10.2023 |

34/01 34/02 34/03 |

| Налог на имущество организаций, транспортный налог, земельный налог |

за 2022 г. 1 квартал 2 квартал 3 квартал |

27.02.2023 25.04.2023 25.07.2023 25.10.2023 |

34/04 34/01 34/02 34/03 |

| ЕСХН | полугодие | 25.07.2023 | 34/02 |

| НДФЛ, уплачиваемый ИП за себя | 1 квартал 2 квартал 3 квартал |

25.04.2023 25.07.2023 25.10.2023 |

34/01 34/02 34/03 |

Как подать Уведомление об исчисленных налогах

Уведомление подается (п. 9 ст. 58 НК РФ):

- через Личный кабинет налогоплательщика на сайте ФНС;

- через оператора по ТКС;

- на бумаге лично в налоговый орган или по почте заказным письмом (если у организации или ИП нет обязанности представлять налоговую отчетность в электронном виде).

Сколько налогов можно отразить в Уведомлении

Если по определённому сроку исчислено и в составе ЕНП уплачено несколько налогов, то все их можно отразить в одном Уведомлении разными блоками.

Например, к 25 февраля 2023 г. перечислены страховые взносы за январь 2023 г., а также НДФЛ, удержанный с доходов работников за период с 23 января по 22 февраля. Тогда можно заполнить два блока на Листе 2, отразив соответственно КБК НДФЛ и страховых взносов, ОКТМО, период, за который произведена уплата, и суммы НДФЛ и взносов. И сдать Уведомление не позднее 27 февраля 2023 г.

Или по сроку 25 апреля уплачены авансовый платеж по налогу при УСН за 1 квартал 2023 г., а также НДФЛ, удержанный за период с 23 марта по 22 апреля. Тогда эти два исчисленных налога можно отразить в одном Уведомлении, подаваемом не позднее 25 апреля 2023 г.

Уведомление при наличии обособленных подразделений

В 2023 г. сохраняется обязанность при наличии ОП распределять НДФЛ, страховые взносы и налог на прибыль в части регионального налога между имеющимися ОП (п. 7 ст. 226, п. 2 ст. 288, п. 11 ст. 431 НК РФ). То есть организация будет платить указанные налоги одной суммой в составе ЕНП, но потом их нужно распределить между подразделениями:

- в Уведомлениях (по НДФЛ и страховым взносам);

- в декларациях (по налогу на прибыль), в расчетах 6-НДФЛ и в Расчетах по страховым взносам.

При этом в одном Уведомлении можно указать информацию по всем авансам каждого обособленного подразделения организации, указав соответствующие КПП подразделений и ОКТМО по месту их нахождения.

А сдается такое Уведомление в ИФНС по месту нахождения самой организации (п. 2.5.2, 2.5.4 Приложения № 2 к Приказу ФНС от 02.11.2022 № ЕД-7-8/1047@).

Какие КБК указывать в Уведомлении об исчисленных налогах

В ноябре Минфин обновил КБК для страховых взносов и некоторых налогов (Приказ Минфина от 22.11.2022 № 177н). В частности, введен отдельный КБК для страховых взносов за расчетные периоды начиная с 2023 г., добавлены отдельные КБК для НДФЛ с дивидендов. Ознакомиться с новыми КБК можно в отдельной консультации.

Указанные новые КБК нужно будет использовать при заполнении Уведомления об исчисленных налогах, а также при заполнении деклараций и расчетов.

Отметим, что КБК для уплаты единого налогового платежа такой – 18201061201010000510.

Что будет, если не подать Уведомление об исчисленных налогах

По разъяснениям ФНС, несвоевременное представление/не представление Уведомления не позволит распределить деньги в бюджет, что приведет к начислению пени (Промостраница ФНС). При этом пени будут, если уведомление не подать до наступления срока уплаты налога/взноса. Правда, при положительном сальдо на ЕНС на дату наступления срока платежа пени, скорее всего, начисляться не будут. Поскольку обязанность по уплате налога будет считаться исполненной.

Кроме того, за неподачу Уведомления грозит штраф в размере 200 руб. (п. 1 ст. 126 НК РФ).

Как исправить ошибку в Уведомлении об исчисленных налогах

Основное правило – новое Уведомление с верными реквизитами подается только в отношении обязанности, по которой произошла ошибка. То есть повторять все указанные в ранее поданном Уведомлении сведения не требуется.

Правильные данные об исчисленных налогах можно внести не в отдельное Уведомление, а в подаваемое текущее Уведомление. Например, вы ошиблись при заполнении сведений об исчисленных страховых взносах за январь в Уведомлении, подаваемом в срок 27 февраля 2023 г. Обнаружили ошибку уже в середине марта. Тогда правильные сведения можно внести в Уведомление, подаваемое по сроку 27 марта 2023 г.

Как исправить ошибку?

Ситуация 1. Вы ошиблись в сумме налога. Тогда:

- в новом Уведомлении повторите данные о КПП, КБК, ОКТМО, периоде;

- укажите новую, правильную сумму налога.

Ситуация 2. Вы ошиблись в других реквизитах (КПП, КБК, ОКТМО и т.д.). Тогда:

- повторите в новом Уведомлении данные ошибочного блока (КПП, КБК, ОКТМО, период), но в поле «сумма» укажите «0»;

- укажите верные данные в новом блоке строк 1-6.

Как только Уведомление поступит в ИФНС, произойдет автоматическая корректировка ранее представленных данных.

При этом если сальдо ЕНС будет достаточным для уплаты начисленного налога и срок уплаты налога не наступил, негативных последствий не будет.

А вот если ошибка обнаружена уже после подачи декларации по соответствующему налогу, подавать корректирующее Уведомление бессмысленно. Налоговая инспекция исправит неверные данные по информации из декларации, поскольку декларация имеет приоритет перед Уведомлением.