Критерии отнесения к малому предприятию в 2022-2023 годах регламентированы законом «О развитии малого и среднего предпринимательства в РФ» от 24.07.2007 № 209-ФЗ. Рассмотрим более детально, кто относится к субъектам малого предпринимательства в 2022-2023 годах и каковы критерии приобщения компаний к этому списку.

Кто относится к субъектам малого предпринимательства

Согласно ст. 4 закона «О развитии предпринимательства в РФ» от 24.07.2007 № 209-ФЗ, к СМП (субъектам малого предпринимательства) причисляются различные хозяйственные субъекты, а именно:

- индивидуальные предприниматели;

- крестьянские (фермерские) хозяйства;

- хозяйственные общества;

- хозяйственные партнерства;

- потребительские кооперативы;

- производственные кооперативы.

Все они обязаны соответствовать главным и дополнительным критериям малого предпринимательства, обозначенным в законе 209-ФЗ. К ним имеют отношение основополагающие характеристики хозяйствования любой компании, а именно: численность работников, полученный доход и состав уставного капитала. На их основе определяется, можно ли считать организацию малой или ее необходимо причислить к иным категориям хозяйствующих субъектов. Рассмотрим, какими критериями характеризуется малое предприятие, более детально.

Важно! Рекомендация от КонсультантПлюс

Все МСП включены в специальный реестр на сайте ФНС. Если вы не нашли там свое МСП, отправьте заявку на проверку сведений реестра.

Подобнее смотрите в КонсультантПлюс. Пробный доступ можно получить бесплатно.

Основные и дополнительные критерии, указывающие на малые предприятия

Первым критерием, на который нужно ориентироваться, является доход, полученный за минувший календарный год при осуществлении всех видов деятельности. Максимальное значение данного критерия 800 млн руб.

Кроме параметра доходности к основным критериям относятся среднесписочная численность кадров за минувший календарный год. У малых предприятий эта характеристика колеблется в пределах 16–100 человек. Среднесписочная численность вычисляется на основе определенного правила, а именно:

- Сначала исчисляется среднесписочная численность кадров, имевших полную занятость.

- После этого определяется среднесписочная численность кадров, имевших частичную занятость.

Что касается дополнительных критериев, то к ним относится суммарный процент членства других хозяйственных субъектов в уставном капитале субъекта. Во-первых, для хозяйственных товариществ или обществ этот показатель должен иметь не более 25% суммарного участия РФ, субъектов РФ или муниципальных образований, общественных организаций или благотворительных фондов. Во-вторых, УК должен иметь не более 49% доли участия иных юридических лиц (не считающихся МСП) или иностранных компаний. То есть минимум 51% уставного капитала должно принадлежать физлицам или организациям малого и среднего бизнеса.

Критериям малого предприятия могут соответствовать также юридические лица, деятельность которых связана с интеллектуальными разработками в различных сферах, к примеру, созданием информационных баз данных, промышленных образцов и т. п.

Акционерные общества также могут иметь статус малой организации, только в этой ситуации их акции должны относиться к инновационному сектору экономики государства.

Отдельной категорией субъектов малого бизнеса выступает микропредприятие. В данную категорию подпадут субъекты с доходом не более 120 млн руб. в год и среднесписочной численностью до 15 человек включительно.

Важно! В 2022-2023 годах субъекты МСП имеют право на ряд мер антикризисной поддержки. Что это за меры, узнайте в КонсультантПлюс. Если у вас еще нет доступа к системе, пробный доступ можно получить бесплатно.

Относится ли компания к СМП (пошаговая таблица для определения статуса фирмы)

Рассмотрим алгоритм определения категории компании пошагово.

|

Шаг |

Алгоритм |

|

1. Определяем среднесписочную численность персонала за минувший календарный год |

Исчисляется расчетным путем. Информация для расчета берется из сведений, подаваемых в налоговую инспекцию. У малых предприятий показатель колеблется в диапазоне от 16 до 100 человек. Для средних установлено несколько значений:

|

|

2. Вычисляем доход, полученный за минувший календарный год от осуществления всех видов деятельности |

Информация берется из налоговой декларации за прошлый год. При совмещении режимов доход суммируется по каждой декларации. У малых предприятий значение не должно превышать 800 млн руб. У средних — 2 млрд руб. |

|

3. Определяем процент членства иных обществ в уставном фонде компании |

1. Процент членства государства, субъектов РФ, муниципальных образований, общественных организаций или благотворительных фондов составляет не более 25%. 2. Процент членства иностранных юридических лиц или российских юридических лиц (не имеющих статуса малого предприятия) составляет не более 49% |

Нюансы малого и среднего предпринимательства

При соответствии малого предприятия критериям 2022-2023 годов оно вносится в особый реестр субъектов малого и среднего предпринимательства. При этом организация не обязана подавать какие-либо особые сведения в налоговые органы или совершать иные действия — она автоматически причисляется к малому бизнесу. Сотрудники ФНС причисляют компании к малым на основании предоставляемых ими в обычном порядке сведений, к которым относятся:

- среднесписочная численность работников;

- данные из ЕГРЮЛ или ЕГРИП;

- налоговые декларации.

Как ведется и когда обновляется реестр МСП, читайте в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Необходимо отметить, что субъекты, имеющие статус малого предприятия, получают право пользования определенными льготами в сфере бухгалтерского учета. К ним можно отнести следующие пункты:

- Право не устанавливать лимит остатка наличности в кассе. В том случае, если он был установлен ранее, руководством можно издать приказ о его отмене.

- Возможность ведения упрощенного бухгалтерского учета.

- Льготные условия специального налогообложения, которые устанавливаются на региональном уровне.

- Сокращение срока проверки государственными контролирующими органами — для малых предприятий он составляет 50 часов в год.

- Некоторые категории индивидуальных предпринимателей получают налоговые каникулы, которые должны быть обозначены в нормативно-правовых актах региона.

Разобраться в нюансах упрощенного бухучета и отчетности на малых предприятиях помогут материалы:

- «Особенности бухгалтерского учета на малых предприятиях»;

- «Упрощенная бухгалтерская отчетность для малых предприятий за 2022 год».

Когда малое предприятие превращается в среднее или крупное

Существуют определенные обстоятельства, наступление которых приведет к тому, что организация потеряет статус малого предприятия. Естественно, это связано с тем, что оно не будет подпадать под критерии малых предприятий в 2022-2023 годах. К таким условиям относятся следующие моменты:

- Если обстоятельства связаны с увеличением процента участия в уставном фонде выше предельного значения, то предприятие потеряет статус малого бизнеса. При этом моментом перехода в среднее или крупное предприятие считается дата внесения записи в ЕГРЮЛ об изменении уставного капитала организации.

- Если обстоятельства связаны с увеличением среднесписочной численности персонала или дохода от осуществления всех видов предпринимательской деятельности выше установленного законом предельного значения, статус малого сохраняется за предприятием в течение трех лет. По истечении упомянутого срока малое предприятие лишится этого статуса и станет средним или крупным в зависимости от значения данных критериев, о чем указано в п. 4 ст. 4 закона 209-ФЗ.

Итоги

Чтобы иметь категорию малого предприятия, компании необходимо соответствовать критериям, указанным в законе 209-ФЗ. К ним относятся среднесписочная численность персонала, доход от осуществления всех типов деятельности и доля участия в уставном капитале. Если все условия соответствуют требуемым значениям, компания автоматически получает статус малого и вносится налоговыми органами в специальный реестр субъектов малого и среднего предпринимательства России.

Добавить в «Нужное»

Субъекты малого и среднего предпринимательства (МСП) – это организации и ИП, которые в соответствии с определенными условиями относятся к малым и средним предприятиям и сведения о которых указываются в едином реестре таких субъектов (п. 1 ст. 3 Закона от 24.07.2007 № 209-ФЗ). Быть МСП и особенно малым предприятием удобно, ведь малые предприятия, к примеру, могут в общем случае вести упрощенный бухучет и составлять упрощенную бухгалтерскую отчетность. Малые предприятия могут не утверждать лимит остатка кассы (п. 2 Указания ЦБР от 11.03.2014 № 3210-У).

Средние и малые предприятия: критерии-2023

Критерии малых предприятий установлены ст. 4 Закона от 24.07.2007 № 209-ФЗ.

Для предприятий малого и среднего бизнеса критерии-2023 сгруппируем в таблицах.

При этом разобьем такие критерии на 3 группы: критерии юридические, критерии по численности и критерии по доходу. Если хозяйственное общество или хозяйственное партнерство соответствует хотя бы одному из юридических критериев, нужно проверить их соответствие критерию численности (а точнее среднесписочной численности работников за предшествующий календарный год) и критерию дохода. А вот для производственных, потребительских кооперативов, крестьянских (фермерских) хозяйств и ИП важны только критерии численности и дохода. Иные условия для них в расчет не берутся.

Юридические критерии

Для хозяйственных обществ и партнерств юридические критерии отнесения предприятия к субъектам малого предпринимательства следующие.

| Форма (особенности) организации | Условия | Примечание |

|---|---|---|

| Любые ООО | Условие 1: 1а) Суммарная доля участия РФ, субъектов РФ, муниципальных образований, общественных и религиозных организаций (объединений), благотворительных и иных фондов (за исключением суммарной доли участия, входящей в состав активов инвестиционных фондов) в уставном капитале не превышает 25%; 1б) суммарная доля участия иностранных организаций или организаций, не являющихся МСП, не превышает 49% |

ООО, удовлетворяющее Условию 1а), но не удовлетворяющее Условию 1б), признается МСП, если такое ООО соответствует Условию 4, 5, 6 или 7 |

| Любые АО | Условие 2: Акции, обращающиеся на организованном РЦБ, отнесены к акциям высокотехнологичного (инновационного) сектора экономики |

– |

| Условие 3: Акционеры – РФ, субъекты РФ, муниципальные образования, общественные и религиозные организации (объединения), благотворительные и иные фонды (за исключением инвестиционных фондов) владеют не более чем 25% голосующих акций, а акционеры – иностранные организации или организации, не являющиеся МСП, владеют не более чем 49% голосующих акций |

– | |

| Организации-«интеллектуалы» | Условие 4: Деятельность заключается в практическом применении (внедрении) результатов интеллектуальной деятельности (программ для ЭВМ, изобретений, селекционных достижений и т.д.), исключительные права на которые принадлежат учредителям (участникам) |

Учредители (участники) – это бюджетные, автономные научные учреждения либо являющиеся бюджетными, автономными учреждениями образовательные организации высшего образования |

| Организации-«сколковцы» | Условие 5: Имеют статус «сколковца» |

– |

| Организации с «особенным» учредителем | Условие 6: Учредители (участники) – это АО «РОСНАНО» или Фонд инфраструктурных и образовательных программ |

– |

| ООО с определенными участниками |

Условие 7: Участники — только общероссийские общественные объединения инвалидов, их отделения |

Кроме основного условия есть дополнительные: среднесписочная численность инвалидов по отношению к другим работникам за предшествующий календарный год должна быть равна 50% или более, а доля оплаты труда инвалидов в ФОТ – 25% или более |

Малые и средние предприятия: критерии-2023 по численности

| Тип МСП | Среднесписочная численность работников за предшествующий календарный год | Примечание |

|---|---|---|

| Микропредприятие | До 15 человек включительно | – |

| Малое предприятие | От 16 до 100 человек включительно | – |

| Среднее предприятие | От 101 до 250 человек включительно | – |

| От 251 до 1000 человек включительно | Хозяйственное общество, хозяйственное партнерство входит в утвержденный Минпромторгом перечень предприятий легкой промышленности в порядке, предусмотренном Постановлением Правительства от 22.11.2017 № 1412 | |

| До 1500 человек (пп.2.2 ч.1.1 ст.4 Закона от 24.07.2007 N 209-ФЗ) | С 2022 года для организаций с основным видом деятельности в сфере общественного питания (класс 56 «Деятельность по предоставлению продуктов питания и напитков») |

Предприятия малого и среднего бизнеса: критерии по доходу

| Тип МСП | Предельное значение дохода за предшествующий календарный год | Примечание |

|---|---|---|

| Микропредприятие | 120 млн руб. | Доход определяется по данным налогового учета путем суммирования доходов по всем осуществляемым видам деятельности и применяемым налоговым режимам |

| Малое предприятие | 800 млн руб. | |

| Среднее предприятие | 2 млрд руб. |

Обращаем внимание, что категория МСП определяется в соответствии с наибольшим по значению условием (ч. 3 ст. 4 Закона от 24.07.2007 № 209-ФЗ). Если, к примеру, по численности ООО, соответствующее юридическому критерию, может считаться микропредприятием, но выручка у него за прошлый год находится в диапазоне от 800 млн руб. до 2 млрд руб. включительно, такое ООО будет считаться средним предприятием.

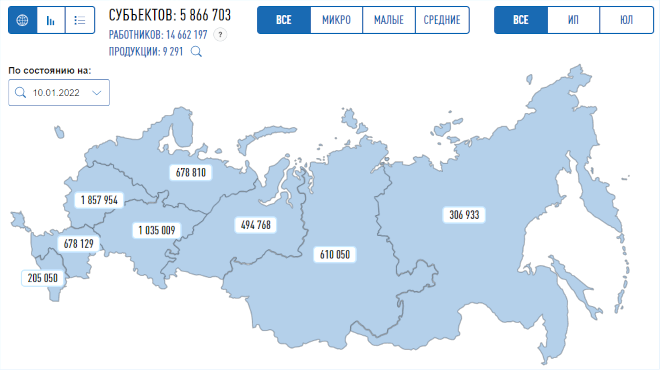

Предприятия малого и среднего бизнеса: реестр

Узнать, относится ваша организация к малому или среднему бизнесу можно, воспользовавшись специальным сервисом ФНС.

Индивидуальные предприниматели, а также небольшие организации могут рассчитывать на различные льготы, которые государство предоставляет для развития малого бизнеса. Из настоящей статьи вы узнаете, что это за льготы, а также кто, когда и при каких условиях может на них рассчитывать в 2022 году.

Кто относится к субъектам МСП

Фраза «субъекты МСП» расшифровывается как «Субъекты малого и среднего предпринимательства». К ним относятся средние, малые и микропредприятия. Также на практике для обозначения данной категории лиц применяется другая аббревиатура — СМП. Она расшифровывается как «Субъекты малого предпринимательства». В дальнейшем мы будем использовать данные термины как синонимы.

Проверить, относится ли ваша организация/ИП к малому или среднему бизнесу

Важно

Все субъекты малого и среднего предпринимательства должны быть включены в специальный реестр, который ведет ФНС. Этот реестр находится в открытом доступе на сайте налоговой службы по адресу https://rmsp.nalog.ru.

Критерии малого предприятия 2022: таблица

Основные критерии СМП приведены в Федеральном законе от 24.07.07 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (далее — Закон № 209-ФЗ). Согласно статье 4 этого закона, ими могут быть индивидуальные предприниматели, ООО, кооперативы, а также крестьянские (фермерские) хозяйства.

В таблице приведены показатели деятельности, при выполнении которых налогоплательщик становится субъектом малого и среднего предпринимательства.

|

Категория |

Среднесписочная численность за предыдущий год |

Доход за предыдущий год без НДС по данным налогового учета |

Прочие ограничения (для ООО) |

|---|---|---|---|

|

Микропредприятие |

не более 15 человек |

не более 120 млн руб. |

|

|

Малое предприятие |

не более 100 человек |

не более 800 млн руб. |

|

|

Среднее предприятие |

не более 250 человек (до 1 000 человек — для легкой промышленности, до 1 500 человек — для общепита) |

не более 2 млрд руб. |

Общие для всех субъектов малого и среднего бизнеса показатели по доле участия определяются ежегодно. Их нарушение сразу же приводит к утрате соответствующего статуса.

Ограничения по доходу и среднесписочной численности применяются кумулятивно за три года. Это означает, что изменение категории субъекта МСП или утрата статуса происходит только в том случае, если как минимум один из этих критериев не соблюдается на протяжении трех лет подряд (п. 4 ст. 4 Закона № 209-ФЗ, п. 1 письма ФНС от 18.08.16 № 14-2-04/0870@, письмо Минэкономразвития от 11.04.16 № Д28и-913).

Например, компания или ИП утратит статус СМП (перейдет в другую категорию) с 2022 года, если в течение каждого из трех предыдущих лет (2019, 2020 и 2021 гг.) были превышены показатели по доходу и (или) численности работников. Если хотя бы в одном из перечисленных годов соблюдались оба параметра, то статус в 2022 году сохраняется.

Категория субъекта МСП определяется в соответствии с наибольшим по значению условием (п. 3 ст. 4 Закона № 209-ФЗ). Например, если ООО соответствует по численности микропредприятию, но его доход превышает 800 млн руб. (но менее 2 млрд руб.), то оно будет считаться средним.

Узнать ОКВЭДы, систему налогообложения и доходы вашего контрагента

Что дает статус субъекта малого предпринимательства

Включение организации или ИП в реестр субъектов малого бизнеса дает возможность пользоваться различными льготами и мерами государственной поддержки. Данные привилегии установлены на федеральном, региональном и местном уровнях.

Причем, речь идет не только о налоговых льготах. Перечень преференций, которые полагаются субъектам малого предпринимательства, гораздо шире. К ним относятся льготы при сдаче отчетности и ведении бухгалтерского учета, дополнительная защита денежных средств на счетах и др.

Льготы для малых предприятий

Рассмотрим основные послабления и преимущества, которые предоставляются субъектам малого и среднего бизнеса.

Бухгалтерский учет и отчетность

Значительная часть льгот касается бухгалтерского учета. Так, практически все малые предприятия (кроме тех, кто подлежит обязательному аудиту, микрофинансовых организаций, жилищных кооперативов и прочих субъектов, названных в п. 5 ст. 6 Федерального закона от 06.12.11 № 402-ФЗ о бухучете) могут вести упрощенный бухучет и сдавать упрощенную бухгалтерскую отчетность. В ее состав в большинстве случаев входит всего две формы (бухгалтерский баланс и отчет о финансовых результатах). Некоторые организации (НКО и получатели бюджетных средств) должны также заполнять отчет о целевом использовании средств.

При ведении упрощенного бухучета предусмотрен целых ряд послаблений (информация Минфина № ПЗ-3/2015). Перечислим наиболее важные. Так, можно не создавать резерв на оплату отпусков; исправлять как несущественные любые ошибки в бухучете, даже если они выявлены после утверждения отчетности; не применять ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» и ПБУ 2/2008 «Учет договоров строительного подряда»; не переоценивать основные средства и нематериальные активы и не отражать обесценение НМА; не переоценивать финансовые вложения и не проверять их на обесценение. Также при данном способе бухучета можно учитывать проценты по любым займам, в том числе полученным для покупки инвестиционных активов, как прочие расходы, а запасы оценивать на отчетную дату по фактической себестоимости.

Также см. «Учетная политика организации: образцы на 2022 год, как составить, примеры».

Бесплатно получить образец учетной политики и вести бухучет в веб‑сервисе для небольших ООО

Важно

Вести упрощенный бухучет может непосредственно руководитель организации. Для этого ему надо издать соответствующий приказ (п. 3 ст. 7 Закона № 402-ФЗ о бухучете).

Помимо этого, малое предприятие может принять решение об использовании для целей бухучета кассового метода (п. 20 Типовых рекомендаций по организации бухгалтерского учета для субъектов малого предпринимательства, утв. приказом Минфина от 21.12.98 № 64н).

Справка

Индивидуальные предприниматели в принципе не обязаны вести бухгалтерский учет и составлять бухотчетность, даже в упрощенном виде (подп. 1 п. 2 ст. 6 Закона № 402-ФЗ о бухучете).

Кассовые операции

Указанием Банка России от 11.03.14 № 3210-У для малых предприятий установлен упрощенный порядок ведения кассовых операций. Он предполагает освобождение таких организаций и ИП от необходимости утверждать лимит остатка наличных.

На основании этого же указания ЦБ РФ индивидуальные предприниматели имеют дополнительные «кассовые» льготы — они могут не оформлять приходные и расходные кассовые ордера и не вести кассовую книгу.

Также см. «Кассовые операции: как небольшой фирме организовать учет наличных денег» и «Кассовая дисциплина у ИП: как предпринимателю работать с наличными деньгами».

Бесплатно вести кассовую книгу в электронном виде

Налоговые льготы

Налоговые преференции для СМП устанавливаются на федеральном, региональном и местном уровнях.

В частности, на выплаты работникам сверх МРОТ данные организации начисляют страховые взносы по пониженным тарифам. А именно: по пенсионным взносам 10%, по медицинским — 5%, по взносам «на больничные» — 0%. Скорее всего, в 2023 году будет действовать другие льготы по взносам (см. «Объединение ПФР и ФСС: какие новшества ожидают страхователей»). Также возможно введение льгот по уплате региональных и местных налогов (налога на имущество, земельного и транспортного налогов), а также льготных ставок по налогу на прибыль (в части, зачисляемый в региональных бюджет), единому налогу в рамках УСН.

Трудовые отношения

Субъекты малого бизнеса, у которых работают не более 35 (в сфере розничной торговли и бытового обслуживания — не более 20) человек, могут заключать с ними срочные трудовые договоры (ст. 59 ТК РФ). Переоформлять эти договоры в бессрочные при утрате работодателем статуса МСП, или при превышении указанного числа работников не нужно. В последнем случае с новыми работниками (36-м (21-м) и последующими) следует заключать договоры на неопределенный срок.

Составить и распечатать трудовой договор

Внимание!

Микропредприятия вправе не составлять правила внутреннего трудового распорядка, положение об оплате труда, положение о премировании и другие локальные нормативные акты, а также график сменности. Условия, которые обычно прописываются в этих документах, нужно включить непосредственно в трудовой договор. Для этого лучше применить специальную типовую форму договора (постановление правительства РФ от 27.08.16 № 858).

Административная ответственность

Для субъектов МСП установлена привилегия, обязывающая контролеров заменять практически любой административный штраф на предупреждение.

Льгота действует, если нарушение совершено впервые и им не был причинен имущественный вред, а также вред (либо угроза его причинения) жизни и здоровью людей, объектам животного и растительного мира, окружающей среде, историческим и культурным памятникам, безопасности государства и при этом не было угрозы возникновения чрезвычайных ситуаций природного и техногенного характера (п. 1 ст. 4.1.1 КоАП РФ). Виды правонарушений, при совершении которых невозможна замена штрафа на предупреждение, перечислены в пункте 2 статьи 4.1.1 КоАП РФ.

Страхование вкладов

Счета и вклады микропредприятий и малых предприятий включены в систему обязательного страхования (п. 1 ст. 5.1 Федерального закона от 23.12.03 № 177-ФЗ). Если банк, в котором находятся деньги такой компании или ИП, лишится лицензии, либо Центробанк введет мораторий на удовлетворение требований кредиторов данного банка, можно будет получить страховое возмещение. Его размер равен сумме, которая была на счетах, но не более 1 400 000 руб. по всем счетам в одном банке. Подробнее см. «Деньги в «проблемном» банке: когда и как ИП, малые предприятия и физлица смогут вернуть деньги со счетов и вкладов».

Статистическая отчетность

Для субъектов малого и среднего предпринимательства значительно сокращено количество форм, представляемых в органы статистики. В частности, они не сдают Сведения о неполной занятости и движении работников, Сведения о просроченной задолженности по заработной плате, Сведения об объеме платных услуг населению по видам и многие другие.

Справка

Некоторое формы статистической отчетности предназначены специально для субъектов МСП. Например, № ПМ «Сведения об основных показателях деятельности малого предприятия». А вот форму № П˗5(м) «Основные сведения о деятельности организации» субъекты МСП не сдают, хотя распространено заблуждение, что данная форма является чуть не основным статистическим отчетом для небольших организаций.

Остальную статистическую отчетность субъекты малого и среднего предпринимательства сдают в особом порядке. Соответствующая обязанность возникает в рамках сплошного (в отношении всех СМП) или выборочного (в отношении указанных Росстатом организаций и ИП) статистического наблюдения. При этом сплошное исследование малого бизнеса проводится один раз в 5 лет (п. 2 ст. 5 Закона № 209-ФЗ). Так, в 2021 году СМП должны были отчитаться о своей деятельности за 2020 год (см. «Сплошное статистическое наблюдение за малым бизнесом: Росстат напомнил, когда и как надо отчитываться»).

Заполнить и сдать всю отчетность в Росстат по актуальным на сегодня формам через интернет

Выборочное статистическое наблюдение проводится в отношении тех субъектов, которые попали в перечень, ежегодно определяемый Росстатом (п. 3 ст. 5 Закона № 209-ФЗ). Информацию о том, нужно ли конкретному субъекту сдавать статотчетность, по каким формам и с какой периодичностью, можно уточнить на сайте Росстата (https://websbor.gks.ru/online/info). Также см. «Отчетность в статистику (Росстат) по ИНН: как узнать, какие отчеты сдавать».

Государственный заказ

Компании и ИП, получившие статус субъектов малого и среднего предпринимательства, могут участвовать в госзакупках на особых условиях. Для них проводят специальные тендеры. Сумма обеспечения заявки для малых и средних предприятий ниже, а продавцы — субъекты МСП с хорошей репутацией могут и вовсе не обеспечивать контракт.

Кроме того, срок оплаты контракта, стороной которого выступает малое или среднее предприятие, меньше, чем для «обычных» участников закупок. Деньги нужно выплатить не позднее 7 рабочих дней со дня подписания заказчиком документа о приемке поставленного товара (выполненной работы, оказанной услуги) по договору или его этапу (п. 14.3, 28 и 32.1 Положения, утв. постановлением правительства РФ от 11.12.14 № 1352). За нарушение этого срока заказчик может быть оштрафован на сумму до 100 тыс. руб. (ч. 9 ст. 7.32.3 КоАП РФ).

Также см. «Госзакупки по 44‑ФЗ: что малому бизнесу с июля 2019 года надо учитывать при участии в торгах» и «Как участвовать в тендерах начинающему».

Получать уведомления о торгах для малого и среднего бизнеса

Особенности деятельности малого предприятия

Такие нюансы могут возникать из-за применения налогоплательщиком тех или иных льгот.

Например, если малое предприятие решит использовать кассовый метод при ведении бухучета, то в этом случае в учете фактически не будет отражена дебиторская задолженность. А значит, следить за данным параметром придется на основании информации из других источников.

Кроме того, нужно помнить, что кассовый метод в бухучете вовсе не равнозначен кассовому методу для целей УСН. Так, полученные суммы авансов не формируют бухгалтерские доходы, тогда как при УСН они будут доходом в момент поступления на счет или в кассу (п. 1 ст. 346.17 НК РФ). Соответственно, такие расхождения тоже нужно учитывать, чтобы не занизить сумму налога или авансовых платежей по нему.

В заключение отметим, что все субъекты малого и среднего предпринимательства должны периодически проверять наличие информации о них в специальном реестре, который ведет ФНС. Исправить неверные сведения можно через форму на сайте службы. И, конечно, необходимо отлеживать основные критерии, которые дают право считаться СМП в 2022 году — выручку, среднесписочную численность и ограничения по составу участников.

Малый бизнес в России пользуется особыми, предназначенными только для него, льготами. Государство идёт на то, чтобы уменьшить налоговую и административную нагрузку малого бизнеса, получая взамен рост занятости населения и снижение социальной напряжённости. Что означает определение «субъекты малого предпринимательства» и кто к ним относится в 2023 году?

Читайте также: льготы для IT-компаний.

Субъект малого предпринимательства – это российская коммерческая организация или индивидуальный предприниматель, которые нацелены на получение прибыли. В эту категорию также попадают:

- крестьянские (фермерские) хозяйства;

- производственные и сельскохозяйственные кооперативы;

- хозяйственные партнерства.

Некоммерческая организация, а также унитарное муниципальное или государственное учреждение не является субъектом малого бизнеса.

Кто относится к субъектам МСП

Критерии отнесения к субъектам малого предпринимательства в 2023 году устанавливает государство. Основные требования, при соблюдении которых возможно отнесение бизнесмена к субъектам малого и среднего предпринимательства (МСП), касаются численности работников и размера получаемого дохода.

Кто является МСП, т.е. относится к субъектам малого предпринимательства, определяет закон от 24.07.2007 N 209-ФЗ в статье 4. Укажем эти критерии в таблице.

|

Категория субъекта МСП |

Доход за год |

Среднесписочная численность работников |

|---|---|---|

|

Микропредприятие |

120 млн рублей |

не более 15 человек |

|

Малое предприятие |

800 млн рублей |

не более 100 человек |

|

Среднее предприятие |

2 млрд рублей |

не более 250 человек |

В отношении индивидуальных предпринимателей действуют такие же критерии разделения на категории бизнеса: по годовой выручке и численности работников. Если у ИП нет работников, то его категория МСП определяется только по размеру выручки. А всех предпринимателей, работающих только на патентной системе налогообложения, относят к микропредприятиям.

Государственный реестр субъектов МСП

С середины 2016 года действует Единый реестр субъектов малого и среднего бизнеса. На портале Федеральной налоговой службы размещён перечень, в которой включены все субъекты малого и среднего предпринимательства РФ. Сведения о субъектах МСП вносятся в реестр автоматически, на основании данных из ЕГРЮЛ, ЕГРИП и налоговой отчётности.

В открытом доступе находится следующая обязательная информация:

- наименование юридического лица или полное имя ИП;

- ИНН налогоплательщика и его место нахождения (жительства);

- категория, к которой относятся субъекты малого и среднего предпринимательства (микро, малое или среднее предприятие);

- сведения о кодах деятельности по ОКВЭД;

- указание на наличие лицензии, если вид деятельности бизнесмена относится к лицензируемым.

Кроме того, по заявлению бизнесмена, относящегося к субъектам малого и среднего предпринимательства, в реестр можно внести дополнительные сведения:

- о производимой продукции и ее соответствии критериям инновационной или высокотехнологичной;

- о включении субъекта МСП в программы партнёрства с государственными заказчиками;

- о наличии контрактов, заключённых в качестве участника госзакупок;

- полную контактную информацию.

Чтобы передать в Единый реестр эти данные, надо авторизоваться в сервисе передачи информации с помощью усиленной квалифицированной электронной подписи.

После формирования официального реестра субъекты малого бизнеса больше не обязаны подтверждать документами, что соответствуют этому статусу для участия в программах господдержки. Раньше для этого требовалось предоставлять годовую бухгалтерскую и налоговую отчётность, отчёт о финансовых результатах, сведения о среднесписочной численности работников.

Проверить сведения, относящиеся к субъектам малого и среднего предпринимательства, и их достоверность можно, сделав в Реестре запрос информации по ИНН или наименованию. Если вы обнаружите, что данных о вас нет или они недостоверны, то надо направить оператору Реестра заявку на проверку сведений.

Что даёт статус субъекта малого бизнеса

Как мы уже говорили, государство создаёт для микро- и малого бизнеса особые льготные условия предпринимательской деятельности, преследуя следующие финансовые и социальные цели:

- обеспечить выход из тени и самозанятость лиц, оказывающих услуги населению, занятых мелким производством, работающим по типу фриланса;

- создать новые рабочие места и снизить за счет роста благосостояния населения социальную напряжённость в обществе;

- уменьшить расходы из бюджета на пособия по безработице, медицинскому страхованию и пенсионному обеспечению официально неустроенных лиц;

- развить новые виды деятельности, особенно в сфере инновационных производств, не требующих значительных затрат.

Проще всего этих целей можно добиться, сделав процедуру госрегистрации простой и быстрой, снизив административное давление на бизнес, уменьшив налоговую нагрузку. Кроме того, на деятельности начинающих предпринимателей хорошо сказывается целевое финансирование в виде безвозвратных субсидий.

Основной перечень преференций для субъектов малого предпринимательства выглядит так:

-

Налоговые льготы.

Специальные режимы налогообложения (УСН, ЕСХН, ПСН) позволяют работать на сниженной налоговой ставке. С 2016 года региональные власти вправе дополнительно снижать налоги на ЕНВД (с 15% до 7,5%) и на УСН Доходы (с 6% до 1%). На УСН Доходы минус Расходы возможность снижать ставку с 15% до 5% существует уже не первый год. Кроме того, до 2024 года продлена программа налоговых каникул для ИП на УСН и ПСН, впервые зарегистрированных после вступления в силу соответствующего регионального закона.

-

Финансовые льготы.

Это прямая финансовая господдержка в виде грантов и безвозмездных субсидий, выдаваемых в рамках общероссийских программ. Финансирование можно получить на возмещение затрат по лизингу; процентов по займам и кредитам; на участие в конгрессно-выставочных мероприятиях; проектов по софинансированию.

-

Административные льготы.

Здесь имеются в виду такие послабления, как упрощённый бухучёт и кассовая дисциплина, надзорные каникулы (ограничение количества и продолжительности проверок), возможность оформлять с работниками срочные трудовые договоры. При участии в госзакупках действует специальная квота для представителей малого бизнеса – не менее 15% совокупного годового объёма закупок государственные и муниципальные учреждения обязаны производить у них. При получении кредитов поручителями малого бизнеса выступают государственные гарантийные организации.

Бесплатное бухгалтерское обслуживание от 1С

В 2022 году к малым и средним предприятиям относят субъекты экономической деятельности, зарегистрированные в едином реестре МСП при определённых условиях: соблюдение численности работников, определённый годовой доход, соблюдение критериев для дольщиков предприятий. В отдельных случаях процесс создания таких предприятий облегчён и имеет упрощённое ведение бухгалтерского учёта, льготы и поддержку от государства

Критерии малого предприятия 2022

К малому бизнесу относятся индивидуальные предприниматели, осуществляющие предпринимательскую деятельность без образования юридического лица, потребительские кооперативы, акционерные общества, общества с ограниченной ответственностью и фермерские хозяйства. В зависимости от числа работников, малый бизнес делят на: микропредприятия, малые и средние предприятия.

Малый бизнес имеет ряд преимуществ:

- его можно зарегистрировать самостоятельно, удалённо и в упрощённой форме — необходимо собрать пакет документов для определённого вида бизнеса, зарегистрировать самостоятельно через ФНС или удалённый сервис по сбору и заполнению данных;

- начинать дело по готовой схеме крупной сети или развивать крупную сеть самостоятельно — в РФ активно развивается франчайзинг в сфере торговли, общественного питания, туризма. Возможность финансирования государства на некоторых этапах;

- поддержка государства — малое и среднее предпринимательство является одним из приоритетов государственной политики. Стратегия развития в РФ предусматривает программы поддержки, разработанные до 2030 года;

- упрощённый документооборот — возможность использования кассового метода учёта доходов и расходов, возможность отражать в бухучёте и бухотчётности только суммы налога на прибыль, допускается исправление ошибок в бухучёте, выявленных после утверждения отчётности за год, проценты по займам учитываются как прочие расходы, использование упрощённых планов счетов;

- электронный документооборот — возможность использовать электронный документооборот сокращает время обработки и передачи отчётности в государственные органы, сокращает затраты на содержание и доставку документов, оберегает документы от потерь и подделок;

- «надзорные каникулы» — освобождение от плановых проверок, где необходимо подтверждать свой статус при получении льгот, преференций и мер поддержки от государства.

Критерии малого и среднего предприятия в 2022 году

За каждым видом бизнеса закреплены определённые условия выполнения критериев в 2022 году, которые приведены ниже в таблице:

| Критерии, общие для всех | |

|---|---|

| Предельное значение среднесписочной численности работников за предыдущий календарный год |

15 человек — для микропредприятий; 16–100 человек — для малых предприятий; 101–250 человек — для средних предприятий |

| Доходы за год по правилам налогового учёта не превышают |

120 млн рублей — для микропредприятий; 800 млн рублей — для малых предприятий; 2 млрд рублей — для средних предприятий |

| Дополнительные критерии для ООО и хозяйственных товариществ | |

| Суммарная доля участия в уставном (складочном) капитале организации |

Не более 25% принадлежит:

|

| Не более 49% принадлежит иностранным организациям и (или) компаниям, которые не являются субъектами МСП. Размер суммарной доли участия иностранных компаний в уставном капитале ООО не ограничен, если эти компании не являются офшорными и соответствуют нашим критериям среднего бизнеса по показателям дохода и среднесписочной численности. | |

| Дополнительные критерии для АО | |

| Суммарная доля участия в капитале |

Не более 25% голосующих акций принадлежит:

|

| Не более 49% голосующих акций принадлежит иностранным организациям и (или) компаниям, которые не являются субъектами МСП. Размер суммарной доли участия иностранных компаний не органичен, если эти компании не являются офшорными и соответствуют нашим критериям среднего бизнеса по показателям дохода и среднесписочной численности. |

Реестр предприятий МСП

Одна из функций ФНС России — ведение единого реестра субъектов малого и среднего предпринимательства, где представлены все организации, относящиеся к данной категории. Реестр МСП формируется автоматически на основании сведений налоговой отчётности, которую организация или ИП представляли в налоговые органы за предшествующий календарный год с 1 по 5 июля в форме электронных документов, подписанных усиленной квалифицированной электронной подписью, с использованием официального сайта ФНС России в сети «Интернет».

Предоставленные данные обновляются налоговой службой ежегодно 10 августа.

Ведение реестра МСП осуществляется налоговой службой для:

- снижения затрат предпринимателей, связанных с необходимостью подтверждения статуса малого и среднего предприятия;

- реализации «надзорных каникул»;

- повышения качества мер поддержки;

- максимального раскрытия информации о видах деятельности, производимых товарах и услугах субъектов малого и среднего бизнеса.

Сведения размещаются 10 числа каждого месяца при выполнении заданных условий предприятиями и являются общедоступными в течение 5 лет. Такие виды сведений, как вновь созданные или прекратившие деятельность юрлица и ИП актуализация названий, адреса и лицензии, производимая продукция и участие в закупках, — обновляются ежемесячно каждое 10 число. Вновь созданные организации и ИП отправляют заявку на регистрацию, воспользовавшись специальным сервисом ФНС. Единый реестр МСП является гарантией законной деятельности предпринимателя перед партнёрами, поставщиками, покупателями или органами, которые выдают субсидии.

Категория предприятия меняется, если в течение трёх лет показатели по доходам и численности не выполнили лимиты, указанные в ч.4 ст. 4 Федерального закона от 24.07.2007 № 209-ФЗ. Из реестра исключают организации, которые не передали в ФНС сведения о численности работников или налоговую отчётность за предыдущий год.

Господдержка малых предприятий в 2022 году

Правительство РФ активно содействует развитию малого и среднего предпринимательства, так как эффективная деятельность малого бизнеса приносит пользу развитию страны путём налоговых отчислений в бюджет и обеспечением граждан рабочими местами. Представители промышленной и научной отрасли внедряют собственные инновационные решения, обеспечивая конкурентное преимущество на мировом рынке. Для этого субъекты малого предпринимательства имеют право на поддержку от государства в виде финансовой, имущественной, информационной, консультационной и других видов помощи, утверждённой Федеральным законом РФ. Помимо льготных кредитов, субсидий и грантов, участий в лизинговых программах статус малого предприятия также даёт право на участие в госзакупках на льготных условиях.

Для регистрации малых и средних предприятий, ведения электронного документооборота необходимо подключить онлайн-сервисы для организации ЭДО и сдачи электронной отчётности. Удобный в использовании интерфейс в Астрал.ЭДО позволяет ориентироваться в нём с первых минут использования. Сервис работает со всеми видами документов, экономит время их передачи и позволяет ставить подпись в один клик.

.jpg)