Как оценить финансовое состояние компании и провести профилактику кризисных изменений

Статья размещена в газете «Первая полоса» № 1 (139), февраль 2022.

Главной целью коммерческой организации является получение максимальной прибыли. Экономический кризис считается нормальным явлением рыночной экономики, он, как правило, означает невозможность достижения главной цели, при этом негативно влияет на финансовое состояние организации. В период кризиса главной задачей организации является приспособление к изменившейся экономической среде, принятие экономических и организационных мер по профилактике кризиса. Поэтому оценка финансового состояния организации, проводимая по результатам финансового анализа за соответствующий отчетный период, позволяет определить необходимые мероприятия по повышению финансовой устойчивости организации и по профилактике кризисных явлений.

Как оценить финансовое состояние компании и провести профилактику кризисных изменений

Как оценить финансовое состояние компании и провести профилактику кризисных изменений

Понятие финансового состояния

В научной и учебной литературе понятие финансового состояния организации трактуется по-разному. Во многих определениях оно связано с совокупностью показателей, отражающих наличие, размещение и использование финансовых ресурсов, соотношение структур его активов и пассивов, способность финансировать свою деятельность по состоянию на определенную дату. Известны и другие определения сущности финансового состояния, но в данной статье рассматриваются практические вопросы и методы оценки финансового состояния коммерческих организаций.

Целью любой организации служит достижение такого финансового состояния, когда происходит эффективное использование ресурсов, а организация способна в сроки и полностью исполнить свои обязательства.

Качество финансового состояния, причины его ухудшения или улучшения определяются по результатам финансового анализа, который включает следующие блоки:

- структурный анализ активов и пассивов, так как важно рассмотреть финансовое равновесие между отдельными разделами и подразделами актива и пассива баланса по функциональному признаку и оценить степень финансовой устойчивости организации;

- анализ финансовой устойчивости, характеризующейся удовлетворительной и неудовлетворительной структурой баланса и отражающей финансовые результаты хозяйственной деятельности;

- анализ ликвидности активов и баланса, под которой понимается степень покрытия обязательств организации его активами, срок превращения (ликвидность активов) которых в денежную форму соответствует сроку погашения обязательств;

- анализ платежеспособности, т. е. способности экономического субъекта своевременно удовлетворять платежные требования поставщиков, возвращать кредиты и займы (кредитоспособность) и другие платежи.

Основные финансовые состояния

Финансовое состояние может быть устойчивым, неустойчивым и кризисным. Пределом неудовлетворительного финансового состояния организации является состояние банкротства, т. е. неспособность организации полностью отвечать по своим обязательствам. Кроме того, есть мнение, что для оценки финансового состояния можно применять пятибалльную систему, то есть оценивать состояние на отлично, хорошо, удовлетворительно и неудовлетворительно (методика оценки утверждена Госкомстатом 28.11.2002).

Оценка финансового состояния

Бухгалтерский баланс является основным информационным источником для оценки финансового состояния, применяются также отчет о финансовых результатах, пояснения к формам отчетности. На основании данных бухгалтерского баланса специалисты организации проводят его горизонтальный и вертикальный анализ, составляют сравнительный аналитический баланс, оценивают имущественное положение, абсолютные и относительные показатели финансовой устойчивости, ликвидности и платежеспособности.

На практике используются такие распространенные методы анализа финансовой отчетности:

1) горизонтальный — сравниваются позиции бухгалтерского баланса на начало и конец одного или нескольких отчетных периодов, далее целесообразно установить соответствие динамики баланса с динамикой объема производства и реализации продукции, а также прибыли организации;

2) вертикальный (структурный) — определяется структура итоговых финансовых показателей с определением влияния каждой позиции отчетности на результат в целом, по итогам этого анализа выявляются основные тенденции и изменения в деятельности организации;

3) метод финансовых коэффициентов — производится расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определяется взаимосвязь показателей, по коэффициентам оценивается: ликвидность, платежеспособность, финансовая устойчивость.

Показатели оценки финансового состояния

Основными показателями оценки финансового состояния организации считаются финансовая устойчивость, ликвидность и платежеспособность.

Финансовая устойчивость является гарантом существования и стабильного функционирования организации, поэтому важно управлять ею, она определяется структурой баланса и финансовыми результатами деятельности. Анализ финансовой устойчивости на определенную дату (конец квартала, года) дает возможность оценить качество управления собственными и заемными средствами в течение периода. Важно учитывать, что чем больше у организации собственных средств, тем выше у нее финансовая устойчивость. Оценка имущественного потенциала организации является важной частью анализа финансового состояния, так как от рациональности формирования имущества, правильности выбора источников формирования и эффективности управления им зависят не только финансовые результаты деятельности хозяйствующего субъекта, но и его финансовая устойчивость.

Для оценки финансовой устойчивости применяется ряд коэффициентов, которые показаны в таблице 1.

Коэффициент автономии характеризует независимость финансового состояния хозяйствующего субъекта от заемных источников средств. Он показывает долю собственных средств в общей сумме средств.

Коэффициент финансовой устойчивости представляет собой соотношение собственных и заемных средств. Превышение собственных средств над заемными означает, что хозяйствующий субъект обладает достаточным запасом финансовой устойчивости и относительно независим от внешних финансовых источников.

Маневренность собственного капитала определяется как соотношение функционирующего и собственного капитала и характеризует долю собственных оборотных средств (за минусом просроченной дебиторской задолженности) в собственных средствах.

Коэффициент финансовой зависимости свидетельствует об увеличении или уменьшении финансовой зависимости и риска финансовых затруднений, характеризует, сколько хозяйственных средств приходится на 1 руб. собственных средств, и определяется как отношение хозяйственных средств (капитала) к собственному капиталу. Это обратный коэффициенту автономии показатель. Если его уровень равен единице, то это означает, что владельцы полностью финансируют свое предприятие собственным капиталом.

Коэффициент концентрации привлеченного капитала характеризует долю привлеченного капитала во всей сумме хозяйственных средств. Чем ниже этот показатель, тем выше финансовая самостоятельность и независимость предприятия. Сумма коэффициентов автономии и концентрации привлеченного капитала должна быть равна 1.

Коэффициент соотношения, привлеченного и собственного капиталов. Значение этого показателя может ощутимо изменяться в зависимости от структуры капитала и отраслевой принадлежности предприятия.

Платежеспособность означает достаточное наличие у организации денежных средств и их эквивалентов, необходимых для расчетов по обязательствам, в первую очередь по кредиторской задолженности, требующей немедленного погашения. Основными признаками удовлетворительной платежеспособности являются:

- наличие свободных денежных средств на расчетных, валютных и иных счетах в банках;

- отсутствие длительной просроченной задолженности поставщикам, банкам, персоналу, бюджету, внебюджетным фондам и другим кредиторам;

- наличие собственных оборотных средств (чистого оборотного капитала) на начало и конец отчетного периода.

Низкая платежеспособность может быть как случайной, временной, так и длительной (хронической). Последний ее тип может привести организацию к банкротству.

Платежеспособной принято считать организацию, у которой активы больше, чем внешние обязательства. Расчет платежеспособности проводится на конкретную дату.

Методика оценки платежеспособности включает четыре показателя (Постановление Правительства РФ № 367 от 25.06.2003):

- коэффициент абсолютной ликвидности — показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника;

- коэффициент текущей ликвидности — характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств и определяется как отношение ликвидных активов к текущим обязательствам должника, нормативное значение равно 2;

- показатель обеспеченности обязательств должника его активами — характеризует величину активов должника, приходящихся на единицу долга, и определяется как отношение суммы ликвидных и скорректированных внеоборотных активов к обязательствам должника, нормативное значение равно 0,1;

- степень платежеспособности по текущим обязательствам — определяет текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки. Рассчитывается как отношение текущих обязательств должника к величине среднемесячной выручки.

Таким образом, платежеспособность организации определяется ликвидностью баланса, которая означает возможность субъекта хозяйствования обратить активы в денежные средства и погасить свои платежные обязательства, определяется как степень покрытия обязательств организации ее активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Она зависит от степени соответствия величины имеющихся платежных средств величине краткосрочных долговых обязательств. Ликвидность баланса предполагает изыскание платежных средств только за счет внутренних источников (реализации активов). Чем больше превышение оборотных активов, тем благоприятнее финансовое состояние организации с позиции ликвидности.

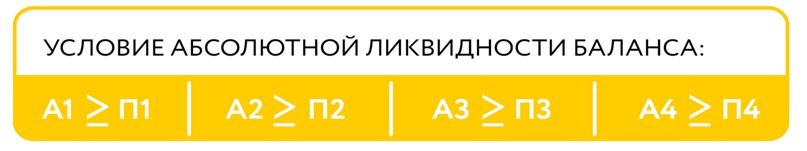

В зависимости от степени ликвидности активы организации делят на следующие группы:

- наиболее ликвидные активы (Al), включающие денежные средства и краткосрочные финансовые вложения (ценные бумаги, за исключением балансовой стоимости собственных акций, выкупленных у акционеров);

- быстро реализуемые активы (А2) — краткосрочная дебиторская задолженность и прочие оборотные активы за вычетом задолженности участников по взносам в уставный капитал;

- медленно реализуемые активы (A3) — запасы, задолженность участников по взносам в уставный капитал, а также долгосрочные финансовые вложения;

- трудно реализуемые активы (А4) — иммобилизованные средства и долгосрочная дебиторская задолженность за вычетом долгосрочных финансовых вложений.

Пассивы баланса группируются по срочности их оплаты следующим образом:

- наиболее срочные обязательства (П1) включают кредиторскую задолженность, задолженность участникам по выплате доходов и прочие краткосрочные обязательства;

- краткосрочные пассивы (П2) — краткосрочные кредиты и заемные средства;

- долгосрочные пассивы (ПЗ) — долгосрочные кредиты и заемные средства;

- постоянные пассивы (П4) — капитал и резервы, доходы будущих периодов и резервы.

Благополучная структура баланса предполагает примерное равенство активов групп 1–4 над пассивами данных групп. Но необходимо отметить, что наиболее ликвидные активы должны превышать наиболее срочные обязательства. Менее ликвидные активы могут формироваться за счет уставного капитала, но при необходимости можно привлекать долгосрочные кредиты.

Абсолютная неплатежеспособность характеризуется недостатком активов должника для погашения всех его обязательств, и он при обычном ведении дела не способен расплатиться по своим долгам. Требуется внешнее вмешательство, направленное на улучшение бизнеса должника с целью удовлетворения требований кредиторов.

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия — неплатежеспособным является выполнение одного из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

- коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

Если коэффициент текущей ликвидности больше или равен 2, а коэффициент обеспеченности собственными средствами больше или равен 0,1, рассчитывается коэффициент утраты платежеспособности за период, установленный равным 3 месяцам.

Коэффициент восстановления платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности, установленный равным 6 месяцам. Если значение этого коэффициента больше единицы, то это свидетельствует о наличии реальной возможности у организации восстановить свою платежеспособность, а если меньше 1, то это означает отсутствие реальной возможности восстановить платежеспособность в ближайшее время.

Важно учитывать, что не существует единых нормативных критериев для рассмотренных показателей ликвидности и платежеспособности и финансовой устойчивости. Они зависят от многих факторов: отраслевой принадлежности организации, оборачиваемости оборотных средств, принципов кредитования, сложившейся структуры источников средств, репутации и других факторов. Поэтому приемлемость значений этих коэффициентов, оценку их динамики и направлений изменения можно определить путем сравнения показателей с группой аналогичных организаций.

Известно одно правило: капитал экономического субъекта обеспечивает независимость организации, поэтому чем больше у организации собственных средств, тем выше у нее финансовая устойчивость, но при этом целесообразно в разумных объемах использовать и заемные средства.

Итак, комплексный анализ на основе системы показателей ликвидности и платежеспособности позволяет хозяйствующим субъектам всесторонне охарактеризовать состояние и потребность в денежных средствах и прогнозировать финансовую стратегию в условиях экономической нестабильности.

Анализ ликвидности и платежеспособности

Одной из основных задач анализа ликвидности и платежеспособности предприятия является оценка степени близости предприятия к банкротству, т. е. экономической несостоятельности. Финансовый анализ позволяет выявить угрозу банкротства и своевременно проводить систему мер по финансовому оздоровлению организации. Существуют определенные критерии формального и неформального характера, по которым экономический субъект может быть признан несостоятельным.

В рыночной экономике потенциальное банкротство организации можно рассматривать как неизбежное явление, которое, однако, должно проявляться в допустимых пропорциях.

В настоящее время известно достаточно много зарубежных и российских методик оценки вероятности банкротства, которые предлагают алгоритмы расчета показателя банкротства, определяют индикаторы вероятности: высокая или малая. Следует заметить, что многие модели являются условными, неточными, требуют доработки.

Для упреждения кризисных явлений и вероятности банкротства необходимо регулярно анализировать состав дебиторской и кредиторской задолженности, по результатам анализа принимать управленческие решения, не допускать образования лишних запасов материальных ценностей, избегать большого объема незавершенного производства и высокой иммобилизации средств во внеоборотные активы (А4).

|

Нина Михайловна Дементьева, к.э.н, профессор кафедры финансов (Новосибирск). |

- Главная

- Обучение

- Показатель долговой нагрузки: его смысл и формулы расчета

Что такое показатель долговой нагрузки?

Показатель долговой нагрузки — это тип финансового коэффициента, который сравнивает долг компании с другими показателями, такими как собственный капитал или активы. Он используется для измерения левереджа компании, который показывает, какая часть операций компании финансируется за счет собственного капитала по сравнению с долгом.

Существует несколько типов показателей долговой нагрузки, с формулами которых мы сейчас разберемся, но все они используются для того, чтобы внести ясность в источник финансирования фирмы. Это может дать нам ключевой показатель того, насколько хорошо компания сможет противостоять периодам финансовой нестабильности и экономического спада.

Показатель долговой нагрузки является показателем финансового риска. Хотя использование долга или заемных средств само по себе не является причиной для беспокойства – большинству компаний в тот или иной момент придется использовать кредиты для финансирования расширения и других проектов – риск возникает, если у компании слишком много долгов, которые она не в состоянии погасить. Это означает, что компания с большей вероятностью столкнется с финансовыми трудностями и даже может оказаться под угрозой банкротства.

Как рассчитать показатель долговой нагрузки

Расчет показателя долговой нагрузки в конечном счете зависит от того, какой тип вы хотите использовать, поскольку формулы различаются. Все показатели измеряют долг по отношению к вторичному показателю, наиболее распространенными из которых являются собственный капитал и активы.

Таким образом, для всех из них вам нужно сначала определить уровень долга компании, найдя сумму долгосрочного долга компании, краткосрочного долга и любых банковских овердрафтов — все эти цифры должны быть в последнем отчете о прибылях и убытках фирмы.

Как только вы узнаете общую сумму долга, вам также нужно будет знать, с чем вы его сравниваете. Для этого может потребоваться немного больше исследований финансовых показателей компании. Например, вам может потребоваться рассчитать общий акционерный капитал, который представляет собой чистую стоимость компании или общую сумму, которая была бы возвращена акционерам, если бы активы компании были ликвидированы.

Читать еще: Как доля рынка определяет прибыльность?

Формула расчета показателя долговой нагрузки

Как уже упоминалось, формула будет варьироваться в зависимости от точного показателя, на который вы смотрите. Наиболее распространенный показатель долговой нагрузки также известен как отношение долга к собственному капиталу, или коэффициент D/E, который сравнивает общий долг компании с ее акционерным капиталом. Он дает представление о том, как финансируется деятельность компании и насколько фирма способна погасить свои текущие долги.

Формула соотношения долга к собственному капиталу выглядит следующим образом:

D/E = общие обязательства ÷ акционерный капитал

Коэффициент выражается в процентах и показывает нам, какая часть существующего собственного капитала была бы в состоянии погасить любой непогашенный долг.

- Высокий коэффициент передачи – обычно более 50% — означает, что компания имеет большую долю долга, чем собственного капитала, поэтому не сможет погасить свой долг

- Нормальный коэффициент сцепления обычно составляет 25-50%, он показывает баланс собственного капитала и долга, что типично для большинства компаний, переживающих периоды экспансии

- Низкий коэффициент передачи – менее 25% — указывает на то, что компания имеет меньшую долю долга к собственному капиталу и может погасить обязательства, если потребуется. Это считается более низким риском

Однако вы также можете использовать другие типы коэффициентов зацепления или левереджа, такие как коэффициент долга. Вместо того, чтобы рассматривать собственный капитал, коэффициент долга — это показатель общего долга компании по отношению к ее общим активам, выраженный в десятичной дроби или процентах. Он показывает нам, какая часть активов компании финансируется за счет ее долга.

Читать еще: Прибыль компании на акцию (EPS) может помочь вам оценить ее прибыльность

Формула коэффициента задолженности выглядит следующим образом:

Коэффициент задолженности = общая сумма долгов ÷ общая сумма активов

Коэффициент долга менее 1 или 100% говорит нам о том, что большая часть активов компании финансируется за счет собственного капитала, чем за счет долга, в то время как коэффициент долга больше 1 или 100% указывает на то, что у компании больше обязательств, чем активов. Это может означать, что он подвергается большему риску дефолта по своим кредитам, если процентные ставки внезапно будут повышены.

Что такое хорошей показатель долговой нагрузки?

Хороший показатель долговой нагрузки в конечном счете будет зависеть от того, как компания складывается по сравнению с другими компаниями в той же отрасли. Поэтому важно провести свое исследование и выяснить, почему выбранная вами компания может иметь более высокий или более низкий показатель долговой нагрузки по сравнению с аналогичными компаниями и акциями в других секторах.

Важно знать, что высокий показатель долговой нагрузки может быть чрезвычайно распространен в определенных отраслях, которые являются более капиталоемкими. Это означает, что для производства конечных товаров требуется гораздо больше финансовых ресурсов, и большая часть этого капитала должна поступать из долгов, если компания является новой или расширяющейся. Например, телекоммуникационные компании часто имеют высокие показатели, поскольку они должны сделать значительные первоначальные инвестиции в инфраструктуру, прежде чем смогут предоставлять какие-либо услуги потребителям.

Читать еще: Что такое экономические показатели и почему они важны?

Но показатели долговой нагрузки со временем будут меняться. Вот почему более известные и крупные игроки в отрасли будут иметь более низкие показатели по сравнению со своими конкурентами. Как только первоначальные инвестиции будут выплачены, компания может начать использовать любой полученный доход в качестве прибыли, вместо того чтобы выплачивать свой долг.

Опубликовано: 11.08.2022

Другие статьи

Сдавайте годовую отчетность без штрафов

Пройдите новый курс повышения квалификации «Годовая отчетность за 2022 год: Клерк. Аттестация». После курса сможете:

✔︎ Формировать годовую отчетность по новым правилам,

✔︎ Знать все изменения в налогах и бухучете.

✔︎ Использовать все новые шесть ФСБУ.

✔︎ Избежать типичных ошибок.

Торопитесь — скоро стартует первый поток!

Записаться

В одной статье как стать финансовым директором не научим, но основное, для затравки постарались включить.

Финансовый анализ — изучение основных показателей, коэффициентов, дающих объективную оценку текущего финансового состояния организаций с целью принятия управленческих решений.

Рассчитав финансовые показатели, можно узнать о текущем положении дел на предприятии, проблемах и оценить его возможности и перспективы в будущем.

Грамотный анализ позволяет правильно выстроить стратегию развития, улучшить механизм управления активами и привлеченными средствами компании.

Кому нужен финансовый анализ

Пользователями результатов финансового анализа выступают все участники финансово-хозяйственной деятельности:

В такой информации заинтересованы следующие пользователи:

- менеджеры и руководители предприятия;

- работники предприятия;

- акционеры и собственники бизнеса;

- покупатели и заказчики;

- поставщики и подрядчики;

- инвесторы;

- арбитражные управляющие;

- налоговые органы.

Источник информации для проведения финансового анализа

Главным источником информации для проведения финансового анализа выступает бухгалтерская отчетность организации.

Основные формы бухгалтерской отчетности — Бухгалтерский баланс и Отчет о финансовых результатах. Эти формы дают возможность рассчитать все основные финансовые показатели и коэффициенты.

Для более глубокого анализа можно использовать отчеты о движении денежных средств и отчет об изменениях капитала организации, которые составляются по итогам года.

Порядок расчета финансовых коэффициентов и анализ полученных результатов

Рассмотрим основные группы показателей финансовой деятельности организации, порядок расчета финансовых коэффициентов и дадим рекомендации, как правильно анализировать полученные результаты.

Залог успешной работы бухгалтера – знания о всех изменениях в сфере! Теперь не нужно искать кучу информации в сети, потому что она собрана в нашем курсе повышения квалификации «Актуальные изменения в работе бухгалтера — 2022».

4 преподавателя расскажут обо всех изменениях , на которые необходимо обратить внимание, чтобы вести правильный кадровый учет и подготовиться к проверкам ФНС.

Завершив обучение, вы получите 40 часов ИПБР и удостоверение о повышении квалификации на 120 ак.часов, которое будет указано в государственном реестре ФИС ФРДО Рособрнадзора.

Запишитесь на курс прямо сейчас.

Группы показателей финансового анализа

В финансовом анализе применяется более 200 коэффициентов.

Все эти коэффициенты характеризуют четыре основные стороны — показатели финансовой деятельности любой организации, а именно:

- ликвидность;

- рентабельность;

- оборачиваемость активов;

- рыночная стоимость.

Для каждой из этих групп показателей рассчитываются свои финансовые коэффициенты.

Коэффициенты рассчитываются в зависимости от поставленной задачи финансового анализа и круга пользователей, для которых предназначена информация финансовой деятельности компании.

Финансовые коэффициенты и показатели финансовой деятельности

Приведем основные финансовые коэффициенты для каждой группы показателей деятельности:

К группе показателей ликвидности относятся коэффициенты:

- абсолютной ликвидности;

- текущей ликвидности;

- быстрой ликвидности.

К группе показателей рентабельности относятся коэффициенты:

- рентабельности оборотных средств;

- рентабельности продаж;

- рентабельности активов;

- рентабельности чистых активов;

- рентабельности собственного капитала.

К группе показателей оборачиваемости активов относятся коэффициенты:

- оборачиваемости активов;

- оборачиваемости оборотных активов;

- оборачиваемости материально-производственных запасов;

- оборачиваемости дебиторской (кредиторской) задолженности.

К группе рыночных показателей относятся коэффициенты:

- прибыли на 1 акцию;

- дивидендного дохода;

- роста цены акции;

- выплат;

- рыночной (реальной стоимости) предприятия;

- цена/прибыль на 1 акцию.

Основные финансовые коэффициенты

Рассмотрим более подробно коэффициенты каждой из групп показателей финансовой деятельности компании.

Показатели ликвидности

Способность компании погашать свои обязательства за счет реализации текущих активов — одно из условий ее финансовой стабильности.

Оценить стабильность организации позволяют коэффициенты ликвидности.

Ликвидность — это способность активов быть быстро проданными по цене, близкой к рыночной.

Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является.

Скорость продажи активов может быть:

- Высокой — в отношении имущества, которое продавать не нужно (денежные средства), и того имущества, которое будет продано достаточно быстро (денежные эквиваленты, например высоколиквидные долговые ценные бумаги);

- Быстрой — по имуществу, требующему для реализации некоторого времени, но не очень большого (краткосрочная задолженность дебиторов);

- Средней — для имущества, которое будет реализовано не очень быстро и в процессе продажи может потерять часть своей стоимости (запасы, из которых сложно реализуемым может оказаться незавершенное производство).

На практике различают высоколиквидные, низколиквидные и неликвидные активы.

В российском бухгалтерском балансе активы предприятия расположены в порядке убывания ликвидности.

Их можно разделить на следующие группы:

- Высоколиквидные активы (денежные средства и краткосрочные финансовые вложения);

- Быстрореализуемые активы (краткосрочная дебиторская задолженность, т.е. задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты);

- Медленно реализуемые активы (прочие, не упомянутые выше, оборотные активы);

- Труднореализуемые активы (все внеоборотные активы);

В соответствии с класификацией имущества по скорости продажи существуют 3 основных вида показателей ликвидности:

- Абсолютной — для имущества с высокой скоростью продажи;

- Быстрой, которая может также называться срочной, строгой, промежуточной, критической или носить название коэффициента промежуточного покрытия, — для имущества, имеющего высокую и быструю скорость реализации;

- Текущей — для имущества, темпы продажи которого соответствуют сумме всех 3 перечисленных скоростей.

Коэффициенты ликвидности рассчитываются на основании данных бухгалтерского баланса (Формы № 1).

Чем выше коэффициенты ликвидности, тем выше платежеспособность компании.

Отметим, что каждый из коэффициентов ликвидности раскрывает информацию разного характера.

Так коэффициент текущей ликвидности интересен в первую очередь инвесторам, коэффициент абсолютной ликвидности полезен поставщикам товаров (работ, услуг), а коэффициент быстрой ликвидности необходим кредиторам.

Текущая ликвидность

Коэффициент текущей ликвидности — одна из основных расчетных характеристик, оценивающих платежеспособность компании.

Это наиболее общий и часто используемый показатель ликвидности.

Коэффициент текущей ликвидности отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов.

Таким образом, коэффициент текущей ликвидности показывает, в какой части имеющиеся в наличии у компании оборотные активы при их продаже по рыночной цене покроют краткосрочные обязательства предприятия.

Коэффициент текущей (общей) ликвидности — финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам).

Берут данные для определения коэффициента текущей ликвидности из бухгалтерского баланса предприятия, составленного на какую-либо из отчетных дат.

Обычно это годовой бухгалтерский баланс, но можно использовать и промежуточную отчетность.

Чтобы посмотреть характер изменения этого показателя в течение ряда периодов, делают несколько определений его на разные отчетные даты.

Формула коэффициента текущей ликвидности:

Текущая ликвидность = Оборотные активы / Краткосрочные обязательства

Так как данные для расчета рассматриваемого показателя берут из бухгалтерского баланса, то формула текущей ликвидности применительно к строкам действующей формы этого отчета будет выглядеть следующим образом:

От всей суммы раздела V (т. е. от всей суммы краткосрочных обязательств):

Текущая ликвидность = стр. 1200 / стр. 1500

где:

- Стр. 1200 — номер строки итога раздела II «Оборотные активы» бухгалтерского баланса;

- Стр. 1500 — номер строки итога раздела V «Краткосрочные обязательства» бухгалтерского баланса.

Чем показатель больше, тем лучше платежеспособность предприятия.

Нормальным считается значение коэффициента не ниже 1.

То есть нужно, чтобы общее значение оборотных активов было больше суммы краткосрочных обязательств.

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета.

Значение более 3 может свидетельствовать о нерациональной структуре капитала.

Быстрая ликвидность

Коэффициент быстрой ликвидности — финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам).

Коэффициент быстрой ликвидности зависит от темпов продажи высоко и быстро ликвидного имущества, к которому относят:

- Краткосрочную задолженность дебиторов (продается быстро);

- Краткосрочные финансовые вложения (высоколиквидные);

- Денежные средства (не требуют продажи).

Суть коэффициента быстрой ликвидности заключается в расчете доли текущей (краткосрочной) задолженности, которую компания может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в денежные средства.

Источником данных служит бухгалтерский баланс компании, чаще годовой баланс, но возможны и расчеты по промежуточной отчетности.

Формула коэффициента быстрой ликвидности:

Быстрая ликвидность = (Краткосрочная дебиторская задолженность Краткосрочные финансовые вложения Денежные средства) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента быстрой ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Быстрая ликвидность = (стр. 1230 стр. 1240 стр. 1250) / (стр. 1510 стр. 1520 стр. 1550)

где:

- Стр. 1230 — краткосрочная задолженность дебиторов;

- Стр. 1240 — краткосрочные финансовые вложения;

- Стр. 1250 — остаток денежных средств;

- Стр. 1510 — остаток краткосрочных заемных средств;

- Стр. 1520 — краткосрочная задолженность кредиторам;

- Стр. 1550 — прочие краткосрочные обязательства.

Нормальным считается значение коэффициента быстрой ликвидности не менее 1.

Если коэффициент быстрой ликвидности равен или больше 1, то компания в состоянии обеспечить быстрое полное погашение имеющейся у нее текущей задолженности за счет собственных средств. Причем часть этих средств (если коэффициент больше 1) еще у организации останется.

Когда коэффициент быстрой ликвидности меньше 1, то компания не сможет быстро погасить всю имеющуюся у нее текущую задолженность собственными средствами.

При этом коэффициент быстрой ликвидности, находящийся в пределах 0,7–1, считают допустимым, поскольку обычной практикой является ведение бизнеса с наличием долгов.

А коэффициент быстрой ликвидности меньше 0,7 указывает на неблагоприятное положение, особенно в том случае, если в числителе основная часть суммы приходится на дебиторскую задолженность, среди которой может быть сомнительная.

Абсолютная ликвидность

Коэффициент абсолютной ликвидности показывает, какую долю существующих краткосрочных долгов можно погасить за счет средств предприятия в кратчайшие сроки, используя для этого наиболее легко реализуемое имущество.

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Коэффициент абсолютной ликвидности — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

Формула коэффициента абсолютной ликвидности:

Абсолютная ликвидность = (Денежные средства краткосрочные финансовые вложения) / Текущие обязательства

Исходя из номеров строк бухгалтерского баланса, формулу коэффициента абсолютной ликвидности по бухгалтерскому балансу можно отобразить следующим образом:

Абсолютная ликвидность = (стр. 1250 стр. 1240) / (стр. 1510 стр. 1520 стр. 1550)

где:

- Стр. 1250 — номер строки бухгалтерского баланса по денежным средствам;

- Стр. 1240 — номер строки бухгалтерского баланса по финансовым вложениям;

- Стр. 1510 — номер строки бухгалтерского баланса по краткосрочным заемным средствам;

- Стр. 1520 — номер строки бухгалтерского баланса по краткосрочной задолженности кредиторам;

- Стр. 1550 — номер строки бухгалтерского баланса по прочим краткосрочным обязательствам.

Нормальным считается значение коэффициента не менее 0,2, то есть нахождение его в пределах от 0,2 до 0,5.

Это означает, что от 0,2 до 0,5 краткосрочных долгов компания способна погасить в кратчайшие сроки по первому требованию кредиторов.

Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности.

Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Показатели рентабельности

Коэффициенты рентабельности предприятия отражают степень прибыльности по различным видам активам и эффективности использования материальных, трудовых и денежных и др. ресурсов.

Они рассчитываются как отношение чистой прибыли к сумме активов или потокам, за счет которых она была получена.

Для этого используются данные бухгалтерской отчетности (Форма № 1 и № 2).

Чем выше значения, тем эффективнее задействованы анализируемые ресурсы предприятия.

В показателях рентабельности заинтересованы собственники и акционеры.

Коэффициенты рентабельности играют важную роль в разработке инвестиционной, кадровой, и маркетинговой стратегий компании.

Рентабельность оборотных средств

Рентабельность оборотных средств отражает эффективность их применения в процессе изготовления продукции.

Рентабельность оборотных средств будет тем больше, чем меньше ресурсов потратит компания для увеличения прибыли.

Формула рентабельности оборотных средств:

Рентабельность оборотных средств = Чистая прибыль/оборотные средства

Если использовать строки бухгалтерской отчетности, то:

Рентабельность оборотных средств = стр. 2400/стр. 1200

где:

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Стр. 1200 — строка бухгалтерского баланса (стоимость оборотных средств).

Чем выше полученный показатель, тем эффективнее используется собственный оборотный капитал.

Нормативное значение рентабельности оборотных средств более 1.

Коэффициент рентабельности оборотных средств с итогом больше единицы означает эффективное использование оборотных средств и свидетельствует о получении прибыли предприятием.

Отрицательный результат демонстрирует неправильную организацию производства.

Рентабельность продаж

Рентабельность продаж показывает, прибыльная или убыточная деятельность предприятия.

Коэффициент рентабельности, продаж определяет долю прибыли в каждом заработанном рубле и рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объёму продаж за тот же период.

Формула коэффициента рентабельности продаж:

Рентабельность продаж = Чистая прибыль /Выручка х 100%

Для расчета рентабельности продаж используется информация из отчета о финансовых результатах (форма № 2):

Рентабельность продаж по валовой прибыли = строка 2100 / строка 2110 × 100

Рентабельность продаж по операционной прибыли = (строка 2300 строка 2330) / строка 2110 × 100

Рентабельность продаж по чистой прибыли = строка 2400 / строка 2110 × 100

Специальных нормативов для рентабельности продаж нет.

Рассчитываются среднестатистические значения рентабельности по отраслям.

Для каждого вида деятельности нормальным считается свой коэффициент.

В целом коэффициент в пределах от 1 до 5% говорит о том, что предприятие низкорентабельно, от 5 до 20% — среднерентабельно, от 20 до 30% — высокорентабельно.

Коэффициент свыше 30% говорит о сверхрентабельности.

Рентабельность активов

Рентабельность активов показывает способность активов компании приносить прибыль и является индикатором эффективности и доходности деятельности компании.

Коэффициент рентабельности активов рассчитается как отношение прибыли к средней стоимости активов предприятия и отражает величину чистой прибыли с каждого рубля вложенного в активы организации.

Для этого показатель из формы № 2 «Отчет о финансовых результатах» делится на среднее значение показателя из формы № 1 «Бухгалтерский баланс».

Рентабельность активов, как и рентабельность собственного капитала, можно рассматривать в качестве одного из показателей рентабельности инвестиций.

Формула коэффициента рентабельности активов:

Рентабельности активов = прибыль за период / средняя величина активов за период х 100%

Показатели прибыли для числителя формулы рентабельности активов нужно взять из отчета о финансовых результатах:

прибыль от продаж — из строки 2200;

чистую прибыль — из строки 2400.

В знаменатель формулы надо поставить среднее значение стоимости оборотных активов.

Если считается рентабельность всех активов, то берется сальдо баланса (строка 1600).

Если считается рентабельность оборотных активов, то берется итог раздела II актива баланса (строка 1200).

Если интересует их отдельный вид — информацию из соответствующей строки второго раздела.

При расчете рентабельности внеоборотных активов в знаменателе нужно отразить итог по разделу I — строку 1100. Тогда мы получим рентабельность всех имеющихся внеоборотных активов.

При необходимости можно проанализировать прибыльность активов отдельного вида, например основных средств или группы внеобротных активов (материальные, нематериальные, финансовые).

В этом случае в формулу подставляют данные по строкам, в которых отражено соответствующее имущество.

Чем выше показатель, тем более эффективным является весь процесс управления, так как показатель рентабельности активов формируется под влиянием всей деятельности компании.

Для финансовой организации нормальным считается показатель, равный 10% и более, для производственной компании — 15-20%, для торговой фирмы — 15-40%.

Рентабельность собственного капитала

Рентабельность собственного капитала показывает, насколько эффективно были использованы инвестиции собственника бизнеса, инвестора в данное предприятие.

Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Рентабельность собственного капитала рассчитывается как частное от деления чистой прибыли, полученной за период, на собственный капитал организации.

Формула коэффициента рентабельности собственного капитала:

Рентабельность собственного капитала = Чистая прибыль/ Собственный капитал х 100%

Чистая прибыль организации берется по данным «Отчета о финансовых результатах», собственный капитал — по данным пассива бухгалтерского баланса.

Рентабельность собственного капитала по балансу:

Рентабельность собственного капитала = стр. 2400/ стр. 1300 × 100.

где:

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Стр. 1300 — строка бухгалтерского баланса (итоговая строка раздела III «Капитал и резервы»).

Чем выше рентабельность собственного капитала, тем лучше.

Нормальным считается значение коэффициента от 10 до 12%, которые характерны для бизнеса в развитых странах.

Если инфляция в государстве велика, то соответственно растет и рентабельность капитала. Для российской экономики считается нормой 20-процентное значение.

Логичным является сравнение значения рентабельности собственного капитала конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты.

Методика анализа абсолютных и относительных показателей финансовой устойчивости предприятия

Нормирование оборотных средств предприятия

Контроль за финансовой устойчивостью предприятия

Система управления финансовой устойчивостью — одна из важнейших составляющих комплексного механизма поддержания финансового благополучия предприятия, характеризует результат его текущего, инвестиционного и финансового развития, содержит необходимую информацию для инвестора, а также отражает способность предприятия отвечать по своим долгам и обязательствам, наращивать свой экономический потенциал.

Эффективное управление предполагает анализ финансово-хозяйственной деятельности, позволяет найти наиболее рациональные способы использовать ресурсы и дает возможность сформировать оптимальную для повышения финансовой устойчивости и платежеспособности структуру капитала предприятия.

Методика анализа показателей финансовой устойчивости

В российской практике обобщающим показателем финансовой устойчивости предприятия является излишек или дефицит средств для формирования запасов и затрат (разница величины источников средств и величины запасов и затрат). Это, по сути, абсолютная оценка финансовой устойчивости.

Соотношение стоимости запасов и величины собственных и заемных источников их формирования — один из важнейших факторов устойчивости финансового состояния предприятия. Степень обеспеченности запасов источниками формирования выступает в качестве причины той или иной степени текущей платежеспособности (или неплатежеспособности) организации.

Показатели, которые используются для характеристики источников формирования запасов и затрат:

1. Наличие собственных оборотных средств (СОС). Исчисляется как разница между капиталом и резервами (раздел III пассива баланса) и внеоборотными активами (раздел I актива баланса):

СОС = СК – ВА,

где СОС — собственные оборотные средства;

СК — собственный капитал;

ВА — внеоборотные активы.

Увеличение данного показателя по сравнению с предыдущим периодом свидетельствует об успешном развитии деятельности предприятия.

2. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат, или функционирующий капитал (СДОС — собственные долгосрочные оборотные средства). Определяется путем увеличения предыдущего показателя на сумму долгосрочных пассивов:

СДОС = СОС + ДО,

где СДОС — собственные долгосрочные оборотные средства;

ДО — долгосрочные обязательства.

3. Общая величина основных источников формирования запасов и затрат (ООС — общие оборотные средства). Рассчитывается путем увеличения собственных долгосрочных оборотных средств (СДОС) на сумму краткосрочных обязательств:

ООС = СДОС + КО,

где ООС — общие оборотные средства;

КО — краткосрочные обязательства.

Трём показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками формирования:

1. Излишек или недостаток собственных оборотных средств (∆СОС):

∆СОС = СОС – ЗЗ,

где ЗЗ — запасы и затраты.

2. Излишек или недостаток собственных долгосрочных оборотных средств (∆СДОС):

∆СДОС = СДОС – ЗЗ.

3. Излишек или недостаток общих оборотных средств (∆ООС):

∆ООС = ООС – ЗЗ.

На основании рассмотренных показателей формируются тождества для определения типа финансовых ситуаций предприятия:

- абсолютная устойчивость финансового состояния: значения расчетных показателей ∆СОС, ∆СДОС и ∆ООС выше 0;

- нормальная устойчивость финансового состояния, которая гарантирует платежеспособность: ∆СДОС и ∆ООС больше 0, а ∆СОС — меньше 0;

- неустойчивое финансовое состояние — платежеспособность нарушена, но есть возможность восстановить равновесие, пополнив источники собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов: ∆СОС и ∆СДОС меньше 0, ∆ООС — больше 0);

- кризисное финансовое состояние — предприятие на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности: все показатели — ∆СОС, ∆СДОС и ∆ООС — ниже 0.

Рассмотрим порядок расчета показателей на примере.

Пример 1

Исходные данные для расчета представлены в табл. 1.

Таблица 1

Исходные данные

|

№ п/п |

Показатель |

Предшествующий период, тыс. руб. |

Отчетный период, тыс. руб. |

|

1 |

Собственный капитал |

12 872,00 |

13 142,00 |

|

2 |

Внеоборотные активы |

6429,00 |

5704,00 |

|

3 |

Долгосрочные обязательства |

11 200,00 |

11 200,00 |

|

4 |

Краткосрочные обязательства |

29 220,00 |

33 541,00 |

|

5 |

Запасы |

16 788,00 |

11 678,00 |

Определим финансовое состояние анализируемого предприятия. Результаты расчетов — в табл. 2.

Таблица 2

Расчеты излишка или дефицита средств для формирования запасов и затрат

|

№ п/п |

Наименование показателя |

Предшествующий период, тыс. руб. |

Отчетный период, тыс. руб. |

|

1 |

Собственные оборотные средства |

6443,00 |

7438,00 |

|

2 |

Собственные долгосрочные оборотные средства |

17 643,00 |

18 638,00 |

|

3 |

Общие оборотные средства |

46 863,00 |

52 179,00 |

|

4 |

Излишек или недостаток собственных оборотных средств |

–10 345,00 |

–4240,00 |

|

5 |

Излишек или недостаток собственных долгосрочных оборотных средств |

855,00 |

6960,00 |

|

6 |

Излишек или недостаток общих оборотных средств |

30 075,00 |

40 501,00 |

Анализируемое предприятие обладает нормальной финансовой устойчивостью, способно расплачиваться по своим обязательствам.

Отметим и положительную тенденцию: в сравнении с предшествующим периодом сократился уровень запасов и увеличился собственный капитал. Благодаря этому увеличился размер излишка средств (∆СДОС и ∆ООС).

К сведению

Абсолютная устойчивость предприятия, когда для формирования запасов достаточно исключительно собственных оборотных средств, встречается достаточно редко: большинство предприятий за счет собственных средств стараются развивать инвестиционные проекты (открывают новые филиалы, новое производство и т. п.).

Особое внимание при анализе необходимо уделять соотношению собственного и заемного капитала, которое непосредственно влияет на финансовую устойчивость предприятия.

Распространено мнение, что идеальная финансовая ситуация — когда уровень собственных средств превышает уровень заемных.

Однако это не всегда верно. Так, например, превышение заемных средств над собственными не будет отрицательной чертой предприятия, свидетельствующей о скором банкротстве, если скорость обращения дебиторской задолженности выше скорости оборота материальных оборотных средств.

Кроме того, заемные средства могут быть необходимы для реализации конкретного проекта, и их отражение в бухгалтерском балансе только исказит картину при оценке финансовой устойчивости предприятия, поскольку анализу в таком случае подлежит конкретный проект, степень его доходности и срок окупаемости.

Для оценки финансовой устойчивости предприятия применяется система коэффициентов, которые отражают разные стороны состояния активов и пассивов предприятия:

1. Коэффициент обеспеченности собственными средствами (КОСС):

КОСС = (СК – ВА) / ОА,

где СК — собственный капитал;

ВА — внеоборотные активы;

ОА — оборотные активы.

Если значение данного показателя < 0,1, структура баланса признается неудовлетворительной, а организация — неплатежеспособной. Более высокая величина показателя (до 0,5) свидетельствует о хорошем финансовом состоянии организации и возможности проводить независимую финансовую политику.

2. Коэффициент обеспеченности материальных запасов собственными средствами (КОМЗ):

КОМЗ = (СК – ВА) / ЗЗ.

Если величина материальных запасов значительно выше обоснованной потребности, то собственные оборотные средства могут покрыть лишь часть материальных запасов, т. е. показатель будет меньше единицы.

3. Коэффициент маневренности собственного капитала (КМК), который показывает величину собственных оборотных средств, приходящихся на один рубль собственного капитала:

КМК = (СК – ВА) / СК.

4. Коэффициент маневренности собственных оборотных средств (КМО) — отражает способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников:

КМО = (ФВ + ДС) / (СК – ВА),

где ФВ — финансовые вложения;

ДС — денежные средства и денежные эквиваленты.

5. Коэффициент финансового риска (коэффициент задолженности, соотношения заемных и собственных средств, рычага; КФР) — показывает, сколько заемных средств предприятие привлекло на рубль собственных средств:

КФР = (ДО + КО) / СК,

где ДО — долгосрочные обязательства;

КО — краткосрочные обязательства.

Рассчитаем эти коэффициенты.

Пример 2

Исходные данные представлены в табл. 3.

Таблица 3

Исходные данные

|

№ п/п |

Показатель |

Предшествующий период, тыс. руб. |

Отчетный период, тыс. руб. |

|

1 |

Собственный капитал |

12 872,00 |

13 142,00 |

|

2 |

Внеоборотные активы |

6429,00 |

5704,00 |

|

3 |

Оборотные активы |

46 863,00 |

52 179,00 |

|

4 |

Долгосрочные обязательства |

11 200,00 |

11 200,00 |

|

5 |

Краткосрочные обязательства |

29 220,00 |

33 541,00 |

|

6 |

Финансовые вложения |

8,00 |

8,00 |

|

7 |

Денежные средства |

4917,00 |

11 211,00 |

|

8 |

Запасы |

16 788,00 |

11 678,00 |

Оценим финансовую устойчивость анализируемого предприятия. Результаты расчетов сведены в табл. 4.

Таблица 4

Расчет значений коэффициентов финансовой устойчивости

|

№ п/п |

Показатель |

Предшествующий период, тыс. руб. |

Отчетный период, тыс. руб. |

Нормативное значение |

|

1 |

Коэффициент обеспеченности собственными средствами |

0,137 |

0,143 |

> 0,1 |

|

2 |

Коэффициент обеспеченности материальных запасов собственными средствами |

0,38 |

0,64 |

> 0,6 |

|

3 |

Коэффициент маневренности собственного капитала |

0,50 |

0,57 |

> 0,5 |

|

4 |

Коэффициент маневренности собственных оборотных средств |

0,76 |

1,51 |

> 0,5 |

|

5 |

Коэффициент финансового риска |

3,14 |

3,40 |

< 1 |

Цель анализа значений коэффициента обеспеченности собственными средствами — определить, достаточно ли собственных оборотных средств для обеспечения финансовой устойчивости.

Согласно нашим расчетам фактическое значение показателей за два анализируемых периода превышают нормативное при положительной тенденции роста показателя. Это свидетельствует о платежеспособности предприятия и возможности осуществлять независимую финансовую политику.

Значение коэффициента обеспеченности материальных запасов собственными средствами в предшествующем периоде ниже нормативного значение, т. е. величина материальных запасов значительно выше обоснованной потребности и собственные средства могут покрыть лишь часть материальных запасов. Однако в отчетном периоде показатель достигает нормативного значения благодаря сокращению уровня запасов.

Коэффициент маневренности собственного капитала показывает, какая часть собственных оборотных средств находится в обороте. Он должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств. В данной ситуации значение коэффициента во все отчетные периоды превышает нормативное значение.

Значения коэффициента маневренности собственных оборотных средств в анализируемые периоды превышает нормативное значение, значит, предприятие способно поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников.

Значения коэффициента финансового риска не соответствуют нормативу ни в один из анализируемых периодов, что говорит о зависимости предприятия от заемного капитала. Однако, как отмечалось ранее, предприятие в этом случае не обязательно финансово неустойчивое или на грани банкротства, если оно обладает достаточными ресурсами для того, чтобы своевременно погашать обязательства, и не испытывает затруднений в финансовой гибкости.

Отличительная черта надежного и устойчивого предприятия — его способность отвечать по своим обязательствам вовремя и в полном объеме.

Обратите внимание!

Независимо от стадии жизненного цикла, на котором находится предприятие, менеджмент должен определять оптимальный уровень ликвидности, поскольку недостаточная ликвидность активов может привести к неплатежеспособности или банкротству, а избыточная — к снижению рентабельности.

Для оценки платежеспособности используют коэффициенты ликвидности, которые характеризуют способность предприятия отвечать по своим обязательствам:

1. Коэффициент абсолютной ликвидности (норма денежных резервов) — определяется как отношение денежных средств и краткосрочных финансовых вложений к сумме краткосрочных долгов предприятия:

Кабс = (ДС + ФВ) / КО,

где ФВ — финансовые вложения.

Его уровень показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности.

Нормативным значением данного коэффициента принято считать значение, большее 0,1–0,2. Это свидетельствует о том, что ежедневно подлежат погашению 10–20 % краткосрочных обязательств.

2. Коэффициент быстрой (срочной) ликвидности (КБЛ) — отношение денежных средств, краткосрочных финансовых обязательств и дебиторской задолженности к краткосрочным обязательствам:

КБЛ = (ДС + ФВ + ДЗ) / КО,

где ДЗ — дебиторская задолженность.

Коэффициент характеризует способность компании погашать текущие (краткосрочные) обязательства за счет оборотных активов. Нормативные значения показателя — от 0,7–0,8 до 1.

3. Коэффициент текущей ликвидности (общий коэффициент покрытия долгов; КТЛ) — отношение всей суммы оборотных активов к общей сумме краткосрочных обязательств:

КТЛ = ОА / КО,

где ОА — оборотные активы.

Коэффициент дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Удовлетворяет обычно коэффициент, превышающий значение 2.

Рассчитаем коэффициенты и оценим платежеспособность предприятия.

Пример 3

Исходные данные для расчетов представлены в табл. 5.

Таблица 5

Исходные данные

|

№ п/п |

Показатель |

Предшествующий период, тыс. руб. |

Отчетный период, тыс. руб. |

|

1 |

Оборотные активы |

46 863,00 |

52 179,00 |

|

2 |

Дебиторская задолженность |

24 158,00 |

28 286,00 |

|

3 |

Краткосрочные обязательства |

29 220,00 |

33 541,00 |

|

4 |

Финансовые вложения |

8,00 |

8,00 |

|

5 |

Денежные средства |

4917,00 |

11 211,00 |

Оценим платежеспособность анализируемого предприятия, результаты расчетов — в табл. 6.

Таблица 6

Расчет показателей ликвидности

|

№ п/п |

Показатель |

Предшествующий период, тыс. руб. |

Отчетный период, тыс. руб. |

Нормативное значение |

|

1 |

Коэффициент абсолютной ликвидности |

0,17 |

0,33 |

> 0,1–0,2 |

|

2 |

Коэффициент быстрой (срочной) ликвидности |

1,00 |

1,18 |

> 0,7–0,8 |

|

3 |

Коэффициент текущей ликвидности |

1,60 |

1,56 |

> 1–2 |

Значения коэффициента абсолютной ликвидности свидетельствуют о хорошей тенденции развития предприятия, которое может эффективно балансировать и синхронизировать приток/отток денежных средств по объему и срокам.

Значение коэффициента быстрой ликвидности также в пределах нормы, что свидетельствует о высокой способности предприятия выполнять свои краткосрочные обязательства за счет быстрореализуемых активов.

Значение коэффициента текущей ликвидности показывает, что оборотные активы выше, чем краткосрочные финансовые обязательства, есть резервный запас для компенсации убытков (значение показателя в пределах нормы, величина этого запаса достаточна для покрытия убытков).

Нормирование оборотных средств компании

Как отмечалось ранее, одна из главных задач предприятия по управлению финансовой устойчивостью — обеспечить бесперебойную работу компании за счет оборотных средств.

К сведению

Оборотные активы включают запасы готовой продукции, производственные запасы, незавершенное производство, дебиторскую задолженность и средства на расчетных счетах и в кассе предприятия.

Оборотные активы образуются за счет как собственного капитала, так и краткосрочных заемных средств. Желательно, чтобы на производственных предприятиях, оборотные активы были наполовину сформированы за счет собственных источников финансирования, а наполовину — за счет заемного капитала. Тогда обеспечивается гарантия погашения внешнего долга и оптимальное значение коэффициента ликвидности.

Если на предприятии необоснованно выросли запасы сырья и готовой продукции, увеличился объем дебиторской задолженности, это говорит об острой нехватке денежных средств.

Для нормирования оборотных средств компании используют различные методы: прямым счетом, аналитический метод, отчетно-статистический, коэффициентный и др.

Мы рассмотрим отчетно-статический метод, который основан на анализе данных статической отчетности при использовании фактических сведений за предшествующие периоды.

Обратите внимание!

Нормативы устанавливаются индивидуально для каждого предприятия с учетом его специфики на определенный период, а на следующий отчетный период нормативы подлежат пересмотру.

Норматив оборотных средств представляет сумму нормативов запасов готовой продукции, производственных запасов, незавершенного производства, дебиторской задолженности и денежных средств.

Рассмотрим последовательность формирования нормативов оборотных средств на примере нормирования дебиторской задолженности.

Пример 4

Данные для расчетов — в табл. 7.

Таблица 7

Исходные данные

|

№ п/п |

Показатель |

1-й месяц |

2-й месяц |

3-й месяц |

4-й месяц |

5-й месяц |

6-й месяц |

|

1 |

Дебиторская задолженность, тыс. руб. |

10,00 |

15,00 |

10,00 |

20,00 |

22,00 |

17,00 |

|

2 |

Выручка, тыс. руб. |

112,00 |

128,00 |

117,00 |

142,00 |

150,00 |

134,00 |

|

3 |

Количество дней |

30,00 |

30,00 |

30,00 |

30,00 |

30,00 |

30,00 |

Расчет:

1. Определим оборачиваемость дебиторской задолженности в днях (Об):

Об = (ДЗ / В) × Qдн,

где В — выручка от реализации за анализируемый период, руб.;

Qдн — количество дней в анализируемом периоде.

Оборачиваемость по месяцам:

- 1-й месяц: (10 / 112) × 30 = 2,7 дн.;

- 2-й месяц: (15 / 128) × 30 = 3,5 дн.;

- 3-й месяц: (10 / 117) × 30 = 2,6 дн.;

- 4-й месяц: (20 / 142) × 30 = 4,2 дн.;

- 5-й месяц: (22 / 150) × 30 = 4,4 дн.;

- 6-й месяц: (17 / 134) × 30 = 3,8 дн.

2. Определим норму дней оборачиваемости дебиторской задолженности как среднеарифметическое по анализируемым периодам:

(2,7 + 3,5 + 2,6 + 4,2 + 4,4 + 3,8) / 6 = 3,5 дн.

3. Определим планируемую выручку на 7-й месяц. Допустим, для рассматриваемого примера по данным прогноза продаж планируемый объем выручки от реализации на 7-й месяц — 140 тыс. руб.

4. Определим нормативное значение дебиторской задолженности для 7-го месяца:

НДЗ = (В / Qдн) × Норма дней,

для нашего примера:

НДЗ для 7-го месяца = (140 / 30) × 3,5 = 16,3.

Отметим, что формирование оборотных средств предполагает комплексный подход.

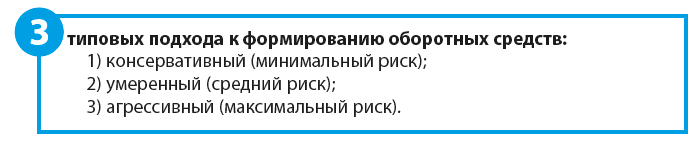

При разработке политики управления оборотными средствами необходимо определить, какой метод подходит именно вашему предприятию:

- консервативный подход предполагает формирование значительных страховых запасов ТМЦ для бесперебойности производственного процесса. Это влечет за собой увеличение расходов на содержание запасов. Однако риск потерь в случае производственных сбоев или сбоев поставки минимален.

Такая же ситуация предполагается и в вопросах управления денежными средствами: наличие на расчетных счетах компании и в кассе большего страхового запаса позволит совершить своевременный платеж практически в любой ситуации, однако в этом случае денежные средства «не работают» и постоянно обесцениваются;

- агрессивный подход — полная противоположность консервативному: минимум запасов, точный расчет потребности в оборотных средствах. При этом доходность предприятия возрастает, однако риск очень велик: в форс-мажорных ситуациях предприятие просто не сможет оперативно среагировать, и производство может остановиться;

- умеренный подход — «золотая» середина между консервативным и агрессивным методами: умеренный страховой запас и, как следствие, умеренный риск и доход.

Безусловно, агрессивный подход самый доходный, позволяет инвестировать денежные средства, не тратя их на страховые запасы. Однако в современных условиях в связи с несвоевременными отгрузками материалов, наличием просроченной дебиторской задолженности и т. д. это практически невозможно.

Оперативный контроль финансовой устойчивости предприятия

Контроль финансовой устойчивости начинается с бюджетирования, которое предполагает управление денежными потоками предприятия и позволяет обеспечить сбалансированность поступлений и расходований денежных средств, а также повысить платежеспособность предприятия.

Главными документами в системе бюджетирования являются бюджет доходов и расходов (БДР) и бюджет движения денежных средств (БДДС).

Бюджет доходов и расходов (БДР) визуально напоминает привычную всем форму № 2 бухгалтерской отчетности — отчета о финансовых результатах. Информация о денежных потоках, на основе которой оцениваются способность предприятия генерировать денежные средства и потребности в использовании этих денежных потоков, консолидируется в системе бюджетного управления с помощью бюджета движения денежных средств.

БДДС структурно представляет собой движение денежных средств (по расчетному счету и/или кассе), отражая планируемые поступления и расходования денежных средств в процессе предпринимательской деятельности.

Формирует данные планы финансовых блок предприятия, при этом каждый разрабатывает удобную им форму или использует программное обеспечение.

Обратите внимание!

Не важно, как и в какой программе формируются бюджеты, главное — обязательный анализ исполнения сформированных бюджетов (путем формирования отчетов, например) и обязательная детализация по месяцам. Это требует постоянного оперативного мониторинга.

Ежедневный (еженедельный, ежемесячный) контроль за состоянием платежеспособности предприятия предполагает отслеживание размеров долгов перед другими предприятиями. Для этого на предприятиях формируют план платежей на каждый день (табл.

Таблица 8

План платежей на день

|

№ п/п |

Статья затрат |

Контрагент |

Назначение платежа |

Сумма, руб. |

Наличие просрочки, руб. |

|

1 |

Сырье и материалы |

ООО «Альфа» |

жгуты |

200 000,00 |

— |

|

2 |

Сырье и материалы |

ООО «Альфа» |

подшипники |

300 000,00 |

300 000,00 |

|

3 |

Сырье и материалы |

ООО «Альфа»» |

насосы |

80 000,00 |

— |

План платежей (см. табл.

Включение информации о поступлениях денежных средств позволит отобразить более полную картину.

К сведению

Планируемые расходы предприятия могут превышать сумму планируемых доходов и остатков на счетах, поэтому необходимо ежедневно контролировать платежеспособность предприятия, сводя подобные отчеты в еженедельные, ежемесячные и т. д.

Если нет ни необходимого остатка, ни поступлений (которые впоследствии будут отображаться по дебету счета 51 «Расчетные счета»), будет расти долги перед контрагентами. Показатель остатков на начало рабочего дня по счету 51 «Расчетные счета» также можно включить в план платежей, чтобы контролировать их расходование.

Дополнительно в планы платежей иногда включают информацию о неуменьшающемся остатке (ранее рассмотренный страховой запас) на конец периода (как правило, та сумма денежных средств, которые нужна для обеспечения бесперебойности функционирования на следующей период, так называемая «подушка безопасности»).

Если средств для проведения платежей недостаточно, стоит посмотреть оборот по данному счету за предыдущий день (неделю, месяц): по дебету счета 51 будет отражаться приход, по кредиту — расход.

Отображая информацию как о приходе денежных средств, так и о их расходе, документ позволяет синхронизировать денежные потоки, а значит, повысить эффективность контроля за финансовым здоровьем предприятия в целом.

Также немаловажным в вопросе управления финансовой устойчивостью является анализ дебиторской и кредиторской задолженности. Дебиторская задолженность в бухгалтерском балансе отображается в качестве собственных средств предприятия, а кредиторская — заемных. Поэтому анализ задолженностей предприятия в первую очередь необходим для определения платежеспособности предприятия.

Для отражения состояния дел по взаиморасчетам можно воспользоваться отчетом (табл. 9). Подобные отчеты можно формировать как в MS Excel, так и в автоматизированных программах, которые формируют подобные отчеты на основании данных бухгалтерского учета.

Таблица 9

Отчет о дебиторской и кредиторской задолженностях

|

№ п/п |

Дебиторы/кредиторы |

Долг на начало периода, руб. |

Отгрузка, руб. |

Оплата, руб. |

Долг на конец периода, руб. |

|

|

1 |

Дебиторы |

350 000,00 |

350 000,00 |

350 000,00 |

350 000,00 |

|

|

1.1 |

ООО «Альфа» |

250 000,00 |

150 000,00 |

200 000,00 |

200 000,00 |

|

|

1.2 |

ООО «Бета» |

100 000,00 |

200 000,00 |

150 000,00 |

150 000,00 |

|

|

2 |

Кредиторы |

500 000,00 |

350 000,00 |

600 000,00 |

250 000,00 |

|

|

2.1 |

ООО «Гамма» |

150 000,00 |

150 000,00 |

200 000,00 |

100 000,00 |

|

|

2.2 |

ООО «Омега» |

350 000,00 |

200 000,00 |

400 000,00 |

150 000,00 |

Отчет об обязательствах предприятия можно «нагрузить» дополнительной информацией, например, внести сведения о планируемых датах погашения, номер контракта, номера платежных поручений и товарных накладных и пр. Подобный отчет позволяет быстро среагировать в случае необходимости срочно высвободить денежные средства или решить вопрос необходимости получения кредита.

В управлении задолженностью особое внимание следует уделять наиболее давним долгам и самым большим суммам задолженности. Для этого можно формировать реестр старения задолженностей, особенно дебиторской (табл. 10).

Таблица 10

Реестр старения дебиторской задолженности

|

№ п/п |

Контрагент |

Срок дебиторской задолженности |

|||

|

до 15 дней |

15–30 дней |

30–60 дней |

свыше 60 дней |

||

|

руб. |

руб. |

руб. |

руб. |

||

|

1 |

ООО «Альфа» |

400 000,00 |

|||

|

2 |

ООО «Бета» |

4 800 000,00 |

|||

|

3 |

ООО «Гамма» |

300 000,00 |

|||

|

4 |

ООО «Сигма» |

120 000,00 |

Анализ реестра старения дебиторской задолженности позволит контролировать изменение дебиторской задолженности на конкретную дату или период, а главное — увидеть контрагентов, которые систематически нарушают обязательств, а также сформировать рейтинг платежеспособных и неплатежеспособных представителей.

Если контрагент один раз попал в реестр, на него стоит обратить внимание, но это еще не говорит о его финансовой несостоятельности.

Впоследствии информацию из реестров старения дебиторской задолженности можно использовать для заключения новых договоров, например, предложить контрагентам, за которыми закрепился статус ответственных плательщиков, более выгодные договорные условия. А в отношении неплатежеспособных контрагентов стоит поставить вопрос о целесообразности взаимодействия с ними.

В некоторых компаниях устанавливают системы скидок и наценок, что связано с особенностями оплаты, например, при частичной предоплате предоставляется скидка, при отсрочке платежа — наценка.

Статья опубликована в журнале «Справочник экономиста» № 5, 2018.

В разделе рассмотрены разные коэффициенты: коэффициент мобильности имущества, коэффициент покрытия процентов и другие.

-

Коэффициент автономии (финансовой независимости)

Коэффициент автономии (финансовой независимости) (англ. Equity ratio) – коэффициент, показывающий долю активов организации, которые обеспечиваются собственными средствами. Чем выше значение данного коэффициента, тем предприятие финансово устойчивее, стабильнее и более независимо от внешних кредиторов.

Чем больше у организации доля внеоборотных активов (фондоемкое производство), тем больше долгосрочных источников требуется для их финансирования, а значит доля собственного капитала должна быть больше — выше коэффициент автономии.

-

Коэффициент капитализации

Коэффициент капитализации (англ. capitalization ratio) – сравнивает размер долгосрочной кредиторской задолженности с совокупными источниками долгосрочного финансирования, включающими помимо долгосрочной кредиторской задолженности собственный капитал организации. Коэффициент капитализации позволяет оценить достаточность у организации источника финансирования своей деятельности в форме собственного капитала.

Коэффициент капитализации входит в группу показателей финансового левериджа — показателей, характеризующих соотношение собственных и заемных средств организации.

Данный коэффициент позволяет оценить предпринимательский риск. Чем выше значение коэффициента, тем больше организация зависима в своем развитии от заемного капитала, тем ниже финансовая устойчивость. В то же время, более высокий уровень коэффициента говорит о большей возможной отдачи от собственного капитала (более высокая рентабельность собственного капитала).

В данном случае капитализация компании (не путать с рыночной капитализацией) рассматривается как совокупность двух наиболее устойчивых пассивов — долгосрочных обязательств и собственных средств.

-

Коэффициент краткосрочной задолженности

Коэффициент краткосрочной задолженности — показывает долю краткосрочных обязательств предприятия в общей сумме внешних обязательств (какая доля в общей сумме задолженности требует краткосрочного погашения). Увеличение коэффициента повышает зависимость организации от краткосрочных обязательств, требует увеличения ликвидности активов для обеспечения платежеспособности и финансовой устойчивости.

-

Коэффициент мобильности имущества

Коэффициент мобильности имущества — характеризует отраслевую специфику организации. Показывает долю оборотных активов в общей величине активов предприятия.

-

Коэффициент мобильности оборотных средств

Коэффициент мобильности оборотных средств — показывает долю абсолютно готовых к платежу средств в общей сумме средств направляемых на погашение краткосрочных долгов.

-

Коэффициент обеспеченности запасов

Коэффициент обеспеченности запасов — показывает, в какой степени материальные запасы покрыты собственными средствами или нуждаются в привлечении заемных.

-

Коэффициент обеспеченности собственными оборотными

Коэффициент обеспеченности собственными оборотными средствами — характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Данный коэффициент не имеет распространения на западе. В российской практике коэффициент был введен нормативно Распоряжением Федерального управления по делам о несостоятельности (банкротстве) от 12.08.1994 г. N 31-р и ныне не действующим Постановлением Правительства РФ от 20.05.1994 г. N 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий». Согласно указанным документам, данный коэффициент используется как признак банкротства организации.

-

Коэффициент покрытия инвестиций

Коэффициент покрытия инвестиций (долгосрочной финансовой независимости) – показывает, какая часть активов финансируется за счет устойчивых источников — собственных средств и долгосрочных кредитов. Данный показатель позволяет инвесторам оценить ожидаемые успехи работы предприятия, вероятность наступления неплатежеспособности, банкротства. Анализировать коэффициент покрытия инвестиций следует во взаимосвязи с другими финансовыми коэффициентами: ликвидности и платежеспособности.

-

Коэффициент покрытия процентов

Коэффициент покрытия процентов (коэффициент обслуживания долга) (англ. interest coverage ratio, ICR) — характеризует способность организации обслуживать свои долговые обязательства. Показатель сравнивает прибыль до уплаты налогов и процентов (EBIT) за определенный промежуток времени и проценты по долговым обязательствам за тот же период. Чем больше коэффициент покрытия процентов, тем устойчивее финансовое положение организации. Но если коэффициент очень высокий, то это говорит о слишком осторожном подходе к привлечению заемных средств, что может привести к пониженной отдаче от собственного капитала.

-

Коэффициент собственных оборотных средств

Коэффициент собственных оборотных средств — показатель характеризует ту часть собственного капитала, которая является источником покрытия его текущих или оборотных активов со сроком оборачиваемости менее 1 года.

Величина собственных оборотных средств численно равна превышению текущих активов над текущими обязательствами, поэтому любые изменения в составе его компонентов прямо или косвенно влияют на размер и качество данной величины. Как правило, разумный рост собственного оборотного капитала рассматривается как положительная тенденция. Однако могут быть исключения, например, рост данного показателя за счет увеличения безнадежных дебиторов не улучшает качественный состав собственных оборотных средств.

-

Коэффициент финансового левериджа