Организации открывают расчетный счет для проведения безналичных платежей. От прочих банковских продуктов он отличается тем, что позволяет выполнять множество платежных операций, выполняя расчеты с государством, партнерами, сотрудниками, поставщиками и клиентами. В статье рассказываем, как происходит открытие расчетного счета для ООО, в каких случаях без него не обойтись, а также какую документацию понадобится собрать.

Зачем ООО нужен расчетный счет

Российский закон не обязывает юридических лиц иметь счета в финансовых организациях. Формально получается, что данное право собственников бизнеса остается добровольным.

Реалии же ведения предпринимательской деятельности показывают, что бизнесмен, трудящийся в любой сфере, вынужден пользоваться банковскими услугами. Организация не может отказаться от проведения безналичных транзакций. Оборот наличных средств ограничен требованиями Центробанка РФ. Оплата налогов также осуществляется безналичным методом, что сказано в ст. 45 НК РФ.

Плюсы и минусы открытия расчетного счета для ООО

Преимущества РКО для ООО — это ряд дополнительных возможностей для качественного развития бизнеса. Что сможет себе позволить компания, открывшая р/с:

- безопасное хранение денежных средств;

- выстраивание надежных отношений с любыми контрагентами;

- проведение операций в режиме онлайн;

- повышение скорости расчетов с контрагентами;

- сокращение комиссий за перечисление денег;

- выпуск клиентских корпоративных карт с привязкой к счету;

- перечисление зарплат работникам на банковские карты.

- Рассказывая о достоинствах продукта, нельзя не упомянуть и некоторые недостатки:

- расходы на оплату банковских услуг и выполнение расчетно-кассовых операций;

- риск ареста денежных средств;

- вероятность банкротства банка.

Последний момент исключается при обдуманном подходе к выбору финансовой организации, внимательном изучении ее характеристик и рейтинга.

Подготовка к открытию расчетного счета

Не требуется открывать р/с в одно время с регистрацией ООО. Это можно сделать и позднее, если уставный капитал вносится не деньгами, а, к примеру, имуществом.

В большинстве ситуаций РКО оформляют сразу и перечисляют на счет сумму уставного капитала.

Лимит расчетов наличными по одному договору регулятор установил на уровне 100 тысяч рублей. До того, как эта планка будет достигнута, можно принимать оплату и рассчитываться наличными, пользуясь контрольно-кассовой техникой (ККТ) без расчетного счета. С какими моментами стоит определиться за этот срок:

финансовое учреждение. Выбор нужно делать, учитывать доступность офиса, наличие удобных интернет-сервисов, широкий ассортимент бизнес-продуктов, подходящие тарифные планы, график работы и лояльность службы техподдержки;

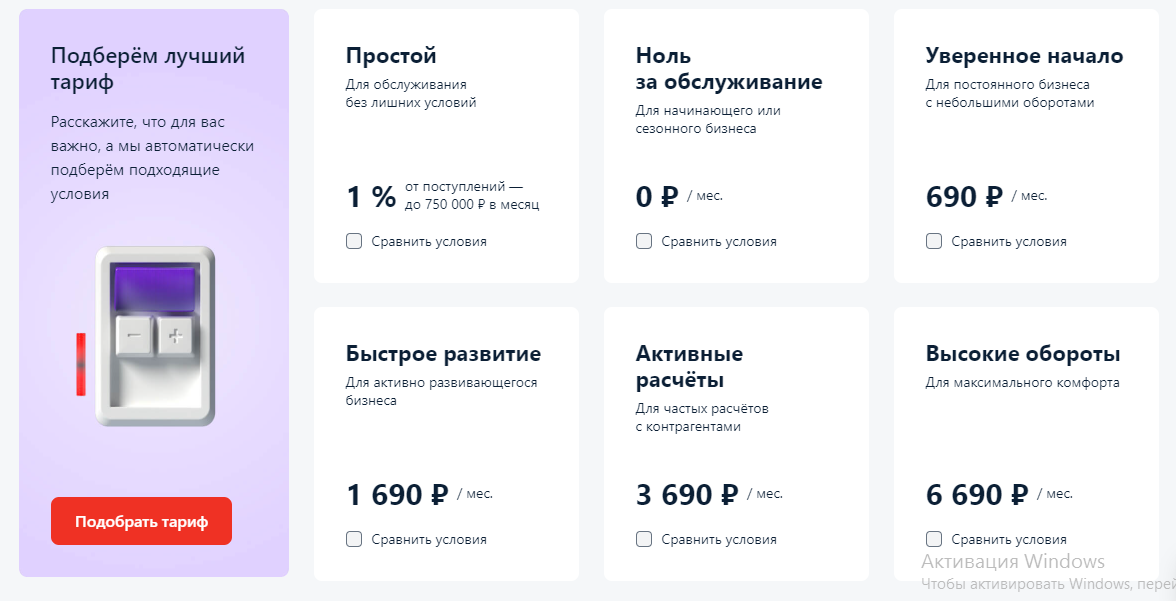

тариф. Не стоит гнаться за излишней дешевизной, так как в этом случае каждую дополнительную операцию придется оплачивать отдельно.

Очень дорогая программа начинающему предпринимателю с небольшим оборотом тоже не подойдет. Следует тщательно проанализировать доступные предложения, сравнить их и остановиться на лучшем;

стоимость. Р/с, открываемый бесплатно, может оказаться очень дорогим в обслуживании. Учитывать нужно не только сумму, в которую обойдется регистрация счета, но и другие операции обслуживания. Некоторые банки заманивают клиентов бесплатным оформлением РКО, льготными периодами или большими скидками, а потом берут высокую оплату за обслуживание.

Как только предприниматель выбрал финансовое учреждение и программу, он может переходить к следующему этапу — подготовке документации. Полный перечень документов прописан в Инструкции Банка России №153-И. Предъявить их может директор или главный бухгалтер ООО, а также другой представитель предприятия, имеющий доверенность.

Какие документы нужны для открытия счета

Операционисту предъявляются оригиналы следующих бумаг:

- устав предприятия;

- свидетельства о регистрации и постановке ООО на налоговый учет;

- подтверждение директорских полномочий;

- паспорт руководителя;

- бумага, подтверждающая полномочия сотрудников на распоряжение безналичными средствами (если данное право передается);

- документ с кодами статистической отчетности;

- заверенные образцы подписи и печати ООО;

- выданные лицензии при включении предприятия в категорию лицензируемых;

- доверенность (если подачей документации занимается доверенное лицо).

Деятельность всех российских банков контролируется Росфинмониторингом. Он следит, чтобы ФО не проводили транзакции, позволяющие отмывать доходы, финансировать террористическую или другую деятельность, противоречащую закону РФ. В рамках данного контроля от ООО могут запросить следующие бумаги:

- свидетельство собственника или соглашение об аренде, чтобы подтвердить юридический адрес компании;

- сведения об имидже ООО на рынке;

- бухгалтерскую отчетность за год, налоговые декларации с проставленной отметкой ИФНС, справку об отсутствии долгов перед ФНС.

Как открыть расчетный счет для ООО дистанционно

Процесс открытия р/с без личного присутствия выглядит так:

- Перейти на официальный сайт кредитного учреждения.

- Заполнить электронную форму заявки.

- Отправить документы.

- Ответить оператору службы поддержки, который свяжется с заявителем одним из доступных способов.

- Уточнить все нюансы и задать интересующие вопросы.

- Договориться о месте и времени встречи с банковским менеджером.

- Подписать договор.

Когда будет открыт счет

Сам по себе срок открытия расчетного счета для ООО достаточно короток, но если есть необходимость в срочном получении реквизитов, стоит воспользоваться опцией их бронирования. Такую услугу сегодня оказывают практически все крупные банки. Предоставленный номер не будет изменяться, поэтому его можно использовать для взаимодействия с контрагентами.

После клиент соберет необходимый пакет документов, направит их в офис и заключит договор на расчетно-кассовое обслуживание. Отведенное на это время находится в диапазоне от недели до месяца. Если представитель бизнеса не приходит в указанный срок, бронь аннулируется.

Сколько расчетных счетов может иметь ООО

Начинающие бизнесмены задаются вопросом о том, сколько р/с они могут открыть. Налоговый Кодекс Российской Федерации не запрещает юрлицам заводить несколько счетов, если она необходимы для удобства ведения деятельности. Окончательное решение по числу р/с принимает руководитель компании.

Не существует ограничений и по количеству финансовых организаций, с которыми сотрудничает предприниматель.

Во сколько обойдется обслуживание р/с

Какие ключевые аспекты влияют на стоимость обслуживания счета:

банк. Всегда требуется сопоставлять тарифы учреждений, чтобы четко видеть полную картину;

пакет услуг. ФО создают программы для разных предпринимательских нужд. Тому, кто только открыл собственное дело, оптимально выбирать самый простой тариф. Специальные тарифные планы предлагаются торговым предприятиям, фирмам, ведущим онлайн-бизнес, тем, кто работает с зарубежными партнерами, и т. д.;

проводимые операции. Чем больше их совершается, тем больше будет стоить обслуживание;

дополнительные опции (эквайринг, открытие зарплатных проектов и прочее).

За какие операции банки берут оплату при подключении к РКО:

- Обслуживание расчетного счета. Обычно плата взимается каждый месяц, но некоторые ФО делают бесплатными первые один или несколько месяцев.

- Платежи организациям и физлицам. Стандартно в пакет входит несколько бесплатных транзакций, а при превышении лимита банк взимает комиссию.

- Снятие наличных. Клиенты получают бизнес-карты, с помощью которых снимаются наличные. Стоимость операции зависит от тарифа и банка.

- Внесение наличных. Данная операция также подлежит тарификации. Если выполнять ее при помощи карты, подключенной к счету (корпоративной карты), стоимость снизится, при пополнении через кассу — возрастет.

Почему для открытия расчетного счета стоит воспользоваться сервисом Банки.ру

Наш маркетплейс рекомендуется использовать как для быстрого и надежного поиска подходящего банка, так и для мгновенного перехода к подаче заявки на РКО. Какие моменты особенно ценятся пользователями:

- ежедневное обновление информации;

- работа экспертов и аналитиков;

- возможность напрямую задать вопрос по номеру горячей линии Банки.ру;

- многочисленные отзывы, оставленные реальными пользователями;

- возможность сравнения доступных тарифов, создав перечень подходящих программ.

Изначально банковские предложения на странице показываются по степени популярности у пользователей. Отсортировать тарифы при помощи специального фильтра можно по разным параметрам, к примеру, по стоимости для клиента. Расходы по РКО — это плата за ежемесячное обслуживание + все комиссионные сборы за операции. В форму вносятся такие параметры:

- Суммы внесения и снятия наличных через кассу или бизнес-карту.

- Сколько денег будет приходить на счет от контрагентов.

- Сколько переводов будет производиться на счета физических, юридических лиц и ИП.

- Суммы, которые будут переводиться на счета физлиц.

При помощи фильтра можно создать и собственный ТОП банковских предложений, воспользовавшись дополнительными ограничениями и опциями фильтрации (бесплатное обслуживание и бухгалтерия, выезд менеджера для открытия р/с и прочее).

Автор: Елена Шапкун эксперт по РКО и продуктам для бизнеса Банки.ру почта: rko@banki.ru , Яндекс Кью

Аналитики и эксперты раздела РКО:

- Владислав Коваленко, главный редактор сайта Банки.ру, в деловой и финансовой журналистике с 2000 года

- Сабина Хасанова, директор департамента аналитики и контента Банки.ру, в деловой и финансовой журналистике с 2000 года.

Расчетные счета для ООО в крупных банках:

Альфа Банк Сбербанк

«Простой»

Бизнес-копилка бесплатно

Посмотреть тариф

«Бесплатный»

Новый банк для бизнеса с обслуживанием за 0 ₽ навсегда!

Посмотреть тариф

«Все просто»

Счёт всего за минуту!

Посмотреть тариф

Показано 20 из 106Обновлено 22.03.2023

Отзывы о РКО

Оставить отзыв

С таким банком хочется сотрудничать

Была оформлена подписка на пакет рко, так, действительно, получалось экономить на комиссиях за переводы. На месяц выпал из работы, поэтому услугой не пользовался, однако деньки всё равно сняли. Да, в рамках условий, здесь банк ничего не нарушил, но я услугой по факту не пользовался. Рассказал об это…Читать далее

Владислав Санкт-ПетербургАльфа-Банк

Довольна переходом

Буквально сбежала от обслуживания в одном известном вечном банке. Постоянно по более-менее серьезным вопросам типа получения электронной подписи, помощи с кассой и тп, нужно было обращаться к менеджерам в отделении, ехать туда, сидеть в очереди, писать заявления и так далее. Причем в одном филиале м…Читать далее

Ксения МоскваТинькофф Банк

Работа на маркетплейсах

Тинькофф Бизнес отлично подошел для бизнеса на маркетплейсах. Мой друг ИП, я веду бизнес с ним, отвечаю за рекламную часть – продвижение и все такие дела. Я в том числе общался с поддержкой Тинькофф и менеджерами. Они помогли оформить даже карточки товаров, дали доступ на бесплатный курс и вебинары…Читать далее

Сергей МоскваТинькофф Банк

Услугами РКО доволен

Пользуюсь услугами РКО в банке «Руснарбанк» на протяжении 8 месяцев. На выбранном тарифе, внесение/снятие наличных, обслуживание и платежи бесплатные. Есть удобный онлайн-банк и техническая поддержка всегда оперативно реагирует на запросы. Единственный минус — хотелось бы побольше отделений и банком…Читать далее

Замечательный банк

В апреле этого года обращалась в банк для подключения онлайн-кассы. Зашла на сайт, проконсультировалась по продуктам и тарифам по телефону(тариф выбрала Дело-Лайт). Назначили визит специалиста с документами через день(доставка и оформление бесплатное)Сотрудник приехал, все оформил, помог разобраться…Читать далее

Замечательный банк

В апреле 2022 обратилась в банк для подключения онлайн-кассы. Позвонила получить консультацию по телефону на сайте. Консультант соорентировал по тарифам и продуктам банка и посоветовал зарегистрироваться на сайте и зарезервировать счет. Сотрудник приехал через день и привез документы на оформление….Читать далее

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Открыть РКО для малого и среднего бизнеса

РКО для бизнеса предлагают десятки банков. Не в каждом условия выгодные для представителей малого и среднего бизнеса. Поэтому перед выбором учреждения необходимо взвесить все плюсы и минусы, внимательно изучить условия по каждому предложению.

| Название тарифа | Обслуживание | Платежи | Внесение наличных | |

|---|---|---|---|---|

| Простой

Тинькофф Банк, Лиц. № 2673 |

Бесплатно | Бесплатно | от 0.15% | Подать заявку |

| Бесплатный

Бланк банк, Лиц. № 2368 |

Бесплатно | Бесплатно | Бесплатно | Подать заявку |

| Все просто

Руснарбанк, Лиц. № 3403 |

Бесплатно | Бесплатно | от 0.25% | Подать заявку |

| На старте

Банк ВТБ, Лиц. № 1000 |

Бесплатно | Бесплатно | от 0.5% | Подать заявку |

| Мастер

Совкомбанк, Лиц. № 963 |

590 | Бесплатно | от 0.15% | Подать заявку |

Расчетный счет для малого бизнеса позволяет работать как с рублями, так и с валютой. Одной из возможностей является получение услуги дистанционного банковского обслуживания, с помощью которого можно совершать практически любые операции.

Р/с дает возможность:

- совершать переводы в иностранной валюте;

- производить расчеты по иностранным контрактам;

- получать наличку для зарплаты;

- выдавать деньги на карточку сотрудникам;

- получать наличные деньги для различных хозяйственных нужд.

Банки для открытия РКО малому бизнесу

На нашем сайте вы можете изучить рейтинг банков для расчетного счета для малого бизнеса, а также сравнить предложения. Перечень популярных банков, делающих предложения для юр. лиц:

- Сбербанк. Предлагает бесплатное обслуживание и открытие. Есть возможность использования валютного контроля, интернет-банка, мобильного бланка. Выгодные условия зарплатного проекта. Возможен прием наличных под 0,15%

- Тинькофф Банк. Предлагает расчетные счета для малого и среднего бизнеса. Есть функция СМС-информирования, эквайринга, мобильного банка.

- Банк Открытие. Предлагает услуги по валютному контролю, эквайринга. Открытие и обслуживание происходят бесплатно. Представители бизнеса могут воспользоваться помощью в регистрации компании и в организации бух. учета.

- Восточный Банк. Открывает р/с за один день. Дает возможность пользоваться бонусами: 3 месяца бесплатного обслуживания, интернет и мобильный банк бесплатно. Есть настраиваемые тарифы для разных типов бизнес.

Критерии выбора банка

Начинающим бизнесменам лучше искать учреждение, которое предлагает стартовый тарифный план. Обычно он предполагает минимальный пакет набора услуг и бесплатное обслуживание. При выборе акцентируйте внимание на:

- достаточное количество филиалов, отделений, удобство их расположения;

- разнообразие тарифных планов;

- наличие многофункционального интернет-банка;

- стоимость обслуживания и проводимых операций;

- наличие дополнительных услуг.

Многие выбирают расчетно-кассовое обслуживание для малого бизнеса, при котором есть возможность получать наличку и выпускать дебетовые платежные средства.

Требования

Для открытия расчетного счета необходима:

- карточка с образцами подписей,

- заявка и устав, свидетельство ОГРН,

- документы на юр. адрес.

Может пригодиться и лицензия для определенных видов деятельность, а также паспорта лиц, принимающих участие в открытии. Точный перечень документов и требований уточняется непосредственно в банке. Некоторые организации требуют сразу вместе с оригиналами предоставить копии.

Как открыть расчетный счет?

На нашем сайте сможете найти предложения р/с для бизнеса онлайн. Предлагаются условия от лучших банков России, поэтому вы без проблем определитесь с выбором. Предлагаем:

- Найти варианты с учетом стоимости открытия, обслуживания.

- Оформить заявку на открытие счета прямо с сайта.

Сервисы

- Подбор кредита

- Калькулятор кредитов

- Калькулятор займов

- Калькулятор вкладов

- Рейтинг кредитов

Благодаря сервису Бробанк вы можете сравнить тарифы и получить полную информацию о банковских продуктах в рамках РКО. Подать заявку на открытие расчетного счета после выбора банка можно через сервис Brobank. Это быстро и удобно, поскольку не требуется посещение банковского офиса, а все необходимые сведения и контакты вы узнаете, перейдя на страницу выбранного банка.

Ведение бизнеса, по сути, невозможно без открытия расчетного счета, поскольку все транзакции проходит именно через него.

Расчетный счет необходим:

- для участия в госзаказах;

- взаиморасчетов с контрагентами;

- хранения выручки;

- уплаты налогов;

- перевода зарплаты сотрудникам;

- получения прибыли от безналичной оплаты (при подключении эквайринга).

То есть расчетный счет нужен для ведения деятельности в целом, а отсутствие расчетного счета накладывает на нее ограничения.

В каком банке лучше открывать расчетный счет

Предпринимателю очень важно открыть счет в надежном банке, который предложит самые выгодные условия обслуживания и дополнительные продукты, которые будут полезны при ведении бизнеса.

Сегодня на финансовом рынке довольно большое количество банков, и выбрать лучший из них достаточно сложно. Однозначного и верного ответа на вопрос, — в каком банке лучше открыть расчетный счет, — нет, потому что все индивидуально. Однако мы выделили основные критерии, которые помогут вам выбрать «свой» банк.

Надежность

О надежности банка говорит участие государства в деятельности банка. Это означает, что ваши денежные средства находятся под защитой и не исчезнут в случае отзыва лицензии у банка. Однако нужно учесть, что банк в этом случае предложит клиентам достаточно высокие тарифы на расчетно-кассовое обслуживание, навязывание дополнительных услуг банка. Коммерческие банки более лояльны в этом вопросы и предлагают более выгодные условия по РКО. Вам сразу нужно определиться, что важнее — экономия или безопасность капитала.

Второй параметр надежности — размер активов. Чем больше активы, тем надежнее банк. Третий — срок существования компании в банковском секторе. Если банк ведет деятельность более 20 лет, это говорит об успешном преодолении ряда финансовых кризисов и, соответственно, есть надежда на то, что он преодолеет их и в будущем.

Еще одним параметром надежности банка можно назвать наличие филиалов за рубежом. Это тоже весомый аргумент в пользу банковской организации, особенно, если бизнесмен планирует вести внешнеэкономическую деятельность. Отделения за границей говорят о том, что банк открыт для международных организаций и готов сотрудничать с ними.

Качество работы с клиентами

Несмотря на то, что большинство финансовых сегодня можно осуществлять, не выходя из дома через Интернет, предпринимателю все же необходимо периодически посещать банк для решения тех или иных проблем.

Посетите отделения нескольких банков и оцените уровень обслуживания юридических лиц. В некоторых банках представители МСБ могут воспользоваться услугами индивидуального менеджера, что позволит получать консультации в любое время.

Территориальное расположение

При выборе банка не забудьте учесть территориальное расположение его офисов. Чем ближе, тем лучше, поскольку вы сможете оперативно решить все возникающие в ходе деятельности, связанные с РКО, вопросы.

Бонусы и акции

Для привлечения клиентов банки зачастую используют различные акции, которые могут заключаться, например, в бесплатном годовом обслуживании, выгодных тарифах на эквайринг, зарплатный проект, кредитование и т.д. Изучите историю проведения различных акций и их периодичность.

Что касается бонусов, то узнайте, какие бонусы предлагают банки и их партнеры при подключении к расчетно-кассовому обслуживанию (например, деньги на рекламу, бесплатная онлайн-бухгалтерия и прочие).

Дополнительные услуги и сервисы

Возможно в ходе деятельности вам могут понадобиться следующие услуги банка:

- эквайринг (торговый, мобильный и интернет-эквайринг);

- зарплатный проект;

- валютный контроль;

- кредитование;

- бухгалтерские и юридические консультации;

- доступ к программам онлайн-бухгалтерии;

- интернет-банкинг;

- Клиент-Банк;

- персональный менеджер;

- проверка контрагента;

- выпуск бизнес-карты с кэшбэком.

Определите для себя, какие услуги вы бы хотели подключить, а затем узнайте, какие решения для вашего бизнеса и на каких условиях готов предложить банк.

Сроки открытия расчетного счета

Как правило, открыть расчетный счет можно в течение 1 часа, собрав полный пакет документов и лично посетив отделение банка. Однако иногда процедура может затянуться до нескольких дней. Заранее уточните, каков срок открытия расчетного счета во всех выбранных вами банков. Это не совсем важный критерий, но может стать определяющим, если расчетный счет нужен срочно.

Кстати, ускорить процедуру открытия счета можно отправив онлайн-заявку на сайте банка. В этом случае вы в течение 5 минут зарезервируете счет и получите реквизиты и данные для входа на электронную почту. Уточните эту возможность перед выбором ФКО.

Выдача банковских гарантий

Если вы планируете участвовать в госзакупках и тендерах, могут потребоваться банковские гарантии. Согласно 44-ФЗ выдавать банковские гарантии могут только банки, внесенные в специальный реестр.

Естественно вам будет проще получить банковскую гарантию в той банковской компании, в которой вы планируете обслуживаться. Заранее узнайте, внесена ли эта организация в реестр банковских гарантий или нет. Если да, то это еще один бонус для вашего потенциального банка, который в будущем может пригодится.

Начисление процента на остаток денежных средств на счете

Расчетный счет с процентами на остаток — та же учетная запись юридического лица в банке, которая позволяет не только проводить операции и хранить капитал, но и получать с него прибыль. Банки устанавливают свою процентную ставку, и, в среднем, она равняется 5-6%.

Если вы желаете, чтобы деньги не просто лежали на счете, а приносили прибыль, узнайте, какие банки предоставляют такую услугу. Кстати, за счет накоплений вы сможете, например, компенсировать инфляцию или издержки за снятие наличных.

Стоимость обслуживания счета

Вы можете вообще не пользоваться расчетным счетом, однако банк будет ежемесячно взимать плату за его обслуживание. Средняя стоимость РКО для представителей МСБ колеблется в пределах от 500 до 3 тысяч. Итоговая цена зависит от набора опций, включенных в пакет. Определите, какие из них вам потребуются, и сравните тарифы выбранных банков.

Выберите тариф с учетом количества проводимых операций, стоимости ежемесячного платежа, комиссии за переводы и платежи, стоимости дополнительных услуг, скорости обработки платежей, длительности операционного дня.

Комиссия за вывод средств с расчетного счета

Все банки стараются установить комиссию на одном уровне. Однако для привлечения клиентов часть из них задает определенные лимиты, в рамках которых вы можете снимать день бесплатно или по минимальной ставке. Поэтому рекомендуем обратить внимание на этот параметр, если планируете периодически выводить наличные со счета, не переплачивая при этом.

Сравнение тарифов РКО в популярных банках

Каждая финансовая организация устанавливает свои тарифы на РКО, а также предлагает особые условия обслуживания представителям малого и среднего бизнеса. Изучите их, чтобы выбрать лучший расчетный счет для ИП и ООО в банке.

Модульбанк

Модульбанк работает только с клиентами малого бизнеса и предлагает целый комплекс услуг: Торговый и интернет-эквайринг, зарплатный проект, валютный контроль, банковские гарантии, кредиты.

Новым клиентам МодульБанк подарит 315 000 рублей, которые можно потратить на рекламу в социальных сетях или создание сайта. К преимуществам можно отнести: открытие расчетного счета онлайн за 5 минут, бесплатный тариф, страхование счетов и депозитов, бесплатная бухгалтерия для ИП на упрощенке без сотрудников, эквайринга и валютных сделок. При подключении вы можете выбрать три тарифа: Стартовый — бесплатный, Оптимальной — 690 рублей в месяц и Безлимитный — 4 900 рублей в месяц.

Точка Банк

Он также ориентирован на малый и средний бизнес. В Точке уже присоединились 300 000 клиентов. Банк дарит 270 000 для развитие бизнеса (реклама, онлайн-бухгалтерия). Здесь можно подключить торговый, мобильный и интернет-интернет, зарплатный проект, валютный контроль. Точка предлагает три тарифа: Необходимый минимум — полностью бесплатное обслуживание, Золотая середина — 500 рублей в месяц и Все сразу — до 2 500 рублей в месяц. На любом из них есть бесплатные опции: открытие счет, интернет-банк, мобильное приложение, налоговые и бюджетные платежи, выпуск и обслуживание корпоративных и зарплатных карт. Если за месяц не было никаких действий по счету, плата за обслуживание не снимается.

Локо-Банк

В 2019 году Forbes внес его в Топ-60 самых надежных банков России, поэтому рекомендуем обратить на него внимание. Новые клиенты получают бонус — 50 тысяч на рекламу в социальных сетях. Банк также предлагает эквайринг, зарплатный проект, кредитования, валютный контроль и прочие услуги. Доступны 4 тарифа: Свое дело — бесплатное обслуживание (для начинающих бизнесменов, у которых еще нет оборотов по счету или они минимальны), Новый старт — 490 рублей ежемесячно, Оптима — за 990 рублей в месяц, Безлимит — 4 990 рублей в месяц.

Тинькофф

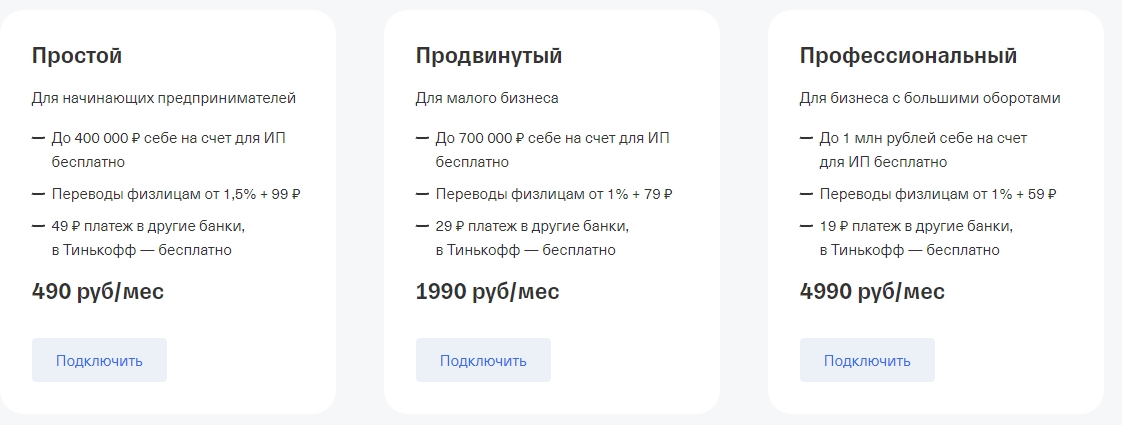

Это первый банк без отделений, который оперативно решает все вопросы дистанционно по телефону или онлайн. В РКО входит торговый и интернет-эквайринг, банковские гарантии, овердрафт, зарплатный проект, кредиты и рассрочки, POS-кредитование. Также банк предлагает услугу, с помощью которой вы можете увеличить свои продажи за счет клиентов банка Тинькофф. Новые клиенты получают подарки: 10 000 на рекламу в Яндексе, 50 000 на таргет в ОК и В, 30 дней бесплатного размещения вакансий на HH.ru. Тинькофф предлагает 3 тарифа: Простой — 490 рублей в месяц, Продвинутый — 1 990 рублей и Профессиональный — 4 990 рублей (на всех тарифах первые 2 месяца — бесплатно).

Совкомбанк

РКО включают в себя кредиты и депозиты, валютный контроль, инкассацию, эквайринг, зарплатный проект. Вам доступны 3 тарифа: Старт — бесплатно, Мастер — 490 рублей в месяц, Успех — 1 490 рублей. В качестве бонуса вам будет предложено участвовать в акции «Приведи друга», по условиям которой за каждого друга, открывшего расчетный счет по вашему приглашению вам подарят месяц бесплатного обслуживания. Подключившиеся друзья также получат один месяц РКО в подарок.

Как открыть расчетный счет

Вы можете открыть его сразу после регистрации ИП или ООО. Для этого необходимо подготовить пакет документов, предусмотренный банком и подать заявку на сайте. Обработав ее, банк в течение 5-10 минут зарезервирует счет и отправит его реквизиты на e-mail.

Для завершения процедуры открытия расчетного счета отправьте электронные копии документов в банк или предоставьте их на бумажном носителе, лично посетив отделение банка. Сотрудники подготовят договор, вам останется только подписать его.

Как и какой выбрать банк для открытия расчетного счета ИП и ООО?

На что обратить внимание при выборе банка?

Предпринимателю для работы необходим расчетный счет. Именно через него проходит оплата от контрагентов, выплачивается заработная плата сотрудникам, платятся налоги и начисляется прибыль. Для каждого ИП важно выбрать надежный банк с приемлемым тарифом. Эта статья поможет вам выбрать оптимальный вариант.

Кому нужно открывать расчетный счет?

Расчетный счет нужен предпринимателю для безналичных расчетов с контрагентами и приема электронных платежей через терминалы и интернет. Его необходимо открывать, если сумма договора превышает 100 тыс. руб. Также вы можете открыть счет по желанию, поскольку его наличие дает ряд преимуществ:

• некоторые контрагенты работают исключительно с расчетными счетами;

• легче отчитываться перед налоговыми органами, т.к. все движения средств прозрачны;

• личный счет, по которому проходят оплаты, могут заблокировать за коммерческую деятельность.

Уведомлять Федеральную налоговую службу (ФНС) об открытии счета не требуется. Банк самостоятельно предоставит все необходимые сведения.

Как выбрать банк для расчетного счета ИП и ООО?

1. Кредитный рейтинг. При выборе банка для ведения расчетного счета (РС) в первую очередь нужно учитывать его рейтинг и надежность. Про шкалу международных рейтингов можно узнать тут (https://www.banki.ru/wikibank/fitch_ratings/).

2. Сумма ежемесячных платежей. В пакетах с наибольшим количеством функций они могут оказаться неподъемными для начинающего предпринимателя.

3. Стоимость кассовых операций. Привлекательный на первый взгляд тариф может оказаться невыгодным, если посчитать все комиссии за проведение платежей, эквайринг и т.д.

4. Время осуществления переводов. Чем шире доступное окно, тем с большим числом регионов вы сможете проводить оперативные расчеты, а значит, и дело будет развиваться динамичнее.

5. Удобство и клиентский сервис. Узнайте, можно ли оформить заявку без визита в офис, насколько функционален интернет-банкинг, есть ли интеграция со сторонними сервисами. Приятным бонусом станет начисление процентов на остаток.

Сравнение популярных банков для открытия расчетного счета ИП и ООО

В этом банке можно моментально получить реквизиты и начать работу, а все бумаги привезет сотрудник банка. Бесплатно подключается карта и выдается оборудование для эквайринга (но за оборот взимается процент, аренда терминала – 500 руб./месяц). Есть возможности для аналитики и автоматизации платежей, выдается электронная подпись.

Тарифы:

• Выгодный старт – 0 руб./мес.;

• Активный рост – 990 руб./мес.;

• Больше возможностей – 1790 руб./мес.;

• Надежное решение – 3100 руб./мес.;

• Высшая лига – 7590 руб./мес.

На платных тарифах есть промо-месяцы, когда обслуживание выполняется без взимания средств: на Активном росте их 2, на остальных – по одному.

Банк точка

Его клиентская база насчитывает 240 тысяч ИП. Среди основных преимуществ – банк открывает РС в день обращения. Документы (паспорт, СНИЛС, отчетность) можно загрузить через интернет, а встречу с менеджером в банке обещают организовать через час. Обслуживание можно вести полностью онлайн, интегрированы бухгалтерские инструменты. Справки и другие документы в электронном виде предоставляются бесплатно, плюс есть платная доставка бумажных версий по всему миру. Открытие РС бесплатно. Плата за обслуживание в месяц (только если были движения по счету):

• Необходимый минимум – 0 р.;

• Золотая середина – 450/500 руб. при оплате помесячно или за год;

• Всё лучшее сразу – 500 в первые 3 месяца, затем 2500/2000 (помесячно/за год).

Модульбанк

Цифровой банк с различными бонусами – получить реквизиты можно за 5 минут, РС открывается в день обращения, время встречи с менеджером выбирает клиент. Онлайн-кабинет простой, поддержка работает круглосуточно, платежи между банками проводятся с 01:00 до 20:45 (МСК). Также можно получить кредит на бизнес (до 2 млн руб. под 12%).

Тарифы на ведение РС:

• Стартовый – 0 рублей;

• Оптимальный – 690 рублей;

• Безлимитный – 4900 рублей;

При оплате на полгода или год ставки меньше. Платные тарифы можно купить навсегда (9900 и 99 000 соответственно), плюс на них есть процент на остаток. Бонус: неиспользуемые средства можно положить на депозит под 7% годовых.

Тинькофф

Банк с ориентацией на онлайн-обслуживание и активами более 300 млрд рублей. РС открывается бесплатно, обычно за один день. Платежи в другие банки проводятся с 01:00 до 20:00 (МСК). Сервис привязывается к 1С, Кнопке, Моему Делу, Фингуру и Контуру, есть встроенная бухгалтерия. При нехватке средств для платежей контрагентам подключается овердрафт (кредитование).

6 месяцев счет ИП обслуживается бесплатно, затем ставки по тарифам составляют:

• Простой – 490 р./месяц;

• Продвинутый – 1990 рублей;

• Персональный – 4990 рублей.

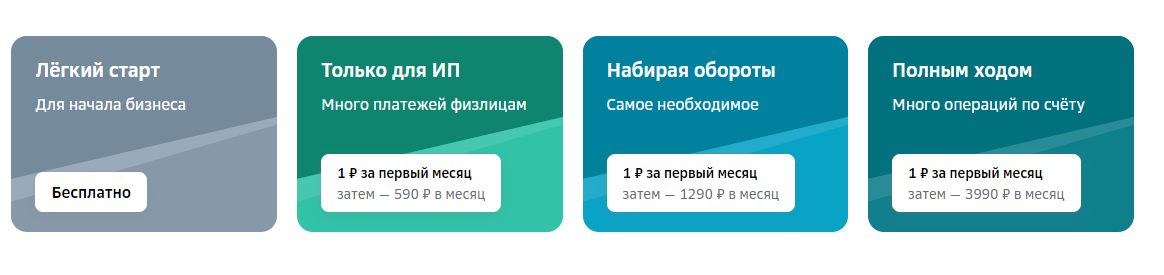

Сбербанк

Самый крупный банк страны дополнительно предлагает документооборот в электронном виде и 1С на год. Отметим, что межбанковские платежи проходят в интервале 01:00 – 20:00. Тарифы для ИП:

• Легкий старт – нет ежемесячных платежей;

• Удачный сезон – 490 рублей/мес. (если были движения по счету);

• Хорошая выручка – 770 рублей;

• Активные расчеты – 2130 рублей;

• Большие возможности – 10900 рублей.

Цифры даны для Москвы, в регионах они могут существенно отличаться. Например, месяц «Удачного сезона» в Адыгее обойдется в 375 р. (почти на четверть дешевле), а в Ярославле – 585 рублей (примерно на 20% дороже).

Эксперт Банк

В «Эксперт Банке» отсутствуют ограничения как на число операций, так и на их объем. Однако бесплатно проводить платежи можно только в самом дорогом тарифе, там же предусмотрено снятие до 700 тысяч рублей без комиссии. В экономном варианте перевод платежей обойдется в 85 р. и нет снятия без оплаты. Обслуживание РС обойдется в следующие суммы:

• Экономный онлайн – 0;

• Оптимальный онлайн – 790 рублей в месяц;

• Все включено онлайн – 4790 рублей в месяц.

Локо-Банк

В Локо-Банке обещают предоставить бесплатный терминал для работы с картами и оформление РС полностью онлайн – только укажите ИНН, загрузите сканированные копии и подпишите документы, которые привезет к вам менеджер. Плюс предлагается CRM и дополнительные сервисы, например, учет складских запасов. При необходимости можно взять кредит со ставкой от 9.25%. Ежемесячная плата по тарифам:

• Старт – 0 р./мес.;

• Оптима – 990 р./мес.;

• Безлимит – 4990 р./мес.

Сфера (БКС Банк)

В «Сфере» есть бесплатная онлайн-бухгалтерия и документооборот в цифровом виде, прилагается квалифицированная электронная подпись. Это позволяет экономить до 10 тысяч руб. в год. Также есть юридические консультации и возможность проверить контрагента. Если по счету нет оборотов в течение 3 месяцев, то с 4-го месяца отсутствия движения плата за сопровождение не взимается.

Все тарифы в первый месяц беспутны, затем ставки таковы:

• S – 0 р./месяц.;

• M – 990 р./месяц.;

• L – 4990 р./месяц.

Промсвязьбанк

При открытии счета в Промсвязьбанке придется подтвердить репутацию отзывом от контрагента. Кроме того, бесплатно РС можно зарегистрировать только на тарифах «Платите меньше», «Моё дело» и «Бизнес Старт». На остальных тарифах оплата составит от 590 до 890 руб. Тарифы Прмсвязьбанка:

• Бизнес Старт – 0 руб.;

• Платите меньше – 400 руб.;

• Бизнес Лайт – 1200 руб;

• Бизнес 24х7 – 1800 руб;

• Бизнес Чек – 2100 руб;

• Моё дело – 2100 руб.

Можно сэкономить до четверти стоимости, если оплатить тариф сразу на год. Дополнительно банк предлагает привлекать в него клиентов, получая за каждого 1 бонусный месяц обслуживания. Также клиенты могут использовать кредит с 5-летним сроком погашения.

Однако если движения средств по РС в месяце не было, то плата за него все равно взимается (за исключением тарифа Старт), если на счету есть средства.

Совкомбанк

В тарифные пакеты входит спецсчет для тех клиентов, которые участвуют в закупках согласно 44-му и 223-му федеральным законам. Для помощи с юридическими сложностями предоставляется сопровождение. Также есть индивидуальные тарифы.

Тарифов много, по трем основным ставки таковы:

• Старт – 0 руб./мес.;

• Мастер – 490 руб./мес;

• Успех – 1490 руб./мес .

Уральский банк реконструкции и развития

Стоимость переводов в этом банке ниже, поскольку деньги переводятся только на следующий день.

Тарифы зависят от региона, для Москвы они составляют:

• Промо – 0 руб./мес ;

• Эконом – 840 руб./мес;

• Комфорт – 940 руб./мес.

Открытие счета оплачивать не нужно. Также есть линейка безлимитных тарифов Бизнес-класс стоимостью 16 700 руб. в год.

Альфа-Банк

По статистике самого банка, он обслуживает каждого пятого индивидуального предпринимателя в стране. После регистрации предприниматель может полгода работать в Битрикс24 и 1.5 года вести бухгалтерию в системе «Эльба», плюс получит терминал для карт. Внешние платежи проводятся с 1 ночи и до 19:50.

В линейке тарифов представлены следующие варианты:

• На старт – 490 руб./мес.;

• Электронный – 1440 руб./мес.;

• Успех – 2300 руб./мес.;

• Альфа-Бизнес ВЭД/Оптовик – 3200 руб./мес.;

• Все, что надо – 9900 руб./мес.

Особняком стоит план «Просто 1%», на котором взимается 1% от всех поступлений.

Промокод -10% на первую курьерскую доставку — BLOG

Банк Восточный

Банк лояльно относится к клиентам и быстро одобряет заявки. В остальном предложение обычное – моментальное получение реквизитов, отсутствие платы за открытие РС и возможность получить скидку при оплате авансом (что экономит 5-25% при внесении платы).

В линейку тарифов с общим названием «Твой» входят следующие ценовые варианты:

• Старт – 490 р./мес.;

• Онлайн – 1390 руб./мес.;

• Успех – 1990 руб./мес.;

• Масштаб – 3190 руб./мес.;

• Мир – 4290 руб./мес.;

• Безлимит – 8990 руб./мес.

Веста Банк

Специализированный банк для предпринимателей. Платежи в другие банки можно отправить с 8:30 до 19:30 (после 16/17 часов требуется запрос через интернет-банк). Однако это неудобство компенсирует отзывчивая служба поддержки и низкая стоимость ведения счета. Тарифы банка (оплата в месяц):

• Стартап – 0 руб./мес;

• Базовый – 399 руб./мес;

• Торговый – 1500 руб./мес;

• Все включено – 3000 руб./мес.

На базовом тарифе не требуется оплачивать обслуживание, если поступлений по счету не было.

Открытие

Регистрация заявки также проходит онлайн, бумаги привезет менеджер. Банк предлагает обслуживание на следующих условиях:

• Первый шаг – 0 руб./мес .;

• Быстрый рост – 490 руб./мес;

• Свое дело – 1290 руб./мес;

• Весь мир – 1990 руб./мес;

• Открытые возможности – 7990 руб./мес.

Райффайзенбанк

Кредитная организация предлагает быстрое оформление РС – реквизиты выдаются сразу, остальные документы привезет сотрудник банка. Для ИП доступно 4 варианта открытия счета:

• Старт – 990 р./мес.;

• Базовый – 1900 руб./мес;

• Оптимум – 2900 руб./мес;

• Максимум – 7500 руб./мес.

При оплате сразу за год или два можно сэкономить стоимость до 25% от оплаты обслуживания.

Где выгоднее открыть расчетный счет для ИП?

По данным Банки.ру, предприниматели чаще открывают РС в Тинькофф, Модульбанк и банке Точка. Эти компании отличаются современным подходом и активным внедрением новых технологий. Так, у Тинькофф-банка вообще нет офисов, а Точка изначально создавалась для обслуживания ИП.

Также среди предпринимателей популярны Совкомбанк, банк Открытие, Уральский банк реконструкции и развития и Альфа-Банк. Активно растет Веста банк – его тарифы на фоне конкурентов весьма привлекательны.

Все рассмотренные банки перешли на систему бесплатного оформления счета. По этому критерию можно выбирать любой из них.

Что входит в пакет документов для открытия расчетного счета?

Для открытия счета могут потребоваться:

• заявление;

• анкета;

• выписка из ЕГРИП (не всегда);

• документ о постановке на учет в Росстате (заверенная у нотариуса копия);

• паспорт или его ксерокопия (копию тоже нужно заверять нотариально);

• лицензии или разрешения, выданные для ведения деятельности.

Точный список зависит от банка. Зачастую сотрудники банка могут самостоятельно запрашивать необходимые документы через публичные сервисы.

Типичные причины отказа в открытии счета

1. Ошибочное указание данных в заявке/анкете;

2. Отсутствие одного из обязательных документов;

3. Отсутствие отчетности в ФНС либо она неоднократно была нулевой.

Менее очевидная причина – вы подавали много заявок в разные организации. Формально закон это допускает. Но «обычные» заявители так не делают, поэтому банки могут посчитать подобную активность подозрительной и сослаться на законодательство о противодействии отмыванию средств. По закону банк обязан указать причину отказа. После исправления недочетов счет должны открыть.

Выбор банка важен, однако не стоит его переоценивать. На тарифах с нулевой ежемесячной ставкой или во время пробного использования можно ознакомиться с работой каждого банка. Почти все банки готовы открыть РС за один день. Наконец, закон не запрещает открыть новый счет для ведения деятельности, если старый вам не подходит. Если не можете определиться – смело начинайте с одного из лидеров, а при необходимости переводите деятельность в другой банк.

Фото и гифки из открытых источников: yandex.ru и google.com

Понравилась статья? Поделитесь впечатлениями или расскажите о вашем опыте.

Открывать счёт или не открывать? Для организаций, в отличие от ИП, такой вопрос не стоит. Расчётный счёт не только нужен юридическому лицу для эффективного ведения бизнеса, но и необходим по закону. А вот какой банк при этом выбрать? Давайте разбираться, где же выгоднее всего открыть расчётный счёт для ООО.

Критерии выбора банка

Для начала следует обозначить ключевые требования, которые конкретная организация предъявляет банку. Ведь у каждой компании свои потребности – кому-то обязательно наличие операционного офиса рядом с собственным, а кто-то хочет полностью дистанционное обслуживание.

Как правило, источниками информации об удобстве пользования банком могут быть:

- данные, представленные на сайте самого учреждения;

- специализированные форумы, которые предоставляют информацию в сравнении сразу по нескольким финансовым организациям;

- местные предприниматели, опыт которых позволит составить мнение о работе банков в конкретном регионе.

Независимо от величины бизнеса, все компании обращают внимание на следующие важные показатели:

-

Надёжность банковского учреждения. Денежные средства на счетах лиц на сегодня не подлежат обязательному страхованию, поэтому в случае банкротства организация может их потерять. Также неприятным сюрпризом может стать отзыв лицензии Центробанком. Однако для малого бизнеса с нового года ситуация в этой области изменится. В конце июля 2018 года Госдума приняла в третьем чтении законопроект № 194162-7, вступающий в силу с 01.01.2019. Этот документ распространяет страхование денежных средств на счетах и вкладах в сумме до 1,4 млн. руб. на субъектов малого предпринимательства. Речь идет о предприятиях с годовым доходом до 800 млн. руб. и численностью до 100 чел.

-

Финансовые затраты на открытие и ведение счёта. Безусловно, владельцы бизнеса стремятся минимизировать затраты, тем более что нет смысла платить больше за одинаковый функционал.

-

Удобство использования интернет-банка. В первую очередь это экономит время, избавляя от необходимости лично приносить платежные поручения специалистам. Поэтому многие банки предлагают предельно простой и понятный интерфейс для осуществления электронных платежей.

-

Начисление процентов на остаток. Такая опция является приятным бонусом, так как в некоторых случаях позволяет возместить все расходы на ведение и обслуживание счёта.

-

Дополнительные пакетные предложения и другие преференции, которые многие банки сегодня предлагают своим клиентам.

Собственникам бизнеса необходимо внимательно изучить все предложения и выбрать наиболее подходящее.

ПАО «Сбербанк»

Самое крупное финансовое учреждение в РФ с государственным капиталом. Поэтому многие считают его наиболее надёжным. Документы можно привезти в офис или же подать заявку на открытие счёта на сайте. В ПАО Сбербанк открытие расчётного счёта бесплатно на всех тарифах. Всего предлагается 5 тарифов для бизнеса:

|

Тариф |

Лёгкий старт |

Удачный сезон |

Хорошая выручка |

Активные расчёты |

Большие возможности |

|

Для кого |

Для начинающих бизнес |

Для сезонного бизнеса |

Для частого внесения наличных |

Для многочисленных платежей |

Для крупного бизнеса со множеством операций |

|

Ведение |

0 |

490 |

990 |

2 490 |

8 600 |

|

Бесплатно включено платежей |

Все внутренние и 3 внешних |

5 любых |

10 любых |

50 любых |

Все внутренние и 100 внешних |

|

Платежки сверх лимита |

100 |

49 |

30 |

16 |

100 |

Дополнительные опции, которые дает в ПАО Сбербанк открытие расчётного счёта:

- до 90 000 рублей на рекламу в сервисах Яндекс, ВКонтакте, myTarget;

- бесплатное ведение онлайн бухгалтерии;

- бесплатный интернет и мобильный банк.

ПАО «ВТБ»

Второй по величине банк, коммерческий, но с участием государственного капитала. Предлагает множество тарифов, которые нужно уточнять по месту обслуживания, так как в зависимости от региона условия разные. Предлагает следующие дополнительные опции:

- бесплатные интернет и мобильный банк;

- бесплатное sms-информирование;

- 7000 рублей на рекламу в интернете.

Альфа-Банк

Крупный коммерческий банк без государственного участия. Признан лучшим интернет-банком для предпринимателей в 2015 году. Альфа Банк предлагает бесплатно открыть счёт и получить 3 месяца обслуживания в подарок. В тарифной линейке есть 5 планов, среди которых организация может выбрать подходящий под её обороты:

|

Тариф |

1 % |

Электронный |

Успех |

Альфа-бизнес -ВЭД |

Всё, что надо |

|

Для кого |

Для компаний с небольшими оборотами |

Для тех, кто делает много платежей |

Для частого внесения наличных |

Для работы с зарубежными партнёрами |

Для крупного бизнеса со множеством операций |

|

Ведение |

0 |

1 440 |

2 300 |

3 200 |

9 900 |

|

При оплате за 12 месяцев |

0 |

1 080 |

1 725 |

2 400 |

7 425 |

|

Платежки |

0 |

16 |

30 |

30 |

0 |

Дополнительные бонусы:

- бесплатное подключение интернет-банка;

- 9000 рублей на рекламу от Яндекс;

- 3000 рублей на рекламу от Гугл;

- до 50 000 рублей на рекламу в социальных сетях;

- онлайн сервисы по ведению бухгалтерии;

- отдельный счёт для накопления налогов;

- бесплатное создание сайта;

- другие сервисы.

Тинькофф банк

Динамично растущее коммерческое учреждение, без государственного участия. Предлагает бесплатное открытие расчётного счёта. Тинькофф банк — одно из самых гибких финансовых учреждений, которое отлично подходит для организаций, экономящих своё время. Заявка на открытие подается на сайте, и для подписания документов специалист приедет в офис организации. Тинькофф банк предлагает открыть счёт, исходя из 3 тарифов, но они включают в себя всё, что необходимо для ООО.

|

Тариф |

Простой |

Продвинутый |

Профессиональный |

|

Ведение |

490 |

1 990 |

4 990 |

|

Внешние платежи |

С 4-го платежа 49 |

С 11-го платежа 29 |

19 |

Дополнительные бонусы, которые дает счёт Тинькофф банка:

- бесплатное подключение интернет-банка;

- 3 месяца обслуживания в подарок;

- проценты на остаток на счёте от 4 до 6%;

- бесплатное обслуживание при отсутствии операций;

- до 78 000 рублей на рекламу;

- совместимость личного кабинета с различными бухгалтерскими программами.

Модуль банк

Полностью коммерческий банк. Предлагает бесплатное открытие расчётного счёта. Открыть счёт в Модуль банке можно через сайт.

|

Тариф |

Стартовый |

Оптимальный |

Безлимитный |

|

Ведение |

0 |

490 |

4 900 |

|

Платежи |

90 |

19 |

0 |

Дополнительные бонусы:

- до 60 000 рублей на рекламу;

- бесплатный интернет и мобильный банк;

- открытие счёта в течение 5 минут.

Уральский банк реконструкции и развития

Крупнейший коммерческий банк Урала. Предлагает 2 простых тарифа с бесплатным открытием счёта и несколько безлимитных, которые предполагают лишь оплату при открытии и далее безлимитное обслуживание в течение 3, 6 и 12 месяцев.

Райффайзен банк

Европейский банк с качественным обслуживанием. Открытие счёта бесплатное и возможно без посещения операционного офиса.

|

Тариф |

Старт |

Базовый |

Оптимум |

Максимум |

|

Ведение |

790 |

1 490 |

2 490 |

6 500 |

|

При оплате за 12 месяцев |

593 |

1 118 |

1 868 |

4 875 |

|

Платежки |

25 |

С 11-го платежа 25 |

С 61-го платежа 25 |

С 301-го платежа 25 |

Дополнительные бонусы:

- до 50 000 рублей на рекламу;

- бесплатный интернет и мобильный банк;

- номер 8-800 в подарок.

Промсвязьбанк

Коммерческий банк с бесплатным открытием расчётного счёта. Тарифы зависят от региона, в линейке 6 тарифных планов. Открыть счёт в банке можно удалённо, но для окончательного подписания документов придётся ехать в операционный офис.

Дополнительные бонусы:

- бесплатное подключение интернет-банка;

- круглосуточная поддержка;

- доступ к сервису сдачи отчетности на 12 месяцев.

Точка

Коммерческий банк, предлагает бесплатное открытие расчётного счёта. В линейке банка 3 тарифных плана.

|

Тариф |

Минимальный |

Оптимальный |

Идеальный |

|

Ведение |

0 |

500 |

2 500 |

|

Платежи |

0 |

С 11-го платежа 60 |

Со 101-го платежа 15 |

Дополнительные бонусы:

- бесплатное подключение интернет-банка;

- при отсутствии операций абонентская плата не взимается;

- платное отправление отчётности и сверка с налоговой за 2 500 руб.

- до 190 000 руб. на рекламу и сервисы.

Открытие

Коммерческий банк, открытие счёта бесплатно. В 2017 году Открытие подверглось санации, но репутация практически не пострадала и кредитная организация продолжает предоставлять услуги юридическим лицам.

|

Тариф |

Промо |

Комфорт |

Идеальный |

|

Ведение |

590 |

1 290 |

5 990 |

|

Платежи |

79 |

49 |

0 |

Дополнительные бонусы:

- три месяца обслуживания в подарок;

- 2 000 руб. на рекламу от Гугл;

- 3 месяца интернет-бухгалтерии в подарок;

- 3 месяца свободного доступа к тендерам.

Росбанк

Входит в группу Societe Generale — одного из крупнейших европейских банков. Бесплатное открытие счёта.

|

Тариф |

Белый |

Красный |

Чёрный |

Платиновый |

|

Ведение |

490 |

890 |

1 490 |

3 890 |

|

Платежки |

С 4-го платежа 100 |

С 13-го платежа 49 |

С 31-го платежа 35 |

С 101-го платежа 26 |

Дополнительные бонусы:

- 2 месяца обслуживания в подарок;

- бесплатные интернет и онлайн банк;

- проверка контрагентов.

Россельхозбанк

Банк с полностью государственным участием. Плата за открытия счёта в Россельхозбанке – 2 500 рублей. Если ООО закрыло счёт в другом учреждении не более чем за 3 месяца до открытия счёта в Россельхозбанке, тогда открытие бесплатно. Месячная абонентская плата 2 000 рублей в месяц, при дистанционном обслуживании 750 рублей. Платежные поручения – внутренние 6 рублей, внешние 30. Бонусов при открытии нет.

Совкомбанк

Коммерческий банк, который предлагает юридическим лицам 5 тарифных планов. Никаких бонусов не предусмотрено. Есть возможность дистанционной работы, но не реализована услуга мобильного банка.

|

Тариф |

Стартовый |

Дистанционный |

Персональный |

Доходный |

|

Ведение |

650 |

1 150 |

1 850 |

3 000 |

|

Платежки |

25 |

18 |

15 |

15 |

Уралсиб

Коммерческий банк, который предоставляет бесплатное открытие счёта в рамках пакетных предложений и платное в размере 2 200 рублей за открытие без пакета. Предлагает услугу клиент-банк и множество платных сервисов для бизнеса. Бонусных опций не предусматривает.

|

Тариф |

Стартап |

Бизнес-старт |

Кассовый |

Платёжный |

Максимум |

|

Ведение |

480 |

1 200 |

2 400 |

2 800 |

4 700 |

|

Платежки |

С 4-го платежа 120 |

С 6-го платежа 90 |

С 21-го платежа 40 |

Со 101-го платежа 28 |

С 41-го платежа 28 |

Траст банк

Предоставляет услуги онлайн-банкинга. Реализована возможность обмена данными с бухгалтерскими программами. Стоимость открытия счёта – 800 рублей. Специальный пакет для партнёров подключается бесплатно. Бонусных опций не предусмотрено.

|

Тариф |

Стартовый |

Активный |

Расчётный |

Траст Партнер |

|

Для кого |

Для начинающих |

Для организаций с большим количеством операций по счёту |

Для ООО, расплачивающихся наличными |

Специальный пакет для партнеров |

|

Ведение |

1 100 |

1 700 |

1 700 |

1 500 |

|

Платежки |

0 |

20 |

25 |

20 |

Сравнительная таблица по 15 банкам

В таблице ниже приведены тарифные планы банков в сравнении по стоимости открытия и ведения расчётного счёта, стоимости одного платежного поручения сверх бесплатных или входящих в оплаченный пакет. Также для организаций часто ключевым моментом является мгновенное осуществление платежа, поэтому в таблице представлены данные по началу и окончанию операционного дня. Многие банки стали начислять проценты на остаток, и в последнем столбце указаны эти значения.

|

Операционный день |

Платежка, руб. |

Открытие счёта, руб. |

Ведение счёта, руб. |

Проценты на остаток |

|

|

Сбербанк |

7.00 – 23.00 |

16 — 100 |

0 |

0 — 8 600 |

нет |

|

ВТБ |

7.00 – 23.00 |

6 — 100 |

0 |

1 000 – 11 000 |

нет |

|

Альфа — Банк |

1.00 – 19.50 |

0 — 30 |

0 |

0 — 9 900 |

3 % |

|

Тинькофф |

01.00 – 20.00 |

19 — 49 |

0 |

490 — 4 990 |

4 — 6 % |

|

Модуль банк |

01.00 – 20.45 |

0 — 90 |

0 |

0 — 4 900 |

0 — 5 % |

|

УБРиР |

07.00 – 23.00 |

0 — 79 |

0 |

0 — 9 000 |

до 4 % |

|

Райффайзен |

09.00 – 22.00 |

25 |

0 |

790 — 6 500 |

нет |

|

Промсвязьбанк |

00.01 – 23.30 |

5 — 110 |

0 |

0 — 2 290 |

нет |

|

Точка |

00.00 – 21.00 |

0 — 60 |

0 |

0 — 2 500 |

нет |

|

Открытие |

09.30 – 18.00 |

0 — 79 |

0 |

590 — 5 990 |

нет |

|

Росбанк |

09.00 – 19.00 |

26 — 100 |

0 |

490 — 3 890 |

нет |

|

Россельхозбанк |

07.30 – 17.00 |

6 — 30 |

2 500 |

750 — 2 000 |

нет |

|

Совкомбанк |

05.00 – 19.00 |

15 — 25 |

0 |

650 — 10 000 |

7 % |

|

Уралсиб |

07.00 – 19.00 |

28 — 120 |

0 |

480 — 4 700 |

нет |

|

Траст банк |

09.00 – 19.00 |

0 — 25 |

0 – 800 |

1 100 — 1 700 |

нет |

Вывод

Открыть счёт в банке – сегодня это дело нескольких минут. Однако, выбирая кредитную организацию для сотрудничества, руководству компании необходимо учитывать множество критериев. Конечно, важную роль здесь играет надежность. Но среди ТОП-15 банков РФ риск банкротства минимальный, поэтому можно смело выбирать любой, ориентируясь в первую очередь на финансовые условия. Ведь нет никакого смысла переплачивать за открытие и ведение счёта, особенно если функционал уступает другим банкам. Дополнительными и очень приятными бонусами могут быть подарки при открытии и начисление процентов на остаток.

Сегодня наиболее гибкие и привлекательные тарифы предлагает при открытии счёта Тинькофф банк. Он больше подойдёт для тех, кто делает первые шаги в бизнесе. А если компания крупная, то стоит присмотреться к Альфа банку, который предлагает специальные тарифы для организаций с большими оборотами.

Индивидуальный предприниматель не обязан открывать счёт и вправе проводить только наличные платежи, соблюдая установленный лимит в 100 тысяч рублей. Однако, работая таким образом, вы лишаете покупателей и клиентов возможности расплатиться картой или онлайн, а себя – удобства распоряжения своими деньгами. Предложений на финансовом рынке избыток, и мы решили разобраться, в каком банке лучше открыть расчётный счёт для ИП в 2023 году.

Критерии выбора банка для ИП

Каким должен быть лучший банк для открытия счёта ИП? Надёжным, удобным в работе и недорогим в обслуживании. Но это ещё не всё. Типичный бизнес предпринимателя – это розничная торговая точка, где большая часть покупателей расплачивается наличностью. При этом с поставщиками расчёты ведутся, как правило, безналом. Соответственно, выгодным должен быть процент комиссии при внесении наличных на счёт.

Ещё один важный для предпринимателя вопрос – возможность без лишних затрат перевести деньги на личные нужды. Хороший способ не платить комиссию за снятие наличных – оформить карту на себя как физическое лицо. Если такая карта открыта в том же банковском учреждении, где и счёт ИП, то комиссия за перевод не взимается. Главное, чтобы владельцем карты был сам предприниматель, а не его супруг, например.

По нашему мнению, лучший банк для ИП должен соответствовать таким необходимым критериям:

- Входить в систему страхования вкладов. Предприниматели приравниваются к обычным физическим лицам. Это означает, что при отзыве лицензии у банка им гарантируется возврат денег, но не более, чем 1 400 000 рублей. В этом смысле ИП находится в лучшем положении, чем ООО, потому что на организации такая гарантия не распространяется.

- Предлагать разные тарифные пакеты услуг и специальные кредитные продукты. Для малого бизнеса важно иметь возможность выбирать только необходимые ему услуги, чтобы не нести лишние расходы. Многие банки предлагают недорогие тарифные планы, в рамках которых проводится ограниченное количество платежей, ограничения могут распространяться и на суммы оборотов в месяц или год.

- Позволять проводить операции по расчётному счёту с любого устройства, подключённого к Интернету. Если говорить об удобстве, то функция онлайн-оплаты – это основной критерий при выборе лучшего банка для малого бизнеса.

К менее значимым, но тоже важным признакам лучшего банка можно отнести стоимость открытия расчётного счёта, скорость прохождения транзакций, наличие множества отделений и филиалов в разных городах.

Международные и российские рейтинговые агентства составляют рейтинги на основе финансовых показателей: активы, прибыль, кредитоспособность. Конечно же, хороший банк должен не только предлагать клиентам выгодные условия, но и заботиться о своей финансовой устойчивости. Составляя наш рейтинг, мы учли мнение профессиональных экспертов, отзывы клиентов и рассмотренные выше критерии выбора лучшего банка для ИП.

Из топ-30 банков по версии портала banki.ru (рейтинг составляется с использованием публичной отчётности сайта ЦБ) мы выбрали пять учреждений, в которых рекомендуем открывать счёт ИП в 2023 году.

«Тинькофф Банк». Занимает первое место в рейтинге Business Banking Fees Rank 2017 по стоимости обслуживания Индивидуальных предпринимателей и первое место по стоимости обслуживания B2B сервиса. Второе место в независимом народном рейтинге банков на banki.ru по качеству услуг. Идеален для начинающих предпринимателей и для всех тех, кто не готов к серьёзным тратам на банковское обслуживание.

Альфа-Банк. Основные направления: полный комплекс РКО, корпоративный и инвестиционный бизнес, лизинг и факторинг, торговое финансирование. Наши пользователи, открыв здесь счёт, получают дополнительные бонусы: бонус на рекламу в Яндекс.Бизнесе, скидку на Beeline, сертификат в подарок для подбора персонала от HeadHunter.

Банк Открытие. Банк работает на финансовом рынке с 1993 года, входит в список системно значимых кредитных организаций России. Обслуживает 2,7 млн физических лиц и около 190 тысяч юридических лиц. Присутствует в 61 регионе РФ, имеет 442 офиса. Поддерживает начинающих и опытных участников внешнеэкономической деятельности, сопровождает и финансирует контракты ВЭД на выгодных условиях.

Сбербанк. Крупнейшее кредитное учреждение России, имеющее репутацию самого надёжного банка. В последние годы активно работает над улучшением сервиса.

Точка. Сравнительно молодой участник рынка, но у него уже есть своя хорошая история. Это цифровой банк, без офисов для посетителей. Такой вид интернет-обслуживания популярен у малого бизнеса, особенно у индивидуальных предпринимателей.

Сравнение тарифов РКО

Чем больше операций по счёту проводится, тем выше стоимость обслуживания. Посмотрим, какие расходы будут у ИП при ведении счёта в пятёрке лучших банков.

| Банк и тариф | Альфа «Ноль за обслуживание» | Тинькофф Банк «Простой» | Сбербанк «Лёгкий старт» | Точка «На старте» | Открытие «Первый шаг» |

|---|---|---|---|---|---|

| Обслуживание в месяц | 0 ₽ | 490 ₽/мес | 0 ₽ | 700 ₽/мес | 0 ₽ |

| Стоимость электронной платежки | До 3 платежей бесплатно, далее — 99 ₽ | 49 ₽ платеж в другие банки, в Тинькофф – бесплатно | до 3 платежей бесплатно, далее 199 ₽, в Сбербанк — бесплатно | Бесплатно любое количество | до 5 платежей бесплатно, далее 100 ₽ |

| Перевод на личные нужды ИП | до 100 000 ₽ — бесплатно, далее от 2% +99 ₽ | до 250 000 ₽ — бесплатно, далее от 1,5% + 99 ₽ | до 300 000 ₽ — бесплатно, далее от 1,7% | до 150 000 ₽ в месяц — бесплатно, далее 500 ₽ за каждые 15 000 ₽ | до 150 000 ₽ — бесплатно, далее от 1,5% |

| Пополнение счёта по карте | 100 000 ₽ в месяц бесплатно, далее 0,3% | Бесплатно | от 0,3% | До 100 000 ₽ в месяц бесплатно, далее 350 ₽ за каждые 50 000 ₽ | 0,2% |

Для более точного выбора расчетного счета попробуйте наш калькулятор банковских тарифов:

Калькулятор подберет наиболее выгодное банковское предложение по расчетно-кассовому обслуживанию для вашего бизнеса. Введите объемы операций, которые планируете совершать в месяц, и калькулятор покажет тарифы банков с подходящими условиями.

Читайте также:

- Открыть расчётный счёт ИП в Точка банке

Максим Демеш

1 марта 2023

1047

Сегодня поговорим о том, какой банк лучший для ИП. Сразу оговоримся, что по закону индивидуальный предприниматель не обязан открывать расчетный счет и может проводить только наличные платежи — не более 100 тысяч рублей в рамках одного договора. Но таким образом он лишает себя многих привилегий и сокращает возможности получения прибыли. Ведь современный бизнес трудно представить без эквайринга. Представьте, вы привыкли расплачиваться картой, а магазин работает только с наличкой. Что вы сделаете? Правильно, пойдете в другой магазин, который принимает банковские карты. Чтобы не терять клиентов, ИП стоит открыть расчетный счет. Это нужно сделать не только для привлечения покупателей, но и для того, чтобы было удобнее распоряжаться своими деньгами. Расскажем, какой банк выбрать для ИП. Проведем сравнение между лучшими организациями на финансовом рынке.

Оглавление

- Критерии подбора банка для ИП

- Рейтинг банков для малого бизнеса в 2023 году

- «Тинькофф Банк»

- «Точка»

- «СберБанк»

- «Альфа-Банк»

- ПАО Банк «ФК Открытие»

- Где лучше открыть счет для ИП: сравнение тарифов РКО

- Часто задаваемые вопросы

Критерии выбора банка для ИП

Каждый предприниматель оценивает преимущества банка, отталкиваясь от своих целей и требований. Одни ценят надежность и близкое расположение учреждения к дому и работе. Другим важны скорость, минимум формальностей и доступность функций в режиме онлайн. Мы же рекомендуем вам обратить на следующие нюансы:

- Застрахованы ли вклады банка. Вы получите возмещение по счетам, если учреждение лишится лицензии.

- Гибкость тарифов. Рознице нужно без комиссий принимать платежи покупателей и выгодно оплачивать товары поставщикам с расчетного счета. Компаниям, оказывающим консалтинговые услуги, важен размер максимальной комиссии в рамках одной операции. Дело в том, что цикл сделки в этом бизнесе может достигать трех месяцев.

- Возможности кредитования. Когда бизнес начнет расти, у вас возникнет необходимость взять кредит.

- Наличие мобильного приложения. Доступность счета в режиме онлайн и круглосуточные платежи — неоспоримые плюсы для бизнеса.

Прежде чем решить, в каком банке открыть счет для ИП, рассчитайте свою годовую выручку. Это поможет понять, какая сумма будет выводиться на личные цели. Уточните в банке, каким способом можно снимать деньги, какое количество платежей может проходить за месяц.

Рейтинг банков для ИП в 2023 году

Мы проанализировали, какой банк лучше для малого бизнеса, по следующим критериям:

- надежность;

- наличие бесплатного тарифа на начальном этапе;

- разнообразие тарифов для разных видов бизнеса;

- качество онлайн-банка и мобильного приложения;

- продолжительность операционного дня для проведения расчетов с клиентами, график работы онлайн-чата, качество техподдержки;

- наличие дополнительных сервисов — удаленная регистрация бизнеса, ЭДО, онлайн-бухгалтерия, проверка контрагентов и т. д.;

- эквайринг и его тарифы;

- возможность бесплатных переводов на банковские карты физлицам.

В пятерку лучших банков для ИП вошли:

- 1. «Тинькофф Банк»

- 2. «СберБанк»

- 3. «Точка»

- 4. «Альфа-Банк»

- 5. «ФК Открытие»

Итак, проведем сравнение банков. Обратите внимание, что их условия могут меняться.

«Тинькофф Банк»

«Тинькофф Банк» занимает первое место в рейтинге лучших банков для малого бизнеса. Не имеет собственных отделений — предоставляет услуги удаленно. Поддержка в онлайн-чате круглосуточная.

Условия:

- открытие счета — бесплатно;

- обслуживание счета — от 0 рублей;

- лимит на вывод денежных средств — до 500 тыс. рублей на сервисы партнеров;

- бесплатный вывод от 400 тыс. до 1 млн рублей.

Чтобы открыть расчетный счет, нужно заполнить онлайн-заявку, после чего представитель Тинькофф бесплатно доставит вам документы. Самому ехать в банк не придется.

Вы можете подключиться к одному из трех тарифов — выбирайте его в зависимости от своего «статуса» (начинающий предприниматель, владелец малого бизнеса или компания с большими оборотами).

Доступно индивидуальное обслуживание по отдельному тарифу — «Тинькофф Банк» адаптирует под вас уникальные условия.

Пластиковые и виртуальные бизнес-карты — бесплатно, их выпуск и перевыпуск — онлайн. Можете подключить торговый и интернет-эквайринг — специалисты банка все сделают и настроят сами.

При открытии расчетного счета становятся доступны все возможности расчетно-кассового обслуживания (РКО) для ИП. В том числе, бесплатная онлайн-бухгалтерия для подачи налоговых деклараций, уплаты налогов и взносов через личный кабинет. Есть мобильное приложение.

Основные преимущества сотрудничества с «Тинькофф Банком»:

- беспроцентный вывод денежных средств со счета на карты на сумму от 400 тыс. до 1 млн рублей в месяц;

- удобное внесение денег на счет в любое время (всего в РФ насчитывается свыше 300 тысяч точек партнеров для пополнения);

- доступны овердрафт и кредиты;

- гибкость тарифов — три на выбор, в зависимости от масштабов бизнеса.

И еще одна важная деталь! В «Тинькофф Банке» можно подключить услугу куайринга — прием платежей от клиентов по QR-коду. Он выводится в приложении «Тинькофф Бизнес» или на терминале. Деньги поступают на счет моментально. Комиссия по приему оплат через «Систему быстрых платежей» — 0,4 или 0,7% в зависимости от вида деятельности.

Перейти к предложению

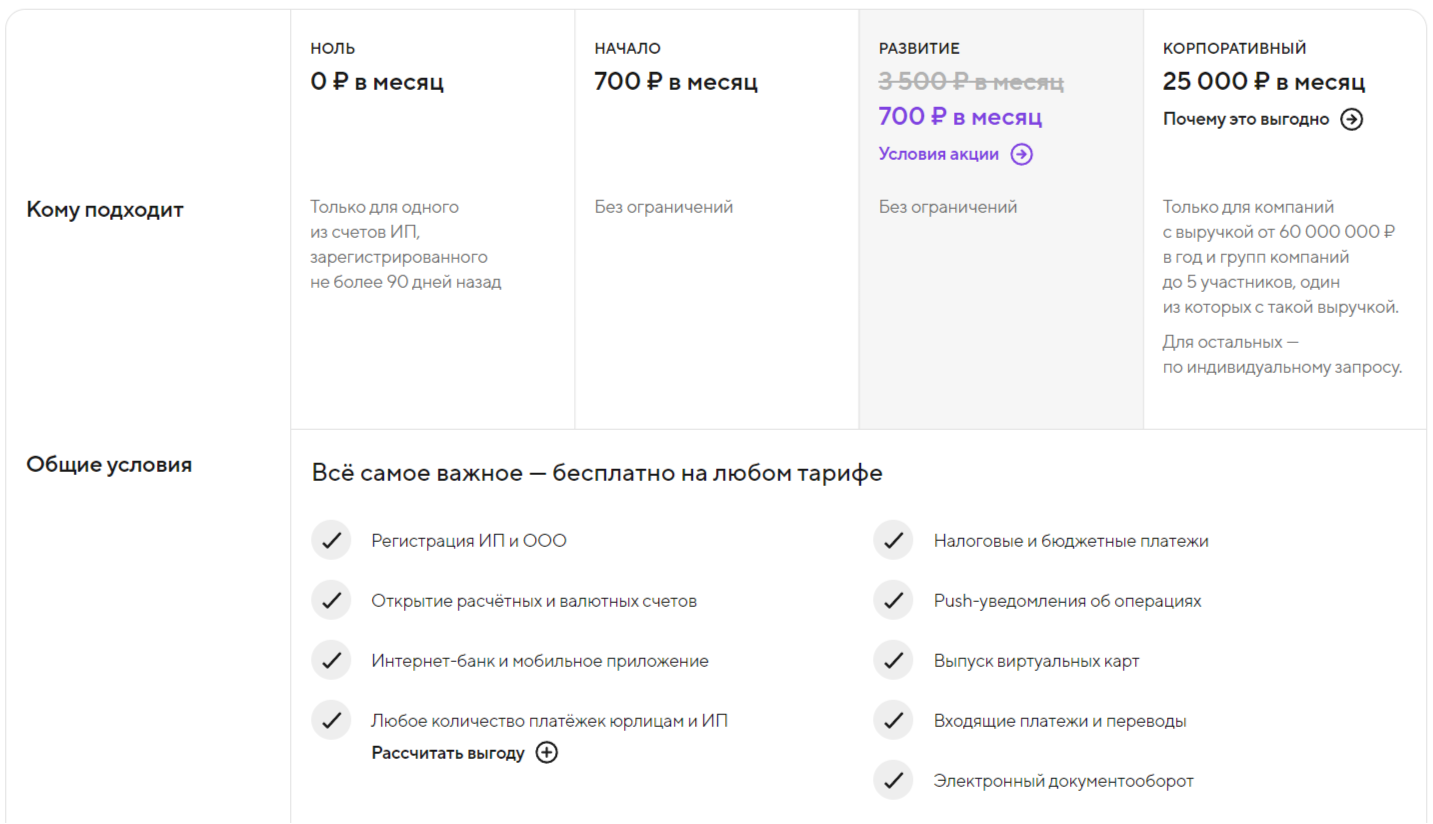

«Точка»

«Точка» — сравнительно молодой банк с хорошей историей. Как и «Тинькофф», не имеет физических офисов и предоставляет услуги онлайн. Такой вид интернет-обслуживания особенно предпочтителен для малого бизнеса.

За открытие счета — 0 рублей. За обслуживание не будете платить, пока нет движений по счету.

Вы можете выбрать тариф, ориентируясь на масштабы своего бизнеса.

Банк «Точка» помогает бизнесу с сотрудниками и отлаженными процессами увеличить прибыль, выиграть гостендеры, запустить продажи на маркетплейсах Ozon, Wildberries, «Яндекс Маркете». Автоматизирует ручные операции и настроить выплаты. Бизнесменам, работающим только на себя или начинающим предпринимателям — зарегистрировать ИП, настроить кассу и рекламу для старта продаж, рассчитать налоги и взносы.

За траты по карте свыше 30 000 рублей в месяц предусмотрен кэшбэк размером 7% годовых на остаток. Если сумма меньше 30 тыс. руб., банк начисляет 3% годовых на остаток. Вы можете подключить торговый эквайринг по ставке 1,4% за оплату картами и 0,4% за расчеты по QR-коду. Интернет-эквайринг — от 0,4%.

Преимущества сотрудничества с банком «Точка»:

- номер счета выдается сразу после подачи заявки;

- банк самостоятельно уведомляет налоговую об открытии счета, а контрагентов — о новых реквизитах;

- есть мобильное приложение;

- интегрируется с CRM-системами и сервисами облачной бухгалтерии.

Предпринимателям обеспечиваются круглосуточная поддержка и платежи.

Перейти к предложению

«СберБанк»

«СберБанк» — «старичок» на финансовом рынке. Из-за того, что банк работает много лет, он считается одним из самых надежных в России. Его размеры — это и плюс, и минус одновременно. Система перегружена, пользователи нередко сталкиваются с низкой компетенцией специалистов из-за кадровой текучки. Не смотря на это, количество клиентов «СберБанка» неизменно растет. В январе число корпоративных пользователей дошло до 3 млн человек (прирост — 0,3%).

ИП могут бесплатно открывать в «СберБанке» расчетные счета. Кроме того, вы можете удаленно зарегистрировать предпринимательство, подключить эквайринг, купить или арендовать онлайн-кассу. Принимать оплату по QR-коду — в большинство терминалов при подключении эквайринга от СберБизнеса уже интегрирован сервис SberPay QR. Тарифы разные и зависят от масштабов бизнеса.

«СберБанк» предлагает ИП разные виды кредитования:

- онлайн-кредит — под 3% годовых;

- целевой — под 13 годовых.

Переводы на счета клиентов СберБизнеса осуществляются почти круглосуточно — с 01:00 до 00:00 по московскому времени. На счета других банков — с 01:00 до 19:30.

Преимущества сотрудничества со «СберБанком»:

- долгая история существования на рынке — повышает доверие клиентов;

- несколько пакетов тарифов — от мелких до крупных возможностей;

- бесплатная онлайн-бухгалтерия, ЭДО;

- есть кредитование;

- длинный платежный день.

Если нужна индивидуальная консультация по банковским продуктам, оставьте свои контакты в форме на сайте банка, чтобы вам перезвонили.

«Альфа-Банк»

В «Альфа-Банке» — один из самых выгодных расчетных счетов для ИП. Переводы внутри банка осуществляются круглосуточно. Отправка платежей в другие банки — с 01:00 до 21:00.

Условия:

- открытие и обслуживание счета — бесплатно;

- кэшбэк — до 5% за расходы по карте для бизнеса;

- скидки и бонусы от партнеров на общую сумму до 300 тыс. рублей;

- лимит на переводы на личный счет ИП — до 100 тысяч рублей бесплатно.

Достаточно много тарифов, чтобы выбрать подходящий.

Для тех, кто открывает расчетный счет в «Альфа-Банке», доступна бесплатная услуга по регистрации ИП. От вас потребуется СНИЛС и паспорт в электронном виде, а сотрудники банка подготовят заявление по форме P21001, выпустят для КЭП, чтобы вы подписали документы удаленно, а затем отправят их в налоговую. В течение 3-х рабочих дней ФНС ответит и отправит на электронную почту все документы.

«Альфа-Банк» предлагает бесплатные сервисы для бизнеса:

- интернет-банк и мобильное приложение;

- онлайн-бухгалтерию;

- торговый эквайринг (аренда терминалов бесплатная, тариф — 1% от суммы платежа);

- куайринг без комиссии за платежи;

- интернет-эквайринг с фиксированной комиссией — зависит от денежного оборота, если он свыше 2 млн рублей — 2,6% от суммы операции;

- индикатор риска — сервис, который показывает уровень опасности согласно 115-ФЗ, помогает избежать блокировки интернет-банка или отказа в операции.

Преимущества сотрудничества с «Альфа-Банком»:

- бесплатное открытие и обслуживание расчетного счета;

- большой выбор тарифов в зависимости от вида и масштабов бизнеса;

- сервисы для развития бизнеса;

- увеличение оборота до 30% с эквайрингом;

- кэшбэк-партнерство;

- доступно кредитование.

Чтобы открыть расчетный счет, не нужно идти в банк. Достаточно заполнить онлайн-форму на сайте «Альфа-Банка». В этот же день можно принимать платежи.

ПАО Банк «ФК Открытие»

ПАО Банк «ФК Открытие» входит в список системно значимых банков для открытия расчетного счета ИП. Поддерживает начинающих предпринимателей и «акул» бизнеса.

Условия:

- обслуживание счета — бесплатно;

- переводы физлицам до 2 млн рублей в месяц — бесплатно;

- внутренние переводы на личный счет до 5 млн рублей — бесплатно;

- переводы юридическим лицам — без комиссии;

- бесплатные и безлимитные платежные поручения.

Вы можете подключить пакет услуг «Свой бизнес» и выбрать 3 льготы на следующие 3 месяца.

Тарифы для ИП указаны на фото.

Для получения счета в банке «ФК Открытие» заполните онлайн-заявку на сайте. Сотрудник банка перезвонит вам по указанному телефону и ответит на все вопросы. После этого можно пользоваться счетом.

При необходимости вы можете оформить кредит для бизнеса на сумму до 15 млн рублей под 11% годовых. Оформление доступно онлайн всего за 1 день, без залога и документов.

В банке «ФК Открытие» вы можете подключить торговый эквайринг по тарифу 1% от суммы платежа. Сотрудники банка бесплатно устанавливают и настраивают терминалы. Можете взять их в аренду в «ФК Открытие». Причем, платить за аренду не придется, если ваш денежный оборот по безналичным платежам превышает 200 000 рублей в месяц.

В «ФК Открытие» можете зарегистрировать ИП — подать документы онлайн, без посещения налоговой. Доступно открытие виртуальной бизнес-карты с кэшбэком до 5% на выбранные категории. Первые 3 месяца обслуживание бесплатное.

Преимущества сотрудничества с банком «ФК Открытие»:

- бесплатное обслуживание расчетного счета;

- доступ к полезным сервисам («Налоговая копилка», онлайн-бухгалтерия «Мое дело»);

- наличие интернет-банка и мобильного приложения;

- льготная ставка на торговый эквайринг.

Смотрим дальше, какие банки для предпринимателей вошли в рейтинг.

Где лучше открыть счет для ИП: сравнение банковских тарифов РКО

Чем больше денежный оборот, тем выше стоимость обслуживания. Проведем сравнение минимальных тарифов для ИП в пятерке лучших банков.

| Наименование банка и тарифы | «Тинькофф Банк», тариф «Простой» | «Точка», тариф «Ноль» | «СберБанк», тариф «Легкий старт» | «Альфа-Банк», тариф «Простой» | «ФК Открытие», тариф «Первый шаг» |

|---|---|---|---|---|---|

| Стоимость обслуживания в месяц |

Первые 2 мес. — 0 руб. В дальнейшем — 490 руб. |

0 руб. | 0 руб. |

Зависит от суммы поступлений До 750 тыс. руб. —1% До 2 млн руб. — 2% Свыше 2 млн руб. — 3% |

0 руб. |

| Комиссия за платежи |

В Тинькофф — бесплатно В другие банки — 49 руб. за платеж |

Бесплатно |

3 платежа — бесплатно Далее — 199 руб. Внутри банка — бесплатно |

По бумажным поручениям: 0,1% Лимит от 400 руб. Налоговые и бюджетные: бесплатно |

До 5 платежей — бесплатно Далее — 100 руб. |

| Комиссия за переводы себе на личный счет | До 400 тыс. руб. — бесплатно | — |

До 300 000 руб. — бесплатно Далее — от 1,7% |

До 2 млн руб. — бесплатно Далее — 2,5% +99 руб. за перевод |

До 150 тыс. руб. — бесплатно Свыше 150 тыс. руб. — от 1,5% |

| Комиссия за переводы физлицам (в месяц) | от 1,5% + 99 руб |

До 150 000 руб. — бесплатно От 150 тыс. до 165 тыс. руб. — 500 руб. |

До 300 000 руб. — бесплатно От 300 000 до 1,5 млн руб. — 1,7% От 1,5 млн до 5 млн руб. — 3,5% Свыше 5 млн руб. — 4% |

До 1 млн руб. — бесплатно Более 1 млн руб.: 2,5% + 99 руб.за внутренний перевод 2,8% + 99 руб. за внешний |

До 50 000 руб. — бесплатно Свыше 50 000 руб. — от 1 до 10% (зависит от суммы перевода) |

| Комиссия за пополнение карты |

Через банкоматы Тинькофф 0,15% (минимум 99 руб.) Через банкоматы партнеров: 0,3% (минимум 290 руб.) |

За каждые 10 000 руб. — 80 руб. | от 0,3% (зависит от региона) | 1% | 0,2% |

| Комиссия на снятие наличных |

До 400 тыс. руб.: 1,5% + 99 руб До 1 млн руб.: 5% + 99 руб. Свыше 1 млн руб.: 15% + 99 руб. |

За каждые 10 000 руб. — 350 руб. |

Через банкомат или терминал — зависит от региона Через кассу: до 5 млн руб. — 7% свыше 5 млн руб. — 10% |

Лимит — до 2 млн руб. До 1 млн руб. — бесплатно Более 1 млн руб.: 3% по карте; 3,3% в кассе |

От 0,4% (зависит от суммы) |

Часто задаваемые вопросы

После получения платежных реквизитов можно выставлять счета на оплату — обычно это возможно уже в день заявки. Входящие и исходящие операции становятся доступны после подтверждения личности на встрече с представителем банка или подписания документов удаленно (зависит от формата сотрудничества).

Обязательно нужен паспорт. Также банк может запросить дополнительные документы: копию налоговой декларации, выписку из книги учета доходов и расходов или прочие.

На 2023 год оптимальными банками для кредитов малому бизнесу представляются:

- Тинькофф банк — наилучший сервис для малого бизнеса

- Газпромбанк — лучший для новых бизнес проектов с кредитованием наличными

- Альфа-банк — предлагает наибольшую сумму для кредитования без залога