Что такое Страхование бизнеса?

Страхование бизнеса защищает бизнес от убытков из-за событий, которые могут произойти в ходе обычной деятельности. Для бизнеса существует множество видов страхования, включая покрытие имущественного ущерба, юридической ответственности и рисков, связанных с сотрудниками.

Компании оценивают свои потребности в страховании на основе потенциальных рисков, которые могут варьироваться в зависимости от типа среды, в которой работает компания.

Ключевые моменты

- Страхование бизнеса в широком смысле относится к классу страхового покрытия, предназначенному для приобретения предприятиями, а не физическими лицами.

- Компании ищут страховку для покрытия потенциального ущерба собственности, защиты от судебных исков или споров по контрактам.

- Страхование бизнеса составляет около половины всей индустрии страхования имущества от несчастных случаев в США и включает множество страховых продуктов, известных как «коммерческие направления».

Понимание страхования бизнеса

Владельцам малого бизнеса особенно важно тщательно рассмотреть и оценить потребности в страховании своего бизнеса, потому что в случае убытка они могут иметь больше личных финансовых рисков . Если владелец бизнеса не считает, что он или она имеет возможность эффективно оценивать бизнес-риски и потребность в покрытии, ему следует работать с авторитетным, опытным и лицензированным страховым брокером. Вы можете получить список лицензированных агентов в вашем штате через департамент страхования вашего штата или Национальную ассоциацию комиссаров по страхованию .

Это страхование , также известное как страхование коммерческих линий , включает продукты страхования имущества и страхования от несчастных случаев для предприятий. Коммерческие направления Страхование помогает поддерживать бесперебойную работу экономики, защищая предприятия от потенциальных убытков, которые они не могут позволить себе покрыть самостоятельно, что позволяет предприятиям работать, когда в противном случае это было бы слишком рискованно.

Коммерческие политики могут быть противопоставлены страхованию личных линий .

Виды страхования бизнеса

Владельцы малого бизнеса могут рассмотреть несколько видов страхования бизнеса, включая следующие:

Страхование профессиональной ответственности

Страхование профессиональной ответственности страхует от претензий по небрежности, возникшей в результате ошибок или невыполнения обязательств. Не существует универсального покрытия профессиональной ответственности . В каждой отрасли есть свои уникальные проблемы, которые необходимо решать.

Страхование собственности

Страхование имущества покрывает оборудование, вывески, инвентарь и мебель в случае пожара, шторма или кражи. Однако он не касается событий массовых разрушений, таких как наводнения и землетрясения. Если в вашем районе существует риск возникновения этих проблем, вам потребуется отдельная политика. Другое исключение – это личное имущество, которое очень дорого и стоит – на это обычно распространяется покупка дополнения к полису, называемого «наездник». Если есть претензия, полис страхования имущества возместит страхователю либо фактическую стоимость ущерба, либо восстановительную стоимость для устранения проблемы.

Домашний бизнес

Полисы домовладельцев не охватывают домашний бизнес, как страхование коммерческой собственности покрывает бизнес. Если вы ведете домашний бизнес , узнайте о дополнительном покрытии для оборудования и инвентаря.

Страхование ответственности за продукцию

Если ваш бизнес производит товары для продажи, страхование ответственности за качество продукции очень важно. Любой бизнес может оказаться названным в судебном процессе из-за ущерба, нанесенного его продукцией. Страхование ответственности за качество продукции защищает бизнес в таких случаях.

Страхование транспортных средств

Любые транспортные средства, используемые для бизнеса, должны быть полностью застрахованы. По крайней мере, предприятия должны застраховаться от травм третьих лиц, но комплексное автомобильное страхование также покроет транспортное средство в случае аварии. Если сотрудники используют собственные автомобили для бизнеса, их личное страхование покроет их в случае аварии. Одним из основных исключений является случай, когда человек доставляет товары или услуги за определенную плату, включая сотрудников службы доставки.

Страхование от перерыва в работе

Полисы прерывания (или продолжения) бизнеса – это вид страхования, который особенно применим к компаниям, которым требуется физическое местонахождение для ведения бизнеса, таким как розничные магазины или производственные предприятия. Страхование от прерывания бизнеса компенсирует бизнесу потерянный доход во время событий, которые вызывают нарушение нормального ведения бизнеса.

Зачем бизнесу страхование: обзор страховых продуктов

Мы не задумываемся о страховании, пока не произойдет какая-то непредвиденная ситуация. Но лучше быть заранее готовым ко всему, чем кусать локти и искать пути выхода. Сегодня мы поговорим о страховании бизнеса: какие виды страхования есть, какой полис стоит приобрести, а какую программу можно подключить, чтобы избежать предпринимательских и других рисков.

Страхование для компаний, предоставляющих бухгалтерские услуги

Финансы любят порядок. Если что-то будет упущено, то организация может понести не только серьезные финансовые убытки, но и получить проблемы с налоговыми органами. Сейчас все больше организаций свои финансовые и бухгалтерские вопросы передают решать на аутсорсинг или квалифицированным профессионалам бухгалтерского дела. Но ошибки могут допустить все.

Современные аутсорсинговые и консалтинговые компании выбирают страхование своих рисков. Это позволяет обеспечить себя дополнительной защитой профессиональных действий, получить важный пункт в повышение рейтинга благонадежности своих услуг. Поэтому наличие такой страховой защиты стоит проверять еще до заключения договора обслуживания с аутсорсинговой организацией.

С помощью страхования аутсорсинговая компания защищена перед своими клиентами (заказчиками и другими лицами) от возможных случаев:

- Непредвиденных (непредумышленных, случайных) ошибок при оформлении документов, постановки и восстановлении бухгалтерского учета, расчетах налогов, заработной платы, кадровых вопросов, письменных консультаций и др.

- Повреждения или утраты документов заказчика.

Заявку на оформление такого полиса страхования легко оформить на сайте компании «Ингосстрах».

Страхование аудиторской организации

От деятельности аудитора зависит, как будет работать, развиваться организация, для которой готовится аудиторский отчет. При проверке финансового состояния организации аудитор дает оценку действий компании, предоставляет рекомендации по устранению недостатков работы и дальнейшему развитию бизнеса, а в некоторых случаях может спасти организацию от рискованных действий и финансового краха.

Поэтому риски аудитора могут возникнуть из-за допущенных им ошибок при проверке бухгалтерского и налогового учета, деклараций, постановки и восстановления учета, некорректного консультирования и рекомендации.

Чтобы обезопасить как свою работу, так и бизнес клиента (заказчика) от существенных финансовых и репутационных потерь, уже просто необходимо иметь страховой полис ответственности при осуществлении аудиторской деятельности.

Страхованием могут быть компенсированы убытки, которые возникнут у заказчика аудиторских услуг, включая и его упущенную выгоду, дополнительные расходы и средства, затраченные на защиту аудитора в судебных разбирательствах, если дело будет решаться в судебном порядке.

Если вы частный аудитор или владелец (руководитель) аудиторской компании, рассмотрите вопрос страхования — размер страховых взносов за такой полис намного ниже тех затрат, которые вы можете понести в случае ошибки, а клиенты лояльнее к организациям, которые дают гарантии возмещения возможных убытков.

Если Вы — заказчик аудита, то обратите внимание не только на репутацию аудитора и членство в саморегулируемой организации (без него проводить аудит такая компания права не имеет), но и на наличие гарантий и обязательств по возмещению убытков на случай ошибок аудитора, в т.ч. через механизм страхования.

Оформите страхование ответственности аудитора в «Ингосстрахе» — это повысит рейтинг компании в глазах клиентов.

Страхование имущества и гражданской ответственности арендаторов

Не всегда недвижимость (складское или жилое помещение, торговые площади, офисы) находится в собственности, часто необходимые площади просто арендуют.

Это особенно удобно, если помещение нужно на ограниченный срок. Например, поступает крупная партия товара, который будет реализовываться покупателю по госконтракту небольшими партиями. Обычно компания не хранит товар, а сразу направляет его клиентам, поэтому для хранения этой партии ей приходится снять склад, а после того, как контракт закончится, договор аренды будет прекращен.

Однако в период аренды помещения могут произойти непредвиденные ситуации, в которых может быть нанесен ущерб имуществу арендатора или арендодателя:

- Пожар или затопление.

- Стихийное бедствие — ураган, штормовой ветер, наводнение и т. д.

- Кража имущества и др.

Для этих случаев также существуют продукты страхования. Можно застраховать гражданскую ответственность арендатора перед третьими лицами, например арендодателем или другими арендаторами по соседству; а также защитить свое имущество, которое находится на арендованной территории.

Существуют и особые виды страхования, например страхование ответственности арендаторов при проведении строительно-монтажных работ.

Обычно для того, чтобы застраховать недвижимость, представитель страховой компании должен выехать на место и осмотреть ее, дать оценку рискам. Но сейчас получить подробную информацию о здании, его владельцах, состоянии и т. д. можно удаленно, онлайн, поэтому и полис оформить можно через интернет.

За несколько минут полис можно оформить на сайте «Ингосстраха» — посчитайте стоимость полиса (можно внести в него сразу несколько объектов), изучите договор и оплатите продукт. Полис придет к вам на e-mail.

Этот вид страхования выгоден и арендодателю, и арендатору:

- Арендодатель сможет с уверенностью сдавать помещение в аренду и не бояться неправомерных действий арендатора.

- Арендатор будет спокойно оставлять свое имущество в арендованном помещении, и не бояться, что с ним что-то случится.

Страхование ответственности директоров

Управление даже небольшой компанией — это высокая степень ответственности. Да, на эту ступень карьерной лестницы приходят уже с внушительным багажом знаний и опыта, но о человеческом факторе забывать не стоит. Можно ошибиться при выборе контрагента или не согласовать вовремя крупную сделку с учредителями, или решиться на слишком рискованные действия — это может принести компании убытки.

Если вы занимаете должность директора, страхование ответственности убережет вас от затрат в случае убытков предприятия, предъявления претензий от клиентов, сотрудников или партнеров.

Это не значит, что после страхования можно рисковать и ошибаться направо и налево. Умышленные действия директора, приведшие к убыткам и тем более к банкротству, нарушающие закон, под покрытие не подпадают. Действовать застрахованному руководителю нужно также предусмотрительно и рассчитывать свои шаги наперед.

Подать заявку на страхование ответственности директора можно на сайте компании «Ингосстрах».

Страхование ответственности оценщика и оценочной компании

Обязательное наличие полиса страхования своей ответственности для оценщика, как и для оценочной компании, уже не в новинку. Выполняя требования Федерального закона № 135-ФЗ от 29.07.1998 «Об оценочной деятельности в Российской Федерации», оценочное сообщество дополнительно обеспечивает себя гарантией и рейтингом доверия перед своими клиентами. Поэтому очень важно, чтобы приобретаемый страховой полис полностью отвечал не только требованиям законодательства, но гарантировал получения возмещения заказчиков оценочных услуг, на случай если оценщик или оценочная компания

В Ингосстрахе мы строго следим за корректностью и юридически правильно оформленных документов, полностью соответствующих требованиям законодательства. Кроме того, рекомендуем свои клиентам рассматривать приобретение расширенного пакета страхового продукта по страхованию ответственности оценщика и оценочной компании, включающего в себя дополнительную защиту самого оценщика или оценочной компании на случай судебных разбирательств.

Если вы занимаетесь бизнесом, то знаете, насколько успех зависит от обстоятельств. Действия других людей, ситуация на рынке и в стране, природные катастрофы, аварии в зданиях – это лишь малая часть того, что может повлиять на выручку компании и её работу. Поэтому я предлагаю поговорить о самых важных видах страхования, которые помогут защитить ваше дело.

Страхование имущества

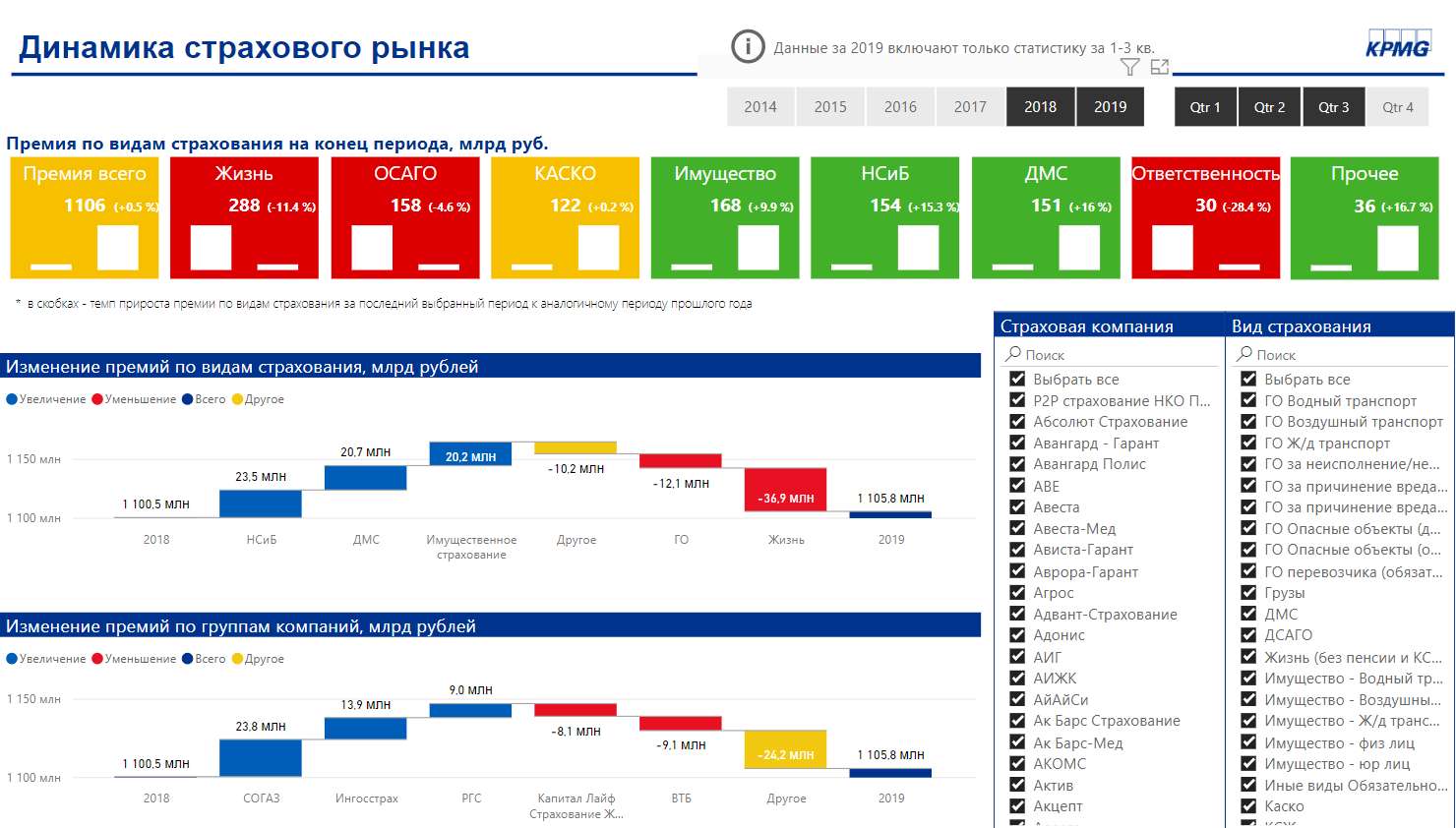

Один из самых популярных видов страхования – это страхование имущества. В 2019 году он находился на четвёртом месте по объёму премий, уступая страхованию жизни, ОСАГО и КАСКО.

К имуществу компании относится собственное или арендуемое помещение, оборудование, сырьё, грузовые и легковые автомобили, офисная мебель и вообще всё, чем пользуется бизнес. Я рекомендую в первую очередь оформлять именно страхование имущества, потому что с ним связано очень много рисков – пожар, аварии водопровода, хищение, пропажа без вести и другие. Всё это можно включить в договор страхования. Если компания перевозит грузы, то крайне важно оформить страхование грузов, чтобы в случае чего выплата компенсации легла на страховщика. Дороги непредсказуемы, особенно в России. Водитель может попасть в аварию или стать жертвой ограбления, а перевозчик будет обязан компенсировать расходы клиента. Даже в обычном офисном помещении, которое вы снимаете уже несколько лет, может внезапно может загореться проводка или вдруг лопнут водопроводные трубы, а компании придётся оплачивать ремонт и возмещать ущерб, нанесённый другим арендаторам, если они пострадают.

Застраховать имущество компании можно на случаи:

- Пожара и взрыва;

- Аварий в системе водоснабжения;

- Противоправных действий других людей;

- Поломки;

- Столкновения с движущимися объектами;

- Стихийных бедствий;

- Теракта.

В зависимости от сферы бизнеса можно выбрать самые вероятные случаи и застраховать компанию от них.

Стоимость: за 15–50 тысяч рублей в год можно застраховать имущество на сумму 50 млн рублей.

Страхование ответственности

Продукция компании или услуги, которые она оказывает, могут нанести ущерб третьим лицам. Если пострадавшая сторона подаст в суд, придётся выплачивать солидную компенсацию. Поэтому я рекомендую не экономить на страховании гражданской ответственности. Прежде всего я бы посоветовал застраховать ответственность владельцев или арендаторов помещений. Если в помещении вашей компании пострадает человек, вы будете обязаны возместить ему ущерб. Такое может случиться если, например, вы решите украсить потолок к празднику и разместите под ним громоздкий декор.

Другие виды страхования ответственности:

- Страхование ответственности производителя за качество товаров, работ и услуг. Этот вид страхования выручит, если продукция компании принесёт вред здоровью или жизни покупателя.

- Страхование ответственности руководителей. Если топ-менеджмент примет неверное управленческое решение, и это отразится на финансовых показателях или репутации компании, страховщик возместит ущерб.

- Страхование ответственности организатора мероприятия. Любое мероприятие связано с риском, поэтому я советую оформлять страховку, особенно если речь идёт о крупном фестивале или концерте.

Стоимость: от 0,5% до 5% от страховой суммы. Например, при страховой сумме 1 000 000 рублей полис будет стоить 5 000 рублей.

Страхование персонала

Самый популярный вид страхования сотрудников – это ДМС. В 3 квартале прошлого года этот вид страхования лидировал по приросту премий. Рейтинговое агентство «Эксперт РА» прогнозирует, что в 2020 году ДМС будет основным драйвером роста за счёт франшиз, узкоспециализированных программ и развития телемедицины.

Компании, особенно крупные, используют медицинское страхование как способ привлечь и удержать ценные кадры. Даже если сотрудники редко обращаются к врачам, они будут рады получить хорошую страховку. Помимо ДМС существует международное медицинское страхование, онкострахование и разные программы страхования жизни, но они пока не так популярны в России. В основном такие полисы оформляют собственники бизнеса и компании, которые хотят надолго удержать своих топ-менеджеров.

Многие виды бизнеса связаны с повышенным риском травм и несчастных случаев, например, сфера производства или строительства. Таким компаниям я рекомендую страховать сотрудников от несчастных случаев и болезней. При наступлении страхового случая сотрудник получит выплату на лечение и компенсацию на время потери трудоспособности.

На стоимость страхования от несчастных случаев влияет:

- Вид деятельности компании;

- Количество застрахованных;

- Время действия защиты: круглосуточно или только в рабочее время;

- Выбранные риски;

- Страховые суммы.

Стоимость: ДМС на 1 сотрудника обойдётся в 20–50 тысяч рублей в год. Страхование от несчастных случаев стоит в среднем 15 тысяч рублей в год на одного сотрудника при покрытии в 1 млн рублей, эту сумму можно менять.

Страхование киберрисков

Многие компании владеют пользовательскими данными – банки, сервисы такси, мобильные операторы, агентства, которые специализируются на Big Data, и другие. Мало какие из них на 100% защищены от риска хакерской атаки. По данным «Лаборатории Касперского» за 24 часа в России предотвращается больше 25 миллионов DDoS-атак и обезвреживается больше 39 миллионов вирусов.

Страховые компании учитывают эту опасность и предлагают продукты для бизнеса, но страхование киберрисков пока не пользуется большой популярностью в нашей стране. Тем не менее, я бы посоветовал задуматься о нём как можно скорее. Сбербанк страхование прогнозирует, что за ближайшие 5 лет российский рынок страхования от киберугроз может вырасти с десятков миллионов до 8–10 млрд рублей в год.

Я рекомендую компаниям в первую очередь позаботиться о страховании имущества, сотрудников и ответственности перед третьими лицами. В зависимости от типа бизнеса можно расширить программу и застраховать, например профессиональную ответственность или корпоративный транспорт.

Из этого руководства вы узнаете о корпоративном страховании. В статье описаны самые востребованные страховые продукты, с помощью которых можно защитить бизнес от непредвиденных финансовых рисков.

Из этой статьи вы узнаете:

- Что такое корпоративное страхование

- Классификация страховых продуктов для предприятий

- Обязательные и добровольные виды страхования

- Рисковое и накопительное страхование

- Классификация объектов страхования

- Какие виды личного страхования может использовать предприятие

- Особенности добровольного медицинского страхования

- Страхование сотрудника от несчастного случая

- Корпоративное накопительное страхование жизни

- Какие виды страхования ответственности должно и может использовать предприятие

- Обязательное и добровольное страхование ответственности владельцев транспортных средств

- Страхование гражданской ответственности арендаторов коммерческой недвижимости

- Страхование профессиональной ответственности

- Какое имущество может застраховать предприятие

- Каско или страхование автомобиля

- Страхование имущества предприятий

Что такое корпоративное страхование

Термин «корпоративное страхование» используют, если страхователь — юридическое лицо. Страховщик договаривается со страхователем и принимает на себя имущественные и финансовые риски. За это страхователь платит страховщику премию.

Здесь и далее: страховщик — страховая компания, страхователь — клиент страховой компании.

Корпоративное страхование ничем не отличается от страхования физических лиц. Когда договор со страховщиком заключает частный клиент, он является выгодоприобретателем. Если наступает страховое событие, например, автомобиль страхователя попадает в ДТП, частное лицо получает от страховщика выплату или компенсацию.

Если страхователь — юридическое лицо, оно становится выгодоприобретателем по договору. В этом случае объект страхования — имущественные интересы организации: предприятие страхует принадлежащий ему автомобиль, а в случае ДТП получает компенсацию от страховщика.

На практике страхователем может выступать частное лицо, а выгодоприобретателем — юридическое лицо, и наоборот. Например, банки требуют от заемщиков застраховать жизнь на сумму кредита, а выгодоприобретателем назначить банк. Вот в чем разница между страхованием физических лиц и корпоративным страхованием: при корпоративном страховании страхователь — организация, при частном — физлицо.

Иногда страховые компании предлагают частным и корпоративным клиентам разные условия страхования. Физлицам и юрлицам доступны разные продукты и тарифы. Например, человек может застраховаться от несчастного случая самостоятельно. Также его может застраховать предприятие-работодатель. В первом случае защита будет стоить дороже: предприятия обычно страхуют всех своих работников сразу, поэтому страховщик уменьшает стоимость страховки за человека.

Классификация страховых продуктов для предприятий

Руководителю и собственнику предприятия удобнее планировать финансовую защиту, если он понимает классификацию страховых продуктов. Основные подходы к классификации представлены ниже.

Обязательные и добровольные виды страхования

Обязательные виды страхования — те, которые предприятие обязано иметь по закону. Примеры:

- обязательное страхование гражданской ответственности владельца транспортного средства (ОСАГО или так называемая «автогражданка»);

- обязательное страхование гражданской ответственности перевозчика перед пассажирами;

- обязательное страхование гражданской ответственности владельца опасного объекта.

По закону владелец автомобиля должен оформить полис ОСАГО. Он защищает собственника в случае причинения вреда жизни, здоровью и имуществу третьего лица. Поэтому если автомобиль, принадлежащий предприятию, по вине водителя предприятия нанесет ущерб имуществу третьего лица, страховая компания компенсирует ущерб.

Машины юрлиц тоже попадают в ДТП

К добровольным видам страхования относятся все страховые продукты, которые страхователь может использовать на свое усмотрение. Вот примеры:

- каско или страхование автомобиля;

- добровольное страхование гражданской ответственности владельца транспортного средства (ДСАГО);

- накопительное страхование жизни в пользу работников.

Владелец транспортного средства может увеличить объем ответственности страховщика. Для этого вместе с полисом ОСАГО оформите полис ДСАГО. В случае если автомобиль юридического лица повредит очень дорогую машину, частично ущерб компенсирует страховая компания в рамках ответственности по полису ОСАГО. Оставшийся ущерб возместит предприятие. Добровольное страхование гражданской ответственности обеспечивает дополнительную финансовую защиту.

Рисковое и накопительное страхование

Законодательство не разрешает одной компании одновременно страховать риски (например, заключать договоры каско) и оказывать услуги накопительного страхования. Поэтому страховые компании делятся на два типа: рисковые (нон-лайф) и компании страхования жизни (лайф).

Часто одна страховая группа создает две компании, одна из которых работает в сегменте нон-лайф, а вторая в сегменте лайф. Пример: страховые компании «Росгосстрах» и «Росгосстрах Жизнь».

Классификация в зависимости от объекта страхования

Эту типологию используют страховщики. Также ее удобнее всего использовать руководителям предприятий. Этот подход предполагает объединение всех видов страхования в три группы:

- Личное страхование. Примеры: страхование от несчастного случая, страхование выезжающих за рубеж, накопительные программы;

- Страхование гражданской ответственности. Примеры: ОСАГО, ДСАГО, страхование ответственности арендатора, страхование ответственности владельца опасного объекта;

- Страхование имущества. Примеры: каско, страхование недвижимости, страхование движимого имущества.

В обзоре будем придерживаться классификации страховых продуктов по объектам страхования.

Какие виды личного страхования может использовать предприятие

С помощью программ личного страхования юридическое лицо решает три задачи:

- Привлечь и удержать сотрудников. Корпоративное страхование, например, полис ДМС или страхование от несчастного случая, обеспечивает сотрудникам дополнительную социальную защиту. Это делает работодателя привлекательным в глазах работников.

- Оптимизировать налогообложение. Страхование работников за счет предприятия уменьшает налогооблагаемую базу. Организация или ИП на УСН имеет право уменьшить сумму налога на сумму уплаченных страховых взносов, но не более чем на 50%.

- Обеспечить финансовую защиту предприятия. Страхование рисков, например, защита работников от несчастного случая на производстве, перекладывает финансовые риски с компании на страховщика. Например, работник застрахован от несчастного случая. Если во время работы он получил травму, компенсацию ему выплатит страховая компания, а не работодатель.

Руководителю и владельцу предприятия стоит обратить внимание на следующие виды личного страхования.

1. Добровольное медицинское страхование (ДМС)

Юридическое лицо заключает договор ДМС в пользу сотрудника, который при необходимости получит медицинскую помощь за счет страховой компании.

Медицинская страховка за счет предприятия защищает сотрудников от финансовых потерь в непредвиденных ситуациях

Выгоды для страхователя:

- повышение конкурентоспособности на рынке труда. Организация повышает качество соцпакета для сотрудников, благодаря чему привлекает и удерживает персонал;

- оптимизация налогообложения. Согласно статье 255 НК РФ взносы по договору медицинского страхования в пользу работников можно отнести к расходам на оплату труда — это уменьшает налогооблагаемую базу и оптимизирует налогообложение предприятия.

На что обращать внимание при оформлении договора страхования:

- надежность страховой компании. Это справедливо для любого вида страхования;

- наличие у страховщика инфраструктуры для обслуживания ДМС (служба поддержки застрахованных лиц, договоры с клиниками);

- сотрудничество страховой компании с поликлиникой, которая находится недалеко от офиса предприятия. Это очень удобно для сотрудников.

Чтобы оценить надежность страховой компании, обратите внимание на срок работы на рынке и акционеров. Если компания работает давно, ей можно доверять. Если акционеры — крупные финансово-промышленные группы, государство или иностранные компании, страховщику можно верить.

Страховщики часто предлагают для топов юридических лиц специальные условия обслуживания: при заключении стандартного договора топ-менеджеры получают расширенный пакет медицинских услуг.

Страхование сотрудников от несчастного случая

Предприятие страхует сотрудников от травм и получения инвалидности. Защита может действовать круглые сутки или только в рабочее время. При наступлении страхового события работник компании получает выплату. Ее величина определяется характером травмы: чем серьезнее повреждение, тем выше выплата.

Условия договора могут предусматривать страховые выплаты по рискам «Смерть застрахованного лица» и «Инвалидность».

Выгоды для страхователя:

- повышение конкурентоспособности на рынке труда;

- оптимизация налогообложения.

Как и ДМС, страхование от несчастного случая повышает социальную защищенность работников. Расходы по данному виду страхования можно отнести к затратам на оплату труда.

В переносном смысле от несчастного случая не застрахован никто. Зато предприятие может застраховать сотрудников в прямом смысле

При заключении договора нужно обратить внимание на условия. Оптимальный вариант — полис действует 24 часа в сутки, а страховое покрытие включает риски «Смерть» и «Инвалидность».

Корпоративное накопительное страхование жизни

Юридическое лицо заключает договор в пользу сотрудников и делает регулярные отчисления на индивидуальные счета. После того, как договор перестал действовать, сотрудник получает накопленную на его счете сумму. В случае смерти застрахованного лица до окончания действия договора полную страховую выплату получают его наследники.

С помощью корпоративной накопительной страховки вы можете удерживать сотрудников: накопительный счет — дополнительная финансовая мотивация. Сотрудник получит накопленные на его счету деньги, если отработает в компании оговоренный в страховом полисе срок, например, 3 года или 5 лет. Если сотрудник уволится раньше времени, он получит часть страховой суммы или не получит ничего. Остаток средств получит страхователь, то есть ваша компания.

Выгоды для предприятия:

- повышение конкурентоспособности на рынке труда;

- оптимизация налогообложения;

- возможность использовать страховку в качестве дополнительного инструмента мотивации персонала.

Корпоративные накопительные страховки негласно называются «золотыми наручниками». Страхователь имеет право назначить выгодоприобретателем застрахованное лицо, то есть сотрудника.

Накопительная страховка привязывает сотрудника к рабочему месту

Также страхователь может назначить выгодоприобретателем себя. В этом случае работник получит деньги, если выполнит условия, прописанные в дополнительном соглашении.

Например, для удержания ценных кадров работодатель может выплачивать страховую сумму в зависимости от стажа работы в организации. Сотрудники со стажем 5 лет и более получают 100% страховой суммы, от 3 до 5 лет — 80%, от 2 до 3 лет — 50%. Если сотрудник проработал меньше 2 лет и уволился, он теряет право на накопительную страховку.

Основным страховым случаем по корпоративным договорам накопительного страхования жизни страхователь и страховщик указывают дожитие до конца действия договора. То есть в день окончания действия договора выгодоприобретатель получает оговоренную страховую сумму.

По риску «Смерть застрахованного лица» страховщик в зависимости от условий договора выплачивает полную страховую сумму или возвращает страхователю или выгодоприобретателю сделанные взносы.

При выборе страховщика предпочитайте известные компании с длительной историей работы на рынке (более 10 лет). Обратите внимание на инвестиционную доходность по договорам компании за последние несколько лет. Информацию о доходности можно найти на сайте компании. Она не должна быть слишком высокой или низкой, так как это говорит о рискованной или неэффективной инвестиционной политике соответственно.

Эталоном можно считать доходность по годовому депозиту в крупных банках минус 1,5 — 2 процентных пункта. То есть если доходность по годовому депозиту в крупных розничных банках за год равна 9%, нормальная доходность по полису долгосрочного страхования равна 7%.

Личное корпоративное страхование повышает конкурентоспособность компании на рынке труда и оптимизирует налогообложение. Договор ДМС и накопительную страховку можно использовать в качестве дополнительного инструмента мотивации сотрудников

Какие виды страхования ответственности должно и может использовать предприятие

Существуют обязательные виды страхования ответственности, которые организация обязана использовать по закону. Также есть добровольные виды страхования, которые можно использовать по желанию для дополнительной финансовой защиты.

Обязательное и добровольное страхование ответственности владельцев транспортных средств

Если предприятие владеет автотранспортом, оно обязано застраховать гражданскую ответственность перед третьими лицами. Полис «автогражданки» защищает фирму в случае причинения вреда имуществу, жизни и здоровью третьих лиц в результате ДТП по вине водителя, который на законных основаниях управлял служебной машиной.

Пример: автомобиль предприятия попал в ДТП по вине сотрудника. В результате поврежден автомобиль частного лица и забор частного дома. Сумма ущерба — 25 000 рублей: 20 000 рублей — ремонт авто, 5 000 рублей — восстановление забора. Ущерб владельцу автомобиля и владельцу забора компенсирует страховая компания.

Законодательство обязывает владельца транспортного средства застраховать гражданскую ответственность. Лимит выплаты по договору на 2018 год составляет 500 000. рублей в случае причинения ущерба здоровью третьего лица, а также 400 000 рублей в случае причинения ущерба имуществу третьего лица, например, автомобилю.

Если в ДТП виноват владелец авто, страховщик компенсирует ущерб владельцу дерева

Пример: машина предприятия попадает в ДТП и разбивает дорогой автомобиль. Сумма ущерба составляет 800 000 рублей. 400 000 рублей пострадавшему компенсирует страховщик, а еще 400 000 рублей должен выплатить владелец авто, то есть предприятие. Чтобы защититься от финансовых потерь в подобных ситуациях, предприятию выгодно увеличить лимит гражданской ответственности: купить вместе с полисом ОСАГО полис ДСАГО, или добровольной гражданской ответственности.

К выгодам оформления договоров ОСАГО и ДСАГО для юридического лица относится финансовая защита. При оформлении полиса обращайте внимание на такие нюансы:

- договор должен предусматривать право управления автомобилем любым сотрудником на законных основаниях. Водители на предприятии могут меняться, поэтому именной полис не подходит;

- у страховщика должны быть партнерские отношения с дорожным ассистансом — службой, которая поддерживает автомобилистов в случае ДТП или поломки машины в дороге. Например, владелец полиса может рассчитывать на бесплатную эвакуацию пострадавшего автомобиля, если страховая компания договорилась об этом с ассистансом;

- лимит ответственности по ДСАГО должен быть максимальным;

- при оформлении ДСАГО можно сэкономить: установить франшизу, то есть невыплаченную часть договора — если попадете в ДТП, сумму франшизы платите вы, весь остальной ущерб оплачивает страховая компания. Полис ДСАГО нужен для защиты от потерь при «дорогих» ДТП, поэтому франшиза в несколько тысяч рублей не играет роли.

Страхование гражданской ответственности арендаторов коммерческой недвижимости

Этот страховой продукт необходим всем организациям — арендаторам офисов, производственных или складских помещений. Страховка защищает предприятие от финансовых потерь в таких случаях:

- водные риски: прорвало водопровод, отопление, затопило соседей;

- огневые риски: случился пожар, сгорело имущество соседей;

- ущерб здоровью посетителей: покупатель пришел в магазин, поскользнулся по вине уборщицы и получил травму.

Выгода для предприятия: финансовая защита в непредвиденных ситуациях.

На что обращать внимание:

- страховая сумма должна соизмеряться с рисками. Если у вас в помещении стоит баллон с кислородом или вы проводите эксперименты с огнем, покупайте самую дорогую страховку;

- уточните у страховщика, в каких случаях могут отказать в выплате. Грубое нарушений условий эксплуатации систем отопления — к примеру, нерегламентированное увеличение количества радиаторов — стопроцентный повод для отказа в выплате.

Вас может заинтересовать

Арендодатель требует застраховать имущество или ответственность?

Воспользуйтесь экспресс-страхованием «Бизнес-конструктор». Без осмотра, анкет и заявлений. Действует во всех регионах РФ. Страховые суммы от 250 000 до 10 000 000 рублей. Тариф от 2000 руб.

узнайте подробности

Страхование профессиональной ответственности

Юридическое лицо страхует профессиональную ответственность, которая может наступить в результате ошибок персонала. Если по вине сотрудника организации третье лицо получит ущерб, убытки возместит страховщик.

Пример: в результате ошибки инженера во введенном в эксплуатацию доме вышел из строя водопровод или канализация. Конструкторское бюро застраховало профессиональную ответственность. Поэтому страховая компания оплачивает расходы на ремонт водопровода, а также возмещает ущерб третьим лицам.

Застраховать профессиональную ответственность может любая организация. Чаще всего этот страховой продукт покупают нотариальные и адвокатские конторы, клиники, конструкторские бюро.

Главная выгода для организации — финансовая защита от непредвиденных обстоятельств. При заключении договора обращайте внимание на дополнительное покрытие рисков, например:

- компенсацию расходов на судебные издержки и услуги юриста;

- компенсацию ущерба, который возник в результате намеренных действий сотрудника.

Предприятиям необходимо заключить договоры обязательного страхования ответственности, связанные со сферой их деятельности. К примеру, застраховать ответственность перевозчика, владельца опасного объекта, владельца оружия. Поскольку эти виды страхования относятся к обязательным, руководители организаций из таких отраслей знают о необходимости заключить договор.

Страхование ответственности бывает обязательным и добровольным. Без заключения необходимых в конкретной отрасли договоров обязательного страхования ответственности организация не имеет права работать. С помощью страхования ответственности бизнес защищает свои интересы, которые могут пострадать в результате нанесения ущерба имуществу, жизни и здоровью третьих лиц.

Страхование имущества предприятий

Страхование имущества относится к добровольным видам. Поэтому собственник или руководитель предприятия сам определяет целесообразность заключения договора. Но если имущество в залоге у банка, его придется застраховать согласно кредитному договору.

Банкиры всегда требуют, чтобы получатель кредита застраховал имущество. Выгодоприобретателем в данном случае выступает банк. То есть в непредвиденной ситуации, например, в случае повреждения залогового авто в ДТП, компенсацию получает банк-кредитор.

Каско, или страхование автомобиля

Это один из наиболее востребованных видов страхования имущества. По договору каско юридическое лицо может защитить себя от ущерба, связанного с повреждением или утратой автомобиля. Каско защищает от следующих рисков:

- повреждение машины в результате ДТП;

- угон авто;

- повреждение в результате стихийного бедствия и природных явлений, например, удара молнии или града;

- повреждение в результате противоправных действий третьих лиц: вандализм, кража или попытка кражи, ограбление.

Главная выгода для страхователя — защита от финансовых потерь в случае повреждения или потери авто. При заключении договора обратите внимание на ряд нюансов.

1. Величина франшизы

Франшиза — доля страховой суммы, которую вы не получите от страховой компании, ее придется оплачивать за свой счет. Франшиза бывает условная и безусловная. Первая действует, пока сумма ущерба не превысит величину франшизы. Вторая действует в любом случае. При отсутствии франшизы страховщик компенсирует ущерб полностью. Отсутствие франшизы называют нулевой франшизой.

Страховщики пользуются франшизой, чтобы защитить себя от мелких страховых выплат, а также стимулировать ответственное поведение страхователей. Чем больше франшиза, тем дешевле полис каско.

Безусловная франшиза — это процент от стоимости машины или конкретная сумма, которую вы платите в любом случае.

К примеру, сумма безусловной франшизы — 20 000 рублей. Если ущерб при ДТП составил 19 000 рублей, то весь ущерб вы платите сами в рамках безусловной франшизы. Если ущерб 25 000 рублей, то страховая выплатит только 5 000 рублей, а 20 000 потребует с вас. Безусловная франшиза в зависимости от величины уменьшает стоимость каско на 5 — 10% относительно полиса с нулевой франшизой. Эту опцию выгодно выбирать владельцам дорогих авто.

Еще пример. Допустим, безусловная франшиза составляет 1,5%. При наличии франшизы страховщик и страхователь распределяют ответственность за финансовый ущерб между собой. Страховщик в данном случае обязуется компенсировать 98,5% ущерба, а страхователь 1,5% ущерба. При безусловной франшизе первым всегда отвечает страхователь, то есть владелец машины. Если машина получила царапину, а ущерб составил 1000 рублей, страховщик ничего не компенсирует. Ущерб не превысил 15 тыс. рублей, или 1,5%, от 1 млн рублей. Если ущерб в результате серьезного ДТП составил 100 тыс. рублей, страховщик выплатит клиенту 85 тыс. рублей. А 15 тыс. рублей или 1,5%, владелец авто компенсирует сам.

Условная франшиза стоит дороже безусловной, так как действует только при определенных условиях.

Пример: страхователь выбрал условную франшизу 1% при стоимости авто 1 млн рублей. Ущерб в результате ДТП составил 9 000 рублей, то есть 0,9% от стоимости авто. Страховщик не платит компенсацию, так как ущерб не превышает величины франшизы.

Если ущерб составит 10 001 рубль, то есть 1,001% от стоимости авто, страховая компания компенсирует владельцу 10 001 рубль. Сумма ущерба превысила величину франшизы, поэтому франшиза прекратила действовать.

Нулевая франшиза покрывает все риски застрахованного лица, но это самые дорогие полисы каско.

Например, страхователь оформляет полис каско с нулевой франшизой. Его автомобиль стоит 1 млн рублей. Отсутствие франшизы значит, что страховая компания полностью отвечает за возможный финансовый ущерб. Если автомобиль в результате ДТП получит небольшую царапину, а сумма ущерба составит 1000 рублей, страховщик компенсирует 1000 рублей. Если автомобиль попадет в серьезное ДТП, а сумма ущерба составит 100 тыс. рублей, страховщик компенсирует 100 тыс. рублей.

Оптимальный полис каско — с франшизой 0,5%. Договор с такими условиями обходится собственнику авто дешевле, но качество защиты остается высоким. Договоры с нулевой франшизой слишком дорогие, а каско с франшизой больше 1% — это экономия за счет качества защиты.

Нулевая франшиза увеличивает стоимость полиса каско на 15 — 20% — это неоправданно дорого по сравнению с франшизой 0,5%. При стоимости автомобиля 1 млн рублей и франшизе 0,5% максимальная ответственность владельца машины составляет 5 000 рублей: 0,5% × 100 / 1 000 000. В случае выбора нулевой франшизы страховой платеж увеличится гораздо больше, чем на 5 000 рублей.

Предположим, для авто стоимостью 1 млн рублей полис каско стоит 5% от цены машины — это 50 000 рублей в год. Выбор нулевой франшизы увеличивает сумму платежа на 20% — на 10 000 рублей, то есть стоимость полиса становится 60 000 рублей в год.

Франшиза более 1% делает ответственность страхователя слишком большой. В случае с авто стоимостью 1 млн рублей собственник не может претендовать на компенсацию, если ущерб меньше 10 000 рублей. Более того, если ущерб составит 40 000 рублей, страховщик компенсирует только 30 000, так как 10 000 рублей — величина франшизы.

2. Страхование с учетом износа или без

Короткий ответ: чтобы получить качественную защиту, страхуйте автомобиль с учетом амортизационного износа. Такая страховка стоит ощутимо дороже каско без износа. Разница в тарифах достигает 30 — 50%.

Если автомобиль получает повреждение, при ремонте автомастер устанавливает новую деталь. То есть ремонт новой и старой машины стоит для страховой компании одинаково.

Но стоимость каско рассчитывается исходя из стоимости автомобиля. То есть страховка нового автомобиля стоит гораздо дороже, чем страховка такой же машины возрастом 5 лет, поскольку такое авто стоит намного меньше нового.

Ни один страховщик не возьмет на себя одинаковый риск по разной цене. Владелец старого автомобиля может доплатить и застраховать машину с учетом износа. Если он хочет сэкономить, можно купить каско без износа. Но в случае ДТП страховая компания рассчитает выплату с учетом понижающего коэффициента. То есть стоимость детали для 5-летней машины будет компенсирована не полностью.

При оформлении договора каско уточните у страховщика, включил ли он в условия полиса страхование с учетом износа. В этом случае при повреждении старого авто страховая компания выплатит вам полную стоимость новых деталей. При страховании без учета износа страховщик по специальному коэффициенту вычтет из стоимости новых деталей часть стоимости. Вычет будет тем больше, чем старше автомобиль. Во время ремонта вам придется покупать новые детали, поэтому каско без учета износа не обеспечивает качественную финансовую защиту.

Фирменная или любая станция технического обслуживания (далее — СТО)

В условиях договора можно прописать расчет стоимости ремонта машины по счетам фирменной СТО. Это оптимальный вариант для владельцев авто, но за него придется доплатить. Если игнорировать этот пункт, страховая компания получит возможность считать ремонт авто по счетам «своей» СТО без учета стоимости оригинальных деталей, то есть страховая сможет починить дорогую машину в «гаражах», а счета выставить «фирменные». Таким образом владельцу автомобиля выгоднее и надежнее включить в договор расчет ущерба по счетам фирменной СТО. Это поможет избежать манипуляций при расчете стоимости ремонта на непрофильных СТО.

Набор рисков

Здесь страхователь, то есть юридическое лицо, может сэкономить. Как отмечалось выше, полное каско включает четыре риска: ДТП, угон, стихийное бедствие и противоправные действия третьих лиц (ПДТЛ).

Не экономьте на рисках, которые сложно предсказать и контролировать: ДТП, стихийные бедствия и ПДТЛ. А вот на риске «Угон» можно сэкономить. Это целесообразно, если машина всегда хранится в закрытом охраняемом гараже, например, в гараже на территории предприятия.

Также риск «Угон» можно не покупать, если авто никогда не остается без присмотра в рабочее время. Например, если в рабочее время в машине всегда есть водитель, риск «Угон» можно проигнорировать. Это уменьшит стоимость каско на 5 — 7%.

С машинами юрлиц тоже бывают неприятности

Какое имущество может застраховать предприятие

Юридическое лицо в добровольном порядке может застраховать любое имущество: недвижимость, включая офис, производственное помещение, оборудование и так далее. Если имущество находится в залоге у банка, страхование становится условно обязательным. Банки всегда требуют застраховать залог и указывают это условие в договоре кредитования.

Если имущество в залоге, выгодоприобретателем будет банк. Если юридическое лицо страхует имущество добровольно, выгодоприобретателем остается оно.

Страховка оформляется так:

- страховщик оценивает объект страхования. Иногда для этого нужны услуги независимого эксперта-оценщика;

- страховщик и страхователь выбирают набор рисков;

- страховщик назначает тариф и предлагает страхователю оплатить договор.

Ниже перечислены страховые продукты, которые актуальны для юридических лиц и предприятий из разных сфер деятельности.

1. Недвижимость

Предприятие может застраховать любое недвижимое имущество, включая офисные, производственные, складские и другие типы помещений. Основные риски: огонь (все огневые риски, в том числе пожар и взрыв газа), вода (в том числе наводнение, аварии водопровода и отопления), стихийные бедствия, противоправные действия третьих лиц, наезд транспортных средств, падение летательных аппаратов.

2. Спецтехника и оборудование

Страховые компании принимают на страхование любое оборудование и технику: комбайны и другую сельскохозяйственную технику, автокраны и другую строительную технику, станки, производственные линии, лабораторное оборудование и так далее.

3. Товар в обороте

Юридическое лицо может застраховать товары, которые находятся в торговом зале или на складе. Риски включают огонь, воду, противоправные действия третьих лиц.

4. Грузы

Этот страховой продукт защищает имущественный интерес владельца груза. Например, если во время перевозки товара он будет поврежден не по вине грузоперевозчика, страховая компания возместит ущерб владельцу. Не путайте с договором страхования ответственности грузоперевозчика — по этому договору страховщик компенсирует ущерб, если он возник по вине грузоперевозчика.

5. Животные и сельскохозяйственная продукция

Сельскохозяйственные предприятия и фермеры могут застраховать урожай и животных. В России этот страховой продукт можно приобрести на льготных условиях благодаря государственной поддержке в соответствии с Федеральным законом N 260-ФЗ «О государственной поддержке в сфере сельскохозяйственного страхования» от 25.07.2011 года.

Страховые компании предлагают юридическим лицам комплексные продукты, которые объединяют несколько видов страховых услуг. Например, конструктор от партнера Банка SIAB СК «Согласие» защищает одновременно имущество и ответственность страхователя.

Предприятие может застраховать любое имущество. Договор заключается по общему принципу: страховщик и страхователь определяют стоимость имущества, выбирают риски и договариваются о страховом тарифе.

Заключение

Страхование — инструмент финансовой защиты и оптимизации финансовых потоков для предприятия. С помощью этой финансовой услуги бизнес защищается от потерь, связанных с непредвиденными обстоятельствами. Также компания уменьшает базу налогообложения, повышает привлекательность на рынке труда и улучшает систему мотивации сотрудников.

Существуют обязательные и добровольные виды страхования. Первые компания должна использовать по закону, а вторые — на свое усмотрение. Все страховые продукты объединяются в три группы: личное страхование, страхование ответственности и имущества.

Для бизнесмена верный способ обезопасить себя от непредвиденных ситуаций и неприятностей — застраховать свой бизнес. В том числе от вынужденного перерыва в работе в связи с повреждением имущества.

По статистике, лишь 3,4% небольших предприятий в России удается продержаться на плаву больше трех с половиной лет1. Что не удивительно — малый бизнес, пожалуй, самый незащищенный сектор экономики, особенно уязвимый в кризисные времена. В непредвиденных ситуациях на грани закрытия часто оказываются ИП и малые предприятия, которые имеют небольшой доход, арендуют помещения или оборудование и выплачивают кредиты.

Пример

Небольшой продуктовый магазин арендовал помещение на втором этаже торгового комплекса. В магазине произошла авария системы водоснабжения — разорвало соединение в трубах и залило кафе этажом ниже. Владельцу магазина пришлось возмещать владельцу кафе внушительную сумму за ремонт внутренней отделки и поврежденную мебель. Бизнесмен оказался в минусе и был вынужден закрыть магазин.

Представим, как обернулось бы дело, если бы собственник магазина, потерявший бизнес из-за аварии системы водоснабжения, имел страховую защиту имущества и своей гражданской ответственности.

После ЧП владелец магазина позвонил в страховую компанию и взял справку в управляющей компании. Страховщик оценил причиненный ущерб, составил акт, и через две недели после предоставления документов страховая компания возместила убытки.

Как видим, если риски бизнеса застрахованы, проблемы могут решаться проще. Но ведь оформлять страховку — это долго и сложно, можете возразить вы: нужно готовить пакет документов, ждать специалиста из страховой, который проинспектирует объект, потом оформлять пакет документов…

Попробуйте решение, созданное специально для всегда занятых бизнесменов. Это коробочный страховой продукт СК «Сбербанк cтрахование», разработанный специально для микро- и малого бизнеса — «Стабильный бизнес»2. Он не требует осмотра страхуемого имущества, выезда специалиста, сбора документов перед покупкой полиса и длительного оформления.

Что это за риски?3

1. Повреждение, гибель или утрата имущества из-за пожара, взрыва, стихийных бедствий, аварии гидравлических систем или чьих-то противоправных действий.

2. Убытки в связи с перерывом в хозяйственной деятельности в результате страхового случая с застрахованным имуществом, аренда помещения, оборудования, необоротные налоги — все это издержки, которые становятся убытками, пока ваша компания вынужденно не работает. Наличие страховки поможет вам увеличить финансовую устойчивость вашего бизнеса в указанных ситуациях — страховая компания возместит затраты. Если же у вас есть кредиты в Сбербанке, связанные с основной деятельностью предприятия, то страховка поможет осуществить очередные платежи по ним во время перерыва в работе.

Пример

Индивидуальный предприниматель взял кредит на развитие бизнеса в Сбербанке, арендовал оборудование и запустил производство в небольшом цехе. В здании из-за ураганного ветра с сильным ливнем была повреждена крыша, ее ремонт займет три месяца. Долгий перерыв в работе грозит большими убытками, тем более что предпринимателю по-прежнему приходится погашать кредит и нести расходы по аренде оборудования. Ему поможет заблаговременно приобретенная страховка: с ней он сможет возместить не только убытки от повреждения застрахованного имущества, но и расходы по аренде оборудования и погашению кредита за месяцы простоя.

3. Ваша гражданская ответственность за причинение вреда жизни, здоровью и имуществу третьих лиц в связи с хозяйственной деятельностью в застрахованном помещении или эксплуатацией застрахованного помещения.

4. Наконец, в список страховых случаев входит причинение вреда здоровью или уход из жизни сотрудников предприятия в результате несчастного случая.

Выводы

«Стабильный бизнес» — один из немногих коробочных продуктов для малого бизнеса, который страхует риски, связанные с перерывом в хозяйственной деятельности.

С его помощью легко застраховать множество рисков. Не требуется длительного оформления: достаточно заполнить договор страхования, оплатить счет и активировать полис на сайте страховщика.

Где можно приобрести коробку «Стабильный бизнес»?

Услуга оказывается ООО СК «Сбербанк страхование». Вы можете купить коробочный продукт в отделениях Сбербанка, обслуживающих юридических лиц и индивидуальных предпринимателей.

1 По данным исследования «Глобальный мониторинг предпринимательства. Россия 2013» (О. Верховская и др.).

2 Страховые услуги в рамках Программы «Стабильный бизнес» оказывает ООО СК «Сбербанк страхование» (лицензия СИ № 4331 от 05.08.2015). ПАО Сбербанк (Генеральная лицензия Банка России № 1481 от 11.08.2015) выступает агентом страховой компании на основании агентского договора.

3 С подробным перечнем включенных в страховую программу рисков и объектов страхования, с ограничениями в страховом покрытии, исключениями из страхования, порядком определения страховой суммы и размера страховой выплаты (включая лимиты ответственности), а также с иными условиями страхования вы можете ознакомиться на сайте «Сбербанк страхование».

Подробную информацию о программе вы можете получить по телефону горячей линии 8 800 555 555 7.