- На сайт ФНС России

- ФНС России ВКонтакте

- Контакт-центр ФНС России: 8 800 222-22-22

Выбор подходящего режима налогообложения

Параметры выбора

-

Индивидуальный предприниматель

-

Юридическое лицо

-

Физическое лицо, не являющееся индивидуальным предпринимателем

-

Производство подакцизных товаров

-

Нет необходимости ведения налогового учета

-

Нет обязанности предоставлять декларации

Категория налогоплательщика

Особенности

Размер годового дохода

Количество наемных сотрудников

Очистить

УСН (доходы) для ИП

Упрощенная система налогообложения

Доп. информация

Кратко

Как перейти

УСН (доходы минус расходы) для ИП

Упрощенная система налогообложения

Доп. информация

Кратко

Как перейти

ПСН

Патентная система налогообложения

Доп. информация.

Кратко

Как перейти

НПД

Налог на профессиональный доход — специальный налоговый режим для самозанятых граждан

Доп. информация.

Кратко

Как перейти

УСН (доходы) для ЮЛ

Упрощенная система налогообложения

Доп. информация

Кратко

Как перейти

УСН (доходы минус расходы) для ЮЛ

Упрощенная система налогообложения

Доп. информация

Кратко

Как перейти

АВТОУСН

Автоматизированная упрощенная система налогообложения

Доп. информация

Кратко

Как перейти

ОРН для ИП

Общий режим налогообложения

Доп. информация

ОРН для ЮЛ

Общий режим налогообложения

Доп. информация

Содержание:

- Что такое налоговый режим

- На что влияет выбор налогового режима

- Как выбрать налоговый режим

- НДФЛ 15%

- УСН «Доходы»

- Автоматизированная упрощенная система налогообложения (АУСН)

- Патентная система налогообложения (ПСН)

- Единый сельскохозяйственный налог (ЕСХН)

- Налог на профессиональный доход (НПД)

- Общая система налогообложения (ОСНО)

Что такое налоговый режим

Под «налоговым режимом» подразумеваются условия деятельности, которые влияют на размер начисленных сборов и набор отчетности, подлежащей сдаче в контролирующие органы.

Вид налогообложения может быть:

- общим, при котором предприятие отчитывается по всем налогам, предусмотренным законодательством;

- специальнымотражен в разделе VIII.1 НК РФ, подразумевающим особые условия ведения деятельности.

Такой режим считается более узким по сравнению с общим, потому что предприятие:

- ведет бухгалтерию в сокращенной форме,

- освобождается от многих сборов.

На что влияет выбор налогового режима

Бизнес и налоги напрямую взаимосвязаны. От того, какой вид налогообложения в 2022 году будет применять предприятие, будет зависеть:

- нагрузка на бухгалтера (штатного или по найму);

- какой налог на бизнес заплатит предприятие (в зависимости от ставки);

- количество деклараций, необходимых для предоставления в налоговые органы.

Как выбрать налоговый режим

Чтобы снизить налоговую нагрузку и не допустить нарушение налогового законодательства, руководителю перед выбором вида систем налогообложения необходимо ознакомиться с ключевыми факторами:

- Вид предприятия — ООО или ИП. К примеру, патент может приобрести только ИП.

- Вид деятельности. В некоторых случаях выгоднее будет приобретение патента, а при определенных условиях подходящей станет «упрощенка».

- Уровень годовой выручки. После оценочного анализа выручки можно сократить варианты налогообложения. К примеру, с выручкой более 200 млн рублей в год предприятие не сможет применить упрощенную систему налогообложения.

- Численность штата. У некоторых режимов налогообложения (например, патент и УСН) выдвигаются требования по максимальному количеству наемных работников. Предприятие, имеющее более 130 сотрудников, не может встать на учет по «упрощенке». А самозанятость доступна для применения только в если нет наемных сотрудников.

Чтобы определить, какие налоги малый бизнес заплатит в 2022 году, необходимо изучить все их ограничения (указаны в НК РФ) и просчитать примерный уровень налогообложения, опираясь на ежегодную выручку и размер налоговой ставки.

НДФЛ 15%

Объект налогообложения при НДФЛ — это доходы физлиц, полученные в том числе в материальной форме. Тогда плательщики — получатели такого дохода.

Отчетным периодом считается один календарный год.

В 2020 году в статью 224 НК РФ были внесены изменения, на основании которых ставка налога на полученные доходы в сумме, превышающей 5 млн рублей, составит 15%. Для всех доходов ниже указанной суммы применяется ставка в 13%.

Учету подлежат доходы:

- трудовой деятельности (заработная плата, премиальные выплаты);

- долевого участия;

- сделки по операциям с ценными бумагами (в том числе продажи);

- инвестиционного товарищества;

- выигрыша в лотерею, иные азартные игры;

- прибыли контролируемой иностранной компании.

Например, доход руководителя компании за год составил 780 тыс. руб. (65 тыс. руб. в месяц), вычеты не предоставляются. В таком случае будет применяться повышенная ставка 15%, поскольку полученный доход превысил 5 млн рублей.

УСН «Доходы»

Упрощенную систему могут применять компании, у которых:

- численность штата — менее 130 человек;

- доход не превышает 200 млн рублей;

- остаточная стоимость ОС — меньше 150 млн рублей.

При «упрощенке» бизнес освобождается от применения других платежей:

- налога на прибыль бизнеса;

- налога на имущество, используемое в рабочих целях;

- НДС.

Вид налогообложения — доходы. Ставка — 6%. В некоторых регионах применяются нормативно-правовые акты, снижающие налоговую ставку по УСН.

Актуальную информацию можно посмотреть на официальном сайте ФНС.

Оплата авансовых платежей осуществляется раз в квартал (не позднее 25 числа четвертого, седьмого и десятого).

Декларации по УСН сдается раз в год, не позднее:

- 31 марта для организаций;

- 30 апреля для ИП.

Читайте также:

Упрощенка: 6 законных способов уменьшить налоги в 2022 году

Говорят, что Минфин предложил ввести новые налоги. Так ли это и как может повлиять на бизнес?

Автоматизированная упрощенная система налогообложения (АУСН)

АУСН — новый налог, действующий в форме эксперимента с 01.07.2022 в городе Москве и Московской области, республике Татарстан, Калужской области, и продлится он до 31.12.2027 года.

Плюсы АУСН:

- практически отменяется отчетность;

- налоги рассчитываются автоматически.

Налоговый режим рассчитан на предприятия с численностью работников меньше пяти человек и суммой годового дохода меньше 60 млн рублей.

Налоговый период — один месяц.

Налоговая ставка составит 8% для объекта налогообложения «доходы» и 20% — «доходы минус расходы». Сумма налога будет рассчитана автоматически и появится в личном кабинете плательщика.

Срок оплаты — до 25 числа месяца, следующего за отчетным.

Особенности АУСН:

- не нужно платить страховые взносы как за ИП, так и за работников (кроме взносов за травматизм).

- плательщик освобождены от выездных налоговых проверок.

Патентная система налогообложения (ПСН)

ПСН — специальный вид налогообложения для ИП с определенным видом деятельности, перечень которых устанавливается на уровне субъекта (чаще всего — торговля, общественное питание, оказание услуг).

Особенность этого режима — приобретение патента на занятие предпринимательской деятельностью на конкретный срок (от одного до 12 месяцев), который признается налоговым периодом.

Определены условия, при которых применение патентной системы налогообложения запрещено:

- торговля подакцизными товарами (алкоголь, сигареты);

- заключение договора доверительного управления имуществом или простого товарищества;

- несоответствие разрешенным для применения патента кодам ОКВЭД.

Максимальная численность работников для применения патента — 15 человек.

При применении патентной системы налогообложения в 2022 году предприниматель освобождается от уплаты следующих налогов:

- НДФЛ;

- налога на имущество, используемого для ведения бизнеса;

- НДСза исключениями, указанными в НК РФ.

Приобретение патента возможно в совокупности с применением иного режима налогообложения.

Налоговая база состоит из потенциально возможного дохода, установленного на региональном уровне и зависящего от сферы бизнеса. Налоговая ставка — 6%. Налоговая декларация в контролирующий орган не предоставляется.

Единый сельскохозяйственный налог (ЕСХН)

Плательщиками ЕСХН являются сельхозтоваропроизводители — юридические лица и ИП, производящие продукцию сельского хозяйства по направлению животноводства и растениеводства.

Применяя систему единого сельскохозяйственного налога, субъекты бизнеса освобождаются от уплаты прочих налогов, непосредственно относящихся к их предпринимательской деятельности (НДФЛ, налог на имущество).

Объект налогообложения — разница между выручкой и расходами. Ставка налога — 6%.

Налоговый период для оплаты — полугодие, для сдачи отчетности — один год. Авансовые платежи должны быть уплачены до 25 июля, января. Дата сдачи годовой декларации и полной оплаты налога — 31 марта.

Читайте также:

Как выбрать систему налогообложения для стартапа: разница между ОСНО, УСН и АУСН

Битва самозанятости, ИП и ООО: какой вариант выбрать?

«Схема хороша для оборотов до 20 млн рублей в год»: бизнес о новом налоговом режиме от ФНС

Налог на профессиональный доход (НПД)

Граждане, уплачивающие налог на профессиональный доход, признаются самозанятыми. Режим налогообложения введен в экспериментальной форме с 2019 года, на сегодняшний день действует во всех регионах России.

Ведение бизнеса при НПД, начиная с постановки на учет, осуществляется дистанционно, с помощью кабинета в приложении «Мой налог».

Условия для получения самозанятости такие:

- Отсутствие наемных работников.

- Реализация товаров собственного производства (продовольственных и непродовольственных).

- Оказание услуг населению (установка дверей, техническое обслуживание автомобилей, массаж, организация творческих мастерских).

Налогооблагаемой базой признается тот доход, который плательщик НПД самостоятельно отразил в мобильном приложении.

Налоговая ставка — 4%. Однако государство предоставило самозанятым бонус в сумме 10 000 рублей, которые направлены на оплату 1% от 4%. Таким образом, пока действует бонус, с 1000 рублей самозанятый оплатит налог в размере 30 рублей, а государство — остальные 10 рублей.

Расчетный период — месяц. Оплата налога осуществляется не позднее 25 числа. Декларация и иная бумажная отчетность в ФНС не предоставляется.

Пенсионное обеспечение для самозанятых добровольное. В случае подписания соглашения с Пенсионным фондом размер страховых выплат устанавливает сам самозанятый, а решение по начислению стажа принимает Пенсионный фонд (исходя из суммы полученных взносов).

Общая система налогообложения (ОСНО)

Если предприятие не подходит под применение специальных налоговых режимов, оно обязано применять общую систему налогообложения. Для применения ОСНО нет ограничений по количеству работников, остаточной стоимости фондов или ежегодной выручке.

Применение общей системы налогообложения в 2022 году предполагает уплату:

| Налог | Налогооблагаемая база | Налоговая ставка | Сдача деклараций | Уплата налогов |

| НДС |

|

|

Ежеквартально (до 25 числа) | Ежемесячно (до 25 числа) |

| Налог на прибыль (только для юридических лиц) | Разница между выручкой и затратами | 20% |

|

|

| Налог на имущество | Кадастровая стоимость имущества для бизнеса | Устанавливается на уровне региона (максимальная — 2,2%) | Для ИП не предусмотрена, для юрлиц — по решению региональных властей | 1 декабря |

| НДФЛ (только для ИП) | Разница между выручкой и затратами | 13% | Ежегодно, до 30.04. |

|

Решение о том, какой налог для малого бизнеса применять в 2022 году, принимает руководитель. Важно внимательно изучить все критерии, влияющие на вид налогообложения, и просчитать размер налоговых платежей для оптимизации расходов предприятия.

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей и событий!

От системы налогообложения зависит, сколько налогов заплатит малый бизнес, сложно ли будет их рассчитывать, придется ли для этого нанимать бухгалтера или предприниматель справится сам. Расскажем, как выбрать налоговый режим, чтобы не тратить лишние деньги и время.

Что такое налоговый режим

Бизнес платит налоги по определенным правилам и формулам. Попросту говоря, налоговый режим (или система налогообложения) — и есть тот набор формул, по которым придется рассчитывать и перечислять в бюджет налоги. В России несколько таких систем, они отличаются по количеству налогов и их размеру, по числу отчетов, которые придется сдавать. В каждой системе есть свои допуски и критерии: если бизнес подходит под эти допуски — имеет право применять систему, если «не влезает» — то нет.

- ОСНО — общая система налогообложения — базовая система, на которой по умолчанию оказываются все новые компании и ИП, если они не выберут другой режим и не напишут об этом уведомление в налоговую. Поэтому ОСНО называют основной системой, или «классикой», а остальные налоговые режимы — специальными, или спецрежимами.

- УСН — упрощенная система налогообложения, упрощенка;

- АУСН — автоматизированная упрощенная система налогообложения;

- ПСН — патентная система налогообложения, патент.

- НПД — налог на профессиональный доход — для самозанятых.

Что влияет на выбор налогового режима

Какие же параметры показывают, сможете вы применять конкретную систему налогообложения или нет? Перечисляем.

- Объем годовой выручки. Скажем, для УСН это 219 200 млн рублей, для ПСН и АУСН — 60 млн рублей, для НПД — 2,4 млн рублей, а для ОСНО ограничений нет.

- Число сотрудников. На упрощенке можно работать со штатом до 130 человек, на патенте — до 15 человек, на АУСН — до 5 человек, на НПД вовсе нельзя нанимать персонал, а на ОСНО ограничений снова нет.

- Организационно-правовая форма — ИП, ООО и пр. Например, ИП могут работать на ПСН и НПД, а ООО — нет.

- Виды деятельности. На ОСНО можно работать при любом виде деятельности, а вот у каждого спецежима есть список видов, для которых его можно применять. Это прописано в Налоговом кодексе и региональных законах, мы расскажем об этом подробнее, когда будем говорить о каждом спецрежиме.

Есть и другие допуски для спецрежимов: стоимость основных средств, наличие филиалов и пр. Об этом мы тоже расскажем позже.

Как выбрать налоговый режим

Шаг 1. «Отфильтруйте» все возможные режимы по организационно-правовой форме. Например, у вас ООО: подойдут ОСНО, УСН и АУСН. Если у вас ИП, подойдет любой из режимов.

Шаг 2. Учитываем регион. Так, АУСН сейчас работает в порядке эксперимента и перейти на нее можно только в Москве, Московской и Калужской областях и Республике Татарстан.

Шаг 3. Смотрим на годовую выручку. Если по бизнес-плану вы должны заработать 45 млн рублей, то НПД уже не подойдет, а вот патент, упрощенка и ОСНО — да.

Шаг 4. Считаем работников в штате. Например, у вас 60 сотрудников: патент и НПД отпадают, остается упрощенка и ОСНО.

Шаг 5. Отсекаем налоговые режимы по видам деятельности: проверяем допуски для вашего вида. Скажем, страховщики не работают на УСН.

Шаг 6. Проверяем остальные критерии: например, компания с филиалами или участием другой компании в уставном капитале более 25% не может применять УСН.

Шаг 7. Если к этому шагу у вас еще есть выбор, рассчитайте налоговую нагрузку. Для этого посмотрите, какие налоги платят на каждом подходящем налоговом режиме, и рассчитайте суммы по вашим плановым или текущим доходам. Потом сравните их и выберите самый выгодный налоговый режим.

Выбор системы налогообложения можно сделать автоматически — с помощью бесплатного калькулятора от Контур.Бухгалтерии. Калькулятор поможет отсечь неподходящие режимы, подскажет, как заполнить поля для расчета, и покажет налоговую нагрузку по каждой системе. Вам останется только выбрать выгодный режим.

УСН: налоги и отчеты, кому подходит

Упрощенка — один из самых понятных и выгодных спецрежимов для малого бизнеса, правила работы и перехода на УСН есть в гл. 26.2 НК РФ. На упрощенке платят один налог (правда, если у компании есть транспорт и земля, то транспортный и земельный налог платятся отдельно). Каждый квартал перечисляют так называемые «авансы по налогу», а по итогам года рассчитывают и платят остаток налога. А вот налоговая декларация одна — ее сдают раз в год: организации до 31 марта, ИП — до 30 апреля.

Плюс системы еще и в том, что власти вашего региона могут снизить налоговую ставку по УСН для некоторых видов бизнеса, тогда экономия будет еще заметнее.

На УСН не надо работать с НДС. Поэтому другим компаниям, которые платят НДС, не выгодно покупать у компаний или ИП на УСН товары и услуги. Так что «ОСНОшники» стараются не работать с «упрощенцами».

Допуски и ограничения при работе на УСН:

- годовой доход — не более 219,2 млн. рублей;

- число сотрудников — не более 130;

- стоимость основных средств — не более 150 млн. рублей;

- в уставном капитале компании должно быть не более 25% вклада другой организации;

- у компании не должно быть филиалов;

- на упрощенке нельзя работать производителям подакцизных товаров, добывать полезные ископаемые, работать с ценными бумагами, давать кредиты: в ст. 346.12 НК РФ перечислены все, кому нельзя работать на УСН.

Правила расчета налога на упрощенке зависят от объекта налогообложения. Это та сумма, с которой платится налог. На УСН есть два варианта:

- доходы;

- доходы минус расходы.

УСН «Доходы»

Налоговая ставка — от 1 до 6 % в зависимости от региона и вида деятельности. Обычно этот вариант выгоден, если ваши расходы сложно подтвердить или расходы составляют менее 60% от доходов. Если годовой доход компании от 164,4 до 219,2 млн рублей или число сотрудников от 100 до 130 человек, ставка вырастает до 8%.

Из суммы налога можно вычесть уплаченные страховые взносы: это взносы ИП “за себя” и взносы за сотрудников. Здесь мы подробнее рассказываем об уменьшении налога на сумму взносов.

Вести учет и сдавать отчетность на УСН “Доходы” можно самостоятельно, чтобы экономить на бухгалтере. Лучше это делать не в таблицах Excel, а в специальной программе или сервисе. Скажем, сервис Контур.Бухгалтерия рассчитает налог, заполнит книгу учета доходов и расходов и налоговую декларацию, предупредит о сроках платежей и отчетности. Для сотрудников — рассчитает и оформит зарплаты, взносы, НДФЛ, отчеты.

УСН “Доходы минус расходы”

Налоговая ставка — от 5 до 15% в зависимости от региона и вида деятельности. Будет выгоден, если ваши расходы легко подтвердить документами, и они составляют более 60% от доходов. Если годовой доход компании от 164,4 до 219,2 млн. рублей или число сотрудников от 100 до 130 человек, ставка вырастает до 20%.

Уплаченные страховые взносов за ИП и сотрудников можно включить в расходы. Но не все расходы уменьшают налоговую базу, с которой платят налог. Для признания расхода есть требования:

- расход обоснован и совершен с целью получение дохода;

- расход упомянут в списке из ст. 346.16 НК РФ;

- вы получили от поставщика то, за что платите деньги, и полностью расплатились;

- есть документы, которые подтверждают расход;

- если расходы связаны с товарами для перепродажи, то списать их можно только после продажи этих товаров.

Чтобы не запутаться с учетом расходов на УСН, лучше вести учет в специальном сервисе или привлечь бухгалтера. Скажем, веб-сервис Контур.Бухгалтерия учитывает расходы по всем правилам, рассчитывает платежи, заполняет КУДиР и декларацию, формирует платежки, напоминает о датах платежей и отчетов. В сервисе есть зарплатный блок для работы с сотрудниками. А с помощью управленческих отчетов руководитель сможет контролировать финансы.

Автоматизированная УСН: кто может перейти

Это новый экспериментальный режим, который похож на УСН тем, что тоже имеет два вариант налогообложения — налог можно уплачивать с доходов и с доходов за вычетом расходов. На этом сходство заканчивается.

Во-первых, АУСН пока работает только в Москве, Московской и Калужской областях и Республике Татарстан. Во-вторых, численность работников за месяц должна быть не больше 5 человек, включая внешних совместителей и исполнителей на гражданско-правовых договорах. При этом все работники должны быть резидентами РФ, то есть находиться в России не менее 183 дней в течение 12 месяцев. В-третьих, лимит годового дохода — 60 млн рублей. В-четвертых, АУСН нельзя совмещать с другими налоговыми режимами.

Ставки на АУСН выше, чем на обычной УСН. При объекте налогообложения «доходы» — 8 %, при объекте «доходы минус расходы» — 20 % стандартный и 3 % минимальный налог.

Но есть у этого режима и преимущества. Так, не придется самостоятельно рассчитывать налог, отчетности будет гораздо меньше, часть функций по НДФЛ возьмут на себя банки, за сотрудников не нужно платить страховые взносы, а предприниматели не платят их и за себя, не будет выездных налоговых проверок.

ОСНО: учет, отчетность, сложность

Малый бизнес редко выбирает ОСНО: только если видит выгоду в работе с плательщиками НДС — многие поставщики и покупатели охотнее сотрудничают с теми, кто тоже платит налог на добавленную стоимость. Этот налог платят на ОСНО, а еще — налог на прибыль и налог на имущество организаций, если в собственности есть недвижимость. Если есть транспорт и земля — налоги по ним платятся отдельно. Отчетность по каждому из налогов сдают ежеквартально.

На ОСНО придется вести полноценный бухгалтерский и налоговый учет — довольно сложный и кропотливый. Это вряд ли возможно без специальных бухгалтерских знаний, даже если вы работаете в специализированном сервисе. Так что на ОСНО компании и ИП чаще всего работают с бухгалтером.

Но все же бухгалтерские сервисы упрощают работу и избавляют от ошибок. Например, в Контур.Бухгалтерии есть специальный инструмент “Расчет НДС”, который помогает сокращать налог к уплате, подсказывает, каких документов в системе не хватает и какие ошибки в учете допущены.

Патент: критерии, совмещение

Патент похож на отмененный с 2021 года режим ЕНВД. Здесь размер налога зависит не от фактических доходов, а от потенциально возможных. Такой доход устанавливают региональные власти, рассчитать стоимость патента можно на официальном сайте налоговой.

Работать на ПСН легко: нужно вовремя вносить платежи за патент и вести книгу учета доходов. Если у вас есть транспорт и земля — платить налоги по ним, а если есть сотрудники — уплачивать НДФЛ, взносы и сдавать отчеты по персоналу. С 2021 года стало можно уменьшать сумму патента на страховые взносы за себя и сотрудников по аналогии с отмененным ЕНВД.

Вот допуски к работе на патенте:

- работать на ПСН могут только ИП;

- ваш вид деятельности должен подходить под ПСН, в каждом регионе свой список (скажем, общепит, детские центры развития, фотоуслуги), уточняйте эти сведения в своей налоговой;

- в штате предпринимателя не более 15 сотрудников;

- годовой доход — не более 60 млн. рублей.

Сдавать отчетность на патенте не нужно, кроме отчетов по сотрудникам. Поэтому справиться с учетом и отчетами на ПСН можно и самостоятельно. В Контур.Бухгалтерии есть возможность работать на патенте.

НПД: кому подходит

Налог на профессиональный доход — режим для самозанятых. Если вы временно или постоянно работаете сами на себя и продаете товары или услуги собственного производства, а ваши доходы — не более 2,4 млн рублей в год, то можно рассматривать этот режим. Его могут применять физлица и индивидуальные предприниматели. Один из плюсов этого режима — на нем не нужно платить страховые взносы “за себя”.

Совмещение налоговых режимов

Иногда в бизнесе выгодно выделить два направления, и по каждому из них применять свой налоговый режим. С 2021 года совмещать разные режимы могут только предприниматели. Есть два варианта:

- УСН + патент;

- ОСНО + патент.

ОСНО и упрощенку совмещать нельзя, оба эти режима — базовые и распространяются на всю деятельность. А НПД нельзя совмещать ни с чем.

Резюмируем: внимательно изучите, подходит ли вам каждый из налоговых режимов по допускам и критериям, сравните налоговую нагрузку с помощью нашего бесплатного калькулятора и работайте на самом выгодном для вашего бизнеса режиме. А веб-сервис Контур.Бухгалтерия поможет вести учет, начислять зарплату и отчитываться на любой системе налогообложения или при их совмещении. Первые две недели все новички работают бесплатно.

Бояться налогов не нужно. Особенно, если про налоги написано так просто и понятно, как в нашей статье. Прочитал и понял, какой режим налогообложения выбрать, и как не переплачивать налоговой. Пожалуй, самая важная информация, если планируешь открыть своё дело (сохраните в закладках).

Иногда страх перед налогами отделяет человека от того, чтобы стать индивидуальным предпринимателем. Кажется, можно запутаться в отчетности, просрочить платежи в налоговую и получить множество штрафов. На самом деле, всё не так страшно. Рассказываем, как устроены налоги для ИП.

Что такое налоги на собственность

Технически, этот налог не для ИП, а для всех физлиц. Платить нужно за недвижимость: квартиру, дом и земельный участок, а также автомобиль и, если вдруг у вас есть в собственности — колодец или скважину.

Налоговая сама рассчитывает сумму налога, узнать её можно в личном кабинете на сайте ФНС или Госуслугах. На сайте налоговой службы в личном кабинете ИП можно проверить налоговую задолженность именно как предприниматель.

Что такое налоги за предпринимательскую деятельность

Выбрать налоговый режим лучше заранее и подать заявление о переходе на него сразу вместе с заявлением на открытие ИП. Вот наша статья о том, как открыть ИП, она поможет разобраться.

Если заявление о переходе на льготный налоговый режим не подать, то ФНС автоматически установит вам общую систему налогообложения — самую сложную в плане сдачи отчетов и дорогую. Но на выбор системы налогообложения дается еще 30 дней после постановки ИП на налоговый учёт — всё можно успеть.

Всего режимов налогообложения для ИП шесть: общий, четыре специальных и новый — налог на профессиональный доход. От налогового режима будет зависеть вся схема уплаты налогов и количество отчетности, которую придется сдавать. Ниже — кратко про каждый режим налогообложения, напомним, всего их шесть.

ОСНО или общая система налогообложения

Общая система налогообложения. Платить нужно НДФЛ в размере 13%, налог на имущество и налог на добавленную стоимость — до 20%. Этот режим создан для ИП, имеющих обороты от 150 млн.руб., а также более 100 сотрудников в штате. Либо же, если ваши контрагенты принимают к вычету НДС, обычно это юрлица. ОСНО подразумевает множество отчетности, которую необходимо сдавать в ФНС, для этого лучше нанять бухгалтера или хотя бы передать эту работу на аутсорс, иначе всё время будет уходить на бухгалтерию.

УСН или упрощенная система налогообложения

Существует в двух формах: «доходы» со ставкой налога в 6%, либо в варианте «доходы минус расходы» со ставкой налога в 15% (в регионах может быть ниже). Если бизнес почти не требует расходов, например, услуги репетитора или стилиста, то выбирайте вариант «доходы» и платите 6% налога.

Если же бизнес затратный и расходы близки к доходам, то выгоднее выбрать «доходы минус расходы», тогда налог составит 15% разницы между ними. А декларация всего одна и сдается раз в год. Это одна из самых популярных систем налогообложения для ИП.

Патентная система налогообложения или ПСН

Вместо налогов ИП платит фиксированную сумму за патент, который выдается на срок от 1 до 12 месяцев. Подходит для патентуемых видов деятельности, или если в штате ИП трудится более 15 сотрудников. Стоимость зависит от региона и вида деятельности, узнать её можно на сайте ФНС, обычно — до 6%. Декларацию сдавать не требуется вообще.

Единый сельскохозяйственный налог или ЕСХН

Как следует из названия, налог для ИП, занимающихся сельскохозяйственной деятельностью. Платить нужно только НДС и один налог по ставке до 6% от «доходы минус расходы», в регионах ставка может быть ниже. Декларация подается раз в год.

Единый налог на вмененный доход или ЕНВД

Ставка зависит от региона, обычно составляет от 7 до 15%. Но применяется она не к реальному доходу ИП, а к «вмененному» ему государством, который предполагается для конкретного вида бизнеса. Виды предпринимательской деятельности, разрешающие использовать ЕНВД указаны в п.2 ст.346.26 НК РФ.

Но данный налоговый режим перестает применяться с 1 января 2021 года. Сейчас в Госдуму внесен законопроект о продлении режима до 2024 года, но правительство РФ его не поддерживает.

Налог на профессиональный доход или самозанятость

Идеальный налоговый режим ДЛЯ ИП, не имеющих сотрудников. Платить нужно лишь налог в 4% от дохода, полученного от физлиц, и 6% от дохода, полученного от юрлиц. Других налогов, страховых платежей и даже сдачи отчетности — нет. Если можете перейти на этот режим, переходите. Как это сделать, мы писали в статье «Стать самозанятым и сохранить ИП».

Подробнее о каждом налоговом режиме можно почитать прямо на сайте ФНС, где указаны все ограничения и нюансы работы на: УСН, ПСН, ЕНВД, ЕСХН, и самозанятости. Для ОСНО странички три: НДФЛ, НДС и НДФЛ за сотрудников.

Что такое страховые взносы

За себя

Все ИП, кроме самозанятых, должны платить страховые взносы за себя. Отчетность предоставлять не требуется.

Сумма взносов фиксирована для доходов, не превышающих 300 тыс. руб., она изменяется каждый год начинает действовать с 1 января. В 2021 году сумма страховых взносов, скорее всего, повысится.

В 2020 году ИП должен заплатить 32 448 руб. за пенсионное страхование, а также 8426 руб. за медицинское страхование. Эти взносы нужно оплатить до 31 декабря 2020 года.

За доходы свыше 300 тыс. руб. нужно доплатить 1%, но общая сумма не может превышать 259 584 руб. Эти взносы нужно оплатить не позднее 1 июля, следующего налогового периода, то есть — 1 июля 2021 года.

За работников

Если у ИП есть работники, то за них также необходимо платить страховые взносы в налоговую службу. Сюда входят:

- выплаты на пенсионное страхование: 22%,

- выплаты на социальное страхование: 2,9%,

- выплаты на медицинское страхование: 5,1%

Дополнительно нужно заплатить в Фонд социального страхования взнос от несчастных случаев на производстве, он составляет от 0,2% до 8,5 в зависимости от основного вида деятельности ИП.

Страховые взносы уплачиваются ежемесячно, не позднее 15 числа месяца, следующего за месяцем выплаты. Для некоторых ИП предусмотрены пониженные тарифы на страховые взносы за работников, их список можно посмотреть на сайте ФНС.

Также ИП должен сдавать отчетность об уплате страховых взносов в ФНС каждый квартал. Отчитываться нужно, даже если взносов в квартале не было, это всё равно требуется отразить в отчете для налоговой. Отдельно необходимо отчитываться по взносам на травматизм в Фонд социального страхования. Эту работу лучше предоставить бухгалтеру или отдать на аутсорс.

Как платить налоги

Из-за коронавируса ФНС перенесла уплату части налогов и сдачу некоторых отчетов за 2020 год. Мы писали об этом в статье «Как ФНС поможет малому и среднему бизнесу». Многие из этих мер уже неактуальны, но некоторые еще действуют, проверить можно на сайте ФНС.

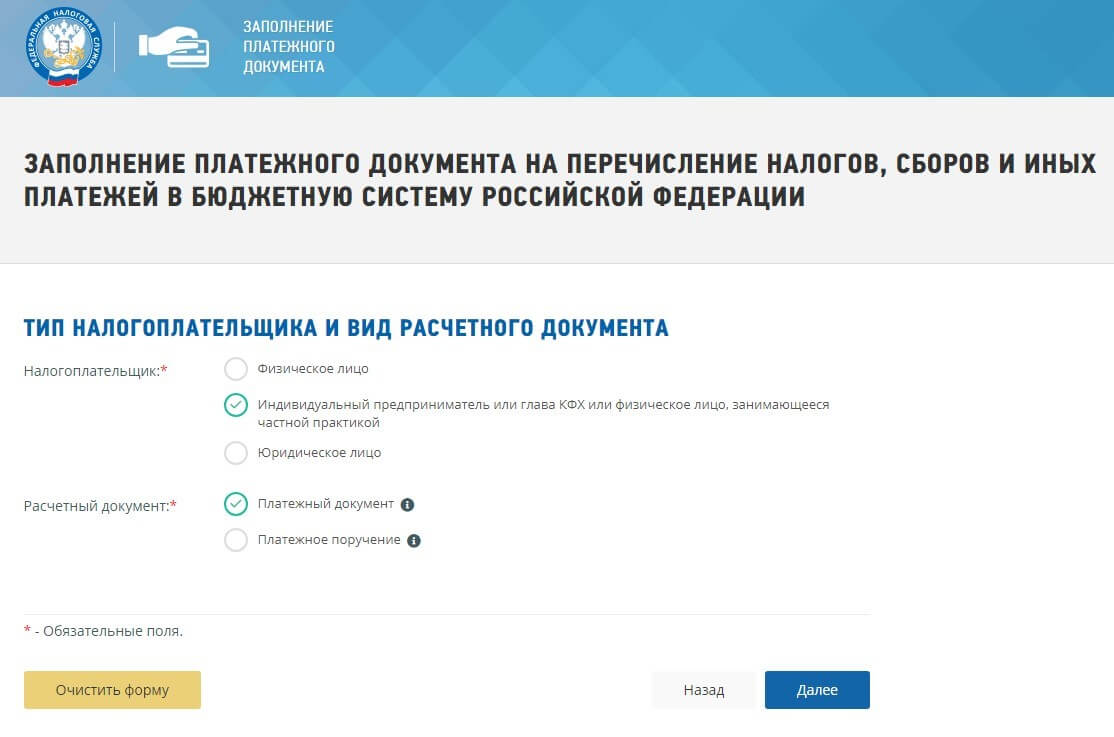

Заплатить налоги можно на сайте ФНС, как за себя, так и за сотрудников. Другой способ — Госуслуги. Проще всего сначала сформировать квитанцию на сайте ФНС, т.к. большая часть данных в нее подгрузится автоматически. Также оплатить налоги можно с расчётного счёта вашего банка. По этой ссылке можно можно перейти на страницу открытия счёта и открыть счёт в Делобанке.

Также ФНС требует подавать декларации. Подать их можно в бумажном виде — почтой или лично явившись в налоговую. Шаблоны деклараций можно взять на сайте ФНС. Другой способ — подача декларации в электронном виде, сделать это можно прямо на сайте ФНС. Это бесплатно, но данный способ довольно сложен, т.к. потребуется ввести много данных вручную (сведения о ИП, сумму доходов, авансовых платежей и страховых взносов).

Другой вариант — обратиться к оператору электронного документооборота. Это сервисы, которые сформируют декларации за вас, но за плату. Налоговая не против — список таких сервисов можно посмотреть на сайте ФНС.

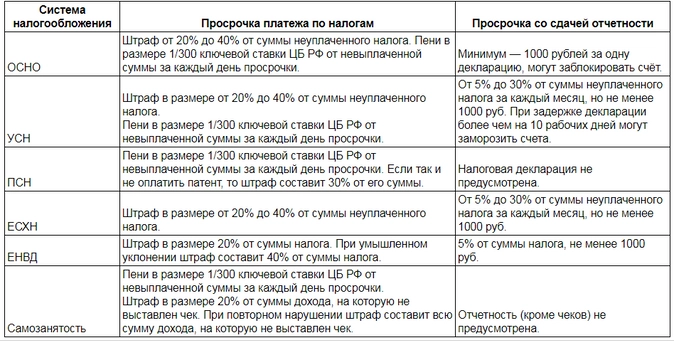

Что будет если не заплатить налоги

Сразу уточним, что платить налоги и подавать декларации лучше вовремя. ФНС в России работает оперативно и быстро заметит нарушение, а санкции за нарушения довольно ощутимые.

Размер штрафа зависит от системы налогообложения. На отдельных системах есть свои штрафы, например, на ЕНВД придется отдать 1 тыс.руб. за уклонение от явки лица, вызываемого в качестве свидетеля. А за нарушение правила работы с кассовой техникой на ОСНО штраф составит от 10 тыс. руб. Но общие правила таковы:

Главное за 30 секунд

- Налоговых режимов для ИП целых шесть и можно выбрать оптимальный.

- Если ИП только начинает бизнес и пока не планирует нанимать работников, он может стать самозанятым и платить минимальные налоги. Уплачивать страховые взносы и сдавать отчетность на этом режиме не нужно.

- Часто ИП может оформить одну из льготных систем и платить меньше налогов, а также сдавать меньше документов.

- Кроме налогов нужно платить страховые взносы за себя и за работников.

- Чем меньше у ИП сотрудников, тем меньше сдавать отчетности. Если сотрудников нет, можно стать самозанятым и не сдавать отчетов вообще.

- За просрочку по уплате налогов ФНС штрафует всех, даже самозанятых. Так лучше не делать.

Эту статью подготовили для вас специалисты ДелоБанка.

Наш банк создает сервисы, которые позволяют малому бизнесу легко работать и развиваться.

Если вы хотите узнать, как освободиться от рутинных задач и какие сервисы банка помогут эффективнее решать ваши текущие задачи, оставьте контакты и наши специалисты свяжутся с вами:

#статьи

- 13 окт 2022

-

0

Системы налогообложения: что это такое, какие они есть и как между ними выбрать

ОСНО, УСН, ЕСХН, ПСН, НПД и АУСН. Разбираемся, какие налоги при них платят, как и кто может их использовать.

Иллюстрация: KamranAydinov / Freepik / Annie для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

На старте все компании и предприниматели должны выбрать систему налогообложения, в соответствии с которой будут платить налоги и страховые взносы. От этого выбора зависит количество и размер платежей, их периодичность, а также то, как часто придётся взаимодействовать с налоговой.

Поэтому в самом начале важно разобраться, какие налоговые режимы подойдут компании или предпринимателю и какой будет самым выгодным для них.

Статья будет полезна не только предпринимателям и руководителям, но и начинающим бухгалтерам.

- Что такое система налогообложения и какие системы действуют в России

- В чём особенности систем ОСНО, УСН, ЕСХН, ПСН, НПД и АУСН

- Какие налоги и взносы платят все компании и предприниматели независимо от налогового режима

- Как выбрать систему налогообложения

Система налогообложения (или режим налогообложения) — это правила начисления обязательных платежей, которые государство взимает с бизнеса.

Системы налогообложения состоят из таких элементов:

- Налогоплательщик — тот, кто платит налог за свой счёт: юридическое или физическое лицо, включая ИП.

- Объект налогообложения — имущество, факт хозяйственной жизни (например, продажа имущества), доход.

- Налоговая база — сумма, с которой платят налог. Например, прибыль или кадастровая стоимость недвижимости.

- Налоговая ставка — процент от налоговой базы, который нужно уплатить.

- Налоговый период — период, в конце которого определяется налоговая база и исчисляется сумма налога. Эту сумму нужно задекларировать и перечислить в бюджет. Налоговым периодом может быть месяц, квартал или год.

- Отчётный период — период, в который формируется часть налоговой базы и наступает обязанность платить авансовый платеж, а также — по некоторым налогам — подавать налоговый расчёт.

- Порядок исчисления налога — по какому принципу рассчитывают налог.

- Сроки уплаты — период, в который нужно уплатить налог.

- Налоговые льготы — любая законная возможность не платить налог (взносы) или уменьшить их размер. Например, пониженные налоговые ставки, вычеты, освобождение от уплаты налога или конкретных операций и прочие преимущества для налогоплательщиков. Этот элемент есть не во всех системах налогообложения.

В сентябре 2022 года в России действует шесть систем налогообложения:

- общая система налогообложения — ОСНО;

- упрощённая система налогообложения — УСН;

- единый сельскохозяйственный налог — ЕСХН;

- патентная система налогообложения — ПСН;

- налог на профессиональный доход — НПД;

- автоматическая система налогообложения — АУСН.

Компании могут работать только на четырёх режимах: ОСНО, УСН, ЕСХН и АУСН. ИП могут работать на всех шести. Физические лица без оформления ИП могут применять только НПД.

Примечания

НПД — экспериментальный налоговый режим. Действует на территории России до 31 декабря 2028 года.

АУСН — экспериментальный налоговый режим. Действует с 1 июля 2022 года в Москве, Московской и Калужской областях, Республике Татарстан. Эксперимент продлится до 31 декабря 2027 года. Если всё пройдёт успешно, система заработает по всей стране.

В следующих разделах подробнее разберём характеристики каждой системы налогообложения.

ОСНО — универсальная система, которую могут использовать все предприниматели и компании без ограничений. Общий режим устанавливают для всех компаний и ИП автоматически, если они не выбрали иной.

Налогоплательщики. Юридические лица или индивидуальные предприниматели.

Какие налоги платят. Основные налоги на ОСНО — НДС, налог на прибыль для юридических лиц, налог на доход физических лиц для ИП и поимущественные налоги.

| Налог | Юридические лица | ИП | Сроки уплаты налога |

|---|---|---|---|

| Налог на добавленную стоимость (НДС) | 0% — при реализации товаров на экспорт;

10% — при реализации продовольственных товаров, товаров для детей, периодических печатных изданий и книжной продукции, медицинских товаров; 20% — во всех остальных случаях. Для отдельных случаев есть и другие ставки НДС. Подробнее о ставках НДС и о его расчёте можно прочитать здесь |

0% — при реализации товаров на экспорт;

10% — при реализации продовольственных товаров, товаров для детей, периодических печатных изданий и книжной продукции, медицинских товаров; 20% — во всех остальных случаях |

Ежемесячно равными долями в течении трёх месяцев после отчётного квартала. Уплачивают не позднее 25‑го числа каждого месяца |

| Налог на прибыль | 20%, объект налогообложения — доходы, уменьшенные на величину расходов | Не платят | Сумму итогового налога за год платят не позднее 28 марта года, следующего за истекшим.

Срок уплаты авансовых платежей зависит от способа их уплаты: ежемесячно и ежеквартально, только ежемесячно или только ежеквартально. |

| Налог на доход физических лиц (НДФЛ) с дохода бизнеса | Не платят | 13%, объект налогообложения — доходы, уменьшенные на величину вычетов | Авансовые платежи ежеквартально.

Уплачивают не позднее 25‑го числа месяца, следующего за отчётным |

| Поимущественные налоги (в случае, если такое имущество есть) | Налог на имущество, налог на землю, транспортный налог. Налоговые ставки устанавливают законы субъектов РФ | Налог на имущество, налог на землю, транспортный налог. Налоговые ставки устанавливают законы субъектов РФ | Для физических лиц, включая ИП — не позднее 1 декабря года, следующего за отчётным.

Для юридических лиц — не позднее 1 марта, следующего за истекшим налоговым периодом. Дополнительно юр. лица платят авансовые платежи — не позднее последнего числа месяца, следующего за истекшим отчётным периодом. Авансовые платежи могут не уплачивать в некоторых субъектах РФ, если это предусмотрено их законом |

УСН — специальный режим налогообложения, который ориентирован на малый и средний бизнес. Налоговая нагрузка на нём значительно ниже, чем на ОСН.

Налогоплательщики. Юридические лица или индивидуальные предприниматели, которые соответствуют ряду требований и которые подали соответствующее уведомление в налоговую.

Лимиты и ограничения. Не могут применять УСН:

- компании, в которых доля участия других организаций больше 25%;

- компании, у которых есть филиалы;

- компании и ИП, которые занимаются определёнными видами деятельности, — например, банки, страховщики, негосударственные пенсионные фонды, ломбарды, инвестиционные фонды. Полный перечень таких видов деятельности можно посмотреть в статье 346.12 НК РФ.

Компании и предприниматели могут применять упрощённый режим, если их показатели соответствуют условиям, перечисленным в таблице ниже.

По новым правилам, если налогоплательщики превышают стандартные лимиты, их не переводят на ОСНО автоматически, как это было раньше. Им устанавливают повышенные лимиты без потери права на УСН и увеличивают ставки налога.

Лимиты для применения УСН в 2022 году:

| Показатель | Стандартные лимиты УСН | Допустимое превышение лимитов УСН |

|---|---|---|

| Максимальный доход за квартал, полугодие, 9 месяцев и год | Не более 164,4 млн рублей | 164,4–219,2 млн рублей |

| Средняя численность сотрудников | Не более 100 человек | 100–130 человек |

| Остаточная стоимость основных средств | Не более 150 млн рублей | — |

Компания или ИП теряет право применять УСН с начала того квартала, в котором был превышен лимит из условий переходного периода. В этом случае налогоплательщик переходит на ОСНО и платит все налоги, предусмотренные этим режимом.

Если компания или ИП хотят перейти на УСН в 2023 году, их доход, средняя численность сотрудников и остаточная стоимость основных средств должны соответствовать таким лимитам:

| Показатель | Лимиты УСН |

|---|---|

| Максимальный доход за 9 месяцев 2022 года | Не более 123,3 млн рублей |

| Средняя численность сотрудников | Не более 100 человек |

| Остаточная стоимость основных средств | Не более 150 млн рублей |

Какие налоги платят и в какие сроки. При УСН платят общий налог, который заменяет:

- налог на прибыль для компаний, для ИП — НДФЛ;

- НДС по внутренним операциям;

- налог на имущество организаций по среднегодовой стоимости, для ИП — налог на имущество с недвижимости, которую используют в бизнесе.

Порядок расчёта налога и ставка зависят от выбранного объекта налогообложения. На УСН их может быть два:

- доходы;

- доходы, уменьшенные на величину расходов.

| 0 | Стандартные условия УСН | Условия в пределах допустимого превышения |

|---|---|---|

| УСН «Доходы» | 1–6% | 8% |

| УСН «Доходы минус расходы» | 5–15% | 20% |

Авансовые платежи по общему налогу платят ежеквартально, до 25 числа месяца, следующего за отчётным. Годовой налог компании платят до 31 марта, индивидуальные предприниматели — до 30 апреля.

Кроме общего налога, в некоторых случаях на упрощённом режиме платят НДС:

- при импорте товаров;

- при выставлении счёт-фактуры с выделенной суммой НДС покупателям, применяющим ОСНО;

- при аренде помещений у государственных предприятий;

- по договорам простого товарищества, доверительного управления имуществом или по концессионным соглашениям.

Платят ли при УСН налог на имущество? Согласно НК РФ, компании и ИП на УСН не должны платить налог на имущество. Исключение — недвижимость, которая находится в собственности и используется в предпринимательской деятельности, имеющая кадастровую стоимость. Если организация или ИП должны платить налог на имущество, то делать это надо в том же порядке, что и при ОСНО.

ЕСХН — специальный налоговый режим для производителей сельскохозяйственной продукции.

Налогоплательщики. Юридические лица или индивидуальные предприниматели, которые соответствуют ряду требований и которые подали соответствующее уведомление в налоговую.

Лимиты и ограничения:

- Общее ограничение — сельскохозяйственная деятельность приносит не менее 70% от общего дохода компании или ИП.

- Ограничение для рыбохозяйственных компаний и ИП — количество сотрудников не больше 300 человек.

Какие налоги платят и в какие сроки. На ЕСХН платят единый сельскохозяйственный налог — 6% от доходов, уменьшенных на величину расходов.

Авансовый платёж по единому налогу ЕСХН платят раз в полугодие, до 25 июля. Годовой налог компании и ИП платят до 31 марта.

Кроме единого налога, с 2019 года на ЕСХН нужно платить НДС. Общие принципы его начисления и уплаты такие же, как на ОСНО. При этом компании и ИП могут освободиться от уплаты НДС, если их доходы за предыдущий год не превысили 60 млн рублей.

ПСН — налоговый режим, при котором предприниматель приобретает патент — право на ведение определённого вида деятельности.

Предприниматель платит фиксированную сумму, исходя из срока действия патента. Размер этой суммы не связан с предполагаемым или фактически полученным доходом. Патент можно приобрести на ограниченный срок — от месяца до года.

Налогоплательщики. Индивидуальные предприниматели, которые подходят под установленные ограничения и которые подали заявление на патент.

Лимиты и ограничения:

- количество сотрудников — не более 15 человек;

- годовой доход — не более 60 млн рублей;

- ИП занимается определённым видом деятельности — полный перечень видов деятельности, по которым можно применять ПСН в регионе налогоплательщика, приведён в законе о применении патентной системы налогообложения субъектов РФ.

Какие налоги платят и в какие сроки. На ПСН предприниматели платят только стоимость патента. Он заменяет НДФЛ, НДС по внутренним операциям и налог на имущество по недвижимости, которая используется в облагаемой патентом деятельности.

Размер патента определяет законодательство региона налогоплательщика.

Срок оплаты зависит от срока действия патента:

- Если патент приобрели на срок до полугода — его оплачивают одним платежом до того, как закончится действие патента.

- Если патент приобрели на срок от полугода — его оплачивают двумя платежами. Первый — 1/3 стоимости, в течение первых трёх месяцев с начала действия патента. Второй — оставшаяся сумма, не позднее срока окончания действия патента.

НПД — специальный налоговый режим для самозанятых. На НПД не ведут отчётность, а всё взаимодействие с налоговой ведётся через приложение «Мой налог».

Налогоплательщики. Индивидуальные предприниматели и физ. лица без оформления ИП, которые подходят под установленные ограничения.

Лимиты и ограничения:

- нет сотрудников, которые работают по трудовому договору;

- годовой доход — не более 2,4 млн рублей.

Также при применении НПД запрещены некоторые виды деятельности — например, добыча и реализация полезных ископаемых, перепродажа товаров. Полный перечень таких видов деятельности приведён в статье 4 №422-ФЗ.

Какие налоги платят и в какие сроки. На этом режиме платят один налог на профессиональный доход. Ставки НПД:

- 4% — если доход получен от физических лиц;

- 6% — если доход получен от юридических лиц.

НПД оплачивают ежемесячно, не позднее 25 числа месяца, следующего за отчётным.

ИП на НПД не платят НДФЛ и НДС по внутренним операциям.

Как мы говорили выше, АУСН — экспериментальный налоговый режим для малого бизнеса. До 31 декабря 2027 года он действует только в Москве и Московской области, Республике Татарстан и Калужской области.

Налогоплательщики. Юридические лица или индивидуальные предприниматели, которые соответствуют ряду требований и которые подали соответствующее уведомление в налоговую.

Лимиты и ограничения:

- количество сотрудников — не более 5 человек;

- годовой доход — не более 60 млн рублей;

- зарплата сотрудников — не более 5 млн рублей на человека в год;

- остаточная стоимость основных средств компаний — не более 150 млн рублей;

- доля участия других организаций в уставном капитале компании — не более 25%;

- зарплату выдают только в безналичной форме;

- расчётный счёт открыт в уполномоченном банке;

- нет филиалов и обособленных подразделений;

- налогоплательщик не применяет другие специальные налоговые режимы.

Также на АУСН запрещены некоторые виды деятельности. Например, этот режим не могут применять нотариусы, ломбарды, страховщики, банки, небанковские кредитные компании. Полный перечень требований можно посмотреть в статье 3 №17-ФЗ.

Какие налоги платят и в какие сроки. На АУСН платят общий налог. Так же как и при УСН, ставка налога зависит от выбранного объекта налогообложения — «Доходы» или «Доходы минус расходы».

Ставка по объекту «Доходы» — 8%, по объекту «Доходы минус расходы» — 20%.

Налоги на АУСН уплачивают ежемесячно. Делать это можно автоматически. Сумму налога рассчитывает налоговая — сведения обо всех операциях она получает от уполномоченного банка и через онлайн-кассу.

Если доход получен без кассы и не на расчётный счёт, нужно самостоятельно уведомить ФНС о поступлении средств — не позднее 5-го числа месяца, следующего за отчётным.

Компании и индивидуальные предприниматели, у которых есть сотрудники, обязаны удерживать НДФЛ со всех доходов, которые им выплачивают. Кроме того, за всех сотрудников работодатели должны перечислять страховые взносы.

НДФЛ за сотрудников. Налоговая база для подоходного налога — сумма дохода работника за месяц.

Работодатель удерживает налог из доходов работника (который является налогоплательщиком) и уплачивает его в бюджет. Срок уплаты — не позднее рабочего дня, который следует за днём выплаты дохода.

Ставки налога:

- 30% — в случае выплат налоговым нерезидентам РФ;

- 15% — с дохода, который с начала года превысил 5 млн рублей;

- 13% — во всех остальных случаях.

Страховые взносы. Их платят все компании и индивидуальные предприниматели. Компании платят взносы за работников, а ИП — за работников и за себя.

Страховые взносы бывают двух видов:

- взносы за себя — фиксированные и дополнительные;

- взносы за своих сотрудников.

Взносы за себя платят все ИП. Исключение — ИП на НПД.

В фиксированные взносы входят взносы на обязательное пенсионное (ОПС) и обязательное медицинское страхование (ОМС). Размер взносов один для всех, его устанавливает государство. Актуальные суммы приведены в статье 430 НК РФ. При АУСН тариф устанавливает статья 18 №17-ФЗ от 25.02.2022.

Дополнительные страховые взносы на ОПС платят в случае, если доход ИП превысил 300 тысяч рублей за год. Ставка — 1% от суммы превышения.

Срок уплаты фиксированных взносов за 2022 год — не позже 9 января 2023 года. Дополнительных — не позже 3 июля 2023 года.

К страховым взносам за сотрудников относятся: ОМС, ОПС, взносы на страхование от временной нетрудоспособности и в связи с материнством и взносы на травматизм. Тарифы страховых взносов на сотрудников устанавливает закон.

Страховые взносы за сотрудников платят ежемесячно, не позднее 15 числа месяца, следующего за периодом выплаты дохода сотруднику.

В предыдущих разделах мы рассмотрели основные особенности всех систем налогообложения, которые может применять бизнес на территории РФ.

Выбор системы налогообложения зависит от ряда факторов:

- вида налогоплательщика;

- вида деятельности бизнеса;

- суммы дохода;

- количества сотрудников.

Вид налогоплательщика. Как мы уже говорили выше, компании могут работать только на ОСНО, УСН, ЕСХН и АУСН. ИП могут работать на любом из шести налоговых режимов. Физические лица без оформления ИП могут применять только НПД.

Вид деятельности бизнеса. На ОСНО может работать бизнес с любым видом деятельности, если тот не запрещён на территории РФ. Виды деятельности для остальных режимов регулирует закон.

Сумма дохода. Ограничений по доходу нет только на ОСНО и ЕСХН. Максимально допустимый размер дохода — на УСН: 219,2 млн рублей в год. Минимально допустимый — на НПД: 2,4 млн рублей в год. На АУСН и ПСН верхняя граница годового дохода — 60 млн рублей.

Количество сотрудников. Как и в предыдущем пункте, ограничений по количеству сотрудников нет только на ОСНО и частично на ЕСХН. Максимальное количество сотрудников на УСН — 130 человек, на ПСН — 15 человек, на АУСН — 5. При НПД самозанятые и ИП работают без сотрудников.

Как поменять систему налогообложения? Всем компаниям и ИП при регистрации автоматически устанавливают общую систему налогообложения. Чтобы поменять её на спецрежим, если ИП и компания подходят под требования этого режима, уведомляют налоговую. Сделать это нужно одновременно с подачей документов о регистрации бизнеса или не позже 30 дней после этого.

Сменить налоговый режим через 30 дней после регистрации тоже можно, но придётся ждать конца года. Подать уведомление о переходе на выбранный режим в налоговую нужно до 31 декабря текущего года. В этом случае бизнес начнёт работать на новом режиме с 1 января следующего года.

- Система налогообложения — правила начисления обязательных платежей, которые платит государству бизнес: юридические лица, индивидуальные предприниматели и физические лица без оформления ИП.

- В 2022 году в РФ действует шесть систем: ОСНО, УСН, ЕСХН, ПСН, НПД и АУСН.

- ОСНО — единственный налоговой режим, у которого нет никаких ограничений. Он назначается всем компаниям и ИП автоматически при их регистрации. Лучше всего он подходит крупным компаниям или бизнесу, который много сотрудничает с другими компаниями на ОСНО.

- УСН, ЕСХН, ПСН, НПД, АУСН — специальные режимы с рядом ограничений: по виду налогоплательщика, виду деятельности, доходу, количеству сотрудников.

- Плюс специальных режимов — они предусматривают меньшее налоговое бремя, чем на ОСНО, а также упрощённое ведение учёта и меньшее количество отчётности.

- УСН больше подходит малому и среднему бизнесу. ЕСХН — только производителям сельхозпродукции. ПСН — тем, кто вместо налогов хочет платить только фиксированный взнос за право вести определённую деятельность. НПД — самозанятым и ИП без сотрудников. АУСН — малому бизнесу, который хочет уплачивать налоги автоматически.

Научитесь: Профессия Бухгалтер

Узнать больше

После регистрации в налоговой инспекции ИП должен платить налоги с доходов от предпринимательской деятельности. Конкретные суммы налогов зависят не только от размера доходов, но и от выбранного налогового режима. В этой статье мы расскажем, какие платежи в бюджет должен перечислять ИП без работников в 2023 году.

Страховые взносы за себя

Начнем с платежей на обязательное пенсионное и медицинское страхование, которые многие предприниматели называют налогами. Методологически это неверно, потому что взносы не относятся к безвозмездным платежам, а накапливаются на личном счёте застрахованного лица. Из этих средств, в том числе, предпринимателю будет выплачиваться пенсия. Но для бизнеса и взносы, и налоги учитываются в общей налоговой нагрузке, поэтому сказать об этом необходимо.

Сумма страховых взносов ИП за себя в 2023 году составляет 45 842 рублей плюс дополнительный взнос в 1% с годового дохода, превышающего 300 000 рублей. Взносы за себя надо платить на всех системах налогообложения, кроме НПД и АУСН. Подробнее о расчётах взносов, а также о льготных периодах, когда их можно не платить, мы рассказали в этой статье.

Налоговые режимы для ИП

В России малый бизнес может выбирать, на какой системе налогообложения ему работать — общей или специальной. У специальных налоговых режимов есть ещё одно название — льготные. Налоговые ставки здесь ниже, чем на общей системе, кроме того, есть возможность дополнительно уменьшать исчисленный налог. Рассмотрим каждый льготный режим подробнее.

Упрощённая система налогообложения

Упрощёнку называют самым популярным спецрежимом для индивидуальных предпринимателей. Действительно, УСН позволяет заниматься практически всеми видами предпринимательской деятельности, если соблюдать лимиты по годовому доходу и численности работников.

На УСН есть два объекта налогообложения — «Доходы» и «Доходы минус расходы». На каждом из них действует своя налоговая ставка и порядок расчёта налога.

Большинство ИП без работников выбирают первый вариант — УСН Доходы. Плюсы этого режима не только в низкой налоговой ставке (6% от доходов), но и в возможности без ограничений уменьшить налог на сумму уплаченных за себя страховых взносов.

Например, в 2023 году за себя предприниматель перечислил 45 842 рубля страховых взносов, а исчисленный налог при доходе в 500 000 рублей составил 30 000 рублей. В этом случае налог полностью уменьшается за счёт уплаченных взносов, поэтому перечислять в бюджет ничего не надо.

На другом варианте УСН налоговая ставка выше, но зато облагается налогом только разница между доходами и расходами. Кроме того, во многих регионах стандартная ставка 15% снижается по некоторым видам деятельности до 10% или даже 5%.

Правда, вести учёт на УСН Доходы минус расходы сложнее, чем на УСН Доходы. Разрешается учитывать только затраты из перечня, установленного НК РФ, а все расходы надо правильно оформить документально.

Автоматизированная упрощённая систем налогообложения

АУСН — новая разновидность упрощёнки, на которую могут перейти ИП и организации, зарегистрированные в Москве, Московской и Калужской областях, Татарстане. Этот налоговый режим похож на обычную УСН, но здесь есть ряд особенностей, из-за которых он может оказаться невыгодным. Дело в том, что ставки налоги на АУСН выше: 8% для варианта «Доходы» и 20% для варианта «Доходы минус расходы». Зато страховые взносы за себя ИП на АУСН не платит. Напомним, что перечисленные взносы предприниматель на обычной УСН вычитает из исчисленного налога, поэтому при достаточно высоких доходах налоговая нагрузка не увеличивается.

Например, ИП без работников зарабатывает 1 млн рублей. На УСН Доходы он должен заплатить налог 60 000 рублей и взносы в размере (45 842 + (1 000 000 — 300 000) * 1%) = 7 000) 52 842 рублей. Но поскольку взносы вычитаются из исчисленного налога, то он составит только 7 158 рублей. Всего, вместе с взносами, ИП перечислит в бюджет 60 000 рублей. Если же он выберет АУСН Доходы, то хотя взносы платить не надо, налоговая нагрузка здесь выше — 80 000 рублей.

Патентная система налогообложения

ПСН могут применять только индивидуальные предприниматели. Этот режим существенно отличается от УСН:

- налогом облагается не реальный, а потенциально возможный доход предпринимателя;

- оформить патент ИП можно только на некоторые виды деятельности;

- патент действует только на территории того муниципального образования, где он выдан.

В 2023 году ИП на ПСН могут уменьшать стоимость патента на перечисленные страховые взносы. Но одновременно с этой льготой некоторые регионы существенно увеличили размер дохода, с которого рассчитывается стоимость патента. Узнать, сколько будет стоит патент, можно здесь.

Единый сельхозналог

ЕСХН разработан для поддержки сельхозпроизводителей, рыболовецких производств и тех, кто оказывает им определённые услуги. Работать на этом режиме вправе только некоторые предприниматели, занятые в сельском хозяйстве и рыболовстве.

По своей сути ЕСХН схож с УСН Доходы минус расходы, но ставка здесь не 15%, а только 6%. Однако плательщики сельхозналога должны при реализации своей продукции платить ещё и НДС. Но при небольших доходах от уплаты этого налога можно получить освобождение.

Налог на профессиональный доход

Это новый налоговый режим для ИП, который в 2023 году действует по всей территории РФ. Стать плательщиком НПД может предприниматель без работников, годовой доход которого не превышает 2,4 млн рублей. Кроме того, здесь самые жесткие ограничения по видам деятельности. Например, торговлей в привычном понимании заниматься нельзя.

Если ИП перешел на уплату налога на профдоход, то страховые взносы за себя он платить не обязан. Однако в этом случае и рассчитывать на страховую пенсию он не сможет. Доходы плательщика НПД облагаются по разным ставкам, в зависимости от того, кто оплачивает его услуги:

- 4% при получении оплаты от физических лиц;

- 6% при получении оплаты от организаций.

Общая система налогообложения

Если же ИП не выбрал ни один из спецрежимов, то он будет работать на общей системе налогообложения (ОСНО). Здесь самый сложный учёт и высокие налоговые платежи:

- НДФЛ по ставке 13%;

- НДС по ставке от 0% до 20%.

Однако и здесь есть возможности для налоговой оптимизации. Так, от уплаты НДС можно освободиться, если доход предпринимателя не превысил 2 млн рублей за три месяца. А часть уплаченного НДФЛ можно вернуть, если ИП приобрёл жилье. Возврат подоходного налога возможен в пределах 260 000 рублей по расходам на квартиру и до 360 000 рублей по ипотечным процентам.

Как выбрать систему налогообложения

Если вы никогда не занимались вопросам налогообложения в бизнесе, советуем для выбора самого выгодного режима обратиться на бесплатную консультацию.

Желательно это сделать даже до регистрации ИП, потому что сроки перехода на льготные режимы ограничены:

- переход на УСН и ЕСХН — 30 дней после регистрации предпринимателя или с начала нового календарного года;

- переход на ПСН — 10 дней до начала действия патента.

Но приблизительный расчёт можно сделать и самому. Для этого надо сначала разобраться, под какой налоговый режим вписывается ваш вид деятельности.

Например, бытовые услуги можно оказывать на любой системе налогообложения, кроме ЕСХН. А если вы хотите заняться оптовой торговлей, то для этого подойдет только УСН (при соблюдении годового лимита доходов) и ОСНО.

Дальше надо рассчитать и сравнить суммы налогов на разных режимах. С ПСН это поможет сделать наш калькулятор. А для определения налоговой нагрузки на других режимах надо учитывать предполагаемые доходы и расходы. Не забудьте также про страховые взносы ИП за себя. На всех режимах они учитываются при расчете налоговой нагрузки, то есть уменьшают налог к уплате.

Куда платить налоги и взносы ИП

Сейчас все налоги ИП и страховые взносы за себя собирает Федеральная налоговая служба. Перечислять платежи в ПФР или ФОМС самостоятельно не надо. Конкретные реквизиты квитанции или платёжного поручения зависят от применяемого налогового режима и территориального подчинения.

Страховые взносы за себя всегда перечисляют на реквизиты той инспекции, где ИП зарегистрирован по прописке. В эту же ИФНС платят налоги по режимам УСН, ОСНО и ЕСХН, независимо от реального места деятельности.

Например, предприниматель из Твери, который ведёт свой бизнес на упрощёнке в Москве, налоги в столице не платит. Авансовые платежи и налог по итогам года он должен перечислять в инспекцию по прописке. Что касается предпринимателей на ПСН, то налоги по этим режимам платят в ИФНС по месту деятельности. Предположим, если ИП из Твери оформил патент для работы в Москве, то заплатить его стоимость он должен в московскую инспекцию.

ФНС разработала бесплатный онлайн-сервис для формирования платёжных документов по налогам и взносам.

Им удобнее пользоваться, если вы знаете КБК по своему платежу. КБК — это коды бюджетной классификации, многие из них меняются каждый год. Коды, действующие в 2023 году, утверждены приказом Минфина от 8 июня 2021 г. № 75н. В таблице мы приводим основные КБК по налогам и взносам ИП за себя.

|

Платеж |

КБК |

|---|---|

|

Страховые взносы на пенсионное страхование |

182 1 02 02140 06 1110 160 |

|

Страховые взносы на медицинское страхование |

182 1 02 02103 08 1013 160 |

|

Налог на УСН Доходы |

182 1 05 01011 01 1000 110 |

|

Налог на УСН Доходы минус расходы |

182 1 05 01021 01 1000 110 |

|

Единый сельскохозяйственный налог |

182 1 05 03010 01 1000 110 |

|

НДС на ОСНО |

182 1 03 01000 01 1000 110 |

|

НДФЛ на ОСНО |

182 1 01 02020 01 1000 110 |

Для платежей на патентной системе налогообложения нет единого КБК. Код бюджетной классификации зависит от того, куда перечисляется стоимость патента: в бюджет города федерального значения; городского округа; мунициальных округов или районов; внутригородских районов. КБК для ПСН надо искать в другом приказе Минфина — от 08.06.2020 № 99н (в ред. от 26.10.2021).

Чтобы не ошибиться в реквизитах для перечисления стоимости патента, лучше запросить образец платёжного документа в ИФНС по месту деятельности.