Ищем выгоду в наиболее доходных бумагах зарубежных компаний, по которым заплатят дивиденды, если их купить до конца марта. Как их найти и какие есть риски?

Сколько уже выплатили акционерам

Российский рубль и рынок акций падают не первый месяц. Инвесторы сейчас в поисках идей среди валютных инструментов. Долларовые вклады в отечественных банках по-прежнему приносят не более 1,8% годовых при инфляции в США 7% за 2021 год. Доходность американских компаний в акциях составила почти 30% за 2021 год, а в последние десять лет в среднем примерно 15% (с учетом дивидендных выплат). Посмотрим, сколько дивидендов платят по иностранным акциям в I квартале 2022-го.

Для начала рассмотрим акции, по которым уже прошли дивидендные отсечки. Отсечка — это момент, до которого надо купить акцию, чтобы получить выплату.

В январе прошли отсечки у нескольких крупных компаний. Перечислим десять наиболее интересных. Их доходность, цена одной акции, рыночная стоимость (капитализация) компании и сфера ее деятельности указаны в таблице. В их числе — герой в борьбе с пандемией Pfizer, а возглавляет список мобильный оператор AT&T.

Самые доходные дивидендные акции компаний США с покупкой в январе 2022 года

| Биржевой тикер | Название компании | Капитализация, млрд долл. | Отрасль | Цена акции в день выплаты, долл. | Размер выплаты, долл. | Дата выплаты | Годовая доходность, % |

| T | AT&T | 193,0 | Телекоммуникации | 26,1 | 0,52 | 07 янв. 22 | 8,0 |

| VZ | Verizon | 220,0 | Телекоммуникации | 53,8 | 0,64 | 01 февр. 22 | 4,8 |

| O | Realty Income | 39,5 | Фонд недвижимости | 69,8 | 0,25 | 15 февр. 22 | 4,2 |

| ABBV | AbbVie | 239,9 | Фармацевтика | 137,2 | 1,41 | 15 февр. 22 | 4,1 |

| CAG | ConAgra Brands | 16,9 | Пищевая промышленность | 35,3 | 0,31 | 02 мар. 22 | 3,5 |

| BMY | Bristol-Myers Squibb | 143,8 | Фармацевтика | 62,2 | 0,54 | 01 февр. 22 | 3,5 |

| CPB | Campbell Soup | 14,0 | Пищевая промышленность | 44,2 | 0,37 | 31 янв. 22 | 3,4 |

| DRI | Darden Restaurants | 17,9 | Рестораны | 147,7 | 1,10 | 01 февр. 22 | 3,0 |

| GIS | General Mills | 41,8 | Пищевая промышленность | 68,5 | 0,51 | 01 февр. 22 | 3,0 |

| PFE | Pfizer | 301,2 | Фармацевтика | 54,1 | 0,40 | 04 мар. 22 | 3,0 |

Источники: Banki.ru, календари компаний по выплате дивидендов

У всех представленных в таблице компаний выплаты обычно происходят ежеквартально. Например, AT&T заплатила в январе 0,52 доллара на акцию, которая стоила в тот день 26,1 доллара. Это всего 2%, но за три месяца. В сумме четыре квартала принесут те самые 8% годовых. Похоже на то, как происходят промежуточные выплаты по вкладу: по годовой ставке, но частями.

Исключение в данном списке — фонд Realty Income, который платит ежемесячно. Его 25 центов на акцию нужно умножить на 12, а потом поделить на цену акции, чтобы высчитать годовую доходность. Получается больше 4% годовых до уплаты налога. С фондов берут налог 30% в пользу государства, так что реально на руки инвесторы получат менее 3% годовых. Про налог еще упомянем отдельно.

Топ-10 дивидендных «иностранцев» на февраль и март

Кто же может стать фаворитом для любителей дивидендных историй среди иностранных компаний до конца квартала? Подберем акции, по которым выплаты с наибольшей доходностью еще только предстоят в следующие два месяца.

Акции могут приносить прибыль не только при продаже. Надежные компании вознаграждают своих акционеров, делясь частью прибыли. От чего она зависит и как получать ее грамотно?

11.05.2021 11:00

Здесь мы укажем не только саму компанию, цену акции и размер выплаты, но и последнюю дату, до которой (включительно) инвестор может купить бумагу и попасть в реестр получателей ради дивиденда. Срок между датой отсечки и днем внесения акционера в реестр — два торговых дня. То есть можно стать акционером буквально на пару дней, продав акции после получения права на дивиденд. Но деньги на счет в любом случае придут через несколько недель.

Самые доходные дивидендные акции американских компаний с покупкой в феврале и марте 2022 года

| Биржевой тикер | Название компании | Капитализация, млрд долл. | Отрасль | Последний день покупки | Размер выплаты, долл. | Дата выплаты | Цена акции, долл. | Годовая доходность, % |

| TTE | TotalEnergies SE | 152 | Добыча и переработки нефти | 21 мар. 22 | 0,75 | 01 апр. 22 | 58 | 5,1 |

| DUK | Duke Energy | 79 | Газовая и электроэнергетика | 16 февр. 22 | 0,99 | 16 мар. 22 | 102 | 3,8 |

| IP | International Paper | 19 | Бумажная промышленность | 16 февр. 22 | 0,46 | 15 мар. 22 | 49 | 3,8 |

| AMGN | Amgen | 131 | Фармацевтика | 11 февр. 22 | 1,94 | 08 мар. 22 | 232 | 3,3 |

| C | Citigroup | 128 | Банки | 03 февр. 22 | 0,51 | 25 февр. 22 | 64 | 3,2 |

| MET | MetLife | 56 | Страхование | 04 февр. 22 | 0,48 | 14 мар. 22 | 67 | 2,9 |

| HPQ | HP Inc | 43 | Компьютеры | 07 мар. 22 | 0,25 | 06 апр. 22 | 37 | 2,7 |

| JNJ | Johnson & Johnson | 441 | Фармацевтика и гигена | 17 февр. 22 | 1,06 | 08 мар. 22 | 167 | 2,5 |

| GS | Goldman Sachs | 116 | Банки и инвестиции | 28 февр. 22 | 2,00 | 30 мар. 22 | 347 | 2,3 |

| SBUX | Starbucks | 114 | Кофейни | 09 февр. 22 | 0,49 | 25 февр. 22 | 97 | 2,0 |

Источники: Banki.ru, календари компаний по выплате дивидендов

Самый короткий срок между датой отсечки и ожидаемой датой выплаты — у французского нефтегазового гиганта Total. С последнего дня покупки должно пройти не более 11 дней, чтобы компания перечислила деньги. Выплата фиксирована в евро (66 центов), но в России и США эта компания торгуется в долларах, поэтому доходность может немного колебаться вслед за курсом EUR/USD.

Еще один необычный пример — американская Duke Energy. В России она торгуется только на Московской бирже в рублях, в то время как дивиденд фиксирован в долларах. То есть, чтобы вложить свою валюту, а именно накопленные доллары, их придется сначала продать на бирже за рубли. На доходность в долларах это не повлияет, акции и размер дивиденда строго следуют за движением курса рубля против денежной единицы США.

Акции — это инструмент повышенного риска, ведь в периоды кризиса они могут падать в цене на 30—40% и более. Так что, несмотря на кажущуюся простоту, к их выбору нужно подходить более чем осознанно.

18.03.2021 11:19

Кто в пятерке самых доходных

Остальные акции из нашего топ-10 имеют стандартную схему выплат: их можно купить в России за доллары (на СПБ Бирже), это будет одна четверть годового дивиденда, то есть одна квартальная выплата, и от отсечки до получения пройдет от двух до пяти недель.

Самая высокая ставка доходности, не считая Total и Duke Energy, у International Paper — 3,8% годовых. Это крупнейший в мире производитель бумажной упаковки. Ее акции последние полгода падали (в сумме на 12%) из-за выделения зарубежной «дочки» в отдельную компанию. С декабря цена IP развернулась к росту, в январе она в плюсе на 5%.

Следом за ней по доходности дивиденда идет Amgen (3,3% годовых). Компания входит в десятку крупнейших в мире производителей лекарств. Ее акции тоже падали последние полгода и тоже растут против широкого рынка с декабря. Считается защитной акцией. Средняя волатильность (изменчивость) цены Amgen на 20% ниже, чем у большинства компаний США.

Пятерку самых доходных дивидендных акций квартала закрывает Citigroup (3,2% годовых). Он входит в так называемую большую четверку универсальных банков США и является самым дешевым из них по мультипликаторам (соотношению стоимости и прибыли, выручки и других показателей). Как и многие другие недооцененные рынком акции, хорошо растет с декабря 2021-го (+8% за месяц).

Вторая пятерка плательщиков дивидендов

Коротко пройдемся по оставшимся пяти. Это MetLife, самая крупная в США компания по страхованию жизни. Ее акции прибавили 10% за месяц и 30% за год. HP Inc, всемирно известный производитель ПК и ноутбуков. По размеру уступает только DELL, и обе они с октября растут быстрее рынка (до +26% за квартал).

И не менее знаменитая Johnson & Johnson — в России она ассоциируется с косметикой и гигиеной. Основную выручку ей приносит продажа безрецептурных лекарств. Самая большая компания в списке, ее капитализация — больше трети триллиона долларов. Одна из старейших антикризисных акций. Более 130 лет на рынке, ее волатильность на 30% ниже средней по рынку американских акций.

Еще один банк в нашей десятке — Goldman Sachs. Тоже не нуждается в представлении. Это инвестиционный банк, по размеру уступает только Morgan Stanley. Акции обоих упали после январской отчетности (у Goldman в сумме на 11% за три сессии). Это и объясняет высокую дивидендную доходность на акцию — она стала относительно дешевой.

Закрывает вторую пятерку и весь наш топ-10 сеть кофеен Starbucks. Она тоже попала в данный список по воле случая. Акции в январе рухнули на 17% после того, как ряд инвестиционных компаний снизили прогноз цен по SBUX. У Starbucks сейчас не лучшие времена: компания переживает разбирательства с профсоюзами из-за плохих условий труда и принуждения сотрудников к вакцинации.

Выбор пользователей Банки.ру

| Название компании | Изменения за год | Покупка |

|---|---|---|

|

Красный Октябрь |

+545.86% |

Купить |

|

Ашинский метзавод |

+374.27% |

Купить |

|

Иркут НПК |

+289.75% |

Купить |

|

Инвест-девелопмент |

+284.62% |

Купить |

|

ГТМ |

+281.91% |

Купить |

Валютные чудеса и другие риски

Не стоит спешить покупать акции с самыми высокими ставками и отвергать с более низкими. Как и с депозитами и любой инвестицией вообще, тут работает правило: чем выше доходность, тем больше потенциальных проблем. Ставки выше там, где акции недавно сильно упали, либо долго падали до этого, либо они исторически слабо растут на общем фоне.

Еще один фактор риска — валютный. Как уже понятно из примера с Total, можно получить дивиденд в неудачный момент. Например, на день написания статьи евро стоит 1,14 доллара, а значит, 66 евроцентов принесут инвесторам более 75 центов США.

Но представим, что на 1 апреля, когда компания расплатится, евро упадет до 1,10 доллара. И дивиденд составит уже примерно 0,73 доллара, а ставка доходности — немногим выше 4,9% годовых. Если евро, напротив, подрастет до 1,20 доллара, то дивиденд составит 0,79 доллара США, а доходность — 5,4%. Разница не гигантская, но все же есть.

С Duke Energy заработать в долларах проще, а вот в рублях могут быть нюансы. Инвестор ничего не потеряет, если сразу же купит на полученные деньги валюту (брокер может перечислить их в рублях). Но если опоздает, то может потерять на конвертации часть своего дивиденда. Например, рост доллара с 75 до 80 рублей «съедает» около 0,2% годовой долларовой доходности Duke Energy.

С курсами валют также связаны налоговые риски. Можно заработать в долларах 3% годовых, и ФНС удержит с этого 13% прибыли, то есть на руки инвестор получит 2,61% за год. Но если доллар за этот год вырос на 10%, а акция вообще не прибавила ни цента, то ФНС удержит еще 13% с ценовой разницы. В итоге инвестор получит чуть больше 1% в долларах на вложенную сумму, хотя его акции не выросли, а обещанная ставка была очень хорошая — 3% годовых.

Коротко о главном

Дивидендные акции в валюте — хорошая альтернатива вкладам, однако нужно быть готовыми к повышенным рискам и нюансам. Ставки по самым доходным акциям, которые можно купить в феврале и марте под ближайшие выплаты, колеблются от 2% до 5,1%.

При этом ждать самой выплаты придется от одной до пяти недель, и доходность не гарантирована. Во-первых, изменение цены акции может как улучшить, так и ухудшить итоговый результат. Во-вторых, на размер выплаты может влиять динамика валютных курсов евро, доллара и рубля.

💰Fingram: как уплатить налоги по дивидендам от иностранных компаний

И в-третьих, нужно помнить о том, что налоги удерживают в рублях со всего прироста, а не только с дивидендов.

Евгения НОВИКОВА для Banki.ru

Информация

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей. ООО «Информационное агентство «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

«РБК Инвестиции» выбрали по 10 российских и иностранных акций, на которые стоит обратить внимание с точки зрения дивидендов. Приоритетом выбора бумаг была дивидендная доходность, но не только она

Многие инвесторы следят не столько за биржевыми котировками, сколько за тем, насколько успешно работают компании. Ведь стабильно получающая прибыль компания также стабильно распределяет ее между акционерами путем выплаты дивидендов. Для таких инвесторов именно дивиденды становятся источником дохода и они ставят дивиденды в основу своей стратегии.

Один из способов заработать на дивидендах — это купить акции после объявления компании о выплатах. Остается следить за объявлениями и выбирать для вложения бумаги с привлекательной дивидендной доходностью. Такие стратегии позволяют заработать и на росте котировок. Инвесторов привлекает доходность, и они начинают покупать акции, поднимая тем самым цены.

Но этот способ имеет и достаточно рискованную сторону. Когда истекает срок покупки под дивиденды, бумаги падают в цене — это называется «дивидендный

гэп

». Продавая бумаги, инвестор, несмотря на получение дивидендов, может проиграть на падении цен и в итоге получить не ту доходность, на которую рассчитывал.

Успех в стабильности

Другой способ зарабатывать на дивидендах — это выбрать бумаги компаний, которые стабильно и эффективно работают, и регулярно выплачивают дивиденды.

Причем, такие бумаги должны не просто приносить высокую дивидендную доходность. Дивидендная доходность — это отношение размера дивидендов к цене покупки бумаги (или, например, к средней цене за отрезок времени). И если котировки акции будут падать, то дивидендная доходность будет расти, но инвестор будет при этом терять свой капитал. Поэтому, кроме дивидендной доходности, нужно учитывать рост размера дивидендов и котировок

ценных бумаг

.

Чтобы помочь инвесторам в начале дивидендного сезона, мы отобрали российские и иностранные акции из каталога «РБК Инвестиции», наиболее привлекательные для долгосрочных дивидендных инвестиций.

Лучшие акции были определены по значению сводного балла, который учитывает

- дивидендную доходность;

- динамику роста дивидендов;

- динамику котировок акций.

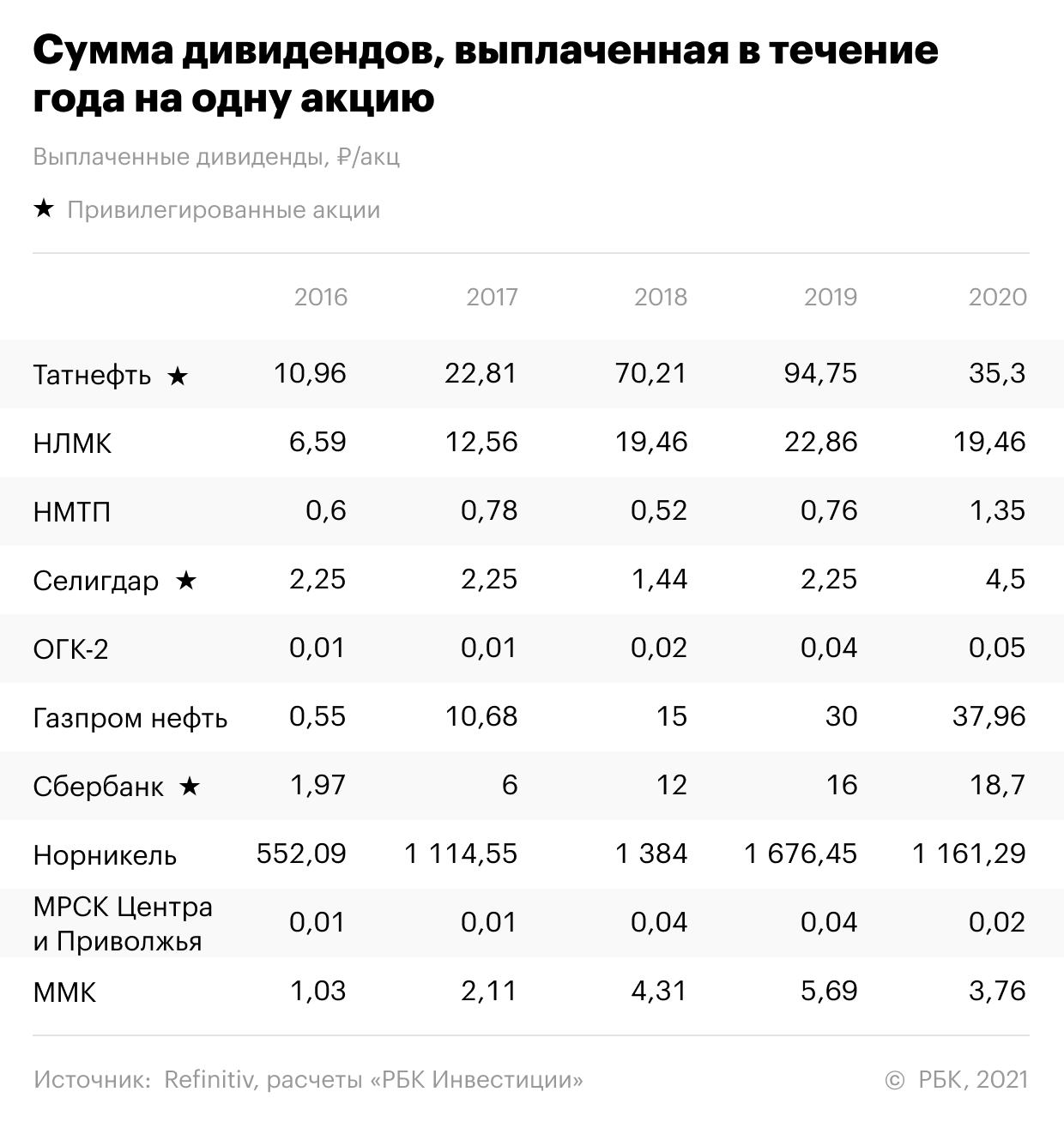

Показатели рассчитывались по итогам дивидендных выплат за последние пять лет. Список лучших российских бумаг, стабильно привлекательных для ориентированного на дивиденды инвестора, получился таким.

Эти бумаги в течение пяти лет показали высокую среднюю дивидендную доходность и устойчивую тенденцию роста дивидендов и котировок. Средневзвешенная годовая дивидендная доходность за пять лет по этим бумагам находится в диапазоне от 7,36% до 14,39%. Стабильная пятилетняя история позволяет говорить, что эти акции могут быть интересными для инвестиций и в дальнейшем.

Акции выбирались из числа торгуемых на Московской бирже, которые можно купить за российские рубли в каталоге «РБК

Инвестиции

».

Мы выбрали из акций, по которым в течение пяти предыдущих лет инвесторы непрерывно получали дивидендные выплаты. Для определения дивидендной доходности и динамики размера дивидендов мы брали суммы дивидендных выплат, которые инвестор получал в течение каждого календарного года, вне зависимости от того, промежуточные это дивиденды текущего года или выплаты по итогам предыдущего.

Такой подход отражает именно позицию инвестора, позволяя оценить фактическую доходность его вложений в течение определенного срока. Для расчета дивидендной доходности каждого года мы делили сумму выплаченных в течение года дивидендов на среднюю цену акции в предыдущем году.

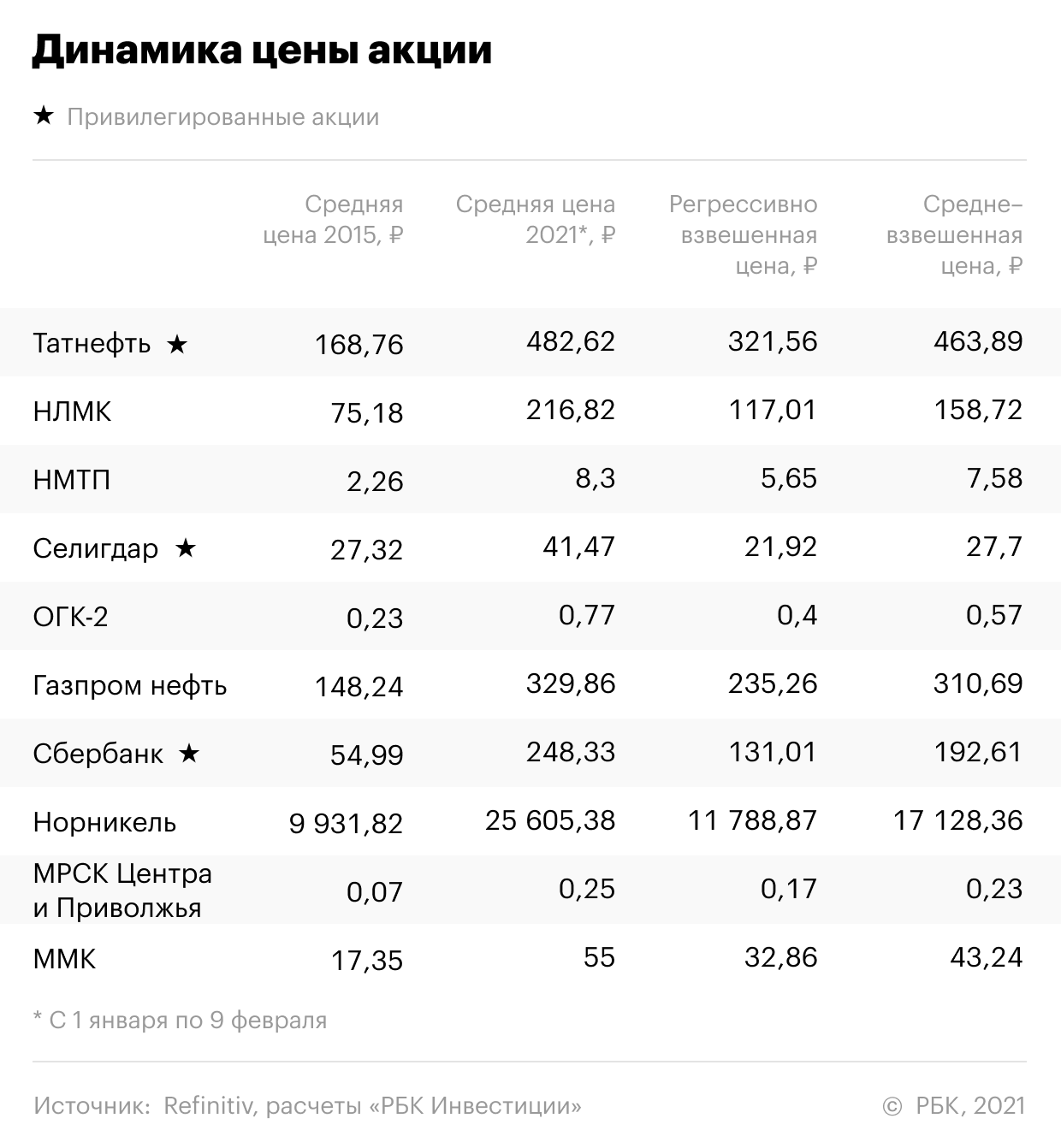

Рост цен мы оценивали с 2015 года по 2021 год включительно.

Список наиболее интересных иностранных дивидендных акций по итогам пяти лет выглядит так:

Эти бумаги на протяжении пяти лет приносили годовую дивидендную доходность от 2,2% до 11,3%, а также показали рост дивидендов и рост котировок.

В некоторых случаях можно заметить даже отдельное снижение размера дивидендных выплат. Но расчет по средневзвешенным значениям показывает тенденцию роста дивидендных выплат по этим бумагам. Это касается и динамики цен

Акции выбирались из числа торгуемых на Санкт-Петербургской бирже, которые можно купить за американские доллары в каталоге «РБК Инвестиции».

Как мы считали

Акции в рейтинге ранжируются по значению сводного балла.

Сводный балл (СБ) рассчитан как произведение средневзвешенной дивидендной доходности (СДД), коэффициента прироста дивидендов (КПД) и коэффициента прироста цены (КПЦ).

СБ = СДД х КПД х КПЦ

При расчете средневзвешенной доходности больший вес придавался более поздним выплатам. Для выплат 2020 года вес равен 5, далее для 2019 года — 4, 2018 — 3, 2017 — 2, 2016 –1

Коэффициент прироста дивидендов считался как деление средневзвешенного размера дивидендов (СРД) по акции за пять лет (поздние выплаты имеют больший вес) на средний размер дивидендов, взвешенный регрессивно (РСРД, больший вес имеют более ранние выплаты). Такой подход позволяет оценить величину стабильного роста дивидендов, сглаживая возможные колебания.

КПД = СРД/РСРД

Таким же образом считался коэффициент прироста цены акции — делением средневзвешенной цены (СВЦ) с большим весом более поздних цен, на регрессивно взвешенную среднюю цену (РСВЦ), с большим весом более ранних цен. Это также позволяет стабилизировать и усреднить показатели. Прирост цен акций считался с 2015 года по 2021 год. Средняя цена 2021 года бралась за период с 1 января по 9 февраля.

КПЦ = СВЦ/РСВЦ

Заметка носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Многих инвесторов привлекают дивидендные компании, потому что они предлагают регулярные денежные выплаты, которые никак не зависят от динамики рынка.

Скорее всего, компания с богатой историей выплат будет продолжать приносить своим акционерам регулярные дивиденды. Еще более привлекательными являются ежемесячные выплаты, когда компании распределяют дивиденды среди акционеров каждые 30 дней вместо более типичных квартальных выплат.

Если вы стремитесь обеспечить себе стабильный доход на пенсии или хотите просто увеличить прибыльность своего портфеля, инвестирование в дивидендные компании как раз для вас.

Далее расскажем про 8 дивидендных компаний, обеспечивающих своим акционерам стабильные растущие выплаты.

1. Realty Income

Текущая дивидендная доходность: 3,8%

Компания считается самой известной из тех, которые предлагают акционерам ежемесячные дивидендные выплаты. Даже слоган фирмы гласит: «Ежемесячная дивидендная компания».

И это вовсе не просто заманчивая реклама – компания может похвастаться примерно 600 последовательных ежемесячных дивидендных выплат. Ведущая риэлторская компания финансирует свои постоянные выплаты за счет долгосрочной аренды коммерческой недвижимости. В число главных арендаторов Realty Income входят аптеки, мини-маркеты и фитнес-центры.

2. Apple Hospitality REIT

Текущая дивидендная доходность: 7,4%

Apple Hospitality REIT – это инвестиционный траст в сфере недвижимости в США. Он инвестирует главным образом в гостиничные объекты с целью получения дохода, который будет передан его инвесторам. Компания владеет 241 гостиницей в США (115 отелей работают под флагом Marriott, а остальные 126 – под флагом Hilton).

В портфель Apple входит большое количество востребованных и высококлассных объектов недвижимости в таких регионах, как Нью-Йорк, Сиэтл и Бока-Ратон, штат Флорида. Хотя рост акций данной компании был несколько более медленным, чем у других похожих предприятий, ежемесячные выплаты и щедрая доходность делают ее достойной внимания инвесторов, которые хотят получать стабильные выплаты.

3. Main Street Capital

Текущая дивидендная доходность: 5,7%

Main Street Capital – компания по развитию бизнеса. Это означает, что фирма действует как своего рода инвестиционный фонд, предлагающий долговые обязательства и акционерный капитал. Его клиентами, как правило, являются достаточно крупные компании, которые не способны финансировать свой бизнес самостоятельно или обратиться в местный банк, но в то же время слишком маленькие, чтобы получить доступ к фондовому рынку посредством IPO или попросить крупный инвестиционный банк подписать предложение о выпуске облигаций.

Такой класс компаний, как Main Street Capital, обязан выплачивать львиную долю прибыли своим акционерам. Это отличная новость для инвесторов, ориентированных на получение стабильного дохода. Важно также отметить, что дивиденды данной компании постоянно растут, поэтому ее акции непременно стоит рассмотреть как часть своего инвестиционного портфеля на 2020 год.

4. AGNC Investment

Текущая дивидендная доходность: 10,8%

Если вы достаточно быстро произнесете название AGNC, то получите подсказку о том, как компания зарабатывает деньги. AGNC Investment Corp инвестирует средства в жилищные ипотечные ценные бумаги и обеспеченные ипотечные облигации, выпущенные правительственными ипотечными агентствами, такими как Fannie Mae и Freddie Mac.

Конечно, финансовый кризис 2008 года дал ясно понять, что ипотечные кредиты нельзя назвать устойчивыми к любым невзгодам. Тем не менее акционеры AGNC могут быть в определенной степени уверены в том, что даже если в условиях кризиса кредиты будут не полностью погашены, то хотя бы частично защищены. А с рыночной капитализацией около $10 млрд и дивидендной доходностью более 10% AGNC является крупнейшей и, возможно, самой щедрой компанией, бизнес которой связан с ипотечными кредитами.

5. Shaw Communications

Текущая дивидендная доходность: 4,5%

Если название данной компании кажется вам незнакомым, это вовсе не потому, она занимает незначительную долю рынка США и ничего особенного из себя не представляет. Все дело в том, что Shaw – канадская телекоммуникационная компания, которая в основном предоставляет свои услуги абонентам к северу от границы.

Клиентская база компании пока что небольшая, но ее недавние инвестиции в технологии 5G дают надежду на то, что дальнейший рост не заставит себя ждать. Что еще более важно, Shaw способна обеспечивать регулярные ежемесячные выплаты дивидендов, на которые могут рассчитывать инвесторы.

6. Sabine Royalty Trust

Текущая дивидендная доходность: 7,4%

Sabine Royalty Trust владеет акциями нефтегазовых компаний в США, от Флориды до Техаса и до Нью-Мексико. Если вы хотите лучше понять бизнес этой фирмы, вместо обычной корпорации с наемными работниками представьте себе гигантский резервуар ископаемого топлива.

Проще говоря, когда Sabine Royalty Trust выводит нефть и газ на рынок, она передает часть дохода инвесторам. К сожалению, компания сильно зависит от колебаний цен на электроэнергию. На даже несмотря на это Sabine Royalty Trust удалось доказать свою надежность и умение генерировать последовательные и при этом высокие дивидендные выплаты.

7. Pembina Pipeline

Текущая дивидендная доходность: 5%

Pembina – еще одна компания, работающая в сфере электроэнергетики и выплачивающая дивиденды каждый месяц. Корпорация владеет интегрированной системой трубопроводов стоимостью $19 млрд, общая пропускная способность которой составляет около 3 млн баррелей нефти. Можно с уверенностью сказать, что с такими масштабами Pembina сумеет найти множество клиентов, даже если поток ископаемого топлива несколько замедлится в 2020 году. В 2017 году компания заплатила $7 млрд за покупку другого оператора трубопровода и до сих пор пытается погасить часть этого долга. Но свободных денег у нее денег более чем достаточно, чтобы продолжать обеспечивать стабильные ежемесячные выплаты.

8. Stag Industrial

Текущая дивидендная доходность: 4,6%

Несмотря на то, что технически бизнес компании связан с сектором недвижимости, на самом деле она играет большую роль в промышленном секторе. Stag Industrial владеет промышленными зданиями и сдает их в аренду производителям, компаниям по транспортировке грузов и всем, кто нуждается в складских помещениях.

Бизнес данной фирмы очень надежен, поскольку она устанавливает долгосрочные отношения с несколькими арендаторами в отличие от операторов торговых центров, вынужденных иметь дело с десятками различных розничных продавцов.

Средняя продолжительность аренды недвижимости Stag Industrial составляет почти пять лет, поэтому инвесторы могут быть уверены, что количество свободных денег компании окажется достаточным для поддержания дивидендных выплат на стабильном уровне как в 2020 году, так и в последующий период.

Гавриленко об IPO СПБ биржи, инфляции и пожеланиях на 2022 год

Про IPO СПБ биржи, инфляцию, ожидания на следующий год и про многое другое поговорили с Анатолием Гавриленко, председателем совета директоров НП РТС.

Далее делимся мнением эксперта от первого лица.

Если говорить про успешность IPO СПБ биржи, на самом деле все зависит от того, с чем сравнивать. На мой взгляд, все прошло хорошо, и ребята молодцы. Что-то похожее случилось в 2013 году, когда Мосбиржа размещала свои акции.

Продолжение