Выбор налогового режима для ИП

- 07 июля 2021

- Просмотров:

Содержание

- Упрощённая система налообложения с процентом от доходов — УСН

- Фиксированный размер налога — ПСН

- Налог для ИП-сельхозпроизводителей — ЕСХН

- Налог для ИП с НДС — ОСНО

- Налог для самозанятых ИП — НПД

- Дополнительные взносы для ИП

Чтобы ИП выбрать режим налогообложения в 2023 году, нужно руководствоваться двумя основными факторами: выгоден ли вам конкретный режим и вправе ли вы его применять. Выбирать придется из возможных режимов: общая система налогообложения (ОСНО), упрощенная система налогообложения (УСН), патентная система налогообложения (ПСН), единый сельскохозяйственный налог (ЕСХН) и налог на профессиональный доход (НПД). ЕНВД не применяется с 01.01.2021 г.

1. Упрощённая система налообложения с процентом от доходов — УСН

Упрощённая система налообложения (она же «упрощенка») — наиболее универсальный из спецрежимов: предприниматели вправе применять его, если не ведут деятельность, для которой запрещено применение УСН, сумма их основных средств и годовой доход не превышают 150 млн.руб., а количество наемных работников — не больше 100. Этот режим может вам подойти, если вы не уверены в будущих доходах или точно знаете, что они будут небольшими.

При работе на упрощённой системе налогообложения вы освобождаетесь от налогов, уплачиваемых на общей системе (НДС, налог на прибыль и т.п.), но за работников продолжаете уплачивать все налоги и взносы в общем порядке.

Есть два варианта расчета единого налога на УСН: «доходы» с налоговой ставкой 6% и «доходы минус расходы» со ставкой 15%.

Если у вас небольшие расходы или их сложно подтвердить документально, подойдет вариант «доходы» со ставкой 6%. При таком объекте налогообложения вам не нужно подавать налоговую отчетность — достаточно вести налоговый учет, чтобы убедиться, что не превышен лимит доходов. Единый налог уменьшается на сумму страховых взносов, которые вы уплачиваете за себя (100% суммы взносов) и на половину взносов за работников. То есть, сумму валовой выручки умножаете на 6% и из получившейся суммы вычитаете все уплаченные за себя взносы и половину взносов за работников — это и будет сумма налога к уплате.

Пример:

Сумма валовой выручки ИП за год — 1 450 000 руб.

Сумма взносов за себя — 36 238 руб.

Сумма взносов за работников — 72476 руб.

Сумма налога рассчитывается так: 1450000х6%-36238-72476/2=14524 руб.

В нашем примере 14524 руб. — это сумма налога, который нужно заплатить за год до 30 апреля следующего года. В течение года налог рассчитывается ежеквартально нарастающим итогом, в каждом квартале уплачиваются авансовые платежи, которые учитываются при уплате налога за год (до 30 апреля следующего года).

Если у вас большие расходы и их легко подтвердить документально, то стоит рассмотреть УСН с объектом налогообложения «доходы минус расходы». Ставка будет выше — 15%, но при расчете налога вы вычитаете из суммы валовой выручки все документально подтвержденные расходы, а также все уплаченные в фонды взносы — как за себя, так и за работников.

Пример:

Сумма валовой выручки ИП за год — 5 450 000 руб.

Сумма подтвержденных расходов: 3 730 000 руб.

Сумма взносов за себя — 36238 руб.

Сумма взносов за работников — 72476 руб.

Сумма налога рассчитывается так: (5 450 000-3 730 000-36238-(72476)/2)х15%=247128,6 руб.

Для режима «доходы» 6% он бы составил: 322651,44 руб.

Обратите внимание: если по итогам года вы остались в убытке, то при объекте «Доходы минус расходы» нужно заплатить минимальный налог — 1% от валовой выручки. Его сумма уменьшается на уплаченные за год авансовые платежи.

УСН можно применять либо с момента регистрации ИП (уведомление подается в момент регистрации или в течение 30 дней после нее), либо с начала года (уведомление подается до конца декабря предыдущего года).

Регистрируйте ИП онлайн с Тинькофф!

Или скачайте документы для подачи в ФНС

Вы сможете направить онлайн документы, которые сформируют за вас. Также Тинькофф откроет для предпринимателя расчетный счет. Если вам не подходит онлайн-подача, то просто скачайте все документы для регистрации ИП. Для этого заполните анкету по подсказкам, а потом распечатайте готовые документы. Любой вариант — бесплатен!

2. Фиксированный размер налога — ПСН

Применять патентную систему могут исключительно предприниматели, причем их доход по патентной деятельности должен быть менее 60 млн. руб. в год, а общее количество наемных работников — не более 15. Этот спецрежим предназначен для оказания услуг (парикмахерских, репетиторов, сиделок, фотографов) и мелкого производства. Поскольку патент можно приобрести на срок от 1 до 12 месяцев, он подходит для сезонного бизнеса, краткосрочных проектов, а также для открытия новых направлений деятельности, в успешности которых вы не уверены.

На ПСН оплачивается только стоимость патента и страховые взносы за себя и работников. Ставка по ПСН составляет 6%, при этом ваш реальный доход на стоимость патента не влияет — она рассчитывается исходя из базовой доходности, которую государство устанавливает для каждого вида деятельности. Базовая доходность устанавливается сразу на год, поэтому чтобы рассчитать стоимость вашего патента нужно разделить ее на 12 и умножить на нужное количество месяцев (коэффициент К1).

Формула для расчета цены патента: БД (базовая доходность): 12 * К1 * 6%

Пример:

Возьмем патент по абстрактному виду деятельности на 8 месяцев.

Базовая доходность — 100 000 руб.

К1 — 8

Стоимость патента: 100000/12х8х6%=4000 руб.

3. Налог для ИП-сельхозпроизводителей — ЕСХН

ЕСХН — узконаправленный спецрежим, применять его могут только бизнесмены, занятые в растениеводстве, животноводстве, лесном, рыбном и сельском хозяйстве. Вы можете как заниматься производством в указанных областях, так и оказывать услуги таким производителям. При этом доход от сельхоз деятельности должен составлять не менее 70% от общего дохода. Нельзя применять ЕСХН, если вы торгуете подакцизными товарами или организуете азартные игры.

Ставка ЕСХН — 6% на разницу между доходами и документально подтвержденными расходами. Кроме единого налога вам нужно будет уплачивать взносы за себя и своих работников.

Пример:

Доходы — 11 млн. руб.

Расходы — 4,5 млн. руб.

Сумма ЕСХН: (11 000 000-4 500 000) х6%=390 000руб.

Откройте ИП онлайн вместе с Тинькофф!

Просто заполните анкету, чтобы подготовить документы. Вам помогут направить их в налоговую онлайн, проконсультируют на каждом этапе регистрации и ответят на все вопросы! Также для вас будет открыт расчетный счет на выгодных условиях. Это быстро, бесплатно и надежно.

4. Налог для ИП с НДС — ОСНО

По умолчанию, если индивидуальный предприниматель не заявил о своём желании перейти на какой-либо спец режим налогообложения, он будет работать именно на общем режиме, о его применении не нужно ни уведомлять инспекцию, ни подавать заявление. По сравнению со спецрежимами, налоговая нагрузка на общей системе более серьезная, кроме того, ОСНО требует грамотного бухгалтерского и налогового учета.

Общий режим подойдет бизнесменами с большими финансовыми оборотами и крупными контрагентами, уплачивающими НДС. Для его применения нет ограничений по виду деятельности, количеству работников, годовому обороту или стоимости основных средств.

На общем режиме вам придется платить НДС (от 0 до 20% — в зависимости от вида деятельности и товара), налог на имущество (от 0 до 2%, в зависимости от категории имущества), взносы за себя и работников, а также НДФЛ. Ставка НДФЛ — 13%, чтобы рассчитать сумму налога нужно от полученного дохода отнять сумму профессионального вычета, налоговых вычетов и уже внесенных авансовых платежей. Профессиональный вычет — это документально подтвержденные расходы, но, если нет возможности их подтвердить, предприниматель вправе вычесть 20% дохода.

5. Налог для самозанятых ИП — НПД

Налог на профессиональный доход могут применять не только физ. лица, но и индивидуальные предприниматели. Для тех, кому разрешено использовать НПД, условия достаточно выгодные. Так, применять эту систему ИП может, только если у него нет наемных работников по трудовым договорам, а также доход он получает от самостоятельного ведения деятельности или использования имущества. Есть ограничения по сумме доходов в год. НПД нельзя сочетать с другими налоговыми спец. режимами. Отчетности нет!

Применять НПД можно, если: подходит ваш вид деятельности; вы не нанимаете работников; доходы за год не более 2,4 млн руб.

Применять НПД нельзя: при работе по неподходящим видам деятельности (к примеру, при перепродаже товаров); если ИП применяет и другие льготные налоговые режимы (но дополнительно работать по трудовому договору самому ИП можно).

ИП на НПД платит такие налоги:

- 4% при реализации товаров (работ, услуг) физ. лицам.

- 6% при реализации товаров (работ, услуг) юр. лицам и другим ИП.

Налог следует уплачивать каждый месяц. Налоговая база — это доход от реализации товаров (работ, услуг).

Будучи самозанятым, считать налог самому не придется — еще одно удобство этого режима. Нужно только в приложении «Мой налог» формировать чек по

каждому поступлению от видов деятельности, облагающихся НПД. Всё остальное автоматизированная система выполнит за вас.

Приведем пример:

Физическое лицо снимает у вас квартиру по договору найма жилья, уплачивая 15000 руб. за месяц. Вы зарегистрированы как самозанятый и с этого дохода

заплатите 4%, то есть 600 рублей.

Порядок перехода на НПД достаточно прост. Зарегистрироваться как самозанятый можно двумя способами: скачав мобильное приложение «Мой

налог» или через web-кабинет «Мой налог» на портале налоговой.

6. Дополнительные взносы для ИП

Вне зависимости от выбранного режима налогообложения и полученного дохода, каждый ИП должен платить за себя обязательные взносы. К обязательным относятся взносы в ПФР и на обязательное медицинское страхование. Уплачивать их нужно в фиксированном размере, который государство устанавливает каждый год.

В 2021 году сумма обязательного платежа на пенсионное страхование — 32 448 руб., на медицинское — 8 426 руб. Если ваш годовой доход превысит 300 000 руб., в ПФР дополнительно придется заплатить 1% от дохода свыше этой суммы.

Как выбрать режим налогообложения для ИП в 2023 году

- 19 июля 2021

- Просмотров:

В 2023 году индивидуальным предпринимателям доступны пять налоговых режимов: ОСНО (общая система), ПСН (патентная система), УСН («упрощёнка»), ЕСХН (единый налог для сельхозпроизводителей) и НПД (налог на профессиональный доход). Выбирая подходящий режим, нужно учитывать, можете ли вы его применять и насколько он выгоден именно для вашего бизнеса.

Содержание:

- Какие существуют системы налогообложения

- Режим с фиксированными платежами:

- Патент

- Режимы с налогами, зависящими от дохода:

- УСН

- ЕСХН

- ОСНО

- НПД

- Обязательные для ИП взносы

Универсального режима налогообложения, подходящего для всех ИП не существует: стабильность и размер дохода заметно влияют на выгоду от разных налоговых систем. При стабильном доходе, например, подойдет режим с фиксированными платежами: ПСН. Однако применять их могут не все коммерсанты, у каждой системы свои ограничения, в том числе — региональные. Проще всего выбирать производителям сельхозпродукции: для них предусмотрен спецрежим, ориентированный именно на аграрную сферу: ЕСХН. Упрощенная система считается наиболее удобным вариантом для ИП, но сумма налога на упрощенке напрямую зависит от доходов, а при больших оборотах это невыгодно. В некоторых случаях неизбежна общая система, хоть она и предусматривает наиболее серьезную налоговую нагрузку. Дело в том, что контрагент, применяющий любой спецрежим, очень невыгоден плательщикам НДС. Поэтому некоторым ИП приходится оставаться на общей системе, чтобы не терять партнеров.

1. Какие существуют системы налогообложения

Индивидуальный предприниматель может выбрать один из следующих налоговых режимов:

- Патентная система налогообложения (ПСН): предусмотрена для определенных видов деятельности, в основном — услуг, оплачивается на период от месяца до года;

- Упрощенная система налогообложения (УСН): не зависит от вида деятельности, налоги общего режима заменяются единым налогом, рассчитываемым от дохода;

- Единый сельскохозяйственный налог (ЕСХН): разрешен только для производителей сельхозпродукции, зависит от доходов;

- Общая система налогообложения (ОСНО): режим, применяемый по умолчанию всеми предпринимателями и организациями, заключается в уплате НДС, налога на прибыль, НДФЛ, налога на имущество и ведении полной налоговой и бухгалтерской отчетности. Дает право на вычет НДС.

- Налог на профессиональный доход (НПД): новый налоговый режим для ИП-самозанятых, реализующих товары собственного производства и свои услуги или работы.

2. Режим с фиксированными платежами

2.1. Патент

ПСН — Патентная система налогообложения. Патентная система налогообложения предусмотрена исключительно для предпринимателей с относительно небольшим оборотом, штатом до 15 человек и применяется только в отношении определённых видов деятельности. Предполагает собой получение патента, заменяющего собой уплату налога на получаемые предпринимателем доходы на определённый срок, но не более 12 месяцев.

Стоимость патента не зависит от реально полученного дохода, но выручку все же нужно подсчитывать, чтобы проконтролировать, не превышен ли у вас лимит доходов. Налог, уплачиваемый на патенте, называют профессиональным. Он рассчитывается от базовой доходности по вашему виду деятельности. ПСН можно комбинировать с другими режимами налогообложения.

Кому подходит:

- бытовые услуги;

- парикмахерские;

- фотографы;

- мелкое производство;

- сезонный бизнес;

- краткосрочные проекты;

- новые направления деятельности, вызывающие сомнения в рентабельности.

В каких случаях нельзя применять:

- Наемных работников более 15;

- Годовой доход более 60 млн.;

- В вашем регионе не предусмотрен патент для нужного вида деятельности.

Как рассчитывается:

Для расчета используется следующая формула: БД (базовая доходность) / (12 * К1 * 6%)

- Базовая доходность: для каждого вида деятельности устанавливается устанавливается правительством и региональными властями

- 12: количество месяцев в году

- К1: количество месяцев, на которые вы приобретаете патент

- Ставка профессионального налога: 6%

Кроме профессионального налога индивидуальный предприниматель платит обязательные взносы в ПФР, ФСС и ФОМС за себя и всех своих нанятых работников.

Пример:

Рассмотрим расчет ПСН для небольшой студии

- Базовая доходность: 100 000 рублей

- Патент покупается на 12 месяцев

- Сумма налога:100000/12х12х6%=11574 руб.

Как перейти:

Подайте заявление по форме N 26.5-1 о переходе на ПСН за 10 дней до начала деятельности, по которой планируете применять этот режим. Учтите, что патент будет действовать только по тем показателям, которые вы указали в заявлении. То есть, если вы, например, открыли парикмахерскую и приобрели патент на год, а через три месяца открыли еще один салон, на него патент уже не будет распространяться. В таком случае либо вторая и все последующие единицы (новые работники, офисы и т.п.) работают на другом режиме, либо нужно оплатить для них отдельный патент. Патентов может быть несколько как по одному виду деятельности, так и по разным.

Если вы утратили право на применение ПСН (превысили лимит доходов, например), перейти на этот режим можно будет только с начала следующего года.

Хотите стать предпринимателем? Вам поможет Тинькофф!

Сервис подготовит за вас все документы, и вы сможете подать их онлайн. А Тинькофф откроет для ИП расчетный счет на выгодных условиях.

Если не хотите открывать ИП онлайн, то просто заполните анкету, а затем скачайте и распечатайте документы. Любой вариант — бесплатен!

3. Режимы с налогами, зависящими от дохода

Остальные налоговые режимы, доступные ИП, предполагают расчет налогов от суммы полученного дохода. Если вы не уверены в наличии или стабильности доходов, имеет смысл начать с одной из этих систем налогообложения.

3.1. УСН

УСН — Упрощённая система налогообложения. Иногда называют «упрощёнкой».

Поскольку УСН не привязана ни к региону, ни к виду деятельности, ее называют наиболее универсальным режимом для ИП. Суть этой системы в том, что вместо налогов общей системы (НДС, налог на имущество, НДФЛ и пр.) вы платите единый налог. Есть два варианта объектов налогообложения: доходы или доходы минус расходы.

Упрощёнку нельзя совмещать с общим режимом или ЕСХН, но можно применять одновременно с патентом (по разным видам деятельности).

Кому подходит:

- Для тех, у кого не стабильный доход;

- Для тех кому нельзя применять патент;

- Для тех, кому не запрещено применение упрощенки (ограничение по доходам, количеству сотрудников и т.д.).

В каких случаях нельзя применять:

- Работа в банковской сфере и на рынке ценных бумаг;

- Для страховых компаний;

- Для пенсионных и инвестиционных фондов;

- В работе ломбардов;

- При выпуске подакцизных товаров;

- Для работы в сфере добычи полезных ископаемых;

- Для игорного бизнеса;

- Частнопрактикующим нотариусам;

- При количестве наемного персонала более 100;

- При стоимости основных средств более 150 000 000 руб.;

- Для предпринимателей с годовым доходом более 150 000 000 руб.

Как рассчитывается:

Есть два вариант расчета единого налога на УСН, в зависимости от объекта налогообложения.

- «Доходы»: ставка налога составит 6% от всей суммы доходов. Его имеет смысл выбирать, если у вас немного расходов или их сложно подтвердить документально. Чтобы рассчитать сумму единого налога нужно увеличить всю сумму выручки на 6% и из получившегося результата вычесть сумму страховых взносов за себя (100%) и за работников (50%). Налоговую отчетность подавать не нужно, достаточно вести учет, чтобы отслеживать, соблюдайте ли вы лимит выручки.

- «Доходы минус расходы»: ставка единого налога будет 15%. Вам подойдет такой объект, если расходов много и вы можете их обосновать. Для расчета суммы налога нужно от всей полученной выручки отнять сумму документально подтвержденных расходов, умножить полученный результат на 15% и отнять от него сумму всех уплаченных страховых взносов (за себя и за работников). Если по итогам года вы остались в убытке, то при этом объекте налогообложения достаточно заплатить минимальный налог — 1% от валовой выручки. Его сумма уменьшается на уплаченные за год авансовые платежи.

Пример:

Рассмотрим расчет УСН для небольшого предприятия

- Доходы: 5 000 000 рублей

- Расходы: 2 730 000

- Сумма взносов за себя — 36238 руб.

- Сумма взносов за работников — 172476 руб.

- Сумма налога «Доходы» (6%): 5000000х6% — 36238 — (172476х50%) = 177 524 руб.

- Сумма налога «Доходы минус расходы» (15%): (5000000 — 2730000)х15% — 36238 — (172476х50%) = 218 024 руб.

Кроме единого налога на упрощенке нужно платить все обязательные взносы в ПФР, ФСС и ФОМС за себя и своих работников.

Подайте уведомление при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на упрощенку с начала следующего года.

Подготовить уведомление о переходе на УСН автоматически

3.2. ЕСХН

Единый сельскохозяйственный налог — это узконаправленный спецрежим для производителей сельхозпродукции, а также бизнесменов, оказывающих услуги таким производителям. Для перехода на него доход от деятельности в аграрной сфере должен составлять не менее 70%. Бухгалтерскую отчетность на этом режиме вести не нужно, достаточно книги доходов и расходов.

ЕСХН нельзя применять одновременно с упрощенкой и общим режимом налогообложения.

Кому подойдет:

- производство, продажа и переработка продукции растениеводства,

- животноводческие хозяйства,

- лесное и сельское хозяйства,

- производство и продажа рыбы и других водных биологических ресурсов.

В каких случаях нельзя применять:

- Если доля выручки по не сельскохоозяйственным статьям выше 30%.

Как рассчитать:

Ставка единого налога на ЕСХН составляет 6%. Раньше ставка была фиксированной, но с 2019 года каждый регион может устанавливать свою, а 6% — это максимальная ставка. Так в Кемеровской области фермеры на ЕСХН платят по ставке 3% до 2021 года. В Московской области действует нулевая ставка ЕСХН поэтому налоги платить не нужно, только заполнять и подавать нулевые декларации. Для расчета налога нужно вычесть из суммы выручки понесенные расходы и умножить получившийся результат на налоговую ставку.

Пример:

Рассмотрим расчет ЕСХН для фермерского хозяйства (для общего случая с 6%).

- Доходы: 2 800 000 рублей

- Расходы: 1 730 000

- (2800000-1730000)*6% = 64200руб.

Кроме единого налога на ЕСХН предприниматель платит обязательные взносы за своих работников.

Как перейти:

Для перехода на ЕСХН нужно подать уведомление по форме № 26.1-1. Сделать этом можно при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на налоговый режим с начала следующего года, подав уведомление до конца текущего года.

3.3. ОСНО

По умолчанию все предприниматели работают именно на общей системе, она не привязана ни к виду деятельности, ни к физическим показателям бизнеса. По сравнению с упрощёнными налоговыми режимами, налоговая нагрузка на ОСНО более серьезная, кроме того, этот режим требует грамотного бухгалтерского и налогового учета. Для его применения нет ограничений по виду деятельности, количеству работников, годовому обороту или стоимости основных средств.

Общий режим можно совмещать с патентом.

Кому подойдет:

- предпринимателям с большим годовым оборотом,

- бизнесу с большим количеством контрагентов-плательщиков НДС,

- предпринимателям, планирующим крупные приобретения и нуждающимся в вычете НДС.

В каких случаях нельзя применять:

В законе нет ограничений по применению общего режима, он не привязан ни к сумме оборотов, ни к количеству работников и другим характеристикам бизнеса. Однако его нецелесообразно применять, если у вас нестабильный или не очень большой доход. Кроме того, для работы на общем режиме придется нанимать бухгалтера, что не всегда оправдано.

Какие налоги и взносы уплачиваются:

- НДС (от 0 до 20% — в зависимости от вида деятельности и товара),

- налог на имущество (от 0 до 2%, в зависимости от категории имущества),

- взносы за себя и работников в ПФР, ФСС и ФОМС,

- НДФЛ. Ставка НДФЛ — 13%, чтобы рассчитать сумму налога нужно от полученного дохода отнять сумму профессионального вычета, налоговых вычетов и уже внесенных авансовых платежей. Профессиональный вычет — это документально подтвержденные расходы, но, если нет возможности их подтвердить, предприниматель вправе вычесть 20% дохода.

Во всех подтверждённых тратах ИП с НДС вы можете предъявить его ФНС к вычету из суммы уплачиваемого вами НДС. НДС вычисляется от полной суммы дохода, а не от разницы между доходами и расходами. Налог на прибыль НДФЛ считается от разницы дохода до вычета НДС и подтверждённых расходов.

Пример:

Рассмотрим расчет ОСНО с НДС 20%.

- Доходы: 2 800 000 рублей

- Расходы: 1 730 000

- НДС к вычету: 36 000

- (2800000)*20% — 36000 + (2800000-1730000)*0,13% = 663100руб.

Как видите, применять ОСНО целесообразно, если у вас много контрагентов, которые работают с НДС или при больших и стабильных оборотах, которые не позволяют вам выбрать один из упрощённых режимов налогообложения.

Как перейти:

После регистрации ИП вы автоматически работаете на ОСНО, если не подали уведомление о переходе на другой режим. Чтобы перейти со основного режима на какой-то другой нужно подать в налоговую уведомление о применении какого-то другого вида налога.

3.4. НПД

Этот новый самостоятельный налоговый режим предназначен для физических лиц и предпринимателей

— самозанятых граждан. Можно работать на НПД, и не регистрируя ИП, но ИП на НПД имеет ряд

преимуществ. Например, существуют магазины, товары в которых вправе закупать ИП, но не могут

просто физ. лица.

Применять НПД можно, если:

- Вы осуществляете подходящие виды деятельности.

- У вас нет сотрудников.

- Доходы за год не более 2,4 млн руб.

Применять НПД нельзя:

- Если вы осуществляете неподходящий вид деятельности. Например, перепродаете товары

чужого производства. - ИП на НПД нельзя совмещать с другими налоговыми режимами. Однако можно работать

одновременно по трудовому договору.

Какие налоги платить:

- 4% при реализации товаров (работ, услуг) физ. лицам.

- 6% при реализации товаров (работ, услуг) юр. лицам и другим ИП.

Налог платится ежемесячно.

Налоговой базой признается доход от реализации товаров (работ, услуг), за исключением

доходов, полученных по трудовому договору.

Самостоятельно налог считать не нужно. Вы должны в приложении «Мой налог» формировать чек по

каждому поступлению от видов деятельности, облагающихся НПД. Далее процесс автоматизирован —

применение налогового вычета, учет налоговых ставок в зависимости от налогоплательщика,

контроль над ограничением по сумме дохода и другие особенности расчета учтут за вас.

Пример:

Вы сдаете квартиру физ. лицу за 15000 рублей в месяц. Тогда на НПД с этого дохода нужно

заплатить 4%, то есть 600 рублей.

Как перейти на НПД:

Зарегистрироваться в качестве налогоплательщика можно, скачав мобильное приложение «Мой

налог», или через web-кабинет «Мой налог» на сайте ФНС.

Как отчитываться:

Отчетность не предусмотрена.

Зарегистрируйте ИП онлайн бесплатно через Тинькофф!

Достаточно заполнить анкету на сайте для подготовки документов. Для вас бесплатно выпустят ЭЦП, и документы будут направлены в ФНС онлайн. Сотрудники банка помогут и проконсультируют на каждом этапе! Также Тинькофф откроет для вас расчетный счет на выгодных условиях. Это быстро, бесплатно и надежно!

4. Другие обязательные для ИП взносы

Вне зависимости от выбранного режима налогообложения и полученного дохода, каждый ИП должен платить за себя обязательные взносы. К обязательным относятся взносы в ПФР и на обязательное медицинское страхование. Уплачивать их нужно в фиксированном размере, который государство устанавливает каждый год.

В 2023 году индивидуальныепредприниматели уплачивают:

- в ПФР: 32 448 руб.

- в ФОМС: 8426 руб.

Бизнес-карта: памятка по бухгалтерскому

и налоговому учету

Платформа знаний и сервисов для бизнеса

1. Какие расходы можно оплачивать бизнес-картой

Оплачивать с бизнес-карты можно:

— командировочные расходы;

— продукцию поставщиков;

— товары и услуги для бизнеса, например, канцтовары, оргтехнику;

— представительские расходы.

Важно, чтобы все расходы были связаны с деятельностью бизнеса и направлены на получение прибыли — это так называемые «экономически оправданные затраты» (п. 1 ст. 252 НК РФ). Иначе налоговая инспекция вычтет их из расходов, уменьшающих налогооблагаемую прибыль, и доначислит налоги.

Обратите внимание! Предприниматель на УСН может пользоваться бизнес-картой в личных целях независимо от объекта налогообложения. Однако если ИП применяет упрощенку с объектом «доходы минус расходы», то личные траты не будут учтены в расходах для целей расчета налога.

2. Как держатели бизнес-карт должны отчитываться по расходам

Чтобы предприниматель или компания могли отнести расходы по бизнес-карте в уменьшение дохода (прибыли), они должны быть не только экономически оправданы, но и документально подтверждены (п. 1 ст. 252 НК РФ). Это значит, что держатели карт должны собирать подтверждающие документы — чеки, квитанции, акты и пр., оформленные в соответствии с требованиями законодательства.

Данное правило зависит от системы налогообложения.

— Если у вас ИП на патенте или на УСН с объектом налогообложения «доходы», то собирать документы не нужно. У таких налогоплательщиков налоговая не проверяет расходную часть, обязанности ведения бухгалтерского учета также нет.

— Если у вас ООО, АО с любой системой налогообложения, то всем держателям карт надо отчитываться за потраченные деньги. Неподтвержденные покупки будут облагаться страховыми взносами и налогами.

— Если у вас ИП на УСН с объектом «доходы минус расходы» или ОСНО, то вам также надо собирать подтверждающие документы, чтобы учесть расходы для целей налогообложения.

Чтобы отчитаться за потраченные деньги, сотрудник должен составить авансовый отчет по форме № АО-1 или по форме, которая утверждена в компании. К авансовому отчету надо приложить акт, кассовый чек, товарный чек или иной подтверждающий документ. Если в кассовом чеке указан перечень покупок, то товарный чек не обязателен. Данные документы должны содержать:

— наименование, порядковый номер и дату выдачи;

— наименование организации (ФИО предпринимателя), ИНН;

— сумму;

— должность, ФИО продавца.

Обратите внимание! Если сотрудник был в командировке за границей, то чеки и другие документы будут на иностранном языке. Поэтому ему надо будет сдать еще перевод этих документов. В Налоговом кодексе нет требования о переводе первичных документов, но они есть в Законе № 1807−1, который запрещает делопроизводство на иностранных языках. Поэтому лучше сделать перевод. Минфин не предъявляет каких-либо особых требований к переводу, поэтому можно использовать онлайн-переводчики.

3. Как учитывать в налоговом учете разные виды расходов по бизнес-картам

Внесение наличных на бизнес-карту

Преимущество бизнес-карты в том, что с ее помощью можно снимать и вносить наличные на счет. Чтобы избежать доначислений налогов, каждое внесение денег через банкомат следует подтверждать документом. Например, возврат подотчетных средств – авансовым отчетом, внесение займа – договором и т.п.

Представительские расходы

К представительским расходам относят (п. 2 ст. 264 НК РФ):

1. Расходы на проведение официального приема приглашенных лиц (завтрака, обеда или иного аналогичного мероприятия), а также для лиц вашей организации, которые участвуют в приеме. Сюда же относят затраты на аренду помещения, его оформление и украшение, оборудование стендов и пр.

2. Расходы на доставку приглашенных лиц к месту проведения мероприятия и обратно.

3. Расходы на буфетное обслуживание во время переговоров.

4. Оплату услуг переводчиков, если они не состоят в штате компании.

Чтобы бухгалтерия могла списать расходы в уменьшение прибыли, помимо стандартных первичных документов (чеки, квитанции и пр.), необходимо оформить и утвердить у руководителя организации:

— Приказ о проведении мероприятия, здесь надо указать: цель мероприятия и перечислить участвующих в нем работников компании.

— Смету расходов на мероприятие.

— Отчет о проведенном мероприятии. В отчете указывают: время и место проведения мероприятия; программу мероприятия; состав участников (приглашенных и принимающей стороны); сумму расходов на организацию мероприятия. Если в результате мероприятия будут подписаны договоры, то это также надо отразить в отчете.

Обратите внимание! На представительские расходы компания или предприниматель могут тратить не более 4% от фонда оплаты труда за отчетный период (п. 2 ст. 264 НК РФ).

К командировочным расходам относят (подп. 12 п. 1 ст. 264 НК РФ):

— суточные за каждый календарный день командировки (размер суточных определяет организация и утверждает локальным документом, при этом не облагаются НДФЛ суточные в размере 700 рублей при поездках по России и 2500 рублей при поездках за границу);

— расходы на проезд к месту командировки и обратно, в том числе на такси или личной машине;

— расходы на проживание, в том числе на аренду квартиры в месте командировки;

— другие расходы, например, стоимость аренды автомобиля, медицинской страховки на время командировки, услуг бизнес-залов и др.

Данные расходы можно списать в уменьшение прибыли, если они документально подтверждены и утвержден авансовый отчет.

Налог на прибыль. При расчете налога на прибыль командировочные расходы признаются на дату утверждения авансового отчета. На упрощенке командировочные расходы признают на дату утверждения авансового отчета или на дату выплаты работнику возмещения, если он платил из личных средств. В данной ситуации сначала работник составляет авансовый отчет, который утверждает у руководителя.

НДС. По командировочным расходам вы можете принять НДС к вычету, если есть счет-фактура, в котором НДС выделен отдельной строкой. Также вы можете принять к вычету НДС по следующим документам, если налог выделен отдельной строкой:

— проездной билет, маршрут, квитанция электронного билета, квитанция на оплату такси;

— бланк строгой отчетности по расходам на проживание.

НДФЛ и страховые взносы. Стоимость проезда, а также суточные в пределах установленных норм, не облагаются НДФЛ, взносами на нетрудоспособность и материнство, на обязательное пенсионного страхование и на обязательное медицинское страхование. Стоимость услуг бизнес-залов в аэропортах и на вокзалах облагается страховыми взносами, но не облагается НДФЛ. Для вашего удобства мы свели всю информацию в таблицу.

Налогообложение командировочных расходов

Оформите бизнес-карту себе и сотрудникам

Получите круглосуточный доступ к средствам на расчетном счете

4. Как отражать операции по бизнес-картам в бухгалтерском учете

Расчеты по бизнес-картам бухгалтерия отражает на следующих счетах:

— 51 «Расчетный счет», если бизнес-карта привязана к расчетному счету организации;

— 55 «Специальные счета в банках», если для бизнес-карт открыт специальный счет.

Расчеты с подотчетными лицами отражаются по одноименному счету 71 в корреспонденции с соответствующими счетами.

Типовые проводки для учета операций по бизнес-картам

Пример. Секретарь Иванова является держателем бизнес-карты, которая привязана к специальному счету компании. Она оплатила канцтовары для отдела продаж на сумму 10 500₽, в том числе НДС 20% — 1750₽. В подтверждение данных расходов секретарь сдала в бухгалтерию чеки, накладную и счет-фактуру. Бухгалтер сделал проводки:

Дебет 55 Кредит 51 – 10 500 – переведены средства с расчетного счета на специальный счет

Дебет 71 Кредит 55 – 10 500 – переведено со специального счета под отчет Ивановой

Дебет 10 субсчет «Канцтовары отдела продаж» Кредит 71 – 8750₽ – подотчетные средства направлены на приобретение канцтоваров

Дебет 19 Кредит 71 – 1750₽ – учтен НДС.

Оформите бизнес-карту себе и сотрудникам

Получите круглосуточный доступ к средствам на расчетном счете

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Бробанк.ру подробно рассказывает о регистрации ИП через Тинькофф. Это бесплатная услуга, клиенту не нужно ничего платить. Более того, процесс открытия проходит полностью дистанционно, а представитель банка дает полную консультацию, в том числе по вопросам налогообложения и выбора кодов ОКВЭД.

-

О регистрации ИП через Тинькофф

-

Что входит в услугу регистрации ИП через банк Тинькофф

-

Как бесплатно провести в Тинькофф регистрацию ИП

-

1. Начало регистрации на сайте

-

2. Указание ФИО предпринимателя

-

3. Ввод личных данных

-

4. Фото или сканы паспорта РФ

-

5. Выбор кодов ОКВЭД

-

6. Какую систему налогообложения выбрать

-

7. Ожидание решения

-

Как открыть ООО

-

Что делать с названием и адресом компании

-

Как указать налоговую систему для компании

-

В чем разница между ИП и ООО

-

После регистрации

-

Как закрыть ИП

Зарегистрировать ИП в Тинькофф

О регистрации ИП через Тинькофф

Регистрация статуса индивидуального предпринимателя — важный процесс для тех, кто планирует начать собственный бизнес. Необходимо правильно подать документы в ФНС, предварительно выбрав систему налогообложения и подобрав коды ОКВЭД, соответствующие деятельности.

Стандартно будущие ИП проходят регистрацию одним из двух способов:

- Самостоятельно подают документы в ФНС. Необходимо определиться с системой налогообложения, подобрать подходящие деятельности коды ОКВЭД, заплатить государственную пошлину в 800 рублей, записаться на прием в нужную ФНС, посетить ее с пакетом документов и после ждать регистрацию около недели.

- Обратиться к фирме, которая помогает в регистрации бизнеса. Услуги стоят около 3000 рублей. Клиент получает консультацию, фирма сама занимается регистрацией, предприниматель лишь в обозначенный день приходит за документами по ИП.

Каждый из указанных выше методов предполагает финансовые затраты, плюс затраты личного времени. Если же рассматривать регистрацию ИП в банке Тинькофф, ходить никуда не нужно, пошлину также платить не надо. На сегодня это самый удобный способ регистрации бизнеса.

Несмотря на простоту и удобство регистрация бизнеса в Тинькофф — официальная процедура, соответствующая закону. Клиент получает статус индивидуального предпринимателя, может сразу открывать расчетный счет, заключать договоры с партнерами, начинать ведение бизнеса.

Что входит в услугу регистрации ИП через банк Тинькофф

Банк предоставляет этот сервис бесплатно! Всегда и без условий.

Это комплексная услуга, которая заключается не только в получении статуса предпринимателя. В нее входят:

- консультирование по системам налогообложения. Начинающим предпринимателям, которые ни разу не сталкивались с налогами, или имеют лишь поверхностные знания о них, часто сложно подобрать систему, оптимальную для деятельности. И банк Тинькофф поможет это сделать;

- консультирование по кодам ОКВЭД, которые характеризуют будущий бизнес, говорят о виде деятельности. ИП при регистрации в ФНС должен сам назвать коды, предварительно изучив классификацию и найдя те, которые говорят о его деятельности;

- непосредственная регистрация бизнеса в ФНС. Тинькофф делает все сам, клиент вообще никуда не ходит. И самое главное — не платит госпошлину. После он получит документы из ФНС о том, что ИП успешно зарегистрировано.

Перед регистрацией ИП изучите тарифы банка Тинькофф на РКО. Современный бизнес не может обойтись без банковского счета: работать без него проблематично. После регистрации бизнеса можете сразу подключаться к РКО и сопутствующим услугами. В банке есть все, что необходимо бизнесу: эквайринг, кредиты, депозиты, бизнес-карты и многое другое.

Как бесплатно провести в Тинькофф регистрацию ИП

Итак, вы решили зарегистрироваться как индивидуальный предприниматель и выбрали вариант регистрации через банк Тинькофф. Услуга будет оказана вам бесплатно, предоставляется полностью дистанционно.

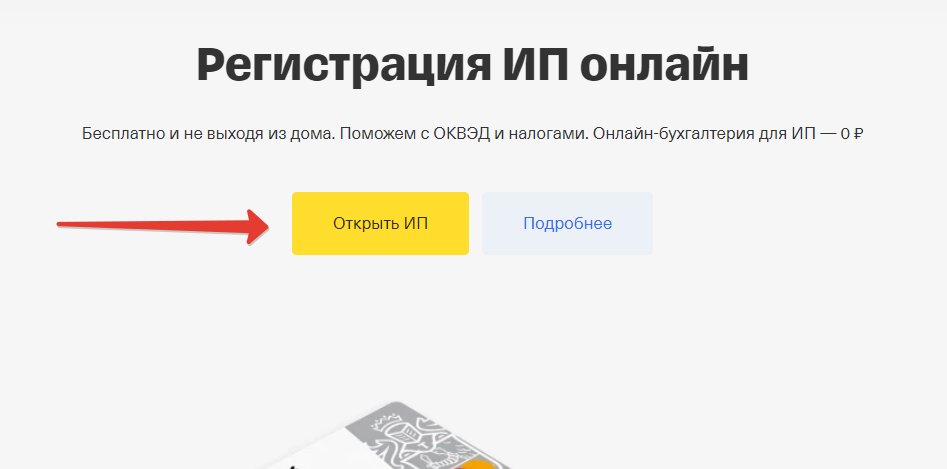

1. Начало регистрации на сайте

На сайте банка Тинькофф на странице оказания услуги нажать кнопку “Открыть ИП”.

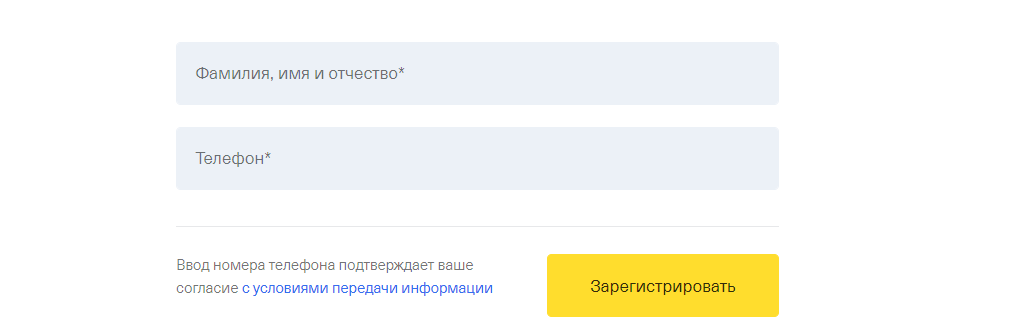

2. Указание ФИО предпринимателя

Откроется небольшая форма, куда нужно внести ФИО будущего предпринимателя и его актуальный номер телефона. Этот номер привязывается к клиенту. Для его проверки банк присылает по СМС код, который нужно внести в заявку.

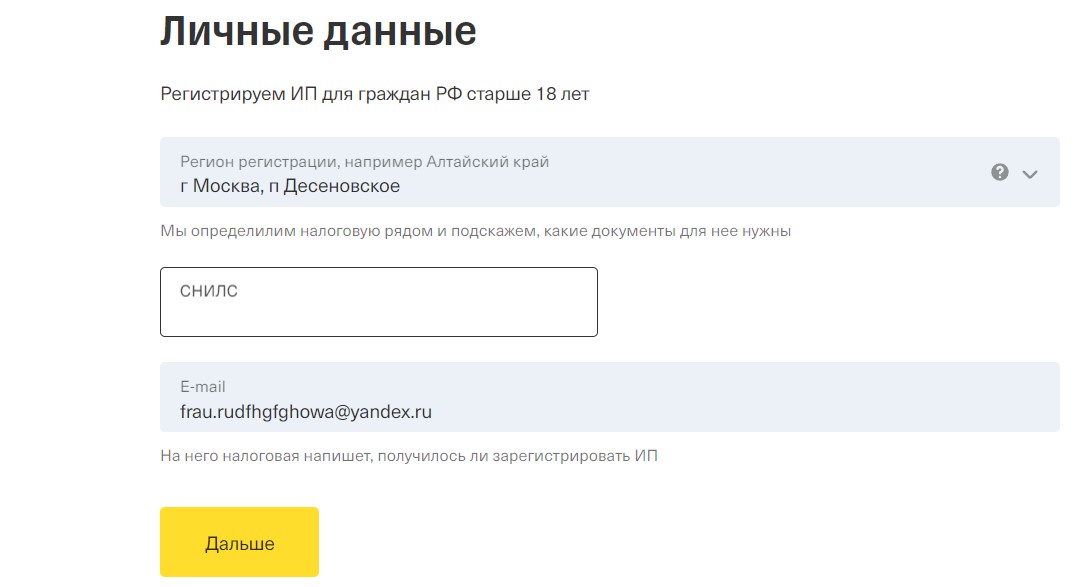

3. Ввод личных данных

Откроется форма входа в личный бизнес-кабинет — он выполняется по указанному ранее телефону. После входа увидите поля для заполнения. Первая страница — личные данные ИП. Нужно указать район регистрации бизнеса, свой СНИЛС и электронную почту.

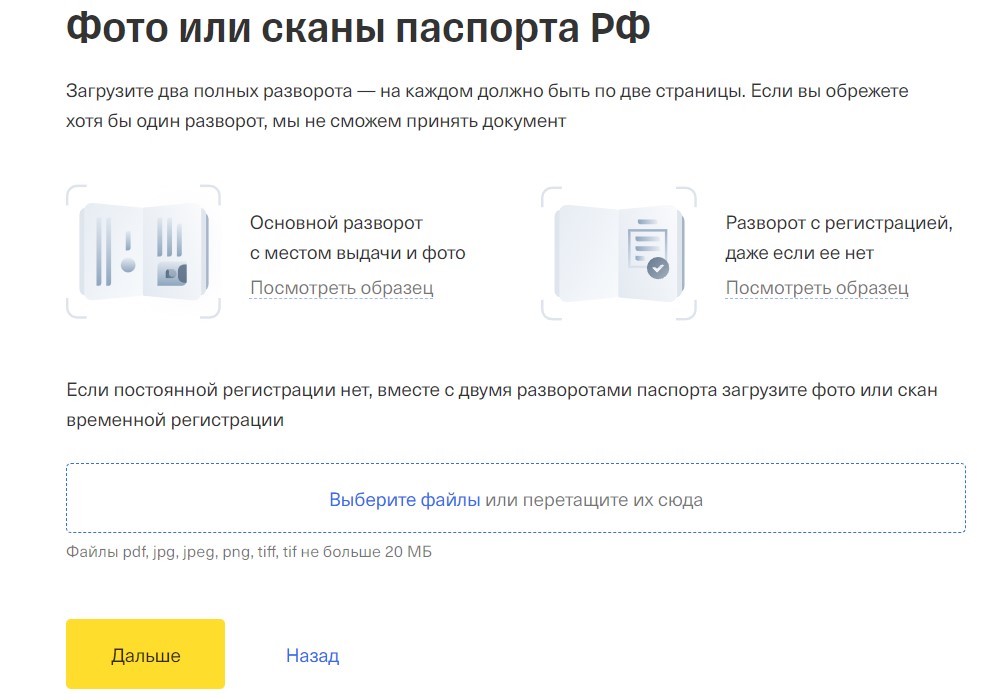

4. Фото или сканы паспорта РФ

После система попросит загрузить фото паспорта — основного разворота и разворота с пропиской. Фото должны быть нормального качества, все данные — хорошо читаемые, без бликов.

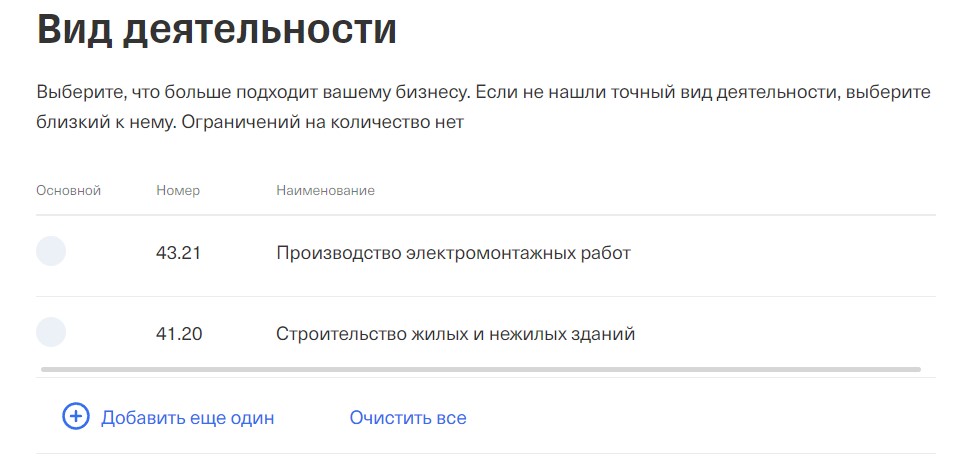

5. Выбор кодов ОКВЭД

Далее наступает важный момент регистрации бизнеса через банк Тинькофф — выбор вида деятельности, то есть кодов ОКВЭД. Тинькофф сделал удобную классификацию видов: сначала выбираете вид деятельности, после открываются подвиды на выбор. Указываете столько кодов, сколько считаете нужным для вашей будущей деятельности, но один отмечается как основной.

ОКВЭД — это общероссийский классификатор видов экономической деятельности. Для удобства все виды деятельности разделены на группы и подгруппы, где каждому виду присвоен номер. С помощью кодов госорганы собирают статистику и ведут контроль.

Подбирайте те коды ОКВЭД, которые наиболее точно описывают вашу предпринимательскую деятельность. Сначала определите номер раздела, потом подраздела и конкретной деятельности. Так как указывать нужно коды минимум из 4 цифр, вписать только категорию не получится.

Если получаете доход по нескольким видам деятельности, укажите сначала основную, по которой зарабатываете больше денег, а потом дополнительные.

Закон не ограничивает количество ОКВЭД. Но не стоит указывать больше 20 кодов, особенно если это не схожие виды деятельности. Если укажете более 30, а потом станете проводить нетипичные операции, налоговая и Центробанк заподозрят вас в мошенничестве.

Чтобы убедиться, что вы ничего не нарушаете, налоговая инспекция запросит подтверждающие документы, а также может выехать с проверкой. Если не представите документы или будут выявлены нарушения, счет ИП заблокируют по 115-ФЗ. Так что если по документам вы торгуете средствами личной гигиены, то перевозкой бетона не стоит заниматься.

Если при определении кодов ОКВЭД возникли проблемы, можно обратиться к сотруднику Тинькофф . Они помогут разобраться. За это не нужно платить.

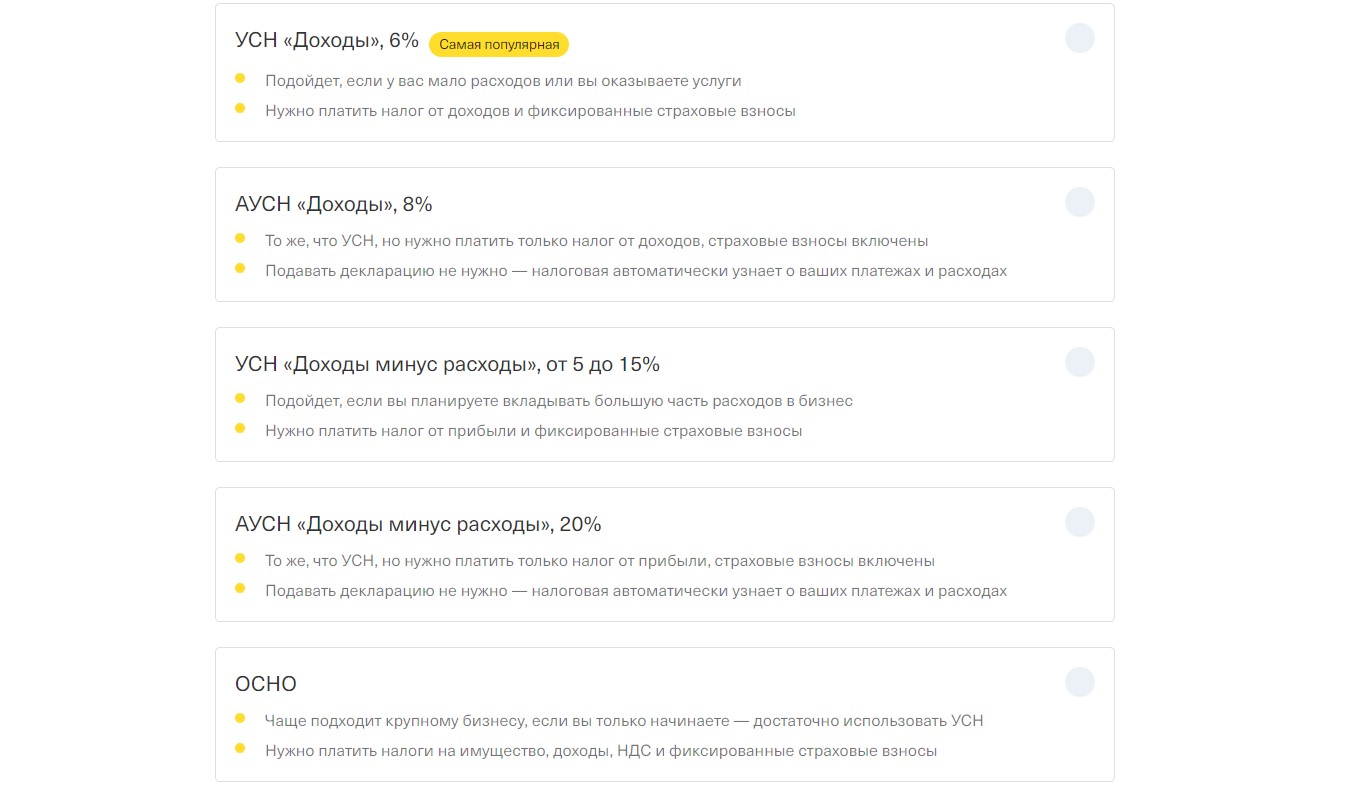

6. Какую систему налогообложения выбрать

Настает черед выбора системы налогообложения. Банк указывает все доступные варианты с удобными пояснениями. После можно будет получить консультацию специалиста и сменить выбор. Чаще всего клиенты открывают ИП на УСН, это самый простой тип налогообложения.

Индивидуальные предприниматели могут выбрать одну из пяти систем налогообложения:

- УСН — упрощенная система налогообложения.

- АУСН — автоматизированная упрощенная система налогообложения.

- ПСН — патентная система налогообложения.

- Самозанятость, НПД — налог на профессиональный доход.

- ОСНО — общая система налогообложения.

ОСНО — самая сложная система в плане ведения бухгалтерии. Использовать ее стоит только в том случае, если большинство контрагентов платят НДС.

Оптимальный вариант — УСН. При этой системе налогообложения 3 вида налога ОСНО объединяют в один, который оплачивают раз в год. Также предприниматель сам выбирает, как платить налог: 6% от дохода или 15% от суммы, которая остается, если от доходов отнять траты.

Для ИП подойдет и патентная система. Если предприниматель берет патент на год, не будет никаких других отчислений и не придется сдавать налоговую отчетность. Однако ИП должен вовремя оплачивать патент.

Если предприниматель хочет сменить систему налогообложения сотрудники Тинькофф помогут с переходом. Они подскажут, что для этого нужно, и сами передадут все документы в ФНС.

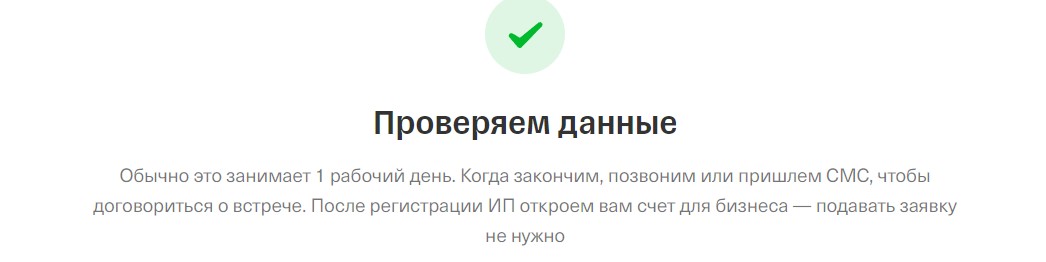

7. Ожидание решения

Все, заполнение заявки завершено. Она уходит в обработку, которая занимает один рабочий день. На экране появляется такое сообщение:

Вскоре вам позвонит представитель банка Тинькофф, которому можно задать любые вопросы об открываемом ИП. После консультирования стороны договариваются о встрече, на которой клиент получает пакет документов по итогу оформления статуса ИП. Обычно это происходит в течение 3-5 рабочих дней после составления заявки.

На указанный при составлении заявки адрес электронной почты предприниматель получит от ФНС письмо с подтверждением регистрации ИП.

Кроме регистрации ИП аналогично может пройти оформление и самозанятый. При составлении заявки нужно указать, какой именно статус нужно получить.

Также в банке Тинькофф доступна регистрация ООО с одним учредителем, услуга предоставляется дистанционно. Процедура проходит точно также, как и регистрация ИП, но ввиду особенностей статуса такого бизнеса занимает немного больше времени, 5 дней.

Как открыть ООО

Прежде чем открывать ООО через Тинькофф, решите несколько важных вопросов: придумайте название фирмы, определите уставной капитал и долю учредителей, выберите гендиректора, оцените имущество в качестве уставного капитала, выберите юридический адрес. После этого приступайте к процессу регистрации.

Оформить ООО через Тинькофф можно на сайте банка. Также регистрация доступна в налоговой или на официальном сайте ФНС.

Учтите, что открыть ООО через Тинькофф получится, только если у ООО один учредитель. Сотрудники Тинькофф помогают с подготовкой документов и их отправкой в налоговую.

После регистрации ООО Тинькофф открывает расчетный счет. Все этапы бесплатны и проходят дистанционно.

Что делать с названием и адресом компании

Название у ООО может быть любым, но учитывайте некоторые правила. Основное название — то, которое запишут в официальных документах и ЕГРЮЛ. Называйте компанию на русском языке, добавьте полное указание формы собственности.

Также можно придумать краткое наименование, но это не обязательно. Его можно написать на иностранном языке. Все варианты наименований впишите в заявление о регистрации ООО.

В наименовании компании запрещено применять:

- запатентованные названия — уникальность наименования проверяют в Роспатенте;

- официальные названия стран, областей, городов, госорганов и международных организаций;

- сокращение «рос».

«Рос» относится к слову «Россия», поэтому такое имя могут отклонить. Одобрить название с «рос» могут в Минюсте, но только если компания крупная, у нее есть представительства во многих городах России или более 25% ее имущества принадлежит государству.

Юридический адрес — это почтовый адрес компании. По этому адресу присылают деловые бумаги. В качестве юрадреса можно указать:

- адрес здания, помещения или офиса, которым владеет или которое арендует компания,

- адрес проживания учредителя или гендиректора.

Юридический адрес обязательно указывают в заявлении при оформлении ООО.

Как указать налоговую систему для компании

ООО могут выбрать одну четырех налоговых систем:

- ОСНО — основная система налогообложения.

- УСН — упрощенная система налогообложения.

- АУСН — автоматизированная система налогообложения.

- ЕСХН — единый сельскохозяйственный налог.

По ОСНО компания оплачивает: НДС, налог на имущество, налог на прибыль и другие налоги, которые зависят от вида деятельности.

На УСН компания платит только один налог на прибыль и страховые взносы за работников.

На АУСН компании платят налог на доход и взносы на травматизм.

При ЕСХН оплачивают НДС, налог на доход и взносы и налоги за сотрудников.

В чем разница между ИП и ООО

ООО и ИП принципиально разные формы регистрации бизнеса. Основные отличия предпринимательской деятельности от обществ с ограниченной ответственностью:

| ИП | ООО |

| Один человек со статусом предпринимателя | Компания |

| Открывает только один человек. Вместе с партнером работать не получится | Открывает один или несколько человек, которых называют учредителями. Всем учредителям полагается доля в компании. При необходимости можно привлекать инвесторов |

| Невозможно продать, только закрыть | Можно продать полностью или долями |

| Задолженность ИП — личный долг физического лица. Суд взыскивает долги с человека | Учредители не оплачивают долги из личного имущества, только с расчетного счета компании и за счет ее имущества |

| Деньги на счете ИП — это личные финансы предпринимателя, которые он тратит на свое усмотрение. ИП ни перед кем не отчитывается по своим тратам | С денег компании учредители начисляют зарплату и платят налоги с нее или получают дивиденды и оплачивают 13% НДФЛ. Также суммы с расчетного счета можно расходовать на оплату товаров и услуг контрагентов и другие разрешенные законом цели |

| Ведет бухгалтерию ИП с помощью онлайн-сервисов бухгалтерии | Более сложная отчетность, чем у ИП, поэтому необходим бухгалтер |

Отличаются формы бизнеса и видами деятельности. ООО доступен широкий выбор, компании занимаются всеми видами деятельности, которые не запрещает законодательство РФ. У ИП больше ограничений. Например, нельзя производить крепкие алкогольные напитки или табачную продукцию.

После регистрации

Параллельно регистрации бизнеса Тинькофф проводит открытие на имя клиента расчетного счета. Открытие — также бесплатное, оно производится автоматически. В итоге клиент сразу получает и статус индивидуального предпринимателя, и расчетный счет. Он сразу может начать деятельность, заключать договора с контрагентами, проводить с ними безналичные расчеты.

Первые 2 месяца обслуживание в рамках РКО бесплатное, можно взять его на пробу. После берется комиссия в зависимости от выбранного тарифа. Самый простой тариф на РКО банка Тинькофф для небольшого бизнеса стоит всего 499 руб/мес.

Если ИП обслуживается на УСН, в качестве бонуса за пользование услугами банка предприниматель получает бесплатно услуги сервиса онлайн-бухгалтерии. Кроме того, он получает подарки от партнеров Тинькофф на сумму до 500 000 рублей. Это скидки от сервиса вакансий, рекламных организаций, сервисов бухгалтерии и многое другое.

Отзывы клиентов о регистрации ИП через Тинькофф положительные. Он разработал действительно удобный сервис, которым ежегодно пользуются тысячи бизнесменов.

Регистрация ИП в Тинькофф

Как закрыть ИП

Чтобы закрыть ИП через Тинькофф:

- Увольте сотрудников. Письменно предупредите о своем решении персонал за 2 недели. Также подготовьте отчеты и внесите страховые выплаты за работников за 15 дней до закрытия ИП.

- Снимите кассу с учета. Подайте заявление в налоговую: лично или через ЛК на сайте ФНС.

- Подайте заявление о закрытии ИП в налоговую. Если оформляли электронную подпись, подавайте заявление онлайн на сайте налоговой. Если подписи нет, распечатайте заявление, подпишите и отправьте по адресу налоговой, предварительно заверив у нотариуса.

- Оплатите страховые взносы. Налоговая дает 15 дней с момента получения данных о закрытии ИП в ЕГРИП. Рассчитайте сумму на сайте налоговой в калькуляторе.

- Сдайте декларацию за год и оплатите налоги. Точные сроки и сумма зависят от системы налогообложения. Если не оплатите налоги в указанный срок, задолженность перейдет к вам, как к физическому лицу.

Оставшиеся деньги переведите на личный счет. После этого останется только уведомить менеджера Тинькофф о закрытии ИП.

Частые вопросы

Какие условия регистрации ИП в Тинькофф?

Никаких особых условий нет. Если вы достигли совершеннолетия, если у вас есть на руках действующий паспорт, вы можете подавать заявку и получать статус ИП.

В какие сроки проходит регистрация ИП в Тинькофф?

От подачи документов в ФНС до получения подтверждения о постановке на учет, как правило, проходит не более 3-5 рабочих дней.

Могу ли я открыть ИП, если у меня нет постоянной регистрации?

Временная регистрация тоже подходит для открытия ИП через Тинькофф. Процесс оформления не отличается от способа с постоянной регистрацией.

Как отменить регистрацию ИП в Тинькофф?

Если вы передумали и хотите отменить регистрацию, оперативно обратитесь в поддержку банка через чат в личном бизнес-кабинете или звоните на горячую линию 88005557778.

Как в Тинькофф пройти онлайн-регистрацию бизнеса и открыть счет?

Никаких дополнительных действий предпринимать не нужно. Вы заполняете заявку на регистрацию ИП и по итогу получаете и статус, и реквизиты расчетного счета. Он открывается автоматически и также бесплатно.

Какие в банке Тинькофф тарифы на регистрацию ИП?

Стоимость услуги — всегда 0 рублей. Также клиенту открывают бесплатно расчетный счет, обслуживание которого первые два месяца будет бесплатным — не понравится, можно закрыть счет. Понравится, продолжите дальше обслуживаться в банке в рамках РКО, стоимость самого простого тарифа — 490 руб/мес.

Могу ли я одновременно выступать в роли учредителя и гендиректора?

Закон не запрещает одновременно быть и учредителем, и гендиректором. Однако учредителем можно быть сразу в нескольких компаниях, а генеральным директором только в одном месте.

Сколько ИП может открыть один человек?

Один гражданин может только один раз быть поставлен на учет в качестве ИП. Но если вы занимаетесь несколькими видами деятельности, укажите несколько кодов ОКВЭД. Однако постарайтесь уложиться в 20 кодов, чтобы не вызывать подозрение у ФНС. Если есть проблема с выбором кодов, обратитесь к специалисту Тинькофф и вам помогут.

Что будет, если закрыть ИП с долгами?

Задолженность все равно придется оплачивать, так как после закрытия ИП сумма перейдет на физическое лицо. Если не оплатите долг, его будут взыскивать с вас через суд.

Комментарии: 0

Перед тем, как запустить предпринимательскую деятельность, бизнесу важно выбрать систему налогообложения. Чтобы сделать правильный выбор, нужно учесть уровень прибыли, вид деятельности, количество персонала и другие критерии.

Разберемся, какие налоговые режимы существуют и какими плюсами и минусами обладает каждый из них.

Общая сводка по налоговым режимам

По действующему законодательству в России действует пять режимов налогообложения, четыре из которых — специальные (льготные). Юрлицам доступны три из пяти существующих режимов. У ИП выбор шире — они могут применять любой режим.

В 2021 был упразднен ЕНВД. Но зато с 1 июля 2022 года вводится новая система налогообложения – автоматизированная упрощенка (АУСН), пока в качестве эксперимента в нескольких регионах. АУСН смогут применять и организации и ИП.

|

Системы налогообложения |

||||

|

Общая система (ОСНО) |

Специальные налоговые режимы |

|||

|

АУСН (доходы) |

УСН (доходы минус расходы) |

ЕСХН (Сельско- хозяйственный налог) |

ПСН (Патентная система) |

НПД (налог на самозанятость) |

|

АУСН (доходы-расходы) |

УСН (доходы) |

|||

|

Эти режимы могут применять юридические лица |

Эти режимы юрлицам не доступны |

|||

|

Эти режимы могут применять ИП |

Зарегистрируйте ИП или ООО без походов в ФНС, пошлин и нотариуса с помощью сервиса Тинькофф Бизнес.

Упрощенная система налогообложения (УСН)

Наиболее распространенная система среди субъектов малого бизнеса — это УСН или «упрощенка», как ее называют в обиходе.

В бюджет необходимо уплачивать один налог (в зависимости от выбранного объекта налогообложения):

- С доходов — от 0% до 6%, повышенная ставка — 8% применяется при доходе от 150 до 200 млн руб. или количестве персонала от 100 до 130 человек. Вновь зарегистрированные индивидуальные предприниматели могут применять налоговые каникулы (если они приняты в конкретном регионе) и применять ставку 0%.

- С доходов за минусом расходов – до 15%, повышенная ставка – 20% применяется, если достигнуты показатели, указанные выше. Минимальный налог 1% от дохода уплачивается, если налог, рассчитанный обычным образом, меньше минимального налога.

При отсутствии доходов налог на УСН не уплачивается. В отдельных случаях организации на упрощенке обязаны платить налог на имущество (если стоимость объектов недвижимого имущества определяется как их кадастровая стоимость, см. п. 2 статьи 346.11 НК).

Размер ставки налога по УСН зависит от региона, во многих субъектах РФ действуют свои льготные ставки, поэтому уточняйте этот момент в своей налоговой перед регистрацией бизнеса.

Налог придется уплачивать в бюджет ежеквартально, но зато саму отчетность можно сдавать только один раз в год.

Для тех, кто использует систему УСН «доходы», доступно уменьшение налога на сумму страховых взносов, уплаченных за работников (для ИП еще и на взносы «за себя»). При этом уменьшать налог можно на 50% при наличии работников, а ИП, который работает в одиночку, может уменьшать налог на 100%.

Для работы на УСН законом установлены ограничения, которые нужно учитывать, выбирая этот режим для будущей деятельности:

- работников не должно быть больше 130;

- прибыль за год — не больше 200 млн руб;,

- остаточная стоимость ОС не должна превышать 150 млн руб.;

- нельзя заниматься видами деятельности, которые перечислены в п. 3 ст. 346.12 НК (например: производить подакцизные товары, добывать полезные ископаемые);

- у организаций не должно быть филиалов и представительств, а доля в их уставном капитале других организаций, не должна быть больше 25%.

Тинькофф Онлайн-бухгалтерия для ИП на УСН-6% или патенте. Ведите учет бесплатно в личном кабинете или мобильном приложении.

Узнать больше о возможностях онлайн-бухгалтерии

Что выгоднее: УСН «доходы» или УСН «доходы минус расходы»?

Чтобы определиться, какой режим «упрощенки» более выгоден для вашего бизнеса, попытайтесь посчитать:

- какой доход планируется;

- сколько текущих расходов придется нести;

- какие расходы вы сможете подтвердить документально перед налоговой (чеками, товарными накладными, закрывающими актами, путевыми листами и т. д.).

Исходя из вводных данных станет понятно, какой режим применять.

Считается, что УСН «доходы» подходит, если бизнес предполагает минимальное количество расходов. Т. е. их объем не будет слишком сокращать прибыль. Условно говоря, расходы составляют менее 70% от количества доходов. Либо траты сложно подтвердить документально.

Обычно системой УСН «доходы» пользуются консультационные компании, агентства недвижимости, бюро переводов, юридические фирмы и т. д.

УСН «доходы минус расходы» более выгодна для субъектов, которые имеют много регулярных расходов (70-80%) от дохода, при этом траты легко можно подтвердить перед налоговой инспекцией (есть в наличии все чеки, закрывающие акты, накладные и т. д.). Этот вариант чаще выбирают предприятия розничной торговли или общепита.

Совет: Ориентироваться на долю расходов 70-80% стоит только, если ставки по УСН стандартные: 6% и 15%, соответственно. Для более точного расчета предварительно уточните разницу между ставками в вашем регионе.

|

Объект налогообложения — доходы (6%) |

|

|

Плюсы |

Минусы |

|

Простой и доступный учет. В книгу учета вносятся только доходы, уплаченные взносы и пособия |

Расходы не учитываются, поэтому если в конкретном отчетном периоде были большие затраты, можно уйти в минус |

|

Низкая ставка налога — 6%. При этом в регионах она может быть снижена до 1% (п.1 ст. 346.20 НК РФ) |

Налог придется платить даже при фактических убытках в бизнесе, но при наличии поступлений от покупателей. Базу нельзя уменьшить на прошлогодние убытки |

|

Сумму налога можно уменьшить на пособия по больничным листам (за счет работодателя), страховые взносы за сотрудников, а в случае с ИП — на фиксированные взносы. Также налог можно уменьшить на торговый сбор |

Ограничение уменьшения налога на взносы при наличии сотрудников |

|

Объект налогообложения «доходы минус расходы» (15%) |

|

|

Плюсы |

Минусы |

|

Сумма дохода сокращается на расходы |

Списать можно не все затраты, полный перечень представлен в ст. 346.16 НК РФ. Учитываются только документально подтвержденные расходы |

|

Ставка налога — 15% в регионах может быть снижена до 5%. ИП могут получить налоговые каникулы и два налоговых периода не платить налог. Обязательно ознакомьтесь с местными законами |

Есть минимальный налог — 1% от выручки. Если расходы превысили доходы, то 1% все равно заплатить придется |

|

Налоговую базу можно уменьшить на прошлогодние убытки (п. 7 ст. 346.18 НК РФ) |

Более сложный учет, чем на УСН «доходы». Нужно подтверждать расходы первичными документами, правильно их отражать в налоговом учете |

Комплексная поддержка для малого бизнеса: от регистрации ИП и ООО до открытия и сопровождения расчетного счета — в пакетном предложении Тинькофф.

Что такое автоматизированная упрощенка (АУСН)?

С 1 июля 2022 года в качестве эксперимента в нескольких регионах России вводится еще один режим налогообложения, доступный для ИП и компаний. Правда в середине года начать использовать АУСН смогут пока только вновь зарегистрированные компании, перейти с другого режима не получится (только с 1 января 2023 года).

В Москве, Московской и Калужской областях и Республике Татарстан субъекты бизнеса смогут перейти на систему автоматизированной УСН, если:

- они имеют в штате не больше 5 сотрудников;

- годовой оборот не превышает 60 млн рублей,

- сумма основных средств — не более 150 млн рублей,

- в структуре предприятия нет филиалов или обособленных подразделений.

Объекта налогообложения также планируется два: «доходы» со ставкой — 8% и «доходы минус расходы» по ставке — 20% (также есть минимальный налог — 3% по аналогии с минимальным налогом на УСН).

Из преимуществ:

- освобождение от сдачи налоговой отчетности в инспекцию;

- нулевые взносы на страхование для сотрудников и ИП (уплачиваются только взносы на травматизм, но они фиксированные — 2 040 руб. в год);

- освобождение от некоторых видов налогов (на прибыль, на имущество, НДС и НДФЛ), но с рядом исключений;

- самое главное – полностью автоматизированный расчет: налоговая сама собирает данные о доходах и расходах с ККТ, уполномоченного банка или через личный кабинет налогоплательщика, и по ним рассчитывает сумму налога.

- не нужно вести налоговый учет и КУДиР.

Патентная система налогообложения (ПСН)

Патентная система разработана только для индивидуальных предпринимателей. Патент применяется к определенному виду деятельности. То есть если ИП ведет несколько направлений бизнеса, а под патент попадает только один из них, то ему придется совмещать два режима (например: УСН и патент).

Список видов деятельности, которые попадают под патент, утверждается властями региона.

Преимущества ПСН:

- патент покупается на определенный срок: от одного месяца до года, с ФНС предпринимателю практически не придется общаться (только при подаче заявления об уменьшении патента на взносы или если запросят Книгу учета);

- не требуется сдавать налоговые отчеты;

- из документов нужно вести только отдельную книгу учета доходов;

- цена патента зависит от потенциально возможного дохода и устанавливается местной властью региона.

Минусы:

- фактический доход на сумму патента не влияет, если предприниматель ничего не заработает, уплаченные деньги ему ИФНС не вернет;

- ограничение по количеству сотрудников составляет — не более 15 человек;

- годовой доход не должен превышать 60 млн рублей (включая доходы и по другим системам налогообложения, если ИП совмещает их с ПСН).

Если ИП «слетает» с патента из-за увеличенного штата или выросшего дохода, то он автоматически попадает на ОСНО, если раньше не подавал заявление о переходе на УСН.

Единый сельскохозяйственный налог (сельхозналог, ЕСХН)

Особенность данного режима в том, что он применяется теми компаниями, ИП, которые производят сельскохозяйственную продукцию, занимаются рыбоводством и животноводством. Ключевое слово «производят». Если вы покупаете сырье у фермеров и делаете продукт для конечного потребителя, применять ЕСХН не получится.

Налоговая ставка составляет 6% от разницы между доходами и расходами.

Этот спецрежим освобождает сельскохозяйственников от уплаты:

- налога на прибыль (НДФЛ — для ИП);

- налога на имущество, если оно служит для бизнеса (тракторы, оборудование и т. д.).

Налог на профессиональный доход (НПД), самозанятость

Относительно новый налоговый режим, был введен только в 2019 году. Его могут применять только ИП без работников, и обычные физические лица, которые оказывают услуги (выполняют работы) и/или продают товары собственного производства. Годовой доход таких лиц при этом не должен превышать 2,4 млн рублей.

Налоговая ставка — 4% от дохода, полученного от физлиц, и 6% — от дохода, полученного от организаций.

На НПД не нужна онлайн-касса для продаж, отсутствует необходимость сдачи отчетов и деклараций.

Предприниматель регистрируется в онлайн-приложении «Мой налог», и все отношения с налоговой разрешаются там же.

Режим налогообложения удобен исключительно для микробизнеса, в основном, его используют мастера бьюти-индустрии, репетиторы, переводчики и другие фрилансеры.

Общая система налогообложения (ОСНО)

Этой системой вправе пользоваться все ИП и юридические лица. Однако предпринимателям придется вести в полном объеме налоговый учет, а компаниям – еще и бухгалтерский, сдавать много отчетности, рассчитывать и вовремя перечислять ряд налогов:

- На прибыль для организаций в размере 20% или НДФЛ для ИП — 13%.

- На имущество.

- НДС (ставки от 0% до 20% в зависимости от вида реализуемых товаров, работ, услуг). Можно уменьшить на сумму «входящего» НДС, выставленного поставщиками, при соблюдении определенных условий (в частности наличия счетов-фактур и других первичных документов).

Для начинающего бизнеса ОСНО не выгодна, если компания или ИП не заинтересованы в возмещении сумм НДС, так как этот режим дорогой и трудоемкий.

Важно: ОСНО — единственный режим, который присваивается по умолчанию. О желании применять спецрежим компания или ИП должны сообщать отдельно (например: подать вместе с документами на регистрацию заявление о переходе на УСН). Если компания (ИП) не заявит о переходе на спецрежим, налоговики будут считать, что субъект применяет ОСНО. Поэтому рекомендуем сразу при регистрации бизнеса делать взвешенный выбор.

Критерии выбора режима налогообложения в 2022 году

Итак, для того, чтобы выбрать налоговую систему, которая подойдет именно вашему бизнесу, проанализируйте следующие показатели:

- организационно-правовая форма: ИП или ООО;

- количество сотрудников;

- торговый оборот и предполагаемый доход;

- доля расходов;

- место ведения бизнеса (регион регистрации);

- налоговые ставки, установленные местными властями;

- способ приобретения товаров для перепродажи (будет ли у вас бухгалтерская первичка, подтверждающая финансово-хозяйственные операции);

- наличие контрагентов, которые рассчитывают на зачет НДС.

Имейте в виду, что чем меньше обязательных выплат делает бизнес в бюджет, чем проще и доступнее отчетность, тем больше остается ресурсов для развития бизнеса, и тем ниже налоговые риски.

Тинькофф Банк является одним из популярных среди предпринимателей, но в последнее время своими предложениями заметно стал выделяться Модульбанк. Он также специализируется на малом бизнесе и также позиционирует себя как удобный банк для ИП.

В данной статье мы сравним условия тарифов и изучим их услуги для бизнеса, по которым можно будет понять, какой банк будет более подходящим для вас.

Регистрация ИП в Тинькофф

Открыть РКО в Модульбанк

Получите бесплатный бизнес-план, чтобы сэкономить время

Получить

Отзывы оформления ИП в Тинькофф

Пользователь пишет о неспособности сотрудников решать вопросы:

Пользователь пишет о быстроте решения вопросов сотрудниками:

Клиент пишет о длительной работе сотрудников:

10 бизнес-идей для 2023 года с минимальными вложениями (до 3-5 миллионов на точку)

Список ниш, о которых знает меньше 100 предпринимателей в СНГ.

Посмотреть

Пользователь пишет о непозволительном отношении сотрудников к клиентам:

Клиент пишет о быстрой работе банка:

Пользователь пишет о невыполнении работы в указанные сроки:

Клиент не советует открывать ИП в данном банке:

Пользователь пишет о недостоверности заявленных услуг:

Отзывы оформления ИП в Модульбанк

Пользователь пишет о списании комиссии без предупреждений:

10 бизнес-идей для 2023 года с минимальными вложениями (до 3-5 миллионов на точку)

Список ниш, о которых знает меньше 100 предпринимателей в СНГ.

Посмотреть

Клиент пишет о неспособности сотрудников решить проблему:

Пользователь рекомендует выбранный банк:

Пользователь пишет о компетентном и вежливом персонале:

Пользователь пишет о неспособности сотрудников решать вопросы клиентов:

10 бизнес-идей для 2023 года с минимальными вложениями (до 3-5 миллионов на точку)

Список ниш, о которых знает меньше 100 предпринимателей в СНГ.

Посмотреть

Пользователь пишет о некомпетентном подходе к клиенту и к ведению бизнеса:

Клиент пишет об обмане клиентов:

Тинькофф-бизнес для ИП

Тинькофф является наиболее популярным банком в обслуживании предпринимателей. Рассмотрим особенности оформления ИП в данной компании.

Какие документы нужны для оформления ИП

Для того, чтобы произвести регистрацию через сервис Тинькофф, вам будет достаточно иметь при себе только российский паспорт.

В случае самостоятельной регистрации в налоговой вам потребуются следующие документы:

- заявление о регистрации в качестве ИП;

- копия российского паспорта;

- квитанция об уплате госпошлины, если регистрируетесь не через сайт, а лично или отправляете документы почтой.

Можно ли открыть ИП удаленно

Что касаемо удаленного открытия ИП, то для этого вам нужно просто оформить заявку, всю остальную работу сотрудники банка берут на себя, а именно: консультацию, выпуск специальной электронной подписи, подготовку и отправку документов налоговую. В течение пять дней вы получаете документы о регистрации ИП на ваш электронный адрес.

Плюсы и минусы

Рассмотрим положительные стороны Тинькофф Банка для предпринимателей:

- Тинькофф — онлайн банк. Вам не требуется никуда ходить и сидеть в очередях. Все вопросы решаются по телефону или в чате.

- Все документы вы подписываете когда и где вам удобно, так как представитель компании сам приезжает к вам домой или на работу.

- В совокупности с открытием счета для вас выпускается электронная подпись, которой вы можете подписывать налоговую декларацию и направлять в налоговый орган, не выходя из дома.

- Рублевый счет открывается сразу

- Валютные счета, по большей части, открываются в течение 1 рабочего дня

- Существует приложение для смартфона

- Расчетный день с 01:00 до 21:00 по МСК

- Вам предоставляется быстрый перевод на личную карту Тинькофф Банка (это занимает от минуты в будни и до 5 минут в выходные).

- В вашем распоряжении будет бесплатная онлайн-бухгалтерия (расчет налога, оплата и отправка налоговой декларации в налоговый орган)

- Напоминание на почту и смс о необходимости оплатить взносы и налог (устанавливаете периодичность напоминания)

- Процент на остаток по счету (обычно 2-6%)

- 2 месяца бесплатно всем, 6 месяцев — новым ИП

- Доступный тариф для начинающих (490 р. в месяц)

- Вывод средств без комиссии на личную карту Тинькофф до 400 т. р. в месяц на самом дешевом тарифе.

- Лояльный валютный контроль

- Вывод валюты на свою карту физлица без комиссии и конвертации.

- Не берется плата за обслуживание карты Тинькофф-бизнес + покупки без комиссии

Рассмотрим отрицательные стороны Тинькофф Банка для предпринимателей:

- Лимит бесплатного вывода на дебетовую карту (150 т. р. на тарифе «Простой», 300 т. р. на тарифе «Продвинутый»)

- Постоянно меняющийся личный менеджер

- Проблемы с открытием валютных счетов

- Два отдельных приложения Бизнес и Бухгалтерия

- Дорогие смс-оповещения (помимо платы за обслуживание списывается 99 руб. в месяц)

- Высокий процент снятия наличных с карты или за перевод на карту другого банка (от 1% до 15% в зависимости от суммы перевода и тарифа; на «Простом» — 1,5% + 99 рублей до 400 000 рублей)

- Есть отзывы, что могут неожиданно заблокировать счета и попросить предоставить подтверждающие документы

Тарифы для ИП и лимиты по счетам

В Тинькофф Банке существует 3 тарифа для ИП:

- «Простой»

- «Продвинутый»

- «Профессиональный»

| «Простой» | «Продвинутый» | «Профессиональный» | |

| 0 руб. / 2 мес. | 0 руб. / 2 мес. | 0 руб. / 2 мес. | |

| Ежемесячный платеж |

Далее 490 руб. / мес.

Бесплатно, при покупках от 50 000 руб. по бизнес-карте за прошлый месяц |

Далее 1 990 руб. / мес.

Бесплатно, при покупках от 200 000 руб. по бизнес-карте за прошлый месяц |

Далее 4 990 руб. / мес. |

| Переводы физическим лицам |

1,5% + 99 руб.

до 400 000 руб. |

1% + 79 руб.

до 400 000 руб. |

1% + 59 руб.

до 800 000 руб. |

| Бесплатный перевод на собственные карты Тинькофф (для ИП) | до 400 000 руб. | до 700 000 руб. | до 1 000 000 руб. |

| Снятие наличных | 1,5% + 99 руб. | 1% + 79 руб. |

1% + 59 руб. |

| Пополнение в банкоматах Тинькофф | 0,15% — мин. 99 руб. |

Бесплатно до 300 000 руб.

Далее 0,1% мин. 79 руб. |

Бесплатно до 1 000 000 руб.

Далее 0,1% мин. 59 руб. |

| Платежи контрагентам в другие банки |

49 руб. за платеж

В Тинькофф — бесплатно |

Бесплатно 2 месяца

Далее 29 руб., в Тинькофф — бесплатно |

Бесплатно 2 месяца

Далее 19 руб., в Тинькофф — бесплатно |

| Валюта с отклонением от курса биржи | 1% | 0,75% | 0,5% |

| Выпуск физической/виртуальной карты | Бесплатно | Бесплатно | Бесплатно |

Как открыть ИП

Открыть ИП вы можете самостоятельно, воспользовавшись сайтом налоговой службы или же при посещении непосредственно организации, с помощью посредника или же через сервис регистрации Тинькофф.

Ниже указан весь порядок регистрации через сервис Тинькофф:

- Заполните анкету, размещенную на сайте Тинькофф. Для этого вам понадобится только СНИЛС и фотографии паспорта (фото главного разворота и страницы с пропиской)

- Выберите удобное время для встречи с представителем банка для подписи документов.

- Дождитесь, пока выполнится проверка документов, и они будут доставлены вам и в налоговую. В течение дня вам поступит подтверждение от ФНС, что документы получены.

- В течение 5 рабочих дней на электронную почту придут документы о регистрации ИП: лист записи ЕГРИП и уведомление о постановке на учет в налоговую.

Для открытия ИП через сайт налоговой службы вам потребуется квалифицированная электронная подпись. Оплата государственной пошлины в данном случае не потребуется, но если вы подаете документы непосредственно в организацию налоговой лично, то вам придется заплатить госпошлину 800 руб.

Что касаемо работы с посредником, то зачастую юридические и бухгалтерские фирмы берут 2 000 — 3 000 руб. за все услуги: консультацию, подготовку документов и нотариальную доверенность на подачу и получение документов.

Как заполнить анкету для регистрации ИП

Для заполнения и отправки анкеты на регистрацию ИП вам понадобятся СНИЛС, паспорт и мобильный телефон.

Порядок действий такой:

1. Заполните форму для регистрации в качестве ИП на сайте Тинькофф — введите ФИО и телефон

2. Введите СМС-код, который придет вам на указанный номер телефона, чтобы выполнить вход в личный кабинет.

3. Укажите СНИЛС, адрес регистрации и эл. почту.

4. Загрузите скан или фото паспорта: основной разворот с вашим фото и разворот с регистрацией. Если регистрации нет или она недействительна, подойдет временная.

5. Выберите систему налогообложения. Если хотите работать на упрощенной системе, сразу отметьте это — сотрудник подаст заявление о переходе на УСН одновременно с регистрацией.

6. Выберите коды ОКВЭД — они показывают, какими видами деятельности вы планируете заниматься. Эти данные нужны государству для статистики и контроля, а в 2020 году по основному коду определяли бизнесы для выплаты поддержки от государства.

Чтобы указать основной код, поставьте напротив него кружочек.

7. Проверьте данные и отправьте анкету. После отправки с вами свяжется специалист Тинькофф и договорится об удобном времени встречи с представителем банка для подписания документов.

Как снять деньги или перевести деньги на карту

Есть несколько способов вывода денег с расчетного счета ИП.

- Вывод без комиссии на свою карту Тинькофф

Лимиты в месяц:

| «Простой» | «Продвинутый» | «Профессиональный» | |

| Дебетовая карта |

150 000 руб. |

300 000 руб. |

500 000 руб. |

| Кредитная карта |

250 000 руб. |

400 000 руб. |

500 000 руб. |

- Оплата покупок картой Тинькофф-Бизнес без комиссии

- Перевод на карту другого банка или снятие с карты Тинькофф-Бизнес наличных

| «Простой» | «Продвинутый» | «Профессиональный» |

|

До 400 тыс. руб.: 1,5% + 99 руб. |

До 400 тыс. руб.: 1% + 79 руб. (до 400 т.р.) |

До 400 тыс. руб.: 1% + 79 руб. (до 400 т.р.) |

|

От 400 тыс. руб. до 1 млн руб. 5% + 99 руб. |

От 400 тыс. руб. до 2 млн руб. 5% + 79 руб. |

От 800 тыс. руб. до 2 млн руб. 5% + 59 руб. |

|

> 1 млн руб. 15% + 99 руб. |

> 2 млн руб. 15% + 79 рублей |

> 2 млн руб. 15% + 59 рублей |

Снимать наличные с карты Тинькофф-Бизнес не рекомендуется, особенно крупные суммы. Дело в том, что при частом снятии наличных вас могут заподозрить в обнале (даже если это не так) и заблокировать счета.

Модульбанк для ИП

Модульбанк — единственный российский банк, который работает только с малым бизнесом. Компания открывает расчетный счет через интернет, сотрудники привозят договор и уведомляют налоговую.

Какие документы нужны для открытия ИП

Для открытия ИП вам потребуется всего два документа:

- паспорт (оригинал);

- свидетельство ИНН (можно копию)

Плюсы и минусы

Плюсы открытия ИП в Модульбанке:

- Банк ориентирован на малый бизнес.

- Услуги бухгалтера и юриста за доплату.

- Бухгалтерия для ИП на УСН 6% бесплатно.

- Контроль риска блокировки счета за 250 р.

- ИП может открыть счет, предоставив только паспорт.

- Есть тариф без абонентской платы.

- Снять деньги без дополнительной комиссии можно в любом банкомате.

Минусы открытия ИП в Модульбанке:

- Маленький банк: ТОП 200 по активам.

- Нет физических отделений.

Тарифы для ИП

|

Ничего лишнего |

Оптимальный |

Оптимальный + Розница |

Безлимитный |

|

| Открытие счета | 0 руб. | 0 руб. | 0 руб. | 0 руб. |