Сделано с гордостью в Швейцарии

Global Impact Finance Ltd

Rue du Pont 22

1003 Лозанна

Швейцария

Информация об аффилированных провайдерах

Вместо баннерной рекламы и платного доступа Monito зарабатывает деньги с помощью партнерских ссылок на различных поставщиков платежных услуг, представленных на нашем веб-сайте. Мы упорно работаем над поиском лучших предложений на рынке, но мы не всегда можем рассмотреть все возможные продукты доступные вам. Наш обширный круг надежных аффилированных партнеров позволяет нам давать подробные, объективные и ориентированные на решения рекомендации по всем типам вопросов и проблем пользователей. Это позволяет нам подбирать для наших пользователей подходящих поставщиков, которые соответствуют их потребностям, и при этом сопоставлять наших поставщиков с новыми клиентами, таким образом создавая беспроигрышный вариант для всех участников. Стоит заметить, что некоторые ссылки в Monito действительно могут приносить нам комиссию, но этот факт никогда не влияет на независимость и честность наших мнений, рекомендаций и оценок.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

На каких условиях выполняется перевод денег в Германию физическому лицу, что нужно для отправления, валюта отправки и получения. Комиссии банков и систем денежных переводов, подробный алгоритм действий по каждому методу. Обо всем этом на Бробанк.ру.

-

Сколько можно перевести

-

Как перевести деньги на карту в Германию

-

Как перевести деньги на счет в Германии

-

Как отправить деньги в Германию через систему переводов

-

Как перевести деньги из Германии в Россию

-

Как сделать SWIFT-перевод в РФ

-

Валюта отправки и получения

Сколько можно перевести

Есть законодательное ограничений по лимитам отправляемых средств. Так, максимально можно отправить 5000 долларов США. Понятно, что курсы валют каждый день разные, но если брать в расчет 65 рублей за доллар, то в национальной валюте это получится примерно 325000 рублей.

Законодательно определена сумма именно в долларах. И она актуальна не только для денежного перевода в Германию, но и в любую другую страну. Понятно, что в Германии действует не доллар, а евро, поэтому предельный лимит рассчитывается согласно текущему курсу евро. Например, если евро — это 0,9% от доллара, то предельно в этой валюте можно отправить 4500 единиц.

При этом нет четкого запрета на отправку более весомой суммы. Если документально обосновать необходимость перечисления, то операция возможна. Например, ребенок учится в Германии, и родителю нужно заплатить за обучение. Конечно, в этом случае при документальном доказательстве ситуации деньги будут приняты.

Как перевести деньги на карту в Германию

С марта 2022 года перевод в Германию на карты Visa и Mastercard невозможен, так как эти платежные системы ушли с российского рынка.

На деле это самый простой вариант операции. Большинство карт мира обслуживаются международными системами Виза и Мастеркард. Если и отправитель, и получатель пользуются такими платежными средствами, то перевод денег в Германию проводится быстро и просто. Для его выполнения нужно знать номер карточки получателя.

Удобнее всего сделать это через онлайн-банк. То есть вы входите в систему, указываете реквизиты пополняемой карточки и выполняете перевод нажатием пары кнопок. Но есть важный момент — не все банки позволяют совершать такие транзакции, некоторые допускают перечисления только между российскими картами. Узнать, может ли ваш банк выполнить такую операцию, просто. Попробуйте сделать перевод: если он невозможен, система это укажет.

Если вы — клиент Сбербанка, можете сделать перевод денег в Германию из России, но не карту, а на банковский счет.

Какими сервисами можно воспользоваться:

- Альфа-Банка. Разработал универсальный сервис. Можно перевести деньги в Германию из России с карты как самого Альфа-Банка, так и с любого другого банка. Комиссия составит 2% плюс 40 рублей. Если делать перевод в евро, то 2% от суммы плюс 1 евро;

- Тинькофф. Позволяет делать международные переводы со своих карт. Операция выполняется в онлайн-банке. Тарификация стандартная, указана в тарифах на обслуживание;

- paysend. Специальный сервис для выполнения международных межкарточных транзакций, но в Германию сделать перевод можно только на карточку, обслуживаемую системой Мастеркард. Комиссия вроде небольшая — всего 49 рублей вне зависимости от суммы.

Срок проведения транзакции может быть разным. Порой зачисления выполняются практически моментально, но по факту деньги можно ждать до 5-7 дней. Все же это международная операция, поэтому лучше сразу ориентироваться на несколько дней.

Как перевести деньги на счет в Германии

С 2022 года перевод из Германии можено получить только на счет российского банка, который не попал под блокирующие санкции. Не принимают переводы Сбербанк, Открытие, Промсвязьбанк, ВТБ, Открытие, Совкомбанк, Альфа-Банк, ТКБ, МКБ.

Если речь именно о банковском счете, ситуация несколько проще. Большинство банков позволяют выполнять международные транзакции между счетами. То есть достаточно знать номер счета, и можно обратиться в любой банк. Для примера рассмотрим алгоритм действий клиентов Сбербанка, остальные банки работают по примерно аналогичному принципу.

Перевести деньги из России в Германию можно как при наличии счета в выбранном банке, так и без него. Если счета нет, комиссия может оказаться несколько больше.

- Как перевести деньги в Германию частному лицу через мобильное приложение Сбербанка Онлайн (соответственно, речь о действующих клиентах этого банка). В разделе платежей выбираете вариант — За рубеж, вводите реквизиты и подтверждаете операцию.

- В офисе Сбербанка (как действующие, так и недействующие клиенты). Приходите в банк с паспортом и полными реквизитами счета. Выполняете операцию, внеся наличные в кассу или списав их со своего счета в Сбербанке.

В случае со Сбербанком комиссия за операцию отправки денег в рублях составит 2%, минимально 50 рублей. Если отправлять средства в иностранной валюте, то 1-1,5%, минимально 15 долларов или их эквивалент.

Как отправить деньги в Германию через систему переводов

С 2022 года Золотая Корона, Юнистрим и Контакт не отправляют переводы в Германию, так как после санкций у них нет в этой стране партнерских банков. Система Western Union и вовсе ушла с Российского рынка.

Многие граждане, думающие о том, как перевести деньги из России в Германию, рассматривают для выполнения задуманного не банковские услуги, а возможности систем денежных переводов. В России работают операторы, которые доставят перевод моментально в любую страну. Они имеют многочисленные пункты приема переводов по всей РФ.

Как перечислить деньги в Германию, куда обратиться:

- Western Union. Выполняет перевод денег в Германию из России недорого, комиссия составит всего 1% от суммы отправки. Это популярный метод, так как в Германии располагаются 7300 пунктов выдачи этой системы.

- Юнистрим. В Германии работает через партнера Valutrans, в стране располагаются почти 300 пунктов выдачи. В России отправить деньги можно в любом пункте Юнистрими, комиссия будет рассчитана индивидуально. Отправку можно совершить только в евро и долларах.

- Контакт. Согласно тарифам оператора при отправке менее 200 евро будет взята комиссия в 5 евро. Если отправлять большее 200 — 2,5%. Через Контакт можно отправить перевод с зачислением не счет: комиссия при сумме менше 1500 евро — 15 евро, если 1500-5000, то всего 1% от суммы.

Если вы хотите сделать перевод денег в Германию из России дешево, рассмотрите систему Western Union. Она предлагает самые выгодные тарифы, да и пунктов выдачи по Германии много. Перевод денег в Германию без комиссии невозможен, плата берется при выборе любого способа.

Системы переводов доставляют деньги за пару минут. Получатель идет в пункт выдачи с паспортом и номером отправления.

Как перевести деньги из Германии в Россию

Теперь рассмотрим обратную ситуацию — нужно перевести деньги из Германии в Россию. И, к сожалению, в 2022 году каналов переводов стало гораздо меньше. Это связано с санкциями и уходом из РФ крупных платежных систем, которыми ранее пользовались граждане различных государств для переводов в РФ.

Как варианты переводов денег из России в Германию больше недоступны:

- на карты MasterCard и Visa, так как эти платежные системы ушли с российского рынка. Карты в РФ выпускаются, но работают они только внутри РФ. Делать переводы в Германию и принимать переводы из этой страны и других невозможно;

- на карты UnionPay. Несмотря на то, что россияне начали массово оформлять UnionPay, ситуация с ними непростая. На карты UnionPay, выпущенные в РФ, невозможно делать переводы из других стран;

- Western Union. Эта международная платежная система, через которую было удобно делать переводы из Германии в Россию, больше не работает на территории РФ;

- Золотая Корона, Юнистрим, Контакт. Ни одна из этих систем переводов на конец 2022 года не имеет ни одного партнерского банка в Германии, поэтому перевод в Россию по этим каналам также неактуален.

В итоге можно сказать, что вариант перевода денег их Германию в Россию остался только один — это SWIFT-перевод на счет в российском банке, который не попал под блокирующие санкции.

Как сделать SWIFT-перевод в РФ

Получатель перевода должен иметь счет в российском банке, который не попал под блокирующие санкции, то есть не отключен от SWIFT и принимает входящие трансграничные переводы.

Из Германии невозможно сделать перевод на счет в Сбербанке, ВТБ, Открытии, Газпромбанке, Совкомбанке, Новикомбанке, Альфа-Банке, Промсвязьбанке, МКБ, РГС, Сетелем, ВРБ, Инвестторгбанке и ТКБ.

Получателю в России нужно открыть счет в банке, который принимает Свифт-переводы из Германии и других стран. Например, можно отправить деньги в Райффайзенбанк, Уралсиб, Хоум Кредит, МТС Банк, Абсолют Банк и пр. Важно обращать внимание на то, что во многих банках входящие SWIFT-переводы стали платными, нужно смотреть на размер комиссии.

Как переводить деньги из Германии в Россию:

- Обратиться в Германии в банк, который выполняет SWIFT-переводы. Отправить деньги можно только со своего счета. Если его нет, нужно открыть в выбранном банке и пополнить.

- В зависимости от банка перевод может выполняться через офис или дистанционно через банкинг. Нужно указать SWIFT-код российского банка, полные реквизиты счета, вас могут попросить выбрать банк-корреспондент, который также должен участвовать в операции (лучше предварительно прочесть отзывы, чтобы не ошибиться с выбором).

- При необходимости сопроводить платеж документами. Например, если это перевод родственнику в Россию, нужно подтвердить родство. Если речь о какой-то сделке, документы по ней и пр. Документы могут запросить уже после, когда платеж будет проходить валютный контроль.

- Стандартно SWIFT-перевод из Германии в Россию приходит за 3-5 рабочих дней, но сейчас сроки могут достигать 2 недель.

К сожалению, иностранные банки, в том числе в Германии, не особо жалуют переводы в Россию. А банками-корреспондентами по SWIFT-переводам чаще всего выступают американские банки. Поэтому с переводами в РФ возникают сложности, они слишком долго проверяются и могут возвращаться по надуманным причинам. Но других вариантов просто нет.

Рекомендуем выбирать банки для SWIFT-перевода из Германии в Россию на основе отзывов тех, кто недавно проводил такую операцию.

Валюта отправки и получения

В России в ходу рубли, в Германии — Евро, поэтому у многих граждан возникают вопросы, которые касаются валюты. Банковский перевод денег из России в Германию можно сделать в любой валюте: рубли, доллары, евро. Конечно, удобнее всего выполнять операцию именно в евро, но далеко не все Россияне имеют валютные счета. Поэтому можно сделать стандартный перевод в рублях, например, отправить 5000, а на счет получателя зачислится сумма в евро с учетом конвертации.

Если использовать системы денежных переводов, то тут действует аналогичный принцип: в кассу вы можете внести хоть рубли, хоть евро, хоть доллары, только наличными. Но учитывайте, что при любом раскладе перевод и отправка в разных валютах обернутся небольшими потерями при конвертации.

Мы разобрались, как перевести деньги в Германию дешевле. Самые выгодные условия предлагают Western Union и онлайн-сервис межкарточных отправлений paysend. Если рассматривать, через какой банк лучше переводить деньги в Германию на счет, то алгоритм действий и комиссионные везде примерно одинаковы.

Комментарии: 45

Из-за санкций и ограничений внутри России переводить деньги за рубеж стало намного труднее, чем раньше. Вместе с экспертами разбираемся, как теперь можно отправлять средства за границу

Сколько денег можно перевести за границу

В течение месяца со своего счета в российском банке на свой зарубежный счет можно перевести не более $1 млн или эквивалент в другой иностранной валюте, также и с переводами другому человеку за границу. Изначально лимит составлял $10 тыс., а потом был увеличен до $50 тыс.

Через компании, которые оказывают услуги по переводу денег без открытия счета, можно перевести в месяц не более $10 тыс. или в эквиваленте в другой валюте, отметили в ЦБ. Это касается систем денежных переводов и электронных кошельков. Суммы рассчитываются по официальному курсу, установленному ЦБ на дату поручения по осуществлению перевода.

Это правило касается российских резидентов и нерезидентов из дружественных стран, но только физических лиц. «При этом кредитные организации могут перевести по поручению физического лица сразу весь лимит одним платежом», — уточнил ЦБ.

Нерезиденты из дружественных и недружественных стран, которые работают в России по трудовым или гражданско-правовым договорам, могут дополнительно сверх лимита:

- переводить средства с российских счетов за рубеж в рублях и валюте в размере зарплаты или платы за выполнение работ и оказание услуг;

- проводить аналогичные переводы без открытия счета.

Ограничения на вывод валюты действуют до 31 марта 2023 года. Разбираемся, какими способами можно перевести деньги за рубеж.

1. Через системы денежных переводов

«Для переводов небольших сумм в личных целях можно использовать такие платежные системы, как Payeer и AdvCash», — предложил Владимир Верещак. Также россиянам по-прежнему доступны российские платежные системы и кошельки:

-

«Юнистрим»;

-

«Золотая Корона»;

-

Contact;

-

QIWI-кошелек.

Однако не все системы дают возможность отправить за рубеж иностранную валюту.

«Юнистрим»

«Юнистрим» продолжает работать в штатном режиме и осуществлять денежные переводы в ряд стран СНГ, ЕС и Азии с последующей выплатой в долларах, евро или национальной валюте страны выдачи. Перечень стран регулярно обновляется с учетом складывающейся ситуации», — рассказали «РБК Инвестициям» в пресс-службе системы денежных переводов.

На сайте «Юнистрим» указано, что переводы можно осуществить в Армению, Казахстан, Узбекистан, Кыргызстан, Таджикистан, Белоруссию, Вьетнам, Грецию, Грузию, Израиль, Италию, Кипр и другие страны Европы и мира. Однако на сайте не указана возможность переводов в США, Китай и ОАЭ. Получить наличные можно в 17 государствах, в том числе в долларах и евро. Отправить деньги можно через пункты «Юнистрим», а также онлайн через сайт и мобильное приложение.

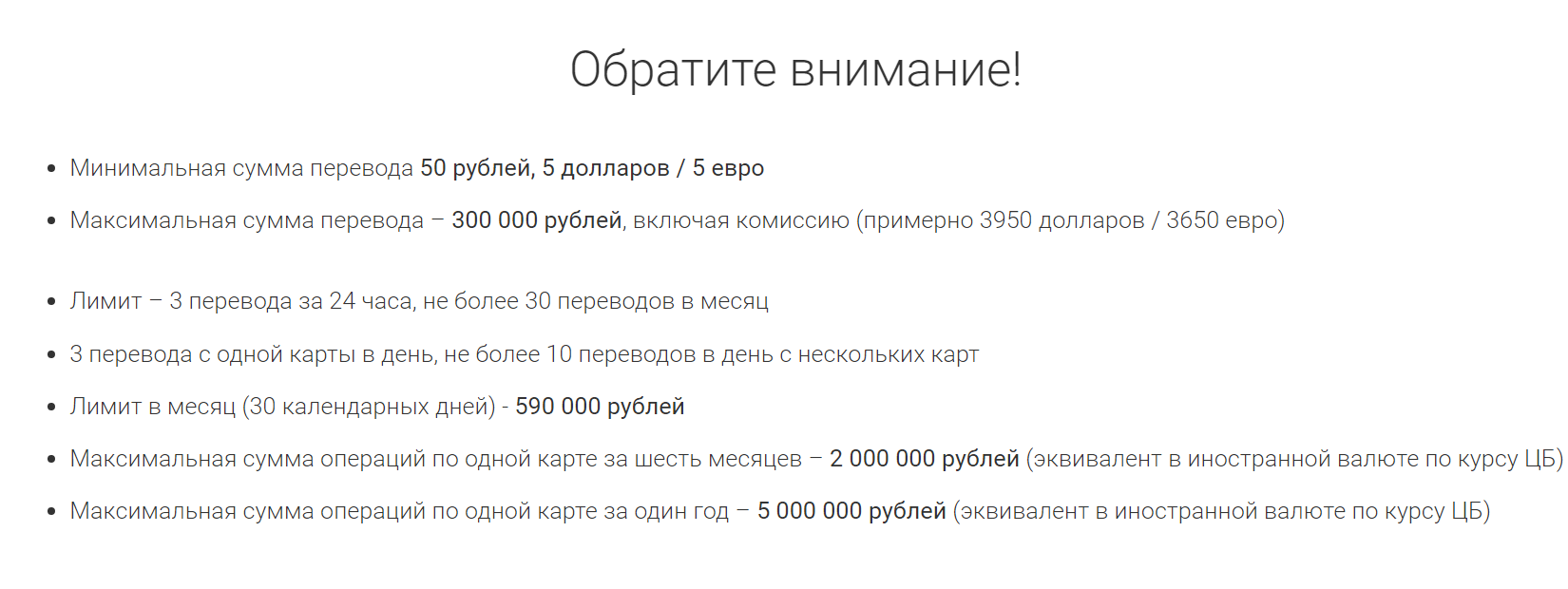

Максимальная сумма онлайн-перевода — ₽300 тыс., включая комиссию, либо эта сумма, переведенная в доллары или евро, однако по отдельным странам есть свои лимиты. При получении перевода в пунктах обслуживания «Юнистрим» нужно заранее заказать деньги, если вы хотите забрать более ₽100 тыс., $1 тыс. и €500.

Фото: Shutterstock

«Золотая Корона»

С помощью этой платежной системы можно отправить средства из России в страны ближнего и дальнего зарубежья. Помимо стран СНГ, в список входят Грузия, Таиланд, Кипр, Израиль, Турция и ряд других государств. На сайте «Золотой Короны» предупредили, что список стран может меняться.

Максимальная сумма всех переводов за 30 дней — ₽600 тыс. При использовании карты, выпущенной в России, перевод пройдет в рублях, но получить в другой стране можно другую валюту, причем список доступных валют для перевода варьируется в зависимости от выбора конкретной страны на сайте.

Перевод можно осуществить онлайн через сайт и мобильное приложение KoronaPay с помощью банковских карт Visa, Mastercard, Maestro и «Мир», выпущенных в России или в иной стране. Кроме того, оформить перевод можно в пунктах отправки в банках и торговых сетях, однако в последних могут не пересылать деньги в некоторые государства дальнего зарубежья, эту информацию лучше уточнять на месте.

Contact

Contact — платежная система, которая принадлежит компании QIWI. Резидентам России недоступны переводы в валюте с целью зачисления средств на счета, кошельки и карты в другие страны. «Для выплаты наличными ситуация меняется постоянно, мы максимально стараемся поддерживать актуальность. Рекомендуем проверять доступность страны для отправки в момент обращения в пункт или онлайн-сервис», — отметили в платежной системе.

Переводить рубли можно в государства, где доступна эта валюта перевода или получения. В Contact советуют узнавать о доступности такой услуги перед отправкой средств. У сервиса есть мобильное приложение, а также переводы можно осуществить через сайт.

QIWI-кошелек

Можно перевести рубли на QIWI-кошелек любой другой страны. Кроме того, есть возможность переводить деньги на некоторые зарубежные карты и в банки, в частности Белоруссии, Таджикистана, Узбекистана и ряда других стран.

2. Через российские банки, но с ограничениями

Для переводов за рубеж опрошенные «РБК Инвестициями» финансовые советники рекомендуют открыть счет в российском банке, по-прежнему имеющем доступ к системе SWIFT, например в Райффайзенбанке, Ситибанке, Тинькофф Банке, Росбанке, Газпромбанке.

С 12 марта Евросоюз отключил ряд российских банков от SWIFT — международной межбанковской системы передачи информации. С ее помощью банки отправляют распоряжения зарубежным партнерам по переводу валюты, конвертации и других операций.

Финансовый консультант Наталья Смирнова отметила, что если банк не под блокирующими санкциями и не отключен от SWIFT, то технически перевод возможен. Например, отправить SWIFT-перевод в долларах или евро в Тинькофф Банке можно в Китай, Грузию, Монголию, Азербайджан, Армению, Белоруссию, Казахстан, Кыргызстан, Таджикистан и Узбекистан, в юанях — в Китай и, в частности, в Гонконг, в тенге — в Казахстан, в лирах — в Турцию, в драмах — в Армению. Входящие SWIFT-переводы возможны из некоторых стран СНГ.

Росбанк приостановил переводы в некоторых иностранных валютах, так как банк не может предложить маршрутизацию, которая позволит гарантировать, что средства клиентов не будут заблокированы иностранными банками-корреспондентами. Однако средства можно перевести в юанях в адрес получателей в материковом Китае. Кроме того, можно сделать перевод в армянских драмах и белорусских рублях.

Валютные переводы в зарубежные банки доступны в Райффайзенбанке, но с 23 декабря 2022 года изменились их условия: теперь минимальная сумма перевода через мобильное приложение составляет $5 тыс. или эквивалент в другой валюте по курсу ЦБ на день перевода. Комиссия — 2%, но минимум 200 долларов США или евро и максимум 300 долларов или евро. В отделениях банка можно перевести 5 тыс. долларов/евро либо 500 тыс. японских иен. Комиссия составит 3%, а ее минимальный и максимальный размеры аналогичны тем, что установлены для переводов через приложение.

В Газпромбанке также доступны переводы в рублях и иностранной валюте за границу. Ограничений на перевод рублей на счета в банке за рубеж нет, иностранную валюту можно отправить на свой банковский счет или счет другого физлица с учетом ограничений, введенных ЦБ. Как указано на сайте кредитной организации, именным переводом средства можно отправить в Армению, Белоруссию и Грузию — там у Газпромбанка есть банки-корреспонденты. В начале декабря прошлого года Газпромбанк запустил денежные переводы в юанях по России и за рубеж. Отправить такой перевод можно в офисе банка.

«Переводы из России и обратно будут дороже, чем в докризисные времена (3–4% за транзакцию с учетом комиссии за обмен валюты), но это быстрее и проще открытия счета в дружественной стране и последующей возни с налоговой отчетностью», — рассказал инвестиционный советник Владимир Верещак.

Наталья Смирнова напомнила, что банки, которые все еще не отключены от SWIFT, также повышают минимальный размер перевода, а при крупных суммах операций зарубежный банк может просить предоставить документы о происхождении средств или заполнить анкету, где будет пункт про источник средств. «Есть банки, преимущественно европейские, где вам откроют счет и даже будут готовы принимать деньги из России, но только если их не более 20–30% от общей суммы, а остальное должно идти от источников вне Российской Федерации», — добавила Смирнова.

«Перед отправкой надо проверить, доходят ли до вашего банка за рубежом деньги из российского банка (например, на сервисе ohmyswift.ru): у зарубежного банка может быть внутренняя политика не принимать деньги из России либо банки-корреспонденты банка-отправителя или банка-получателя могут не отправлять переводы из России или от россиян (если у отправителя российский адрес регистрации)», — также предупредила Наталья Смирнова. По ее словам, в Европу деньги отправить труднее, чем в страны СНГ или Турцию. Иногда перевод из России в зарубежный банк могут принять только при наличии местного вида на жительство (ВНЖ) или паспорта, в числе таких юрисдикций — ОАЭ, Израиль, а также часть банков ЕС, отметила финансовый консультант.

Переводы за рубеж в отделениях «Сбера» в рублях доступны для резидентов без ограничений, говорится на сайте банка. Кроме того, перевести рубли за границу можно по номеру телефона в «Сбербанк Онлайн». Список регионов, для которых доступен такой способ отправки, включает Белоруссию, Узбекистан, Киргизию, Армению и ряд других стран и регионов. На сайте «Сбера» также указаны банки, с которыми сотрудничает кредитная организация, и лимиты переводов.

Платежные карты «Мир» сейчас принимают некоторые банки-партнеры в девяти странах, в их числе Абхазия, Армения, Белоруссия, Вьетнам, Казахстан, Киргизия, Таджикистан, Южная Корея и Южная Осетия, сообщали «РИА Новости».

Если вы пользуетесь российской картой с платежной системой UnionPay, то нужно узнавать, примет ли перевод от российского банка банк-получатель, отметила Смирнова. «В большинстве развитых стран — скорее, нет», — предупредила она. Например, карты ПСБ UnionPay не работают за границей из-за введенных против банка санкций.

Фото: Shutterstock

3. Через счет за пределами России

Финансовые советники рассказали, что их клиенты открывают по доверенности банковские счета в дружественных юрисдикциях: Казахстане, Армении, Турции, ОАЭ.

«Если переводить надо много и часто, лучше все же обзавестись счетом в дружественной стране», — считает Верещак. Самой удобной юрисдикцией он назвал Казахстан: «Во многом из-за наличия биржи, что позволяет обменивать валюту по более выгодному, чем в банке, курсу. На все обычно уходит не более 1–2%. Также у вас появится банковская карта, которая даст вам возможность оплачивать покупки по всему миру, как раньше».

Владимир Верещак рассказал, что для Казахстана, например, необходимо оформить нотариальную доверенность на местного представителя, который получит для нерезидента ИИН — аналог российского ИНН, купит местную сим-карту, откроет банковский счет, при необходимости получит карту в системах Visa, Mastercard или UnionPay и пришлет их почтой обратно в Россию. Счет может быть в нескольких валютах, в том числе в рублях, долларах и евро.

«Для открытия счета понадобится местный налоговый номер (ИИН), 2–2,5 месяца времени и ₽40–60 тыс. в зависимости от посредника. Процесс можно ускорить до двух-трех недель, прилетев в Казахстан лично. Но удешевить удастся вряд ли», — рассказал Верещак.

По его мнению, важно знать проверенного человека, на которого можно выписать такую доверенность, так как сейчас подобные услуги стали предлагать многие. «Где-то цены подозрительно низкие. Не исключено, что это могут быть мошенники. В любом случае выданную доверенность после открытия счета лучше отозвать», — предупредил консультант.

«Карта может быть и виртуальной, что дешевле, чем пластик. Стоимость навскидку $300–500, что в любом случае дешевле и проще, чем ехать самому и самостоятельно в незнакомой стране проходить все эти процедуры», — рассказал консультант.

Верещак добавил, что в течение одного месяца нужно уведомить Федеральную налоговую службу России об открытии счета, а затем каждый год подавать отчет о движении денежных средств (ОДДС) и 3-НДФЛ при условии, что сумма пополнений счета за отчетный период либо остаток средств на счете на конец периода составляет более ₽600 тыс.

Фото: Shutterstock

Однако иногда зарубежный банк не готов осуществлять SWIFT-перевод, если российский гражданин заводил деньги из России, а потом с зарубежного счета попытался отправить их куда-то еще. «Так, например, большинство турецких банков примут ваши деньги из России, но дальше более ничего не разрешат с ними сделать: ни перевести на свой счет в другом банке, ни отправить третьему лицу», — указала Смирнова. При этом карта такого банка может работать, хотя не обязательно для всех операций. По словам Смирновой, были случаи, когда турецкие банки отключали россиянам возможность использования карт вне Турции. Также может быть отклонен перевод в ЕС, если перед этим средства переводили из России «в какую-то не самую чистую юрисдикцию (например, ОАЭ)», предупредила финансовый консультант.

4. Через зарубежный брокерский счет

Также возможно вывести деньги на зарубежный брокерский счет, а с него — на зарубежный банковский счет, но брокер может задать вопрос о причине смены счета. Более того, вывод денег из России на

брокерский счет

за рубежом, чтобы потом сразу или через конвертацию из рублей или юаней вывести деньги в долларах или евро на зарубежный банковский счет, может быть отклонен брокером как сомнительная операция с точки зрения противодействия отмыванию денег, предупредила Смирнова.

«Надо на некоторое время хотя бы часть переведенной суммы инвестировать, пусть даже в самые консервативные

ценные бумаги

, а потом продавать и выводить. И помните, что для такой связки лучше, если у вас будет либо одна страна у банка и брокера, либо чтобы у вас был ВНЖ/ПМЖ/гражданство в стране банка, куда вы хотите вывести деньги», — рекомендовала финсоветник.

5. Через криптовалюту

Можно попытаться вывести средства через криптовалюту, купив ее на криптобиржах, рассказал Владимир Верещак. «Надо пытаться лавировать, выводить не все, не слишком крупные суммы, не слишком часто. Помните также, что комплаенс зарубежного банка может не пропустить переводы, которые связаны с криптой», — указала Смирнова. В некоторых случаях могут потребоваться документы, подтверждающие источник происхождения средств (зарплата, продажа имущества и другие).

6. Через покупку недвижимости за границей

Также Смирнова рассказала, что крупную сумму возможно вывести из России через покупку недвижимости (частые варианты — ОАЭ, Бали), потом недвижимость продать, а деньги вывести на счет. Тогда источником происхождения средств будет уже не Россия, а продажа недвижимости за рубежом.

7. Через контрагентов

Кроме того, есть вариант, когда россияне в рублях платят какому-то зарубежному контрагенту (обычно из СНГ) по договору, а это юрлицо делает возврат в нужной заказчику валюте на нужный счет за рубежом либо использует иное основание для вывода на ваш зарубежный счет. «Здесь надо смотреть на основания, чтобы они не классифицировались как доход и вы не подпали под налогообложение, а также уточнять вопросы с комплаенсом вашего зарубежного банка, так как сомнительную с точки зрения банка операцию он может отклонить», — предупредила Смирнова. Помимо этого, стоит проверять надежность таких «серых контрагентов», отметила она.

Какие способы перевода денег за границу больше не доступны

Отключение от SWIFT и санкции

От SWIFT отключили, в частности, Сбербанк, ВТБ, банк «Открытие», Новикомбанк, Промсвязьбанк, банк «Россия», МКБ, РСХБ и Совкомбанк. Они больше не могут пользоваться этой системой и, соответственно, осуществлять SWIFT-переводы за границу. Кроме того, ряд крупнейших российских банков подпали под санкции США, стран ЕС и ряда других государств.

В конце февраля ВТБ, «Открытие», Совкомбанк, Промсвязьбанк и Новикомбанк подпали под блокирующие санкции США. Это означает блокировку всех активов и счетов этих банков в долларах, фактическую изоляцию от долларовой системы и запрет для граждан и компаний из США вести с ними бизнес. Кроме того, 6 апреля под аналогичные ограничения подпали Сбербанк и Альфа-Банк.

Из-за ограничений переводить деньги за рубеж через эти банки стало трудно или даже невозможно. Из ВТБ, Сбербанка, ПСБ, «Открытия», Альфа-Банка, Новикомбанка больше нельзя перевести за границу иностранную валюту. Банк «Россия» находится под санкциями США с 2014 года и с того времени проводит операции только в рублях.

Какие платежные системы больше не работают в России

Международные платежные системы Visa и Mastercard приостановили работу в России из-за операции на Украине. Это затронуло карты всех российских банков, даже тех, кто ранее не подпал под западные санкции. Операции по картам Visa и Mastercard, которые выпустили в России, продолжают работать внутри страны, так как их обрабатывают в Национальной системе платежных карт (НСПК). Однако за границей такие карты больше не работают, с их помощью нельзя проводить трансграничные переводы и оплачивать покупки в зарубежных интернет-магазинах.

Кроме того, работу в России приостановили системы переводов PayPal, Western Union, MoneyGram. Платежная компания Wise с 7 мая 2022 года перестала обслуживать клиентов, проживающих на территории России, — закрыла все российские профили. Открыть новый профиль уже нельзя, а с 10 марта не работают валютные счета в евро. Тем не менее граждане России, которые имеют действительный адрес проживания за пределами страны, могут пользоваться услугами Wise. Но для верификации профиля российский паспорт не подойдет.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

Разбираемся, какие существуют моментальные способы перевода, можно ли обойтись без SWIFT и какие действуют ограничения.

Какие действуют ограничения на переводы

В апреле 2022 года ЦБ ограничил переводы средств за рубеж. В течение одного месяца гражданам разрешалось переводить на счета в иностранных банках не более 10 тыс. долларов США. В мае регулятор повысил лимит на переводы до 50 тыс. долларов США, в июне — до 150 тыс. долларов США, в июле — до 1 млн долларов США. Порядок распространяется на резидентов России и нерезидентов из стран, которые не поддерживают санкции против России.

Гражданам из «недружественных» стран, работающим в России по трудовым или гражданско-правовым договорам, разрешается переводить деньги с российских счетов за рубеж в рублях и валюте в размере зарплаты или платы за выполнение работ и оказание услуг. Граждане из «недружественных» стран, которые не работают в РФ, не смогут делать переводы за рубеж до 31 марта 2023 года. Глава Центрального банка России Эльвира Набиуллина анонсировала, что все валютные ограничения будут продлены.

Валютные ограничения в 2023 году: актуальное

Почти моментальные способы

KoronaPay

География: Таджикистан, Узбекистан, Кыргызстан, Азербайджан, Молдова, Казахстан, Южная Корея, Турция, Грузия, Беларусь, Израиль, Вьетнам, Китай, Кипр, Таиланд.

Валюта: перевод — в рублях, получение — в валюте страны получателя.

Ограничения: максимальная сумма всех переводов за 30 календарных дней — 600 тыс. рублей. Наблюдаются трудности при переводах с карт подсанкционных банков, а в Китай можно отправить деньги только на карты платежной системы UnionPay, выданной местным банком.

Комиссия — не больше 1—3%. В большинстве стран перевод можно получить по паспорту в любом почтовом отделении, где есть наклейка сервиса. Деньги обычно приходят моментально или на следующий рабочий день. Если переводить в выходной или праздничный день, то время может увеличиться до трех дней.

Contact

География: больше 30 стран, в том числе США, страны СНГ и Персидского залива.

Валюта: перевод — в рублях, получение — в валюте страны получателя или долларах. Евро отключены с июня 2022 года.

Ограничения: для списания поддерживаются только карты платежных систем Visa, Masterсard и «Мир» банков РФ. UnionPay не принимается.

Комиссия — 1%, но не больше 1 тыс. рублей или 20 долларов. Пунктов выдачи так же много, как и у «Золотой короны», все доступные пункты выбираются в момент перевода. Резидентам России зачислить деньги на карту, счет либо кошелек в другой стране нельзя, доступно только получение наличных.

Unistream

География: Армения, Казахстан, Молдова, Узбекистан, Кыргызстан, Таджикистан, Беларусь, Болгария, Вьетнам, Германия, Греция, Грузия, Израиль, Италия, Кипр, Монголия.

Валюта: перевод из России — в рублях, долларах или евро, а получение — в валюте страны получателя.

Ограничения: по единовременному переводу в некоторые страны — до 300 тыс. рублей. За один день не более трех переводов, а за год — не более 5 млн рублей.

Комиссия — 1—2% от суммы перевода. Деньги за рубежом выдают в банках — партнерах Unistream.

Один из сервисов, который выдает евро резидентам России в Греции, Италии и на Кипре. При получении перевода в пунктах обслуживания «Юнистрим» нужно заранее заказать деньги, если вы хотите забрать более 100 тыс. рублей, 1 тыс. долларов или 500 евро.

IDpay

География: только Армения.

Валюта: перевод из России — в рублях, долларах или евро, а получение — в армянских драмах.

Ограничения: до 1 млн рублей в месяц.

Комиссия: 0,9%.

Чтобы воспользоваться сервисом, придется пройти удаленную идентификацию. Это быстро, но сам факт может испугать, но можно не переживать, потому что IDpay — сервис от армянского банка, который соблюдает сохранность данных. Деньги можно как зачислить на карту любого армянского банка, так и получить наличными.

Традиционные способы перевода

С 2022 года SWIFT-переводы усложнились. Часть банков отключена от системы, а оставшиеся повысили комиссии из-за требований банков-партнеров за рубежом. В специальном материале Банки.ру можно ознакомиться с тарифами и условиями таких переводов за границу.

Какие банки делают SWIFT-переводы: условия и тарифы

У Банка России работает своя система передачи финансовых сообщений, но список зарубежных партнеров не разглашается. Перевод возможен только в рублях, а дальше их можно конвертировать между счетами в другие валюты внутри приложения банка. Уточнить возможность такого перевода можно в банке. С помощью этой системы «Тинькофф», например, бесплатно переводит до 20 тыс. рублей в месяц, а далее — за 1% комиссии. Перевести можно на карты в страны СНГ и Китай, но только в национальных валютах и только на карты местных платежный систем. Это, например, «Элкарт» в Кыргызстане, «Белкарт» в Беларуси или «АрКа» в Армении.

Оформить карту для покупок за рубежом

После отключения ряда российских банков от международной системы SWIFT их клиенты вынуждены искать другие пути для отправки денег за рубеж. Сделать это можно в финансовых организациях, не отключенных от SWIFT, но при определенных условиях.

Многие банки повышают комиссию за такие переводы, отказываются от работы с некоторыми валютами или вовсе прекращают отправку денег за рубеж. Какие есть варианты, расскажу в статье.

Как работает SWIFT

SWIFT — это система, в которой финансовые организации разных стран проводят платежные поручения между собой. Например, российский банк может отправить распоряжение на перевод валюты финансовой организации в Германии или Франции. В SWIFT можно перевести деньги получателю в любой уголок мира оперативно и дешево.

Из-за западных санкций некоторые российские банки отключили от международной системы. Сейчас их клиенты не могут отправлять деньги за границу и принимать их из-за рубежа. На денежных переводах в России это никак не отразилось — они осуществляются «Национальной платежной системой».

Кто вне SWIFT

С конца февраля 2022 года от SWIFT оказались отключены десять российских кредитных учреждений — это Сбер, ВТБ, ВЭБ.РФ, Банк «Россия», Московский кредитный банк, Новикомбанк, Банк «Открытие», Совкомбанк, Промсвязьбанк и Россельхозбанк.

Отключение от SWIFT заблокировало не только переводы за границу. Даже в банках, не изолированных от международной системы платежей, переводы стали дольше обрабатываться, во многих введены высокие комиссии за операции и хранение валюты на счетах. С этим столкнулись многие россияне при попытках отправить деньги за рубеж. О своем опыте они делятся в

канале Телеграма.

Многие россияне перебежали в Тинькофф Банк, который не попал под санкции и мог делать переводы через SWIFT. Однако вскоре банк принял решение поставить на паузу исходящие валютные переводы. Входящие переводы он продолжает принимать, но предупредил клиентов, что возможность их получения зависит от зарубежных партнеров.

Где отправить перевод

Это можно сделать только в банках, которые продолжают работать со SWIFT. В их числе Газпромбанк, Ак Барс Банк, Уралсиб, Русский стандарт, Росбанк, «Ренессанс Кредит». Актуальную информацию по банкам и размере комиссии за переводы можно отслеживать в финансовых телеграм-каналах.

Чтобы трансфер в зарубежный банк прошел успешно, стоит обратить внимание на несколько моментов.

Выбор банка-отправителя. От того, в какую финансовую организацию вы обратитесь, во многом зависит исход операции. При возникновении проблем именно отправитель будет искать ваш платеж. Поэтому перед отправкой денег узнайте, из какого банка деньги стабильно приходят в банк-получатель. Для этого используйте советы и комментарии участников профильного

телеграм-канала или сервис «свифтовской» взаимопомощи.

Выбор валюты. По опыту клиентов, стабильнее всего проходят платежи в рублях. Если деньги нужны срочно, и банк-получатель принимает российские рубли, лучше отправлять в них. Платежи в банк-получатель в еврозоне лучше проходят в евро. При отправке денег в ЕС лучше выбрать банк, который делает переводы в евро. Например, «Райффайзенбанк», Банк «Зенит», «Кредит Европа Банк».

Покупка валюты. Приобретать ее по курсу банка не очень выгодно — разница с курсом ЦБ составляет примерно 10%. В нескольких банках можно дистанционно открыть брокерский счет и перевести на него рубли, конвертировать по курсу биржи и вывести в валюте. Такая опция доступна, например, в «Райффайзенбанке» и Газпромбанке. За саму операцию не нужно платить налог, он

уплачивается, только если при обмене валюты получена прибыль.

Как еще отправить деньги за границу

Альтернативой SWIFT остаются системы денежных переводов. Самые популярные — это «Юнистрим», «Золотая Корона», Contact. Но не во всех них можно отправить валютный перевод, некоторые сервисы работают только с рублями.

«Юнистрим». Сервис переводит деньги в США, страны СНГ, Евросоюза и Азии, выплаты осуществляются в долларах, евро или другой национальной валюте. Перечень стран есть на сайте

«Юнистрим». Отправлять деньги можно через пункты сервиса и онлайн на сайте и в мобильном приложении.

Contact. Перевести деньги с его помощью получится только в страны ближнего зарубежья. Отправлять рубли сервис дает в долларах или в рублях, если в государстве получателя эта валюта доступна для перевода или получения.

Новости, которые нельзя пропускать, — в нашем телеграм-канале

Подписывайтесь, чтобы быть в курсе событий: @life_profit

Юлия Осокина, узнала что происходит со SWIFT-переводами