Можно ли давать номер карты? Реквизиты, которые безопасно сообщать посторонним

Число махинаций с банковскими картами не снижается. По данным ЦБ, во втором квартале 2021 года с карт россиян похищено более 3 млрд рублей(1). При этом 47% занимает доля «социальной инженерии» — психологических манипуляций, когда клиент вынужденно сообщает платежные данные третьим лицам. Как защитить себя и свои карты, и какие реквизиты можно сообщить, чтобы не потерять деньги — рассказываем в нашей статье.

Реквизиты банковской карты

Банковская карта — пластиковый носитель, позволяющий проводить операции со счетом клиента при оплате товаров и услуг онлайн и офлайн. Для списания и зачисления средств необязательно держать карту в руках — достаточно ее платежных данных.

Не все данные, указанные на пластиковом носителе, являются платежными. К реквизитам, необходимым для списания средств, относят:

- номер карты, нанесенный на лицевой стороне и состоящий из 16 или 18 цифр

- срок действия карты, указанный на лицевой стороне ниже номера

- фамилия и имя держателя

- CVV-код, состоящий из трех цифр, называемый еще проверочным числом или кодом безопасности, указан на обороте рядом с магнитной полосой

Ряд операций требует подтверждения паролем, направляемым клиенту по СМС или в push-уведомлениях. Он генерируется для каждой операции отдельно, имеет ограниченный период действия, направляется только по номеру, указанному держателем в договоре или на мобильное устройство с установленным приложением банка и активированной учетной записью.

Для зачисления платежа на счет вашей карты используется:

- номер карты;

- имя, отчество и начальная буква фамилии держателя.

К реквизитам, не отраженным на пластиковом носителе, относится номер счета банковской карты и ПИН-код. Номер счета можно найти в бумажном договоре, мобильном приложении или личном кабинете на сайте банка, обычно он используется для зачисления зарплаты, пособий, возвратов от продавцов и редко фигурирует при проведении оплат. ПИН необходим для подтверждения операций по карте при расчетах пластиковым носителем. Если у вас кто-то по телефону просит эти данные — это мошенники.

Что можно сделать, зная реквизиты

Вы как владелец карты можете получать и отправлять денежные переводы, оплачивать покупки, открывать вклады, платить за ЖКУ, пополнять счет своего мобильного телефона и выполнять другие расчетные операции.

Мошенники, завладевшие данными вашей карты, могут совершить все те же действия. При онлайн-расчетах не всегда нужен код из СМС(2). И хоть большинство онлайн-сервисов допускает списание средств без ввода кода подтверждения только если карта была привязана и подтверждена до этого, риск, что вы потеряете деньги, есть.

Возможности хищения средств тем шире, чем больше данных известно мошенникам:

- Номер карты и ваше имя и фамилия — исходящие платежные операции провести нельзя.

- Номер карты, ФИО, срок действия — доступна оплата покупок в некоторых онлайн-магазинах. Например, на Amazon ввод кода безопасности и подтверждения из СМС не требуется.

- Номер карты, ФИО держателя, срок действия, CVV-код — можно совершать покупки в ряде онлайн-магазинов, привязать карту к аккаунту в Google, что дает возможность оплатить покупки через Google Pay, в том числе, на сторонних ресурсах, например AliExpress.

- Номер карты, ФИО держателя, срок действия, CVV-код из СМС — эти данные позволяют оплатить любые покупки, сделать перевод, открыть вклад, взять кредит, пополнить счет электронного кошелька.

Безопасно ли сообщать кому-либо номер банковской карты

Списать деньги с карты, зная только её номер и ваше имя, невозможно. Если вас просят дать номер карты, например, когда вы дали объявление о продаже чего-то на популярном сайте объявлений, вы даете его и потом у вас нас начинают просить дополнительные данные: срок действия, код на обороте или просто номер из СМС под предлогом перевода из другого банка или оплаты через терминал — завершите разговор, это мошенники. Но бояться не надо: то, что вы сообщили номер своей карты, ничего им не позволит — списать деньги по номеру нельзя.

Однако при наличии номера карты возможно совершение перевода на ваше имя с дальнейшим истребованием возврата. Вы возвращаете средства, к вашей карте подключается автоплатеж, по которому начинаются регулярные списания. Еще один вариант мошенничества — перевод денег с пометкой «зачисление средств по кредитному договору». Далее следует звонок «специалиста», который сообщает, что на ваши данные открыт кредитный договор, и вы должны вернуть деньги с процентами. В обеих ситуациях необходимо уведомить свой банк об ошибочном зачислении средств письменно в отделении или устно по телефону горячей линии и не вступать в переговоры с мошенниками. Деньги тратить нельзя: после завершения разбирательств банк спишет их у вас и вернет отправителю.

Чтобы не переживать за свои данные, используйте СБП — систему быстрых платежей, позволяющую переводить до 100 000 в месяц без комиссии с карты на карту даже в другие банки. Если у вас просят номер карты для перевода вам денег, дайте номер телефона и скажите, в каком банке у вас карта, ваше имя и отчество. Никаких других данных не нужно, данные банковской карты не требуются.

Какие данные можно сообщать другим людям

Если отправитель не может использовать СПБ и просит другие реквизиты, вы можете назвать:

- полные реквизиты счета карты, включая сведения о банке — просто перенаправьте эту информацию из мобильного приложения

- номер карты, свое имя, отчество, первую букву фамилии

Другие сведения для перевода на карту не нужны. Не сообщайте посторонним срок действия карты, чисто на обороте, код из СМС.

Что делать, если сообщил мошенникам платежные данные

- самостоятельный ввод платежных данных на подменных (фишинговых) сайтах

- переход по ссылкам в СМС, электронной почте, мессенджерах

- передача данных в телефонном разговоре с мошенниками

Если вы сообщили ил ввели где-то свои данные, а теперь переживаете за сохранность денег или списания уже начались, срочно блокируйте карту. Это можно сделать по звонку на горячую линию банка, но быстрее всего — с помощью мобильного приложения.

После того, как карта заблокирована, необходимо написать заявление в банк и полицию об инциденте, сообщить все данные о мошенниках, которые вам известны. Шансов вернуть деньги немного, но они есть.

Чтобы повысить защищенность своих карт, следуйте простым правилам:

- подключите мобильный банк, чтобы получать СМС обо всех списаниях

- не давайте карту в руки посторонним, не отправляйте ее фото, если у вас просят реквизиты

- не пишите ПИН-код на карте, не храните пароли от платежных приложений в кошельке или в фото в телефоне

- не оплачивайте ничего в интернете, если вы не уверены, что сайт безопасный

В Райффайзен Банке лимит переводов по Системе быстрых платежей увеличен до 300 тыс ₽ в день. А до 31 марта можно и вовсе переводить по номеру телефона по СБП без комиссии

Закажите дебетовую Кэшбэк-карту прямо сейчас

1,5%

Кэшбэк на все рублями

0₽

Бесплатное снятие в банкоматах

Эта страница полезна?

98

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Подробно о номере банковской карты

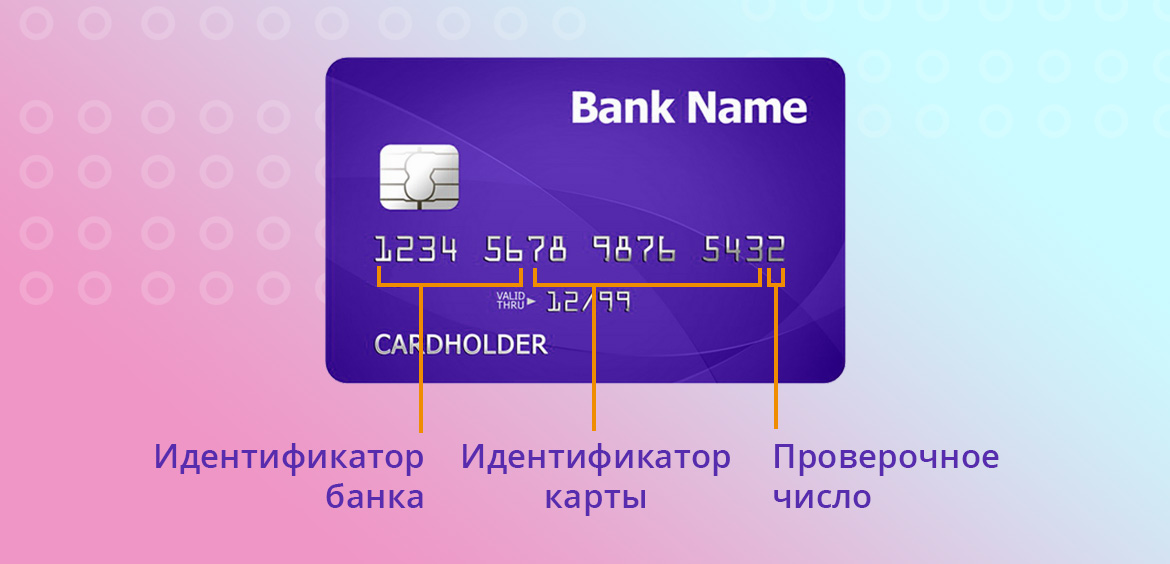

В зависимости от вида пластика номер на его лицевой стороне может быть напечатан или эмбоссирован (выдавлен). Сервис Brobank.ru напоминает, что номер карты — это не случайная числовая комбинация, а код, в котором шифруется важная информация. В англоязычных документах он указывается в виде PAN (Primary Account Number).

-

Подробно о номере банковской карты

-

Можно ли говорить номер карты третьим лицам

-

Как мошенники могут воспользоваться номером банковской карты

-

Какие данные карты нельзя передавать третьим лицам

-

Общие правила безопасного использования карт

В соответствии с действующим в настоящее время международным стандартом, номер банковской карты имеет следующую структуру: BBBBBBNNNNNNNNNNNNL, расшифровка которой выглядит следующим образом:

- BBBBBB — идентификационный номер организации-эмитента (БИН).

- NNNNNNNNNNNN — идентификационный номер пластиковой карты.

- L — код Luhn, который не является обязательным атрибутом, и используется преимущественно на картах с 13-ти значными номерами.

Первая цифра номера всегда определяет платежную систему: Mastercard — 5, VISA — 4, МИР — 2. В идентификационном номере банковской карты зашифрована следующая информация: тип (дебетовая или кредитная), год выпуска и даже регион. Помимо этого, числовая комбинация может содержать дополнительную информацию, используемую при авторизации при совершении операций.

Можно ли говорить номер карты третьим лицам

Номер карты не является конфиденциальной информацией, при необходимости его можно и нужно передавать третьим лицам. Для совершения мошеннических действий с банковской картой одного номера будет недостаточно. Интернет-магазины требуют у покупателей дополнительные данные, а банковские сервисы используют несколько вариантов аутентификации потенциального клиента.

При этом номер банковской карты можно сообщать в случае необходимости: в частности, для получения переводов от третьих лиц. Неизбирательное разглашение информации о банковской карте часто приводит к негативным последствиям.

Как мошенники могут воспользоваться номером банковской карты

В контексте информационной безопасности используется термин «социальная инженерия». Под этим понятием подразумевается психологическое манипулирование человеком с целью получения с его стороны конфиденциальной информации. Суть мошеннической схемы заключается в том, что владельцу карты поступает звонок, в процессе которого третьи лица представляются сотрудниками службы поддержки банка.

Держателя карты просят совершить определенные действия или предоставить информацию под предлогом соблюдения правил безопасности. В некоторых случаях подобная схема дает результат: ничего не подозревающий владелец карты самостоятельно дает мошенникам все данные, необходимые для списания денежных средств с баланса карты.

После этого обращаться за помощью в банк — нет смысла, так как клиент нарушил основные правила безопасного использования карты, поэтому кредитная организация освобождается от всякой ответственности.

Подобная схема имеет несколько вариаций, каждая из которых базируется на невнимательности или излишней доверчивости держателя банковской карты, номер которой стал известен третьим лицам.

Какие данные карты нельзя передавать третьим лицам

При оформлении любой банковской карты будущий клиент банка подписывает пользовательское соглашение. В этом документе кредитная организация описывает общие правила пользования картой, а также нормы безопасности, которых пользователь обязан придерживаться.

Передача номера карты не несет для ее обладателя никакого риска, если третьи лица не получают доступ к остальным данным. Никогда и ни при каких обстоятельствах не следует разглашать следующую информацию по банковской карте:

- ПИН-код.

- Срок действия.

- Код безопасности — последние три цифры на оборотной стороне карты.

Имея данные о держателе и номере карты, злоумышленники не получают доступ к денежным средствам. Но в связке с любым из вышеуказанных элементов номер становится достаточным средством для совершения определенной операции.

Сотрудники банков не имеют права запрашивать конфиденциальные данные по банковским картам. Если в процессе телефонного разговора собеседник просит указать, к примеру, CVV2 код, то он является мошенником.

На некоторых интернет-площадках достаточно ввести номер карты, данные держателя и срок действия. Этой информации хватит, чтобы совершить покупку: без ввода кода безопасности и без смс-подтверждения платежа.

Общие правила безопасного использования карт

Подавляющее большинство мошеннических схем реализуется благодаря действиям самих же владельцев карт. Из-за их невнимательности злоумышленники получают доступ к деньгам. Несколько рекомендаций помогут гражданам снизить вероятность хищения их средств с баланса банковской карты:

- Подключить опцию смс-оповещения или смс-банка — по некоторым продуктам услуга предоставляется бесплатно.

- Не сообщать посторонним никакой информации, кроме номера карты — только в случае необходимости.

- Соблюдать бдительность при пользовании банкоматами и терминалами самообслуживания.

- Делать покупки только на проверенных интернет-площадках.

- Не разглашать разовые коды, приходящие в рамках использования технологии 3-D Secure.

Также необходимо следить за телефонами, с которых поступают звонки. Специалисты кредитных организаций звонят с номеров, о которых есть информация на официальных сайтах. Если звонок поступает с подозрительного номера, рекомендуется самостоятельно перезвонить в банк по основному номеру для получения необходимых разъяснений.

Комментарии: 32

При возврате товара необходимо предоставить продавцу номер карты или счета, на который он должен зачислить денежные средства. Реквизиты нужны полные. Это связано с тем, что дата покупки и дата написания заявления на возврат могут отличаться на несколько дней. Фактически, с момента покупки до момента зачисления денег, с картой может произойти все, что угодно – потеря, блокировка, окончание срока действия и проч.

Вернуть деньги можно и на другую карту, не на ту, которой рассчитались за покупку. Но эта карта должна также принадлежать покупателю.

Гражданский кодекс дает возможность осуществить обмен товаров, если они не подошли или не понравились. На возврат или обмен дается две недели со дня покупки.

Когда товар можно вернуть

Но вернуть можно не любой товар, а только ненадлежащего качества и не включенный в перечень товаров, которые возврату и обмену не подлежат. Согласно Постановлению Правительства №55, нельзя вернуть товары из следующих категорий:

- парфюм;

- косметика;

- предметы личной гигиены;

- нижнее белье;

- бытовая химия;

- строительные материалы (цемент, песок, шпатлевка и др.);

- ювелирные изделия.

Правила возврата денежных средств

Безналичная оплата товаров и услуг регламентируется федеральным законом №54. Как будет осуществлен возврат, зависит от способа оплаты при покупке: если за товар покупатель рассчитался безналом – вернут на карту, если наличкой – выдадут наличные из кассы.

Возврат наличными при безналичной оплате – нарушение законодательства. Дело в том, что клиент рассчитался карточкой, а при возврате товара продавец решил отдать наличку, то налоговая инспекция идентифицирует такую операцию как отмывание денег и обналичивание нелегальным способом. Если ФНС выявит это нарушение, то наложит на продавца крупный штраф.

Пошаговая процедура возврата денег

Условия возврата денежных средств за товар описывается в письме ЦБ РФ №112-Т. Судебная практика полностью на стороне указанных в письме правил. Пока в судебном производстве не было дел, которые бы не встали на сторону положений законодательства в части возвратов.

Этапы возврата денежных средств на карточный счет покупателя:

- покупатель пишет заявление, в котором описывает причины, по которым желает сдать товар, а также обязательно указывает реквизиты банковской карты, на которую нужно зачислить уплаченные за товар деньги;

- продавец запускает операцию возврата на терминале и выдает покупателю чек, на котором будет указано «возврат»;

- продавец обязан направить в обслуживающий банк информацию об осуществленном возврате посредством электронного журнала или реестра платежей.

Что должен предоставить покупатель для возврата:

- непосредственно сам товар;

- документ, удостоверяющий личность (паспорт гражданина РФ);

- карту, которой рассчитывался;

- кассовый чек;

- заявление на возврат.

Если все же есть необходимость вернуть денежные средства не на ту карту, которой покупатель рассчитался в момент приобретения товара, реквизиты другой карты нужно указать в заявлении. Но самое главное – собственником счета должен являться сам покупатель, а не третье лицо.

Применение ККТ при возврате

В случае возврата продавец обязан осуществить операцию в том числе по ККТ. В чеке фискального носителя отражается только сумма, которую заплатил покупатель.

Перечень реквизитов в бланке строгой отчетности ККТ и кассовом чеке ККТ:

- QR-код;

- наименование документа;

- время проведения операции;

- адрес, где был осуществлен расчет;

- название организации или ФИО ИП;

- ИНН и система налогообложения, если речь о ИП.

Важно! Даже если в момент продажи товара чек по ККТ пробит не был, в случае возврата его нужно напечатать в обязательном порядке.

Важным условием оформления чека является наличие признака расчета. Этот признак обозначает вид проведенной операции – покупка товара, возврат товара или корректировка. В случае, когда производится возврат, то клиенту выдается чек с признаком расчета «возврат покупателю (клиенту) средств, полученных от него, — возврат прихода».

Ответственность за неиспользование ККТ

Ответственность за нарушение законодательства в части обязательного использования ККТ устанавливается КоАП.

Нарушитель платит штраф. Сумма зависит от того, какую сумму выручки получила организация, которую не провела через кассу. Штрафуют и саму организацию (или ИП), и кассира, который не пробил чек.

Так, кассир заплатит штраф 25-50% от выручки, которую не провел по кассе (минимум 10 тысяч рублей), организация или индивидуальный предприниматель заплатит штраф 75-100% выручки (минимум 30 тысяч рублей).

При повторном нарушении (непроведении операций через ККТ) и в случае, если объем выручки составил более одного миллиона рублей, деятельность компании приостанавливается до трех месяцев.

Особенности формирования чека при частичной предоплате

В том случае, когда оплата производится в два этапа – внесение аванса (предоплаты), затем окончательный расчет (внесение остатка суммы с учетом аванса), то необходимо формировать два чека.

В момент внесения аванса печатается чек на предоплату, при окончательной оплате печатается чек о полном расчете. Оба признака расчета («предоплата», «полный расчет») должны быть пропечатаны на чеке.

Как узнать банковские реквизиты для возврата средств?

Чтобы узнать банковские реквизиты для возврата средств, вам необходимо обратиться в службу поддержки обслуживающего вас банка. Банковские реквизиты должны содержать такие параметры как: номер расчётного счёта (20 цифр), банковский идентификационный код (БИК) банка (9 цифр), полные Фамилия, Имя и Отчество владельца расчётного счёта. В отдельных случаях, требованием банка является указание дополнительных реквизитов — номер банковской карты. В случае отсутствия у вас расчётного счёта в банке, возврат может быть осуществлён по реквизитам ваших знакомых или родственников, но только по письменному заявлению и с подписью плательщика.

Напишите нам, мы обязательно ответим на Ваши вопросы.

Насколько безопасно сообщать банковские реквизиты: ответ Банка России

– Для перевода денег одна социальная структура запросила у меня банковские реквизиты: номер счета, БИК, к/с, КПП. Я не очень разбираюсь в этом, поэтому сомневаюсь – безопасно ли кому-то сообщать такие данные. В этой организации я не сомневаюсь, но боюсь утечки. Сейчас на каждом углу говорят о мошенничестве. Подскажите, какие данные безопасно сообщать, чтобы перевести деньги? – спрашивает жительница Ростова Анна.

Отвечает эксперт по платежным системам ярославского отделения Банка России Михаил Трохалев:

– В случае перевода денег от человека к человеку достаточно сообщить только номер карты или номер телефона, к которому привязан счет. Организации обычно переводят деньги по реквизитам банковского счета. Их можно сообщать без опаски: зная лишь реквизиты счета, никто не сможет получить доступ к вашим деньгам.

Свои реквизиты (номер счета, БИК, корр. счет, КПП) можно найти в онлайн- или мобильном банке либо запросить в отделении по паспорту.

Но нельзя терять бдительности. Мошенники под разными предлогами нередко пытаются ввести людей в заблуждение и вместе с реквизитами выманить конфиденциальные данные: три цифры с оборота карты, срок ее действия, пароли и коды из банковских уведомлений. А это уже ключ к деньгам на вашем счете. Напомню, в 2021 году мошенники похитили у россиян около 13,6 млрд рублей, совершив более 1 млн операций без согласия клиентов. Проявляйте осторожность в любых денежных вопросах, ищите ответы на финансовые темы на нашем просветительском ресурсе Финкульт.инфо или в мобильном приложении «ЦБ онлайн».

Фото с сайта pixabay.com