Когда и кем создается резерв по сомнительным долгам в бухгалтерском учете

Резервы по сомнительным долгам обязательны в бухгалтерском учете для всех организаций.

Сомнительным признается долг перед вашей организацией, который с высокой вероятностью не будет погашен полностью или частично (п. 70 Положения по бухучету N 34н, Письма Минфина от 27.05.2016 N 03-03-06/1/30504, от 14.01.2015 N 07-01-06/188, от 27.01.2012 N 07-02-18/01). Это может быть либо нарушение должником срока оплаты, либо Вы получили информацию о финансовых проблемах Вашего должника.

Резервы по сомнительным долгам создаются в момент признания задолженности сомнительной.

В учетной политике по бухгалтерскому учету не стоит прописывать, что организация создает или не создает резерв по сомнительным долгам. Но организации необходимо утвердить порядок определения суммы резерва в своей учетной политике, так как в нормативных документах по бухгалтерскому учету процесс оценки возможности погашения долга не прописан.

Так же надо учесть, что в составе дебиторской задолженности могут учитываться:

- задолженность покупателей,

- заказчиков,

- поставщиков,

- подрядчиков,

- прочих должников,

- задолженность учредителей,

- работников по оплате труда,

- по подотчетным суммам.

То есть это та задолженность, которая присутствует на счетах 62, 60, 68, 69, 71, 73, 75, 76. Сомнительным долгом может признаваться задолженность заемщика по выданному вами займу, отраженная на субсчете 58-03 «Предоставленные займы» (Приложение к Письму Минфина от 22.01.2016 N 07-04-09/2355).

Кроме того, отражается не предъявленная к оплате начисленная выручка по договорам строительного подряда, длительность выполнения которых составляет более одного отчетного года или сроки начала и окончания которых приходятся на разные отчетные годы (в сумме, исчисленной исходя из договорной стоимости или из размера фактически понесенных расходов, которые за отчетный период считаются возможными к возмещению) (п. п. 1, 2, 17, 23 Положения по бухгалтерскому учету «Учет договоров строительного подряда» (ПБУ 2/2008), утвержденного Приказом Минфина России от 24.10.2008 N 116н, Приложение к Письму Минфина России от 29.01.2014 N 07-04-18/01).

Резервы сомнительных долгов создаются по любой дебиторской задолженности, признаваемой организацией сомнительной (не только по задолженности покупателей и заказчиков за продукцию, товары, работы и услуги). В то же время если в отношении просроченной дебиторской задолженности на отчетную дату имеется уверенность в погашении, то резерв по данному долгу не создается (Письмо Минфина России от 27.01.2012 N 07-02-18/01).

Проводки для резерва по сомнительным долгам

Создание резерва в любом случае оформляется бухгалтерской справкой, в которой приводится расчет резерва.

И вне зависимости от выбранного способа расчета отчислений в резерв его создание (доначисление) отражается проводкой:

Дебет 91-2 «Прочие расходы» Кредит 63 «Резервы по сомнительным долгам»- На дату создания (увеличения) резерва.

Дебет 63»Резервы по сомнительным долгам» Кредит 91-1»Прочие доходы» — На дату восстановления резерва в части погашенного долга.

Дебет 63»Резервы по сомнительным долгам» — Кредит 62 (60, 76, 58-3) — На дату списания безнадежного долга за счет резерва.

Создание резерва по сомнительным долгам

Создание резерва по сомнительным долгам в бухгалтерском учете позволяет показать реальную картину финансового положения дел в организации.

Таким образом, необходимо в учетной политике по бухгалтерскому учету определить порядок создания резерва. (п. 7 ПБУ 1/2008).

Можно закрепить следующие способы:

1. Интервальный способ;

2. Экспертный способ;

3. Статистический способ.

1.Интервальный способ. Размер отчислений в резерв рассчитывается ежеквартально (ежемесячно) в процентах от суммы долга в зависимости от длительности просрочки, например, как в налоговом учете. Данный метод позволяет сблизить бухгалтерский и налоговый учет и определять размер отчислений в резерв по каждому сомнительному долгу пропорционально периоду просрочки.

Поскольку за основу здесь берутся правила создания резерва как в налоговом учете, то удобнее воспользоваться следующим алгоритмом:

|

Срок неисполнения обязательств, дней |

Действия |

| Менее 45 | Не создавать |

| От 45 до 90 | В объеме 50% от суммы долга |

| Свыше 90 | На полную сумму долга |

При неиспользовании резервов в течение года, идущего за годом их отражения в учете, они должны быть списаны 31 декабря на счет 91, субсчет «Прочие доходы».

Резервы по сомнительным долгам в бухгалтерском учете складываются по итогам инвентаризации дебиторской задолженности на конец года (иного отчетного периода).

Например.

По результатам инвентаризации задолженности покупателей на 31.12.2016 в ООО «Ромашка» выявлено следующее:

|

Покупатели |

Срок оплаты |

Сумма долга, руб. |

Период неисполнения обязательств, дней |

Категория задолженности |

| ИП Иванов И. И. | 15.01.2017 | 15 600 | — | Неоплаченная |

| ИП Петров П. П. | 30.11.2016 | 84 888 | 31 | Сомнительная |

| ИП Сидоров С. Н. | 13.11.2016 | 56 400 | 53 | Сомнительная |

| ООО «Ромашка» | 05.11.2016 | 148 354 | 56 | Просроченная |

| ООО «Лютик» | 01.08.2016 | 246 742 | 152 | Сомнительная |

Итак, как видим по долгу ИП Иванова И. И. резерв не начисляется, так как не наступил еще срок оплаты. По долгу ИП Петров П.П. задолженность хоть и является сомнительной, но просрочка менее 45 дней, поэтому резерв тоже не начисляется. По ИП Сидоров С.Н.,ООО «Ромашка» и ООО «Лютик» резерв создается, так как данные задолженности попадают в категорию сомнительных.

В результате созданы резервы:

|

Покупатели |

Сумма резерва |

Алгоритм расчета |

| ИП Сидоров С. Н. | 28 200 = 56 400 × 50% | В объеме 50% от суммы долга, так как просрочка оплаты в интервале 45–90 дней |

| ООО «Ромашка» | 74 177 = 148 354 × 50% | |

| ООО «Лютик» | 246 742 | В полной сумме, так как просрочка платежа более 90 дней |

| Итого | 349 119 | — |

Резерв начисляется общей сумой на 31.12.2016 года:

Дебет 91-2 — Кредит 63 —349 119,00 руб.

2.Экспертный способ. Резерв создается по каждому сомнительному долгу в сумме, которая, по мнению организации, с высокой вероятностью не будет погашена.

Например. ООО «Ромашка» 13 ноября 2016 г. отгрузило товары ООО «Лютик» на сумму 118 000 руб., включая НДС. Согласно договору оплата товара должна быть произведена в течение 10 дней с момента отгрузки.

Учетной политикой для целей бухучета ООО «Ромашка» предусмотрено, что «сомнительный» резерв формируется ежемесячно исходя из оценки каждого долга.

Поскольку оплата от ООО «Лютик» до конца ноября 2016 г. не поступила, то ООО «Ромашка» признало эту задолженность в полном объеме сомнительной и приняло решение о создании резерва. Расчет был отражен в бухгалтерской справке.

13 декабря 2016 г. ООО «Лютик» погасило долг в неполном объеме за поставленный ей товар, перечислив в адрес ООО «Ромашка» 80 000 руб.

В бухучете ООО «Ромашка» будут сделаны следующие проводки:

На 30 ноября 2016 г.:

Дебет 91-2 Кредит 63- 118 000 руб. — создан резерв по сомнительным долгам.

На 31 декабря 2016 г.:

Дебет 63 Кредит 91-1-80000 руб. — резерв по сомнительной задолженности уменьшен на величину погашения дебиторской задолженности.

Обратите внимание! Если бы в учетной полите по бухучету ООО «Ромашка» было написано, что создание резерва отражается ежеквартально, то тогда на конец квартала не было бы просроченной задолженности и производить данные бухгалтерские записи не надо.

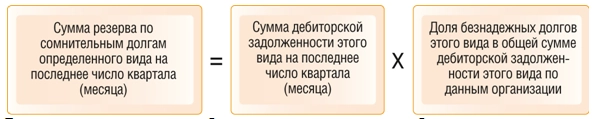

3.Статистический способ. Наиболее трудоемкий вариант это определять размер отчислений в резерв по статистике данных организации за несколько налоговых периодов как долю долгов, которые остаются непогашенными, к общей сумме дебиторской задолженности. Рассчитывать величину резерва нужно ежеквартально (ежемесячно).

Например, доля не оплаченных покупателями товаров, работ, услуг в общей сумме задолженности покупателей.

На последнее число каждого квартала (месяца) величина резерва определяется по формуле:

Если при статистическом способе полученная величина резерва больше величины резерва, созданного на последнее число предыдущего квартала (месяца), то надо включить разницу между ними в прочие расходы (доначислить резерв). Если же меньше — включить разницу между ними в прочие доходы (восстановить резерв).

Например.

ООО «Ромашка» провела инвентаризацию и определила, что за последние 3 года 2% от отгруженных товаров покупателями не оплачены. В связи, с чем организация создает резерв по сомнительным долгам. В учетной политике соответственно прописано создание резерва статистическим способом.

По состоянию на 01.01 остаток непогашенной дебиторской задолженности составляет 0 руб.

31 марта непогашенная задолженность за отгруженные товары составляет 10 млн. руб., следовательно, остаток резерва 200 000,00 руб.(10 млн.*2%)

На 31.03 Сальдо Кредит 63 — 200 тыс.руб.остаток резерва;

На 30.06 Дебет 91-2 — Кредит 63 — 300 тыс.руб. доначислили резерв;

На 30.09 Дебет 63 — Кредит 91-1 — 100 тыс.руб. восстановили резерв;

На 31.12 Дебет 63 — Кредит 62 — 400 тыс.руб. списан безнадежный долг за счет резерва;

На 31.12 Дебет 91-2 — Кредит 62 — 200 тыс.руб. списана часть безнадежного долга не покрытая резервом ;

На 31.12 Дебет 91-2 — Кредит 63 — 388 тыс.руб. создан резерв по сомнительным долгам.

При применение интервального или экспертного способа возможны следующие варианты:

- если долг, под который создавался резерв будет признан безнадежным , то он списывается за счет резерва. Если получится так, что суммы резерва будет недостаточно, то часть долга, не покрытая резервом, списывается в прочие расходы;

- если долг, под который создавался резерв будет погашен, то сумма резерва восстанавливается, т.е. включается в прочие доходы.

При применении статистического способа возможны следующие варианты:

- если безнадежным признается долг того вида, по которому создавался резерв, долг списывается за счет резерва. Если суммы резерва недостаточно, часть долга, не покрытая резервом, списывается в прочие расходы;

- если безнадежным признается долг того вида, по которому резерв не создавался, а также при погашении любой задолженности, то величина резерва не корректируется.

Так же необходимо учесть, что при создании резерва по сомнительным долгам, прежде чем остановить свой выбор на том или ином способе создания резерва необходимо четко все таки понимать с какой целью, помимо того, что формирование «сомнительного» резерва в бухучете является обязательным, он создается.

Очевидно, что если компании нужен баланс, для того чтобы, к примеру, получить кредит в банке, то чрезмерное создание резерва может сделать баланс не совсем «красивым» по экономическим и финансовым показателям. Хотя надо всегда помнить о том, что бухгалтерский учет всегда должен отражать реальную картину на предприятии и ни в коем случае не приукрашивать реальную действительность, так как бухучет представляет собой формирование полной и достоверной информации о деятельности организации (п.4 приказа Минфина РФ от 29.07.1998 N 34н).

Отражение резерва по сомнительным долгам в бухгалтерской отчетности

В бухгалтерской отчетности сомнительные долги отражаются так (п. 35 ПБУ 4/99, п. 38 ПБУ 19/02):

- в виде задолженности заемщика по возврату выданного вами займа — по строке 1240 баланса за минусом резерва;

- в виде другой сомнительной задолженности, в т.ч. задолженности заемщика по уплате процентов по займу, — по строке 1230 баланса за минусом резерва.

Отчисления в резерв по сомнительным долгам отражаются по строке 2350 «Прочие расходы» отчета о финансовых результатах (п. 11 ПБУ 10/99).

Таким образом, в бухгалтерском учете одновременно отражаются:

- и сомнительные долги в полной сумме;

- и сумма созданного резерва.

В бухгалтерском балансе в результате создания резерва:

- дебиторская задолженность уменьшается либо на всю сумму сомнительного долга, либо на ее часть;

- на ту же величину уменьшается нераспределенная прибыль.

Списание долгов за счет резерва на показатели бухгалтерской отчетности не влияет.

Штрафы

Как обычно любой бухгалтер задает себе вопрос, а что будет, если я не буду создавать резервы по сомнительным долгам в бухгалтерском учете? На начисление налогов это не влияет, следовательно, оштрафовать меня не могут. Это не совсем так.

На основании ст. 15.11 КоАП РФ установлена ответственность за грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, для должностных лиц организации в виде штрафа в размере от 5000 до 10 000 руб. (повторное нарушение от 10 000 до 20 000 рублей или дисквалификацию на срок от одного года до двух лет.)

Под грубыми нарушениями понимаются в данном случае искажение любой статьи (строки) бухгалтерской отчетности не менее чем на 10%.

Так же согласно ст. 120 НК РФ, грубое нарушение организацией правил учета доходов и (или) расходов и (или) объектов налогообложения, если эти деяния совершены в течение одного налогового периода, при отсутствии признаков налогового правонарушения, предусмотренного п. 2 ст. 120 НК РФ, влечет взыскание штрафа в размере 10 000 руб. Те же деяния, если они совершены в течение более одного налогового периода, влекут взыскание штрафа в размере 30 000 руб.,

Под грубым нарушением в данном случае понимается систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в отчетности хозяйственных операций налогоплательщика.

Срок, в течение которого могут оштрафовать за грубые нарушения бухгалтерии, увеличен до двух лет, таким образом, штраф за 2 года может составить до 60 000,00 руб. только за нарушение по одной статье в бухгалтерском учете.

Резервы по сомнительным долгам в налоговом учете

В отличие от бухгалтерского резерва резерв по сомнительным долгам в налоговом учете напрямую связан с формированием налогооблагаемой базы.

Итак, если в бухгалтерском учете в учетной политике не надо прописывать о том, что резерв по сомнительным долгам создается, то в учетной политике по налоговому учету обязательно надо указать создаете вы резервы или нет (Письмо УФНС по г. Москве от 20.06.2011 N 16-15/059211@.2).

Какие организации могут создавать резервы по сомнительным долгам в налоговом учете?

Организациям, плательщики налога на прибыль, признающие доходы и расходы методом начисления, предоставлено право создавать резервы по сомнительным долгам в порядке, установленном ст. 266 НК РФ. Таким образом, при применении УСН, а также иных спецрежимов, резервы по сомнительным долгам не создаются.

Необходимо учесть, что в налоговом учете определение сомнительной задолженности отличается от определения в бухгалтерском учете.

С 1 января 2017 г. были внесены изменения в п. 1 ст. 266 НК РФ. См. Федеральный закон от 30.11.2016 N 401-ФЗ.

Пункт 1 ст. 266 НК РФ гласит, что сомнительным долгом признается любая задолженность, возникшая в связи с реализацией товаров (выполнением работ, оказанием услуг), если она не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией. Т.е. это не любая дебиторская задолженность, как это имеет место быть для бухгалтерского учета.

Таким образом, имеющуюся дебиторскую задолженность вы можете признать сомнительным долгом, если она одновременно удовлетворяет следующим критериям.

1. Задолженность возникла в связи с реализацией товаров (выполнением работ, оказанием услуг).

2. Задолженность не погашена в сроки, установленные договором.

3. Задолженность не обеспечена залогом, поручительством, банковской гарантией.

При соблюдении всех этих условий задолженность признается сомнительной. При этом не имеет значения, принимались ли меры по ее взысканию или нет.

Например, неважно, направлены ли контрагенту претензии, поданы ли в суд исковые заявления и т.п. Задолженность продолжает считаться сомнительной и в случае возбуждения в отношении нее исполнительного производства (см., например, Письмо Минфина России от 18.03.2011 N 03-03-06/1/148).

По сомнительной задолженности в налоговом учете имеется много разъяснений финансового ведомства, а также имеется судебная практика.

Так, например, по мнению Минфина и некоторых судов задолженность не должна признаваться сомнительной:

1. по предоплате, когда поставщик не отгрузил товар, не оказал услуги в соответствии с договором (Письма Минфина России от 04.09.2015 N 03-03-06/2/51088, от 08.12.2011 N 03-03-06/1/816, от 30.06.2011 N 07-02-06/115, от 17.06.2009 N 03-03-06/1/398). Такая же позиция встречается и в судебной практике.

2. по штрафным санкциям за нарушение условий договора (Письма Минфина России от 23.10.2012 N 03-03-06/1/562 (п. 4), от 15.06.2012 N 03-03-06/1/308, от 29.09.2011 N 03-03-06/2/150 (п. 2), от 23.09.2010 N 03-03-06/1/612, от 19.03.2010 N 03-03-06/2/52);

3. по взысканным арбитражным судом суммам процентов за пользование чужими денежными средствами (Письмо Минфина России от 24.07.2013 N 03-03-06/1/29315);

4. по договорам займа (Письма Минфина России от 04.02.2011 N 03-03-06/1/70, от 12.05.2009 N 03-03-06/1/318).

5. по приобретенным правам требования (Письма Минфина России от 23.10.2012 N 03-03-06/1/562 (п. 4), от 12.05.2009 N 03-03-06/1/318). Аналогичной позиции придерживаются и суды;

6. в виде невыплаченных сумм за уступленное право требования по расчетам за отгруженные товары (Определение Конституционного Суда РФ от 19.11.2015 N 2554-О). Арбитражные суды приходят к такому же выводу.

Важно! Если задолженность образовалась по причинам, не связанной с реализацией (по договору займа, уступки права требования, договору о предоставлении обеспечения и т.д.), она не может считаться сомнительной и, следовательно, участвовать в формировании резерва.

Взаимозависимость покупателя с продавцом не может стать поводом для отказа в создании резерва. Но при совокупности обстоятельств, свидетельствующих о проявлении недобросовестности компании, суд может поддержать решение налоговой инспекции о необоснованном завышении расходов на сумму созданного резерва. (Определение ВС РФ от 29.04.2016 г. №304-КГ16-3795, Постановление АС Западно-Сибирского округа от 15.02.2016 г. №А03-1025/2015).

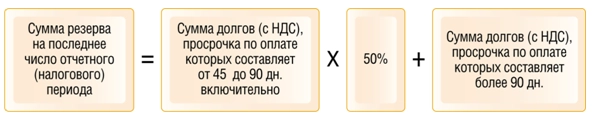

Создание резерва по сомнительным долгам в налоговом учете

Сумма резерва по сомнительным долгам определяется следующим образом:

- со сроком возникновения свыше 90 календарных дней в сумму создаваемого резерва включается полная сумма выявленной на основании инвентаризации задолженности;

- со сроком возникновения от 45 до 90 календарных дней (включительно) в сумму резерва включается 50 процентов от суммы задолженности;

- со сроком возникновения до 45 дней — не увеличивает сумму создаваемого резерва.

Сумма резерва не может превышать норматив (п. 4 ст. 266 НК РФ), т.е. не может превышать 10 процентов от выручки отчетного (налогового) периода.

Перед созданием резерва по сомнительным долгам необходимо провести инвентаризацию дебиторской и кредиторской задолженности на последнее число каждого отчетного (налогового) периода и оформить ее результаты актом (ИНВ-17) (п. 4 ст. 266 НК РФ, Письмо Минфина от 23.05.2016 N 03-03-06/2/29297).

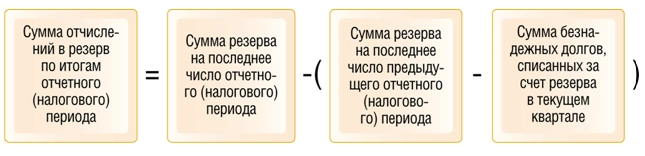

1.На последнее число каждого отчетного (налогового) периода необходимо определить сумму резерва по формуле (п. 4 ст. 266 НК РФ, Письмо Минфина от 03.08.2010 N 03-03-06/1/517):

Долг, который учитывается при расчете резерва, уменьшается на кредиторскую задолженность перед тем же контрагентом (п. 1 ст. 266 НК РФ).

Например, если контрагент должен вам 700 000 руб., а вы ему — 150 000 руб., то при расчете резерва учитывайте только разницу в сумме 550 000 руб. (700 000 руб. — 150 000 руб.).

2.На последнее число каждого отчетного (налогового) периода необходимо рассчитать сумму отчислений в резерв по формуле (п. 5 ст. 266 НК РФ):

3. Возможны следующие варианты:

- Если сумма отчислений в резерв равна нулю, то ничего делать не нужно.

- Если сумма отчислений в резерв — положительное число, то сумму отчислений в резерв необходимо включить во внереализационные расходы на последнее число текущего отчетного (налогового) периода (пп. 7 п. 1 ст. 265, п. 3 ст. 266 НК РФ, Письмо Минфина от 23.05.2016 N 03-03-06/2/29297).

- Если сумма отчислений в резерв — отрицательное число, то эту сумму надо включить во внереализационные доходы на последнее число текущего отчетного (налогового) периода (п. 7 ст. 250, п. 5 ст. 266 НК РФ).

Резерв по сомнительным долгам может быть использован организацией лишь на покрытие убытков от безнадежных долгов, признанных таковыми в порядке, установленном ст. 266 НК РФ (п. 4 ст. 266 НК РФ).

Следовательно, когда сомнительные долги переходят в разряд безнадежных, они учитываются в счет резерва, а не признаются убытками на основании пп. 2 п. 2 ст. 265 НК РФ.

4. По состоянию на 31 декабря текущего года необходимо рассчитать сумму резерва и отчислений в резерв в обычном порядке (п. 5 ст. 266 НК РФ).

5. Возможны следующие варианты:

- Продолжать формировать резерв по сомнительным долгам в следующем году. В этом случае остаток резерва переносится на следующий год.

- Если решено не формировать резерв по сомнительным долгам в следующем году. Тогда необходимо внести изменения в учетную политику и включить остаток резерва во внереализационные доходы текущего года.

Важно! Если оба резерва создаются по разным правилам, то между бухгалтерским и налоговым учетом появятся временные разницы (п. 8 ПБУ 18/02, утв. Приказом Минфина России от 19.11.02 № 114н). В этом случае необходимо обратиться к ПБУ 18/02, чтобы отразить отложенные налоговые активы (ОНА) и обязательства (ОНО).

Сравнительная таблица резерва по сомнительным долгам в бухгалтерском и налоговом учете

|

Правила для целей бухгалтерского учета |

Правила для целей налогового учета |

| Все организации не зависимо от системы налогообложения | Организации, применяющие метод начисления |

| В учетной политике не прописываем, создаем или нет резерв | В учетной политике обязательно прописываем, создаем или нет резерв |

| Резерв обязателен, если есть сомнительная дебиторская задолженность | Бухгалтер сам решает, создавать резерв или нет |

| Отчисления в резерв — это прочие расходы (п. 11 ПБУ 10/99). Их отражают по дебету счета 91 и кредиту счета 63 | Суммы отчислений в резерв компания учитывает в составе внереализационных расходов |

| Сомнительной считается любая дебиторская задолженность, которая не погашена в сроки, установленные договором (или же будет просрочена с высокой вероятностью), и при этом не обеспечена гарантиями | Формировать резерв можно только по задолженности, которая связана с реализацией товаров (работ, услуг). Есть и другие обязательные условия |

| Размер резерва по каждому долгу бухгалтер определяет самостоятельно исходя из методов, закрепленных в учетной политике | Проценты отчислений в резерв установлены НК РФ |

| Общая сумма резерва не ограничена | Общий размер резерва не может превышать 10% от выручки |

Добавить в «Нужное»

Создание резерва по сомнительным долгам

Бухгалтер должен быть больше готов к признанию расходов и обязательств, чем доходов и активов. Это требование в бухгалтерском учете носит название «требования осмотрительности» (п. 6 ПБУ 1/2008). В налоговом учете это правило реализуется путем предоставления организации права создавать резервы. О том, какие резервы бухгалтер вправе создавать в налоговом учете в 2019 г., мы уже писали. В сегодняшнем материале мы рассмотрим особенности налогового учета резерва по сомнительным долгам.

Какие организации могут создавать резерв по сомнительным долгам?

Создавать резерв могут только те организации, которые применяют для целей налогообложения прибыли метод начисления (пп. 7 п. 1 ст. 265 НК РФ).

Что признается сомнительным долгом?

Сомнительной признается только та задолженность перед организаций, которая удовлетворяет трем условиям (п. 1 ст. 266 НК РФ):

- возникла в связи с реализацией товаров, выполнением работ, оказанием услуг;

- не погашена в установленные договором сроки;

- не обеспечена залогом, поручительством, банковской гарантией.

Как создается резерв по сомнительным долгам

Шаг 1. На последнее число отчетного (налогового) периода проводится инвентаризация дебиторской задолженности (п. 4 ст. 266 НК РФ).

Шаг 2. Выделяется сомнительная задолженность и распределяется по 3 группам в зависимости от срока возникновения. Для этого определяется, сколько календарных дней прошло с момента, когда задолженность стала сомнительной:

| 1 группа | 2 группа | 3 группа |

|---|---|---|

| более 90 дней | от 45 дней (включительно) до 90 дней (включительно) | до 45 дней |

Шаг 3. Определяется сумма резерва. Величина резерва зависит от срока сомнительной задолженности из шага 2 и устанавливается в следующих размерах (% от сомнительной задолженности):

| 1 группа | 2 группа | 3 группа |

|---|---|---|

| 100 % | 50 % | 0 % |

Шаг 4. Определяется предельная сумма резерва по сомнительным долгам.

Сумма резерва не может превышать наибольшую из двух величин: либо 10% выручки за отчетный период, либо 10% выручки за прошлый год (Письмо Минфина от 17.04.2018 N 03-03-06/1/25482).

Форум для бухгалтера:

Если вы ведете учет кассовым способом, а не по методу начисления, резервы не предусматриваются. Это объясняется тем, что расходы в этом случае разрешено принимать только по факту оплаты.

Первый тип резервов, который может создавать компания, — это резерв по сомнительным долгам.

Какая задолженность считается сомнительной

Представим ситуацию: компания заключила договор с покупателем и отгрузила товар. Однако контрагент не произвел оплату в срок, а обеспечение задолженности не предусматривалось. Такая задолженность переходит в категорию сомнительной, потому что выполнено одновременно три обязательных условия (п. 1 ст. 266 ТК РФ):

- задолженность образовалась в связи с продажей товара (выполнением работ или оказанием услуг);

- контрагент не рассчитался в срок по договору;

- у заложенности не было обеспечения, а именно залога, поручительства или банковской гарантии.

Согласно ст. 266 НК РФ, организация-кредитор может создать резерв по такому долгу и принять эту сумму в качестве внереализационного расхода в текущем отчетном/налоговом периоде.

Величина средств, которую разрешается учесть, определяется в ходе инвентаризации задолженности покупателей на отчетную дату.

На практике встречаются ситуации, когда вы имеете встречное обязательство перед контрагентом. В учете одновременно возникают дебиторская и кредиторская задолженности. Сомнительным долгом здесь может выступать только та часть, которая превышает ваше обязательство перед контрагентом.

Как рассчитать резерв по сомнительным долгам

Резерв сомнительных долгов в налоговом учете в 2022 году формируется в зависимости от числа дней просрочки оплаты:

- более 90 дней: на всю сумму задолженности;

- от 45 до 90 дней (включительно): на сумму, равную 50 % от долга;

- менее 45 дней: задолженность не включается в сумму резерва.

По итогам налогового периода резервируемые суммы не могут составлять больше 10 % выручки от реализации за этот же период. Если же резерв рассчитывается по окончании отчетного периода, в качестве предела берется наибольшая из двух сумм: 10 % выручки за истекший налоговый период либо 10 % выручки за настоящий отчетный период.

Контрагент-покупатель может перечислить вам неуплаченные суммы. В этом случае разница между резервом на предыдущую и на текущую отчетную дату учитывается как внереализационный доход.

Резерв может быть использован только на покрытие убытков, полученных в результате признания долга безнадежным, то есть нереальным для возврата.

Предприятия, реализующие товары или выполняющие работы, зачастую несут ответственность за дальнейшее гарантийное обслуживание в течение определенного срока. Таким лицам разрешается формировать для данных целей резервы предстоящих расходов в налоговом учете. Это касается тех случаев, когда гарантия официально закреплена в договоре с клиентом.

Максимальную величину резерва необходимо отразить в учетной политике.

Резерв начисляется при продаже товаров или работ. В этот же момент он включается в состав расходов (ст. 267 НК РФ). Размер резервируемой суммы ограничен и рассчитывается следующим образом:

- определяется доля фактических издержек на ремонт по гарантии и обслуживание в выручке от продаж данных товаров/работ за три предыдущих года (без НДС);

- исчисленная доля умножается на текущую выручку от реализации данных товаров и услуг за отчетный (налоговый) период.

Полученное значение и будет являться предельным значением резерва, который можно отнести на расходы.

Если товары или работы с гарантией реализуются менее трех лет, следует взять данные за фактический период их реализации.

Если же продажа произведена впервые, за лимит принимается потенциальный размер расходов на обслуживание и ремонт. По истечении налогового периода созданный резерв корректируется по доле фактических расходов на гарантийное обслуживание и ремонт в выручке от реализации таких товаров.

Издержки на ремонт и обслуживание относятся к категории прочих расходов, связанных с производством и реализацией.

Все затраты, связанные с гарантией, списываются за счет резерва. Если же сумма расходов превысит резерв, ее непокрытая часть будет списана как прочий расход.

Та часть, которая не израсходована полностью, переносится на следующий налоговый период. По его окончании величина вновь формируемого резерва сопоставляется с остатком. Если вы получаете меньшую сумму, то разность требуется учесть как внереализационный доход.

Когда вы прекращаете продажу продукции/работ с гарантией, весь оставшийся неиспользованным резерв следует отнести на доходы после истечения гарантийных сроков.

Еще один вид резервов, создаваемых предприятиями, это резервы по отпускам (ст. 324.1 НК РФ). Он формируется ежемесячными отчислениями для последующего расходования в течение года. Это особенно важно в период май–сентябрь, когда все работники разом хотят пойти в отпуск, а расходы на это не предусмотрены.

Как отразить отпускной резерв в учетной политике

Порядок определения резервов под отпуска в налоговом учете нужно прописать в учетной политике. Налоговый кодекс не предусматривает обязательного алгоритма для их вычисления. Поэтому бухгалтер должен предусмотреть:

- способ резервирования;

- максимальную сумму отчислений за налоговый период — рекомендуют принимать равной предполагаемой сумме расходов на отпуска;

- ежемесячный процент отчислений — отношение планируемых расходов по отпускам к планируемым расходам на оплату труда (взносы включаются). Определить такие затраты можно, например, исходя из соответствующих издержек прошедшего периода.

- сумма ежемесячных отчислений — для ее расчета ежемесячный процент умножается на фактический объем расходов на оплату труда.

Как списать расходы на резерв

Расходы на создание резервов по отпускам следует относить в состав расходов на оплату труда. Момент их списания будет зависеть от того, признаются расходы на оплату его работы прямыми или косвенными. В свою очередь прямые и косвенные расходы отличаются для производства и торговли:

- Торговля. Отчисления в резерв считаются косвенными и списываются при начислении.

- Производство. Состав прямых расходов налогоплательщик определяет сам. Прямые расходы на работы и товары разрешено учесть только в периоде их реализации, а на услуги — можно учесть и в расходах текущего периода даже без реализации. Косвенные расходы учитываются в расходах того периода, к которому относятся.

Как провести инвентаризацию резерва по отпускам

В конце налогового периода бухгалтер производит инвентаризацию резерва. Могут возникнуть две ситуации: либо зарезервированных средств будет недостаточно, либо они будут недоиспользованы. Теоретически выплачиваемые отпускные могут совпасть с заранее подсчитанным резервом. Однако поскольку он формируется на основе плана, такой вариант маловероятен.

Если зарезервированных сумм не хватило на покрытие издержек по отпускам, разница учитывается как расход на оплату труда.

Если в учете числится остаток, это значит, что сотрудники не полностью использовали свое право на отпуск. Здесь возможны два варианта:

- когда вы не планируете создавать резерв в следующем году, остаток просто восстанавливается, то есть списывается как внереализационный доход на последний день налогового периода;

- если создание резерва по-прежнему целесообразно для предприятия, его остаток подлежит корректировке. Для этого сначала рассчитывается резерв по неиспользованным отпускам. Он равен произведению среднедневного заработка сотрудника и фактического числа неиспользованных дней отпуска. После этого определяется разница между остатком на отчетный день и уточненным резервом:

- Уточненный резерв > Остаток резерва => разница идет на расходы по оплате труда.

- Уточненный резерв < Остаток резерва => разница идет на внереализационные доходы.

Отчитайтесь легко и без ошибок. Удобный сервис для подготовки и сдачи отчётов через интернет. Дарим доступ на 14 дней в Экстерн!

Попробовать

Помимо вышеуказанных Налоговым кодексом предусматривается создание и других резервов. К ним относятся, в частности, резервы:

- по ремонту основных средств предприятия;

- по предстоящим расходам на НИОКР.

- под обесценение ценных бумаг;

- на потери по ссудам;

- по расходам на соцзащиту инвалидов;

- на выплату вознаграждений за выслугу лет и годовых премий.

Отметим, что некоторые виды резервов, которые предусмотрены бухгалтерским учетом, не затрагивают налоговый учет. Резерв по незавершенным судебным делам является оценочным обязательством наряду с прочими расходами будущих периодов, однако не создается в налоговом учете и не включается в расчет базы по налогу на прибыль.

Еще одним различием резервов в бухгалтерском и в налоговом учете является то, что во втором случае их создание является правом плательщика. Для бухгалтерского учета резерв — это обязанность, закрепленная ПБУ. Она обусловлена необходимостью максимально достоверно отражать финансовое положение и результаты деятельности.

1. Сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией. При наличии у налогоплательщика перед контрагентом встречного обязательства (кредиторской задолженности) сомнительным долгом признается соответствующая задолженность перед налогоплательщиком в той части, которая превышает указанную кредиторскую задолженность налогоплательщика перед этим контрагентом. При наличии задолженностей перед налогоплательщиком с разными сроками возникновения уменьшение таких задолженностей на кредиторскую задолженность налогоплательщика производится начиная с первой по времени возникновения.

(в ред. Федеральных законов от 06.06.2005 N 58-ФЗ, от 30.11.2016 N 401-ФЗ, от 27.11.2017 N 335-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

С 01.01.2024 абз. 2 п. 1 ст. 266 (в ред. 14.07.2022) утрачивает силу (ФЗ от 14.07.2022 N 323-ФЗ). С указанной даты абз. 2 п. 1 ст. 266 будет действовать в предыдущей редакции.

Для налогоплательщиков-банков сомнительным долгом также признается задолженность по уплате процентов, образовавшаяся после 1 января 2015 года, по долговым обязательствам любого вида (за исключением задолженности, образовавшейся в 2022 и 2023 годах, по долговым ценным бумагам, указанным в подпункте 14.1 пункта 4 статьи 271 настоящего Кодекса), в случае, если эта задолженность не погашена в сроки, установленные договором, вне зависимости от наличия залога, поручительства, банковской гарантии.

(в ред. Федерального закона от 14.07.2022 N 323-ФЗ)

(см. текст в предыдущей редакции)

Для налогоплательщиков — страховых организаций, определяющих доходы и расходы по методу начисления по договорам страхования, сострахования, перестрахования, по которым сформированы страховые резервы, резерв сомнительных долгов по дебиторской задолженности, связанной с уплатой страховых премий (взносов), не формируется.

(абзац введен Федеральным законом от 29.05.2002 N 57-ФЗ)

Для налогоплательщиков — кредитных потребительских кооперативов и микрофинансовых организаций не признается сомнительной задолженность, по которой в соответствии со статьей 297.3 настоящего Кодекса предусмотрено создание резервов на возможные потери по займам.

(абзац введен Федеральным законом от 02.11.2013 N 301-ФЗ)

2. Безнадежными долгами (долгами, нереальными ко взысканию) признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации, за исключением задолженности по договору кредита (займа) в пределах обязательства кредитора перед внешним участником по соглашению о финансировании участия в кредите (займе).

(в ред. Федеральных законов от 29.05.2002 N 57-ФЗ, от 14.07.2022 N 323-ФЗ)

(см. текст в предыдущей редакции)

Безнадежными долгами (долгами, нереальными ко взысканию) также признаются долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства, вынесенным в порядке, установленном Федеральным законом от 2 октября 2007 года N 229-ФЗ «Об исполнительном производстве», в случае возврата взыскателю исполнительного документа по следующим основаниям:

(абзац введен Федеральным законом от 29.11.2012 N 206-ФЗ)

невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях;

(абзац введен Федеральным законом от 29.11.2012 N 206-ФЗ)

у должника отсутствует имущество, на которое может быть обращено взыскание, и все принятые судебным приставом-исполнителем допустимые законом меры по отысканию его имущества оказались безрезультатными.

(абзац введен Федеральным законом от 29.11.2012 N 206-ФЗ)

Безнадежными долгами (долгами, нереальными ко взысканию) также признаются долги гражданина, признанного банкротом, по которым он освобождается от дальнейшего исполнения требований кредиторов (считаются погашенными) в соответствии с Федеральным законом от 26 октября 2002 года N 127-ФЗ «О несостоятельности (банкротстве)».

(абзац введен Федеральным законом от 27.11.2017 N 335-ФЗ)

Безнадежными долгами (долгами, нереальными ко взысканию) также признаются суммы прекращенных перед налогоплательщиком — уполномоченным банком денежных обязательств, перечень которых определен актом Правительства Российской Федерации, принятым на основании части 3 статьи 5 Федерального закона от 29 июля 2018 года N 263-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации».

(абзац введен Федеральным законом от 06.06.2019 N 125-ФЗ)

Абзацы седьмой — девятый утратили силу с 1 января 2023 года. — Федеральный закон от 13.07.2020 N 204-ФЗ.

(см. текст в предыдущей редакции)

Абзацы десятый — двенадцатый утратили силу с 1 января 2023 года. — Федеральный закон от 02.07.2021 N 305-ФЗ.

(см. текст в предыдущей редакции)

Безнадежным долгом (долгом, нереальным ко взысканию) также признается величина, равная 30 процентам от суммы обязательств перед налогоплательщиком — кредитной организацией, которые считаются исполненными в соответствии с частью 14 статьи 7.1 Федерального закона от 3 апреля 2020 года N 106-ФЗ «О внесении изменений в Федеральный закон «О Центральном банке Российской Федерации (Банке России)» и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа».

(абзац введен Федеральным законом от 14.07.2022 N 323-ФЗ)

Безнадежными долгами (долгами, нереальными ко взысканию) также признаются суммы денежных обязательств, возникших из соглашения о финансировании участия в кредите (займе) перед налогоплательщиком — внешним участником, которые прекращены по основаниям, указанным в части 2 статьи 10.1 Федерального закона от 31 декабря 2017 года N 486-ФЗ «О синдицированном кредите (займе) и внесении изменений в отдельные законодательные акты Российской Федерации», либо по аналогичным основаниям, предусмотренным законодательством иностранного государства.

(абзац введен Федеральным законом от 14.07.2022 N 323-ФЗ)

Для целей настоящего Кодекса под соглашением о финансировании участия в кредите (займе) признается соглашение, заключаемое в соответствии с Федеральным законом от 31 декабря 2017 года N 486-ФЗ «О синдицированном кредите (займе) и внесении изменений в отдельные законодательные акты Российской Федерации» или применимым законодательством иностранных государств.

(абзац введен Федеральным законом от 14.07.2022 N 323-ФЗ)

КонсультантПлюс: примечание.

Абз. 16 п. 2 ст. 266 распространяется на правоотношения, возникшие с 24.02.2022 (ФЗ от 21.11.2022 N 443-ФЗ).

Безнадежными долгами (долгами, нереальными ко взысканию) также признаются суммы денежных обязательств, которые прекращены по основаниям, указанным в статье 2 Федерального закона от 7 октября 2022 года N 377-ФЗ «Об особенностях исполнения обязательств по кредитным договорам (договорам займа) лицами, призванными на военную службу по мобилизации в Вооруженные Силы Российской Федерации, лицами, принимающими участие в специальной военной операции, а также членами их семей и о внесении изменений в отдельные законодательные акты Российской Федерации».

(абзац введен Федеральным законом от 21.11.2022 N 443-ФЗ)

КонсультантПлюс: примечание.

П. 2 ст. 266 (в ред. ФЗ от 17.02.2023 N 22-ФЗ) распространяется на правоотношения, возникшие с 01.01.2023.

Безнадежным долгом (долгом, нереальным к взысканию) также признается дебиторская задолженность, которая возникла в рамках соглашения о сервисных рисках либо соглашения об управлении финансированием и обязательства по которой прекращены в случае досрочного расторжения таких соглашений (в том числе в связи с прекращением деятельности по разработке участка недр, в отношении которого заключены такие соглашения, в порядке, установленном законодательством, и (или) в соответствии с условиями соответствующего соглашения) по обстоятельствам, за которые не отвечает ни одна из сторон соответствующего соглашения, и при этом отсутствуют добытые полезные ископаемые либо количества добытых полезных ископаемых недостаточно для покрытия расходов сторон соответствующего соглашения.

(абзац введен Федеральным законом от 17.02.2023 N 22-ФЗ)

Положения настоящего пункта распространяются также на приобретенные банками права требования по кредитам, если обязательства по этим правам признаны безнадежными по основаниям, установленным настоящей статьей.

(абзац введен Федеральным законом от 27.11.2017 N 335-ФЗ)

3. Налогоплательщик вправе создавать резервы по сомнительным долгам в порядке, предусмотренном настоящей статьей. Суммы отчислений в эти резервы включаются в состав внереализационных расходов на последнее число отчетного (налогового) периода. Настоящее положение не применяется в отношении расходов по формированию резервов по долгам, образовавшимся в связи с невыплатой процентов, за исключением банков, кредитных потребительских кооперативов и микрофинансовых организаций. Банки вправе формировать резервы по сомнительным долгам в отношении задолженности, образовавшейся в связи с невыплатой процентов по долговым обязательствам, а также в отношении иной задолженности, за исключением ссудной и приравненной к ней задолженности. Кредитные потребительские кооперативы и микрофинансовые организации вправе формировать резервы по сомнительным долгам в отношении задолженности, образовавшейся в связи с невыплатой процентов по долговым обязательствам.

(п. 3 в ред. Федерального закона от 02.11.2013 N 301-ФЗ)

(см. текст в предыдущей редакции)

4. Сумма резерва по сомнительным долгам определяется по результатам проведенной на последнее число отчетного (налогового) периода инвентаризации дебиторской задолженности и исчисляется следующим образом:

(в ред. Федеральных законов от 29.05.2002 N 57-ФЗ, от 27.07.2006 N 137-ФЗ)

(см. текст в предыдущей редакции)

1) по сомнительной задолженности со сроком возникновения свыше 90 календарных дней — в сумму создаваемого резерва включается полная сумма выявленной на основании инвентаризации задолженности;

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

(см. текст в предыдущей редакции)

2) по сомнительной задолженности со сроком возникновения от 45 до 90 календарных дней (включительно) — в сумму резерва включается 50 процентов от суммы выявленной на основании инвентаризации задолженности;

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

(см. текст в предыдущей редакции)

3) по сомнительной задолженности со сроком возникновения до 45 дней — не увеличивает сумму создаваемого резерва.

При этом сумма создаваемого резерва по сомнительным долгам, исчисленного по итогам налогового периода, не может превышать 10 процентов от выручки за указанный налоговый период, определяемой в соответствии со статьей 249 настоящего Кодекса (для банков, кредитных потребительских кооперативов и микрофинансовых организаций — от суммы доходов, определяемых в соответствии с настоящей главой, за исключением доходов в виде восстановленных резервов). При исчислении резерва по сомнительным долгам в течение налогового периода по итогам отчетных периодов его сумма не может превышать большую из величин — 10 процентов от выручки за предыдущий налоговый период или 10 процентов от выручки за текущий отчетный период.

(в ред. Федерального закона от 30.11.2016 N 405-ФЗ)

(см. текст в предыдущей редакции)

Резерв по сомнительным долгам используется организацией лишь на покрытие убытков от безнадежных долгов, признанных таковыми в порядке, установленном настоящей статьей.

(в ред. Федерального закона от 30.11.2016 N 405-ФЗ)

(см. текст в предыдущей редакции)

5. Сумма резерва по сомнительным долгам, исчисленного на отчетную дату по правилам, установленным пунктом 4 настоящей статьи, сравнивается с суммой остатка резерва, который определяется как разница между суммой резерва, исчисленного на предыдущую отчетную дату по правилам, установленным пунктом 4 настоящей статьи, и суммой безнадежных долгов, возникших после предыдущей отчетной даты. В случае, если сумма резерва, исчисленного на отчетную дату, меньше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению в состав внереализационных доходов налогоплательщика в текущем отчетном (налоговом) периоде. В случае, если сумма резерва, исчисленного на отчетную дату, больше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению во внереализационные расходы в текущем отчетном (налоговом) периоде.

(в ред. Федерального закона от 30.11.2016 N 405-ФЗ)

(см. текст в предыдущей редакции)

В случае, если налогоплательщик принял решение о создании резерва по сомнительным долгам, списание долгов, признаваемых безнадежными в соответствии с настоящей статьей, осуществляется за счет суммы созданного резерва. В случае, если сумма созданного резерва меньше суммы безнадежных долгов, подлежащих списанию, разница (убыток) подлежит включению в состав внереализационных расходов.

(в ред. Федерального закона от 29.05.2002 N 57-ФЗ)

(см. текст в предыдущей редакции)

Резерв по сомнительным долгам – это инструмент, позволяющий в более ранние сроки включить в состав расходов сомнительные долги, при определении налогооблагаемой прибыли, и как результат – уменьшить размер налога на прибыль.

01. Что такое сомнительный долг?

Резерв по сомнительным долгам создается в соответствии со ст. 266 и 313 НК РФ. Сомнительным долгом является задолженность перед налогоплательщиком, которая:

- не погашена в сроки, установленные договором;

- не обеспечена залогом, поручительством, банковской гарантией.

Формировать резерв можно только в отношении дебиторской задолженности, которая возникла в связи с реализацией товаров, выполнением работ, оказанием услуг.

Не имеет значения, подтверждена дебиторская задолженность контрагентом или нет. Иными словами, наличие акта сверки с дебитором на дату создания резерва для включения соответствующей задолженности в расчет резерва не обязательно (Письмо Минфина России от 26.07.2006 N 03-03-04/1/612). Учесть задолженность при создании резерва можно, даже если есть взаимозависимость с должником (Постановление ФАС Московского округа от 03.08.2010 N КА-А40/8149-10, ФАС Уральского округа от 07.07.2009 N Ф09-4588/09-С3).

Для целей налогообложения не является сомнительной задолженность:

1. по предоплате, если поставщик не отгрузил товар (Письма Минфина России от 30.06.2011 N 07-02-06/115, от 17.06.2009 N 03-03-06/1/398, от 07.10.2005 N 03-03-04/1/257, Постановление ФАС Западно-Сибирского округа от 02.08.2007 N Ф04-5218/2007(36844-А67-37);

2. по штрафным санкциям за нарушение условий договора (Письма Минфина России от 23.09.2010 N 03-03-06/1/612, от 19.03.2010 N 03-03-06/2/52);

3. по договорам коммерческого кредита (Письмо Минфина России от 06.05.2011 N 03-03-06/1/283);

4. по договорам займа и договорам уступки права требования (Письмо Минфина России от 12.05.2009 N 03-03-06/1/318, Постановление ФАС Московского округа от 26.03.2010 N КА-А40/2553-10 по делу N А40-95723/08-98-494 (Определением ВАС РФ от 02.08.2010 N ВАС-8816/10 отказано в передаче данного дела в Президиум ВАС РФ).

02. Кто может создавать резерв по сомнительным долгам?

Налоговым кодексом налогоплательщику предоставлена возможность создавать резерв по сомнительным долгам. Создание резерва — это право, а не обязанность организации (Письмо Минфина России от 16.05.2011 N 03-03-06/1/295). Воспользоваться своим правом могут те налогоплательщики, которые признают доходы и расходы при расчете налога на прибыль методом начисления. При использовании кассового метода резерв по сомнительным долгам не создается (Постановление ФАС Центрального округа от 03.10.2005 N А48-550/05-8).

Нужно ли отражать в учетной политике резерв по сомнительным долгам?

Организации обязаны информацию о формировании резерва по сомнительным долгам включать в учетную политику для целей налогообложения. Мнение налоговиков состоит в том, что после внесения изменения в учетную политику организация может формировать резерв по сомнительным долгам только с начала нового налогового периода (Письма Минфина России от 21.10.2008 N 03-03-06/1/594, УФНС России по г. Москве от 09.04.2007 N 20-12/031921). Для этого руководителю организации необходимо издать соответствующий приказ (распоряжение), которым будут внесены дополнения в учетную политику. Арбитражная практика, напротив, признает правомерной создание резерва без изменений учетной политики (постановления ФАС Волго-Вятского округа от 19.03.2008 по делу N А79-3573/2007, ФАС Северо-Западного округа от 03.07.2008 по делу N А56-12980/2007, Определением ВАС РФ от 12.11.2008 N 14387/08 отказано в передаче данного дела в Президиум ВАС РФ, ФАС Уральского округа от 22.12.2005 N Ф09-5913/05-С7.

03. Периодичность создания резерва по сомнительным долгам

Анализ норм бухгалтерского учета позволяет сделать вывод о том, что организация может формировать резерв по сомнительным долгам не только по итогам отчетного года, но и по результатам работы за квартал или месяц. Периодичность формирования резерва следует прописать в учетной политике.

04. Размер отчислений в резерв по сомнительным долгам

Отчисления в резерв учитываются в составе внереализационных расходов, на последнее число отчетного периода (месяц или квартал). Размер резерва зависит от срока возникновения задолженности:

- более 90 календарных дней — 100% выявленной задолженности

- от 45 до 90 календарных дней — 50%

- до 45 дней — сумма создаваемого резерва не увеличивается

При этом общая сумма отчислений в резерв, принимаемая для целей налогообложения, не может превышать 10 % выручки от реализации товаров (работ, услуг) (без НДС) за отчетный (налоговый) период.

05. Порядок создания и использования резерва по сомнительным долгам

Порядок формирования резерва по сомнительным долгам прописан в статье 266 Налогового кодекса РФ и предусматривает следующие этапы:

- поведение инвентаризации дебиторской задолженности на конец отчетного (налогового) периода, в котором принято решение о создании резерва;

- определение долгов, по которым может быть создан резерв;

- расчет суммы отчислений в резерв;

- использование резерва.

Порядок создания регулируется правилами ПБУ 21/2008 и п.70, 77 Положения по ведению бухгалтерского учета и отчетности в РФ (№34н). При использовании резерва необходимо различать сомнительную и безнадежную к взысканию задолженность, так как использовать резерв можно только на списание безнадежной задолженности.

Безнадежными долгами признаются долги, по которым:

- истек установленный срок исковой давности,

- в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации.

06. Бухгалтерский учет резерва по сомнительным долгам на примере

Организация «Веселый продавец» создает резервы по сомнительным долгам в бухгалтерском и налоговом учете, см. таблицу.

|

Данные инвентаризации |

30 сен |

|||

|

Дебитор |

Сумма задолженности |

Срок погашения по договору |

Кол-во дней просрочки |

Сумма резерва |

|

ООО «Тормоз» |

150 000 |

25 июн |

97 |

150 000 |

|

ООО «Редиска» |

50 000 |

3 авг |

58 |

25 000 |

|

ООО «Перец» |

100 000 |

4 сен |

26 |

100 000 |

|

Итого |

300 000 |

275 000 |

Бухгалтер знает, что ДЗ ООО «Перец» сроком до 45 дней не будет погашена, в стадии ликвидации. ДЗ должна быть признана безнадежной и в полном объеме включена в резерв. Проводка:

Д91 субсчет «Прочие расходы» К63 100 000 руб. — отражена сумма резерва по сомнительным долгам.

В октябре получено подтверждение о ликвидации ООО «Перец» (выписка из ЕГРЮЛ) и на основании этого сумма безнадежного долга, которая ранее была полностью учтена при формировании резерва, должна быть списана за его счет:

Д63 К62 100 000 руб. — списана безнадежная дебиторская задолженность ООО «Перец»;

Д007 100 000 руб. — отражена за балансом списанная дебиторская задолженность.

За балансом задолженность учитывается в течение пяти лет.

Величина дебиторской задолженности в бухгалтерской отчетности отражается за вычетом суммы созданного резерва по сомнительным долгам. Суммы резервов подлежат восстановлению в случае поступления оплаты по дебиторской задолженности, на которую ранее были образованы резервы. В бухгалтерском учете суммы восстановленных резервов отражаются по дебету счета 63 в корреспонденции со счетом 91.

Размер создаваемого резерва в налоговом учете, в отличие от бухгалтерского, не может быть больше 10% от суммы выручки за отчетный период. Предположим, что выручка за III квартал нарастающим итогом составила 1 500 000 руб. без НДС, т.е. резерв не должен превысить 150 000 руб. В нашем случае мы создадим резерв для ООО «Тормоз» и ООО «Редиска» 175 000 руб, а для ООО «Перец» резерв не формируется. Разница между суммами резервов в бухгалтерском 375 тыс. руб. и налоговом учете 175 тыс. руб. составит 200 тыс. руб. На сумму разницы формируется отложенный налоговый актив:

Д09 К68 субсчет «Расчеты по налогу на прибыль» 40 000 руб. (200 000 руб. × 20%)

В октябре безнадежный долг ООО «Перец» в сумме 100 000 руб. списывается полностью за счет резерва.

Фирммейкер, февраль 2014 (следим за актуальностью)

Дина Ермакова

При использовании материала ссылка на статью обязательна

Порядок создания резерва по сомнительным долгам в бухгалтерском учете законодательно не закреплен. Поэтому организация разрабатывает способ создания резерва самостоятельно. Например, способом, предложенным в налоговом учете. Разберем подробнее.

Какая задолженность организации является сомнительной?

Сомнительная дебиторская задолженность организации — это задолженность, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями (п. 70 Положения по бухгалтерскому учету, утв. приказом Минфина России от 29.07.1998 № 34н).

Так как бухгалтерская (финансовая) отчетность должна быть достоверной, то целью создания резерва по сомнительным долгам является отражение в балансе достоверной дебиторской задолженности.

Сомнительная задолженность выявляется посредством инвентаризации расчетов. Инвентаризации подлежит не только задолженность за реализованные товары, работы, услуги, но и задолженность поставщиков по выданным им авансам.

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер». Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы.

Создание резерва по сомнительным долгам

Порядок создания резерва следует закрепить в учетной политике. Размер отчислений в резерв следует устанавливать в зависимости от платежеспособности должника и от степени вероятности погашения им долга.

Порядок создания резерва по сомнительным долгам в бухгалтерском учете законодательно не закреплен. Поэтому организация разрабатывает способ создания резерва самостоятельно. Например, создать резерв по сомнительным долгам в бухгалтерском учете возможно воспользовавшись способом, предложенным в налоговом учете, а именно в пункте 74 статьи 266 Налогового кодекса. Или, как вариант, включить всю сумму выявленного долга в резерв.

Обратите внимание на пункт 70 Положения по бухгалтерскому учету, утв. приказом Минфина России от 29.07.1998 № 34н: величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично. Например, если организация в совокупности выявила дебиторскую задолженность по нескольким контрагентам, то создать резерв следует по каждому. То есть, обязательно ведение аналитического учета.

Резерв по сомнительным долгам, проводки

Создание или доначисление резерва по сомнительным долгам отражается проводкой:

Дебет 91.2 Кредит 63

Начисление резерва отражается в бухгалтерском учете на основании бухгалтерской справки.

Как списать невостребованные долги?

Списание задолженности в сумме начисленного ранее резерва отражается в бухгалтерском учете следующей проводкой:

Дебет 63 Кредит 62,76

Обратите внимание, в течении 5 лет сумма списанной задолженности должна быть отражена на забалансовом счете 007. То есть делается запись: Дебет 007. Это делается на случай, если у организации появится возможность ее взыскать.

Если резерв до конца отчетного года не использован?

Согласно п.70 Положения по бухгалтерскому учету, утв. приказом Минфина России от 29.07.1998 № 34н, если до конца отчетного года, следующего за годом создания резерва сомнительных долгов, этот резерв в какой-либо части не будет использован, то неизрасходованные суммы присоединяются при составлении бухгалтерского баланса на конец отчетного года к финансовым результатам. Проводка в данном случае будут следующей:

Дебет 63 Кредит 91

Резерв сомнительных долгов в балансе

Остаток по счету 63 «Резервы по сомнительным долгам» в балансе отдельно отражать не следует. На сумму начисленного резерва следует уменьшить величину дебиторской задолженности.

Если резерв создается только в бухгалтерском учете?

Если организация в налоговом учете отказывается от создания резерва, то при создании резерва по сомнительным долгам в бухгалтерском учете возникнет постоянная налогооблагаемая разница. Соответственно, согласно п.7 ПБУ 18/02, в бухгалтерском учете следует признать постоянное налоговое обязательство, сделав запись:

Дебет 99 Кредит 68

Для тех, кому нужно быстро и легко разобраться в сути ПБУ 18/02, советуем посмотреть видеозапись вебинара «Применение ПБУ 18/02: просто о сложном».

Резерв по сомнительным долгам обязателен или нет — такой вопрос часто возникает у бухгалтера при формировании учетной политики. Ответ на него зависит от того, о каком учете (бухгалтерском или налоговом) идет речь. Рассмотрим, в чем различие между резервами по сомнительным долгам, создаваемыми в этих учетах.

Сомнительный долг — что это и для чего нужен резерв по нему?

Сомнительным долгом для организации, в отношении которого заходит речь о создании резерва, считается имеющийся перед ней долг ее контрагента, в неполучении которого есть достаточная доля уверенности. Формирование резерва по такому долгу позволяет:

- показать в бухучете величину задолженности, реальную к получению, т. е. сделать более достоверными данные о задолженности и, соответственно, сведения бухотчетности;

- учесть для целей налогообложения потери от непоступления денежных средств до наступления момента, позволяющего полностью списать долг как безнадежный в целях расчета налога на прибыль.

Безнадежным долг становится (п. 2 ст. 266 НК РФ):

- по истечении срока исковой давности (3 года);

- при наличии постановления ФССП о невозможности его взыскания;

- в случае ликвидации организации;

- при невозможности исполнения из-за обстоятельств, не зависящих от воли сторон, в т. ч. вследствие акта, изданного органом государственной власти.

О документальном оформлении процедуры списания читайте в статье «Порядок списания дебиторской задолженности».

Общие черты бухгалтерского и налогового резервов

Оба основополагающих документа (бухгалтерский и налоговый) дают похожие определения сомнительному долгу, признавая им существующую дебиторскую задолженность:

- не погашенную или имеющую высокую вероятность неоплаты в сроки, установленные в договоре, и не обеспеченную гарантиями (п. 70 ПБУ о бухучете и бухотчетности, утвержденного приказом Минфина РФ от 29.07.1998 № 34н);

- не погашенную в сроки, установленные в договоре, и не имеющую обеспечений в виде залога, поручительства, банковской гарантии (п. 1 ст. 266 НК РФ).

Общим для обоих видов учета является также то, что резервы:

- создаются по результатам инвентаризации задолженности и могут быть образованы по итогам как отчетного, так и налогового периода, в котором произошло их выявление;

- формируются раздельно по каждому из сомнительных долгов;

- влияют на финрезультат при всех операциях с ним.

Однако на этом сходство сомнительных долгов для признания их в бухгалтерском или налоговом учете заканчивается. Начинаются различия.

Условия создания резерва в бухучете

Резерв, создаваемый в бухучете, отличает:

- обязательность его создания по выявленной сомнительной задолженности;

- независимость от факта формирования (или неформирования) аналогичного резерва в налоговом учете;

- отсутствие каких-либо исключений в круге налогоплательщиков, обязанных создавать резерв, т. е. формировать его должны все;

- отсутствие ограничений по источнику происхождения задолженности, т. е. резерв может быть создан по долгам любого вида;

- возможность формирования не только по уже просроченным долгам, но и по тем, которые не просрочены, но вероятность их неполучения достаточно высока;

- допустимость самостоятельного формирования критериев признания долга сомнительным;

- возможность самостоятельного определения размера создаваемого резерва в зависимости от самостоятельно же установленной вероятности получения долга или оплаты только его части;

- возможность изменения суммы резерва при изменении ситуации с оплатой долга;

- необходимость закрытия (списания) неизрасходованных сумм резерва в конце года, следующего за годом его создания.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы определили величину резерва по сомнительным долгам в бухгалтерском учете. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Создание резерва в налоговом учете

Резерв, создаваемый в налоговом учете, обязательным не является. Принятие решения о его создании — это право налогоплательщика. Но в части всех остальных моментов этот резерв регламентирован в значительно большей степени, чем бухгалтерский, отличаясь следующим:

- право на его создание имеют только те, кто ведет учет, используя метод начисления;

- резерв применим только к задолженности покупателей;

- сформировать его можно только по уже просроченной задолженности;

- установлена продолжительность просрочки платежа для отнесения долга к тому, по которому можно создать резерв;

- в зависимости от срока задержки оплаты определен размер резерва, и для него установлены только 2 величины: на полную сумму долга при просрочке оплаты более 90 дней, на половину суммы задолженности при задержке платежа на срок от 45 до 90 дней;

- при наличии встречного обязательства (кредиторской задолженности) в резерв попадает только часть долга, которая не покрыта этой кредиторкой;

Узнать подробнее о порядке расчета резерва в этом случае можно из материала «Минфин пояснил, как формируется «сомнительный» резерв при наличии встречной кредиторки».

- предельный объем создаваемого резерва с 2017 года ограничен величиной 10% от наибольшей из 2-ух величин — выручки за отчетный период, в котором создается резерв, или выручки за предыдущий год (налоговый период);

- резерв, не использованный в отчетном году, можно перенести на следующий год, скорректировав на его величину вновь создаваемый резерв по этому же долгу.

ВНИМАНИЕ! Резерв по сомнительным долгам формируется только в отношении задолженности перед налогоплательщиком, возникшей в связи с реализацией им товаров, выполнением работ, оказанием услуг. Поэтому в отношении сумм дебиторской задолженности, возникшей в связи с реализацией лицензионных договоров (имущественных прав), резерв по сомнительным долгам не формируется, т.к. по лицензионному договору передаются имущественные права (письмо Минфина от 17.02.2020 №03-03-06/1/10859).

О некоторых ситуациях, вызывающих вопросы при создании резерва, читайте в материале «Резерв по сомнительным долгам: порядок создания и расчет отчислений».

О нюансах оформления резерва по сомнительным долгам в налоговом учете рассказали эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Учет резервов и отражение разниц в их формировании

В отношении созданного резерва и в бухгалтерском, и в налоговом учетах возможны следующие процессы:

- корректировка величины резерва при изменении параметров, влияющих на нее;

- восстановление резерва при оплате долга или неиспользовании резерва;

- списание долга за счет резерва.

В обоих учетах создание резерва, корректировка его величины и восстановление отражаются в финрезультате, относясь на:

прочие расходы (доходы) — в бухучете (План счетов бухучета, утвержденный приказом Минфина РФ от 31.10.2000 № 94н);

внереализационные расходы (доходы) — в налоговом учете (п. 3 ст. 266 НК РФ).

За счет сумм созданного резерва списывается задолженность, признанная безнадежной. Разница между величиной созданного резерва и величиной списанной безнадежной задолженности также относится на финрезультат (в расходы или в доходы).

Создание резервов в бухгалтерском и налоговом учетах (или только в бухучете) обычно приводит к созданию временных разниц по ним. В первом случае это объясняется различием как в принципах оценки ситуации, для которой нужен резерв, так и в суммах создаваемых резервов, определяемых по разным алгоритмам. А во втором — самим фактом отсутствия резерва в налоговом учете. Временные разницы меняются по величине при операциях, производимых с резервом, и списываются в момент закрытия суммы резерва.

О возможных вариантах уменьшения разниц и о бухгалтерских проводках по резервам читайте в статье «Резервы по сомнительным долгам в бухгалтерском учете».

Что в части резервов должно попасть в учетную политику?

В отношении резерва, создаваемого в бухучете, в бухгалтерской учетной политике необходимо отразить периодичность проведения инвентаризации для целей выявления сомнительной задолженности (обычно это делают поквартально или 1 раз в конце года, но можно проводить и чаще, например, ежемесячно) и критерии:

- признания долга сомнительным;

- оценки вероятности получения долга;

- определения размера формируемого резерва.

Вносить в бухгалтерскую учетную политику положение о создании или несоздании такого резерва необязательно. Создавать его при наличии задолженности, признанной сомнительной, надо. К тому же включение в учетную политику решения о несоздании резерва по сомнительным долгам может привести к признанию данных бухучета не соответствующими критерию достоверности.

В налоговой учетной политике достаточно указать на факт создания или несоздания резерва и периодичность, с которой будут учитываться результаты инвентаризации задолженности. Иные дополнительные моменты, относящиеся к резерву, можно не прописывать, т. к. руководствоваться в отношении них придется положениями ст. 266 НК РФ.

Итоги

Ответ на вопрос об обязательности резерва по сомнительным долгам является положительным в отношении резерва, создаваемого в бухучете. Создание аналогичного резерва в налоговом учете — вещь добровольная, но в отношении порядка формирования и размера существенно более регламентированная, чем для бухгалтерского учета.