Пожалуй, это самый сложный вопрос для начинающих инвесторов, так как не всегда сразу можно разобраться во множестве причин, которые влияют на рынок и правильно выделить те, на которые акции реагируют в данный момент времени. На самом деле на котировки акций влияют тысячи разных факторов: начиная от ситуации в мировой экономике, ситуации в самой компании и заканчивая исключительно техническими рыночными моментами – например, краткосрочные спекулятивные действия торговых роботов на рынке.

Стоит понимать, что факторы, действующие в один конкретный момент чаще хаотичны и непредсказуемы, в то время как длительные и долгосрочные факторы более логичны и поддаются высокоточной оценке.

Наш сайт посвящен среднесрочному и долгосрочному инвестированию на сроки от 1 года и более, поэтому мы сегодня будем говорить о факторах, влияющих на акции отдельных компаний именно на таких долгосрочных периодах. Мы выделяем 3 группы таких факторов:

-

Движение всего рынка и макроэкономические события.

-

Ситуация в отрасли.

-

Результаты работы и перспективы самой компании.

На рынке «неформальное» правило 30-30-40, в соответствии с которым считается, что движение всего рынка определяет 30% движения курса акции, ситуация в отрасли 30% и работа самой компании оставшиеся 40%. Давайте разберем все это подробнее.

Фактор №1 — движение всего рынка и макроэкономические события

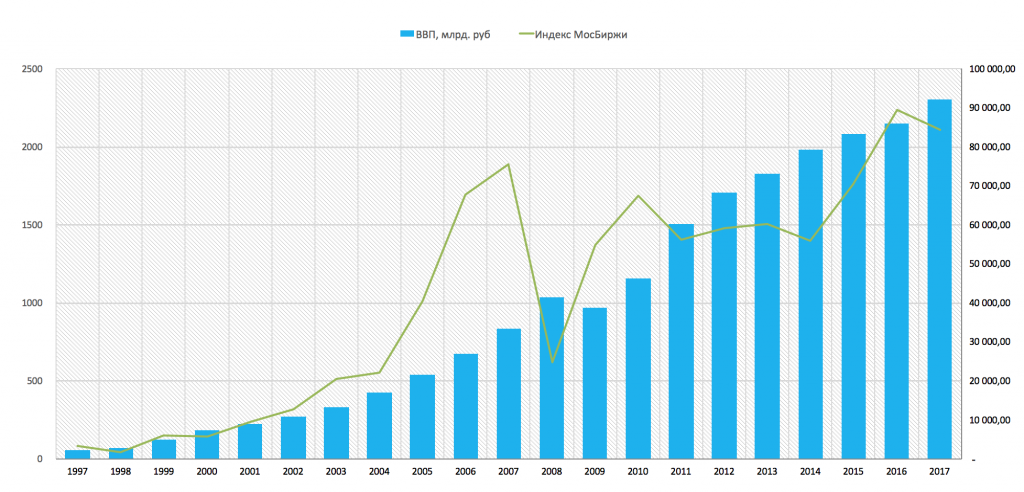

На общую динамику рынка влияют, как правило, глобальные и долгосрочные процессы. Прежде всего это процессы в самой экономике, как страны, так и в целом мировой экономики, а также финансовая политика государства. На долгосрочную динамику рынка акций влияют уровень роста ВВП, рост прибылей компании и рост реальных располагаемых доходов населения. На графике ниже видно рост ВВП России за период с 1997 года по 2017 и в сопоставлении с ним рост фондового рынка. Фондовый рынок несмотря на локальные колебания и даже кризисы (2008 год) в долгосрочной динамике также растет – и толкает этот рост именно экономика (ВВП и другие показатели).

Следующий важный момент – это финансовая политика государства. Здесь важным элементом является учетная ставка центрального банка — это именно тот инструмент, с помощью которого государство и регулирует финансовую политику в стране. Учетную ставку центрального банка можно сравнить с педалью газа, которая дает толчок к ускорению экономического роста или наоборот позволяет сбрасывать обороты, чтобы не допустить чрезмерного разгона экономики, ее перегрева и возникновения рыночных пузырей.

Для фондового рынка, а в частности для рынка акции, движение учетной ставки центрального банка обеспечивает следующую зависимость. Если ставка растет — то это сдерживает рост акции в глобальном плане, если же ставка снижается — это наоборот приводит к повышению привлекательности акций и как следствию роста цен на них (более подробно влияние такой зависимости на примере американского рынка мы разбирали в статье «На что влияет ставка ФРС»). Это происходит, потому что уровень учетной ставки центрального банка определяет глобальную стоимость заимствования в финансовой системе страны. Если ставка низкая, то кредиты можно получить под более низкие проценты, это в свою очередь снижает финансовые издержки компаний и в итоге увеличивает чистую прибыль. Плюс, это позволят компаниям размораживать или приступать к реализации новых инвестиционных проектов, которые при более высоких процентных ставках по кредитам были низко рентабельными. Так же снижение процентных ставок повышает привлекательность инвестиций в акции, за счет эффекта перетока капитала с рынка облигации на рынок акций, так как снижение учетной ставки, оказывает влияние на снижение доходностей облигаций. Доходности в облигациях становятся низкими и мало привлекательными, поэтому инвесторы начинают продавать облигации и перекладывать часть портфелей в акции, чтобы обеспечить более высокую доходность.

Эффект влияния учетной ставки ЦБ на глобальную динамику рынка можно наглядно проследить на исторических данных по рынку за последние 5 лет. Ниже приведены графики изменения процентной ставки ЦБ РФ и динамика индекса ММВБ, который отражает динамику российского рынка акций.

На графике ниже мы видим, что долгосрочные тренды по рынку акций формируются под значительным влиянием учетной ставки ЦБ.

Однако, стоит понимать, что эти факторы влияют на рынок в долгосрочном плане.

Так же в эту группу общерыночных факторов мы можем отнести не только экономические события, но и отдельные события, которые касаются также политической сферы, международной обстановки в стране и в мире.

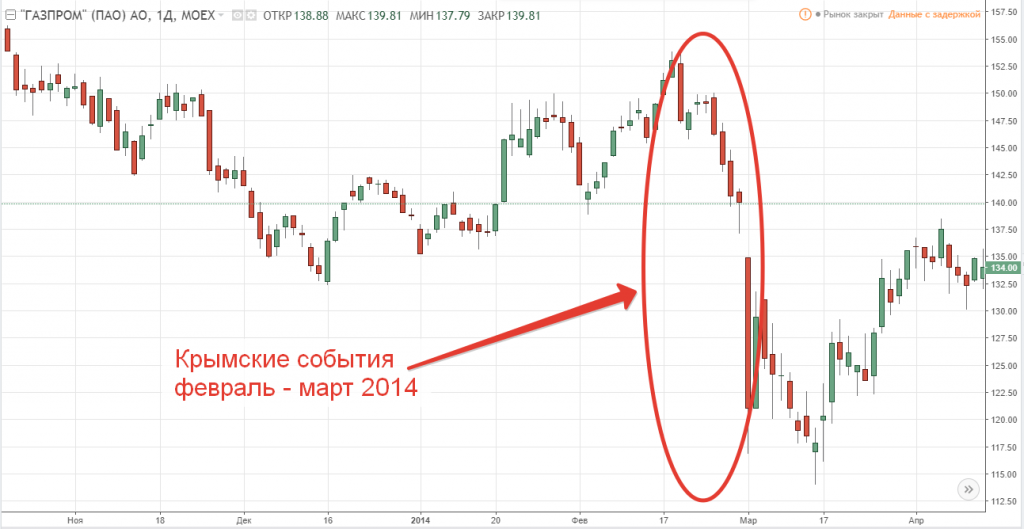

Яркий пример влияния таких факторов мы могли видеть в 2014 году на политических событиях, которые в дальнейшем могли отразиться на экономическом положении страны. Это «Крымские события» 2014 года, которые оказали хоть и краткосрочное влияние, но оно касалось всего рынка целиком, и всех секторов экономики.

На графиках ниже приведен пример влияния данных событий акции из самых разных секторов экономики: от нефтяного до потребительского сектора.

Динамика акций компании Лукойл в 2014 году (нефтяной сектор):

Динамика акций компании Газпром в 2014 году (газовый сектор):

Динамика акций компании ММК в 2014 году (сектор черной металлургии ):

Динамика акций компании Магнит в 2014 году (потребительский сектор):

Динамика акций Московской биржи в 2014 году (финансовый сектор)

Таким образом мы видим, что события весны 2014 года оказали краткосрочное влияние на весь рынок. Однако, как мы видим длительность этого влияния является краткосрочной, поскольку в долгосрочном плане на рынок сильнее влияют реальные экономические события, а не политика и новостной фон.

Итак, подводя итоги по первой группе факторов можно сделать следующие выводы, что глобально на весь рынок акций влияют следующие причины:

-

Динамика роста экономики страны и мировой экономики. Динамика роста ВВП, динамика роста прибылей компаний, реальных располагаемых доходов населения.

-

Динамика учетной ставки центрального банка. С помощью ставки государство регулирует степень экономического роста.

-

Глобальные внешнеэкономические и политические события, способные повлиять на динамику роста реального сектора экономики.

Фактор №2 — ситуация в отрасли компаний

Ситуация в отрасли, в которой работает компания так же значительным образом влияет на цену акций. Отраслевое влияние на цены акций можно в целом разделить на следующие группы факторов:

-

Цены на сырьевых рынках

-

Государственное регулирование

-

Жизненный цикл отрасли

Цены на сырьевых рынках

Цены на продукцию многих компаний формируются на биржевых рынках. Яркими примерами здесь могут быть цены нефть и газ. Биржевые цены на нефть и газ напрямую влияют на выручку компаний нефтегазового сегмента. Давайте рассмотрим примеры.

Рост цен на нефть в 2016 году привел к росту котировок всех нефтегазовых компаний. Ниже приведены графики роста цены фьючерса на нефть и акций отдельных нефтяных компаний.

Рост фьючерса на нефть марки Brent в 2016 году:

Рост обыкновенных акций компании Башнефть в 2016 году:

Рост акций компании Лукойл в 2016 году:

Рост акций компании Роснефть в 2016 году:

В данном случае мы можем видеть наглядную корреляцию и взаимосвязь цен акций нефтяных компаний с ценами на нефть. Точно такое же влияние на цены акций экспортеров оказывают цены и на другие сырьевые активы, такие как цветные и черные металлы, уголь, газ, алмазы, цены на удобрения и сельскохозяйственную продукцию.

Государственное регулирование – как фактор влияния на акции компаний

Так же отраслевым фактором влияния является государственное регулирование отрасли, как в плане введения каких-либо ограничительных барьеров, так и в плане создания выгодных условий и стимулирования развития и продвижения той или иной отрасли. Например, рост тарифов на электроэнергию позволяет компаниям сектора электроэнергетики увеличивать свои доходы и реализовывать масштабные инвестиционные программы. Субсидирование процентных ставок для сельхозпроизводителей, позволяет компаниям повысить отдачу от использования заемного капитала и увеличить чистую прибыль.

Жизненный цикл отрасли

Здесь речь идет о перспективах роста самой отрасли. Если отрасли находится в самом начале своего цикла развития – то у всех компаний в этой отрасли могут быть хорошие перспективы. Если же отрасль увядает, то это также негативно будет отражаться на всех компаниях Хорошим примером может служить отрасль телекоммуникационных услуг. В эпоху, когда сотовые телефоны только входили в нашу жизнь – компании данной отрасли испытывали мощный подъем. Количество новых абонентов и выручка таких компаний росли кратными темпами в начале 2000-х, но уже с 2010 рынок пересытился и отрасль по факту вошла в период насыщения и даже стагнации.

Все это видно, например, на графике акций компании МТС:

Фактор №3 — результаты работы самой компании

Результаты работы самой компании на самом деле самый важный фактор. В некоторых компаниях влияние именно этого внутреннего фактора может быть настолько сильно, что может перевесить даже влияние отраслевых и общерыночных факторов. Если компания демонстрирует действительно стабильные и устойчивые результаты и при этом лояльно настроена к инвесторам, то результаты ее работы играют решающую роль.

Задача любого бизнеса — это генерировать прибыль и при этом максимально эффективно задействовать имеющиеся ресурсы компании. Отражением этого является рост выручки компании, рост ее чистой прибыли и высокая рентабельность собственного капитала.

Можно выделить 3 группы внутренних факторов, которые влияют на акции компании:

-

Стабильный тренд растущих финансовых показателей компании из года в год, что обеспечивает долгосрочное стабильное развитие компании. Стабильные финансовые результаты безусловно находят отражение в динамике акций любой компании.

-

Перелом негативной динамики на позитивную или наоборот – также является сильным стимулом для движения рыночных котировок.

-

Краткосрочное влияние корпоративных новостей и событий на цены акций компании.

Стабильный рост показателей компании

Очень плотную взаимосвязь финансовых результатов компании и динамики ее акций можно увидеть на акциях компании ПАО Казаньоргсинтез.

Результаты работы «Казаньоргсинтез» за 2014 год:

Результаты работы «Казаньоргсинтез» за 2015 год:

Результаты работы «Казаньоргсинтез» за 2016 год:

Динамика котировок акций компанииПАО Казаньоргсинтез за период с 2014 по 2018 годы.

Смена негативной динамики показателей на позитивную

Хорошей иллюстрацией смены динамики показателей может быть последняя отчетность банка ВТБ за 2017 год, с очень хорошей динамикой финансовых показателей.

Прибыль ВТБ в 2017 году оказалась намного выше ожиданий и как следствие – это вызвало бурную реакцию рынка:

Проводя анализ консолидированной финансовой отчетности компаний, мы можем легко понять насколько эффективно работает компания и сколько должен стоить столь эффективно работающий бизнес. Однако для этого нужно действительно понимать принципы фундаментального анализа (см. статью «фундаментальный анализ») и знать конкретные методы работы с отчетностью.

Влияние корпоративных новостей и событий

Так же на цены акций влияние оказывают корпоративные события, которые касаются реальных результатов работы компаний и того денежного потока, который акции способны приносить инвесторам. Это могут быть такие события как: увеличение дивидендных платежей, изменение дивидендной политики, выход компании на новые рынки сбыта, заключение контрактов с новыми крупными потребителями, новые инвестиционные планы и инвестиционные программы.

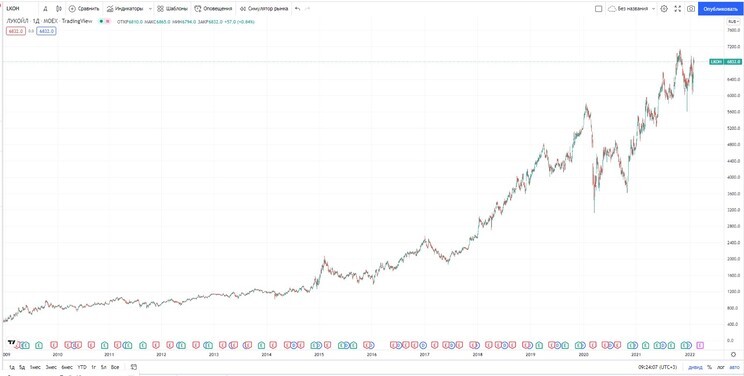

Так после объявления компанией Лукойл о новом запуске программы выкупа собственных акций, котировки акций незамедлительно отреагировали ростом:

Финансовые результаты компании Мечел за 1 полугодие 2016 года однозначно продемонстрировали перелом динамики финансовых показателей с негативной на позитивную и перспективы выплаты дивидендов по привилегированным акциям.

Выводы:

На котировки акций постоянно и одновременно влияет множество событий и факторов, однако решающее значение оказывают именно те факторы, которые имеют влияние на реальный бизнес компании и определяют ее будущие финансовые результаты. С этой точки зрение ключевое значение имеет именно глубокий анализ бизнеса компаний и их финансовой отчетности. Как это делать на профессиональном уровне, замечая действительно ключевые и определяющие нюансы, мы учим на наших курсах «Школа разумного инвестирования» и курсах повышения квалификации «Секреты фундаментального анализа». Начать знакомство с нашей Школой, а также увидеть как и чему мы учим, Вы всегда можете посетив наши бесплатные онлайн вебинары. Запишитесь прямо сейчас на ближайший вебинар по ссылке – finplan.expert.

Удачных вам инвестиций!

Мы опросили экспертов и выяснили, какие пять факторов повлияли на акции в этом году. Конечно, пандемия на первом месте, но она не единственная. Кроме того, не все компании от нее пострадали, некоторые — наоборот

Поколения людей пережили много эпидемий, но все равно никто не был готов к пандемии коронавируса и ее последствиям. Этот «черный лебедь» затронул и фондовые рынки. Пандемия стала фактором номер один, который больше всего повлиял на цену акций в этом году. Однако не единственным и не для всех негативным.

Пандемия COVID-19

Она занимает в нашем списке первое место, так что не будем обходить ее стороной. Пусть этот фактор и кажется банальным, но он главный в 2020 году. И некоторые другие тоже с ним связаны.

Чтобы остановить распространение коронавируса, правительствам разных стран пришлось вводить ограничения. Это не могло не сказаться на экономике этих государств, как и на мировой. Опасения, связанные с инфекцией, росли. Полная неопределенность масштабов распространения и периода действия вируса привели в марте к сокрушительному обвалу всех без исключения рынков рискового капитала. В моменте падение индексов акций достигало 40%, рассказал «РБК Инвестициям» эксперт по фондовому рынку «БКС Мир Инвестиций» Михаил Зельцер.

«Исторический по масштабу обвал за столь короткий период времени, один месяц, ранее не встречался», — сказал он.

Самыми пострадавшими стали акции авиакомпаний, отелей и недвижимости, так как потребитель практически моментально перестал пользоваться их услугами и «закрылся дома», отметил портфельный управляющий «Альфа-Капитала» Эдуард Харин. Аналитик инвестиционного холдинга «Финам» Наталья Малых добавила к этому списку и круизные компании.

Все они еще не пришли в себя от локдаунов и падения доходов клиентов. Авиалиниям срочно пришлось привлекать финансирование, чтобы сохранить бизнес. В том числе через допэмиссию — дополнительного выпуска

ценных бумаг

, отметила эксперт. Например, в начале октября «Аэрофлот» смог привлечь не менее ₽80 млрд, из которых ₽50 млрд — от государства.

Но не для всех фактор пандемии оказался негативным. Финансовые показатели компаний из сектора здравоохранения росли, как и их стоимость. С начала года

капитализация

Abbott Laboratories прибавила 23,5%, а Eli Lilly — 11,6%, напоминает аналитик инвесткомпании «Фридом Финанс» Евгений Миронюк.

По словам Малых, на российском рынке от ситуации с коронавирусом выиграла Мосбиржа. В результате резкого обвала инвесторы бросились покупать сильно подешевевшие акции. А чем больше сделок, тем больше комиссионный доход торговой площадки.

Фото: Christopher Furlong / Getty Images

Стимулы от правительств

В ситуации, когда экономику «поставили на паузу», правительства среагировали быстро в отличие от предыдущих кризисов, считает Малых. Они увеличили государственные расходы, в том числе на социальные траты, а также резко снизили процентные ставки. «Эти факторы всегда благоприятны для рынков, и именно они запустили восстановление фондовых индексов», — сказала она.

Харин согласился с тем, что реакция властей стала своевременной и масштабной и не позволила повторить ситуацию 2008 года. Комплекс мер стабилизировал мировой бизнес. Исключительно благодаря ему всего за шесть месяцев рынки показали V–образное восстановление, что стало абсолютным историческим рекордом, считает Зельцер. Траты некоторых стран на поддержку промышленности достигли десятков процентов от ВВП. В Японии, например, пакет государственной помощи оценивают в 40% ВВП, рассказал эксперт.

В США за счет социальной и экономической поддержки правительства был успешен сектор циклических потребительских товаров. Он включает себя товары, которые не нужны для выживания, как продукты питания или одежда, и могут быть случайными покупками. То есть они нужны человеку не в первую очередь. Благодаря поддержке властей продажи розничных товаров стали быстро расти. От этого в плюсе оказалась компания Amazon, чья капитализация с начала года выросла на 80,6%.

Кроме того, предпринятые меры хорошо сказались на финансовом секторе США, который с начала года падал. Например, банк Goldman Sachs заработал $9,68 на акцию, хотя аналитики в среднем ожидали, что банк получит $5,57 на бумагу. Активы фонда BlackRock выросли до $7,8 млрд, а чистая прибыль увеличилась на 27%, до $1,42 млрд. По словам Миронюка, у финансового сектора есть большой потенциал.

Фото: Kanok Sulaiman / Shutterstock

Падение спроса на нефть

Резкое падение мирового спроса на нефть привело к тому, что этого товара на рынке стало слишком много. Стоимость сырья на фондовом рынке падала на 80%, а в какой-то момент была даже отрицательной. Спрос упал из-за карантинных ограничений, которые ввели многие государства. Влияние на него оказала и торговая война основных энергетический держав, полагает Зельцер.

В результате страны-экспортеры были вынуждены беспрецедентно сократить добычу нефти почти на 10 млн баррелей в сутки. Это снизило панику на рынках. Постепенно в мире начали восстанавливаться активность бизнеса и потребителей, в первую очередь в Китае. В результате к лету цена на нефть марки Brent выросла до уровня начала марта — $45 за баррель.

Однако из-за ситуации на рынке нефти сильно пострадали компании нефтегазовой отрасли. По словам Миронюка, среди американских компаний капитализация нефтяного гиганта Exxon Mobil упала на 50,6% с начала года, а Chevron — на 39%.

Неплохую доходность на рынке США инвесторам принесли компании из отрасли электроэнергетики, большая доля бизнеса которых — в «зеленой» энергетике, рассказала Малых. Цена на акции NextEra Energy, которая занимается ветряной и солнечной энергией, превысили доковидные уровни. На закрытии торгов 4 марта одна акция компании стоила $282,22, а в ходе торгов 16 октября ее цена превысила $305. Кроме того, NextEra каждый квартал выплачивала дивиденды.

Фото: OCA_PH / Shutterstock

Цифровизация ускорилась

Акции технологических компаний за время пандемии показали феноменальный результат. «Для этих компаний ситуация с локадаунами — это квантовый скачок для отрасли, поскольку большее количество потребителей было вынужденно пользоваться их услугами и оценило их», — отметил Харин.

Бизнесу, чтобы оставаться на плаву, пришлось быстро перестраиваться на цифровые рельсы. Это нужно для того, чтобы была возможность привлекать и обслуживать клиентов дистанционно и отбить долю рынка у тех, кто не смог этого сделать.

«Хай-тек-компании, можно сказать, стали бенефициарами кризиса благодаря росту спроса на их продукты и услуги», — согласилась Малых. Alphabet, Amazon, Netflix поставили новые рекорды на фоне повышенного спроса на их услуги, рассказала аналитик. Например, 18 марта, когда многие компании обвалились, акции Alphabet стоили $1096,8. С этого дня они выросли на 43%, до $1572,36 за ценную бумагу.

Президент США Дональд Трамп

(Фото: Joe Raedle / Getty Images)

Напряженная политика

США на протяжении последних пяти лет ведет торговые войны с Китаем, Евросоюзом, Латинской Америкой, Россией и другими странами и регионами, чтобы сократить свой внешнеторговый дефицит — превышение импорта над экспортом. В прошлом году рынки двигались непредсказуемо, так как настроения инвесторов из-за этой напряженности постоянно менялись, рассказал Зельцев.

Однако 15 января этого года США и Китай подписали первый пакет документов по торговой сделке. Ожидание и заключение сделки положительно повлияли на рынок. Неопределенность уменьшилась, благодаря чему в феврале глобальные рынки акций обновили исторические максимумы, отметил эксперт.

«Общая нервозность в мире из-за перспективы развития национальных экономик приводит порой к неконкурентной борьбе», — сказал он. Социальная напряженность приводит к политическим противостояниям. Кроме того, государства активно используют санкции.

Например, санкционные риски оказывали существенное давление на курс рубля в сентябре. В начале месяца власти ФРГ заявили, что в крови Алексея Навального были обнаружены следы яда из группы «Новичок». На этой новости доллар моментально превысил ₽75, притом что закрытие предыдущей торговой сессии прошло на уровне ₽73,57.

Впоследствии ослабление рубля нарастало, и 29 сентября курс достиг ₽79,97 за доллар. В итоге Евросоюз ввел санкции против шести россиян и Научно-исследовательского института органической химии и технологии. После этого санкционные риски снизили, рубль отыграл часть падения и на конец дня 16 октября курс составил ₽77,94.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции18 февраля 2022 в 19:004 471

Эмоции или фундаментальные показатели: что влияет на стоимость акций?

Субъективные и объективные факторы на рынке и их роль в оценке акций известных компаний

От чего зависит цена акций?

Объективные факторы, которые влияют на стоимость акций

«Северсталь», «НЛМК», «ММК»: рост металлургического сектора

Рис. 1. Динамика изменения стоимости акций «Северстали», «НЛМК» и «ММК», март 2019 — январь 2022. Источник: TradingView

Обзор деятельности «НЛМК».

Обзор деятельности «ММК».

Обзор деятельности «Северстали».

Apple: растущий тренд, несмотря на локальные коррекции

Рис. 2. Динамика изменения стоимости акций Apple, июль 2010 — февраль 2022. Источник: TradingView

«Лукойл»: низкая долговая нагрузка и высокие дивиденды

Обзор деятельности «Лукойла».

Рис. 3. Динамика изменения стоимости акций «Лукойла», 2009–2022. Источник: TradingView

Субъективные факторы, которые влияют на стоимость акций

Как «диванные» инвесторы взвинтили акции GameStop на 10 000%.

Virgin Galactic: вера без фундаментальной составляющей

Рис. 4. Динамика изменения стоимости акций Virgin Galactic, апрель 2020 — февраль 2022. Источник: TradingView

«Совкомфлот» и «Сбербанк»: рост на локальном позитивном новостном фоне

Обзор деятельности «Совкомфлота».

Рис. 5. Динамика изменения стоимости акций «Совкомфлота», октябрь 2021 — февраль 2022. Источник: TradingView

Обзор деятельности «Сбера».

Рис. 6. Динамика изменения стоимости акций «Сбера», 17–28 января 2022 г. Источник: TradingView

Мемные акции

Рис. 7.1. Динамика стоимости акций компании BlackBerry Limited, 2019–2022. Источник: TradingView

Рис. 7.2. Динамика стоимости акций компании Robinhood, 2019–2022. Источник: TradingView

Рис. 7.3. Динамика стоимости акций компании AMC Entertainment Holdings, 2014–2022. Источник: TradingView

Рис. 7.4. Динамика стоимости акций компании Clover Health, 2020–2022. Источник: TradingView

Горизонт инвестирования и факторы, влияющие на стоимость акций

Рис. 8. Динамика изменения стоимости акций Apple, сентябрь 2016 — 2022. Источник: TradingView

Рис. 9. Динамика изменения стоимости акций Apple за 90 дней, август 2017 — май 2018. Источник: TradingView

Как заработать на акциях

18.05.20

Кажется, инвестировать в акции сложно: нужно понять, как их купить, во что выгодно вложиться, как заплатить налоги с прибыли. На деле стать акционером может каждый.

Разбираемся, как сделать первые шаги в инвестировании, получить доход с акций и снизить риски.

Что такое акции

Акции — это ценные бумаги, которые выпускают компании для привлечения капитала. Они предлагают инвесторам часть имущества и право голоса в управлении бизнесом, а взамен получают деньги на развитие. Некоторые выплачивают акционерам дивиденды — часть прибыли, которая осталась после обязательных трат.

Когда инвестор покупает акцию, он становится совладельцем имущества компании и делит с ней и успехи, и риски. Компания получает прибыль — инвестор выигрывает за счет дивидендов или роста стоимости акций. Компания терпит убытки или разоряется — инвестор теряет вложенные деньги. Поэтому акции считают высокорисковым инструментом: нет гарантий, что вложенные средства принесут доход или хотя бы вернутся.

Раньше акции выпускали в виде бумажных документов. Сейчас их выпускают, продают и покупают в электронном виде. Данные о держателях акций хранят специальные организации — депозитарии и регистраторы.

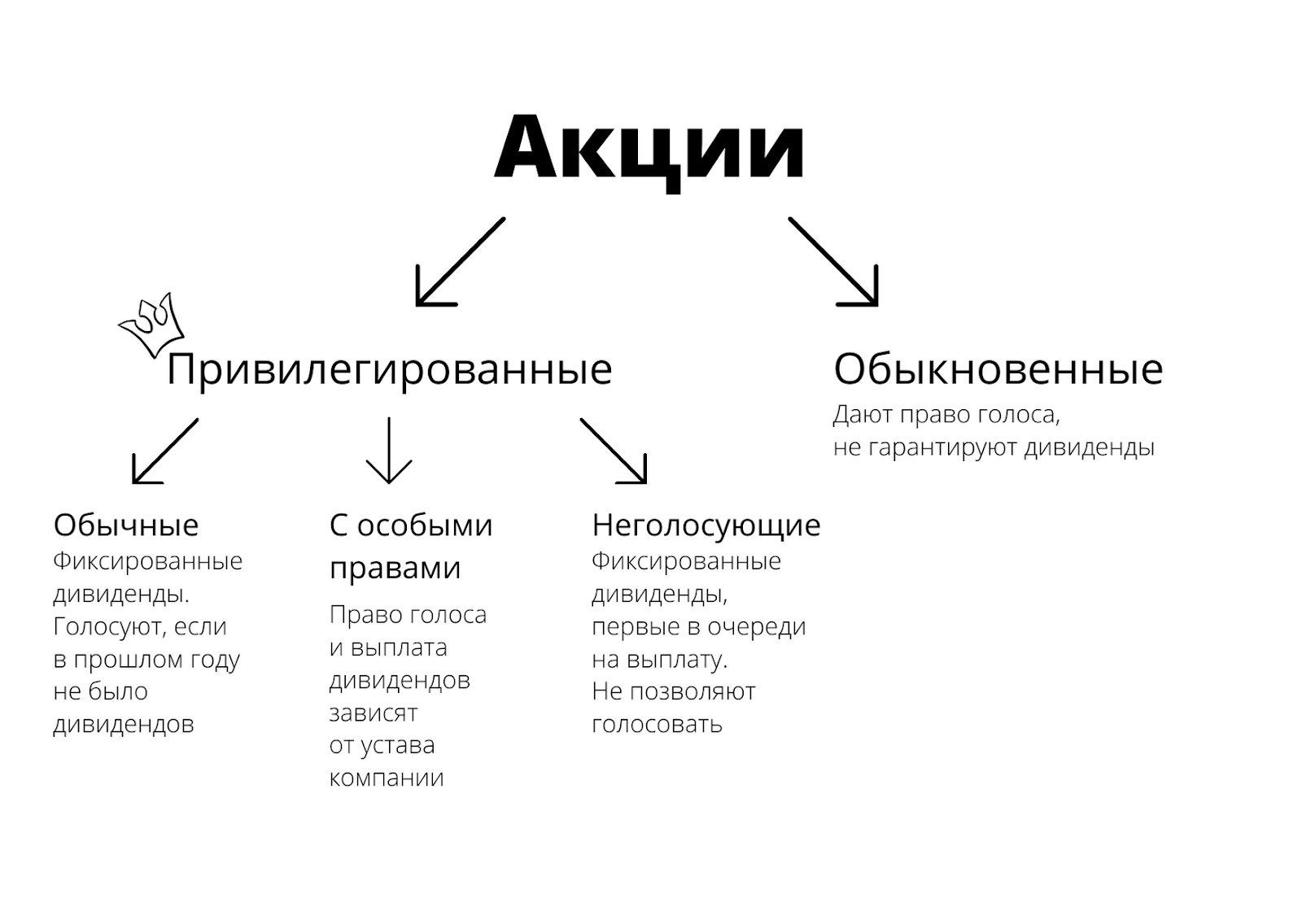

Какими бывают акции

Акции бывают обыкновенными и привилегированными. Обыкновенные позволяют голосовать на собраниях акционеров. А вот дивиденды по ним платят не всегда: это зависит от правил компании, решений собрания акционеров и размера прибыли.

В большинстве случаев обыкновенные акции стоят дороже привилегированных, потому что они дают право голосовать на собраниях акционеров.

Привилегированные акции дают право на фиксированные дивиденды, но обычно не позволяют голосовать.

Акции делят на виды в зависимости от права голосовать и получать дивиденды

Как выбрать акции

Как будет меняться стоимость акций той или иной компании, не сможет точно предсказать даже опытный инвестор. Но есть несколько правил, которые помогают снизить риск при покупке акций.

Диверсифицировать портфель. Нельзя вкладывать все деньги в акции одной компании — если они упадут в цене, инвестор понесет серьезные потери. Чтобы снизить риск, приобретают акции компаний из разных секторов экономики и разных стран. Если акции одной компании потеряют в цене, рост стоимости других бумаг компенсирует убыток.

Еще один способ диверсифицировать портфель — купить инвестиционные паи Паевого инвестиционного фонда (ПИФ). В фондах собраны ценные бумаги разных организаций, поэтому вкладывать деньги в них безопаснее, чем в отдельные акции.

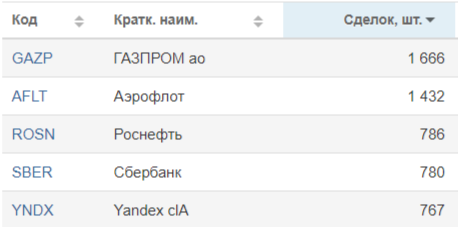

Выбирать ликвидные бумаги. Не покупайте акции, на которые невелик спрос. Скорее всего, их не получится продать по рыночной цене. Чтобы узнать, насколько акции компании ликвидны, посмотрите итоги торгов на бирже. Больше сделок — выше ликвидность.

По итогам торгов 8 мая 2020 года больше всего сделок провели с акциями Газпрома, Аэрофлота, Роснефти, Сбербанка и Яндекса

Выбирать акции надежных компаний. Новичку лучше вкладывать в так называемые «голубые фишки» — акции самых крупных компаний на бирже, которые демонстрируют стабильный рост стоимости.

Это не значит, что инвестировать в компании поменьше нельзя. Но важно проанализировать ситуацию: посмотреть на динамику изменения цен на акции, показатели в финансовых отчетах компании, отследить последние новости с упоминанием бренда. Хорошо, если у компании профицит бюджета, нет крупных задолженностей и она регулярно выплачивает дивиденды акционерам.

Как купить акции

Акции можно купить самостоятельно на бирже через брокера или воспользоваться услугой доверительного управления.

Через брокера на бирже. По российскому законодательству торговать на бирже можно только через брокера.

Брокер — это посредник, который представляет инвесторов на бирже. Чтобы работать, он получает лицензию Центрального банка РФ на брокерскую деятельность. Также некоторые брокеры получают лицензии на депозитарную, дилерскую деятельность и управление ценными бумагами.

Лицензии АО ИК «АК БАРС Финанс»

Брокер заводит инвестору счет, проводит сделки и отправляет данные по ним регистратору или депозитарию. Он берет плату за обслуживание счета и учет ценных бумаг, комиссию за сделки.

Регистраторы и депозитарии — это компании, которые хранят информацию о ценных бумагах и их владельцах. Регистраторы ведут реестры ценных бумаг, а депозитарии учитывают переход прав от одного держателя к другому и иногда хранят сертификаты ценных бумаг.

Еще один способ вложить деньги через брокера — открыть индивидуальный инвестиционный счет (ИИС). Главная выгода ИИС — налоговые вычеты на взносы или на прибыль: государство возвращает 13% с вложений или не вычитает налоги из прибыли от сделок. Но это возможно, только если счет не закрывают в течение 3 лет и не выводят с него деньги.

Через доверительное управление. Если у инвестора нет времени на управление активами или недостаточно знаний для торговли, он доверяет свои деньги профессиональным управляющим. Это можно сделать двумя способами: вложиться в фонд или заключить договор доверительного управления.

Паевый инвестиционный фонд (ПИФ) — это портфель из ценных бумаг. Управляющая компания формирует фонд и управляет им. Инвесторы покупают инвестиционные паи, а не конкретные ценные бумаги, которые входят в фонд.

ПИФ — более надежный и доступный вариант, чем акции отдельных компаний. Стоимость инвестиционного пая меньше колеблется за счет того, что в фонде собраны ценные бумаги разных компаний. Одни снизились в цене — другие выросли.

Доверительное управление через управляющего отличается от вложений в фонды. Инвестор заключает договор с управляющей компанией или брокером и передает им средства. Она от его имени покупает ценные бумаги. Обычно этой услугой пользуются, когда вкладывают крупные суммы — от нескольких миллионов рублей.

Как заработать на акциях

На акциях зарабатывают двумя способами: получают дивиденды или продают дороже, чем купили.

Получать дивиденды. Дивиденды — это доля прибыли, которой компания делится с инвесторами. Их не всегда выплачивают: если компания терпит убытки или решила вложить прибыль в развитие, дивидендов может не быть. Дивиденды начисляют на брокерский счет раз в квартал, полугодие или год.

Продавать дороже, чем купили. Цена акций на рынке регулируется спросом и предложением. Компания растет и получает прибыль — инвесторы хотят купить ее акции, а акционеры не торопятся продавать, следовательно — цена растет. И наоборот, если в компании проблемы, держатели акций стремятся их продать, а покупать никто не торопится — цена падает.

| Компания | Стоимость акции 29 декабря 2018 года | Стоимость акции 30 декабря 2019 года | Дивиденды за 2019 год |

|---|---|---|---|

| Полюс (PLZL) | 5 399,00 ₽ | 7 103,50 ₽ | 230,00 ₽ |

| ГМК Норильский никель (GMKN) | 13 039,00 ₽ | 19 102,00 ₽ | 557,20 ₽ |

| ГК ПИК (PIKK) | 376,30 ₽ | 400,40 ₽ | 22,71 ₽ |

| Магнит (MGNT) | 3 511,50 ₽ | 3 425,00 ₽ | 157,00 ₽ |

| МТС (MTSS) | 238,00 ₽ | 319,95 ₽ | 20,57 ₽ |

На стоимость акций влияют разные факторы: рост и падение спроса на продукцию, выплата дивидендов, расширение бизнеса, аварии на производстве, заявления топ-менеджеров компании и политиков. Цены могут резко взлететь или упасть.

В конце января 2018 года акции Яндекса стоили по 2179 ₽. Спустя два года, 31 января 2020 года, их продавали и покупали по 2873 ₽. Источник

Акции Ленты постепенно теряют в цене. Источник

На разнице в цене зарабатывают двумя способами: держат акции несколько лет перед продажей или спекулируют.

Обычно инвесторы вкладываются в акции на годы. Они просто держат бумаги на счете, получают дивиденды и не паникуют, если стоимость бумаг снижается. Если компания развивается — спустя годы акции стоят дороже.

Есть и другой подход — купить акции дешевле, быстро продать дороже. Это спекуляция, она похожа на рулетку: предсказать рост или падение акций практически невозможно. Так что спекуляция акциями требует глубокого понимания рынка и опыта в аналитике.

Какие расходы несет инвестор при покупке акций

Помимо стоимости акций и налогов, инвестор платит брокеру комиссии за обслуживание счета и за операции. Обычно первые бывают фиксированными, а вторые измеряются в процентах от суммы сделки.

Брокер сам назначает сумму комиссий и может предложить своим клиентам несколько тарифов на выбор. Например, Ак Барс Финанс не берет комиссию за обслуживание брокерского счета. Инвестор платит только процент от сделок.

Чтобы выбрать подходящий тариф, инвестору нужно подсчитать примерные расходы для каждого варианта. Для этого нужно умножить сумму инвестиций на комиссию за сделки и прибавить фиксированную комиссию за обслуживание счета.

Пример

Допустим, начинающий инвестор хочет вложить 100 000 ₽. Он выбирает между двумя тарифами. Первый тариф — с комиссией 0,02% от сделок и фиксированным платежом 500 ₽ в год. Второй — с комиссией 0,04% и без фиксированного платежа.

Расходы для первого тарифа = 100 000 ₽ x 0.02% + 500 ₽ = 520 ₽

Расходы для второго тарифа = 100 000 ₽ x 0.04%= 40 ₽

Получается, инвестору выгоднее воспользоваться вторым тарифом.

Такие расчеты нужно проводить для каждого тарифа, когда инвестор выбирает брокера и открывает счет. Они помогут сократить расходы на комиссии.

Какие риски существуют при покупке акций

Акции — рискованный инвестиционный инструмент. Их стоимость зависит от множества факторов: положения дел в компании, скандалов, аварий, политики. Они то дешевеют, то дорожают — с этим связаны риски.

- Акции упадут в цене. Инвестор продаст их дешевле, чем купил, и понесет убытки.

- Компания разорится. В этом случае инвестор потеряет все вложенные средства.

- Акции не получится продать. Так бывает, если компания небольшая и неизвестная.

Риск снижается, если портфель диверсифицирован. Это значит, что инвестор купил акции компаний из разных стран и отраслей.

Переживаете, что акции упадут в цене — воспользуйтесь заявкой стоп-лосс. Она нужна, чтобы брокер продал акции, если бумаги подешевеют. Стоп-лосс работает так: инвестор выбирает бумагу, указывает количество лотов и цену. Если на бирже заключат сделку по этой цене или ниже, брокер выставит акции на продажу. Стоп-лосс страхует от серьезных убытков, но лишает прибыли в случае, если за упадком следует рост.

Не вкладывайте все деньги в акции. Оставьте хотя бы 20% портфеля для более консервативных инструментов — облигаций и вкладов.

Как платить налоги с прибыли от акций

Когда инвестор получает дивиденды или продает акции с прибылью, он платит налог на доходы физических лиц (НДФЛ). Ставка для резидентов РФ — 13%, для нерезидентов — 15%.

Бывает, что ставка налога отличается от стандартной. С дивидендов зарубежных компаний возьмут налог до 30%. Если вкладываетесь в зарубежные акции, уточняйте ставку налога и можно ли его снизить.

Обычно налог с дивидендов удерживает налоговый агент — брокер. Но так происходит не всегда: например, брокер может не удержать налог с дивидендов по акциям иностранных компаний. В этом случае инвестор подает декларацию 3-НДФЛ и сам платит налог.

Для инвесторов действуют налоговые льготы.

Вычеты по ИИС. Владельцы ИИС получают один из двух вычетов на выбор: А или Б.

Вычет, А — на взносы. Налоговая возвращает 13% от суммы, внесенной на ИИС. В год можно вернуть налог со взносов до 400 000 ₽ — вычет составляет до 52 000 ₽. Чтобы получить вычет А, подают заявление в налоговую.

Вычетом, А могут воспользоваться только те, кто платит НДФЛ по ставке 13%.

Вычет Б — на прибыль. Инвестор не платит налог с прибыли от сделок. Вычет оформляют, когда закрывают ИИС — для этого просто предупреждают брокера. Вычет подходит тем, кто не платит НДФЛ или получает значительный доход от торговли на рынке ценных бумаг.

Воспользоваться можно только одним типом вычета. Если владелец счета один раз подал заявление на вычет А, вычет Б ему не положен.

Льгота на долгосрочное владение ценными бумагами (ЛДВ). Если акции куплены более трех лет назад, налог не нужно платить с 3 млн рублей прибыли за каждый год владения акциями. Получается, за три года сумма составит 9 млн рублей вычета, за пять лет — 15 млн. Если инвестор продает акции и получает прибыль от сделки меньше, чем сумма вычета, он не платит налог. Больше — платит 13% от разницы.

Льгота на долгосрочное владение ценными бумагами высокотехнологичного сектора экономики (ЛДВ-РИИ). Доход с продажи акций компаний инновационного сектора не облагается НДФЛ. Обязательные условия — покупка акций после 1 января 2015 года и владение ими от одного года. С 2023 года минимальный срок владения для получения льготы увеличится до пяти лет.

Налоговая ставка 0% при продаже акций российских компаний. Налогом не облагается прибыль от продажи или погашения акций российских компаний, если акционер владеет ими более пяти лет.

Плюсы и минусы акций

Разобрались, как купить акции, заработать на них и заплатить налоги. Соберем плюсы и минусы, чтобы составить полную картину.

Плюсы:

1. Простая процедура оформления брокерского счета и покупки акций.

2. Высокая доходность, если компания растет и развивается.

3. Возможность участвовать в деятельности компании.

4. Низкий порог входа: акции многих компаний стоят недорого.

5. Пассивный доход с дивидендов, активный — от сделок.

Минусы:

1. Зависимость от внешних факторов — политики, заявлений топ-менеджеров, утечек информации — ведет к высокому риску потерь. Акции могут упасть в цене, а компания — разориться.

2. Дополнительные расходы: комиссии брокеров, управляющих, депозитариев и регистраторов.

3. Необходимость покупать акции нескольких компаний, чтобы снизить риск.

Памятка

Как инвестировать в акции

Смотрите на лицензии, позиции в рейтингах, доступные рынки, удобство и тарифы.

Дождитесь открытия счета

Брокер пришлет уведомление. Когда оно придет, установите приложение или зайдите в личный кабинет на сайте, пополните счет.

Купите свои первые акции

Присмотритесь к компаниям и фондам, выберите несколько и купите акции.

Снизьте риски

Вложитесь в компании из разных отраслей и стран. А лучше — в ПИФ по тому же принципу: портфель получится более надежный.

Не вкладывайте в акции все сбережения

Следите, чтобы часть денег была в консервативных инструментах — вкладах и облигациях.

Узнайте больше об инвестициях в акции у Ак Барс Банка

- Главная

- Обучение

- Факторы, влияющие на фондовый рынок

Фондовые рынки движимы настроениями инвесторов. Позитивное или бычье настроение поднимет рынок вверх. С другой стороны, негативные или медвежьи настроения приведут к падению рынка. Микро-и макроэкономические факторы часто определяют настроения инвесторов. Они реагируют на объявления компании, финансовые результаты компании, процентные ставки и инфляцию в экономике. В этой статье подробно рассматриваются различные факторы, влияющие на фондовый рынок.

Процентные ставки

Процентные ставки или ставки Центрального банка в значительной степени влияют на фондовый рынок. Повышение ставки означало бы, что заимствования стали более дорогостоящими, что уменьшило бы прибыль компаний. Более низкая норма прибыли приводит к падению цен на акции компаний и в конечном итоге тянет рынок вниз. С другой стороны, снижение ставки означало бы, что деньги доступны по более дешевым ставкам, тем самым увеличивая приток денег в экономику. Более того, более низкие затраты увеличат прибыль компаний, что приведет к росту цен на акции. Следовательно, это приводит к восходящему движению фондовых рынков. Однако это не всегда так. Неадекватное снижение ставки иногда не может привести к падению рынка.

Читать еще: Как определяются процентные ставки

Инфляция

Инфляция, проще говоря, — это рост цен на товары и услуги. Инфляция измеряется с использованием Базового индекса потребительских цен (ИПЦ). Базовый индекс потребительских цен исключает продукты питания и энергоносители. Когда инфляция растет, фондовые рынки падают. Инфляция и фондовые рынки имеют обратную зависимость. Следовательно, рост инфляции приведет к падению рынка. Однако, с другой стороны, дефляция также рассматривается как серьезная экономическая проблема. Инфляция на желаемых уровнях считается благоприятной для рынка, поскольку некоторые исследования показывают, что акции сохраняют реальную стоимость во время инфляции. Федеральная резервная система использует процентные ставки для управления инфляцией в стране.

Инфляция снижает покупательную способность покупателя. Однако при эффективном управлении влияние инфляции на портфель может быть уменьшено. Инвесторы могут использовать золото для хеджирования своего портфеля акций.

Читать еще: Инфляция: определение, виды, причины и формула

ВВП

ВВП или Валовой внутренний продукт — это стоимость всех готовых товаров и услуг в стране. Увеличение темпов роста ВВП свидетельствует о том, что страна растет в плане производства. Это дает инвестору положительный знак того, что страна развивается, а компания растет. Таким образом, это приводит к увеличению покупки акций и цены акций. С другой стороны, падение роста ВВП страны пошатнет доверие инвесторов к стране и компании. Следовательно, это приводит к падению на фондовом рынке.

Безработица

Правительства стран регулярно отслеживает уровень безработицы и сообщает о нем. Уровень безработицы свидетельствует о силе любой экономики. Кроме того, Бюро статистики публикует уровень найма в стране. Эти два показателя помогают инвесторам интерпретировать ожидаемое состояние экономики и фондового рынка.

Часто безработица рассматривается как отстающий показатель для фондового рынка. Другими словами, к тому времени, когда безработица снизится, в экономических условиях произойдут некоторые изменения. Однако, когда уровень безработицы окажется выше, чем ожидалось, это может оказать негативное влияние на фондовые рынки. Высокий уровень безработицы указывает на то, что люди ищут работу, но не могут ее получить. В результате доверие к экономике падает и влияет также на фондовый рынок.

Читать еще: Три примера того, как уровень безработицы влияет на цены на валюту

Если уровень безработицы снизится, а уровень найма повысится, экономические перспективы могут быть положительными. Инвесторы ожидают более высоких продаж, что приводит к увеличению прибыли компаний, и в результате цены на акции растут. С другой стороны, если уровень безработицы вырастет, а уровень найма снизится, экономические перспективы могут быть негативными. В результате инвестор может воздержаться от инвестирования или даже выйти из своих позиций.

Торговые войны

В условиях торговых войн импорт становится очень дорогим из-за высоких налогов, в зависимости от страны импорта. Например, индекс Dow Jones Industrial Average потерял более 300 пунктов, когда тарифы в Китае вступили в силу. Индекс потерял еще больше (более 750 пунктов) из-за тарифов. В результате это стало дорого для американских компаний, так как выросли налоги на импорт.

Во время торговых войн компании решают, передавать или не передавать клиентам избыточные затраты. Другими словами, в случае затяжной войны компании часто перекладывают дополнительные расходы на заказчика. В результате покупки становятся медленнее, а значит, и экономический рост. Если компании не перекладывают расходы на клиента, их рентабельность будет снижена. Хотя торговые войны не являются длительными, они могут оказывать волнообразное влияние на экономику и цены на акции.

Читать еще: Как получить прибыль от торговли CFD индексом Dow Jones US30

Промышленное производство

Промышленное производство является одним из основных показателей силы экономики любого государства. Все страны ежемесячно публикуют Индекс промышленного производства, который показывает ежемесячные объемы производства в обрабатывающей промышленности, электроэнергетике, горнодобывающей промышленности и газовой промышленности. Кроме того, этот индекс также предоставляет информацию об уровнях производства и использовании производственных мощностей (отношение объема производства к его мощности).

Промышленное производство является важным показателем экономики, поскольку оно не учитывает цены, добавленные розничным сектором. Использование производственных мощностей позволяет получить представление о силе и спросе в экономике. Если в какой-либо отрасли объем промышленного производства ниже производственных мощностей, это может свидетельствовать о приближающемся спаде или возможности фискального стимулирования. В то время как, если отрасль производит продукции больше, чем ее мощности, это может увеличить риск повышения цен.

Другие факторы, влияющие на фондовый рынок

Многие другие факторы могут оказать влияние на фондовый рынок. Например, компания, зарабатывающая много, влияет на отдельные акции и тенденции в целом. Другие техногенные или стихийные бедствия также могут оказать негативное влияние на экономику и фондовый рынок. Например, COVID 19 оказал негативное влияние на экономику и фондовые рынки по всему миру. Кроме того, экономические циклы естественны; однако, пытаясь определить время рынка, следует тщательно учитывать другие факторы и настроения рынка.

Читать еще: Как инвестировать в акции для начинающих с небольшими деньгами

Вывод

Все экономические факторы, влияющие на фондовый рынок, взаимосвязаны. Рост ВВП приведет к увеличению предложения товаров и услуг, что приведет к росту инфляции. Кроме того, снижение процентных ставок увеличило бы денежную массу в стране, что привело бы к увеличению расходов и, следовательно, росту цен на товары из-за возросшего спроса. Хотя безработица будет тянуть рынки вниз, полная занятость увеличит спрос на товары и услуги и увеличит производственные издержки, что в конечном итоге приведет к росту цен на товары или падению прибыли компании. Следовательно, контролируемое увеличение или уменьшение макроэкономических и микроэкономических факторов способствовало бы стабилизации рынков в стране.

Инвесторы должны иметь возможность использовать различные макроэкономические и микроэкономические факторы для лучшего управления своим портфелем. В свете различных факторов они могут принимать инвестиционные решения. Однако глобальные инвестиции могут помочь диверсифицировать портфель инвестора.

Читать еще: Причины инфляции

Опубликовано: 18.08.2021

Обновлено: 06.02.2022

Другие статьи

Согласно общепринятому мнению,когда компания превосходит оценки доходов Уолл-стрит за данный квартал, цена ее акций должна вырасти.Но так бывает не всегда.Во многих случаяхцена акции снижается после того, как сообщается о прибылях, превышающих ожидания.

Инвесторам необходимо знать, что для снижения стоимости акций есть причина. Это может быть не очевидная причина.

Есть пять основных причин, по которым цена акций может неожиданно упасть :

1. Продажа крупным акционером

Некоторые институциональные акционеры ставят цель продать свои акции по заданной цене или в случае наступления определенного события. Конечным результатом является то, что предложение акций, имеющихся в наличии для продажи (после того, как событие раскрывается) обычно снижает цену акций.

Как среднестатистический инвестор может определить, теряет ли крупный акционер свою позицию? Ответ можно найти в индивидуальных объемах торгов на ленте (или в отчетах о времени и продажах).

Например, в то время как индивидуальные инвесторы обычно торгуют сотнями или небольшими тысячами акций, такие учреждения, как паевые инвестиционные фонды, часто продают акции десятками тысяч акций – или, даже быстро, небольшими объемами, составляющими 3000 или 4000 акций.

Взгляните на данные и попытайтесь определить, действительно ли институциональные продажи снижают цену акций. После завершения продажи, если предположить, что фундаментальные показатели компании останутся нетронутыми, цена акций часто снова довольно быстро подскакивает вверх. Это создает отличную возможность покупки для долгосрочного инвестора.

(Для получения дополнительной информации прочтите « Институциональные инвесторы и основы: по какой ссылке?» )

2. Отрицательные примечания к исследованию

Иногда аналитик, занимающийся продажами, публикует (отрицательную) аналитическую записку о компании либо непосредственно до, либо сразу после публикации результатов. Этот отчет (даже если он носит лишь слегка негативный характер) может повлиять на образ мыслей клиентов фирмы, особенно тех, кто более ориентирован на краткосрочную перспективу. В любом случае, в результате комментариев аналитика часто возникает некоторое давление со стороны продавцов.

В то время как отдельные инвесторы могут иметь проблемы с доступом к этим отчетам, крупные новостные агентства часто сообщают, что был опубликован отчет брокерской фирмы, или сама фирма может опубликовать некоторую информацию о существовании отчета для широкой публики. Опять же, опытный инвестор может использовать эту информацию как возможность для покупки, когда давление со стороны продавцов утихнет, при условии, что в компании не произошло никаких фундаментальных изменений.

(Подробнее об этом читайте в статье « Какое влияние оказывают исследования на цены акций?» )

3. Не соответствует номеру шепота

Часто компания превосходит среднюю оценку Уолл-стрит, но не достигает или превосходит ее. В результате цена его акций падает. Это число – просто неофициальная оценка или слух, распространяющийся по Уолл-стрит. Помимо осведомленности о том, что это за число, инвестор действительно мало что может сделать, чтобы от этого защититься. Однако это действительно служит объяснением некоторых распродаж.

(Чтобы узнать больше, прочтите « Числа шепота: стоит ли слушать?» )

4. Неверные номера

Иногда есть фундаментальная причина для падения акций после объявления прибыли. Например, возможно, валовая прибыль компании резко упала по сравнению с прошлым кварталом, или, возможно, ее денежная позиция резко сократилась. Компания также может тратить слишком много денег на коммерческие, общие и административные расходы (SGA), чтобы платить за запуск нового продукта.

Инвесторы должны внимательно просматривать объявления о прибылях и убытках, чтобы попытаться определить не только то, что компания превзошла оценки прибыли, но и насколько она превзошла их. Определение финансового положения компании имеет первостепенное значение, поскольку любые недостатки рано или поздно обязательно отразятся на цене акций.

Обратите особое внимание на любые (последовательные и / или годовые) изменения валовой и операционной прибыли. Кроме того, обратите внимание на последовательное и годовое снижение остатков денежных средств. И не забывайте искать крупные разовые прибавки или вычитания из чистой прибыли, которые могут повлиять на образ мышления инвесторов. В конце концов, попытайтесь проанализировать, что аналитическое сообщество и СМИ говорят сразу после публикации отчетов о доходах, поскольку их анализ ситуации может на самом деле выявить проблемную область, которую вы упустили.

(Для дальнейшего чтения ознакомьтесь с Прибылью: качество означает все.)

5. Изменение будущего руководства

Большинство публичных компаний проводят конференц-звонок после публикации информации о доходах. Во время этого звонка руководство может делать прогнозы или давать другие указания относительно будущих перспектив компании. Инвесторы должны помнить, что любые указания, противоречащие ожиданиям инвестиционного сообщества, могут оказать существенное влияние на цену акций.

Инвесторам следует попытаться принять участие в конференц-звонке или хотя бы послушать запись воспроизведения, которая часто становится доступной на веб-сайте компании через час или два после того, как состоится первоначальный звонок.

(Дополнительные сведения об этих встречах см. В разделе « Основы конференц-связи».)

Нижняя граница

Почти всегда существует ощутимая причина движения вниз цены данной акции после публикации прибыли, но инвестор должен сыграть роль детектива и попытаться определить, что это за причина. Те, кто способен расшифровать логику (и источник) таких рыночных движений, могут быть щедро вознаграждены.

Акции постоянно растут и падают — выбрать лучшее время для покупки или продажи очень непросто. На котировки влияет практически все: от состояния мировой экономики до сиюминутного настроения инвесторов. Однако есть несколько факторов, от которых цена акций зависит в наибольшей степени. О них и пойдет речь в этой статье.

Сразу отметим, что рыночная стоимость ценных бумаг определяется спросом и предложением. Если по той или иной причине спрос повышается — цена акций растет. И наоборот, если спрос падает — акции дешевеют. Понимание факторов, формирующих спрос на бумаги, поможет вам вовремя предугадать изменение котировок и улучшить результаты долгосрочного инвестирования.

Ситуация на глобальном рынке

Тенденции в мировой экономике влияют на бизнес конкретных компаний и во многом определяют поведение инвесторов. Яркий пример — ситуация с коронавирусом, оказавшая давление на весь фондовый рынок. На фоне неопределенности и всеобщей паники инвесторы начали избавляться от рисковых активов — в результате акции многих компаний упали до рекордных минимумов. Под ударом оказались самые разные отрасли: от туризма и авиаперевозок до металлургии и нефтепереработки.

Среди наиболее пострадавших из-за вспышки коронавируса — авиакомпании. Сокращение пассажиропотока привело к тому, что перевозчикам пришлось отменить многие рейсы или даже приостановить деятельность. Все это спровоцировало резкое падение акций.

12 марта, на следующий день после запрета Дональдом Трампом поездок из Европы в США, акции американских авиакомпаний существенно просели: United Airlines — почти на 16%, Delta Air Lines — почти на 15%, American Airlines — на 19%, Southwest Airlines — на 14,3%.

Не меньше от пандемии страдают и российские авиакомпании. Например, из-за приостановки всех международных и части внутрироссийских рейсов акции «Аэрофлота» упали с 120,3 ₽ в середине февраля до 56,70 ₽ в середине марта. В апреле бумаги отыграли часть падения, сегодня они торгуются выше 70 ₽.

Из-за ситуации с коронавирусом колоссальные убытки терпят и нефтегазовые компании. Закрытие транспортного сообщения и остановка ряда производств привели к снижению спроса и, как следствие, падению цены на нефть.

Например, акции одного из крупнейших американских производителей сланцевой нефти Continental Resources за последние 3 месяца упали на 73%. На фоне распространения коронавируса компания отказалась от квартальной выплаты дивидендов и заявила о сокращении добычи примерно на 30%.

Пока одним компаниям пандемия приносит колоссальные потери, другие считают возросшую прибыль. Ажиотажный спрос на маски, антисептики и противовирусные препараты стал драйвером роста стоимости акций фармацевтических компаний. Вынужденная самоизоляция привела к скачку популярности приложений для просмотра фильмов, сервисов для доставки еды и платформ для удаленной работы — акции их владельцев также прибавили в цене.

В условиях самоизоляции многие обратили внимание на виртуальные развлечения, в том числе — видеоигры. Один из бенефициаров этого процесса — крупнейший представитель игровой отрасли Electronic Arts. С начала года акции Electronic Arts выросли на 7% — до $114 за бумагу.

В ситуации с эпидемиями и другими катаклизмами важно помнить, что как только кризис закончится, а паника утихнет, рынок начнет восстанавливаться. Как правило, это происходит довольно быстро и напоминает V-образный разворот.

Долгосрочные тренды

Более устойчивое влияние на котировки ценных бумаг оказывают долгосрочные тенденции мировой экономики. К ним относятся развитие возобновляемых источников энергии и экологичных производств, рост технологического сектора и распространение социальных проектов. Компании, добившиеся успеха в этих отраслях, могут принести инвесторам существенный доход на большом отрезке времени.

Растущий спрос на электромобили приводит к удорожанию акций их крупнейшего производителя — Tesla. Если год назад акцию Tesla можно было купить за $300, сейчас стоимость одной бумаги превышает отметку в $700. При этом эксперты считают, что акции Tesla не исчерпали потенциал и продолжат расти вслед за увеличением доли компании на рынке электромобилей.

Государственное регулирование

На стоимости акций компании сказываются и меры государственного регулирования. Введение ограничений приводит к падению курса, а появление налоговых льгот, послаблений и грантов способствует росту. К государственной политике особенно чувствительны производители табачных изделий и алкогольных напитков, энергетические и сельскохозяйственные компании.

Например, на фоне решения властей США разрешить продажу системы нагревания табака iQOS акции ее производителя — компании Philip Morris выросли на 2%. Дело в том, что такая позиция государства не только открывает для PM американский рынок, но и может послужить образцом для других стран, которым предстоит принять решение о допуске iQOS на собственные рынки.

На привлекательность акций также влияет изменение ключевой ставки ЦБ. Ее повышение сказывается на акциях негативно: рост стоимости заемных средств увеличивает расходы компании и, как следствие, ухудшает ее финансовые результаты. Все это приводит к падению акций. Противоположная ситуация складывается при снижении ключевой ставки ЦБ. У компаний появляется возможность брать кредиты под более низкие проценты, а значит — их издержки сокращаются, а чистая прибыль и стоимость акций увеличиваются. Кроме того, падение ключевой ставки снижает доходность облигаций и депозитов, увеличивая тем самым спрос на акции.

Финансовые результаты компании

Стоимость акций обычно меняется после публикации компанией очередной квартальной или годовой отчетности. Если результаты превосходят ожидания экспертов и инвесторов, акции растут, а если оказываются ниже — падают. При анализе отчетности эмитента следует обратить внимание на четыре ключевых параметра: чистую прибыль, выручку, капитализацию и долги. Желательно, чтобы первые три росли, а последний уменьшался.

Выручка Apple за первый финансовый квартал 2019-2020 года, который завершился 28 декабря 2019 года, составила $92 млрд. Для компании это рекордный показатель. Позитивный отчет воодушевил инвесторов на покупку акций Apple, которые тут же отреагировали ростом примерно на 2%.

На основе отчетов и пресс-релизов компании можно сделать вывод о размерах будущих дивидендов. Сумма выплат зависит от чистой прибыли предприятия и устанавливается его дивидендной политикой. Сообщения компании о намерении увеличить дивиденды подогревают интерес инвесторов и приводят к удорожанию акций.

Например, в 2019 году совет директоров «Лукойла» утвердил новые принципы дивидендной политики. Компания будет направлять на дивиденды не менее 100% от скорректированного свободного денежного потока, что может привести к росту выплат. На фоне новостей о дивидендах акции «Лукойла» выросли на 3,1%.

Прогнозы аналитиков и настроение инвесторов

Еще один фактор, участвующий в формировании спроса на акции, — прогнозы экспертов. Аналитики инвестиционных банков следят за макроэкономикой, новостями и финансовыми результатами компаний, проводят технический анализ и формируют на основании полученных данных прогнозы изменения котировок. Узнать о них можно из профильных СМИ или обзоров инвестиционных идей. Например, в приложении БКС Премьер вы можете ознакомиться с инвестидеями наших аналитиков и реализовать их на практике, открыв брокерский счет онлайн.

Если инвесторы разделяют мнение экспертов и ожидают, что какое-то событие произойдет — например, компания заключит выгодную сделку или получит высокую чистую прибыль, они начинают покупать акции, не дожидаясь самого события. В результате спрос на ценные бумаги растет, и они дорожают.

После того, как аналитик Morgan Stanley Джозеф Мур повысил рейтинг и годовую цель бумаг компании AMD до $28 за штуку, акции производителя микрочипов рванули вверх. Эксперт заявил о том, что ожидает от AMD высоких финансовых результатов в 2020 году, поскольку у компании появились позитивные факторы роста. На фоне этой новости стоимость акций производителя микрочипов выросла на 8%.

Новостная повестка

Журналистские расследования, публикация инсайдерской информации и откровенные вбросы оказывают довольно сильное влияние на стоимость акций. Повлиять на котировки могут сообщения о том, что у кого-то из руководства обнаружились проблемы со здоровьем или законом, или о том, что компания планирует выпустить новую линейку товаров, заключить крупную сделку или открыть новую производственную линию.

После слов Германа Грефа о том, что он может покинуть пост главы Сбербанка, обыкновенные акции компании понизились на 0,62% — до 264,9 ₽, а привилегированные — на 0,86%, до 234,47 ₽.

Еще один пример — резкое падение цены на нефть, связанное с тем, что 4 марта Министр энергетики России Александр Новак досрочно покинул заседание мониторингового комитета ОПЕК+. На фоне этой новости стоимость барреля Brent на торгах в Лондоне опустилась с $53 до $51,28.

Резюме

Котировки акций меняются каждый день — предсказать их со стопроцентной точностью невозможно. Но знание факторов, оказывающих влияние на бизнес конкретных компаний, позволяет лучше ориентироваться на фондовом рынке, правильно интерпретировать новости и осознанно выбирать активы.

Оценивая перспективы той или иной ценной бумаги, обращайте внимание на ситуацию в мировой экономике, долгосрочные тренды на рынке, влияние государственного регулирования на деятельность компании и ее финансовые результаты. Учитывайте также мнение аналитиков и новости об эмитенте, но помните, что в большинстве случаев они влияют на цену акций краткосрочно и не всегда отражают реальное положение дел в компании.

Эта статья не является инвестиционной рекомендацией.