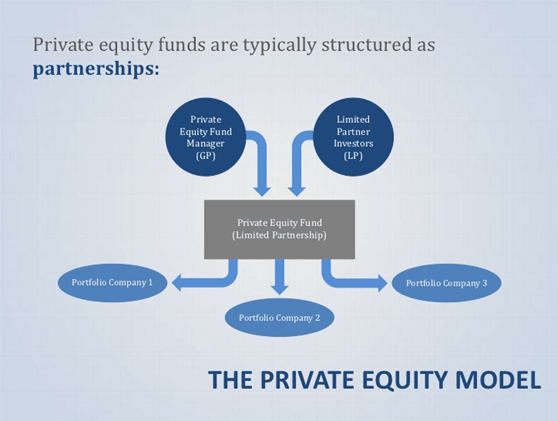

С организационно-правовой точки зрения почти все фирмы, осуществляющие прямые инвестиции — специализирующиеся на венчурном капитале, капитале роста, мезонинном финансировании или кредитных выкупах — являются партнерствами с ограниченной ответственностью (LP).

Даже если фирма организована иначе (например, это могут быть корпоративные фирмы, осуществляющие прямые инвестиции, такие как Intel Capital, принадлежащая Microsoft группа IP Ventures, или In-Q-Tel), в ней практически всегда используется структура штатных должностей, аналогичная партнерству с ограниченной ответственностью.

Таким образом, в центре нашего обсуждения находится структура такого партнерства.

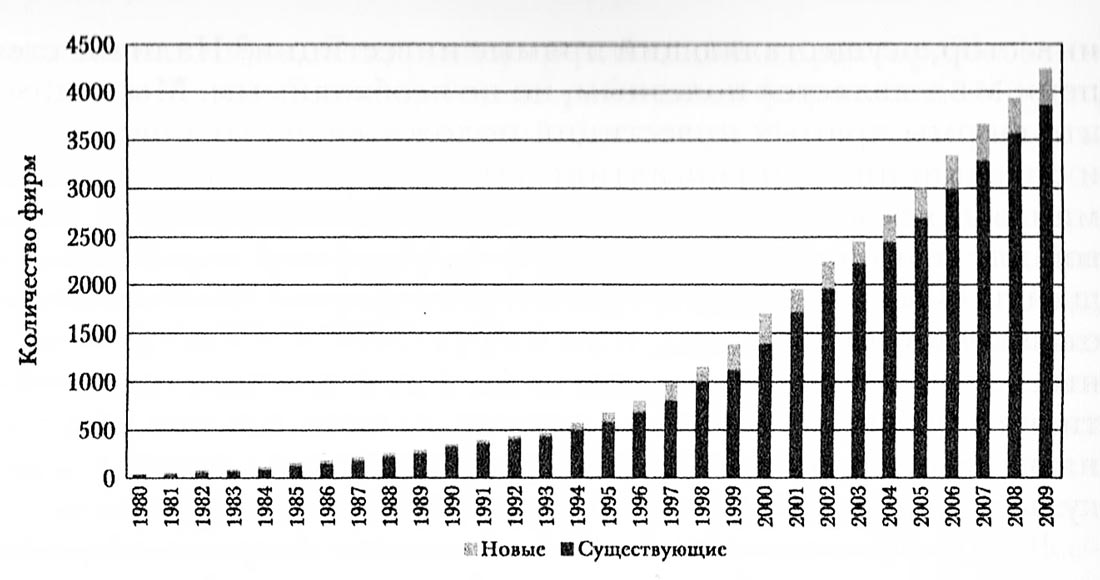

В последние несколько лет, несмотря на колебания в развитии экономики в целом, количество фирм, осуществляющих прямые инвестиции, во всем мире увеличилось, о чем свидетельствуют данные, представленные на рисунке ниже.

В соответствии с оценками информационно-аналитической фирмы Preqin, количество занятых в отрасли прямых инвестиций составило 69 100 человек; при этом головные офисы подавляющего большинства фирм находились в США.

В то же время все большее количество базирующихся в США фирм открывают отделения в других странах. Большинство — в Индии и Китае, некоторые — в Израиле и Европе, чаще всего в Лондоне. Экспансия в другие страны сопряжена с необходимостью преодоления логистических и организационных трудностей, которые мы обсудим позже.

Во многих случаях в рамках партнерства фирма организована как треугольник, основание которого отображает большое количество штатных должностей начального уровня. Эти сотрудники обеспечивают деятельность нескольких лиц, принимающих решения и управляющих фирмой, как показано на рисунке ниже.

Такая конфигурация типична для многих фирм, предоставляющих профессиональные услуги (например, юридических или консалтинговых). В своем описании мы будем использовать наиболее общую номенклатуру названий штатных должностей:

- aналитики;

- cпециалисты;

- принципалы и особые партнеры;

- полные партнеры;

- прочие профессионалы;

- персонал компаний венчурного капитала.

Следует отметить, что несмотря на то, что все эти позиции существуют в большинстве фирм, осуществляющих прямые инвестиции, в некоторых случаях они известны под другими «именами» и даже смешиваются с другими типичными названиями должностей.

Если в одной фирме сотрудника называют аналитиком, то в другой он может называться специалистом, венчурного партнера могут называть особым партнером или просто партнером; принципал в одной фирме может быть младшим партнером где-нибудь еще. Учитывая все сказанное выше, мы приступаем к описанию каждого из уровней.

В конце 2020 позвали выступить в родном городе с лекцией для студентов-магистров по теме «Карьера в инвестиционном фонде». Приехал, выступил! Рассказал об инвестиционных фондах, необходимых знаниях для работы в них, позициях, и мошенниках, с которыми можно столкнуться на старте.

В данной статье осветим основные моменты о которых стоит знать если вы решили начать карьеру на финансовом рынке.

В формате видео вы можете ознакомится с материалом на YouTube-канале. Задать вопросы если таковые возникнут можно в Телеграмм.

Учтите, дорогие читатели, что я буду здесь сильно упрощать для облегчения восприятия.

Участники финансового рынка общими мазками

Для начала сосредоточимся на компаниях, которые занимаются непосредственно инвестициями, и на соответствующих подразделениях банков, в которых вы также можете начать свою карьеру. Первое разделение, которое нам нужно знать:

Есть Sell Side, то есть компании, кому-то что-то продающие. К ним относятся подразделения инвестиционных банков, основной задачей которых является анализ, упаковка, подготовка необходимых документов для последующей продажи компании, выпуска ценных бумаг или публичного размещения акций.

Попутно, в рамках своей работы, они будут эти бумаги кому-то продавать. Поэтому карьера в таких местах сильно связана с «впариванием», хоть и с заумным видом и презентацией на 100 страниц.

Buy Side по большей части состоит из инвестиционных фондов о классификации которых мы поговорим позже. Квалификация сотрудников buy side более критична, в двух словах их основная задача это подбор, анализ и участие в покупке активов в рамках общей инвестиционной стратегии фонда.

К сожалению, начало карьеры обычно попадает на селл-сайд, и с этим ничего не поделать. Сразу покупать активы редко кого берут. А вот бегать и искать деньги — это пожалуйста, такой работы завались.

Два следующих сегмента которые стоит выделить это:

- Retail инвесторы, частные лица, которые используют собственный капитал в работе, либо представляют интересы группы инвесторов.

- Institutions, крупные организации регулируемые государством, например пенсионные фонды.

Подобная сегментация условна, в рамках данной статьи используется для лучшего понимания ситуации на рынке. Крупные игроки могут сочетать в себе buy-side и sell-side подразделения. В начале карьеры важно понимать куда именно вы идете работать.

Помимо описанных ранее финансовых организаций существуют посредники, брокеры, которые в РФ часто являются мошенниками полностью либо частично, или просто недобросовестно относятся к деньгам клиентов и судьбам сотрудников. Подробно такие компании и их продукты описаны в записи лекции.

Еще раз — первое, что надо понять — работа в инвестициях бывает разная. Вас интересует та работа, где нужно «покупать». Если не получается такую найти, сперва можно «продавать».

Куда конкретно пойти работать: банковские подразделения и классификация инвестиционных фондов

Можно пойти в банк. Обычно каждый крупный банк имеет отдел доверительного управления, аналитический отдел, advisory и private banking сервисы. Инвестиционные портфели составленные аналитиками этих отделов и предложенные клиентам зачастую состоят из акций крупных компаний, условно Apple, Alibaba, индексов S&P500 и т.д.

Начиная карьеру в банке вы можете рассчитывать на медленный, но стабильный рост, и если попадете в нужный отдел он будет действительно связан с инвестициями.

Далее мы рассмотрим организации, которые находятся ближе к линии фронта, а стало быть — там окажетесь и вы.

Venture Capital (VC) ориентированы на работу с компаниями на ранней стадии, как правило инвестируют в большое количество проектов, большая часть которых проваливается, а «выжившие» окупают все затраты и приносят прибыль. Вкладчиками венчурного фонда могут выступать как retail так и institutional инвесторы.

Private Equity (PE) фонды сосредоточены на инвестициях в компании, которые не торгуются на открытом рынке, но уже имеют продукт и как правило представляют собой понятные, сравнительно надежные компании. Работают как со своим, так и с привлеченным капиталом.

Идея Hedge Funds (будем понимать ее так) — обгонять рынок, хеджируя свои позиции за счет различных инструментов и стратегий. О некоторых из них я подробно рассказываю в телеграмм-канале под настроение.

Family Offices принято называть компании использующие собственный капитал, либо деньги частной группы лиц, довольно узкой, иногда какой-то богатой семьи — отсюда и название. Сторонний капитал такими фондами как правило не привлекается. Портфели Family Offices могут сочетать в себе акции и облигации, индексы, инвестиции в другие фонды и все что душе угодно, потому что это их собственные деньги.

Криптовалютные фонды работают только с криптой. Стоит отметить что любой фонд может иметь exposure на криптовалюту. Объем средств в управлении криптовалютных фондов, как и exposure на крипту в классических фондах обычно небольшой в виду небольшого размера самого криптовалютного рынка по отношению к классическому.

Также все организации работающие с бумагами публичных компаний можно разделить на два типа: value investing — применяют стратегию в рамках которой необходимо находить недооцененные компании с помощью фундаментального анализа и рыночных мультипликаторов, покупать для своих клиентов и хранить до достижения определенной стоимости, и фонды активного управления, к которым относятся hedge фонды и family offices стремящиеся обогнать рост рынка за счет активных действий — где-то встать в шорт, где-то купить опционов, и т.д.

Кем работать: три типа ролей в инвестиционном фонде

В организационной структуре инвестиционного фонда можно выделить три основных типа ролей:

IR (investment relation), Sales, Sale Side — все что связано с привлечением денег, работой с клиентами и реализации бумаг/активов.

PM (portfolio manager), аналитики, трейдеры — непосредственно управление деньгами.

Разработчики, технический персонал и тд. — разработка необходимого ПО, поддержка инфраструктуры, администрирование.

Опять же приведенная сегментация условна и работа разных отделов зачастую пересекается, что может оказаться плюсом для кандидатов не обладающих достаточной компетенцией для старта с позиции аналитика или PM. Начиная карьеру в sale side или администрировании вы можете получить необходимые знания и перейти на желаемую позицию. Самообразование при таком подходе стоит на первом месте, количество времени необходимое на получение необходимых навыков и знаний зависит только от вас. Подробно задачи и обязанности сотрудников второстепенных ролей описаны в записи лекции, в формате статьи сосредоточимся на ролях связанных непосредственно с управлением деньгами.

Карьера аналитика

Рынок финансов стремительно меняется. Трейдеров в последние годы набирают все реже потому что большая часть действий на бирже осуществляется с помощью программного обеспечения, а классические подходы к формированию и управлению инвестиционным портфелем устаревают, и зачастую не приносят нужных результатов.

В текущей ситуации начать работу на позиции PM без опыта практически невозможно ввиду высоких требований к пониманию рынка, огромного количества инструментов и ответственности за инвестиционную стратегию, в разработке которой PM помогают аналитики. О них далее и пойдет речь. В своем фонде мы делим кандидатов на две категории:

«Рыночные» кандидаты в основном уже имеют опыт работы с ценными бумагами или другими активами, разбираются в инструментах, выдвигают предложения на основе фундаментального и технического анализа.

«Математические» кандидаты в работе анализируют данные по выбранному активу за большой промежуток времени, прогнозируют стоимость и волатильность с помощью математических моделей и алгоритмов. Не так давно мы проводили конкурс связанный с алгоритмами динамического хеджирования, ответ победителя может служить хорошим примером работы «математического» аналитика.

Огромным плюсом для вас будет умение сочетать понимание рынка и необходимые знания в области математики. Сильное отклонение в одну из сторон могут отразится на результатах вашей работы, они не будут объективны и пользы не принесут. Помимо уже озвученного набора компетенций хороший аналитик должен обладать следующими скилами:

Предметное знание одной или нескольких областей. Необязательно понимание нефтяного рынка или зеленой энергетики, вы можете хорошо разбираться в криптовалюте или менее популярной сфере, найдется фонд которому ваши знания пригодятся.

Хорошо развитые Soft Skills помогут вам правильно сформулировать и донести до руководства свои идеи, гипотезы. Зачастую кандидаты не могут обосновать свою позицию, либо наоборот стоят на ней «до конца» не принимая во внимание мнение коллег.

Поиск и анализ информации наряду с упаковкой результатов в понятные коллегам и инвесторам документы это must have. Помимо того что нужно ориентироваться в аналитических агентствах, находить нужные отчеты и правильно интерпретировать полученную информацию, все это нужно делать быстро. Если у вас уже есть примеры вашей работы, прикрепите их к резюме, если нет попросите тестовое задание на этапе собеседования, так вы сможете проявить себя.

Обладая перечисленными выше навыками вы можете рассчитывать на место в хорошем фонде. Если знаний не достаточно то есть смысл попробовать себя на «второстепенной» должности и вернутся к желаемой позиции позже. Относитесь серьезно к выбору места работы, карьера в сомнительной организации (форекс-кухни, популярные брокеры) с большой вероятностью закончится грустью и потерянным временем.

Надеюсь эта информация была для вас полезна, более подробно каждый пункт описан в видео записи лекции. Если у вас остались вопросы — чат с коллегами по цеху, мой канал в телеграм.

Что ценится

Навыки и знания, которые были востребованы еще пару лет назад, сегодня уходят на второй план. Кроме академического образования и профессионального опыта в финансах (hard skills) очень важны и неспециализированные навыки (soft skills):

- грамотное корпоративное управление;

- риск-менеджмент;

- стратегическое мышление;

- анализ;

- умение прогнозировать будущее организации.

Основные профессии

Аудитор

Если просто, то аудитор — это человек, который контролирует бухгалтерию. Он — ревизор, который должен удостовериться, что все многочисленные отчеты поданы корректно, все учтено, а налоги уплачены вовремя и в нужном размере. Аудитор проверяет налоговую и финансовую документацию организации, оценивает, насколько эффективно она работает, и дает рекомендации руководству, как исправить выявленные ошибки. Хороший аудитор — на вес золота, и профессионалы ценятся очень высоко.

Где работать: в аудиторской компании, как частное лицо, оказывающее услуги, как внутренний аудитор в крупной компании

Зарплата на стартена основании вакансий на сайте hh.ru в Москве: на позиции ассистента аудитора в Москве можно зарабатывать от 40–60 000 рублей

Финансовый аналитик

Это специалист, который следит за финансовым состоянием организации и управляет его денежными потоками. Его главная задача — оценить, насколько эффективно расходуются деньги, снизить все возможные риски и повысить прибыль компании.

В крупных компаниях финансовый отдел может состоять из нескольких специалистов по финансам, например:

- финансового аналитика, который обрабатывает данные и находит способы оптимизировать расходы,

- финансового контролера, который отвечает за бюджетирование и корректное расходование этого бюджета,

- и финансового директора, управляющего всеми финансовыми процессами компании.

От финансиста сейчас требуют не просто быть профи в своем деле, но и успевать за всеми технологическими новшествами — владеть электронными таблицами и всеми современными платформами, уметь управлять проектами, постоянно повышать свою квалификацию.

Где работать: Центральный банк, коммерческие и государственные банки, инвестиционные и страховые компании, фонды прямых инвестиций, коммерческие организации, FinTech-проекты

Зарплата на старте: младший финансовый аналитик может зарабатывать от 70–80 000 тысяч рублей.

Бухгалтер

Есть мнение, что бухгалтерия — это скучно и бесперспективно. Да, профессия требует усидчивости и внимания к деталям, но все больше рутинных процессов автоматизируются, и бухгалтеру, отвечающему за свой участок, будь то налогообложение, проведение оплат или расчет зарплаты, остается немало «места для подвига».

Бухгалтер знает все о деньгах компании, в которой работает: откуда поступили, куда ушли и сколько за свою деятельность нужно заплатить налогов. Ценится тот специалист, который сумеет выйти за рамки своей должности — например, рассчитать риски и снизить налоговую нагрузку компании. У бухгалтера есть возможность поработать на разных участках и выбрать тот, что больше всего по душе. Руководит всем главный бухгалтер — это одна из ключевых фигур в финансах, которая контролирует работу всех бухгалтерских направлений.

Где работать: в любой частной или государственной организации, компании или аутсорс-агентстве, которое оказывает бухгалтерские услуги бизнесу.

Зарплата на старте: помощники бухгалтера без опыта работы на первичной документации зарабатывает около 30–40 000 рублей; если небольшой опыт позволяет выполнять более сложные задачи, доход начинается с 50 000.

Специалист по МСФО

Знание международных стандартов финансовой отчетности открывает для специалиста много карьерных возможностей. Профессия очень востребована в иностранных организациях, у которых российские подразделения на регулярной основе отчитываться перед головными офисами. А российским компаниям, которые целятся в иностранные рынки или привлечение инвестиций от зарубежных вкладчиков, тоже нужны такие специалисты.

Какие обязанности надо будет выполнять: трансформировать финансовую отчетность компании в соответствии с международными стандартами, консультировать филиалы компании.

Где работать: международные компании, у которых есть филиалы в России, российские компании, осваивающие зарубежные рынки, российские организации, получающие кредиты в международных банках

Зарплата на старте: помощники специалистов по МСФО могут рассчитывать доход от 50 000 рублей.

Compliance-менеджер

Относительно новая профессия, которая появилась с приходом на российский рынок крупных иностранных компаний. Менеджер тут выступает в качестве контролирующего органа и следит за тем, чтобы вся деятельность организации соответствовала законодательным и корпоративным требования. Например, он участвует в аудиторских проверках, следит за оформлением всей отчетности, занимается урегулированием законодательных вопросов. В целом, сводит правовые и репутационные риски к минимуму.

Где работать: коммерческие компании, аудиторские компании, банки.

Зарплата на старте: специалист поддержки в сфере compliance зарабатывает от 60 000 рублей.

Специалист банковского дела

Банковская сфера разнообразна и отлично подходит тем, кто настроен на поступательную карьеру на стабильном и высокодоходном рынке. Чтобы найти себя, возможно, придется поработать на разных должностях и в разных отделах, потому что работа предполагает и простейшие банковские операции, и составление отчетности, и ведение счетов физических и юридических лиц и многое другое.

Кредитование, инвестиции, ценные бумаги — все это часть банковской сферы, поэтому учиться придется много. Деньги любят счет, а банк любит точность и аккуратность — внимательность и упорство помогут стать настоящим профессионалом своего дела.

Где работать: государственные и коммерческие банки, инвестиционные компании, страховые и кредитные организации

Зарплата на старте: операционисты в банке без опыта работы могут рассчитывать на 40–60 000 рублей в зависимости от задач.

Специалист по инвестициям

Чтобы работать в инвестициях, необходимо от и до знать финансовую сферу, юридические и общеэкономические аспекты. А ещё — быть коммуникабельным, готовым к непростому общению с партнерами и еще более сложным инвестиционным сделкам. IR — investor relations — именно про общение и умение находить общий язык с самыми разными людьми. Это область для тех, кто готов управлять денежными потоками, может рисковать и нести ответственность за свои решения. Инвестиционные аналитики анализируют работу компаний, оценивают стоимость бизнеса, разрабатывают инвестиционные стратегии, отвечают за привлечение средств на развитие бизнеса, либо критически оценивают тех, кто рассчитывает на инвестиции. В инвестициях работать сможет не каждый — для этой профессии нужны стальные нервы, широкий кругозор и большой опыт в финансах в целом.

Где работать: международные компании и инвестиционные фонды; венчурные компании и акселераторы; компании, управляющие частными инвестициями

Зарплата на старте: в инвестиции обычно попадают, получив немалый опыт в самых разных финансовых отраслях.

Если вы уверены, что финансы — это любовь, и нет сомнений в выборе, мы рекомендуем попробовать себя в разных сферах — и в крупной компании в финансовом отделе, и в банке. Работодатели сейчас хотят видеть не столько стабильный опыт в одной компании, сколько подтвержденные знания и разноплановое образование: если у вас есть сразу несколько умений, будет гораздо проще двигаться по карьерной лестнице. В кризисные времена хорошие финансисты особенно ценны. Рынку нужны те, кто умеет считать деньги и не допускает ошибок. Профессионалам рынка и рекрутерам уже давно было понятно, что новый тип профессионала-финансиста — это тот, кто не только хорошо знаком с технологиями, но и обладает гибким умом, умеет быстро учиться и находить информацию, анализировать и применять ее.

Очевидно, что для тех, кто хочет работать с международной отчетностью и глобальными компаниями, не обойтись без английского языка. Финансы — это непросто и это всегда движение вверх для тех, кто амбициозен и хочет добиться карьерных высот. С другой стороны, финансы — и для тех, кто любит структурированность и четкость, возможность планировать и контролировать. Главное, вовремя разобраться в себе и найти свой путь.

What you need to know about private equity jobs

Private Equity Industry Overview

Private equity firms are investment management companies that acquire private businesses by pooling capital provided from high-net-worth individuals (HNWI) and institutional investors. Private equity jobs are some of the most sought-after and competitive careers in finance.

Altogether, private equity firms manage nearly $1 trillion of investment capital, which they put to use through strategies such as direct investment in private companies, leveraged buyouts (LBOs), and sometimes even partial stake purchases in public companies. Large, noteworthy private equity firms include The Carlyle Group, Bain Capital, and Kohlberg Kravis Roberts (KKR). There are many smaller, “boutique” private equity firms that handle smaller dollar amount deals and are usually highly specialized as to the types of companies they invest in.

Private Equity Jobs – A Short Course in How Private Equity Firms Work

In return for providing substantial funding, a private equity firm is usually recompensed as follows:

- It obtains a controlling or sizeable minority equity interest in the company receiving funds, sufficient to effectively provide the private equity firm with managerial control of the company. It then utilizes that control to hopefully direct the company’s growth along a path that maximizes returns on the private equity firm’s investment.

- It also receives a periodic management fee from the company receiving financing (for example, an annual management fee equal to 2% of the total financing provided).

- For each capital fund that a private equity firm manages, it receives a share of yearly profits, and a substantial share of the profits (a typical percentage is 20-25%) when any company the fund has invested in is sold privately or taken public through an initial public offering (IPO). The investment horizon – the time frame for a private equity investment paying off through a private or public sale of the company – is generally between four to seven years. This means that within that time frame, the private equity firm expects to be able to either profitably sell the company outright or relinquish its equity interest in return for part of the proceeds from an IPO of the company.

Private Equity Jobs – Funds

Private equity firms raise a number of pools of capital. Each pool of capital becomes a separate fund that invests in companies selected by the fund manager. The money in the funds is used to acquire an equity interest in a number of private companies. These may include startup companies and companies that were previously publicly traded but have since been delisted from the stock exchange, usually as a result of the stock failing to maintain a minimum price.

Private equity funds appear in the form of either limited partnerships (LPs) or limited liability companies (LLCs) with a finite lifespan. The general/managing partners of a fund will typically spend up to two years raising funds, then invest in and manage companies for four to seven years, and have a plan to exit all of a fund’s investments within 10 years.

Each separate fund managed by a private equity firm is usually dedicated to investing in certain types of companies. For example, one fund may focus on startup technology companies, while another fund may invest growth capital in existing healthcare or pharmaceutical companies.

The total net profit for a private equity firm is the sum of the total profits from each of the funds it manages.

Because private equity firms provide very large amounts of investment capital, there are usually very high minimum investment levels for those wishing to invest in a fund in return for a corresponding share of the fund’s profits. Minimum investments required may range from $250,000 to $1 million. That’s the reason that private equity investing is restricted to institutional investors and very wealthy individuals. Minimum investment requirements vary from one private equity firm to the next, but may also vary among different funds managed by a single private equity firm.

Working in Private Equity Jobs

Private equity jobs manage to attract top talent in the financial services sector. There are a number of key positions to fill at a private equity firm, and virtually all of them require experts in one field or another to fill the positions.

Private equity firms tend to be noticeably smaller, staff-wise, than investment banks, which translates to intense competition for a limited number of slots. Also like investment banks, private equity firms usually have a clear staff structure between junior and senior personnel. Basically, those occupying senior executive positions, such as individual fund managers, are responsible for making key investment decisions, while less experienced junior-level personnel handle the less glamorous work of researching companies, writing reports, and preparing prospectuses.

However, because the staff of a private equity firm tends to operate in smaller, closer quarters, there is often more day-to-day interaction that naturally occurs between upper-level management personnel and entry-level associates. This situation generally tends to foster a more communal, team feeling, and blur the lines of separation between junior and senior staff. To put it one way, working at a private equity firm, you’re probably a lot more likely to go out to lunch with your supervisor or another member of upper-level management than would be the case if you were working in an investment bank.

Because private equity firms expect to employ the cream of the crop, so to speak, they typically pay their employees top dollar salaries and generous performance bonuses. Private equity firms are among the highest-paying employers in the financial world.

Private Equity Jobs – Associates

Associates are the most junior professionals working at private equity firms. Many of them enter private equity work after having gained a couple of years of experience working for an investment bank. Private equity firms rarely hire undergraduates directly out of college, preferring instead for even their lowest-level financial professionals to have at least minimum experience in working in the financial services sector.

Associate work consists mainly of research, due diligence, financial modeling, and report writing. Like analysts and associates in an investment bank, if they aren’t experts at preparing spreadsheets in Excel when they arrive, they become experts soon after arriving. One task typically assigned to associates is reviewing and summarizing confidential information memorandums (CIMs), which are documents produced by investment banks that contain information about potential investment opportunities.

Associates also assist senior personnel in tasks such as monitoring companies in the firm’s portfolio, sourcing deals, handling transactions, and fielding phone calls from investors.

Associate Work as On-the-Job Training

Associates commonly go through a two- to three-year program that includes a lot of on-the-job training. Private equity work is very specialized and little undergraduate or even graduate work serves as direct preparation for it. Most private equity firms structure an associate’s work to gradually teach them the business of private equity, gradually increasing their responsibilities within the firm as their knowledge and skill levels increase.

Salaries for private equity associates vary widely among firms and usually include significant raises from one year to the next, but generally range from $115,000 to around $160,000.

At the end of the two- to three-year period, associates commonly embark on completing an MBA degree or, if they already have one, are promoted to positions of senior associates, vice presidents, or principals.

Private Equity Jobs – Vice Presidents and Principals

The vice presidents and principals at a private equity firm supervise associates and assist managing directors and partners in crafting investment strategies and in negotiating deals with target companies. They frequently carry significant responsibilities for handling negotiations.

As associates move up to this next level in the private equity firm hierarchy, they are expected to produce ideas for investment opportunities by identifying companies to acquire. Because they are more directly involved in generating investments for the firm, vice presidents and principals usually qualify for a significant percentage of the profits from the fund, or funds, that they are assigned to work on.

A primary job responsibility of vice presidents and principals is establishing and maintaining relationships with investment bankers, business consultants, and other financial professionals who can be a source of leads for investment opportunities.

Salary compensation at this level usually ranges between $150,000 and $300,000.

Private Equity Jobs – Managing Directors and Partners

After a few years working as a vice president or principal, private equity professionals can hope to move up to the coveted positions of managing directors or partners.

These are the most senior executives at a private equity firm, the people with the responsibility of making final decisions on what companies a fund invests in and on how the investment deal is structured. They are also the firm’s contact people who provide management direction for portfolio companies. Partners, as the primary individuals who actively solicit investors, are in essence the lifeblood of a private equity firm, while managing directors are the managers of individual funds and responsible for turning investor dollars into high returns on investment (ROI).

As is the case with portfolio managers from mutual fund managers to hedge fund managers, the managing directors of private equity funds receive a hefty percentage of fund profits in addition to salaried compensation. How much? Annual carried interest profit sharing for managing directors and partners of major private equity firms can run upward of $3 million.

Private Equity Jobs – Special Positions

In addition to the financial professionals who occupy the main positions within a private equity firm, there are a number of other professionals who serve special, niche needs for the firm. Lawyers with expertise in investing and corporate purchase deals are important additions whose services help ensure that deals are properly structured from a legal standpoint. Accountants provide important financial analyses of potential target and portfolio companies. Private equity firms may hire a business consultant with industry-specific expertise if they are investing in a company whose business they are relatively unfamiliar with.

Key Skills for Succeeding in Private Equity Jobs

There are a number of key skills that the most successful players in the private equity business have in common. The first of these is solid business analytical skills. Fund managers who choose private equity investments have to be highly skilled, both technically and intuitively, in being able to evaluate companies as potential investments. In addition, they have to stay on top of the market and overall economic trends.

Specific technical skill requirements include:

- Financial modeling

- LBO modeling

- M&A modeling

- General financial analysis

People skills, such as management skills, communication skills, negotiating skills, and networking skills, are also critically important. Private equity investing is very much a team effort within the firm, and also depends heavily on successfully interacting with other financial professionals outside the firm and with the personnel at the firm’s portfolio companies.

In Conclusion – Preparing for a Private Equity Career

A career in private equity can be highly rewarding, both financially and personally. Private equity managers often take a great deal of satisfaction from successfully guiding their portfolio companies to new high levels of profitability.

You can help yourself hit the ground running in the private equity business by arriving as an applicant at a firm with an MBA degree and several years of experience in the banking industry already under your belt.

Additional resources

This has been CFI’s career guide to private equity jobs. To keep learning and advancing your career, check out these additional resources below:

- Private Equity vs Venture Capital

- Equity research overview

- FP&A overview

- Financial modeling guide

- See all career resources

- See all capital markets resources

The typical investment bank is operated in a rigid, strict hierarchy, and more so than most corporate or financial institutions. In his book «How to Be an Investment Banker: Recruiting, Interviewing, and Landing the Job,» Andrew Gutmann likens the structure to the military; rank means a great deal, and there is even a distinct social status between some titles. There is some evidence to suggest this is changing, however.

The specific order or titles might vary a little from firm to firm, but the standard investment banking career order includes:

- Investment Banking Analyst

- Investment Banking Associate

- Vice President

- Senior Vice President

- Managing Director

Non-U.S. investment banks are more likely to use different titles, including more director designations. For instance, the investment banking associate might be called an associate director, or the senior vice president might be a junior director or executive director.

Key Takeaways

- The typical structural hierarchy of an investment bank includes investment analysts, associates, vice president, senior vice president, and managing director.

- Investment banking analysts and associates spend most of their time getting into the nitty-gritty of the job, while those holding positions of VP or higher tend to focus more on client management.

- Salaries for investment banking positions can start as low as $70,000 but go all the way up to the millions at the managing director level.

Investment Banking Analyst

Nearly all entry-level analysts come from top schools and perform very well academically. Most start out with an investment bank on a two-year or three-year program, where they act as the grunts for higher-ranking employees.

It was easier to start out as an analyst during the 1980s and 1990s before firms across the globe adopted the same recruitment strategy; many came from other financial firms or analytical backgrounds. Today, most investment banking analysts are very young and very raw but have outstanding credentials and an eager attitude. Too much experience in other work often leads to the dreaded «overqualified» label and being passed over for a recent master’s degree student.

Many analysts are colloquially referred to as «monkeys» by higher-ups, and most spend their days following orders from associates and directors. The life of an analyst is filled with Excel, PowerPoint, research, and very little sleep. This role is part analyst, part computer technician, and part personal assistant.

The base salary for the average first-year analyst is approximately $100,000 as of June 2022, according to Wall Street Oasis. With bonuses and other compensation, many make six figures and can even make as much as $240,000 by the end of their third year.

Investment Banking Associate

If an aspiring investment banker does not go the traditional route, the associate level is the most likely gateway. Most still come from top MBA programs or were groomed as analysts for a few years, but some are impressive performers in other roles at other financial firms, particularly equity research.

It would be a little misleading to lump all associates into one category. Most investment banks actively treat first-year associates differently from second-year associates, and they treat second-year associates differently from third-year associates. First-year associates spend a great deal of time watching over the analysts and performing many of the same tasks; think group leaders. Third-year associates have proven they can stick around, so the higher-ups groom them for vice president roles.

Analysts spend most of their energy keeping their heads above water and relentlessly crunching numbers. It is not a stretch to say the most important traits are analytical skills and endurance. Associates still need these skills, but their focus shifts to communication. Specifically, an associate needs to process communication between senior bankers and their teams of analysts, and they spend a great deal of energy smoothing things over.

The base salary for the average first-year associate is about $150,000, according to Wall Street Oasis. With bonuses and other compensation, a first-year associate can make approximately $225,000.

Investment Banking Vice President

A vice president is the most junior of the senior bankers and, as far as clients and higher-ups are concerned, carries the first legitimate title. An investment bank vice president is treated as an individual with their own thoughts and opinions.

The life of an investment bank vice president centers on two responsibilities: completing pitch books and managing client relationships. Neither of these is an easy transition, especially for associates who mastered the analytical side but do not have the requisite social graces.

For a normal deal, a VP coordinates a team of associates to put together a pitch and spends their days speaking to clients constantly. Most of the responsibility is delegation, much like a head coach, rather than getting into the nitty-gritty. The most valuable thing a VP can do is develop lasting, strong relationships with clients and senior bankers, but it is also crucial to find a few associates to lean on when time is of the essence.

Salaries are more varied at the VP level than for associates and analysts. This is because the best VPs close bigger deals, and some banks happen to have more lucrative activity than others. Wall Street Oasis puts the average base salary at over $200,000, but the real money comes from bonuses, which can be higher than the salary in a good year.

Senior Vice President

Sometimes called an executive director or a principal, the senior VP slot is as high as most investment banking professionals get; some even spend their entire careers as vice presidents. Life as a senior VP is very different from life as an analyst, associate, or VP, mostly because of the responsibility shifts toward prospecting for new business.

Some banks may have different levels of junior directors or senior vice presidents, with the lower rungs operating like superstar VPs and the higher rungs like sidekicks to the managing director.

Work is not as glamorous or authoritarian as for the managing director, but it probably is not as stressful as for a new VP, either. Senior VPs are on the move a lot, almost like a traveling salespeople, but they are well compensated for their effort. Pay typically ranges between $500,000 and $1 million per year, not including bonuses.

Managing Director

It takes a long time, a great deal of skill, and even a little bit of luck to rise to be a managing director. These are the proverbial kings of the jungle: individuals who wield great authority and are responsible for the profitability of the bank.

The managing director has to know where all of the chess pieces are moving, how all of the deals are progressing, and what is going on with the political/economic environment. Only rarely, and with the most important cases, does the managing director take an active role in a deal. Instead, they reward effective VPs and senior VPs and remove ineffective ones. To take the military analogy, this is the general who stares at the big map and does not carry a rifle into the field.

More so than any other investment banking position, the managing director lives in an in-the-moment meritorious job. The managing director makes the bank lots of money or is replaced. In bad years, the managing director makes no more than base salary, which will be several hundred thousand dollars. In a really good year, it’s possible for them to clear $1 million or more.