Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Какие активы можно купить на ИИС

На ИИС можно купить практически все активы, которые торгуются на российских фондовых рынках. О возможностях тех или иных инструментов, а также ограничениях — в статье.

Индивидуальный инвестиционный счет, или ИИС, — это вид брокерского счета, который дает владельцу возможность получить налоговый вычет. Инвестор может приобретать активы, которые торгуются только на российских биржах — ПАО «Московская биржа» и ПАО «СПБ Биржа».

- ИИC и его особенности

- Облигации на ИИС: консервативная стратегия

- Акции на ИИС: инвестиции в бизнес

- БПИФ на ИИС: готовая диверсификация

- Валюта на ИИС: хранить деньги в долларах или евро

- Налоговый вычет: общий знаменатель

- Кратко

ИИC и его особенности

Инвесторы часто выбирают ИИС для получения налоговых льгот. Налоговый вычет типа А предполагает возврат 13% от суммы, внесенной на счет, но не более 52 000 рублей за год. Чтобы получить максимальный вычет, нужно платить НДФЛ и внести на счет не менее 400 000 рублей. Налоговый вычет типа Б освобождает от НДФЛ доходы на ИИС, но не распространяется на дивиденды. Пополнять ИИС можно только рублями на сумму до одного миллиона ежегодно. Подробнее об ограничениях и отличиях ИИС от обычного брокерского счета — в статье «ИИС vs брокерский счет: в чем разница».

Облигации на ИИС: консервативная стратегия

Облигации — это долговые ценные бумаги. Покупая облигации, инвестор дает деньги в долг эмитенту, а тот выплачивает проценты за пользование деньгами — купоны. Различают облигации федерального займа, муниципальные, коммерческие долговые бумаги и евробонды.

Облигации федерального займа (ОФЗ) выпускает государство. Они считаются самыми надежными, потому что гарантом выступает Министерство финансов. Как правило, среди всех долговых бумаг у них самая низкая ставка по купону. Например, сейчас Минфин размещает выпуск облигации № 53008RMFS (ISIN SU53008RMFS7) с доходностью 9,96% годовых.

Найти облигации федерального займа для покупки на ИИС можно в приложении сервиса Газпромбанк Инвестиции, настроив фильтр по типу бумаги в каталоге. Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Единственный вид ценных бумаг, которые нельзя покупать на ИИС, — ОФЗ-н. Это так называемые народные облигации, которые выпускает Министерство финансов РФ путем прямой подписки через банки-агенты. Они считаются надежным инструментом с купоном выше, чем ставка по депозиту. Тем не менее их нельзя купить на ИИС, поскольку они не обращаются напрямую на бирже.

Муниципальные облигации выпускают городские и региональные власти. Например, Москва, Самара, Нижегородская область и т. д. У каждого региона — свой кредитный рейтинг, и он ниже, чем рейтинг России. Его можно посмотреть на сайте рейтингового агентства «РА Эксперт». Гарантия возврата капитала и выплаты купонов обеспечивается муниципалитетами — то есть, регионами, выпустившими долговые бумаги. Как правило, ставка по купону у таких бумаг выше, поскольку и риск немного больше.

Найти муниципальные или региональные облигации для покупки на ИИС можно в приложении сервиса Газпромбанк Инвестиции, настроив фильтр по типу бумаги в каталоге. Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Корпоративные облигации — считаются более рисковыми, потому что их надежность обеспечивает компания-эмитент. Проверить, насколько надежна компания и сможет ли она вернуть свой займ, можно, изучив ее финансовую отчетность, а также обратившись к кредитным рейтингам. Так, «Эксперт РА» присвоило второй по надежности рейтинг облигациям ГПБ (АО) БО-17 — ruAA+. Это значит, что риск невозврата обязательств эмитентом ничтожен.

Аналитики сервиса Газпромбанк Инвестиции выпускают подборки облигаций, различающихся по уровню риска. Найти их можно на главной странице в веб-версии сервиса или в разделе «Каталог» мобильной версии. Источник: приложение Газпромбанк Инвестиции

Евробонды, или еврооблигации, — еще один инструмент, который можно приобретать на ИИС. По сути, это долговые ценные бумаги, которые выпускаются компаниями-эмитентами не в национальной, а в иностранной валюте. Их могут выпускать как государства, так и коммерческие компании. Для того чтобы инвестировать в такие активы на ИИС, нужно сначала пополнить счет рублями, затем купить валюту, а только потом — евробонды.

Найти еврооблигации для покупки на ИИС можно в приложении сервиса Газпромбанк Инвестиции, настроив фильтр по типу бумаги в каталоге. Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Акции на ИИС: инвестиции в бизнес

Если бизнес активно развивается, увеличивает свою прибыль и улучшает финансовые показатели — стоимость акций может вырасти в несколько раз за год. В дополнение к этому инвестор может получить дивиденды.

Так, за 2021 год акции Газпрома выросли с 210 до 340 рублей, или на 61%. Ожидаемая дивидендная доходность по итогам 2021 года составит порядка 13–15%. Акции МТС за тот же период упали с 330 до 300 рублей, или на 9,7%, но ожидаемые дивиденды в размере 10–12% должны покрыть падение.

Аналитики сервиса Газпромбанк Инвестиции выпускают инвестиционные идеи по акциям ряда эмитентов, а также подборки акций. Найти их можно на главной странице в веб-версии сервиса или в разделе «Каталог» мобильной версии. Источник: приложение Газпромбанк Инвестиции

Преимущество инвестиций в акции — неограниченная доходность, которая зависит от развития компании и ее финансовых результатов. Но, с другой стороны, эта доходность не гарантирована — цена акций может упасть, а компания решит не выплачивать дивиденды.

БПИФ на ИИС: готовая диверсификация

Биржевой паевый инвестиционный фонд (БПИФ, ETF) — это готовый портфель ценных бумаг, которым руководит профессиональная управляющая компания. Она решает, какие бумаги включить в портфель, когда его ребалансировать и как повысить доходность. За управление фондом компания берет комиссию. Например, комиссии FinEx меняются от 0,2 до 1,39% в год. Доходность инвестора уменьшается на эту величину.

Часто в состав фонда входят по 20–30 инструментов. Он может повторять структуру индекса, который позволяет следовать за динамикой всего рынка или включать определенные инструменты. Например, фонд FXIM от FinEx состоит из акций ИТ-сектора США. Покупая один пай или акцию такого фонда, можно инвестировать сразу в целый сектор.

В приложении Газпромбанк Инвестиции можно выбрать более чем из 70 различных биржевых фондов. Источник: приложение Газпромбанк Инвестиции

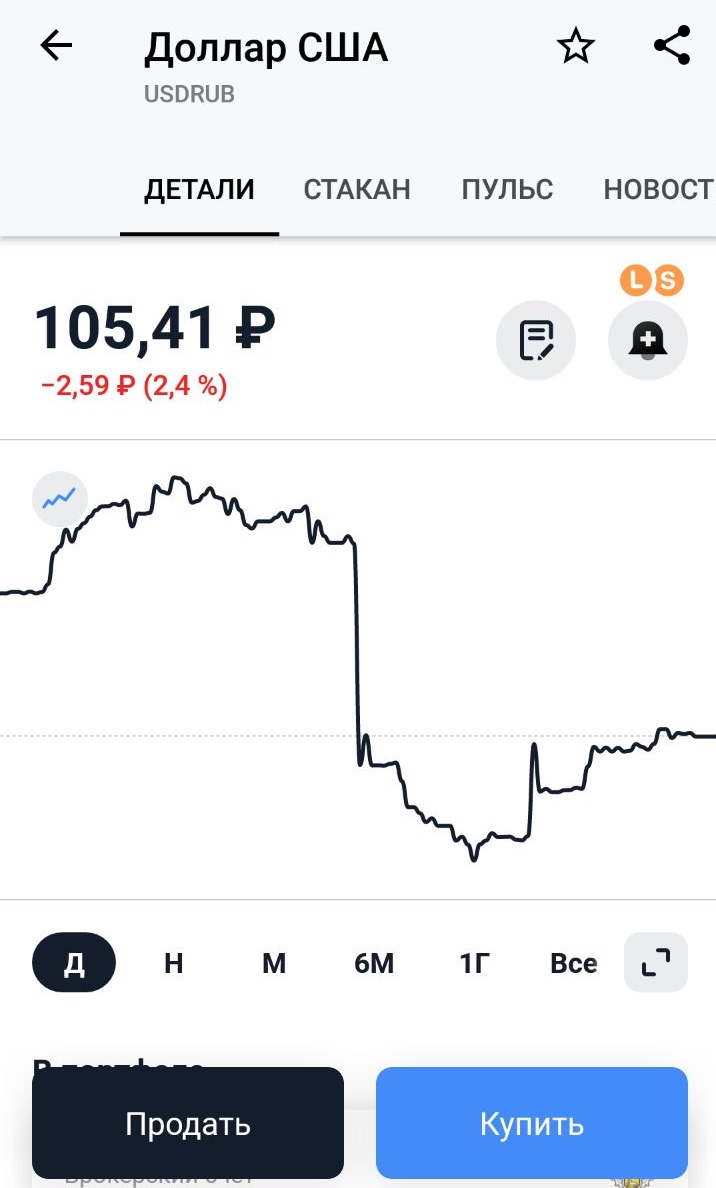

Валюта на ИИС: хранить деньги в долларах или евро

На бирже можно купить валюту, например доллары и евро, и хранить ее на ИИС даже без покупки каких-либо инструментов фондового рынка.

В приложении Газпромбанк Инвестиции можно купить только две валюты — доллары и евро. Этого хватит для торговли большинством ценных бумаг на бирже. Источник: приложение Газпромбанк Инвестиции

Налоговый вычет: общий знаменатель

Преимущество индивидуального инвестиционного счета — налоговый вычет. Какой бы актив или их сочетание ни выбрал инвестор, при определенных условиях он может претендовать на получение налогового вычета. Это позволит увеличить общую доходность счета.

Эти деньги можно реинвестировать и вложить в какой-либо из активов. Тогда на инвестора начнет работать сложный процент — начисленные проценты начинают работать на общую сумму инвестиций. О том, как использовать его в долгосрочной стратегии, — в статье «Как накопить на пенсию на фондовом рынке».

Кратко

- На ИИС можно покупать любые активы, которые торгуются на российских биржах. Исключение составляют ОФЗ-н, которые распространяются путем прямой подписки.

- Выбирать актив стоит в зависимости от своей стратегии и собственной чувствительности к риску.

- Реинвестирование налоговых вычетов позволяет повысить доходность портфеля, а также заставляет работать сложный процент — реинвестированная сумма сегодня может дать большую доходность завтра.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

По итогам 2022 года число индивидуальных инвестиционных счетов на Московской бирже составило 5,2 миллиона. За год на таких счетах наторговали на 1,7 трлн рублей.

В этой статье я разложил все по полочкам для тех, у кого еще нет ИИС или уже есть, но не все понятно. Для этого я собрал вопросы про ИИС, которые чаще всего задают нам в Т—Ж, и подробно ответил на них.

Если у вас есть дополнения, пишите в комментариях.

Главное про ИИС: что, зачем и как открыть

Что такое ИИС? Индивидуальный инвестиционный счет — способ инвестирования, который появился в России в начале 2015 года. Через такой счет можно инвестировать в акции, облигации и другие активы.

ИИС и брокерский счет: в чем разница? Если рассматривать ИИС с самостоятельным управлением, то это, по сути, брокерский счет с налоговыми вычетами и некоторыми ограничениями: ИИС может быть только один одновременно (есть некоторые исключения — к ним еще вернусь), внести на него можно не более 1 000 000 Р за год.

Также есть ИИС с доверительным управлением, где все операции по счету совершает управляющая компания. Ограничения и налоговые вычеты — те же.

Какие плюсы у ИИС по сравнению с брокерским счетом? Прежде всего, налоговые вычеты для налоговых резидентов России. Можно вернуть НДФЛ в размере 13% от внесенной на ИИС суммы, но возврат не может быть более 60 000 Р в год: это вычет на взнос. Или можно не платить НДФЛ с дохода, полученного на ИИС: это вычет на доход.

Еще один плюс — отложенное налогообложение. В случае с вычетом на взнос налог с дохода от сделок на ИИС удерживается только при закрытии счета, а не каждый год, как на брокерском счете. Это хорошо: пока деньги не ушли в налоговую, можно вложить их во что-то и получить дополнительный доход.

Вывести деньги с ИИС сложнее, чем с обычного брокерского счета: для этого ИИС надо закрыть. Это может быть плюсом для тех, кто хочет накопить крупную сумму и при этом испытывает проблемы с дисциплиной, например склонен к спонтанным покупкам.

Какие минусы есть у ИИС? Чтобы инвестор не потерял право на налоговые вычеты, счет должен существовать минимум три года с даты открытия. При этом, чтобы вывести деньги со счета, надо закрыть ИИС:

Например, если ИИС открыт 1 июня 2020 года, то без потери права на вычеты его можно закрыть 2 июня 2023 года. Лучше на несколько дней позже, чтобы точно прошло три года с даты открытия: например, брокер или ФНС могли внести данные в базу не мгновенно, а 2 или 3 июня 2020 года.

Если закрыть ИИС раньше трех лет с даты открытия, право на вычеты пропадает, а уже возвращенный из бюджета налог придется вернуть государству. Также придется уплатить пени за использование возмещенного НДФЛ: 1/300 ставки ЦБ от возвращенного налога за каждый день пользования этими деньгами.

На одного человека может быть открыт только один ИИС одновременно. Будет два ИИС — не будет вычетов ни по одному. При этом в течение месяца допускается иметь два ИИС одновременно, если переносите счет от одного брокера или управляющей компании к другому брокеру или УК.

В конце 2022 года законодательство изменилось. Было разрешено иметь два ИИС одновременно в течение более долгого времени, если второй ИИС был открыт из-за санкций, под которые некоторые российские брокеры и УК подпали в первой половине 2022 года. В таком случае надо было закрыть первый ИИС не позже 28 января 2023 года.

В течение календарного года на ИИС можно внести не более 1 000 000 Р. Иностранную валюту и ценные бумаги вносить нельзя, но и то и другое можно приобрести на ИИС. Правда, периодически начинаются разговоры о том, чтобы не позволять покупать иностранные бумаги на ИИС или не предоставлять вычет на них, но пока это лишь обсуждения.

На мой взгляд, минусы не очень существенные, а вот плюсы делают ИИС интересным инструментом.

Как открыть ИИС? Чтобы оформить ИИС с самостоятельным управлением, нужно обратиться к брокеру, который предоставляет такую услугу. Это, например, Тинькофф Инвестиции, Сбер, ВТБ, «Открытие-брокер».

ИИС с доверительным управлением можно открыть в управляющей компании, например в УК «Первая» или «Альфа-капитал». При открытии счета надо будет выбрать инвестиционную стратегию из предложенных.

Для открытия ИИС в офисе брокера или управляющей компании достаточно паспорта, желательно также знать свой ИНН. Некоторые брокеры и УК позволяют открыть счет удаленно через свой сайт, например с идентификацией через госуслуги.

Если открываете счет у брокера, обычно не требуется сразу пополнять ИИС: он может быть и пустым. В случае с управляющей компанией при оформлении счета обычно сразу нужно внести деньги. Конечно, возможны исключения: правила разных брокеров и УК могут различаться.

Где лучше открыть ИИС? У какого брокера или в какой УК открыть ИИС, зависит от того, что вам нужно: какие ценные бумаги или стратегии интересуют, есть ли у вас счета в банках, связанных с брокерами или УК.

В целом стоит выбрать крупную надежную компанию с низкими комиссиями и качественной поддержкой. Также важно выяснить, получится ли инвестировать в нужные вам активы: например, некоторые брокеры в 2022 году подпали под санкции и больше не дают доступ к иностранным ценным бумагам.

Выбору брокера мы посвятили целую статью. Там подробно рассказано, зачем нужен брокер и на что обратить внимание. Изложенные там принципы в целом справедливы и для выбора УК.

С какого возраста можно открыть ИИС? Обычно такие счета открывают с 18 лет — как и обычные брокерские счета и счета доверительного управления. Некоторые брокеры и УК могут открывать счета с более раннего возраста, например с 16 или даже 14 лет, но для сделок потребуется письменное согласие законных представителей ребенка.

Стоит уточнить в поддержке интересующего вас брокера или УК, с какого возраста они позволяют открыть ИИС.

Что лучше: ИИС с самостоятельным управлением или с доверительным? В чем разница? Если у вас счет с самостоятельным управлением, все решения вы принимаете сами и все операции вы тоже проводите сами. При этом вы платите комиссию брокеру за сделки и, возможно, за хранение ценных бумаг.

У всех брокеров свои комиссии: они могут заметно различаться между брокерами и между тарифными планами. Также есть комиссия биржи, но многие брокеры включают биржевую комиссию в свою, то есть не взимают ее отдельно.

Инвестировать через брокера выгоднее, но советуем сначала разобраться с основами инвестирования, иначе можно ошибиться и потерять деньги.

Если у вас ИИС с доверительным управлением, за вас все сделает управляющая компания согласно выбранной вами стратегии. Это проще, чем управлять самостоятельно, но УК каждый год будет брать несколько процентов от вашего капитала в качестве комиссии.

УК не гарантирует доходность. Более того, даже если на ИИС будет убыток, УК все равно возьмет комиссию за управление.

Дальше в статье я буду говорить в основном про ИИС с самостоятельным управлением, открытый через брокера.

Может ли госслужащий иметь ИИС? Может: в законах нет ограничений на открытие ИИС госслужащими или их родственниками.

При этом некоторым госслужащим нельзя инвестировать в иностранные финансовые инструменты, которые доступны в том числе через ИИС. При вложении в отдельные российские ценные бумаги у госслужащих возможен конфликт интересов. Например, если вы владеете акциями компании, которую по долгу службы должны проверять на соблюдение законов. В такой ситуации понадобится оформлять доверительное управление или продавать бумаги.

Выясните, распространяются ли запреты на вас, чтобы вкладываться только в разрешенные активы, и включите ценные бумаги в отчет об имуществе и доходах.

Можно ли иметь одновременно и ИИС, и брокерский счет? Можно. Брокерских счетов, кстати, можно открыть сколько угодно, в отличие от ИИС, который может быть только один одновременно, кроме случаев переноса ИИС из одной брокерской компании или УК в другую.

Можно ли перевести брокерский счет в ИИС? Нет, так не получится. Надо открывать именно ИИС.

На какой срок открывается ИИС? Нужно ли его закрыть через три года? Срок действия ИИС не ограничен ни законами, ни договором с брокером. Три года с даты открытия — минимальный срок существования ИИС, который нужен для права на налоговые вычеты.

Пользоваться счетом можно и по истечении трех лет, он не закроется сам. Право на вычеты тоже останется.

Что будет при выводе денег с ИИС? Чтобы вывести деньги с ИИС, надо закрыть счет. Если это случится менее чем через три года с даты открытия, вы потеряете право на налоговые вычеты по этому ИИС. Придется вернуть государству возвращенный НДФЛ и уплатить пени.

При этом некоторые брокеры позволяют получать купоны и дивиденды на внешний счет вместо ИИС, тогда закрывать ИИС не придется. К этому еще вернемся.

Можно ли закрыть ИИС, открыть новый и пользоваться вычетами на новом ИИС? Можно. В законодательстве нет ограничений на это.

Застрахованы ли вложения на ИИС? Нет, это не банковский вклад. АСВ не страхует ни ИИС, ни брокерские счета. Но если брокер перестанет работать, то активы можно перевести к другому брокеру. Если УК перестанет работать, активы тоже не потеряются.

Как закрыть ИИС? Зависит от брокера. Где-то достаточно подать заявку на закрытие счета в личном кабинете на сайте брокера или в приложении, а где-то понадобится прийти в офис.

При закрытии ИИС можно продать все активы и вывести деньги, а можно перенести активы на обычный брокерский счет. Второй вариант сложнее, но может быть выгоднее с точки зрения налогов. Об этом расскажу немного позже.

Как инвестировать с ИИС

Какая минимальная сумма нужна для открытия ИИС? Обычно брокеры позволяют открыть ИИС и не зачислять на него деньги, но без денег нет инвестиций.

Для создания диверсифицированного портфеля на основе биржевых фондов хватит и нескольких тысяч рублей. Однако чем больше денег вложите, тем заметнее будет эффект не в процентах, а в деньгах.

У некоторых брокеров возможны повышенные комиссии, когда на счете денег и ценных бумаг меньше чем на 30—50 тысяч рублей. Впрочем, если на ИИС ничего нет, то и комиссий обычно нет.

Если речь про ИИС с доверительным управлением, то при открытии счета обычно требуется внести деньги. В зависимости от УК и выбранной стратегии может потребоваться несколько тысяч или несколько десятков тысяч рублей.

Как перевести деньги на ИИС? Владельцу счета нужно просто перевести деньги по реквизитам своего ИИС. Например, через интернет-банк, банковское приложение или кассу банка.

Реквизиты сообщит брокер после того, как вы откроете ИИС.

Как часто можно пополнять ИИС? Так часто, как захотите. Единственное ограничение — больше 1 000 000 Р в течение календарного года внести нельзя.

Как покупать и продавать ценные бумаги на ИИС? Необходимо иметь деньги на счете и подать заявку на покупку акций, валюты или других активов. Для этого понадобится специальная программа для компьютера, например QUIK, или приложение для смартфона. Их можно получить у брокера. Фирменные приложения брокеров обычно есть в магазинах приложений типа Google Play — по крайней мере, если брокер не под санкциями. Если брокер под санкциями, его приложение может быть доступно на его сайте.

Некоторые брокеры также принимают заявки по телефону. Как в фильмах, да. Для этого надо позвонить брокеру, назвать себя и номер счета и пройти проверку, например назвав кодовое слово. Далее надо сказать, что вы хотите купить или продать: название актива, количество лотов, нужную вам цену. Сотрудник брокера совершит сделку за вас.

За голосовое поручение может взиматься дополнительная комиссия, так что сначала изучите тарифы брокера. Через QUIK и тем более приложение для смартфона совершать сделки удобнее.

Куда можно вложиться на ИИС? В акции, облигации, биржевые фонды, фьючерсы и опционы, валюты, которые торгуются на российских биржах.

Все брокеры с помощью ИИС дают доступ к фондовому рынку Московской биржи, где торгуются акции, облигации и фонды. Большинство брокеров также пускает на срочный и валютный рынки Московской биржи.

Однако брокеры могут ограничивать доступ к каким-то активам. Например, с мая 2018 года «Промсвязьбанк» не позволяет совершать сделки с иностранными финансовыми инструментами, включая ETF. Брокеры, которые весной 2022 года подпали под санкции, не дают доступа к иностранным бумагам.

Заранее выясните, что выбранный вами брокер позволяет делать на ИИС. Вдруг вам важно покупать на бирже доллары или торговать фьючерсами, а брокер не дает доступ на валютный или срочный рынок?

Есть ли доступ к иностранным биржам через ИИС? Нет. Доступны только Московская и Санкт-Петербургская биржи, причем доступ к последней на ИИС дают не все брокеры.

Например, Сбербанк не позволял совершать сделки на Санкт-Петербургской бирже на обычном брокерском счете и на ИИС даже до санкций, а Тинькофф Инвестиции дают туда доступ и в начале 2023 года.

Есть ли ограничения по покупке и продаже активов? Как часто можно совершать сделки? Ограничений нет — если биржа работает, можете совершать сделки. Никаких отличий от обычного брокерского счета.

Но помните, что активная торговля — рискованное занятие. Можно заработать, можно потерять деньги. На мой взгляд, долгосрочные инвестиции с небольшим числом сделок проще и надежнее, но выбор за вами.

Куда поступают купоны и дивиденды? Зависит от брокера. Некоторые брокеры зачисляют купоны и дивиденды только на ИИС, некоторые позволяют зачислить эти деньги на банковский или брокерский счет. Во втором случае дивиденды и купоны можно будет внести на ИИС самостоятельно, получив потом вычет на взнос с этой суммы.

Зачисленные на ИИС купоны и дивиденды считаются пополнением счета? Если они сразу поступили туда, то не считаются, то есть не входят в тот 1 млн в год, который можно вносить на ИИС, и не подходят для получения вычета. Но если вы получили их на банковский или брокерский счет, а затем сами перевели на ИИС, тогда это считается пополнением счета.

Сколько можно заработать с помощью ИИС? Зависит от того, сколько вложить, куда и на какой срок. Инвестиции — это всегда риск, возможны убытки, а доходность не гарантируется. Все как на брокерском счете, но налоговые вычеты ИИС позволяют заработать больше: либо вернуть НДФЛ, либо не платить его с дохода, полученного на ИИС.

Например, облигации федерального займа и облигации крупных компаний в апреле 2022 года давали доходность 10—15% годовых, а с учетом вычета на взнос получится 15—20%.

Можно ли на ИИС просто держать деньги, не инвестируя? Можно, но не стоит так делать. Деньги не застрахованы, а заработать в таком случае получится только на возврате НДФЛ благодаря вычету на взнос. При этом есть риск, что налоговая откажет в вычете, к чему я еще вернусь. Лучше купить, например, ОФЗ и получить деньги и в виде купонов, и в виде вычета.

Вычеты по ИИС

Кто может получить налоговый вычет по ИИС? Вычеты положены налоговым резидентам РФ — тем, кто находится на территории России не менее 183 дней в течение 12 месяцев подряд. Для права на вычеты надо соответствовать требованиям: не закрывать ИИС хотя бы три года с даты открытия и не иметь других ИИС одновременно с тем, по которому хотите вычет, кроме случая переноса ИИС между брокерами или УК.

Далее подробно разберу, как устроены оба типа вычета по ИИС.

Что дает вычет на взносы (тип А)? Этот вычет позволяет возвращать НДФЛ в размере 13% от суммы, внесенной на ИИС за этот год. Обычно считается, что максимальный размер возврата НДФЛ — 52 000 Р.

Чтобы получить возврат в таком размере, надо внести на ИИС за год 400 000 Р или больше и уплатить в том же году НДФЛ в размере 52 000 Р или больше. Учтите, что больше, чем был фактически уплачен НДФЛ за год, вернуть нельзя.

Например, в 2022 году вы внесли на ИИС 200 000 Р, а НДФЛ по ставке 13% за тот же год у вас был удержан в размере 40 000 Р. В 2023 году можно запросить у налоговой возврат 26 000 Р — 13% от 200 000 Р. Чтобы вернуть все 40 000 Р налога, надо было внести на ИИС почти 308 000 Р или больше.

На самом деле предельный размер возврата сейчас — 60 000 Р. Чтобы преодолеть планку 52 000 Р, нужен доход более 5 000 000 Р в год. Тогда из-за более высокой ставки налога (15%) размер возврата может достичь 60 000 Р.

Если хотите возвращать НДФЛ каждый год, надо каждый год вносить деньги на ИИС. Не было пополнения — не будет вычета за этот год:

Как получить вычет на взносы? Необходимо подать налоговую декларацию 3-НДФЛ, а вместе с ней — договор на обслуживание ИИС и документы, подтверждающие, что вы внесли деньги на ИИС. Сделать это надо в течение максимум трех лет после года, в котором возникло право на вычет.

Подать декларацию можно уже в начале следующего года. Внесли деньги на ИИС в 2020 году — обращайтесь за вычетом за 2020 год в 2021, 2022 или в 2023 году. Внесли деньги в январе и апреле 2021 — обращайтесь за вычетом за 2021 год в 2022, 2023 или 2024 году и так далее.

Как это сделать через сайт налоговой, читайте в нашей статье.

С 2022 года вычет можно получить и в упрощенном порядке. Брокер или УК сообщит в налоговую, что инвестор пополнил ИИС, и налоговая подготовит заявление о вычете. Его надо будет подписать в личном кабинете на сайте налоговой.

Не все брокеры и УК поддерживают упрощенный порядок. Список компаний, подающих в ФНС сведения о праве на вычет в таком порядке, есть на сайте ФНС. На середину февраля 2023 года в списке было 17 брокеров и УК.

Куда и когда поступает вычет? Налоговая вернет НДФЛ на те реквизиты, которые вы укажете в заявлении — его можно подать вместе с декларацией. У налоговой есть три месяца на камеральную проверку и месяц на перечисление средств.

Как быстро налоговая перечислит деньги, зависит от инспекции и вашей удачи: кому-то НДФЛ возвращают за пару месяцев или даже быстрее, кому-то на исходе четвертого, а иногда налоговая нарушает сроки и присылает деньги позже, чем должна.

В случае с упрощенным порядком камеральная проверка должна занимать не более месяца, а на перевод денег дается 15 дней.

Что можно делать с полученным вычетом? Вы решаете сами, ограничений нет: это ваши деньги. Например, можно внести эту сумму на ИИС и купить еще немножко ценных бумаг, а можно отложить в «подушку безопасности» или потратить на жизнь.

Можно ли вернуть НДФЛ, если нет белой зарплаты? НДФЛ платят не только с зарплаты. Суммы, с которых его платят, называются налоговой базой, и с 2021 года налоговый кодекс различает девять налоговых баз.

Вернуть или не платить НДФЛ благодаря этому вычету можно, если доход относится к основной налоговой базе. Это не только зарплата и похожие выплаты, например авторские вознаграждения, но и другие поступления, например доход от продажи недвижимости и проценты по вкладам.

Может ли ИП получить вычет по ИИС? Только если выбран режим ОСН. В остальных случаях ИП не платит НДФЛ по ставке 13%. ИП обычно выбирают более выгодные режимы налогообложения, например упрощенку или вмененку. Но там нет налога на доходы по ставке 13%. Значит, и возвращать будет нечего.

А вот если вы ИП и при этом платили НДФЛ с каких-то других доходов, то НДФЛ можно вернуть. Например, ИП на УСН может продать квартиру и заплатить налог с полученного дохода. Этот налог можно вернуть или зачесть с помощью вычета по ИИС.

Может ли самозанятый получить вычет по ИИС? Нет. Самозанятые платят налог по ставке 4% или 6%. Это не подходит для вычета на взнос.

Но если самозанятый получил доход, где ставка налога 13%, например проценты по вкладам, можно применить вычет на взнос.

Можно ли получать вычеты на взнос после трех лет существования ИИС? Можно. Главное, чтобы соблюдались условия: счет пополняется, удерживается НДФЛ по ставке 13% с дохода, отнесенного к основной налоговой базе, а вы — налоговый резидент России. И, конечно, не должно быть других ИИС одновременно с тем, по которому вы хотите получить вычет, кроме случая переноса ИИС между брокерами или УК.

Можно ли совместить вычет на взнос с имущественным или социальным вычетом? Можно, однако есть но. Возврат НДФЛ не может превышать сумму уплаченного НДФЛ или НДФЛ, который надо уплатить по итогам года.

Например, ваш НДФЛ за 2020 год был 40 000 Р. В 2020 году вы внесли на ИИС 350 000 Р и потратили на платное лечение 100 000 Р. Можно вернуть 45 500 Р с помощью ИИС и еще 13 000 Р за платное лечение. В сумме это 58 500 Р, но налоговая вернет лишь 40 000 Р — столько, сколько с вас удержали НДФЛ за этот год.

Что дает вычет на доход (тип Б)? Этот вычет освобождает инвестора от уплаты НДФЛ с дохода от операций на ИИС независимо от размера дохода. К купонам облигаций это тоже относится.

Например, в начале 2018 года вы открыли ИИС и внесли на него 300 000 Р. Вы рискнули и удачно вложились в акции, которые вскоре заметно подорожали. В середине 2021 года вы решили продать акции и закрыть ИИС. После продажи акций на счете стало 800 000 Р, то есть ваш доход после вычета комиссий — 500 000 Р.

НДФЛ при закрытии ИИС составит 65 000 Р, но если примените вычет на доход, эти 65 000 останутся у вас: брокер не станет удерживать налог.

Если бы вы заработали миллионы, то налог благодаря этому вычету все равно бы не был удержан.

Вычет типа Б касается любого дохода на ИИС? Нет. Он освобождает от НДФЛ доход от операций с ценными бумагами и производными инструментами, а также доход в виде купонов облигаций. Вычет не распространяется на доход от сделок с валютой и драгметаллами, также будет удерживаться налог с дивидендов.

Как получить вычет на доход? Надо взять в налоговой справку о том, что по этому ИИС вы ни разу не использовали вычет на взносы. Отдайте брокеру или УК справку перед закрытием счета и запросите вычет, и брокер или УК не удержат НДФЛ от прибыльных операций на счете.

Вычет можно получить и через налоговую, если вы не стали просить его через брокера или УК, в том числе можно получить в упрощенном порядке. Но через брокера или УК это быстрее и проще, так как в случае с налоговой вычет придется запрашивать по окончании года, когда вы закрыли ИИС.

Можно ли совместить вычеты типа А и Б? Нет. Можно использовать только один вид вычета. Если хотя бы раз использовать вычет на взносы (тип А), вычет на доход (тип Б) по этому ИИС уже не применить. Если при закрытии ИИС применить вычет типа Б, не получится запросить вычет типа А по тому же счету.

На новом ИИС у вас снова будет выбор между типами А и Б.

Какой тип вычета лучше выбрать? Зависит от суммы на счете, доходности инвестиций, размера уплаченного НДФЛ. В большинстве случаев вычет на взносы выгоднее, но есть нюансы.

У нас есть подробный разбор с расчетами, а на сайте Московской биржи сравнили экономический эффект вычетов типа А и Б при доходности 10% годовых и внесении 400 000 Р каждый год. В таких условиях вычет типа Б станет выгоднее на 13-й год. В других условиях может быть иначе: чем больше доходность, чем больше денег на ИИС и чем дольше они работают, тем интереснее становится тип Б.

Когда нужно выбрать вид вычета? Когда захотите. При открытии ИИС выбирать вычет не требуется, это можно сделать позже. Но не затягивайте: если захотите вычет типа А, вернуть НДФЛ получится максимум за три прошлых года.

Например, если вы открыли ИИС и внесли на него деньги в 2019 году, обратиться за вычетом типа А за 2019 год надо не позднее 2022 года, иначе вычет за 2019 год будет потерян. Вычет за 2020 год надо попросить не позже 2023 года и т. д.

Вот как это выглядит:

Особенности и нюансы ИИС

Можно ли перевести ИИС от одного брокера к другому? Обычно да, хотя не все брокеры могут принимать ИИС от другого брокера. При переводе НДФЛ не удерживается, право на вычеты не теряется.

Перевод займет несколько дней или даже недель. Обычно перевод ценных бумаг из депозитария одного брокера в депозитарий другого — платная услуга.

Потребуется открыть ИИС у нового брокера и в течение месяца успеть перевести активы со старого ИИС на новый. Не успеете за месяц — потеряете право на вычеты по обоим счетам. Чтобы успеть все сделать, стоит заранее выяснить все детали у старого и нового брокеров.

Почитайте нашу статью про перенос ИИС, чтобы разобраться в процессе и понять, готовы ли вы на это.

Еще раз напомню, что в 2022 году были другие правила. Если из-за санкций инвестору открыли еще один ИИС для перевода активов на него, то старый счет можно было закрыть и после 30 дней, главное — успеть до 28 января 2023 года.

Можно ли перевести ценные бумаги с брокерского счета на ИИС? Нет. Можно сделать наоборот, перевести активы с ИИС на брокерский счет, но для этого надо закрыть ИИС.

Можно ли на ИИС использовать «трехлетнюю льготу» — вычет по сроку владения? На ИИС — нет. Но вполне законно при закрытии ИИС перевести ценные бумаги с ИИС на брокерский счет, дождаться трех лет с даты покупки бумаг и воспользоваться вычетом по сроку владения — уже на брокерском счете. У нас есть подробный разбор, как это работает.

Можно ли получать доход и выводить деньги с ИИС без закрытия счета? Если брокер позволяет получать дивиденды и купоны на банковский счет вместо ИИС, можно получать деньги, не закрывая счет. ЦБ рекомендует брокерам разрешать клиентам — владельцам ИИС выбирать, на какой счет зачислять доход от ценных бумаг.

Если брокер позволяет получать дивиденды на банковский счет, с помощью дивидендов можно вывести с ИИС часть средств. Купите акции хотя бы за два рабочих дня до дивидендной отсечки — даты формирования реестра акционеров. Вы попадете в реестр, и через некоторое время на банковский счет поступят дивиденды, которые можно использовать как захотите. После отсечки акции можно оставить в собственности или продать и купить другие акции, чтобы получить на внешний счет дивиденды и от них.

Это не очень удобный способ: надо все тщательно продумать и рассчитать, чтобы не потерять деньги. Не забудьте, что после последнего дня, когда можно попасть в реестр акционеров, цена акций обычно падает примерно на размер дивидендов, а с дивидендов удерживается налог.

Подобное можно сделать и с купонным доходом по облигациям, если брокер позволяет получать купоны на банковский счет вместо ИИС. Учтите, что в этом случае с купонов сразу удержат НДФЛ. Если бы купоны зачислялись на ИИС, налог с купонов был бы при закрытии счета — или его бы не было вовсе, если при закрытии счета применить вычет типа Б.

Можно ли с ИИС вывести деньги в иностранной валюте? Законодательство не запрещает так делать. ЦБ даже выпустил письмо и напомнил об этом брокерам, УК и депозитариям. Позволяет ли так делать ваш брокер или УК, лучше уточнить в службе поддержки.

Можно ли с помощью ИИС возвращать НДФЛ от прибыльных сделок на брокерском счете? Раньше было можно, и у нас об этом даже был отдельный материал. С доходом от ценных бумаг, полученным начиная с 2021 года, это не работает, так как теперь доход от сделок с ценными бумагами и производными инструментами считается налоговой базой, к которой не применяется вычет на взнос.

Может ли налоговая отказать в вычете? Может вот в каких случаях:

- У вас окажется два ИИС одновременно. Чтобы снизить риск, не открывайте новый ИИС, не закрыв старый и не подождав для надежности несколько дней.

- Окажется, что вы не налоговый резидент России. На какую дату важно быть резидентом, чтобы получать вычеты, мы разбирали в отдельной статье.

- Налоговая решит, что вы вносите деньги на ИИС только ради вычета, а инвестировать не собираетесь. Такое теоретически может произойти, если вы вносите деньги и ничего не покупаете на ИИС, а только обращаетесь за вычетом или вообще внесли деньги на счет только под конец третьего года, не совершали операций с ценными бумагами и почти сразу закрыли ИИС, после этого попросив вычет.

Даже если ИИС вас интересует только из-за вычета на взнос, хотя бы часть внесенных денег вложите в какие-то активы, например в ОФЗ или фонд денежного рынка.

Что будет с ИИС при разводе супругов? Если счет открыт и деньги на него внесены до регистрации брака, то активы на ИИС — собственность того, на чье имя оформлен счет. А вот если ИИС оформлен в браке, деньги и ценные бумаги на счете почти наверняка придется делить. Советую посмотреть статью про раздел счета и подумать о брачном договоре.

Могут ли приставы арестовать ИИС? Приставы могут арестовать активы на счете. Хотя по закону активы на ИИС используются только для исполнения или обеспечения обязательств на этом счете, эта норма не защищает ИИС от суда и приставов. Она означает лишь то, что нельзя гасить задолженность по обычному брокерскому счету или платить по нему налоги из средств на ИИС.

Передается ли ИИС по наследству? Активы на ИИС — это имущество. Оно передается по наследству так же, как ценные бумаги и деньги на обычном брокерском счете или банковский вклад. А вот право на налоговые вычеты не наследуется.

Как долго все это будет работать? Достоверно не известно. Периодически заходит речь о том, чтобы изменить систему вычетов за использование ИИС, но на конец января 2023 года все работает так, как описано в этой статье.

В середине декабря 2022 года мы собрали все, что известно о возможных изменениях и так называемом ИИС третьего типа, в отдельной статье. Спойлер: по крайней мере часть условий может ухудшиться.

Может быть хорошей идеей открыть ИИС, пока ничего не изменилось. Возможно, нововведения в законах не коснутся уже существующих ИИС и получится применить вычеты по старым нормам.

Самое важное, что нужно знать об ИИС

ИИС — удобный способ инвестирования на срок от трех лет.

Если вы платите НДФЛ, его можно вернуть с помощью вычета на взносы на ИИС. Правда, это не относится к НДФЛ с дивидендов и со сделок с валютой и драгметаллами. Если подходящий для вычета НДФЛ с вас не удерживается, то можно использовать вычет на доход и не платить налог с дохода по этому счету.

Оба вида вычета позволяют инвестировать более выгодно, чем через обычный брокерский счет, а ограничения не такие существенные. Подумайте об открытии ИИС, если у вас его еще нет.

Как начать инвестировать

Если у вас еще нет ИИС, откройте его в Тинькофф Инвестициях — это быстро и бесплатно.

Открыть счет

Личный кабинет клиента

Что такое индивидуальный инвестиционный счет (ИИС)?

Индивидуальный инвестиционный счет (ИИС) – это разновидность инвестиционного счета, открываемого брокерами и доверительными управляющими, предназначенного для проведения операций с ценными бумагами инвестором или доверительным управляющим в интересах инвестора. Главной особенностью ИИС является возможность получения инвестором налогового вычета в случае пользования счетом ИИС не менее трех лет. В Управляющей компании счет ИИС может быть открыт инвестору в рамках договора доверительного управления активами.

ИИС открывается физическим лицам с января 2015 года в соответствии с государственной программой по привлечению инвестиций на российский рынок ценных бумаг с возможностью взноса не более 1 000 000 рублей в год.

Какие бывают типы инвестиционных налоговых вычетов по ИИС?

Инвестиция размером не более 1 000 000 рублей в год, сделанная на срок не менее трех лет, позволяет инвестору получить налоговый вычет:

• 13% от ежегодной суммы инвестирования (но не более чем с 400 000 рублей, внесенных в течение года) в виде возврата средств из бюджета РФ (до 52 000 рублей в год). Инвестиционный налоговый вычет может быть применен к любому типу полученного инвестором в налоговом периоде дохода, облагаемого по ставке 13%

или

• освобождение от уплаты НДФЛ в 13% с дохода, полученного по операциям на ИИС, по истечении трех лет при закрытии счета.

Совмещение налоговых вычетов не предусмотрено.

Как можно получить инвестиционный налоговый вычет?

Для получения инвестиционного вычета от ежегодной суммы инвестирования ( но не более чем с 400 000 рублей, внесенных в течение года), необходимо подать в налоговую инспекцию налоговую декларацию по форме 3-НДФЛ по завершении налогового периода. К налоговой декларации необходимо приложить документы, подтверждающие получение дохода, облагаемого по ставке 13%, в соответствующем налоговом периоде, а также документы, подтверждающие факт зачисления денежных средств на ИИС (ст. 219.1 п.3 НК РФ), и заявление на возврат налога с указанием банковских реквизитов инвестора.

Второй тип инвестиционного налогового вычета: при расторжении договора на ведение ИИС, по прошествии не менее трех лет с момента открытия счета, инвестор предоставляет налоговому агенту (управляющей компании) справку из налоговых органов о том, что в течение срока действия ИИС он не получал инвестиционный налоговый вычет первого типа. В этом случае управляющая компания, выступающая налоговым агентом, при возврате инвестору средств с ИИС не будет удерживать НДФЛ с полной суммы полученного по ИИС дохода.

Каковы особенности договора доверительного управления с открытием ИИС?

Инвестор-физическое лицо может заключить только один договор на ведение ИИС только у одного налогового агента. В доверительное управление с открытием ИИС могут быть переданы только денежные средства в рублях. Сумма денежных средств, которые могут быть переданы в доверительное управление по договору на ведение ИИС составляет не более 1 000 000 рублей в год.

Обязан ли инвестор принимать решение о выборе типа инвестиционного налогового вычета сразу при подписании договора?

Выбрать тип инвестиционного налогового вычета необходимо к моменту подачи в налоговые органы или налоговому агенту заявления на предоставление налогового вычета.

Возможен ли частичный вывод активов с ИИС (денежных средств, ценных бумаг)?

Инвестор вправе в любой момент по своему усмотрению произвести частичный или полный вывод активов со счета ИИС – как денежных средств, так и ценных бумаг. Однако частичный или полный вывод активов до истечения трех лет с момента открытия счета ИИС будет означать досрочное расторжение договора на ведение ИИС, что ведет к потере права инвестора на получение инвестиционного налогового вычета первого и второго типов. При этом в случае, если до истечения трех лет с момента открытия счета ИИС инвестор уже получил инвестиционный налоговый вычет первого типа, ему будет необходимо произвести возврат в бюджет полученного им инвестиционного налогового вычета.

Какие финансовые инструменты и ценные бумаги могут быть приобретены управляющей компанией при инвестировании денежных средств, внесенных на ИИС?

В настоящий момент ограничений на приобретение каких-либо ценных бумаг или финансовых инструментов по договору на ведение ИИС нет. В момент заключения ИИС управляющая компания может предложить инвестору одну из стратегий на выбор.

Будет ли финансовый результат по ИИС сальдироваться с финансовыми результатами по другим счетам, открытым инвестору в управляющей компании (ПИФы, ДУ)?

Финансовый результат по операциям, учитываемым на ИИС, определяется отдельно от финансового результата по иным операциям и счетам, открытым клиенту в управляющей компании. Налоговая база по операциям, учитываемым на ИИС, определяется отдельно.

Что такое ИИС

ИС – это инвестиционный инструмент. С его помощью можно покупать ценные бумаги, валюту, ПФИ и получать прибыль от операций с этими инструментами.

Если простыми словами, ИС – это специальный счет, на который инвестор (владелец счета) переводит деньги и на них покупает разные финансовые инструменты: ценные бумаги (ЦБ), фьючерсы, валюту и драгоценные металлы.

Доход владельца счета складывается из прибыли от операций с ЦБ, дивидендов и купонов. Дополнительные средства могут принести налоговые вычеты.

Для чего нужен ИИС

ИИС – альтернатива банковскому вкладу, которая, в большинстве случаев, более доходна, чем размещение средств в банковской копилке. Но если с вкладом все просто и понятно (открыл его, внёс деньги и получаешь проценты), то с ИС всё немного сложнее.

Во-первых, нужно хоть немного вникнуть в тему инвестирования, во-вторых, потратить время на выбор брокера или управляющей компании и, в третьих, определиться с инвестиционной стратегией.

Основное назначение ИС – торговля на российской бирже и получение пассивного дохода от дивидендов и купонов.

Часто те, кто только пришел в мир инвестиций, задаются вопросом, а чем ИС отличается от брокерского счета? И зачем открывать этот счет, если торговать на бирже можно и на брокерском счете?

Рассмотрим подробнее, чем ИС отличается от брокерского счета и в чем плюсы и минусы обоих счетов.

Отличия брокерского счета от ИИС

И брокерский, и инвестиционный счета нужны для торговли на бирже и получения от этого дохода, который возникает от удачных сделок по купле-продаже ЦБ, валюты и драгметаллов.

Брокерский счет дает больше возможностей для активной игры на бирже и подойдет инвесторам с опытом, которые готовы вкладывать крупные средства в покупку финансовых инструментов.

На этом счете нет лимитов по сумме и валюте пополнения, можно в любой момент снимать деньги и иметь несколько счетов у одного или нескольких брокеров.

Индивидуальный инвестиционный счет больше подходит для начинающих инвесторов, а также для тех, кто настроен на получение пассивного дохода, накопления средств, для определенной крупной покупки или формирования «копилки» для дальнейшего вложения средств в различные финансовые инструменты.

По своей сути, ИС – это тот же брокерский счет, имеющий определенные налоговые преференции и некоторые ограничения.

Отразим основные различия между брокерским и инвестиционным счетом в виде таблицы:

|

Параметр |

ИИС |

Брокерский счет |

|

Налоговые льготы |

Налоговые льготы по типу А и Б:

Более подробно про данные виды вычетов, особенности их получения и выбора будет рассказано ниже. |

Единственная налоговая льгота, которую может применить владелец брокерского счета – вычет по долгосрочному владению ЦБ. Суть льготы заключается в освобождении от уплаты налога дохода, не превышающего 3 млн. руб. за каждый год владения ЦБ. Эта преференция применяется при продаже ЦБ, которые были приобретены после 01.01.2014 г., торговались на организованном рынке и срок владения которыми составил не менее трех лет. |

|

Налогообложение |

Отложенное Налог удерживается и перечисляется в бюджет при закрытии ИС (если не применяется вычет по типу Б). Налог на дивиденды и купоны удерживается на дату поступления их на счет. |

Налог удерживается при выводе средств или по окончании года. НДФЛ удерживается в середине года:

По окончании года налог удерживается за прошедший налоговый период. |

|

Лимит на пополнение счета |

1 000 000 руб. |

Лимита нет. В течение года брокерский счет можно пополнять на любую сумму. |

|

Валюта пополнения счета |

Только рубли. |

Рубли и иностранная валюта. |

|

Вывод средств |

Возможен только при закрытии счета. Некоторые брокеры разрешают выводить на банковский или брокерский счет дивиденды и купоны. |

В любое время. Закрытие счета для вывода средств не требуется. |

|

Последствия досрочного закрытия счета (ранее 3 лет с даты открытия) |

Срок действия счета не ограничен временными рамками. Но если закрыть его до истечения 3 лет с даты открытия, то инвестор будет лишен права на применение налоговых вычетов, а если он уже внес средства на ИС, то нужно будет вернуть вычет по этим деньгам вместе с пенями. |

Последствий нет, так как налоговые вычеты на брокерском счете не применяются. Что касается льготы долгосрочного владения, то она применяется не к сроку действия счета, а к сроку владения ЦБ. |

|

Количество открытых счетов |

Только один. Допускается открытие двух ИС для перевода счета другому брокеру. Но в этом случае нужно уложиться в месяц и закрыть счет у старого брокера. Если этого не сделать, то инвестор лишится права на применение налоговых вычетов по обоим типам. |

Не ограничено. |

Какие налоговые льготы дает ИИС

Основное отличие ИИС от брокерского счета – право использовать налоговые вычеты.

Они бывают 2 видов:

-

На внесение средств.

Вычет по данному типу – это возврат из бюджета 13% от суммы пополнения счета за год. Такая своеобразная частичная компенсация затрат инвестора и мотивация его к ежегодному пополнению счета и игре на бирже. Но тут есть свои нюансы.

Налог можно вернуть не со всей суммы пополнения, а максимум с 400 000 руб. Если же вы внесли на ИС меньшую сумму, то и вычет будет предоставлен на неё, а не на 400 000 руб.

Главное условие получения этой льготы – наличие дохода, с которого в бюджет был перечислен налог – НДФЛ в том периоде, за который заявляется льгота.

Например, вы владеете собственным бизнесом, который переведён на упрощенку, и платите с дохода 6%. В прошлом 2022 году пополнили счёт на 500 000 руб., но вычет по этим средствам вы получить не сможете, так как в бюджет отчислился упрощённый, а не подоходный налог. С учетом этого условия вычет по внесению денег на ИС не смогут получить ИП на спецрежимах, самозанятые, пенсионеры.

Требование о наличии налогооблагаемого дохода не единственное. Существуют и другие. На них мы остановимся позже.

-

На прибыль при закрытии счета.

Суть этой льготы состоит в освобождении от налога прибыли, которая была получена по ИС.

Причем освобождается от налогообложения именно прибыль, то есть доход за вычетом расходов и никакого ограничения по сумме этого дохода нет.

Рассмотрим далее основные условия и способы получения вычетов по ИС.

Как получить налоговые вычеты по ИИС

Перед тем, как перейти к описанию способов получения вычетов, скажем пару слов об основных требованиях к инвестору, заявляющему эти льготы.

Для получения вычета по ИС его владелец должен:

-

Пребывать в РФ не менее 183 дней в году, за который заявляется вычет.

-

Владеть счётом не менее 3 лет.

-

Иметь только один счет.

Существуют три способа получения налоговых вычетов по ИС:

-

Через налоговый орган в стандартном порядке.

Через ИФНС можно заявить к возврату оба типа льготы. Для получения вычета по внесенным на ИС деньгам нужно заполнить налоговую декларацию 3-НДФЛ, подготовить и приложить к ней подтверждающие документы и направить все вместе в налоговую.

Спустя 4 месяца (три из которых отводятся на проверку и месяц на возврат средств) деньги поступят на ваш счет.

Вычет по прибыли получается через инспекцию только, если брокер при закрытии ИС не применил эту льготу сам.

В этом случае вам нужно будет самостоятельно заполнить 3-НДФЛ за тот год, в котором был закрыт счет и удержан налог, и заявить в ней НДФЛ к возврату из бюджета.

Срок перечисления денег на карту тот же – 4 месяца.

-

Через ИФНС в упрощенном формате.

Возможность заявить вычет упрощенно появилась совсем недавно – в 2021 году.

Чтобы это сделать, потребуется соблюдение следующих условий:

-

у вас должен быть доступ к личному кабинету налогоплательщика;

-

банк, в котором открыт ИС, подключен к программе обмена данными с ФНС (участие банков в данной программе добровольное);

-

право на льготу возникло не ранее 01.01.2020 года.

Для получения вычета по типу А в упрощенном порядке нужно дать своему брокеру согласие на передачу данных в налоговый орган.

После этого банк направит в ИФНС сведения о внесении на ИС средств. Затем налоговая сформирует заявление, которое нужно будет подписать простой ЭЦП (она формируется в ЛКН бесплатно в течение нескольких минут – нужно лишь придумать к ней пароль).

С момента отправки заявления и получения денег должно пройти не менее 15 рабочих дней.

Вычет по типу Б в упрощенном порядке формируется еще быстрее. Достаточно дать брокеру согласие на передачу данных в налоговую. И он сам запросит в ИФНС информацию о том, обращался ли инвестор в налоговую за вычетом по типу А и не имел ли он других договоров на ведение ИС.

После получения информации от ИФНС налоговый агент самостоятельно применит вычет и при закрытии счета НДФЛ удерживаться не будет.

-

Вычет через брокера (управляющую компанию).

Заявление вычета через налогового агента доступно только по типу Б.

Вычет по внесенным средствам получить у брокера (банка) или работодателя невозможно.

Как платить налоги с ИИС

Для ИС, как было сказано выше, действует отложенное налогообложение, то есть брокер не удерживает НДФЛ с дохода, полученного на ИС в течение всего срока его действия (за исключение налога с дивидендов и купонов).

Необходимость уплаты налога зависит от выбранного типа вычета:

-

Выбран вычет на ежегодное пополнение счета.

Если вы выбрали вычет по типу А, то при закрытии ИС брокер или УК рассчитает и удержит налог с дохода, полученного по счету.

-

Выбран вычет по доходу при закрытии ИС.

Если вы не пользовались вычетом при внесении средств, то при закрытии ИС весь полученный им доход освобождается от налогообложения.

Обратите внимание, что налог начисляется только на чистую прибыль, то есть на разницу между полученным доходом и произведенными расходами, в которые включаются не только затраты на покупку ценных бумаг, но и комиссии брокера (УК) и биржи.

Расчет НДФЛ производится брокером после закрытия счета. Если вам необходимо получить его заранее, то нужно обратиться к брокеру и запросить отчет.

Исключение составляет налог с дивидендов и некоторых видов доходов.

Так, НДФЛ с дивидендов российских компаний брокер удерживает сам на день перечисления этих средств на счет. Если дивиденды получены от иностранных компаний и брокер не является по данному доходу налоговым агентом, то налог нужно самостоятельно отразить в декларации 3-НДФЛ и сдать в налоговую до 30 апреля года, следующем за тем, в котором получены эти дивиденды.

Налог к уплате по декларации необходимо перечислить в бюджет до 15 июля следующего года.

Если с дивидендов иностранных компаний удержан налог в стране, где зарегистрирована компания, и между странами действует соглашение об избежании двойного налогообложения, то его можно зачесть и доплатить в РФ лишь разницу.

Если налог в иностранном государстве удержан по ставке более 13%, то доплачивать его в РФ не нужно.

Самостоятельно потребуется задекларировать и уплатить в бюджет налог с курсовой разницы валюты и по операциям с драгметаллами.

Доходность ИИС

Будет ли доход от торговли на бирже через ИС сказать довольно сложно.

Инвестирование – это всегда риск. Доходность ИС зависит от того, как, куда и сколько денег вкладывается.

Условно доход по инвестиционному счету можно разделить на 2 части:

-

доход от операций с финансовыми инструментами на ИС (купля-продажа ценных бумаг и ПФИ, доход от дивидендов и купонов);

-

доход от использования налоговых вычетов.

Если рассматривать вариант получения дохода только от дивидендов и купонов (без крупных вложений в ЦБ), то примерная доходность с учетом использования налогового вычета по типу А (по результатам трех лет) составит от 10 до 15%.

Вложения в облигации федерального займа позволят получать небольшой, но стабильный доход и подойдут начинающим инвесторам.

Крупные и удачные вложения в ЦБ могут повысить доходность счета до 40% годовых, но этот вариант подойдет только опытным инвесторам, так как в данном случае велик риск потерять средства и гарантий достижения указанного результата никто дать не может.

Для высокой доходности от операций с ЦБ выгоднее будет использование вычета по типу Б. Какой тип ИС будет выгоден в той или иной ситуации, мы рассмотрим ниже.

Отдельно стоить упомянуть популярную сейчас схему с получением вычета по внесенным средствам, но без проведения реальных операций по ИС.

То есть, когда деньги вносятся на счет не для извлечения дохода, а только для получения вычета.

Можно ли так делать и является ли это нарушением налогового законодательства?

Да, является и поступать так не рекомендуется, во избежание возможных негативных последствий и вопросов со стороны налоговой.

Налоговики могут расценить это как злоупотребление правом на получение вычетов и отказать в предоставлении этой льготы или обязать вернуть ранее полученные из бюджета средства.

Как открыть и кому подойдет ИИС

Получение дохода с помощью ИС подойдет как начинающим инвесторам, там и инвесторам со стажем.

Открытие ИС происходит в несколько шагов:

-

Выбор брокера или управляющей компании.

Для открытия ИС с самостоятельным управлением, где все решения инвестор принимает сам (подходит больше для опытных инвесторов), нужно обратиться к брокеру. Для открытия счета с доверительным управлением необходимо обратиться в управляющую компанию.

К выбору брокера или управляющей компании нужно подойти внимательно: изучить рейтинг участников торгов, проверить наличие у них лицензии и тщательно изучить условия сотрудничества.

Однозначного ответа, что лучше выбрать брокера или управляющую компанию – нет. Все зависит от опыта инвестора, выбранной стратегии, ожидаемого дохода и т.д.

-

Обращение к брокеру или УК для открытия счета.

ИС можно попытаться открыть удаленно (некоторые брокеры предоставляют такую возможность), но в большинстве случаев потребуется личный визит в офис с паспортом.

При открытии счета в управляющей компании нужно будет сразу выбрать инвестиционную стратегию. Поэтому лучше заранее изучить предлагаемые варианты инвестирования перед посещением офиса УК.

-

Пополнить счет.

При открытии счета у брокера пополнение счета сразу, как правило, не требуется. Денежные средства можно внести и позже. Но и затягивать с этим не стоит, если планируете получить вычет по типу А.

При открытии ИС у управляющей компании в большинстве случаев, требуется пополнение счета сразу. Это можно уточнить заранее.

Требований к открытию ИИС не так много:

-

пребывание в РФ 183 дня и более (налоговое резидентство);

-

возраст 18 лет (некоторые брокеры могут открыть счет несовершеннолетним гражданам в возрасте от 14 до 18 лет, но с письменного согласия родителей).

Открыть ИС могут ИП, самозанятые, пенсионеры и госслужащие. Ограничений для этих категорий граждан законодательство не содержит.

Единственным исключением является невозможность отдельных категорий госслужащих инвестировать в иностранные финансовые инструменты и российские ценные бумаги, если госслужащий по долгу службы является проверяющим организации, у которой приобретены его ценные бумаги.

Поэтому перед выбором финансовых инструментов, которые вы планируете приобрести, необходимо тщательно изучить, в каких случаях возникнет конфликт интересов между вами и компанией, чьи активы будут приобретены.

Какой тип ИИС выгоднее

Вычет по типу А выгоден:

-

если вы ежегодно вносите на счет деньги;

-

в год, за который заявляется вычет (и в последующие как минимум 2 года), вы получали облагаемый НДФЛ доход;

-

вы не планируете долгосрочных вложений и ИС будет закрыт по истечении 3 лет;

-

не предполагается больших и рискованных вложений, например, на получение высокой доходности.

Вычет по типу Б выгоден:

-

когда у вас нет дохода, с которого в бюджет перечисляется НДФЛ (ИП на УСН, ПСН, НПД, самозанятые без статуса ИП, пенсионеры);

-

когда ведется «рискованная» игра и вкладываются крупные средства в покупку ценных бумаг, что приносит большую прибыль;

-

ИС не планируется закрывать ранее 3 лет и денежные средства будут работать долго.

Обратите внимание, что выбрать можно только один тип вычета. И если вы начали получать вычет по типу А, то поменять его на тип Б не получится.

На какой срок открывать ИИС

Закон не содержит ограничений по сроку действия ИС, но для получения вычетов обоих типов он должен быть открыт не менее, чем на три года. Если вы закроете его раньше, то получить вычеты будет нельзя.

Обратите внимание, что по прошествии 3 лет закрывать счет не нужно, им можно пользоваться дальше, право на налоговые вычеты вы при этом не потеряете.

Как и когда закрывать ИИС

Как и когда закрывать счет инвестор решает самостоятельно. Ограничение по сроку действия нет. Как мы уже сказали выше, делать это лучше когда пройдет 3 года, чтобы не потерять право на вычеты.

Закрытие ИС происходит в несколько этапов:

-

Ликвидация всех активов с ИС.

Ликвидировать активы можно двумя способами: продать их или перевести на брокерский счет.

-

Перевод денежных средств с ИС на банковский счет.

Вывод средств со счета может облагаться комиссией. Ее размер нужно уточнить у брокера или управляющей компании.

-

Направление заявления брокеру.

Способ подачи заявления зависит от брокера или УК. В некоторых случаях допускается удаленное закрытие через сайт или мобильное приложение, а в некоторых придется лично подъехать в офис.

Если вы ранее не использовали вычет на внесение средств и ИС закрывается по истечении спустя три года с даты открытия, то заявление о применении вычета по типу Б нужно подать именно на этом этапе.

К заявлению нужно приложить справку, полученную в налоговом органе о том, что вы ранее не пользовались вычетом по типу А и в течение срока действия договора на ведение ИС не имел других инвестиционных счетов. Справка выдается по истечении 30 дней с даты обращения за ней в налоговый орган.

Если банк подключен к программе упрощенного вычета, то подтверждение в налоговой брать не нужно.

В этом случае необходимо лишь сообщить брокеру о желании применить вычет на доход, а дальше он сам обратится в ФНС за необходимой информацией.

После получения заявления от инвестора брокер приступит к закрытию счета.

Как не потерять деньги и обезопасить себя

Идеальной стратегии инвестирования, которая полностью защищает инвестора от потерь, не существует. Все они сопряжены с риском.

Снизить риск потери вложений можно, придерживаясь следующих принципов:

-

вкладывайте средства в низкорисковые бумаги, например, в государственные облигации или акции фондов;

-

диверсифицируйте (распределяйте) средства между разными инструментами;

-

не закрывайте ИС ранее 3 лет, чтобы не потерять право на налоговые вычеты.

Плюсы и минусы ИИС

Подробно обо всех плюсах и минусах ИС мы рассказали в начале статьи, когда сравнивали, чем отличается инвестиционный счет от брокерского.

В данном разделе приведем плюсы и минусы ИС по сравнению с банковским вкладом.

Плюсы ИС:

-

более высокая, по сравнению с банковским вкладом, доходность;

-

возможность применения налоговых вычетов

Минусы ИС:

-

отсутствие гарантий получения дохода. Чем больше вложения, тем выше риск;

-

отсутствие компенсации при банкротстве. Денежные средства, находящиеся на ИИС, не застрахованы АСВ (агентством по страхованию вкладов), в отличие от вкладов.

-

расходы на обслуживание ИС. За свои услуги брокер или управляющая компания взимают комиссию намного больше комиссии за открытие вклада и его обналичивание.

Индивидуальный инвестиционный счет это специальный счет, который предназначен для покупки, продажи и хранения ценных бумаг и денежных средств клиента – физического лица. Такой счет может быть открыт в управляющей или брокерской компании, имеющей специальную лицензию Банка России.

Владелец ИИС, инвестируя в ценные бумаги до 1 млн.р., ежегодно имеет право вернуть 13% от вложенной суммы в виде налогового вычета на налог на доходы физических лиц (НДФЛ) ежегодно при условии, что он не будет выводить денежные средства со счета в течение 3 лет.

С 1 января 2015 года в соответствии с Федеральным законом от 21.12.2013 N 379-ФЗ и главой 3 Федерального Закона от 22.04.1996 №39-ФЗ “О рынке ценных бумаг” любой гражданин России может открыть специальный счет — Индивидуальный инвестиционный счет (ИИС).

В случае, когда клиент делает банковский вклад, по сути он дает банку в долг под заранее определенный процент и берет на себя кредитный риск Банка. Досрочное прекращение вклада влечет за собой существенное снижение ставки. Если банк входит в систему гарантирования вкладов, то вклад клиента застрахован в АСВ на сумму до 1 400 т.р.

Счет ИИС, как и любой счет у проф.участника, это – по сути счет, на который приобретаются любые ценные бумаги. Все, что приобретено на этот счёт, принадлежит напрямую клиенту и не включается в баланс Управляющей компании. Таким образом, если в отношении Управляющей Компании вводится процедура банкротства, активы клиента не включаются в конкурсную массу.

В то же время, Клиент принимает на себя рыночные и кредитные риски ценных бумаг, которые приобретаются на его счет ИИС. Для консервативных Клиентов подойдут облигации ОФЗ (облигации федерального займа), гарантом по данным облигациям выступает государство, имеющее в России наивысший рейтинг надежности. На данный момент доходность ОФЗ не ниже, чем по банковским вкладам.

Клиент подписывает 4 документа.

- Анкета Клиента

- Соглашение о присоединении к Регламенту и типовому Договор доверительного управления Индивидуального Инвестиционного Счета. Сам регламент и типовой договор в свободном доступе на сайте Компании gx2invest.ru.

- Инвестиционный профиль Клиента (определяется его предпочтения по степени Риска)

- Протокол о вознаграждении (Как рассчитывается и удерживается вознаграждение Компании).

Счет можно открыть на любой срок, и он будет существовать до тех пор, пока Клиент не выведет денежные средства с него. Таким образом, Клиент может заводить каждый год существования счета деньги, и каждый год получать налоговый вычет.

Особенность счета заключается в том, что нельзя вывести часть денежных средств со счета, а только все. После вывода средств счет автоматически закрывается.

Надо помнить, что если клиент выводит со счета деньги ранее чем через три года после открытия счета, он теряет право на налоговый вычет.

Собственником счета ИИС, а также собственником всех активов на этом счете, является Клиент.

Всех владельцев счетов ИИС Управляющая компания регистрирует в Федеральной Налоговой Службе и на Московской Бирже. Денежные средства могут быть выведены со счета ИИС только на счет клиента.

Управляющая компания получает право, как Доверительный управляющий, приобретать для клиента те ценные бумаги, которые соответствую Инвестиционному профилю Клиента.

Управляющая компания гарантирует собственным капиталом, что средства Клиента будут размещены в строгом соответствии с его Инвестиционным профилем, и будет заинтересована в приросте стоимости активов, так как основное вознаграждение компания получает от дохода, который получит Клиент.

Гарантом каждой ценной бумаги выступает их эмитент – компания, выпустившая ту или иную ценную бумагу. Так, гарантом ОФЗ выступает государство.

Строгий надзор Банка России, отделение активов Клиентов от собственных активов Компании, хранение ценных бумаг в Центральном депозитарии Московской Биржи (НРД) и хранение денежных средств в Расчетной палате Московской Биржи (НКЦ) – гарантируют сохранность активов Клиентов. Собственником всех активов является Клиент.

Да, перечень бумаг будет ограничен. Запрещен полностью Форекс, маржинальная торговля, покупка иностранных ценных бумаг на иностранных биржах и размещение в депозиты в Банках. На данный момент мы ждем окончательных разъяснений от Банка России по опционам и фьючерсам. Мы, как доверительный управляющий, будем включать в портфель только акции и облигации, прошедшие листинг на Московской Бирже.

Как альтернатива депозиту (Стратегия Надежные облигации)

Профессиональные консультанты рекомендуют обратить внимание на государственные облигации и облигации системообразующих российских банков и компаний, которые на текущий момент приносят до 8% дохода в год , только к доходу по облигациям прибавляется ещё 13% от вложенной суммы в виде налогового вычета.

Как персональный пенсионный счет (Стратегии Надежные облигации и Дивидендные акции)

Инвестиции в акции считаются более рискованными, чем облигации и депозит, особенно краткосрочные, но инвестиции на срок более трёх лет оправданы. Правильно подобранный портфель ликвидных акций может приносить ежегодный доход около 5-7 % в виде дивидендов, оставляя возможность заработать на росте стоимости. Дополнительно вы получите 13% от вложенной суммы в виде налогового вычета.

Инвестиции в паевые фонда, драгоценные металлы, валюту и пр. (Специальная стратегия)

Если Клиент планирует приобрести специфические ценные бумаги или иные активы, мы предложим ему индивидуальные условия.

Инвестор может выбрать один из двух вариантов возврата НДФЛ:

1. Если у вас есть источники дохода, по которым с вас удерживается налог на доходы физических лиц (например ваш работодатель перечисляет НДФЛ с зарплаты) вы можете подать налоговую декларацию с требованием к возврату удержанного НДФЛ, но не более 52 т.р. в год.

Для возврата НДФЛ надо предоставить в налоговый орган налоговую декларацию по форме 3-НДФЛ, приложить документы, подтверждающие получение дохода, облагаемого по ставке 13%, в соответствующем налогом периоде (например справка с места работы), документы, подтверждающие факт зачисления денежных средств на индивидуальный инвестиционный счет (ст. 219.1 п.3 НК РФ), заявление на возврат налога с указанием банковских реквизитов налогоплательщика.

Внимание: В случае закрытия счета ИИС или вывода денежных средств ранее трех лет, все полученные суммы из бюджета надо будет вернуть.

2. Если у вас нет источников дохода, с которых бы удерживался НДФЛ, то вся прибыль, возникшая по окончанию срока действия ИИС, но не ранее 3-х лет, освобождена от налогообложения.

Налогоплательщик предоставляет управляющей компании справку из налоговой инспекции о том, что налогоплательщик не пользовался налоговыми вычетами на взносы на ИИС в течение срока существования ИИС. В этом случае мы, как налоговый агент, не будем удерживать подоходный налог.

Внимание: При закрытии счета ранее трех лет, с положительного финансового результата взимается НДФЛ, как по обычному счету.

Можно выбрать только один вариант налогового вычета на весь срок существования ИИС. Если вы пока не может сделать выбор между вариантами вычета, то вы можете его сделать по истечение 3 лет с момента открытия счета. Смена варианта возможна после того, как вы закроете старый счет ИИС и откроете новый.

- можно иметь только один договор на ведение ИИС

- вносить на счет можно только денежные средства

- Ежегодно можно пополнять счет на сумму не более 1 млн. р.

ФЗ от 21.12.2013 N 379-ФЗ, дополняющий с 1 января 2015 года главу 3 Федерального Закона от 22.04.1996 №39-ФЗ “О рынке ценных бумаг” статьей 10.3, регламентирующей открытие индивидуальных инвестиционных счетов.

Мы рекомендуем вместе со счетом ИИС открыть обычный Классический счет доверительного управления, и, в случае поступления излишка, мы этот излишек зачислим на обычный счет доверительного управления, или вернем его на банковский счет инвестора

Трехлетний срок считается от даты заключения договора. Можно завести деньги на счет в последний день календарного года и получить за этот год вычет.

Даже частичный вывод денежных средств будет означать расторжение договора на ведение ИИС. Поэтому рекомендуем выводить средства по истечении 3 лет.

Наследование ценных бумаг и денежных средств на ИИС произойдет в установленном законодательстве порядке, и не будет облагаться налогом. Наследник может распорядится имуществом на свое усмотрение, а так же открыть счет ИИС на себя и пополнить его самостоятельно.

Формально ограничений не существует. Но основное преимущество счета ИИС заключается в возможности получения Налогового вычета, а такой вычет для нерезидента недоступен.

Формально ограничений нет, но чтобы избежать вопросов от Налогового органа, мы рекомендуем заводить рубли на счет, которые могут быть конвертированы в валюту на Бирже, и/или приобретены ценные бумаги, номинированные в валюте.

Законом разрешено иметь только один счет. Но в случае, когда Клиент желает перевести свой ИИС в другую компанию, закон разрешает на срок не более 30 дней открыть второй счет, чтобы осуществить перевод активов, после чего первый счет закрывается.

Прямо не запрещено, ждем разъяснений от Банка России.

Вводить можно только денежные средства, за исключением случая перевода ИИС от одного брокера или УК к другому, при сохранении ИИС.

Возврат НДФЛ можно получить на ИИС, либо на банковский счет, если ФНС были предоставлены реквизиты этого счета.

Ограничений по этому поводу нет, можно получить вычет и через 3 года.

Российским законодательством не запрещено открытие Индивидуального Инвестиционного Счета на ребенка, также как и обыкновенный счет доверительного управления. Однако операции по счетам несовершеннолетних совершаются только с разрешения органов опеки, либо родителей, опекунов или попечителей. То есть, по каждой сделке (купля или продажа) родителями ребенка должно получаться письменное разрешение от органов опеки, что делает активные операции по счету практически невозможными.

Поэтому счет ИИС можно открыть даже на новорожденного, у которого уже есть свидетельство о рождении, и купить Гос.облигации максимально длинного срока. Каждый год придется ходить в орган опеки – получать разрешение на покупку новых облигаций при введении новых средств на него.

Подробнее по вопросу открытия индивидуального инвестиционного счета можно просмотреть нормы ст. 28 Гражданского кодекса РФ и пункты 2 и 3 статьи 37 Гражданского кодекса РФ.

Доверительному управляющему запрещено совершать маржинальные сделки по счету клиента.

Вам достаточно выбрать один из пакетов вклада (Надежные облигации, Дивидендные акции, либо Надежные облигации + Дивидендные акции). В рамках пакета мы предложим набор облигаций или акций, которые вы можете согласовать. Все дальнейшие действия по покупке и продаже в рамках согласованного списка мы совершаем сами.

Эти доходы физического лица попадут под налогообложение даже на ИИС. Налог удержит депозитарий при выплате дивиденда, либо купона на ИИС. Доверительный управляющий зачислит на ИИС уже за вычетом НДФЛ. В некоторых случаях купоны по облигациям освобождаются от выплаты НДФЛ, например государственные облигации ОФЗ.

Все активы делятся на несколько групп, которые различаются между собой разными доходностью и надежностью. Это облигации, акции и прочие финансовые инструменты.