Возможен ли заработок на инвестициях? Наверное каждый мечтает — обеспечить себе, помимо основной зарплаты, еще и независимый и постоянный пассивный доход. То есть какую-то сумму, которую можно было бы получать время от времени и тратить на свои текущие цели. Или наоборот, отложить на будущее, так сказать, на черный день, который, будем надеяться, никогда не наступит.

Возможно ли это? Попробуем разобраться, какой заработок на инвестициях возможен и стоит ли этим вообще заниматься.

Заработок на инвестициях — игра трейдеров

Существует два подхода к заработку на инвестициях. Четкой границы между ними нет, это вообще не официальные термины. И тем не менее, всех участников можно условно разделить на две группы: на трейдеров и инвесторов.

Заработок на инвестициях трейдеров чем-то сравним, хотя они и обидятся на такое сопоставление, с азартной игрой. Люди приходят на биржу и делают что-то наподобие ставок, утверждая, например, что цена на нефть в ближайшее время будет расти. И покупая акции нефтяных компаний.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

В отличие от аналитиков и консультантов, трейдеры редко бросают слова на ветер, их идеи подтверждены деньгами, их ставками. Другое дело, что до 99 процентов всех трейдеров поздно или рано проигрываются и уходят с рынка капиталов навсегда.

Сколько можно заработать? Это полностью зависит от принимаемого на себя риска. Если, например, используется плечевое кредитование в соотношении 1 к 10, то изменение котировок на десять процентов или удвоит капитал, или отправит трейдера на улицу — искать более спокойную и стабильную работу.

При этом именно трейдеры в конечном счете выполняют очень важную для любой торговой площадки функцию — они обеспечивают ликвидность.

Что такое настоящие инвестиции

Однако конечно, в целом инвестиции — это не казино, и не зал с игровыми автоматами. В их основе — такое фундаментальное понятие, как рынок капиталов. В простом объяснении это выглядит так. Компаниям требуются деньги для развития, это с одной стороны. С другой, существуют инвесторы, которые могут их предоставить на тех или иных условиях. И те, и другие приходят на рынок капиталов и встречают друг друга.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Таким образом, инвестор не просто вкладывает деньги в надежде угадать, какие бумаги окажутся надежными и вырастут в цене, а зарабатывают на том, что продают свои активы на определенный срок. Разумеется при этом — выбирая для себя наиболее подходящие предложения из тех, которые есть на рынке. То есть в нашем случае — на бирже.

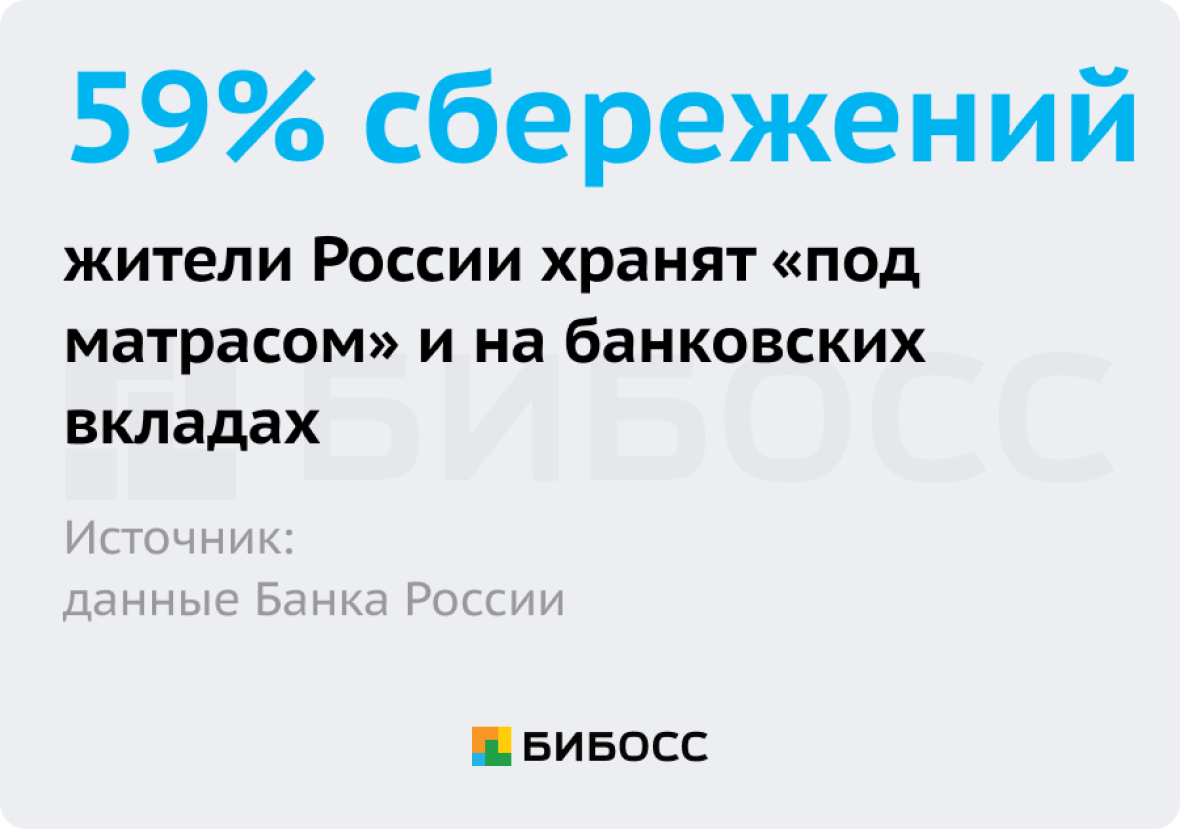

У инвестора есть выбор: потратить все, что есть, здесь и сейчас, отложить на завтра, разместив во вклад в банке за определенный процент, или отнести на рынок капиталов. С другой стороны, и у заемщиков-эмитентов тоже есть право найти финансирование, которое подходит больше. Или получить его в банке как кредит, или занять на фондовом рынке, выпустив облигации, или пригласить совладельцев, организовав эмиссию акций.

Понимание этих крайне простых вещей дает ответ на вопрос, сколько же реально можно заработать на инвестициях. Это определяется спросом и предложением на рынке капиталов. А привлеченные деньги должны как минимум окупаться реальным бизнесом, для которого они привлекаются.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

И это значит, что никакого дохода в 100 процентов годовых и в 50 процентов годовых, и даже в гарантированных 10 процентов годовых — не существует. Без риска — это будет ставка рефинансирования, остальное — плата за то, что может быть, инвестор получит прибыль, а может, убыток.

Как инвестировать без убытков

Вообще без убытков инвестировать невозможно, но есть шанс максимально снизить их вероятность, сделать вложение денег видом пассивного дохода, а не рискованных операций. Дело в том, что экономика страны с теми или иными возвратами — кризисами и периодами застоя, именуемыми рецессиями — тем не менее в целом растет и развивается.

Это значит, что инвестор может постепенно формировать портфель, который будет отражать общее развитие экономики, и вместе с ней получать свою долю прибыли. Есть очень простой способ, и вот как это сделать на практике.

Вместо того, чтобы собрать деньги, прийти на биржу, открыть счет у брокера и «молотить» целыми днями, покупая и продавая ценные бумаги, можно сделать иначе. Решить для себя, определить, какую часть из своего дохода переводить в инвестиции и раз за разом, из месяца в месяц и из года в год формировать свой портфель.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

В результате инвестор станет обладателем активов, купленных по средней рыночной цене за длительный период. Как мы знаем, в целом, чтобы ни происходило с отдельными бумагами и в тот или иной промежуток времени, в итоге котировки на относительно большом отрезке времени вырастут. Все, как говорится, «профит».

Как начать инвестировать

Для начала надо выбрать рынки и брокера. Есть два подхода, и оба они в чем-то лучше, а в чем-то хуже. Первый заключается в том, чтобы открыть единый счет, сразу на все инструменты. Такие услуги предлагает ряд российских брокеров, берущихся обслуживать своих клиентов как в России, так и за рубежом.

Альтернативный вариант — пользоваться услугами местных финансовых организаций. Например, в России — ВТБ, Сбербанк и так далее по списку. На рынке американских акций — Merrill Edge, Interactive Brokers, TD Ameritrade и других.

Второй путь надежнее, если есть знание английского. Хотя насколько нам известно, все больше и больше иностранных компаний говорят с клиентами в том числе и на русском языке.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Для того, чтобы начать зарабатывать на инвестициях, можно предложить такой план действий.

- Во-первых, необходимо привести свои финансовые дела в порядок, погасить дорогие кредиты и прочее. Потому что выплаты по займу все равно превысят доходы от инвестиций даже в самые рискованные и прибыльные акции, кто бы в этом сомневался.

- Во-вторых, принять решение, сколько из текущих доходов инвестор может позволить себе вкладывать — месяц за месяцем, год за годом.

- В-третьих, необходимо открыть брокерский счет. Причем предложения о так называемых ИИС, индивидуальных инвестиционных счетах, дающих определенные налоговые льготы — как раз то, что нужно.

- В-четвертых, надо соблюдать дисциплину, исполнять свой собственный финансовый план. И изучать экономику — чтобы знать, в какие именно бумаги в итоге вкладывать.

Какие инструменты выбрать

Выбор инструментов для заработка на инвестициях зависит от личной объективной ситуации. Общее правило может быть таким: для гарантированного невысокого дохода — облигации, для перспективы роста, исполнения стратегии постепенного формирования портфеля, о котором идет речь — акции.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Есть ли другие варианты? Как только у инвестора появляются деньги, к нему тут же выстраивается очередь из желающих их получить. Или, скажем более мягко, привлечь. Рынок ценных бумаг обычно отличается одним главным качеством: много ликвидных инструментов. Если что-то пошло не так, можно ограничить убыток и выйти.

Бывают ли хорошими другие варианты инвестирования? Например, в недвижимость. Да, и этот вид вложений может приносить стабильный пассивный доход. Но есть одно но: ликвидность. Сколько понадобится времени, чтобы продать объект недвижимости в кризис? Какую скидку придется предложить покупателю, чтобы он не просто посмотрел объект, а совершил реальную сделку?

Во что можно вложить деньги

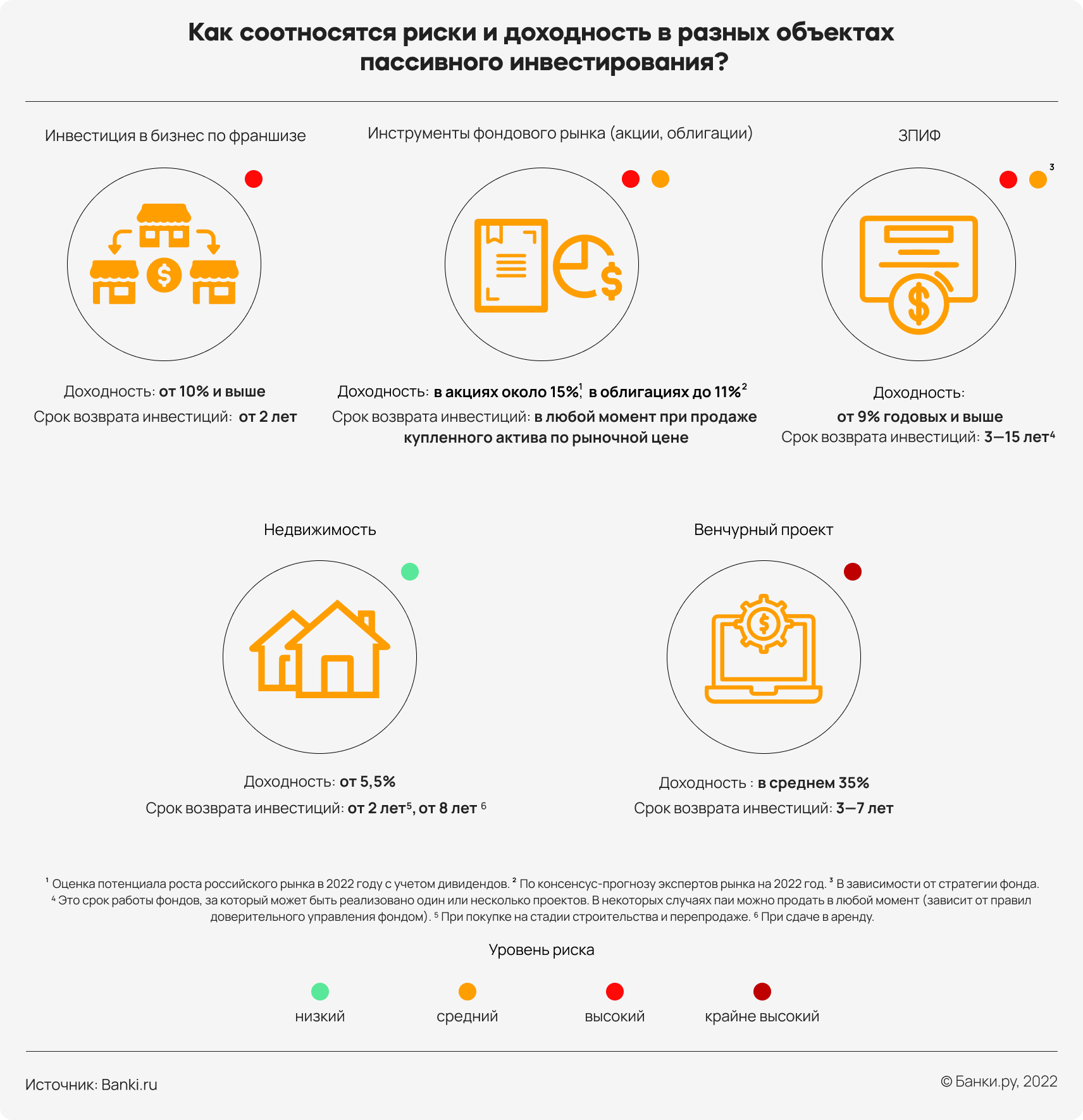

Существует множества вариантов вложения денег, причем инвестиции различаются по своей доходности и риску. В финансах действует непреложное правило: чем выше доходность, тем больше риск.

Акции

Инвестиции принято делить на различные классы. Такие, например, как инвестиции в акции, акции и облигации. Акции — это долевые ценные бумаги, покупая акции, инвестор становится совладельцем бизнеса, может претендовать на долю в его доходах в виде дивидендов и на прибыль от роста котировок.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Облигации

В отличие от акций, облигации являются долговыми инструментами. Они ближе всего к вкладу в банк. Инвестор может рассчитывать на гарантированные выплаты купонов, если они предусмотрены выпуском, и получении определенной суммы в конце срока. Но в отличие от вклада в банк, инвестор может продать облигацию в любой момент и получить ее рыночную стоимость.

Паи фондов

Помимо самостоятельной покупки ценных бумаг существуют также коллективные формы вложения при помощи паевых инвестиционных фондов. Фонд представляет собой единый пул собранных средств инвесторов, который в итоге управляется профессионалами и используется для вложения денег в те же акции, облигации и другие активы.

Товары, производные ценные бумаги

Теоретически к инвестициям также относятся вложения в производные ценные бумаги, если они делаются не с целью реальной покупки или продажи лежащих в их основе активов — валют, золота, нефти, металлов и так далее, а с целью получения прибыли за счет изменения котировок. Однако этот вид вложений относится к самым рискованным и вряд ли подходит частным инвесторам, в особенности, начинающим.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Золото

Отдельный вид инвестиций со своей спецификой — покупка драгоценных металлов. К сожалению, пока сделки с реальным металлом облагаются налогом на добавленную стоимость, это вид вложений остается не развитым и не до конца востребованным.

Валюты, недвижимость

В бытовом смысле мы называем инвестициями, если покупаем валюту или недвижимость. Строго говоря, это не совсем так. С точки зрения теории вложения в эти активы к инвестициям не относятся. Валюты — сегмент не инвестиционных, а денежных рынков, а недвижимость — вообще понятие совершенно самостоятельное. Однако, конечно, с точки зрения обычного вкладчика — это тоже объекты для размещения денег.

Предметы искусства и прочее

Еще одно, по большому счету, экзотическое направление инвестирования — покупка произведений искусства, антиквариата, и т. п. Однако для того, чтобы заниматься этим видом вложений, надо очень хорошо в этом разбираться. Такой вид инвестиций — явно не для каждого.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Сроки инвестиций

Доходность инвестиций зависит от срока, на который вкладываются деньги. Чем он дольше, тем более высокую доходность может ожидать инвестор. Это связано с тем, что мы инвестируем деньги, отказывая себе в чем-то прямо сегодня, здесь и сейчас. За это с экономической точки зрения должна быть выплачена та или иная компенсация, зависящая от времени нашей отсрочки на реализацию желаний.

Второй момент заключается в том, что чем больше срок, тем выше, к сожалению, риск, которому подвергаются наши инвестиции. На более длинном промежутке времени возрастает вероятность неблагоприятного развития событий — банкротства эмитента, изменение его финансовой ситуации из-за изменения спроса на его продукцию, начало рецессии или даже кризиса в экономике в целом, и так далее.

В качестве иллюстрации можно привести зависимость доходности облигаций от оставшихся сроков до их погашения.

Реальный пример 2020 года. При ставке рефинансирования в 5.5% на рынке сложилась такая ситуация. Облигации со сроком менее года 5.2-5.3% годовых. Один год 5.3-5.5%. Со сроком погашения в пять лет 5.6-5.7%. На десять лет 6.1-6.2%, и так далее.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Сколько можно заработать?

В целом мы можем говорить о том, что мировая экономика растет где-то до пяти процентов в год. Разумеется, в валюте. Если кто-то предлагает десять процентов в рублях, и говорит, что это замечательно, то хотелось бы напомнить разницу курса на начало прошлого года и на его конец. Результат был бы таким: 10 процентов заработано, но при этом на плавном снижении рубля 20 с лишним процента потеряно. Где же здесь плюс?

Чуть ниже должна быть валютная доходность от инвестиций в облигации, но их использование предполагается только в качестве резерва, а не стратегического роста.

Можно ли заработать больше? Да, если произойдет что-то важное: технический прогресс, прорыв в новых отраслях, — а инвестор окажется у самых истоков. Те, кто первый оценил перспективы перехода с угля на нефть в прошлом — одни из самых богатых кланов на планете сегодня, например, клан Ротшильдов. Далеко ходить не надо, достаточно было оценить перспективы развития электроники и в частности, компьютерных технологий лет тридцать назад — и можно сказать, миллиард уже в кармане.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Разберем примеры, сколько можно было заработать на разных видах инвестиций, предположим, в 2020 году. Рынок российских акций вырос, если судить по индексу, на 13%. Таким образом, если бы инвестор вложил в свой портфель те же бумаги, которые составляют индекс Московской биржи, то он получил бы доход как минимум вдвое выше, чем по вкладу в банке.

В этот же самый период кредитные организации привлекали вклады под 4-5 процентов. А на рынке облигаций по государственным ценным бумагам доходность составляла, как мы видим из предыдущего примера, 5.2% годовых. По корпоративным облигациям доходность была еще выше — 6-10 процентов, в зависимости от надежности предприятий.

Таким образом, разместив деньги через брокера на бирже, инвестор мог рассчитывать на рынке облигаций пусть не в два, но в полтора раза больше, чем в банке. При этом, конечно, такие инвестиции не подпадают под гарантии вкладов.

Но, с другой стороны, если покупать облигации крупнейших российских компаний, то их существование обеспечено как минимум доступом к сырьевым ресурсам. За ними, в отличие от кредитных организаций, как правило стоят реальные производственные активы, генерирующие стабильные доходы.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

А что с другими видами вложений? Аналитики рынка недвижимости утверждают, что объекты подорожали за год на более, чем 16%. Но при этом к этим данным стоит относиться крайне осторожно:

- во-первых, риэлторы всегда, при любых обстоятельствах утверждают, что цены растут, даже если на самом деле тенденция оказывается противоположной.

- Во-вторых, выставленные предложения — это еще не реальная цена того или иного объекта, для того, чтобы что-то продать, стоимость приходится скидывать, что остается на уровне непубличного соглашения между продавцом и покупателем. Рынок недвижимости значительно менее прозрачен и не настолько ликвиден, как рынок ценных бумаг.

Кроме того, стоимость входного билета существенно различается. Для инвестиций в недвижимость чаще всего требуется как минимум несколько миллионов, если это не коллективная схема, в то время, как для покупки той же облигации на Московской бирже достаточно всего тысячи рублей.

Нельзя не сказать о том, что одним из самых выгодных видов вложений в 2020 году оказалась простая покупка валюты. Доллары подорожали более, чем на 20%, а евро — почти на 30%.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Это говорит о том, что максимально заработать на инвестициях удалось тем, кто вкладывал деньги в инструменты, номинированные в иностранной валюте. Даже несмотря на то, что изначально проценты смотрелись более, чем скромно. Например, выгодно было вкладывать в российские еврооблигации, на которых можно было получить 4 процента, но в валюте, а не в рулях.

На что надо обратить внимание при инвестировании

Подведем итоги. Факторы, на которые следует обращать внимание в первую очередь, можно свести к следующим.

- Макроэкономика: ожидаемая инфляция и курс национальной валюты — два показателя, которые оказываются самыми существенными для результатов инвестирования.

- Кроме этого, предельно внимательно надо относится к надежности эмитентов, к их доходам, из которых, в конечном итоге, будет выплачиваться прибыль инвесторам.

С другой стороны, несмотря на определенные риски, инвестициями стоит заниматься. Потому что заработать на инвестициях можно значительно больше, чем просто положив деньги в банк.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Содержание статьи

Показать

Скрыть

От инвестиций в чужую компанию до банкротства может быть один шаг. Как избежать финансового краха, выбрав пассивные вложения во франшизу?

В прошлой серии мы выяснили, что есть три варианта пассивных инвестиций во франшизу в зависимости от типа договора с франчайзи. В этот раз обсудим, чем рискует инвестор и как избежать неприятностей, связываясь с малым и средним бизнесом, запущенным по отработанной схеме.

Из практики профессионального инвестора в бизнес

Когда знаешь все подводные камни и где их искать, проблем обычно не возникает. Инвестиционный советник Антон Алпутов приобрел сразу две управленческие франшизы — суши-ресторан в Москве и бьюти-коворкинг в Уфе, хотя в этом городе ни разу не был. Это формат франшизы, при котором компания полностью занимается открытием торговой точки и операционным управлением ею, при этом самой точкой владеет инвестор.

«Получаю прибыль, вижу все изнутри по камерам видеонаблюдения, получаю абсолютно прозрачно все цифры в реальном времени. Ежемесячно (проходят. — Прим. ред.) видеосозвоны с менеджерами», — рассказывает Алпутов о своем опыте.

По его словам, распределение инвестиций идет следующим образом:

- до возврата инвестиций 90% прибыли получает инвестор, еще 10% поступает в качестве бонуса менеджеру. Окупаемость бизнеса составляет 2—4 года, доходность при этом — около 30% годовых;

- после возврата инвестиций 50% прибыли перечисляют инвестору и 50% — управляющей компании.

По словам Алпутова, благодаря такой схеме управляющая компания стремится как можно быстрее сделать предприятие прибыльным, потому что, только вернув инвестору вложенный капитал, она сможет распределять больше прибыли в свою пользу. Партнер может быстро получить обратно свой вложенный капитал, все гарантии этого ему предоставляет компания.

Но такой «безоблачный» заработок во франшизах гарантирован далеко не всегда.

Модный тренд — зарабатывать и ничего не делать? «Так не бывает», — скажете вы. Настоящие рантье возразили бы, но и тут поступят энергосберегающе. Выясним, какие стратегии потенциально обеспечивают пассивный доход.

30.07.2021 00:10

Риски и доходы пассивных инвесторов

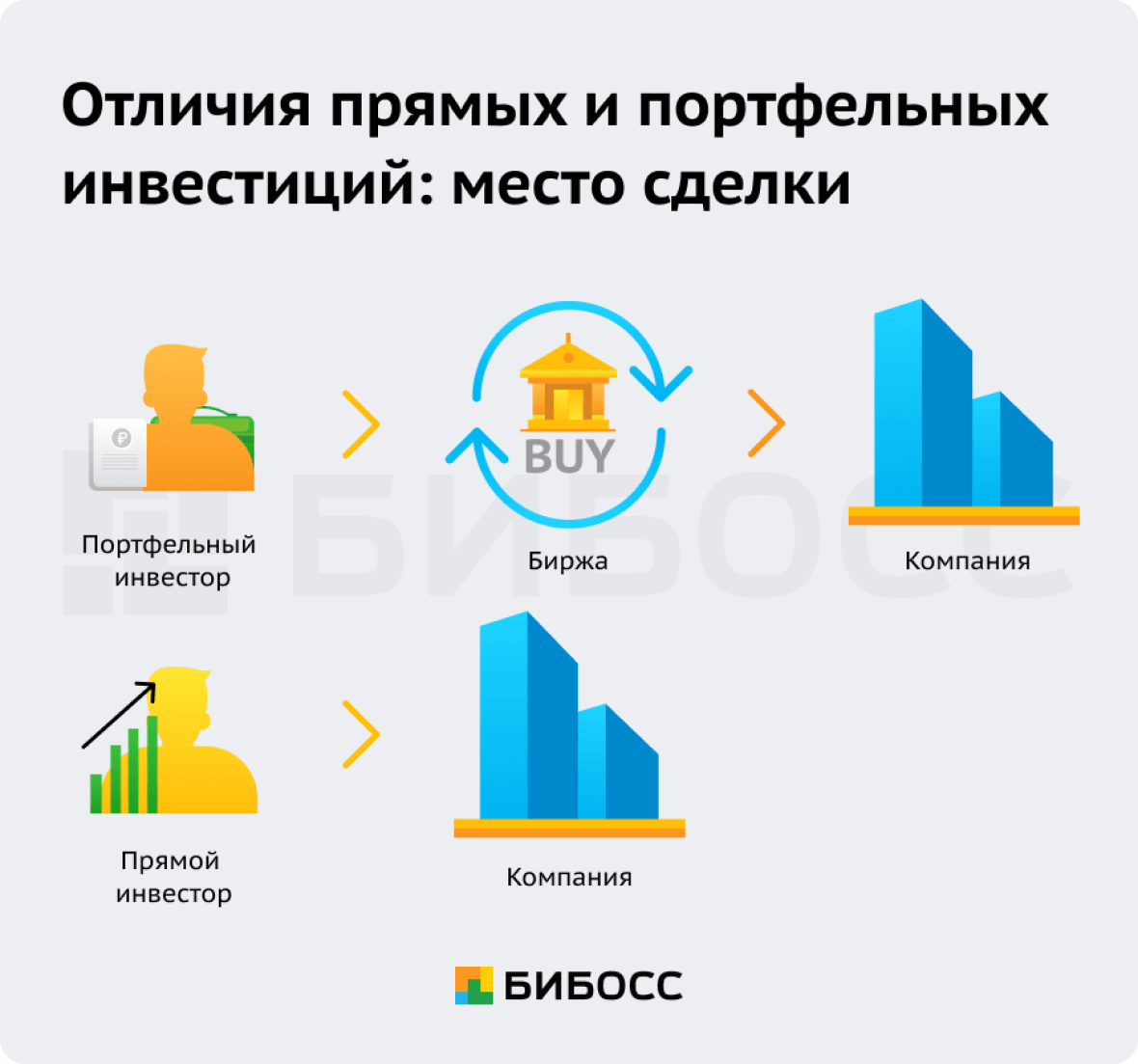

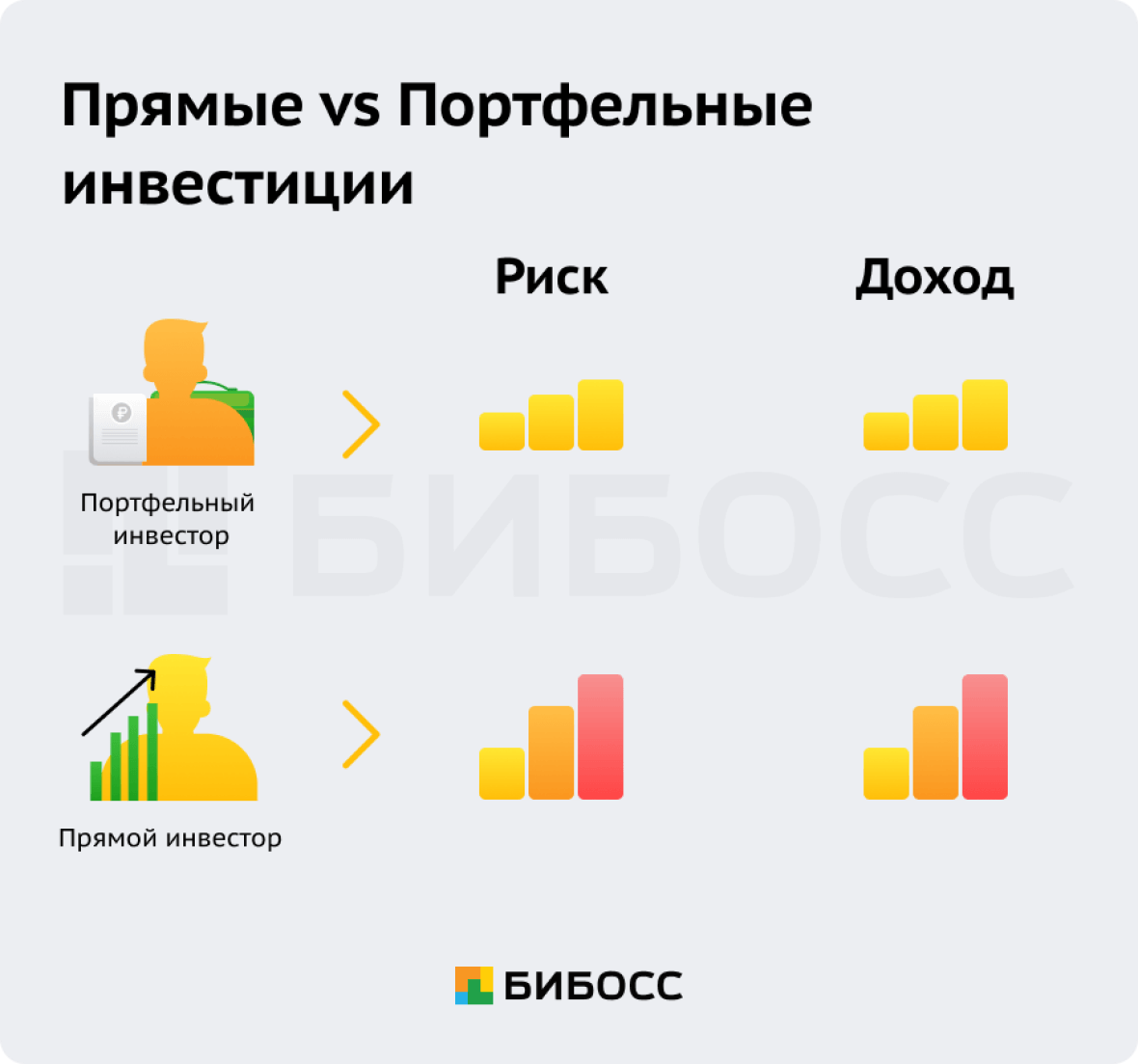

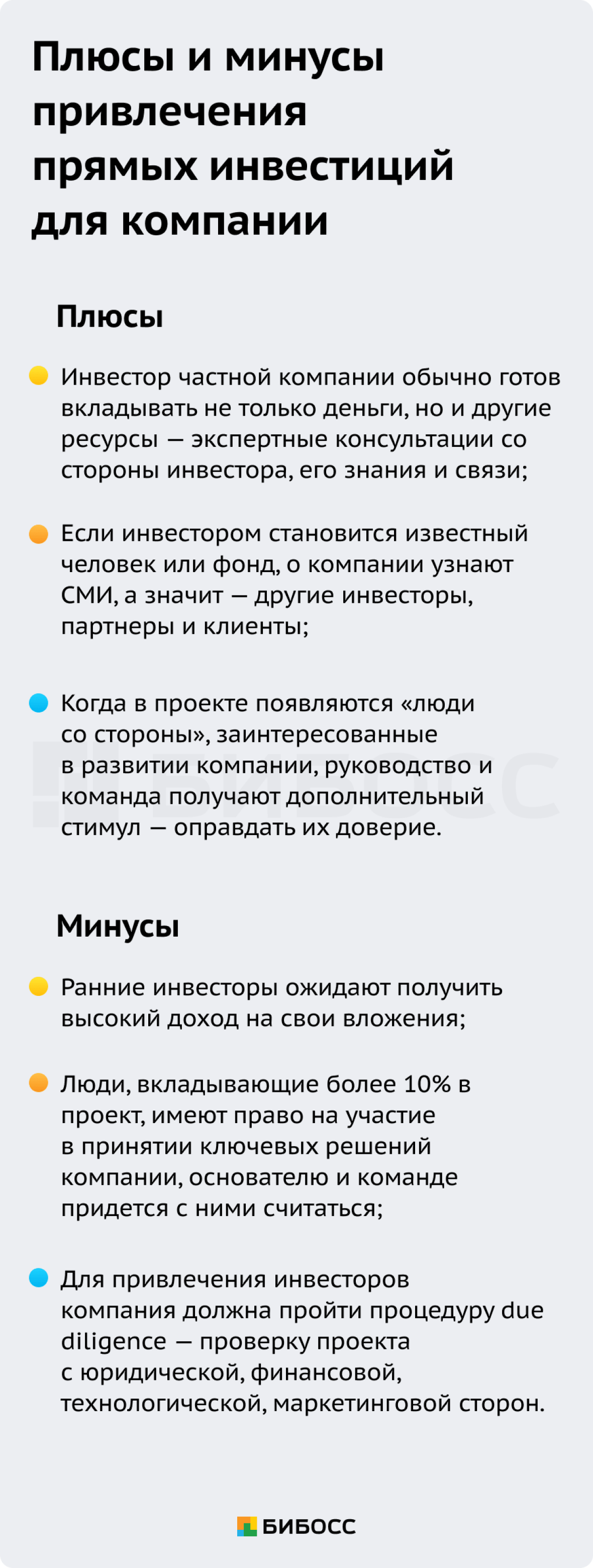

Дать денег на развитие реальной компании для многих кажется более понятной бизнес-моделью, чем заводить брокерский счет и подбирать себе облигации для вложения. Кто-то не хочет разбираться с фондовым рынком, считая его для себя сложной темой. Кто-то предпочитает, чтобы купленный актив был максимально реалистичен: если недвижимость, то квартира или дом, если бизнес, то работающий свечной заводик. На фондовом рынке и в прямых инвестициях принцип работы одинаков: дать в долг или вложиться в развитие, став совладельцем.

Разница в размерах компаний, в том, насколько прозрачно и четко организован их бизнес, система отчетности. И риски у работающего бизнеса в сравнении с запуском нового предприятия по готовой бизнес-схеме тоже существенно отличаются. В пользу рыночных активов говорит то, что они прошли проверку биржи и, если отнесены к первому уровню листинга, их надежность высока.

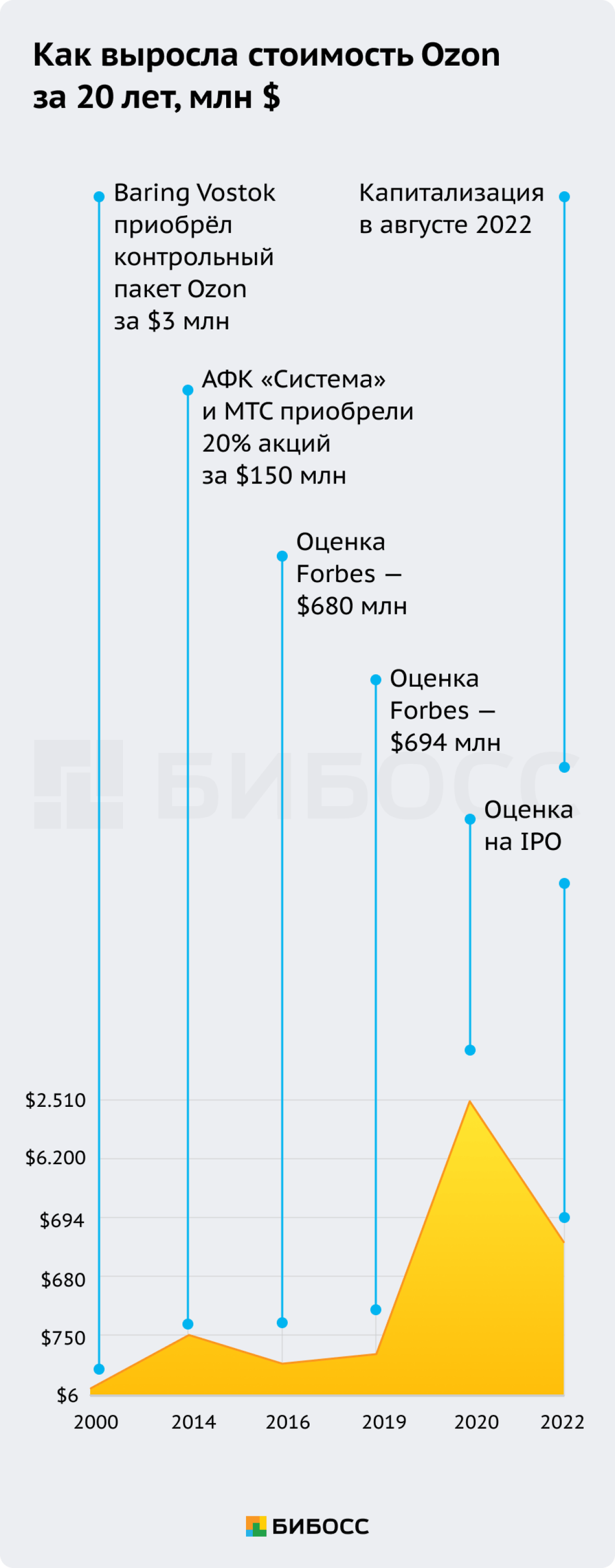

Сопоставимую доходность кроме франшиз еще обещают венчурные проекты. Но результат их запуска еще более непредсказуем, чем открытие предприятия по франшизе.

Именно поэтому венчуром занимаются крупные фонды, которые могут позволить себе убытки. Но в случае, если проект окажется успешным, инвестора ждут большие деньги. Например, основатель Apple Рональд Уэйн продал 10-процентную долю в компании в 1976 году за 800 долларов, сейчас она стоит 300 млрд долларов.

А в случае с франшизой, если вы вкладываете деньги, например, в пиццерию, то «должны понимать, что рост вашей доходности будет ограничен, условно говоря, стенами этой пиццерии. После выхода на максимальную доходность вы будете получать прибавление к проценту рентабельности максимум плюс 10% в год», объясняет Антон Алпутов. Так, при удачном развитии ситуации через три года инвестор будет получать 20%, через четыре — 24%.

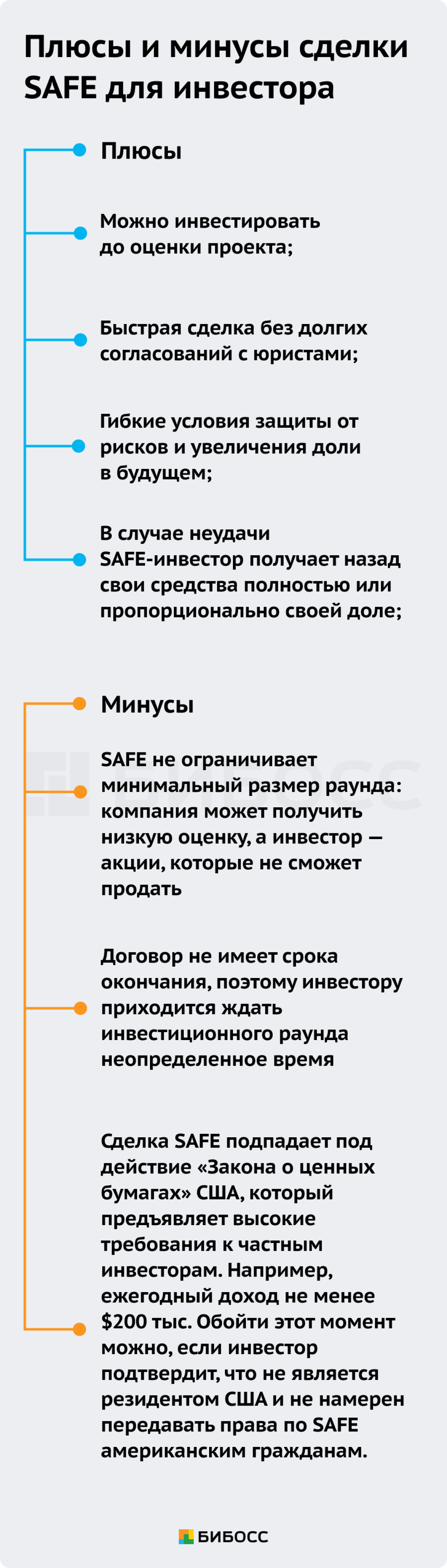

Из существенных параметров для выбора инвестиционного актива остаются еще гарантии инвестору и налоговый вопрос.

Каковы гарантии и налоги при разных видах пассивного инвестирования

|

Тип пассивной инвестиции |

Гарантии сохранности инвестиционного капитала |

Гарантии получения дохода |

Налоги |

|

В бизнес по франшизе |

Договор займа или инвестирования, личное поручительство предпринимателя, передача оборудования в залог |

Договор процентного займа с фиксированными выплатами вне зависимости от выручки |

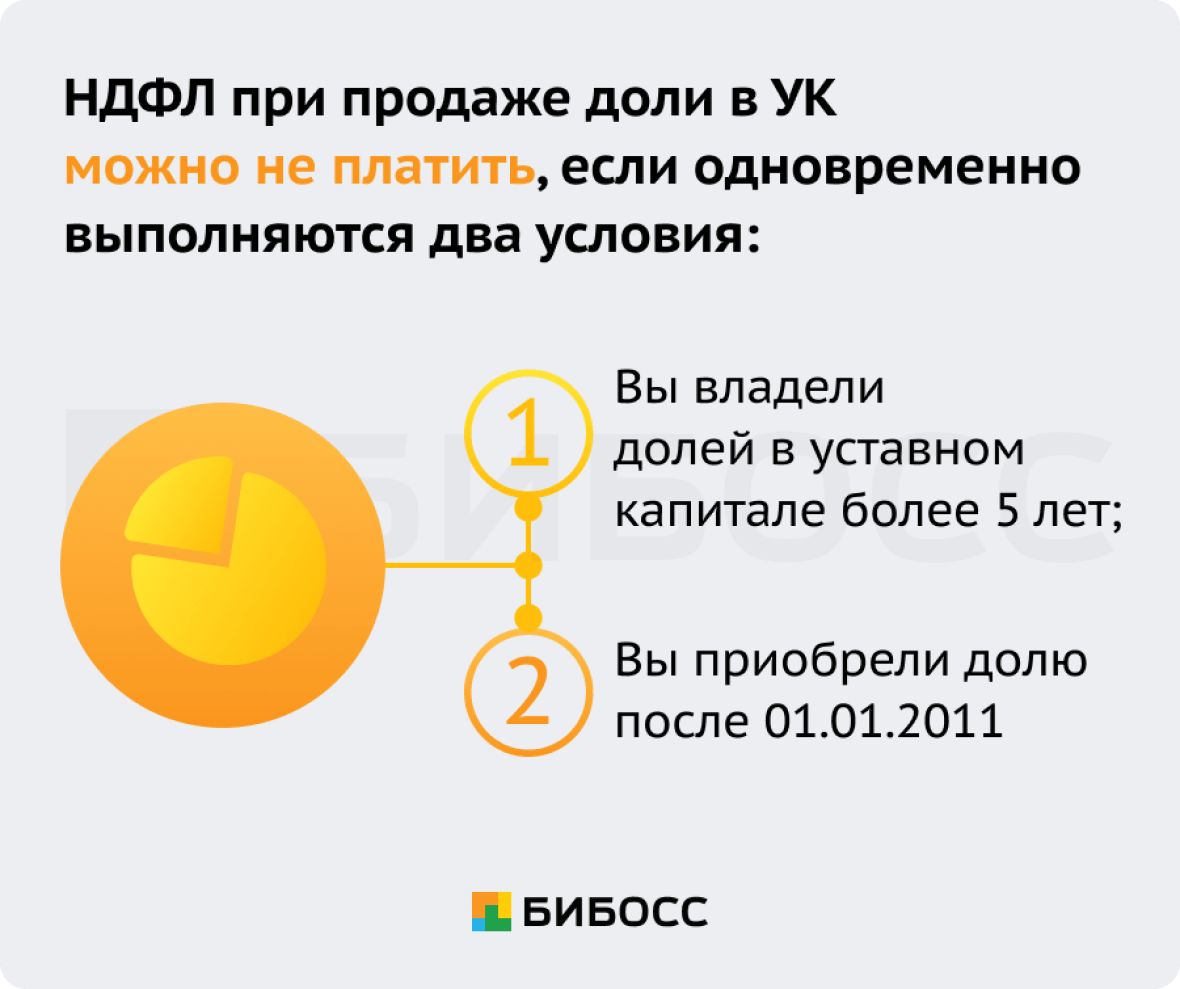

НДФЛ 13% с прибыли от дивидендов и кредитных платежей, продажи доли в бизнесе стоимостью до 5 млн рублей, в случае превышения этой суммы — 15% с превышения лимита в 5 млн рублей При продаже доли в бизнесе, которая находилась в собственности более шести лет, налога нет |

|

В инструменты фондового рынка (акции, облигации) |

Отсутствуют при покупке инструментов фондового рынка, при покупке некоторых структурных продуктов предоставляется защита капитала |

Выплаты дивидендов и купонов производят согласно условиям выпуска ценных бумаг |

Налоги по дивидендам и купонам зависят от страны-эмитента. Для российских ценных бумаг — 13% для физических лиц и 20% для юридических лиц. Свыше 13% в некоторых случаях приходится платить с доходов по дивидендам и купонам ценных иностранных компаний и российских компаний, зарегистрированных за рубежом. При продаже ценных бумаг — НДФЛ 13% или 15% (если сумма больше 5 млн рублей), если срок владения бумагами менее трех лет Владельцы ИИС типа А могут вернуть 13% от внесенной суммы, но не более 52 тыс. рублей Владельцы ИИС типа Б могут вернуть 13% с прибыли |

|

В ЗПИФ |

Контроль Банка России за управляющей компанией |

Выплаты при получении дохода во время работы фонда или при завершении работы фонда |

При погашении паев с прибылью — 13%, при начислении дивидендов — 13%. С суммы, превышающей 5 млн рублей, взимается налог 15% |

|

В недвижимость |

Установление прав собственности на недвижимость, страхование объекта недвижимости, защита капитала системой эскроу-счетов |

Выплаты по договору аренды, перепродажа квартиры по более высокой стоимости |

При продаже недвижимости взимается НДФЛ 13% с разницы от стоимости покупки Налог 0% при продаже, если недвижимость находилась в собственности более пяти лет или была продана дешевле, чем куплена, но не менее чем за 70% кадастровой стоимости |

|

В венчурный проект |

Поручительство бизнес-ангелов |

Отсутствуют |

Для инвесторов предоставляются льготы. В рамках специальных инвестиционных контрактов (СПИК) есть возможность обнулить ставку, для резидентов территорий опережающего развития (ТОР) ставка на прибыль в первые пять лет — 5% В остальных случаях — стандартная ставка НДФЛ 13%, при продаже доли в компании, которая находилась в собственности шесть лет, — 0% |

Источник: Banki.ru

Правовые риски инвестора во франшизу

Проверить надежность и устойчивость предприятия, открытого по франшизе, можно, запросив у франчайзи данные финансовой отчетности и регистрационные документы, почитав отзывы клиентов. А вот какими будут условия работы вашего капитала в компании, раскроет только договор с инвестором или договор займа. В нем стоит внимательно изучить условия выплат инвестору, их периодичность и другие параметры. Например, как распределяется ответственность за управленческие решения менеджмента компании, ведь инвестор в них практически не участвует.

«В случае противозаконных действий компании к ответственности могут привлечь как управляющего, так и учредителя (инвестора) — как лиц, несущих ответственность за деятельность юридического лица», — комментирует Егор Редин, управляющий партнер юридической компании «Позиция Права».

Так, если компания наберет долгов, то банкротство ждет не только это юридическое лицо, но и учредителя, которым может выступать инвестор.

Доходы инвестора могут значительно уменьшиться, если франчайзи нарушит договор коммерческой концессии и будет вынужден заплатить за это большой штраф. «Те деньги, которые должны были бы пойти на развитие предпринимательской деятельности, уйдут франчайзеру, и денег в обороте станет меньше», — предупреждает Сергей Демкин, советник по специальным проектам «Коллегии адвокатов А1».

Юристы рекомендуют читать не только кредитный или инвестиционный договор, но и договор коммерческой концессии, который заключают между собой франчайзи и франчайзер.

Что должно насторожить инвестора в договорах о присоединении?

Наличие в договоре коммерческой концессии некой гарантированной суммы, которую будет платить франчайзи франчайзеру, — это первый «красный флаг». Например, предприниматель должен каждый месяц перечислять 3 млн рублей правообладателю и еще проценты от выручки. «Это очень серьезный риск, потому что, если бизнес у франчайзи не пойдет по определенным причинам, он все равно будет должен отдавать деньги правообладателю по договору коммерческой концессии», — говорит Сергей Демкин.

Второй «красный флаг» — это потенциальные большие штрафы для франчайзи. Подобные санкции во франчайзинге — нормальное явление. Например, франчайзер имеет право оштрафовать франчайзи за неуплату роялти вовремя или открытие еще одной точки без ведома правообладателя. Но когда суммы выставлены запредельные, лучше поискать другого партнера. «Инвестор должен отдавать себе отчет в том, что те средства, которые он передаст франчайзи, могут просто уйти на выплату штрафов по договору коммерческой концессии. И в результате он потеряет свои деньги», — подчеркивает юрист.

Дополнительной гарантией сохранности денег в проекте для инвестора может стать личное поручительство предпринимателя или управляющей компании.

Расторжение договора: позиция инвестора

Выход из проекта с франшизой по срокам серьезно уступает обычной биржевой сделке, когда в несколько кликов можно избавиться от актива.

В ситуации, когда инвестор захочет или будет вынужден выйти из проекта, скорее всего, никто сразу ему деньги не отдаст. «Это не фондовая биржа, средний срок вывода средств — 6—8 месяцев», — предупреждает в своем инвестиционном предложении компания «Персональное решение», которая развивает франшизу, предоставляющую услуги грузчиков.

О желании выйти из договора и получить деньги инвестор тоже должен предупреждать заранее — за месяц или несколько недель.

Досрочно расторгнуть инвестиционный договор или договор займа возможно, но почти всегда это будет не в пользу инвестора. По словам Виктора Стоумова-Олешкевича, франчайзи «Додо пиццы», на практике на такой шаг решаются редко. «У инвестора есть право продать свою долю, если он владеет долей, или предложить партнерам досрочно расторгнуть инвестиционный договор, если он получает платежи от оборота», — подчеркивает он. Для инвестора это фактически будет добровольным отказом от дохода в виде процентов от прибыли или от оборота.

Сами предприниматели тоже могут предложить партнеру продать долю в бизнесе. Так бывает, когда завершается срок действия инвестиционного договора или предприниматель хочет «убрать» партнера из бизнеса. На этот шаг решаются, чтобы избавиться от старых обременительных 15—20-летних договоров. Например, инвестор вложил деньги в компанию в 2005 году, эти деньги давно вернулись, но партнеры продолжают перечислять ему проценты от прибыли. Но обычно франчайзи дорожат своими отношениями с инвесторами, да и партнерам выгодно получать пассивный доход.

Если инвестор не согласится выходить из проекта и договор продолжает действовать, предприниматели будут обязаны выплачивать дивиденды, нравится им это или нет. Избежать конфликтов из-за разрыва бизнес-отношений поможет тщательная юридическая подготовка — еще в самом начале совместной работы. «Нужно грамотно прописывать все условия. Допустим, что инвестор заходит со своими деньгами на три года. В течение года он возвращает свои инвестиции, два года получает дивиденды и потом просто выходит из проекта. Также важно прописать условия, на которых он выходит, — это может быть выкуп доли либо возврат инвестиций и сверху какая-то премия», — делится опытом Станислав Тихомолов, генеральный директор компании «Инвестиционный франчайзинг».

Пандемия как форс-мажор для франшизы

Все форс-мажоры вроде стихийного бедствия или пожара должны быть указаны в договоре. Предприниматель и инвестор заранее решают, как они расходятся, если бизнес закрылся. Это снимет вопросы погашения долгов и выплат компенсаций, сроков перечисления денег. Но предусмотреть можно, конечно же, не все. «В прошлом году в пик пандемии — с апреля по август — многие инвесторы сами разрешили выплаты поставить на паузу, — приводит пример Антон Руцкий, франчайзи сети пиццерий «Додо пицца». — Несмотря на это, все возвраты займа планируются ранее срока, указанного в договоре».

Как управляющие компании снижают риски?

Существует устойчивое мнение: риски между предпринимателем и инвестором нужно делить пополам. Тем не менее управляющие компании стараются по возможности обезопасить вложения во франшизы. Для них любой конфликт между франчайзи и инвестором — это удар по репутации и, соответственно, потенциальные проблемы с привлечением новых денег. Риски снижают следующими способами:

- Крупные сети разрешают только успешным франчайзи привлекать инвестиции через управляющую компанию. У предпринимателей должны быть приносящие прибыль заведения в той же сети и как минимум 25—30% своих средств, необходимых на открытие новой точки. При этом если инвестор ищет партнеров среди своих знакомых, то такого ограничения, конечно, не будет.

«Для того чтобы попасть в базу инвестиционных предложений, действующие заведения франчайзи должны иметь высокие показатели качества продукта в соответствии со стандартами бренда — это отзывы тайных покупателей, скорость доставки… Всего около 40—50 показателей, на основе которых формируется оценка», — объясняет Виктор Стоумов-Олешкевич.

- Инвесторы получают право контролировать действия управляющей компании, знакомиться с ежемесячной отчетностью, данными о продажах, маркетинге, взаимоотношениях с клиентами, а также им предоставляют доступ к видеокамерам. Есть беспокойные инвесторы, которые хотят в режиме онлайн смотреть, что происходит в ресторане или барбершопе, открытом на их деньги.

Однако управляющие компании не могут гарантировать, что деньги стопроцентно вернутся инвесторам. «Бизнес есть бизнес», — гласит предупреждение на сайте «Додо пиццы».

Как оценить, стоит ли франшиза инвестиций?

Бизнес-инвестор Антон Алпутов специально для читателей Банки.ру подготовил чек-лист для тех, кто задумывается о вложении денег во франшизу. По умолчанию, безопаснее инвестировать в предприятие, которое уже работает, чем в то, что еще даже не открылось. Однако в любом случае перед тем, как принимать решение, стоит ответить себе на несколько вопросов.

- Кто будет управлять вашим бизнесом?

Это первый вопрос, который должен задать себе потенциальный инвестор. От опыта управленцев и их решений во многом зависит потенциальная доходность. Заниматься всеми бизнес-процессами может либо управляющая компания, либо сам франчайзи. «Я бы советовал отдавать предпочтение управляющей компании. Это надежнее и эффективнее по понятным причинам. Если же это франчайзи, то внимательно изучите его опыт. Лучше будет, если у него уже есть точки, работающие уже несколько лет, — тогда посмотрите их показатели», — отмечает Алпутов.

- Сколько заведений (точек) в составе сети?

Внимания стоят более крупные сети. «Чем крупнее сеть, тем больше узнаваемость бренда, дешевле продукты (потому что крупнее закупки), больше рекламы, дешевле аренда (надежный арендатор) и прочее. Но главное — устойчивее и жизнеспособнее бизнес-модель», — говорит Антон Алпутов. Он предлагает потенциальным инвесторам внимательно изучить точки, работающие в городе с похожей численностью населения, узнать о специфике рынка и других параметрах.

- Насколько удовлетворены другие инвесторы?

Пообщаться следует не только с франчайзи, но и с другими инвесторами, которые уже вкладывали в эту сеть деньги. Можно и нужно принимать во внимание именно их финансовые показатели.

- Какая финансовая модель у предприятия?

Бизнес-процесс должен быть понятен инвестору, тогда он может сделать расчет, насколько выгодно ему предложение.

- Насколько прозрачен доступ к информации?

Франчайзи или управляющая компания должны выдать инвестору доступ к видео с камер наблюдения, а также к личному кабинету со всеми показателями компании. «Желательны еженедельные или ежемесячные текстовые и видеоотчеты от управляющих (что было сделано для увеличения прибыли? Какой план-факт?)», — продолжает Антон Алпутов.

- Какие гарантии есть для инвестора?

У франчайзи должны быть готовы ответы на сложные вопросы: что будет, если точка принесет вдвое меньше заявленной прибыли или вообще окажется убыточной? кто понесет расходы при смене локации?

Опрошенные юристы отмечают, что инвесторы могут сами по данным арбитражных судов, базам судебных приставов проверять франчайзи на предмет непогашенных долгов и многочисленных разбирательств. Хорошим знаком будет наличие банковских кредитов у франчайзи — это означает, что финансовая организация тщательно проверила бизнесменов и доверила им свои деньги, несмотря на большие риски.

Анна РОДИНА для Banki.ru

Стартовые вложения в открытие бизнеса и инвестиции в его развитие не обязательно должны быть только вашими или привлекаться через банковский кредит. Существует довольно много способов снять с себя часть финансовой нагрузки и привлечь инвестиции другими путями. Иногда, когда банки отказываются кредитовать новые проекты из-за повышенных рисков либо под залог личного имущества, привлечение стороннего капитала является единственным выходом.

Многие инвесторы, государственные и коммерческие организации охотно поддерживают молодые и перспективные проекты, а иногда готовы оказывать им не только финансовую, но и консультационную, информационную и рекламную поддержку.

Далее проясним, как и где искать инвесторов, какие способы и площадки для этого можно использовать.

Цели привлечения инвестиций

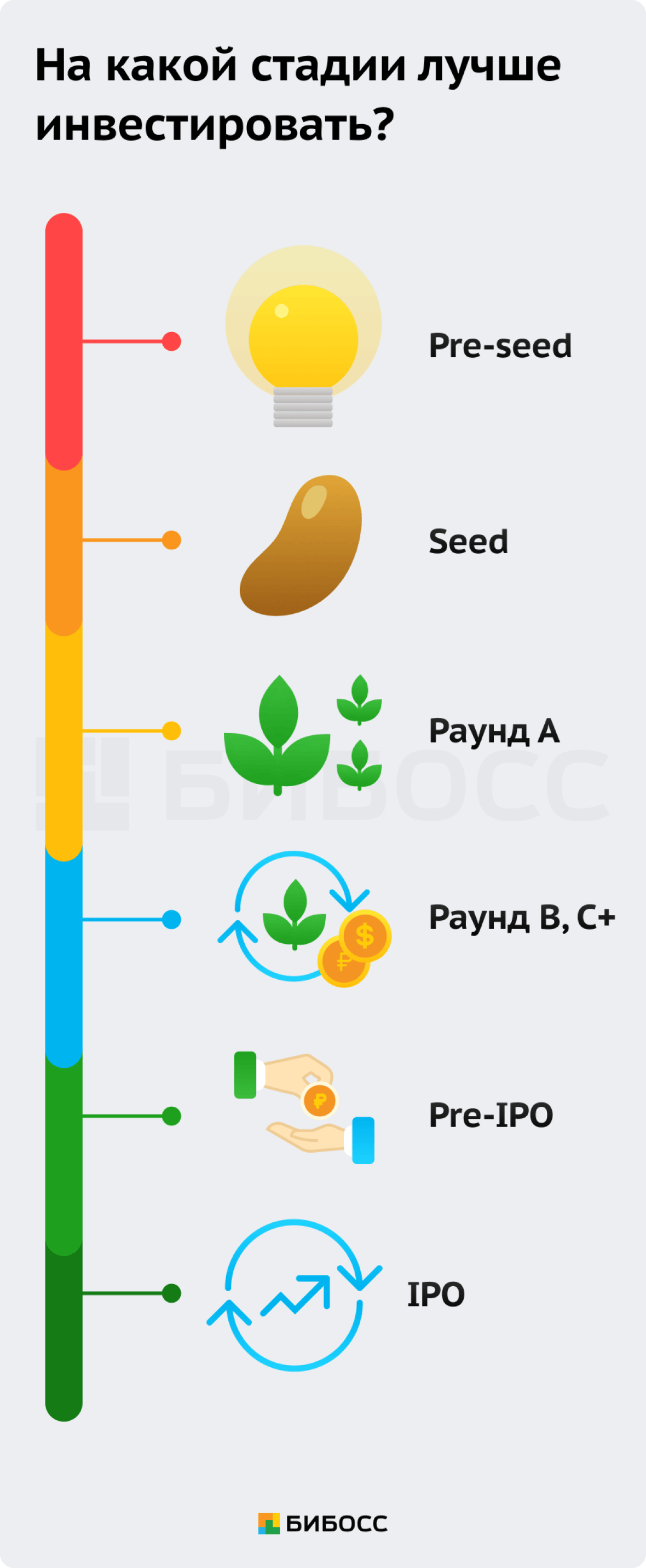

Для начала вспомним, для каких целей привлекается внешнее финансирование. Зависят они от стадий развития бизнеса.

Стадии развития бизнеса:

- Посевная стадия. Это стадия, когда вы еще работаете над созданием продукта, тестируете идею, разрабатываете прототип.

- Стадия стартапа. На этапе стартапа вы уже можете делать первые продажи, но при этом еще продолжать тестировать продукт, готовя его к выпуску на рынок, выпускаете первые пробные партии. На этом этапе вы пока больше тратите, чем зарабатываете.

- Расширение. Ваш продукт поступает на рынок и начинает завоевывать на нем позиции, вы достигаете точки безубыточности, разворачиваете производство, активно продвигаетесь, расширяете команду.

- Рост. Вы начинаете зарабатывать больше, продажи устойчиво растут, на рынке увеличивается доля вашего продукта. Вы нацелены на дальнейшее расширение, увеличиваете ассортимент, улучшаете и модифицируете сам продукт.

- Зрелый рост. Ваши обороты стабилизировались, рост может быть незначительным. Вы нацелены на удержание позиций на рынке и находитесь в стадии поиска новых вариантов для роста и расширения компании.

У каждой приведенной стадии имеются свои задачи, цели и риски. Это означает, что и капитал привлекается тоже под совершенно разные цели. Если на старте важно выйти на рынок и протестировать спрос, то на поздних предприниматель преследует цели масштабирования, увеличения доли на рынке и увеличения прибыли.

Цели привлечения инвестиции по стадиям:

- Инвестирование на посевной стадии. Вам требуются средства на тестирование своей бизнес-модели, на создание прототипов, на исследование и разработки, на формирование команды.

- Инвестирование стартапа. Вам нужны средства для выпуска продукта на рынок, создание первой партии, на рекламу и привлечение клиентов.

- Инвестирование на стадии расширения. Вам требуется закрепиться на рынке, наладить производство. Инвестиции требуются на продвижение проекта, расширение штата.

- Инвестирование на стадии роста. Инвестиции нацелены на увеличение доли на рынке, совершенствование продукта, расширение ассортимента, на рекламу и для выхода на новые рынки сбыта.

- Инвестирование на стадии зрелого роста. Вам требуется вкладываться в новые точки роста, масштабироваться, проводить слияния и поглощения других компаний.

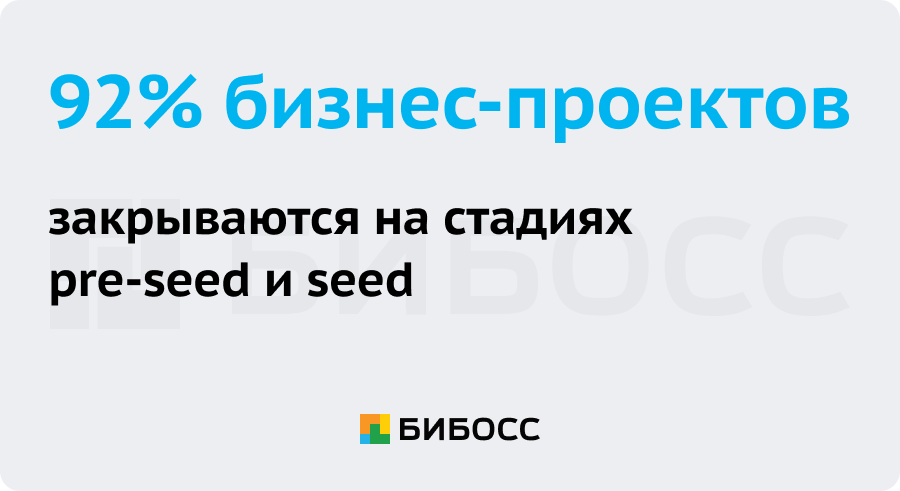

Больше всего шансов провалиться существует на первых двух стадиях, когда ваш товар или услуга только выводится на рынок. По статистике здесь прогорают 80-90% проектов. Эти проекты так никогда и не выходят в плюс, а для инвесторов вложения здесь будут наиболее рискованными. Для предпринимателей же внешнее инвестирование на этих этапах критически важно, но и найти варинаты финансирования для него сложнее.

Значительно проще и безопаснее для инвесторов вкладываться в проекты, достигшие стадий расширения и роста. В этом случае они работают с уже отлаженными бизнесами, развитие которых проще прогнозировать.

Какие бывают типы инвестирования

Перед тем, как начинать поиск внешнего финансирования, нужно понять, какой тип вам более всего подойдет.

Основные типы инвестирования:

- Долевое инвестирование. То есть когда в ваш бизнес вкладывают, чтобы получить в нем свою долю. В обмен на инвестиции вы делаете инвестора полноправным совладельцем бизнеса. Он получает право принимать решения по управлению компанией, выдвигать свое видение ее развития, получать дивиденды. Долевой тип инвестирования особенно подойдет вам в том случае, если вы испытываете потребность не только в деньгах, но и в человеке с опытом в вашей отрасли. При определении доли, которые вы хотите передать инвестору, стоит исходить из размера вкладываемой суммы. Стоит избегать передачи большей доли проекта — то есть свыше 51%. Но учтите также, что при слишком низких процентах (например, 5%) предложение для инвестора может показаться непривлекательным и не сулящим весомую прибыль, а окупаемость его вложений серьезно растянется.

- Долговое (заемное) инвестирование. Вам предоставляют займы и кредиты, которые нужно вернуть в определенные сроки с процентами, как в банке. В то же время, в отличие от долевого финансирования, вы не передаете долю бизнеса и вам не нужно будет постоянно делиться прибылью. Минус в том, что кредиты выдаются под залог какого-либо ценного имущества, например, недвижимости или автомобиля, которым придется расплачиваться при негативном развитии событий.

- Конвертируемый заем. Это гибридная форма финансирования, сочетающая признаки долевого и долгового инвестирования. То есть когда по истечению определенного времени или при наступлении определенных обстоятельств кредитор может получить свою долю в компании. В России такая схема встречается редко.

- Инвестирование с нефинансовым вознаграждением. То есть когда за инвестиции инвестор получает не деньги, а что-то другое, например, произведенный продукт или бесплатную услугу. Такая схема распространена на краудфандинговых платформах, где в роли инвесторов могут выступать обычные люди.

- Гранты и субсидии. Это формы государственной поддержки, которые призваны финансировать проекты, имеющие приоритетное значение для экономики данной страны. Полученные средства вы сможете использовать только целевым образом, предоставляя отчеты по каждому расходному пункту.

10 вариантов поиска инвестирования для стартапов

Для начала рассмотрим самые лучшие варианты финансирования на начальных этапах развития бизнеса, то есть на посевной стадии, стадии стартапа и расширения бизнеса. Имейте в виду, что кто бы не выступал в роли вашего инвестора, его будут интересовать одни и те же вопросы по поводу вашего проекта и его продукта. А именно.

Стандартные вопросы, которые интересуют любого инвестора:

- В чем заключается идея вашего товара или услуги, в чем уникальность идеи;

- Имеется ли бизнес-план с расчетами, анализом рынка и планом производства;

- Кто руководители и исполнители проекта, достаточно ли у них опыта и образования для реализации задуманного;

- Финансовая составляющая проекта: планируемые и уже имеющиеся обороты, чистая прибыль, издержки, прогнозы роста;

- Предложения для самого инвестора и способы забрать вложенное к конкретному сроку.

1. Помощь от друзей и родственников

Самый простой и очевидный способ найти инвестиции — попросить о помощи друзей, родственников и знакомых. Вам потребуется лишь собраться, поговорить и рассказать им о своих планах и потребностях. Сделать это можно как устно, так и используя элементы презентации.

Перед этим вам стоит определиться, что именно вы хотите получить от близких — кредит или долевые вложения. Кредит вы можете выплачивать просто по частям со временем и с процентами. Долевые инвестиции будут означать, что ваши родственники и друзья будут владеть долей в вашей новой компании, а также разделять с вами все риски. При этом варианте ваши близкие получат деньги лишь в том случае, если ваше дело станет прибыльным.

Риски при обращении к семье и друзьям вполне очевидны. В случае неудачи и потери денег вы можете испортить с ними отношения. Поэтому многие люди стараются не смешивать семью/дом/друзей и бизнес.

Плюсы:

- Простой способ не требующий каких-либо формальностей;

- Отсутствие издержек по организации презентации — достаточно собраться и поговорить;

- Высокий уровень доверия между участниками сделки.

Минусы:

-

Риск испортить отношения с близкими людьми в случае неудачи.

2. Бизнес-ангелы

Бизнес-ангелами называют частных инвесторов, которые вкладываются в проекты на ранней стадии развития. Это состоятельные люди, которые, могут предоставить средства для успешного развития компании на этапе ее формирования. Если на ваш проект приходит бизнес-ангел, это, скорее всего, будет значить, что он внесет достаточно средств для того, чтобы другие инвесторы не потребовались.

Взамен бизнес-ангел получает долю в компании (владеет акциями), а зачастую и право голоса в ежедневном развитии бизнеса. Бизнес-ангел ожидает высокой отдачи от своих инвестиций, поэтому не вкладывает свои деньги просто так — финансовое обоснование проекта должно быть безупречным. Целью бизнес-ангела может быть желание заработать на перепродаже своей доли, когда компания вырастет, либо получение дивидендов, при которой расчет идет на часть будущей прибыли.

Примерами, когда компании добивались успеха с помощью бизнес-ангелов достаточно много. В частности, начинали свою деятельность с инвесторами-ангелами такие гиганты как Apple и Amazon.

Для поиска бизнес-ангелов существуют специальные сообщества, интернет-ресурсы и каталоги инвесторов и проектов, находящихся в поиске финансирования (вроде “Ангел Лист”). Найти инвестора можно с помощью Фонда развития интернет-инициатив, Национальное содружество бизнес-ангелов. Ежегодный рейтинг активности бизнес-ангелов публикует Российская венчурная компания. Кроме того, новости о сделках и рейтинги венчурных инвесторов можно найти на специализированных ресурсах и в СМИ вроде Firrma, Rusbase, IncRussia и других.

Самым желанным кандидатом на роль бизнес-ангела выступает бизнес-ангел со знаниями, опытом и связями в вашей сфере бизнеса, бизнес-ангел который сможет представить весомую консультативную поддержку. В таком случае ваши шансы на успех заметно повышаются, так как такие инвесторы смогут направить вас по правильному руслу. Подобные инвестиции называются smart money — умные деньги. Чтобы определить круг таких инвесторов, нужно проанализировать их последние сделки. Связываться с бизнес-ангелами лучше напрямую через персональные сайты и соцсети, либо через общих знакомых, которые могут вас бесплатно представить и порекомендовать.

Плюсы привлечения бизнес-ангелов:

- Возможность финансирования проекта на самых ранних стадиях;

- Потребность в поиске других инвесторов с бизнес-ангелом отпадает;

- Ваша компания может значительно прибавить в темпах роста;

- Помимо денег есть возможность получить знания, опыт и деловые контакты инвестора;

- Вариант сотрудничества, который подходит не только для IT-проектов, но и для для широкого круга сфер.

Минусы привлечения бизнес-ангелов:

- Трудность привлечения — бизнес-ангелов не интересуют рядовые проекты;

- Излишнее влияние на управление компанией. Ваш партнер может оказывать чрезмерное давление на ваш бизнес, фактически претендуя на роль ключевого человека в компании. Молодой компании это может повредить;

- Увеличение документооборота — бизнес-ангел может требовать большого количества отчетов относительно разных бизнес-процессов.

3. Венчурные фонды

Венчурными фондами называют компании, которые профессионально управляют средствами от пула инвесторов. Они вкладывают в стартапы с многократным потенциалом роста и ориентируются на международный рынок. В то время как бизнес-ангелы подключаются на самых ранних этапах проекта, венчурные инвестиции особенно актуальны на стадии расширения и масштабирования на рынке, когда требуются большие объемы средств.

К венчурным инвестициям можно прибегать тогда, когда проект уже доказал свою успешность, имеет надежную команду менеджеров и план дальнейшего развития, на которые и изыскивает средства. В свою очередь венчурные фонды зарабатывают на выгодных перепродажах своих долей другим фондам, корпорациям или на первичном размещении на бирже.

Обычно фонды специализируются на конкретных отраслях (финансы, IT, недвижимость, электронная коммерция, образование и т.д.) и географических районах, поэтому владельцам проектов нужно подбирать те из них, которые отвечают потребностям и профилю компании.

Для привлечения средств венчурного фонда потребуется создать презентацию проекта и отправить сопроводительное письмо. Либо разыскать управляющего или аналитика фонда и обратиться прямо к нему. Разыскать венчурные фонды, определить наиболее активные по сделкам можно с помощью многочисленных рейтингов, публикуемых популярными деловыми изданиями и СМИ.

Плюсы венчурных фондов:

- Возможность получения финансирования в крупном объеме;

- Отличный шанс для масштабирования компании на рынке.

Минусы венчурных фондов:

- Вариант обычно не подходит для ранних стадий развития проекта.

- Строгий отбор: венчурные инвесторы вкладывают капитал лишь в небольшое число сделок.

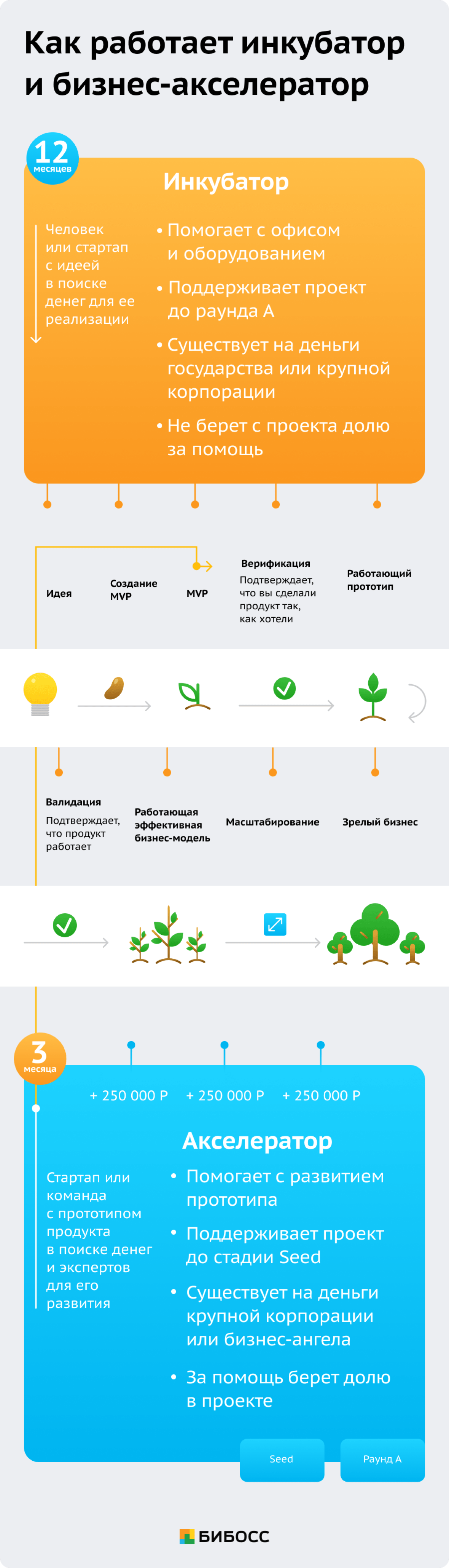

4. Бизнес-инкубаторы

Бизнес-инкубаторами или акселераторами называют проекты по ускоренному обучению для стартапов. С их помощью вы сможете научиться грамотнее анализировать рынок, доработать концепцию и бизнес-модель продукта, найти полезные связи среди инвесторов, а иногда и отыскать первых заказчиков. Обучение в бизнес-инкубаторе может заканчиваться приглашением потенциальных инвесторов.

При попадании в бизнес-инкубатор, стартапы могут получать поддержку начиная с разработки/доработки бизнес-идеи и вплоть до выхода новой компании на рынок. Больше всего бизнес-инкубаторов интересуют IT-сфера, но в инкубаторы можно попасть и с проектами в сфере услуг, экологии, моды, розничной торговли, развлечений, энергетики, строительства и прочими.

Бизнес-инкубаторы проводят свои наборы не более одного-двух раз в год, поэтому этот момент необходимо отслеживать. Попасть в них в качестве участника можно, оставив заявку на сайте проекта и пройдя собеседование. Управлять бизнес-инкубаторами могут университеты, некоммерческие и государственные учреждения, крупные корпорации и венчурные фирмы.

В качестве примеров российских инкубаторов можно привести бизнес-инкубатор ВШЭ (HSE Inc), бизнес-инкубатор “Ингрия”, технопарк “Жигулевская долина” и другие.

Что может получить предприниматель в рамках бизнес-инкубатора:

- помещение для офиса или скидка на аренду;

- консалтинговую поддержку по различным аспектам ведения бизнеса (бухгалтерия, налоги, бизнес-планирование и т.д.);

- рекламное сопровождение, выставочные площади, освещение в СМИ;

- коммуникационная техника, доступ к ПО и различным программным продуктам;

- помощь в поиске инвесторов;

- юридическая поддержка;

- сопровождение бухгалтера.

Что именно будет включено в пакет бизнес-инкубатора, зависит от его вида. Проекты при государственных вузах могут давать частичную поддержку лишь по некоторым вопросам, в то время как частные — предоставлять полный пакет, который поможет развить свое дело.

Плюсы бизнес-инкубаторов:

- Предоставляют пакеты различных бизнес-услуг для начинающих предпринимателей;

- Возможность сэкономить на аренде офиса;

- Вам могут помочь с поиском инвесторов;

- Дают возможность сделать рекламу и найти первых клиентов;

- Вовлекают в бизнес-среду;

- Есть возможность попасть в инкубаторы во время прохождения обучения в университете;

Минусы бизнес-инкубаторов:

- Ограничения и избирательность в наборе у самых востребованных инкубаторов.

- Возможна нехватка квалифицированных консультантов в некоторых областях;

- Вашу бизнес-идею могут украсть;

- Вы привязаны к графику лекций, семинаров, тренингов, что может помешать бизнесу.

5. Корпоративные акселераторы

От бизнес-инкубаторов акселераторы отличаются тем, что вторые более нацелены на инвестирование проектов, дают возможность быстро оттестировать пилотный проект и дают более точечное обучение, направленное на рост компании. Соответственно, поэтому акселераторы практикуют более жесткий отбор кандидатов и более тщательно их контролируют. Также есть ограничения по срокам, обычно это до трех месяцев или полугода, в то время как у инкубаторов их может не быть.

Коммерческие акселераторы помогают запустить бизнес под эгидой крупной компании, которая окажет стартапу всестороннее содействие. В чем именно будет заключаться помощь и программа, зависит от компании. Конечно, это, в первую очередь отличный способ найти инвестиции, ведь после завершения программы можно получить предложения как напрямую от компании, которая может захотеть выкупить проект или предложить сотрудничество, либо от партнеров организатора. Во-вторых, это отличная возможность застраховать себя от ошибок на первых этапах развития бизнеса, на которых обычно прекращают жизнь многие стартапы, пренебрегающие такими вопросами как тестирование спроса, обучение персонала и т.д.

Помимо этого акселераторы могут помочь с:

- заключением контракта, который будет прописывать права и обязанности сторон-участников договора;

- офисом или другим помещением для работы;

- средствами для работы (техника, ПО);

- запуском коммерческого пилота с использованием ресурсов компании;

- доработкой и дальнейшим тестированием продукта.

В качестве примеров корпоративных акселераторов из России можно назвать:

- MTS Startup Hub;

- Акселератор MGNTech от сети «Магнит» и фонда «Сколково»;

- Акселератор КРОК;

- Акселератор Sber500 — от “Сбера” и 500 Startups;

- Акселератор Ростелеком и ФРИИ;

- Impact Hub Moscow.

Чтобы поучаствовать в акселераторе, нужно выбрать одну из известных площадок и подать заявку, рассказав о проекте и его параметрах и оставив контакты. Также потребуется пройти собеседование с аналитиком и пройти отбор в очном формате.

Плюсы корпоративных акселераторов:

- Максимальная содержательность программ;

- Нацеленность на создание и быструю апробацию пилотных проектов;

- Возможность быстро выйти на контракты с новыми клиентами;

- Широкий пакет помощи стартапам с привлечением ресурсов крупной компании.

Минусы корпоративных акселераторов:

- Строгий отбор кандидатов;

- Нацеленность в основном на технологичные инновационные проекты в конкретных отраслях.

6. Гранты и конкурсы

От государства или коммерческих фондов ваш проект может получить безвозмездное финансирование, получив грант или победив в конкурсе. Для попадания на конкурс, вам нужно будет оставить заявку, предоставить требуемый организаторами пакет документов и написать бизнес-план. У каждого проекта будут свои требования к участникам, которым вы должны будете соответствовать.

Если вы пройдете конкурс и выиграете его, либо получите грант, это не будет означать, что деньги можно будет тратить как захотелось. Вашему проекту потребуется предоставлять отчеты по затратам. Средства можно будет расходовать на те цели, которые будут прописаны вами в бизнес-плане. Это может быть аренда офиса или склада, ремонт помещение, закупка оборудования, расходных материалов и прочее.

В качестве примеров фондов, проводящих гранты для стартапов, можно назвать Фонд содействия инновациям и Фонд “Сколково”. Популярные конкурсы стартапов — это Web Summit, Slush, «Стартап-кафе».

Плюсы конкурсов и грантов:

- Возможность получить финансирование, не прибегая к кредитам и не отдавая долю в бизнесе сторонним инвесторам;

- Довольно большое количество конкурсов и грантов, в которых можно поучаствовать;

- Некоторые гранты доступны даже для физлиц.

Минусы конкурсов и грантов:

- Нужно отчитываться о расходовании средств;

- Большие временные затраты;

- Нельзя получить грант на один и тот же проект в двух разных госучреждениях;

- Опасность увлечься поиском грантового финансирования, что может снизить жизнеспособность компании как самостоятельной единицы.

7. Клубы инвесторов

Клубами инвесторов называют группы венчурных инвесторов или бизнес-ангелов, в которых организаторы находят наиболее интересные стартапы и организуют встречи для представления их сообществу. В клубах инвесторах происходит совместное финансирование сразу несколькими соинвесторами. Вас могут пригласить в такие клубы его организаторы или менеджеры, либо вы можете самостоятельно отправить заявку через сайт или написав им в соцсети.

Поскольку большинство инвест-клубов всерьез заинтересованы поддержанием высокой репутации, отбор стартапов у них строгий. Они тщательно проверяют биографии основателя и членов команды, дотошно анализируют финансовую и бизнес-модели компании, им нужны гарантии результата и четкая стратегия развития фирмы.

Примерами клубов инвесторов можно назвать такие клубы как United Investors, Smarthub, СОБА, Angelsdeck и другие.

Плюсы клубов инвесторов:

- Обращение в клуб инвесторов может сэкономить вам время по сравнению с поиском отдельных инвесторов;

- Вы презентуете свой проект большему числу инвесторов за раз.

Минусы клубов инвесторов:

- Строгий отбор поступающих проектов;

- Необходимость тщательной подготовки презентации, документов, стратегии развития компании.

8. Поиск инвесторов на условиях личной договоренности

Вы можете пройти довольно простым путем, избежав большого числа формальностей и опубликовав объявление о поиске инвестора через сайты объявлений, бизнес-форумы, тематические сообщества в Telegram и прочие ресурсы. Вкратце обозначьте свою идею, опишите, партнер с какими качествами и ресурсами вам необходим и проведите личные переговоры с откликнувшимися кандидатами. Конечно, при встрече стоит представить хотя бы финансовый план и предъявить документы, подтверждающие вашу личность и существование компании, но потребность в ярких и дотошных презентациях по строгим шаблонам и канонам тут отпадает.

Такой способ отлично подойдет для реализации рядовых проектов, которые не отличаются инновационностью и прорывными технологиями, в связи с чем через более серьезные каналы инвестиции в них привлечь проблематично.

Плюсы:

- Простота и отсутствие издержек по времени и деньгам;

- Нет необходимости собирать объемные пакеты документов, заполнять анкеты, трудиться над презентацией и ее оформлением и т.д;

- Подходящий вариант для стандартных проектов;

Минусы:

- Возможно, слабый уровень кандидатов;

- Риск столкнуться с мошенниками;

- Высокий уровень недоверия, вас также могут принять за мошенника.

9. Краудфандинговые платформы

Еще один способ получения средств на стартап — это краудфандинг. Для этого вам надо презентовать свой проект в интернете на одной из краудфандинговых платформ и описать свои обязательства по отношению к инвесторам. То есть обозначить, что именно они получат, вложившись в ваш проект.

Инвесторами могут выступать самые обычные люди, вкладывающие совсем небольшие суммы, ведь не даром краудфандинг дословно означает “финансирование толпой”. Краудфандинг отлично подходит как для стартапов, собирающихся выводить на рынок уникальные и необычные товары, так и для творческих, научных и социальных проектов.

Возможность привлечения средств через краудфандинг обычно ограничивается временем, например, несколькими месяцами, и фиксированной суммой, после которой сбор может закрываться.

Что можно предлагать инвесторам за инвестирование через краудфандинг:

1. Произведенный товар из первой партии. Как правило, с помощью краудфандинга презентуются необычные товары, которые вызывают у людей желание ими обладать. Чтобы человек мог получить их как можно скорее, до старта массового производства, вы можете предложить инвестору сам товар и комплектующие к нему. По такому принципу работают многие популярные краудфандинговые платформы, такие как Kickstarter, Indiegogo, российские площадки Boomstarter, Planeta.ru и прочие.

Пример: Вы придумали уникальную автоматизированную овощечистку со сменными насадками для разных видов овощей и фруктов. Самые первые инвесторы, которые внесут 130 долларов, через 8 месяцев, когда производство будет запущено, получат бесплатную овощечистку со скидкой 70 долларов от планируемой розничной стоимости в 200 долларов. Инвесторам, которые внесут 160 долларов, вы отправите овощечистку и две дополнительные сменные насадки для экзотических фруктов. Поскольку себестоимость отправки каждому инвестору товара после выпуска все равно будет ниже, это довольно выгодный способ привлечения средств.

2. Безвозвратное пожертвование. Вы можете ничего не обещать взамен, а предлагать человеку внести пожертвования, начиная с небольших сумм. Краудфандинг на основе пожертвований особенно хорошо работает в социальных и образовательных проектах, а также проектах, связанных с медицинской помощью или устранением/предотвращением чрезвычайных ситуаций. Примером краудфандинга на основе пожертвований можно назвать GoFundMe. Также этот метод используется и на других площадках, где параллельно применяется метод вознаграждений, например, на Boomstarter и Planeta.ru. Иногда жертвователям предлагается некий символический приз — грамота, сувенир, бесплатное участие в каком-нибудь благотворительном концерте и т.д.

Пример: Вы собираетесь открыть приют или центр реабилитации для собак, где задача извлечения прибыли не является первоочередной. Вам нужны средства на создание вольеров, покупку кормов и прочие расходы. На краудфандинговой платформе вы описываете, почему ваш проект важен и полезен для региона, и назначаете суммы пожертвований. Тем, кто жертвует сумму до 1000 рублей — говорите “Большое спасибо”, тем, кто жертвует 2000 рублей — дарите фирменный значок вашего приюта, тем, кто жертвует 5000 рублей, высылаете календарь с фотографиями собак и т.д.

3. P2P-кредитование (долговой краудфандинг). На развитие бизнеса можно привлечь средства методом кредита, который вам выдаст не банк, а другая компания. Такой метод, когда инвестор может дать займ частному лицу или бизнесу и называется P2P-кредитованием. Процесс происходит через P2P-платформу, то есть сервис-посредник, который задает правила игры и помогает инвесторам и стартапам найти друг друга. P2P-платформы проверяют заемщика, включая его паспортные данные, доходы и активы (недвижимость, авто в собственности и т.д.), а также оказывают содействие при взыскании средств при просрочках и предоставляют свою площадку для проведения между сторонами безопасных платежей. Разница с банковским кредитом в том, что заемщик платит меньший процент, а инвестор имеет возможность получать более высокую прибыль, чем если бы он использовал банковский вклад или накопительный счет.

Примерами P2P-платформ для кредитования можно назвать Lending Club и Prosper.

4. Акции. Существуют и краудфандинговые платформы, основанные на продаже акций, например, площадка OurCrowd. Это тип краудфандинга, при котором инвесторы могут получать часть собственности в компании через акции. Хотя их первоначальные инвестиции не возвращаются, они получат долю прибыли, если дела компании пойдут хорошо. Краудфандинг на основе акций для инвесторов довольно рискован, потому что не дает гарантии возврата средств. На начальном этапе стартапы не выплачивают дивиденды или проценты, также существует меньше юридических гарантий.

Плюсы краудфандинга:

- Широкий охват большого числа потенциальных инвесторов, желающих вкладывать небольшие суммы;

- Можно быстро собрать нужную сумму;

- Невысокие риски;

- Возможность избежать банковских кредитов и сбора бумаг;

- Возможность привлечь внимание СМИ к своему проекту: подобные сайты мониторятся редакторами изданий на бизнес-тематику;

- Обратная связь от инвесторов и живое общение с аудиторией.

Минусы краудфандинга:

- Риски потери авторства — если авторское право не защищено, вашу идею могут легко украсть;

- Требуется затраты на грамотную и привлекательную презентацию (качественные видео, фото, текст).

10. Блог проекта и фигурирование в СМИ

Не стоит забывать о том, что помимо обращения к инвесторам напрямую или опосредованно, нужно создавать условия для того, чтобы потенциальные инвесторы выходили на вас сами. Для этого можно вести публичную политику и пользоваться преимуществами, которое дает наше время.

Что можно для этого использовать:

- Блог проекта в социальных сетях;

- Блог на популярных ресурсах на площадках для предпринимателей: Vc.ru, Spark, Habr и других.

- Выступления и экспертные комментарии в СМИ, которые связаны с вашей темой. Вы можете наладить контакты с редакциями лично, либо искать запросы от журналистов через специальные сервисы, такие как Pressfeed.

Плюсы:

- Возможность увеличить известность своей компании, привлечь новых инвесторов;

- Вы создаете имидж эксперта в своей области, повышается доверие к компании.

- Вы получаете обратную связь от клиентов и людей, работающих в вашей отрасли.

Минусы:

- Временные затраты на создание контента и выступления в СМИ

- Траты на раскрутку своих ресурсов и работу с обратной связью;

- Возможность сделать себе антирекламу при неграмотном подходе к делу.

Инвестиции на поздних стадиях

Инвестиции могут требоваться не только стартапам, но и компаниям с опытом в бизнесе, когда основными задачами проекта являются увеличение своей доли на рынке и масштабирование. Кратко рассмотрим, что это могут быть за варианты

Способы привлечения инвестиций на поздних стадиях:

- Банковское финансирование. То есть кредиты под определенные проценты с определенным графиком погашения. Банки согласны финансировать только те проекты, которые дают им уверенность в платежеспособности. В этом плане они более консервативны, чем инвесторы. Банки смотрят на возраст фирмы (он должен составлять не менее полугода), стабильность денежного потока, наличие имущества, требуют поручительства. Увеличить шансы на банковское финансирование поможет беспроблемное пользование другими банковскими услугами — расчетным счетом, зарплатными картами, вкладами и так далее.

- Инвест-фонды и фонды прямых инвестиций. Фонды прямых инвестиций вкладываются в более зрелые компании, нежели фонды венчурные. Доход таких фондов строится на перепродаже свой доли стратегическим инвесторами или при размещении акций компании на бирже (во время IPO). Подбирая компанию для инвестирования, подобные фонды стараются встроить их в пул других своих вложений, чтобы добиться от них кумулятивного эффекта. Такие фонды легко найти в интернете, так как у них обязательно имеются свои порталы со всех необходимой информацией.

- Стратегические инвесторы. Стратегическими инвесторами выступают крупные компании и корпорации-экосистемы, которые могут приобрести компанию для достижения синергетического эффекта. Это такие гиганты как Яндекс, “Сбер”, VK, МТС. Обычно выходить самостоятельно на таких инвесторов не требуется, с предложениями они выступают сами. Поводом для этого становятся ваши успехи и финансовые результаты, расширение бизнеса, частое мелькание вашей компании и ее руководителей в СМИ. При слиянии и поглощении крупных компаний следует обращаться за услугами к инвестиционным консультантам.

Привлечение денег в компанию на любых стадиях — это тяжелая системная работа, а не надежда на удачу. Соответственно, и воспринимать процесс привлечения инвестиций нужно как труд. Здесь есть два базовых правила.

- Инвестиции дают либо под репутацию персоны, которая пытается их привлечь, либо под хороший продукт.

- Идея — это мелочь, она ничего не стоит. На ранних стадиях инвестируют в людей, поэтому собирайте хорошую команду и презентуйте ее.

«Хайс» — банк для ИП в сфере услуг. Это первый банк в России, который объединил функции работы со счетом ИП и премиальной картой физлица в мобильном приложении. В нем мы совместили два вида инвестиций: вкладывали свои средства и привлекали инвестора. В нашем случае им стал «Модульбанк». С момента первых переговоров с разными банками, которых мы рассматривали как потенциальных инвесторов, и до первого транша от «Модульбанка» прошло около года.

Опыт «Хайса»

Когда мы только задумали «Хайс» (больше трех лет назад), у нас были собственные средства, команда и возможности. Поэтому мы изначально сфокусировались не на привлечении денег, а на поиске партнера. Наш продукт не может существовать без банковской лицензии и инфраструктуры, так что это было намного важнее.

После переговоров с потенциальными партнерами мы выбрали «Модульбанк»: он больше остальных подходил нам по критериям. После того, как мы определились, у нас появились первые понятные расчеты: сколько нужно денег, чтобы запуститься.

Банк предоставил нам инфраструктуру и свою лицензию. Техническая готовность партнера позволила посчитать расходы на команду. Мы быстро определили, какие специалисты нужны, сколько будет стоить их поиск и какое время это займет.

Мы рассчитали, что на запуск проекта нужно около 100 млн рублей. Значительная часть этих денег заложена на разработку, команду, инфраструктуру, сервера и сопровождение внутри компании. Первое время вы не зарабатываете, а просто разрабатываете продукт. После запуска расходы на команду будут только расти.

У наших отношений с «Модульбанком» две стороны:

- Партнерская. Мы вместе хотим заработать по модели RevShare — это модель, когда партнер получает процент от дохода компании.

- Инвестиционная. У нас ситуация нестандартная: нечасто бывает так, что банк — и партнер, и инвестор. Если мы говорим именно про финтех, проще получить деньги не от банка. Можно получить деньги от кого угодно, а с банком договариваться как с партнером.

Читайте также:

Частное инвестирование в России: как оно развивалось и что нас ждет в будущем

Что надо знать о типах инвесторов и как найти «своего»

Как привлечь первые инвестиции на развитие стартапа?

Как искать инвесторов, которые дадут денег на запуск проекта

Искать проще всего через социальные сети либо через знакомых. Это не так сложно, как кажется, если походить к поиску системно.

Шаг 1: подготовиться. Надо понять, что вам нужно, осознать глобальные цели компании. Тогда вы будете знать, что просить у инвестора. Для нас самыми важными были два момента:

- Готовность технологической инфраструктуры. Чем больше времени у нас ушло бы на интеграцию с банком, тем больше денег нам бы понадобилось.

- Второй — это сервисность и качество работы финмониторинга. Важно, чтобы банк был надежный, и лицензию не отозвали.

Шаг 2: составить портрет инвестора, который подойдет именно вам. Обычно предприниматели считают, что вложения в компанию могут быть только финансовыми. На самом деле инвестиции могут быть разными.

Есть два основных типа партнеров: те, кто может стать ключевым клиентом бизнеса, и те, кто может помочь технологически.

Надо, чтобы инвестор сопровождал вас и оказывал юридическую/кадровую поддержку. Ищите того, кто вкладывался в профильные компании. Если понимаете, что нужна помощь с первыми продажами — посмотрите, есть ли у инвестора в портфеле компании, которые могут стать якорными клиентами вашего стартапа. Например, вы создаете сервис автоматизации логистики, который просчитывает маршруты. Будет здорово, если в портфеле инвестора есть проект, который масштабно занимается доставкой или уже делает сервис на такой технологии.

Если инвестор готов давать вам деньги, то он поделится и своим опытом. Тут важно не переходить грань: с одной стороны, работать нужно на доверии, с другой — инвестор не должен влезать в ваш бизнес.