Самозанятыми называют людей, которые работают на себя: изготавливают товары или оказывают услуги другим людям или компаниям. Такие граждане платят налог на профессиональную деятельность (НПД). Он ниже, чем подоходный или налог на прибыль: 4 %, если доход получен от физлица, и 6 %, если от юрлица. Но такой налоговый режим могут использовать только те, кто зарабатывает меньше 2,4 млн ₽ в год. Если превысить лимит, статус самозанятого можно потерять.

Просто назвать себя самозанятым недостаточно: человек должен получить этот статус официально. Для этого нужно зарегистрироваться в специальном мобильном приложении или на сайте ФНС.

Гражданский кодекс говорит, что компании обязаны заключать договоры с физлицами, в том числе и с самозанятыми. Некоторые считают, что без договора можно обойтись, если сумма сделки меньше 10 тыс. ₽. Но это правило действует только на договоры между физическими лицами.

Да, договор — это дополнительные расходы. Сотрудники тратят время, чтобы составить документ. Бумажный договор нужно распечатать, а электронный — подписать в специальном сервисе. Все это стоит денег. Но в то же время договор — это защита компании. В случае разногласий у вас будет документ, в котором зафиксированы все условия сотрудничества. А при проверке — доказательство расходов.

Перейдите на электронный документ с самозанятыми и физлицами в сервисе Контур.Сайн. В нем исполнители могут получить неквалифицированную электронную подпись (НЭП) бесплатно и удаленно через портал Госуслуг. Документы, подписанные в сервисе, имеют юридическую силу. А подписание входящих документов бесплатно.

Предмет договора — это то, какие работы или услуги будет оказывать самозанятый. Например, он может приготовить торт на корпоратив, поменять картридж в принтере или сдать квартиру для командировочных сотрудников.

От предмета зависит, какой именно договор нужно заключить, например, договор подряда, оказания услуг, аренды. Важно помнить, что некоторые услуги самозанятые оказывать не могут по закону, например:

- продавать товары, которые изготавливали не они,

- продавать маркируемые товары,

- работать в интересах организации-заказчика по агентскому договору, поручения или комиссии,

- перевозить грузы,

- сдавать в аренду офисы и другие нежилые объекты,

- работать водителями, если у них нет статуса ИП.

В договорах с самозанятыми есть стандартные пункты, которые есть и в договорах с другими контрагентами, и особенные, которые нужны только в сделках с плательщиками НПД:

- Сведения о сторонах договора. Здесь указывают ФИО самозанятого и данные юрлица, а также банковские реквизиты, на которые будет производится оплата.

- Налоговый режим. Это не обязательный, но желательный пункт. Можно прописать, что исполнитель платит НПД и не может претендовать на льготы и компенсации от компании.

- Кто оказывает услуги. Желательно перестраховаться и прописать условие, что исполнитель оказывает услуги лично, т.к. самозанятый не может нанимать сотрудников по трудовому договору. При этом, он вправе привлечь к выполнению своих обязательств третьих лиц на разовые поручения на основании гражданско-правовых договоров.

- Подтверждение статуса. Укажите, что исполнитель должен подтверждать свой статус на момент заключения договора, подписания акта и оплаты. А также оперативно предупреждать о том, что лишился статуса. Желательно в течение двух или трех рабочих дней.

- Какие услуги оказываются. В этом пункте важно прописать конкретный результат работы самозанятого. Чем точнее будут формулировки, тем лучше. Это нужно, чтобы налоговая не заподозрила компанию в том, что она пытается замаскировать трудовые отношения с самозанятым.

- Какой товар вы закупаете. Здесь все, как и в договоре с другими контрагентами. Нужно указать характеристики и количество товара.

- Сроки исполнения. Это тоже стандартный пункт, в котором нужно указать, когда самозанятый должен выполнить работы или поставить товар.

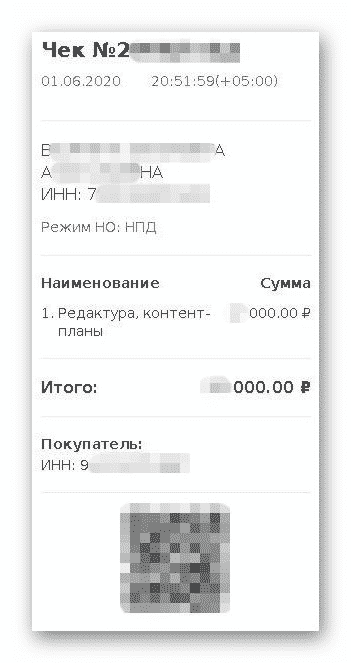

- Срок предоставления чека. Это важный пункт, ведь налоговая не станет учитывать расходы, если организация получила чек позднее, чем указано в законе. При наличном расчете чек нужно передать сразу. А при безналичном — не позже девятого числа следующего после оплаты месяца.

- Нужно ли оформлять закрывающие документы. Если вам недостаточно только чека, стоит прописать, что после завершения работы исполнитель обязан подписать акт.

- Сумма и условия оплаты. Пропишите, сколько будут стоить услуги или работы самозанятого и когда вы их оплатите. Не забудьте указать, что цена включает все издержки исполнителя.

Единственный документ, который самозанятый обязан передать заказчику после выполнения договора, — чек. В нем будет вся необходимая информация: сведения о заказчике и исполнителе и предмет договора. Главное — проверить статус самозанятого перед тем, как осуществить оплату. Для этого можно запросить справку у исполнителя.

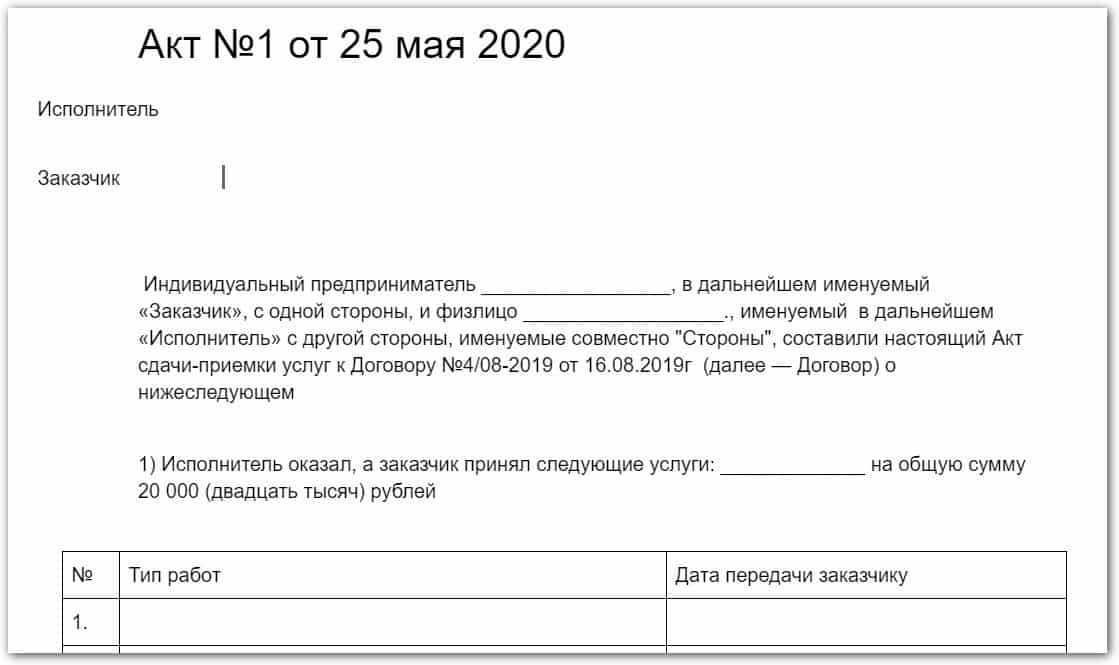

Однако некоторые организации оформляют также акт приема-передачи или выполненных работ: закон этого не запрещает. Подписание актов обычно инициирует организация-заказчик. Этот документ — его дополнительная защита от переквалификации отношений с самозанятым в трудовые, а также от предъявления претензий со стороны контролирующего органа. В документе обычно указывают:

- сведения о заказчике и исполнителе, а также реквизиты договора,

- какие товары или работы выполнил или произвел исполнитель,

- есть ли у заказчика претензии к выполненной работе или товару,

- когда прошла приемка.

И электронные, и бумажные договоры могут иметь одинаковую юридическую силу. Бумажные — когда в них есть реквизиты и подписи, а также печать, если стороны или одна из них — юридическое лицо.

А электронные договоры обретают юридическую силу в следующих случаях:

- Если стороны подписали их квалифицированной электронной подписью (КЭП).

- Если стороны подписали их неквалифицированной электронной подписью (НЭП) и при этом подписали соглашение о том, что согласны использовать такие подписи в документообороте.

- Если стороны подписали их простой электронной подписью (ПЭП) и подписали соглашение, в котором установили правила, по которым определяют подписанта, а также обязанность соблюдать конфиденциальность закрытой части ключа ПЭП.

Компании постепенно отказываются от бумажного документооборота. Такой отказ поддерживают и госорганы. Например, Федеральная налоговая служба (ФНС) принимает отчетность только в электронном виде. А Фонд социального страхования (ФСС) и Пенсионный фонд России (ПФР) наложили ограничения на сдачу отчетности на бумаге. Поэтому организации, которые уже сдают отчетность онлайн, могут легко перейти на ЭДО и с контрагентами.

Например, сделать это можно в сервисе Контур.Сайн. В нем удобно подписывать документы с физлицами и самозанятыми, у которых нет электронной подписи. В Сайне такие пользователи бесплатно и удаленно получают неквалифицированную электронную подпись (НЭП). Сервис соответствует всем требованиям законодательства, поэтому документы, которые в нем подписаны, имеют юридическую силу.

Бизнес активно подключает плательщиков НПД к работе. Но если неправильно составить гражданско-правовой договор, это грозит негативными последствиями: переквалификации договора в трудовой, снятию расходов, недоимкам, штрафам.

Обязательно ли заключать договор с самозанятым?

В письме № СД-4-3/2899@ налоговики отметили, что договор с самозанятым можно не заключать в письменной форме, если услуга (работа, покупка продукции) разовая и совершается в момент договоренности.

Например, ваша компания заказывает подарки на 23 февраля и 8 марта. Ответственный сотрудник нашел нужные подарки (корзина с пряниками и кексами), созвонился с самозанятым, который их делает, и договорился о встрече. В день встречи был произведен расчет наличными, получен чек, подарки забрали. Договор на такую сделку можно не заключать.

Если же самозанятый оказывает вам услуги на протяжении определенного периода, работа выполняется этапами, вы вносите предоплату — договор обязательно нужен.

Расскажем, на какие нюансы надо обратить внимание при его составлении.

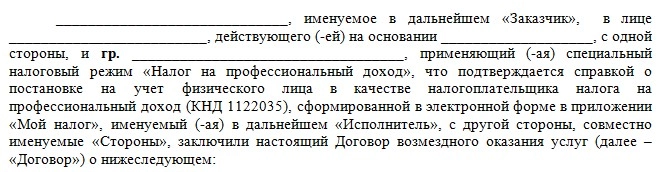

Статус плательщика НПД в преамбуле

Первое и самое главное условие — исполнитель является плательщиком НПД, что подтверждается справкой. Его нужно обязательно включить в договор.

Обратите внимание: при заключении договора нельзя заставлять исполнителя регистрироваться в качестве плательщика НПД. На это указала ФНС в своем письме от 16.09.2021 № АБ-4-20/13183@.

Вот так может выглядеть преамбула правильного договора с самозанятым:

Еще важно указать, что самозанятый должен оповестить компанию, если он «слетит» со спецрежима. Уточните, что если он этого не сделает, то обязан будет возместить заказчику убытки. В них можно включить суммы взносов, пени, штрафы и иные санкции, которые грозят компании, если обнаружится, что она работала с лицом без особого налогового статуса.

Этот пункт договора можно включить в раздел «Ответственность сторон».

Предмет договора

Следующий пункт — это предмет договора. В нем надо описать конкретную услугу или работы, которые вы заказываете у самозанятого. Причем услуга должна быть расписана подробно.

В предмете договора можно прописать как одну услугу, так и несколько. Укажите срок оказания услуги (услуг).

Например:

«1.1. Исполнитель обязуется предоставить Заказчику за вознаграждение следующие услуги (далее — „Услуги“):

- разработка макета визитки;

- создание сайта;

- дизайн промо-страницы акции „Скидки до 50%“.

1.2. Услуги подлежат исполнению не позднее (соответственно):

- „_28_“ _февраля_ 2022 г.;

- „_03__“ _апреля__ 2022 г.;

- „_13__“ _марта___ 2022 г.»

Важно: услуги, которые указаны в договоре, лучше также подробно расписать в чеке от самозанятого. Такое условие можно включить в договор. Название работ, услуг должно соответствовать прописанным в договоре.

Если самозанятый не указал подробно услуги или работы в чеке, тогда стоит приложить акт, в котором будет эта информация. Хотя акт и не является обязательным документом, но налоговики часто просят его показать.

Указывать в пунктах договора с самозанятым отсылки к Трудовому кодексу нельзя. Иначе налоговики переквалифицируют договор из ГПХ в трудовой. То есть нельзя прописывать:

- график работы;

- место работы;

- материальную ответственность;

- обеспечение материалами и оборудованием (на безвозмездной основе).

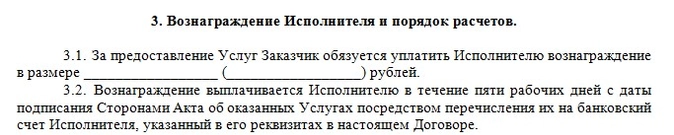

Оплата

Важно уделить внимание разделу «Оплата услуг» или «Вознаграждение». В нем не должно быть:

- слова «зарплата» и иных упоминаний, связанных с оплатой трудовой деятельности, «вознаграждение» — верный термин;

- фиксированной ежемесячной суммы без привязки к результату, количеству оказанных услуг или объему работ;

Например, правильно будет указать: количество доставляемых заказов, необходимых консультации, объем прокладки кабеля, количество статей или карточек товара на маркетплейсе, которые надо заполнить.

- определенной периодичности выплат (один из критериев переквалификации договора в трудовой — выплаты каждые две недели в дни выплаты зарплаты штатным сотрудникам).

В договоре можно указать факт оплаты по итоговому результату, после полного исполнения обязательств или по этапам, частям. При этом каждую выплату стоит отмечать выставлением акта с указанием объема работ или услуг и производить оплату со ссылкой на такой акт.

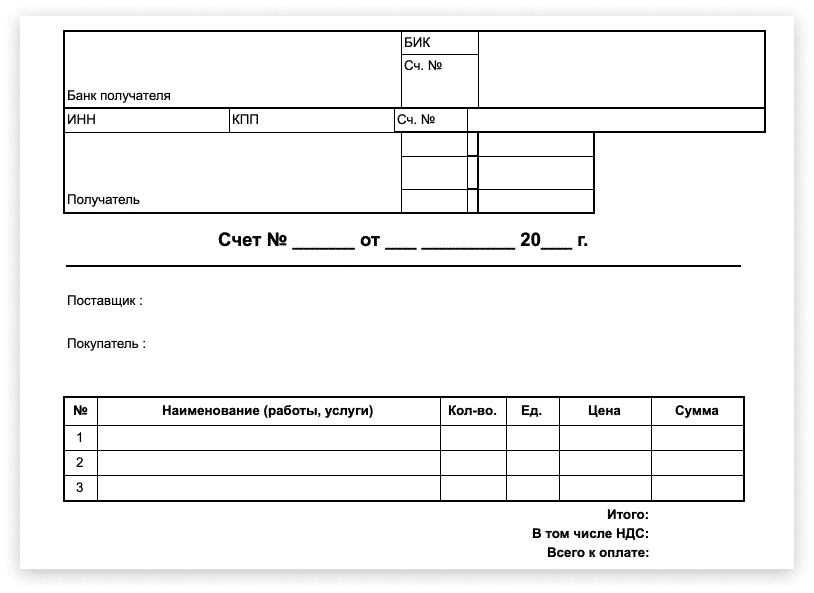

Счет самозанятый выставлять не обязан, хотя приложение «Мой налог» позволяет это сделать. Исполнитель может направить ссылку на счет или скачать его в pdf, распечатать и передать заказчику на бумаге.

По каждой оплате исполнитель должен сформировать и передать заказчику чек. Обратите внимание — по каждому факту оплаты, а не один чек по всем выплатам в целом!

Скачать шаблон договора с самозанятым и акта можно на сервисе «Мои самозанятые».

Что нельзя прописывать в разделе про оплату

Не стоит указывать на обязанность самозанятого сформировать и направить чек заказчику до получения оплаты.

Да-да, даже такое условие на практике иногда включается в договор с самозанятым. Но делать так нельзя. Объясним почему.

Работа с плательщиками НПД — это получение услуги. А, следовательно, заказчик оплачивает исполнителю вознаграждение за оказанные услуги, выполнение работы или купленный товар. И происходит это так же, как и в любом другом магазине. То есть вы отдаете товар, вам его пробивают, вы отдаете деньги, и только после этого кассир выдает чек.

Почему некоторые заказчики прописывают в договоре условие о выдаче чека заранее? А просто потому, что хотят себя обезопасить от непорядочных самозанятых, которые получают деньги, а чек не выдают. Но это не правильно.

В сервисе «Мои самозанятые» вы сможете найти исполнителя на любую услугу, заключить договор, к которому не придерутся налоговики и получить акт. Не стоит беспокоиться за получения чека от самозанятого, так как сервис автоматически его формирует после оплаты услуги и проследит, чтобы исполнитель его не аннулировал.

Закрывающие документы

Чек — единственный обязательный документ, который подтверждает факт оказания услуги и ее оплаты. Такой ответ дала ФНС в письме от 22.12.2020 № ЗГ-3-20/8488@ в отношении документов, подтверждающих расходы заказчика. Но в договоре можно (и стоит, учитывая уже сложившуюся практику) прописать другие подтверждающие документы, например, акт.

Стоит определить — в какой срок составляется и передается акт, будет ли у него определенная форма (приложение к договору) или исполнитель может представить его в любом виде. Укажите, в какой срок заказчик должен подписать акт со своей стороны, в какой момент работы (услуги) будут считаться принятыми. Как правило, это дата, когда обе стороны подписали акт.

Например, если исполнитель выставил и подписал акт 10.02.2022, а заказчик подписал его 15.02.2022, то дата принятия работ по договору — 15 февраля.

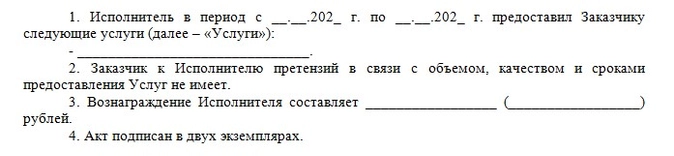

В акте указываются:

- наименование и подробности выполненных услуг или работ;

- объем работ;

- размер вознаграждения;

- примечания по согласованию — к примеру, пожелания доработок или условие о том, что работы будут приняты только после устранения выявленных недочетов.

Например, пункты акта могут выглядеть вот так:

Акт, как и при работе с любыми другими исполнителями, подписывается в двух экземплярах, по одному для каждой из сторон. Самозанятый может считать, что ему акт не нужен и хранить его не обязательно. Рекомендуем предупредить исполнителя, что ФНС может обратиться к нему при проведении встречной проверки в отношении заказчика и запросить документы по сделке.

Проверяют не только характер условий договора, но и его формальность. Ведь если услуги были оказаны только на бумаге, то расходы по ним снимут и придется доплатить налоги.

Само по себе отсутствие у исполнителя собственных экземпляров актов не говорит о том, что договор был заключен только для незаконной оптимизации налогообложения, но может посеять сомнение у проверяющих.

Два актуальных вопроса по работе с самозанятыми

А вот и два вопроса (или страха), которые «крутятся в голове» у заказчика при заключении договора с плательщиками налога на профессиональный доход.

Надо ли перезаключать договор, если исполнитель перестал быть самозанятым?

Представим ситуацию, ваша компания работает с самозанятым. И через некоторое время исполнитель вам говорит, что он «слетел» с НПД из-за превышения дохода. Сразу возникает вопрос: как быть с договором?

В письме от 20.02.2019 № СД-4-3/2899@ налоговики ответили, что перезаключать договор не нужно, если его существенные условия не меняются. Исключение — если исполнитель — ИП, который перешел на ОСНО.

Причем не важно, самозанятый будет работать по договору как физлицо или как индивидуальный предприниматель. Перезаключать договор все равно не требуется, но можно подписать допсоглашение.

Почему надо перезаключать договор с исполнителем, если после прекращения статуса самозанятого, если он станет ИП и будет применять общую систему налогообложения? Ответ прост: стоимость услуг будет определять с НДС. А это существенный пункт договора.

Не забудьте, что если самозанятый «слетел» с НПД и будет работать с вашей компанией как физлицо, то с его вознаграждения надо исчислять и удерживать НДФЛ, а также уплачивать страховые взносы в ПФР и ФОМС.

Что делать, если самозанятый аннулирует чек?

Компания может принять расходы к учету, если есть чек от самозанятого, в котором указана сумма расчета, предмет расчета и другие главные реквизиты. Причем, если плательщик НПД в дальнейшем аннулирует чек, но не вернет деньги — признать расходы все равно можно. Такой ответ дала ФНС в письме от 28.10.2021 № ПА-4-20/15213@.

А если у заказчика на руках будет договор или акт выполненных работ, подписанный двумя сторонами, то эти документы будут являться дополнительным подтверждением произведенных расходов.

Похожий вопрос: можно ли принять к вычету расходы по чекам самозанятого, если он в дальнейшем превысит лимит и «слетит» с НПД. Ответ такой же: да, принять расходы можно (письмо ФНС от 16.04.2019 № СД-4-3/7089@).

Оставьте заявку на сервисе «Мои самозанятые» — и мы поможем подобрать исполнителя, который подойдет именно под ваши задачи.

Содержание статьи

Показать

Скрыть

Разбираемся, как составить договор с самозанятым, что нужно учитывать, чтобы не получить штрафы от налоговой, и каких формулировок лучше избегать.

Кто может быть самозанятым

Самозанятый — это человек, который работает сам на себя или продает товары собственного производства. Для этого он не нанимает работников по трудовым договорам.

Самозанятыми могут стать только граждане РФ и резиденты стран ЕАЭС — Армении, Казахстана, Белоруссии и Киргизии. В случае с иностранцами всю свою деятельность они должны вести на территории России.

Статус самозанятого не могут получить продавцы товаров под акцизами и с обязательной маркировкой — это не только табак и алкоголь, но и молочные продукты например. Специалисты, которые занимаются добычей и продажей полезных ископаемых, тоже не получат этот налоговый статус.

И, наконец, последнее ограничение: суммарный заработок самозанятого не должен превышать 2,4 млн рублей в год.

Как стать самозанятым: пошаговая инструкция

Какие налоги платят самозанятые

Самозанятые платят налог на профессиональный доход с фиксированной ставкой: 4% при сотрудничестве с физическими лицами и 6% при сотрудничестве с ИП и организациями. Из этой суммы 37% перечисляют в Фонд обязательного медицинского страхования и 63% — в бюджет субъекта, в котором самозанятый зарегистрировал деятельность.

Самозанятому не нужно заниматься подсчетом налогов: это делается автоматически при внесении сведений о заработке в приложение «Мой налог». Налог необходимо оплатить до 25 числа следующего месяца. Если настроить автоплатеж, деньги с карты будут списываться автоматически. Если заработка в какой-то из месяцев не было вообще, то и налог платить не нужно.

Может ли самозанятый работать официально и быть самозанятым

Любой уже официально трудоустроенный человек может оформить самозанятость, и наоборот: закон это не запрещает. Самозанятость чаще всего и является прибавкой к основному доходу, так что проблем с налоговой не возникнет.

Это, например, удобно, когда вы сдаете недвижимость в аренду. Зарплату вы получаете на работе, и ваш работодатель выступает вашим налоговым агентом по этому заработку. С дополнительного дохода вы можете уплачивать налог как самозанятый, чтобы не пришлось в конце года сдавать декларацию и высчитывать дополнительный НДФЛ (сумма за 12 месяцев может накопиться внушительная).

Кстати, только такой способ совмещения основной работы и самозанятости доступен для госслужащих. Они могут получить этот налоговый статус только для сдачи недвижимости в аренду, а во всех остальных случаях госслужащие должны заключать договоры гражданско-правового характера.

Стать самозанятым может и индивидуальный предприниматель. Причем сниматься с учета как ИП не нужно, но придется подать в ИФНС уведомление об отказе от прежнего режима. У самозанятого есть на это один месяц после регистрации, иначе налоговая будет считать, что человек все это время работал на прежнем режиме.

Какие документы понадобятся самозанятому для работы с заказчиком

Для работы с заказчиком самозанятому прежде всего понадобится чек. Он легко оформляется в приложении «Мой налог» в один клик. Так вы сообщаете ФНС, сколько вы заработали, после этого будет рассчитан налог. Заказчики-юрлица прикладывают чек к отчетности как подтверждение уплаты налогов по договору.

Как правило, между заказчиком и исполнителем-самозанятым оформляется договор — компании нужно проводить платежи, за которые нужно отчитываться в налоговой. К тому же это упрощает работу: все знают, какие за кем прописаны обязательства. Договор также защитит права сторон в суде.

Но заключать его необязательно. Самозанятые могут работать по оферте — например, на ярмарках или в аккаунтах в соцсетях.

Когда статус самозанятого только ввели, некоторые работодатели думали, что могут схитрить и перевести своих сотрудников на самозанятость: экономия фонда оплаты труда сразу порядка 30%. Однако налоговая и трудовая инспекция могут выявить такую схему и признать самозанятого как наемного сотрудника. Вот признаки, которые вызывают подозрения:

- резкое уменьшение сотрудников в штате;

- регулярные платежи самозанятым с фиксированным значением;

- компания — единственный заказчик у самозанятого;

- самозанятые соблюдают трудовой распорядок — рабочий график, дресс-код и так далее.

Даже если сотрудник сам уволится и зарегистрируется как самозанятый, компания не сможет воспользоваться его услугами в течение двух лет после увольнения. Они смогут работать только по договору ГПХ, уплатив все взносы и налоги.

Получается, сменить договор подряда с физлицом на договор подряда с самозанятым можно довольно быстро, а вот сменить трудовой договор на договор с самозанятым можно только через два года.

Когда нельзя работать с самозанятыми

Самозанятые имеют право сотрудничать с любыми видами организаций: ИП, ООО, физлицами, даже с другими самозанятыми и так далее. Но некоторые виды деятельности запрещены:

- нельзя продавать товары, произведенные кем-то другим;

- нельзя продавать товары под акцизом и те, что подлежат обязательной маркировке;

- нельзя работать по агентским договорам, а также по договорам комиссии и поручения;

- нельзя заниматься добычей полезных ископаемых;

- нельзя сдавать в аренду нежилую недвижимость.

Как составить договор с самозанятым

Для работы с самозанятым составляется стандартный договор гражданско-правового характера:

- подряда;

- возмездного оказания услуг;

- авторского заказа;

- хранения;

- перевозки;

- и так далее. Но в пределах разрешенной работы для самозанятых.

Договор ГПХ не должен иметь признаки трудового договора во избежание проблем в налоговой. Не забудьте прописать в обязанностях необходимость предоставлять чеки после оплаты и безотлагательно сообщать об утрате своего статуса.

Заключать договор можно как на разовые услуги, например установку освещения в офисе, так и на объемные задачи вроде организации нескольких праздников. Просто нужно будет указать в документе предмет соглашения, объем, стоимость работ или услуг, сроки и порядок их выполнения, ответственность сторон.

Что следует проверить перед заключением договора с самозанятым

При работе с самозанятым прежде всего нужно проверить его статус и регистрацию в налоговой. Справка о постановке на учет оформляется в приложении «Мой налог», поэтому ее самозанятый может предоставить оперативно. По ИНН через сервис налоговой также можно проверить регистрацию исполнителя. Для перестраховки статус проверяется перед каждым перечислением денег.

Основные условия договора

Основным условием договора является тот факт, что исполнителем работ выступает самозанятый. Это непременно нужно указать в документах, чтобы заказчику не пришлось платить НДФЛ и страховые взносы за исполнителя.

Стороны могут заключить смешанный договор — когда один документ содержит элементы разных соглашений.

Порядок расчетов и обязанности сторон

Закон не предусматривает ограничений по способам расчета с самозанятыми: это можно сделать наличными, переводом на личную банковскую карту, по выставленному счету и даже почтовым переводом. Сразу после оплаты самозанятый должен передать чек. Без наличия чека отчитаться перед налоговой будет сложно.

Еще раз подчеркнем, что наличие чека обязательно: договор или акт об оказании услуг его не заменяет. В договоре можно прописать штрафные санкции за непредоставление чека.

Если самозанятый не предоставляет чеки, на него можно пожаловаться в налоговую. После проверки его обяжут передать чеки. Если они не были сформированы, плательщика НПД оштрафуют.

Приемка работы

Во избежание споров компания составляет акт приемки работ: это необязательная процедура, но она облегчает учет расходов и понадобится при возникновении споров юридического характера. Составлять подобный акт можно так часто, как того требует специфика деятельности заказчика: принимать работу можно частично, разбивая ее на интеграции, а можно при полном исполнении обязанностей.

Ответственность, штрафы и форс-мажор

Все возможные подводные камни нужно предусмотреть в договоре: срыв сроков поставки, неуведомление заказчика о потере статуса самозанятого и так далее.

Так как закон не предусматривает сроков заключения договора, его можно заключить на день, месяц или год. Лучше прописать четкие сроки по предоставлению услуги.

Расторжение договора может происходить в одностороннем порядке через суд или по соглашению сторон. В данном случае расторгающая сторона будет обязана возместить другой стороне понесенные расходы.

Если же решение о расторжении является обоюдным, можно оформить письменное соглашение о расторжении.

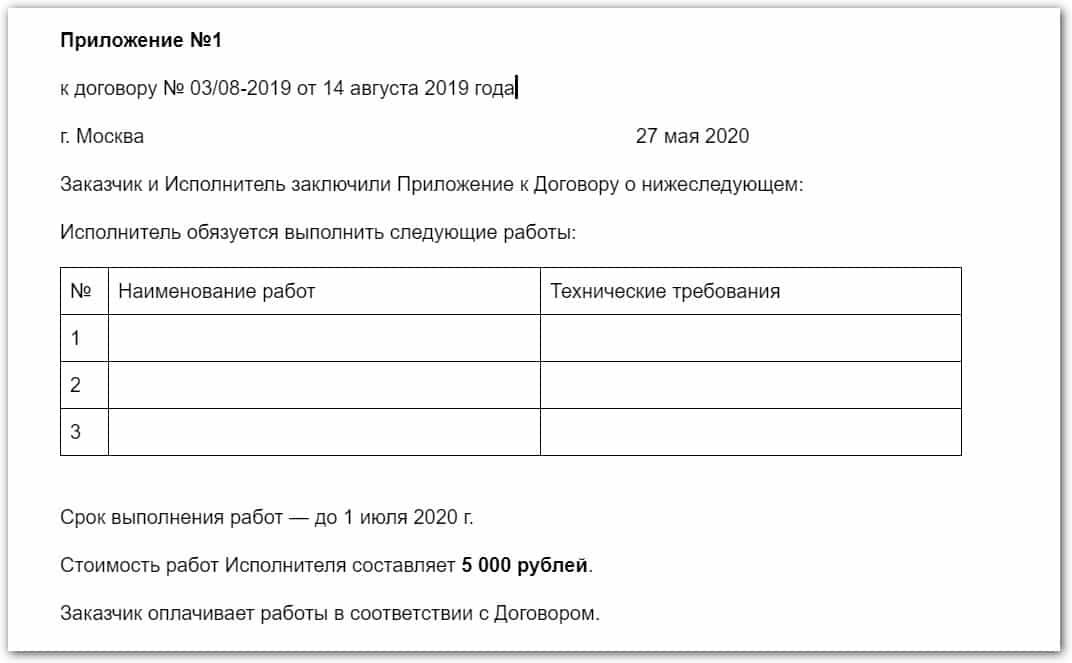

Как составить приложение к договору с самозанятым

Приложение — это дополнение к договору, в котором можно указать уточнения к работе или некоторым условиям договора. Оно не может изменять условия документа. Приложение может содержать точное техническое задание, перечень произведенной продукции с указанием ее цены и так далее.

В заглавии приложения всегда должны быть указаны точная дата заключения договора и его номер. Этот документ составляется в произвольной форме.

Какие закрывающие документы самозанятый предоставляет после заключения договора

Самый главный документ — это чек. Он формируется сразу после получения оплаты и направляется заказчику.

Подписание актов — это уже индивидуальная инициатива, не носящая обязательного характера, но они нужны для внутренней бухгалтерии.

Также самозанятый может выставить заказчику счет. Он не обязан это делать, но может на договорных условиях с заказчиком.

Как подписать договор с самозанятым удаленно

Подписать договор с самозанятым удаленно можно, обменявшись подписанными отсканированными документами по электронной почте. Не лишним будет прописать в договоре дополнительный пункт о том, что стороны признают юридическую силу отсканированного документа наравне с бумажным вариантом. Также укажите адреса электронных почт, участвующих в обмене документацией.

Договорами можно обменяться по обычной почте. Еще есть вариант подписать договор с помощью электронной подписи, если таковая имеется (этот способ тоже стоит прописать в договоре).

Частые вопросы

Что делать, если самозанятый аннулирует чек?

Для аннулирования чека есть только два законных основания: при возврате денег заказчику или при вводе неверных данных. Чек аннулируется в приложении «Мой налог». Если необходимо поменять данные в чеке, первый чек нужно будет аннулировать и создать новый с правильной информацией: возможности редактировать уже оформленный чек не предусмотрено.

В законе не прописаны сроки, в которые можно аннулировать чек: то есть это можно сделать с любым чеком за весь период деятельности самозанятого.

Если самозанятый не сообщил об аннулировании чека заказчику, последний не обязан нести за это ответственность. Наличия старого чека при возникновении спора будет достаточно. А вот самозанятый в случае аннулирования чека будет обязан сообщить об этом заказчику и предоставить ему новый чек либо же вернуть деньги.

Что делать заказчику, если самозанятый потеряет свой статус?

Налоговая может аннулировать статус самозанятого по нескольким причинам, но в основном это происходит, если самозанятый превысил лимит годового дохода. В случае с выплатой, поступившей уже на счет физлица с аннулированным статусом, заказчик будет обязан заплатить такой же налог, как при работе с физическим лицом, — выступить в качестве налогового агента по НДФЛ и страховым взносам.

По этой причине нужно тщательно отслеживать статус исполнителя перед каждым перечислением денег. Если же оплата прошла хотя бы за сутки до дня аннулирования, работа попадает под режим НПД.

Могут ли два самозанятых оказать одну услугу?

Да, на исполнение одной и той же услуги можно нанять двух самозанятых, но здесь есть свои условия. Эти исполнители не должны между собой работать по договору простого товарищества — это когда два ИП «скидываются» прибылью, чтобы больше зарабатывать.

В случае найма двух самозанятых для оказания одной и той же услуги с каждым из них составляется отдельный договор.

Работаем с самозанятыми

29.06.2020

Универсальная инструкция для составления договора с самозанятым исполнителем

В статье поделимся шаблоном договора ГПХ и расскажем, какие нюансы стоит учесть индивидуальному предпринимателю или организации.

Содержание

Главный документ самозанятого — чек, сформированный в приложении «Мой налог». Составлять договоры, предоставлять счета и акты выполненных работ в его обязанности не входит, поэтому не удивляйтесь, если исполнитель не знает, как правильно оформить документы.

Специально для таких случаев подготовили пошаговую инструкцию по оформлению самозанятого и составили универсальные шаблоны договоров ГПХ. Подойдет как ООО и ИП, так и самозанятым.

Договор

Условия, которые необходимо прописать

Согласно статье 161 ГК РФ сделки между юридическими лицами и самозанятыми оформляются договором. В нем обязательно указываются:

Налоговый режим исполнителя

В начале документа прописываем ФИО исполнителя и его статус, например: «Иванов Иван Иванович является плательщиком налога на профессиональный доход».

Посмотрите, как это выглядит в нашем шаблоне договора.

Если в компании есть типовой договор ГПХ или подряда, видоизмените его: оставьте формулировки и условия, но обязательно укажите, что исполнитель применяет специальный налоговый режим НПД.

У Самозанятые.рф есть шаблон договора. Он подойдет, если вы планируете оформить сделку с заказчиком через нашу площадку.

Основные условия

Не забудьте указать самое главное:

- что обязуется делать исполнитель;

- на какой срок заключен договор;

- где вы будете вести переговоры по работе. Например: «Исполнитель обязуется по заданию Заказчика оказывать последнему услуги (далее — Услуги), перечень которых определен Сторонами в Приложении №1 к настоящему Договору, а Заказчик обязуется оплачивать эти Услуги».

Порядок расчетов

Другим важным условием договора ГПХ является порядок расчетов.

- стоимость услуг или ссылка на приложение, где указана стоимость;

- способ расчета: наличные, расчетный счет, электронный кошелек или платежная система, например сервис «Бизнес» Самозанятые.рф;

- срок, в течение которого заказчик обязан оплатить работу;

- примечание о том, что «все платежи не облагаются НДС, так как исполнитель применяет НПД».

Например: «Оплата Заказчиком Исполнителю цены договора осуществляется в приложениисамозанятые.рф/business по правилам соответствующего сервиса».

Приемка работы

Здесь описывается, как вы будете оценивать качество и принимать работу.

Например: «Услуги считаются оказанными надлежащим образом с момента подписания Сторонами Акта об оказании услуг».

Ответственность, штрафы и форс-мажоры

Напишите, что произойдет, если самозанятый не выполнит работу и в каких случаях вы можете не производить оплату.

Например: «Исполнитель обязуется своими силами и за свой счет устранить недостатки, выявленные по итогам оказания услуг».

Договоры ГПХ лучше оформлять с опытным юристом, чтобы избежать невыгодных или спорных условий. Если такой возможности нет — адаптируйте шаблон из интернета под себя и свои нужды.

Как подписать договор удаленно

Если стороны проживают в одном городе, найдите время для подписания договора: один экземпляр достается самозанятому, а другой — заказчику.

Для сторон, проживающих в разных городах, работает следующая схема:

- Распечатайте договор в двух экземплярах, подпишите каждый и отправьте оба договора исполнителю по почте, лучше — заказным письмом или курьерской службой.

- Дождитесь, пока исполнитель получит письмо, подпишет договор и вышлет копию вам.

- Получите письмо с подписанным договором и приступайте к работе.

Многие ИП и организации действуют по другой схеме: обмениваются по электронной почте сканами договора с подписями, приступают к работе и только потом отправляют письмо. Это допустимо, но ненадежно: отсканированная подпись не имеет полноценной юридической силы.

Если у вас и исполнителя есть электронная подпись, обменяйтесь договорами онлайн — скан с электронной подписью имеет ту же юридическую силу, что и договор, подписанный от руки.

Скоро у сервиса «Бизнес» появится электронный документооборот — оформлять договоры с самозанятыми станет еще проще.

Зачем нужны приложения к договору

Договора достаточно, если вы договорились на выполнение конкретной работы. Однако если у вас долгосрочное сотрудничество, много различных услуг, частые выплаты, подпишите общий договор и перечислите конкретные работы в приложениях.

Приложение можно составить в свободной форме — посмотрите пример в нашем шаблоне:

В таком приложении прописывают:

- название конкретных работ, например «Написание текста для сайта»;

- технические требования, например уникальность текста, разрешение изображений и т. п;

- сроки выполнения работ;

- вознаграждение за конкретные работы.

Приложения нужно составлять к тем работам, за которые вы заплатите исполнителю единым счетом или двумя счетами: предоплатой и постоплатой. Например, за все работы в текущем месяце или услуги по конкретному проекту.

Приложения тоже подписывают и обмениваются оригиналами — процедура такая же, как с договором.

Акты

Самозанятый не обязан составлять акты проделанных работ, но такой документ нужен для корректной работы ИП и ООО. Он доказывает, что работа была выполнена и принята.

Акт можно составить по нашему шаблону:

Счета

Счета самозанятые, как правило, не выставляют: для отчетности им достаточно чека. Но некоторые юрлица не могут провести оплату без счета — так устроена бухгалтерия.

Если самозанятый не знает, как выставить счет, то попросите его составить документ по нашему шаблону.

Счетами по обычной почте можно не обмениваться — достаточно отправить отсканированный документ с подписью.

Если не хотите каждый раз просить у самозанятого счет, подключитесь к сервису «Бизнес». Сервис сам будет заполнять информацию о платеже — вам останется только выгрузить уже сформированный документ.

Чеки

Главный документ самозанятого — чек. Счета и акты по закону можно не отправлять, а вот чек самозанятый отправить обязан. Делать это нужно после оплаты, то есть когда деньги поступят на счет.

Список документов для работы с самозанятым исполнителем

- Договор, подписанный обеими сторонами. Обязательный документ при работе с самозанятым. В нем должен быть прописан налоговый режим исполнителя, а также условия работы, порядок расчетов и санкции за нарушение договора.

- Приложения к договору, в которых прописаны конкретные работы. Нужны, если у вас долгосрочное сотрудничество и много разноплановых работ.

- Акт, чтобы доказать, что работы выполнены и приняты.

- Счет, чтобы вы могли оплатить работу.

- Чек — основной документ самозанятого. По закону отправлять его обязательно.

Понравилась статья?

Нам будет очень приятно, если вы прокомментируете, поставите оценку или поделитесь

материалом в

социальных сетях — так о нюансах НПД узнает больше людей ❤️