Банк и касса: «Возможность учета в программе иностранного банка и банковского счета»

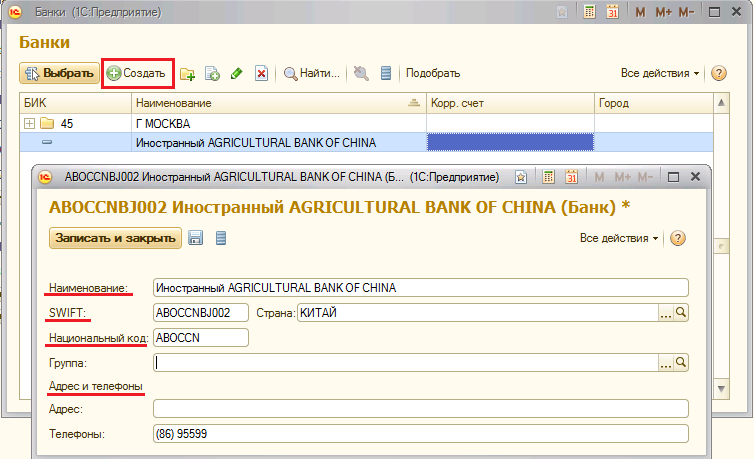

Начиная с релиза 3.0.43.74 в Бухгалтерии предприятия 3.0 для создания иностранного счета необходимо создать иностранный банк в справочнике банки (без подбора из классификатора банков).

Создание иностранного банка:

-

заполнить «Наименование»: как будет представляться банк в нашей базе;

-

заполнить «SWIFT»-код это международный персональный идентификационный код банка;

-

«Страна» — страна местонахождения банка. Заполняется автоматически при заполнении «SWIFT»-кода;

-

«Национальный код» — код, присвоенный банку в банковской системе страны его регистрации.

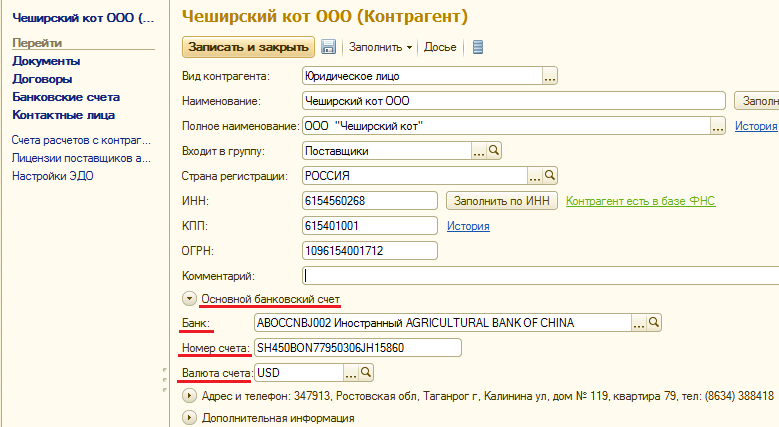

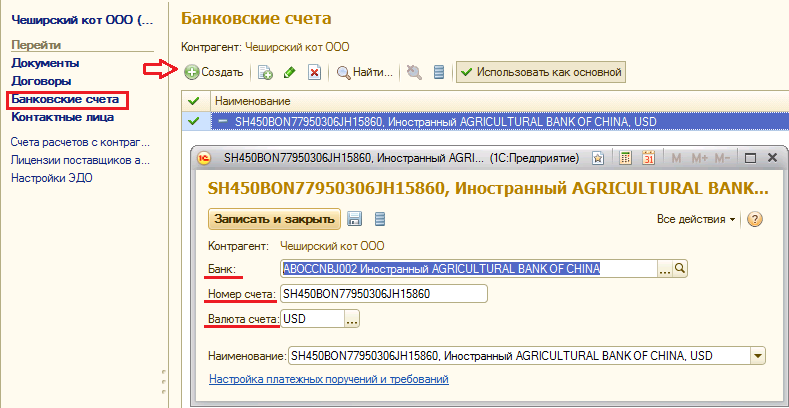

Создание иностранного банковского счета если у контрагента открыт счет в иностранном банке необходимо:

-

открыть каточку контрагента и заполнить поля основного банковского счет, либо открыть банковские счета на панели действий.

-

в поле «Банк», в карточке контрагента выбрать иностранный банк, который мы создали ранее, где заведен иностранный банковский счет.

-

в поле «Номер счета» ввести номер иностранного счета, который ограничен длинной до 34 символов (состоящий из цифр и латинских букв A..Z);

-

в поле «Валюта» необходимо указать валюту банковского счета;

Заполнение иностранного счет в карточке контрагента

Заполнение иностранного счет в списке банковских счетов контрагента

Программа проверяет:

-

корректность введенных символов (буквы латинского алфавита и цифры);

-

контрольную сумму номера счета (для счетов в формате IBAN);

-

соответствие страны банка и страны номера счета (для счетов в формате IBAN);

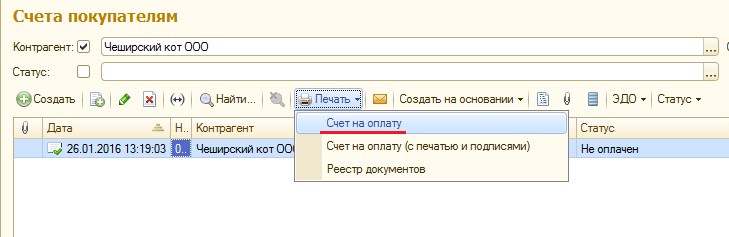

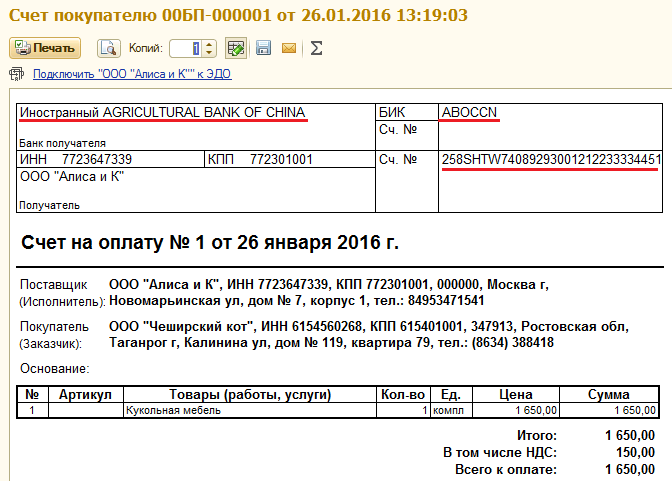

Банковские реквизиты нашей организации, имеющие иностранные банковские счета, так же попадают в печатные формы. Например, при печати «Счет покупателю».

Печать «Счет на оплату»

Печатная форма «Счет покупателю»

В документ попадает:

-

наименование банка в базе «Иностранный AGRICULTURAL BANK OF CHINA»;

-

национальный код банка: ABOCCN;

-

иностранный банковский счет р/с 258SHTW74089293001212233334451;

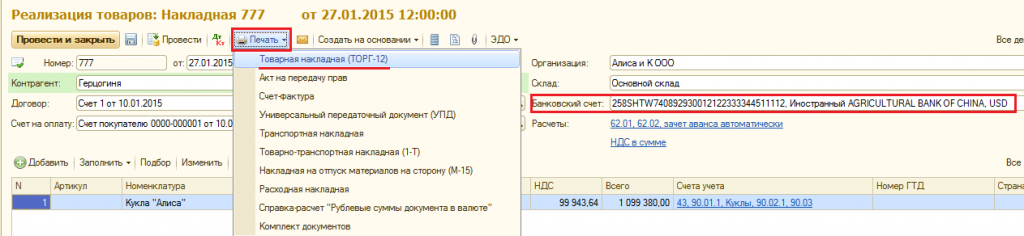

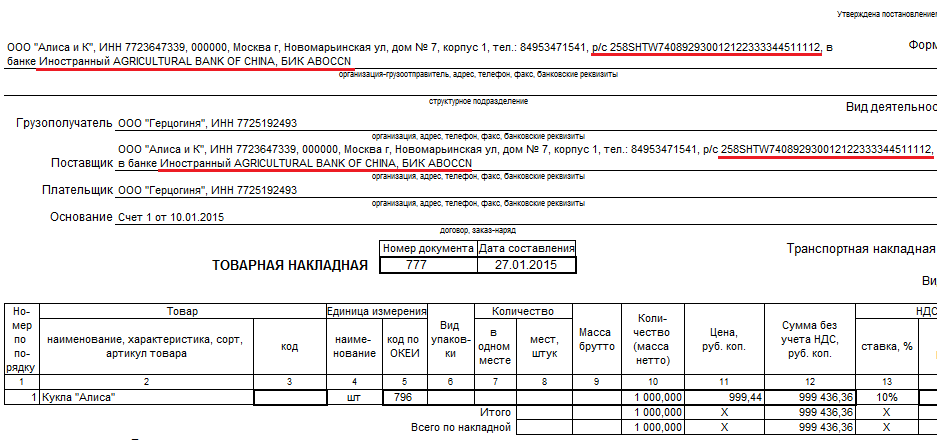

Банковские реквизиты нашей организации, имеющие иностранные банковские счета, так же попадают в печатные формы. Например, при печати «Товарная накладная».

Печать «Товарная накладная (ТОРГ-12)»

Если иностранный банковский счет не является основным, тогда его нужно выбрать в поле «Банковский счет», формы документа Реализация товаров и услуг.

Печатная форма «Товарная накладная»

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Открыть профиль

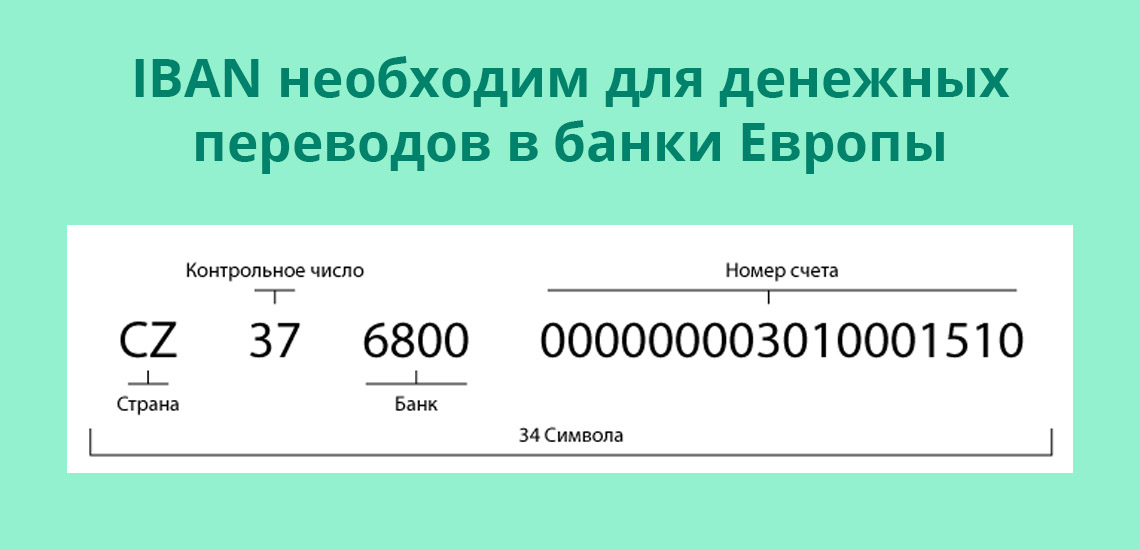

Что такое IBAN номер

Аббревиатура IBAN (International Bank Account Number) означает номер банковского счета (account number) клиента, причем, в банковских реквизитах он запрашивается часто и банки почти никогда не уточняют, что это и где его запросить. По сути, это номер, который используется в качестве идентификатора получателя, использующего банковские организации стран Европейского союза и Еврозоны. На данный момент он является единственным идентификатором, который действительно можно использовать.

-

Что такое IBAN номер

-

Как его узнать

-

Когда применяется

-

Как заполнять реквизиты, требующие IBAN

-

Как правильно перевести деньги в банки Евросоюза

IBAN банка потребуется сообщить в обязательном порядке, если человек планирует отправить денежный перевод в один из банков Евросоюза. В этом случае получатель не спросит, что это такое, номера выдают всем пользователям местных банков. А вот наоборот вполне может произойти. Клиент банка-члена Еврозоны хотел бы отправить перевод, однако банк запрашивает в данные, которые попросту отсутствуют и не выдаются.

Как его узнать

Следует пояснить некоторые нюансы: банки зачастую требуют сразу все возможные данные, так как финансовые организации далеко не во всем до сих пор пришли к единому мнению. Например, в случае с IBAN до сих пор возникают трудности, так как российские компании используют в банковских реквизитах такие коды как BIC (БИК-код, код подразделения банка) или SWIFT-code (код международной системы SWIFT). Это может являться заменой IBAN, потому что этот номер для российского банка узнать нельзя, ему его попросту не присвоили.

В случае межбанковского взаимодействия при переводах, Европейскому банку вполне достаточно обычного номера SWIFT. Как правило, вопрос после этого закрывается и перевод успешно выполняется.

Вместо каких запрашиваемых в банковских реквизитах данных можно высылать номер SWIFT:

- IBAN.

- Account number.

- Sort Code (это аналогичный номер, используемый в банках Великобритании).

Значит ли, что это абсолютно ненужная информация и можно обходиться вообще без нее? Совершенно не значит, клиенту потребуется заполнять эти данные, если он получает перевод в банке Евросоюза (или Великобритании соответственно). В случае отсутствия этих реквизитов, клиент может попросту потерять деньги, так как они останутся непонятно где.

Когда применяется

Как правило, IBAN и аналогичные ему номера используются при получении денег. Они позволяют идентифицировать организацию или другого получателя и успешно провести денежные средства именно туда, куда нужно. Несмотря на то, что международная система SWIFT используется повсеместно, крайне желательно знать полные реквизиты европейских банков, чтобы избежать проблем при отправке или получении денег.

Так как по данному номеру зарубежные банки узнают получателя, идентифицируют банк и определяют принадлежность его той или иной стране, то перевод по полным реквизитам — это открытая книга. Финансовые организации успешно узнают всю необходимую информацию об отправителе и получателе, что им, конечно же, необходимо. По этой причине в случае отсутствия нужных для идентификации данных, клиенту могут попросту отказать в переводе.

Однако есть и позитивные моменты:

- Быстрота проведения перевода по банковским реквизитам. Деньги на счет могут зачислиться в течение одних суток с момента отправки.

- Безопасность и защищенность переводов. В случае непредвиденных проблем клиент легко может защитить свои права.

- Также благодаря знанию полных реквизитов снижается риск мошенничества, так как для перевода клиенту потребуется знать максимальное количество информации о получателе. Это делает невозможным множество схем мошенничеств, которые часто практикуются в сервисах переводов без подобного уровня защиты.

Клиенту, все же, рекомендуется самостоятельно выбирать, как ему будет удобно переводить деньги. Если же он выбрал все же полноценный перевод по полным реквизитам, то ему необходимо знать, как проверить IBAN и SWIFT.

Как заполнять реквизиты, требующие IBAN

Для начала следует проверить, какие номера конкретно у вашего банка. Для этого, на примере Сбербанка, необходимо зайти на официальный сайт и скачать таблицу, в которой указаны все коды для всех отделений. Достаточно найти в ней свое и код будет написан рядом.

Также зачастую проблема решается через сервис поддержки, чат или же номер телефона. Сотрудники банка без проблем расскажут все нужные реквизиты банка.

Заполнение реквизитов на зарубежный перевод всегда делается строго в английской транслитерации заглавными буквами. Как правило, все данные, кроме IBAN, имеются на сайте банка либо их можно получить у поддержки.

В случае же перевода в европейский банк с кодом IBAN могут возникнуть проблемы, так как он довольно длинный и его необходимо указывать полностью. В случае ошибки деньги могут попросту потеряться. Чтобы не допускать этого, достаточно использовать калькулятор IBAN, который проверит действенность номера и укажет, в тот ли банк поступят деньги.

Как правильно перевести деньги в банки Евросоюза

При отправке денежных переводах в валюте в другие страны, рекомендуется очень внимательно заполнять поля и тщательно расспрашивать поддержку банка о полных реквизитах. В случае возникновения проблем вернуть деньги в теории можно, но на практике из-за этого возникает масса проблем, а сами средства могут потеряться безвозвратно.

Впрочем, чаще всего без указания полноценных данных и полного номера IBAN перевод попросту не выполнят. Но так как российские банки практически все подключены к международной системе SWIFT, то проблема с переводами в их случае неактуальна. Клиенту достаточно указать номер международной системы и деньги поступят вовремя и точно туда, куда нужно.

Комментарии: 3

Платежи поставщикам — памятка

Уважаемы партнеры!

В связи с общим дрейфом мировых финансовых органов к открытости и прозрачности сделок, а также в связи с автоматизацией банковских переводов, очень важно указывать правильные и точные реквизиты при оплате ваших контрактов вашим контрагентам.

В этом случае ваши контрагенты будут получать оплату быстро, и у них не будет сложностей с идентификацией платежей.

Ниже мы даем разъяснение — как правильно заполнять реквизиты.

Основные требования состоят из 6-ти пунктов:

- Валюта и сумма перевода (Amount & Currency)

- Наименование компании-получателя (Beneficiary name)

- Банк-получатель и его адрес (Beneficiary Bank and address)

- Номер счета получателя (Account number / IBAN)

- Назначение платежа (Payment details)

- Банк-корреспондент банка-получателя (Intermediary Bank)

Подробно о каждом из них ниже.

1. Валюта и сумма перевода (Amount & Currency)

| Название валюты и страна-эмитент | Знак | Сокращение |

| Доллар (США) | $ | USD |

| Евро (Европейский союз) | € | EUR |

| Фунт (Великобритания) | £ | GBP |

Все остальные валюты имеют хождение только в стране, являющейся эмитентом данной валюты.

Т.е. например, нельзя сделать банковский перевод в Йенах (валюта Японии — ¥ (JPY) в Сингапур.

Только 4 валюты можно отправить банковским переводом в Сингапур:

SGD (сингапурский доллар), GBP, EUR, USD.

Для перевода последних трех в банковских реквизитах обязательно должен присутствовать банк-корреспондент.

2. Наименование компании-получателя (Beneficiary name)

Очень важно указывать точное наименование вашего контрагента в его кредитной организации (банке). Как правило, даже если компания называется одним словом, то в банковском учреждении в ее названии обязательно присутствует сокращение, означающее еще и форму собственности (LLC, LTD, SPA, S.A. и т.п.).

3. Банк-получатель и его адрес (Beneficiary Bank and address)

Очень важно указывать точное наименование вашего банка, в котором открыт расчетный счет вашего контрагента. Помимо названия следует указывать адрес банка и его уникальный код в системе SWIFT (формат: XXXX-XX-XX-XXX).

Большинство банков сегодня входят в систему SWIFT (Society for Worldwide Interbank Financial Telecommunications)

Система была основана в 1973, соучредителями выступили 239 банков из 15 стран.

Каждый банк, включённый в систему, имеет свой уникальный SWIFT код.

Проверить — входит ли банк вашего контрагента в систему SWIFT, а также проверить правильность Cвифт-кода можно на интернет-портале системы.

Помимо SWIFT-а, необходимо указывать:

Для платежей в Великобританию — SORT CODE (формат: 00-00-00)

Для платежей в США — Routing Number (формат: 000-000-000)

4. Номер счета получателя (Account number / IBAN)

Номер счета представляет собой уникальное сочетание буквенно-цифрового кода, присваиваемое банком-получателем вашему контрагенту при заключении договора на банковское обслуживание.

Очень важно указывать его точно, в противном случае, ваш контрагент не сможет получить ваш перевод своевременно.

Для стран Европы обязательным условием является указание номера счета в формате IBAN.

Cправка:

IBAN (International Bank Account Number) — стандарт ISO-13616 Международной организации по стандартизации и Европейского комитета по банковским стандартам ECBS — международный номер банковского счёта, используемый для межбанковских расчётов в странах Европейского Союза.

Введение кода IBAN было изначально предназначено для стандартизации межбанковских расчетов на территории Европейского союза, но сейчас он применяется и в других странах мира. Его использование позволяет ускорить и удешевить межбанковские платежи.

Международный банковский номер счета (IBAN) применяется при осуществлении международных платежей с осени 2001 года. IBAN указывается в поле номера счета бенефициара (получателя платежа). Номер указывается без пробелов и сопровождается указание SWIFT кода банка бенефициара в соответствующем поле.

Формат кода IBAN включает

1-2 символ — код страны, где находится банк получателя (в соответствии со стандартом ISO 3166-1 alpha-2)

3-4 символ — контрольное уникальное число IBAN, рассчитываемое по стандарту (ISO 7064)

5-34 символ — внутригосударственный номер счета, включающий как сам номер счета, так и признак банка получателя (в том числе код филиала банка).

Длина IBAN не может превышать 34 знака.

В настоящее время платежи с использованием кода IBAN (по состоянию на 1 июля 2008 — в 47 странах) осуществляются между Андоррой, Австрией, Бельгией, Боснией и Герцеговиной, Болгарией, Великобританией, Венгрией, Германией, Гибралтаром, Гренландией, Грецией, Данией, Израилем, Ирландией, Исландией, Испанией, Италией, Кипром, Латвией, Литвой, Лихтенштейном, Люксембургом, Маврикием, Македонией, Мальтой, Монако, Нидерландами, Норвегией, Польшей, Португалией, Румынией, Саудовской Аравией, Сан-Марино, Сербией, Словакией, Словенией, Тунисом, Турцией, Фарерскими островами, Финляндией, Францией, Хорватией, Черногорией, Чехией, Швейцарией, Швецией, Эстонией.

| Страна | Форматы IBAN для разных стран | Число знаков |

| Германия | DE00 0000 0000 0000 0000 00 | 22 |

| Великобритания | GB00 NWBK 0000 0000 0000 00 | 22 |

| Финляндия | FI00 0000 0000 0000 00 | 18 |

| Швеция | SE00 0000 0000 0000 0000 0000 | 24 |

| Нидерланды | NL00 AABO 0000 0000 00 | 18 |

| Италия | IT00 0000 0000 0000 0000 0000 000 | 27 |

Вы можете проверить правильность номера счета IBAN,

предоставленного вашим контрагентом на вебсайте международной организации APACS.

5. Назначение платежа (Payment details)

Очень важно указывать точное наименование и цель платежа.

Лучше всего, когда указывается точное и конкретное назначение платежа (номер инвойса или проформы, номер договора или контракта поставки, номер контейнера или поставки, ваш код клиента у вашего контрагента). Это позволяет безошибочно и быстро идентифицировать ваш платеж вашим контрагентом.

6. Банк-корреспондент банка получателя (Intermediary Bank)

Банк-корреспондент — банк (либо подразделение Центробанка) территориально расположенный в стране-эмитенте валюты, через который идет банковский перевод в банк-получатель.

В случае, когда вы отправляете одну из валют, имеющих хождение по всему миру (EUR, USD, GBP) в другую страну, банковский перевод не может идти напрямую в банк-получатель, он обязательно идет через корреспондентский счет банка-получателя в банке, являющемся резидентом страны-эмитента валюты.

Т.е. например, все платежи, в Китай, отправляемые в долларах США обязательно идут через американский банк, находящийся непосредственно в США.

Соответственно, у одного и того же получателя в одной стране, будут разные (обязательно в разных странах) корр. банки для различных валют.

Для переводов в Евро (EUR) это обычно германские банки, для переводов в Долларах (USD) это американские банки, для переводов в Фунтах (GBP) это всегда английский банк.

Требования к сведениям, предоставляемым относительно банка-корреспондента, идентичны, что и в случае с банком-получателем, а именно: название банка и его Свифт код, а также номер счета банка-получателя в банке-корреспонденте (для Европы в формате IBAN).

Перед тем как отражать операции по импорту в 1С, надо выполнить ряд настроек, а также проверить заполнение справочников и регистров. Обо всех важных нюансах, которые должен знать импортер при работе в 1С, мы расскажем в этой статье.

Содержание

- Необходимые настройки и особенности учета импортных операций в 1С

- Функциональность

- Справочники и регистры сведений при импорте

- План счетов бухгалтерского учета

- Справочник Валюты

- Справочник Банковские счета

- Справочник Контрагенты

- Справочник Договоры

- Справочник Номенклатура

- Регистр сведений Счета расчетов с контрагентами

- Регистр сведений Счета учета номенклатуры

- Регистр сведений Счета с особым порядком переоценки

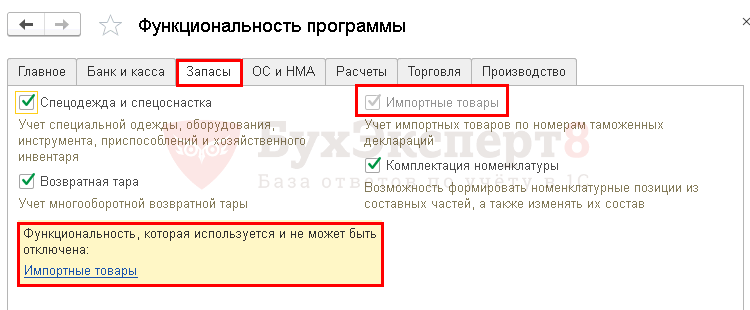

Функциональность

Для того чтобы в программе 1С появилась возможность отражать хозяйственные операции по импорту, необходимо включить функциональность: раздел Главное – Настройки – Функциональность — вкладка Запасы — флажок Импортные товары.

Если в 1С будет отражена хотя бы одна операция по выбранной функциональности, то отключить ее уже будет нельзя. Это защитный механизм программы, чтобы не произошло потери и искажения данных по той или иной специфике учета.

Данное правило относится не только к импорту товаров, но и ко всем другим опциям в разделе Функциональность программы.

Справочники и регистры сведений при импорте

Ниже перечислены справочники и регистры, о которых импортер должен знать, а также проверить и заполнить при необходимости.

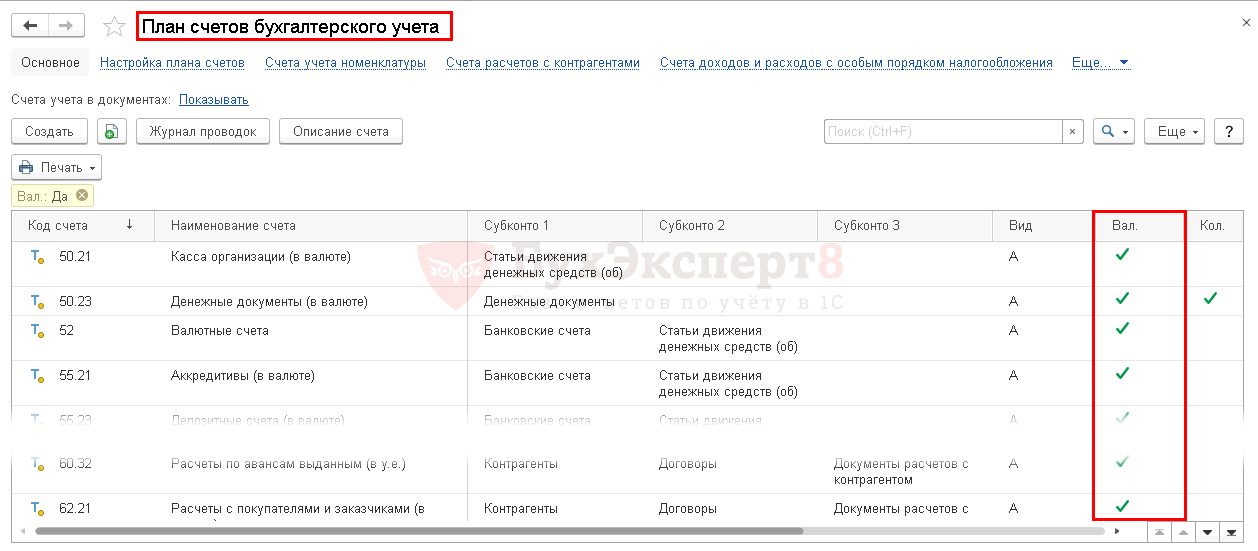

План счетов бухгалтерского учета

Для ведения валютных операций в 1С существуют специальные счета в Плане счетов бухгалтерского учета. Они имеют признак валютного учета. План счетов можно найти в разделе Главное – Настройки.

План счетов бухгалтерского учета заполнен предопределенными счетами, добавлять и изменять счета самостоятельно не рекомендуется.

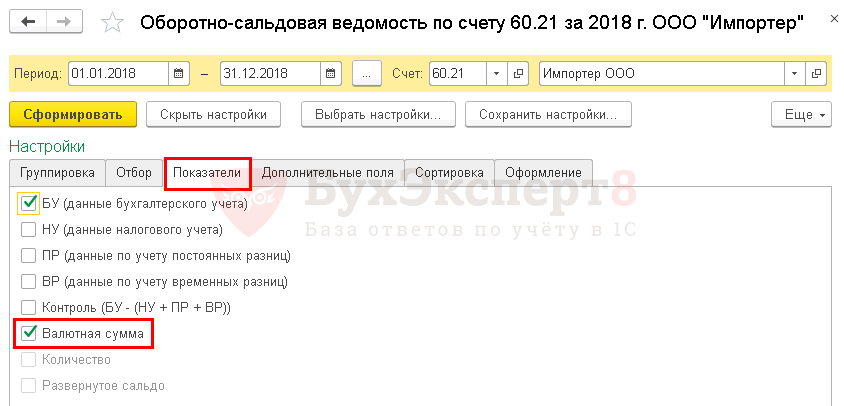

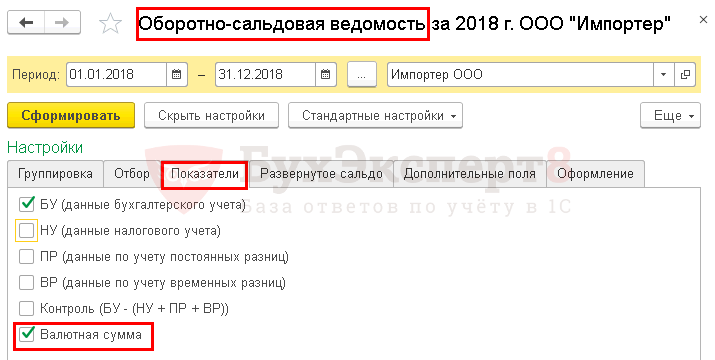

По счетам, на которых включен валютный учет, можно построить отчеты с суммами в рублях и в валюте. Например, Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету 60.21 «Расчеты с покупателями и заказчиками (в валюте)».

В настройках отчета на вкладке Показатели надо поставить флажок Валютная сумма.

В отчет будет выведена информация и о суммах по:

- БУ в рублях.

- Вал. в валюте.

Аналогичные настройки можно выполнить и в общей Оборотно-сальдовой ведомости.

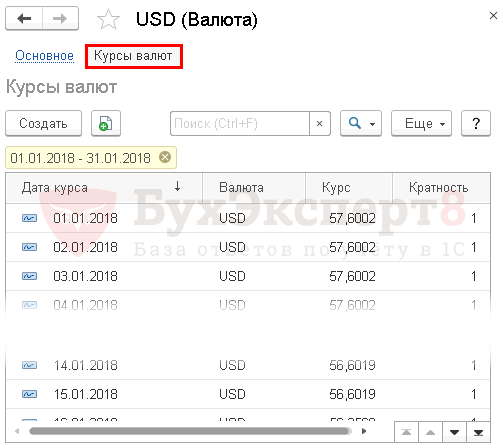

Справочник Валюты

Для того чтобы курс валюты подставлялся в документы автоматически, необходимо заполнить справочник Валюты до начала работы. Это можно сделать в ручном режиме или настроить автозагрузку курсов с сайтов 1С или РБК.

Добавляем нужную валюту в список.

Загружаем (добавляем) курсы валюты.

Как только в справочник Валюта добавлена любая иностранная валюта, включается валютный учет. Отдельно настраивать его не нужно.

Справочник Банковские счета

Перед тем как отражать операции по перечислению денежных средств иностранному контрагенту, необходимо заполнить справочник Банковские счета.

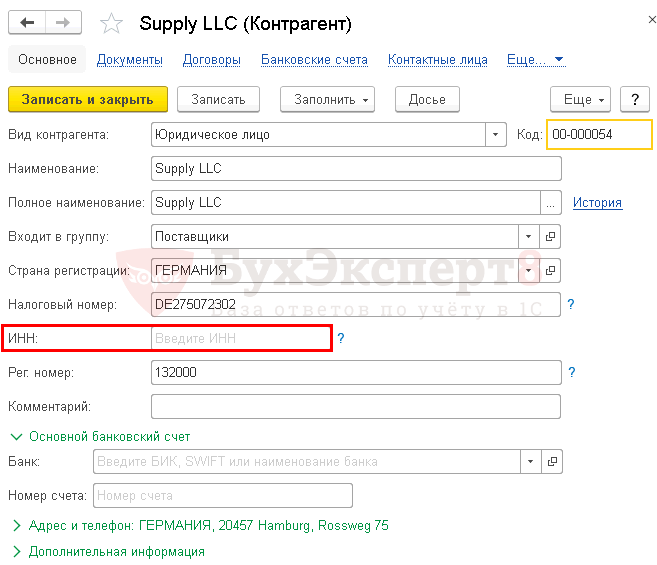

Справочник Контрагенты

Порядок заполнения карточки иностранного контрагента имеет свои особенности.

При вводе в справочник Контрагенты иностранного поставщика указываются следующие данные:

- Страна регистрации — страна регистрации иностранной компании, не РФ.

- Налоговый номер — аналог ИНН в РФ. Номер налогоплательщика присваивается в стране регистрации иностранной компании и, как правило, указывается в контракте вместе с остальными реквизитами.

- ИНН — заполняется только для иностранной компании, которая встала на налоговый учет в РФ.

- Рег. номер — аналог ОГРН в РФ. Регистрационный номер присваивается в стране регистрации иностранной компании и, как правило, указывается в контракте вместе с остальными реквизитами.

Если в карточке контрагента в поле Страна регистрации указана не Россия, то доступна возможность ввести в международном формате данные о банковском счете и адресе в разделах:

- Основной банковский счет;

- Адрес и телефон.

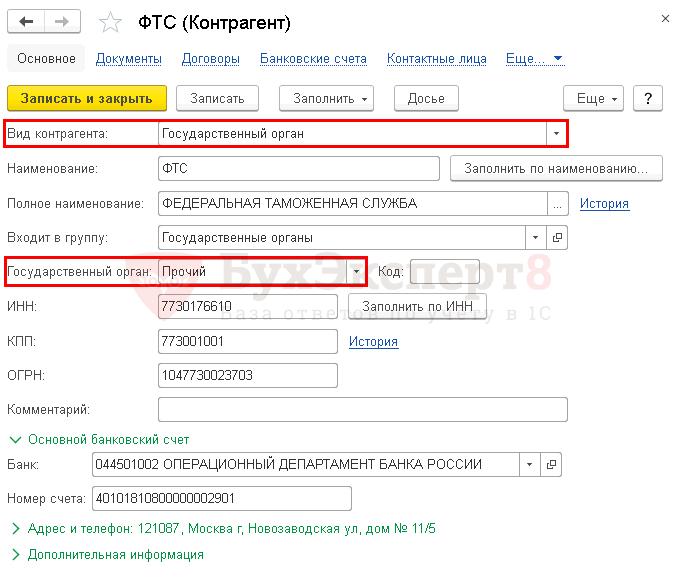

А для таможни важно правильно заполнить поля:

- Вид контрагента — Государственный орган;

- Государственный орган — Прочий.

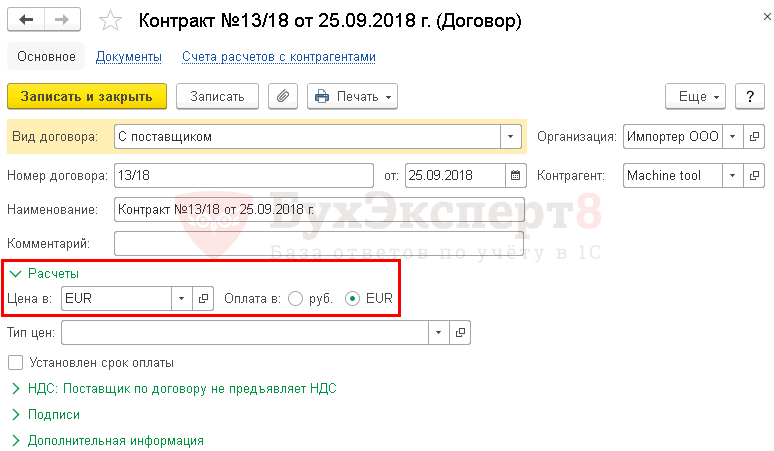

Справочник Договоры

Договор с поставщиком в валюте должен быть заполнен следующим образом:

- Вид договора — С поставщиком.

- Цена в — валюта, в которой заключен договор, например, EUR.

- Оплата в — валюта платежа, в нашем случае — переключатель EUR.

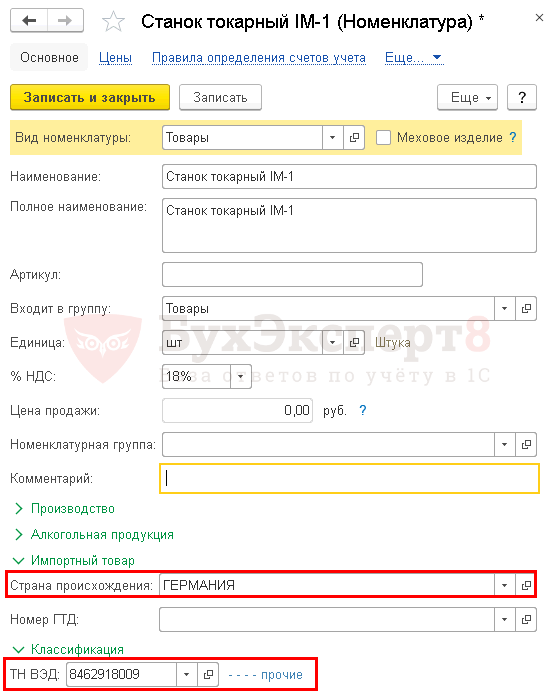

Справочник Номенклатура

По импортным товарам заполняется дополнительная информация:

- Страна происхождения.

- ГТД. См. также Как правильно указать ГТД и страну происхождения товаров при импорте

- ТН ВЭД — обязательно заполнять, если товары будут экспортироваться в ЕАЭС (Письмо Минфина РФ от 24.11.2017 N 03-07-13/1/77927).

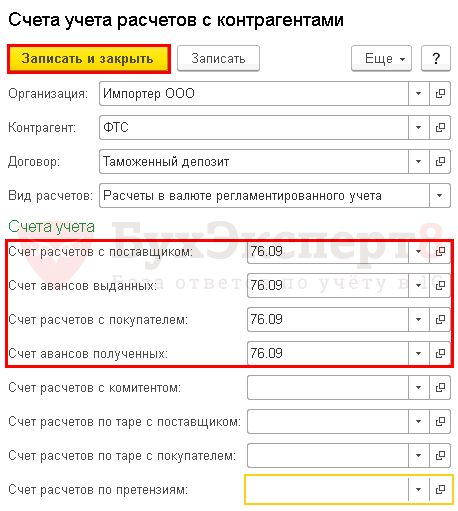

Регистр сведений Счета расчетов с контрагентами

Взаиморасчеты с таможней отражаются по счету 76.09 «Прочие расчеты с разными дебиторами и кредиторами». Этот счет не подставляется по умолчанию в документы, его надо настроить.

См. также Расчеты с таможней

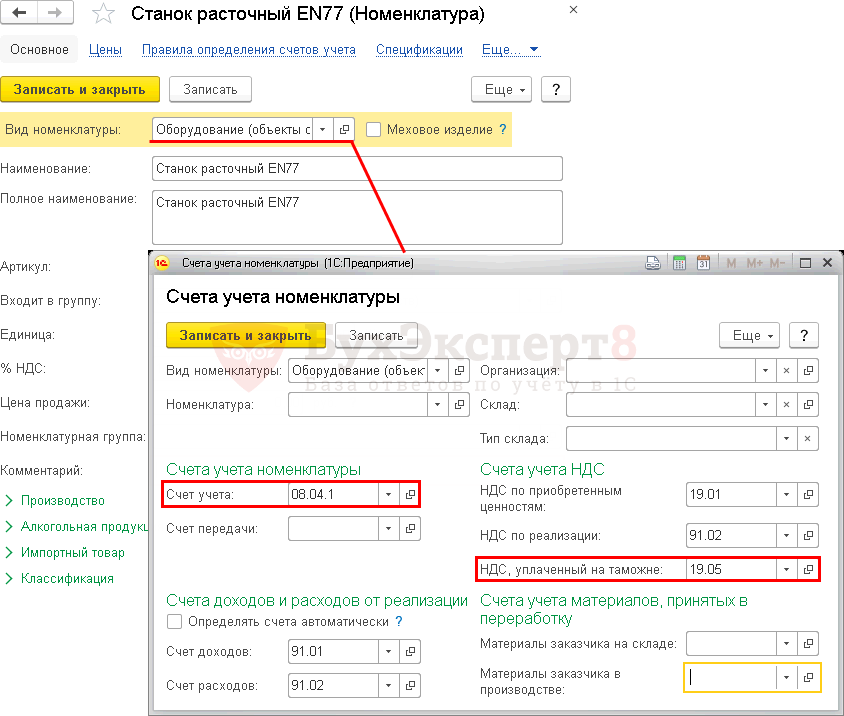

Регистр сведений Счета учета номенклатуры

Регистр отвечает за автоподставление счетов в документы. Например,

- Счет учета НДС — счет 19.05 «НДС, уплаченный при ввозе товаров на территорию Российской Федерации».

Счета учета в документе будут заполняться автоматически на основании сведений из регистра Счета учета номенклатуры, установленные для вводимой номенклатуры. В нашем примере указанные счета учета определены в регистре для Вида номенклатуры Оборудование (объекты основных средств).

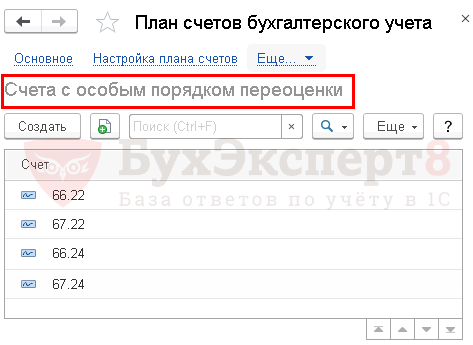

Регистр сведений Счета с особым порядком переоценки

Если на конец месяца в учете есть остатки по валютным счетам, то в процедуре Закрытие месяца с помощью документа Переоценка валютных средств происходит их переоценка.

Счета, которые не должны переоцениваться в общем порядке, указаны в регистре Счета с особым порядком переоценки. Найти регистр можно в разделе Главное – План счетов – Еще – Счета с особым порядком переоценки.

По счетам, включенным в данный список, автоматически переоценка остатков в процедуре Закрытие месяца происходить не будет. Если по ним необходима переоценка, то ее придется сделать вручную с помощью документа Операция введенные вручную – Операция, либо удалить счета из данного списка.

Авансы, полученные и выданные в валюте, в БУ и НУ в дальнейшем не переоцениваются. Рублевая оценка аванса фиксируется по курсу ЦБ РФ на дату аванса (п. 7, п. 10 ПБУ 3/2006, п. 11 ст. 250 НК РФ, пп. 5 п. 1 ст. 265 НК РФ).

См. также:

- Рег. операция Переоценка валютных средств

- Импорт товаров из дальнего зарубежья. Предоплата в валюте 50%

- Импорт из дальнего зарубежья через Агента. Позиция Принципала

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно