Многие боятся связываться с иностранными компаниями, потому что заполнение декларации кажется им сложным процессом. На самом деле процесс уплаты налога с дивидендов иностранных компаний несложный. Сейчас попробую вам подробно об этом рассказать.

Если у вас не подписана форма W8-BEN, то вы платите налог 30% и доплачивать ничего не нужно (хотя подать декларацию 3-НДФЛ все равно придется). Подробно о форме и о том, как платить меньше налогов, можно прочитать по ссылке.

Если же форма подписана и дивиденды приходят с вычетом 10%, то доплатить нужно 3%. Как это сделать? Давайте разбираться.

Шаг №1

Запрашиваем у брокера «Отчет о выплате доходов по ценным бумагам иностранных эмитентов за 2019 год». Сделать это можно в чате приложения брокера. Отчет можно запросить на электронную почту. Затягивать с этим шагом не стоит, так как брокер готовит отчет 15 дней, но, как правило, не укладывается в этот срок.

Дополнение от редакции Тинькофф Инвестиций: «Также одним из подтверждающих документов может выступать форма 1042-S. Брокер Тинькофф Инвестиции направляет своим клиентам ее на электронный адрес, как только к брокеру поступают данные от вышестоящего депозитария».

Шаг №2

Заполнить декларацию можно как в личном кабинете на сайте налоговой, так и в программе «Декларация 2019». Скачиваем на сайте налоговой. Устанавливаем на компьютер. Открываем.

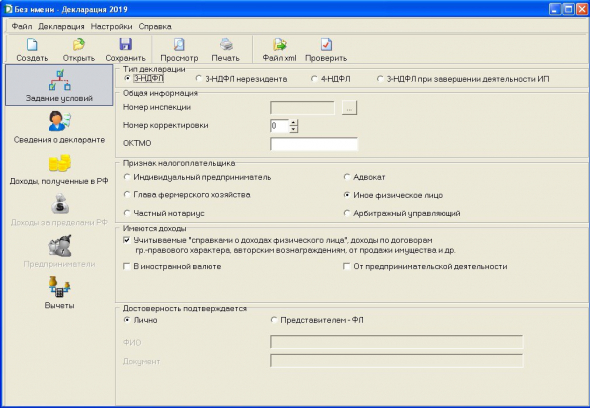

Заполняем вкладку «Задание условий». По умолчанию выбрана нужная нам форма 3-НДФЛ.

Из выпадающего списка выбираем номер своего УФНС по месту прописки.

Номер корректировки остается ноль, так как мы подаем эту декларацию первый раз за отчетный год.

Свой номер ОКТМО (территориальный классификатор) можно найти на сайте налоговой или просто в интернете.

Признак налогоплательщика — иное физическое лицо.

Раздел «Имеются доходы». Необходимо поставить галочку в строке «В иностранной валюте», при этом у вас активируется вкладка. Если вы хотите получить вычет по ИИС или иной вычет, галочку в строке «Учитываемые «справками …………..» необходимо оставить. Если вы хотите отчитаться только за дивиденды, то галочку необходимо убрать.

Далее переходим во вкладку «Сведения о декларанте». Вводим личные данные.

Если хотите получить вычет, берете у работодателя справку 2-НДФЛ и вводите данные во вкладке «Доходы, полученные в РФ».

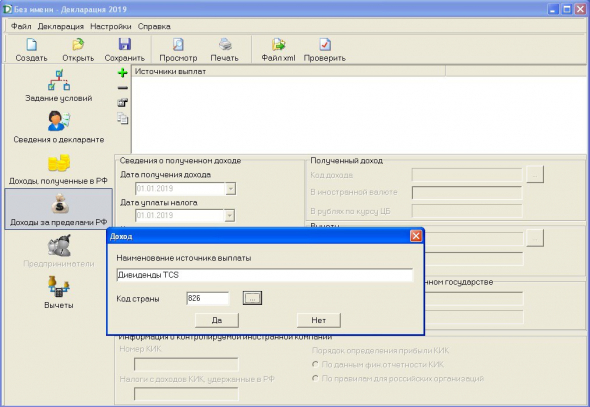

Теперь переходим непосредственно к вводу информации о полученных дивидендах из справки брокера. Переходим во вкладку «Доходы за пределами РФ». Нажимаем кнопку «+» для добавления информации в поле «Источник выплат».

Вводим название компании и выбираем страну регистрации эмитента. Например, TCS. Хоть это и российская компания, но торговля ее акциями проходит на Лондонской бирже, поэтому выбираем Великобританию, код — 826.

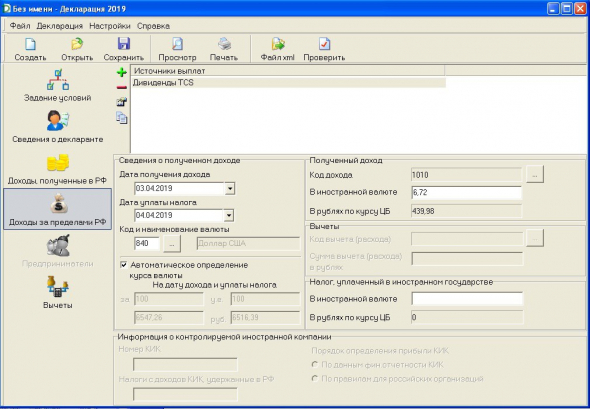

Вносим из справки данные об этой выплате. Дата выплаты (именно выплаты, а не отсечки) и дата уплаты налога совпадают, код валюты — 840 (доллар США), выбираем код дохода (для дивидендов — 1010), вводим сумму выплаты и налог, удержанный в иностранном государстве. В данном случае, при выплате дивидендов TCS, налог не удерживался. Оставляем пустое поле.

Ну вот и всё по дивидендам. Нажимаем «+» для добавления информации и вводим следующую выплату. И так по всей справке.

Если у вас иностранный брокер, который не берет налог при продаже акций, то вам необходимо внести в декларацию сведения о доходе, полученном при продаже акций. Для этого вам необходимо запросить отчет брокера за 2019-й, а также отчет за год, в котором была покупка акции (если не в 2019 году). Нажимаем «+» и добавляем сведения. Но в отличие от сведений о дивидендах код дохода будет 1530, и в поле «Вычеты» ставим код 201 и указываем сумму вычета (сумму покупки акций) в рублях. Курс доллара на дату покупки можно узнать на сайте ЦБ РФ.

Заплатил налоги — спи спокойно.

Автор: Антон Жуков, частный инвестор с пятилетним стажем, владелец телеграм-канала Финансовый грамотей

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций

Мы решили разнообразить блог Тинькофф Инвестиций и дать слово инвесторам, которые являются нашими клиентами. Теперь мы регулярно будем публиковать тексты внешних авторов. Если у вас есть текст, вы хотите им поделиться и получить вознаграждение, пишите на [email protected]

У меня открыт ИИС, на котором сейчас находятся акции только российских компаний. Открывал на длительный срок, от трех лет, и при закрытии планирую указать, что этот счет по типу Б — с дохода от продажи (и дивидендов?) российских акций налог я не плачу. С этим понятно.

Хочу добавить в портфель иностранных акций. Вот тут возникают вопросы:

- Что делать с ежегодной декларацией? Надо ли вносить в нее и платить НДФЛ от операций с иностранными акциями: продажи, дивидендов? Если да, то получается, я буду платить налог, который платить не должен? Ведь ИИС типа Б предусматривает освобождение от НДФЛ после трех лет с момента открытия счета.

- Также не совсем понимаю, с какого момента считается трехлетний срок для освобождения от НДФЛ: с открытия ИИС (срок относится к счету) или с последней операции с активом на этом счете (срок относится к активу)?

Все доходы, которые инвестор получает на ИИС, по типу налогообложения можно разделить на три группы:

- Доходы, с которых НДФЛ взимает налоговый агент в момент выплаты.

- Доходы, с которых налоговый агент удержит НДФЛ при выводе денег и расторжении ИИС.

- Доходы, по которым инвестор самостоятельно подает декларацию и платит налог.

Вычет типа Б не полностью освобождает вас от налога с доходов, полученных на ИИС. С дивидендов от акций российских компаний и некоторых других доходов все равно будет удержан налог, а некоторые виды дохода, например дивиденды от акций иностранных компаний, надо декларировать самостоятельно.

Чтобы удалось применить вычет типа Б при закрытии ИИС, должно пройти хотя бы три года между датой заключения договора на ведение ИИС и датой его закрытия.

Разберу все это подробнее.

Доходы, с которых налог удерживают при выплате

Некоторые инвесторы думают, что налог на ИИС не удерживается до момента расторжения ИИС, но это заблуждение. Есть три вида доходов на ИИС, с которых налог будет удержан и перечислен в бюджет до закрытия счета.

Дивиденды по российским акциям. Налоговый агент удерживает налог в момент выплаты дивидендов, на счет выплачивается чистая сумма — за вычетом налога. По итогам того года, в котором выплачены дивиденды, сумма начисленных дивидендов отражается в справке о доходах и суммах налога по коду дохода 1010.

Например, инвестор в 2020 году владел 14 обыкновенными акциями «Лукойла». Компания распределила в его пользу дивиденды из расчета 192 Р на акцию. Депозитарий при выплате дохода удержал и перечислил в бюджет налог 349 Р, а остальные 2339 Р зачислил на счет инвестору.

Купоны по российским облигациям, выплаченные на банковский счет. Аналогично дивидендам налог удерживается в момент выплаты. На банковский счет зачисляется сумма за вычетом налога, а в справке по итогам года доход отражается по коду 1011 или 3023.

Если купоны выплачиваются на ИИС, налоговый агент включает их в операции по ценным бумагам и не облагает налогом до закрытия ИИС.

Прочие доходы, которые выплачивает брокер или управляющая компания. Некоторые компании выплачивают инвесторам проценты на свободный остаток денег на ИИС. Еще бывают различные вознаграждения, подарки и возмещения, не связанные с ценными бумагами и производными финансовыми инструментами — ПФИ.

Эти доходы также должны облагаться налогом в момент зачисления на счет инвестора, а в справку попадать по итогам года.

Доходы, которые облагаются НДФЛ при расторжении ИИС

Когда ИИС закрывают, налоговый агент рассчитывает финансовый результат по всем операциям с начала действия договора по момент расторжения по всем типам доходов: ценным бумагам, ПФИ, РЕПО, займам, ценным бумагам. При этом доходы и убытки разных лет складываются между собой в рамках одного типа дохода.

Например, инвестор торговал ценными бумагами на ИИС, счет открыл в 2017 году, а закрыл в 2021 году. Его финансовый результат по операциям с ценными бумагами по годам выглядел так:

- В 2017 году — убыток 10 000 Р.

- В 2018 году — прибыль 5000 Р.

- В 2019 году — прибыль 15 000 Р.

- В 2020 году — убыток 25 000 Р.

- В 2021 году — прибыль 30 000 Р.

В целом за все время существования ИИС прибыль инвестора составила 15 000 Р. При закрытии ИИС брокер удержит налог 1950 Р.

По таким доходам инвестор может рассчитывать на вычет в сумме положительного финансового результата — вычет типа Б по ИИС. Важные условия: с открытия счета должно пройти не менее трех лет, и за это время инвестор не применял вычет к сумме внесенных на ИИС денег — тип А. А также у инвестора не было других ИИС, кроме случаев переноса счета между брокерами или УК.

К доходам, которые облагаются налогом в момент выплаты дохода, вычет Б по ИИС не применяется.

Вычет можно получить через брокера или УК — вашего налогового агента. Если он уже присоединился к сервису ФНС для предоставления вычетов в упрощенном порядке и обменивается с налоговой службой сведениями об инвестиционном вычете, предусмотренном подпунктом 3 пункта 1 статьи 219.1 налогового кодекса, — вычете типа Б, — то, чтобы получить вычет, достаточно подать брокеру или УК заявление.

Если брокер или УК еще не присоединились к сервису, тогда кроме заявления понадобится представить справку из своей ИФНС о том, что ранее инвестор не пользовался вычетом типа А и не имел одновременно других договоров ИИС. Рекомендуемую форму такой справки можно найти в письме ФНС «Об инвестиционных налоговых вычетах».

Если вы не получили вычет типа Б через налогового агента, можно получить его через ИФНС. Для этого надо подать налоговую декларацию 3-НДФЛ по итогам того года, в котором закрыли ИИС.

Доходы, которые нужно декларировать самому

Как и на обычном брокерском счете, на ИИС надо декларировать доходы, если вы:

- Получили дивиденды по иностранным ценным бумагам. Это те бумаги, которые эмитированы за рубежом, например акции POLY, депозитарные расписки ETLN, паи FXRD и RUSE. Удобно ориентироваться на код ISIN: у российских ценных бумаг он начинается с RU.

- Декларировать дивиденды по иностранным ценным бумагам нужно, даже если эмитент при выплате дохода уже удержал налог и даже если этот налог больше 13%.

- Получили купон по иностранным еврооблигациям на банковский счет. Если такая выплата поступает на ИИС, налоговый агент включит ее в доходы по ценным бумагам и обложит налогом только при расторжении ИИС.

- Продали иностранную валюту.

В этих случаях налоговую декларацию 3-НДФЛ надо подать до 30 апреля и заплатить налог до 15 июля года, следующего за тем, в котором получены такие доходы.

Например, если инвестор в октябре 2021 года получил дивиденды по акциям Schlumberger, подать налоговую декларацию нужно до 4 мая 2022 года, так как 30 апреля — суббота, а заплатить налог — до 15 июля 2022 года. К таким доходам не получится применить вычет типа Б по ИИС.

Если вы не хотите самостоятельно подавать декларацию, можно выбрать иностранные акции, по которым не платят дивиденды, или бездивидендные ETF.

Трехлетний срок для освобождения от налогов

Отсчет трехлетнего срока существования ИИС, важного для вычетов по счету, начинается с даты заключения договора на ведение ИИС. Этот срок не зависит от даты внесения денег на счет, наличия на нем активов или операций по счету.

Например, если вы открыли ИИС 1 марта 2020 года, для права на вычеты его нужно закрыть 1 марта 2023 года или позднее. Если закроете счет раньше, то потеряете право на вычеты: вычет типа Б применить будет нельзя, а если вы применяли вычет типа А, то возвращенный НДФЛ надо будет вернуть государству и уплатить пени.

На всякий случай напомню, что доход от операций с ценными бумагами можно освободить и через вычет за долгосрочное владение. Его часто также называют трехлетней льготой или льготой за долгосрочное владение — ЛДВ.

Этот вычет применяется к бумагам, торгующимся на российских биржах, и паям открытых ПИФов российских УК. Если владеть ими хотя бы полных три года, то прибыль от продажи или погашения не облагается налогом. За каждый полный год владения можно освободить от НДФЛ 3 млн рублей прибыли.

Этот вычет нельзя применить к бумагам, учитываемым на ИИС. Однако, закрывая ИИС, можно перенести бумаги на брокерский счет — и продать их там, применив ЛДВ. Срок владения будет считаться с даты покупки бумаг на ИИС.

Если вы, закрывая ИИС, хотите применить вычет типа Б, нет особого смысла переносить бумаги на брокерский счет ради вычета за долгосрочное владение. Зато так можно получить вычет типа А за пополнение ИИС, а затем, перенеся бумаги, не платить налог с дохода от их продажи.

Что в итоге

Вычет типа Б на ИИС защищает от налога по многим видам дохода, но не по всем. Так, вычет не применяется к дивидендам.

Доход от торговых операций с ценными бумагами на ИИС, а также налог с них считает брокер — налоговый агент. Это касается и иностранных ценных бумаг. Подавать декларацию не надо независимо от того, какой вычет по ИИС вы используете. Если же при закрытии ИИС примените вычет типа Б, то налога по таким доходам не будет.

Если вы получаете купоны от еврооблигаций на банковский счет, или получаете дивиденды от иностранных бумаг, или зарабатываете на обмене валюты на ИИС, то надо самостоятельно декларировать доход и платить налог. Для этого надо подать декларацию 3-НДФЛ до 30 апреля года, следующего за тем, когда вы получили доход. Брокер не налоговый агент по таким доходам, а вычет типа Б не защищает от налога с них.

Трехлетний срок существования ИИС, который требуется для того, чтобы было право на вычеты по счету, считается с даты заключения договора на ведение ИИС. Даты пополнений счета и операций по нему не важны. А вот в случае с вычетом за долгосрочное владение бумагами важны даты покупки и продажи бумаг, однако этот вычет на ИИС не применяется.

В налогах лучше разобраться перед началом инвестирования. В этой пошаговой инструкции собрано все, что важно знать о налогах по дивидендам

Существует две основные статьи дохода, по которым инвестору нужно заплатить налог: с прибыли от продажи

ценных бумаг

и с дивидендов. В нашей статье разберем подробно, как платить налоги с дивидендов. Об этом расскажет автор курсов по инвестициям и член экспертного совета ЦБ Александра Вальд.

В этой статье:

- Сколько платить

- Особенности оплаты для США

- Как подать декларацию

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Но в случае с дивидендами все сложнее: есть ситуации, при которых инвестор должен самостоятельно подать декларацию. Все зависит от того, откуда пришли

дивиденды

.

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

1. Определить, откуда компания

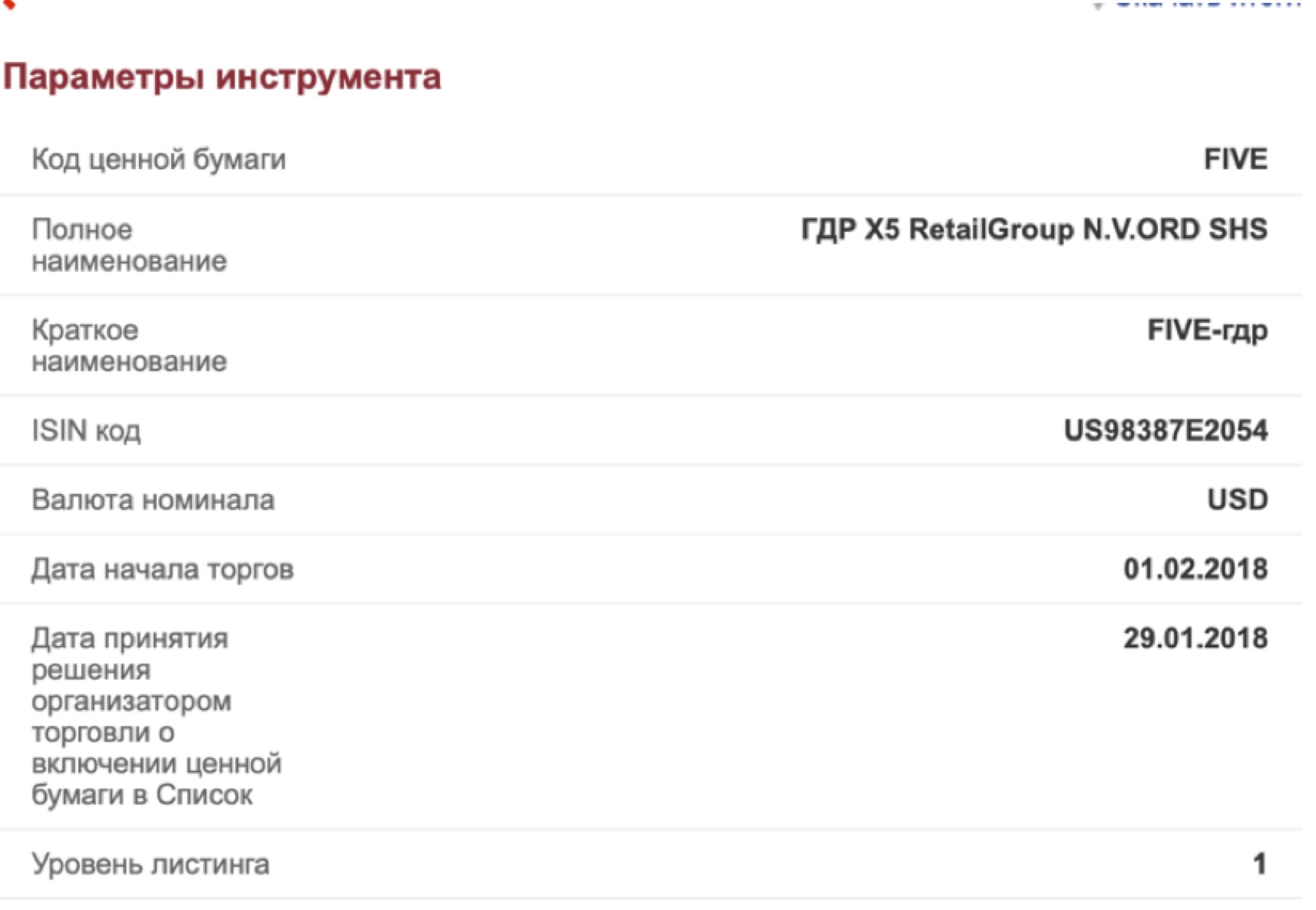

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

В этом коде нужно обратить внимание на первые две буквы — они будут обозначать страну эмитента. Если первые буквы RU, значит компания из России. Если в начале кода стоит любая другая комбинация букв — это иностранный

эмитент

, по такой бумаге придется самостоятельно отчитаться о налогах.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

Расчет налога на дивиденды напрямую зависит от страны регистрации компании

2. Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

Узнать размер налога на дивиденды в любой стране можно на сайте Deloitte

3. Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

Налоги по дивидендам от компаний из США

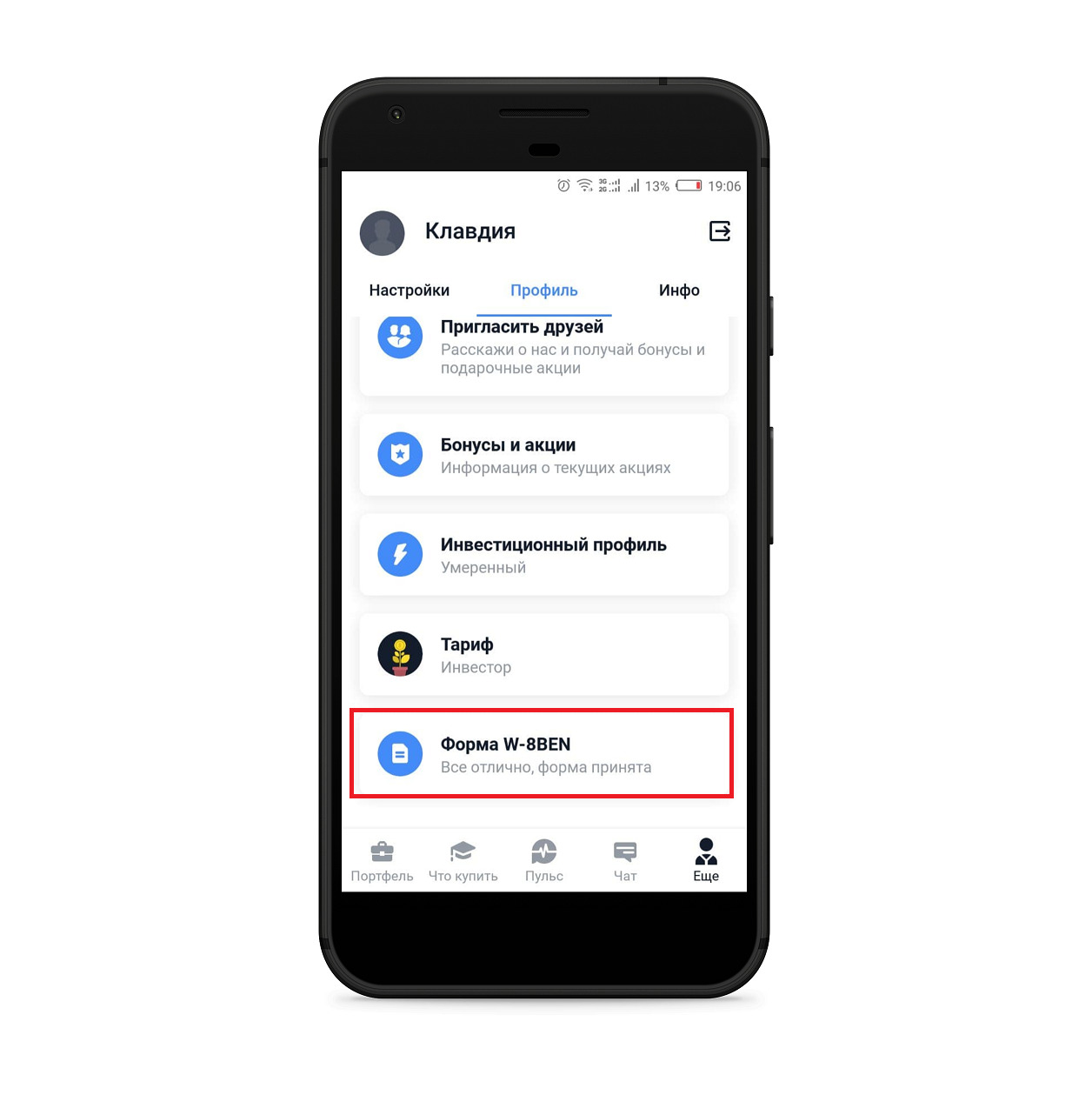

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

Как подать декларацию

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

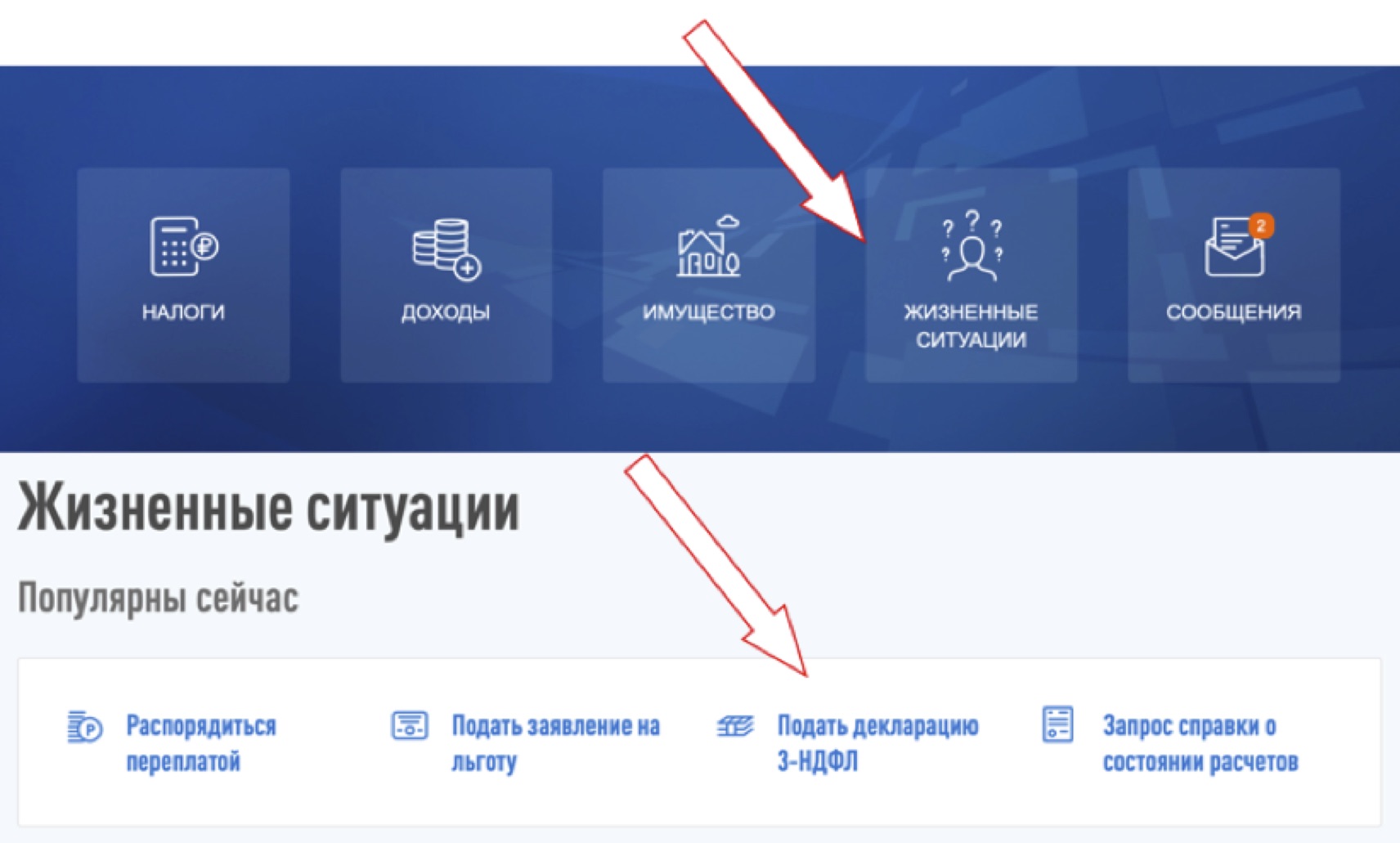

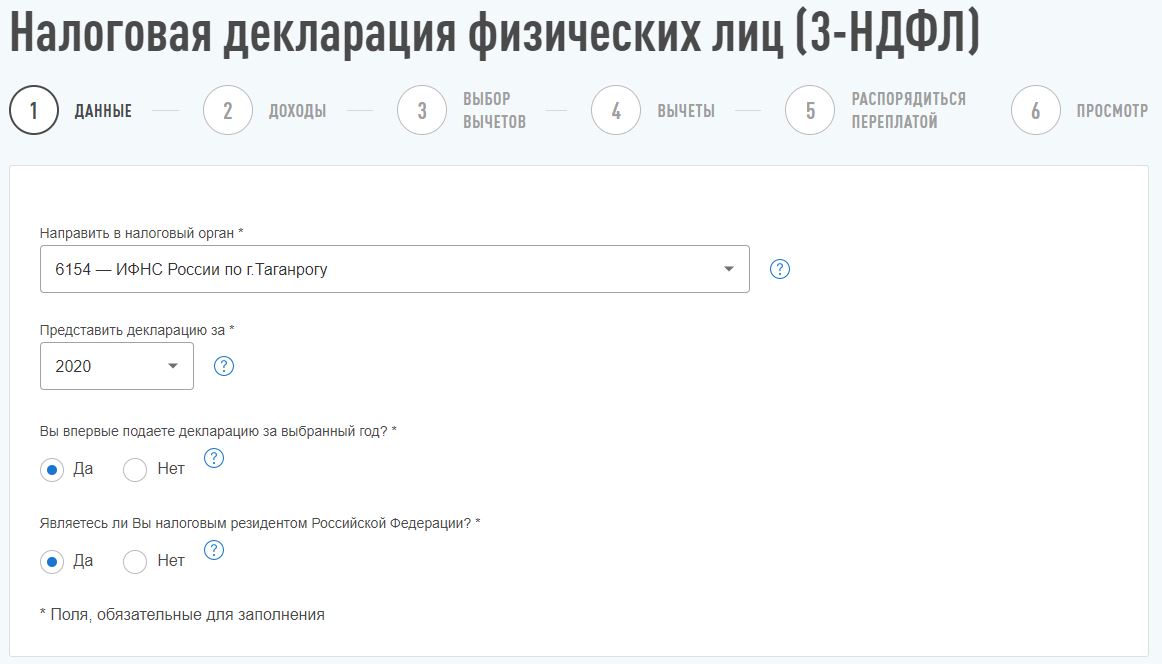

- Сначала нужно зайти в личный кабинет налогоплательщика или в программу «Декларация».

- В личном кабинете налогоплательщика нужно выбрать в меню пункт «Жизненные ситуации», далее — «Подать декларацию 3-НДФЛ».

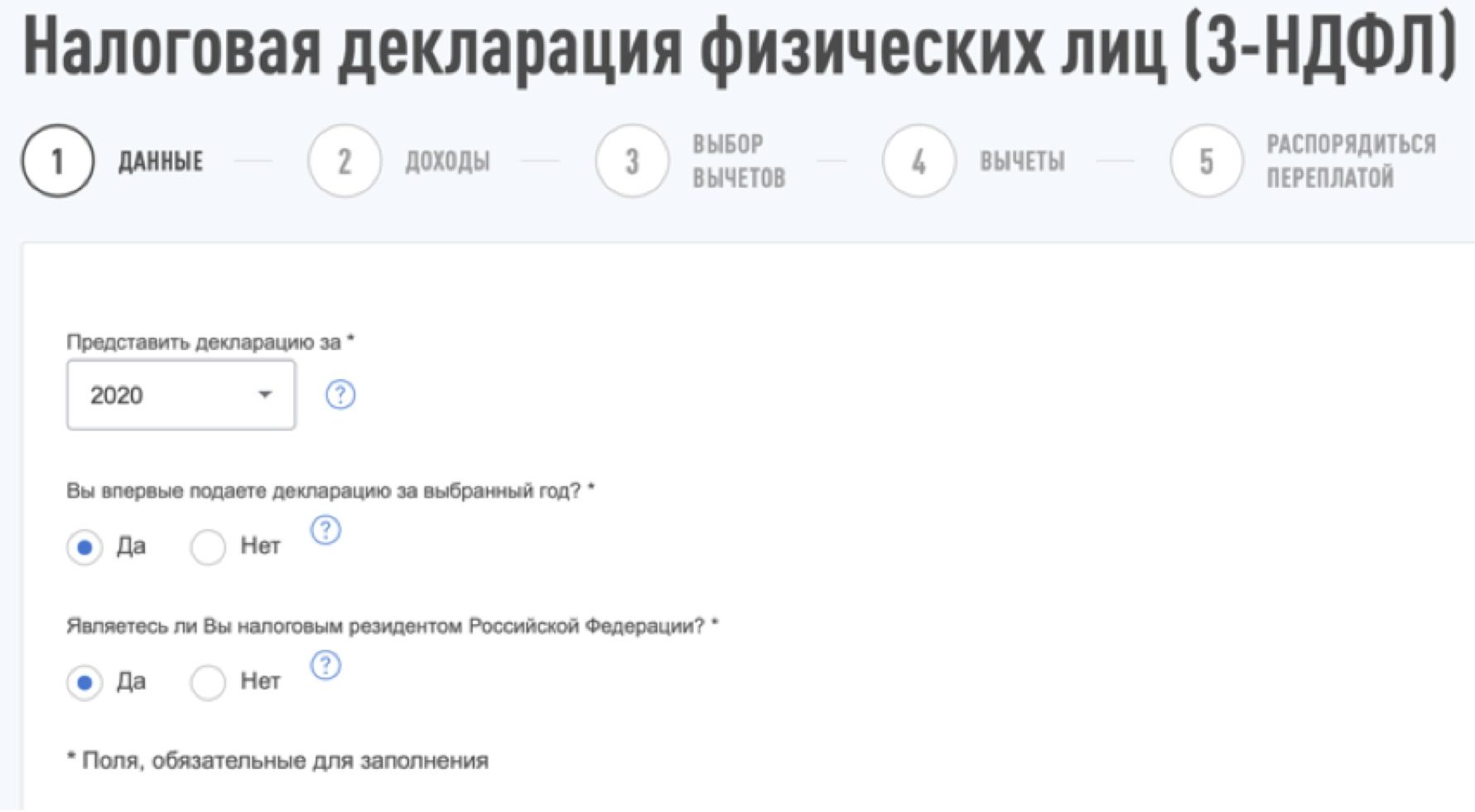

- На вкладке «Данные» надо ввести общие сведения и выбрать в меню, что декларация за 2020 год представляется впервые.

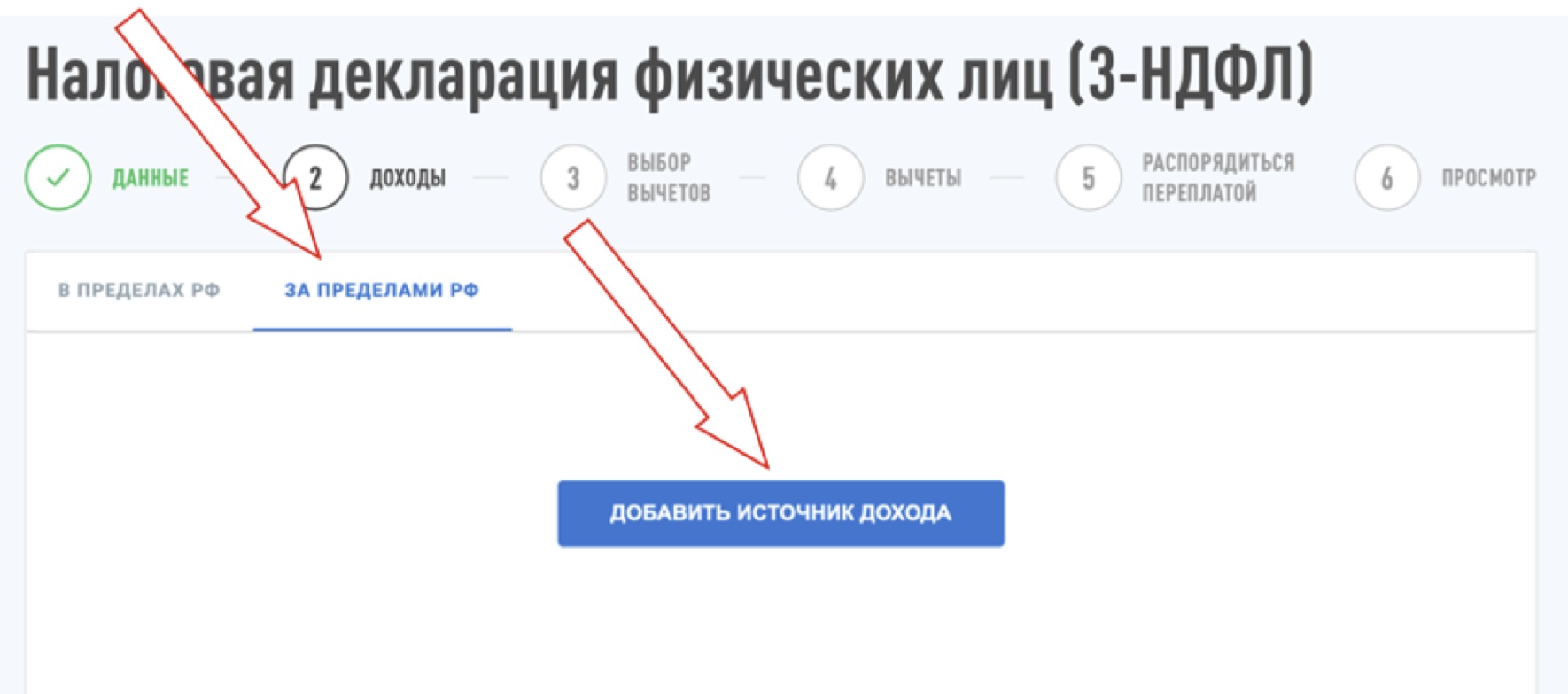

- Выбрать вкладку «За пределами в РФ» и нажать «Добавить источник дохода».

- Запросить у брокера справку о доходах за пределами РФ за 2020 год. Одним из подтверждающих документов может выступать форма 1042-S. В появившемся окне декларации следует внести наименование эмитента.

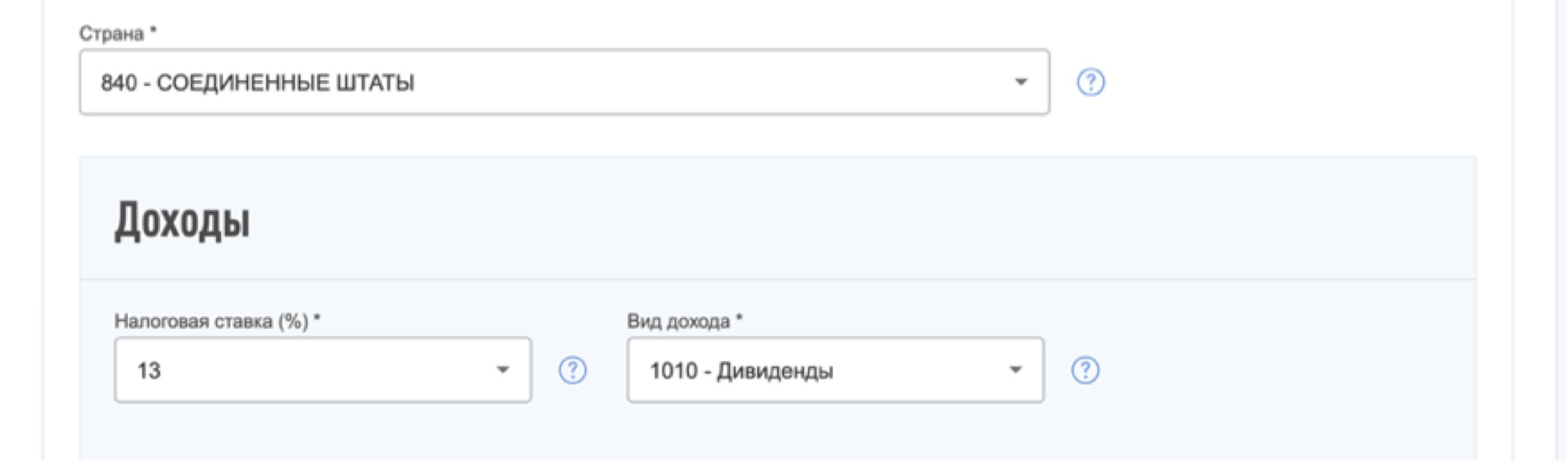

- В поле «Страна» из справочника нужно выбрать, в какой стране зарегистрирован эмитент. Для США — 840.

- Внести информацию о полученном доходе. Для налоговых резидентов РФ в поле «Налоговая ставка» по умолчанию будет стоять значение 13%. Вид дохода нужно выбрать «1010-Дивиденды».

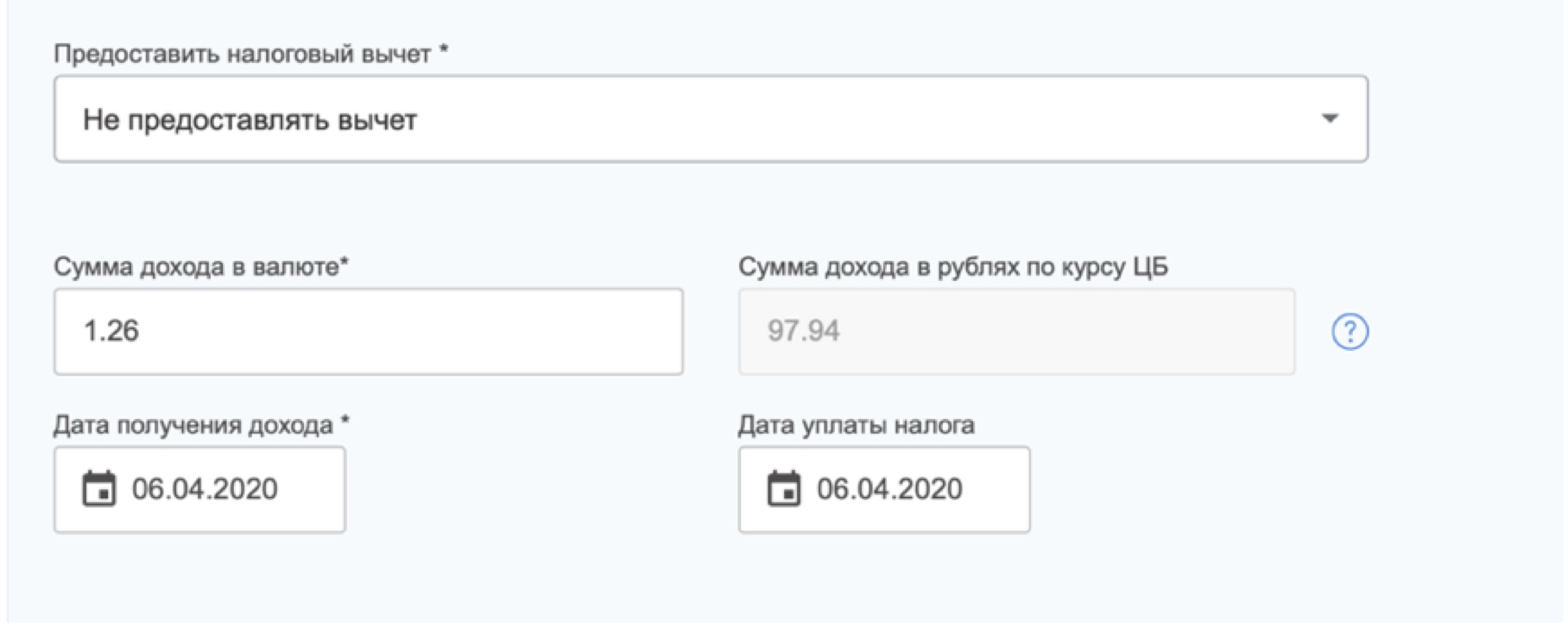

- По иностранным акциям вычет не применяется, поэтому нужно выбрать «Не предоставлять вычет». В строке «Сумма дохода в валюте» указать сумму дивидендов.

- В полях «Дата получения дохода» и «Дата уплаты налога» поставить дату из отчета брокера — это день зачисления дохода на счет.

- Сумму нужно указывать до удержания налога. То есть сумму чистых дивидендов до того, как иностранный эмитент вычел налоги с них за рубежом.

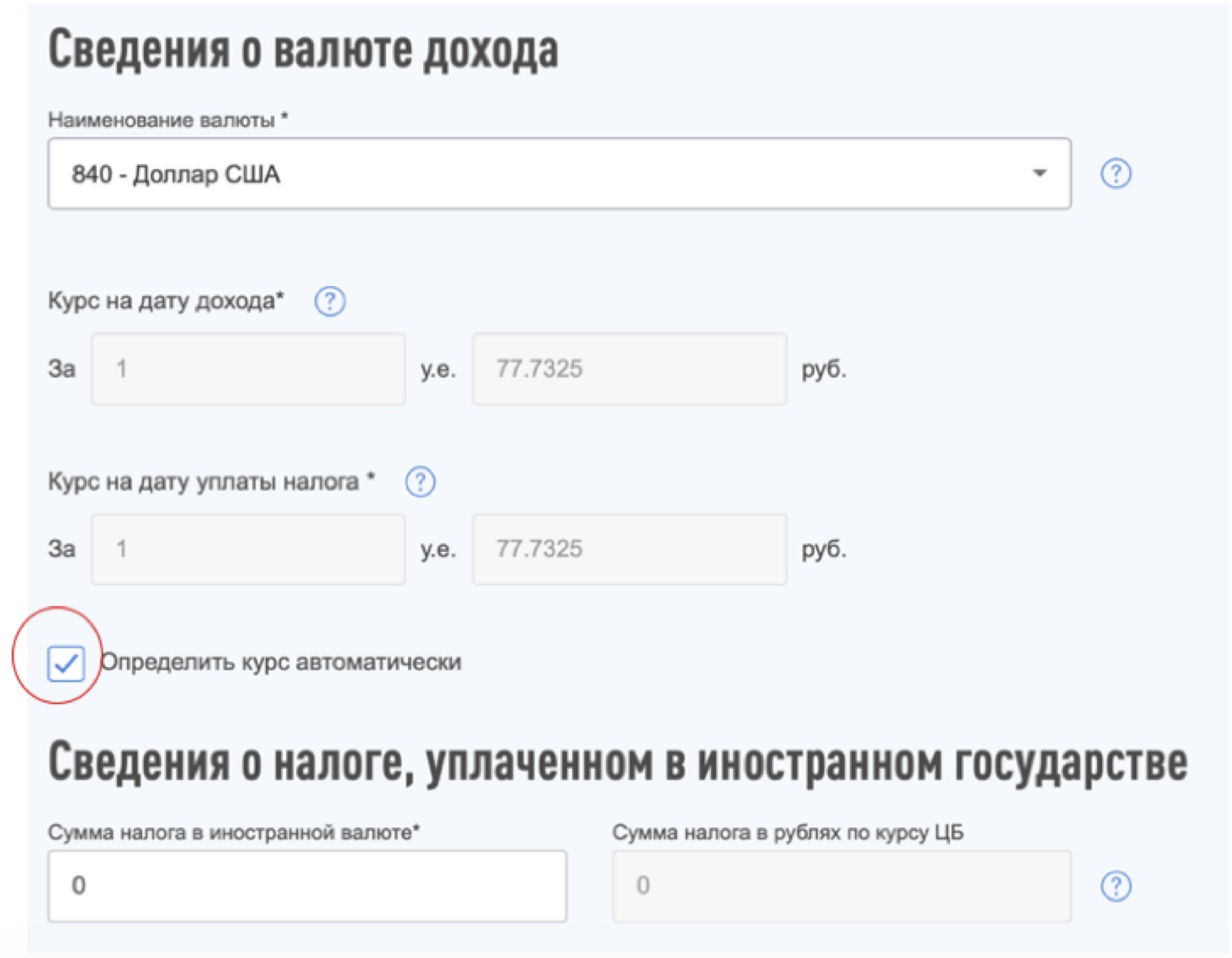

- Заполнить информацию о валюте. Можно поставить галочку, чтобы программа автоматически считала курс валюты.

- В последней строке указать сумму налога, которую удержал налоговый агент.

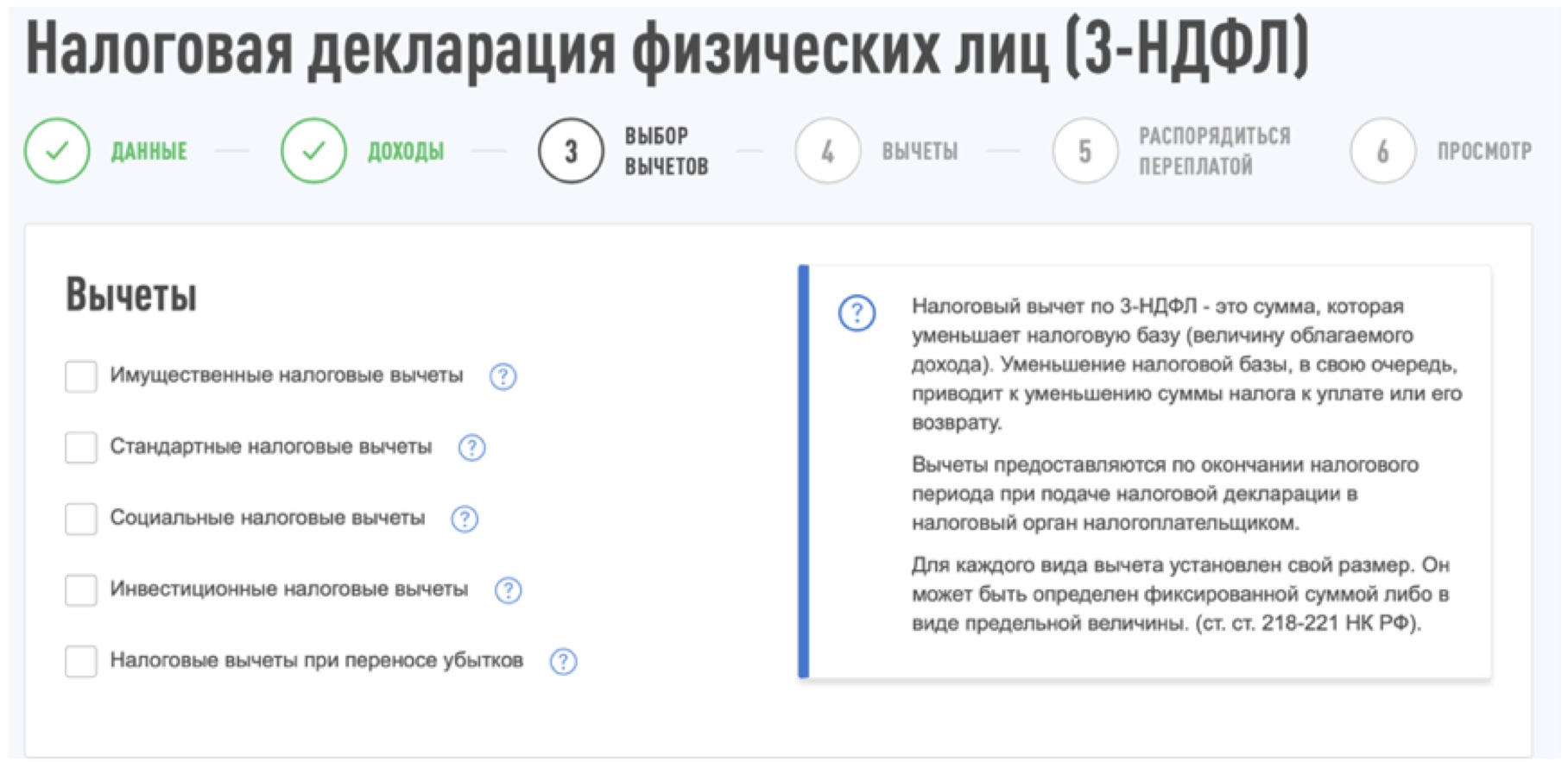

- Перейти на вкладку «Выбор вычетов» и оставить ее пустой.

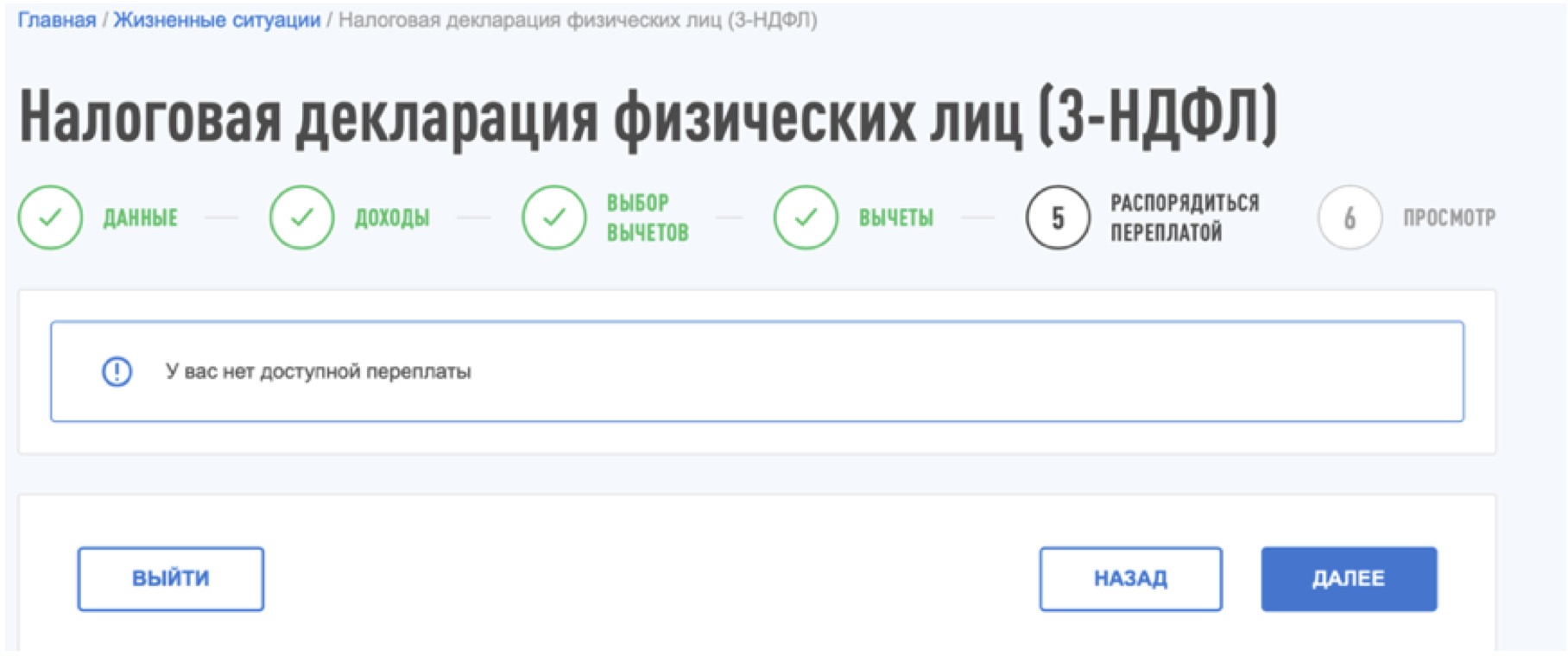

- Во вкладке «Распорядиться переплатой» будет указано, есть ли у вас переплата.

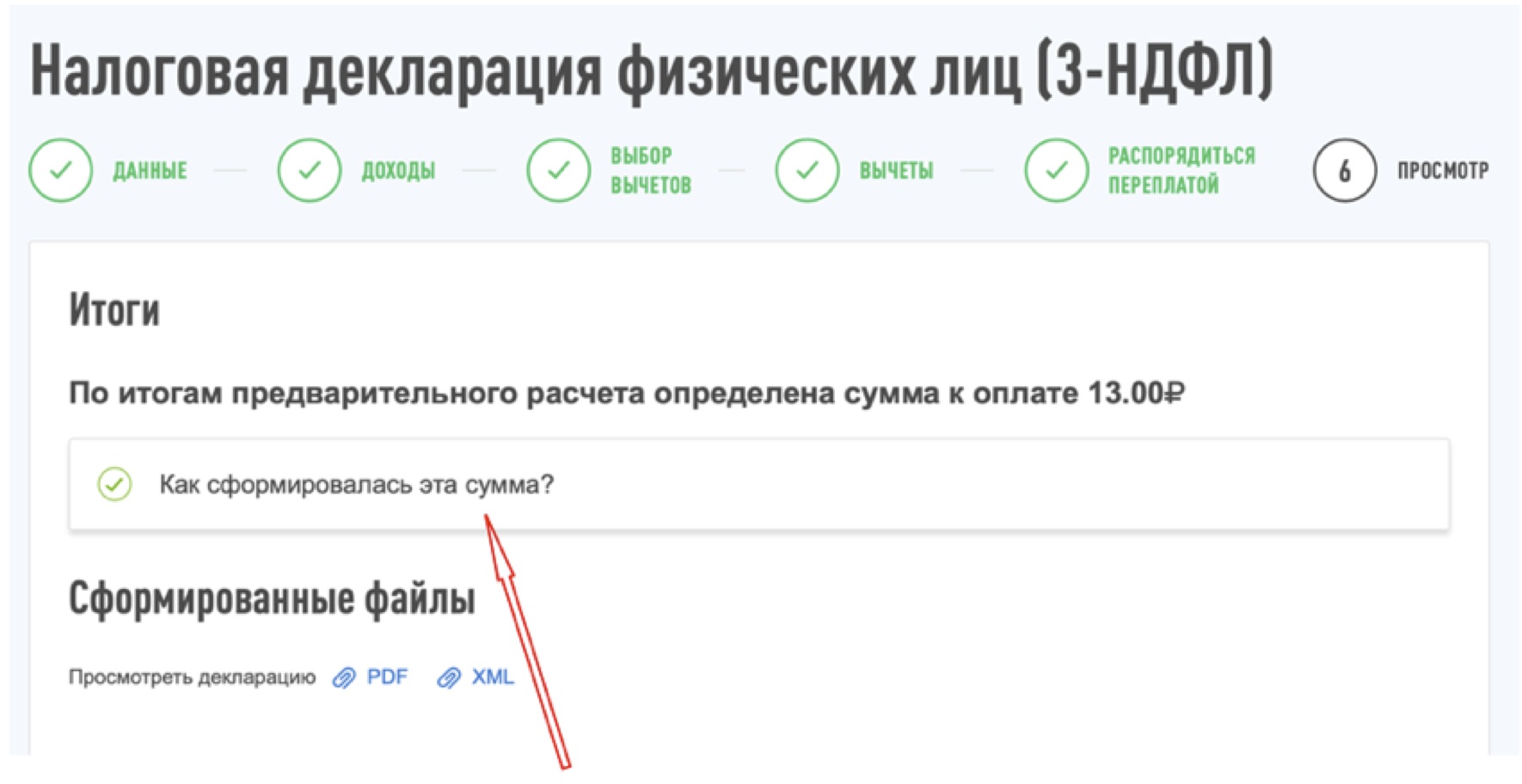

- На вкладке «Итоги» будет указана сумма, которую необходимо доплатить в бюджет.

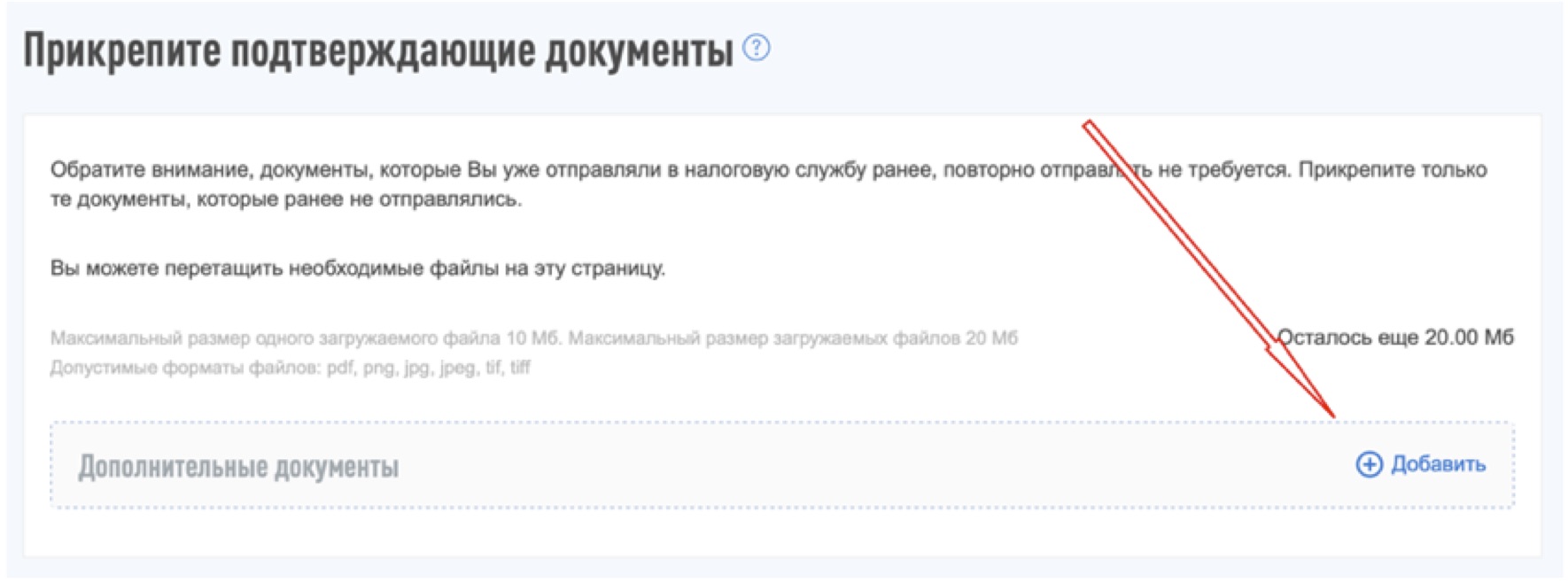

- Проверить, как посчитался налог, и прикрепить подтверждающие документы:

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Надо ли платить налог с доходов от торговли на бирже

По российскому законодательству доходы от инвестиций облагаются налогом по ставке 13%, а в отдельных случаях и 15%. НДФЛ платят в нескольких случаях:

-

Надо ли платить налог с доходов от торговли на бирже

-

Как узнать размер налога

-

Облагаются ли налогом дивиденды по акциям и купоны по облигациям

-

Будет ли налог, если акции проданы дешевле, чем куплены

-

Как снизить налог с доходов от американских акций

-

Откуда брокер списывает налоги

-

Как заплатить НДФЛ самому

-

Регистрация личного кабинета в ФНС

-

Подсчет налога

-

Разница в налоговых ставках

-

Доходы от курсовой разницы

-

Срок уплаты НДФЛ

- При получении дохода от продажи ценной бумаги, если она продана дороже, чем куплена.

- При поступлении дивидендов по акциям и купонов по облигациям.

- С дохода от продажи иностранной валюты на бирже, если она была куплена дешевле, чем продана.

Если размер прибыли по ценным бумагам, которая получена в 2021 году и последующие годы, превысит 5 млн рублей, налоговая ставка на сумму превышения составит 15%.

Например, в 2021 году вы получили прибыль 8 млн рублей. С суммы 5 млн * 13% = 650 тысяч , а с 3 млн * 15% = 450 тысяч. Итого за 2021 год вы заплатите 1,1 млн рублей налогов.

Брокер самостоятельно удержит этот налог при выводе денег со счета:

- если у вас открыт ИИС, то при его закрытии, если выбран вычет типа А и не удержит, если выбран вычет по типу Б;

- если вы работаете с брокерским счетом, то НДФЛ спишут в момент перевода денег на карту Тинькофф Black. При зачислении денег на дебетовую карту вам придет сумма уже без комиссий брокера Тинькофф, которые были удержаны при покупке и продаже актива. Если в отчетном году вы не будете выводить деньги ни разу, налог спишется по итогам календарного года. Для этого нужно проверить, чтобы денег было достаточно. Если денег на счете не хватит, вам придет уведомление и в личный кабинет инвестора, и в личный кабинет Тинькофф банка.

Например, вы купили акцию за 4000 рублей и заплатили за сделку брокерскую комиссию по тарифу 0,3%. То есть 12 рублей. Через 4 месяца вы зафиксировали прибыль и продали эту же акцию за 6000 рублей. За сделку продажи брокер удержал комиссию по тому же тарифу в размере 18 рублей. Итоговая сумма налога по ставке 13% составит (6000 – 18 – 4000 – 12) * 13% = 256 рублей.

Обратите внимание, сумму удержанного налога вы увидите в перечне операций сразу при заключении сделки, но фактически она в тот момент списана не будет.

Как узнать размер налога

Если хотите узнать размер налога, который с вас удержат при выводе средств на карту или закрытии ИИС:

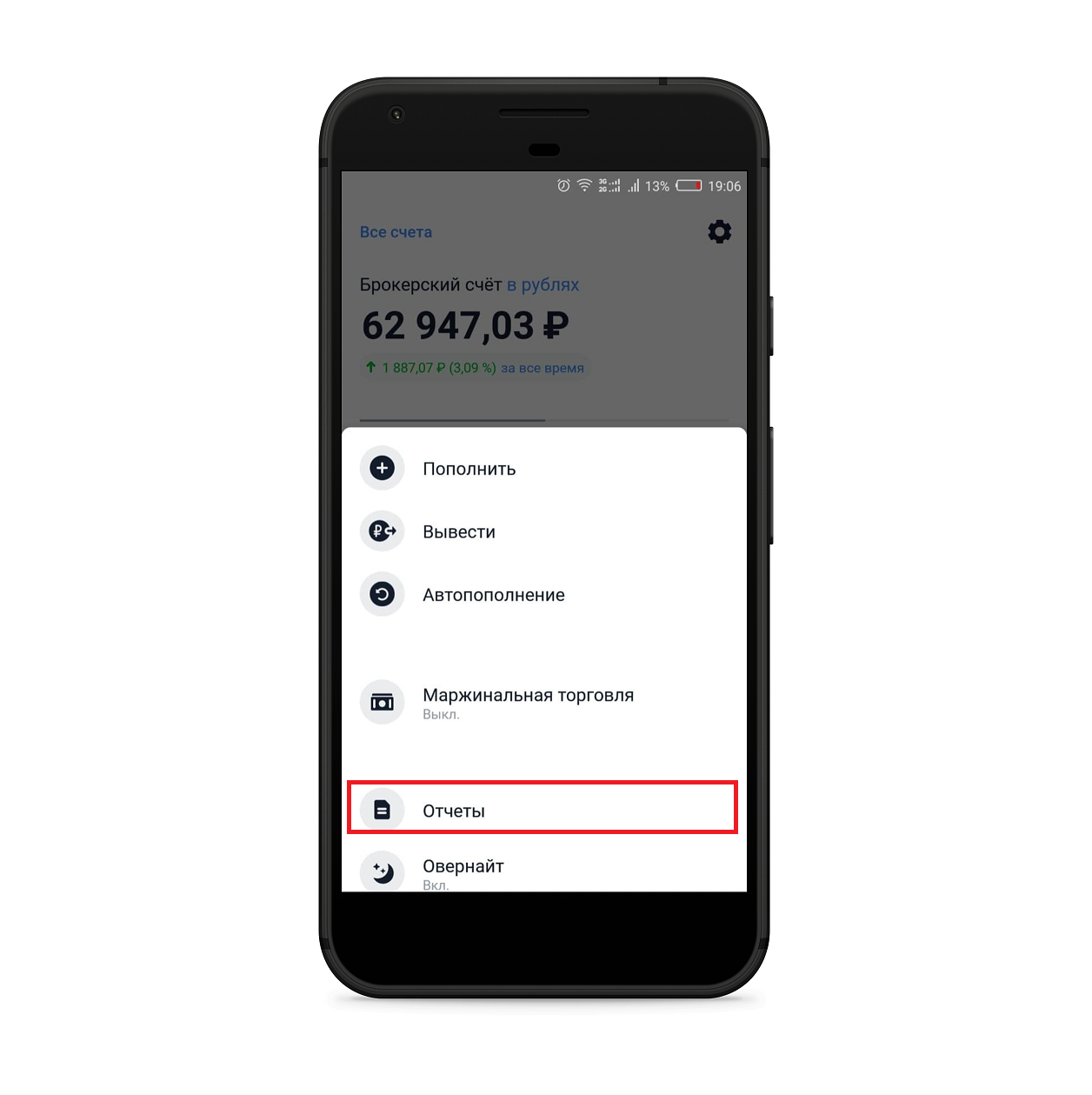

- Откройте мобильное приложение Тинькофф Инвестиции.

- Щелкните по значку шестеренка в правом углу главного экрана.

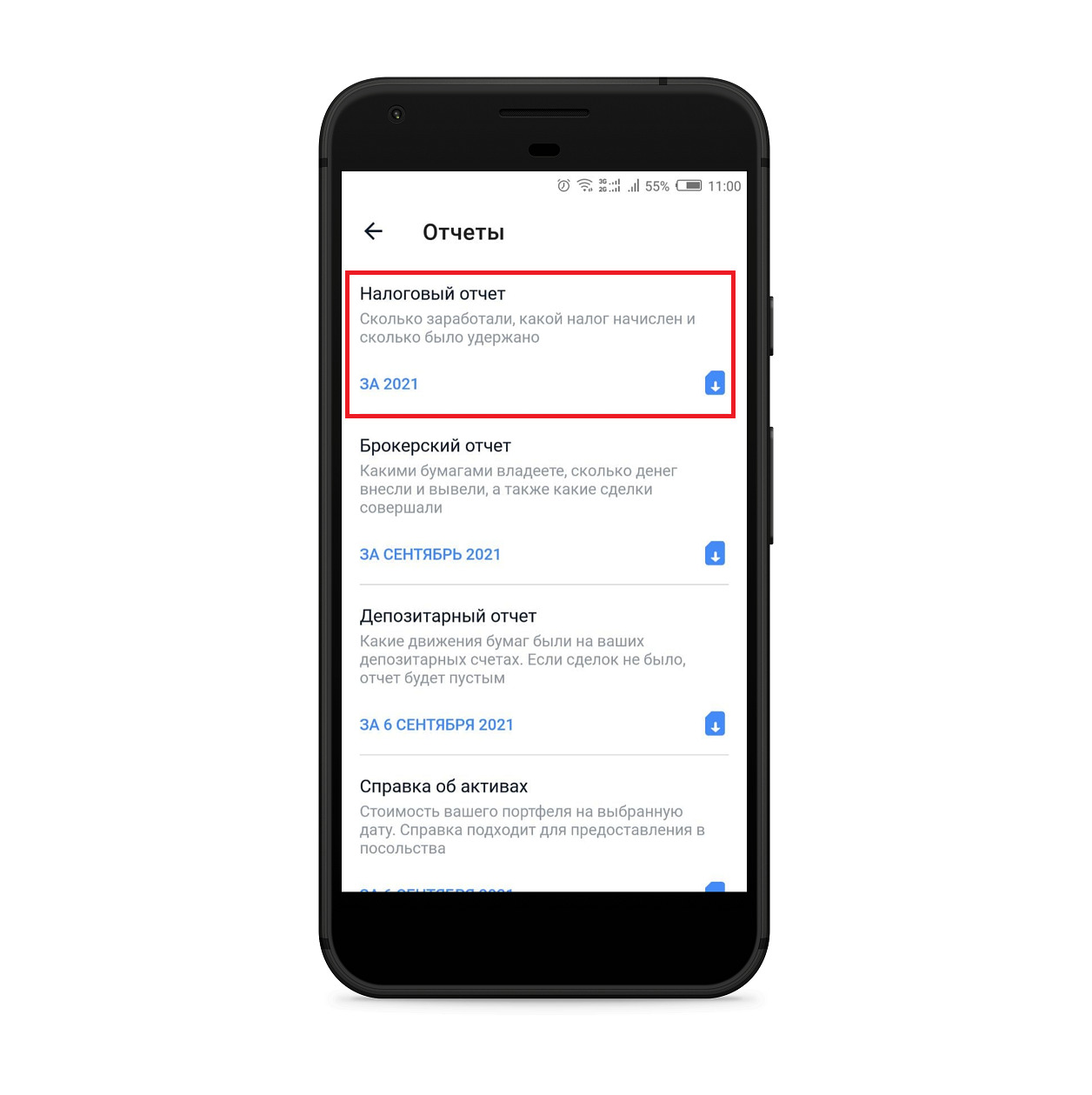

- Перейдите в раздел «Отчеты».

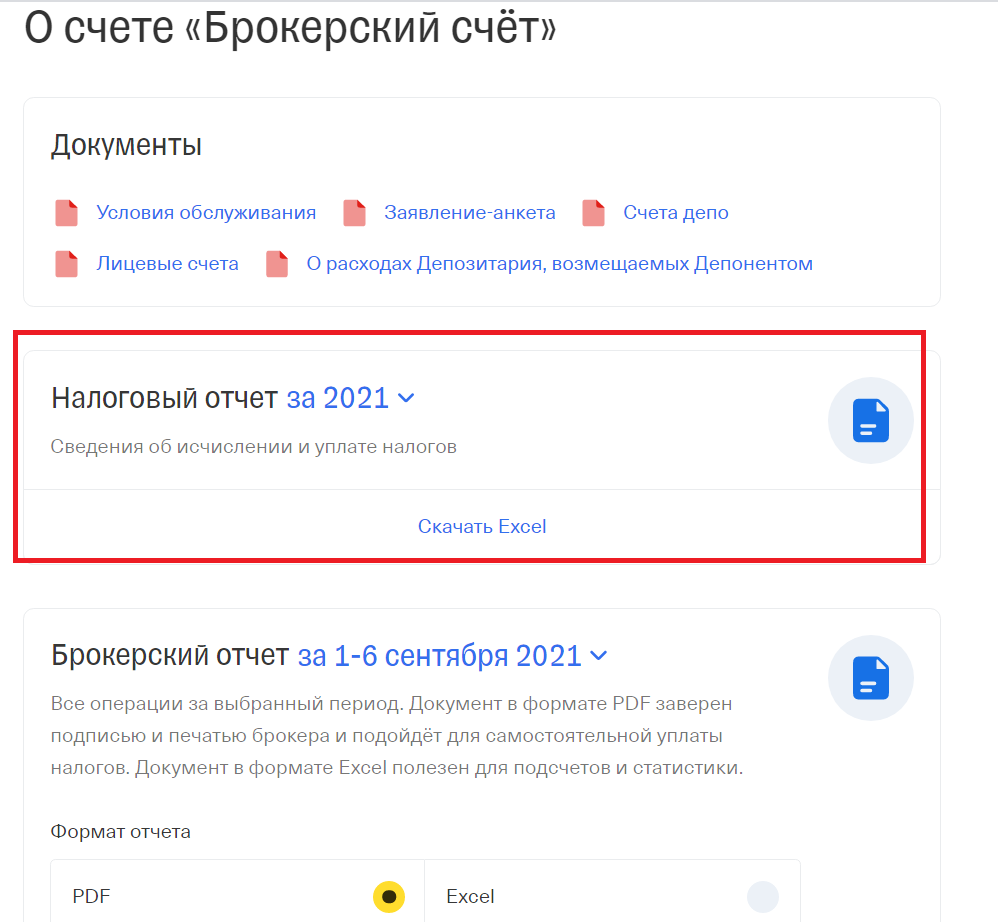

- Выберите первый пункт «Налоговый отчет». В нем вы увидите: сколько заработали, какой налог начислен и сколько будет удержано брокером. Здесь же указан и отчетный период, к примеру, за 2021 год.

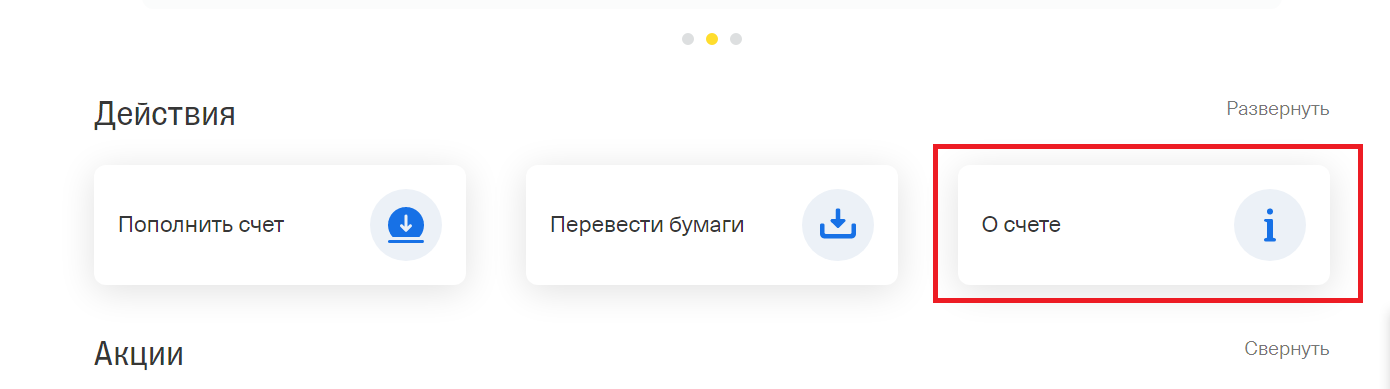

Также налоговый отчет можно получить в личном кабинете через официальный сайт:

- Откройте вкладку «Портфель».

- Нажмите на нужный брокерский счет или ИИС.

- Выберите поле «О счете».

- Скачайте налоговый отчет в формате Excel.

Обратите внимание, рост цены на акцию, еще не означает, что вам придется платить по ней налог. Для определения налогооблагаемой базы доход должен быть зафиксирован. То есть акция продана, а прибыль зачислена на брокерский счет или ИИС. Если вы покупаете бумаги для долгосрочного хранения и не проводите никаких сделок с ними, налога на доходы от разницы в цене покупки и продажи не будет.

Облагаются ли налогом дивиденды по акциям и купоны по облигациям

Доходы по дивидендам от акций и купонам с облигаций подлежат обязательному налогообложению, независимо от того получены они на брокерский счет или ИИС. Тинькофф брокер автоматически удерживает налог в размере 13%, если это прибыль от российских акций и облигаций и деньги были зачислены на брокерский счет.

Если дивиденды приходят от иностранной компании, налог удержат в той стране, в которую вы инвестируете. Однако здесь несколько нюансов:

- Налоговая ставка в стране эмитента может быть нулевой или меньше, чем в РФ. Тогда по российскому законодательству вы обязаны самостоятельно внести в ФНС разницу между налоговыми ставками.

- Если в иностранном государстве с вас удержали налогов больше, чем 13%, вы все равно должны отчитаться по сумме дивидендов, которые получены из-за рубежа. Сделать это можно с помощью декларации 3-НДФЛ.

Сумму налога от дивидендов российских компаний, которые приходят на ИИС, спишут автоматически при их зачислении на счет. Налог с купона по облигациям как в рублях, так и в валюте удержат при закрытии ИИС, если применяется вычет по типу А (налог на взнос). Если же вы выбрали вычет по типу Б (налог на доходы), тогда НДФЛ не спишут ни с рублевых, ни с валютных купонов по облигациям.

Будет ли налог, если акции проданы дешевле, чем куплены

Если вы продадите акции дешевле, чем их купили, у вас возникнет убыток. С таких сделок налог платить не нужно, если сделка проходила в рублях. Для валютных активов другое условие. Там берут во внимание курс валюты на дату покупки ценной бумаги и дату продажи. Если курсовая разница от продажи убыточной акции выше, это посчитают доходом и налог придется заплатить. Для определения налогооблагаемой базы все доходы инвестора переводятся в рубли по курсу Банка России на дату сделки.

Например, вы купили акцию в январе 2020 года за 100 долларов при курсе 62 рубля, а продали в августе 2021 года за 90 долларов при курсе 73 рубля. В пересчете на рубли цена покупки 6200 рублей, а цена продажи 6570 рублей, то есть вы получили прибыль в размере 370 рублей. Из нее вычтут комиссию брокера, а с оставшейся суммы придется уплатить налог:

((90 * 73) – (90 * 0,3% * 73) – (100 * 62) – (100 * 0,3% * 73)) * 13% = 43 рубля

Размер налога округляется до целого числа. Если в значении получается 49 копеек округляют в меньшую сторону, если 50 – в большую.

Если иностранная акция продана дороже, чем куплена, но произошло падения курса валюты и при пересчете получается убыток, платить налог не нужно. Этот убыток и другие убытки, например, при продаже акций дешевле цены покупки, можно учесть при оплате налога в следующем отчетном периоде.

Обратите внимание, убыток – это зафиксированная величина. Если цена акции только падает, но вы ее не продаете – это не убыток. Впоследствии цена может подняться, и тогда вы получите прибыль, но ее также нужно зафиксировать, то есть продать актив и получить за него деньги на брокерский счет.

Как снизить налог с доходов от американских акций

Если вы инвестируете в американские ценные бумаги и получаете за это дивиденды, при их зачислении вам придет сумма с уже удержанным подоходным налогом. По законодательству США с вас спишут налог по ставке 30%. Но его размер можно снизить до 10%. Для этого подпишите форму W-8BEN и подтвердите, что вы не налоговый резидент США. Ставка 10% будет действовать как для брокерского счета, так и для ИИС, если они оба открыты у Тинькофф брокера. Если есть счета у других брокеров, у них придется отписывать документ повторно.

Скачать форму у Тинькофф брокера можно двумя способами:

- В приложении Тинькофф Инвестиции в разделе «Настройки».

- В личном кабинете на сайте на вкладке «Еще» в разделе «Профиль».

После того как скачаете документ, распечатайте его и подпишите. Отсканируйте форму или сфотографируйте в хорошем качестве, а затем отошлите ее брокеру или загрузите в личный кабинет. Рассмотрение подписанного документа может занять от 1 до 30 дней. Это связано с тем, что форму проверяет не только Тинькофф, но и биржа.

Подписывать форму W-8BEN понадобится каждые три года. Если ваш налоговый статус для США поменяется раньше, уведомите брокера Тинькофф об этом сразу, не ждите истечения трех лет.

Если форма принята, вы увидите уведомление в личном кабинете. С этого дня с вас будут списывать в США только 10%. Разницу 3% по налоговой ставке придется внести самостоятельно в российскую налоговую службу. Для этого подайте декларацию 3-НДФЛ. Все выплаты, которые идут в ФНС пересчитываются в рубли по курсу Банка России на дату операции.

Если вы не подписали форму W-8BEN до того, как с вас удержали налог 30% по дивидендам американской компании, брокер не компенсирует разницу. Сниженную ставку будут применять на все последующие выплаты, которые будут после даты утверждения документа брокером.

Форму W-8BEN подписывают только для снижения налоговой ставки при уплате НДФЛ с доходов, полученных в США. Она не распространяет свое действие на инвестиции в компании других государств.

Откуда брокер списывает налоги

Тинькофф брокер удерживает налоги с брокерского счета в рублях. Если на этом счете есть только валюта, нет рублей или их недостаточно для уплаты налогов, вам позвонят и оповестят об этом. Если деньги есть на дебетовой карте Тинькофф банка, их оттуда не спишут. Вам понадобится самостоятельно пополнить брокерский счет до конца января следующего года. Если вы этого не сделаете, то платить налоги придется самому. Заполнять или оформлять декларацию не потребуется. Тинькофф брокер подаст все документы. Останется только провести оплату в личном кабинете налогоплательщика.

Если у вас открыто несколько брокерских счетов, но вы ни с одного из них в течение года не выводили деньги на дебетовую карту, налоги спишут единой суммой за весь календарный год.

Как заплатить НДФЛ самому

Платить налог на доходы от инвестиций самостоятельно потребуется в нескольких случаях:

- вам поступили дивиденды по акциям иностранной компании, и возникла разница между налоговыми ставками РФ и той страны, куда вы инвестировали;

- вы получили доход от курсовой разницы при продаже валюты;

- у вас не было денег на счете на момент списания налога, поэтому брокер не смог его удержать в полном объеме.

В первом и во втором случае вы самостоятельно готовите и подаете декларацию 3-НДФЛ. В третьем за вас это сделает брокер.

Регистрация личного кабинета в ФНС

Открыть личный кабинет налогоплательщика в ФНС можно тремя способами:

- Через учетную запись на портале Госуслуг.

- С помощью квалифицированной электронной подписи.

- В местном отделении Федеральной налоговой службы.

Входить в личный кабинет можно по логину и паролю, квалифицированной подписи или авторизованному аккаунту на Госуслугах. Логин личного кабинета – это ИНН физического лица. Подтвердить аккаунт на Госуслугах можно в МФЦ или через Тинькофф банк.

Мобильное приложение налогоплательщика доступно для скачивания на AppStore и Google Play.

Налоговую декларацию можно заполнить самому в личном кабинете налогоплательщика или обратиться в специализированные компании, которые помогают с подготовкой 3-НДФЛ. Если личного кабинета нет, подавать декларацию придется лично в свою ФНС.

Подсчет налога

Чтобы рассчитать налоговую базу учтите все суммы, с которых вы должны самостоятельно уплатить налог:

- разницу в налоговых ставках по дивидендам, полученным от зарубежных компаний;

- доход от курсовой разницы при сделках купли-продажи иностранной валюты.

И те, и другие доходы понадобится объединить и указать в одной налоговой декларации. Если есть право на имущественные и инвестиционные вычеты, они также должны быть в 3-НДФЛ. О том, как заплатить налог с дивидендов и подать 3-НДФЛ читайте в отдельной статье Бробанка.

Разница в налоговых ставках

Например, у вас 10 акций компании Coca-Cola, за которые вы в 2020 году получили 16,4 доллара дивидендов. Считают налог таким образом:

- Все суммы дивидендов переведем в рубли по курсу Банка России на день поступления выплат на ваш брокерский счет. Официальный курс на дату можно посмотреть по этой ссылке.

| Дата | Размер выплат в долларах | Курс Банка России на дату | Полученные дивиденды |

| 12.03.2020 | 4,1 | 71,4720 | 293,0352 |

| 11.06.2020 | 4,1 | 68,6183 | 281,33503 |

| 11.09.2020 | 4,1 | 75,5274 | 309,66234 |

| 27.11.2020 | 4,1 | 75,4518 | 309,35238 |

Итого получено дивидендов на сумму 1193,385. При округлении до рубля получим сумму 1193.

- Высчитаем размер налога по ставке 13%. То есть 1193 * 13% = 155 рублей.

- Если у вас не подписана форма W-8BEN, и деньги на счет пришли уже за вычетом налога по ставке 30%, доплачивать в российскую налоговую ничего не придется. Но если форма подписана и утверждена брокером до поступления выплат, тогда в ФНС придется доплатить 3%. Это 36 рублей.

При подаче декларации вам нужно подтвердить, что в иностранном государстве уже был удержан налог по налоговой ставке той страны. Если такой документ не приложить к 3-НДФЛ, вам придется заплатить не разницу, а все 13% налога на доходы физического лица. Подтверждение можно заказать у брокера Тинькофф в мобильном приложении или личном кабинете инвестора. Это «Справка о доходах за пределами РФ».

Также понадобится уведомление о выплате дивидендов. Для этой цели подойдет отчет брокера. Его можно загрузить в мобильном приложении или в личном кабинете.

Все отчеты Тинькофф брокера приходят в электронном виде. При этом они подписаны ответственными лицами и заверены печатью, поэтому документы подходят для предоставления в ФНС.

Доходы от курсовой разницы

По сделкам покупки-продажи иностранной валюты брокер не выступает налоговым агентом, поэтому вам придется самостоятельно отчитываться по полученной прибыли и платить налог в ФНС. Для подачи декларации понадобятся отчеты брокера, в которых есть информация и о покупке, и о продаже иностранной валюты.

При уплате налога по сделкам купли-продажи валюты у вас есть право на налоговый вычет до 250 тысяч рублей в год. То есть если прибыль от таких операций не превышает 250 тысяч рублей, вы можете не платить налог.

Срок уплаты НДФЛ

Подавать 3-НДФЛ по доходам, полученным в 2020 году надо до конца апреля 2021 года, в 2021 году до 30 апреля 2022 года и так далее. В декларации должны быть учтены не только те доходы, с которых вы будете оплачивать разницу по налоговой ставке, но и те дивиденды, с которых уже был удержан налог за рубежом, даже если ставка в том государстве выше 13%. Платить ничего сверху не придется, но и разницу вам никто не компенсирует. Даже если доход поступил не на брокерский счет, а на ИИС, вы все равно обязаны о нем отчитаться перед налоговой.

Оплатить налог по доходам от инвестиционной деятельности нужно до 15 июля следующего года после отчетного. В приложении банка Тинькофф вы можете внести сумма налога без комиссии. Для этого укажите размер налога и свой ИНН. Если не заплатить налог или не отчитаться о доходах, вас могут оштрафовать.

Обратите внимание, если торгуете на фондовой бирже через иностранного брокера, вам придется платить все налоги самостоятельно. Более подробно о том, какие льготы доступны инвесторам и как уменьшить налогооблагаемую базу, читайте в отдельной статье на сервисе Бробанка.

Комментарии: 32

Декларацию о доходах за прошедший год в ФНС надо подавать, согласно Налоговому кодексу, до конца апреля. Если вы начинающий инвестор и владеете акциями иностранных компаний, которые в прошлом году выплачивали дивиденды на брокерский счет, этот выпуск Fingram — вам. Особенно для владельцев акций Тинькофф Банка, «Полиметалла», X5 Retail Group и т. д. Сохраняйте себе эту пошаговую инструкцию!

Открыть демо-счет

Может ли брокер оплатить налог за вас?

Если вы резидент РФ и владеете акциями иностранных компаний, по которым получили дивиденды с 1 января по 31 декабря прошлого года, то до 30 апреля обязаны отчитаться об этом доходе в ФНС. Уплатить налог по дивидендам таких компаний следует не позже 15 июля.

Российский брокер не является налоговым агентом по дивидендам, полученным клиентом от иностранных эмитентов, поэтому задекларировать этот доход придется самостоятельно.

Как определить, что компания иностранная?

Чтобы узнать, какие бумаги российские, а какие нет, нужно проверить их ISIN — идентификатор состоит из двух букв и десяти цифр. Буквы указывают на страну — код российских ценных бумаг начинается с префикса RU (или SU). Удобно проверять ISIN ценных бумаг на сайте Московской биржи.

Например, наиболее известные компании первого уровня листинга, зарегистрированные за рубежом и выплачивающие дивиденды:

- Etalon Group PLC (ETLN) зарегистрирована на Кипре, налоговая ставка которого 0%;

- TCS Group Holding PLC (TCSG) также зарегистрирована на Кипре, налоговая ставка — 0%;

- X5 Retail Group (FIVE) зарегистрирована в Нидерландах, налоговая ставка государства – 15%;

- QIWI PLC (QIWI) зарегистрирована на Кипре, налоговая ставка — 0%;

- Polymetal International PLC (POLY) зарегистрирована на Джерси, налоговая ставка – 0%;

- ROS AGRO PLC (AGRO) зарегистрирована на Кипре, налоговая ставка — 0%.

Какой размер ставки налога на дивиденды иностранной организации?

Если у вас российский брокер, то дивиденды приходят на брокерский счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране. Дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения.

Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет. Если выше, то просто отразить дивиденды в декларации.

При отсутствии соглашения дополнительно уплатить нужно будет все 13%.

Если у вас иностранный брокер, посчитать и задекларировать весь НДФЛ по ценным бумагам нужно самостоятельно.

Как оплатить налог с иностранных дивидендов?

Пошаговая инструкция:

1) Сначала запросите у своего брокера отчет о выплате доходов по ценным бумагам иностранных эмитентов за прошедший год, скачайте его.

На современном фондовом рынке большинство участников торгов пользуется личными кабинетами. Разберем, как организовано это виртуальное пространство для инвестора.

19.05.2021 23:00

2) Войдите в личный кабинет на сайте ФНС (удобно через портал госуслуг) и перейдите в раздел «Жизненные ситуации».

3) Далее: «Подать декларацию 3-НДФЛ» — «Заполнить онлайн». Заполните соответствующие поля и нажмите «Далее».

4) В следующем пункте перейдите на вкладку «За пределами РФ» и «Добавить источник дохода».

5) Откройте отчет о доходах, который прислал ваш брокер, и заполните таблицу на сайте ФНС:

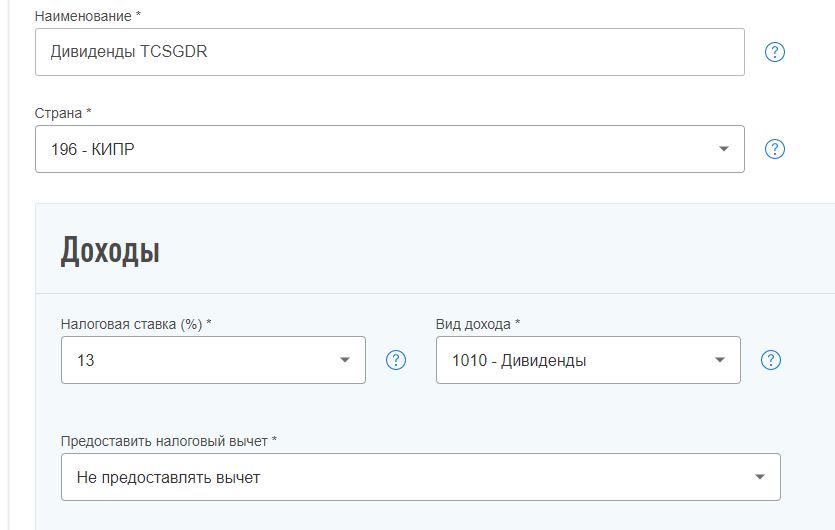

- Наименование источника дохода (например, «Дивиденды TCSGDR»).

- Страна регистрации компании ( бумагам «Тинькофф» — Кипр, код 196).

- Налоговая ставка (13%).

- Вид дохода – код 1010 (дивиденды).

- Не предоставлять налоговый вычет:

- Сумма дохода в валюте (как правило, дивиденды выплачиваются в долларах, но бывает по-разному и зависит от брокера). Нужна общая сумма полученного дохода на дату выплаты дивидендов – указана в отчете брокера. Количество акций не пишем.

- Дата получения дохода (совпадает с датой уплаты налога) – указана в отчете брокера.

- Наименование валюты (по бумагам «Тинькофф» — доллар США, код 840).

- Курс на дату дохода – поставить галочку в пункте «Определять курс автоматически». В окошке «Сумма дохода в рублях по курсу ЦБ» сразу появится рассчитанная сумма.

- Сумма налога в иностранной валюте (по бумагам «Тинькофф» — на Кипре налоговая ставка 0%, поэтому сумма налога составляет 0 долларов). Информация содержится в отчете брокера.

- Сумма налога в рублях по курсу ЦБ (соответственно – 0 рублей).

6). Нажмите «Добавить источник дохода» и повторите все шаги п. 5. Проделайте это по каждым полученным дивидендам, указанным в отчете брокера.

Таким же образом указываются и дивиденды по акциям американских компаний.

7). Если вы указали все источники доходов, нажмите кнопку «Далее».

8). На этапе «Просмотра» в сформированную декларацию прикрепляем все нужные документы (в том числе отчет брокера, форма 1042-S по акциям американских компаний).

9). Если вы считаете, что все заполнили правильно, нажмите кнопку «Подтвердить и отправить». В течение трех месяцев декларация будет проверена налоговым агентом.

Краткие итоги по налогу на прибыль по иностранным дивидендам

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является.

Если у вас открыт ИИС второго типа («Б»), освобождение от НДФЛ к дивидендам не применяется. НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях.

Налоговые льготы для владельцев ИИС первого типа («А») – это возврат НДФЛ на внесенные на счет средства – до 52 тыс. рублей в год. Освобождение от НДФЛ к дивидендам не применяется.

Помните, что подать декларацию необходимо до 30 апреля текущего года!

Открыть счет

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.

У вас уже есть опыт подачи такой декларации для отчета по дивидендам? По всем поступившим доходам отчитываетесь?

Зоя ВАСЮТЧЕНКО, Banki.ru

Многие боятся связываться с иностранными компаниями, потому что заполнение декларации кажется им сложным процессом. На самом деле процесс уплаты налога с дивидендов иностранных компаний несложный. Сейчас попробую вам подробно об этом рассказать.

Если у вас не подписана форма W8-BEN, то вы платите налог 30% и доплачивать ничего не нужно (хотя подать декларацию 3-НДФЛ все равно придется). Подробно о форме и о том, как платить меньше налогов, можно прочитать по ссылке.

Если же форма подписана и дивиденды приходят с вычетом 10%, то доплатить нужно 3%. Как это сделать? Давайте разбираться.

Шаг №1

Запрашиваем у брокера «Отчет о выплате доходов по ценным бумагам иностранных эмитентов за 2019 год». Сделать это можно в чате приложения брокера. Отчет можно запросить на электронную почту. Затягивать с этим шагом не стоит, так как брокер готовит отчет 15 дней, но, как правило, не укладывается в этот срок.

Дополнение от редакции Тинькофф Инвестиций: «Также одним из подтверждающих документов может выступать форма 1042-S. Брокер Тинькофф Инвестиции направляет своим клиентам ее на электронный адрес, как только к брокеру поступают данные от вышестоящего депозитария».

Шаг №2

Заполнить декларацию можно как в личном кабинете на сайте налоговой, так и в программе «Декларация 2019». Скачиваем на сайте налоговой. Устанавливаем на компьютер. Открываем.

Заполняем вкладку «Задание условий». По умолчанию выбрана нужная нам форма 3-НДФЛ.

Из выпадающего списка выбираем номер своего УФНС по месту прописки.

Номер корректировки остается ноль, так как мы подаем эту декларацию первый раз за отчетный год.

Свой номер ОКТМО (территориальный классификатор) можно найти на сайте налоговой или просто в интернете.

Признак налогоплательщика — иное физическое лицо.Раздел «Имеются доходы». Необходимо поставить галочку в строке «В иностранной валюте», при этом у вас активируется вкладка. Если вы хотите получить вычет по ИИС или иной вычет, галочку в строке «Учитываемые «справками …………..» необходимо оставить. Если вы хотите отчитаться только за дивиденды, то галочку необходимо убрать.

Далее переходим во вкладку «Сведения о декларанте». Вводим личные данные.

Если хотите получить вычет, берете у работодателя справку 2-НДФЛ и вводите данные во вкладке «Доходы, полученные в РФ».

Теперь переходим непосредственно к вводу информации о полученных дивидендах из справки брокера. Переходим во вкладку «Доходы за пределами РФ». Нажимаем кнопку «+» для добавления информации в поле «Источник выплат».

Вводим название компании и выбираем страну регистрации эмитента. Например, TCS. Хоть это и российская компания, но торговля ее акциями проходит на Лондонской бирже, поэтому выбираем Великобританию, код — 826.

Вносим из справки данные об этой выплате. Дата выплаты (именно выплаты, а не отсечки) и дата уплаты налога совпадают, код валюты — 840 (доллар США), выбираем код дохода (для дивидендов — 1010), вводим сумму выплаты и налог, удержанный в иностранном государстве. В данном случае, при выплате дивидендов TCS, налог не удерживался. Оставляем пустое поле.

Ну вот и всё по дивидендам. Нажимаем «+» для добавления информации и вводим следующую выплату. И так по всей справке.

Это что касается дивидендов.

Если у вас иностранный брокер, который не берет налог при продаже акций, то вам необходимо внести в декларацию сведения о доходе, полученном при продаже акций. Для этого вам необходимо запросить отчет брокера за 2019-й, а также отчет за год, в котором была покупка акции (если не в 2019 году). Нажимаем «+» и добавляем сведения. Но в отличие от сведений о дивидендах код дохода будет 1530, и в поле «Вычеты» ставим код 201 и указываем сумму вычета (сумму покупки акций) в рублях. Курс доллара на дату покупки можно узнать на сайте ЦБ РФ.

Заплатил налоги — спи спокойно.

Автор: Антон Жуков, частный инвестор с пятилетним стажем, владелец телеграм-канала Финансовый грамотей

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций.

Мы решили разнообразить блог Тинькофф Инвестиций и дать слово инвесторам, которые являются нашими клиентами. Теперь мы регулярно будем публиковать тексты внешних авторов. Если у вас есть текст, вы хотите им поделиться и получить вознаграждение, пишите на [email protected]

Налоги по операциям с американскими акциями: в каких случаях платить

Важно! В 2022 году при работе с иностранными активами учитывайте санкционные риски. Отслеживайте информацию бирж и брокеров. Уже объявлено о возможных приостановках в торгах акциями иностранных эмитентов. Гарантии, что не будет более радикальных мер и негативных последствий, никто сейчас дать не может.

Налоги с иностранных акций следует платить, если вы:

- покупали и продавали бумаги;

- получали дивиденды.

Как платить налоги с дивидендов иностранных акций, мы расскажем ниже, а начнем с торговли ЦБ.

В первую очередь на налогообложение иностранных акций влияют степень активности на рынке и временной горизонт инвестиций. Ведь можно зарабатывать спекуляциями (купил-продал), а можно ждать прироста капитала на долгом горизонте (кто-то успешно совмещает и тот и другой вариант). Это ключевой момент, который и определяет, как платить налоги с иностранных акций: платим только когда с ними расстались. Налога на прирост капитала в нашей стране нет. А значит, до тех пор, пока вы держите ЦБ у себя, НДФЛ не возникает. Даже если актив выбран удачно и хорошо растет в цене. Иными словами, покупка иностранных акций налоги платить не требует, только их продажа.

Теперь, когда мы выяснили, у кого возникает обязанность уплаты налога на акции иностранных компаний, расскажем, как его посчитать за 2021 год и перечислить. По налогу за 2022 год в целом принцип будет тот же. Здесь изменения могут возникнуть не в части налогообложения, а в части самого порядка/процесса инвестирования в иностранные активы и торговли ими.

Рекомендуем также нашу статью «Покупка валюты на бирже физическим лицом — налогообложение».

Налогообложение при покупке иностранных акций: расчет НДФЛ

Налог с продажи иностранных акций физическим лицом считают по каждой сделке отдельно.

Налоговая база = Доходы – Расходы.

Расходы определяются по методу ФИФО: первый пришел, первый ушел. Это важно, если вы заходите в позицию не разом, а набираете ее частями.

Прочитать о методе ФИФО и посмотреть, как он применяется на примере, вы можете в этой статье. В ней описан порядок, предусмотренный для бухучета запасов, но понять сам принцип ФИФО материал поможет.

Очень подробные разъяснения о том, как воспользоваться вычетом расходов при продаже ЦБ, дали эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

При подсчете налога прибыли и убытки от отдельных операций сальдируются.

Например, по одной сделке у вас прибыль 106 888 рублей, а по другой убыток 66 444 руб. Налоговая база будет равна 40 444 рублей (106 888–66 444), а НДФЛ к уплате 5 258 рублей (40 444 х 13%).

Внутри одного года убытки в счет прибылей вам зачтет брокер. Налог он рассчитает с чистого финрезультата. Убытки, полученные по итогу года (ряду лет), переносить на следующие периоды брокер не будет. Уменьшать базу по НДФЛ текущего года на убытки прошлых лет вам придется самостоятельно. Для этого потребуется подать налоговую декларацию.

Есть также льгота на долгосрочное (более 3 лет) владение акциями, о которой вы можете прочесть здесь.

Ставка НДФЛ:

|

Общая |

13% |

|

С дохода свыше 5 млн руб. |

15% |

|

Для нерезидентов РФ |

30% |

Посчитать и перечислить НДФЛ с продажи иностранных ЦБ в бюджет должен:

- Налоговый агент, если у вас наш брокер: он делает все расчеты, подает соответствующие сведения в налоговую и предпринимает необходимые действия по удержанию НДФЛ у клиента и перечислению налога в бюджет, либо сообщает налоговикам, что не смог удержать налог полностью, либо в части.

- Налогоплательщик, если он работает через заграничного брокера. Подробнее см. здесь.

Валютная переоценка: как она влияет на сумму налога

Расчеты за иностранные акции ведутся в долларах, евро или иной валюте, а налоговую базу по НДФЛ мы оцениваем в рублях (доходы пересчитываем по курсу ЦБ РФ на дату продажи, расходы — на дату покупки). Из-за этого возникает валютная переоценка, влияющая на величину НДФЛ.

Важно! По иностранным акциям на Московской бирже налог рассчитывается без валютной переоценки, поскольку расчеты за них сразу идут в рублях.

Проще всего влияние валютной переоценки на налоги можно объяснить на примерах. Так мы и поступим. Будем рассматривать сделку по купле-продажи 100 акций условной компании Y в разрезе четырех возможных на рынке сценариев.

|

Сценарий |

Цена покупки, $ |

Цена продажи, $ |

Курс на дату покупки, руб. за $ |

Курс на дату продажи, руб. за $ |

Финансовый результат в валюте, в рублях |

НДФЛ, руб. |

|

Акция растет, доллар растет |

70 |

80 |

75 |

76 |

прибыль 1 000$ (100 шт. х 80$ – 100 шт. х 70$) и прибыль 83 000 руб. (100 шт. х 80$ х 76 руб. – 100 шт. х 70$ х 75) |

10 790 |

|

Акция растет, доллар снижается |

70 |

80 |

81 |

69 |

прибыль 1 000$ (100 шт. х 80$ – 100 шт. х 70$) но убыток 15 000 руб. (100 шт. х 80$ х 69 руб. – 100 шт. х 70$ х 81 руб.) |

Нет |

|

Акция снижается, доллар снижается |

70 |

60 |

77 |

75 |

убыток 1 000 $ (100 шт. х 60$ – 100 шт. х 70$) и убыток 89 000 руб. (100 шт. х 60$ х 75 руб. – 100 шт. х 70 х 77 руб.) |

Нет |

|

Акция снижается, доллар растет |

70 |

60 |

65 |

81 |

убыток 1 000 $ (100 шт. х 60$ – 100 шт. х 70$) и прибыль 31 000 руб. (100 шт. х 60$ х 81 руб. – 100 шт. х 70$ х 65) |

4 030 |

Вот такая она, валютная переоценка.

Налоги на дивиденды по американским акциям

В настоящее время налоги с дивидендов по акциям иностранных компаний платит не брокер, а сам налогоплательщик.

Сейчас российские брокеры не являются налоговыми агентами по дивидендам иностранных эмитентов. Однако в СМИ проходила информация о том, что разрабатываются поправки в НК РФ, которые должны наделить их такими обязанностями, что упросит жизнь инвесторам.

Сначала налог с дивидендов удерживается в США по ставке:

- 10%, если вы подписывали у брокера форму W-8BEN;

- 30% — если не подписывали.

Исключения — ЦБ фондов недвижимости (REIT), а также предприятий в форме LIMITEDPARTNERSHIP (LP). Даже при подписанной форме W-8BEN ставки по ним 30% и 37% соответственно. Это особенность налогообложения США.

Некоторые инвесторы считают, что не подписав W-8BEN и позволив эмитенту забирать 30% налога, они избавят себя от общения с российской налоговой. Это не так. Независимо от того, подписана она или нет, по дивидендам нужно подавать 3-НДФЛ. А значит, смысла отказываться от подписания документа нет.

Важно! С 24 февраля 2022 года США приостановили обмен с РФ налоговой информацией. Однако само соглашение об избежании двойного налогообложения не денонсировано и продолжает действовать. Поэтому появившаяся в этой связи в СМИ информация о том, что формы W-8BEN аннулируются и взимать налог теперь будут дважды: американский эмитент и российский бюджет, неверна. Пока с налогом по дивидендам США всё по-старому.

Если эмитент удержал налог по ставке 30%, декларацией все и закончится, без доплат. Если по 10% — придется доплатить в россбюджет разницу между их и нашим НДФЛ (то есть 3%, либо 5% с суммы свыше 5 млн руб. с 2021 года). Зачесть американские удержания в счет российского НДФЛ можно в силу наличия между нашими странами Договора об избежании двойного налогообложения (подписан от 17.06.1992).

Подтверждением уплаты налога в США для налоговиков послужат:

- отчет брокера;

- форма 1042-s, которую нужно получить у него же (документ — на английском, уточните в налоговой, нужен ли ей построчный перевод).

Налоги при инвестировании в европейские бумаги и депозитарные расписки

Подход к налогообложению акций европейских компаний аналогичен работе с акциями США.

Если брокер иностранный, самостоятельно считаем весь НДФЛ и отчитываемся по нему.

Российский брокер является налоговым агентом по доходам от купли-продажи ЦБ, он сам рассчитает налог, удержит и перечислит его в бюджет, подаст в налоговую сведения.

Налог с дивидендов сначала удержит эмитент — по ставке, действующей в его стране. Дальше налогоплательщик сам выясняет:

- из какой страны эмитент;

Вам в помощь сайт Национального расчетного депозитария.

- есть ли с этой страной соглашение об избежании двойного налогообложения;

Это легко сделать на сайте ФНС по ссылке.

- по какой ставке эмитент удержал налог с дивидендов.

Здесь поможет сайт https://dits.deloitte.com/.

А дальше так:

- соглашение есть и ставка эмитента ниже 13% (15%) — декларируем дивиденд и доплачиваем в России разницу;

- соглашение есть и ставка эмитента выше российской — только декларируем дивиденд, доплата не нужна;

- соглашения нет — сдаем декларацию и дополнительно к иностранному налогу платим НДФЛ 13% (15%) в казну РФ.

С депозитарными расписками схема такая же. Но здесь нужно учитывать, что расписка — это не всегда 1 акция. Она может соответствовать нескольким акциям (1 ДР = 5 или 10 акций) и даже долям акции (1 ДР = 0,1 акции). Узнать состав ДР, а также сумму дивидендов можно на сайте эмитента в разделе для инвесторов.

Обратите внимание! На 20.04.2022 торги акциями, номинированными в евро, у российских брокеров приостановлены из-за заморозки операций между НРД и европейскими депозитариями Euroclear и Clearstream, которые являются верхнеуровневыми депозитариями по иностранным бумагам. Информации о времени возобновления торгов нет.

Как выгоднее покупать иностранные бумаги: в России или за рубежом

Разница, если покупать иностранные акции в России или за рубежом, безусловно, есть. Но для начала уточним, что считать покупкой акций в России, а что за границей.

Российские инвесторы могут покупать иностранные акции как через наших брокеров, так и через некоторых иностранных. Через брокера РФ иностранные акции можно приобрести:

- на Санкт-Петербургской бирже — номинированные в валюте;

Внмание, риски! По сообщению Санкт-Петербургской биржи от 19.04.2022, возможны случаи приостановок торгов ценными бумагами иностранных эмитентов. Предстоящие приостановки торгов будут осуществляться по решению Банка России на основании расчетных биржевых показателей, получаемых Банком России от Биржи. Информация о предстоящей приостановке торгов будет размещена за 15 минут до указанной приостановки на сайте Биржи.

- Московской бирже — номинированные в рублях;

- иностранных биржах (например, Nasdaq, NYSE) — естественно, в валюте и только при определенных условиях (доступно только квалифицированным инвесторам).

Как видим, первые два способа можно назвать покупкой в России, а последний — за рубежом.

Но для налогообложения это не важно. Важно, что брокер — российский. Он является налоговым агентом. А значит, инвестору придется разбираться только с НДФЛ по дивидендам. Налогами с купли-продажи будет заниматься брокер.

Иностранный же брокер, как мы неоднократно говорили выше, налоговым агентом не является. Поэтому все налоговые обязанности лягут на инвестора. В этом вся разница для налогообложения.

Есть и неналоговые моменты в работе с зарубежными брокерами, как преимущества, так и недостатки. Из плюсов:

- более разнообразный ассортимент инструментов для торговли и более простой доступ к ним — в РФ для неквалифицированных инвесторов покупка достаточно большого количества инструментов запрещена, у зарубежных брокеров некоторые ограничения тоже есть, но они не такие широкие;

- страхование клиентских депозитов на достаточно крупные суммы — у брокеров РФ страховки нет.

А минус у всех на слуху — это страновой риск, связанный с политикой. Некоторые из работавших с клиентами РФ иноброкеры уже отказали им в обслуживании и попросили продать активы, вывести деньги и закрыть счета. Гарантий, что этого не сделают остальные, никто не даст. К тому же сейчас из-за санкций, наложенных на некоторые банки, и валютных ограничений внутри РФ затруднен (а в некоторых случаях невозможен) перевод средств на зарубежный брокерский счет и обратно.

НДФЛ при покупке акций иностранных компаний на ИИС

ИИС — особый тип брокерского счета, который дает его владельцу налоговые преимущества в виде права на инвестиционный налоговый вычет.

Подробно о разновидностях инвестиционного вычета по НДФЛ и о том, как его получить, читайте в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Иностранные акции также могут быть доступны для покупки на ИИС (те, которые торгуются на Санкт-Петербургской и Московской биржах). Однако не у всех брокеров — уточняйте это до того, как откроете счет.

Налогообложение иностранных акций на ИИС зависит от типа вычета, который вы по нему применяете. Вы вправе либо:

- Получить возврат НДФЛ на внесенные на счет средства и при этом заплатить налог с купли-продажи акций. Расчет налога с положительного финрезультата от торговли происходит в обычном порядке, за тем лишь исключением, что брокер исчислит его по истечении 3 лет при закрытии ИИС (тип вычета А);

- По истечении 3 лет получить освобождение от НДФЛ всего дохода от купли-продажи акций, включая иностранные, с учетом валютной переоценки.

НДФЛ с дивидендов по иностранным акциям на ИИС уплачивается по общим правилам. Даже для типа Б освобождение от налога к дивидендам в настоящее время не применяется.

Декларация и срок уплаты НДФЛ с иностранных акций

Декларировать нужно следующие доходы по иностранным акциям:

- дивиденды — независимо от того, у какого брокера вы обслуживаетесь: российского или заграничного;

- от купли-продажи акций — при торговле через иностранного брокера, российский отчитается за это сам.

Заполнить декларацию при продаже акций вам помогут рекомендации экспертов КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

К декларации обязательно прикрепите:

- отчет брокера;

- форму 1042-s по дивидендам.

Рекомендуем также прилагать сам расчет НДФЛ в разрезе всех закрытых в отчетном году позиций. Удобно делать его в формате Excel. Форма и набор показателей — произвольные. Главное, чтобы налоговикам был понятен перевод доходов и расходов в рубли, виден финрезультат (по каждой сделке и совокупный), а исчисленный налог совпадал с заявленным в декларации. Но имейте в виду, что прикрепить файл в формате xlxs к декларации при отправке ее через личный кабинет на сайте ФНС не получится, нужно делать скриншоты.

Поскольку в данном случае подача декларации — ваша обязанность, успеть отправить ее нужно до 30 апреля года, следующего за отчетным. В 2022 году это выходной, поэтому срок сдачи отчета сдвигается на 4 мая.

Срок уплаты налога, который вы декларируете самостоятельно, — не позднее 15 июля.

По операциям, где брокер — налоговый агент, удержание и перечисление НДФЛ в бюджет производит он в следующем порядке:

- Если в течение года вы выводите деньги с брокерского счета, брокер удерживает НДФЛ с каждой снимаемой вами суммы (лимит на удержание — до 50% от выводимых средств).

- Если в течение года деньги не выводились, снимать налог брокер начнет в последних числах декабря и продолжит это делать до конца января следующего года (пока не удержит весь начисленный НДФЛ). Это если в данный период у вас на счете будут рубли. Если рублей на уплату налога не хватит или их не будет вовсе, о невозможности удержать налог брокер сообщит в ИФНС, а она предъявит вам налог налоговым уведомлением.

Штрафы для инвестора в иностранные ЦБ

За нарушения с налогами инвесторов в иностранные ЦБ могут оштрафовать:

- за неподанную 3-НДФЛ — штраф 5% от налога за каждый месяц просрочки, но не более 30% и не менее 1 000 руб. (ст. 119 НК РФ);

- за неуплату НДФЛ — штраф 20% (до 40% при наличии умысла) от незадекларированной и неуплаченной суммы налога (ст. 122 НК РФ).

Важно! Если подать декларацию, штрафа за неуплату налога не будет, только пени в размере 1/300 от ставки рефинансирования ЦБ РФ за каждый день просрочки.

Есть и административная ответственность по ст. 15.25 КоАП РФ за нарушения с уведомлением об открытии (закрытии) зарубежного брокерского счета и отчетом о движении денежных средств.

Итоги

Налоги с иностранных акций платят:

- при купле-продаже бумаг;

- при получении дивидендов.

В первом случае это делает брокер — налоговый агент, и только если он таковым не является — сам налогоплательщик. Налог с дивидендов — пока полностью зона ответственности инвестора. Все основные правила мы описали в нашей статье.