С помощью бизнес-карт удобно управлять корпоративными расходами и следить за движением средств. Возникает резонный вопрос, какие именно операции доступны держателю бизнес-карты.

Рассказываем, что можно оплатить с помощью бизнес-карты Mastercard.

Что нужно знать о бизнес-картах

Начнём с небольшого ликбеза о сути и предназначении бизнес-карт.

Бизнес-карта — это электронное средство платежа, позволяющее юридическому лицу и индивидуальному предпринимателю оперировать средствами на расчётном счету.

Держателем бизнес-карты может выступать физическое лицо, уполномоченное владельцем-юр.лицом или ИП посредством договора или доверенности. То есть это могут быть как официальные работники, так и лица, нанятые по договорам ГПХ.

Использовать бизнес-карту вправе только лицо, которому она была выдана. При выпуске неименных бизнес-карт их регистрируют в банковских и учётных документах на указанного представителя компании.

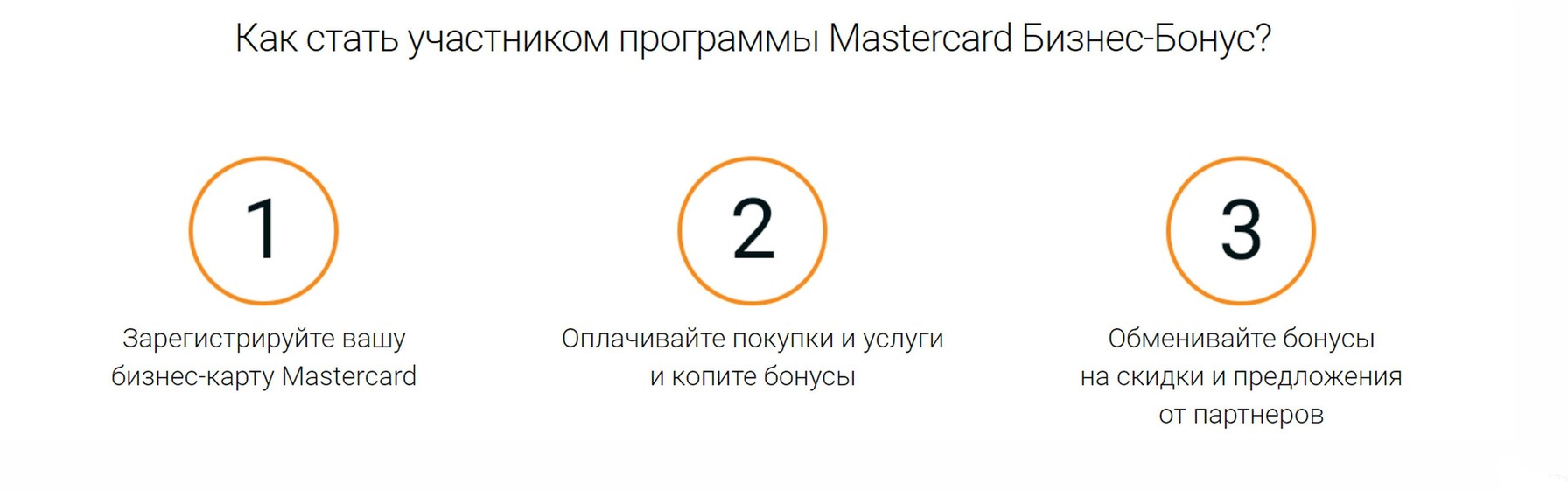

К сведению:владельцы бизнес-карт Mastercard могут участвовать в программе «Mastercard Бизнес-Бонус». Это позволит получать бонусы, которые можно обменять на скидки и предложения от партнеров системы.

Для чего можно применять бизнес-карты Mastercard «Открытие»

Бизнес-карты применяют для осуществления безналичных переводов по счетам, оплаты бизнес-расходов и осуществления операций, касающихся деятельности юр.лица или ИП.

Бизнес-карту можно использовать для оплаты:

- по основным и хозяйственным тратам компании;

- накладных и представительских затрат;

- командировочных и транспортных расходов;

- бизнес-расходов в иностранной валюте за пределами РФ.

С бизнес-карты можно снимать наличные:

- на территории РФ в пределах доступной суммы.

- в иностранной валюте за пределами РФ.

Также с помощью бизнес-карты Mastercard «Открытие» удобно пополнять расчётный счёт через банкомат. В банкоматах банка «Открытие» при пополнении счёта можно выбрать назначение платежа и именно под этим названием платёж впоследствии отобразится в выписке.

Можно вносить наличные на расчётные счёт через партнёрскую сеть банкоматов. При этом за операцию пополнения дополнительные комиссии не взимаются.

Внимание! При расчётах бизнес-картой Mastercard «Открытие» вы получаете до 5 % кэшбека. А снятие наличных в банкоматах «Открытия» и банков-партнеров обойдётся вам всего от 0,99 %.

Для чего нельзя использовать бизнес-карты Mastercard «Открытие»

Запрещено применять бизнес-карту для получения:

- социальных выплат;

- средств для выплаты зарплаты.

Когда вы оформляете бизнес-карту для сотрудника, он вправе её использовать только в пределах установленного лимита. При этом в любое время владелец расчётного счета и основной бизнес-карты вправе изменить лимит по дополнительным картам.

Как видите, ограничений по бизнес-картам Mastercard не так много. В основном запреты обусловлены тем, чтобы расходы были прозрачны с позиции налогового законодательства и не вызывали сложностей при их учёте бухгалтером. Ограничения позволяют предотвратить ненужные траты со стороны сотрудников. В то же время сохраняется возможность оплаты нужных корпоративных трат.

С каждым годом все больше граждан предпочитают пользоваться дебетовыми карточками, чтобы оплачивать покупки и услуги. Причина проста — на них можно хранить собственные денежные средства в любом количестве и тратить их по своему усмотрению.

Финансовые организации выпускают дебетовые карты разных типов. Их владельцы расплачиваются за товары в магазинах, платят за услуги, снимают наличные, переводят средства между счетами и т. д. Этот инструмент приравнивается к вкладу, поэтому надежно защищается АСВ.

Понятие

Пластик данного типа отличается от кредитки тем, что на нем находятся именно личные деньги человека. Описываемый счет не предназначен для получения займа, владельцу он необходим только для хранения некоторой суммы и осуществления безналичных платежей. Обслуживание в этой ситуации обходится в несколько раз дешевле, а некоторые ФО даже делают его бесплатным.

Важно также и то, что отказ при обращении маловероятен. Заказать ее могут физические лица, являющиеся российскими гражданами и имеющие регистрацию по месту жительства.

Как оформить

На заказ карты Универсальная бизнес-карта Банка «Открытие» уйдет совсем немного времени. Процедура стандартна и не зависит от выбранного способа оформления:

- Прямо в банке. Плюс в том, что здесь можно получить подробную консультацию специалиста и помощь в заполнении бланка.

- В режиме онлайн. Это значительно сэкономит время заявителя.

Фактически, перечня необходимых документов для заказа карточки не существует. Все делается по паспорту клиента.

Преимущества и недостатки

У дебетовой карты много достоинств, например полная безопасность и защита денег. Наличие при себе крупной суммы наличными — всегда серьезный риск, потому что ее владелец легко может стать жертвой вора или мошенника. Кроме того, средства можно потерять.

Универсальная бизнес-карта карта от Банка «Открытие» позволит не думать о подобных вариантах развития событий — даже если она будет утеряна, владелец сразу же позвонит в ФО и заблокирует счет.

Минусом может считаться платное обслуживание, а также ограничение на снятие наличных.

Как пользоваться

Совершаются любые платежные операции, например:

- пополнение счета и списание средств;

- оплата товаров, услуг;

- осуществление переводов;

- платежи в ЖКХ;

- открытие счетов в рублях, иностранной валюте и т. д.

Кроме того, доступны дополнительные опции для контроля баланса и участие в программах лояльности.

Чтобы воспользоваться услугой, стоит внимательно ознакомиться с условиями карты Универсальная бизнес-карта, целями открытия, а потом подобрать то, что принесет максимальную выгоду. Обязательно учитываются все моменты, связанные с использованием и обслуживанием счета. Для этого соискателю пригодится сайт Банки.ру, на котором можно сразу выделить подходящие варианты на одной странице и без лишних усилий сопоставить их характеристики. Лучшее предложение найдется практически само собой. Посетителю сайта останется нажать кнопку «Онлайн-заявка» и перейти к ее оформлению.

Бизнес-карта: что это такое, зачем она нужна и как правильно пользоваться этим инструментом.

Несмотря на повсеместное распространение «безнала», бизнесмены не могут полностью обойтись без расчетов наличными. Такие операции нужны, например, для выдачи командировочных, оплаты текущих хозяйственных расходов и т.п. Чтобы упростить работу с платежами, банки выдают владельцам расчетных счетов бизнес-карты.

Что такое бизнес-карта и чем она полезна

Бизнес-карта для предприятия или ИП выполняет те же функции, что и обычная дебетовая карта для физического лица. При открытии счета банк может «привязать» к нему одну или несколько таких бизнес-карт. Иногда для бизнес-карты открывают отдельный счёт, но он тоже привязан к компании. Единственное отличие отдельного счёта: перед покупкой чего-либо придётся на такой счёт переводить деньги с основного счёта.

Некоторые банки (например — Сбербанк) предлагают и кредитные бизнес-карты. Здесь также видна аналогия с «кредитками» для физических лиц: банк устанавливает определенный лимит, в пределах которого бизнесмен может пользоваться заемными средствами. Также условия использования бизнес-кредитки обычно включают в себя и льготный (беспроцентный) период.

Руководитель компании либо другие уполномоченные лица могут финансировать необходимые для бизнеса затраты, расплачиваясь картой.

Использование бизнес-карты позволяет:

- Практически отказаться от работы с наличными. Т.е. не нужно ездить в банк, хранить крупные суммы денег на предприятии, оформлять кассовые документы.

- Если наличные все-таки нужны (например – продавец не принимает карты), то деньги можно без проблем получить в ближайшем банкомате.

- Лимитировать и контролировать текущие расходы.

- Оперативно и без проблем производить обмен валюты, например – в заграничных командировках.

- Снизить затраты на проведение платежей за счет возврата процента от уплаченной суммы (кэшбэк).

- Получать дополнительные бонусы, например – скидки при покупках у компаний-партнеров банка.

- Вернуть аванс по упрощенной схеме, если продавец не исполнил свои обязанности. Если был проведен «обычный» безналичный платеж, то получить назад свои деньги можно только по соглашению с продавцом, или через суд. А при оплате бизнес-картой возможно провести возврат во внесудебном порядке на основании правил расчетов, установленных платежной системой (чарджбэк).

Как можно использовать бизнес-карту

Бизнес-карта позволяет:

- Оплачивать все «обычные» текущие расходы, необходимые для бизнеса: материалы, товары, услуги и т.п.

- Финансировать командировочные затраты. В данном случае удобно то, что по бизнес-карте можно устанавливать ограничение на расход. Поэтому сотруднику при направлении в командировку выдается бизнес-карта с лимитом, соответствующим целям поездки и его статусу. А если средств по какой-то причине не хватило (например – командировку пришлось продлить), то лимит можно легко увеличить через интернет-банк.

- Перечислять налоги и другие обязательные платежи.

- Снимать наличные без посещения отделений банка. Как правило, при этом устанавливается более низкая комиссия, чем при получении денег в банке.

- Зачислять выручку торговых точек на счет через банкоматы (самоинкассация). Таким образом отпадает или существенно снижается необходимость в услугах сторонних инкассаторов.

С зарплатой ситуация сложнее. Средства, снятые с бизнес-карты, считаются подотчетными суммами. Поэтому их нужно сначала сдать в кассу и только потом можно выдать вознаграждение сотрудникам. Поэтому в большинстве случаев проще выплатить зарплату в обычном порядке, т.е. сразу перечислить деньги с расчетного счета на личные карты работников.

Может ли ИП тратить средства с бизнес-карты на личные нужды

Индивидуальный предприниматель, как физическое лицо, имеет право свободно распоряжаться всеми своими средствами. Поэтому он после уплаты налогов может пользоваться деньгами на счете для личных покупок, в т.ч. и с помощью бизнес-карты.

Бухучет ИП вести не обязан, а налоговый учет в данном случае зависит от режима налогообложения.

- Если ИП применяет налоговую систему, которая предполагает использование расходов для расчета базы (ОСНО или УСН «Доходы минус расходы»), то нужно обязательно разделять личные и относящиеся к бизнесу затраты. В противном случае ИП занизит сумму налога и при проверке заплатит штраф и пени.

- Если применяются спецрежимы, где налог считается без учета затрат (УСН «Доходы», ЕНВД, ПСН), то ИП формально может вообще не учитывать расходные операции по бизнес-карте. Но, конечно, так лучше не поступать. Если не следить за расходами и бесконтрольно использовать оборотные средства на личные нужды, то у бизнесмена неизбежно возникнут финансовые проблемы. Поэтому контролировать свои затраты нужно в любом случае, даже если закон и не обязывает делать это.

Можно ли оплачивать с бизнес-карты ООО личные затраты собственников и руководства компании

Руководитель организации, особенно, если он является еще и учредителем, иногда «путает» средства на бизнес-карте со своими личными деньгами. Но так поступать не следует, потому что, в отличие от ИП, деньги компании не принадлежат ее собственнику «напрямую», даже если он – единственный владелец.

С юридической точки зрения имущество коммерческой организации обособлено от ее учредителей (п. 1 ст. 66 ГК РФ). Все деньги на счете – это средства компании, поэтому их можно тратить только на ведение бизнеса, вне зависимости от налогового режима. Если производились затраты на личные нужды, то у собственника и организации может возникнуть немало проблем:

- Налоговики посчитают все эти затраты доходом владельца (руководителя) и доначислят НДФЛ, страховые взносы, штрафы и пени.

- Иногда организации «маскируют» личные расходы собственников и руководства под корпоративные. Например – по такой схеме часто приобретают дорогостоящие автомобили. Но всегда остается риск, что налоговики при проверке выявят истинную цель покупки. Тогда организации доначислят налог на прибыль и НДС (либо «упрощенный» налог). Также, естественно, придется заплатить НДФЛ и взносы, т.к. покупку признают доходом директора.

- Если у компании возникнут финансовые проблемы, то кредиторы могут подать в суд заявление о признании ее банкротом. Если при рассмотрении дела выяснится, что собственник или директор использовали ресурсы бизнеса на личные нужды, то их поведение может быть признано недобросовестным. Тогда кредиторы взыщут долги организации с виновных лиц в порядке субсидиарной ответственности.

- Если средствами компании распоряжается наемный директор, то предъявить к нему материальные претензии могут не только внешние кредиторы, но и сами владельцы бизнеса.

Во всех описанных случаях виновным может грозить не только материальная, но и уголовная ответственность. Нарушение перейдет в статус уголовного преступления при следующих условиях:

- Доказан умысел виновного лица.

- Сумма недоимки по налогам или иного ущерба превысила определенный лимит. Например, при банкротстве это – 2,25 млн руб., а при неуплате налогов – 5 млн руб. за три года.

Снятие наличных с бизнес-карты ИП и ООО

Снимать наличные с бизнес-карты могут, как юридические лица, так и предприниматели.

В целом здесь «работает» то же ограничение, что и при безналичной оплате картой. Предприниматели могут расходовать средства, как на бизнес, так и на личные нужды, но должны вести раздельный учет. А юридические лица обязаны соблюдать целевую направленность всех расходов – тратить деньги только на нужды компании.

Однако следует помнить еще и о «специфических» рисках, связанных именно с наличными расчетами. В соответствии с законом от 07.08.2001 № 115-ФЗ банки пристально следят за оборотом наличных денег, и это в равной степени касается как юридических лиц, так и предпринимателей.

Каждый банк использует свои критерии для выявления «подозрительных» операций с наличными, но можно дать несколько общих советов:

- Старайтесь, чтобы операции снятия наличных составляли не более 30% от месячного оборота.

- Не снимайте сразу все поступившие средства. Дайте деньгам «отлежаться» несколько дней, а затем получайте их частями.

- В любом случае, даже при больших оборотах, избегайте единовременного снятия крупных сумм (более 600 тыс. руб.).

Как быть, если вы уже провели «сомнительную» операцию

Если ошибочная операция уже проведена, то во многих случаях ситуацию можно исправить. Действия здесь зависят от того, какая именно ошибка допущена:

- Сняты наличные средства с бизнес-карты, которые затем использованы для личных нужд собственника.

Такие деньги считаются выданными в подотчет. Самый простой вариант – вернуть эти средства в кассу. Но если там накопилась крупная сумма, то задолженность можно зачесть в счет будущих выплат. Это могут быть дивиденды или зарплата (в случае, если собственник одновременно является и директором).

- За счет средств на бизнес-карте собственник оплатил свои покупки или иные расходы.

Эту операцию можно квалифицировать, как распоряжение собственника третьему лицу (т.е. своей компании) произвести за него расчеты (ст. 313 ГК РФ). В дальнейшем он должен взять на себя обязательство возместить организации понесенные затраты. Это может быть, как прямой возврат средств, так и удержание из полагающихся владельцу выплат.

Рассмотренные выше способы позволяют полностью избавиться от проблем, но здесь требуется добрая воля собственника. Если же он искренне считает все средства компании своими и отказывается помогать бухгалтерам, то остаются только «сомнительные» варианты решения вопроса:

- Оформить затраты директора, как займ. Т.к. возвращать его никто не собирается, то теоретически сумму займа через три года можно списать, как безнадежную. Но налоговики, скорее всего, квалифицируют такое списание, как подарок, и заставят заплатить НДФЛ (письмо Минфина РФ от 22.01.2010 N 03-04-06/6-3).

Если же невозвратные займы выдаются регулярно, то инспектора, скорее всего сочтут их выплатой заработной платы. Тогда придется заплатить не только подоходный налог, но и страховые взносы.

- Использовать «бесконечный» подотчет. Например, у руководителя числится сумма задолженности перед организацией в 500 тыс. руб. В этом случае директор периодически «возвращает» в кассу эти средства и в тот же день «берет» их снова. Риски здесь такие же, как и при регулярной выдаче займа. Если подобная ситуация длится годами, то проверяющие, скорее всего, сочтут подотчетную сумму зарплатой руководителя и начислят НДФЛ со взносами.

- Попытаться оформить затраты директора на компанию, как связанные с производственной необходимостью. Этот способ подходит, если куплено имущество «двойного назначения», которое можно использовать как в личных целях, так и в бизнесе. Например – автомобиль, мебель или оргтехника.

Также некоторые личные расходы можно оформить, как командировочные или представительские. Это могут быть авиа- и железнодорожные билеты, услуги гостиниц и ресторанов, покупка сувениров и т.п.

Но нужно быть готовым к тому, что при проверке придется обосновать деловую цель произведенных затрат. А если речь идет о покупке имущества, то его необходимо будет предъявить контролерам.

Вывод

Бизнес-карта — удобный платежный инструмент, привязанный к расчетному счету компании или ИП. Она позволяет уменьшить долю наличного оборота, упростить финансирование текущих затрат бизнесмена и снизить расходы на проведение платежей.

Однако при использовании бизнес-карты следует помнить следующее:

- С ее помощью нельзя напрямую выдавать зарплату.

- Не следует слишком увлекаться снятием наличных, чтобы не вызвать подозрений у банка.

- ИП может использовать бизнес-карту и для финансирования личных расходов, но следует вести раздельный учет.

- Юридические лица имеют право использовать средства с бизнес-карты только на затраты, связанные с бизнесом.

Вопросы и ответы

В чем удобство использования бизнес-карты для бухгалтерии?

Бизнес-карта значительно упрощает оплату хозяйственных и представительских расходов и их последующий учет. Сотрудники организации могут расплачиваться бизнес-картой в любое время, при этом оплата не зависит от загрузки бухгалтерии. Бизнес-карту удобно использовать для оплаты услуг различных сервисов, рекламы в соцсетях, покупок в интернет-магазинах и на автозаправках. Многие поставщики (Яндекс.Такси, Gett, мобильные операторы) отправляют электронные чеки за свои услуги на e-mail.

Для каких расходов можно использовать бизнес-карту?

Бизнес-картой можно оплачивать любые расходы компании. Особенно удобно использовать бизнес-карту для бронирования билетов и гостиниц в командировках, покупки канцтоваров, оплаты любых хозяйственных расходов, топлива на АЗС, представительских и других расходов.

Можно ли оплачивать покупки в интернете бизнес-картой?

Да, можно. Для оплаты в интернете понадобится номер карты, срок ее действия, код безопасности (CVV2/CVC2) — три цифры на полосе для подписи на оборотной стороне карты. Также необходимо подключить СМС-информирование по бизнес-карте.

Можно ли использовать бизнес-карту за рубежом?

Да, сотрудники компании могут использовать бизнес-карту в зарубежных поездках для оплаты товаров и услуг либо для снятия наличных.

Каким образом происходит учет расходов по бизнес-карте?

Учёт расходов по бизнес-карте можно вести так же, как и в случае с любыми другими расходами. ИП на УСН 6% и патент может пользоваться бизнес-картой как обычной банковской картой. Если компания для учёта налогов использует традиционную систему с НДС или УСН 15%, то необходимо собирать весь пакет документов (накладные, чеки и т.п.), чтобы можно было учесть расходы по бизнес-карте при расчёте налога.

Нужно ли оформлять авансовый отчет для расходов по бизнес-карте?

Если необходимый предприятию товар или услугу руководитель, бухгалтер или другое лицо, имеющее право распоряжаться денежными средствами на счёте, оплатили бизнес-картой, а не наличными, бухгалтеру не нужно готовить авансовый отчёт, достаточно получить счёт-фактуру и товарную накладную по факту оплаты.

Как оформляются в бухгалтерском учёте операции зачисления кешбэка?

Кешбэк — это доход вашей компании, который должен быть отражён в налоговом и бухгалтерском учете. Если вы применяете патентную систему налогообложения, сумма налога не связана с размером полученного дохода, поэтому кешбэк не требует учета. Если у вас УСН/ОСНО, отразите доход от получения кешбэка в текущем периоде как «Прочие доходы».

Поручите бухгалтерию команде экспертов

-

Бизнес-карта — удобный инструмент для расчетов с контрагентами и совершения различных оплат. Вы можете оплачивать любые товары и услуги, которые необходимы для деятельности компании. Делать покупки можно как в онлайн, так и в офлайн магазинах, тратить деньги на представительские расходы и командировочные, делать переводы на другие карты.

-

Вы можете выпустить несколько карт для сотрудников, а для каждой карты установить лимит, чтобы избежать перерасхода средств компании.

-

Существуют различные виды карт: дебетовые, кредитные. Их можно выпустить как на пластике, так и без.

-

Если вы еще не клиент Сбера, вы можете получить карту, открыв расчетный счет. Если у вашей компании есть расчетный счет в Сбере, вы можете оформить карту в личном кабинете интернет-банка или мобильном приложении СберБизнес.