Добрый день!!!

У меня к Вам вопрос. как занести Казахскую фирму в раздел Организации для выставления счета .

в программе 1С.3.0

ведь для Казахстана вместо ИНН — БИН

и не дает ввести расчетный счет

Добрый день. Укажите, пожалуйста, полное название программы, а также релиз конфигурации. Без этой информации Вы рискуете получить неполный или даже неверный ответ. Для уточнения информации обязательно воспользуйтесь этими рекомендациями. А найти справку о названии и релизе конфигурации в своей программе вам поможет это наглядное пособие.

Заполнить и подать уведомление об исчисленных суммах налогов и взносов

В 1С Бухгалтерия 3.0 в карточке организации, в адресе, есть строка «Страна регистрации». Выбираете её и дальше ставите все рег. номера той страны. Банк Скорее всего заностися как новый (в список банков), т. к. в классификаторе есть только российские банки.

1С:Предприятие 8.3 (8.3.4.389)

Бухгалтерия предприятия (базовая), редакция 3.0 (3.0.34.18)

Цитата (Татьяна Королева):В 1С Бухгалтерия 3.0 в карточке организации, в адресе, есть строка «Страна регистрации». Выбираете её и дальше ставите все рег. номера той страны. Банк Скорее всего заностися как новый (в список банков), т. к. в классификаторе есть только российские банки.

есть, строка.

только ИНН на БИН не меняется и Банк не дает занести

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

С другой стороны всё логично: деньги приходят через российкий банк (как правило это сбер). Мы заносим эти (зарубежные) банки путем создания в списке нового банка.

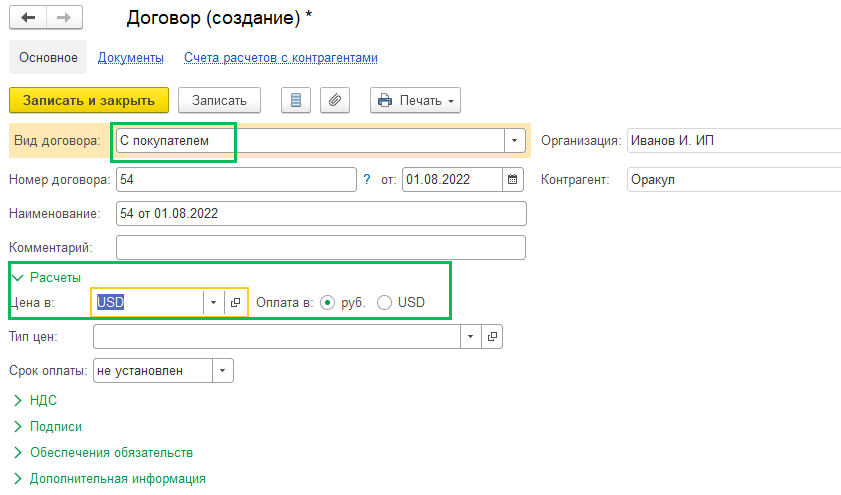

Как в 1С БП 3.0 выставить счет в долларах или другой валюте

Для работы с валютами и выставления счетов в долларах/евро и других иностранных валютах в 1С Бухгалтерия предприятия 3.0 для начала необходимо проверить наличие нужной валюты в одноименном справочнике (Справочники – Валюты) и при необходимости создать.

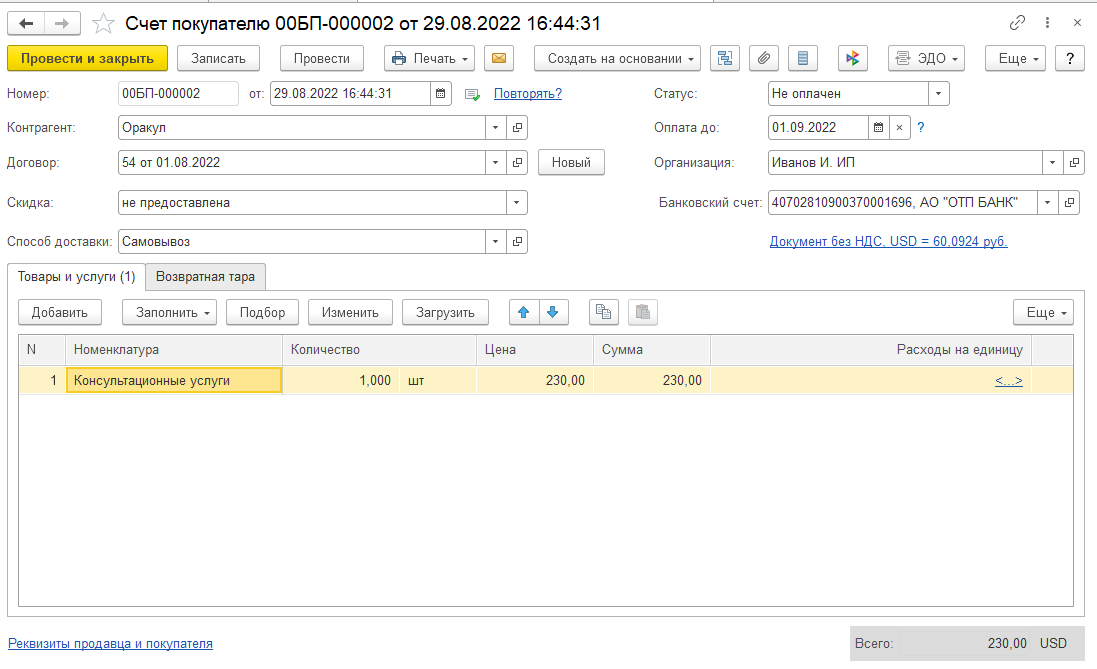

Если валюта имеется в справочнике, вы сможете создать счет покупателю в валюте. Для того, чтобы выставить счет в долларах, пройдите в раздел Продажи – Счета покупателям – Создать

В шапке укажите дату, контрагента и договор с контрагентом. В договоре в разделе Расчеты укажите в какой валюте цена товаров, услуг. Когда вы выберете валюту долларов USD, рядом появится переключатель Оплата в. Укажите валюту, в которой будут производиться расчеты по этому договору. В примере цена в долларах и оплата будет тоже в долларах.

Выберите валютный договор в счете, проверьте остальные заполненные графы в шапке. Если как в нашем примере покупатель будет производить оплату в долларах, то у нашей организации должен быть создан валютный счет. Добавить новый счет можно в карточке организации (Главное – Организации – ваша организация – Банковские счета – Создать).

В табличной части счета на оплату добавьте реализуемые товары и услуги. Проведите документ.

Документ проводок не формирует, его можно отправить контрагенту по кнопке ЭДО с помощью сервиса 1С-ЭДО, распечатать по кнопке Печать. И на основании можно создать документ реализации и документ поступления оплаты от покупателя.

(Рейтинг:

5 ,

Голосов: 3 )

Материалы по теме

Здравствуйте!

С 01.01.2015 принципы функционирования

Таможенного союза, а также принципы взимания косвенных налогов при экспорте

товаров установлены Договором

о Евразийском экономическом союзе

Согласно пп. 5 п. 1 ст. 25

Договора в рамках Таможенного союза государств-членов осуществляется свободное

перемещение товаров между территориями государств-членов без применения таможенного

декларирования и государственного контроля (транспортного, санитарного,

ветеринарно-санитарного, карантинного фитосанитарного), за исключением случаев,

предусмотренных Договором.

На основании п. 1 ст. 7

Налогового кодекса РФ, п. 1 ст. 72

Договора взимание косвенных налогов и механизм контроля за их уплатой при

экспорте и импорте товаров осуществляются в порядке согласно Приложению N 18

к Договору

Согласно же п. 3, пп. 4 п. 4,

пп. 4 п. 20

Протокола в целях подтверждения экспортно-импортных операций обязательно

представление в налоговый орган одновременно с налоговой декларацией

транспортных (товаросопроводительных) и (или) иных документов, предусмотренных

законодательством государства-члена, подтверждающих перемещение товаров с

территории одного государства-члена на территорию другого государства-члена, а

также счетов-фактур, оформленных в соответствии с законодательством

государства-члена при отгрузке товаров, в случае если их выставление (выписка)

предусмотрено законодательством государства-члена. Образцы форм транспортных

(товаросопроводительных) документов, которые могут использоваться

хозяйствующими субъектами РФ при перемещении товаров в Таможенном союзе, в

частности с территории РФ на территорию Республики Казахстан, приведены в Письме

Минтранса России от 24.05.2010 N ОБ-16/5460 (Письмом

ФНС России от 08.06.2010 N ШС-37-3/3693@ направлено для сведения и

использования в работе). К данным документам отнесена товарно-транспортная

накладная по форме N 1-Т,

утвержденной Постановлением Госкомстата России от 28.11.1997 N 78.

При реализации

товаров положениями п. 3 ст. 168,

п. 3 ст. 169

НК РФ предусмотрено обязательное составление счетов-фактур.

Поэтому для

подтверждения обоснованности применения ставки НДС 0 процентов (т.е. счет без

выставления НДС) по экспортным поставкам товаров в Казахстан налогоплательщиком

должны быть представлены в налоговый орган счета-фактуры и ТТН (при

автомобильных перевозках). В случае же самовывоза товара казахстанским

контрагентом должна использоваться международная товарно-транспортная накладная

(CMR) (Письмо

Налогового комитета Минфина Республики Казахстан от 15.08.2011 N НК-24-24/9488).

Главная » Статьи 1с » Как в 1с выставить счет иностранной компании

«1С:Бухгалтерия 8» (ред. 3.0). Как зарегистрировать счет-фактуру налогового агента, чтобы в графе 1 автоматически заполнялось наименование услуг, оказываемых нерезидентом (+ видео)?

Согласно пункту 1 и пункту 2 статьи 161 НК РФ, российские организации, приобретающие на территории РФ услуги (работы) у иностранных лиц, не состоящих на учете в налоговых органах в качестве налогоплательщиков, признаются налоговыми агентами по НДС, то есть они обязаны исчислить, удержать у иностранного налогоплательщика и уплатить в бюджет сумму налога.

Для целей учета НДС место реализации услуг определяется в соответствии со статьей 148 НК РФ.

Если организация является налоговым агентом по НДС при приобретении услуг у поставщика-нерезидента, то эту информацию надо внести в учетную систему.

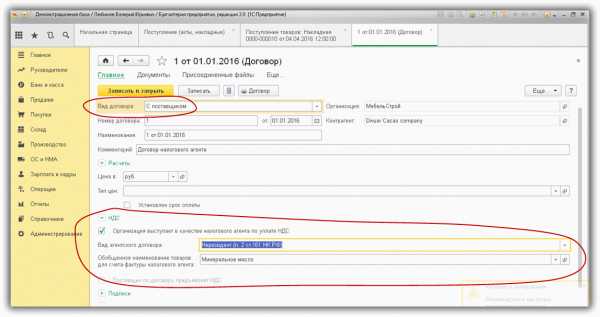

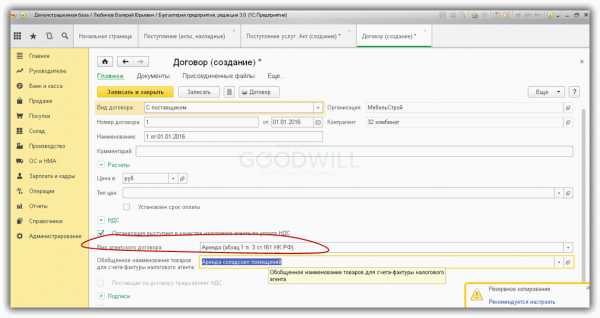

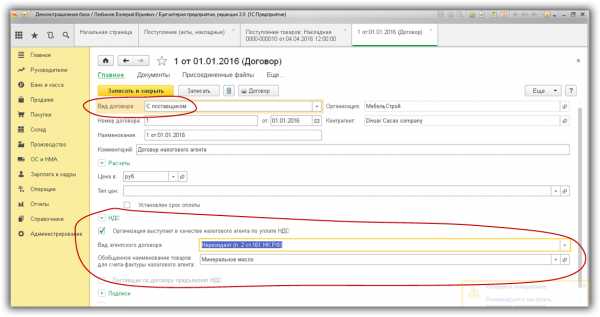

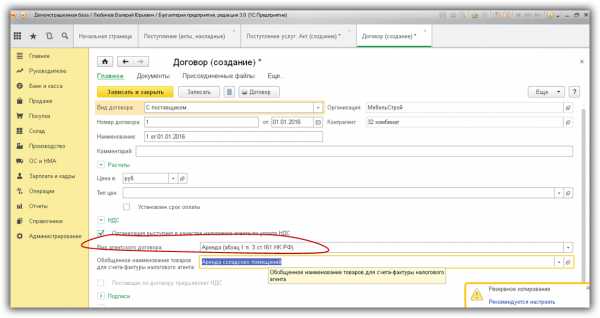

Признак того, что организация выполняет функции налогового агента по НДС, указывается в форме элемента справочника Договоры в сворачиваемой группе НДС.

В сворачиваемой группе НДС необходимо указать следующую информацию:

- установить флаг Организация выступает в качестве налогового агента по уплате НДС;

- заполнить поле Вид агентского договора, выбрав из списка одно из значений: Аренда (абзац 1 п. 3 ст.161 НК РФ), Реализация имущества (абзац 2 п. 3 ст.161 НК РФ) или Нерезидент (п. 2 ст.161 НК РФ);

- заполнить поле Обобщенное наименование товаров для счета-фактуры налогового агента.

После регистрации в программе документов оплаты поставщику по указанному договору и оплаты в бюджет НДС при исполнении обязанности налогового агента можно автоматически сформировать счет-фактуру налогового агента.

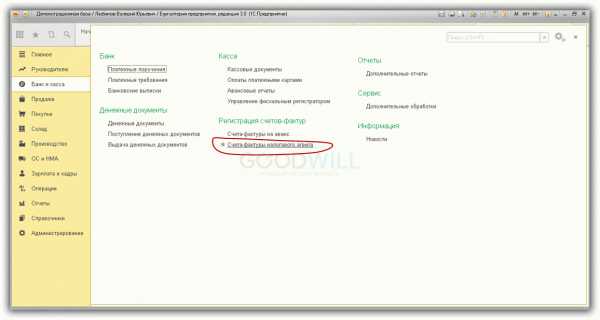

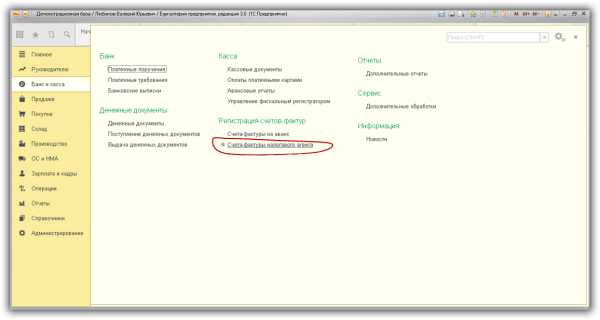

Для этого предназначена специальная обработка, доступ к которой осуществляется из раздела Банк и касса по гиперссылке Счета фактуры налогового агента.

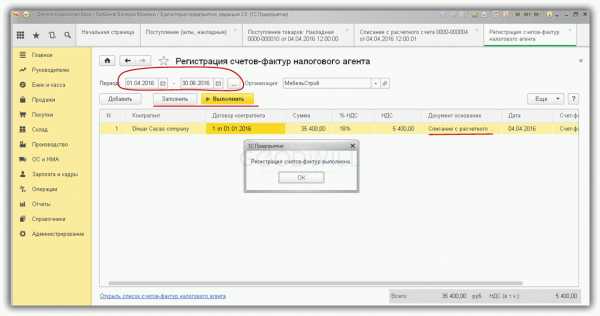

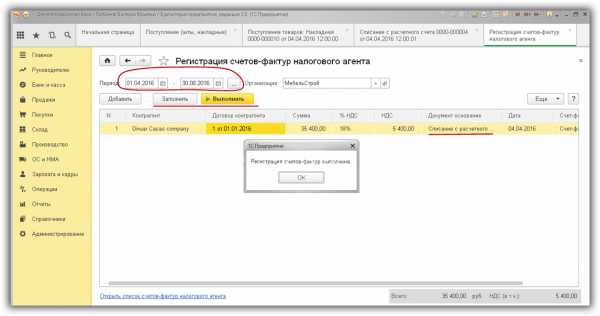

В открывшейся форме необходимо указать период, организацию и нажать на кнопку Заполнить. Выписка новых счетов-фактур и обновление ранее зарегистрированных производится по кнопке Выполнить. Список счетов-фактур налогового агента с отбором за указанный период можно просмотреть по гиперссылке Открыть список счетов-фактур налогового агента. Все реквизиты счета-фактуры, в том числе графа 1, будут заполнены автоматически.

Подробнее о регистрации счета-фактуры налогового агента см. на видео (видеоролик выполнен в программе «1С:Бухгалтерия 8» релиз 3.0.40.33).

buh.ru

Счет-фактура налогового агента в 1С 8.3 Бухгалтерия 3.0

В конфигурациях 1С 8.3 реализовано несколько основных видов учета НДС налоговыми агентами:

- Уплата НДС при покупке товаров у иностранной фирмы (нерезидента)

- Аренда

- Реализация имущества

В плане счетов для учета операций налоговых агентов используются счета 76.НА и 68.32.

Рассмотрим особенности оформления счетов-фактур налоговыми агентами.

Уплата НДС при покупке товаров у иностранного поставщика (нерезидента)

При покупке импортного товара главное — корректно заполнить параметры договора:

- вид договора;

- признак «Организация выступает в качестве налогового агента»;

- вид агентского договора.

Рис.1

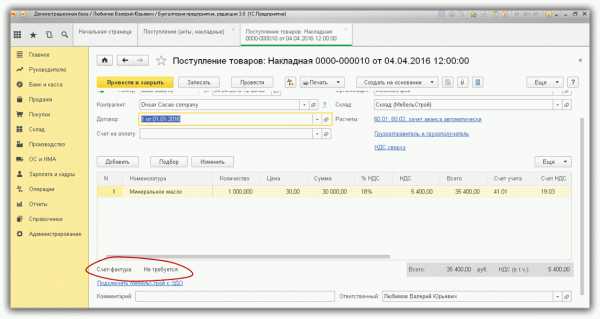

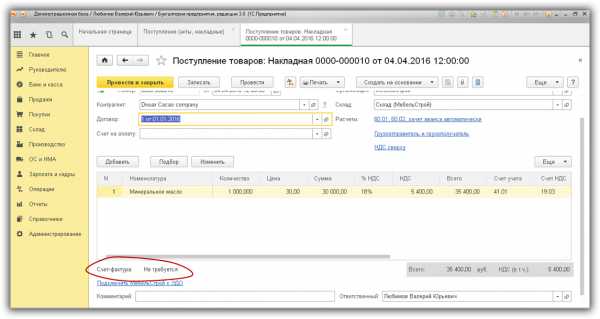

Документ поступления оформляется так же, как и для любых других товаров (рис.2), но, в отличие от обычных приходных накладных, счет-фактуру создавать не требуется.

Рис.2

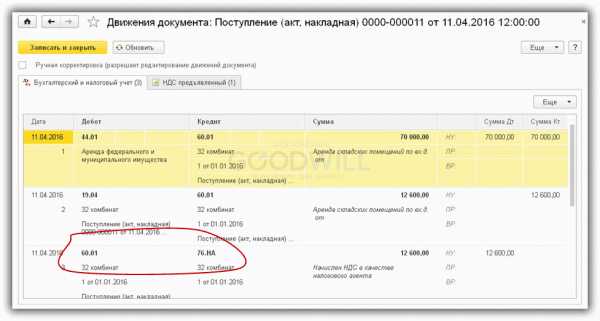

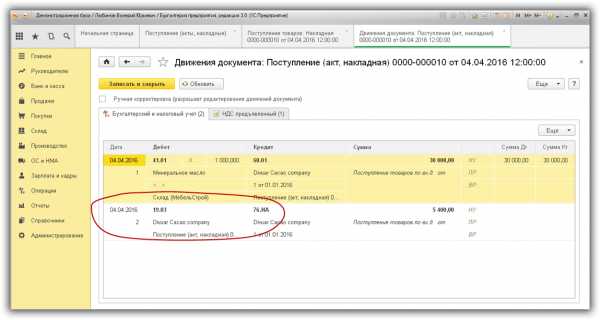

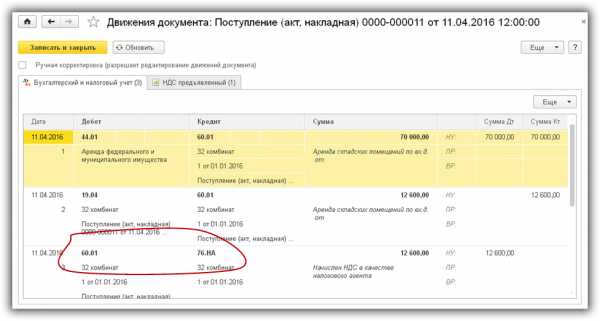

В проводках по отражению НДС вместо привычного счета взаиморасчетов используется новый субсчет – 76.НА.

Рис.3

Для формирования счетов-фактур этого вида используется обработка, которая вызывается из соответствующего пункта раздела «Банк и касса»(рис.4).

Рис.4

На рис.5 показана форма этой обработки.

Все приходные накладные, оформленные по агентским договорам и оплаченные в выбранном периоде, автоматически попадут в табличную часть (кнопка «Заполнить» рис.5).

По кнопке «Выполнить» сформируются и зарегистрируются счета-фактуры.

Рис.5

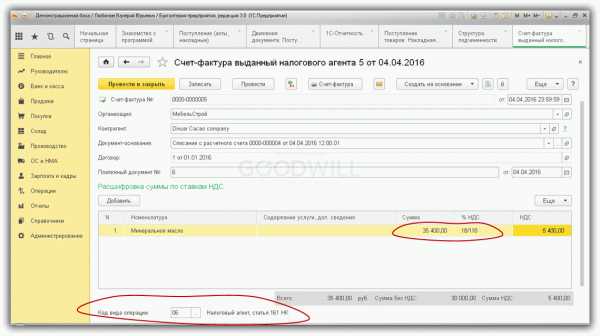

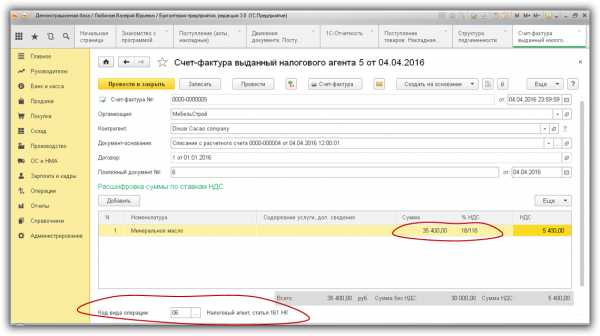

На следующем рисунке представлен сам счет-фактура (рис.6). Заметим, что ставка НДС выбирается «18/118», а код операции в данном случае — 06.

Рис.6

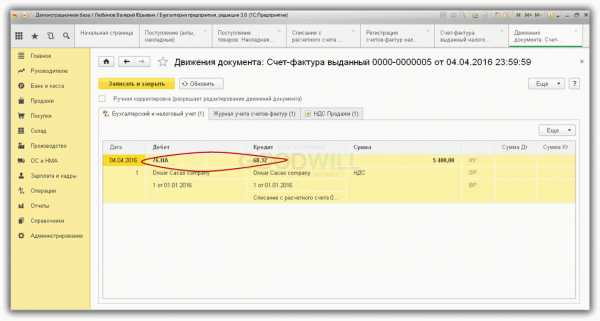

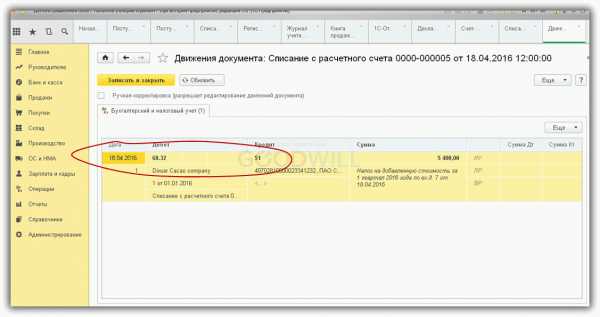

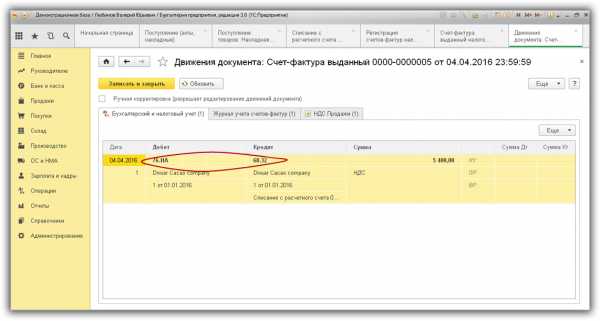

Как видим, в проводках (рис.7) задействованы новые субсчета, специально добавленные в план счетов 1С (76.НА и 68.32).

Рис.7

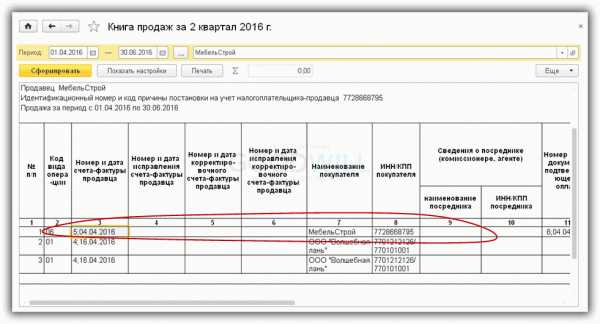

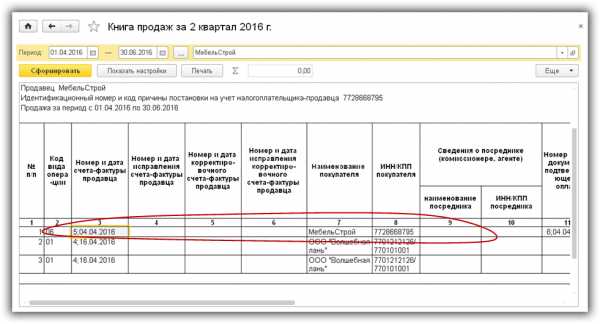

Сумму НДС, которую мы должны заплатить в бюджет, можно проверить в отчете «Книга продаж»и в «Декларации по НДС» .

Книга продаж (рис.8) формируется в разделе «Отчеты по НДС»

В графе «Контрагент» указывается организация, которая осуществляет уплату налога.

Получите 267 видеоуроков по 1С бесплатно:

Рис.8

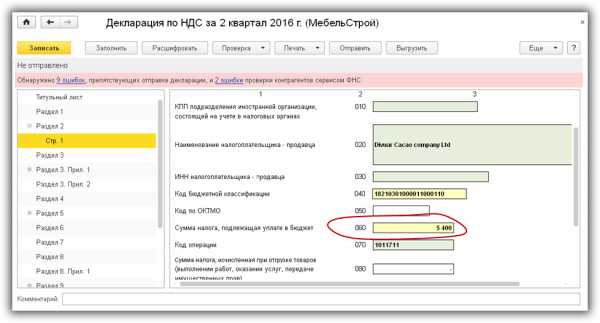

Декларация по НДС в 1С формируется из раздела Отчетность. В подразделе «Регламентированные отчеты» нужно выбрать соответствующий вид («Декларация по НДС»).

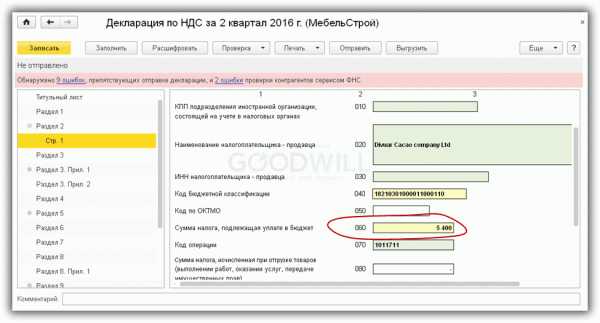

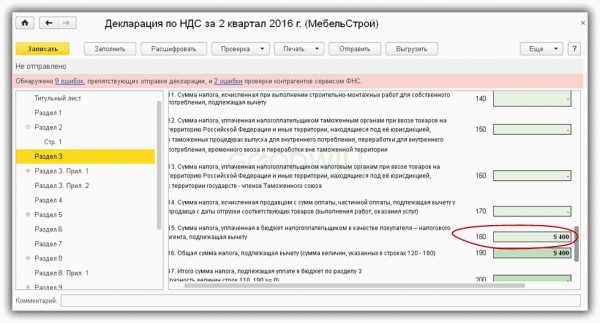

Строка 060 (стр.1 Раздел 2) будет заполнена суммой, которую нужно заплатить в бюджет (рис.9).

Рис.9

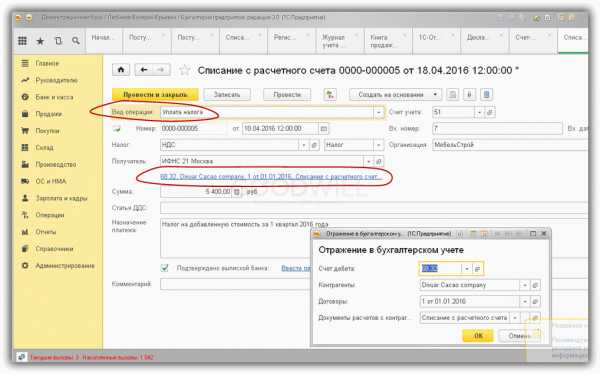

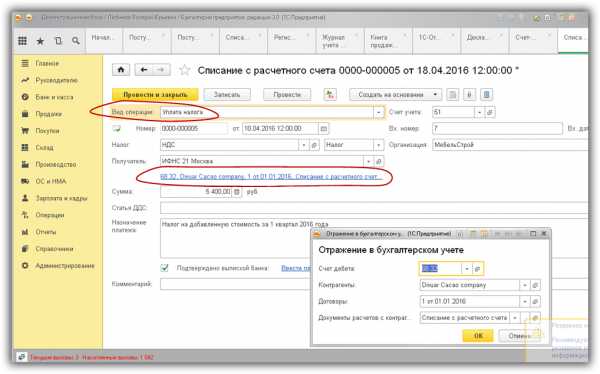

Уплата налога в бюджет оформляется типовыми документами 1С («Платежное поручение» и «Списание с расчетного счета»). Оба документа должны иметь вид операции «Уплата налога» (рис.10).

Рис.10

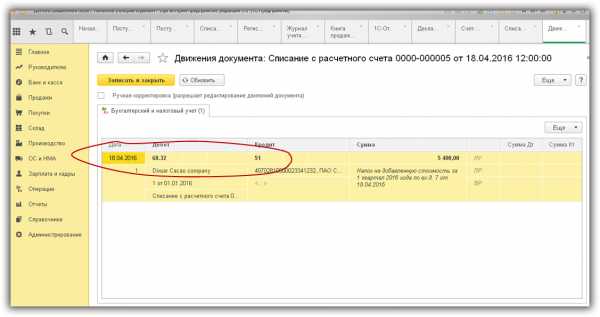

При списании денег важно указать тот же счет, что и при начислении налога — 68.32 (рис.11).

Рис.11

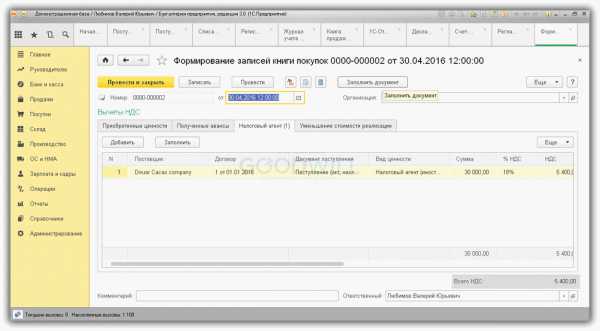

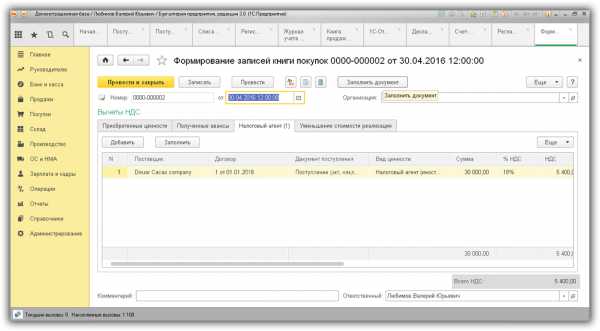

Наконец можно принять НДС к вычету. Проводки создает документ «Формирование записей книги покупок»:

Операции –> Регламентные операции НДС –> Формирование записей книги покупок –> закладка «Налоговый агент» (рис.12).

Рис.12

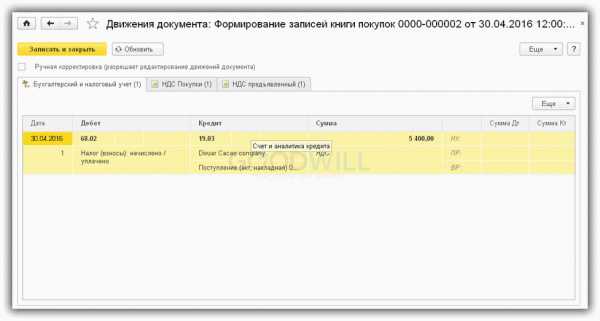

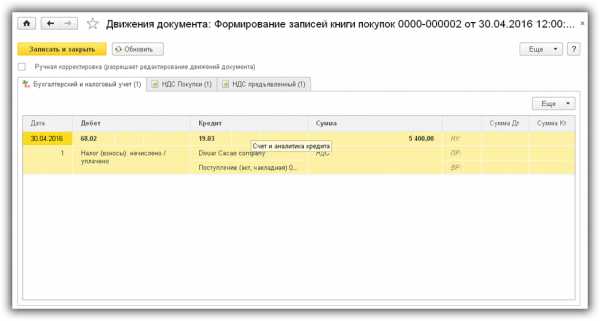

После проведения документа «Формирование записей…» (проводки представлены на рис.13) можно сформировать книгу покупок. Этот отчет вызывается аналогично отчету «Книга продаж» из раздела Отчеты по НДС.

Рис.13

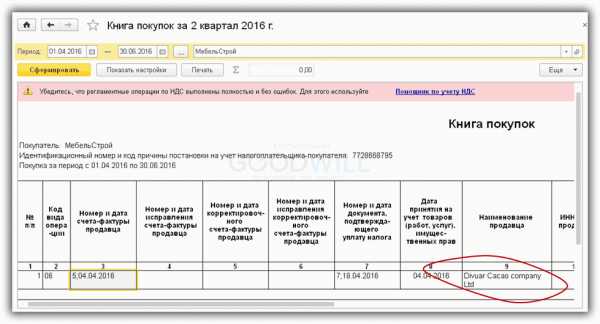

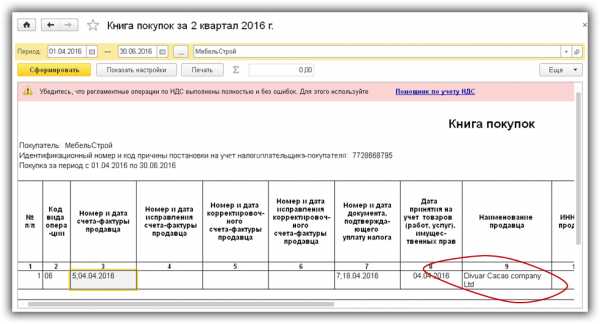

В колонке «Наименование продавца» фигурирует не агент, а сам продавец (рис.14).

Рис.14

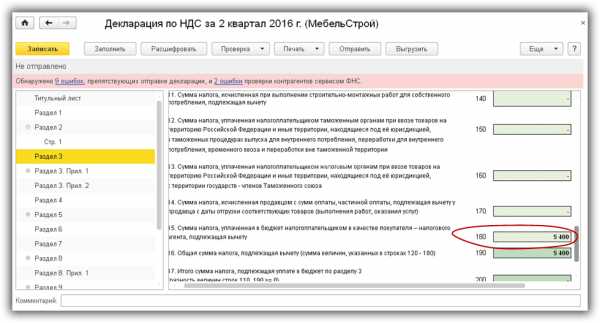

В разделе 3 декларации по НДС (рис.15) появятся суммы, которые можно будет вычесть по операциям налоговых агентов.

Рис.15

Аренда и реализация имущества

Оформление операций по НДС при реализации имущества и аренде муниципального имущества принципиальных отличий от вышеприведенной схемы не имеет.

Главное, необходимо выбрать правильный вид агентского договора (рис.16).

Рис.16

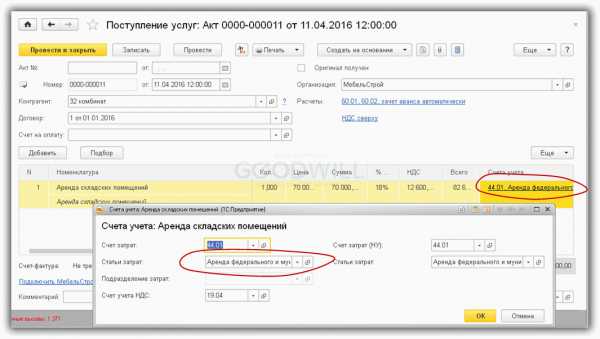

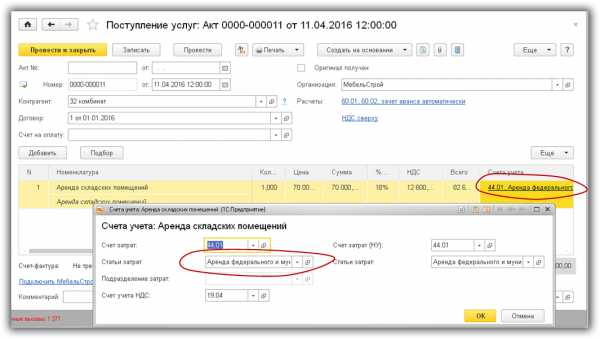

Кроме того, при оформлении документа оприходования услуг по аренде нужно правильно указать счета и аналитику затрат (рис.17).

Рис.17

Проводки представлены на рис.18. В них также есть специальный счет 76.НА.

Рис.18

При реализации имущества налоговым агентом также важно выбрать правильный вид агентского договора и соблюдать регламент учета основных средств.

В заключение – общая схема учета счетов-фактур налогового агента в 1С:

- Оформление договора с признаками агентского

- Оприходование товаров или услуг по агентскому договору

- Оплата товаров или услуг поставщику

- Регистрация счетов-фактур налогового агента

- Оплата НДС в бюджет

- Принятие НДС к вычету (Формирование записей книги покупок)

Подводя итог вышесказанному, хочется отметить детальную проработку фирмой 1С достаточно сложного процесса работы с агентскими договорами. При соблюдении несложных правил оформления договоров и документов удается избежать длительной и кропотливой работы – программа все сделает за нас!

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

programmist1s.ru

«1С:Бухгалтерия 8» (ред. 3.0): Посредник приобретает для принципала услуги у иностранной организации и исполняет обязанности налогового агента по НДС — как счет-фактура налогового агента перевыставляется принципалу (+ видео)?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.43.263.

Если посредник (агент) приобретает для принципала у иностранной организации услуги, местом реализации которых является территория РФ (п. 1 ст. 148 НК РФ), то посредник признается налоговым агентом по НДС (п. п. 1, 2 ст. 161 НК РФ).

При уплате НДС в качестве налогового агента организация составляет счет-фактуру, который регистрируется в книге продаж (п. 15 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением Правительства РФ от 26.12.2011 № 1137, далее – Постановление № 1137).

Поскольку данная сделка осуществляется в интересах другого лица на основе посреднического договора, то указанный счет-фактура перевыставляется принципалу от имени поставщика услуг и регистрируется в журнале учета полученных и выставленных счетов-фактур (п. 1 Правил ведения журнала учета полученных и выставленных счетов-фактур, применяемых при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137).

Последовательность действий посредника, приобретающего для принципала у иностранной компании услуг, местом реализации которых является территория РФ

Поступление денежных средств от принципала регистрируется документом Поступление на расчетный счет с видом операции Оплата от покупателя, а оплата иностранному поставщику – документом Списание с расчетного счета с видом операции Оплата поставщику (раздел Банк и касса – Банковские выписки). Счета учета расчетов с принципалом и с иностранным поставщиком устанавливаются в форме Счета учета расчетов с контрагентами, доступ к которой осуществляется из справочника Контрагенты.

Оплата агентского НДС регистрируется документом Списание с расчетного счета с видом операции Уплата налога. Для учета НДС при исполнении обязанностей налогового агента предназначен счет 68.32. Поскольку начисление агентского НДС в посреднической схеме не автоматизировано, то в данной ситуации удобнее использовать счет 68.02.

- Регистрация поступления услуг.

Поступление услуг от иностранного поставщика в программе отражается документом Поступление (акт, накладная) с видом операции Товары, услуги, комиссия (раздел Покупки). В качестве контрагента в шапке документа указывается иностранный поставщик. На закладке Агентские услуги в табличной части документа нужно указать наименование и стоимость услуг иностранного поставщика, ставку НДС, наименование комитента (принципала) и договор с принципалом на закупку.

- Регистрация счета-фактуры налогового агента.

Счет-фактура налогового агента регистрируется непосредственно в документе поступления услуг как счет-фактура, полученный от поставщика (условно). В качестве номера счета-фактуры используется предварительно зарезервированный номер в нумерации выданных счетов-фактур посредника.

Именно этот номер следует использовать при перевыставлении далее счета-фактуры принципалу.

- Отражение НДС налогового агента.

Отражение начисления НДС налогового агента выполняется в ручном режиме. На основании зарегистрированного документа Счет-фактура полученный вводится документ Отражение начисления НДС.

На закладке Главное нужно вручную установить значение кода вида операции — 06, и флаги Формировать проводки и Использовать документ расчетов как счет-фактуру. В табличной части нужно заполнить реквизиты:

- вид ценности — Налоговый агент (иностранцы);

- счет учета НДС — 76.НА;

- событие — НДС начислен к уплате.

- Отчет комитенту (принципалу) о закупках.

Документ Отчет комитенту с видом операции Отчет о закупках формируется на основании документа Поступление (акт, накладная).

Табличная часть на закладке Товары и услуги заполняется автоматически. На закладке Главное указывается комиссионное вознаграждение и регистрируется счет-фактура на вознаграждение. При проведении документа Отчет комитенту формируется перевыставленный счет-фактура, номер которого должен соответствовать номеру счета-фактуры налогового агента.

Начисленный НДС налогового агента отражается в разделе 2 декларации по НДС (Сумма налога, подлежащая уплате в бюджет, по данным налогового агента), а также в разделе 9 (Сведения из книги продаж).

Помимо этого, счет-фактура налогового агента отражен в Журнале учета полученных и выставленных счетов-фактур (в разделах 10-11 декларации).

- Корректировка взаиморасчетов.

Задолженность поставщику в сумме агентского НДС переносится на взаиморасчеты по НДС при исполнении обязанностей налогового агента (то есть на счет 76.НА) с помощью документа Корректировка долга (раздел Продажи или Покупки).

buh.ru

Счет-фактура налогового агента в 1С 8.3 Бухгалтерия 3.0

Особенности формирования счетов-фактур налоговыми агентами в программе 1С Бухгалтерия 8.3

В конфигурациях 1С 8.3 реализовано несколько основных видов учета НДС налоговыми агентами:

- Уплата НДС при покупке товаров у иностранной фирмы(нерезидента)

- Аренда

- Реализация имущества

В плане счетов для учета операций налоговых агентов используются счета 76.НА и 68.32.

Рассмотрим особенности оформления счетов-фактур налоговыми агентами.

Уплата НДС при покупке товаров у иностранного поставщика (нерезидента)

При покупке импортного товара главное — корректно заполнить параметры договора:

- вид договора

- признак «Организация выступает в качестве налогового агента»

- вид агентского договора

Рис.1

Документ поступления оформляется так же, как и для любых других товаров (рис.2), но в отличие от обычных приходных накладных счет-фактуру создавать не требуется.

Рис.2

В проводках по отражению НДС вместо привычного счета взаиморасчетов используется новый субсчет – 76.НА.

Рис.3

Для формирования счетов-фактур этого вида используется обработка, которая вызывается из соответствующего пункта раздела «Банк и касса»(рис.4).

Рис.4

На рис.5 показана форма этой обработки.

Все приходные накладные, оформленные по агентским договорам и оплаченные в выбранном периоде, автоматически попадут в табличную часть (кнопка «Заполнить» рис.5).

По кнопке «Выполнить» сформируются и зарегистрируются счета-фактуры.

Рис.5

На следующем рисунке представлен сам счет-фактура (рис.6). Заметим, что ставка НДС выбирается «18/118», а код операции в данном случае — 06.

Рис.6

Как видим, в проводках(рис.7) задействованы новые субсчета, специально добавленные в план счетов 1С (76.НА и 68.32).

Рис.7

Сумму НДС, которую мы должны заплатить в бюджет, можно проверить в отчете «Книга продаж»и в «Декларации по НДС» .

Книга продаж (рис.8) формируется в разделе «Отчеты по НДС»

В графе «Контрагент» указывается организация, которая осуществляет уплату налога.

Рис.8

Декларация по НДС в 1С формируется из раздела Отчетность. В подразделе «Регламентированные отчеты» нужно выбрать соответствующий вид («Декларация по НДС»).

Строка 060 (стр.1 Раздел 2) будет заполнена суммой, которую нужно заплатить в бюджет (рис.9).

Рис.9

Уплата налога в бюджет оформляется типовыми документами 1С («Платежное поручение» и «Списание с расчетного счета»). Оба документа должны иметь вид операции «Уплата налога» (рис.10).

Рис.10

При списании денег важно указать тот же счет, что и при начислении налога — 68.32 (рис.11).

Рис.11

Наконец можно принять НДС к вычету. Проводки создает документ «Формирование записей книги покупок»:

Операции –> Регламентные операции НДС –> Формирование записей книги покупок –> закладка «Налоговый агент» (рис.12).

Рис.12

После проведения документа «Формирование записей…» (проводки представлены на рис.13) можно сформировать книгу покупок. Этот отчет вызывается аналогично отчету «Книга продаж» из раздела Отчеты по НДС.

Рис.13

В колонке «Наименование продавца» фигурирует не агент, а сам продавец (рис.14).

Рис.14

В разделе 3 декларации по НДС (рис.15) появятся суммы, которые можно будет вычесть по операциям налоговых агентов.

Рис.15

Аренда и реализация имущества

Оформление операций по НДС при реализации имущества и аренде муниципального имущества принципиальных отличий от вышеприведенной схемы не имеет.

Главное – необходимо выбрать правильный вид агентского договора (рис.16).

Рис.16

Кроме того, при оформлении документа оприходования услуг по аренде нужно правильно указать счета и аналитику затрат (рис.17).

Рис.17

Проводки представлены на рис.18. В них также есть специальный счет 76.НА.

Рис.18

При реализации имущества налоговым агентом также важно выбрать правильный вид агентского договора и соблюдать регламент учета основных средств.

В заключение – общая схема учета счетов-фактур налогового агента в 1С:

- Оформление договора с признаками агентского

- Оприходование товаров или услуг по агентскому договору

- Оплата товаров или услуг поставщику

- Регистрация счетов-фактур налогового агента

- Оплата НДС в бюджет

- Принятие НДС к вычету (Формирование записей книги покупок)

Подводя итог вышесказанному, отметим детальную проработку фирмой 1С достаточно сложного процесса работы с агентскими договорами. При соблюдении несложных правил оформления договоров и документов удается избежать длительной и кропотливой работы – программа все сделает за нас!

По материалам: programmist1s.ru

Комментарии:

- ВКонтакте

Download SocComments v1.3