Вопросом: «Где лучше ОСАГО?» — задаются многие автомобилисты. На первый взгляд, поиск «недорогой» компании бессмысленен, ведь тарифы у всех одинаковы, а деньги будет получать вообще третье лицо. Но все же есть некоторые нюансы, зависящие именно от страховщика.

Как выбрать страховую компанию по ОСАГО?

В какой страховой компании лучше оформить ОСАГО?

Преимущества и недостатки страхования ОСАГО онлайн

Необходимые документы для страхования ОСАГО

Например, в случае ДТП размер выплаты зависит от фирмы. То есть, от страховой зависит, насколько пострадавшую сторону удовлетворит сумма. Когда потерпевшего устроит финансовое возмещение, дело окончится мирно, если нет — существует вероятность, что он обратится в суд, требуя взыскать недостающее.

Помимо этого, ситуация осложняется тем, что такие фирмы не редко закрываются. Причины могут быть разные, например, отзыв лицензии, банкротство и так далее. Чтобы сделать выбор в пользу какого-либо страховщика, необходимо проанализировать разные факторы. Как правило, в большинстве случаев, самые надежные лидируют по всем позициям.

Как выбрать страховую компанию по ОСАГО?

Следует знать, что ни одна страховая организация не возмещает убытки полностью. На практике, выплачивается около 40-50 % от реальной величины ущерба. По статистике Российского Союза Автостраховщиков на 2012 год, страховые фирмы собрали 120,9 млрд. руб., а выплатили только 61,9 млрд. поэтому, как бы не надеялись водители, полной выплаты они не получат.

По КАСКО выбирать страховщика нужно более тщательно, нежели по ОСАГО. Это обусловлено тем, что полис автогражданской ответственности, в основном, регулируется федеральными законами, а КАСКО — правилами страхования, которые каждая компания устанавливает самостоятельно.

Выбирая страховую организацию, следует учитывать такие факторы:

- Цену. Очень низкая стоимость может указывать на то, что полис окажется поддельным. Цена, которой можно доверять, должна быть в рамках базовой ставки, установленной законом.

- Лицензию. Наличие документа, подтверждающего право на деятельность, — обязательное условие надежных учреждений.

- Рейтинг. Составлением таких списков занимаются квалифицированные специалисты, которые формируют перечень, исходя из уставного капитал организации, соотношения меж полученными и выплаченными средствами.

- Наличие филиалов. Подобный критерий указывает на удобство, предоставляемое клиентам, и значительный спрос на продукт.

- Дополнительный сервис. Для привлечения клиентов крупные, стабильные фирмы предлагают разные акции, скидки, дополнительные бесплатные услуги (например, консультацию юриста, эвакуатор).

- Срок деятельности. Чем дольше учреждение предоставляет услуги, тем она надежней.

- Отзывы. Конечно, только положительных комментариев о деятельности страховщика не будет, но важно, чтобы их было значительно больше, нежели отрицательных.

Хорошая страховая организация – это надежное, оперативно выполняющее взятые на себя обязательства учреждение. Любой страховщик обязан быть в состоянии осуществить выплаты и не обанкротиться.

Если вы остановились на малоизвестном страховщике, перво-наперво надо проверить наличие лицензии на осуществление деятельности. В РФ таких более 400 и у каждой десятки агентов. Перечень страховых организаций представлен на сайте Банка России. Большее доверие вызывают учреждения, работающие на этом рынке более 10 лет.

В какой страховой компании лучше оформить ОСАГО?

Для страховиков очень важна репутация на рынке предоставляемых услуг. Если об учреждении известно мало, с ним будут сотрудничать лишь «старые» клиенты. Поэтому организации тратят огромные суммы на саморекламу. Это позволяет увеличить клиентский поток, но качество предоставляемых услуг и надежность при этом могут быть далеки от желаемых.

Согласно статистике, только некоторые компании, заслужили полное доверие среди автовладельцев:

- Росгосстрах. Государственная структура, среди водителей считается наиболее надежной, доля на рынке самая высокая (35,83%).

- АльфаСтрахование. По рейтингам входит в десятку лучших страховщиков. Среди собственников авто считается фирмой из наиболее приемлемыми ценами.

- ВСК. Одна из «долгожителей» на рынке страховых услуг (работает более 20 лет). Ее услугами пользуется более 5 миллионов физических лиц.

- Согласие. Осуществляет страхование по различным направлениям, включая и «автогражданку». Свою деятельность проводит более двух десятков лет.

- Ренессанс. Сравнительно молодая компания, популярна благодаря лояльным ценам.

Если определились с организацией, лучше оформлять документ непосредственно в офисе. Когда решили подписать соглашение у агента, то проверьте у него доверенность на право осуществления деятельности. Не редки случаи, когда посредники «забывают» сдавать деньги за полисы или продают украденные автостраховки.

Преимущества и недостатки страхования ОСАГО онлайн

С каждым днем все больше полисов реализуется посредством интернет. Приобретение страховки онлайн имеет как положительные, так и отрицательные стороны.

Главная проблема, с которой чаще всего сталкиваются автовладельцы при оформлении документа таким способом, — ошибки и неточности в базе Российского союза автостраховщиков.

Если данные верны, все получается четко и быстро. Когда информация о владельце авто не соответствует действительной, купить онлайн-полис получиться с трудом.

Но так как информация в базе РСА актуализируется по мере заключения новых договоров, то если не получилось оформить ОСАГО-онлайн в этот раз, можно попробовать в следующий. Но в этом году при покупке стоит удостовериться, что сотрудник страховой правильно ввел ваши данные в систему.

Преимущества приобретения полиса онлайн:

- покупка в любое время суток, не выходя из дома;

- оформление за пару минут;

- рассчитать цену можно здесь же, на сайте, через онлайн- калькулятор;

- отсутствие бюрократии;

- оплатить можно с помощью электронных кошельков;

- можно увидеть точную информацию о действующих тарифах и дополнительных услугах.

Так же одним из важных преимуществ онлайн — страхования можно назвать снижение стоимости полиса. Так как нет необходимости привлекать для оформления документов сотрудников, открывать офисы, выплачивать комиссии агентам, цена на ОСАГО становится меньше.

Среди недостатков можно назвать то, что большинство граждан, не доверяют покупкам в интернете, поэтому спрос на онлайн-оформление пока еще ниже, чем на непосредственное приобретение бумаги в офисе.

Необходимые документы для страхования ОСАГО

Как правило, учреждения в договоре указывают перечень требующихся документов. Этот список регламентируется законом и не может быть изменен.

|

Для физических лиц |

Для юридических лиц |

|

свидетельство о регистрации авто |

свидетельство о регистрации транспортного средства |

|

паспорт |

доверенность |

|

водительское удостоверение |

свидетельство о госрегистрации |

|

доверенность (если требуется) |

печать |

|

справка с данными о страховании от прежней компании |

удостоверение водителя и паспорт |

Надежные страховые учреждения отличаются профессионализмом. Они всегда работают четко и слаженно. Специалисты обязательно консультируют клиентов по всем вопросам, а при ДТП проверка проводится, средства перечисляются без волокиты.

Содержание

- Из чего складывается стоимость полиса и как сделать ОСАГО дешевле

- В какую страховую компанию обратиться

- Где застраховать машину дешевле: самый простой поиск СК для ОСАГО

Рынок автострахования в России большой. Услуги по продаже полисов предлагает множество компаний, поэтому вполне резонно возникает вопрос, где дешевле сделать ОСАГО.

Из чего складывается стоимость полиса и как сделать ОСАГО дешевле

Ценообразование на обязательную страховку не очень гибкое. Тарифы регламентированы государством, и от страховщика к страховщику итоговая стоимость полиса варьируется не сильно.

При расчете страховщики отталкиваются от базовой ставки. В 2022 году тарифный коридор для легковых авто такой: минимальная ставка – 2 224 рубля, максимальная ставка – 5 980 рублей.

А дальше идет скидка за безаварийную езду и куча повышающих коэффициентов:

- за количество лиц, допущенных к управлению (КО);

- за возраст и стаж (КВС): для неопытного автомобилиста страховка будет дороже;

- город и регион использования ТС (КТ): чем меньше населенный пункт, тем меньше вероятность ДТП и дешевле ОСАГО;

- мощность авто (КМ): чем мощнее машина, тем дороже полис.

Так что самую дешевую страховку ОСАГО получится сделать в трех случаях:

- при приличном стаже вождения в несколько лет,

- при отсутствии аварий;

- при владении умеренно маломощной машиной.

На стоимость ОСАГО также влияет срок действия страховки. Полис, оформляемый на короткий срок, будет дороже, чем при страховании на 12 месяцев. Но если целесообразности покупать ОСАГО на год нет, логичнее взять страховку на нужный период.

В какую страховую компанию обратиться

При выборе страховой ориентируйтесь не только на то, что она продает самый дешевый ОСАГО, но и на другие параметры. Компания должна иметь лицензию, быть известной на рынке и состоять в союзе автостраховщиков, который выплатит ущерб, если страховщик разорится. Идеально, если фирма много лет работает на рынке, имеет большое количество офисов, оказывает большое количество услуг и сотрудничает со множеством СТО.

Вычислить хорошую страховую компанию можно на «Госуслугах». Смотрим на позицию в рейтинге и понимаем, с кем можно иметь дело.

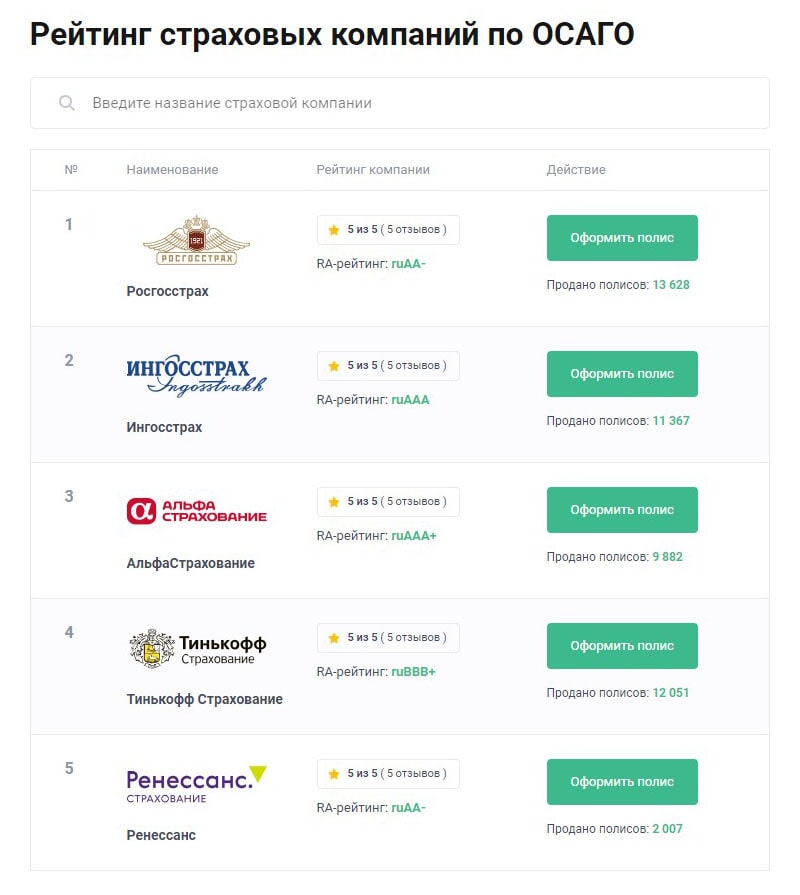

Также можно зайти на сайт e-osago и ознакомиться с топом-5 страховых по ОСАГО в 2022 году.

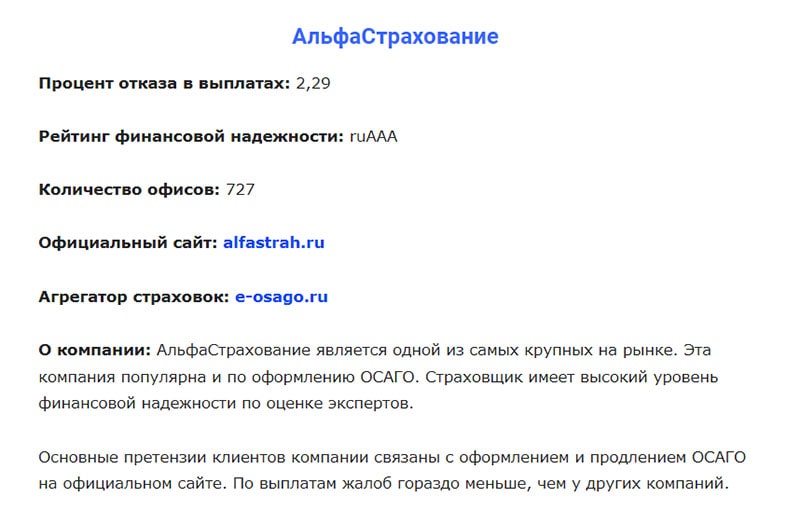

Здесь можно изучить рейтинг надежности компаний, узнать, сколько открыто офисов, какие претензии предъявляют клиенты, посмотреть процент отказа в выплатах. Например, у «Альфа-Страхования» (уважаемой компании с офисами по всей стране) процент отказа большой – 2,29%.

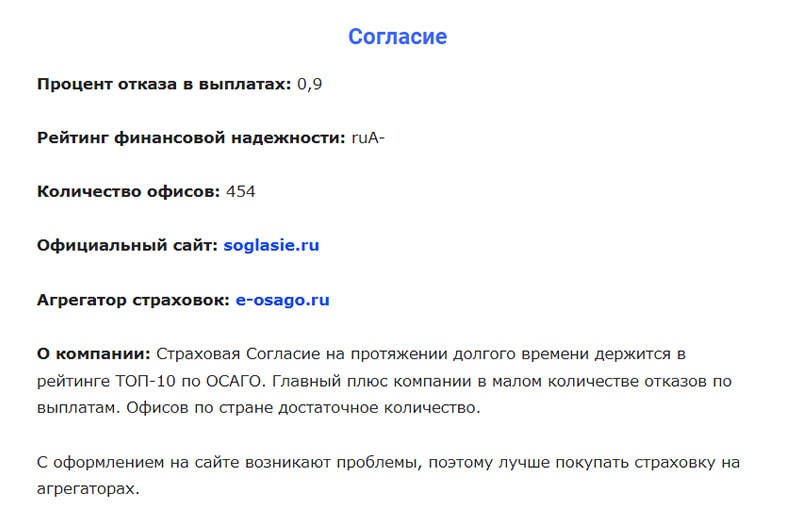

«Согласие» не платит только в 0,9% случаев.

Соответственно, в «Согласии» выше вероятность получить компенсацию после ДТП.

Где застраховать машину дешевле: самый простой поиск СК для ОСАГО

Технически стоимость полиса можно посчитать на сайте любой страховой компании, но на это уйдет куча времени. Нужно будет вбивать все необходимые данные, ждать расчета и переходить на сайт другой СК и там проделывать все то же самое, чтобы получить стоимость для сравнения.

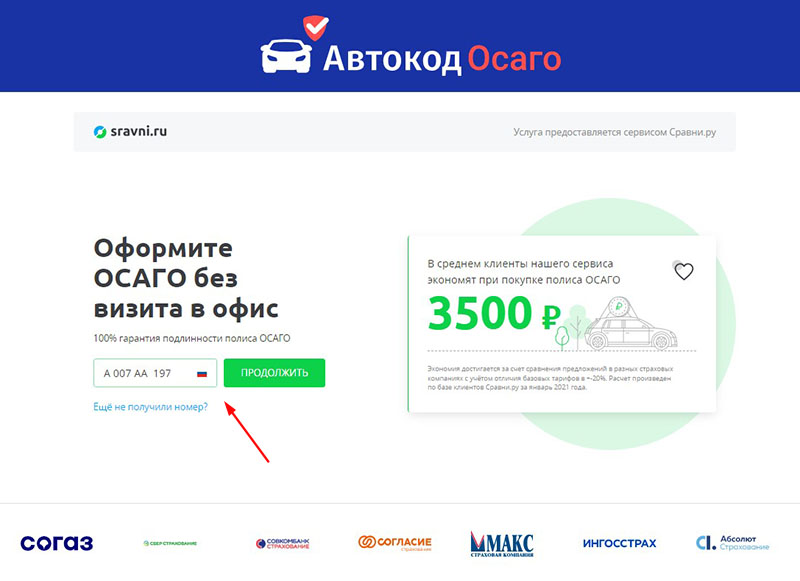

Чтобы не усложнять себе жизнь, можно зайти в новый сервис «Автокод ОСАГО», который показывает предложения разных страховых, помогает сравнить и понять, где выгоднее оформить ОСАГО.

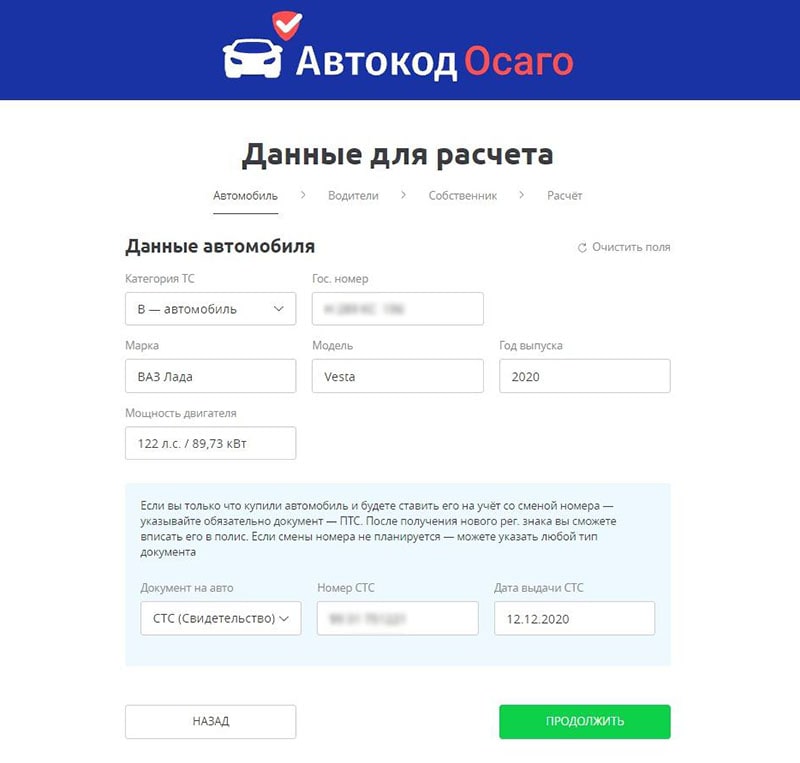

От пользователя требуется только вбить госномер страхуемого авто в специальное поле.

Сведения об автомобиле подтянутся автоматически.

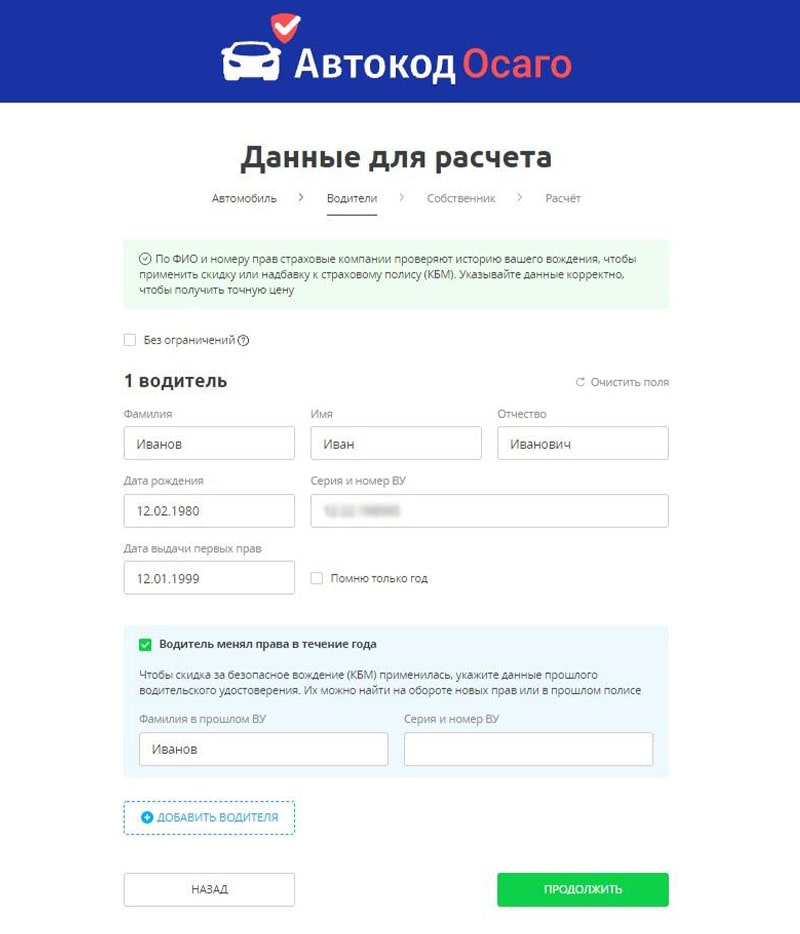

От себя останется добавить актуальные сведения о водителе / водителях и собственнике ТС.

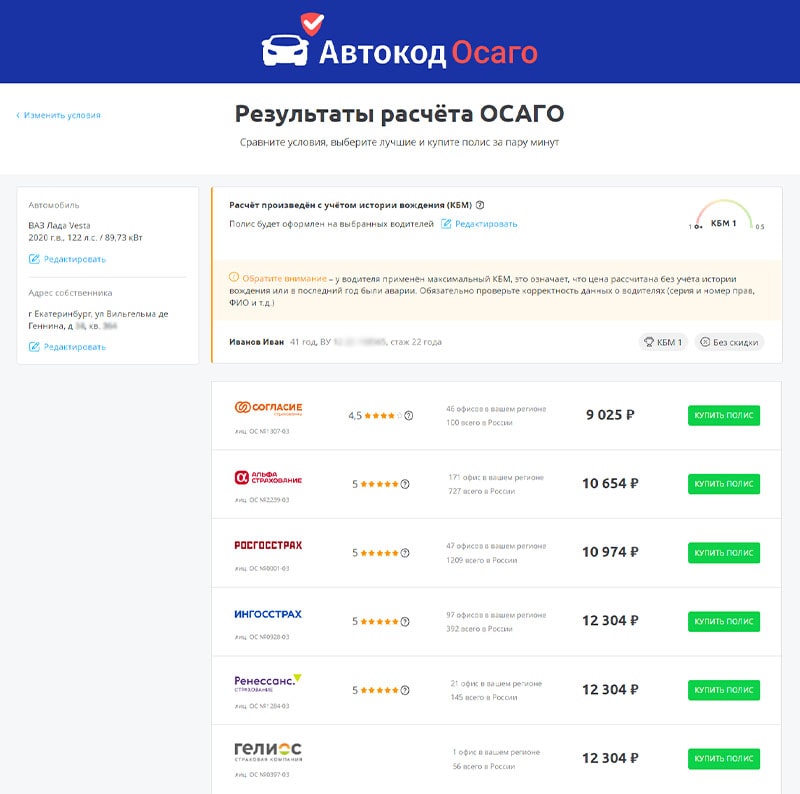

Предложения от страховых отобразятся в результатах расчета ОСАГО.

Дальше все просто: смотрите на ценовой разбег и решаете, где выгоднее оформить ОСАГО. При выборе страховой не забывайте про рейтинг страховых и репутацию компании. Может статься, что дешевле будет там, где не любят платить. Хотя в данном случае все сошлось: «Автокод ОСАГО» показал самый выгодный вариант у «Согласия», которое, судя по рейтингу, платит охотно.

Автор: Владимир Андрианов

Выбираем страховую компанию для покупки ОСАГО

25 января 2021

Содержание статьи:

- 1. Цена полиса

- 2. Лицензия компания

- 3. Сумма возмещения

- 4. Урегулирование страховых случаев

- 5. Репутация страховщика

- 6. Простота оформления полиса

Ежегодно каждый автовладелец в России встает перед выбором страховой компании, в которой ему необходимо оформить полис ОСАГО. На что важно обратить внимание перед покупкой ОСАГО? Чек-лист от «Согласия».

1. Цена полиса

Цена полиса — первое, на что обращают внимание клиенты. Важно понимать, что гнаться за низкой ценой не стоит, как минимум, по двум причинам:

На итоговую цену ОСАГО влияет множество фактов, среди которых пол, возраст водителя, стаж его вождения и многое другое. Но в любом случае цена устанавливается страховщиком в рамках базовой ставки Центробанка России.

- на рынке встречаются мошенники, которые предлагают полисы в несколько раз дешевле относительно цен страховщиков. С таким полисом уже на первом посту ДПС выяснится, что ваш полис ОСАГО — подделка.

Обращайтесь к надежным страховщикам и проверяйте их лицензии.

2. Лицензия компания

У компании, которая продает полисы ОСАГО, обязательно есть соответствующая лицензия Центробанка России. Проверить ее наличие можно на сайте регулятора.

Если кто-то предлагает вам полис в несколько раз дешевле, чем цена на сайте страховой, это повод вежливо отказаться от предложения.

3. Сумма возмещения

Полис ОСАГО страхует вашу ответственность перед третьими лицами — другими участниками дорожного движения. Если вы окажетесь виновником аварии, вам не придется компенсировать пострадавшим лечение и восстановление имущества из своего кармана. Максимальные суммы возмещения по ОСАГО:

- 400 тыс. рублей, если пострадало имущество,

- 500 тыс. рублей, если пострадали люди.

При выборе страховой компании нет смысла ориентироваться на сумму возмещения.

4. Урегулирование страховых случаев

Перед покупкой полиса узнайте, сколько лет страховая компания работает на рынке, сколько у нее клиентов, почитайте отзывы об урегулировании страховых случаев.

Например, компанию «Согласие» за 27 лет работы выбрали уже 18 млн водителей. В их пользу урегулировали 1,8 млн страховых случаев и выплатили больше 140 млрд рублей. По статистике, в «Согласии» в 97% принимаются положительные решения по выплатам по ОСАГО.

Компания «Согласие» работает на рынке уже 27 лет и в 97% случаев принимает положительные решения по выплатам по ОСАГО.

Чем дольше работает компания на рынке, тем больше поводов ей доверять. Дополнительно на сайте компании можно посмотреть рейтинги надежности и качества, которые ей присвоены.

Еще один признак того, что компания работает честно и не пытается на вас нажиться — отсутствие навязанных дополнительных услуг при покупке полиса. Попробуйте пройти процедуру оформления онлайн, чтобы убедиться в этом.

6. Простота оформления полиса

Компания, которая заботиться о своих клиентах, будет делать все, чтобы сэкономить их время.

Самый простой и быстрый способ купить ОСАГО — оформить его онлайн. Если вы выбираете электронный полис, вам не нужно никуда ехать, ждать, контактировать с людьми, что ценно в пандемию. Достаточно зайти на сайт страховой, за 5 минут оформить полис и получить его на электронную почту.

В «Согласии» интуитивно понятный калькулятор расчета стоимости полиса, с которым невозможно запутаться. Если вы согласитесь с суммой, вам останется только подтвердить данные и оплатить полис. После оплаты вы получите на почту pdf-файл — ваш полис. Его нужно либо распечатать, либо сохранить в телефоне.

Все статьи

Полис ОСАГО входит в перечень обязательных документов, которые должен иметь водитель или автовладелец. Управлять транспортным средством без страховки запрещено, поэтому нарушители будут привлечены к административной ответственности — штрафам.

Стоимость автостраховки в 2023 году складывается из базового тарифа, утвержденного Центробанком РФ, и дополнительных переменных — коэффициентов. Чем больше у вас стаж и меньше аварий по вашей вине, тем выгоднее будут условия страхования.

Далее мы расскажем об изменениях в ОСАГО в этом году, ответственности за нарушение законодательства, а также о том, как приобрести страховку онлайн на Банки.ру, подлинности и преимуществах электронного варианта полиса.

Что нового в ОСАГО в 2023 году

Сам закон об ОСАГО никаких изменений не претерпел. Но новшества для автовладельцев были введены Центробанком РФ, в частности, им были инициированы изменения тарифного коридора по автостраховке. В целом же методика расчета стоимости полиса осталась прежней — страховые компании используют значения базовых ставок и дополнительных коэффициентов, касающихся технических характеристик авто, данных владельца и целей использования транспортного средства.

Одним из самых удобных и долгожданных новшеств предыдущих лет стало е-ОСАГО. Это электронный страховой полис, который можно получить максимально быстро через интернет. Он не отличается по стоимости и подлинности от бумажного варианта, но действовать начинает через 3 дня после отправки заявки.

Теперь поговорим подробнее о том, что нового в ОСАГО в 2023 году:

- установлены новые границы базовых ставок — изменения коснулись максимальных и минимальных значений;

- действуют новые коэффициенты страховых тарифов;

- возвращены классы водителей — они будут соответствовать текущему КБМ (коэффициент бонус-малус).

Указание Банка России № 6007-У вступило в законную силу с января 2022 года. Что касается новой методики расчета КБМ, то она стала использоваться для расчетов с 1 апреля 2022 года.

Другие важные нововведения прошлых лет:

- Как известно, базовый тариф устанавливается государством, а вот итоговую стоимость ОСАГО в 2023 году могут регулировать страховые компании. Теперь коэффициент, а соответственно и цена страховки будут повышаться при нарушении ПДД: проезд на красный свет, превышение скорости, движение по встречной полосе, вождение в нетрезвом виде. Страховщики узнают о данных нарушениях из базы ГИБДД.

- Вместо обычной диагностической карты, которую недобросовестные водители могут купить в интернете, теперь нужно предоставить бланк техосмотра, проведенного в автосервисах, одобренных ГИБДД и РСА. Их список стоит узнать заранее. Такое новшество появилось в марте 2021 года. Новые правила гласят, что сотрудники ГИБДД должны вносить все технические особенности авто в базу и даже прикладывать его фотографию.

- С осени 2020 года заработало удобное мобильное приложение «Помощник ОСАГО». Если вы попали в аварию, отправить заявку страховщику можно через интернет, используя приложение. Но есть требование — «помощник» должен быть у обоих водителей (если это ДТП с участием 2 машин), а также не должно быть претензий друг к другу. В этом случае можно быстро зарегистрировать происшествие в режиме онлайн. Чем больше подробностей и фото вы приложите, тем больше будет размер компенсации.

Нужно помнить, что ограничения, связанные с пандемией, касающиеся прохождения техосмотра, теперь сняты. Если вы еще не получили свежую диагностическую карту и не прошли техосмотр, самое время заняться этим. Отсутствие карты — нарушение. В случае ДТП страховая компания имеет право отказать в выплате компенсации.

Чем грозит езда без ОСАГО в 2023 году

Ездить без полиса ОСАГО запрещено. Это правило сохраняется и в 2023 году. Причем наказание последует как при отсутствии оформленного полиса в принципе, так и в случае, если его просто нет при себе. Если срок действия полиса истек, также грозит штраф.

Если попасть в ДТП без автостраховки, то виновному придется возмещать ущерб, причиненный пострадавшему и себе, самостоятельно. Вышеперечисленных аргументов будет более чем достаточно для того, чтобы оформить ОСАГО в обязательном порядке.

Действующий Кодекс об административных правонарушениях предусматривает следующий размер денежных взысканий в случае отсутствия полиса:

- если зарегистрированный полис вообще отсутствует — 800 рублей;

- если его нет в наличии в конкретный момент (физическое отсутствие) — 500 рублей.

С этого года штрафов за отсутствие автостраховки уже не избежать, даже если данный факт не вскроется при проверке сотрудниками ГИБДД. Инспекторам необязательно проверять наличие полиса, останавливая автомобиль. Теперь штрафуют водителей с помощью камер видеорегистрации, установленных вдоль автотрасс. Размер взысканий при фиксации нарушений сотрудниками дорожной инспекции или видеорегистраторами будет одинаковым — 800 рублей.

Что касается лимита по количеству штрафов, то он отсутствует. Если ОСАГО не оформлено, водителя могут оштрафовать даже несколько раз в день.

Нововведения размеров штрафов пока не коснулись, но в ближайшее время ситуация может кардинально измениться — меры наказания станут более весомыми в финансовом отношении. А штраф для водителей без ОСАГО возрастет до 5 000 рублей. Кроме того, при повторном нарушении водителя могут лишить прав на срок до полугода.

Документы для ОСАГО 2023

Автовладельцы могут получать автостраховку в прежнем режиме, поскольку в плане перечня необходимых документов никаких изменений внесено не было.

Для оформления полиса потребуются следующие документы:

- паспорт владельца транспортного средства;

- водительское удостоверение;

- ПТС или СТС авто;

- диагностическая карта.

ОСАГО можно приобрести в офисе страховщика или онлайн. Во втором варианте делать скан-копии и отсылать их в страховую компанию не нужно, достаточно будет без ошибок указать все данные.

Если при заполнении анкеты онлайн будут введены некорректные данные, потребуется отправлять заявку на изменение информации с обязательным предоставлением скан-копий соответствующих документов. Даже незначительная и единичная опечатка или ошибка могут привести к проблемам — штрафу или отказу страхователя выплачивать компенсацию в случае наступления ДТП.

Страховая сумма по ОСАГО в 2023 году

Право на компенсацию нанесенного ущерба в результате ДТП получает потерпевшая сторона. Но при условии, что ДТП было оформлено по всем правилам.

Максимальная сумма выплат по ОСАГО в 2023 году не изменилась. Ее размер регулируется законодательством РФ:

- возмещение вреда, причиненного жизни и здоровью, — до 500 000 рублей;

- возмещение вреда, причиненного транспортному средству, — до 400 000 рублей;

- выплата родственникам погибшего в ДТП — до 475 000 (дополнительно 25 000 на захоронение);

- если ДТП оформлено по европротоколу — до 100 000 рублей.

Составление европротокола возможно, но только в том случае, если авария произошла исключительно с двумя авто и в ней не было пострадавших лиц. Также обязательным условием является наличие у обоих водителей ОСАГО.

На выплату по договору или направление транспортного средства на ремонт отводится 20 рабочих дней с даты подачи всех необходимых документов страхователю.

Сообщить страховой компании о ДТП необходимо в кратчайшие сроки. Что касается сроков подачи заявления на выплату и остальных документов, сделать это нужно не позднее чем через 5 дней после аварии.

Самостоятельный выбор варианта возмещения ущерба (ремонт машины или деньги) не предусмотрен. Окончательное решение по каждому конкретному случаю принимает страховая компания.

Важным моментом станет пересмотр значений коэффициентов для виновника аварии. Для него со следующего года в результате пересчета переменных стоимость полиса возрастет. Еще больше полезной информации о страховой сумме по ОСАГО 2023 можно узнать из таблицы.

Как застраховать автомобиль через интернет

Сегодня приобрести полис можно без личного посещения офиса страховой компании. Для автовладельцев реализована возможность оформления ОСАГО онлайн. Дистанционная альтернатива является совершенно законной, преимуществом такого варианта является существенная экономия времени на весь процесс оформления.

Для получения полиса достаточно выбрать страховую компанию, заполнить заявку и отправить ее. Сделать это просто на нашем сайте.

Чтобы получить автостраховку через интернет, нужно:

- самостоятельно рассчитать стоимость с помощью онлайн-калькулятора;

- заполнить заявку;

- дождаться проверки внесенных данных;

- оплатить стоимость полиса.

Оригинал бланка будет отправлен на электронный ящик вместе с памяткой для водителя, чеком и правилами страхования. Внести средства также можно онлайн, используя любую банковскую карту.

На нашем сервисе вы можете выбрать предложение от надежных компаний, мы гарантируем подлинность каждого приобретенного полиса ОСАГО. Проверить это вы можете на сайте РСА.

Вы можете оформить полис ОСАГО 2023 непосредственно на сайте Банки.ру. Самые дешевые купленные полисы в страховых компаниях в период с 01.01.2023 по 30.01.2023

- intouch: 2 175 рублей

- Абсолют: 2 960 рублей

- АльфаСтрахование: 2 658 рублей

- Астро-Волга: 5 886 рублей

- ВСК: 2 486 рублей

- Гелиос: 4 599 рублей

- Зетта: 4 062 рублей

- Ингосстрах: 2 658 рублей

- МАКС: 3 070 рублей

- ОСК: 4 676 рублей

- Ренессанс: 1 574 рублей

- Росгосстрах: 1 726 рублей

- СберСтрахование: 2 407 рублей

- Согаз: 2 719 рублей

- Согласие: 1 335 рублей

- СпасскиеВорота: 5 270 рублей

- Тинькофф: 7 553 рублей

- Югория: 2 142 рублей

Нужно ли распечатывать электронный полис ОСАГО 2023

Нововведения в отношении автостраховки коснулись использования электронного варианта бланка — Е-ОСАГО. Он не отличается по стоимости и подлинности от обычного ОСАГО, оформленного на бумажном носителе. Единственной особенностью является срок действия — полис начинает работать только спустя 3 дня после подачи онлайн-заявки.

Предъявлять его инспектору ГИБДД можно на любом устройстве. Также полис легко распечатать, для использования цветная копия вовсе не обязательна, поскольку, согласно действующему законодательству, распечатанный черно-белый бланк имеет такую же силу, как и цветной, приобретенный в офисе компании.

При оформлении Е-ОСАГО мы рекомендуем также иметь в авто экземпляр полиса на бумажном носителе на случай непредвиденных сбоев в работе устройства, на котором можно предъявить автостраховку в электронном виде.

Источники:

- https://www.cbr.ru/Queries/UniDbQuery/File/90134/2495

- https://www.cbr.ru/press/event/?id=12589

- https://www.garant.ru/article/1409829/

- https://autoins.ru/osago/raschet-stoimosti-osago/proverit-kbm/

- http://www.consultant.ru/document/cons_doc_LAW_36528/60bee7e4ad3be3f0b98febf9dd92c0b78e0525d5/

| 🔷 Срок оформления: | 3 — 5 минут |

| 🔷 Базовая ставка тарифа: | 1 646 — 7 535 рублей |

| 🔷 Экономия при оформлении: | до 80% |

| 🔷 Стоимость продукта: | от 257 до 201 685 рублей |

Бытует мнение, что ОСАГО стоит оформлять в большой, известной, долгие годы работающей компании. На самом деле тут есть ряд хитростей:

- При ДТП вы можете обратиться как в компанию виновника, так и в свою. Чтобы обратиться в свою, во-первых должны совпать ряд условий: пострадало только железо, у виновника полис в действующей компании, в ДТП участвовало только 2 автомобиля. Допустим, вы решили обратиться в свою компанию. Ваша компания в конечном счете все равно потребует возмещение ущерба с компании виновника. И тут самое интересное – эта сумма по Санкт-Петербургу фиксированная и составляет около 31,000 рублей. Это означает, что 5 или 105 тысяч ваша выплата, страховая получит всего 31,000 рублей с компании виновника. На практике ваша страховая еще несет расходы на прием вашего заявления, оценки и ведения дела.

- И вашей страховой выгодно делать выплату, только если она не превышает 20,000 рублей. Купите шоколадку, зайдите на приемку отдела урегулирования убытков любой страховой компании и вам это подтвердят.

- Страховая выплачивает по оценке, которую провела сама. Если экспертиза страховой насчитала 10,000р., а ваша экспертиза 110,000р., то страховая всегда может сказать: «наша экспертиза проведена лицензированными оценщиками, такими же как и ваши, у нас нет поводов не доверять нашей экспертизе, если сомневаетесь – идите в суд».

- Польза от суда с разными страховыми разная. Чем проще страховая, тем легче судиться. У мелких страховых бывает всего 1 юрист в штате, который даже в суд чисто физически не успеет прийти и вы автоматически выйграете.

- Следующий важный момент – подсудность страховых компаний. По какому адресу зарегистрирована компания – в такой суд вам и обращаться. Статистика в пользу клиентов, а не страховых компаний в разных районах разная. Поэтому лучше выбрать компанию по тому району, где выйграть дело проще.

- В мелких компаниях гораздо легче договориться с оценщиком, чтобы он насчитал побольше и потом это пропустил эксперт страховой компании, чем в больших компаниях. Человеческий фактор в больших компаниях почти стерт и сложно кого-то замотивировать.

- У разных страховых договора с разными оценками, и они считают по разному. Бывает выгодно обращаться в свою компанию, если там оценка лучше.

Выводы.

Когда выбираете компанию по ОСАГО, не смотрите на известность или бренд, руководствуйтесь следующим:

- Делайте ОСАГО в компаниях с которыми легче судиться, так как любая выплата по ОСАГО занижена и ее всегда легко оспорить в суде.

- Обращаться всегда выгоднее в компанию виновника .Если произойдет ДТП, вы не знаете где окажется виновник застрахован – поэтому по большому счету все равно, где вы делали ОСАГО.

- Если вы будете виновником, то потерпевший будет судиться с вашей страховой и чем легче ему будет выйграть, тем меньше претензий будет к вам. Поэтому оформляйте полис в компании с которой судиться легче.

- Делайте ОСАГО или обращайтесь при ДТП в ту компанию, с оценщиком которой легче договориться и где насчитают больше.

Мы продаем полисы только тех компаний, которые соответствуют этим выводам и где можно гарантированно получить больше и легче выплату. Наши автоюристы бесплатно подберут вам выгодную стратегию, если произойдет ДТП.

«Каждому автомобилисту хочется быть уверенным, что в случае проблем ему придут на помощь. К сожалению, не все участники рынка страхования ведут себя добросовестно по отношению к Клиентам. В этой статье мы хотим рассказать, по каким параметрам можно выбрать наиболее надежную страховую компанию для покупки полиса ОСАГО», — говорит генеральный директор ООО СК «Сбербанк страхование» Ханнес Чопра.

В 2015 года начались продажи полисов ОСАГО через интернет. У автовладельцев появилась возможность купить страховку, не выходя из дома. На какие показатели стоит обратить внимание при выборе страховой компании для своего автомобиля?

Прежде всего, стоит оценить платежеспособность компании. Никому не хочется остаться без денег только потому, что у страховщика закончились средства на текущие выплаты. Как же понять, есть ли у компании в достаточном количестве денежные средства? Это не просто, но вполне возможно, говорит руководитель управления андеррайтинга и методологии розничного бизнеса Александр Шайкин. Первый путь — изучить отчетность, которую размещают на своем сайте все компании. Однако не все смогут это сделать. Есть и более простой способ. Можно собрать информацию из открытых источников о размере уставного капитала (для страховых компаний Центробанком определен минимум – 120 млн рублей); затем о рентабельности бизнеса (деятельность не должна быть убыточной), и, наконец, о размере собственных средств. Собственный капитал — это деньги, которые компания может потратить на выплаты, если ей вдруг перестанет хватать страховых резервов. Единой методики оценки собственных средств нет. Надо смотреть на этот показатель в сравнении с другими, отмечает Александр Шайкин. «Например, можно сравнить объем сборов по ОСАГО и размер собственных средств. Если капитал компании составляет, например, 1 млрд рублей, а сборы по ОСАГО 100 млн рублей — это одна ситуация. Это значит, что ОСАГО — не профильный бизнес для компании, и если по другим видам страхования она тоже не убыточна, то денег на выплату по ОСАГО хватит. Плохо, когда сборы 10 млрд рублей, а собственные средства, например, 1,5-2 млрд рублей, то есть на грани соблюдения нормативов. Я бы не советовал сотрудничать с такой компанией», — говорит Александр Шайкин.

Во-вторых, надо посмотреть на сайте Банка России (www.cbr.ru), который надзирает за деятельностью страховщиков, не было ли сообщений о приостановлении действия лицензий либо о ее отзыве. Стоит поискать и другие упоминания о компании на сайте Центробанка. «Если такие сообщения были — это тревожный знак. Регулятор приостанавливает действие лицензий только в случае серьезных нарушений», — рассказывает Александр Шайкин.

В-третьих, стоит обратить внимание на коэффициент выплат по ОСАГО. У добросовестной компании он не ниже 45-50%. Этот показатель вы можете найти в статистической отчетности на сайте insur-info.ru.

Затем стоит поискать в интернете — не было ли резонансных негативных случаев с данной компанией, как её работу оценивают Клиенты. «Мы должны понимать, что жалобы будут всегда. Однако есть громкие случаи, которые характеризуют фирму. Лучше не покупать полис у фирмы, которая попадала в неприятные истории», — отмечает Александр Шайкин.

Страховая компания не должна навязывать потенциальным Клиентам дополнительные услуги. «Бывали случаи, когда менеджеры некоторых компаний говорили — «мы не продадим вам полис ОСАГО, если вы не купите страховку от несчастных случаев хотя бы за 500 рублей». С такими компаниями надо сразу прощаться. Можно, кстати, и пожаловаться на такую организацию, отправив письмо с подробным описанием ситуации в Центробанк», — говорит Александр Шайкин.

Если вы решили купить полис не через интернет, то советуем оформлять документы в офисах страховых компаний, а не у агентов. Дело в том, что у страховых агентов сложно проверить доверенность на осуществление деятельности в качестве представителя и достоверность полиса. Как известно, все компании должны опубликовать номера утраченных бланков полисов. Несмотря на это, недобросовестный агент может продать вам страховку с таким недействительным бланком.