Здравствуйте, уважаемы читатели проекта Тюлягин! В сегодняшней статье мы поговорим с вами о таком понятии как приведенная стоимость или более просто и доступно — текущая стоимость. В стать вы узнаете что такое и в чем основная суть приведенной стоимости, как инфляция влияет на покупательную способность денег и причем тут приведенная стоимость. Наконец, в статье изложена формула и расчет приведенной стоимости с примерами. Об этом и многом другом, связанном с текущей стоимостью, далее в сегодняшней статье.

Содержание статьи:

- Что такое приведенная стоимость (PV)?

- Суть приведенной стоимости (PV)

- Инфляция и покупательная способность

- Ставка дисконтирования для определения приведенной стоимости

- Формула PV и расчет

- Будущая стоимость против текущей стоимости

- Критика текущей стоимости

- Пример приведенной стоимости

- Популярные вопросы о приведенной стоимости

- Резюме

Приведенная стоимость (PV), (также часто называемая как текущая стоимость или дисконтированная стоимость) — это текущая стоимость будущей суммы денег или потока денежных средств при заданной норме прибыли. Будущие денежные потоки дисконтируются по ставке дисконтирования, и чем выше ставка дисконтирования, тем ниже приведенная стоимость будущих денежных потоков. Определение подходящей ставки дисконтирования является ключом к правильной оценке будущих денежных потоков, будь то прибыль или долговые обязательства.

Суть приведенной стоимости (PV)

Приведенная стоимость — это концепция, согласно которой сумма денег сегодня будет стоить больше, чем та же сумма в будущем. Другими словами, деньги, полученные в будущем, не стоят столько, сколько эквивалентная сумма, полученная сегодня.

Получение 100 000 рублей сегодня будет стоить более 100 000 рублей через пять лет. Почему? Инвестор может вложить 100 000 рублей сегодня и предположительно получить доход в течение следующих пяти лет. Приведенная стоимость учитывает любую процентную ставку, которую может принести инвестиция.

Например, если инвестор получает 100 000 рублей сегодня и может получать доходность 5% в год, то сегодняшняя 100 000 рублей, безусловно, стоит больше, чем получение 100 000 рублей через пять лет. Если инвестор ждал пять лет, чтобы получить 100 000 рублей, возникли бы альтернативные издержки или инвестор потерял бы доходность за пять лет.

Инфляция и покупательная способность

Инфляция — это процесс, при котором цены на товары и услуги со временем растут. Если вы получите деньги сегодня, вы сможете покупать товары по сегодняшним ценам. Предположительно, инфляция вызовет рост цен на товары в будущем, что снизит покупательную способность ваших денег.

Можно ожидать, что деньги, не потраченные сегодня, потеряют ценность в будущем из-за некоторой подразумеваемой годовой ставки, которой может быть инфляция или норма прибыли, если деньги были вложены. Формула приведенной стоимости дисконтирует будущую стоимость к сегодняшним рублям с учетом предполагаемой годовой ставки либо из инфляции, либо из нормы прибыли, которая могла бы быть получена, если бы сумма была инвестирована.

Ставка дисконтирования для определения приведенной стоимости

Ставка дисконтирования — это норма доходности инвестиций, которая применяется при расчете приведенной стоимости. Другими словами, ставка дисконтирования была бы упущенной нормой прибыли, если бы инвестор решил принять сумму в будущем по сравнению с той же суммой сегодня. Ставка дисконтирования, выбранная для расчета приведенной стоимости, очень субъективна, потому что это ожидаемая норма прибыли, которую вы получили бы, если бы вы вложили сегодняшние доллары в течение определенного периода времени.

Во многих случаях определяется безрисковая ставка доходности, которая используется в качестве ставки дисконтирования, которую часто называют пороговой ставкой. Ставка представляет собой норму прибыли, которую необходимо получить от инвестиций или проекта, чтобы их можно было продолжать. Ставка казначейских облигаций США (или государственных облигаций других стран, в России это ОФЗ) часто используется в качестве безрисковой ставки, поскольку казначейские облигации поддерживаются правительством США. Так, например, если двухлетние трежерис дают 2% годовых или доходности, инвестиции должны приносить как минимум более 2%, чтобы оправдать риск.

Ставка дисконтирования — это сумма временной стоимости и соответствующей процентной ставки, которая математически увеличивает будущую стоимость в номинальном или абсолютном выражении. И наоборот, ставка дисконтирования используется для расчета будущей стоимости с точки зрения приведенной стоимости, позволяя кредитору рассчитаться по справедливой сумме любых будущих доходов или обязательств по отношению к приведенной стоимости капитала. Слово «дисконт» относится к будущей стоимости, дисконтируемой до текущей стоимости.

Расчет дисконтированной или приведенной стоимости чрезвычайно важен во многих финансовых расчетах. Например, чистая приведенная стоимость, доходность облигаций и пенсионные обязательства зависят от дисконтированной или приведенной стоимости. Изучение того, как использовать финансовый калькулятор для расчета приведенной стоимости, может помочь вам решить, следует ли вам принимать такие предложения, как скидка наличными, 0% финансирование при покупке автомобиля или выплаты по ипотеке.

Формула приведенной стоимости PV и расчет

Приведенная (текущая) стоимость (PV) = FV / (1 + r) ^ n

где:

FV — Будущая стоимость

r — Норма прибыли, ставка дисконтирования

n — Количество периодов

- Введите сумму, которую вы ожидаете получить в будущем, в числитель формулы.

- Определите процентную ставку, которую вы ожидаете получить в период между настоящим моментом и будущим, и укажите ставку в виде десятичной дроби вместо «r» в знаменателе.

- Введите период времени как показатель степени «n» в знаменателе. Итак, если вы хотите рассчитать приведенную стоимость суммы, которую ожидаете получить через три года, вы должны подставить цифру три вместо «n» в знаменателе.

- В Интернете существует ряд онлайн-калькуляторов для удобного и быстрого расчета приведенной стоимости. Например этот.

Будущая стоимость и приведенная (текущая) стоимость

Сравнение текущей стоимости (PV) с будущей стоимостью (FV) лучше всего иллюстрирует принцип временной стоимости денег и необходимость взимания или выплаты дополнительных процентных ставок, основанных на риске. Проще говоря, с течением времени деньги сегодня стоят больше, чем те же деньги завтра. Будущая стоимость может относиться к будущим денежным потокам от инвестирования сегодняшних денег или будущим платежам, необходимым для возврата денег, взятых сегодня в долг.

Будущая стоимость (FV) — это стоимость текущего актива на определенную дату в будущем, основанную на предполагаемых темпах роста. Уравнение FV предполагает постоянные темпы роста и единовременный авансовый платеж, который остается нетронутым на протяжении всего периода инвестирования. Расчет справедливой стоимости позволяет инвесторам с разной степенью точности прогнозировать сумму прибыли, которую можно получить от различных инвестиций.

Приведенная стоимость (PV) — это текущая стоимость будущей суммы денег или потока денежных средств при заданной норме прибыли. Приведенная стоимость принимает будущую стоимость и применяет ставку дисконтирования или процентную ставку, которая может быть получена в случае инвестирования. Будущая стоимость говорит вам, сколько будет стоить инвестиция в будущем, а текущая стоимость говорит вам, сколько вам нужно в сегодняшних рублях, чтобы заработать определенную сумму в будущем.

Критика текущей стоимости

Как указывалось ранее, расчет приведенной стоимости предполагает допущение, что доходность средств может быть получена за определенный период времени. В приведенном обсуждении мы рассмотрели одну инвестицию в течение одного года. Однако, если компания решает продолжить серию проектов, которые имеют разную норму доходности для каждого года и каждого проекта, приведенная стоимость становится менее определенной, если эти ожидаемые нормы доходности нереалистичны. Важно учитывать, что при принятии любого инвестиционного решения не гарантируется процентная ставка, а инфляция может снизить доходность инвестиций.

Пример приведенной стоимости

Допустим, у вас есть выбор: получать 200 000 рублей сегодня и 3% годовых или 220 000 рублей через год. Какой вариант лучше?

- Используя формулу приведенной стоимости, расчет составит 220 000 рублей / (1 +. 03) 1 = 213 592 рублей

- PV = 213 592 рублей, или минимальная сумма, которую вам нужно будет заплатить сегодня, чтобы через год получить 220 000 рублей. Другими словами, если бы вам заплатили 200 000 рублей сегодня и исходя из процентной ставки 3%, этой суммы было бы недостаточно, чтобы дать вам 220 000 рублей через год.

- В качестве альтернативы вы можете рассчитать будущую стоимость 200 000 рублей сегодня через год: 200 000 x 1,03 = 206 000 рублей.

Приведенная стоимость обеспечивает основу для оценки справедливости любых будущих финансовых выгод или обязательств. Например, будущий возврат денежных средств, дисконтированный до приведенной стоимости, может стоить или не стоить потенциально более высокой покупной цены. Тот же финансовый расчет применяется к 0% финансированию при покупке автомобиля.

Выплата некоторого процента по более низкой цене может оказаться более выгодной для покупателя, чем уплата нулевого процента по более высокой цене. Выплата ипотеки сейчас в обмен на более низкие выплаты по ипотеке в будущем имеет смысл только в том случае, если приведенная стоимость будущих сбережений по ипотеке больше, чем выплаченные сегодня ипотечные выплаты.

Популярные вопросы о приведенной стоимости

Как вы рассчитываете приведенную стоимость?

Приведенная стоимость рассчитывается путем дисконтирования будущих денежных потоков, ожидаемых от инвестиций, до настоящего времени. Для этого инвестору нужны три ключевых точки данных: ожидаемые денежные потоки, количество лет, в течение которых денежные потоки будут выплачиваться, и их ставка дисконтирования. Ставка дисконтирования является очень важным фактором, влияющим на приведенную стоимость, при этом более высокие ставки дисконтирования приводят к более низкой приведенной стоимости, и наоборот. Используя эти переменные, инвесторы могут рассчитать приведенную стоимость по формуле:

PV = FV / (1 + r) ^ n

где:

PV — Текущая (приведенная) стоимость

FV — Будущая стоимость

r — Норма прибыли, ставка дисконтирования

n — Количество периодов

Какие есть примеры приведенной стоимости?

Для иллюстрации рассмотрим сценарий, в котором вы ожидаете получить единовременную выплату в размере 50 000 рублей через пять лет. Если ставка дисконтирования составляет 8,25%, вы хотите знать, сколько будет стоить этот платеж сегодня, поэтому вы рассчитываете PV = 50 000 рублей / (1,0825) ^ 5 = 33 638 рублей.

Почему важна текущая (приведенная) стоимость?

Приведенная стоимость важна, потому что она позволяет инвесторам судить о том, является ли цена, которую они платят за инвестиции, уместной. Подобные расчеты приведенной стоимости играют решающую роль в таких областях, как инвестиционный анализ, управление рисками и финансовое планирование.

Резюме

- Приведенная стоимость означает, что сумма денег сегодня стоит больше, чем такая же сумма в будущем.

- Другими словами, приведенная стоимость показывает, что деньги, полученные в будущем, не стоят столько, сколько эквивалентная сумма, полученная сегодня.

- Неизрасходованные сегодня деньги могут потерять ценность в будущем из-за предполагаемой годовой ставки из-за инфляции или нормы прибыли, если деньги были вложены.

- Расчет приведенной стоимости предполагает допущение, что доходность средств может быть получена за период.

А на этом сегодня все про приведенную стоимость. Надеюсь статья оказалась для вас полезной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!

На чтение 7 мин Просмотров 21.8к.

Приведенную стоимость рассчитывают с целью определения сегодняшней цены инвестиций, доход от которых будет получен в будущем периоде. То есть, показатель отражает текущую стоимость активов с учетом доходности.

Содержание

- Понятие приведенной стоимости

- Зачем рассчитывают приведенную стоимость

- Расчет приведенной стоимости

- Формула для вычисления приведенной стоимости

- Пошаговый алгоритм расчета приведенной стоимости

- Пример вычисления приведенной стоимости

- Альтернативные методы расчета приведенной стоимости

- Расчет приведенной стоимости в Excel

Понятие приведенной стоимости

Приведенная стоимость (далее ПД) представляет собой значение доходности вложений на сегодняшний день. Если говорить простыми словами, приведенная стоимость – это объем денежных средств, которые инвестор получит в будущем периоде, переведенный в стоимость на сегодняшний день.

Кроме понятия «приведенная стоимость», в экономике существует такой термин, как «чистая приведенная стоимость» (далее ЧПД). ЧПД – это совокупность финансовых оборотов от вложений, переведенных в стоимость на момент проведения анализа.

Чистая приведенная стоимость отличается от ПД тем, что при определении первого показателя учитываются первоначальные финансовые вложения. То есть, сумма, которую компания инвестировала для получения дохода, отнимается из будущей стоимости актива, приведенной к значению на сегодняшний день.

Зачем рассчитывают приведенную стоимость

Приведенную стоимость рассчитывают с целью определения объема денежных средств, которые инвестор получит в будущем в стоимостной оценке на дату проведения анализа. Например, сегодня компания вложила 1 млн. рублей в развитие проекта. Неизвестно, сколько предприятие получит от реализации программы. Однако данное значение можно вычислить при помощи формулы расчета приведенной стоимости.

Как правило, в будущем денежные средства имеют совсем иную цену, в сравнении с днем сегодняшним. А особенностью вычисления приведенной стоимости считается тот факт, что анализ отражает сумму дохода в стоимости на сегодняшний день. Для этого будущий доход дисконтируется.

Расчет приведенной стоимости

Расчет приведенной стоимости значительно отличается от вычисления будущей доходности. Для того, чтобы вычислить приведенную стоимость, для начала, необходимо найти будущую доходность. Именно от этой суммы отталкивается аналитик, производящий анализ. Будущая стоимость в дальнейшем приводится к сегодняшнему значению путем дисконтирования.

Важно! Результат расчета приведенной стоимости показывает не сумму средств, которую инвестор получит в будущем, а объем финансов, необходимых для инвестирования.

То есть, вычисляя показатель ПС, сначала нужно понять, сколько инвестор хочет заработать от вложений. Затем можно приступать к расчетам при помощи арифметической формулы. Итог анализа – это и есть сумма, которой компания должна располагать на сегодняшний день, чтобы получить задуманный объем дохода.

Формула для вычисления приведенной стоимости

Анализ приведенной стоимости строится на расчете показателя. Его вычисление реализуется при помощи формул. Вид арифметического выражения напрямую зависит от метода начисления процентов: простого или сложного:

- Метод простых процентов предполагает расчет приведенной стоимости в традиционном порядке. Объем ожидаемых доходов дисконтируют в обычном порядке.

- Прием сложных процентов предполагает присоединение суммы процентов прошлого периода к общему объему финансов. Данную операцию в экономической теории называют капитализацией.

В связи с этим, каждый период денежный поток, поддающийся дисконтированию, должен быть разным:

| Метод определения приведенной стоимости | Формула | Расшифровка формулы |

| Простые проценты | БС / (1 + СД)н | БС – будущая стоимость;

СД – ставка дисконтирования; Н – число периодов инвестирования |

| Сложные проценты | БС / (1 + СДп)н*м | БС – будущая стоимость;

СДп – ставка дисконтирования за период; Н – число периодов инвестирования; М – число капитализаций в год |

Важно! Оценивая результаты расчета приведенной стоимости методом простых и сложных процентов, нужно опираться на наименьший результат. Это означает, что для получения одной и той же суммы дохода компании придется вложить меньше собственных средств.

Кроме ПС, можно определить показатель чистой приведенной стоимости. Вычисления проводятся также при помощи формулы:

(БС / (1 + СД)н) – ПИ,

где БС – будущая стоимость (предполагаемый доход);

СД – ставка дисконтирования (процентная ставка по договору);

Н – число периодов инвестирования;

ПИ – объем первоначальных вложений.

Таким образом, чистая приведенная стоимость — это ПС за исключением суммы инвестирования в проект.

Пошаговый алгоритм расчета приведенной стоимости

Для расчета ПС рекомендуется использовать пошаговую инструкцию, которая поможет избежать ошибок:

- Определяем период инвестирования. То есть, промежуток времени, через который инвестор планирует получить определенный доход.

- Вычисляем объем прибыли от инвестирования при условии соблюдения договора. Обычно показатель берется из документации по планированию.

- Находим ставку дисконтирования. Она определяется путем деления процентной ставки доходности на 100. В случае применения методики сложных процентов, определяем число случаев капитализации за 1 год.

- Рассчитываем приведенную стоимость путем замены буквенных выражений формулы на соответствующие числовые значения.

Сам процесс вычисления не сложен. Труднее исключить допущение ошибок, так как будущую доходность принято считать путем сложения денежных потоков.

Пример вычисления приведенной стоимости

Приведем пример вычисления приведенной стоимости на основании следующих условий. Компания планирует получить доход 1 млн. рублей от помещения денежных средств на депозит сроком на 5 лет. Банк предлагает два варианта начисления процентов: сложный (12% годовых) и простой (10% годовых). Перед заключением договора необходимо выбрать оптимальный метод. Для этого рассчитывается приведенная стоимость приемом сложных и простых процентов.

В первую очередь, определим приведенную стоимость методом простых процентов:

1 млн. руб. / (1 + 0,1)5 = 951465, 68 руб.

Таким образом, чтобы через 5 лет получить доход в размере 1 млн. рублей под 10% годовых, необходимо вложить 951465, 68 рублей. Теперь найдем приведенную стоимость методом сложных процентов. Допустим, проценты начисляются каждый месяц, пополнений не предусмотрено:

1 млн. руб. / (1 + 0,12 / 12)5 * 12 = 550375,73 руб.

Получается, что вложив 550375,73 руб. под сложные проценты 12% годовых, через 5 лет компания сможет иметь доход 1 млн. рублей Таким образом, гораздо выгоднее поместить средства на депозит под сложные проценты, так как при условии получения одинакового дохода за аналогичный промежуток времени необходимо вложить гораздо меньше средств.

Чтобы рассчитать чистую приведенную стоимость, из ожидаемого дохода нужно отнять рассчитанный показатель ПС:

- ЧПС методом простых процентов: 1 млн. руб. – 951465,68 руб. = 48534,32 рубля;

- ЧПС методом сложных процентов: 1 млн. руб. – 550375,73 = 449624,27 рублей.

Таки образом, можно сделать вывод о том, что чистая приведенная стоимость методом сложных процентов гораздо выше, чем при альтернативном варианте.

Альтернативные методы расчета приведенной стоимости

Альтернативным методом расчета приведенной стоимости является автоматизированный прием, основанный на использовании специализированных программ. Существует масса сервисов, которые помогают безошибочно рассчитать показатель. Если подобных инструментов нет, можно использовать стандартный Excel.

Excel – это программа, входящая в стандартный пакет Microsoft Office. Сервис наделен множествами функций, которые позволяют безошибочно проводить расчеты в автоматическом режиме по заданным параметрам. Главная сложность использования Excel заключается в неумении пользователей применять встроенные сервисы.

Основным достоинством расчета приведенной стоимости в Excel является то, что программа имеет функцию вычисления данного показателя. Поэтому нет необходимости вводить формулу. Достаточно выбрать инструмент и выделить участвующие в расчете ячейки.

Расчет приведенной стоимости в Excel

Вычисление приведенной стоимости в Excel производится при помощи встроенного инструмента. Нет необходимости вводить сложные формулы. Достаточно выбрать опцию и отразить ячейки, принимающие участие в анализе. Определение ПС в Excel имеет следующий алгоритм:

- создаем таблицу (начиная с 4 и далее строки), состоящую из трех столбцов – период, сумма периода и приведенная стоимость;

- в ячейках первого столбца отражаем последовательность периодов, в ячейках второго – сумму денежных потоков;

- третий столбец посвящен приведенной стоимости по временным промежуткам;

- чуть выше таблицы, например, в первой строке, прописываем значение ставки дисконтирования, во второй – итоговое значение приведенной стоимости, но ячейка, посвященная результату показателя, будет пустой;

- итоговую приведенную стоимость также необходимо отобразить в заключительной ячейке столбца показателя;

- после того, как все данные введены, можно приступать к указанию формул.

Положительной особенностью Excel является тот факт, что программа имеет встроенный инструмент для расчета приведенной стоимости. Достаточно найти функцию и выделить ячейки, необходимые для расчета. Сама формула для вычисления и результат сформируются автоматически.

Важно! Для расчета чистой приведенной стоимости отражение временных промежутков нужно начинать с нулевого года с отрицательным значением суммы инвестиций.

В дальнейшем, автоматически сформированную формулу нужно видоизменить, добавив сумму ячейки первоначальных вложений. Конечный результат ПС должен быть всегда положительным.

What Is Present Value (PV)?

Present value (PV) is the current value of a future sum of money or stream of cash flows given a specified rate of return. Future cash flows are discounted at the discount rate, and the higher the discount rate, the lower the present value of the future cash flows. Determining the appropriate discount rate is the key to properly valuing future cash flows, whether they be earnings or debt obligations.

Key Takeaways

- Present value states that an amount of money today is worth more than the same amount in the future.

- In other words, present value shows that money received in the future is not worth as much as an equal amount received today.

- Unspent money today could lose value in the future by an implied annual rate due to inflation or the rate of return if the money was invested.

- Calculating present value involves assuming that a rate of return could be earned on the funds over the period.

- Present value is calculated by taking the expected cash flows of an investment and discounting them to the present day.

Present Value

Understanding Present Value (PV)

Present value is the concept that states an amount of money today is worth more than that same amount in the future. In other words, money received in the future is not worth as much as an equal amount received today.

Receiving $1,000 today is worth more than $1,000 five years from now. Why? An investor can invest the $1,000 today and presumably earn a rate of return over the next five years. Present value takes into account any interest rate an investment might earn.

For example, if an investor receives $1,000 today and can earn a rate of return of 5% per year, the $1,000 today is certainly worth more than receiving $1,000 five years from now. If an investor waited five years for $1,000, there would be an opportunity cost or the investor would lose out on the rate of return for the five years.

Inflation and Purchasing Power

Inflation is the process in which prices of goods and services rise over time. If you receive money today, you can buy goods at today’s prices. Presumably, inflation will cause the price of goods to rise in the future, which would lower the purchasing power of your money.

Money not spent today could be expected to lose value in the future by some implied annual rate, which could be inflation or the rate of return if the money was invested. The present value formula discounts the future value to today’s dollars by factoring in the implied annual rate from either inflation or the rate of return that could be achieved if a sum was invested.

Discount Rate for Finding Present Value

The discount rate is the investment rate of return that is applied to the present value calculation. In other words, the discount rate would be the forgone rate of return if an investor chose to accept an amount in the future versus the same amount today. The discount rate that is chosen for the present value calculation is highly subjective because it’s the expected rate of return you’d receive if you had invested today’s dollars for a period of time.

In many cases, a risk-free rate of return is determined and used as the discount rate, which is often called the hurdle rate. The rate represents the rate of return that the investment or project would need to earn in order to be worth pursuing. A U.S. Treasury bond rate is often used as the risk-free rate because Treasuries are backed by the U.S. government. So, for example, if a two-year Treasury paid 2% interest or yield, the investment would need to at least earn more than 2% to justify the risk.

The discount rate is the sum of the time value and a relevant interest rate that mathematically increases future value in nominal or absolute terms. Conversely, the discount rate is used to work out future value in terms of present value, allowing a lender to settle on the fair amount of any future earnings or obligations in relation to the present value of the capital. The word «discount» refers to future value being discounted to present value.

The calculation of discounted or present value is extremely important in many financial calculations. For example, net present value, bond yields, and pension obligations all rely on discounted or present value. Learning how to use a financial calculator to make present value calculations can help you decide whether you should accept such offers as a cash rebate, 0% financing on the purchase of a car, or pay points on a mortgage.

Present Value Formula and Calculation

Present Value

=

FV

(

1

+

r

)

n

where:

FV

=

Future Value

r

=

Rate of return

n

=

Number of periods

begin{aligned} &text{Present Value} = dfrac{text{FV}}{(1+r)^n}\ &textbf{where:}\ &text{FV} = text{Future Value}\ &r = text{Rate of return}\ &n = text{Number of periods}\ end{aligned}

Present Value=(1+r)nFVwhere:FV=Future Valuer=Rate of returnn=Number of periods

- Input the future amount that you expect to receive in the numerator of the formula.

- Determine the interest rate that you expect to receive between now and the future and plug the rate as a decimal in place of «r» in the denominator.

- Input the time period as the exponent «n» in the denominator. So, if you want to calculate the present value of an amount you expect to receive in three years, you would plug the number three in for «n» in the denominator.

- There are a number of online calculators, including this present value calculator.

Future Value vs. Present Value

A comparison of present value with future value (FV) best illustrates the principle of the time value of money and the need for charging or paying additional risk-based interest rates. Simply put, the money today is worth more than the same money tomorrow because of the passage of time. Future value can relate to the future cash inflows from investing today’s money, or the future payment required to repay money borrowed today.

Future value (FV) is the value of a current asset at a specified date in the future based on an assumed rate of growth. The FV equation assumes a constant rate of growth and a single upfront payment left untouched for the duration of the investment. The FV calculation allows investors to predict, with varying degrees of accuracy, the amount of profit that can be generated by different investments.

Present value (PV) is the current value of a future sum of money or stream of cash flows given a specified rate of return. Present value takes the future value and applies a discount rate or the interest rate that could be earned if invested. Future value tells you what an investment is worth in the future while the present value tells you how much you’d need in today’s dollars to earn a specific amount in the future.

Future returns are usually compared to a baseline equal to the yield on a U.S. Treasury Bond, rather than zero. This is because Treasurys are considered extremely low risk, and they are used to represent the risk-free rate of return.

Criticism of Present Value

As stated earlier, calculating present value involves making an assumption that a rate of return could be earned on the funds over the time period. In the discussion above, we looked at one investment over the course of one year.

However, if a company is deciding to go ahead with a series of projects that has a different rate of return for each year and each project, the present value becomes less certain if those expected rates of return are not realistic. It’s important to consider that in any investment decision, no interest rate is guaranteed, and inflation can erode the rate of return on an investment.

Example of Present Value

Let’s say you have the choice of being paid $2,000 today earning 3% annually or $2,200 one year from now. Which is the best option?

- Using the present value formula, the calculation is $2,200 / (1 +. 03)1 = $2135.92

- PV = $2,135.92, or the minimum amount that you would need to be paid today to have $2,200 one year from now. In other words, if you were paid $2,000 today and based on a 3% interest rate, the amount would not be enough to give you $2,200 one year from now.

- Alternatively, you could calculate the future value of the $2,000 today in a year’s time: 2,000 x 1.03 = $2,060.

Present value provides a basis for assessing the fairness of any future financial benefits or liabilities. For example, a future cash rebate discounted to present value may or may not be worth having a potentially higher purchase price. The same financial calculation applies to 0% financing when buying a car.

Paying some interest on a lower sticker price may work out better for the buyer than paying zero interest on a higher sticker price. Paying mortgage points now in exchange for lower mortgage payments later makes sense only if the present value of the future mortgage savings is greater than the mortgage points paid today.

How Do You Calculate Present Value?

Present value is calculated by taking the future cashflows expected from an investment and discounting them back to the present day. To do so, the investor needs three key data points: the expected cashflows, the number of years in which the cashflows will be paid, and their discount rate. The discount rate is a very important factor in influencing the present value, with higher discount rates leading to a lower present value, and vice-versa. Using these variables, investors can calculate the present value using the formula:

Present Value=FV(1+r)nwhere:FV=Future Valuer=Rate of returnn=Number of periodsbegin{aligned} &text{Present Value} = dfrac{text{FV}}{(1+r)^n}\ &textbf{where:}\ &text{FV} = text{Future Value}\ &r = text{Rate of return}\ &n = text{Number of periods}\ end{aligned}Present Value=(1+r)nFVwhere:FV=Future Valuer=Rate of returnn=Number of periods

What Are Some Examples of Present Value?

To illustrate, consider a scenario where you expect to earn a $5,000 lump sum payment in five years’ time. If the discount rate is 8.25%, you want to know what that payment will be worth today so you calculate the PV = $5,000/(1 + 0.0825)5 = $3,363.80.

Why Is Present Value Important?

Present value is important because it allows investors to judge whether or not the price they pay for an investment is appropriate. For example, in our previous example, having a 12% discount rate would reduce the present value of the investment to only $1,802.39. In that scenario, we would be very reluctant to pay more than that amount for the investment, since our present value calculation indicates that we could find better opportunities elsewhere. Present value calculations like this play a critical role in areas such as investment analysis, risk management, and financial planning.

The Bottom Line

Present value (PV) is a way of representing the current value of future cash flows, based on the principle that money in the present is worth more than money in the future. Present value is used to value the income from loans, mortgages, and other assets that may take many years to realize their full value. Investors use these calculations to compare the value of assets with very different time horizons.

Сегодня расскажем о трёх понятиях в управлении финансами компании — приведённая стоимость (PV), чистая приведённая стоимость (NPV) и коэффициент дисконтирования. Смысл этих коэффициентов нужно как минимум понимать, как максимум — использовать для принятия решений по сделкам.

Объяснить смысл коэффициентов проще всего на примере. Представьте, что вы хотите купить станок за 10 млн ₽. На нём следующие 5 лет планируете производить и продавать продукцию с чистой прибылью 3 млн ₽ в год.

Сегодня потратите 10 млн ₽, а за последующие 5 лет получите 15 млн ₽. Выгодно?

9 из 10 предпринимателей ответят — да выгодно, можно вкладываться.

Но финансы — точная наука, поэтому лучше всё-таки посчитать. Первое, что нужно понимать, расходуя деньги: рубль, потраченный сегодня, стоит дороже, чем рубль через год.

Почему?

- Из-за инфляции — за рубль сегодня вы можете купить больше, чем за рубль завтра.

- Потому что этот рубль вы можете положить на депозит в банк или купить государственные облигации и получить гарантированную доходность без лишних действий.

Например, на эти 10 млн ₽ можно купить ОФЗ и получить гарантированную доходность 8,75% (для расчётного примера, на федеральные облигации с погашением на 5 лет).

Поэтому каждые будущие заработанные три миллиона надо привести к текущей стоимости. Это финансисты делают с помощью коэффициента дисконтирования.

Так, если вы сегодня купите на 100 ₽ ОФЗ, то через год они превратятся в 108,75 ₽. Значит, нужно посчитать, сколько надо вложить, чтобы через год получить, как с ОФЗ. Для этого используем формулу дисконтирования:

108,75 / (1 + коэф. дисконт. 8,75%) = 100 ₽

Коэффициент дисконтирования мы взяли безрисковый, по ставке купонного дохода облигаций.

Теперь применим коэффициент дисконтирования к нашим будущим 3 млн ₽, которые планируем ежегодно получать в течение последующих 5 лет.

Через год 3 млн превратятся в 3/(1+8,75%)^1 = 2758 тысяч ₽

Через два года 3 млн в текущих деньгах: 3/((1,0875)^2)=3/1,182 = 2537 тысяч ₽

Через три года: 3/((1,0875)^3)=3/1,28614 = 2 333 тысяч ₽

Через четыре года: 3/((1,0875)^4)=3/1,3987 = 2 145 тысяч ₽

Через пять лет: 3/((1,0875)^5)=3/1,521 = 1 972 тысяч ₽

В нашем примере мы предполагаем продажу станка через 5 лет за 1 ₽ или 100% амортизацию, то есть, пять аннуитетных платежей (если мыслить «ипотекой» — погашен основной долг + %).

Итого в течение последующих пяти лет прибыль, которую мы получим, в стоимости сегодняшних денег составит:

2758 + 2537 + 2333 + 2145 + 1972 = 11 745 тысяч ₽

То есть, мы потратили 10 млн и за пять лет заработали 11 433 тысяч ₽ в стоимости денег текущего дня — это и есть PV (приведённая доходность). Теперь посмотрим на NPV (чистая приведённая стоимость):

NPV = PV — инвестиции

NPV = 11 433 — 10 000 = 1433 ₽

Мы получили положительный финансовый результат от деятельности, и это, вроде бы, хорошо. Но есть одно «но».

При расчётах мы использовали безрисковый коэффициент дисконтирования — 8,75. Это гарантированный доход при вложении в низкорискованные инструменты.

Важное правило финансового мира — надёжный «доллар» в будущем стоит дороже, чем рисковый. Можем ли мы быть уверены в том, что в последующие 5 лет будем точно с этого станка получать по 3 млн ежегодно?

Нет, не можем. Тогда и коэффициент дисконтирования надо выбрать другой, сопоставимый с более рисковыми инструментами, например, с ВДО (высокодоходными облигациями). А в случае, когда мы говорим о вложениях в станок, можно говорить об альтернативной ставке доходности в 20-25%. Потому что станок имеет свойство ломаться и морально устаревать.

И если мы применим коэффициент дисконтирования 20%, то получится другая стоимость будущего дохода — 8 972 тысяч ₽. Значит, при ставке дисконтирования в 20% мы получим отрицательную чистую приведённую стоимость проекта:

NPV = 8 972 — 10 000 = -1 082 тысяч ₽

Первое правило при инвестировании средств — чистая приведённая стоимость должна быть положительной. Есть ещё второе правило — считать рентабельность вложений. Рентабельность инвестиций должна быть дороже стоимости капитала, который вы привлекли.

В нашем примере со станком:

Рентабельность инвестиций (за 5 лет) = (15 000 000 — 10 000 000 )/10 000 000 = 50%

Получается 10% без учёта сложного процента. Если деньги, которые вы вкладываете в станок, стоят дороже — делать это нельзя. Вы будете работать на вашего кредитора и продолжать вкладывать свои деньги. Это вторая финансовая аксиома:

Доходность инвестиций > стоимости капитала.

На этих принципах должны приниматься не только решения об инвестициях, но и текущие решения по сделкам, отсрочкам, скидкам.

Чтобы разобраться с вопросом управления финансами в бизнесе, регистрируйтесь на авторский семинар-практикум Ирины Екимовских «Деньги в бизнесе: приумножить и сохранить», 18 поток, 8-9 июня, Москва.

На чтение 14 мин Просмотров 37.6к. Опубликовано 07.09.2021

Расчет приведенной или дисконтированной стоимости может потребоваться в различных случаях. В том числе с 2022 года выполнять его придется всем бухгалтерам, у кого есть договоры аренды, признаваемой неоперационной, и лизинга. Постараемся рассказать простыми словами, что такое приведенная стоимость и как и зачем ее вычислять.

Содержание

- Дисконтирование простыми словами

- Зачем вообще это нужно

- Зачем берется банковская ставка

- Как определить ставку дисконтирования

- Как считать показатели для приведенной стоимости в Excel

- Функция ЧИСТВНДОХ

- Функция ЧИСТНЗ

- Дальнейшие вычисления для арендодателя

- Приведенная стоимость у арендатора

- Таблицы дисконтирования

- Бухгалтерские программы

Дисконтирование простыми словами

Рассмотрим пример

Банк сделал Васе персональное предложение по кредиту на сумму 200 тыс. руб. по ставке 10% годовых, сроком на год. Причем вернуть сумму с процентами можно всю сразу по завершении этого года.

Вася рассказал об этом своему другу Пете. И заметил, что все 200 тыс. руб. ему не нужны, но некоторой суммой он бы воспользовался. Петя предложил Васе взять весь кредит и ссудить часть суммы ему, а он, по прошествии года, вернет ее с такими же процентами.

Вася прикинул свои возможности и понял, что на возврат кредита он сможет набрать через год порядка 120 тыс. руб. Значит, вторую часть – еще 100 тысяч – должен к тому моменту вернуть Петя.

Сколько же нужно сегодня ссудить Пете под 10% годовых, чтобы через год он вернул 100 тысяч?

Считать нужно, исходя из формулы банковского (сложного) процента.

Например, общая сумма к возврату по Васиному кредиту:

S=200*(1+0,10)1 = 220

Степень 1 в формуле означает, что у кредита только один период выплаты – через год. Если бы срок был 2 года – в степень в формулу следовало бы поставить 2. И так далее.

Чтобы узнать, какая сумма, выданная под 10% годовых, через год превратиться в 220, нужно принять 200 тыс. руб. за Х и решить получившееся уравнение.

Х = 220/(1+0,10)1 = 200

А теперь Вася по той же методике посчитает, какая сумма превратится в 100 тыс. руб.

100/(1+0,10)1 = 90,91 тыс. руб.

Вася произвел дисконтирование и получил приведенную стоимость Петиной ссуды к возврату.

А мы запомним формулу дисконтирования:

К

ПС = ————-

(1+ r) t

ПС – приведенная (дисконтированная) стоимость

К – дисконтируемая сумма

r – процентная ставка

t – период кредитования

Зачем вообще это нужно

Продолжим пример

О том, что у Васи есть свободные средства, узнал Федя. Пришел к Васе и сказал:

— Инвестируй в мой бизнес свободные 100 тысяч и через 2 года я выплачу тебе 120 тысяч. Ты компенсируешь проценты, которые заплатишь банку по всему кредиту.

— Я подумаю, — сказал Вася и снова занялся подсчетами.

Потенциальный доход от вложения в бизнес Феди получится:

S=100*(1+ r)2 = 120

Решив уравнение, Вася выяснил, что на таких условиях он выдаст Феде деньги под 9,5% годовых. В то время как сам получит их под 10%. Да и воспользоваться ими сможет только через 2 года.

А вот, если Петя согласится взять еще 100 тысяч и вернуть через 2 года по ставке 10% годовых, то Вася получит:

S=100*(1+ 0,1)2 = 121 (побольше, чем от Феди).

В бытовых ситуациях, как у Васи из примера, можно обойтись базовыми формулами и не долгими подсчетами. Но что делать, если обсчитать надо большой и долгосрочный проект? Где много денежных потоков и двигаться они будут на отрезке времени длиннее, чем 1-2 года?

Есть два способа привести все потоки инвестпроекта к общему знаменателю, чтобы можно было сравнить разные проекты:

- Рассчитать будущую доходность от инвестируемой суммы и сравнить результат по разным проектам. Это будет процесс обратный дисконтированию и называется он компаундинг. (Примерно то, что сделал Вася, оценивая предложение Феди).

- Взять за основу прогнозные данные по получаемым в результате инвестирования денежным поступлениям и дисконтировать на текущий момент. Если, например, два проекта обещают поступления 1 миллион рублей через 3 года, но в результате приведения вложений оказалось, что в первый надо вложить 900 тысяч, а во второй 850, то второй проект можно рассматривать как более предпочтительный.

Зачем берется банковская ставка

Снова приведем пример

Костя выиграл в лотерею. После уплаты налогов у него остался 1 миллион рублей. Костя решил открыть свой бизнес – небольшое кафе. Арендовал помещение, купил оборудование, нанял персонал, сам за всем следил, практически в своем кафе поселился… Через год получил первую чистую прибыль – 50 тысяч рублей.

В то время как на момент открытия кафе можно было положить деньги в банк на депозит по 6% годовых. И получить по окончании года доход в 60 тысяч рублей, миллион обратно в свое распоряжение и все это не особо напрягаясь и с минимальными рисками.

С этим примером мы вплотную подошли к тому, для кого в идеале делается бухгалтерская отчетность по МСФО. А делается она для потенциальных инвесторов, которые, посмотрев на нее, должны принять решение: вложить свои деньги в эту компанию или проще отнести их в банк на депозит?

То есть инвестор, анализируя состояние дел компании по отчетности, подготовленной по принципам МСФО, оценивает выбор между двумя инвестиционными проектами – с компанией и с банком.

А, поскольку, в бухотчетности мы отражаем то, что есть именно на текущий момент, то для информативного отражения, например, расчетов по аренде и лизингу, мы пользуемся вторым способом, позволяющим сравнить разные проекты – дисконтированием. И из этих же соображений часто подставляем в формулу ставку дисконтирования – величину банковского процента.

Как определить ставку дисконтирования

Отметим, что в случае с долгосрочной арендой или лизингом у сторон сделки будет немного разный подход к оценке.

Арендатор (или лизингополучатель) должен показать, что для него взять объект в аренду или лизинг выгоднее, чем взять кредит и купить такой же объект. (Ну, или не выгоднее, и тогда отражение по приведенной стоимости даст убыток). Поэтому арендатор в качестве ставки для подстановки в формулу дисконтирования берет ставку, по которой он мог бы взять кредит на приобретение аналогичного объекта.

Если у арендатора уже есть подобные кредиты – можно опираться на ставку по ним. Если нет – нужно определять по какой ставке арендатор, на дату получения объекта, мог бы взять кредит с аналогичным сроком и обеспечением для приобретения примерно такого же.

Важно! В МСФО процесс выбора ставки дисконтирования гораздо более обусловлен и имеет несколько вариантов расчета. Причем выбранный вариант еще надо обосновать аудиторам. Российские ФСБУ, дублируя необходимость применения дисконтирования, пока не настолько усложнены и можно следовать общим предписаниям стандарта и логике.

У арендо- и лизингодателя ситуация больше похожа на ситуацию Кости, получившего миллион. У Кости заключен договор аренды, куплено оборудование и мебель. Как отбить обратно свой миллион, чтобы подумать, куда его дальше лучше вложить?

Продолжим пример

Костя нашел арендатора, который готов арендовать его кафе. Помещение, соответственно, пойдет в субаренду, а оборудование и мебель – в аренду от самого Кости. Договор заключен на 4 года, для упрощения расчетов примем, что арендатор рассчитывается сразу за год по 250 000 рублей. То есть, через 4 года Костя вернет свой миллион.

При этом у Кости уже есть вложения по объекту аренды:

480 000 – аренда (опять же, чтобы не перегружать пример, будем считать, что Костя оплатил всю сумму на 5 лет авансом);

280 000 – затраты на покупку оборудования и мебели;

40 000 – расходы на монтаж и обслуживание оборудования.

Итого можно определить стоимость инвестиционного вложения Кости – 800 тыс. руб.

То есть, следуя все тем же формулам, выполняется равенство:

800*(1+ r)4 = 1 000 000

Вот эта ставка r, при которой валовая стоимость инвестиции в аренду (будущий 1 миллион) равна справедливой стоимости вложений арендодателя (800 тысяч) и будет ставкой дисконтирования, которая нужна арендодателю. Зависящей от условий конкретного договора и позволяющей сравнивать его с другими подобными договорами.

Для полноты картины следует учесть, что оборудование и мебель, которые вернутся к Косте по окончании срока аренды, возможно, еще будут иметь какую-то ценность. Например, их можно будет продать как б/у, но еще годные к использованию. Поэтому, на практике, нужно эту ценность, называемую негарантированной ликвидационной стоимостью, оценить и добавить в равенство, приплюсовав к поступлениям от аренды.

Допустим, Костя договорился по окончании срока аренды помещения продать оптом находящееся в нем к тому моменту имущество (мебель и оборудование) за 50 000 рублей.

Тогда равенство для вычисления ставки дисконтирования примет вид

800*(1+ r)4 = 1 050 000 (1 000 000 + 50 000)

Отметим также, что на практике решить как уравнение подобное равенство для большого временного отрезка, а потом вычислить дисконтированные величины арендных платежей не так просто. Не всякий и не со всяким калькулятором справится. Поэтому далее мы поговорим о том, какие есть способы упростить расчеты.

Как считать показатели для приведенной стоимости в Excel

Традиционной палочкой-выручалочкой для бухгалтеров в случаях, когда надо дисконтировать, является Excel. В нем имеются функции как для расчета, например, ставки дисконтирования для арендодателя, так и для вычисления самих приведенных сумм.

Функция ЧИСТВНДОХ

С помощью этого средства как раз можно вычислить ставку внутренней доходности для арендодателя (лизингодателя).

Чтобы воспользоваться данным инструментом, нужно внести в лист Excel данные по датам и платежам договора. А в первой строке отразить величину инвестиционных вложений со знаком «-».

Возьмем данные из примера про сдачу в аренду Костиного кафе. Пусть кафе он передал арендатору 01.01.2022, а платит арендатор по истечении года. Для упрощения не станем учитывать негарантированную ликвидационную стоимость.

Далее ставим курсор в свободную ячейку и нажимаем на значок формул. Формула ЧИСТВНДОХ находится в разделе Финансовые. В англоязычном Excel она же называется XIRR.

Вносим данные для расчета, выделяя нужные области. На первое место ставим суммовые значения, на второе – даты

Далее жмем ОК и получаем ставку дисконтирования, с помощью которой арендодателю надо производить вычисления для отражения в отчетности договоров по ФСБУ 25/2018.

Важно!

Переписывать по датам обязательно нужно все платежи по условиям договора. Если у вас, к примеру, договор заключен на 5 лет с платежами ежемесячно, то придется заполнить 60 строк под каждый платеж.

А вот такие параметры как периодичность, аннуитетность – на точность вычислений не влияют. С помощью формулы можно рассчитывать ставку внутренней доходности и в случае, если платежи идут произвольно, и в случае, если их суммы не равные.

Функция ЧИСТНЗ

С помощью этой формулы, зная ставку дисконтирования, можно быстро вычислить чистую стоимость инвестиций в аренду на дату отражения в отчетности. Английская аббревиатура функции XNPV. Эта формула тоже больше подойдет для арендодателя (лизингодателя).

Для вычислений можно завести еще один столбец в табличке, которая получилась из платежей и их дат.

На момент передачи стоимость инвестиций принимаем равной справедливой стоимости вложений в объект аренды или лизинг. Скажем по секрету, что если объект ОС, передаваемый в аренду, учитывался с соблюдением правил приема на баланс, оценки и тестирования на обесценение, то его стоимость при передаче вполне можно считать справедливой.

А далее начинаем вычислять чистую стоимость инвестиций для каждого последнего дня года.

Важно! Если на дату, на которую определяется приведенная чистая стоимость инвестиций, приходится и дата платежа по договору, то сумму платежа нужно вычесть из значения, получившегося по формуле ЧИСТНЗ.

Выбираем значения, начиная от того, на дату которого считаем и далее до конца договора. Даты выбираем соответственно.

Вычитаем из получившегося по формуле значения сумму платежа по договору, чтобы получить справедливое значение на конец дня 31 декабря.

При наступлении следующей даты поступаем так же. Расчеты рекомендуется сохранить для каждого договора.

Дальнейшие вычисления для арендодателя

Используя полученные значения, арендодатель может определить величину дохода по процентам для отражения в учете по правилам ФСБУ 25/2018.

И получившаяся расчетная табличка целиком, на всякий случай.

Приведенная стоимость у арендатора

Описанный далее функционал больше подойдет арендаторам. Например, для вычисления приведенной стоимости платежей по договору.

В принципе, определив ставку дисконтирования, с помощью Excel можно производить расчеты и просто через формулы. Напомним, что значок степени в формуле Excel выставляется как комбинация «^число», например, чтобы возвести в 3-ю степень нужно ввести в формулу «^3».

Например, покажем, какая приведенная стоимость получится у платежей по договору у арендатора Костиного кафе. Допустим, что для покупки всего того, что он арендует у Кости, ему бы понадобилось взять кредит в банке по ставке 11,5% годовых.

Помним, что в данном случае дисконтируется каждый платеж. А t принимает значение количества периодов, оставшихся до платежа.

Если t выражено не в годах, а в более мелких периодах: кварталах или месяцах, то для подстановки в формулу дисконтирования нужно вычислить соответствующую периоду ставку исходя из годовой.

r = ((1 + годовая ставка/100)1/число периодов в году Х 100%

Например, при ежеквартальных платежах в степени будет 1/4

r = ((1 + годовая ставка/100)1/4 Х 100%

Также можно воспользоваться функцией ПС (приведенная стоимость, в английском PV). Помните, что она корректно работает только для единой процентной ставки и фиксированного размера периодического платежа.

Попробуем вычислить приведенную стоимость платежей по договору с помощью функции ПС

Ставка – указываем значение ставки за период платежа. Например, за квартал квартальную, рассчитав ее по предложенной выше формуле.

Кпер – количество периодов, за которые будут производятся платежи до конца договора. Мы вычисляем для всех платежей, поэтому ставим 4.

Плт – фиксированная сумма платежа за период. Если считаем поступления (например, от инвестиций), ставим значение с плюсом. Если считаем выплаты – ставим с минусом.

Бс – будущая стоимость. Желаемый остаток средств после завершения платежей. В данном случае он не нужен. Если ячейка не заполнена, программа автоматом считает 0.

Тип – характеристика выплаты: в начале периода – 1, в конце периода – 0. Если не заполнено, автоматически считается 0 (конец периода). У нас как раз конец периода, поэтому не заполняем.

Когда все внесено, нажимаем Ок.

Как видим, общая сумма дисконтированных платежей, рассчитанная по периодам, и сумма, полученная с помощью функции ПС одинаковы.

ЧПС – еще одна похожая функция. Удобна тем, что можно выбирать любые значения размера платежа из уже внесенных в таблицу.

Полученный результат совпадет с полученным по ПС и из сложения дисконтированных сумм каждого платежа.

Таблицы дисконтирования

Как вы, должно быть, уже успели заметить, дисконтированная сумма всегда меньше приводимой. И чем больше периодов дисконтирования, тем меньше итоговый результат.

То есть, можно сказать, что величина, которую мы дисконтируем, уменьшается в пропорции к количеству периодов и зависит от значения ставки.

Это давно подметили финансисты и высчитали закономерности для разных значений периодов и ставок. В результате мы можем пользоваться таблицами дисконтирования, которые есть в свободном доступе.

По вертикали в таких таблицах обычно идут периоды, а по горизонтали ставки. Единственный минус – ставки, как правило, выражены только в целых числах.

В остальном же работа с таблицами очень проста. Достаточно выбрать строку с нужным количеством периодов и столбец с нужным процентом, а на их пересечении будет ячейка с коэффициентом, на который надо умножить сумму, чтобы получить ее приведенное значение.

Вспомним Васю, который прикидывал, сколько денег дать Пете на 1 год под 10%, чтобы Петя вернул 100 тыс. руб.

Вася мог бы не проводить расчеты, а взять коэффициент из таблицы и умножить на него 100 000.

Бухгалтерские программы

На текущий момент (осень 2021 года) можно найти отдельно написанные программки, предназначенные для проведения вычислений, которые мы описали выше. Сделали их после появления ФСБУ 25/2018 для тех, кто хотел перейти на стандарт раньше установленного срока. Как вы понимаете, особенной популярностью это ПО не пользовалось. Даже то, которое коннектилось с 1С.

Что же касается 1С, то корректно работающий функционал для расчетов с приведенной стоимостью есть в 1С МСФО (там все настроено на МСФО и даже после внедрения ФСБУ логика расчетов все равно может отличаться) и в 1С Управление предприятием 2 (Бюджетирование лизинговых платежей).

Следует ожидать, что разработчики 1С отреагируют на необходимость ведения учета по ФСБУ 25/2018 и к 01.01.2022 появится необходимый функционал и в Бухгалтерии. Как только он появится – мы сразу же подготовим подробную инструкцию со скриншотами по работе с ним.

Автор материала:

Оксана Лим

Содержание

Спрятать

- Формула текущей стоимости

- Пример

- Приведенная стоимость

- Пример приведенной стоимости

- Калькулятор текущей стоимости

- Текущая стоимость ренты

- Расчет текущей стоимости

- Текущая стоимость формулы аннуитета

- Как рассчитать текущую стоимость?

- Что такое метод приведенной стоимости?

- Что такое настоящая формула?

- Является ли PV таким же, как Fv?

- Что такое формула PV и Fv в Excel?

- Связанная статья

Временная стоимость денег говорит о том, что получить что-то сейчас более ценно, чем получить то же самое позже. Финансовые учреждения, банки и инвестиционные фонды используют формулу текущей стоимости. Помимо многочисленных финансовых приложений, анализ текущей стоимости часто используется как компонент других финансовых моделей. В этой статье вы поймете, как в его калькуляторе выполняется расчет формулы текущей стоимости, а также аннуитета и его формулы для его получения.

Формула текущей стоимости

Формула текущей стоимости представляет собой приложение временной стоимости, которое уменьшает будущий денежный поток, чтобы получить его существующую стоимость.

Формула текущей стоимости объединяет текущую стоимость с будущей стоимостью сложных процентов. Начальная сумма известна как текущая стоимость или стоимость PV (сумма, которую вы инвестируете, сумма кредита, сумма, которую вы занимаете, и т. д.). Окончательная стоимость, сокращенно FV, является будущей стоимостью. Другими словами, FV = PV плюс проценты.

Формула сложных процентов такова:

ФВ = ПВ (1 + р/н)nt

Разделив обе части на (1 + r/n)nt,

ФВ = ФВ/(1+р/н)nt

Таким образом, формула текущей стоимости выглядит следующим образом:

ФВ = ФВ/(1+р/н)nt

Где,

- PV = текущая стоимость

- БС = будущая стоимость

- r = процентная ставка (процент ÷ 100)

- n = количество раз, когда сумма увеличивается

- t = время в годах

Значение n варьируется в зависимости от того, сколько раз сумма начисляется.

- n = 1, если сумма плавится ежегодно.

- = 2, если сумма сливается раз в полгода.

- = 4, если сумма сливается ежеквартально.

- n = 12, если сумма сливается ежемесячно.

- = 52, если сумма сливается еженедельно.

- n = 365, если сумма сливается ежедневно.

Пример

Некоторые примеры использования формулы приведенной стоимости

Джонатан занял некоторую сумму в банке по ставке 7% годовых с начислением сложных процентов ежегодно. Если он выплатит свой кредит, заплатив 6,500 долларов в конце 4 лет, то подсчитайте сумму кредита, который он взял? Округлите ответ до ближайших тысяч.

Решение:

Будущая стоимость равна FV = 6500 долларов.

Время t = 4 года.

n = 1 (поскольку сумма сливается ежегодно).

Процентная ставка равна r = 7% = 0.07.

Подставьте все эти значения в формулу текущей стоимости:

ФВ = ФВ/(1+р/н)nt

ПВ = 6500 / (1 + 0.07/1)1 (4) = 6500/(1.07)4 = 5,000 (Ответ: все до ближайших тысяч).

Таким образом, сумма займа = 5,000 долларов США.

Приведенная стоимость

Текущая стоимость (PV) — это текущая стоимость будущих денежных потоков или потока денежных средств при определенной норме доходности. Коэффициент уменьшения будущих денежных потоков и чем выше ставка дисконтирования, тем ниже текущая стоимость будущих денежных потоков.

Другими словами, текущая стоимость показывает, что деньги, заработанные в будущем, не так высоки, как сегодняшний доход.

Вы рассчитываете текущую стоимость, предполагая, что норма прибыли на средства может быть получена в течение срока.

Формула приведенной стоимости (PV) полезна в финансах для расчета фактической стоимости предмета, полученного впоследствии. Форма сложных процентов полезна для получения выражения для текущей стоимости (формула PV).

Пример приведенной стоимости

Допустим, у вас есть выбор: получать 2,000 долларов сегодня и получать 3% годовых или 2,200 долларов через год. Какой вариант лучше?

- Используя формулу текущей стоимости, расчет составляет 2,200 долларов США / (1 + 03).1 = $ 2135.92

- PV = 2,135.92 2,200 доллара США, или минимальная сумма, которую вам необходимо заплатить сегодня, чтобы иметь 2,000 3 долларов через год. Другими словами, если бы вам заплатили 2,200 долларов сегодня и исходя из процентной ставки XNUMX%, этой суммы не хватило бы, чтобы через год вы могли получить XNUMX долларов.

- В качестве альтернативы вы можете рассчитать будущую стоимость 2,000 долларов сегодня через год: 2,000 x 1.03 = 2,060 долларов.

Текущая ставка полезна при оценке будущих финансовых выгод и обязанностей. Следовательно, подумайте, стоит ли будущая скидка при оплате наличными по сравнению с текущей стоимостью более высокой покупной цены. Таким образом, тот же финансовый расчет применяется к автокредитам под 0%.

Калькулятор текущей стоимости

Если вы знаете норму прибыли, калькулятор приведенной стоимости может помочь вам определить текущую стоимость потока денежных средств или будущих платежей. Тем не менее, большая часть мировой экономики формируется на расчете будущей стоимости. Это также важно при определении того, сколько денег нужно инвестировать сегодня для достижения конкретной цели в будущем.

Однако теперь, помня об этом, мы рассмотрим, что представляет собой текущая стоимость формулы аннуитета.

Текущая стоимость ренты

Текущая стоимость аннуитета представляет собой денежную стоимость всех будущих платежей, умноженную на определенную ставку дисконтирования. Таким образом, если вы решите продавать будущие платежи за наличные, знание этого метода может помочь вам оценить стоимость вашего аннуитета или структурированного урегулирования. Следовательно, высокие ставки дисконтирования уменьшают существующую стоимость вашего аннуитета.

Пример текущей стоимости аннуитета

Предположим, что человек может получить ренту с выплатой 50,000 25 долларов в течение следующих 6 лет при ставке дисконта XNUMX %, или паушальный платеж в размере 650,000 XNUMX долларов США. Какой лучший вариант? Текущая стоимость аннуитета выглядит следующим образом:

Текущая стоимость

=$50,000×0.06 1−((1+0.06) 25)

= 639,168 долларов США

Следовательно, текущая стоимость аннуитета представляет собой текущую стоимость будущих аннуитетных платежей на основе определенной нормы прибыли или ставки дисконтирования. Следовательно, чем выше ставка дисконтирования, тем меньше текущая стоимость аннуитета.

Расчет текущей стоимости

Как указывалось ранее, для оценки приведенной стоимости в расчетах необходимо:

- Определить будущую стоимость. Предположим, что это 100 долларов.

- Также определите процентную ставку. Представьте, что это 8%.

- Определитесь с количеством периодов. Давайте сделаем два.

- Добавьте 1+процентная ставка к будущей стоимости.

- В нашей ситуации это будет: 1+0.08 = 85.73 доллара.

Следовательно, теперь вы знаете, как рассчитать текущую стоимость будущего дохода с помощью нашего калькулятора текущей стоимости.

Вычисления текущей стоимости тесно связаны с другими формулами, такими как текущая стоимость аннуитета. Аннуитет относится к ряду равных платежей или поступлений, которые мы должны платить поровну, таких как арендные платежи или кредиты. Таким образом, это приводит к несколько другому уравнению.

Вычисления текущей стоимости тесно связаны с другими формулами, такими как текущая стоимость аннуитета. Аннуитет относится к ряду равных платежей или поступлений, которые мы должны платить поровну, таких как арендные платежи или кредиты. Это приводит к несколько другому уравнению.

Вы можете использовать расчет приведенной стоимости, чтобы определить, получите ли вы больше денег, взяв единовременную сумму сейчас или аннуитет, распределенный в течение нескольких лет.

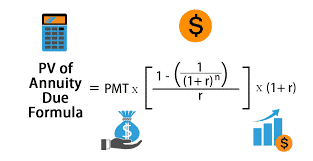

Текущая стоимость формулы аннуитета

Текущая стоимость обычного аннуитета, в отличие от причитающегося аннуитета, рассчитывается следующим образом. (В отличие от причитающейся ренты, по обычной ренте проценты выплачиваются в конце периода, а не в его начале.)

где:

- P = Текущая стоимость аннуитетного потока

- PMT = сумма каждого аннуитетного платежа в долларах

- r = процентная ставка (также известная как ставка дисконтирования)

- n = количество периодов, в течение которых будут производиться платежи

С аннуитетным платежом, при котором платежи производятся в начале каждого периода, поэтому формула немного отличается. Кроме того, чтобы найти значение причитающегося аннуитета, просто умножьте приведенную выше формулу на коэффициент (1 + r):

Как рассчитать текущую стоимость?

PV=FV/(1+i)n — это формула текущей стоимости, которая также делит будущую стоимость FV на коэффициент 1 + I для каждого периода между текущей и будущей датами. Для расчета PV введите следующие числа в калькулятор текущей стоимости: FV — это сумма будущей стоимости. t – количество периодов времени (лет) в формуле.

Что такое метод приведенной стоимости?

Таким образом, метод чистой приведенной стоимости является методологией определения рентабельности конкретного проекта. Он также принимает во внимание временную ценность денег. Стоимость будущих денежных потоков будет ниже стоимости сегодняшних денежных потоков. В результате, чем больше денежный поток, тем ниже стоимость.

Что такое настоящая формула?

Таким образом, формула текущей стоимости объединяет текущую стоимость и будущую стоимость сложных процентов. Следовательно, начальная сумма известна как текущая стоимость или PV (сумма инвестирования, сумма кредита, сумма займа и т. д.). Кроме того, окончательная сумма — это будущая стоимость, сокращенно FV. Другими словами, FV = PV плюс проценты.

Является ли PV таким же, как Fv?

Текущая стоимость – это сумма денег, которую необходимо инвестировать сейчас, чтобы достичь определенной цели в будущем. Будущая стоимость — это сумма денег, которая будет добавлена к этой сумме с течением времени, если она будет инвестирована. Сумма, которую вы должны инвестировать сейчас, чтобы получить будущую стоимость, и есть текущая стоимость.

Что такое формула PV и Fv в Excel?

Функция FV — это финансовая функция, которая сообщает вам, сколько будут стоить инвестиции в будущем, если вы знаете, сколько процентов они принесут и как часто будут производиться платежи. Функция PV говорит вам, сколько стоит инвестиция прямо сейчас.

Связанная статья

- Калькулятор фондового рынка: посмотрите, как может расти ваш рынок

- Самодовольство: определение, значение и цитаты

- GRAT: определение, преимущества и примеры аннуитетного траста доверителя

- Полное руководство по единовременным выплатам и инвестированию (обновлено!!!)

Приведенная стоимость (PV) — это текущая стоимость будущей суммы денег или потока денежных потоков при заданной норме прибыли. Текущая стоимость принимает будущую стоимость и применяет ставку дисконтирования или процентную ставку, которую можно было бы получить, если бы вложили средства.

Отсюда, что такое хорошая приведенная стоимость? Теоретически NPV — это «хорошо». если он больше нуля. 2 В конце концов, расчет чистой приведенной стоимости уже учитывает такие факторы, как стоимость капитала для инвестора, альтернативные издержки и устойчивость к риску через ставку дисконтирования.

Что такое текущая стоимость FM? текущая стоимость (PV) (1) Понятие о том, что стоимость денег меняется с течением времени и что доллар сегодня стоит больше, чем доллар когда-нибудь в будущем. (2) Дисконтированная стоимость потока будущих денежных потоков на основе ожидаемой нормы прибыли.

Дополнительно Где используется текущая стоимость? Первоначальная сумма заемных средств (текущая стоимость) меньше общей суммы денег, выплаченных кредитору. Расчеты текущей стоимости и аналогичные расчеты будущей стоимости используются для кредиты, ипотечные кредиты, аннуитеты, фонды погашения, бессрочные, облигации и многое другое.

Чем отличается рыночная стоимость от текущей стоимости? Внутренняя ценность чистая текущая стоимость, приблизительно рассчитанная с поправкой на инфляцию, после уплаты налогов, дисконтированные денежные потоки от настоящего момента до бесконечности. … Рыночная стоимость – это цена акций, которую покупатели готовы заплатить в настоящее время.

Что означает NPV за 5 лет?

Если проект приносит доход за пять лет, вы рассчитываете эту цифру для каждого из этих пяти лет. Затем сложите их вместе. … Его норма прибыли, которую ожидают инвесторы, или стоимость заимствования денег. Если акционеры ожидают доходности 12%, это ставка дисконтирования, которую компания будет использовать для расчета NPV.

Чем выше NPV, тем лучше? Положительная NPV означает, что инвестиции стоит, значение NPV, равное 0, означает, что приток равен оттоку, а отрицательное значение NPV означает, что инвестиции не подходят для инвестора.

Как вы сравниваете NPV? Сравнение чистой приведенной стоимости

Если значения NPV достаточно близки друг к другу, попробуйте разделить NPV каждого проекта на его первоначальные затраты. Это дает вам значение, известное как «индекс прибыльности» — сколько прибыли вы получите на каждый вложенный доллар.

Как рассчитать PV в Excel?

Приведенная стоимость (PV) — это текущая стоимость ожидаемого будущего потока денежных средств. PV можно относительно быстро рассчитать с помощью Excel. Формула для расчета PV в Excel: = ТС (ставка, кол-во, вып., [Fv], [тип]).

Также Какова текущая стоимость актива? Что такое текущая стоимость? Текущая стоимость (PV) актива обычно рассчитывается как стоимость потока его будущих денежных потоков, дисконтированных с заданной нормой прибыли.

Что такое таблица приведенной стоимости и как ею пользоваться?

Определение: Таблица приведенной стоимости — это инструмент, который помогает аналитикам рассчитать PV денежной суммы, умножив ее на коэффициент, найденный в таблице.

Что такое формула NPV в Excel? Формула NPV. Важно точно понимать, как работает формула чистой приведенной стоимости в Excel, и стоящие за ней математические операции. ЧПС = F / [(1 + r) ^ n] где PV = текущая стоимость, F = будущий платеж (денежный поток), r = ставка дисконтирования, n = количество периодов в будущем основано на будущих денежных потоках.

Что лучше NPV или IRR?

Если ставка дисконтирования неизвестна или по какой-либо причине не может быть применена к конкретному проекту, IRR имеет ограниченное значение. В подобных случаях Метод NPV превосходит. Если NPV проекта больше нуля, он считается финансово выгодным.

Что такое PVA в бухгалтерском учете?

Анализ ценности процесса (PVA) — это проверка внутреннего процесса, который предпринимают предприятия, чтобы определить, можно ли его оптимизировать. PVA смотрит на то, что хочет клиент, а затем спрашивает, необходим ли шаг в процессе для достижения этого результата.

Что такое PV и NPV? Текущая стоимость (PV) равна текущая стоимость будущей денежной суммы или потока денежного потока при заданной норме доходности. Между тем, чистая приведенная стоимость (NPV) — это разница между текущей стоимостью денежных поступлений и текущей стоимостью оттока денежных средств за период времени.

Как получить PV из NPV? Если у проекта только один денежный поток, вы можете использовать следующую формулу чистой приведенной стоимости для расчета NPV:

- NPV = Денежный поток / (1 + i)^t — первоначальные инвестиции.

- NPV = сегодняшняя стоимость ожидаемых денежных потоков — сегодняшняя стоимость инвестированных денежных средств.

- ROI = (Общая выгода — общие затраты) / общие затраты.

Как вы используете NPV?

Как использовать формулу NPV в Excel

- = NPV (ставка дисконтирования, серия денежных потоков)

- Шаг 1. Установите ставку дисконтирования в ячейке.

- Шаг 2: Создайте серию денежных потоков (должны быть в последовательных ячейках).

- Шаг 3: Введите «= ЧПС (« и выберите ставку дисконтирования », затем выберите ячейки движения денежных средств и«) ».

Как написать NPV в Word? Пример использования функции NPV: Шаг 1: Установите ставку дисконтирования в ячейке. Шаг 2: Установите серию денежных потоков (должны быть в последовательных ячейках). Шаг 3: Добрый «=ЧПС(«и выберите ставку дисконтирования «», затем выберите ячейки денежного потока и «)».

Что делать, если NPV отрицательный?

Если рассчитанная ЧПС проекта отрицательна (<0), ожидается, что проект принесет компании чистый убыток. В результате и согласно правилу компания не должна заниматься проектом.

Что лучше NPV или IRR? Если ставка дисконтирования неизвестна или по какой-либо причине не может быть применена к конкретному проекту, IRR имеет ограниченное значение. В подобных случаях Метод NPV превосходит. Если NPV проекта больше нуля, он считается финансово выгодным.

Что такое NPV в Excel?

Чистая текущая стоимость | Понимание функции NPV. Правильная формула NPV в Excel использует функцию NPV. чтобы рассчитать текущую стоимость ряда будущих денежных потоков и вычесть первоначальные инвестиции.

Как вы используете NPV в Excel? Формула NPV. Важно точно понимать, как работает формула чистой приведенной стоимости в Excel, и стоящие за ней математические операции. ЧПС = F / [(1 + r) ^ n] где PV = текущая стоимость, F = будущий платеж (денежный поток), r = ставка дисконтирования, n = количество периодов в будущем основано на будущих денежных потоках.

Как рассчитать EMI в Excel 2010?

Формула здесь =PMT(E8/E7,E7*E6,-E5)

- Ставка представляет собой проценты, разделенные на платеж/год,

- nper – это срок кредита, умноженный на количество платежей.

- pv — это сумма кредита со знаком минус впереди. Знак минус означает, что это деньги, которыми вы владеете.