Как перевести деньги со счета на карту

Перевод можно осуществить с помощью браузера и полной версии интернет-банкинга, либо используя фирменное мобильное приложение для бизнеса.

- Войти в личный кабинет Сбербанк Бизнес Онлайн, используя логин и пароль.

- Перейти в раздел «Платежи и переводы».

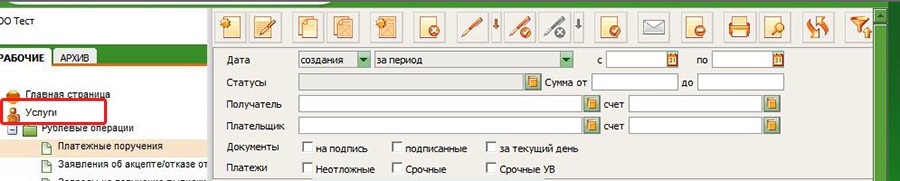

- Выбрать «Услуги» или «Товары», в зависимости от цели перевода.

- Выбрать «Платёжное поручение».

- Перейти во вкладку «Создать».

- Заполнить поля: сведения об отправителе и получателе, номер карты получателя, дата составления платежного документа и др.

- Подтвердить перевод средств кодом из СМС или заверить электронной подписью.

Переводя деньги на свою личную карту – за транзакцию не нужно отчитываться перед ФНС. Если деньги переводятся на карту Сбербанка или другой финансовой организации физическому лицу в качестве оплаты услуги, потребуется полное оформление: удержать и перевести в бюджет НДФЛ и страховые взносы, при оплате купленных товаров достаточно заполнить закупочный акт.

После выполнения указанных выше пунктов – платёж будет передан в банк, а деньги поступят на счёт адресата в ближайшее время. Если необходимо, к платежному документу можно прикрепить комментарий. Также можно сохранить платежный документ, если требуется периодически переводить средства по указанным в нем реквизитам.

Комиссии и ограничения за перевод

В сутки перевод с расчетного счета на карту физического лица не должен превышать лимит – 150 тысяч рублей. Если нужно превысить данный лимит – индивидуальному предпринимателю придется сообщить об этом представителю банка заранее. Иначе платеж, превышающий установленный лимит – не пройдет, а сотрудник банка свяжется с клиентом для уточнения информации о переводе. Обычно для рассмотрения запроса на перевод, выходящий за дневной лимит – требуется некоторое время.

При переводе денег со счёта юридического лица на счет физ. лица взимается комиссия:

- до 150 тысяч рублей – 0,5%;

- 150-300 тысяч рублей – 1%;

- 1,5-5 млн рублей – 3%;

- от 5 млн рублей – 6%.

Ознакомиться с тарифами Сбербанки Бизнес Онлайн и комиссией на переводы денежных средств можно на официальном сайте банка, прямая ссылка: sbbol_181119.pdf

Возможные причины отказа

Самая популярная причина отказа в проведении платежа со счета на карту – платежное поручение заполнено с ошибками: неправильно указаны реквизиты или сумма платежа превышает размер имеющихся средств на счету компании. Также в денежной трансляции может быть отказано одной из приведенных ниже причин.

Системный сбой – иногда платёжные системы «зависают». В этом случае потребуется перезагрузка страницы, возможно, повторное заполнение платежного поручения. Иногда осуществление денежных транзакции временно приостанавливается по причине технических неполадок на стороне банка, спустя какое-то время проблема исчезает. Обычно о таких временных сбоях предупреждают заранее – информация отображается на главной странице интернет-банкинга.

Превышен дневной лимит – одна из возможных причин отказа в проведении платежа со счета на карту. Как было сказано выше – за день можно переводить не более 150 тысяч рублей. В случае, если необходимо перевести большую сумму, необходимо связаться со службой поддержки корпоративных клиентов Сбербанка для подтверждения транзакции, превышающей установленный лимит.

Платеж может не пройти в том случае, если счёт организации арестован или заблокирован. Такое может произойти тогда, когда компания участвует в судебных разбирательствах, либо по корпоративному счету образованна денежная задолженность перед банком или Федеральной налоговой службой.

При подозрительных платежах банк может запросить дополнительную информацию у клиента (в соответствии с ФЗ №115). Например, на корпоративный счет поступают крупные переводы, клиент их тут же обналичивает или выводит на свою личную карту, либо карту, принадлежащую другому физическому лицу.

Чтобы у банка и налоговой не возникало вопросов, перевод с расчётного счета на карту физлица должен иметь законное назначение. Согласно правилам Банка России, расчётный счёт ИП можно использовать только для операций, напрямую связанных с его деятельностью. Вы можете переводить зарплату сотрудникам, расплачиваться по договорам с поставщиками, оплачивать аренду помещения, закупать расходные материалы, оборудование и так далее — главное, чтобы переводы были зафиксированы в документах.

А вот оплачивать собственные покупки, которые не связаны с бизнесом, с предпринимательского счёта не стоит. Могут возникнуть сложности при расчёте налога на упрощённой системе налогообложения «Доходы минус расходы» и если товар окажется некачественным, так как на покупки для бизнеса не распространяется действие закона о защите прав потребителей. Зато можно перевести деньги с расчётного счёта на личный — и свободно тратить заработанные деньги. Главное, чтобы карта была оформлена на имя ИП.

При переводе со счёта важно указывать назначение платежа — на что идут деньги: зарплату, оплату аренды или услуг либо перевод на личные нужды.

По реквизитам в интернет-банке СберБизнес. Зайдите в личный кабинет и выберите пункт «Заплатить контрагенту». В открывшейся форме укажите сумму платежа и счёт для зачисления. Отметьте, что операция не облагается НДС.

С пакетом услуг «Только для ИП» от СберБизнеса предприниматели могут переводить физлицам до 500 тысяч рублей каждый месяц, вносить наличные через банкомат — до 100 тысяч рублей каждый месяц без комиссии, а также пользоваться сервисами для ведения бизнеса абсолютно бесплатно.

Переводы с расчётного счёта предпринимателя на личный налогом не облагаются. А при переводе другим физлицам налоги придётся заплатить.

Если оплачиваете работу или услугу по договору ГПХ, например перечисляете гонорар копирайтеру, надо заплатить НДФЛ — 13%, если это налоговый резидент, и 30%, если нет. А также взносы: пенсионные и за медицинское страхование.

Если сотрудничали с самозанятым, например через гражданско-правовой договор или трудовое соглашение, то перечислять НДФЛ и страховые взносы не нужно: самозанятый должен сам платить налоги и по желанию делать взносы в Пенсионный фонд. Но прежде чем переводить средства, проверьте, подходит ли исполнитель под критерии налогового режима и зарегистрирован ли он в качестве самозанятого.

Если расплачиваетесь за товар, страховые взносы не начисляются, а НДФЛ платит само физлицо. При оплате за аренду ИП также не платит страховые взносы, но удерживает НДФЛ.

Чтобы не платить НДФЛ, иногда ИП переводят деньги на личную карту и рассчитываются с контрагентами. Это рискованно: за такими операциями следят банки и налоговики. Если проверяющие докажут, что перевод между картами физлиц — на самом деле оплата услуг, предпринимателю доначислят НДФЛ. А если не заплатить НДФЛ или перечислить только часть суммы, то ИП ждёт штраф 20–40% от неоплаченной суммы.

Самый быстрый способ оплатить работу контрагента — перевести деньги ему на карту. Например, с бизнес-карты СберБизнеса можно переводить деньги на другие карты Сбера — как бизнес-карты, так и карты физических лиц. Для перевода понадобится только номер карты получателя — заполнять номер счёта, имя, ИНН и другие данные не надо. Деньги зачисляются мгновенно. ИП может посмотреть детали операции в СберБизнесе, а физлицо — в СберБанк Онлайн.

— Банки часто удерживают комиссию за переводы физлицам — до 2% и более. Размер комиссии зависит от политики банка и суммы перевода. Чтобы сэкономить, некоторые предприниматели переводят деньги с расчётного счёта на личную карту и указывают в назначении платежа «Зарплата». Банк может отказать в таком переводе под предлогом незаконности действий — ИП не может платить зарплату самому себе.

Сэкономить на комиссиях поможет пакет услуг «Только для ИП». Подключив его, предприниматели могут переводить физлицам до 500 тысяч рублей в месяц, а ещё — вносить наличные через банкомат без комиссии до 100 тысяч рублей и бесплатно пользоваться небанковскими сервисами.

— При регулярном обналичивании крупных сумм со счёта ИП банк может потребовать подтверждение расходов. Если вы вовремя не предоставите чеки и другие подтверждающие документы, банк может на время заблокировать счета.

Часто предприниматели переводят деньги с бизнес-счетов на личные карты, чтобы тратить их и на рабочие, и на личные нужды. Это не запрещено, но есть нюансы. Банки обязаны соблюдать закон 115-ФЗ, который помогает бороться с незаконным выводом денег. Поэтому банк может отслеживать операции по переводам ИП на личные счета и в случае подозрений запросить у предпринимателя разъяснения. Что делать в такой ситуации?

Расскажите банку о бизнесе

Обычно банк оценивает деятельность клиента и бизнес-модель в целом. Если вы работаете без сотрудников и подрядчиков, а суммы поступлений соответствуют масштабам и виду деятельности, вы можете переводить себе на карту почти 100% оборота. Банк также может оценить, на что чаще всего уходят деньги. Например, если деятельность предполагает постоянное перемещение на автомобиле и вы часто расплачиваетесь личной картой в АЗС и магазинах запчастей, вопросов не возникнет.

Тщательно выбирайте партнёров

Если переводы на ваш счёт приходят от надёжных партнёров и соответствуют деятельности, у банка не будет претензий, какую бы сумму вы ни переводили на личную карту. Однако если контрагенты оказались под подозрением, вас могут проверить, даже если переводов на карту не было.

Работайте по своему коду ОКВЭД

Если вам переводят деньги за услуги и товары, которых нет в вашем коде экономической деятельности, у банка могут возникнуть вопросы.

Сохраняйте все документы по сделкам

Если вы расплачиваетесь наличными, сохраняйте документы, подтверждающие эти операции, — чеки, счета, акты, накладные, договоры.

Владельцы бизнеса и предприятий для повышения эффективности своей деятельности могут подключить сервис Сбербанк Бизнес Онлайн. Он дает возможность контролировать баланс и управлять деньгами, в том числе переводить средства со счета на карту физ. лица.

Перевод средств со счета ИП на карту физического лица в Сбербанке

Очень просто перевести деньги со своего счета на карту через Сбербанк Бизнес Онлайн. Для начала пользователю необходимо пройти процедуру регистрации в отделении банка. Онлайн-сервис для организаций и ИП отличается от интернет-банка для частных клиентов. Услуга подключается после предоставления в представительство банка пакета документов. Перечень необходимых бумаг можно уточнить у менеджера.

После получения сведений учетной записи клиент может в любое время авторизоваться в личном кабинете сервиса, совершать платежные операции и контролировать баланс. Владельцу бизнеса не придется для каждой расходной операции посещать банковское отделение.

Через Сбербанк Бизнес Онлайн

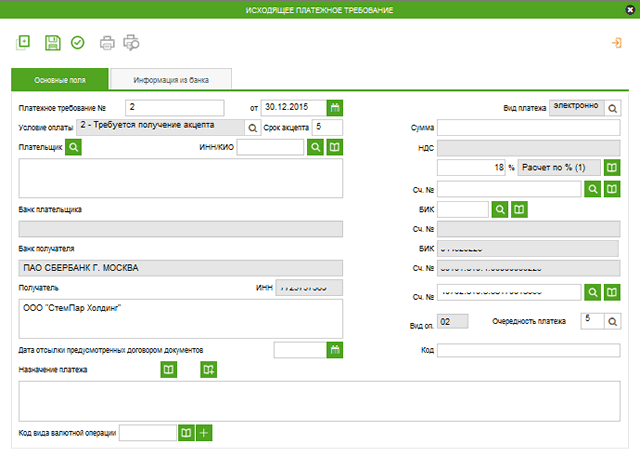

Инструкция для перевода средств со счета ИП на карту:

- войти в онлайн-сервис;

- выбрать раздел «Услуги»;

- сформировать платежное поручение контрагенту;

- ввести сумму перевода;

- указать счет, с которого списываются деньги;

- заполнить поле БИК банка, после чего автоматически отобразися название банка и корреспондентский счет;

- ввести полные реквизиты карточного счета;

- в графе «Назначение платежа» указать цель перевода денег;

- подтвердить операцию СМС-кодом.

Деньги могут быть переведены на карту индивидуального предпринимателя, при этом он выступает ее держателем как физическое лицо. В назначении платежа вводится текст «На личные нужды». Представлять отчет в налоговый орган о расходованных средствах в таком случае не нужно.

Если средства переводятся на карточки других лиц, в назначении платежа обязательно следует указать цели перевода и подготовить соответствующие документы.

Иногда совершить оплату не удается. Отказ в проведении операции может произойти по следующим причинам:

- Недостаточно средств, возможно, отправитель не учел размер комиссии.

- Превышение суточного лимита по расходным операциям. В таком случае перечислить деньги можно на следующий рабочий день.

- Наложение ареста на счета по запросу судебных приставов ограничивает доступ к средствам. Воспользоваться деньгами можно только после снятия ограничения. Обратитесь к приставу и уточните причину ареста.

- В редких случаях деньги невозможно перечислить из-за технического сбоя. Попробуйте повторить операцию через некоторое время.

Важно! Получатель должен сообщить отправителю сведения о своем карточном счете. Узнать их можно по телефону «горячей линии», в личном кабинете пользователя либо в ближайшем отделении банка.

Деньги поступают физ. лицу в течение одного рабочего дня. Максимальный срок зачисления – 3 суток.

Дистанционный сервис пока не пользуется широкой популярностью среди индивидуальных предпринимателей. Однако пользователи, которые подключили услугу, отмечают удобство сервиса и понятный интерфейс.

Через отделение

Сообщите сотруднику банка о намерении перевести средства. Специалист самостоятельно заполнит форму платежного поручения, клиенту останется лишь оплатить комиссионный сбор.

Комиссии

Перевод средств со счета ИП на его собственные карты осуществляется без комиссии. Также бесплатно переводятся деньги на карточку третьего лица, если пластик оформлен в том же отделении, где открыт расчетный счет ИП.

Перечисление на карту другого лица потребует оплаты комиссии в отделении в размере 1,5%. Установлены ограничения: минимальный размер сбора – 30 рублей и максимальный – 1 000 рублей.

Через дистанционный сервис отправлять средства можно с меньшей комиссией, составляющей 1%. Интернет-банк позволяет экономить не только время, но и деньги.

Перевод с расчетного счета организации на карту

- перечисление заработной платы;

- выдача подотчетной суммы;

- перевод заемных средств;

- плата за товары или услуги, предоставляемые физическим лицом.

Через Сбербанк Бизнес Онлайн

Если у предприятия расчетный счет открыт в Сбербанке, то все расходные операции можно совершать через онлайн-сервис в считанные минуты. Для повторяющихся платежей можно сохранить шаблон и при следующей транзакции не тратить время на заполнение реквизитов.

Алгоритм действий для перечисления средств:

- Войдите в личный кабинет сервиса.

- Выберите раздел «Услуги».

- Найдите категорию «Платежные поручения» и кликните клавишу «Создать».

- Укажите номер БИК, в полях автоматически заполнется наименование банка и корреспондентский счет.

- Заполните реквизиты карточного счета получателя.

- Введите сумму платежа.

- Подтвердите операцию кодовой комбинацией, указанной в СМС-сообщении.

Заполнение полных реквизитов получателя занимает много времени. Поэтому при длительном сотрудничестве с контрагентом рекомендуется сохранять его реквизиты. В дальнейшем для проведения платежа нужно будет указывать только сумму.

Чек о проведенной операции сохраняется в личном кабинете пользователя. При необходимости его можно легко найти и распечатать.

Через отделение

Для перевода средств на карточку физического лица посетите филиал банка. Отправителю при себе необходимо иметь документ, удостоверяющий личность. Специалисту Сбербанка передаются данные реквизитов получателя, и сообщается сумма платежа.

В среднем деньги поступают на карточку получателя через 1-3 рабочих дня. Комиссия за перевод при обслуживании в отделении выше, чем при использовании интернет-сервиса.

Комиссии

Размер комиссионного сбора за перевод денег со счета юридического лица на карту физ. лица зависит от суммы платежа. Следует учитывать ежесуточный расходный лимит, если сумма платежа выше, система не пропустит перевод.

За переводы до 300 тысяч рублей удерживается 0,5%, от 300 тысяч рублей до 1,5 млн рублей – 1,5%. Максимальный размер сбора – 4% для сумм, превышающих 5 млн рублей.

Перевод средств со счета на счет

Если требуется перевести деньги со счета организации на счет других предприятий или пользователей, то операция проводится по схожему алгоритму. При использовании сервиса Сбербанк Бизнес Онлайн нужно выполнить ряд действий:

- Авторизоваться в личном кабинете.

- В разделе «Услуги» сформировать платежное поручение.

- Если реквизиты получателя уже есть в справочнике, заполняется только сумма перевода.

- При отсутствии реквизитов получателя в базе банка необходимо заполнить вручную все сведения.

- Подтвердить платеж СМС-кодом.

В отделении Сбербанка платеж проводится при предъявлении паспорта и указании полных реквизитов счета получателя.

Таким образом, дистанционный интернет-сервис для владельцев бизнеса позволяет экономить время на совершение платежей и переводов. Деньги можно быстро перечислить на карточку физ. лица по реквизитам, для этого потребуется только устройство с выходом в интернет.

В работе юридических лиц и ИП, нередко возникает необходимость перевода денежных средств с расчетного счета на карту физического лица. Это может быть связано с оплатой:

- партий товара, если поставщику или клиенту удобно получить деньги таким способом;

- услуг частных лиц;

- заработной платы работникам без использования зарплатного проекта;

- расходов сотрудников компании, связанных с текущей деятельностью.

Сервис Сбербанк Бизнес Онлайн позволяет осуществить такой платеж без лишних сложностей.

Как оформить перевод средств

Зайдите в аккаунт, и на главной странице выберите пункт «Платежи и переводы». В выпадающем списке перейдите по ссылке «Платеж контрагенту». Она находится в первом столбце в верхней строке.

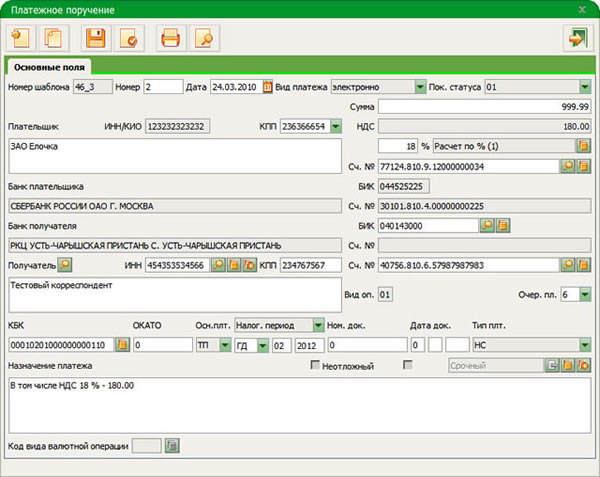

Перед вами откроется форма платежного поручения, которую необходимо заполнить, указав:

- данные об отправителе;

- дату создания;

- вид ПП и его порядковый номер;

- один из ваших счетов для списания;

- перечисляемую сумму.

В поле «Получатель» необходимо выбрать контрагента из выпадающего списка. Если перевод этому лицу или по номеру карты осуществляется впервые, необходимо добавить контакт в список. Для этого нажмите знак «+» около поля, и перед вами откроется форма «Добавить контрагента», в которую необходимо внести данные получателя платежа. После того, как вы заполните поля и нажмете кнопку «Добавить», система запомнит данные и внесет их в список контрагентов. Теперь переводить деньги на карту этого лица будет проще, не придется вводить информацию вручную при каждом платеже.

После того как вы нажали кнопку «Добавить» система предложит проверить введенные данные, с ними можно ознакомиться в информационном окне и просто закрыть его.

Сколько стоит совершение платежа

За перевод денег с расчетного счета на карту Сбербанк взимает комиссию, размер которой зависит от общего объема совершения подобных платежей. Тарифы банка вы можете посмотреть в форме платежного поручения по соответствующей ссылке, или ориентироваться на следующие цифры:

- при переводе до 300 000 рублей – 0,5%

- до 1500000 – 1,5%;

- до 5 миллионов – 2,0%;

- более 5 миллионов – 4,0%.

Система позволяет переводить сумму, в любое время суток. Для этого не придется ехать в банк, вы экономите собственное время и обеспечиваете безопасность средств.

Перевод денег на карту клиента Сбербанка будет выполнен в тот же день, часто всего через несколько минут средства зачисляются на счет получателя. Если выполняется перевод на карту другого банка, ожидание может составить до 2-3х рабочих дней.

При работе с другими банками необходимо ознакомиться со специальными тарифами.

Причины отказа в создании платежного поручения

После того, как все поля заполнены, на этапе создания платежного поручения, банк может отказать в его формировании на основании следующих причин:

- не хватает средств на расчетном счету, значит нужно либо пополнить его, либо уменьшить сумму платежа;

- счета заблокированы, это иногда происходит в результате судебных разбирательств;

- технические проблемы, система может зависнуть или на сайте проводятся технические работы, перезагрузите страницу или компьютер или дождитесь завершения действий на сайте;

- некорректно введены данные, нужно вернуться к заполнению формы, еще раз внимательно проверить и исправить ошибки.

Когда система примет платежное поручение, и оно будет создано, можно переходить к этапу наложения подписи.

Подписание платежного поручения

Подпись накладывается путем получения СМС кода на мобильный номер, зарегистрированный в системе. Нажав на форме платежного поручения кнопку «Создать», вы попадете на информационную страницу, где можно тщательно проверить введенные данные. В правом верхнем углу, посвященному подписанию документа, нажмите оранжевую кнопку «Получить СМС код», введите его в открывшееся поле и нажмите кнопку «Отправить в банк». После этого в окне отразится статус «Платежное получение отправлено», который означает, что документ принят в обработку системой.

Отслеживайте статусы документа в списке платежных поручений или на его информационной странице.

Как создать шаблон?

Если предполагается переводить платеж этому контрагенту регулярно, стоит создать шаблон платежа. Для этого сразу после отправки найдите в верхнем правом углу страницы кнопку «Создать шаблон» и нажмите на нее. Заполните поля открывшейся формы и нажмите кнопку «Создать». Шаблон появится в списке уже существующих, на специальной странице.

Теперь проводить платеж можно в несколько кликов, выбрав этот шаблон, изменив в нем сумму или расчетный счет, с которого списываются деньги. Сервис Сбербанка позволяет существенно экономить время на совершении финансовых операций.

Деятельность ИП и юридических лиц связана с необходимостью отправлять деньги физическим лицам. Как перевести нужную сумму с расчетного счета? Может ли предприниматель отправить перевод на собственную карту? Какая комиссия будет удержана за совершение этой операции? Разбираемся в нюансах вместе.

Перечисление денег со счета частному лицу

Сбербанк Бизнес Онлайн позволяет предпринимателям направлять средства как юридическим, так и физическим лицам. Для этого необходимо на главной странице слева выбрать пункт «Создать», а затем вкладку «Платеж контрагенту». В открывшейся форме требуется указать сумму платежа, счет зачисления, дату отправки, а также отметить, что данная операция не облагается НДС. Получателя можно добавить либо выбрать из списка имеющихся контактов.

Чтобы подписать платежное поручение, нажмите «Получить смс-код». На номер мобильного телефона, зарегистрированного в системе, поступит сообщение. Кодовую комбинацию из него нужно ввести в специальное поле. Проверьте правильность указанных данных и нажмите «Отправить в банк».

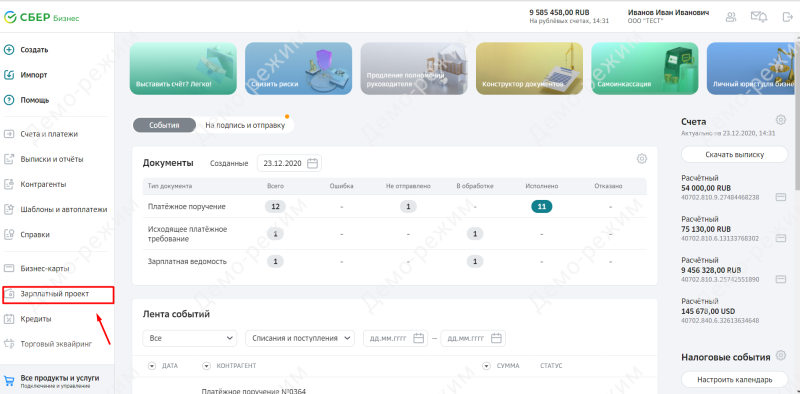

Для предпринимателей существует еще один способ отправить средства с расчетного счета на карту физического лица:

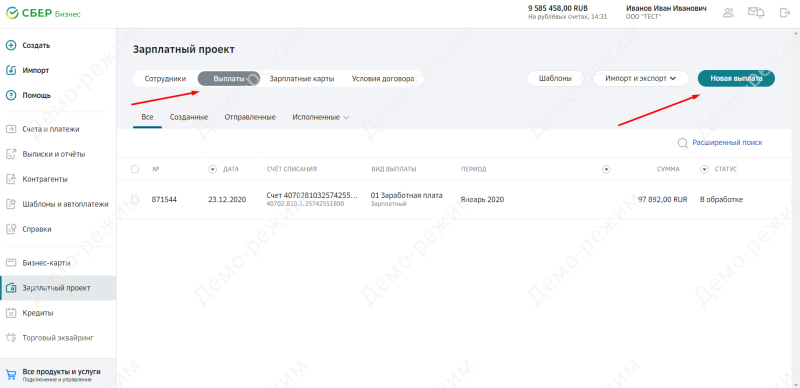

- Зайдите в личный кабинет Сбербанк Бизнес Онлайн и выберите в левом меню пункт «Зарплатный проект».

- В разделе «Выплаты» выберите «Новая выплата».

- Заполните открывшуюся форму.

- Нажмите «Добавить» и укажите реквизиты вашего пластика.

- Создайте платежное поручение, подпишите его с помощью смс или электронной подписи, а затем отправьте в финансовую организацию.

Важно! Сведения о дате заключения договора с и его порядковом номере можно найти в разделе «Выпуск зарплатных карт». Там же содержится информация о количестве выпущенных банковских продуктов.

Порядок перевода денег через СберБизнес

Чтобы перевести средства, необходимо войти в личный кабинет и выбрать в меню раздел «Счета и платежи». В выпадающем списке выберите пункт «Платеж контрагенту» – он находится в верхней части первого столбца. В открывшейся форме необходимо заполнить платежное поручение. Для этого нужно указать:

- информацию об отправителе;

- дату отправки;

- вид и порядковый номер поручения;

- счет списания;

- сумму, которая будет перечислена.

В соответствующем поле необходимо указать получателя. В выпадающем списке найдите нужного контрагента и выберите его. Если ранее вы не перечисляли средства данному лицу, то контакт следует добавить в список получателей, нажав кнопку «Создать нового», расположенную под выпадающим списком. В открывшейся форме укажите сведения о контрагенте, затем нажмите «Добавить». Система сохранит указанную вами информацию. При последующем совершении операции вам не потребуется вводить данные вручную.

Комиссии и ограничения на перевод

Сбербанком предусмотрена комиссия за зачисление средств с расчетного счета на карту физического лица. Удержанный процент зависит от общего объема совершенных платежей. Если сумма проведенной операции составляет менее 300 000 рублей, клиенту придется оплатить комиссию 0,5%. Если клиент перевел до 1 500 000 рублей, будет удержано 1,5%. При сумме до 5 000 000 рублей комиссия составит 2%. Если же сумма транзакции превышает 5 000 000 рублей, то у клиента спишется 4%.

Важно! Система позволяет перечислять денежные средства в любое время суток. Это удобно, так как не нужно тратить время на посещение офиса финансовой организации. Кроме того, деньги остаются в безопасности.

Деньги на карту физического лица, выпущенную Сбербанком, поступают в день совершения транзакции. Обычно зачисление происходит в течение нескольких минут. При отправке средств на пластик другой финансовой организации следует ознакомиться с тарифами, так как размер комиссии в этом случае может отличаться. Также нужно учитывать, что зачисление средств может произойти через 2−3 дня.

Почему может быть отказано в переводе

На этапе создания платежного поручения клиент может получить отказ в формировании этого документа. Причин этому может быть несколько:

- На расчетном счете недостаточно денег. В таком случае необходимо либо внести недостающие средства, либо совершить платеж на меньшую сумму.

- Счета могут быть заблокированы по решению суда. Разблокировать счет можно будет после отмены судебного решения, либо если будет доказано, что в дальнейшей блокировке нет необходимости.

- Возникли проблемы технического характера. В таком случае обновите страницу или перезагрузите компьютер. Если на сайте ведутся технические работы, дождитесь их окончания.

- Данные были введены некорректно. Чтобы исправить ошибки, вернитесь к заполнению формы. Проверьте правильность всех указанных сведений.

После того как платежное поручение создано в системе, можно перейти к следующему этапу – добавлению подписи. Сделать это можно при помощи смс-кода.

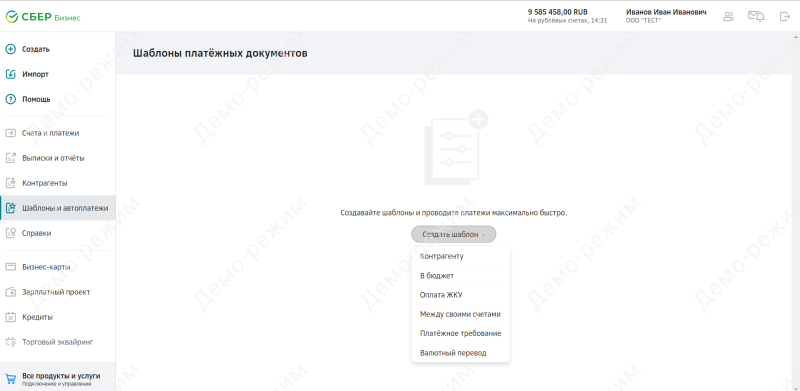

Создание шаблона в СберБизнес

Сбербанк Бизнес Онлайн позволяет предпринимателям и юридическим лицам создавать шаблоны для быстрой оплаты. Благодаря этому управлять компанией становится удобнее и проще.

Чтобы создать шаблон в Сбербанк Бизнес Онлайн, необходимо авторизоваться в системе. Далее в левом меню необходимо выбрать пункт «Шаблоны и платежи». После этого остается только подтвердить операцию.

Кроме того, шаблон можно создать непосредственно после совершения платежа. Для этого предусмотрена специальная кнопка.

Также можно создавать шаблоны на основе документов, регулярно поступающих от клиента в банк. Это выполняется следующим образом:

- Выберите из списка документов тот, для которого будет создаваться шаблон.

- Выберите в меню «Создание шаблона» или нажмите соответствующую кнопку.

- В открывшемся окне необходимо задать название для шаблона.

- После этого нажмите «ОК».

- Система осуществит переход обратно к списку документов.

- В перечне шаблонов появится новый, только что созданный.

Раздел «Управление шаблонами» позволяет пользователю при необходимости изменять настройки шаблонов – переименовывать, удалять, добавлять напоминание и т. д.

Заключение

Сбербанк Бизнес Онлайн был создан специально для предпринимателей и организаций. Система позволяет оперативно управлять бизнес-процессами. При необходимости клиент может вывести средства с расчетного счета на карту физлица. Личный кабинет позволяет совершить эту операцию с максимальной быстротой и удобством.

Рекомендуемые дебетовые карты

Можно платить за рубежом

SMS информирование

бесплатно

- Общие условия

- Снятие наличных

- Cash Back

- Тип: UnionPay

- Обслуживание: бесплатно

- Cash back: до 10%

- Проценты на остаток: нет

- Бесплатный выпуск: нет

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, 5 000 ₽

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 1,5% | 200 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| Рубли | 200 000 в день | 1 500 000 в месяц |

| Доллары США | 3 200 в день | |

| 24 000 в месяц | В банкоматах банка | |

| Евро | 2 800 в день | |

| 21 000 в месяц | ||

| Рубли | 200 000 в день | |

| 1 500 000 в месяц | ||

| Доллары США | 3 200 в день | |

| 24 000 в месяц | В банкоматах других банков | |

| Евро | 2 800 в день | |

| 21 000 в месяц |

SMS информирование

бесплатно

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир Классическая

- Обслуживание: бесплатно

- Cash back: до 30%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| Доллары США | Любая | 0% | 0 | |

| Евро | Любая | 0% | 0 | |

| В банкоматах других банков | Рубли | Любая | 1% | 300 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 350 000 в день |

| 2 000 000 в месяц | ||

| В банкоматах других банков | Рубли | 350 000 в день |

| 2 000 000 в месяц |

SMS информирование

59 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир Классическая

- Обслуживание: бесплатно

- Cash back: до 5%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | Любая | 1% | 299 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| В банкоматах банка | Рубли | 300 000 в день |

| 1 200 000 в месяц | ||

| В банкоматах других банков | Рубли | 300 000 в день |

| 1 200 000 в месяц |

Кэшбэк рублями, а не бонусами

Обслуживание

0 — 99 ₽ в месяц

SMS информирование

59 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: MasterСard World, Мир Классическая

- Обслуживание: 0 — 99 ₽ в месяц

- Cash back: до 30%

- Проценты на остаток: при сумме остатка от 3 000 до 300 000 рублей процентная ставка 6%

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 14 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: да

- Доставка карты: курьером

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | до 500000 | 0% | 0 |

| от 500000 | 2% | 90 | ||

| Доллары США | до 5000 | 0% | 0 | |

| от 5000 | 2% | 3 | ||

| Евро | до 5000 | 0% | 0 | |

| от 5000 | 2% | 3 | ||

| В банкоматах других банков | Рубли | от 3000 до 100000 | 0% | 0 |

| до 3000 | 0% | 90 | ||

| от 100000 | 2% | 90 |

Ограничения на снятие наличных

| Валюта | Ограничение | |

|---|---|---|

| Рубли | 500 000 в месяц | Доллары США |

| 5 000 в месяц | В банкоматах банка | Евро |

| 5 000 в месяц | Рубли | |

| 100 000 в месяц | Доллары США | |

| 5 000 в месяц | В банкоматах других банков | Евро |

SMS информирование

99 ₽ в месяц

- Общие условия

- Снятие наличных

- Cash Back

- Тип: Мир

- Обслуживание: бесплатно

- Cash back: до 100%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 14 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

| Валюта | Сумма | Комиссия | Минимальная сумма комиссии | |

|---|---|---|---|---|

| В банкоматах банка | Рубли | Любая | 0% | 0 |

| В банкоматах других банков | Рубли | до 50000 | 0% | 0 |

| от 50000 | 1,99% | 199 |

Автор:

Мария Сергеева

Специалист по РКО с опытом более 7 лет.

В статье рассмотрим, какой процент берет Сбербанк за перевод с расчетного счета ИП на карту. Узнаем, какой будет комиссия при переводе на свою или чужую карту физ. лица , а также разберемся, как отправить деньги через Сбербанк Бизнес Онлайн.

Расчетный счет для ИП

ТОП банков 2022 года!

Открытие — 0 р.

Обслуживание — от 0 р./мес.

Только надежные банки России.

Подробнее

Важно! Если вы еще не зарегистрировали ИП, рекомендуем сделать это в нашем бесплатном сервисе или с бесплатной помощью специалиста с онлайн подачей, без визита в налоговую и оплаты госпошлины!

Перейти к услуге

Перейти в сервис

Какой процент Сбербанк берет за перевод денег с расчетного счета ИП на карту физ. лица

Комиссия за перевод с расчетного счета ИП на карту в Сбербанке не зависит от того, вам она принадлежит или другому физическому лицу. На стоимость перевода влияет сумма платежного поручения и подключенный пакет услуг.

При перечислении денег физ. лицу сумма зачисляется на счет, который вы указали в реквизитах получателя. Если к этому счету привязана карта — средства поступят на неё.

Проценты при переводе в Сбербанке:

| Итоговая сумма переводов с начала месяца, руб.: | Легкий старт | Удачный сезон | Хорошая выручка | Активные расчеты | Большие возможности |

| до 150 000 | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно |

| 150 000 — 300 000 | 1% | 1% | 1% | 1% | бесплатно |

| 300 000 — 1 500 000 | 1,7% | 1,7% | 1,7% | 1,7% | 1,7% |

| 1 500 000 — 5 000 000 | 3,5% | 3,5% | 3,5% | 3,5% | 3,5% |

| свыше 5 000 000 | 8% | 3,5% | 3,5% | 3,5% | 3,5% |

Если вы открывали счет, не подключая пакет услуг, комиссия будет следующей:

| До 150 тыс. руб. | бесплатно |

| 150 — 300 тыс. руб. | 1% |

| 300 тыс. — 1,5 млн руб. | 1,7% |

| 1,5 — 5 млн руб. | 3,5% |

| Свыше 5 млн руб. | 8% |

Перевод собственных средств ИП на свою карту другого банка

В Сбербанке одинаковая стоимость переводов на карту ИП как внутри банка, так и на счета сторонних. То есть действуют комиссии из таблиц выше.

Рекомендуем прочитать: Как открыть ИП самостоятельно — пошаговая инструкция для начинающих.

Перевод с расчетного счета на корпоративную карту

Корпоративная карта привязана к счету ИП — у нее такой же остаток (если вы не установили другие лимиты в интернет-кабинете). Чтобы воспользоваться деньгами через пластик, отправлять перевод не нужно. Соответственно, комиссию вы не платите.

Как уменьшить комиссию за перевод

Если вы перечисляете деньги сотрудникам в качестве зарплаты или социальных выплат, выгоднее подключить зарплатный проект. Сервис бесплатный, а за каждый перевод вы заплатите всего 0,15%.

Как перевести деньги с расчетного счета ИП на карту через Сбербанк Бизнес Онлайн

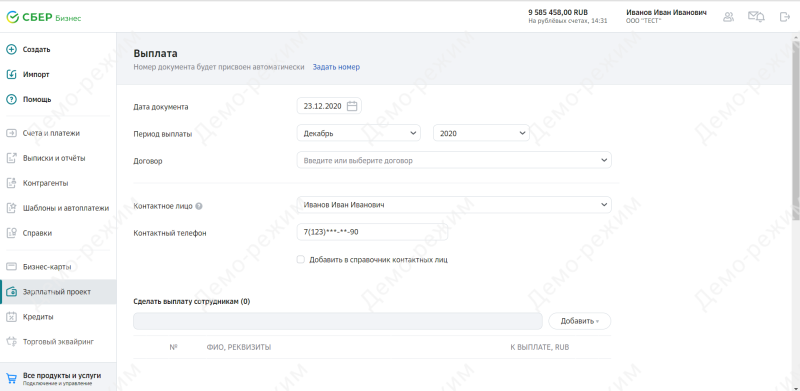

Чтобы сэкономить время и перевести деньги с расчетного счета ИП на карту физ. лица в электронном виде, понадобятся реквизиты получателя и компьютер/телефон для входа в Сбербанк Бизнес Онлайн:

- Войдите в онлайн-кабинет банк. В левом верхнем углу нажмите «Создать». На экране появится форма для заполнения — «Рублевый платеж контрагенту».

- Присвойте номер платежке, или он будет автоматически проставлен системой.

- Укажите сумму платежа. На счете должны оставаться средства для списания комиссии банком.

- Выберите свой счет для списания из списка.

- Выберите получателя (если ранее уже отправляли деньги этому физ. лицу) или создайте нового. Для создания нового введите его ФИО и реквизиты счета. В графе «номер счета» необходимо указать счет карты, а не её номер. При вводе БИКа кор. счет и наименование банка будут проставлены автоматически.

- Укажите назначение платежа.

- Нажмите «Создать».

- Выберите «Получить SMS-код». На телефон поступит одноразовый пароль. Введите его в появившуюся форму и, таким образом, платежное поручение будет подписано. Если вы работаете с электронным ключом, подтверждать платеж SMS-кодом не обязательно, достаточно нажать кнопку «Подписать».

- Нажмите «Отправить в банк».

Отслеживать статус платежа можно будет в разделе «Счета и платежи».

Если вы переводите средства через зарплатный проект, порядок действий будет отличаться:

- Войдите в онлайн-кабинет банка. В меню слева выберите «Зарплатный проект». В появившемся окне нажмите кнопку «Новая выплата».

- Выберите зарплатный договор и вид зачисления, например, «выплата зарплаты».

- Нажмите «Добавить». Здесь можно выбрать существующего сотрудника, если вы ранее вводили и сохраняли его реквизиты, или создать нового. А также можно загрузить список сотрудников из файла. При создании нового получателя необходимо указать его ФИО, номер счета и сумму.

- Нажмите «Создать», подпишите документ, введя код из СМС, и отправьте по аналогии с образцом выше.

Рекомендуем прочитать: Что нужно делать после регистрации ИП — пошаговая инструкция.

Расчетный счет для ИП

ТОП банков 2022 года!

Открытие — 0 р.

Обслуживание — от 0 р./мес.

Только надежные банки России.

Подробнее

Сбербанк предоставил индивидуальным предпринимателям возможность в один клик переводить деньги себе на личную карту физического лица Сбера из интернет-банка СберБизнес. Все необходимые данные — реквизиты получателя, реквизиты отправителя — подтягиваются автоматически. Всё, что требуется от клиента, — заполнить сумму перевода.

Эта опция была одной из самых востребованных среди пользователей. Около 15% всех обращений в службу поддержки от клиентов касались возможности перевода на карту физлица. Подавляющее число представителей ИП обслуживались в Сбере и как юридическое, и как физическое лицо. Если раньше пользователям приходилось выводить деньги себе как контрагенту через расчётный счёт карты, что занимало несколько минут, то теперь весь этот путь клиент проходит за пару секунд.

Денис Скребец, заместитель председателя – управляющий Воронежским отделением Сбера:

«Анализируя потребности наших клиентов, мы поняли, что существует необходимость создать такой функционал. Раньше процесс перевода из интернет-банка СберБизнес на карту физического лица Сбера занимал определенное время. Теперь мы сократили этот путь до нескольких секунд. Такой перевод также позволит свести практически к нулю ошибки при формировании платёжного поручения при переводе денег на личный счёт».

Анна Лоевская, директор дивизиона «Цифровой корпоративный банк» Сбербанка:

«Запросы клиентов и их клиентский опыт — лучший показатель того, что сегодня действительно требуется бизнесу. Для индивидуальных предпринимателей вопрос вывода денег на карту физлица стоял достаточно остро. Приходилось прибегать к временным решениям, которые не отвечали стандартам скорости и качества обслуживания корпоративных клиентов Сбербанка. Мы рады сообщить о том, что теперь перевести деньги себе на карту из интернет-банка СберБизнес стало так же просто, как перевести деньги из СберБанк Онлайн».

Опция перевода себе на карту будет подключаться постепенно по территориальным банкам Сбербанка. Сейчас это решение реализуется в рамках пилота по лояльным к банку индивидуальным предпринимателям. Полностью растиражировано оно будет в 2023 году.