- Опубликовано 19.01.2021 15:30

- Автор: Administrator

- Просмотров: 27790

Еще одним из нововведений нового года послужило Письмо ФНС от 08.10.2020 г. № КЧ-4-8/16504@ «О направлении реквизитов казначейских счетов», согласно которому с 1 января 2021 года все платежи в налоговые органы перечисляются по новым реквизитам. Безусловно, в целях недопущения паники указан переходный период для таких действий – с 01 января по 30 апреля 2021 года, однако некоторые банки в своей системе ввели уже новые реквизиты и по старым данным платежи отклоняют. Пользователю ничего не остается, как выполнить в своей программе аналогичные действия. В этом материале мы расскажем, как легко и просто это сделать в программе 1С: Бухгалтерия предприятия ред. 3.0, не прибегая к помощи специалистов линии консультаций 1С.

Будьте внимательны! Реквизиты изменились также и в ФСС, и в органах таможни и т.д. Актуальные реквизиты ищите на сайтах соответствующих ведомств!

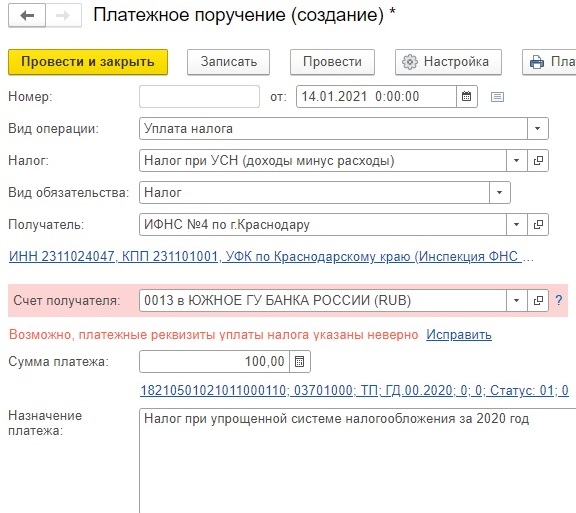

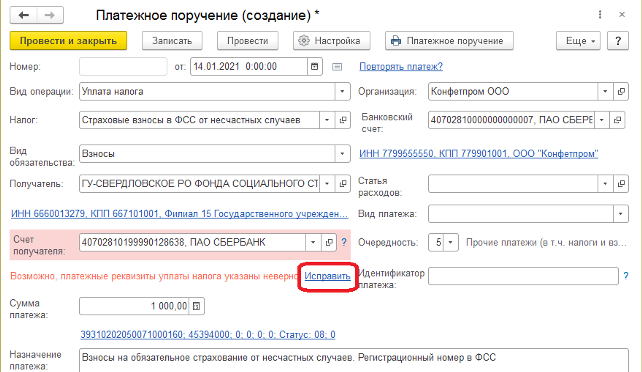

Итак, ошибка у пользователей выглядит следующим образом:

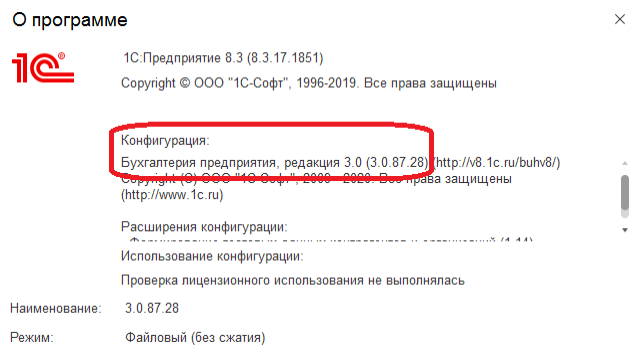

Чтобы внести исправления, сначала обновите программу до релиза не ниже 3.0.87.28.

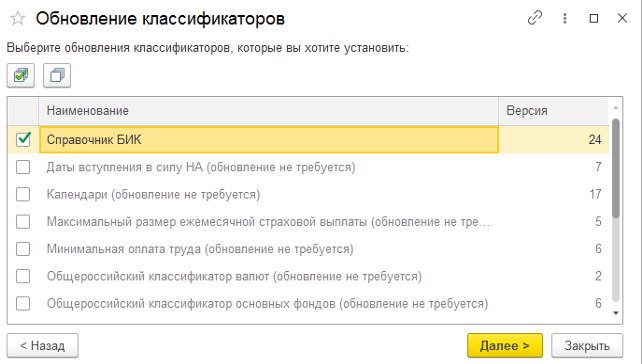

Затем обновите классификатор банков в разделе «Администрирование».

Это касается пользователей, работающих в локальной программе.

Те, кто работает в облачных программах (1cfresh), этот шаг пропускают, т.к. у вас классификатор ежедневно обновляется автоматически!

Далее алгоритм единый для всех пользователей!

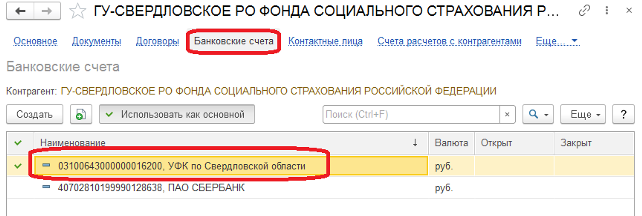

Возвращаемся в платежное поручение, заходим в счет получателя.

В поле «Банк» вставьте БИК ТОФК, указанный для вашего региона, согласно Письму ФНС от 08.10.2020 г. № КЧ-4-8/16504@ «О направлении реквизитов казначейских счетов».

В поле «Номер счета» также вставляем информацию из Письма ФНС.

Далее кнопка «Записать и закрыть».

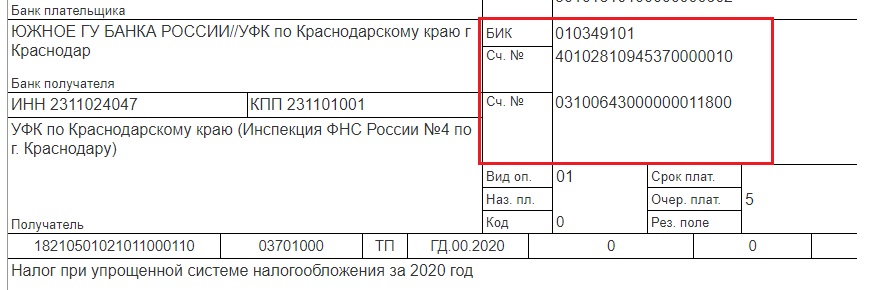

Теперь при печатной форме платежного поручения мы видим новые реквизиты.

Вот и всё! На самом деле ничего сложного!

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Здравствуйте, уважаемые специалисты!

Подскажите пожалуйста где в 1С 8.3 (8.3.9.2033), бухгалтерия предприятия, редакция 3.0 (3.047.28) перенастроить реквизиты по налогам, сборам и взносам для автоматического заполнения платежек? Что-то всё просмотрела и не могу найти. Заранее спасибо за ответ. С уважением, Елена.

Цитата (SIIIU):перенастроить реквизиты по налогам, сборам и взносам для автоматического заполнения платежек?

Сейчас это делает разработчик. О чем конкретно идет речь?

Заполнить и подать уведомление об исчисленных суммах налогов и взносов

Здравствуйте! Помогли на другом форуме. Может кому пригодится. Заполнить реквизиты по налогам и сборам, возможно не только разработчиками, но и пользователями в «регистре уплаты налогов и платежей в бюджет». У меня реквизиты заполнялись некорректно, после смены реквизитов в налоговой 06 февраля 2017г. Перезаполнила через «все функции». У меня эта функция была отключена. Включила через «сервис — параметры — отображать команду «все функции»». В справочнике «налоги и сборы» заполняются только КБК и счета учета. Всем спасибо.

С 1 января 2021 года изменились реквизиты счетов Федерального казначейства для уплаты налогов.

С 2021 года денежные средства налоговым, таможенным и другим государственным органам необходимо перечислять на казначейские счета Федерального казначейства. Банковские реквизиты для перечисления налогов, страховых взносов и других платежей налоговым органам приведены в Письме ФНС России от 08.10.2020 № КЧ-4-8/16504@. До 30.04.2021 платить налоговым органам можно также по реквизитам, действовавшим в 2020 году.

Рассмотрим на примере конфигурации 1С:Бухгалтерия предприятия, редакция 3.0.

1 шаг. Проверяем актуальность релиза конфигурации. Релиз должен быть не ниже 3.0.87.28.

2 шаг. Обновляем классификатор банков.

Проверяем и при необходимости обновляем классификатор банков. Для этого переходим в раздел «Администрирование — Интернет-поддержка и сервисы – Классификаторы и курсы валют — Обновление классификаторов».

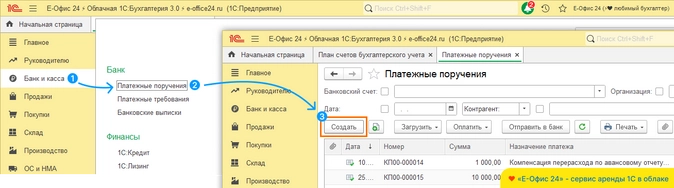

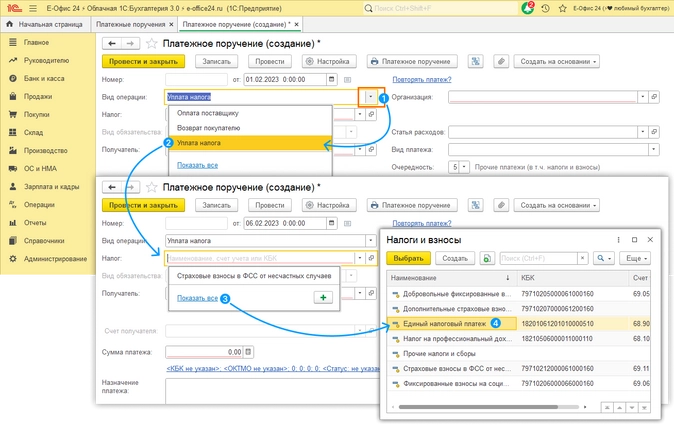

3 шаг. Формируем платежное поручение.

В разделе «Банк и касса — Платежные поручения» создаем документ с видом операции «Уплата налога». В поле «Получатель» выбираем контрагента с видом «Государственный орган».

Автоматически подставятся старые реквизиты и появится сообщение о возможном неверном заполнении реквизитов.

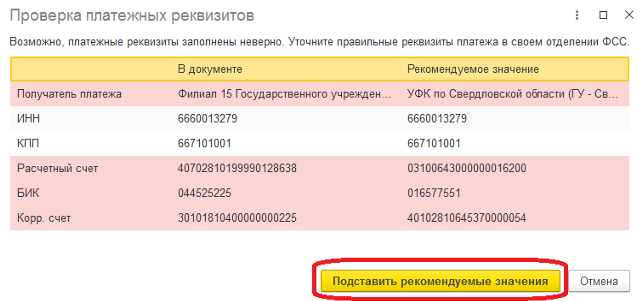

Нажимаем кнопку «Исправить».

В открывшейся форме нажимаем «Подставить рекомендуемые значения».

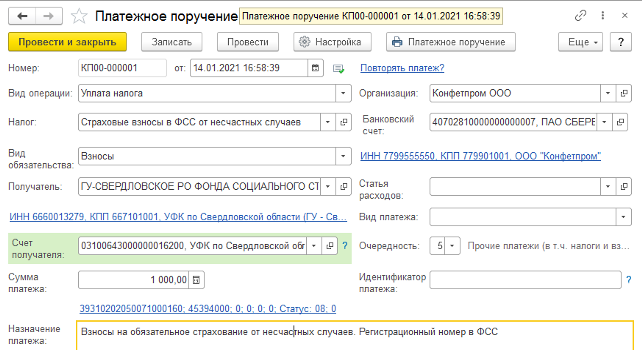

Программа автоматически создать новый банковский счет получателя с актуальными реквизитами.

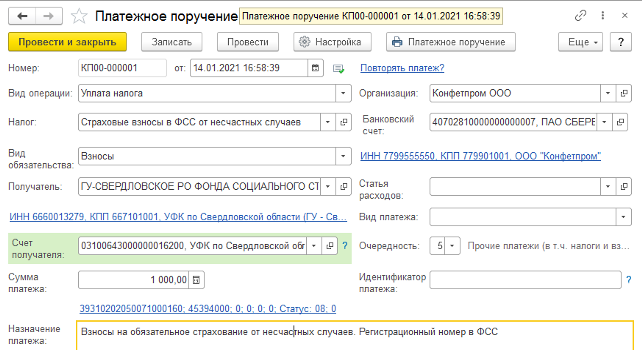

Проводим документ с новыми реквизитами.

Короткое видео, в котором рассказывается, как это делать в программе 1С:ЗУП, смотрите на нашем канале Youtube.

Консультацию для Вас составила специалист нашей Линии консультаций.

Закажите тестовую консультацию по Вашей программе у нас по телефону: +7(343) 288-75-45.

*Для оказания консультации необходимо сообщить ИНН вашей организации, регистрационный номер вашей программы (для программ 1С:Предприятие версии ПРОФ необходим активный договор 1С:ИТС ПРОФ)

Платежное поручение на уплату налога оформлено и направлено в банк. Банк провел его и списал денежные средства со счета компании. Однако позже обнаруживается, что в «платежке» была допущена ошибка. Как в этом случае поступить налогоплательщику? Разбиралась в вопросе Вероника Емельянова, эксперт по бухгалтерскому учету и налогообложению.

Какие реквизиты в платежке можно уточнять

Существует общее правило: если ошибка в платежном поручении не повлекла за собой неперечисления средств в бюджет, то у организации (ИП) имеется право на уточнение платежа (п. 7 ст. 45 НК РФ). То есть, новую платежку не нужно оформлять, если деньги все же попали в казну.

С какими же ошибками в платежке деньги все же попадают в бюджет?

В Налоговом кодексе прямо не сказано, какие именно ошибки не влекут за собой неперечисления налога. Однако подсказка имеется. В том же пункте 7 ст. 45 НК РФ перечислены показатели, просьба об уточнении которых может содержаться в заявлении об уточнении платежа. Это основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства. Обращаем внимание, что возможность по уточнению казначейского счета появилась лишь в этом году. А раньше при неверном указании этого показателя требовалось вносить платеж заново.

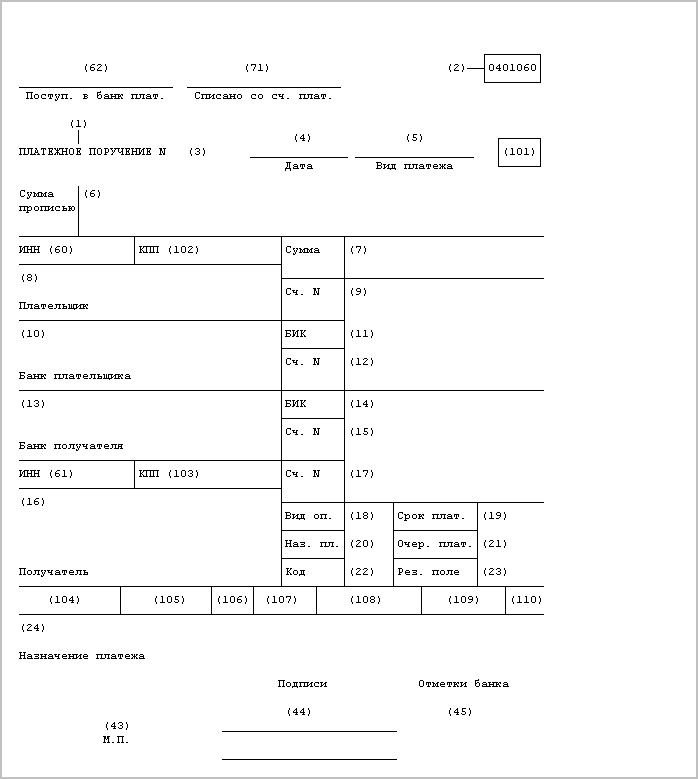

Рассмотрим показатели, возможные к уточнению, в контексте конкретных полей платежного поручения.

Основание платежа включает в себя ряд полей:

- поле 106 – основание платежа (например, «ТР» при уплате налога по требованию ИФНС);

- поле 108 – номер документа, на основании которого переводятся деньги (например, номер требования ИФНС);

- поле 109 – дата такого документа (например, дата требования ИФНС).

Для отражения типа платежа предназначено поле 110, однако уже несколько лет это поле не заполняется.

Принадлежность платежа включает в себя ряд полей:

- поле 60 – ИНН плательщика;

- поле 61 – ИНН получателя;

- поле 102 – КПП плательщика;

- поле 103 – КПП получателя;

- поле 104 – КБК налога;

- поле 105 – ОКТМО.

Рис. 1 Приложение 3 к Положению Банка России от 19 июня 2012 года N 383-П «О правилах осуществления перевода денежных средств».

Для отражения налогового периода предназначено поле 107, статуса плательщика – поле 101 и, наконец, счета Федерального казначейства – поле 17.

Таким образом, ошибочное указание реквизитов в этих полях «платежки» не ведет к неперечислению налога. А значит, их можно уточнить.

1С:Контрагент — быстрая проверка информации о контрагентах, автоматическое заполнение реквизитов контрагентов в различных документах и другие полезные функции.

Какие ошибки требуют повторного перечисления денег в бюджет

В каких же случаях нельзя ограничиться уточнением сведений в полях платежного поручения, а понадобится повторно оформить его, то есть заново осуществить платеж (с возвратом ранее направленного платежа)?

Ответ на этот вопрос хотя и дан в пп. 4 п. 4 ст. 45 НК РФ, однако ясности он не привносит. В этом подпункте сказано, что обязанность по уплате налога не будет считаться исполненной из-за неправильного указания номера счета Федерального казначейства и наименования банка получателя. То есть ошибка в этих двух показателях является критичной.

Но здесь возникают сразу два вопроса. Первый: ошибка должна быть в этих двух показателях одновременно или достаточно ошибиться при указании лишь одного из них (вопрос встает из-за наличия союза «и», не содержащего дополнение союза «или»)? Второй вопрос: как положения пп. 4 п. 4 ст. 45 НК РФ согласуются с п. 7 ст. 45 РФ, который содержит возможность уточнения казначейского счета, а значит, свидетельствует о том, что при неверном указании счета налог все же считается уплаченным?

Эти вопросы являются актуальными в следующих ситуациях:

- когда ошибка содержится только в наименовании банка получателя;

- когда ошибка содержится одновременно и в наименовании банка получателя, и в номере казначейского счета.

К сожалению, никаких разъяснений чиновников на этот счет нет. Мы не можем предугадать исход событий, если компания решит не уточнять ничего и не переоформлять платежку. Но можно предположить, что платеж, скорее всего, не дойдет до адресата, а значит, понадобится оформить его заново (а ранее переведенные деньги вернуть). Правда, во второй ситуации можно попробовать уточнить номер счета Федерального казначейства и посмотреть, как отреагируют на это налоговики. И далее действовать, исходя из действий инспекции. Либо можно сразу обратиться за разъяснениями в свою налоговую.

Некритичные ошибки в платежках

В некоторых ситуациях ошибки в платежном поручении не требуют ни уточнения, ни повторного перечисления. При этом никаких последствий они не несут, и платеж без проблем заносится налоговой инспекцией в карточку расчетов с бюджетом. Что это за ситуации?

Первая ситуация: ошибка содержится в тех полях, о которых мы не упоминали. Например, ошибка в очередности платежа. Иногда сам банк указывает на эту ошибку и недочет устраняется еще до списания средств со счета. Или ошибка в сумме платежа. Деньги спишутся и попадут в бюджет в той сумме, что была указана в документе, а если ее недостаточно, то придется доплатить недостающее. Если, наоборот, ошибка произошла в сторону увеличения, то переплату можно либо вернуть, либо зачесть в порядке, предусмотренном ст. 78 НК РФ.

Вторая ситуация: неверно указан ОКТМО, однако платежка была оформлена в отношении налога, который полностью зачисляется в доходы федерального бюджета. В этом случае об уточнениях заявлять не потребуется, о чем прямо сказано в разд. 1 Порядка, утв. Приказом ФНС России от 25.07.2017 № ММВ-7-22/579.

Третья ситуация: налоговики сами обнаружили ошибку, нуждающуюся в уточнении, и сами же ее и уточнили. Инспекция самостоятельно, без инициативы со стороны налогоплательщика принимает решение об уточнении платежа, о чем в течении пяти рабочих дней узнает компания. Именно этот срок дается налоговикам для уведомления налогоплательщика о принятом решении.

Возможность уточнять платеж появилась у инспекторов с начала этого года, с внесением изменений в п. 7 ст. 45 НК РФ. Раньше, даже если налоговики обнаруживали неточность, они сообщали о ней плательщику, чтобы тот сам уточнил ошибочный реквизит.

В каком порядке уточнять ошибки в платежном поручении

Чтобы уточнить реквизит в проведенной банком платежке, нужно заполнить заявление об уточнении платежа и направить его в налоговую инспекцию.

Утвержденной формы такого заявления нет, поэтому оформляется оно произвольно. Представлять его можно в бумажном виде или направлять в электронной форме с усиленной квалифицированной подписью, а также через личный кабинет на сайте ФНС России. К заявлению следует приложить документы, подтверждающие уплату налога (копию платежного поручения, в котором содержится ошибка, и выписку банка, подтверждающую списание средств со счета).

При получении заявления об уточнении платежа налоговики должны принять решение об уточнении в течение 10 рабочих дней. Еще 14 рабочих дней дается им на то, чтобы направить это решение в казначейство для уточнения платежа (в случае, если решение об уточнении платежа требует исполнения в органах Федерального казначейства). А плательщика о принятом решении налоговики обязаны уведомить в течение 5 рабочих дней со дня принятия. Делается это специальным извещением, направленным по телекоммуникационным каналам связи, через личный кабинет или по почте.

Кстати, с этого года официально установлен предельный срок, в течение которого можно уточнить платеж – три года с даты, когда перечислили деньги в бюджет.

Также имейте в виду, что если налоговая инспекция успела начислить пени на недошедший платеж, то при уточнении платежа она обязана аннулировать пени (абз. 8 п. 7 ст. 45 НК РФ).

Заявление об уточнении платежа можно составить по следующему образцу:

«…10 июня 2019 года наша организация перечислила третью часть НДС за 1 квартал 2019 года в размере 23 000 руб. платежным поручением № 54 от 10 июня 2019 г. В данном платежном поручении была допущена ошибка в номере КБК. В поле 104 был указан неверный КБК – 182 1 03 01000 01 1000 111. Вместо него должен быть указан правильный КБК – 182 1 03 01000 01 1000 110. Указанная ошибка не повлекла за собой неперечисление суммы налога в бюджет.

Согласно п. 7 ст. 45 НК РФ просим уточнить принадлежность платежа и отнести платеж на правильный КБК 182 1 03 01000 01 1000 110».

Как в «1С:Бухгалтерии 8» редакции 3.0 выполняется проверка реквизитов по уплате налогов

Как поменять реквизиты 1С-Отчетности в программе 1С:Бухгалтерия ?

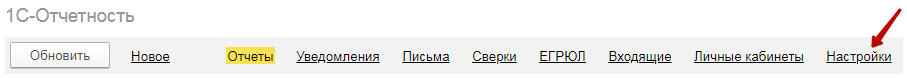

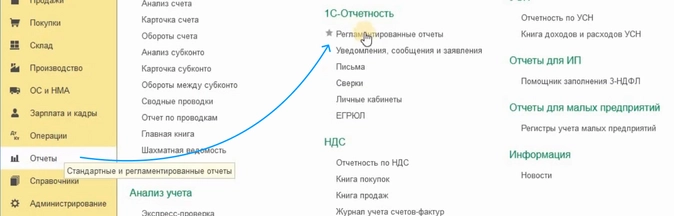

1. В панеле выбора разделов(в боковой или верхней — в зависимости от интерфейса), необходимо перейти в раздел Отчеты.

2. Переходим в подраздел Регламентированные отчеты под заголовком 1С-Отчетность.

3. Кликаем в последнюю вкладку Настройки.

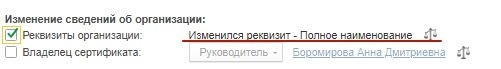

4. Под заголовком Отчетность в электронном виде,кликаем на ссылку ”Заявление на продление 1С Отчетности или изменение реквизитов.

5. Если необходимо поменять что-либо в реквизитах Отчетности, проставьте необходимую галку и снимите остальные.

Если изменилось название организации, адрес и вы заменили эту информацию в карточке своей организации, то необходимо отметить галку Реквизиты организации.

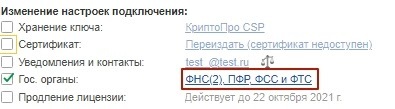

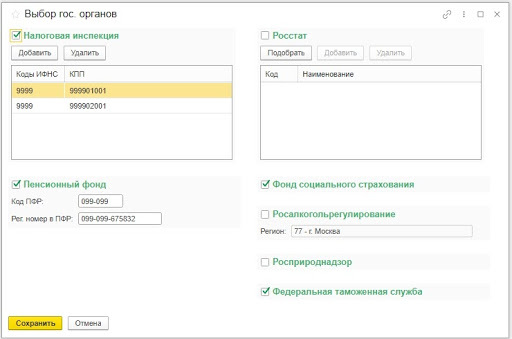

Если необходимо сменить гос. орган, в который нужно отправлять отчётность, то отмечаем галкой Гос. органы

При нажатии на перечень гос.органов, откроется окно, в котором можно добавить новое или удалить ненужное направление сдачи отчетности. Галочками отмечены те направления, куда будет осуществляться отправка. После внесения изменений,в этом окне необходимо нажать на кнопку Сохранить.

В ФСС отчётность отправляется по коду подчинённости регномера ФСС, напрямую на портал, поэтому указывать в какой отделение отправлять отчётность НЕ нужно.

Все реквизиты подтянутся из карточки организации.

6. Затем, когда проставлены и заполнены необходимые реквизиты, жмём на кнопку Далее в правом нижнем углу.

7. В следующем окне появится заявление на изменение реквизитов. Его необходимо распечатать, подписать и поставить печать, после чего справа внизу нажать на кнопку Отправить заявление.

Подписанный бланк заявления нужно отправить вашему менеджеру или на почту doc@argos1c.ru.

8. После проверки и одобрения заявления, вам автоматически выйдет сообщение об одобрении заявки. Необходимо нажать на кнопку Настроить автоматически.

Если вы это окно закрыли,то при клике на кнопку Обновить статусы заявлений в разделе Настройки — Отчетность в электронном виде — (Список) выйдет тоже окно с кнопкой Настроить автоматически.

Онлайн-версия 1С:Бухгалтерия

Будем рады ответить на оставшиеся вопросы!

info@argos1c.ru

(812)603-4-603

или пишите консультанту в чат на сайте ——→

С введением ЕНС и ЕНП многие бухгалтеры до сих пор не могут понять, как теперь им осуществлять уплату и учет налогов и взносов в программе 1С:Бухгалтерия. Чтобы было проще прояснить, показываем на примерах в программе 1С новый счет 68.90, операции уплаты налогов, как создавать и отправлять Уведомления.

В этот раз рассмотрим и покажем в программе:

-

Новый счет 68.90.

-

Вид операции «УПЛАТА НАЛОГА».

-

Как создать Уведомление.

-

Как отправить Уведомление.

-

Где найти все созданные уведомления.

-

Документ «Операция по ЕНС», если Уведомления подавать не требуется.

-

Зачет аванса по единому налоговому счету.

-

Как перейти на ЕНС в программе 1С.

Расскажем о ЕНС и ЕНП с разъяснениями в марте 2023

Приглашаем вас на бесплатный вебинар с аудитором:

«Единый налоговый счёт и платёж: Разъяснения в марте 2023»

-

Рассмотрим последние комментарии от ФНС по вопросам заполнения и представления уведомлений ЕНС и ЕНП.

-

Разберём пошаговую инструкцию от налоговой: Как уменьшить налог по УСН и патент на страховые взносы за 2022/2023 годы.

Спикер: аттестованный аудитор, налоговый консультант,преподаватель ИПБ России.

Участие бесплатное для всех желающих. Можно задать вопросы аудитору.

Вебинар пройдёт в Четверг, 23 марта в 14:00 (МСК).

→ Посмотрите программу вебинара и регистрируйтесь по ссылке

Все юридические лица и ИП конечно уже почувствовали на себе изменения 2023 года. Да, их сложно не заметить. Самыми значимыми из них являются следующие изменения законодательства:

-

Объединение ПФР и ФСС в Социальный фонд России.

-

Ввод единого налогового счета.

Именно эти два события и повлекли за собой другие значимые изменения.

Теоретические нюансы данных изменений мы рассмотрели в предыдущем материале. Если вы до сих пор испытываете сложности в понимании этой темы, то рекомендуем вам его посмотреть.

Но даже полностью овладев теоретическими знаниями, многие бухгалтеры до сих пор не могут понять, как теперь им осуществлять уплату и учет налогов и взносов в программе 1С:Бухгалтерия 8, редакция 3.0.

Мы обязательно ответим на этот вопрос, а также разберемся, каким образом разработчики программы 1С реализовали новый формат уплаты налогов.

Будет много картинок с примерами, но если любите смотреть и слушать, записали для вас видео-версию с живой демонстрацией в программе 1С:

Для демонстрации примеров мы будем использовать облачную версию 1С:Бухгалтерия, ведь она ничем не отличается от обычной.

После регистрации вы сразу получите 14-дневный бесплатный доступ.

Далее выбираем создать новую базу или загрузить свою, для наших примеров загрузили свою готовую базу. Теперь можем открыть облачную базу 1С прямо в браузере или через приложение 1С. Мы добавим облачную базу в приложение 1С для запуска со своего компьютера. Все очень просто!

Теперь запустим облачную базу и приступим к разбору.

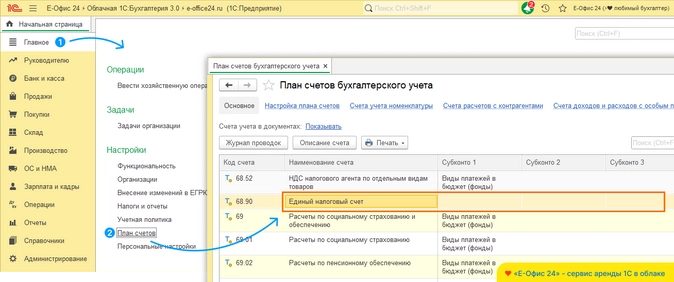

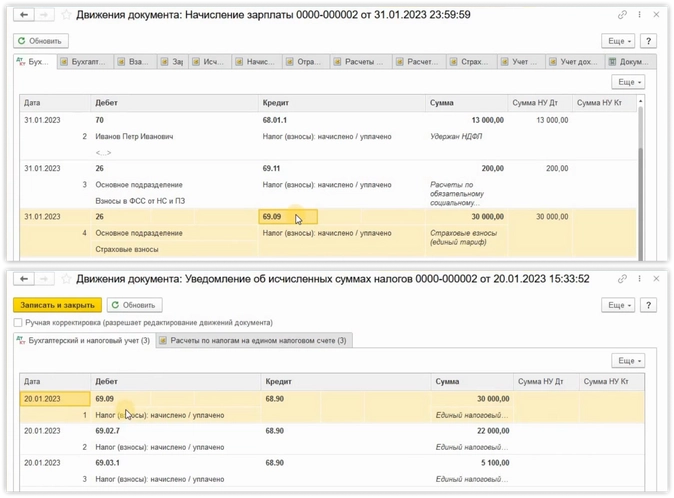

Новый счет 68.90

Начнем с того, что в программе появился новый счет 68.90, который имеет название «Единый налоговый счет». Обратите внимание, что у данного счета нет ни одного субконто. А это значит, что аналитический учет будет вестись с помощью специальных регистров. О них мы еще поговорим чуть позже.

По дебету счета 68.90 будет отражаться перечисление ЕНП с расчетного счета налогоплательщика, а по кредиту будет отражаться исполнение обязанности по уплате налогов. Что это значит? Это значит, что по кредиту счета 68.90 будет отражено каким образом ЕНП распределился по налогам и взносам.

Но какими документами в программе формируются нужные нам проводки?

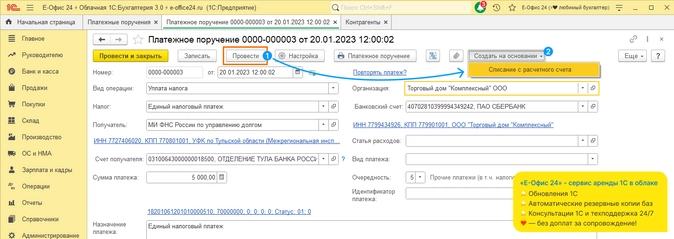

Чтобы отразить перечисление денежных средств на ЕНС, с помощью ЕНП, необходимо воспользоваться платежным поручением:

Вид операции «УПЛАТА НАЛОГА»

Обратите внимание, что для подстановки в строку «Налог» в справочнике «Налоги и взносы» осталось совсем немного позиций:

Нам нужно выбрать ЕНП. Реквизиты ЕНП заполнятся автоматически.

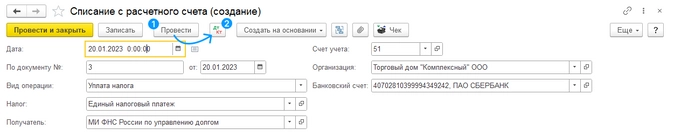

Затем платежку отправляем в банк и формируем документ «Списание с расчетного счета»:

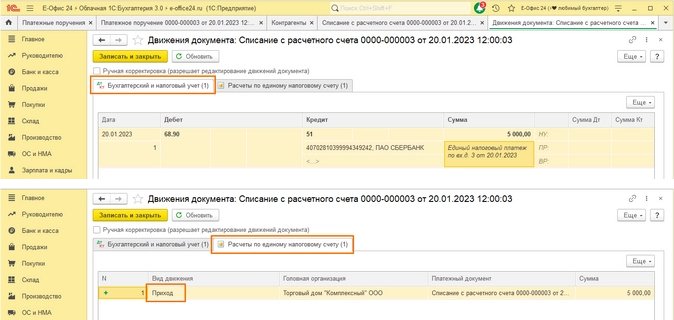

Вот именно данный документ и даст нам нужные проводки. Проведем документ и по кнопке «Дт/Кт» (Дебет/Кредит) проанализируем его движение:

Видим, что программой была создана проводка:

Дт 68.90 – Кт 51 – перечислен ЕНП.

И тут же видим, что документ осуществил запись в регистре Расчеты по ЕНС с видом приход:

Все рассматриваемые документы будут осуществлять записи в регистрах с видом «Приход». Позже мы расскажем, как сделать записи в данном регистре с видом «Расход».

Как создать Уведомление

Теперь нам необходимо отразить факт того, что мы исполнили свою обязанность и уплатили налог.

Для этого нам понадобится документ «Уведомление» или же «Операция».

Напомним, что уведомление мы должны подавать, если для налога не предусмотрена налоговая декларация или же срок подачи декларации наступает после срока уплаты налога или взноса.

Уведомление в программе можно создать тремя способами.

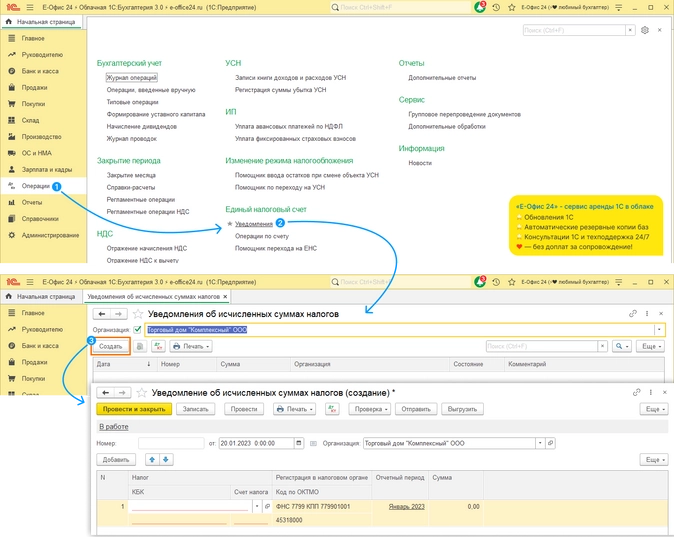

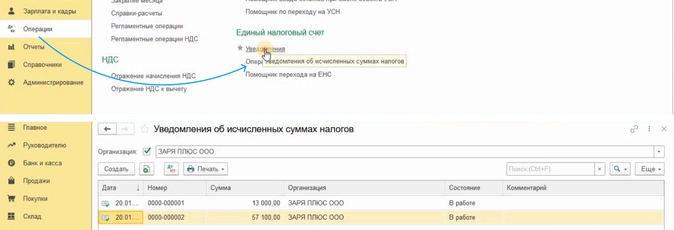

Способ № 1. Перейти в раздел «Операции» и далее «Уведомления», но в таком случае Уведомление вам придется заполнять вручную, что согласитесь неудобно, а также увеличивает риск совершения ошибки:

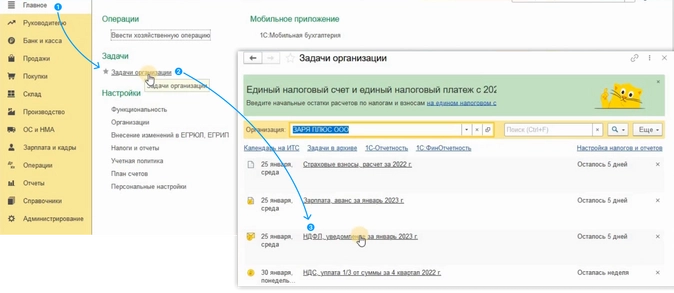

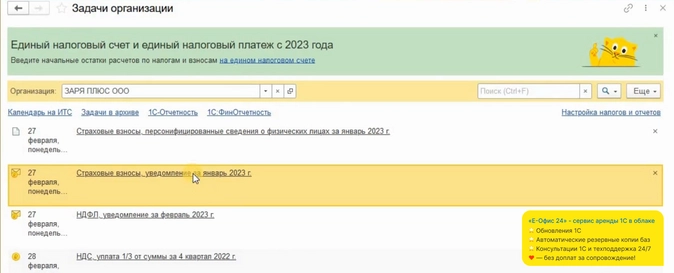

Способ № 2. Лучше воспользоваться вторым способом, при котором уведомления будут заполняться автоматически. Для этого перейдем в раздел «Главное», далее «Задачи организации» – тут найдем в списке 25 число, так как Уведомления подаются в тот же срок, что и декларации. И видим, что программа нам подсказывает создать уведомление по НДФЛ:

В данном документе найдет отражение налог НДФЛ удержанный в период с 23 числа предыдущего месяца по 22 число текущего месяца, но если речь идет о январе, то данный период был с 1 января по 22 января. Перечислить данный налог требовалось до 28 января 2023 года.

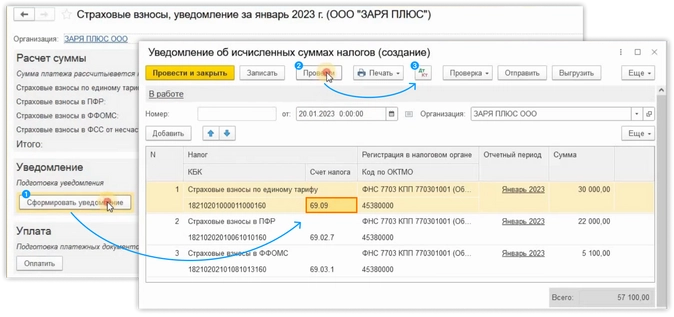

Перейдем по этой ссылке и в раздел «Уведомление». Сформируем уведомление с помощью одноименной кнопки:

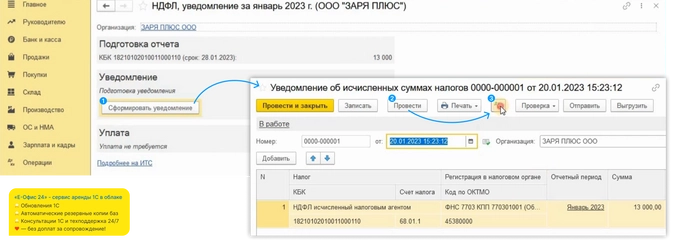

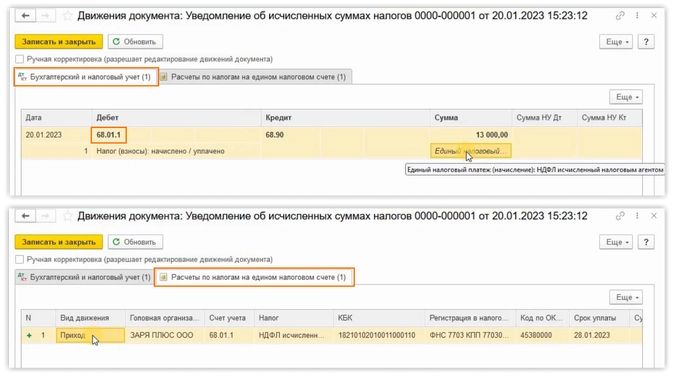

Видим, что уведомление сформировалось полностью автоматически, бухгалтеру только стоит проконтролировать сумму. Проведем документ и посмотрим проводки.

Дт 68.01.1 – Кт 68.90.

Отражено исполнение обязанности по уплате НДФЛ. А также была создана запись в регистре Расчеты по налогам на ЕНС с видом ПРИХОД.

Если же Уведомление подается по взносам, то будет задействован новый счет для учета страховых взносов по единому тарифу с работников – это счет 69.09.

Обратите внимание, что теперь при начислении заработной платы за месяц взносы начисляются по единому тарифу на счет 69.09

А при проведении документа Уведомление формируются проводки по Дт 69.09 и Кт 68.90 таким образом происходит отражение исполнения обязанности по уплате страхового взноса.

Также с помощью документа Уведомление программа производит распределение страховых взносов по единому тарифу на счета конкретных взносов, как это было ранее до 2023 года.

Заметьте, что взноса на травматизм это все не касается. По взносам на травматизм, учет которых осуществляется, как и раньше на счете 69,11 подавать уведомление не требуется, так как уведомление – это документ для налоговой инспекции, а взнос на травматизм уплачивается в Социальный фонд России. Учет на счете 69.11 ведется в прежнем порядке и не претерпел изменений.

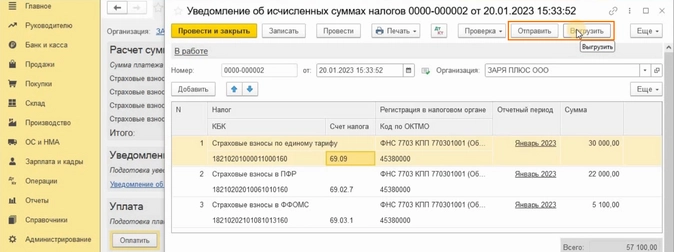

Как отправить Уведомление

Далее уведомление требуется отправить в инспекцию. Сделать это можно, как из самого уведомления по кнопке «Отправить», если компания использует сервис 1С:Отчетность, так и выгрузить файл, для отправки через сторонний сервис.

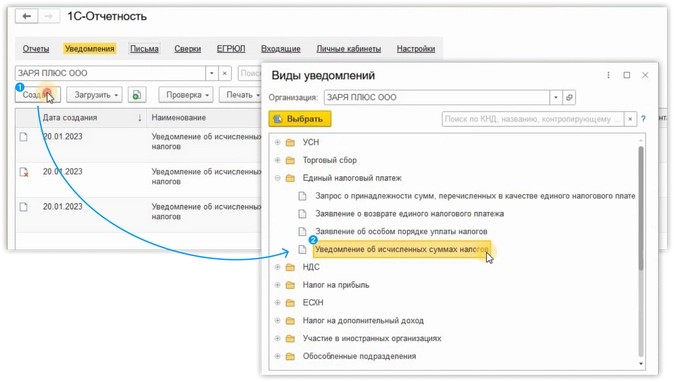

Также Уведомление можно отправить из раздела «Отчеты» > «Регламентированные отчеты» и воспользоваться специальной закладкой «Уведомления».

Здесь же можно и создать новое «Уведомление». Нажимаем кнопку «Создать», далее в открывшемся окне выбираем «ЕНП» > «Уведомление об исчисленных суммах налогов». Заполнять в данном случае документ нужно будет вручную.

Где же найти все созданные нами уведомления?

Все уведомления будут храниться в Разделе «ОПЕРАЦИИ» > «УВЕДОМЛЕНИЯ».

Заметьте, что никаких дополнительных настрое пользователю не нужно производить в программе, чтоб у него появился функционал, позволяющий ему работать с ЕНП и ЕНС.

Для того, чтобы появилась такая возможность и для того, чтобы появились в программе все рассматриваемые в данном видео документы необходимо просто произвести обновление программы до релиза не ниже 3.0.127.

Документ Операция по ЕНС, если Уведомления подавать не требуется

Как подать Уведомление и в каких случаях, мы уже поняли, но что делать, если по налогу Уведомления подавать не требуется?

В таком случае для корректного ведения расчетов по налогам их тоже нужно отражать на ЕНС, в программе для этого предусмотрен специальный документ Операция по ЕНС.

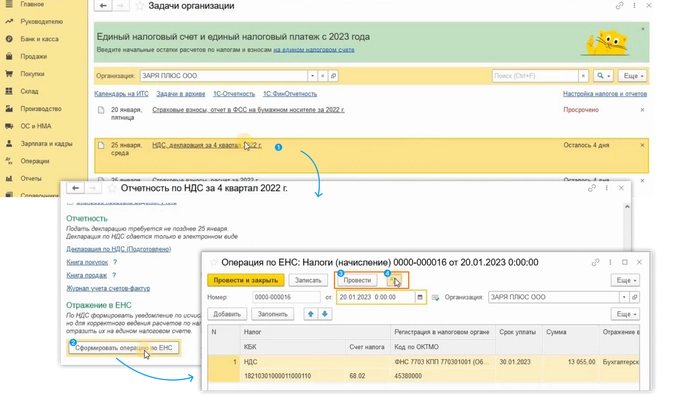

Сформировать его можно точно также, как и Уведомления – автоматически, если воспользоваться Задачами организации.

Или же заполнить документ вручную из раздела «Операции» – «Операции по счету».

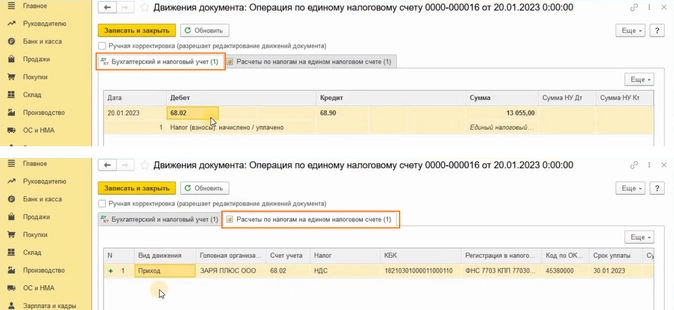

Посмотрим на примере налога НДС за 4 квартал 2022 года. Найдем нужную ссылку в списке задач. Перейдем в нее и, если декларация в программе создана, то появится кнопка по созданию Операции по ЕНС.

Сформируем такую операцию. Проверим данные, заполненные программой, проведем документ и проанализируем проводки.

Видим проводку Дт 68.02 и Кт 68.90. Это значит, что мы отразили исполнение обязанности по уплате налога НДС.

Итак, мы поняли, что для того, чтобы перенести задолженность по начисленным налогам, взносам на счет 68.90 нужно воспользоваться либо документом Уведомление об исчисленных суммах налогов, либо документом Операция по ЕНС. При этом формируются проводки:

Дт 68/69 – Кт 68.90.

А чтобы отразить уплату налога с помощью ЕНП нам нужно провести документ Списание с расчетного счета. Он сделает проводку:

Дт 68.90 – Кт 51

Но помимо проводок, всеми этими документами, а именно «Уведомление об исчисленных суммах налогов», «Операция по ЕНС и «Списание с расчетного счета» были сделаны не только проводки, но и записи в регистрах с видом ПРИХОД.

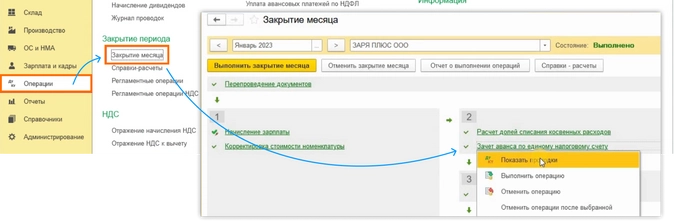

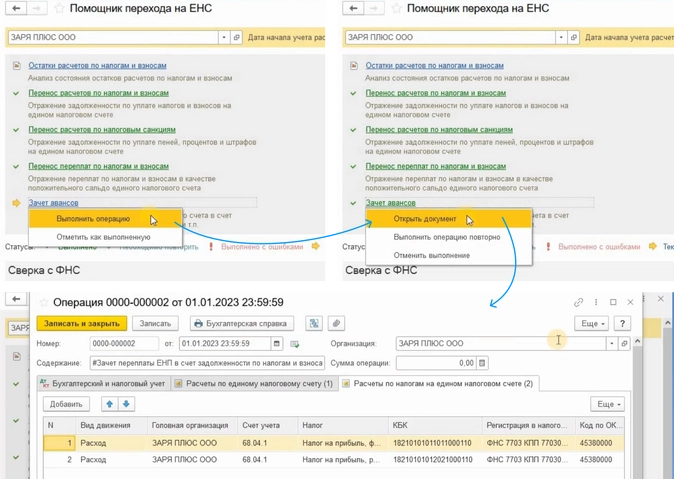

Зачет аванса по единому налоговому счету

Для того, чтобы произвести зачет ЕНП в счет уплаты конкретных налогов, задолженность по которым была перенесена на счет 68.90 нужно воспользоваться операцией «Зачет аванса по единому налоговому счету». Такая операция производится программой автоматически при закрытии месяца.

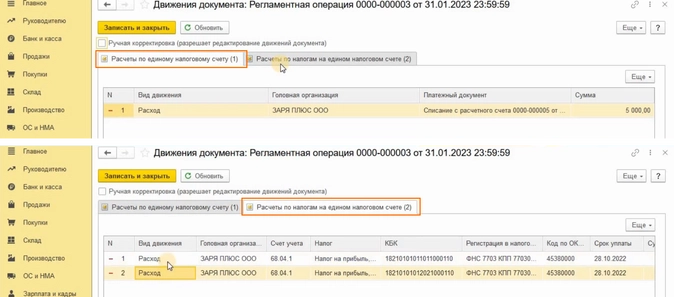

Перейдем в раздел «Операции» – «Закрытие месяца». Нас будет интересовать ссылка «Зачет аванса по единому налоговому счету». И посмотрим, какие проводки были сформированы данной операцией.

Видим, что данная операция по регистрам «Расчеты по единому налоговому счету» и «Расчеты по налогам на едином налоговом счете» выполнила движения с видом «Расход».

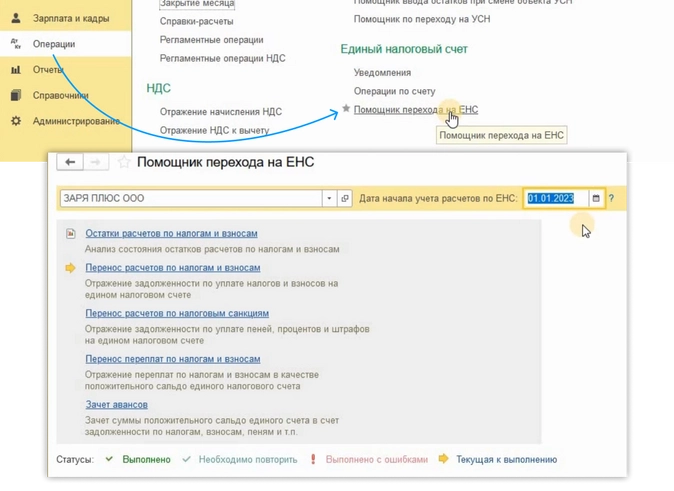

Как перейти на ЕНС в программе 1С

А теперь самое главное, как же перейти на ЕНС?

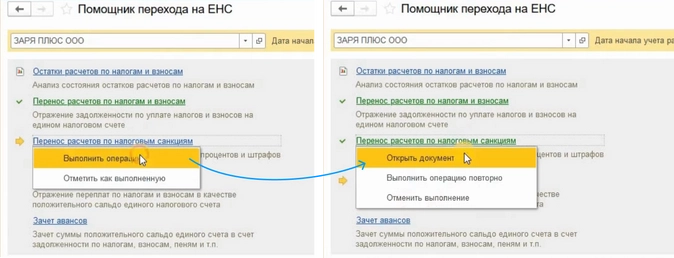

Переход можно осуществить с помощью специального помощника.

Нужно перейти в Раздел «Операции» – «Помощник перехода на ЕНС».

Обратите внимание, что все операции будут совершены на дату 01.01.2023.

Пользователю нужно совершить несколько последовательных действия.

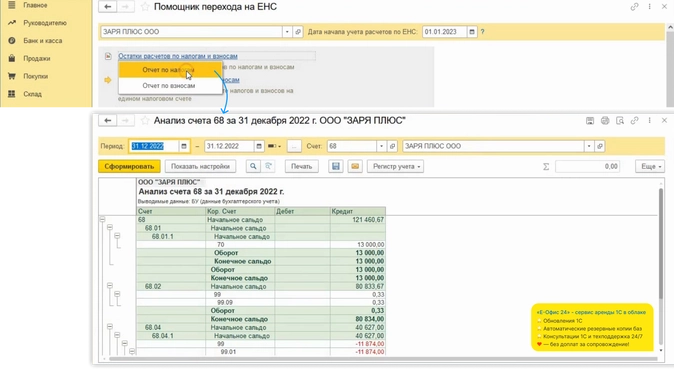

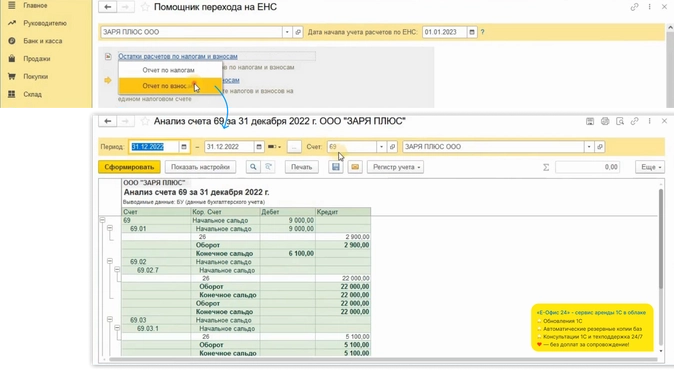

Для начала необходимо проанализировать остатки по счетам 68 и 69. Для этого следует перейти по первой ссылке в помощнике и выбрать отчет по налогам, а затем по вносам. Появится отчет «Анализ счета» по 68 или 69 счету на 31 декабря 2022 года. Таким образом помощник дает возможность пользователю оценить имеющиеся у компании недоимки и переплаты.

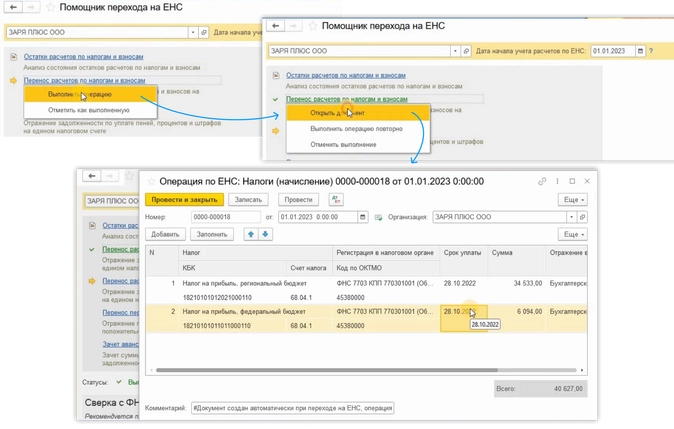

Далее необходимо произвести операцию по переносу расчетов по налогам и взносам. Выполним эту операцию. Если операция прошла успешно, то ссылка изменит цвет на зеленый.

Проанализируем данную операцию. Видим, что документ был заполнен автоматически.

Обратите внимание на то, что этот документ будет заполнен остатками по счетам 68 и 69, по которым уже наступил срок уплаты. Это очень важно! Сроки уплаты можно увидеть в одноименном столбце.

То есть в документ попадут суммы по КТ субсчетов 68 и 69 на 01.12.2022 за минусом дебетовых оборотов за декабрь 2022г. по тем же субсчетам с той же аналитикой. Таким образом начисления декабря 2022 года в документ не попадут.

Конечно, пользователю следует внимательно отнестись к данному документу и проверить все суммы, которые в нем отражены.

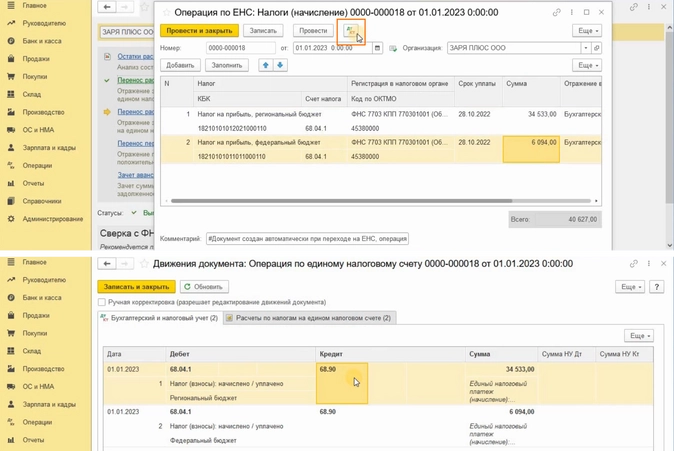

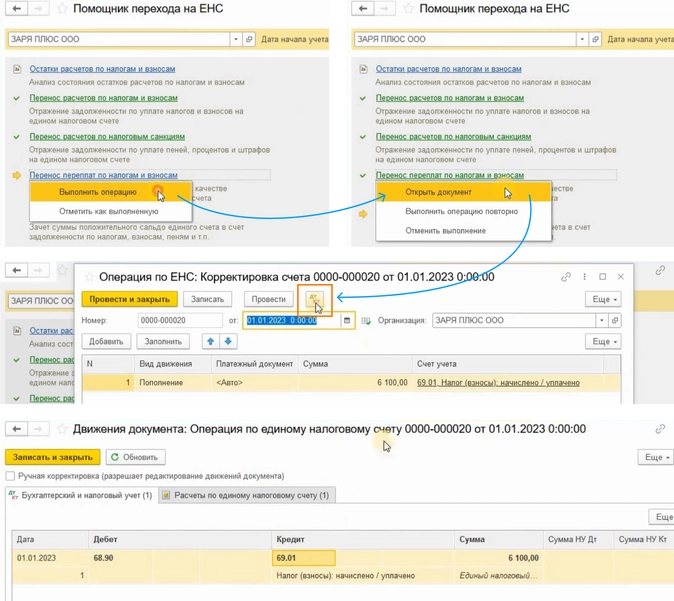

Нажмем на кнопку Дт/КТ и увидим проводки по переносу остатков со счетов учета налогов и взносов на ЕНС.

Если у налогоплательщика была задолженность по уплате каких-либо санкций, например, пеней, то в следующем шаге помощника нужно осуществить перенос такой задолженности. Выполняем операцию и анализируем документ аналогично предыдущему. В нашем примере, компания санкций по налогам и вносам не имеет.

При наличии санкций они также будут перенесены в Кт счета 68.90.

Если у налогоплательщика есть переплаты по налогам и взносам, то следующая ссылка в помощнике поможет перенести их на ЕНС.

Выполняем операцию. И анализируем документ. Документ автоматически заполнится остатками по дебету счетов учета налогов и взносов. И перенесет их в ДТ счета 68.90.

И последним шагом следует произвести зачет авансов. То есть нужно произвести зачет положительного сальдо по ЕНС в счет задолженности по налогам, взносам и санкциям. Бухгалтерских проводок при этом не будет. Будут только записи в регистрах.

Документ также можно открыть и проанализировать.

Надеемся, после просмотра этих примеров, учет и уплата налогов и взносов в программе 1С:Бухгалтерия больше не будет чем-то загадочным и непонятным.

Для нас будет лучшей вашей благодарностью, если посмотрите и поставите лайк видео-версии, а также под этой статьей. И не забудьте подписаться, чтобы не пропустить новые полезные материалы.

С вами была Марина Аленина и компания «Е-Офис 24».

Реклама: ООО «Е-Офис 24», ИНН 6672281995, erid: LjN8K9peB

Добрый вечер, Анна,

сначала думала, что у вас неправильно указан период в «Истории регистрации в налоговом органе» в карточке организации. Но потом проверила в тестовой базе на своем примере и открылась очень интересная ситуация…

Во-первых, очень странно, что у вас формируется в ПП старая ФНС, если введена новая ФНС в регистры «Истории регистрации в налоговом органе» и вы вводите ПП после ввода новой ФНС.

Потому что алгоритм следующий: при формировании платежных поручений, какую бы дату вы не выставили в форме формирования ПП, всегда берется начало дня текущей даты сеанса пользователя.

И именно на эту дату ищется ФНС в указанном выше регистре. Поэтому, если вы перезагружаете свой ПК и у вас НЕ ДОРАБОТАННАЯ конфигурация, у вас всегда должна быть актуальная дата сеанса и браться, соответственно, ФНС из регистра «История регистрации в налоговом органе» на этот период. Если на текущую дату у вас указана старая ФНС — все понятно, если новая, то это уже идет не по алгоритму 1С, что очень странно.

Если у вас база НЕ доработана, то проверьте:

— Историю изменений ФНС в карточке Организаций

— регистр сведений История регистрации в налоговом органе

— регистр сведений История регистрации в налоговом органе вторичный

Если все корректно, почистите кеши, может быть, просто в кешах сохранилась старая информация и ее нужно удалить:

Очистка кэш 1С 8.3

Регистры посмотрите непосредственно по кн. Гл. меню — Функции для технического специалиста.

Например, вы создаете сегодня, 12.12.2021, платежные поручения по НДС за прошлый период от 12.08.2021 (выставлено в форме).

Если на 12.12.2021 уже активна новая ФНС, для этих ПП подставится новая ФНС. Не старая ФНС за 12.09.2021!

То есть ФНС берется всегда на актуальную дату сеанса!

Программный код я в первом скрине привела — тут ничего не сделаешь, только дорабатывать программный код или писать в 1С, чтобы они внесли правки в формирование ПП на налоги из журнала платежных пручений.

Я попробюую завтра сделать расширение, чтобы брались значения не от текущей даты при заполнении ПП, а по выставленной дате из формы создания ПП. Если код отработает корректно — выложу вам здесь.

Но у вас вообще интересная ситуация, у вас берется старая ФНС при актуальной дате, поэтому смотрите регистры, чистите кеш, приводите скрины.