Про каждую компанию можно найти самые разные статистические данные и мультипликаторы, и одна из характеристик эмитента — общее количество выпущенных акций. Давайте разберемся, как узнать сколько акций выпущено компанией и что делать с этой информацией.

💰 Выиграйте настоящий золотой слиток! Акция для инвесторов 📈 Узнать →

Как узнать сколько выпущено акций компании

Инструкция для российских компаний:

- Перейдите на официальный портал компании, предназначенный для инвесторов

- Каждая публичная компания, акции которой торгуются на бирже, раскрывает ряд данных — в том числе и общее количество акций

- Единого названия нужного нам раздела нет, но как правило разделы сайта называются похоже: «Акционерный капитал», «Акции», «Типы акций и листинги» или используются другие синонимы

Давайте разберем на паре примеров и посчитаем, сколько выпущено акций у Газпрома и ВТБ.

Сколько выпущено акций у Газпрома

- Переходим на портал Газпрома для инвесторов (gazprom.ru/investors/)

- В верхнем меню находим нужный нам раздел: «Акции», переходим в него

- На открывшейся странице будет вся нужная информация, и даже больше

Как видим, у Газпрома выпущено 23 673 512 900 акций.

Сколько выпущено акций у ВТБ

- Снова идем на портал компании для инвесторов (vtb.ru/akcionery-i-investory/)

- Нужная нам категория называется «Акции и дивиденды», из которой нужно перейти в подкатегорию «Типы акций и листинги»

- Готово, мы нашли искомое число выпущенных акций у ВТБ

ВТБ сообщает, что у компании 12 960 541 337 338 обыкновенных акций, 21 403 797 025 000 привилегированных акций 1 типа и 3 073 905 000 000 — акций второго типа.

Также обращаем внимание, что все ссылки на порталы для инвесторов, а также информацию про общее количество акций можно найти на страницах kogdapridut.ru. Для этого перейдите на главную страницу и выберите нужную компанию: все данные размещены в нижней части страницы.

Время работы Московской биржи: когда открываются и закрываются торги

Как посчитать капитализацию компании, зная количество выпущенных акций

Зная количество выпущенных акций, мы можем без труда посчитать капитализацию.

Капитализация компании — это ее рыночная стоимость. То есть в теории, имея нужную сумму денег, можно полностью выкупить нужную вам компанию.

Чтобы рассчитать капитализацию, нужно умножить общее количество акций на текущую рыночную стоимость одной акции.

Как количество акций влияет на дивиденды

Большинство российских компаний выплачивает дивиденды, как правило это процент прибыли или свободного денежного потока. Давайте рассмотрим утрированный пример, который поможет разобраться в том, как общее количество акций влияет на размер дивидендов каждого отдельного акционера.

Пример: фирма «Рога и копыта» каждый год стабильно направляет на выплату дивидендов 10 000 рублей, а общее количество акций составляет 100 000. Допустим, наш инвестор в вакууме владеет 10 акциями и не меняет их количество. Давайте рассмотрим три сценария:

- Общее количество акций не меняется

- Общее количество акций увеличивается в два раза (например, компания выпустила новые акции для финансирования нового проекта)

- Общее количество акций уменьшается в два раза (например, компания провела байбек)

Считаем (из расчета, что на выплату дивидендов направляется та же сумма):

- В первом сценарии дивиденд на 1 акцию — 0,1 руб., общий дивиденд нашего инвестора — 1 руб.

- Во втором сценарии дивиденд на 1 акцию уменьшился — 0,05 руб./шт, общий дивиденд инвестора — 0,5 руб.

- В третьем сценарии дивиденд увеличился — 0,2 руб. на акцию, общий — 2 руб.

Пример утрированный до невозможности, но из него можно сделать следующие выводы:

- Зная общее количество акций и сумму, направляемую компанией на выплаты дивидендов, можно рассчитать дивиденд на 1 акцию

- Байбек — приятная новость для дивидендных инвесторов, ведь выплата на одну акцию увеличится (если компания сохранит уровень общих выплат, конечно)

- При этом дополнительный выпуск новых акций дивидендных инвесторов не обрадует — их доля, а значит и дивиденд, размывается

Что такое лот на Московской бирже

Дивиденды Газпром: дата выплаты, когда придут, прогнозы аналитиков

Информация, размещенная на этой странице, не может рассматриваться как индивидуальная инвестиционная рекомендация

Сведения из реестра эмиссионных ценных бумаг

Данный сервис является информационным, предоставляемая информация не является юридически значимой.

С даты, указанной как дата составления выписки, изменений в сведениях об эмитенте и/или в сведениях о выпусках ценных бумаг не происходило (за исключением случаев, когда информация из Реестра эмиссионных ценных бумаг не раскрывается Банком России по ходатайству эмитента).

По всем вопросам, связанным с работой предоставляемого сервиса, в том числе в случае обнаружения некорректных данных в формируемых выписках, просим обращаться по электронной почте: reestr@cbr.ru.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Какие акции находятся в обращении?

Акции в обращении относятся к акциям компании, которыми в настоящее время владеют все ее акционеры, включая пакеты акций, принадлежащие институциональным инвесторам, и акции с ограниченным доступом, принадлежащие должностным лицам и инсайдерам компании. Находящиеся в обращении акции показаны на балансе компании под заголовком «Акционерный капитал». Количество акций в обращении используется при расчете ключевых показателей, таких как рыночная капитализация компании, а также ее прибыль на акцию (EPS ) и денежный поток на акцию (CFPS). Количество находящихся в обращении акций компании не является статическим и может сильно колебаться с течением времени.

Общие сведения об акциях в обращении

Любые объявленные акции, которые принадлежат акционерам корпорации или продаются им, за исключением казначейских акций, которыми владеет сама компания, называются выпущенными акциями. Другими словами, количество акций в обращении представляет собой количество акций на открытом рынке, включая акции, принадлежащие институциональным инвесторам, и акции с ограниченным доступом, принадлежащие инсайдерам и должностным лицам компании.

Объем выпущенных акций компании может колебаться по ряду причин. Число увеличится, если компания выпустит дополнительные акции. Компании обычно выпускают акции, когда они привлекают капитал за счет долевого финансирования или при исполнении опционов на акции для сотрудников (ESO) или других финансовых инструментов. Объем выпущенных акций уменьшится, если компания выкупит свои акции в рамках программы обратного выкупа акций.

Ключевые выводы

- Акции в обращении относятся к акциям компании, которыми в настоящее время владеют все ее акционеры, включая пакеты акций, принадлежащие институциональным инвесторам, и акции с ограниченным доступом, принадлежащие должностным лицам и инсайдерам компании.

- Количество акций компании в обращении не является статичным и может сильно колебаться с течением времени.

Как узнать количество акций в обращении

В дополнение к перечислению находящихся в обращении акций или акционерного капитала на балансе компании публично торгуемые компании обязаны сообщать о количестве выпущенных и находящихся в обращении акций и, как правило, размещать эту информацию в разделах по связям с инвесторами на своих веб-сайтах или на местной фондовой бирже. веб-сайты. В Соединенных Штатах цифры по выпущенным в обращение акциям доступны из квартальных отчетов Комиссии по ценным бумагам и биржам (SEC).

Разделение акций и консолидация акций

Количество акций в обращении увеличится, если компания осуществит дробление акций, или уменьшится, если оно осуществит обратное дробление акций. Разделение акций обычно проводится для того, чтобы сделать цену акций компании доступной для покупки розничными инвесторами; увеличение количества акций в обращении также улучшает ликвидность. И наоборот, компания, как правило, приступает к обратному дроблению или консолидации акций, чтобы довести цену своей акции до минимального диапазона, необходимого для удовлетворения требований листинга на бирже. В то время как меньшее количество акций в обращении может препятствовать ликвидности, это также может отпугнуть коротких продавцов, поскольку будет труднее брать акции для коротких продаж.

Например, сервис потокового онлайн-видео Netflix, Inc. объявил о дроблении акций в соотношении семь к одному в 2015 году. В попытке повысить доступность своих акций и, одновременно, количество инвесторов, Netflix увеличил выпуск акций в обращении. в семь раз, что резко снизило стоимость акций.

Акции голубых фишек

Для акций “голубых фишек ” увеличение количества акций в обращении из-за дробления акций в течение десятилетий объясняет устойчивый рост их рыночной капитализации и сопутствующий рост портфелей инвесторов. Конечно, простое увеличение количества акций в обращении не является гарантией успеха; Компания также должна обеспечивать стабильный рост прибыли.

Хотя находящиеся в обращении акции являются определяющим фактором ликвидности акций, последняя в значительной степени зависит от их количества в обращении. Компания может иметь 100 миллионов акций в обращении, но если 95 миллионов из этих акций принадлежат инсайдерам и организациям, размещение только пяти миллионов акций может ограничить ликвидность акций.

Программы обратного выкупа акций

Часто, если компания считает свои акции недооцененными, она запускает программу обратного выкупа, выкупая собственные акции. Стремясь увеличить рыночную стоимость оставшихся акций и увеличить общую прибыль на акцию, компания может уменьшить количество акций в обращении путем обратной покупки или выкупа этих акций, тем самым убрав их с открытого рынка.

Возьмем, к примеру, Apple, Inc., чьи выпущенные ценные бумаги имеют значительную институциональную собственность около 62%.В марте 2012 года Apple несколько раз объявила о программе обратного выкупа на сумму более 90 миллиардов долларов. Согласно New York Times, «основной целью [обратной покупки] будет устранение разводнения акционеров, которое произойдет в результате будущих грантов на акционерный капитал сотрудников Apple и программ покупки акций».Благодаря своим огромным денежным резервам Apple смогла агрессивно выкупить свои акции, тем самым уменьшив количество акций в обращении, увеличив свою прибыль на акцию.

По состоянию на декабрь 2015 года рыночная капитализация Apple составляла 869,60 миллиарда долларов, а количество акций в обращении составляло 5,18 миллиарда. С момента объявления программы обратного выкупа цена акций выросла почти на 170 долларов.

Напротив, в мае 2015 года BlackBerry, Ltd. объявила о плане выкупа 12 миллионов собственных акций в обращении с целью увеличения прибыли от акций. BlackBerry планирует выкупить 2,6% из более чем 500 миллионов акций, находящихся в обращении, в качестве стимула для увеличения капитала. В отличие от Apple, чей чрезмерный денежный поток позволяет компании чрезмерно тратить деньги для получения прибыли в будущем, замедляющийся рост BlackBerry предполагает, что выкуп выпущенных акций является подготовкой к аннулированию.

Средневзвешенное значение размещенных акций

Поскольку количество акций в обращении включается в ключевые расчеты финансовых показателей, таких как прибыль на акцию, и поскольку это число может меняться с течением времени, в определенных формулах часто используется средневзвешенное значение количества акций в обращении.

Например, предположим, что компания, имеющая 100 000 акций в обращении, решает провести дробление акций, увеличивая, таким образом, общее количество акций в обращении до 200 000. Позже компания сообщает о прибыли в 200 000 долларов. Чтобы рассчитать прибыль на акцию за весь включенный период времени, формула будет выглядеть следующим образом:

(Чистая прибыль – дивиденды по привилегированным акциям (200 000)) / Акции в обращении (100 000 – 200 000)

Но остается неясным, какой из двух вариантов стоимости непогашенных акций включить в уравнение: 100 000 или 200 000. В первом случае прибыль на акцию составит 1 доллар, а во втором – 2 доллара. Чтобы учесть это неизбежное изменение, в финансовых расчетах можно более точно использовать средневзвешенное значение выпущенных акций, которое рассчитывается следующим образом:

(Акции в обращении x Отчетный период A) + (Акции в обращении x Отчетный период B)

В приведенном выше примере, если бы отчетные периоды составляли каждые полгода, результирующее средневзвешенное количество акций в обращении было бы равно 150 000. Таким образом, при пересмотре расчета прибыли на акцию, 200 000 долларов, разделенные на 150 000 средневзвешенных акций в обращении, составят 1,33 доллара прибыли на акцию.

Акции в обращении и в обращении

Плавающие акции – это более узкий способ анализа акций компании по акциям. Он не включает акции, находящиеся в закрытом владении, то есть акции, принадлежащие инсайдерам компании или контролирующим инвесторам. Эти типы инвесторов обычно включают должностных лиц, директоров и фонды компаний.

Часто задаваемые вопросы

Какие акции находятся в обращении?

Акции в обращении – это акции, которыми владеют акционеры компании на открытом рынке. Наряду с отдельными акционерами сюда входят акции с ограниченным доступом, которыми владеют должностные лица компании и институциональные инвесторы. На балансе компании они указаны как основной капитал.

В чем разница между акциями в обращении и акциями в обращении?

В то время как находящиеся в обращении акции относятся к акциям компании, которые включают ограниченные акции и пакеты институциональных акций, плавающие акции конкретно относятся к акциям, доступным для торговли. Оборотные акции рассчитываются путем вычета акций, находящихся в обращении, за вычетом акций с ограниченным доступом. Запрещенные акции – это акции, которые принадлежат инсайдерам компании, сотрудникам и ключевым акционерам, на которые действуют временные ограничения, и поэтому они не могут быть проданы.

Как дробление акций влияет на акции в обращении?

Обычно дробление акций происходит, когда компания стремится снизить цену своих акций. Когда это происходит, количество находящихся в обращении акций компании увеличивается, и в результате повышается уровень ликвидности. Напротив, обратное дробление акций происходит, когда компания стремится поднять цену своих акций. Часто компания делает это для выполнения требований листинга, которые часто требуют минимальной цены акций.

Отвечаю на вопрос из ваших комментариев к прошлым постам: сколько у компании акций? Как это посмотреть?

Давайте посмотрим, сколько акций у компании Apple, и чему равна стоимость компании. Воспользуемся сервисом Google Finance: ссылка

Смотрим: всего акций чуть больше 5 миллиардов («Shares 5.13B», «Shares» — это «Акции», «B» — миллиарды, итого 5.13 млрд акций).

Стоимость одной акции (она на странице написана самым большим шрифтом) около $170

Стоимость компании = стоимость акции * количество акций

Получается, что компания Apple стоит сейчас более 850 миллиардов долларов ($873 миллиарда, если посчитать точно).

Важно подчеркнуть, что:

1. Стоимость акции мало что показывает. У одной компании может быть 1 акция за $100, у второй компании — 1000 акций по $1. Вторая компания является в 10 раз более крупной.

2. При инвестировании нам тоже все равно. Если мы решили вложить $170 в акции компании Apple, то без разницы, купим ли мы одну акцию за $170 или купим ли мы 10 акций по $17 (если бы у Apple было бы в 10 раз больше акций). Главное — сколько вложено.

3. Поэтому нам важно относительное изменение стоимости акций. Например, год назад акции Apple стоили $100-120. Сейчас $150-170. Вложение в акции Apple могло бы увеличить ваш капитал в полтора раза. Если у компании Amazon год назад акция стоила $700, а сейчас стоит $1050, то это тоже рост в полтора раза.

Меняется ли число акций у компании?

Обычно — нет. У Apple было 5 миллиардов акций вчера, позавчера, неделю и даже год назад. Но иногда могут происходить изменения. Об этом в следующей заметке.

Акции – самый простой способ получить доход на фондовом рынке. Какие акции выбрать, как их купить и какие риски стоит учесть при покупке? Читайте дальше и вы узнаете:

- Какие акции лучше – обыкновенные или привилегированные;

- Где купить акции;

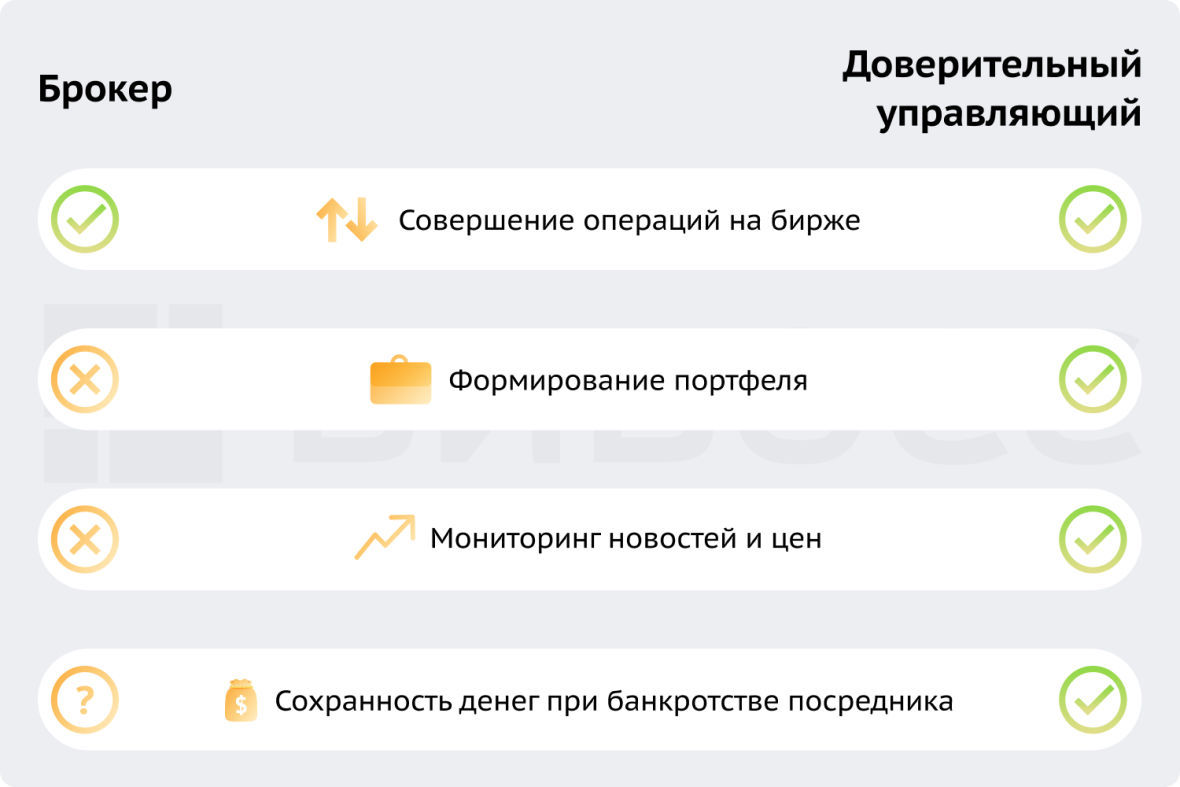

- Кого выбрать – брокера или доверительного управляющего;

- Где хранятся ваши акции;

- Как заработать, даже когда цена на акции падает;

- Какие налоги нужно заплатить на доход с ценных бумаг.

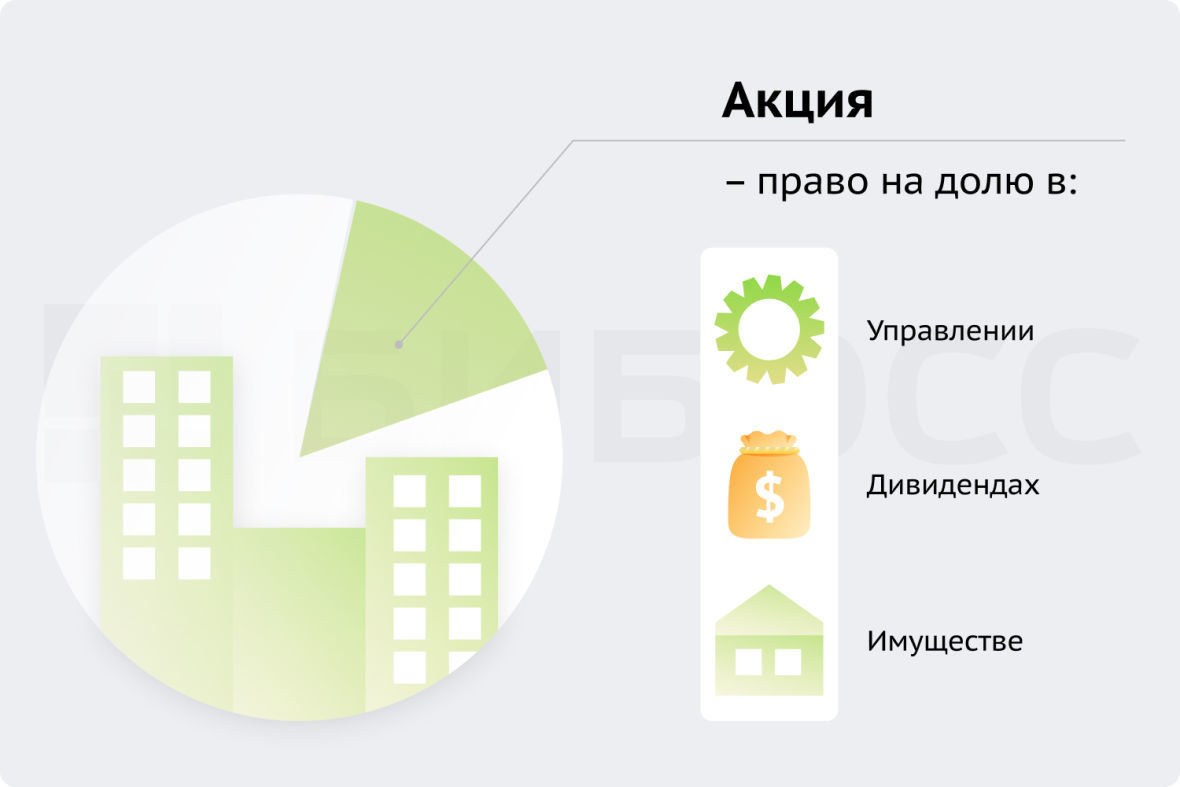

Что такое акции простыми словами?

Акция – это доля в компании. Когда вы покупаете акцию, вы вкладываете деньги в бизнес и становитесь одним из владельцев предприятия. А значит, можете:

- участвовать в управлении;

- заработать дивиденды при распределении прибыли;

- получить часть имущества при ликвидации.

У каждой акции на бирже есть тикер – уникальное и сокращённое название компании из латинских букв. Например, GAZP – акции Газпрома. Короткий тикер хорошо запоминается и помогает трейдерам быстро находить нужные акции.

Виды акций

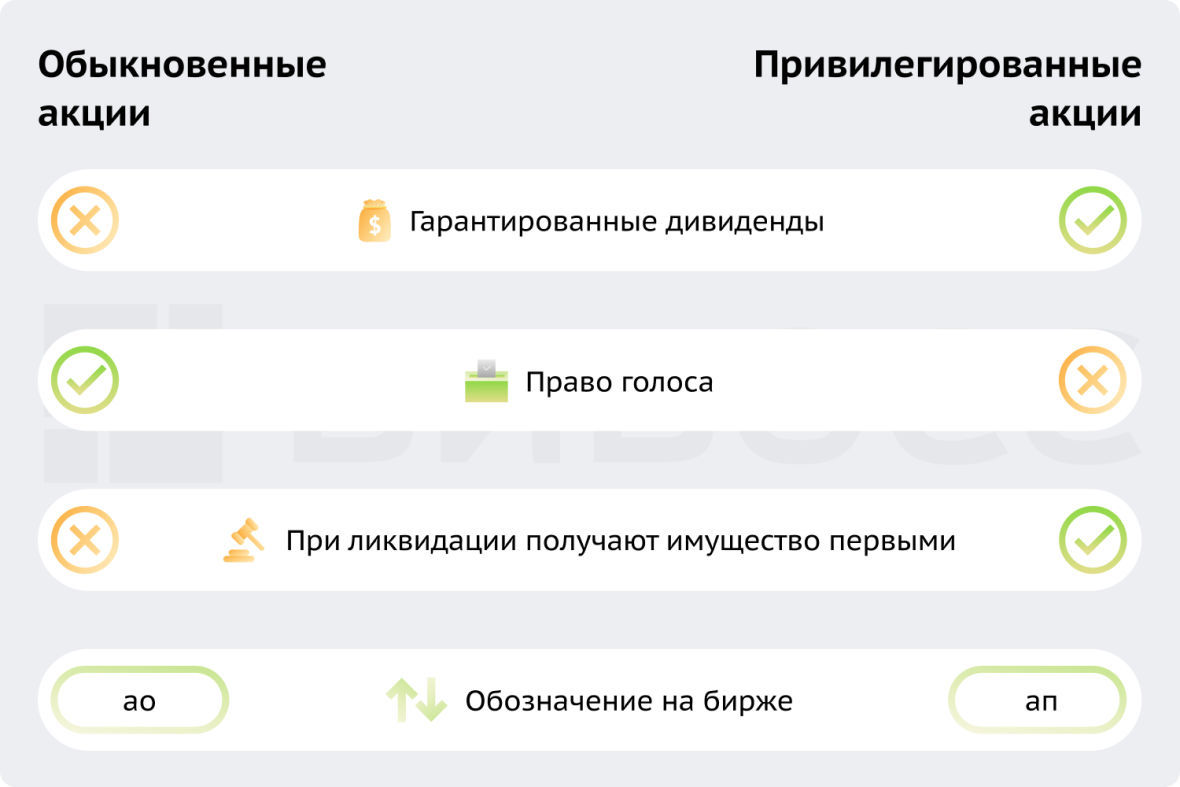

Компании выпускают обыкновенные и привилегированные акции. Они различаются правами, которые предоставляют:

Обыкновенные акции гарантируют вам участие в голосовании акционеров и получение своей части прибыли. Но владельцы таких акций получают дивиденды не каждый год, а только по решению совета директоров компании.

Акционеры с привилегированными акциями получают дивиденды в первую очередь, когда компания заканчивает год с прибылью, но не могут голосовать. При этом сумма дивидендов может быть в 2-3 раза больше, чем по обыкновенным акциям. Если вы владеете привилегированными акциями, вы также будете в числе первых при раздаче оставшегося имущества, если компания обанкротится.

На бирже и в инвестиционных приложениях обыкновенные акции помечаются буквами «ао», а привилегированные акции «ап» (акции привилегированные). В тикере привилегированных акций есть латинские буквы P или AP. На профессиональном сленге такие акции называют «префы».

Привилегированные акции могут давать и другие права:

- Накапливать невыплаченные дивиденды за прошлые годы могут владельцы кумулятивных привилегированных акций.

- Обменять привилегированные акции на обыкновенные и получить право голоса могут держатели конвертируемых привилегированных акций.

- Получить фиксированную сумму дивидендов можно, купив акции с фиксированным дивидендом.

- Голосовать и получать дивиденды одновременно могут держатели голосующих привилегированных акций.

Права владельцев всех видов акций прописаны в уставе компании-эмитента и проспекте эмиссии акций. Компании публикуют эти документы на своём сайте или на сайте раскрытия информации.

У привилегированных акций есть и недостатки:

- Отсутствие права голоса. Владелец префов получает право голоса в трёх случаях: когда компания получила убыток, когда акции голосующие и когда принимается решение о ликвидации компании.

- Привилегированные акции выпускают не все компании. Их число на рынке составляет около 20% от всего объёма акций. А в рейтинге наиболее доходных дивидендных акций первые места часто занимают обыкновенные акции крупных компаний.

- Привилегированные акции может быть сложнее купить или продать, потому что их в целом меньше на рынке.

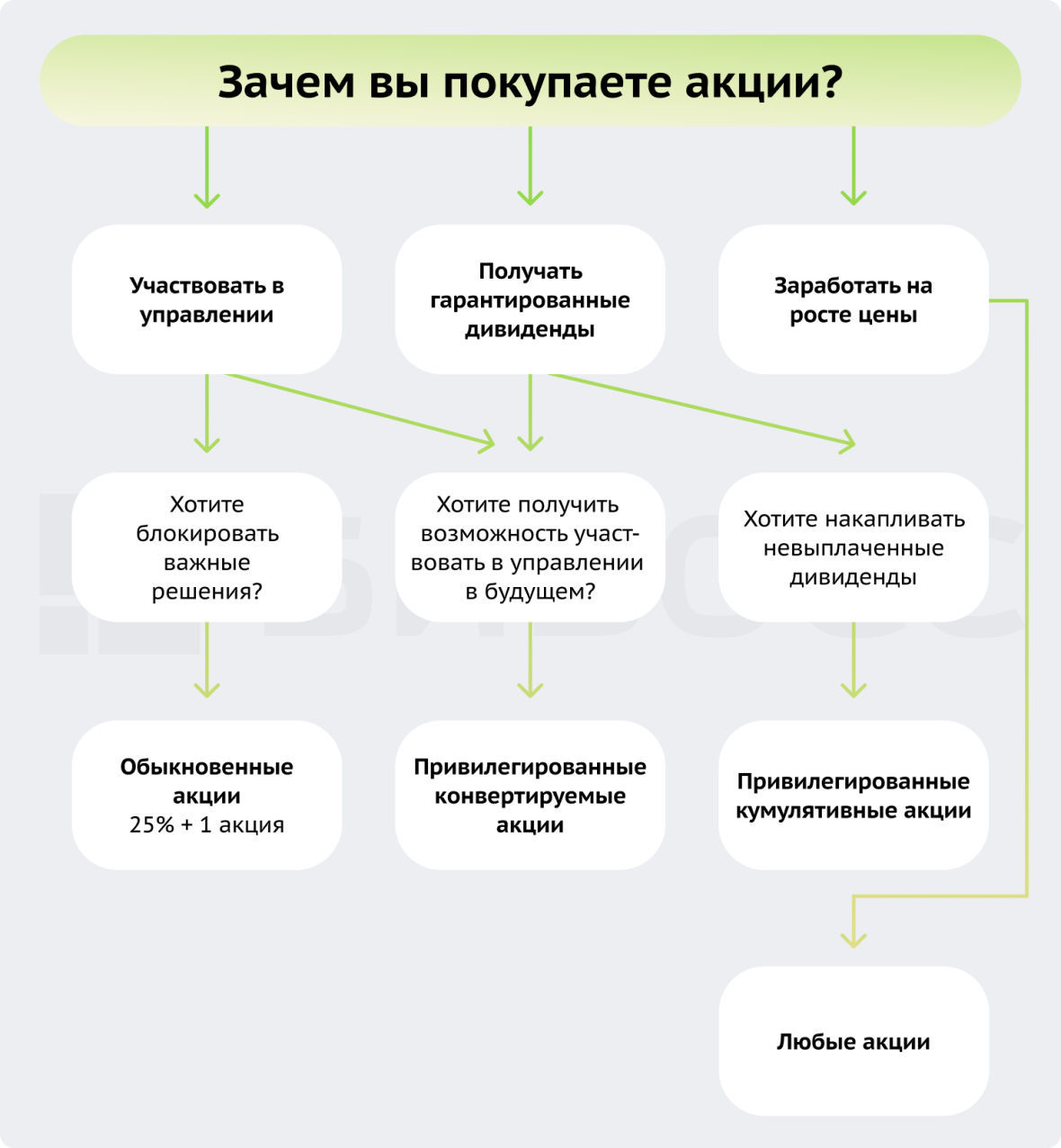

Какие акции выбрать: обыкновенные или привилегированные?

Всё зависит от вашей цели:

- Если вы хотите получать стабильный пассивный доход, выбирайте привилегированные акции с фиксированным дивидендом.

- Если вы хотите принимать активное участие в бизнесе, влиять на решения – вам нужны обыкновенные акции. Причём для существенного влияния нужно будет завладеть более 25% акций компании. Это позволит блокировать ключевые решения совета директоров. Такие вложения называются прямыми инвестициями.

- Если же ваша цель – заработать на росте или падении цены акций, вам подойдут и обыкновенные, и привилегированные акции.

Чтобы наглядно понять, какие акции вам подходят, воспользуйтесь схемой:

Где купить акции?

Акции можно купить через посредника – на бирже или напрямую – вне биржи.

Покупка акций на бирже безопаснее и выгоднее сделок на внебиржевом рынке и вот почему:

- Биржа гарантирует исполнение сделки для обеих сторон. Можно не переживать, что вам продадут поддельные акции или не переведут оплату за ваши активы.

- В ходе торгов на бирже покупатели и продавцы формируют рыночную цену активов. Благодаря этому можно быть уверенным, что цена справедливо отражает текущую стоимость акций компании, которые вы хотите купить.

- На бирже множество продавцов и покупателей, которые заинтересованы в торговле акциями. А значит, вы быстро найдёте и купите ценные бумаги нужной компании. Вне биржи поиск владельца нужных акций похож на поиск иголки в стоге сена.

- Условия сделок на бирже одинаковы для всех. Это значит, что при покупке разных акций вы заключаете один и тот же договор. Достаточно изучить его один раз перед совершением первой сделки.

Купить на бирже можно только акции компаний, прошедших процедуру первичного размещения (IPO) и листинга – проверки эмитента и допуска его акций на торги.

Чтобы приобрести акции непубличной компании, нужно найти владельца акций вне биржи, обратиться к нотариусу и заключить договор. Это дорого, трудоемко, а также есть риск вместо реального владельца акций найти мошенников. Поэтому 99% сделок с акциями в России проходит на бирже.

Как купить акции на бирже?

Процесс покупки акции на бирже состоит из трёх шагов:

- Выберите посредника: брокера или доверительного управляющего. Проверьте, имеет ли он лицензию Банка России.

- Заключите договор с выбранным посредником.

- Купите акции.

Для доступа на биржу нужен брокер или доверительный управляющий – организации, у которых есть специальная лицензия Банка России. Их основное отличие в спектре задач, которые они решают для вас.

Брокер просто выполняет ваши поручения о покупке или продаже конкретных акций, а всю работу по анализу рынка, выбору компаний и мониторингу новостей придётся выполнять вам.

При работе с брокером:

- вам нужно уметь анализировать компанию-эмитента акций и самостоятельно делать вывод о её финансовом положении;

- вы должны ежедневно следить за новостями финансового рынка, чтобы вовремя продать или купить нужную акцию;

- вы должны быть готовы потерять все вложенные деньги в случае банкротства брокера.

Михаил Зельцер

эксперт по фондовому рынку «БКС Мир инвестиций»

Брокер – это профучастник, обеспечивающий доступ на рынок. Следит за параметрами рисковости, чтобы обязательства в итоге не превысили величину активов. И в общем не более. Но если компания ведет еще и обучающие курсы для клиентов или публикует аналитические исследования, то это, конечно, помогает начинающим инвесторам сориентироваться и снижает риски.

Доверительный управляющий выполняет сложную работу за вас: анализирует финансовую отчетность, репутацию и историю эмитентов, формирует ваш инвестиционный портфель и следит за новостями. Вы лишь определяете уровень риска, который готовы принять.

Доверительный управляющий подойдёт вам если:

- у вас нет опыта инвестирования;

- вы не готовы ежедневно тратить время на мониторинг новостей и выбор акций;

- вы хотите быть уверены в безопасности ваших денег в случае банкротства посредника.

На что еще обратить внимание при выборе посредника?

Дополнительные возможности. Передать в доверительное управление можно не только ценные бумаги, но и другое имущество, например, квартиру. А брокерские инвестиционные приложения часто помогают повысить уровень знаний и получить консультации экспертов.

Стоимость услуг. И брокер, и доверительный управляющий берут комиссию за свои услуги. Комиссия брокеров начисляется за каждую сделку. Её размер зависит от выбранного тарифа и сильно варьируется: от 0,03% до 1,5% за сделку. За доверительное управление ценными бумагами нужно будет ежегодно платить 1-2% от суммы инвестиций.

Наличие лицензии. При выборе посредника обязательно проверьте организацию в справочнике Банка России. У брокера и доверительного управляющего должна быть действующая лицензия Банка России.

Удобство общения. Чтобы заключить договор доверительного управления, нужно лично прийти в офис управляющего. А для открытия брокерского счёта достаточно иметь карту крупного банка, имеющего брокерскую лицензию. Все операции можно совершать в мобильном приложении брокера или по телефону.

Где хранятся акции?

Сейчас акции существуют в бездокументарном виде, поэтому технически хранить нужно не ценные бумаги, а информацию об их владельцах. Такую информацию собирают два вида специальных организаций: регистраторы и депозитарии.

- Регистратор ведёт реестр акционеров всей компании в виде цифровой базы и предоставляет данные по требованию акционеров.

- Депозитарий ведет учет активов конкретного инвестора по акциям разных компаний. А сам депозитарий записывается в реестре регистратора как представитель – номинальный держатель этих акций.

Когда вы покупаете или продаёте акцию, в реестре меняются данные о владельце. Когда компания решит выплатить дивиденды, она запросит актуальный список акционеров у регистратора или депозитария.

Раньше депозитарии брали комиссию за хранение ценных бумаг (а точнее, информации о владельцах) с каждого держателя акций. Сейчас брокеры включают эту комиссию в общую сумму платы за обслуживание трейдера – так удобнее и дешевле для клиента.

Как заработать на акциях?

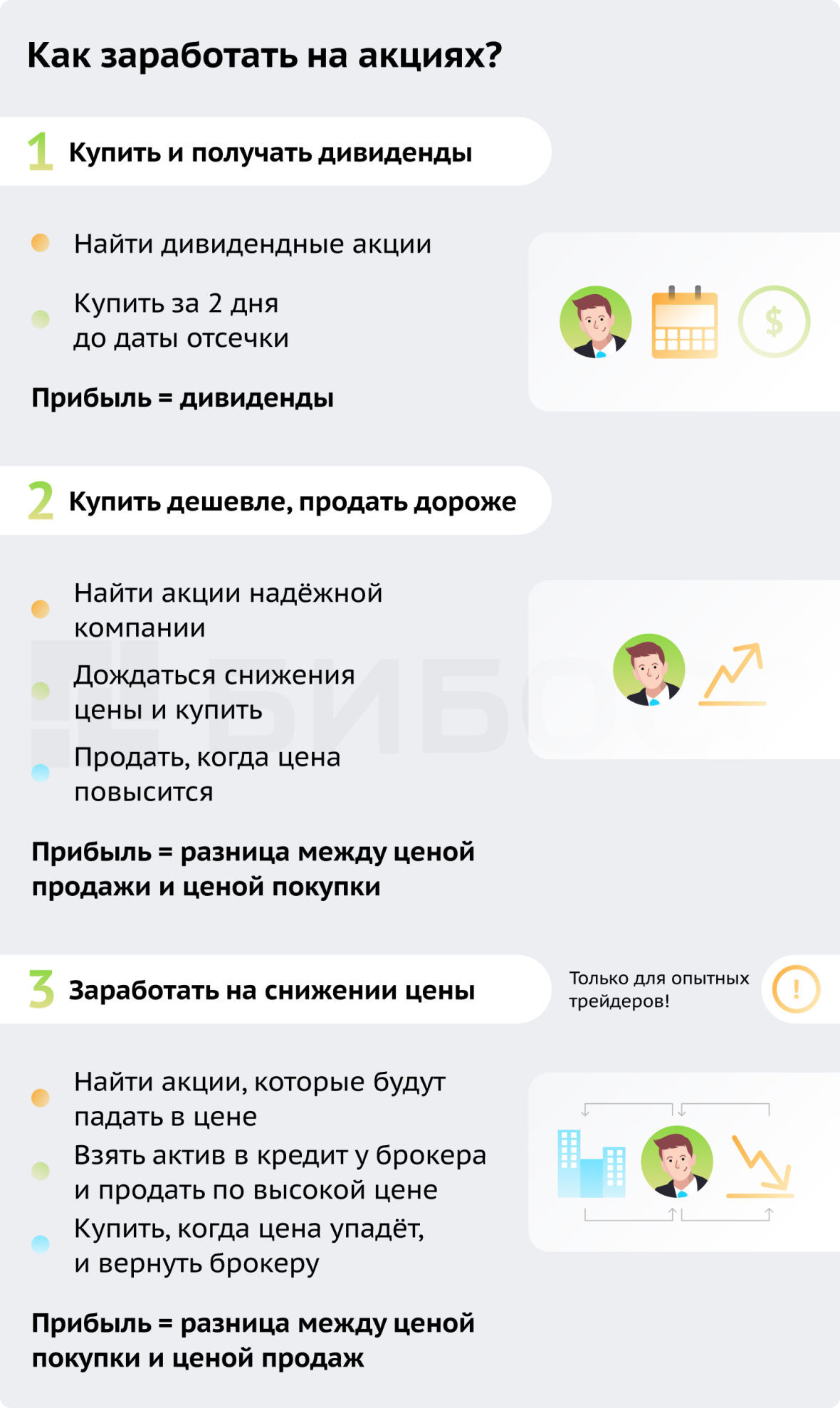

Есть три способа заработать на акциях:

- Купить и получать дивиденды

- Купить дешевле, продать дороже

- Заработать на снижении цены

Первые два способа рекомендуется использовать новичкам на фондовом рынке, а третий способ обычно пробуют более продвинутые трейдеры.

Купить и получать дивиденды

Для того, чтобы регулярно получать пассивный доход в виде дивидендов, нужно купить привилегированные акции с фиксированным дивидендом. Хорошо, если акции будут кумулятивные – тогда вы сможете накапливать сумму невыплаченных дивидендов за убыточные годы.

В качестве дивидендных акций подойдут и обыкновенные акции, но помните, что дивиденды по ним не гарантированы.

Для получения дивидендов акции нужно купить перед датой отсечки – дня, когда составляется список владельцев акций компании. Дата закрытия реестра акционеров становится известна вместе с решением о выплате дивидендов. Чтобы попасть в этот список и получить дивиденды, купить акции нужно за 2 рабочих дня до даты отсечки.

Купить дешевле, продать дороже

Самый распространённый способ заработка на акциях – купить, дождаться повышения цены и продать. Разница в цене станет прибылью. Для использования такой стратегии нужно знать, что курсы акций постоянно меняются. Чтобы успеть вовремя купить или продать акции, нужно ежедневно следить за новостями компании и рынка в целом. На цену акции влияет множество факторов:

- В первую очередь, финансовое состояние компании: после публикации годового отчёта с прибылью цена акций компании может вырасти, а в случае убытка курс акций значительно снизится. Часто трейдеры покупают акции прямо перед публикацией отчётов, если считают, что он будет прибыльным.

- Второй фактор – новости о компании и рынка, на котором она работает. На курс могут повлиять сообщения о пожаре на заводе компании, массовые увольнения сотрудников, покупка нового оборудования, выход на рынки других стран – всё, что может уменьшить или увеличить будущие доходы бизнеса.

- Третий фактор – общее настроение на рынке. Одно событие может значительно ухудшить финансовое положение большого числа компаний, например, международные санкции. Когда появляется такая информация, инвесторы продают акции в страхе потерять свои вложения, и цена активов падает.

Заработать на снижении цены

Когда цена акций падает (или вы ожидаете, что она будет падать), тоже можно заработать. Для этого трейдер берёт акцию у брокера в кредит и продаёт её по текущей цене, например, за 100 рублей. Теперь у него на счету 100 рублей. Когда цена акции падает, трейдер покупает ту же самую акцию дешевле, например, за 70 рублей, и возвращает актив брокеру. Трейдер зарабатывает 30 рублей на разнице между ценой продажи заёмной акции и ценой покупки этой же акции для возврата брокеру.

Такая стратегия называется маржинальной торговлей, а сделка по продаже актива, взятого в кредит, называется шорт. Сумма, которую трейдер может взять кредит, называется кредитным плечом. Например, имея плечо 1,5, инвестор может взять в кредит сумму, в 1,5 раза превышающую сумму средств на его счету.

Важно: средства трейдера в момент оформления кредита блокируются на его счету. Если трейдер не сможет вернуть кредит, брокер имеет право забрать заложенные активы в счёт уплаты долга.

Маржинальная торговля – сложная стратегия, её используют опытные трейдеры. Новичкам лучше начать с покупки акций и дождаться более высокой цены для продажи.

Налоги на доходы по акциям

Заработав на акциях, вы должны заплатить налог на доходы физических лиц (НДФЛ):

- 13% при доходе до 5 млн. рублей;

- 15% при доходе больше 5 млн. рублей.

Владелец акций получает доход двух видов: дивиденды и прибыль от продажи. Условия уплаты налога по ним различаются.

На полученные дивиденды инвестор платит налог всегда без исключений. Вам не нужно подавать декларацию и перечислять деньги: это за вас сделает брокер, депозитарий или компания, выпустившая акции.

На прибыль от продажи акций платить налог нужно не всегда. О налогах можно не беспокоиться, если:

- Вы купили акции на бирже после 1 января 2014 года;

- Не продавали их минимум пять лет;

- Получили прибыль от продажи меньше 3 млн. рублей за каждый год владения.

Если одно из трёх условий не соблюдено, с вашего счёта у брокера или доверительного управляющего будет удержан налог.

Есть способ уменьшить налог на акции – открыть индивидуальный инвестиционный счёт. Подробнее об этом читайте в нашем материале: Индивидуальные инвестиционные счета (ИИС).

Риски инвестиций в акции

Вкладывая деньги в акции, вы должны учитывать риски: рыночный, риск ликвидности, кредитный и операционный.

Рыночный риск – это риск падения цены акций. Цена определяется исходя из того, сколько покупателей и продавцов на рынке, и по какой цене они готовы купить или продать эти активы. На цену влияют новости компании и её рынка. Например, когда предприятие публикует информацию о падении продаж, это может означать возможное сокращение прибыли и дивидендов. Владельцы акций начнут продавать свои активы, а покупать их захочет гораздо меньше трейдеров, и цена упадёт.

Чем больше изменяется цена в ответ на новости, тем выше волатильность акций, тем выше риск того, что актив потеряет в цене. Чтобы минимизировать рыночный риск, при выборе акций изучите график изменения цены за год. Если цена за сутки изменяется более чем на 10% – волатильность считается повышенной. Риск ниже при волатильности 1-5%.

Михаил Зельцер

эксперт по фондовому рынку «БКС Мир инвестиций»

Позитивные новости обычно приводят к росту акций, однако более важный аспект — это ожидания тех или иных событий. Если по факту новости вышли не такие позитивные, как закладывалось участниками рынка, то может произойти и снижение курса акций. И наоборот, более яркое событие отыгрывается намного активнее вверх.

Риск ликвидности. Ликвидность – это скорость превращения ваших акций в деньги. Проще говоря, вероятность быстро найти покупателя на ваши акции. Самая низкая ликвидность – у акций мелких непубличных компаний. Самая высокая ликвидность у «голубых фишек» – так называют акции крупных и надёжных эмитентов.

Чтобы помочь инвесторам в выборе акций и ограничении рисков, биржа сама сортирует эмитентов при размещении акций. Для этого она проверяет отчётность компании на соответствие требованиям по раскрытию информации и объёму акций в продаже. По результатам проверки акции делятся на котировальные и некотировальные. Первые включаются в первый или второй котировальные списки. Если эмитент не соответствует минимальным требованиям, биржа относит его к некотировальной части списка.

Чтобы минимизировать риск ликвидности, выбирайте акции из первого котировального списка.

Кредитный риск – вероятность банкротства компании. В этом случае акционеры получают часть имущества предприятия согласно своей доле акций.

Операционный риск – риск того, что акции технически невозможно будет продать в нужный момент по нужной цене. Например, возникнет сбой на бирже или приложении брокера. Примером реализации операционного риска стала блокировка иностранных акций российских инвесторов в 2022 году.

С целью обезопасить средства новичков на фондовом рынке, Центральный Банк разделил всех инвесторов на квалифицированных и неквалифицированных, а также создал специальный тест на проверку знаний новичков. «Неквалы», не проходившие тестирование, могут купить:

- акции из первого и второго котировального списков;

- акции иностранных компаний, которые включены в расчёт индексов по списку Банка России. С 1 января 2023 года этот список ограничен: новички не смогут приобрести акции компаний из недружественных стран.

Чтобы получить доступ к акциям из некотировального списка, маржинальной торговле и другим сложным инструментам, нужно успешно пройти тест. Тестирование проводится в офисе или приложении брокера. Перед проверкой знаний стоит пройти обучение инвестированию.

Если вы хотите покупать акции на иностранных биржах с российского брокерского счёта, нужно получить статус квалифицированного инвестора. Для этого нужно выполнить одно из трёх условий:

- иметь активы на сумму свыше 6 млн.рублей;

- проработать 3 года в организации, которая торгует ценными бумагами или 2 года в организации со статусом квалифицированного инвестора;

- за год совершить сделки с ценными бумагами на сумму не менее 6 млн. рублей.

- иметь высшее экономическое образование или квалификационные аттестаты специалиста финансового рынка.

Начать инвестировать на фондовом рынке поможет наша инструкция по инвестициям для начинающих.

Советы начинающим инвесторам в акции

- Решите, как бы вы хотели инвестировать: самостоятельно или с помощью профессионала. Если вы не знаете, как работает предприятие и рынок ценных бумаг, и не хотите тратить время на обучение и анализ – будет лучше передать активы в доверительное управление. Если вы выбрали самостоятельное инвестирование через брокера, определите сумму, которую вы готовы безболезненно потерять и не инвестируйте последние деньги.

- Перед покупкой проведите анализ компании-эмитента. Узнайте, что производит или какие услуги оказывает предприятие, посмотрите, какую прибыль получала компания раньше. Так вы сможете сделать прогноз и предположить, вырастут ли акции в цене.

- Найдите свой баланс между риском, на который вы готовы пойти, и доходностью, которую хотите получить. Высокая доходность всегда связана с более высоким риском. Акции, которые резко растут в цене, могут также резко обесцениться.

- Не вкладывайте все деньги в одну компанию: если она разорится, вы потеряете все деньги. Покупайте акции нескольких компаний, работающих в разных сферах. Это называется диверсификацией инвестиций.

- Следите за новостями компании и рынка, чтобы вовремя продать или купить акции. Это поможет вам снизить риски и больше заработать.

Михаил Зельцер

эксперт по фондовому рынку «БКС Мир инвестиций»

Новичкам на фондовом рынке я советую читать классическую литературу по теме финансов, например, У. Шарп «Инвестиции», следить за ценами на бирже, подмечать закономерности поведения, пробовать совершать сделки с учетом риск-менеджмента и мани менеджмента, распределять активы по разным классам, использовать стоп-заявки, и не заигрываться с кредитными средствами.

Часто задаваемые вопросы

Можно ли начать инвестировать в акции с 1000 рублей?

Можно! Акции некоторых компаний стоят меньше одного рубля. Поэтому даже на сумму в 1000 рублей можно собрать диверсифицированный портфель. Доход с него будет небольшим, эти суммы лучше направлять на покупку новых акций.

Когда лучше всего покупать акции?

Удачное время для покупки акций зависит от вашей цели и срока вложения. Если вы хотите быстро заработать на росте цены акции, нужно дождаться пока акция подешевеет. Тогда сделка будет выгодной – вы купите акцию дешевле, а через некоторое время продадите дороже. Цены на акции обычно падают после негативных новостей для компании или всего рынка. Не смотря на тревогу, именно этот момент считается лучшим для покупки среди профессиональных трейдеров.

Если ваша цель – уберечь деньги от обесценения, вы купите акцию и будете держать её несколько лет. Поэтому спада цены можно не ждать. Цены на акции крупных и надёжных компаний с годами растут.

Текст статьи – не индивидуальная инвестиционная рекомендация и создан в информационных целях. Это значит, что вы сами определяете, какие акции покупать, где и когда совершать сделки. Чтобы безопасно инвестировать деньги, нужно изучить больше информации и научиться анализировать рынок ценных бумаг и финансовое состояние компании. Портал БИБОСС помогает разобраться в базовых вопросах инвестирования и повысить вашу финансовую грамотность!

Здравствуйте, друзья!

Акция в процессе своего движения от выпуска до попадания в инвестиционный портфель инвестора несколько раз меняет свою стоимость. В статье разберем, с какой цены она начинает свой путь. Расскажем, что такое номинальная стоимость акции простыми словами и как ее определить.

Что означает понятие

Номинальная стоимость акции – это стоимостный показатель, который отражает долю уставного капитала, приходящуюся на одну ценную бумагу.

Процесс ее определения упрощенно выглядит так:

- Принимается решение о создании акционерного предприятия. Учредители определяют величину уставного капитала.

- Определяется количество ценных бумаг, которое будет выпущено предприятием.

- Рассчитывается номинальная стоимость одной бумаги.

- Часть выпущенных бумаг распределяется среди учредителей по номинальной цене, оставшееся количество направляется для реализации другим акционерам, в т. ч. путем свободной продажи на фондовом рынке через IPO.

Основным нормативным документом, который регулирует эмиссию, является Федеральный закон “Об акционерных обществах” от 26.12.1995. Согласно ему номинал всех обыкновенных акций должен быть одинаковым.

Стоимость привилегированных ценных бумаг не должна быть меньше стоимости обыкновенных.

Когда акции существовали в бумажном виде, номинал обязательно записывался на лицевой стороне бумаги. Сегодня эта информация содержится в электронном реестре.

- Эмиссионная – стоимость, по которой ценная бумага выходит на биржу в процессе первичного размещения. Она может быть равна или больше номинальной, отсюда возникает или не возникает эмиссионный доход.

- Балансовая – определяется путем деления чистых активов компании на количество акций. Если она превышает рыночную, то стоит ожидать роста котировок ценных бумаг компании.

- Выкупная – цена, по которой эмитент готов выкупить с рынка свои ценные бумаги у акционеров.

- Рыночная – цена, которая складывается в процессе свободных торгов на бирже на основе спроса и предложения.

Чем отличается от рыночной цены

Главное отличие номинальной цены от рыночной в том, что первая не меняется в процессе биржевых торгов. Инвестора же в первую очередь интересует именно рыночная котировка. Ее увеличение приведет к росту доходов, а снижение – к убыткам.

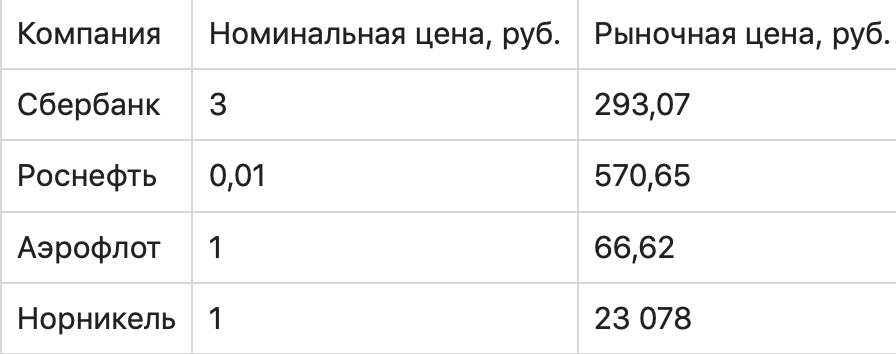

Сравним номинальную и рыночную стоимость обыкновенных акций нескольких крупнейших компаний России (по состоянию на конец марта 2021 года). У ГМК “Норникель” рыночная цена больше номинальной в 23 078 раз, а у Роснефти – в 57 065 раз.

Есть и бумаги, которые за все время обращения на фондовой бирже так и не смогли далеко уйти от своего номинала. Например, акции ВТБ сейчас торгуются по 0,04 руб. при номинале 0,01 руб. А у компании ФСК ЕЭС сегодняшние котировки ниже номинала: 0,21736 руб. против 0,5 руб. в Уставе.

Как определить

Формула расчета:

Номинальная стоимость = Уставный капитал компании / Количество акций

- ПАО “Сбербанк”. Уставный капитал равен 67 760 844 000 руб. Банк разместил 21 586 948 000 обыкновенных и 1 000 000 000 привилегированных акций. Подставим значение в формулу и получим, что номинал акции составляет 3 руб.

- ПАО “Нефтяная компания Роснефть”. Уставный капитал составляет 105 981 778,17 руб. Количество выпущенных обыкновенных акций – 10 598 177 817 штук. Следовательно, их номинальная стоимость – 1 копейка.

Все эти вычисления можно не проводить. Необходимые сведения закреплены в Уставе любого акционерного общества. Если предприятие становится публичным и выходит на фондовую биржу, то оно обязано публиковать учредительные и финансовые документы в свободном доступе.

Примеры изменения

- Консолидация – процесс объединения нескольких акций в одну, если рыночная цена стала слишком низкой.

- Сплит – процесс разделения акции на несколько штук с целью снижения ее рыночной котировки и повышения доступности для инвесторов.

Оба процесса рассматриваются и утверждаются общим собранием акционеров. При консолидации и сплите доля акционера не меняется. В первом случае он будет владеть меньшим количеством ценных бумаг, но их стоимостная оценка выросла. Во втором случае ценных бумаг станет больше при меньшем номинале. Капитал инвестора не изменится.

Зачем инвестору знать номинальную цену долевой ценной бумаги

В практической инвестиционной деятельности большую ценность представляет рыночная цена бумаги.

- Когда необходимо узнать уставный капитал компании. Например, при выборе объекта инвестирования предприятие с маленьким капиталом не будет представлять интереса, потому что не имеет достаточного имущества.

- Для анализа динамики развития компании. Чем выше разница между номиналом и рыночной котировкой, чем устойчивее рост последней в течение длительного времени, тем интереснее компания для инвестора.

Заключение

Номинальная стоимость – базовый показатель, значение которого закрепляется в учредительных документах и может меняться только в исключительных случаях. Информация о ней нужна для принятия решения об инвестировании в компанию, но только с учетом результатов проведенного фундаментального анализа.