Узнать, какая СНО у вашей организации, можно несколькими способами.

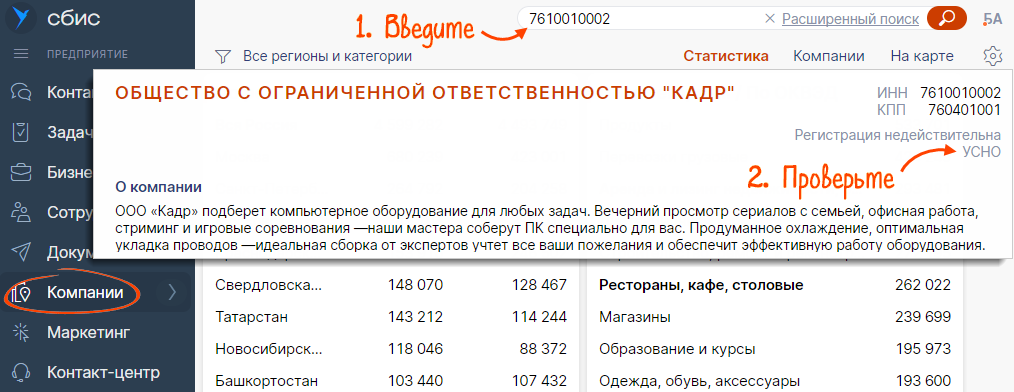

- В личном кабинете СБИС перейдите в раздел «Компании». Введите ИНН организации и проверьте систему налогообложения.

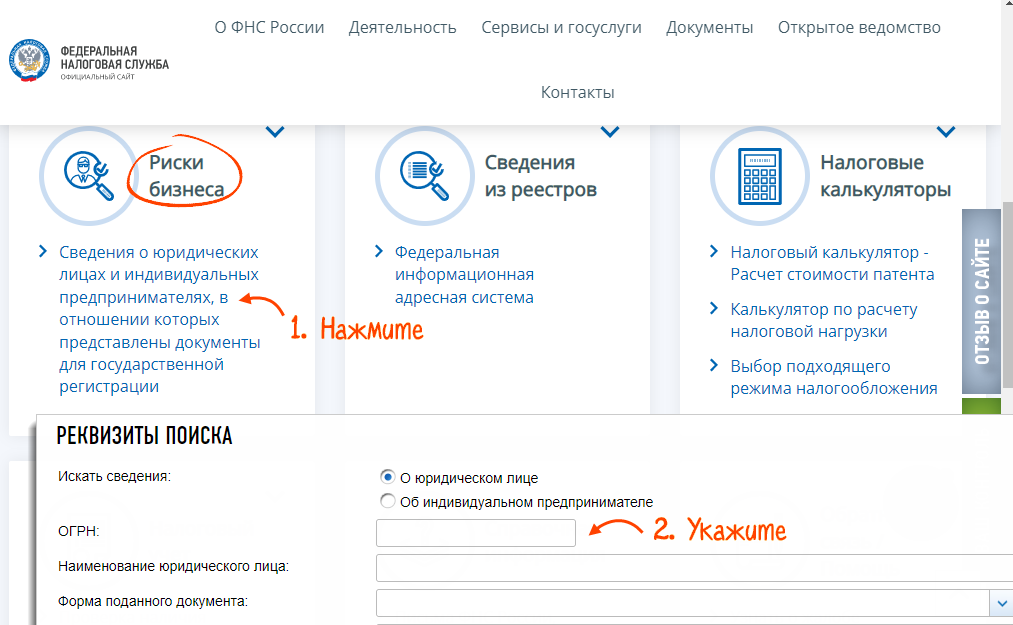

- На сайте ФНС в разделе «Риски бизнеса» нажмите «Сведения о юридических лицах и индивидуальных предпринимателях». Укажите ОГРН и наименование организации. Нажмите «Найти».

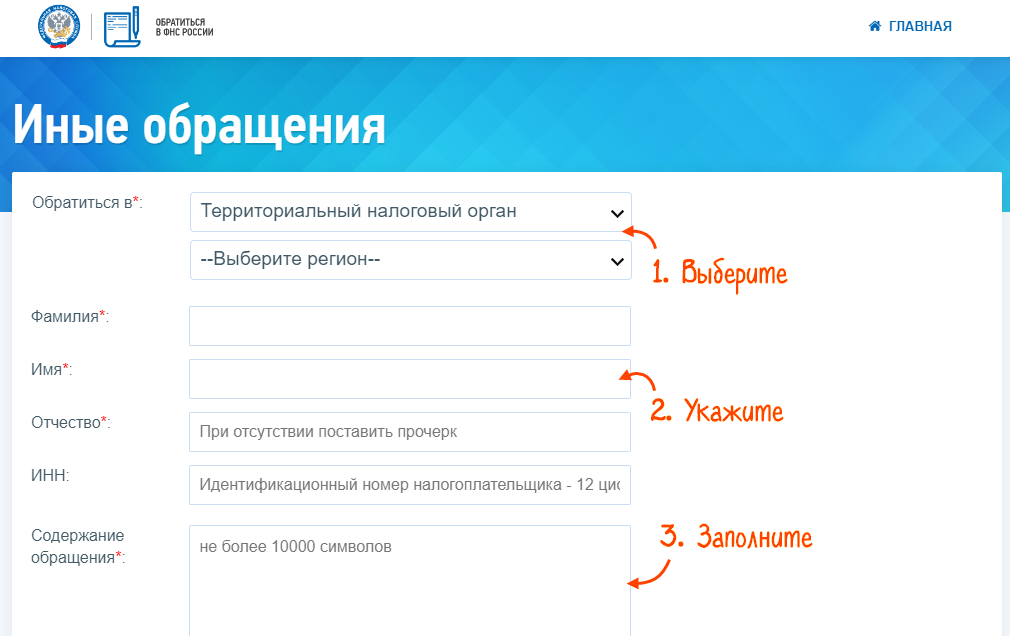

- На сайте ФНС в разделе «Иные обращения» заполните и отправьте письмо. Либо обратитесь к инспектору налоговой.

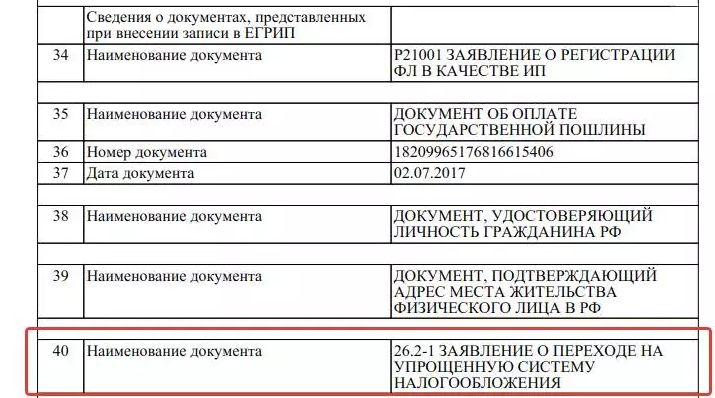

- Запросите выписку из ЕГРЮЛ (ЕГРИП). Если ранее было подано заявление о переходе на другую систему налогообложения, в выписке будет запись. Заявление не подавалось — запись в выписке будет отсутствовать. Обратитесь к инспектору налоговой.

Лицензия

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Как узнать систему налогообложения за минуту?

Подробная информация о компании или ИП находится в Контур.Фокусе. Можно узнать режим налогообложения ООО или ИП, изучить уплаченные налоги и сборы

Попробовать бесплатно

Условно все способы налогообложения организаций и ИП можно разделить на две группы: основная система налогообложения и специальные налоговые режимы.

Основная система налогообложения (ОСН) — это базовый режим уплаты налогов, который компании и ИП применяют по умолчанию. Он действует, пока фирма или предприниматель не заявили в налоговую о намерении перейти на спецрежим. Имейте в виду, что в Налоговом кодексе РФ понятие ОСН не встречается. А специальные налоговые режимы там есть.

У ОСН нет ограничений по видам деятельности, количеству работников или выручки — ее может применять любой бизнес. Однако для налогоплательщиков на ОСН нет никаких послаблений: они платят все предусмотренные законом налоги и сдают максимум отчетностей.

Специальные налоговые режимы объединяет то, что их могут применять не все налогоплательщики. К ним устанавливают ряд критериев: определенный вид деятельности, максимальное количество выручки или работников. Как правило, спецрежим облегчает налоговое бремя бизнеса: налогоплательщиков освобождают от некоторых видов платежей, они платят налог по сниженной ставке или реже предоставляют отчетность.

Налоговый кодекс РФ предусматривает шесть видов спецрежимов (п.2 ст. 18 НК РФ):

- единый сельскохозяйственный налог (ЕСХН);

- упрощенная система налогообложения (УСН);

- система налогообложения при выполнении соглашений о разделе продукции (СРП);

- патентная система налогообложения (ПСН);

- налог на профессиональный доход (НПД);

- автоматизированная упрощенная система налогообложения (АУСН).

Рассмотрим подробнее каждый спецрежим.

УСН

УСН — это специальный режим налогообложения, который позволяет организациям и ИП не платить налог на прибыль организации, НДФЛ, налог на имущество и НДС. Вместо этого компаниям необходимо совершить один платеж. Налогоплательщик выбирает один из двух объектов налогообложения: «Доходы» или «Доходы минус расходы». И платит с него налог по установленной ставке: 6 % для УСН «Доходы» и 15 % для УСН «Доходы минус расходы». Декларацию нужно сдавать раз в год.

Для УСН нужно соблюдать несколько условий:

- получать годовой доход не больше 200 млн рублей;

- нанимать не больше 130 человек;

- остаточная стоимость основных средств не должна превышать 150 млн рублей.

Основные средства — это имущество, которое необходимо предпринимателю для производства или оказания услуг. Например, станки, специальное оборудование и инструменты для изготовления продукции.

Если ИП или фирма не соответствует этим условиям, инспекция не разрешит применять УСН.

Чтобы перейти на УСН в следующем году, нужно подать заявление в инспекцию не позднее 31 декабря текущего года. Исключение — новые организации и ИП. Они могут направить заявление вместе с документами на регистрацию или в течение 30 дней с момента постановки на учет в налоговую.

Имейте в виду, что перейти на другой налоговый режим в течение года не получится. Если захочется изменить систему уплаты налогов, придется ждать до конца года и подать заявление о переходе на другой режим до 15 января следующего года.

ЕСХН

Особенность ЕСХН в том, что он действует только для организации и индивидуальных предпринимателей в сфере сельского и рыбного хозяйства или животноводства. Вместо налога на прибыль или НДФЛ и налога на имущество сельскохозяйственные производители платят единый налог — 6 % с доходов за вычетом расходов. Декларацию сдают один раз в год.

Чтобы перейти на ЕСХН, фирма или ИП должны получать от сельхоздеятельности не меньше 70 % от всех доходов. Также ЕСХН могут применить градообразующие рыбохозяйственные предприятия. Ограничений по размеру выручки для налогоплательщиков, как при УСН, нет. Работников тоже можно нанимать в неограниченном количестве. Исключение есть только для рыбохозяйственных организаций — у них средняя численность сотрудников за год не должна превышать 300 человек.

Порядок перехода на ЕСХН такой же, как при УСН: заявление подают при регистрации или течение 30 дней после постановки на учет в налоговой. Остальные обращаются в налоговую не позднее 31 декабря текущего года, чтобы перейти на ЕСХН в следующем году. В течение года сменить налоговый режим нельзя.

Проверить систему налогообложения компании в Фокусе

Попробовать бесплатно

СРП

Соглашение о разделе продукции — это договор, по которому государство разрешает организации искать и добывать полезные ископаемые на его участке недр, а компания добывает ресурсы за свой счет и делится их частью.

Фирма, которая заключила соглашение с государством, платит налоги в особом порядке. Организация освобождена от региональных и местных налогов, а суммы по некоторым платежам ей компенсируют, например, по НДС, земельному налогу, акцизу. Также фирма частично не платит налог на имущество. Основные средства, нематериальные активы, запасы и затраты, которые используют для добычи полезных ископаемых, налогом не облагаются.

ПСН

Предприниматель может сэкономить на налогах, перейдя на патентную систему налогообложения (ПСН). Для этого он приобретает патент на срок от одного до двенадцати месяцев и платит фиксированную сумму до конца действия документа. При этом ИП освобождается от уплаты НДФЛ, налога на имущество и частично от НДС. Патент может получить только ИП, для организаций ПСН не предусмотрена.

Для ИП на ПСН есть два общих ограничения:

- доход не должен превышать 60 млн рублей в год;

- средняя численность работников за год не может быть больше 15 человек.

Если не соблюдать эти условия, предприниматель утратит право на патент.

ПСН могут применять только ИП, которые ведут бизнес по одному из перечисленных в законе видов деятельности. НК РФ устанавливает общий список (п.2 ст. 346.43 НК РФ), а регионы выбирают из них те, которые будут действовать на их территории. Есть ограничения и по потенциально возможной сумме дохода по каждому виду деятельности. Их также устанавливают субъекты.

Регионы могут вводить дополнительные ограничения для применения ПСН. Например, в Свердловской области не могут перейти на ПСН ИП, которые сдают номера в гостиницах или общежитиях на площади больше 200 кв.м (ст. 1-1 закона Свердловской области от 21 ноября 2012 года N 87-ОЗ).

Стоимость патента рассчитывается по ставке 6 % от потенциально возможного годового дохода. Это значит, что предприниматель должен заранее просчитать примерную сумму дохода, которую он получит в будущем году, и с этой суммы заплатить налог. На портале ФНС есть калькулятор, чтобы посчитать примерную стоимость патента.

НПД

Этот спецрежим применяют физлица и ИП, работающие сами на себя без наемных сотрудников. Их еще называют самозанятыми. Физлицам налог на профессиональный доход (НПД) заменяет НДФЛ, а ИП — НДФЛ, НДС и страховые взносы. Есть ограничение по годовому доходу: самозанятый не должен зарабатывать больше 2,4 млн рублей.

Регистрация в качестве самозанятого и все расчеты с инспекцией происходят через приложение «Мой налог». Отчетность сдавать не нужно. Ставка налога зависит от того, кто заплатил самозанятому: человек или юрлицо. Если покупатель — физлицо, ставка 4 %, если организация — 6 %.

АУСН

Автоматизированная упрощенная система налогообложения — это экспериментальный спецрежим. Пока он действует только в трех субъектах: Москве, Московской и Калужской областях, Татарстане. АУСН похож на УСН: его применяют как организации, так и ИП. Вместо НДФЛ и налога на прибыль организации, налога на имущество и НДС, бизнес платит налог с «доходов» либо «доходов минус расходы». Главное отличие в том, что сумму налога рассчитывает инспекция, а не налогоплательщик. Раз в месяц налоговая сама уведомляет предпринимателя о сумме, которую нужно заплатить.

АУСН рассчитан на малый бизнес с годовым доходом не больше 60 млн рублей и количеством сотрудников не больше пяти человек. ИП и фирмам на АУСН не придется сдавать налоговую отчетность, от выездных проверок их тоже освободят.

Компании и ИП, которые платят НДС, могут его возместить. Но это возможно только в том случае, если контрагент тоже платит этот налог. Многие спецрежимы освобождают налогоплательщика от НДС. Поэтому если компания рассчитывает на вычет по НДС, лучше заранее проверить налоговый режим контрагента.

Еще налоговая система партнера косвенно указывает на масштабы бизнеса, потому что некоторые спецрежимы предусматривают ограничения по количеству сотрудников и размеру дохода. Этот момент стоит учитывать, если предстоит крупная сделка.

Проверить налоговый режим ИП в Контур.Фокусе

Попробовать бесплатно

Есть несколько способов проверить систему налогообложения, применяемую партнером. Все они подходят как для организаций, так и для ИП.

Проверка системы налогообложения ООО

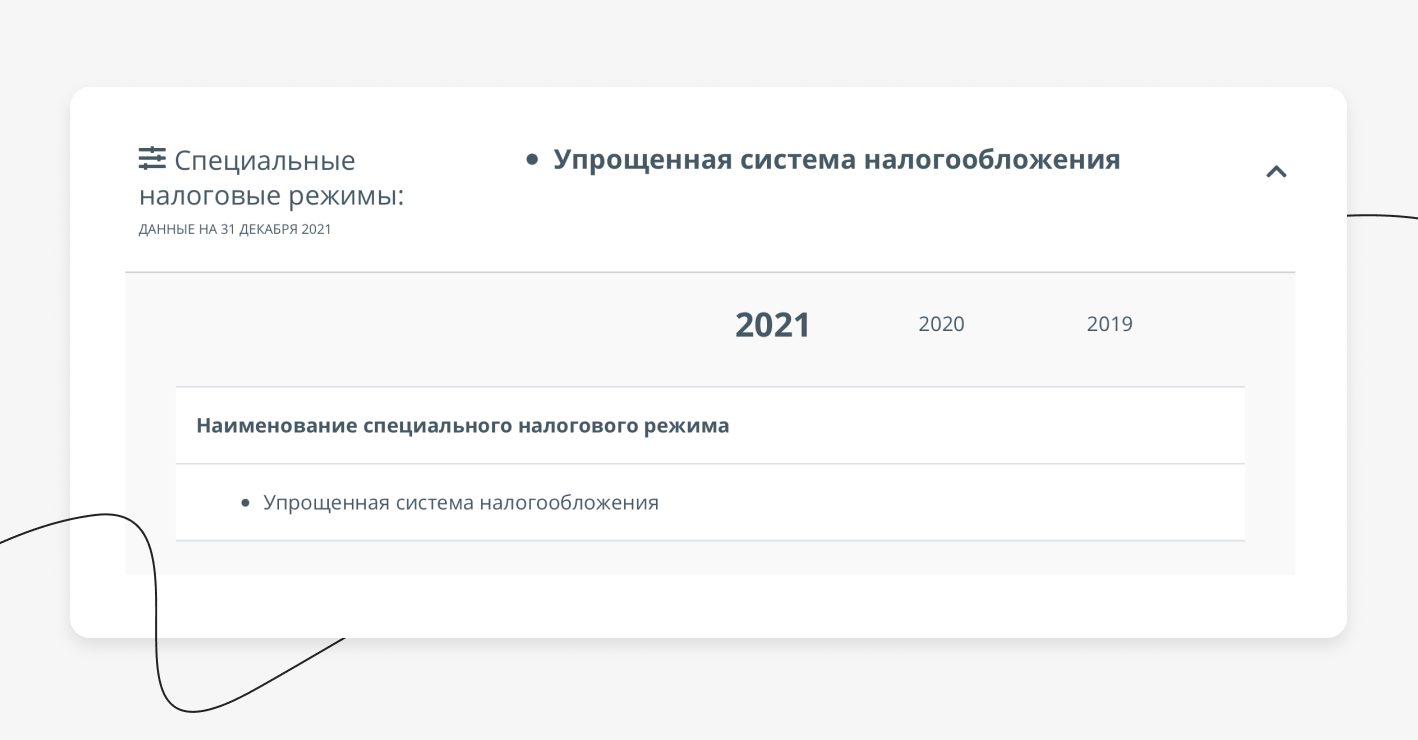

Чтобы проверить налоговый режим ООО, воспользуйтесь сервисом ФНС «Прозрачный бизнес». Введите в поиске код ИНН, ОГРН или название интересующей организации. Из результатов поиска выберите нужную фирму. В карточке компании найдите раздел «Специальные налоговые режимы». Если в нем написано «Специальный налоговый режим не применяется», значит, организация на ОСН. Если фирма применяет один из спецрежимов, это будет отображено.

На сайте налоговой есть информация только за предыдущие годы. Поэтому стоит учитывать, что на момент проверки налоговый режим фирмы мог измениться.

Режим налогообложения в ФНС

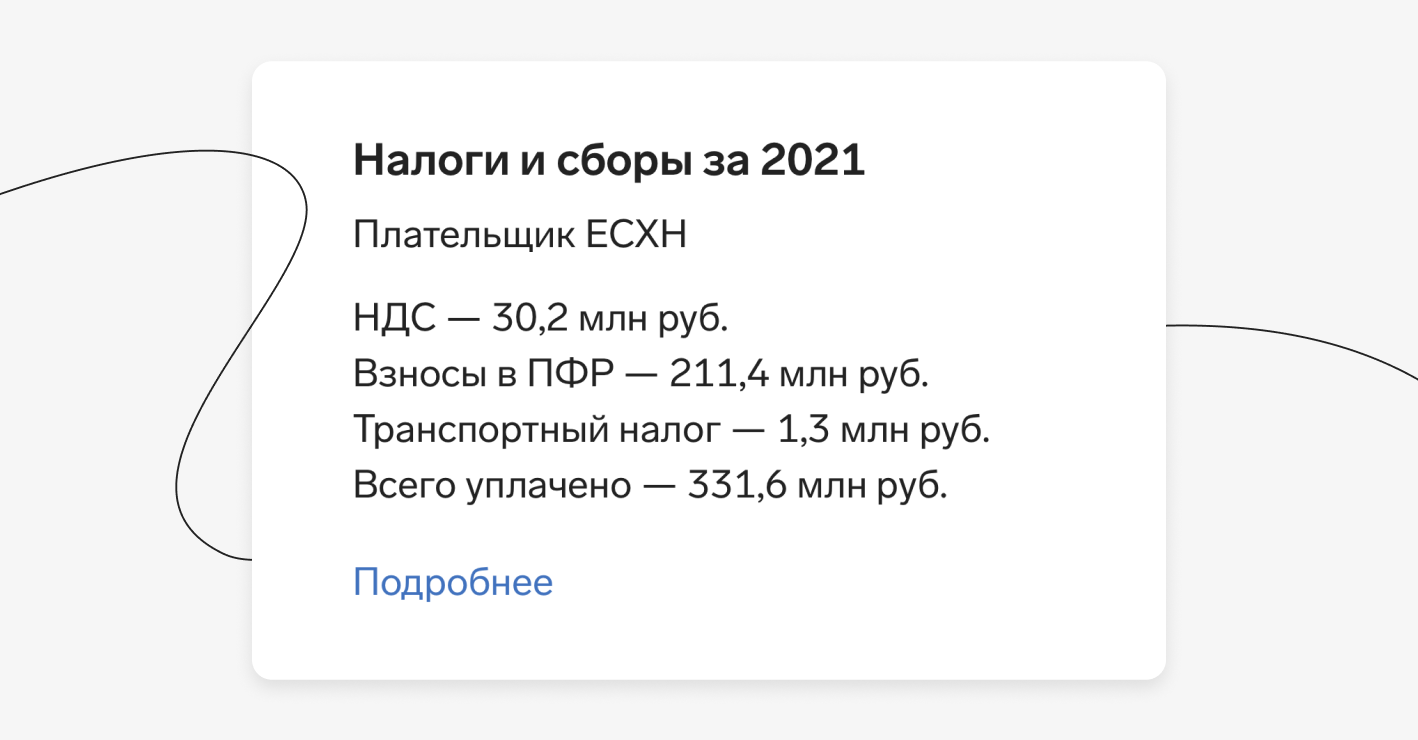

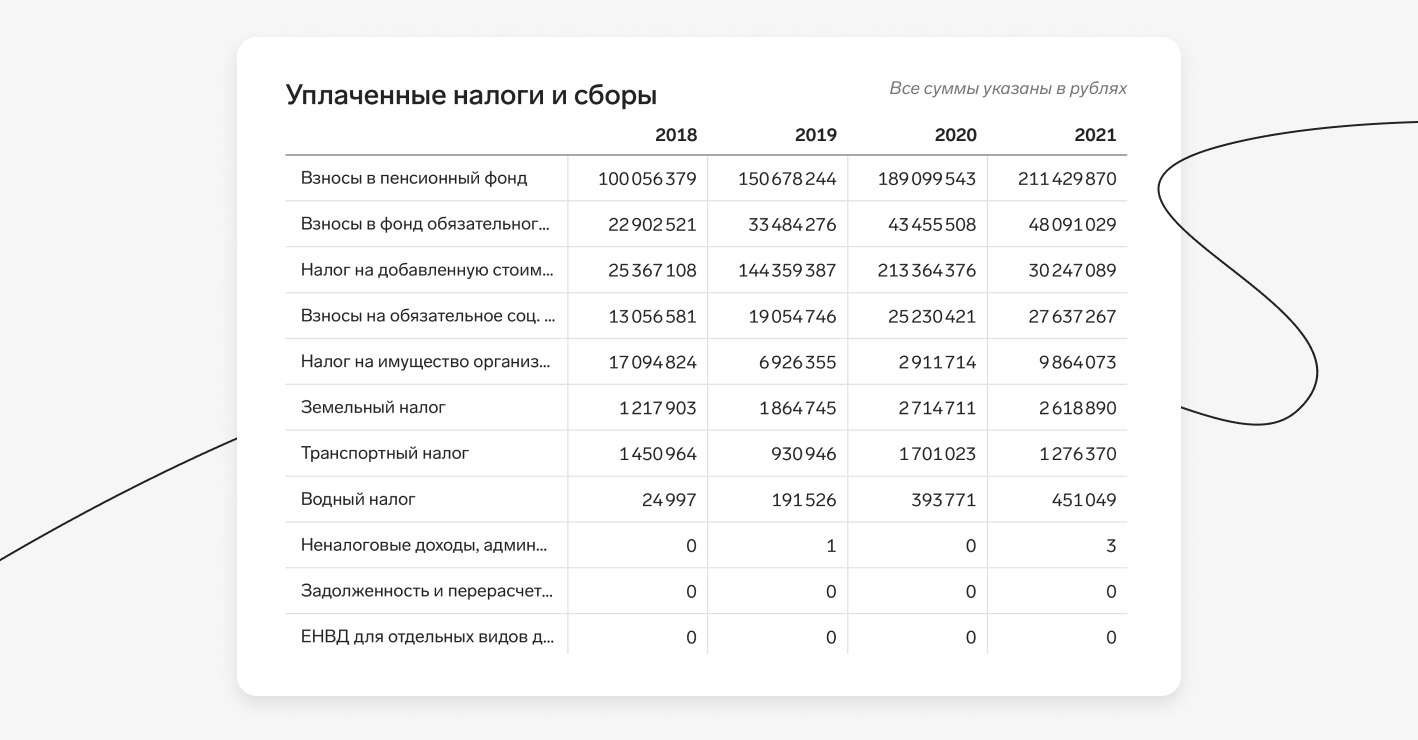

Узнать не только о системе налогообложения, но и о уплаченных налогов и сборов компании можно в Контур.Фокусе.

Режим налогообложения в Фокусе

Зайдите в карточку организации, нажмите «Подробнее» или перейдите во вкладку «Налоги и сборы». Там вы увидите суммы налогов и сборов, задолженности по налогам и процент от доходов, который уплачивает организация.

Дополнительные данные в Фокусе

В Контур.Фокусе находится официальная информация из госорганов. Сервис предоставляет сведения о налогах компаний за предыдущие годы.

Проверка системы налогообложения ИП

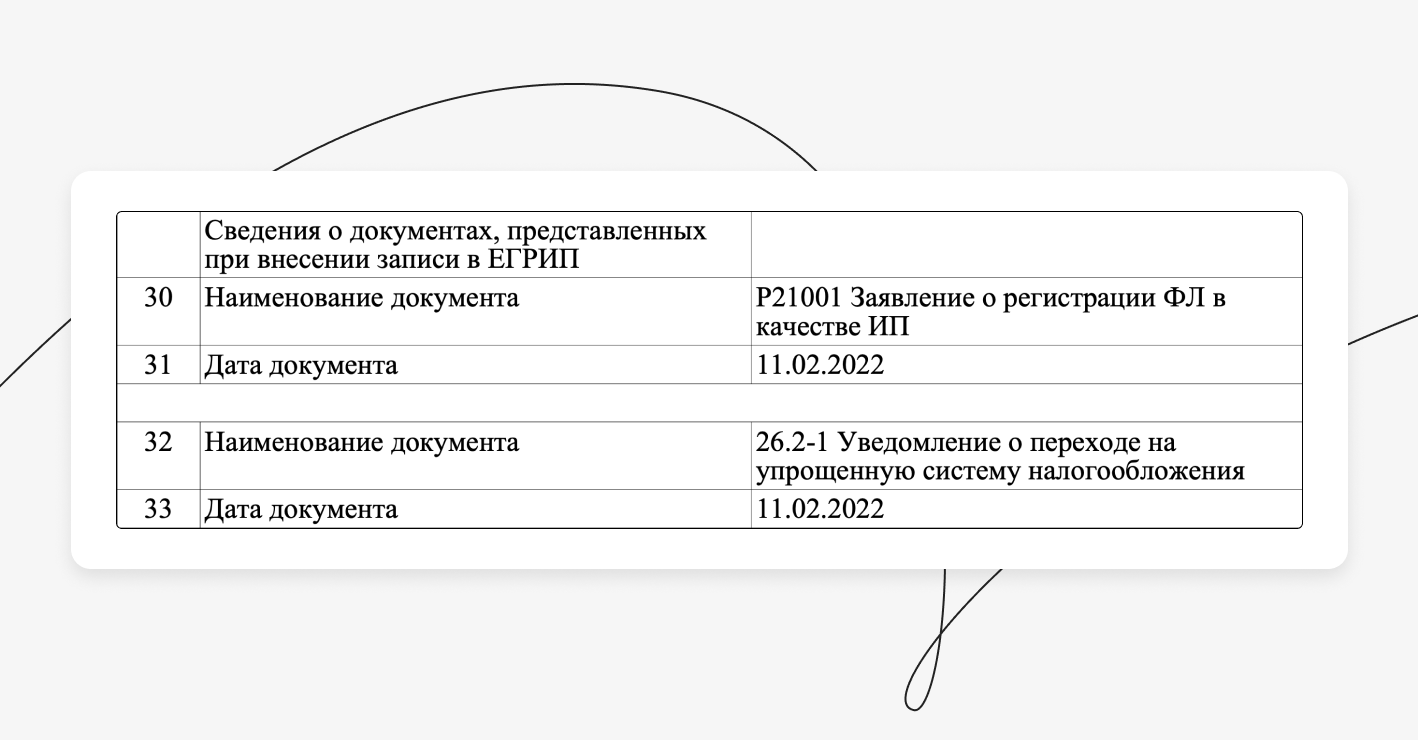

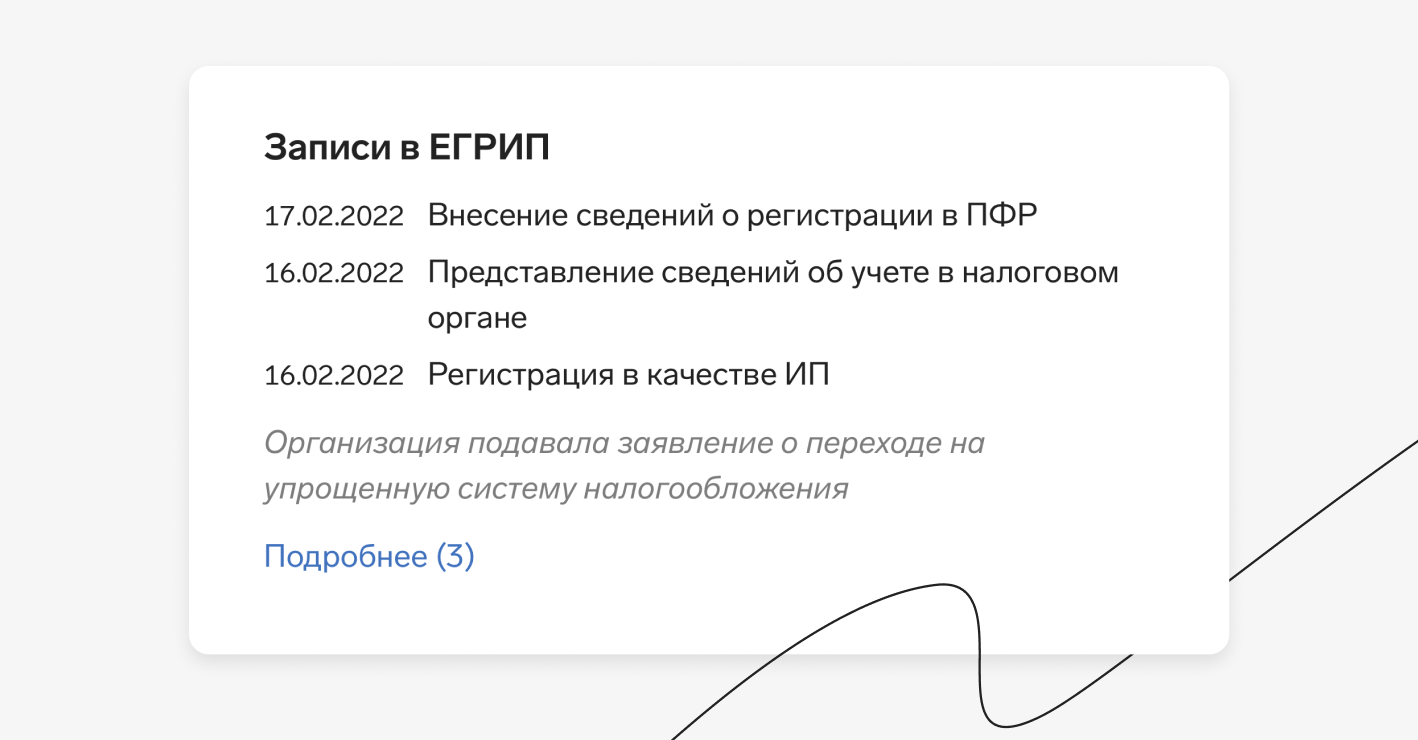

Еще один способ косвенно узнать режим уплаты налогов контрагента — изучить его выписку из налоговой. Зайдите на сайт ФНС, найдите интересующего предпринимателя, сохраните выписку. В ней найдите раздел «Сведения о записях, внесенных в ЕГРИП».

Если среди документов есть заявление о переходе на спецрежим, значит, контрагент подавал его в налоговую. Вероятно, сейчас он применяет именно эту систему налогообложения. Однако в ЕГРИП информация о подаче заявления отображается не всегда, а только в том случае, если его подали вместе с документами на регистрацию.

Выписка из ФНС

Контур.Фокус тоже покажет, если ИП подавал заявление о переходе на другой налоговый режим. Эти данные есть в разделе «Записи в ЕГРИП».

Записи ЕГРИП в Фокусе

Как проверить режим налогообложения контрагента оффлайн

Единственный надежный способ узнать налоговую систему компании или ИП не онлайн — запросить информацию у самого контрагента. Можно попросить его направить карточку организации или письмо на фирменном бланке с печатью и подписью директора или предпринимателя.

Закон не регламентирует обязанность налоговой предоставлять информацию о системе налогообложения, применяемой контрагентом, поэтому запрос в инспекцию может остаться без ответа.

Налоговых режимов много, законодательство постоянно меняется. Чтобы не возникло проблем с инспекцией — например, если захочется возместить НДС — проверьте налоговый режим контрагента заранее.

Проверять режим налогообложения контрагентов легко. В демоверсии Контур.Фокуса вы сможете проверить не только налоги и сборы компании, но и оценить ее финансовое состояние

Попробовать Фокус

Добавить в «Нужное»

Узнать систему налогообложения по ИНН

Организации и ИП применяют систему налогообложения по своему выбору. Когда начинается работа с новым контрагентом или, к примеру, подотчетник приобрел что-то в магазине, хочется понять, какой режим применяет контрагент и облагается ли его деятельность НДС. А как узнать режим налогообложения организации или ИП?

Виды применяемых систем налогообложения

Выделяют обычную и специальные системы налогообложения. Обычной системой налогообложения считают режим, при котором организация является плательщиком налога на прибыль, а также большинства иных налогов (НДС, налог на имущество и др.). Обычная система налогообложения также часто именуется общей или традиционной.

К специальным системам налогообложения относятся следующие:

- система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог, ЕСХН) – гл. 26.1 НК РФ;

- упрощенная система налогообложения (УСН) – гл. 26.2 НК РФ;

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД) — гл. 26.3 НК РФ.

Как получить информацию о системе налогообложения

Чтобы получить информацию о применяемой контрагентом системе налогообложения, можно обратиться к нему с соответствующем запросом. Часто вопрос о системе налогообложения возникает к тем, кто выставляет отгрузочные документы с пометкой «без НДС» или «НДС не облагается». Но у таких организаций и ИП, как правило, заранее подготовлено письмо или справка о применяемой системе налогообложения, образец которой мы рассматривали в нашей консультации. В то же время, необходимо иметь в виду, что действующее законодательство не обязывает вашего контрагента информировать вас о том, какую систему налогообложения он применяет.

Узнать о том, какая система налогообложения у контрагента по ИНН через налоговую инспекцию также непросто, ведь обязанности информировать вас об этом у налогового ведомства нет. Электронный сервис, который был позволял по ИНН определить применяемую систему налогообложения, на сайте ФНС nalog.ru также не предусмотрен.

Можно отметить, что едва ли не единственный открытый источник, по которому можно определить применяемую контрагентом систему налогообложения, является чек ККТ. Ведь если организация или ИП обязаны применять кассовые аппараты, формируемые ими чеки ККТ должны содержать информацию о применяемой при расчете системе налогообложения (п. 1 ст. 4.7 Федерального закона от 22.05.2003 № 54-ФЗ). Поэтому в чеке можно найти по строке, например, «СНО» (система налогообложения) показатель «ОСНО», «УСН доход – расход» или др.

Как самостоятельно определить систему налогообложения своего ИП или ООО?

7 февраля 2019 #

Каждый день мы решаем сотни предпринимательских задач, разбираем простые и сложные вопросы, считаем, ищем, находим, заполняем, обучаем, возвращаем на землю, радуем.

Мы решили, что можно делиться частыми и интересными историями. Поэтому запускаем новую рубрику. Назовём её просто — #ответыКнопки. Будем публиковать вопрос, который когда-то задал один из наших клиентов, и тут же наш ответ. Думаем, будет полезно. Начнём

Вопрос:

Сомневаюсь, какая у меня система налогообложения. Как это проверить без обращения к бухгалтеру?

Ответ:

Отправить запрос в налоговую на сайте. Получить подтверждение таким способом просто, достаточно быстро и не надо никуда ходить

Для этого сделайте следующее:

-

На сайте налоговой в специальном разделе выберите «Иные обращения».

-

Если у вас компания, нажимайте на «Юридическое лицо». Если вы индивидуальный предприниматель — на «Физическое лицо или ИП».

-

Перед вами форма, которую нужно заполнить. В самом верху 3 строчки о том, куда обратиться: 1 — оставляем «Управление или Инспекцию»; 2 — выбираем свой город; 3 — выбираем номер налоговой.

-

Если у вас юридическое лицо, заполните название компании, ОГРН, ИНН, должность и ФИО руководителя. Телефон оставлять необязательно. Если у руководителя нет времени, отправить обращение может кто-нибудь другой, главное — заполните данные заявителя так, будто оставляет обращение руководитель.

Индивидуальному предпринимателю нужно ввести ФИО.

- В содержании обращения напишите запрос в налоговую. Текст запроса может быть таким, только замените прочерки на данные компании или ИП. Обязательно укажите электронную почту, которой пользуетесь — на неё и придёт ответ.

Прошу предоставить информационное письмо о применяемой системе налогообложения для ИП/ООО __________, ИНН _____________. В случае применения упрощенной системы налогообложения прошу предоставить информационное письмо по форме 26.2-7 с обязательной расшифровкой объекта налогообложения «Доходы» или «Доходы, уменьшенные на величину расходов». На основание п.105 “Административного регламента Федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию… ”, утвержденного Приказом Минфина России от 02.07.2012 N 99н, просим предоставить подтверждение в электронном виде по адресу электронной почты: ________________ В случае, если ответ на запрос не может быть направлен на указанный адрес электронной почты, прошу направить ответ через ТКС.

- Осталось указать тот же e-mail и выбрать формат документа.

-

После того, как нажмёте «Далее», нужно ввести код. Он придёт на почту, которую вы указали в форме. Код невечный, если закроете страницу с формой, то и код перестанет действовать.

-

Обычно налоговая обрабатывает запрос в течение 14 дней. Ответ может прийти и за сутки или задержаться до 30 дней. Вы получите подтверждение в виде скана информационного письма на указанную почту.

Это простой способ проверить систему налогообложения, чтобы быть уверенными в правильном ведении учёта в соответствии с системой.

Если хотите что-нибудь добавить, пишите

—

Все статьи мы анонсируем в Телеграме. Ещё там найдёте новости, советы и лайфхаки для предпринимателей. Присоединяйтесь

Оставьте заявку, проконсультируем, ответим на все вопросы,

подключим.

Телефон, Имя

| № | Характеристика | Значение характеристики |

|---|---|---|

| 1 | Идентификационный номер | 7707329152-snr |

| 2 | Наименование набора данных | Сведения о специальных налоговых режимах, применяемых налогоплательщиками |

| 3 | Описание набора данных | Набор данных содержит сведения о юридических лицах, которые применяют специальные налоговые режимы. Сведения сформированы в соответствии с Приказом ФНС России от 29 декабря 2016 года №ММВ-7-14/729@ «Об утверждении сроков и периода размещения, порядка формирования и размещения на официальном сайте Федеральной налоговой службы в информационно-телекоммуникационной сети «Интернет» сведений, указанных в пункте 1.1 статьи 102 Налогового кодекса Российской Федерации»

Описание формата предоставление сведений |

| 4 | Владелец набора данных | ФНС России |

| 5 | Ответственное лицо |

Завгородняя Наталья Викторовна Емельянов Андрей Николаевич |

| 6 | Телефон ответственного лица | +7 (495) 913-00-00 доб. 28-00; 14-98 |

| 7 | Адрес электронной почты ответственного лица | n.zavgorodnyaya@tax.gov.ru a.emelyanov@tax.gov.ru |

| 8 | Гиперссылка (URL) на набор | https://data.nalog.ru/opendata/7707329152-snr/data-20221201-structure-20180801.zip |

| 9 | Формат данных | xml |

| 10 | Описание структуры набора данных | https://data.nalog.ru/opendata/7707329152-snr/structure-20180801.xsd |

| 11 | Дата первой публикации набора данных | 01.08.2019 |

| 12 | Дата последнего внесения изменений | 01.12.2022 |

| 13 | Содержание последнего изменения | Данные на 31.12.2021 |

| 14 | Дата актуальности | 01.08.2023 |

| 15 | Ключевые слова, соответствующие содержанию набора данных | специальный налоговый режим, упрощенная система налогообложения (УСН), единый налог на вмененный доход (ЕНВД), единый сельскохозяйственный налог (ЕСХН), соглашение о разделе продукции (СРП) |

| 16 | Гиперссылки (URL) на предыдущие релизы набора данных | https://data.nalog.ru/opendata/7707329152-snr/data-20221001-structure-20180801.zip https://data.nalog.ru/opendata/7707329152-snr/data-20220801-structure-20180801.zip https://data.nalog.ru/opendata/7707329152-snr/data-20220408-structure-20180801.zip https://data.nalog.ru/opendata/7707329152-snr/data-20220117-structure-20180801.zip https://data.nalog.ru/opendata/7707329152-snr/data-20211201-structure-20180801.zip https://data.nalog.ru/opendata/7707329152-snr/data-20211001-structure-20180801.zip https://data.nalog.ru/opendata/7707329152-snr/data-20210801-structure-20180801.zip https://data.nalog.ru/opendata/7707329152-snr/data-20201201-structure-20180801.zip https://data.nalog.ru/opendata/7707329152-snr/data-20201001-structure-20180801.zip https://data.nalog.ru/opendata/7707329152-snr/data-20200727-structure-20180801.zip https://data.nalog.ru/opendata/7707329152-snr/data-20200301-structure-20180801.zip |

| 17 | Гиперссылки (URL) на предыдущие версии структуры набора данных | Изменения в структуру набора данных не вносились |

| 18 | Версия методических рекомендаций | 3.0 |